прежде всего резервных валют. При этом в результате разницы во времени курсы ведущих валют, котирующихся на различных рынках или на одном и том же рынке, в разное время несколько отличаются при сохранении общих тенденций.

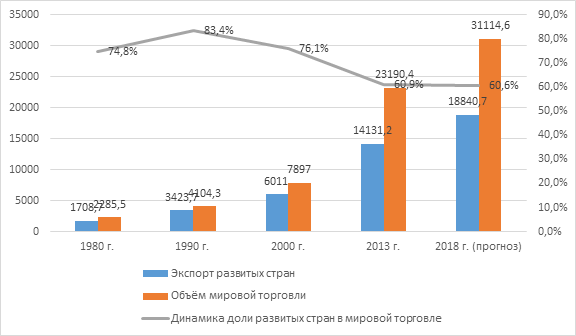

В середине 1980-х гг. в мире насчитывалось лишь 12 крупнейших валютных рынков, среди которых ведущие позиции занимал Лондон. Ежедневный оборот всех валютных рынков составлял в тот период около 250 млрд. долл. В 2002 г. в мире уже функционировало 43 крупных валютных рынка. Ежедневный оборот приблизился к 1 трлн. долл.

Валютные операции монополизированы несколькими ведущими валютными рынками. Так, в 2002 г. на долю 8 из 43 валютных рынков приходилось 82% объема сделок. При этом почти половина международных валютных сделок совершается на трех мировых рынках: Лондон, Нью-Йорк и Токио. Лондон издавна лидировал в торговле иностранной валютой благодаря большому опыту работы, ликвидности валютных операций и обилию иностранных банков (500 на 1 кв. миле Сити). К началу XXI века на лондонский валютный рынок приходилось 30% объема операций валютных рынков (в 2002 г. ежедневный оборот — 290 млрд. долл., в то время как в Нью-Йорке -167 млрд. долл., а в Токио — 120 млрд. долл.) .

Ядро мирового рынка образуют государства, в которых валютные ограничения практически отсутствуют или они незначительны. Это США, ФРГ, Япония, Великобритания, Швейцария, Швеция, Канада, Норвегия, Нидерланды, Люксембург, Сянган (Гонконг), ОАЭ.

Примером регионального валютного рынка является и европейский валютный рынок. Он является результатом координации валютной политики, функционирования наднационального механизма валютного регулирования стран ЕС.

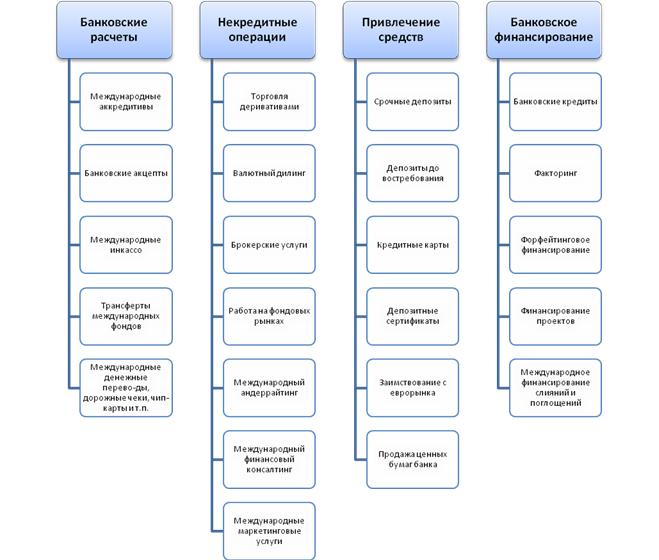

Основными действующими лицами на валютном рынке являются коммерческие банки. В большинстве стран права банков на проведение валютных операций регулируются валютным законодательством и оформляются лицензией Центрального Банка. Банки, которым предоставлено право на проведение валютных операций, называются уполномоченными (в некоторых странах — девизными или валютными).

Особое место на валютном рынке занимают мощные транснациональные банки (ТНБ). Региональные банки регулярно котируют валюты, применяемые для валютных сделок в данном регионе. На долю коммерческих банков, в которых держат счета другие участники рынка, приходится основная масса валютных операций. Банки не только удовлетворяют заявки своих клиентов, но и самостоятельно, за свой счет осуществляют валютные операции. И валютный рынок в конечном итоге выступает в качестве рынка межбанковских сделок.

На мировых валютных рынках ведущие позиции занимают «Дойче банк», «Чейз Манхеттен банк» и другие мощные международные банки. Крупные банки применяют самые современные в мире методы финансового анализа и выступают в качестве инициаторов многих нововведений на валютных рынках.

Важную роль на валютном рынке играют центральные банки. Они несут ответственность за состояние курса национальной валюты к иностранной, осуществляют валютное регулирование и валютный контроль, котируют валюту местного значения. На мировые валютные рынки наибольшее влияние оказывают центральные банки США (ФРС), ФРГ (Бундесбанк) и Великобритании (Банк Англии).

Неотъемлемыми участниками валютного рынка являются клиенты. Это различные компании, финансовые организации, экспортеры, импортеры. Именно они в ходе своей деятельности приводят в движение значительные суммы валюты.

На валютном рынке ведущие позиции занимают крупные компании и ТНК, валютные операции которых играют важную роль в их деятельности. Стремясь диверсифицировать свои валютные активы, уменьшить риск от их