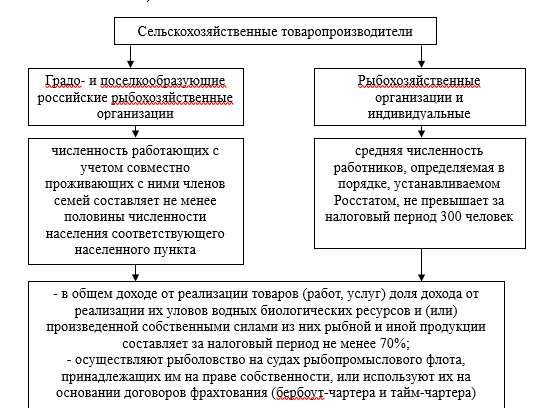

- Дополнительные условия для рыбохозяйственных организаций (п.2.1 ст.346.2 НК РФ).

Рис. 2. Условия признания рыбохозяйственных организаций сельскохозяйственными товаропроизводителями

В таблице 1 представлены условия перехода на систему налогообложения для сельскохозяйственных товаропроизводителей, определенные п. 5 ст. 346.2 НК РФ, сформированные для каждого вида сельхозпроизводителя.

Ряд организаций не вправе применять ЕСХН:

- организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса;

- казенные, бюджетные и автономные учреждения (в связи с вступлением в силу Федерального закона от 8.05.10 г. № 83-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием правового положения государственных (муниципальных) учреждений»).

Таблица 1

Условия перехода на ЕСХН

| № п/п | Вид сельскохозяйственного товаропроизводителя | Условия перехода на ЕСХН |

| 1 | 2 | 3 |

| 1 | Сельскохозяйственные товаропроизводители | По итогам работы за календарный год, предшествующий календарному году, в котором организация или ИП подает заявление о переходе на уплату ЕСХН, в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации произведенной ими с/х продукции, включая продукцию первичной переработки, произведенную ими из с/х сырья собственного производства, составляет не менее 70 % — пп.1 п. 5 ст. 346.2 НК РФ |

| 2 | Сельскохозяйственные потребительские кооперативы | По итогам работы за календарный год, предшествующий календарному году, в котором они подают заявление о переходе на уплату ЕСХН, в общем доходе от реализации товаров (работ, услуг) доля доходов от реализации с/х продукции собственного производства членов с/х потребительских кооперативов, включая продукцию первичной переработки, произведенную данными кооперативами из с/х сырья собственного производства членов данных кооперативов, а также от выполненных работ (услуг) для членов данных кооперативов составляет не менее 70 % — пп. 2 п. 5 ст. 346.2 НК РФ |

| 3 | Рыбохозяйственные организации, являющиеся градо- и поселкообразующими российскими рыбохозяйственными организациями | При выполнении следующих условий:

— если в общем доходе от реализации товаров (работ, услуг) за календарный год, предшествующий календарному году, в котором эти организации подают заявление о переходе на уплату ЕСХН, доля дохода от реализации их уловов водных биологических ресурсов и (или) произведенной из них собственными силами рыбной и иной продукции из водных биологических ресурсов составляет не менее 70 %; — если они осуществляют рыболовство на судах рыбопромыслового флота, принадлежащих им на праве собственности, или используют их на основании договоров фрахтования (бербоут-чартера и тайм-чартера) |

Объектом налогообложения по ЕСХН являются доходы, уменьшенные на величину произведенных расходов (п. 2 ст. 346.4 НК). Таким образом, сумма единого сельскохозяйственного налога представляет собой результат вычитания признаваемых НК РФ расходов сельскохозяйственного товаропроизводителя из размера признаваемых доходов организации (индивидуального предпринимателя). Следовательно, центральное значение приобретает порядок определения и признания доходов и расходов, регламентируемый ст. 346.5 НК РФ.

В Законе N 94-ФЗ определен состав доходов и расходов при расчете ЕСХН. Датой получения доходов признается день поступления средств на счета в банках или в кассу, а в состав облагаемых доходов включаются авансы, полученные товаропроизводителем в счет предстоящей отгрузки товаров, выполнения работ, услуг. При возврате полученного аванса доходы соответствующего налогового периода, в соответствии с пп. 1 п. 5 ст. 346.5 НК РФ, уменьшаются на эту сумму.

Налоговая ставка в настоящее время составляет 6%.

В соответствии с Федеральным законом от 25.06.2012 N 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»[1] (далее — Закон N 94-ФЗ) организации и индивидуальные предприниматели должны представлять заявление о переходе на уплату единого сельскохозяйственного налога (ЕСХН), которое с 2014 г. будет именоваться в свете п. 1 ст. 346.3 НК РФ уведомлением, срок подачи которого — не позднее 31 декабря предшествующего календарного года. Такие уведомления будут приниматься в течение 30 календарных дней со дня постановки на учет.

[1] Федеральный закон от 25.06.2012 N 94-ФЗ (ред. от 03.12.2012) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». // Собрание законодательства РФ, 25.06.2012, N 26, ст. 3447