Формы и методы выхода из кризисных ситуаций на предприятии

СОДЕРЖАНИЕ: Оглавление Оглавление 4 Введение 5 1. Антикризисное управление предприятием 5 1.1 Формы и методы выхода из кризиса 5 1.2 Антикризисная стратегия предприятия 18Оглавление

1. Антикризисное управление предприятием .. 5

1.1 Формы и методы выхода из кризиса. 5

1.2 Антикризисная стратегия предприятия. 19

1.2.2 Диагностика состояния предприятия. 26

1.2.3 Корректировка миссии и системы целей предприятия. 32

1.2.4 Выбор стратегических альтернатив выхода из кризиса. 34

2. Анализ методов выхода из кризиса на примере российских предприятий 36

2.1 Опыт российских предприятий в 90-х годах 20 века. 36

2.2 Опыт российских предприятий после 90-х годов. 40

3. П рограмма действий по выходу из кризиса предприятий . 52

Список использованной литературы .. 60

Введение

Тема моей курсовой работы, безусловно, актуальна в условиях нынешнего финансового кризиса в России и за рубежом.

В первую очередь кризис «ударил» по крупным компаниям, ориентированным на экспорт. Это связано со снижением покупательской способности, избытком товаров и дефицитом ликвидности предприятий – компании, продукция которых имеет высокую себестоимость, вынуждены останавливать производство, уменьшая потребность в сырьевых ресурсах и сокращать рабочих. Поэтому менеджер компании должен быть вооружен полным арсеналом мер по выходу из кризиса.

Целью курсовой работы является выявление наиболее эффективных методов выхода из кризиса российских предприятий. В связи с этим будут поставлены следующие задачи:

1. Рассмотрение, изучение теоретической и практической базы методов антикризисного управления предприятием;

2. Проанализировать конкретные проблемы кризисных предприятий и пути их разрешения;

3. Определить комплексный подход по выведению предприятия из кризиса.

1. Антикризисное управление предприятием

1.1 Формы и методы выхода из кризиса

Антикризисное управление на предприятии может вводиться в случае кризиса и признания предприятия банкротом. Опыт развитых стран показывает[1] , что около 30% банкротств зависит от внешних факторов, а остальные - от внутренних.

В условиях кризисного положения предприятий-банкротов менеджеры высшего уровня управления могут взять на вооружение различные формы и методы выхода из данной ситуации.

1. Сокращение издержек производства. В условиях кризиса сокращение издержек - один из наиболее действенных инструментов, которым предприятие может воспользоваться для стабилизации финансового положения. Для этого нужно выполнить следующие процедуры:

- Формирование бюджета компании[2] . Планирование затрат и передача полномочий по их правлению менеджерам подразделений позволят значительно снизить издержки компании. Если на момент наступления финансового кризиса бюджетирование не велось, можно порекомендовать ограничиться составлением бюджетов ключевых производственных подразделений (прогнозный баланс, бюджет движения денежных средств и бюджет доходов и расходов), а также сформировать бюджеты дебиторской и кредиторской задолженностей и движения сырья и материалов. Это позволит оптимизировать движение денежных потоков и удержать затраты на заданном уровне.

- Анализ возможностей передачи на аутсорсинг дорогостоящих процессов. Следует оценить, какие компоненты выгодно производить самостоятельно, а какие дешевле закупать у других производителей.

- Ужесточение контроля всех видов издержек.

- Оптимизация технологических процессов. Вопросы оптимизации могут быть решены при обсуждении технологии производства и качества выпускаемой продукции финансовым директором и директором по производству. На одном из предприятий отходы производства были значительно сокращены только благодаря постоянному контролю работы персонала и ужесточению производственной дисциплины. Проблема заключалась в неаккуратном обращении рабочих с сырьем.

- Сокращение издержек на оплату труда. Следует разработать бонусные схемы для персонала компании и мотивировать его на снижение издержек. За основу может быть принята схема, при которой часть сэкономленных затрат выплачивается сотруднику. Необходимо также пересмотреть организационную структуру на предмет исключения лишних уровней управления.

- Централизация принятий всех решений, которые влияют на движение материальных активов предприятия

- Сокращение (замораживание) расходов, связанные с развитием существующих долгосрочных проектов: НИОКР, капитального строительства и других вложений, окупаемость которых превышает один год.

2. Разработка и внедрение новой структуры управления предприятием

3. Санация[3] . Предприятие-банкрот может обратиться в арбитражный суд с просьбой разрешить санацию, т. е. выйти из кризиса за счет оказания кредиторами определенной финансовой помощи при их согласии.

4. Увеличение поступления денежных средств[4] в организацию;

Привлечение денежных средств в организацию в условиях кризиса осуществляется в основном по трем главным направлениям — во-первых: продажа и сдача в аренду активов компании; во-вторых: оптимизация продаж; в-третьих: изменение кредитной политики для ускорения оборачиваемости дебиторской задолженности.

Ускоренная ликвидность оборотных активов, обеспечивающая рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

ликвидации портфеля краткосрочных финансовых вложений;

ускорения инкассации дебиторской задолженности;

снижения периода предоставления товарного (коммерческого) кредита;

увеличения размера ценовой скидки при осуществлении наличного расчета за реализуемую продукцию;

снижения размера страховых запасов товарно-материальных ценностей;

уценки трудноликвидных видов запасов товарно-материальных ценностей до уровня цены спроса с обеспечением последующей их реализации у других.

Ускоренное частичное дезинвестирование внеоборотных активов, обеспечивающее рост положительного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

реализации высоликвидной части долгосрочных финансовых инструментов инвестиционного портфеля;

проведение операций возвратного лизинга, в процессе которых ранее приобретенные в собственность основные средства продаются лизингодателю с одновременным оформлением договора их финансового лизинга;

ускоренной продажи неиспользуемого оборудования по ценам спроса на соответствующем рынке;

аренды оборудования, ранее намечаемого к приобретению в процессе обновления основных средств и других.

Ускоренное сокращение размера краткосрочных финансовых обязательств, обеспечивающее снижение объема отрицательного денежного потока в краткосрочном периоде, достигается за счет следующих основных мероприятий:

пролонгации краткосрочных финансовых кредитов;

реструктуризации портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

увеличения периода предоставляемого поставщиками товарного (коммерческого) кредита;

отсрочки расчетов по отдельным формам внутренней кредиторской задолженности предприятия и других.

5. Оптимизация потоков денежных средств[5] ;

Первое, что следует сделать в этом направлении, - внедрить процедуру ежедневной сверки баланса наличных денежных средств. Это даст менеджерам достоверную информацию о текущем остатке средств на счетах и в кассе предприятия, необходимую для принятия решений об осуществлении текущих платежей. Затем нужно создать реестр текущих платежей и расставить приоритеты. Приоритетность того или иного платежа топ-менеджеры должны рассматривать в ходе ежемесячного обсуждения с участием рядовых сотрудников. После этого можно переходить к построению максимально детального бюджета движения денежных средств на будущий отчетный период (месяц). Это позволит оптимизировать денежные потоки компании и предвидеть кассовые разрывы.

6. Проведение реструктуризации кредиторской задолженности;

Реструктуризация задолженности — это процесс подготовки и исполнения ряда последовательных сделок между предприятием и его кредиторами, основной целью которого является получение различного рода уступок со стороны кредиторов: сокращение общей суммы задолженности, освобождение от уплаты процентов, сокращение процентной ставки, отсрочки платежа.

Любые активы, находящиеся в собственности компании могут быть использованы для погашения долга в ходе проведения реструктуризации. Это возможно, если данные активы не являются обеспечением задолженности по другим обязательствам (залоговые требования). Ценные бумаги можно предложить приобрести кредиторам, которые заинтересованы в расширении сферы своей деятельности за счет приобретения пакетов акций.

Алгоритм разработки плана реструктуризации долговых обязательств

· Инвентаризация кредиторской и дебиторской задолженности: выделение основных групп задолженности; проверка правильности отражения задолженности по счетам, фактурам и платежным требованиям; определение суммарной кредиторской и суммарной дебиторской задолженности.

· Определение приоритетных направлений реструктуризации: выделение задолженности, имеющей наибольшую долю в суммарной величине обязательств; выделение ряда приоритетных статей задолженности — перед кредитным учреждением, фондами, фискальной системой, контрагентами; представление этих данных в форме таблицы с указанием названий организаций-кредиторов, сумм задолженности, величины издержек, их доли в общем объеме обязательств.

· Построение финансового плана в форме прогноза движения денежных средств: построение подекадного графика поступлений денежных средств на основе планов продаж и поступлений дебиторской задолженности; построение подекадного графика оттока денежных средств на основе планов закупок, производственных затрат, заработной платы, налогов с учетом задержки и погашения текущей кредиторской задолженности; формирование чистого денежного потока; поиск источников дополнительного финансирования в случае получения отрицательного накопленного сальдо — это проведение ассортиментных сдвигов, оптимизация производственной программы на следующий период, привлечение краткосрочных займов.

· Построение оптимального графика погашения кредиторской задолженности с неизменными условиями — задолженности, которая может быть погашена только в соответствие с предлагаемыми кредиторами условиями. Этот этап включает: корректировку предлагаемых вариантов и составление графика погашение задолженности; оценку текущей стоимости денежного потока, направляемого на погашение долговых обязательств. Построение окончательного графика погашения задолженности и документальное оформление достигнутых с кредиторами договоренностей.

· Разделение всех кредиторов на первоочередных и второстепенных. Первоочередные кредиторы — это те, сумма обязательств которых составляет в общей сложности 80% от всей задолженности. Очередность может быть определена и с точки зрения последствий задержки платежа. Например, если задержка платежа может привести к прекращению поставок сырья, поставщик может быть отнесен к приоритетным кредиторам. Кредиторы, владеющие залоговыми требованиями, также относятся к первоочередным кредиторам. Оставшиеся кредиторы не должны игнорироваться, т. к. некоторые из них могут обратиться в суд и инициировать процедуру банкротства. При анализе кредиторской задолженности важно определить, какими средствами располагает предприятие для погашения долгов. Прогноз денежных потоков поможет компании определить сумму задолженности, которую необходимо реструктуризировать, а также оценить возможную сумму выплат кредиторам в будущем.

Методы реструктуризации задолженности:

- Отступное — это обмен активов компании на различные уступки со стороны кредиторов, сокращение суммы задолженности, уменьшение процентной ставки. Предприятия, которым подойдет этот метод реструктуризации — предприятия с большим количеством основных средств. Их вряд ли можно будет продать по приемлемой цене.

Одним из видов отступного является обмен пакета акций, находящегося на балансе предприятия, на уступки кредитора. Соглашение заключается между кредитором и собственниками предприятия, которые готовы уступить часть акций предприятия в обмен на улучшение финансового состояния предприятия.

- Двусторонний взаимозачет задолженностей может быть осуществлен, если предприятия имеют друг к другу встречные требования. Взаимозачет является наиболее быстрым и эффективным методом сокращения суммы задолженности, поскольку здесь не происходит обмена денежными или основными средствами. Взаимозачет может быть осуществлен в одностороннем порядке путем уведомления другой стороны официальным письмом, с последующим заключением соглашения, в котором обе стороны подтверждают правильность зачтенной суммы. Разновидностью взаимозачета является многосторонний взаимозачет, который осуществляется между рядом предприятий, имеющих требования другу к другу. Например, это могут быть предприятия, работающие в смежных отраслях промышленности. Образуется своеобразная цепочка дебиторов — кредиторов, которую часто сложно выявить в полном объеме.

Покупка требований к кредитору с последующим взаимозачетом может быть успешно реализована, если предприятие-должник располагает свободными средствами для этой процедуры. Сначала предприятие-должник выявляет организации, которые имеют требования к его же кредитору, затем покупает эти требования со скидкой и осуществляет обычный двусторонний взаимозачет.

- Переоформление кредиторской задолженности. Очень часто задолженность перед кредиторами ничем не обеспечена. Если такие кредиторы потребуют возмещения долга в судебном порядке, то они рискуют получить только часть или вообще ничего не получить, поскольку их претензии будут удовлетворяться в последнюю очередь. Предприятие может предложить «необеспеченным» кредиторам переоформить задолженность в обеспеченные обязательства в обмен на сокращение суммы долга, процентов и (или) увеличение срока по гашения долга. Для реструктуризации необеспеченного кредита можно также предложить кредитору обеспечение в виде гарантии или поручительства третьей стороны, в соответствии с которыми третья сторона обязуется погасить задолженность предприятия в случае, если оно не сможет сделать этого самостоятельно.

- Оплата долга банковскими векселями — это метод реструктуризации, при использовании которого многочисленные необеспеченные кредиторы замещаются одним обеспеченным — банком. Предприятие заключает договор с банком на предоставление ему сравнительно недорогого, но обеспеченного залогом, кредита. Банк выдает кредит не денежными средствами, а своими векселями, выписанными на предприятие. Предприятие расплачивается со своими кредиторами банковскими векселями, но взамен требует сокращения задолженности. Кредиторы либо продают банковские векселя, либо предъявляют их в банк к оплате. Банк оплачивает предъявленные векселя, а предприятие возвращает полученный кредит в соответствии с условиями кредитного договора.

В данной сделке кредиторы взамен сомнительных долгов получают вполне определенные требования к банку. Банк получает проценты за предоставленный кредит, и гарантию погашения этого кредита в форме обеспечения залогом имущества предприятия-должника. Для реализации этого метода предприятию-должнику необходима поддержка стабильного банка и активы, которые можно использовать в качестве залога по кредиту.

- Конверсия задолженности в ценные бумаги: облигации, векселя и акции подразумевает выпуск долговых обязательств в целях реструктуризации долга. Одним из способов повышения вероятности погашения задолженности является обеспечение выпускаемых под нее облигаций залогом, причем размер облигационного займа ограничен законом. В случае нарушения договора о реструктуризации задолженности происходит реализация ценных бумаг на рынке, а денежные средства, полученные от реализации, направляются для покрытия задолженности.

Чтобы избежать неконтролируемого роста кредиторской задолженности можно выпустить собственные векселя компании со сроком погашения один месяц. Необходимо убедить контрагентов взять ценные бумаги компании в качестве оплаты. Использование векселей позволит несколько разрядить обстановку и реструктурировать кредиторскую задолженность компании.

7. Проведение реорганизации или реструктуризации предприятия.

Реструктуризация предприятия — это сложный процесс разработки и реализации проекта кардинального изменения состояния существующей организации, ее структуры, который может быть реализован в форме слияния, поглощения, разделения, горизонтальной и вертикальной интеграции. Реструктуризация предполагает разработку четких стратегических действий и формирование нового бизнес-портфеля компании, что может сопровождаться изменением организационно-правовой формы.

При создании программы реструктуризации разрабатывается несколько вариантов проектов, из которых руководство выбирает наилучший с учетом прибыли и рисков.

Реорганизация предприятия — это процесс существенных изменений в организации, который затрагивает все значимые аспекты ее деятельности: продукт, ассортимент, факторы производства, систему общего менеджмента. Данные изменения могут не затрагивать структуру, стратегический продукт, но они должны быть настолько существенными, чтобы предприятие смогло выжить в нестабильной рыночной среде и стать прибыльным.

8. Реформирование политики коммерческого кредитования

Для выбора оптимальной кредитной политики компания должна сравнить потенциальные выгоды от увеличения объема продаж со стоимостью предоставления дополнительных торговых кредитов и риском возможной неуплаты. С целью снижения риска неуплаты дебиторской задолженности, организация должна отслеживать кредитную историю клиентов (покупательскую и платежную историю). Кредитоспособность клиента может быть оценена на основе кредитной истории взаимоотношений клиента и компании. Сопоставительный анализ затрат и выгод кредитной политики должен помочь определить стратегию, при которой размер непогашенной дебиторской задолженности является вполне предсказуемым. Используются программы льгот и скидок за предоплату, оплату наличными и своевременное погашение дебиторской задолженности. Организация должна достаточно точно прогнозировать суммы кредита, которые не будут погашены, чтобы рассчитать необходимый резерв для списания безнадежных долгов.

Структурирование дебиторской задолженности по срокам используется для оценки возможных неплатежей. Счета классифицируются по срокам давности дебиторской задолженности. Для каждого срока определяется некоторый процент дебиторской задолженности, который останется неуплаченным. Резерв на списание безнадежных долгов должен быть достаточно большим, чтобы покрыть всю дебиторскую задолженность, которая просрочена.

В условиях финансового кризиса предприятие не должно полностью отказываться от реализации продукции в рассрочку, так как это, скорее всего, вызовет резкое сокращение объемов продаж. Для того чтобы оптимизировать работу с дебиторами, можно порекомендовать выполнить следующие действия:

Структурирование дебиторов по срокам платежа. К примеру, могут быть выделены следующие группы дебиторов со сроком погашения: до 15 дней, от 15 до 20 дней и т. д. По каждой из групп нужно назначить ответственного (как правило, менеджера по продажам), контролирующего своевременность и полноту выполнения обязательств контрагентами. Целесообразно ввести бонусную схему мотивации менеджеров, привязанную к срокам погашения дебиторской задолженности, например 1% от объема денежных средств, поступивших в срок; 0,5% при поступлении денежных средств с задержкой один - два дня и т. д.

9. Стимулирование продаж

Активизация продаж в ситуации кризиса должна выражаться в развитии отношений с существующими клиентами и привлечении новых, предложении рынку новой продукции, заключении контрактов на работу с давальческим сырьем, а также в пересмотре существующей системы скидок и льгот для покупателей.

Для этого можно порекомендовать реализовать следующие мероприятия.

· Проведение ограниченного маркетингового исследования. Основная цель исследования - определение емкости рынка, оценка возможности увеличения объемов продаж и отпускных цен. Необходимо выявить и потребительские предпочтения, то есть ранжировать по степени значимости те характеристики товара, на которые обращают внимание покупатели. Это позволит отказаться от невостребованных характеристик, а следовательно, сократить затраты.

· Выделение группы товаров, приносящих компании наибольшую прибыль. Проводится ABC-анализ прибыльности продукции компании. Внимание менеджеров по продажам необходимо сосредоточить на первой группе («А») товаров. Для этого создается дифференцированная система мотивации, когда менеджеры получают различный процент от объема продаж по разным категориям товаров.

· Пересмотр ассортиментной и ценовой политик компании. Необходимо оценить точку безубыточности для каждой категории товаров и сопоставить ее с данными об объемах продаж за несколько предыдущих периодов. Если точка безубыточности выше объемов продаж какого-либо из наименований продукции, то следует пересмотреть ценовую политику в отношении этого товара или проанализировать возможность снятия его с производства.

10. С целью сокращения дефицита собственного оборотного капитала акционерное предприятие может попытаться пополнить его за счет выпуска и размещения новых акций и. облигаций. Однако при этом надо иметь в виду, что выпуск новых акций и облигаций может привести к падению их курса и это тоже может стать причиной банкротства. Поэтому в западных странах часто прибегают к выпуску конвертируемых облигаций с фиксированным процентом дохода и возможностью их обмена на акций предприятия.

11. Уменьшение или полный отказ от выплаты дивидендов по акциям при условии, что удастся убедить акционеров в реальности программы финансового оздоровления и повышения дивидендных выплат в будущем.

12. Определение стратегии развития организации (см. пункт 1.2);

13. Факторинг[6] , т.е. уступка банку или факторинговой компании права на востребование дебиторской задолженности, или договор-цессия, по которому предприятие уступает свое требование к дебиторам банку в качестве обеспечения возврата кредита;

14. Одним из эффективных методов обновления материально-технической базы предприятия является лизинг, который не требует полной единовременной оплаты арендуемого имущества и служит одним из видов инвестирования. Использование ускоренной амортизации по лизинговым операциям позволяет оперативно обновлять оборудование и вести техническое перевооружение производства;

15. Уменьшить дефицит собственного капитала можно за счет ускорения его оборачиваемости путем сокращения сроков строительства, производственно-коммерческого цикла, сверхнормативных остатков запасов, незавершенного производства и т.д.;

16. Поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь;

17. Ресурсосбережение: внедрение прогрессивных норм, нормативов и ресурсосберегающих технологий, использования вторичного сырья, организации действенного учета и контроля за использованием ресурсов, изучения и внедрения передового опыта в осуществлении режима экономии, материального и морального стимулирования работников за экономию ресурсов и сокращение непроизводительных расходов и потерь;

18. Реинжиниринг бизнес-процесса, т.е. коренным образом пересмотреть производственную программу, материально-техническое снабжение, организацию труда и начисление заработной платы, подбора и расстановки персонала, систему управления качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику и др.

1.2 Антикризисная стратегия предприятия

1.2.1 Виды стратегий

Для того чтобы в условиях антикризисного управления действительно выйти из кризиса, нужно разработать стратегический план развития предприятия.

Стратегия - всесторонний комплексный план, который предназначен для обеспечения выполнения миссии и достижения целей предприятия. Стратегия формируется и разрабатывается высшим руководством при участии менеджеров всех уровней управления.

Разработка стратегического плана включает:

• оптимальность структуры имущества предприятия и источники его образования: актив, пассив баланса;

• анализ уровня рентабельности и оборачиваемости оборотных средств;

• состояние ликвидности.

Мировой опыт показал, что в условиях нестабильности внешней среды выработка и реализация стратегии деятельности предприятия имеют много преимуществ, являясь основными элементами антикризисного управления.

Зарубежные специалисты располагают эти преимущества в таком порядке:

1. Разработка и выбор типа стратегии вынуждают руководителей постоянно мыслить перспективно.

2. Выбор стратегии ведет к четкой координации предпринимаемых фирмой усилий.

3. Стратегия позволяет определить показатели деятельности для последующего контроля.

4. Выбранная стратегия заставляет предприятие четко определять свои задачи.

5. Стратегическое управление делает предприятие более подготовленным к внезапным переменам и кризисам.

6. Стратегия предприятия наглядно демонстрирует взаимосвязь обязанностей всех должностных лиц.

1. Стратегии возможностей по товарам/рынкам.

Стратегия возможностей в рыночных условиях предусматривает два основных направления:

• производство товаров для нужд потребителей;

• продвижение товаров на рынки.

Стратегия глубокого проникновения на рынок эффективна, если предприятие работает с уже известными товарами (услугами) на знакомом для себя рынке, который развивается или еще не насыщен товаром. Главное при этом - снизить издержки производства. На основе данной стратегии следует:

• продавать товары по ценам ниже, чем у конкурентов;

• широко использовать скидки, кредиты, льготы;

• применять интенсивную рекламу;

• находить сегменты рынка, где спрос на товары еще не удовлетворен;

• пытаться установить контроль над конкурентами.

Стратегия развития рынка эффективна в таких случаях: 1) при расширении рынка; 2) если в результате изменения стиля жизни и демографических факторов возникают новые сегменты на рынке; 3) в случае появления новых областей применения хорошо известной продукции.

На основе данной стратегии предприятие действует следующим образом:

• стремится увеличить сбыт существующих товаров на рынках;

• проникает на новые региональные рынки;

• выходит на новые сегменты рынка, спрос на которых еще не удовлетворен;

• по-новому предлагает использовать имеющиеся товары;

• использует новые методы распределения и сбыта продукции (услуг); применяет более энергичные усилия по продвижению.

Стратегия разработки товара эффективна в случае, если предприятие имеет авторитет у потребителей и работает с популярными товарами (услугами).

Используя стратегию разработки товара, предприятие предпринимает такие шаги:

• постоянно разрабатывает новые или модифицированные товары для существующих рынков;

• делает упор на новые модели, тесно связанные с уже внедренными товарами, улучшает их качество, проводит другие мелкие изменения и реализует продукцию потребителям, лояльно настроенным по отношению к предприятию;

• использует традиционные методы сбыта продукции;

• в рекламе акцентирует внимание на том, что новые товары обладают лучшими качествами.

2. Стратегии диверсификации. Стратегии диверсификационного роста реализуются в том случае, если предприятия отрасли далее не могут развиваться на одном рынке с выпускаемым продуктом в рамках данной отрасли.

Диверсификация - приложение усилий в разные товарные группы (рынки, группы покупателей) для снижения финансового риска. Используется для того, чтобы предприятие не стало слишком зависимым от одного рынка или товарной группы.

Стратегия дифференциации заключается в том, что предприятие выпускает привлекательный для многих потребителей и уникальный в силу потребительских качеств (надежности, дизайна) товар; при этом производится множество видов (модификаций) этого популярного товара, которые отличаются качеством, оформлением, упаковкой и т. д.

Данная стратегия применяется, если:

• товар имеет более высокое качество и лучшие потребительские свойства по сравнению с товарами конкурентов;

• предприятие имеет имидж производителя надежной продукции и является лидером в техническом отношении на рынке;

• сбыт продукции осуществляется в комплексе с сопутствующими услугами.

3. Стратегии интеграции. Экономическая интеграция как форма хозяйственной деятельности обозначает связанность отдельных частей и функций системы в целое. Данные стратегии предполагают расширение предприятия путем добавления новых организационных структур.

Стратегия регрессивной интеграции направлена на рост предприятия за счет приобретения источников сырьевых ресурсов или усиления контроля над ними, а также за счет создания дочерних структур, осуществляющих поставки. Реализация этой стратегии может уменьшить зависимость от поставщиков и колебаний цен на сырьевые ресурсы.

Стратегия прогрессивной интеграции выражается в росте предприятия за счет приобретения структур, находящихся между производителем и конечными потребителями, т. е. над системами распределения и продажи продукции (склады, транспортировка, розничная сеть) или усиления контроля над ними.

Эта стратегия выгодна в тех случаях, когда посреднические услуги слишком дорогостоящи или если предприятие не может найти посредников с качественным уровнем обслуживания.

Стратегия горизонтальной интеграции заключается в действиях предприятия, направленных на поглощение предприятий-конкурентов или установление более жесткого контроля над их деятельностью на рынке.

Горизонтальная интеграция - объединение предприятий, налаживание тесного взаимодействия между ними по горизонтали, с учетом совместной деятельности предприятий, выпускающих однородную продукцию и применяющих сходные технологии. Она предполагает поиск возможностей осуществления закупок совместно с другим покупателем. Увеличение объемов закупки позволит получить так называемые объемные скидки.

Под вертикальной интеграцией понимается контроль одной фирмы (фирмы-интегратора) над двумя или несколькими последовательными стадиями производства и сбыта продукции. Она подразумевает более тесную работу с поставщиками ключевых наименований сырья и материалов (своевременное исполнение договорных обязательств, финансовая прозрачность и т. д.).

Положительными сторонами вертикальной интеграции:

1. Независимость от сторонних поставщиков и меньшая величина рисков;

2. Отсутствие необходимости вовлекать монопольных поставщиков специфических комплектующих изделий и полуфабрикатов в освоении новых конечных продуктов;

3. Возможность уменьшить себестоимость продукта за счет оплаты лишь фактических издержек собственных подразделений, при этом максимизируя степень использования.

Вертикальная интеграция может осуществляться как вниз, так и вверх.

Вниз предполагает увеличение доли осуществляемых самой фирмой работ по изготовлению собственными силами полуфабрикатов и др. сырья. В противном случае фирме пришлось бы их закупать на стороне по рыночным ценам при наличии рисков.

Вверх означает, что фирма начинает сама заниматься доведением своей продукции до ее конечного потребителя, отказываясь от услуг торговых и посреднических предприятий.

4. Стратегии по отношению к продукту. Стратегии предприятия по отношению к продукту являются наиболее распространенными и в то же время наиболее сложными при внедрении их в производство.

Стратегия низких издержек ориентирует руководство предприятия на обширный рынок и массовое производство товаров, с помощью которого можно минимизировать издержки и предлагать низкие цены. Это позволяет иметь большую долю прибыли по сравнению с конкурентами, снижать себестоимость и привлекать потребителей, ориентирующихся на низкие цены.

Стратегия концентрации (узкой специализации) нацеливает на работу с узкоспециализированными или уникальными товарами, продуктами, услугами. Руководство предприятия может контролировать издержки путем концентрации усилий на нескольких ключевых товарах, продуктах, услугах, предназначенных для специфических потребителей, а также путем создания особой репутации своим товарам и продуктам на рынке, спрос на которые может быть не удовлетворен аналогичными товарами, продуктами, услугами конкурентов.

5. Стратегии деятельности малых предприятий. Направленность стратегий развития малых предприятий - сведение до минимума затрат и остроты конкуренции с крупными производителями, а также использование гибкости в освоении рыночных секторов, ниш и других сегментов.

Стратегия копирования заключается в том, что малые предприятия (МП) могут выпускать недорогие, уступающие в качестве копии новых, дорогих и высококачественных изделий крупных производителей.

Стратегия оптимального размера находит свое применение в тех сферах бизнеса, которые неэффективны и малоприбыльны для крупных предприятий: услуги, розничная торговля, узкоспециализированные рынки. При этом МП в полной мере могут использовать свои преимущества - гибкость, способность быстро реагировать на изменение вкусов клиентов и т. д.

Многие крупные компании выпускают сложные изделия, проходя все производственные этапы самостоятельно. При этом они вынуждены наряду с серийным заниматься и мелким производством, что зачастую неэффективно и увеличивает себестоимость продукции. Поэтому крупному производителю выгоднее отказаться от собственного мелкого неэффективного производства и закупать определенную продукцию у МП.

Примером стратегии использования преимуществ крупного производителя может служить франчайзинг - система договорных отношений между крупным производителем и МП, при которой МП предоставляется право вести дела в течение определенного времени и в оговоренном месте, пользоваться товарной маркой, технологиями и оборудованием крупного производителя.

6. Стратегии сокращения. Стратегия ликвидации представляет собой радикальный случай стратегии сокращения, когда предприятие не может вести дальнейший бизнес (банкротство).

Разновидность стратегии ликвидации - слияние предприятий, когда одно из них самоликвидируется с целью уменьшения издержек при работе в совместном предприятии.

Стратегия сбора урожая предполагает отказ от долгосрочного участия в данном бизнесе с целью получения максимальных доходов в краткосрочной перспективе. Применяется по отношению к бесперспективному бизнесу, который не может быть прибыльно продан. Предполагает сокращение затрат на покупки, рабочую силу, рекламу и максимальное получение дохода от распродажи имеющегося продукта.

Стратегия частичного сокращения подразделений заключается в том, что предприятие закрывает или продает одно из неперспективных, неприбыльных подразделений. Реализуется в целях получения средств для начала и развития более перспективных направлений бизнеса, внедрения инноваций, формирования средств для инвестиций в производство.

Стратегия частичного сокращения расходов носит характер временных краткосрочных мер, связанных со снижением производственных затрат, сокращением найма и увольнением персонала, сокращением производства товаров и производственных мощностей при угрозе возникновения кризисных явлений.

Главное внимание в антикризисной стратегии[7] уделяется проблемам выхода из кризиса, непосредственно связанным с устранением причин, способствующих его возникновению. Анализируются внешняя и внутренняя среда бизнеса, выделяются те компоненты, которые имеют значение для организации, осуществляются сбор и отслеживание информации по каждому компоненту и на основе оценки реального положения предприятия выясняются причины кризисного состояния.

1.2.2 Диагностика состояния предприятия

Точная, комплексная, своевременная диагностика состояния предприятия — это первый этап разработки стратегии антикризисного управления деятельностью предприятия.

Скорость и методы преодоления кризиса во многом зависят от того, каковы причины его возникновения и как быстро он будет выявлен. В процессе развития финансового кризиса можно выделить четыре его основные стадии:

- снижение эффективности использования капитала, сокращение рентабельности и абсолютных значений объемов прибыли;

- возникновение убыточности производства; отсутствие собственных средств и резервных фондов, резкое снижение платежеспособности компании. Зачастую это сопровождается значительным сокращением производства в силу того, что часть оборотных средств направляется на обслуживание возросшей кредиторской задолженности;

- состояние острой неплатежеспособности. У предприятия нет возможности профинансировать производство и осуществлять платежи по предыдущим обязательствам. Возникает реальная угроза приостановки или даже полного прекращения производства, а затем банкротства.

Методы диагностики кризиса в организации включают: мониторинг внешней среды и системный анализ сигналов о возможных изменениях состояния и конкурентного статуса фирмы, аудит финансового состояния, анализ кредитной политики и задолженности компании, определение рисков, оценку текущего состояния организации и прогнозирование ее возможных состояний в будущем.

Анализ внешних факторов с целью выявления причин кризиса. При проведении анализа внешней среды слишком большой или слишком малый объем полученной информации может исказить истинное положение. Поэтому, чтобы сформировать четкую и понятную картину развития ситуации, необходимо правильно сопоставить полученные результаты и свести в единое целое несколько этапов анализа:

анализ макросреды, который условно можно разделить на четыре сектора: политическое окружение, экономическое окружение, социальное окружение, технологическое окружение;

анализ конкурентной среды по ее пяти основным составляющим: покупатели, поставщики, конкуренты внутри отрасли, потенциальные новые конкуренты, товары-заменители.

Получив достаточно обширную информацию о внешней среде, можно синтезировать ее с помощью метода создания сценариев — реалистического описания того, какие тенденции могут проявиться в той или иной отрасли в будущем. Обычно создается несколько сценариев, на которых затем опробуется та или иная антикризисная стратегия предприятия. Сценарии дают возможность определить наиболее важные факторы внешней среды, которые необходимо учитывать предприятию; некоторые из них будут находиться под прямым контролем предприятия (оно сможет либо избежать опасности, либо воспользоваться появившейся возможностью).

Изучая внешнюю среду, менеджеры концентрируют внимание на выяснении угроз и возможностей, которые таит в себе внешняя среда. Довольно популярным при этом является метод SWOT-анализа.

Чем слабее положение предприятия, тем более критическому анализу должна подвергнуться его стратегия. Кризисная ситуация на предприятии — это признак слабой стратегии, или ее плохой реализации, или и того, и другого. Анализируя стратегию предприятия, менеджеры должны сконцентрировать свое внимание на следующих пяти моментах.

1. Эффективность текущей стратегии. Нужно попытаться определить, во-первых, место предприятия среди конкурентов; во-вторых — границы конкуренции (размер рынка); в-третьих — группы потребителей, на которые предприятие ориентируется; в-четвертых — функциональные стратегии в области производства, маркетинга, финансов, кадров. Оценка каждой составляющей дает более понятную картину стратегии предприятия, испытывающего кризис, причем, оценка проводится на базе количественных показателей: доля предприятия на рынке, размер рынка, размер прибыли, размер кредита, объем продаж (уменьшается или увеличивается по отношению к рынку в целом) и т.д.

2. Сила и слабость, возможности и угрозы предприятия. Способ оценки стратегического положения компании — SWOT-анализ.

Сила предприятия — это то, в чем оно преуспело: навыки, опыт работы, ресурсы, достижения (совершенная технология, лучшее обслуживание клиентов, узнаваемость товарной марки и т.д.).

Слабость — это отсутствие чего-то важного в функционировании компании, того, что ей не удается по сравнению с другими.

После выявления сильных и слабых сторон они тщательно изучаются и оцениваются. С точки зрения формирования стратегии сильные стороны предприятия могут быть использованы как основа антикризисной стратегии. Если их недостаточно, менеджеры предприятия срочно должны создать базу этой стратегии. В то же время успешная антикризисная стратегия направлена на устранение слабых сторон, которые способствовали кризисной ситуации.

Рыночные возможности и угрозы также во многом определяют антикризисную стратегию предприятия. Для этого оцениваются все возможности отрасли, которые могут обеспечить потенциальную прибыльность предприятия, и угрозы, которые отрицательно влияют на предприятие. Возможности и угрозы не только влияют на состояние предприятия, но и указывают, какие стратегические изменения надо предпринять. Антикризисная стратегия должна учитывать перспективы, которые соответствуют возможностям и обеспечивают защиту от угроз.

3. Конкурентоспособность цен и издержек предприятия. Должно быть известно соотношение цен и затрат предприятия с ценами и затратами конкурентов. Для этого проводятся периодические маркетинговые исследования и оперативный мониторинг работы конкурентов. В этом случае используется стратегический анализ издержек с помощью метода «цепочка ценностей» (рис. 1).

Рисунок 1 - Цепочка ценностей

Цепочка ценностей отражает процесс создания стоимости товара и включает различные виды деятельности и прибыль. Связи между этими видами деятельности по созданию ценностей могут стать важным источником преимуществ предприятия. Каждый вид деятельности в этой цепочке связан с затратами и с активами предприятия. Соотнося производственные издержки и активы с каждым отдельным видом деятельности в цепочке, можно оценить затраты по ним. Кроме того, на цены и издержки предприятия влияет деятельность поставщиков и конечных потребителей. Менеджерам должен быть понятен весь процесс стоимости, поэтому необходимо принимать во внимание цепочку ценностей поставщиков и конечных потребителей. Процесс определения издержек по каждому виду деятельности дает возможность лучше понять структуру затрат предприятия. Кроме того, необходимо провести сравнительную оценку издержек предприятия и издержек его конкурентов по основным видам деятельности. Таким образом, можно выявить наилучшую практику выполнения определенного вида деятельности, наиболее эффективный способ минимизации издержек и на основе полученного анализа приступить к повышению конкурентоспособности предприятия по издержкам.

4. Оценка прочности конкурентной позиции предприятия. Оценка конкурентоспособности предприятия по издержкам необходима, но недостаточна. Прочность позиции предприятия по отношению к основным конкурентам оценивается по таким важным показателям, как качество товара, финансовое положение, технологические возможности, продолжительность товарного цикла.

5. Выявление проблем, вызвавших кризис на предприятии. Менеджеры изучают все полученные результаты исследования состояния предприятия на момент кризиса и определяют, на чем надо сосредоточить внимание. Данные, полученные при исследовании кризисного состояния предприятия, можно систематизировать:

1. Стратегические показатели деятельности предприятия

1) доля на рынке;

2) объем продаж: уменьшается или увеличивается;

3) размер прибыли;

4) доходность акций;

2. Внутренние сильные стороны и слабые стороны, внешние угрозы и возможности

3. Конкурентные переменные:

1) качество/характеристики товара;

2) репутация/имидж;

3) производственные возможности;

4) технологические навыки;

5) сбытовая сеть;

6) маркетинг;

7) финансовое положение;

8) издержки по сравнению с конкурентами;

4. Выводы о положении предприятия по сравнению с конкурентами

5. Главные стратегические проблемы, которые должны быть решены предприятием.

Без четкой формулировки проблем, вызвавших кризис на предприятии, нельзя приступить к разработке антикризисных мероприятий, которая предусматривает либо внесение в стратегию предприятия небольших изменений, либо полный пересмотр стратегии и разработку новой.

1.2.3 Корректировка миссии и системы целей предприятия

Второй этап стратегического антикризисного планирования — корректировка миссии и системы целей предприятия.

Менеджер, координирующий политику предприятия, оказавшегося в кризисной ситуации, должен сконцентрировать всю информацию, полученную во время проведения стратегического анализа, и решить, сможет ли предприятие в рамках своей прежней миссии выйти из кризиса и достигнуть конкурентных преимуществ. Умело сформулированная миссия, доступная для понимания, в которую верят, может быть весомым стимулом для изменений стратегии и может включать:

1) провозглашение убеждений и ценностей;

2) продукцию или услуги, которые предприятие будет продавать (или потребности клиентов, которые предприятие будет удовлетворять);

3) рынки, на которых будет работать предприятие:

способы выхода на рынок;

технологии, которые будет использовать предприятие;

политику роста и финансирования.

Четко сформулированная миссия вдохновляет сотрудников предприятия и побуждает их к действию, дает им возможность проявлять инициативу. Миссия формирует главные предпосылки успеха деятельности предприятия при различных воздействиях на нее внешней и внутренней среды.

Затем наступает процесс корректировки системы целей (желаемых результатов, которые способствуют выходу из экономического кризиса). Менеджер сравнивает желаемые результаты и результаты исследований факторов внешней и внутренней среды, которые ограничивают достижение желаемых результатов, и вносит изменения в систему целей.

Цели являются исходным пунктом системы стратегического планирования, системы мотивации и системы контроля, используемых на предприятии. В любой организации имеется несколько уровней целей (рис. 2).

Рис. 2 Типы организационных целей

Цели более высокого уровня имеют широкий характер и ориентированы на долгосрочную перспективу; они позволяют менеджерам взвешивать влияние сегодняшних решений на долгосрочные показатели. Цели более низкого уровня ориентированы на кратко- и среднесрочную перспективу и являются средством достижения целей высокого уровня. Краткосрочные цели подробно объясняют результаты, которых нужно достичь в ближайшем будущем, определяют скорость развития предприятия и уровень показателей деятельности, который надо достичь в ближайшее время. Ориентация высшего руководства предприятия на определенный уровень целей может служить причиной кризисной ситуации.

1.2.4 Выбор стратегических альтернатив выхода из кризиса

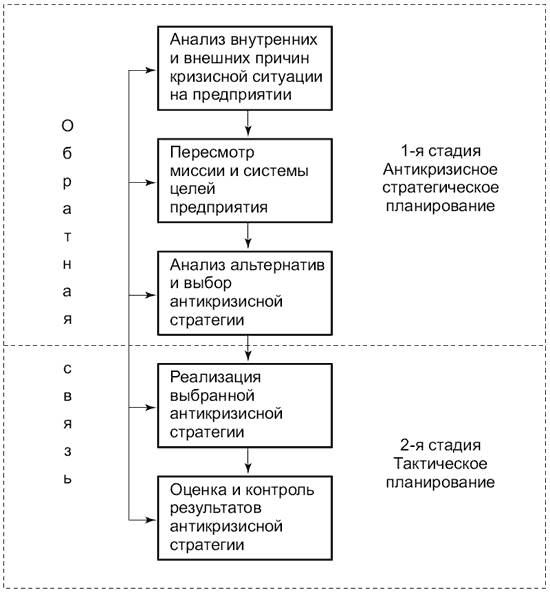

Третий этап антикризисного стратегического планирования — формулирование стратегических альтернатив выхода предприятия из экономического кризиса и выбор стратегии.

На этом заканчивается процесс стратегического планирования и начинается процесс определения тактики реализации выбранной стратегии (оперативное планирование), а затем осуществляется реализация антикризисной стратегии, оценка и контроль результатов (рис 3).

Рисунок 3 - Схема стратегии и тактики в антикризисном менеджменте

2. Анализ методов выхода из кризиса на примере российских предприятий

2.1 Опыт российских предприятий в 90-х годах 20 века

Для российских предприятий характерная причина кризиса - несоответствие имеющихся средств производства (производственные фонды, технологии, персонал) задачам, которые ставит предприятие. Эта проблема, которая возникла после серьезных структурных изменений в экономике в 90-х годах, не разрешена до сих пор.

В российских компаниях антикризисные мероприятия часто сводятся к мерам финансового оздоровления, проведению реструктуризации кредиторской задолженности.

Проблемы предприятий:

Огромные долги, значительное превышение кредиторской задолженности перед дебиторской. Объем долгов многих российских предприятий приближался к объему их годовой выручки.

Банкротства оказались выражением частных интересов внутри страны в борьбе за передел собственности, что не способствовало выводу предприятий из кризиса.

Низкий уровень производительности ввиду устаревания технологий, основных производственных фондов, материально-технической базы.

Несоответствие численности занятых работников потребностям производства, которое претерпело поэтапные и значительные сокращения.

Резкое обострение социальных проблем, связанных с высвобождением персонала и значительными долгами по зарплате.

Заинтересованность некоторых лиц, осуществляющих операции по продаже предприятий, в росте числа банкротств.

Нарушение хозяйственных связей между предприятиями и потеря государственных заказов.

Сложности при взыскании задолженности с дебиторов, т. к. они сами находились в состоянии банкротства.

К моменту конкурсного производства в ОАО Кондпетролеум (г. Нягань, Ханты-Мансийского автономного округа) накопились огромные долги: бюджетам разных уровней, внебюджетным фондам, банкам. Мизерная зарплата работникам задерживалась на семь месяцев. Банкротство стало последним средством оздоровления. Главной проблемой было непрерывное падение объемов добычи нефти.

Таблица 2.1 - Объем добычи нефти ОАО Кондпетролеум

| Год | 1991 | 1995 | 1998 | 2008 |

| Добыча нефти, млн тонн | 9,8 | 5,1 | 2,5 | 5,9 |

Уже в ходе конкурсного производства падение удалось остановить. В октябре 1999 года предприятие приобрело созданное в это же время, ОАО ТНК-Нягань, дочернее предприятие Тюменской нефтяной компании. Следующим шагом должно было стать увеличение объемов добычи нефти.

Согласно закону О несостоятельности (банкротстве) конкурсное производство предусматривает остановку производства, отключение энергии (чтобы не накапливать долги), увольнение работников и реализацию активов. Однако конкурсное производство может рассматриваться в ряде случаев как процедура реанимации для предприятия, после которой оно получает новую жизнь. Подобные изменения требуют значительных инвестиций заинтересованных юридических лиц.

Так завершилось в свое время конкурсное производство ОАО Кондпетролеум. Был принят бизнес-план для ТНК-Нягань на три года, в рамках которого разработаны четыре инвестиционные программы, направленные на реконструкцию системы сбора и транспорта нефти, на бурение, на жилье и социальные проблемы, на закупку импортного оборудования. С 2003 года далеко не традиционно проходит его становление. С первых шагов здесь применяются современные мировые технологии бизнеса. Это относится не только к производственным делам, но и к вопросам экологии, оплате труда, кадровой политике. ТНК-Нягань активно заботится о сохранение жизни и здоровья своих сотрудников, ведёт природоохранную деятельность в соответствии с государственными требованиями и условиями лицензионных соглашений, стремится к минимизации техногенной нагрузки на окружающую природную среду.

Нарушение хозяйственных связей оказало негативное влияние на ряд отраслей промышленности. Яркий пример — ОАО ЛИКИНСКАЯ МАНУФАКТУРА. После распада СССР она столкнулась с проблемой роста цен на среднеазиатский хлопок, который стал импортным товаром. Со временем ОАО Росконтракт скупил 52% акций предприятия. Новый собственник наладил выпуск бязи для продажи на экспорт. Однако под это было задействовано всего 5% мощностей производства. В итоге ОАО ЛИКИНСКАЯ МАНУФАКТУРА стала неплатежеспособной. За полтора года внешнего управления не только не удалось вытянуть предприятие, но оно еще больше увязло в долгах. В сентябре 1999 года было введено конкурсное производство.

Конкурсное производство на Ликинской мануфактуре ознаменовалось введением системы оперативного реагирования на любую информацию с производства: развесили по цехам ящики, куда рабочие могли опускать записки. На оперативке каждая записка разбиралась, и сразу принималось решение. Далее произошло увеличение загрузки оборудования, рост объемов производства, рост производительности труда.

Внешний управляющий объясняет успех своего управления «Ликинкой» двумя основными причинами: во-первых, изменилась экономическая ситуация в стране - рынок текстиля сейчас на подъеме, во-вторых, изменилось отношение людей к работе.На любой стадии банкротства задача руководителя заключается в умении запустить механизм высвобождения внутренних резервов. Предприятие запустили без инвестиций. Люди работали по 14 часов, не требуя оплаты за сверхурочные.

Завершилось конкурсное производство Ликинской мануфактуры в марте 2001г. продажей фабрики и сменой собственника предприятия.

Картина была плачевная на предприятии УралАЗ. Завод, рассчитанный на ежегодное производство 25 000 автомобилей за весь 1998 г. выпустил всего 2000 машин. На производство одного автомобиля затрачивалось 1,2 млн руб. заемных средств, а продавался он за 350 000. Кредиторская задолженность составляла порядка 3,8 млрд деноминированных рублей, оборотных средств у предприятия не было. Задолженность по зарплате достигала девяти месяцев, а ведь на УралАЗе работают более 20 000 жителей Миасса.

Запуск фактически остановившегося производства был невозможен без сотрудничества с партнерами-поставщиками. Несмотря на долг перед Ярославским моторным заводом в 96 млн руб. внешний управляющий смог наладить связи. Они договорились на его обещании через год стопроцентно оплачивать двигатели живыми деньгами, если поставщики согласятся помочь. Сегодня УралАЗ - единственный партнер завода, который на 100% оплачивает поставки дизелей живыми деньгами. Таким же образом арбитражный управляющий решал проблемы по поставкам шин, аккумуляторов, металла.

Изменения на УралАЗе коснулись в основном системы управления предприятием. Команда, пришедшая на завод вместе с арбитражным управляющим, несмотря на постоянный дефицит финансовых ресурсов, внедрила новую информационную систему управления. Была изменена номенклатура выпускаемой продукции — в сторону увеличения ее ассортимента. Вырос объем продаж, были осуществлены расчеты с кредиторами, как посредством живых денег, так и за счет продажи акций.

Опыт крупных российских компаний показывает, что есть определенные средства преодоления банкротства. Как правило, на таких предприятиях происходят кардинальные изменения, связанные со сменой собственника, переориентацией на новую продукцию, изменение организационно-правовых форм. Предприятие может восстановить свою платежеспособность в период внешнего управления или провести реструктуризацию после завершения конкурсного производства. В основном, происходит покупка предприятия другими собственниками. Например, на месте завода-банкрота могут быть созданы два жизнеспособных АО, которые станут покупателями нереализованной инфраструктуры завода.

Внешнее управление далеко не часто дает положительный результат, а напротив, может создать ситуацию, когда предприятие еще больше увязнет в долгах. Поэтому внешний управляющий должен отдавать себе отчет в том, чтобы использовать наиболее экономичные и оптимальные средства.

К примеру, кредиторы Ангарской нефтехимической компании подписали мировое соглашение, по которому АНХК получила беспрецедентно льготные условия погашения долгов. На момент возбуждения дела о банкротстве общая сумма задолженности АНХК составляла около 4 млрд руб., из которых 1,5 млрд руб. приходились на федеральный бюджет. Была проведена сделка по продаже контрольного пакета акций АНХК, с выкупом 62,5% долгов. После этого кредитор Росинвестнефть заключил мировое соглашение. Остальные долги АНХК также реструктурировались.

2.2 Опыт российских предприятий после 90-х годов

Из-за резкого падения курса рубля и платежеспособного спроса покупателей товарооборот торгового дома «Перекресток» сократился в долларовом исчислении в 2,5 раза[8] . При этом у компании был долг, номинированный в долларах США, перед ЕБРР и пулом западноевропейских банков, предоставивших финансирование для целей развития сети супермаркетов. Компания оказалась на грани несостоятельности.

В 2003 году в основном было завершено формирование лесопромышленной компании «Континенталь-менеджмент» (далее – ЛПК) за счет вновь приобретенных промышленных активов (15 производственных и лесозаготовительных предприятий). Активы относились к второму-третьему эшелону предприятий лесной отрасли. До вхождения в ЛПК предприятия имели разных собственников, не были производственно и коммерчески интегрированы между собой, различались уровнем корпоративного управления. Кроме того, большинство предприятий находились в неблагополучном финансовом состоянии.

Соломатина Анна (исполнительный директор производственно-торговой группы Мистерия) выделяет три ключевых принципа, которые определяли действия по изменению возникшей ситуации, основанные на частных случаях.

1. Развитие бизнеса как источник оздоровления

В обоих случаях бизнес оказался неустойчивым перед макроэкономическими факторами: резкое изменение курсов валют, конъюнктуры и требований рынка. Прежде всего, необходимо было найти такие пути развития, которые бы не позволили предприятию вновь оказаться в кризисной ситуации. А именно, несмотря на ограниченные возможности в привлечении ресурсов, увеличить масштабы бизнеса (для «Перекрестка») и организовать программы модернизации и строительства современных мощностей (для ЛПК).

1. Создание инвестиционной службы.

Эта задача состоит в формировании профильного подразделения и привлечении в него высокопрофессиональных кадров. Сотрудники подразделения занимались не только классическими инвестиционными расчетами, анализом и организацией привлечения финансирования. Их основной задачей стало вовлечение в процесс генерирования инвестиционных идей максимального количества служб и сотрудников. Они помогали каждому желающему сформулировать инвестиционную идею, оформить ее в инвестиционное предложение, пригодное для обсуждения и оценки.

В ТД «Перекресток» данная функция на этапе становления была передана планово-экономическому отделу с привлечением дополнительных специалистов по инвестиционному анализу. Впоследствии для этой работы было выделено отдельное управление, а затем для развития перспективных инновационных идей был создан проектный офис. В Управляющей компании ЛПК инвестиционный департамент создавался с нуля, а на предприятиях холдинга соответствующие функции были переданы финансовым директорам.

2. Подготовка регламентов и процедур.

В ходе его осуществления руководство стремилось к максимальной простоте, старались превратить форматы и требования к подготовке инвестпроектов в «шпаргалки» и удобные формуляры, доступные каждому. Также крайне важно было обеспечить всем сотрудникам прямой доступ в инвестиционный департамент для получения оперативной поддержки и квалифицированной помощи.

3. Административный ресурс.

Из управляющей компании на предприятия было направлено директивное письмо о необходимости подготовки и предоставления инвестиционных предложений.

В ситуации, когда руководители предприятий и менеджеры были заняты решением текущих задач, такой подход оказался единственно действенным. Также руководство не использовало материальную мотивацию для участников инвестиционной деятельности, а исходили из заинтересованности сотрудников в самосовершенствовании и в развитии бизнеса в целом. Инициаторы проектов учились оценивать их влияние на финансовые результаты бизнеса, получая, таким образом, возможность повысить не только профессиональный уровень, но и свою рыночную стоимость.

4. Рабочие группы.

По каждому проекту создавалась отдельная рабочая группа во главе с руководителем соответствующего профильного направления компании. В состав группы входили эксперты – представители различных подразделений, которые должны были прорабатывать вопросы в рамках своей компетенции: производственные технологии, строительство, маркетинг, экономика, инвестиционный анализ и т.д.

Формирование рабочих групп придавало дополнительную значимость проекту, повышало ответственность его участников.

Первыми проектами стали в ЛПК привлечение финансирования под создание деревообрабатывающего цеха на базе Байкальского ЦБК, в ТД «Перекресток» – реализация программы по открытию новых супермаркетов на арендованных площадях и внедрение новой информационной системы. Эти проекты позволили обеим компаниям пересмотреть приоритеты своей деятельности.

Вышеперечисленные мероприятия не носили уникальный характер. Они были направлены на то, чтобы последовательно и целенаправленно добиваться практических результатов, несмотря на необходимость постоянно отвлекаться на решение горящих вопросов текущей работы.

Не менее 30% рабочего времени Соломатиной Анны на посту финансового директора уделялось постановке и развитию инвестиционной деятельности. Инерционность и скепсис, присутствовавшие вначале, в течение двух-трех месяцев сменились на инициативность, заинтересованность и осмысленность. Это и является лучшим путем для выхода из кризиса.

2. Баланс между полномочиями и ответственностью

Не всегда в кризисных ситуациях необходима крайняя централизация власти и ресурсов. Одним из преимуществ централизованного управления считается меньшая требовательность к кадрам на местах и, соответственно, меньшие затраты на вознаграждение персонала. В данных обстоятельствах это преимущество не сработало. Для Соломатиной Анны самым надежным и испытанным подходом является полное делегирование управления операционной деятельностью региональным предприятиям, то есть максимально возможная децентрализация. Конечно, при этом необходимо позаботиться об удержании бизнеса.

Переход на децентрализованное управление требует контроля над всеми направлениями деятельности. Для этого необходимы достоверная, полноценная и своевременная управленческая отчетность, введение системы показателей оценки эффективности деятельности предприятий и закрепление персональной ответственности за их достижение, внедрение процедур регулярного мониторинга и контроля над результатами.

Так, на ежемесячной основе оценивались результаты деятельности торговых объектов ТД «Перекресток» по товарообороту, товарному запасу и размеру потерь (данные показатели имели равный вес при расчете премиальных выплат). Лесопромышленные предприятия ЛПК отвечали за достижение показателя EBITDA[9] . Если целевые показатели существенно отклонялись от заданных, УК немедленно включалась в оперативное управление проблемной зоной, вплоть до перевода соответствующей функции под управление из центра. Постепенно сотрудники научились понимать значимость финансовых показателей, и мышление производственными и операционными категориями уступило место финансовому.

Удержать контроль над деятельностью предприятий позволяло также использование принципа независимости при формировании команды высшего руководства на местах. Генеральный директор, финансовый директор и начальник службы безопасности не должны были ранее работать вместе, состоять в личных либо родственных отношениях. Кроме того, они были самостоятельны при исполнении своих обязанностей. Функционально каждое подразделение предприятия подчинялась соответствующей службе в УК. Ее профильные службы подбирали кадры, устанавливали требования к их профессиональной подготовке, оценивали лояльность сотрудников. Они же осуществляли впоследствии рабочее взаимодействие со специалистами.

Постепенно дополнительно к производственной деятельности были переданы полномочия по управлению снабженческой, коммерческой, финансовой функциями.

3. Финансовый подход к управлению

Высокопрофессиональные и с глубоким пониманием проблем бизнеса финансисты и экономисты должны не только обеспечить компанию своевременными и достоверными отчетами, но и научить сотрудников, вплоть до среднего уровня, «считывать» полезную финансовую информацию.

Из множества видов анализа наиболее полезными и востребованными оказались факторный и маржинальный. Отчеты должны быть лаконичны и просты.

Факторный анализ отклонений (на базе PL; план-факт или факт-факт в зависимости от задач) позволяет вовлечь максимальное количество служб и сотрудников в деятельное обсуждение финансовых результатов, побудить каждого провести «внутреннюю инвентаризацию» своей деятельности с точки зрения ее влияния на финансовый результат. Средний эффект – сокращение расходов до 5–7% – достигался только за счет выявления необоснованных расходов, несогласованности в планировании и расходовании средств, причем решения оказывались на поверхности.

Следующим этапом при соответствующей готовности бухгалтерских, экономических и нормативных учетных систем может выступить маржинальный анализ выпускаемой продукции. К сожалению, его невозможно провести, располагая только прилично налаженным бухгалтерским учетом. На производственном предприятии должна быть отработана методология экономического анализа, определены производственные нормативы (например, нормы расхода сырья на единицу произведенного товара), для торговли важно выделение категорий товаров по группам доходности.

При маржинальном анализе отдельных видов продукции или категорий товаров выявляются нерентабельные позиции. Это дает обоснованный повод для пересмотра производственной программы и ассортиментной политики, задает направление для будущей инвестиционной политики и модернизации мощностей. Как минимум появляется возможность подняться над точкой безубыточности.

В 2005 году обстановка на ОАО «Байкальский целлюлозно-бумажный комбинат» была крайне неблагополучна. В связи с низким уровнем цен на рынке производство вискозной целлюлозы было нерентабельным. Для изменения ситуации нужно было увеличивать объем производства.

Падение реализации способствовало росту доли накладных расходов в себестоимости, что вело к увеличению последней. Это, в свою очередь, снижало и без того низкую рентабельность производства. К тому же возрастала стоимость древесины, основного сырья для производства целлюлозы. То есть, рынок диктовал такие условия ценовой политики, в которые предприятие со своим уровнем затрат никак не вписывались.

Высокая долговая нагрузка осложнялась краткосрочным характером заимствований. Из-за дефицита оборотного капитала накапливалась задолженность в бюджетные и внебюджетные фонды. Это привело к блокировке денежных средств при возврате экспортного НДС. Ежемесячно предприятие находилось под угрозой нарушения сроков выплаты зарплаты, в итоге сложилась неспокойная социальная обстановка, которая могла обернуться забастовками.

При наличии указанных проблем на предприятии отсутствовало реальное управление финансами. Бюджет формировался финансовыми службами в отрыве от производства, жил своей жизнью и поэтому чаще всего не исполнялся. Имевшиеся денежные средства нередко расходовались бессистемно, по принципу «затыкания дыр».

Требовались срочные меры по финансовому оздоровлению предприятия, что было возможно лишь при условии мобилизации внутренних резервов и вовлечения в борьбу с кризисом всех служб предприятия.

Основные мероприятия по изменению ситуации на предприятии.

1. Внедрение ежемесячного, подекадного, а в случае необходимости ежедневного финансового планирования, контроля «план-факт», а также исполнения бюджетной дисциплины.

2. Введение коллегиальной системы управления финансами. Решения о первоочередных нуждах предприятия принимались не только на уровне генерального и финансового директоров, но и путем совместного обсуждения всеми заинтересованными службами. Так оказалось эффективнее выявлять действительно насущные потребности. При этом задержек в принятии решений не возникало, поскольку заседания платежных комитетов проводились в ежедневном режиме, а бюджеты прорабатывались со всей тщательностью.

3. Разработка экономическими и техническими службами комбината нескольких моделей будущего развития – вариантов функционирования комбината в условиях производственных и политических ограничений. Задачей при этом был выбор оптимального варианта развития предприятия, обоснование сроков и целесообразности привлечения заемных средств. Для этого применялась оценка по маржинальной доходности, и определялись точки безубыточности с учетом видов производимой продукции в будущем.

4. Создание многоуровневой системы мотивации персонала, ориентированной на конечный финансовый результат. Так, работникам производства, помимо премий, предусмотренных положением о премировании, выплачивались вознаграждения по итогам смены, если производительность оказывалась выше ранее установленной планом.

5. Разработка и реализация программы снижения издержек производства, включая не только изменение норм на технологические процессы, но и меры по уменьшению расходов (например, реализация неликвидов и контроль качества ТМЦ, закупаемых для производства). Конечной целью мероприятий по снижению себестоимости было высвобождение оборотного капитала, направление его на увеличение объема производства.

6. Разработка и внедрение системы сбора фактической информации для оперативного принятия управленческих решений. Ежемесячное проведение факторного анализа отклонений позволяло выявлять узкие места в формировании затрат, лучше понимать текущее состояние и устранять проблемы своевременно.

Конечно, все эти меры были жизненно необходимы, но они, тем не менее, не в полной мере обеспечивали предприятие оборотным капиталом. Решением могло стать дополнительное заемное финансирование, и в этом вопросе существенная роль отводилась управляющей компании. Одной из задач региональной финансово-экономической службы становилось создание «поля доверия» с банками, обеспечение их необходимой финансовой информацией о текущих показателях деятельности предприятия. Банковские служащие осуществляют постоянный мониторинг информации о ЦБК, поэтому для успешного привлечения финансирования нужно было поддерживать имидж надежного заемщика.

За достаточно короткий период комбинату удалось получить банковские кредиты на пополнение оборотных средств. Это, в свою очередь, позволило увеличить объем реализации выпускаемой продукции и наконец-то получить долгожданную прибыль.

Таким образом, предприятие от месяца к месяцу набирало обороты, улучшая свои финансово-экономические показатели. Так постепенно закладывался фундамент для дальнейшего развития комбината и привлечения инвестиций.

По основным способам вывода производственного предприятия из кризиса в РФ можно сделать выводы:

1. На этапе внешнего управления обычно применяются:

а) изменение системы управления;

б) создание холдинга из ряда предприятий, заинтересованных в активах должника;

в) продажа активов (оборудования, площадей, акций);

г) использование толлинговых схем;

д) введение режима экономии;

е) продажа акций;

ж) проведение реструктуризации долгов;

з) заключение мирового соглашения с кредиторами.

2. На этапе конкурсного производства:

а) продажа имущества предприятия;

б) реструктуризация предприятия-должника;

в) образование на базе предприятия-должника новых организационно-правовых форм;

г) выпуск и продажа акций вновь созданной на базе предприятия-должника организации;

д) мировое соглашение с кредиторами;

е) внедрение новых инвестиционных программ, способных кардинально изменить профиль деятельности предприятия и сделать его конкурентоспособным.

Как показывает практика отечественных производственных организаций, эффективность реорганизационных мероприятий, осуществляемых в ходе процедур банкротства, зависит, прежде всего, от компетентности менеджмента компании. Имеются примеры предприятий, которые проходили банкротство с огромными долгами. Однако благодаря последовательности действий управляющего, удавалось частично ликвидировать задолженность уже на коротком этапе внешнего управления, и затем в процессе конкурсного производства провести реструктуризацию. В ходе таких кардинальных перемен приходилось продавать имущество, активы должника, формировать новый бизнес-портфель, практически создавать другие предприятия на базе должника. Частично удавалось сохранить и выпуск первоначальной номенклатуры изделий, теперь уже ориентированных на конкретного потребителя.

Меры, которые принимают предприятия в борьбе с трудностями в 2009 году, просты – экономить на всем, на чем только получается.

Половина предпринимателей сейчас сокращает затраты на цели, не связанные с производством, – сюда относятся и представительские расходы, и плата ‘за канцелярию’, и социальные пакеты для персонала. Сокращение штатов, уменьшение объемов производства и урезание зарплат выбирает примерно треть предприятий. К самым жестким действиям прибегают металлурги – массовые увольнения и отправка рабочих в неоплачиваемые отпуска приняли массовый характер.

Текущая ситуациянаряду с финансовыми трудностями, обострила ряд проблем, которые присущи большинству российских предприятий. Это:

- недостаток знаний и опыта управления в условиях кризиса;

- неполное использование (на первоначальном этапе) всех возможностей предприятия противостоять негативным кризисным последствиям;

- низкая самомотивация персонала на эффективную работу.

Эти проблемы являются основным сдерживающим фактором увеличения конкурентоспособности и финансовой устойчивости предприятия.

На основании выше сказанного можно рекомендовать:

1) программировать действия системы управления заблаговременно, предполагая наступление потенциального кризиса;

2) заблаговременно создавать дублирующие органы управления из лучших стрессоустойчивых менеджеров, способных работать в условиях кризисных ситуаций;

3) создавать стратегические резервы необходимых ресурсов и распоряжаться ими централизованно;

4) проводить политику активных действий, а не пассивного выжидания в надежде на улучшение обстановки;

5) использовать возможности расширения сферы деятельности, в том числе за счет пассивных предприятий и организаций, теряющих свои позиции;

6) создавать новые организационные формы управления;

7) вести постоянный мониторинг обстановки.

3. П рограмма действий по выходу из кризиса предприятий

В условиях внутреннего финансового кризиса специфика управления компанией состоит в необходимости использования методов и подходов в управлении, которые значительно отличаются от руководства в нормальных условиях. Антикризисное управление не должно сводиться только, например, к простому повышению производительности труда, сокращению издержек, поиску новых рынков приложения капитала, расширению или сужению ассортиментных линий, повышению качества продукции и менеджмента, реструктуризации активов и пассивов компании, совершенствованию маркетинговой политики и т. д. Все эти задачи необходимо решать постоянно, независимо от того, в каком положении находится компания. Антикризисное управление требует от менеджеров проведения необычных и нетрадиционных (а иногда даже и неприемлемых) для нормального состояния мероприятий. Состав и набор таких средств, конечно же, зависит от тех конкретных причин и ошибок, которые привели к финансовым затруднениям на фирме. Все действия, которые необходимо предпринимать для управления предприятием в кризисной ситуации,согласовываются с принципами и требованиями Международного стандарта ИСО 9001-2000. Это лишний раз подтверждает факт универсальности стандарта.

Методы выхода из кризиса:

1. Необходимо создать аналитическую группу, участники которой должны быть подчинены только непосредственно собственникам компании. Создание такой аналитической группы наиболее целесообразно проводить с привлечением независимых аудиторов, бизнес-консультантов и других “профильных” специалистов. При этом специалисты и высшие должностные лица компании, чья деятельность будет проверяться, должны полностью содействовать работе привлеченных экспертов, предоставляя им всю необходимую информацию и обеспечивая максимально благоприятные условия для работы. Именно поэтому такая аналитическая группа должна иметь особый статус и достаточно широкие полномочия, закрепленные за нею приказом руководителя или решением учредителей.

Перечень задач, которые должна решать аналитическая группа:

• Обеспечение экстренных внутренних и внешних коммуникаций, для преодоления организационных барьеров, оперативное общение с персоналом для поддержания морального климата и с партнерами (потребителями, поставщиками и т.п.) для сохранения своего имиджа.

• Обеспечение мониторинга и оценки:

- внешней и внутренней среды;

- финансово-экономического состояния предприятия.

• Обеспечение:

- разработки мер противодействия кризису:

- внедрения запланированных мероприятий;

- проведения оперативных внутренних аудитов деятельности предприятия.

Эта группа должна собрать необходимую информацию и разработать план антикризисных мероприятий (план финансового оздоровления). Его необходимо детально обсудить собственникам предприятия совместно с руководством и аналитической. В зависимости от причин и глубины кризиса план может предусматривать различные меры, вплоть до ликвидации или продажи бизнеса.

Можно выделить следующие шаги, направленные на исправление кризисной ситуации:

- постановка диагноза и признание кризисной ситуации;

- определение кризисного «очага». Это могут быть устаревшие технологические процессы, неуправляемый рост издержек, некорректное позиционирование товара на рынке;

- выработка методов «лечения»;

- формирование укрупненного плана по выходу из кризиса.

2. “Ручное управление” или делегирование полномочий. Чтобы избежать утечки финансовых и материальных ресурсов, необходимо максимально централизовать принятие всех решений, которые влияют на движение материальных активов предприятия, а также связаны с перемещением персонала (прием на работу, увольнение).

Не всегда в кризисных ситуациях необходима крайняя централизация власти и ресурсов. Переход на децентрализованное управление требует контроля над всеми направлениями деятельности. Для этого необходимы достоверная, полноценная и своевременная управленческая отчетность, введение системы показателей оценки эффективности деятельности предприятий и закрепление персональной ответственности за их достижение, внедрение процедур регулярного мониторинга и контроля над результатами.

Если целевые показатели существенно отклоняются от заданных, то управляющая компания немедленно должна включаться в оперативное управление проблемной зоной, вплоть до перевода соответствующей функции под управление из центра.

Децентрализация – не самый простой способ организации управления в кризисной ситуации. Но ее преимущества очевидны, особенно для финансового директора, так как всегда определен ответственный за результат.