Макроэкономика. Ответы

СОДЕРЖАНИЕ: 1.2. МАКРОЭКОНОМИКА 1.2.1.Основные макроэкономические понятия и взаимосвязи 1.2.1.1.Макроэкономические агенты и макроэкономические рынки (их характеристика и основные связи между ними)

1.2.1.Основные макроэкономические понятия и взаимосвязи

1.2.1.4.Основные макроэкономические проблемы

1.2.1.6.Сальдо государственного бюджета, торговый и платежный баланс

1.2.2.Валовый внутренний продукт

1.2.2.1.Валовый внутренний продукт и методы его измерения

1.2.2.2.Расчет ВВП по доходам и расходам

1.2.2.3.Валовый национальный доход

1.2.2.5.Чистый доход факторов производства

1.2.3.1.Номинальный и реальный ВВП

1.2.3.4.Индекс потребительских цен

1.2.3.5.Основные отличия дефлятора ВВП и ИПЦ

1.2.4.Совокупный спрос и его структура

1.2.4.1.Понятие совокупного спроса

1.2.4.2.Основные составляющие совокупного спроса

1.2.4.3.Эффекты, объясняющие отрицательный наклон кривой AD

1.2.4.4.Неценовые факторы, влияющие на сдвиги кривой AD

1.2.5.1.Факторы, влияющие на размер потребительских расходов

1.2.5.2.Влияние производственных факторов и дохода на потребительские расходы

1.2.6.Потребительские расходы и доходы домохозяйств

1.2.6.1.Кейнсианская функция потребления

1.2.6.2.Показатели предельной и средней склонности к потреблению

1.2.6.3.Гипотеза перманентного дохода

1.2.6.4.Модель «Жизненного цикла»

1.2.7.1.Факторы, влияющие на размер инвестиционных расходов

1.2.7.2.Классический подход к теории инвестиций

1.2.7.3.Предельный продукт и предельная доходность капитала

1.2.7.4.Процент как плата за аренду капитала и факторы, его определяющие

1.2.7.5.Кейнсианский подход к теории инвестиций

1.2.7.6.Предельная эффективность капитала

1.2.7.7.Модель акселератора инвестиционного процесса

1.2.8.Государственные расходы и совокупный спрос

1.2.8.1.Доходы и расходы государства

1.2.8.2.Государственный бюджет

1.2.8.3.Структура государственного бюджета

1.2.8.6.Взаимодействие рынка товаров и финансовых рынков при изменении бюджетно-налоговой политики

1.2.8.7.Инвестиционная ловушка

1.2.9.Денежно-кредитная политика и совокупный спрос

1.2.9.3.Инструменты монетарной политики

1.2.9.4.Денежная база, денежный мультипликатор и предложение денег

1.2.9.5.Взаимодействие рынка товаров и финансовых рынков при проведении монетарной политики

1.2.10.1.Вывод функции совокупного предложения

1.2.10.2.Неценовые факторы, влияющие на сдвиги кривой совокупного предложения

1.2.10.3.Равновесие совокупного спроса и предложения

1.2.11.Макроэкономическая нестабильность

1.2.11.2.Классификация видов инфляции

1.2.11.5.Последствия безработицы

1.2.11.7.Типы антиинфляционной политики

1.2.11.8.Издержки борьбы с инфляцией

1.2.11.9.Инфляционные ожидания

1.2.12.1.Платежный баланс и его структура

1.2.12.2.Счет текущих операций

1.2.12.3.Счет движения капитала

1.2.12.7.Номинальный и реальный валютный курс

1.2.12.8.Фиксированный и плавающий валютный курс

1.2.12.9.Влияние валютной политики на макроэкономическое равновесие

1.2. МАКРОЭКОНОМИКА

1.2.1.Основные макроэкономические понятия и взаимосвязи

1.2.1.1.Макроэкономические агенты и макроэкономические рынки (их характеристика и основные связи между ними)

Экономические агенты:

1. Домашние хозяйства (ДХ)

(опр) - совокупный, рационально действующий макроэкономический агент (все ДХ внутри страны), цель эк. деятельности которого — максимизация полезности.

(хар-ка) – являются собственниками экономических ресурсов (труда, земли, капитала и предпринимательских способностей), основными покупателями товаров и услуг, основным сберегателем - кредитором.

Продавая экономические ресурсы (L,K), домохозяйства получают доходы.

2. Предпринимательский сектор (Фирмы)

(опр) - совокупный, рационально действующий макроэкономический агент (все фирмы внутри страны), целью эк. деятельности которого - максимизация прибыли

(хар-ка) – являются основными производителями товаров и услуг в экономике (обеспечивая совокупное предложение), покупателями экономических ресурсов, покупателями инвестиционных товаров, для финансирования своих инвестиционных расходов фирмы используют, как правило, заемные средства, выступая заемщиками в экономике, предъявляя спрос на кредитные средства, выплачивают налоги, отчисляют амортизацию.

ДХ + Фирмы = Частный сектор

3. Государство

(опр) - это рационально действующий макроэкономический агент, представленный совокупностью государственных учреждений и организаций, обладающих политическим и юридическим правом воздействовать на ход экономических процессов, регулировать экономику. Задача в экономике - устранение провалов рынка и максимизации общественного благосостояния.

(хар-ка) - производитель общественных благ, покупатель товаров и услуг для обеспечения функционирования государственного сектора, перераспределение национального дохода (через систему налогов и трансфертов), кредитор или заемщик на финансовом рынке (в зав-ти от гос бюджета), регулятор и организатор функционирования рыночной экономики, создавая и обеспечивая институциональные основы эффективного развития экономики (законодательная база, система безопасности, налоговая система и др.), и проводя макроэкономическую политику, основными видами которой являются: фискальная (или бюджетно-налоговая), монетарная (или денежно-кредитная), внешнеторговая и политика доходов (цены – зарплата).

ДХ + Фирмы + Гос = Закрытая экономика

4. Сектор Заграница (внешний мир)

(опр) – сов-ый рационально действующий экономический агент, объединяющий все остальные страны мира, с кот-ми страна взаимодействует.

(хар-ка) – взаимодействие через обмен товаров и услуг между странами, иностранных валют, перемещение капиталов (продажа/покупка ценных бумаг)

ДХ + Фирмы + Гос + Заграница = Открытая экономика

Рынки:

1. Рынок товаров и услуг (реальный рынок)

Абстрагируемся от частностей, спрос предъявляют все эк агенты, предложение формируют фирмы, получается равновесный ур-нь цен и равновесный объем производства.

2. Рынок факторов производства

Представлен рынком труда. Спрос предъявляют фирмы, предложение труда обеспечивают ДХ, формируется равновесное кол-во труда (L) и равнов-я ставка зар.платы (W/p). Анализ неравновесия – выявление причин и форм безработицы.

3. Финансовый рынок (денежный рынок + неденежный или рынок ценных бумаг)

На денежном рынке нет купли-продажи. Спрос на деньги предъявляют все агенты, предложение денег обеспечивает ЦБ (его монополия), получаем равн-ую ставку процента (R) и равнов-ю величину денежной массы (M). Посредники – банки, к-е принимают депозиты (D) и выдают кредиты (K).

На рынке ценных бумаг торгуются акции (бессрочная, долевая, с дивидендом в зав-ти от прибыли фирмы) и облигации (срочная, долговая, с фикс.доходом). Покупатели – ДХ, продавцы государство (облигаций, для финансирования дефицита гос.бюджета) и фирмы (акции + облигации, для финанс-я инвест.расходов)

4. Рынок валюты

Спрос на национальные денежные единицы предъявляют иностранцы, предложение обеспечивает ЦБ, формируется валютный курс.

1.2.1.2Кругооборот доходов

Домохозяйства приобретают товары и услуги (предъявляют спрос на товары и услуги), которые производят и поставляют на рынок товаров и услуг фирмы (обеспечивают предложение товаров и услуг - совокупный продукт). Чтобы производить товары и услуги, фирмы закупают экономические ресурсы - труд, землю, капитал и предпринимательские способности (предъявляют спрос на экономические ресурсы), собственниками которых являются домохозяйства (обеспечивают предложение экономических ресурсов).

Покупая товары и услуги, домохозяйства за них платят, обеспечивая фирмам выручку от продаж, которую фирмы выплачивают домохозяйствам в виде факторных доходов: заработной платы (за фактор труд); ренты (за фактор землю); процента (за фактор капитал); прибыли (за фактор предпринимательские способности), в сумме составляющих совокупный доход. Полученные доходы домохозяйства тратят на покупку товаров и услуг.

Величина общего объема производства в денежном выражении равна суммарному доходу ДХ. Совокупный доход равен совокупным расходам.

Четырехсекторная модель открытой экономики

От продажи всех факторов производства (труд, земля, капитал, предпр.рес-сы) получается национальный доход.

Домохозяйства распределяют полученный национальный доход на потребление, сбережения (путем предоставления банкам, покупки акций и облиг фирм или гос облигаций), уплату налогов гос-ву. Фирмы производят товары и услуги для ДХ, гос и экспорта, продают (кредитуются) ценные бумаги ДХ или гос на финн.рынке для обеспечения инвестиционных расходов, осуществляемых на товарном рынке.

Государство делает закупки товаров и услуг (G), обязывает всех платить налоги (Тх), выплачивает трансферты (Тr = соц.выплаты + субсидии), в зависимости от состояния государственного бюджета: если дефицит, то выступает заемщиком на фин.рынке и продает гос.облигации ДХ, если профицит бюджета, то выступает на финн рынке кредитором, покупая акции и обл фирм. Часть национаьного дохода уходит в пользу государства от ДХ в виде чистых налогов = Налоги – Трансферты. Остаток от НД, т.е. свой Располагаемый доход ДХ тратят на C и S.

Соотношение экспорта и импорта отражается в торговом балансе. Если дефицит торгового баланса (Im Ех), то финансируем с помощью внешнего займа путем либо продажи иностранцам финансовых активов (частных и государственных ценных бумаг) либо прямого заимствования у стран или международных фин.организаций.. В результате страна выступает заемщиком. Если профицит торгового баланса (Ех Im), то из страны происходит отток капитала , страна является кредитором, иностранцы продают данной стране свои финансовые активы (берут кредит) и получают необходимые для оплаты экспорта денежные средства.

Совокупные расходы: E = C + I + G + Xn,

Совокупные доходы Y = C + S + T.

Y = C + I + G + Xn (основное макроэкономическое тождество).

I + G + Exp = S + T + Imp (тождество инъекций утечкам).

1.2.1.3.Утечки и инъекции

Утечки – любое использование дохода не на покупку произведенной в стране продукции (уменьшают поток расходов) (сбережения, налоговые платежи, импорт)

Инъекции – любое дополнение к потребительским расходам на продукцию, произведенную внутри страны (увеличивают поток расходов) (Инвестиции, гос расходы, экспорт)

C + I + G + Exp = C + S + Tax + Imp (вывод из основного макроэкономического тождества равенства совокупного выпуска совокупным доходам)

В равновесной экономике инъекции равны утечкам.

1.2.1.4.Основные макроэкономические проблемы

- экономический рост и его темпы (рост населения, накопление капитала, инновационная деятельность);

- экономический цикл и его причины (периодические колебания уровней занятости, производства и инфляции);

- уровень занятости и проблема безработицы;

- общий уровень цен и проблема инфляции;

- уровень ставки процента и проблемы обращения денег;

- состояние государственного бюджета и проблема финансирования дефицита бюджетного дефицита, гос. долга;

- состояние платежного баланса и проблемы валютного курса;

- проблемы макроэкономической политики.

1.2.1.5.Основные макроэкономические показатели (ВВП, темп инфляции, уровень безработицы, обменный курс)

Основные макроэк показатели содержатся в СНС (системой национальных счетов). СНС содержит 3 показателя выпуска: ВВП, ВНП, ЧВП, и 3 показателя дохода: НД, ЛД, РЛД.

ВВП - это совокупная рыночная стоимость всех конечных товаров и услуг, произведенных в экономике (внутри страны) в течение одного года. Для оценки общей эф-ти функционирования экономики. Представляет собой как совокупный доход всех эк.агентов, так и общий объем расходов на производство. Денежный показатель (если измерен в ценах базового года – то реальный ВВП, если в ценах текущего года – то номинальный ВВП)

Темп инфляции (устойчивая тенденция к повышению среднего (общего) уровня цен) – относительное изменение среднего уровня цен.

Темп инфляции = (Pтек.году – Pбаз.году)/Pбаз.году, где P – средний ур-нь цен. Можно в кач-ве уровня цен использовать дефлятор ВВП (индекс Пааше) или ИПЦ (Ласпейреса), либо индекс Фишера (среднее геом индексов Пааше и Ласпейреса)

Темп инфляции отражает изменение стоимости жизни.

Уровень безработицы = доля безработных в составе рабочей силы. Рабочая сила = Занятые + безработные. Рабочая сила = все население страны – лица в нетрудоспособном возрасте (молодежь и пенсионеры) – недееспособные (психбольные) – нетрудоспособные (инвалиды) – заключенные – военнослужащие – студенты дневных отделений Вузов – не желающие работать.

Поддержание занятости – основная цель эк.политики.

Уровень безработицы отрицательно зависит от темпа инфляции (чем ниже безработица, тем выше ВВП, тем выше ур-нь цен – закон Оукена [(ВВП – ВВП*)/ВВП* = -b* (U – U*); (GP – GP-1)/GP-1 = 3% - 2*(U – U-1)], кривая Филлипса [P = Pexp – d* (U – U*) + Supply shock])

Обменный курс

Прямой обменный курс - количество иностранной валюты, которое можно получить за единицу национальной валюты (девизный курс)

Обратный обменный курс - количество национальной валюты, которое можно получить за единицу иностранной валюты (обменный валютный курс)

Номинальный курс валюты показывает, сколько денежных единиц одной страны можно приобрести за одну денежную единицу другой

Реальный курс валюты показывает, сколько товаров одной страны можно приобрести за одну товарную единицу другой (относительная цена товаров 2х стран) (условия торговли)

1.2.1.6.Сальдо государственного бюджета, торговый и платежный баланс

Сальдо государственного бюджета – разница между государственными доходами и расходами, положительное или отрицательное сальдо определяет объемы кредитования или заимствования общественного сектора. Государственные доходы: налоговые поступления (налоги на доходы, налоги на расходы, налоги на собственность) (прямые – с индивидуумов и фирм, косвенные – на товары и услуги), прибыли государственных предприятий и фирм. Государственные расходы: потребление в государственном секторе, го.инвестиции, трансферты и субсидии, проценты по гос.долгу.

Платежный баланс – систематизированная запись итогов всех экономических сделок между резидентами данной страны (ДХ, фирм, гос) и внешним миром в течение опр.времени. Цель – отразить состояние международных отношений. Реализуется принцип двойной записи – через кредит и дебет. Структура: 1)счет текущих операций (+экспорт товаров, - ипорт, +чистые доходы от инвестиций, + чистые текущие трансферты), 2)счет движения капитала и фин.операций (доходы от продажи акций и облигаций, недвижимости и расходы от покупки активов заграницей), 3)изменение официальных резервов.

Если сальдо текущих операций положительно, то страна получает иностранной валюты больше чем тратит.

Торговый баланс – разница между товарным экспортом и товарным импортом (одно сальдо счета текущих операций платежного баланса) (Xn – чистый экспорт – сальдо торгового баланса)

1.2.2.Валовый внутренний продукт

1.2.2.1.Валовый внутренний продукт и методы его измерения

(опр) - это совокупная рыночная стоимость всех конечных товаров и услуг, произведенных в экономике (внутри страны – территориальный фактор) в течение одного года.

Для оценки общей эф-ти функционирования экономики.

Денежный показатель (если измерен в ценах базового года – то реальный ВВП, если в ценах текущего года – то номинальный ВВП)

Не включаются в ВВП: трансферты, акты дарения и наследования, сделки с ценными бумагами на вторичном рынке (но если IPO то включаем), купля – продажа б\у, сделки с предметами старины.

Для измерения ВВП может быть использовано три метода , которые дают одинаковый результат:

1)по расходам (метод конечного использования);

ВВП = C + I + G + Xn (формула также совокупного спроса), где

C - личные потребительские расходы (ДХ), включают: покупку товаров длительного пользования, товаров текущего потребления и услуг (пок-ка жилья относится к инвестициям)

I – валовые инвестиции (чистые инвестиции, увеличивающие запас Капитала + восстановительные, или на амортизацию), включают: в основной капитал, жилищное строительство, в запасы (подсчитывается изменение запасов за год).

G – государственные закупки товаров и услуг, включают: гос.потребление + гос.инвестиции, не включают трансферты.

Xn – чистый экспорт (= экспорт – импорт)

2)по доходам (распределительный метод);

ВВП = зарплата (от ф-ра труд) + рента (от ф-ра земля) + процент (за капитал) + прибыль (доходы собственников и прибыль корпораций) +косвенные налоги на бизнес + амортизация - ЧФД (чистый факторный доход)

ВВП + ЧФД (доход граждан заграницей – доход иностранцев внутри страны) = ВНП

ЧНД (чистый нац доход) = ВНП – Амортизация, ЧВП (чистый внутренний продукт) = ВВП – Амортизация

НД = ЧНД – косвенные налоги = зар.плата + аренда + процент + доходы собственников + прибыль корпораций

ЛД = НД – взносы соц.страх – налог на прибыль корпораций – нераспр.прибыль корп + трансферты + проценты выплаченные гос-вом по гос облигациям – проценты выплаченные ДХми.

РЛД (личный располагаемый доход) = ЛД – индивидуальные налоги (подоходный). РЛД тратят на потребление (C) и (S).

3)по добавленной стоимости (производственный метод).

ВВП = сумма добавленных стоимостей по всем отраслям и производствам (основной в РФ)

Добавленная стоимость фирмы (чистый вклад производителя) = Выручка от продаж – Стоимость сырья и мат-в, купленных у других фирм

Совок-я добавочная стоимость = Стоим-ть общего объема продаж – Сов-я ст-ть промежуточной продукции

1.2.2.2.Расчет ВВП по доходам и расходам

1)по расходам (метод конечного использования);

ВВП = C + I + G + Xn (формула также совокупного спроса), где

C - личные потребительские расходы (ДХ), включают: покупку товаров длительного пользования, товаров текущего потребления и услуг (пок-ка жилья относится к инвестициям)

I – валовые инвестиции (чистые инвестиции, увеличивающие запас Капитала + восстановительные, или на амортизацию), включают: в основной капитал, жилищное строительство, в запасы (подсчитывается изменение запасов за год).

G – государственные закупки товаров и услуг, включают: гос.потребление + гос.инвестиции, не включают трансферты.

Xn – чистый экспорт (= экспорт – импорт)

2)по доходам (распределительный метод);

ВВП = зарплата (от ф-ра труд) + рента (от ф-ра земля) + процент (за капитал) + прибыль (доходы собственников и прибыль корпораций) +косвенные налоги на бизнес + амортизация - ЧФД (чистый факторный доход)

ВВП + ЧФД (доход граждан заграницей – доход иностранцев внутри страны) = ВНП

ЧНД (чистый нац доход) = ВНП – Амортизация, ЧВП (чистый внутренний продукт) = ВВП – Амортизация

НД = ЧНД – косвенные налоги = зар.плата + аренда + процент + доходы собственников + прибыль корпораций

ЛД = НД – взносы соц.страх – налог на прибыль корпораций – нераспр.прибыль корп + трансферты + проценты выплаченные гос-вом по гос облигациям – проценты выплаченные ДХми.

РЛД (личный располагаемый доход) = ЛД – индивидуальные налоги (подоходный). РЛД тратят на потребление (C) и (S).

1.2.2.3.Валовый национальный доход

(опр) – совокупная рыночная стоимость всех товаров и услуг, произведенными гражданами данной страны с помощью принадлежащих им национальных факторов производства за 1 год.

ВНД = ВНП = ВВП + Сальдо первичных доходов, полученных из-за границы или переданных за границу (ЧФД)

В качественном отношении различия между обоими показателями в том, что ВВП представляет собой поток конечных товаров и услуг или вновь возданную стоимость, а ВНД – поток первичных доходов, полученных гражданами данной страны вследствие их участия в создании ВВП данной страны и ВВП других стран.

1.2.2.4.Взаимосвязь ВНД и ВВП

ВНД = ВВП + Сальдо первичных доходов, полученных из-за границы или переданных за границу (ЧФД)

ЧФД = доход резидентов заграницей – доход иностранцев внутри страны.

Заметим, что в тех случаях, когда отечественные факторы производства, занятые за границей, получают больше доходов, чем иностранные факторы, занятые в данной экономике (ЧДФ 0), ВНП страны больше, чем ее ВВП

1.2.2.5.Чистый доход факторов производства

Количество ВВП отличается от ВНП на величину чистого факторного дохода из-за границы (ЧФД)

ЧДФ = ЧФД = доход национальных факторов заграницей – доход иностранных факторов внутри страны.

Заметим, что в тех случаях, когда отечественные факторы производства, занятые за границей, получают больше доходов, чем иностранные факторы, занятые в данной экономике (ЧДФ 0), ВНП страны больше, чем ее ВВП

1.2.3.Измерение уровня цен

1.2.3.1.Номинальный и реальный ВВП

Номинальный ВВП (Y nom ) - это ВВП, рассчитанный в текущих ценах, т.е. в ценах данного года. На величину номинального ВВП влияют два фактора: изменение реального (физического) объема производства и изменение уровня цен. Чтобы измерить реальный ВВП, необходимо «очистить» номинальный ВВП от воздействия на него изменения уровня цен.

ВВП ном = Сумма ( p (цена товара i в тек году) *q (кол-во товара i в тек году))

Реальный ВВП (Y real ) - это ВВП, измеренный в сопоставимых (неизменных) ценах, т.е. в ценах базового года.

ВВП реал = ВВП ном / Индекс цен

ВВП реал = Сумма (p (цена товара i в базовом году) * q (кол-во товара i в тек году))

Процентное изменение реал ВВП = процентное изм-е ном ВВП – процентное изм-е уровня цен.

1.2.3.2.Индексы

Индексы цен используются для оценки изменения темпов инфляции, динамики стоимости жизни.

Если Индекс Цен 1 то происходит инфлирование (корректировка номинального ВВП в сторону увеличения), если Индекс Цен1 то дефлирование (корректировка ном ВВП в сторону снижения)

1) Индекс Ласпейреса

(ИПЦ) определяется путём взвешивания цен двух временных периодов по объёмам потребления базисного периода и отражает изменение стоимости потребительской корзины базисного периода, произошедшее за текущий период. ![]() .

.

Отражая динамику цен по потребительской корзине базисного периода Q0, индекс Ласпейреса не учитывает изменений в структуре потребления, которые возникают из-за изменения цен благ. Отражая лишь эффект дохода и игнорируя эффект замещения, этот индекс даёт завышенную оценку инфляции при росте цен и заниженную в случае их снижения.

Включает изм-е цен импортных товаров. Игнорирует изм-е цен товаров в связи с изменением их качества.

2) Индекс Пааше

(дефлятор ВВП)— один из индексов цен, исчисляемых для характеристики изменения цен товаров. Определяется путём взвешивания цен двух временных периодов по объёмам потребления текущего периода и отражает изменение стоимости потребительской корзины текущего периода. ![]() .

.

Отражая динамику цен по потребительской корзине текущего периода (Qt), индекс Пааше не в полной мере отражает эффект дохода. В результате получается завышенная оценка изменения цен при их снижении и заниженная в случае роста. Переоценивает структурные сдвиги в потреблении (приписывая веса тек года базовому) (кач-во товаров текущего года базовому)

3) С целью устранения недостатков, присущих индексам Пааше и Ласпейреса, рассчитывается их средняя геометрическая величина — индекс Фишера

(IF):![]() .

.

1.2.3.3.Дефлятор ВВП

Дефлятор ВВП подсчитывается на основе стоимости рыночной корзины всех конечных товаров и услуг, произведенных в экономике в течение года. Статистически дефлятор ВВП выступает как индекс Пааше (IР) — индекс с весами (объемами) текущего года:

![]()

Таким образом:

![]()

Обычно занижает величину реального изменения цен, так как не учитывает в полной мере эф-т дохода, а также игнорирует изм-е качества по отношению к товарам базового года.

1.2.3.4.Индекс потребительских цен

ИПЦ рассчитывается на основе стоимости рыночной потребительской корзины, которая включает набор товаров и услуг, потребляемых типичной городской семьей в течение года. ИПЦ подсчитывается как индекс с весами (объемами) базового года, т.е. как индекс Ласпейреса (IL):

![]()

Обычно завышает темп роста цен, так как игнорирует эф-т замещения, не учитывает изменения цен в связи с ростом качества товаров.

1.2.3.5.Основные отличия дефлятора ВВП и ИПЦ

- ИПЦ рассчитывается на основе только цен товаров, включаемых в потребительскую корзину, а дефлятор ВВП учитывает все товары, произведенные экономикой;

- при подсчете ИПЦ учитываются и импортные потребительские товары, а при определении дефлятора ВВП — только товары, произведенные экономикой страны;

- для определения общего уровня цен и темпа инфляции могут использоваться и дефлятор ВВП, и ИПЦ, но ИПЦ служит также основой для расчета темпа изменения стоимости жизни и черты бедности и разработки на их основе программ социального обеспечения.

- ИПЦ завышает общий уровень цен и темп инфляции, а дефлятор ВВП занижает эти показатели. Это происходит по нескольким причинам: во-первых, ИПЦ недооценивает структурные сдвиги в потреблении (эффект замещения относительно более дорогих товаров относительно более дешевыми), а дефлятор ВВП их переоценивает; во-вторых, ИПЦ игнорирует изменение цен товаров в связи с изменением их качества, между тем дефлятор ВВП переоценивает этот факт, учитывая лишь товары текущего кач-ва; в-третьих, ИПЦ не учитывает появление новых товаров.

1.2.3.6.Темп инфляции

Темп инфляции () равен отношению разницы уровня цен (например, дефлятора ВВП, ИПЦ, индекс Фишера) текущего и предыдущего года к уровню цен предыдущего года, выраженному в процентах.

Темп инфляции = (Pтек.году – Pбаз.году)/Pбаз.году.

Иногда важен не фактический темп инфляции, а ожидаемое изменение уровня цен в эк-ке, существуют 3 вида инфляционных ожиданий : статические (темп составит равный уровень как в прошлом году), адаптационные (с некоторым коэффициентом учитываем ошибку прошлых периодов), рациональный (исходя з существующей инф-ии прогнозируем)

1.2.4.Совокупный спрос и его структура

1.2.4.1.Понятие совокупного спроса

Совокупный спрос представляет собой сумму всех расходов на конечные товары и услуги, произведенные в экономике. Он отражает связь между объемом совокупного выпуска, на который предъявлен спрос экономическими агентами и общим уровнем цен в экономике.

Кривая совокупного спроса АD (aggregate demand) показывает различные объемы товаров и услуг (реальный ВНП), которые потребители, фирмы и государство готовы купить при любом возможном уровне цен.

1.2.4.2.Основные составляющие совокупного спроса

спрос на потребительские товары и услуги (С);

спрос на инвестиционные товары и услуги (Ig);

спрос на товары и услуги со стороны государства (G);

спрос на чистый экспорт (Xn ).

1.2.4.3.Эффекты, объясняющие отрицательный наклон кривой AD

Движение ВДОЛЬ КРИВОЙ AD отражает изменение совокупного спроса в зависимости от динамики общего уровня цен.

1.Выражение зависимости дает количественная теория денег : MV = PY. (где P – ур-нь цен, Y – объем выпуска, M – кол-во денег в эк-ке, V – скорость обращения денег)

Чем выше ур-нь цен (P), тем меньше реальные запасы денежных средств в эк-ке (M/P), след-но меньше и кол-во тов-в и услуг, на которые предъявлен спрос (Y)

2.Эффект процентной ставки

Когда уровень цен повышается, потребителям нужна большая сумма наличных денег для покупок, как и предпринимателям, которым также требуется больше денег на выплату зарплаты и другие необходимые расходы. Более высокий уровень цен увеличивает спрос на деньги. При неизменном объеме денежной массы увеличение спроса взвинчивает цену за пользование деньгами. Эта цена и есть процентная ставка. При высоких процентных ставках фирмы (предприятия) и домохозяйства сокращают определенную часть расходов, то есть быстро реагируют на изменение процентной ставки.

Таким образом, более высокий уровень цен, увеличивая спрос на деньги и повышая процентную ставку, вызывает сокращение спроса на реальный объем национального продукта.

3.Эффект богатства

при более высоком уровне цен снижается реальная покупательная способность накопленных финансовых активов с фиксированной стоимостью (облигации, срочные счета). В таком случае население реально станет беднее, и поэтому можно ожидать, что оно сократит свои расходы. И наоборот, при снижении уровня цен реальная стоимость, или покупательная способность накопленных финансовых активов, возрастет и расходы увеличатся.

4.Эффект импортных закупок.

повышение уровня цен в данной стране вызовет увеличение импорта и сокращение экспорта. Таким образом, при повышении уровня цен в стране эффект импортных закупок приводит к уменьшению совокупного спроса на отечественные товары и услуги

1.2.4.4.Неценовые факторы, влияющие на сдвиги кривой AD

К ним относится все, что воздействует на потребительские расходы домашних хозяйств, инвестиционные расходы фирм, государственные расходы, чистый экспорт: благосостояние потребителей, их ожидания, налоги, процентные ставки, субсидии и льготные кредиты инвесторам, колебания валютных курсов, условия на внешних рынках и т.д.. Изменение неценовых факторов отражается на графике сдвигом кривой АD. Например, увеличение предложения денег и соответствующий рост платежеспособного спроса в экономике отразится сдвигом кривой АD вправо

Рост налогов приведет к снижению совокупного спроса и переместит кривую АD влево. Увеличение государственных расходов, также как и инфляционные ожидания населения приведут к правостороннему смещению кривой АD.

1.2.5.Потребительские расходы

1.2.5.1.Факторы, влияющие на размер потребительских расходов

Изучение факторов, влияющих на размер потребительских расходов позволяет вывести функцию потребления.

На объем потребления оказывают влияние объективные (доход, уровень цен, имущество потребителей, реальная ставка процента) и субъективные факторы (предельная склонность к потреблению, ожидания)

В зависимости от того, какой фактор выступает главным, выделяют следующие модели потребления:

А) теория абсолютного дохода Кейнса (влияет уровень автономного потребления, размер текущего располагаемого дохода и предельной склонности к потреблению)

Б) теория потребления Кузнеца (влияет в долгосрочной перспективе уровень располагаемого дохода и средняя склонность к потреблению)

В) теория относительного дохода Дюзенберри (влияет отношение дохода индивида к среднему доходу социального слоя, в к-м индивид живет – гипотеза демонстрационного эффекта; привычка человека к достигнутому уровню потребления)

Г)теория жизненного цикла потребления Модильяни (влияет текущий доход и ожидаемый в будущем, ожидаемая продолжительность жизни и пенсионного возраста, размер накопленного богатства, стремление к постоянной в течение жизни величине потребления)

Д) теория перманентного дохода Фридмана (влияют величина текущего дохода, величина перманентного дохода прошлых лет, склонность к потреблению, коэф-т учета изменения текущего дохода как вклад в перманентный доход)

Е) Микроэкономическая модель межвременного выбора Фишера (ставка процента, размер текущего и ожидаемого дохода)

Обобщенно, факторами, влияющими («+» положительная зависимость, «-» отрицательная зав-ть) на размер потребления являются: текущий личный доход (+), ожидаемый доход (+), налоги (-), трансферты (+), размер личного богатства (+), уровень цен (-), доход от богатства: проценты и дивиденды (+), ставка процента по заемным средствам (-), ожидаемая инфляция (+), ужесточение законодательства по заимствованию (-).

1.2.5.2.Влияние производственных факторов и дохода на потребительские расходы

Потребительские расходы важнейший компонент совокупного спроса (2/3).

Располагаемы доход (согласно кейнсианской ф-ции потребления) оказывает прямое влияние с коэффициентом предельной склонности к потреблению на потребительские расходы. C = c + mpc* Y. Где Y – располагаемый доход. Чем выше располагаемый доход, тем больше потребительские расходы.

Можно предположить, что производственные факторы: существующая технология, запас капитала в эк, производственная ф-ция, размер совокупного выпуска. Данные факторы оказывают косвенное влияние на потребительские расходы (в основном на автономную их часть)

1.2.6.Потребительские расходы и доходы домохозяйств

1.2.6.1.Кейнсианская функция потребления

Теория потребления, предложенная Дж.М.Кейнсом (макроэк-я ф-ция), получила название теории абсолютного дохода. Она основана на следующих предпосылках:

1) уровень потребления зависит только от абсолютной величины текущего располагаемого дохода: C = C (Yd), и эта зависимость положительная, т.е. с ростом располагаемого дохода потребление растет,

2) в экономике действует «основной психологический закон», согласно которому «люди склонны, как правило, увеличивать свое потребление с ростом дохода, но в меньшей степени, чем растет доход». Y = C + S. С ростом располагаемого дохода растут и C и S, вводятся понятия mpc (=dC/dY) и mps (=dS/dY) – отражают чувствительность изменения потребления и изм-я сбережений к изменению располагаемого дохода (mpc+mps = 1).

3) часть потребления не зависит от величины располагаемого дохода и называется автономным потреблением – a (часть потребления, к-я зависит от дохода называется индуцированным потреблением).

Таким образом, кейнсианская функция потребления имеет вид: C = a + mpc*Y.

Ф-ция сбережений Кейнса имеет вид: S = -a + (1-mpc)*Y (не зависят от ставки процента).

4) из функции потребления Кейнса следовало, что по мере роста дохода доля потребления в доходе(средняя склонность к потреблению) (C/Y = apc) падает, а доля сбережений в доходе (средняя склонность к сбережениям) (S/Y = aps) - растет. При Y стремится к большой величине apc стремится к mpc сверху (apc = a/Y + mpc*Y/Y), а aps стремится к mps снизу (aps = -a/Y + mps*Y/Y) .

Критика Теории Кейнса: а) потребление не всегда определяется абсолютным доходом человека, б) потребление опр-ся не только текущим доходом индивида.

1.2.6.2.Показатели предельной и средней склонности к потреблению

Предельная склонность к потреблению (marginal propensity to consume – mpc) – это коэффициент, который показывает, на сколько изменится потребление при изменении располагаемого дохода на единицу: mpc = dC/dY, 0 mpc1.

Предельная склонность к сбережению (marginal propensity to save – mps) – это коэффициент, который показывает, на сколько изменятся сбережения при изменении дохода на единицу: mps = dS/dY. (0 mps1)

Сумма предельной склонности к потреблению и предельной склонности к сбережению равна 1 (mpc+mps = 1).

Тангенс угла наклона функции потребления равен предельной склонности к потреблению, которая в краткосрочном периоде является постоянной величиной и определяется национальными особенностями страны. Тангенс угла наклона ф-ции сбережений равен предельной склонности к сбережениям.

Долю потребления в доходе (т.е. отношение величины потребления к величине дохода) Кейнс назвал средней склонностью к потреблению (a verage propensity to consume) apc= C / Y , а долю сбережений в доходе (т.е. отношение величины сбережений к величине дохода) – средней склонностью к сбережению (average propensity to save) – aps = S / Y : (0 apc 1); (0 aps 1).

Сумма средней склонности к потреблению и средней склонности к сбережению равна 1 (apc+aps = 1).

Из функции потребления Кейнса (C = a + mpc*Y) следовало, что по мере роста дохода доля потребления в доходе(средняя склонность к потреблению) (C/Y = apc) падает, а доля сбережений в доходе (средняя склонность к сбережениям) (S/Y = aps) - растет. При Y стремится к большой величине apc стремится к mpc сверху (apc = a/Y + mpc*Y/Y), а aps стремится к mps снизу (aps = -a/Y + mps*Y/Y)

Ф-цию потребления Кейнса с убывающей средней склонностью к потреблению в зависимости от роста текущего располагаемого дохода считают краткосрочной функцией потребления. В долгосрочном периоде либо apc = const (согласно теории Кузнеца «загадка Кузнеца»: C = apc(Y)), либо происходит увеличение автономного потребления и располагаемого дохода, т.е. функция потребления Кейнса сдвигается последовательно вверх – получаем что в LR наклон кривой потребления равен apc = const.

1.2.6.3.Гипотеза перманентного дохода

Индивид сглаживает потребление в течение всей жизни, точно знает размер своего дохода в течение жизни.

Доход (Y) = перманентный доход (Yp - permanent) + временный (Yt – transitory).

В основе теория адаптивных ожиданий, рассматриваем перманентный доход (Yp) = перманентный доход прошлого периода (Yp-1) + часть временного дохода текущего периода (j*(Yтек - Yp-1)

Следовательно потребление зависит от текущего дохода, перманентного дохода и коэффициента j и склонности к потреблению

Существует две средние склонности к потреблению : 1) краткосрочная – непропорционально доходу (аналог Кейнсианской концепции потребления) 2) долгосрочная – постоянная средняя склонность к потреблению, зависит от перманентного дохода.

Часть временного дохода = (1-j)*Yтек – не тратится, полностью сберегается, только когда временный доход становится перманентным, то он в полной мере влияет на потребление.

1.2.6.4.Модель «Жизненного цикла»

Модель жизненного цикла Модильяни основана на теории, согласно которой потребление в каждом периоде зависит от дохода, ожидаемого в течение всей жизни, а не от дохода в текущем периоде. Индивиды планируют свое поведение в отношении потребления и сбережений на длительные периоды с намерением распределить свое потребление наилучшим возможным образом на весь период жизни.

3 периода: В юности (1) живем в долг, в рабочий период (2) отдаем долги юности и сберегаем для старости, на пенсии (3) тратим сбережения. Сохраняем неизменный уровень потребления в течение всей жизни.

Принципиальный вклад гипотезы жизненного цикла состоит в установлении того факта, что доход систематически меняется в течение жизни индивидуума, и поэтому его стратегия сбережений в значительной степени определяется стадией жизненного цикла. (предпосылка – отсутствие инфляции, индивид знает продолжительности рабочего периода и периода всей жизни)

1.2.7.Теория инвестиций

1.2.7.1.Факторы, влияющие на размер инвестиционных расходов

Номинальная ставка процента (-), Ожидания инвесторов относительно будущих доходов (+), Внутренняя норма доходности (+), количество труда (+), технология (+), спрос на блага производимые в экономике (+), оптимизм или пессимизм инвесторов, реальная ставка процента (-), норма амортизации (-), величина налогов (-), величина субсидий фирмам (+), имеющийся запас капитала (-), ожидаемый ур-нь выпуска дохода (+).

Инвестиции – самый нестабильный показатель совокупного спроса, т.к. продолжителен срок службы, нерегулярность инноваций, изменчивость эк.ожиданий, цикличность сов-го выпуска.

1.2.7.2.Классический подход к теории инвестиций

Экономика делится на 2 независимых сектора (реальный и денежный) (классическая дихотомия). Нет влияния спроса и предложения денег на товарный, ресурсный и финансовый рынки. Принцип «нейтральности денег». На рынках (в т.ч. рынке заемных средств) – совершенная конкуренция. Агенты не могут влиять на цены (price-takers).Цены гибкие, складываются посредством взаимодействия спроса и предложения. Цена заемных средств (ставка процента) – определяет размер инвестиционных расходов фирм, т.к. I = I(R) (Инвестиции - функция с обратной пропорциональной зависимостью от номинальной ставки процента). Основной проблемой эк-ки – ограниченность ресурсов, поэтому все кредитные средства будут использоваться полностью (I=S). На рынке заемных средств встречаются Инвестиции (отриц-я зав-ть от Rном) и Сбережения (полож-я зав-ть от Rном).

В неоклассической теории считают, что есть оптимальный запас капитала (K*), максимизирующий прибыль фирм в долгосрочном периоде, кот-й определяется равенством реальных издержек использования капитала и предельным продуктом капитала.

Условие максимизации прибыли: MPK=r/P = r реал. (если рассматривать валовые инвестиции – сумму восстановительных и чистых, то оптимальный запас капитала будет определяться MPK = r + норма Am).

Если снижается норма амортизации или реальная ставка процента, то издержки использования капитала уменьшаются (MPK – ф-ция спроса на капитал, принцип убывания предельной производительности), фирма больше инвестирует. Чувствительность инвестиций к ставке процента велика (пологая линия в координатах r-I).

1.2.7.3.Предельный продукт и предельная доходность капитала

MPK - предельный продукт капитала (классическая теория инвестиций), дополнительный объем производства, полученный за счет применения дополнительной единицы капитала. Условие максимизации прибыли: MPK=r/P = r реал. (если рассматривать валовые инвестиции – сумму восстановительных и чистых, то оптимальный запас капитала будет определяться MPK = r + норма Am).

IRR – предельная доходность капитала (Кейнс). Внутр.норма дох-ти сравнивается с рыночной ставкой процента (субъективная оценка инвестора) (будут инвестировать, если IRRRрынка или если прибыльность в год (прибыль/затраты) больше рыночной ставки процента).

1.2.7.4.Процент как плата за аренду капитала и факторы, его определяющие

процент — это часть дохода, которую получает владелец капитала в течение года. Если она выражается в процентах, то такой доход называется процентной ставкой.

Необходимо различать среднюю ставку процента, которая определяется за длительный период времени, и рыночную ставку процента, складывающуюся ежедневно и подверженную частым колебаниям.

На величину процента и ее колебания оказывает влияние ряд основных факторов, к важнейшим из которых относятся:

- величина капитала;

- производительность капитала;

- соотношение между предложением и спросом на капитал.

В последнем случае говорят о «предпочтении во времени», об «ожидании» и о «вознаграждении за воздержание». Если общество стремится тратить больше, чем накапливать в виде инвестиций, это неблагоприятно скажется в будущем и снизит уровень потребления.

1.2.7.5.Кейнсианский подход к теории инвестиций

Теория предельной эф-ти капитала.

Рассматриваются только чистые инвестиции, к-е не зависят от уровня дохода, т.е. являются автономными.

Ставки процента формируются на денежном рынке (а не на финансовом), посредством взаимодействия спроса и предложения денег.

Инвестиции определяют не процентные ставки, а внутренняя норма доходности ( IRR – internal rate of return ). (Кейнс называл IRR – предельной эф-тью капитала).

Внутр.норма дох-ти сравнивается с рыночной ставкой процента (субъективная оценка инвестора) (будут инвестировать, если IRRRрынка или если прибыльность в год (прибыль/затраты) больше рыночной ставки процента).

Сбережения не зависят от ставки процента (определяются предельной нормой к сбережениям, автономным потреблением, располагаемым доходом).

Чем выше рыночная ставка процента, тем меньше инвест.проектов будет осуществлено, след-но инвестиции всё же зависят от ставки процента, хотя в основном определяются IRR. Значит, чувствительность инвестиций к ставке процента невелика, кривая инвестиций в координатах r-I очень крутая (неэластичность инвестиций по ставке процента.

1.2.7.6.Предельная эффективность капитала

Является внутренней нормой отдачи, т.е. IRR, ставкой дисконтирования, при которой NPV = 0.

Пред-я эф-ть капитала сравнивается с рыночной ставкой процента (как альтернативой использования средств или ценой заёмного капитала) (будут инвестировать, если IRRRрынка или если прибыльность в год (прибыль/затраты) больше рыночной ставки процента).

1.2.7.7.Модель акселератора инвестиционного процесса

Желаемый объем капитала представляет собой постоянную долю выпуска.

«Принцип акселерации» Кларка – возрастание спроса на предметы потребление ведет к многократному росту спроса на капитал (машины и оборудование). Коэффициент капиталоёмкости = K/Y (ВВП).

Теория жесткого акселератора инвестиций в основной капитал. Чистые инвестиции = коэф-т акселерации* изменение желаемого выпуска.

Теория жесткого акселератора в товарно-материальные запасы (запасы сырья и материалов, незавершенного производства, ГП). Инвестиции в запасы прямо пропорциональны ожидаемому объему продаж.

Теория гибкого акселератора инвестиций.(Самуэльсон). Ликвидация разрыва между имеющимся у фирмы запасом капитала и желаемым требует времени, акселератор показывает ликвидированную часть этого разрыва за год. Изменение капитала = акселератор * (Капитал желаемый – Капитал имеющийся).

На практике инвестиции зависят от ВНП. Эта зависимость определяется двумя причинами:

а) при возрастании ВНП возрастает прибыль, а крупные инвестиции финансируются из предпринимательской прибыли;

б) если ВНП мало, следовательно, мало производство, оборудование простаивает, нет стимула для закупки нового оборудования.

Зависимость I=f(Y) называется моделью акселератора. Аналитический вид модели: I=In +axY , где: In - плановые инвестиции (автономные – при фиксированном выпуске в новую технику, улучшение кач-ва, причина изменения автономных – изменение MPK), a - угловой коэффициент.

Расчитывают приростную капиталоёмкость = dK/dY.

1.2.7.8.Q – теория Тобина

(Джеймс Тобин) Динамическая теория инвестиций в основной капитал. Чистые инвестиции зависят от величины коэф-та q = Рыночная ст-ть финансового капитала/Восстановительная стоимость реального капитала. Рыночная ст-ть финн.активов = совок-я ст-ть акций компании = цена акции*кол-во = NPV*кол-во = (div/r)*кол-во. Восстановит-я ст-ть реальных активов – ст-ть реального физического капитала фирмы в текущих ценах, рассчитывается как произведение цены ед.капитала на кол-во единиц капитала.

Если q больше 1, то фирма инвестирует. Финансовая выгода от использования капитала больше, чем издержки приобретения реального капитала.

Если q меньше единицы, то фирма не инвестирует, издержки приобретения дополнительной единицы физического капитала больше финансовой отдачи от его использования.

1.2.8.Государственные расходы и совокупный спрос

1.2.8.1.Доходы и расходы государства

Доходы:

- Налоги (налог с физических лиц (подоходный), налог на прибыль предприятий, налог с оборота (НДС), акцизы, таможенные пошлины, прочее включая взносы на соц страх)

- прибыль гос предприятий

- доход от эмиссии денег (сеньораж)

- доход от приватизации.

Расходы : по целям:

- Социальные расходы (соц обеспечение, пенсии, стипендии, пособия, образование, развитие фундаментальной науки, охрана окр.среды)

- Экономические (содержание гос.сектора и субсидии частному сектору)

- Политические (военные расходы, нац безопасность, содержание гос управления)

По макро пок-ям:

- Гос закупки товаров и услуг (гос.потребление товаров и услуг гос.служащих, гос.инвестиции – школы, дороги, больницы)

- Трансферты

- Обслуживание гос.долга.

Кривая Лаффера отражает оптимальную налоговую ставку, при к-й поступления в бюджет максимальны.

Бюджетно – налоговая политика (фискальная) – система мер, связанная с изменением доходов и расходов гос.бюджета, направленная на стабилизацию выпуска на уровне эк-го потенциала, достижение высокого уровня занятости, стабильного уровня цен в SR и эк.роста в LR.

1.2.8.2.Государственный бюджет

Государственный бюджет – это баланс доходов и расходов государства за определенный период времени (обычно год), представляющий собой основной финансовый план страны, который после его принятия законодательным органом власти (парламентом, государственной думой, конгрессом и т.п.) приобретает силу закона и обязателен для исполнения.

Разница между доходами и расходами государства составляет сальдо (состояние) государственного бюджета. Государственный бюджет может находиться в трех различных состояниях:

- когда доходы бюджета превышают расходы (Т G), сальдо бюджета положительное, что соответствует излишку (или профициту ) государственного бюджета

- когда доходы равны расходам (G = Т), сальдо бюджета равно нулю, т.е. бюджет сбалансирован

- когда доходы бюджета меньше, чем расходы (Т G), сальдо бюджета отрицательное, т.е. имеет место дефицит государственного бюджета.

На разных фазах экономического цикла состояние государственного бюджета разное. При спаде доходы бюджета сокращаются (так как сокращается деловая активность и, следовательно, налогооблагаемая база), поэтому дефицит бюджета (если он существовал изначально) увеличивается, а профицит (если наблюдался он) сокращается. При буме, наоборот, дефицит бюджета уменьшается (поскольку увеличиваются налоговые поступления, т.е. доходы бюджета), а профицит увеличивается.

Способы финансирования дифицита гос бюджета: 1) эмиссия денег (монетизация дефицита) – ЦБ увеличивает денежную массу, носит инфляционный характер, 2) внутренний займ (гос облигации) – оперативный способ, 3) внешний зай м – продажа финн активов другим странам.

Дефицит бывает а) структурный (расходы фактические минус доходы - как при полной занятости и потенциальном выпуске), б) циклический (фактич.дефицит – структурный = циклический разрыв доходных поступлений в бюджет, т.е. разница между возможными доходами при потенц-м выпуске и фактическими доходами), в) фактический

1.2.8.3.Структура государственного бюджета

Доходы (официальный перечень: налог с физ лиц (подоходный), налог на прибыль корпораций, налог с оборота – ндс, акцизы, таможенные пошлины, прочее) :

- Налоги (налог с физических лиц (подоходный), налог на прибыль предприятий, налог с оборота (НДС), акцизы, таможенные пошлины, прочее включая взносы на соц страх)

- прибыль гос предприятий

- доход от эмиссии денег (сеньораж)

- доход от приватизации.

Расходы ( официальный перечень: социальные расходы, военные расходы, расходы на фундаментальную науку и научные исследования, расходы на финансирование экономики – субсидии, дотации, займы, гос инвестиции, федеральные программы, содержание гос аппарата, обслуживание гос долга) :

по целям:

- Социальные расходы (соц обеспечение, пенсии, стипендии, пособия, образование, развитие фундаментальной науки, охрана окр.среды)

- Экономические (содержание гос.сектора и субсидии частному сектору)

- Политические (военные расходы, нац безопасность, содержание гос управления)

По макро пок-ям:

- Гос закупки товаров и услуг (гос.потребление товаров и услуг гос.служащих, гос.инвестиции – школы, дороги, больницы)

- Трансферты

- Обслуживание гос.долга.

Кривая Лаффера отражает оптимальную налоговую ставку, при к-й поступления в бюджет максимальны.

1.2.8.4.Классификация налогов

Налог – принудительное изъятие гос-ом у ДХ и фирм опр-й суммы денег не в обмен на тов. и услуги. Плата за гос.услуги, инструмент перераспределения НД.

Налоговая система: субъект (кто платит), объект (что облагается налогом), ставка налога (расчет), налогооблагаемая база (величина, с к-й платится налог).

Принципы налогообложения : 1) справедливости вертикальной (люди с разными доходами платят разные налоги) 2) справедливости горизонтальной (люди с одинаковыми доходами платят одинаковые налоги) 3) эффективности (способствовать эф-му размещению рес-ов и рац-му использованию)

Основные виды налогов :

А)Прямые налоги устанавливаются непосредственно на доход эк агента или имущество (личный подоходный налог, налог на прибыль, налог на наследство, налог на имущество, налог с владельцев транспортных средств).

Б) Косвенные налоги — это налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара или услуг при их реализации получает налоговые суммы, которые перечисляет государству. В данном случае связь между плательщиком и государством опосредована через объект обложения (платит покупатель, а выплачивает фирма, облагается товар) (НДС, налог с оборота, налог с продаж, акцизный налог, таможенная пошлина).

В современных условиях в связи с расширением социальных функций государства широкое распространение получили взносы в фонд социального страхования. Они по своей сущности являются целевыми налогами, поскольку имеют определенное назначение.

В зависимости от органа, который взимает налог и распоряжается его суммой, различают государственные и местные налоги.

Государственные налоги взимаются центральным правительством на основании государственного законодательства и направляются в государственный бюджет. К ним относятся подоходный налог, налог на прибыль корпораций, таможенные пошлины и т.п.

Местные налоги взимаются местными органами власти на соответствующей территории и поступают в местный бюджет. Местные власти взимают преимущественно индивидуальные акцизы и поимущественный налог. Республиканские – на им-во предприятий, плата за пользование рес-ми. Федеральные – на доб.ст-ть, акцизы, операции с ценными бумагами, подоходный с физ лиц, ЕСН, на прибыль.

В зависимости от характера взимания налоговых ставок (средних), налоги подразделяются на: пропорциональные, прогрессивные и регрессивные.

Пропорциональный налог - это налог, ставка которого одинакова для всех облагаемых сумм (прямые налоги, кроме подоходного). Налог, средняя ставка которого повышается по мере роста суммы, называется прогрессивным (подоходный).

Регрессивный налог предполагает уменьшение процента изъятия из суммы по мере ее роста (можно рассматривать косвенные налоги как регрессивная доля в доходе покупателя).

1.2.8.5.Государственный долг

(опр) - сумма накопленных бюджетных дефицитов, скорректированную на величину бюджетных излишков (если таковые имели место).

Гос. долг, таким образом, это показатель запаса, поскольку рассчитывается на определенный момент времени, в отличие от дефицита государственного бюджета - показатель потока (за опр. период времени).

Различают два вида государственного долга: 1) внутренний (выпуск гос облигаций) 2) внешний (продажа другим странам части финансовых активов).

По абсолютной величине государственного долга невозможно определить его бремя для экономики. Для этого используется показатель отношения величины государственного долга к величине национального дохода или ВВП, т.е. d = D/Y. Если темпы роста долга меньше, чем темпы роста ВВП (экономики), то долг не страшен. При низких темпах экономического роста государственный долг превращается в серьезную макроэкономическую проблему.

Опасность большого государственного долга связана не с тем, что правительство может обанкротиться. Подобное невозможно, поскольку, как правило, правительство не погашает долг, а рефинансирует, т.е. строит финансовую пирамиду, выпуская новые государственные займы и делая новые долги для погашения старых. Кроме того, правительство для финансирования своих расходов может повысить налоги или выпустить в обращение дополнительные деньги.

Серьезные проблемы большого гос. долга:

- Снижается эфф-ть эк, отвлекаются средства из производственного сектора на обслуживание долга, на выплату самой суммы долга;

- Перераспределяется доход от частного сектора к гос-му;

- Усиливается неравенство в доходах;

- Рефинансирование долга ведет к росту ставки процента, что вызывает вытеснение инвестиций в краткосрочном периоде, что в долгосрочном периоде может привести к сокращению запаса капитала и сокращению производственного потенциала страны;

- Необходимость выплаты процентов по долгу может потребовать повышения налогов, что приведет к подрыву действия экономических стимулов

- Создается угроза высокой инфляции в долгосрочном периоде

- Возлагает бремя выплаты долга на будущие поколения, что может привести к снижению уровня их благосостояния

- Выплата процентов или основной суммы долга иностранцам вызывают перевод определенной части ВВП за рубеж

- Может появиться угроза долгового и валютного кризиса

1.2.8.6.Взаимодействие рынка товаров и финансовых рынков при изменении бюджетно-налоговой политики

Модель IS-LM позволяет проанализировать воздействие фискальной политики на эк-ку и оценить ее эф-ть. Кривая IS (инвестиции – сбережения) отражает равновесие на товарном рынке и сдвигается при изменении величины автономных расходов (государственных расходов, трансфертов, налогов). Результатом стимулирующей фискальной политики (рост гос закупок, снижение налогов, увеличение трансфертов) служит рост уровня дохода и ставки процента - сдвиг кривой IS вправо. Сдерживающая фискальная пол-ка (сокращение гос закупок, увеличение налогов, уменьшение трансфертов) сдвигает кривую IS влево, что сокращает доход и уменьшает ставку процента.

Меры стимулирующей фискальной политики увеличивают уровень дохода не на полную величину мультипликатора автономных расходов (который отражает насколько изменится совокупный выпуск при изменении автономных расходов на единицу – мультипликатор в открытой экономике: = 1/ 1 – mpc* (1 - t) – mpI + mpm, где mpc – предельная склонность к потреблению, t – ставка аккордного налога, mpI – предельная склонность реакции дохода на изменение инвестиций, mpm - чувствительность дохода к росту импорта) . Так как увеличивается ставка процента, что обеспечивает равновесие денежного рынка, но с другой стороны вытесняет часть чувствительных к изменению ставки процента инвестиций, поэтому фискальный импульс (за счет кривой LM не проходит в полной мере – эффект вытеснения) увеличивает доход и выпуск на меньшую вытесненным инвестициям величину. Исключение, когда стимулирующая фискальная пол-ка сочетается с горизонтальной кривой LM (ликвидная ловушка) или когда инвестиции совершенно не чувствительны к ставке процента (вертикальная IS – инвестиционная ловушка), тогда действует только эф-кт мультипликатора. Эф-кт вытеснения – основной недостаток фискальной политики.

Чтобы фискальная пол-ка была эф-на: 1) величина мультипликатора автономных расходов должна быть мала, 2) чувствительность автономных расходов к ставке процента должна быть мала – крутой наклон IS 3) чувствительность спроса на деньги к изменению дохода мал и 4) чувствительность спроса на деньги к изменению ставки процента велика - пологая LM.

Рассмотрим различные временные периоды:

1) SR – цены и номинальная заработная плата – жесткие (fixed). Совокупное предложение (SRAS) – горизонтальная линия. В модели IS – LM увеличение гос расходов сдвигает кривую IS вправо, действует эффект вытеснения частных инвестиций (из-за мультиплицированного роста выпуска, растет трансакционный спрос на деньги, растут процентные ставки). В модели AD – SRAS рост гос расходов сдвигает кривую совокупного выпуска вправо (AD), на ту же величину увеличивая совокупный выпуск. В результате стимулирующей фискальной политике вырос выпуск, однако изменилась его структура, теперь в нем доля гос закупок больше чем была раньше, а доля частных инвестиций уменьшилась.

2) SR – цены гибкие, номинальная зар.плата жесткая. В данном случае при росте гос.закупок выпуск увеличится на меньшую величину чем раньше. Кривая IS и AD сдвинутся вправо. Так как в модели AD-SRAS кривая совокупного предложения SRAS имеет положительный наклон, то произойдет рост цен. Вследствие роста цен уменьшится реальное предложение денег (M/P), что сдвинет кривую LM влево, увеличивая еще больше ставку процента, уменьшая совокупный выпуск. В структуре выпуска увеличится доля гос.закупок, доля инвестиций уменьшится, эф-кт вытеснения инвестиций будет в большей степени за счет двух факторов: рост ставки процента из-за увеличения спроса на деньги в ситуации роста выпуска и рост ставки процента за счет уменьшения реального предложения денег.

3) LR – цены и зар.плата – гибкие (flexible). Рост гос закупок (G растут) приведет к сдвигу кривых IS и AD. В результате увеличится ставка процента (r увеличится) (рост спроса на деньги – сдвиг IS) в модели IS-LM, произойдет частичное вытеснение инвестиций (доля I уменьшается в совокупном выпуске). Ставка процента еще больше увеличится (сдвиг LM влево) за счет сокращения реального предложения денег (M/P) (из-за роста цен в модели AD-SRAS – сдвиг кривой AD вправо). Так как номинальная зар.плата гибкая, то ставка зар платы увеличится в соответствии с ростом цен (рост номинальной w), так чтобы w1/p1 = w2/p2 (неизменность реальной ставки зар.платы). Рост номинальной зар платы ведет к росту издержек фирм и сокращение совокупного предложение (SRAS двигается еще дальше влево), следовательно цены еще поднимутся, выпуск вернется в первоначальное состояние (потенциальный уровень), кривая LM еще подвинется влево из-за уменьшения реального предложения денег. В результате стимулирующая фискальная политика (увел-е гос.закупок) оказалась неэффективна, роста выпуска не произошло, произошел рост цен и ставки процента, а в структуре выпуска частные инвестиции вытеснились на величину гос.закупок полностью.

1.2.8.7.Инвестиционная ловушка

Инвестиционная ловушка («investment trap») – это ситуация, при которой спрос на инвестиции совершенно неэластичен к ставке процента, поэтому график функции инвестиций приобретает вертикальный вид. Вертикальной кривой инвестиций соответствует вертикальная кривая IS.

В этом случае чувствительность совокупных расходов к изменению ставки процента равна 0, и эффективной будет только фискальная политика. При этом эффективность фискальной политики максимальна, поскольку отсутствует эффект вытеснения и действует только эффект мультипликатора. Рост государственных расходов, вызывая увеличение совокупных расходов, ведет к росту спроса на деньги, что повышает ставку процента, но более высокая ставка не приводит к вытеснению расходов частного сектора (в первую очередь, частных инвестиций), поскольку они не зависят от ставки процента. В результате фискального импульса наблюдается полный мультипликативный рост дохода от Y1 до Y2 .

Монетарная же политика совершенно неэффективна, поскольку снижение ставки процента (от R1 до R2 ) в результате увеличения предложения денег (сдвиг кривой LM вправо от LM1 до LM2 ) не повлияет на величину инвестиционных расходов, так как они совершенно нечувствительны к ее изменению.

«инвестиционная» ловушка имеет место только в кейнсианской модели, в которой изменение предложения денег оказывает влияние на сдвиг только кривой LM. Эта модель исходит из предпосылки о том, что потребление домохозяйств определяется только величиной располагаемого текущего дохода, и не учитывает эффект реального богатства (real money balances effect). Если же рассматривать потребительскую функцию как зависящую и от величины дохода, и от величины реальной денежной стоимости активов, которыми обладают домохозяйства, то при увеличении количества денег происходит рост реальных денежных запасов, реальная стоимость активов увеличивается, люди чувствуют себя относительно богаче, поэтому потребительские расходы растут (положит-я зависимость от предложения денег), увеличивая совокупные расходы и совокупный спрос. Рост совокупных расходов сдвигает кривую IS вправо, ликвидируя ловушки.

1.2.9.Денежно-кредитная политика и совокупный спрос

1.2.9.1.Деньги и их функции

(опр) Деньги – вид финансовых активов (общепризнанных), который может быть использован для сделок, законное платежное средство для покупок т.и у., и для выплаты долгов. Сейчас деньги являются символическими (в отличии от товарных: скот, пушнина, драг металлы и ракушки), т.е. не обладают вутренней стоимостью как товар.

Функции:

1) средство платежа (платежи отсроченные во времени – долги; потоки деньги-деньги: трансферты, кредиты)

2)средство обращения (абсолютно ликвидны, мин трансакционных издержек)

3)ср-во сбережения, накопления, сохранения ценности (так как обладают абсолютной ликвидностью и нулевой доходностью, то сохраняют ценность только в неинфляционной эк)

4) единицы счета

5)ф-ция резервной валюты.

Платежи осуществляются посредством кредитных денег: а) передача денежных знаков (банкнота), б) ср-во записи на счетах в банках (чек), в) док-ты, удостоверяющие зад-ть одного лица другому (вексель).

1.2.9.2.Денежные агрегаты

Денежная масса в эк-ке определяет величину предложения денег, к-я измеряется с помощью денежных агрегатов. Система денежных агрегатов США:

M1 = M0 (наличные деньги в обращении (наличность и монеты) + остатки наличности в кассах предприятий) + ср-ва на расчетных счетах юр лиц + депозиты до востребования на тек.счетах

M2 = М1 + срочные депозиты населения в банках (некрупные) + сберегательные депозиты

M3 = М2 + крупные срочные вклады + депозитные сертификаты

L = M3 + краткосрочные гос.ценные бумаги.

Предложение денег – агрегат М1 (наличность + депозиты до востребования)

Квази деньги = M2 – M1.

1.2.9.3.Инструменты монетарной политики

Гос-во (ЦБ) – монополия на денежную эмиссию и на регулирование ден.обращения.

Инструменты монетарной политики - инструменты, с помощью которых центральный банк может увеличивать или сокращать денежное предложение в стране (Ms = C + D). Основными инструментами монетарной политики

являются:

1) операции на открытом рынке;

Наиболее важным и оперативным средством контроля за денежной массой выступают операции на открытом рынке (open market operations). Операции на открытом рынке представляют собой покупку и продажу центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг. (Деятельность центрального банка на первичных рынках ценных бумаг, как правило, запрещена законом.) Объектом операций на открытом рынке служат преимущественно: 1) краткосрочные государственные облигации и 2) казначейские векселя.

Облигации приносят доход в виде процента, а доход по казначейским векселям представляет собой разницу между ценой продажи и покупки обратно.

Государственные ценные бумаги покупаются и продаются коммерческим банкам (изм-е резервов) и населению (часть денег кладут на депозит, увеличивая кредитн возм-ти ком.банков). (Изменение величины банковского, а поэтому и величины денежного мультипликатора не происходит).

Покупка ценных бумаг центральным банком используется как средство оперативного воздействия на экономическую ситуацию в период спада. Если же экономика «перегрета», то центральный банк продает государственные ценные бумаги на открытом рынке.

2) регулирование учетной ставки(ставки рефинансирования) (discount rate).

– это ставка %, по кот-й цб предоставляет кредиты ком. банкам. Ком. банки прибегают к займам у ЦБ(кредитор последней инстанции), если они неожиданно сталкиваются с необходимостью срочного пополнения резервов или для выхода из сложного финансового положения.

Денежные средства, полученные в ссуду у цб (через «дисконтное окно») по учетной ставке, это доп. резервы ком. банков, основу для мультипликативного увеличения денежной массы. Если учетная ставка процента снижается, то это побуждает ком. банки брать кредиты у цб для увеличения своих резервов. Их кредитные возможности расширяются, увеличивая денежную базу, начинается процесс мультипликативного увеличения денежной массы (на уровне банков M = multбанк

хКред.возм-ти или на уровне экономики M = multден

xMB).

при изменении уч.ставки не изменяется величину банковского (и поэтому денежного) мультипликатора.

изменение уч. ставки рассматривается как инф-ый сигнал о намечаемом направлении политики центрального банка.

3) изменение уровня обязат-х резервных требований

Обяз-ые резервы - часть депозитов коммерческих банков, кот-ю они должны хранить в цб, либо в виде наличности. Rобяз = D х rr, где R обяз – сумма обязательных резервов, D – общая сумма депозитов, rr – норма обязательных резервов (в процентах).

Если цб повышает rr, то предложение денег сокращается по двум причинам: 1 - сокращаются кредитные возможности ком.банка, т.е. сумма, которую он может выдать в кредит, 2- rr определяет величину банковского (депозитного) мультипликатора (mult = 1/rr).

Изменение величины кредитных возможностей (т.е. резервов) коммерческих банков ведет к изменению величины денежной базы (вспомним, что денежная база (MB) = наличность (С) + резервы (R)), а изменение величины банковского мультипликатора (1/rr) обусловливает изменение денежного мультипликатора(m=Ms/MB=(C+D)/(C+R)=(1 + сr)/(cr + rr), где cr = С/D – коэф депонирования, сколько население оставляет наличности, а сколько кладет на депозит в банк].

1.2.9.4.Денежная база, денежный мультипликатор и предложение денег

Предложение денег – кол-во денег в обращении на данный момент времени (денежная масса – M1).

Величина предложения денег определяется эк поведением: а) ЦБ (контролирует наличные деньги, устанавливает норму обязательных резервов), б) Ком.банков (могут устанавливать избыточные резервы), в) населения (в соотношении с коэффициентом депонирования делят доход между наличностью на руках и депозитами в банках)

Процесс создания денег коммерческими банками (посредниками на финансовом рынке, к-е принимают депозиты – D и выдают кредиты – K в соответствии с нормой резервирования – rr) называется кредитной мультипликацией. Обязательно частичное (не полное) резервирование, т.е. при появлении депозита банк одну часть резервирует другую выдает в кредит.

Размер денежной массы возрастает за счет расширения кредитов коммерческих банков.

Банки создают новые деньги, когда выдают ссуды, и наоборот, денежная масса сокращается, когда клиенты возвращают банкам взятые ранее ссуды.

Все денежные операции банка (поступления и выплаты), фигурируя в балансовых отчетах, получают измерения: пассив и актив

Активы: резервы, кредиты, наличность, ценные бумаги. Пассивы: депозиты, СК банка.

Процесс банковской мультипликации (предпосылка, что население не держит наличности cr = 0).

В ком. банк положили D1, часть депозита банк сохраняет в резерве в ЦБ в соответствие с нормой обязательных резервов rr*D1, оставшуюся часть выдает в кредит K1 = (1-rr)*D1.

Полученный кредит используется на покупки т.и у., создавая доход, к-й также относится в банк на депозит, к-й равен D2 = (1-rr)D1, его часть отчисляется в резерв rr*D2, оставшаяся опять выдается в кредит K2 = (1-rr)*(1-rr)*D2. И так далее. Денежная масса в итоге равна сумме всех депозитов: M = D1 * 1/rr, где 1/rr – банковский мультипликатор.

Процесс денежной мультипликации (население делит деньги на наличность и депозиты в банках)

Денежная база (деньги повышенной мощности) = C + R (наличность и резервы, то что контролируется ЦБ)

Пусть население хранит часть дохода в наличности (С), часть в депозитах (D), тогда коэ-т депонирования cr = C/D.

Тогда если известна денежная база (H = C + R) (определяется ЦБ), то денежная масса (M = C + D) в соответствии с денежным мультипликатором (= (1+cr)/(cr+rr)) ,будет равна

M = (1 + cr) / (cr + rr) * H

Чем выше коэф-ты депонирования и резервирования, тем слабее мультипликационный эффект, тем менше денежная масса, тем ниже предложение денег в эк-ке.

Поскольку предложение денег контролирует ЦБ, оно не зависит от ставки процента, графически изображено вертикальной прямой в координатах (R – (M/P)).

Спрос на деньги представлен трансакционным (обеспечить оплату части выпуска), предосторожности (на всякий случай для непредусмотренных расходов), спекулятивным спросом на деньги (альтернатива доходным активам с альтернативной стоимостью содержания наличности равной ставке процента). Спрос отрицательно зависит от ставки процента.

1.2.9.5.Взаимодействие рынка товаров и финансовых рынков при проведении монетарной политики

Стратегические цели монетарной политики: эк рост (LR), стабильный выпуск (SR), высокий уровень занятости, стабильный уровень цен, устойчивый платежный баланс.

Промежуточные цели: обменный курс, денежная масса, рыночная ставка процента.

Виды монетарной политики: 1) Стимулирующая (уменьшение ставки рефинансирования, учетной ставки, покупка ГКО – увеличение инвест расходов, увеличение AD) – чревата высокой инфляцией, обесценением денег, политика «дешевых денег» 2) Сдерживающая (увеличение нормы резервирования, учетной ставки, продажа ГКО – уменьшение AD).

Денежная ТРАНСМИССИЯ – передаточный механизм для управления совокупным выпуском на товарном рынке: а) изменение денежной массы ЦБ, б) изменение рыночных процентных ставок, в) изменение инвестиционных расходов в ответ на изменение процентных ставок, г) изменение равновесного выпуска.

Модель IS-LM позволяет проанализировать воздействие монетарной политики на эк-ку и оценить ее эф-ть. Кривая LM (liquidity preference – money supply) отражает равновесие на денежном рынке и сдвигается при изменении величины номинального предложения денег ЦБ.

Монетарная политика воздействует на эк-ку через 2 эффекта: 1) Эффект ликвидности (при проведении стимулирующей монетарной пол-ки, ЦБ покупает гос.облигации увеличивая денежную базу, при неизменном выпуске увеличивается реальное предложение денег и ставка процента снижается) 2)Эффект дохода (из-за падения уровня ставки процента, увеличиваются инвестиции, растет совокупный выпуск и трансакционный спрос на деньги слегка сдерживающий падение процентных ставок)

Существуют 2 крайние случая, когда монетарная политика совершенно неэффективна – ликвидная (кривая спроса на деньги горизонтальна, также как и LM – горизонтальна, спрос на деньги бесконечно чувствителен к ставке процента, ставка процента очень мала, люди предъявляют безграничный спрос на деньги, изменение предложения денег ЦБ никак не отразится на кривой LM ) и инвестиционная ловушка (независимость инвестиций к ставке процента).

Чтобы монетарная политика была эффективна (крутая LM пологая IS): 1) величина мультипликатора автономных расходов должна быть велика, 2) чувствительность автономных расходов к ставке процента должна быть велика – пологая IS 3) чувствительность спроса на деньги к изменению дохода велика и 4) чувствительность спроса на деньги к изменению ставки процента мала - крутая LM.

Рассмотрим различные временные периоды:

1) SR – цены и номинальная заработная плата – жесткие (fixed). Совокупное предложение (SRAS) – горизонтальная линия. В модели IS – LM увеличение номинального предложения денег ЦБ сдвигает кривую LM вправо, зв счет роста предложения денег уменьшаются процентные ставки, это означает рост инвестиционных расходов. В модели AD – SRAS рост инвестиций сдвигает кривую совокупного выпуска вправо (AD), на ту же величину увеличивая совокупный выпуск, при этом уровень цен не меняется. В результате стимулирующей монетарной политики вырос выпуск за счет роста инвестиций, уменьшилась ставка процента, уровень цен остался неизменный.

2) SR – цены гибкие, номинальная зар.плата жесткая. В данном случае при росте номинального предложения денег выпуск увеличится на меньшую величину, чем в первом случае. Кривая LM сдвинется вправо. Так как в модели AD-SRAS кривая совокупного предложения SRAS имеет положительный наклон, то произойдет рост цен за счет сдвига кривой AD из-за роста инвестиций. Вследствие роста цен уменьшится реальное предложение денег (M/P), что сдвинет кривую LM немного влево, увеличивая еще больше ставку процента, уменьшая совокупный выпуск. Выпуск увеличится на величину роста инвестиций, рост цен в модели AD-SRAS.

3) LR – цены и зар.плата – гибкие (flexible). Рост номинального предложения денег (M растёт) приведет к сдвигу кривой LM вправо, процентные ставки упадут, что вызовет рост инвестиционных расходов и сдвиг вправо кривой AD. Рост цен в модели AD-SRAS приведет к уменьшению реального предложения денег, то есть к сдвигу немного влево LM, произойдет частичное вытеснение инвестиций. Так как номинальная зар.плата гибкая, то ставка зар платы увеличится в соответствии с ростом цен (рост номинальной w), так чтобы w1/p1 = w2/p2 (неизменность реальной ставки зар.платы). Рост номинальной зар платы ведет к росту издержек фирм и сокращение совокупного предложение (SRAS двигается еще дальше влево), следовательно цены еще поднимутся, выпуск вернется в первоначальное состояние (потенциальный уровень), кривая LM еще подвинется влево из-за уменьшения реального предложения денег. В результате стимулирующая монетарная политика (увел-е номинального предложения денег ЦБ) оказалась неэффективна, роста выпуска не произошло, произошел рост цен и ставки процента, в структуре выпуска ничего не изменилось.

1.2.9.6.Ликвидная ловушка

Ставка процента минимальна, то есть чувствительность спроса на деньги к изменениям ставки процента безгранично велика. (M/Ps = h*Y – d*r, где h*Y – трансакционный спрос на деньги, к-й зависит от величины дохода, d*r – спекулятивный спрос на деньги, равенство отражает равновесие денежного рынка). То есть коэф-нт d очень велик. Люди готовы держать любое количество денег, которое им будет предложено, люди предъявляют безграничный спрос на наличные деньги. Кривая LM тоже горизонтальна и изменение денежной массы не вызовет ее смещения. Монетарная пол-ка абсолютно неэф-на, при этом эф-ность фискальной политики максимальна, т.е. рост гос закупок увеличивает равновесный выпуск на всю величину мультипликатора, эф-кт вытеснения отсутствует.

1.2.10.Совокупное предложение

1.2.10.1.Вывод функции совокупного предложения

Совокупное предложение – это общее количество конечных товаров и услуг, произведенных в экономике за год (объем реального ВНП). Совокупный объем выпуска определяется количеством и качеством имеющихся в экономике ресурсов.

Кривая совокупного предложения AS (aggregate supply) показывает, какой объем совокупного выпуска может быть предложен на рынок производителями товаров и услуг при разных значениях общего уровня цен в экономике.

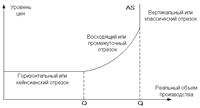

Кривая АS (рис) состоит из трех сегментов или отрезков:

1) Кейнсианский отрезок – горизонтальная AS .

Кейнс исходил из предпосылок, что в краткосрочном периоде цены на товары (P) и номинальные цены на ресурсы (w) жесткие, в эк-ке имеется большое кол-во незанятых ресурсов (условия спада), поэтому на рынке труда фирмы могут при имеющейся ставке заработной платы нанять любое кол-во рабочих. Величина совокупного предложения определяется только желанием эк.агентов покупать товары и услуги. Ситуация найма на рынке труда соответствует уровню занятости, чтобы согласно имеющейся производственной функции, обеспечить требуемый спросом AD уровень совокупного выпуска.

2) Восходящий отрезок - Положительный наклон SRAS

Ситуация гибких цен на товары и услуги (P), но жесткой номинальной заработной платы (признают неоклассики и неокейнсианцы), модель основана на концепции инфляционных ожиданий .

Зависимость величины сов-го предложения от уровня цен положительная.

Формула для определения сов-го выпуска предложена Лукасом: Y = Y* + d * (P – Pexpected), где Y – фактический объем выпуска, Y* - потенциальный объем выпуска, P – фактический уровень цен, Pexpected – ожидаемый уровень цен, d – коэф-т чувствительности изм-я объема выпуска к неожиданному изм-ю ур-ня цен. То есть факт ВВП отклоняется от потенциального, если фактический ур-нь цен отклоняется от ожидаемого.