Небанківські фінансово-кредитні установи

СОДЕРЖАНИЕ: ВСТУП РОЗДІЛ 1. Діяльність небанківських фінансово – кредитних установ Спеціалізація небанківських посередників Класифікація небанківських установЗ М І С Т :

ВСТУП

РОЗДІЛ 1. Діяльність небанківських фінансово – кредитних установ

1.1 . Спеціалізація небанківських посередників

1.2 . Класифікація небанківських установ

РОЗДІЛ 2. Аналіз діяльності страхових компаній

2.1. Ризикові страхові компанії, особливості їх функціонування

2.2. Страхові накопичувальні компанії, їх специфіка

РОЗДІЛ 3. Недержавні пенсійні фонди, їх суть та особливості

РОЗДІЛ 4. Специфіка діяльності кредитних спілок

ВИСНОВОК

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ВСТУП

Небанківські фінансові інститути відіграють важливу роль у кредитних системах розвинених країн. Однак є певні відмінності у ступенях розвитку різних видів небанківських фінансових посередників. Це зумовлено передусім особливостями соціально-економічного розвитку тієї чи іншої країни, її історією і традиціями.

Активна робота небанківських фінансових посередників здатна нівелювати деякі негативні наслідки малозабезпеченості більшої частини населення. Їх участь у фінансовому посередництві сприятиме розвитку малого та середнього бізнесу і підприємницької ініціативи громадян, підвищить добробут населення й допомагатиме подоланню бідності. Небанківські установи розширюють ринки кредитних та депозитних ресурсів, роблять їх доступнішими і підвищують рентабельність, зміцнюють фінансову систему вцілому та окремі її сегменти, створюють додаткові можливості перерозподілу вільних фінансових ресурсів.

Спеціалізовані кредитно-фінансові установи являють собою різноманітні установи, які акумулюють тимчасово вільні грошові кошти і розміщують їх у формі кредиту.

До системи небанківських кредитних установ належать інвестиційні фонди, кредитні спілки, пенсійні фонди, страхові компанії, довірчі товариства і деякі інші установи.

Поява цих інститутів обумовлена низкою причин, серед яких можна назвати і деякі загальні, котрі визначили розвиток усієї системи небанківських кредитних установ:

- по-перше, на початку 20 ст. виникла як явище і постійно посилюється інвестиційна активність населення, що, у свою чергу, обумовлено зростанням його доходів і постійним перетворенням частини цих доходів на заощадження;

- по-друге, з боку суб’єктів господарювання помітно зростає потреба в інвестиціях, що викликано високим динамізмом сучасного суспільного виробництва;

- по-третє, залучення заощаджень населення характеризується дорожнечею, і водночас зростає складність організації ефективного управління ними.

У сучасному світі форми конкуренції між фінансовими посередниками весь час розвиваються та ускладнюються. Це пов’язано зі збільшенням їхньої чисельності, розширенням сфери послуг та швидким розвитком технологій. Тому успішна діяльність все більше залежить від здатності пристосовуватися до зовнішніх умов.

Небанківські фінансово кредитні установи останнім часом набувають все більшого розвитку та складають конкуренцію банкам. Ці економічні суб’єкти акумулюють заощадження населення та є постачальниками позичкового капіталу. На відміну від клієнтів банків, клієнти цих установ втрачають право розпоряджатися вкладеними коштами. Але небанківські – фінансово кредитні установи мають і спільні риси з банками: функціонують в спільному секторі опосередкованого фінансування, випускають та купують боргові зобов’язання, подібно до банків.

РОЗДІЛ 1. Діяльність небанківських фінансово – кредитних установ

1.1. Спеціалізація небанківських посередників

Небанківські фінансово-кредитні установи теж є фінансовими посередниками грошового ринку, які і здійснюють акумуляцію заощаджень і розміщення їх у дохідні активи: у цінні папери та кредити (переважно довгострокові).

У своїй діяльності вони мають багато спільного з банками:

- функціонують у тому самому секторі грошового ринку, що й банки, - у секторі опосередкованого фінансування;

- формуючи свої ресурси (пасиви), вони випускають, подібно до банків, боргові зобовязання, які менш ліквідні, ніж зобовязання банків, проте теж можуть реалізовуватися на ринку як додатковий фінансовий інструмент;

- розміщуючи свої ресурси в дохідні активи, вони купують боргові зобовязання, створюючи, подібно до банків, власні вимоги до інших економічних субєктів, хоч ці вимоги менш ліквідні і більш ризиковані, ніж активи банків;

- діяльність їх щодо створення зобовязань і вимог ґрунтується на тих самих засадах, що й банків: їх зобовязання менші за розмірами, більш ліквідні і коротші за термінами, ніж власні вимоги, внаслідок чого їх платежі за зобовязаннями менші, ніж надходження за вимогами, що створює базу для прибуткової діяльності. Перетворюючи одні зобовязання в інші, вони, як і банки, забезпечують трансформацію руху грошового капіталу на ринку - трансформацію строкову, обсягову і просторову, а також трансформацію ризиків шляхом диверсифікації.

Разом з тим посередницька діяльність небанківських фінансово-кредитних установ істотно відрізняється від банківської діяльності:

- вона не повязана з тими операціями, які визнані як базові банківські. Якщо законодавство окремих країн і дозволяє виконувати подібні операції окремим з таких установ, то рано чи пізно останні підпадають під вимоги банківського законодавства і набувають статусу банків;

- вона не зачіпає процесу створення депозитів і не впливає на динаміку пропозиції грошей, а отже немає потреби контролювати їх діяльність так само ретельно, як банківську, насамперед поширюючи на них вимоги обовязкового резервування. Тому законодавство всіх країн дає їм інший статус, ніж банкам;

- вона є вузько спеціалізованою.

Спеціалізація небанківських посередників здійснюється за двома критеріями:

- за характером залучення вільних грошових коштів кредиторів;

- за тими додатковими послугами, які надають фінансові посередники своїм кредиторам.

Формування грошових ресурсів небанківських фінансово-кредитних установ має ту особливість, що воно не є депозитним, тобто переданими їм коштами ми їм коштами власники не можуть так вільно скористатися, як банківськими чековими вкладами. Як правило, ці кошти вкладаються на тривалий, заздалегідь визначений строк. Чим довший цей строк, тим з більшими ризиками пов’язане таке розміщення і тим вищі доходи воно повинно приносити.

Недепозитне залучення коштів може здійснюватися двома способами:

- на договірних засадах,

- шляхом продажу посередником своїх цінних паперів (акцій, облігацій).

Звідси всі ці посередники поділяються на договірних фінансових посередників, які залучають кошти на підставі договору з кредитором (інвестором), та на інвестиційних фінансових посередників, які залучають кошти через продаж кредиторам (інвесторам) своїх акцій, облігацій, паїв тощо.

1.2 . Класифікація небанківських установ

У середині кожної з цих груп фінансові посередники класифікуються за видами послуг, які вони надають своїм кредиторам понад доходи на залучені кошти.

У середині групи договірних посередників за цим критерієм можна виокремити:

- страхові компанії;

- пенсійні фонди;

- ломбарди, лізингові та факторингові компанії.

У середині групи інвестиційних посередників за цим критерієм можна виокремити:

- інвестиційні фонди;

- фінансові компанії;

- кредитні товариства, спілки тощо.

Загальна схема класифікації небанківських фінансово-кредитних установ наведена на рис. 1.1.

| Небанківські фінансові посередники |

|||

Договірні фінансово -

|

|

||

|

|

|

||

|

|

Фінансові компанії

|

||

|

|

Кредитні товариства

|

||

|

|

Кредитні спілки

|

||

| Факторингові компанії

|

|

||

Рис. 1.1. Класифікації небанківських фінансово-кредитних установ

РОЗДІЛ 2. Аналіз діяльності страхових компаній

2.1. Ризикові страхові компанії, особливості їх функціонування

Незважаючи на відносно стабільну економічну кон’юнктуру, суспільство постійно відчуває невпевненість у майбутньому через інфляцію, безробіття, спади економічних циклів тощо. Із цим пов’язане значне зростання обсягів і видів страхової діяльності в усіх країнах. Водночас серйозною проблемою в цій сфері залишається значна диверсифікація у доходах, що вповільнює залучення всіх верств населення до страхової системи.

Розробка економічно обґрунтованої класифікації ризиків для страхових компаній має важливе значення, оскільки є необхідною передумовою вибору оптимального методу аналізу, оцінки та управління для кожного ризику чи групи ризиків, дає змогу оцінити ефективність організації управління ризиком зокрема, та бізнесом загалом.

Метою цієї статті є систематизація фінансових ризиків, які супроводжують діяльність страхових компаній.

В економічній літературі запропоновано багато класифікацій фінансових ризиків за різноманітними ознаками. Водночас, науковці не враховують галузевої специфіки, яка безумовно впливає на склад фінансових ризиків підприємств та організацій.

Класифікувати фінансові ризики можна на три групи:

- валютні,

- процентні,

- кредитні, інвестиційні.

Здійснений автором поділ фінансових ризиків є досить суперечливим, оскільки окремо виділено процентний та інвестиційний ризики, в той час як процентний ризик є складовою інвестиційного. Подібною є класифікація фінансових ризиків, запропонована В.В. Вітлінським, який виділяє валютний, кредитний та інвестиційний ризики.

Класифікуючи, фінансові ризики Л.Н. Тепман, розкладає їх на два види:

- ризики, повязані з купівельною спроможністю грошей (інфляційні, дефляційні, валютні, ризики ліквідності),

- ризики, повязані із вкладеннями капіталу – інвестиційні ризики (ризик упущеної вигоди, процентні, кредитні).

Л.О. Коваленко та Л.М. Ремньової навели та охарактеризували найбільш поширені види фінансових ризиків, які включають ризик зменшення фінансової стійкості, ризик неплатоспроможності, інфляційний, процентний, інвестиційний, депозитний, кредитний, валютний, ризик упущеної вигоди. Всі ці класифікації фінансових ризиків не стосуються певних ознак, до того ж вони не враховують специфіку діяльності страхових компаній і, відповідно, притаманні їй ризики.

Класифікація І.А. Бланка виконана за такими ознаками:

- за видами, за обєктом, за сукупністю досліджуваних інструментів,

- за комплексністю дослідження,

- за джерелами виникнення,

- за фінансовими наслідками,

- за характером прояву в часі,

- за рівнем фінансових втрат,

- за можливістю передбачення,

- за можливістю страхування,

- за рівнем ймовірності реалізації, тісно переплітається з класифікаціями, наведеними у, однак автор пропонує дещо ширшу систематизацію саме фінансових ризиків підприємства,

- за різними ознаками, водночас не акцентуючи на галузевому аспекті.

Результати дослідження. Враховуючи специфіку діяльності страхових організацій, їх позитивні грані та виявлені недоліки у розглянутих класифікаціях, ми доповнили систему фінансових ризиків страховиків (табл. 2.1.).

Основою організації управління фінансовими ризиками страхових компаній є їх ідентифікація та аналіз, які доцільно проводити в розрізі видів діяльності. Власне через це, ми здійснили дворівневу структуризацію фінансових ризиків страхової компанії за цією ознакою (рис. 2.1).

Таблиця 2.1.

Класифікація фінансових ризиків страхової компанії

| Класифікаційна ознака |

Групи (види) ризиків |

| Залежно від причини виникнення |

Систематичні (ринкові) ризики, несистематичні (специфічні) ризики |

| За чинниками, що зумовлюють виникнення |

Природні ризики, політичні ризики, економічні ризики, соціальні ризики, техногенні ризики |

| За ступенем охоплення |

Ризики страхової діяльності загалом, ризики певних груп страхових компаній, ризики окремих страхових компаній |

| За можливими наслідками |

Статичні ризики, динамічні ризики |

| За характером можливого фінансового результату |

Чисті ризики, спекулятивні ризики |

| За часом виникнення |

Ретроспективні ризики, поточні ризики, перспективні ризики |

| За тривалістю дії |

Постійні ризики, довгострокові ризики, короткочасні ризики |

| Залежно від масштабів ризикових подій |

Глобальні ризики, локальні ризики |

| За територією |

Міжнародні ризики, національні ризики, регіональні ризики, місцеві ризики |

| За сферою виникнення |

Внутрішні (субєктивні) ризики, зовнішні (обєктивні) ризики |

| За організаційно-правовою формою страховика |

Ризики господарських товариств, ризики державних організацій, ризики товариств взаємного страхування |

| За сферою діяльності страховика |

Ризики повязані зі страхуванням життя, ризики загального страхування |

| За значущістю впливу на діяльність страхової компанії |

Критичні ризики, середні (допустимі) ризики, незначні ризики |

| За величиною затрат, повязаних з управлінням ризиками |

Ризики, управління якими вимагає великих затрат Ризики, управління якими вимагає середніх затрат Ризики, управління якими потребує незначних затрат Ризики, управління якими не потребує жодних затрат |

| За механізмами регулювання |

Ризики, за якими доцільно формувати внутрішні резерви, ризики, які доцільно передавати на перестрахування, ризики, які доцільно диверсифікувати, ризики, які доцільно хеджувати, ризики, які доцільно регулювати іншими методами |

| За можливістю перестрахування |

Ризики, що підлягають перестрахуванню, ризики, що не підлягають перестрахуванню |

| За видами |

Процентний, депозитний, кредитний, ризики фінансової ненадійності (ризик зниження фінансової стійкості, неплатоспроможності, збитковості, ризик банкрутства) та інші |

Рис. 2.1. Структуризація фінансових ризиків страхових компаній за видами діяльності

Прояв фінансових ризиків операційної діяльності страховиків тісно повязаний із процесами прийняття страхових ризиків від клієнтів. Ризики перестрахування проявляються у таких аспектах: як загроза того, що окремі страхові договори не були перестраховані, в тому, що страхова компанія заплатила надто великі обсяги премій перестраховику, а страховий випадок за відповідним договором не наступив, в тому, що перестраховик у силу своєї фінансової ненадійності не зможе виплатити очікуване від нього страхове відшкодування при настанні страхового випадку.

Інвестиційні ризики характеризують можливість виникнення фінансових втрат у процесі здійснення інвестиційної діяльності страхової компанії, яка полягає у розміщенні власних, позичених коштів страховика та тимчасово вільних коштів страхових резервів. Специфіка виникнення ризиків фінансування страхових компаній повязана, насамперед, з тим, що формування капіталу страхових компаній відбувається із врахуванням ряду обмежень: законодавчих вимог щодо мінімального розміру статутного капіталу та формування достатніх обсягів страхових резервів.

Важливо у ході регулювання фінансових ризиків страхових компаній врахувати їх поділ за сферою виникнення на внутрішні та зовнішні. Основні зовнішні ризики охоплюють інфляційний, податковий, процентний, депозитний, фондовий, кредитний ризики. Інфляційний ризик – це вид ризику, який характеризується можливістю знецінення реальної вартості капіталу (в формі фінансових активів страхових компаній), а також очікуваних доходів від здійснення фінансових операцій в умовах інфляції.

Податковий ризик проявляється у введенні нових видів податків і зборів, можливості збільшення рівня ставок діючих податків і зборів, зміні термінів і умов здійснення окремих податкових платежів, відміні діючих податкових пільг у страховій сфері. До процентних ризиків страхових компаній в основному належать ризики, повязані із отриманням процентних доходів унаслідок зростання середньоринкових процентних ставок, в той час як вкладення страховика на певний час здійснено під нижчу доходність, ризики неотримання процентних доходів за цінними паперами та депозитами.

Депозитний ризик відображає ймовірність неповернення чи несвоєчасного повернення коштів страховиків, розміщених на депозитних рахунках і повязаний з неправильною оцінкою та невдалим вибором комерційного банку для здійснення депозитних операцій чи із погіршенням фінансової ситуації в банківському секторі. Фондовий ризик частково переплітається із процентним ризиком і полягає у неотриманні процентних доходів, чи їх отриманні несвоєчасно та не у повному обсязі. Крім цього, він повязаний з можливістю зниження ринкових цін на фінансові активи, якими володіють страхові компанії, можливістю банкрутства емітента цінних паперів чи його неплатоспроможністю.

Кредитний ризик страхових компаній повязаний як із можливістю невиконання ними своїх фінансових зобовязань перед кредиторами, так і неотриманням коштів, інвестованих у фінансові інструменти, які мають кредитну основу, зокрема, в облігації. Серед внутрішніх ризиків доцільно виділити ризики, повязані з платоспроможністю, ризики, повязані з фінансовою стійкістю, ризики, повязані з прибутковістю, ризики, повязані з діловою активністю та ризик банкрутства.

Наведена класифікація фінансових ризиків дає змогу виокремити зі всієї сукупності фінансових ризиків ті з них, які найбільшою мірою притаманні діяльності страхових компаній, та є основою вибору методів їх нейтралізації. Перспективним напрямом дослідження у цій сфері є питання вибору методів оцінки, аналізу та нейтралізації фінансових ризиків страхових компаній.

2.2. Страхові накопичувальні компанії, їх специфіка

Всі економічні відносини базуються на бажанні отримати прибуток, тому питання про раціональне та ефективне використання капіталу актуальне для будь-якої людини, яка має певні кошти. Якщо Ви бажаєте накопичити капітал для придбання будинку, для навчання Ваших дітей або накопичити ім на весілля, і на сам кінець, забезпечити собі гідну старість, скористайтеся нашими програмами.

Страхові компанії (накопичувальне страхування)- альтернативний інструмент для довгострокового накопичення і часткового захисту людини. Інвестиційні фонди – ексклюзивний інструмент для середньострокового та довгострокового примноження коштів.

В Україні зареєстровано 56 лайфових компаній-страховиків, що пропонують ризикові та накопичувальні програми страхування життя. Однак накопичувальним страхуванням життя активно займаються тільки близько десяти. За перше півріччя ці страховики збільшили свої доходи на 100% — з 60 млн грн за весь минулий рік до 126 млн грн.

Суть такого перспективного для страховиків напряму в наступному. Приміром, клієнт страхової компанії бажає за десять років накопичити певну суму ($10 000) і водночас застрахувати життя. З цією метою він укладає договір зі страховиком і зобов’язується вносити регулярні платежі: у нашому випадку по $1000 щороку рівними квартальними або щомісячними платежами. Страхують зазвичай у гривнях. Компанія, своєю чергою, обіцяє страхувальникові виплатити зазначену суму плюс так званий інвестиційний дохід, розмір якого залежить від результатів інвестиційної діяльності страхової компанії.

Головна перевага накопичувального страхування — можливість вибору клієнтом періодичності платежів (одноразово, двічі на рік, раз на квартал або щомісячно). Платежі вигідно здійснювати рідше: приміром, у СК «Аска-Життя» страхувальникові, котрий бажає накопичити $12 тис. з щомісячними платежами, за весь період страхування доведеться виплатити повну суму. Погоджуючись на щоквартальні внески, клієнт СК заощадить близько $400 (сума внесків становитиме $11 660).

Деякі страхові компанії (ТАС-Лайф, АСКА-життя), борючись за клієнтів, пропонують так звані фінансові канікули (до 3 років). Щоправда, на період канікул страховий договір діє тільки у разі природної (простіше кажучи, від старості) смерті страхувальника. Максимум, що можуть запропонувати більшість інших компаній, — відстрочка виплат на 10-15 днів. Добова затримка — і договір втрачає силу. У такому разі клієнт безповоротно втратить 25-27% уже внесеної суми.

Якщо зі страхувальником стався нещасний випадок, страхова компанія зобов’язана через 10 років після старту дії договору виплатити спадкоємцям зазначену в ньому страхову суму, навіть якщо клієнт встиг зробити лише один внесок.

Складніше з іншими ризиками — смерть у разі ДТП або втрата працездатності (від чого страхується кожен сьомий клієнт лайфових компаній). Для страхування цих ризиків потрібно вносити додаткову суму — щороку від $20 до $100. Пакетні поліси (страхування відразу від кількох ризиків) пропонують ALICO AIG Life, Блакитний поліс і ТАС-Лайф. Оформлення комплексного договору передбачає, що у разі страхового випадку застрахований отримає суму, вдвічі, а то й втричі більшу від зазначеної в договорі. А в разі втрати працездатності страхувальника компанія вноситиме платежі самостійно до закінчення дії договору. Однак менеджери страхових компаній найчастіше не кажуть про додаткові витрати клієнта. «Це своєрідний маркетинговий хід компаній. Плата за додаткові ризики все одно закладена у витрати клієнта, який після закінчення терміну страхування отримає на руки меншу суму, ніж планував», — розповідає Павол Норулак.

Щоб залучити клієнтів, лайфові компанії пропонують потенційним страхувальникам ексклюзивні послуги. «Незабаром в асортименті компаній зі страхування життя з’явиться нова послуга — кредитування клієнтів, — прогнозує Руслан Васютін. — Щоправда, сума кредиту, яку зможуть пропонувати страховики, швидше за все, не перевищуватиме викупну суму (різниця між сумою внесених платежів і витратами страховика за період дії договору. — Прим. Контрактів)».

Ще один плюс програм накопичувального страхування — можливість отримати податковий кредит. Тобто при подачі до податкової квитанції про страхові платежі, страхового договору та довідки про здоров’я клієнт має повне право на відшкодування 13% прибуткового податку.

Оформлення поліса накопичувального страхування життя нерідко розтягується до 2-3 місяців. Крім паспорта та ідентифікаційного коду страховій компанії потрібно надати медичну довідку. В СК можуть вимагати навіть пройти повний медичний огляд. Оформляють поліс не кожному — із сердечниками, психічно нездоровими людьми, діабетиками та онкохворими договір не підписують.

Ще один недолік накопичувального страхування — низька ліквідність накопичень. Розірвати договір можна, але штраф — ті самі 25—27%. «До сьомого-восьмого року дії договору розривати його немає сенсу — краще припинити робити внески, дочекатися закінчення терміну дії поліса та отримати на руки внесену суму», — радить Руслан Васютін.

Крім того, обмежені інвестиційні можливості страховиків обіцяють страхувальникам не дуже високі доходи. Максимум, що пропонується лайфовими компаніями, — 14% за 10 років. Навіть поклавши гроші на депозит під 8% і окремо купуючи страхування життя, можна накопичити набагато більше (див. «Депозити краще»).

Не дивно, що програмами накопичення обзавелися тільки 0,3% українців. У розвинених країнах — США або Канаді — такими програмами користується близько 90% населення. Але там депозитні ставки значно нижчі від українських — середній рівень дохідності у цьому виді страхування за останні 50 років перевищив показники прибутковості за банківськими вкладами для населення.

Навіщо тоді купувати накопичувальний страховий поліс? Контракти знайшли три причини. По-перше, придбання довгої страховки дисциплінує фінансово — страхувальник не може пропустити черговий платіж, інакше все втратить. По-друге, поліс може бути життєвою потребою — клієнт зобов’язаний виплатити певну суму через 10-15 років, але при цьому не впевнений у власній пунктуальності та силі волі. Нарешті, якщо страховикам рано чи пізно дозволять інвестувати не тільки в держпапери чи банківські метали, інвестиційний дохід найбільших з них дозволить клієнтові отримати вищий прибуток, ніж зараз.

| Лідери ринку накопичувального страхування |

||||

| Страхова компанія |

Страхові премії тис. грн |

Страхові, виплати тис. грн |

Інвестиційний дохід, тис. грн |

Частка перестра- ховиків у страхових резервах, тис. грн |

| АLICO АІG Life |

46128,2 |

703,1 |

3124,5 |

1441,2 |

| ТАС |

18953,6 |

233,8 |

2426,8 |

1176,7 |

| Гарант-Лайф |

16260,3 |

324,7 |

2060,2 |

4920,2 |

| Блакитний поліс |

14062,7 |

531,6 |

2000 |

н. д. |

| АСКА-Життя |

11529 |

4959,3 |

2349,6 |

0,1 |

| Еталон-Життя |

7842,2 |

683 |

н.д. |

917,2 |

| ПЗУ Україна |

4863,2 |

374,1 |

221,3 |

131 |

| ЕККО |

3332,7 |

117,1 |

317,6 |

13512,1 |

| Універсальна |

1588,6 |

94,1 |

255,4 |

175,5 |

| Юпітер |

1405,9 |

86,5 |

28,8 |

3438,5 |

| Поліс |

Підсумкова сума (за відсутності страхових випадків), $ |

Страхова сума (СС) у разі смерті внаслідок НВ, $ |

Страхова сума (СС) у разі смерті внаслідок ДТП, $ |

| ALICO AIG Life |

11400 |

20000 + накопичена сума на момент смерті |

10000 + накопичена сума на момент смерті |

| Аска-життя |

11378 |

Договірна |

Договірна |

| ТАС-Лайф |

11280 |

20000 |

30000 |

| Оранта-Життя |

11200 |

20000 |

30000 |

| Блакитний полiс |

11360 |

Договірна |

15000 |

Накопичувальне страхування дає змогу застрахованій особі після закінчення строку страхування одержати страхову суму, що може суттєво допомогти її бюджету.

РОЗДІЛ 3. Недержавні пенсійні фонди, їх суть та особливості

Недержавний пенсійний фонд (НПФ) - юридична особа, створена відповідно до Закону України Про недержавне пенсійне забезпечення, що має статус неприбуткової організації, що функціонує й здійснює діяльність винятково з метою накопичення пенсійних внесків на користь учасників пенсійного фонду з подальшим управлінням пенсійними активами й здійсненням пенсійних виплат.

Недержавні пенсійні фонди (НПФ) є новими фінансовими інституціями для переважної більшості населення.

Проте, в світі вони є одними з найбільш популярних засобів здіснення заощаджень, в тому числі на старість, на противагу банківським депозитам та іноземній валюті.

Недержавні пенсійні фонди (НПФ) є елементом третього рівня нової пенсійної системи, що створюється в Україні.

Такі інституції надаватимуть послуги з недержавного пенсійного забезпечення, головною метою якого є забезпечення одержання людьми додаткових до загальнообов’язкового державного пенсійного страхування пенсійних виплат.

Недержавний пенсійний фонд (НПФ) є по суті об’єднанням коштів, що надходять до нього на користь майбутніх отримувачів пенсійних виплат – учасників такого фонду.

НПФ є юридичною особою (непідприємницьким товариством), яка має статус неприбуткової організації (тобто прибуток не розподіляється на користь засновників НПФ, а спрямовується на формування пенсійних активів).

Учасником НПФ може бути будь-яка фізична особа як громадяни України, так іноземці та особи без громадянства.

Особа, що сплачує кошти (що називаються пенсійними внесками) на користь учасника НПФ, є вкладником фонду.

Вкладниками будь-якого НПФ можуть бути:

- сам учасник особисто (тобто на свою користь),

- родичі учасника фонду, а саме подружжя, батьки, діти,

- роботодавець, у якого працює учасник фонду,

- професійне об’єднання, членом якого є учасник фонду.

Гроші, що надходять до НПФ, інвестуються з метою отримання доходу та відповідно примноження суми пенсійних накопичень.

Кожний учасник НПФ є власником своїх пенсійних накопичень, що сформовані за рахунок пенсійних внесків, сплачених на його користь, та частини інвестиційного доходу, отриманого НПФ від інвестування.

Особи, що створюють НПФ, є його засновниками фонду. НПФ може бути створений одним засновником.

Рішення щодо управління НПФ приймають збори засновників (якщо НПФ створений кількома особами) або одноосібний засновник та рада фонду.

Недержавні пенсійні фонди бувають трьох видів:

Відкритий пенсійний фонд - його засновниками можуть бути будь-які юридичні особи (крім тих, діяльність яких фінансується за рахунок державного бюджету України або місцевих бюджетів), а учасниками будь-які фізичні особи, незалежно від місця й характеру їхньої роботи.

Корпоративний пенсійний фонд - його засновниками можуть бути юридичні особи-роботодавці, до яких можуть приєднуватися роботодавці-платники. Учасниками фонду можуть бути винятково фізичні особи, які перебувають (перебували) у трудових відносинах з роботодавцями-засновниками й роботодавцями-платниками такого фонду.

Професійний пенсійний фонд - його засновниками можуть бути обєднання юридичних осіб-роботодавців або фізичних осіб, включаючи профспілки або фізичних осіб, звязані за родом їхньої професійної діяльності. Учасниками такого фонду можуть бути винятково фізичні особи, звязані за родом їхньої професійної діяльності.

Схема функціонування недержавного пенсійного фонду:

|

Договір про обслуговування пенсійного фонду зберігачем |

Недержавний

|

Договір про управління активами пенсійного фонду |

|

|||

|

|

||||||

|

|||||||

|

Адміністратор |

|

|||||

|

|

||||||

| Пенсійний контракт |

Договір на виплату пенсії |

||||||

Функції субєктів, що обслуговують недержавний пенсійний фонд:

| Субєкт |

Функції |

| Рада НПФ |

Укладання договорів з адміністратором, компанією з управління активами, зберігачем і аудитором; заслуховування звітів про діяльність цих субєктів; затвердження інформації про фінансовий стан фонду; контроль цільового використання пенсійних активів. |

| Адміністратор недержавного пенсійного фонду |

Залучення вкладників, укладання пенсійних контрактів, ведення індивідуальних пенсійних рахунків, облік пенсійних внесків, розрахунки пенсійних виплат, здійснення пенсійних виплат. |

| Компанія з управління активами |

Аналіз ринку фінансових інструментів, розміщення активів згідно з інвестиційною декларацією НПФ, забезпечення прибутковості вкладень пенсійного капіталу. |

| Банк-зберігач |

Зарахування пенсійних внесків, виконання розпоряджень адміністратора й КУА, ведення обліку цінних паперів, контроль діяльність КУА й адміністратора. |

| Незалежний аудитор |

Аудиторська перевірка діяльності пенсійного фонду, адміністратора, КУА, банку-зберігача проводиться не рідше разу на рік за рахунок коштів субєкта, що перевіряється. |

РОЗДІЛ 4. Специфіка діяльності кредитних спілок

Кредитна спілка - це неприбуткова громадська організація, що діє на кооперативних засадах з метою соціального захисту своїх членів шляхом здійснення взаємокредитування за рахунок їх акумульованих заощаджень.

Неприбутковість кредитної спілки полягає в тому, що вся її діяльність спрямована не на отримання прибутку, а на надання кредитних та ощадних послуг своїм членам. Кредитна спілка - це форма самоорганізації людей, які, об’єднавшись власними силами, створюють для самих себе можливість задоволення своїх потреб у фінансовій сфері. Кредитна спілка - це самоврядна демократична організація, в якій члени і лише члени визначають види послуг, які нею надаються, та встановлюють умови їх надання. Як свідчить міжнародна практика та власна історія України, кредитні спілки завджи виникали там і тоді, коли людям були необхідні певні фінансові послуги, але або їх не надавала жодна фінансова інституція в силу непривабливості даного сектору фінансового ринку з точки зору можливості отримання прибутку (комерційні банки в Україні сьогодні), або ж такі послуги пропонувалися на невигідних, часто грабіжницьких умовах, користуючись монополією та неможливістю іншим чином задовольнити свої потреби в дрібному кредитуванні широким верствам населення (ломбарди в Україні сьогодні). Іншими словами, кредитні спілки - це фінансовий механізм, завдяки якому люди шляхом кооперування своїх зусиль, ідей та коштів можуть отримати необхідні послуги значно дешевше, ніж в тому випадку, коли кожний з них намагався би діяти самостійно.

Зокрема, кредитні спілки визначаються наступними ознаками:

Кредитна спілка завжди створюється і діє на базі певної монолітної спільноти людей, які об’єднані відповідно до їх інтересів, спільної діяльності або компактного місця проживання. Така спільнота виступає в якості поля членства для своєї кредитної спілки. В Україні полями членства для кредитних спілок можуть бути трудові колективи, громадські організації, професійні спілки, церковні приходи та територіальні громади. Ця ознака відрізняє кредитні спілки від будь-яких суб’єктів підприємницької діяльності, які засновує довільна група осіб, об’єднаних з метою отримання прибутку в процесі господарського обороту вкладених інвестицій.

Кредитні спілки надають послуги лише своїм членам. Таким чином, на відміну від суб’єктів підприємницької діяльності в кредитній спілці члени одночасно виступають в якості власників та клієнтів. Очевидно, що членам-власникам немає сенсу “заробляти” прибуток на собі ж як членах-клієнтах, а єдиним завданням спілки є забезпечення найдешевших послуг членам за рахунок акумульованих ними ж фінансових ресурсів.

В кредитній спілці немає засновників та статутного фонду з точки зору традиційного трактування цих понять щодо суб’єктів підприємницької діяльності. Будь-який член, незалежно від моменту його вступу в спілку, має ті самі управлінські і майнові права, що і перші 50 засновників. Кредитна спілка є відкритою організацією, в якій гарантується вільний вступ і вихід із членів спілки.

Кожний член спілки, незалежно від розміру його вкладів, має право 1 голосу в питаннях управління кредитною спілкою. Отже, кредитна спілка як добровільне об’єднання громадян не може контролюватися обмеженою кількістю людей, що є запорукою захисту інтересів всіх без виключення членів та побудови роботи спілки на засадах довір’я та взаємодопомоги.

Управління кредитною спілкою здійснюється відповідно до принципів демократичного самоуправління. Найвищим органом управління спілкою є Загальні збори членів, які скликаються принаймні 1 раз на рік. Збори обирають з числа членів три статутних органи, що діють в період між Зборами, а саме: Правління (оперативне управління поточною діяльністю, формування портфелю послуг та процентної політики), Кредитний комітет (реалізація кредитної політики щодо надання та супроводження позичок членам спілки) та Наглядовий комітет (нагляд за діяльністю органів управління спілкою). Всі ці органи працюють на громадських засадах. У випадку необхідності за рішенням Правління спілки може створюватися платна Виконавча дирекція.

Кредитна спілка не займається жодною іншою господарською діяльністю крім надання кредитних і ощадних послуг своїм членам. Ця ознака зумовлена тим, що діяльність кредитної спілки як організації, яка не має на меті отримання прибутку, спрямована власне на надання конкретних послуг, що і визначає її вузьку спеціалізацію щодо можливих напрямів використання акумульованих за рахунок заощаджень членів фінансових ресурсів.

Кредитна спілка створюється і діє в першу чергу для забезпечення можливості членам отримати кредит на сприйнятих для них умовах. Відсотки, отримані спілкою за кредитами, складають її дохід, який надалі направляється на формування фондів та нарахування відсотків на вклади членів.

Кредитна спілка за своєю природою є не лише ефективним механізмом взаємокредитування своїх членів, але й громадською організацією. Тому спілка за рішенням Загальних зборів чи органів управління може надавати організаційну та фінансову підтримку для реалізації різноманітних громадських ініціатив та гуманітарних програм в інтересах своїх членів, а також здійснювати благодійницьку діяльність та соціальні проекти для дітей, інвалідів та інших найменш соціально захищених категорій населення.

Перші кредитні спілки в незалежній Україні з’явилися у 1992 р. Нова хвиля динамічного поширення кредитних спілок у сільській місцевості у 20002002 рр. підтвердила, що поява та розвиток кредитної кооперації – це результат не суб’єктивних факторів, а закономірне явище реакції населення на економічні реформи у суспільстві. А сам процес відродження кредитної кооперації в Україні у формі кредитних спілок став набувати реальних рис із лютого 1994 р. У червні 1994 р. кредитні спілки із 17 областей України заснували Національну асоціацію кредитних спілок України (НАКСУ), яка в листопаді 1994 р. була прийнята повноправним членом Всесвітньої ради кредитних спілок (WOCCU).

Кредитна спілка – це неприбуткова організація, заснована фізичними особами на кооперативних засадах із метою задоволення потреб її членів у взаємному кредитуванні та наданні фінансових послуг за рахунок об’єднаних грошових внесків членів кредитної спілки (Закон України “Про кредитні спілки”, ст. 1). Відповідно до Закону України “Про фінансові послуги та державне регулювання ринків фінансових послуг” кредитні спілки віднесено до категорії фінансових установ парабанківської системи – кредитних, які, незалежно від інших парабанків, мають право залучати на основі ліцензії, виданої певним створеним Уповноваженим органом, кошти на депозити та розміщувати фінансові кредити на власний ризик.

Основною метою діяльності кредитної спілки є забезпечення фінансового і соціального захисту своїх членів шляхом залучення їхніх особистих заощаджень для взаємного кредитування, фінансової підтримки підприємницьких ініціатив та надання інших фінансових послуг і здійснення на засадах рівноправності їх членів. Її учасниками є фізичні особи, об’єднані за такими ознаками, як: спільне місце роботи, участь в одній професійній спілці чи одній релігійній організації тощо.

Створюється кредитна спілка на основі певної монолітної спільноти людей, які беруть на себе відповідальність за спільну справу, членами якої можуть бути громадяни України, іноземні громадяни, особи без громадянства, що постійно проживають на території України. Кожен член спілки, незалежно від розміру внеску, має право одного голосу при вирішенні питань діяльності спілки, для застосування якої потрібно не менш як 50 осіб.

Станом на кінець березня 2007 р. до Державного реєстру фінансових установ було внесено інформацію про 790 небанківських кредитних установ, у тому числі 765 кредитних спілок, чотири інші кредитні установи та 14 юридичних осіб публічного права. Із числа зареєстрованих спілок отримано 578 ліцензій на провадження діяльності щодо залучення внесків (вкладів) членів кредитної спілки на депозитні рахунки, а 244 на надання фінансових кредитів за рахунок залучених коштів, крім внесків (вкладів) членів кредитної спілки на депозитні рахунки, шість на надання фінансових кредитів за рахунок залучених коштів кредитними установами. За даними Держфінпослуг, тимчасово призупинено 31-й кредитній спілці ліцензії на впровадження діяльності щодо залучення внесків (вкладів) членів кредитної спілки на депозитні рахунки, а 11 спілкам ліцензію остаточно анульовано.

Основні показники діяльності кредитних спілок України свідчать про поступове нарощення активів, капіталу та, відповідно, обсягу наданих послуг. Такі тенденції позитивно впливають як на внутрішній стан кредитних спілок, так і на розвиток фінансової системи загалом. У населення відроджується довіра до фінансових установ – кредитним спілкам. Стабільність та професіоналізм породжує зростання стабільної системи кредитних спілок (табл. 4.1).

Таблиця 4.1.

Основні показники діяльності кредитних спілок в Україні

| Показники |

01.01.2004 |

01.01.2005 |

01.01.2006 |

01.07.2006 |

| Загальна кількість членів КС (тис.) |

519 |

788 |

1 231 |

1 459 |

| У тому числі: кількість членів КС, які мають депозити |

55 |

62 |

79,1 |

90 |

| кількість членів КС, які мають кредити |

212 |

306 |

497,1 |

564 |

| Загальні активи (млн грн) |

545,7 |

864,8 |

1 939,5 |

2 568,1 |

| Загальна сума внесків на депозитні рахунки членів КС (млн грн) |

323 |

552,4 |

1 145,9 |

1 387,5 |

| Сума кредитів (млн грн) |

445,2 |

713 |

1 441,6 |

1 387,5 |

| Капітал (млн грн) |

172,1 |

245,3 |

668,5 |

998 |

Із наведених даних у таблиці ми бачимо, що кредитні спілки України розвиваються досить швидко, а найголовніше рівномірно у регіональному зрізі. Цей факт підтверджується регіональною структурою розміщення спілок та показниками їх діяльності (табл. 4.2.).

Таблиця 4.2.

Основні показники діяльності кредитних спілок за 1 квартал 2007 р.

у розрізі областей України (за місцем знаходження головного офісу)

| Регіон |

Кількість КС |

Суми кредитів, наданих членам КС (залишок на кінець періоду), тис. грн |

Внески (вклади) на депозитні рахунки членів КС (залишок на кінець періоду), тис. грн |

Кількість членів кредитної спілки |

Кількість членів КС, які мають внески (вклади) на депозитних рахунках |

Кількість членів КС, які мають заборгованість за кредитами |

Капітал (на кінець періоду), тис. грн |

Активи (на кінець періоду), тис. грн |

| Східний |

186 |

623707,6 |

559038,4 |

412207 |

23210 |

149522 |

201327,0 |

793356,6 |

| Південний |

111 |

270893,0 |

625869,8 |

523933 |

27198 |

138697 |

423876,1 |

1088622,6 |

| Центральний |

230 |

897282,9 |

589229,4 |

495514 |

34216 |

185114 |

416061,4 |

1063575,8 |

| Західний |

167 |

420 37,6 |

349181,3 |

384763 |

25148 |

145631 |

135996,0 |

586 938,4 |

| Разом |

694 |

2212327,1 |

2123318,9 |

1816327 |

109772 |

618964 |

1177260,5 |

3532493,4 |

Слід відзначити також і те, що в Україні почали виникати різні типи кредитних спілок, які успішно розвиваються і доповнюють їх структуру, серед яких можна виділити чотири: корпоративний, ломбардний, інвестиційний, ощадно-позичковий. Корпоративний тип кредитної спілки часто створюється на базі одного чи кількох підприємств, установ чи організацій. Вони мають обмежений набір ощадних послуг: приймають щомісячні обов’язкові членські внески, відсотки на які нараховуються за фактом роботи в кінці року та, як правило, мають незначний розмір. Ці спілки видають переважно споживчі позики порівняно невеликих розмірів під довіру чи запоруку членів або підприємства.

Ломбардний тип кредитної спілки найчастіше створюється при великих юридичних або торговельних компаніях. Кредитна спілка такого типу, як правило, має декілька членів-вкладників, які контролюють спілку чи доручають гроші одній довіреній особі. Кредити видаються під заставу будь-якій особі, яка формально приймається в члени спілки. Кредитні спілки цього типу мають значні активи при незначній кількості постійних членів і велику кількість членів, які виходять зі спілки після повернення кредиту. Їх фінансова політика спрямована на надання кредитів під порівняно великі відсотки.

Інвестиційний тип кредитної спілки часто створюється при якісній комерційній структурі холдингового або трастового типу та діє за територіальним принципом. Ця кредитна спілка акумулює кошти дрібних вкладників під певні проекти (будівництво житла, додаткове пенсійне забезпечення, ритуальні послуги, постачання товарів тощо), має багато видів ощадних або цільових внесків. У кредитної спілки є значний розмір активів і багато членів, які, як правило, мають дрібні вклади та є малоефективними. А фінансова політика цих кредитних спілок направлена на залучення дрібних дешевих коштів, їх конкуренцію й інвестування у великих розмірах.

Ощадно-позичковий тип кредитної спілки найбільш наближений до кредитних спілок західного зразка. Це є демократична організація, фінансова політика якої направлена на надання більш дешевих кредитів та нарахування вищих відсотків на вклади членів. Члени такої кредитної спілки є рівноправними. А зростання кількості членів і активів здійснюється поступово.

Характер розвитку кредитних спілок найбільш влучно відображає такі показники, як динаміка росту та структура їх капіталу (пайового, резервного і додаткового), складовою частиною яких є залучені кошти, що мають найбільшу питому вагу пасивів кредитної спілки. Ці кошти є джерелом формування ресурсів, які спрямовуються на проведення активних операцій.

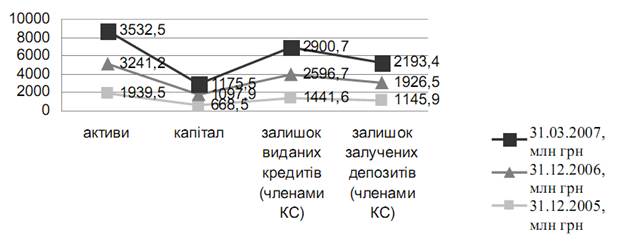

Загальний обсяг активів кредитних спілок протягом І кварталу 2007 р. зріс на 9 % та становив на кінець цього року 3 532,5 млн грн, із яких 3 217,8 млн грн, 91 % це продуктивні (активи, використання яких дає кредитній спілці економічні вигоди у вигляді доходу) та решта 9 % (314,7 млн грн) - непродуктивні активи (активи, які забезпечують діяльність кредитної спілки, але не дають доходу).

У цілому система кредитних спілок України демонструє високі темпи зростання основних показників діяльності (рис. 4.1.).

Рис. 4.1. Динаміка основних показників системи кредитних спілок

На початок ІІ кварталу 2007 р. відділом аналізу звітності Департаменту нагляду за кредитними установами були зібрані звітні дані 765 кредитних спілок. Якщо ми порівняємо дані з першим кварталом 2004 р. по перший квартал 2007, то побачимо, що зросли:

- кількість кредитних спілок із 506 до 765 установ, що на 259, або 1,5 раза, більше;

- чисельність членів із 494 тис. грн. зросла до 1807 тис. грн., що на 1313 тис. грн. більше;

- активи з 833,3 млн. грн. збільшилися до 3 532,5 млн. грн., що на 2 699,2 млн. грн. більше;

- капітал із 205,5 млн. грн. збільшився до 1 175,5 млн. грн., що на 970,0 млн. грн. більше;

- сума кредитів, наданих членам кредитних спілок, із 504,8 млн. грн. до 1 120,6 млн. грн., що на 615,8 млн. грн. більше.

Як видно, ця інформація засвідчує, що за останні чотири роки кредитна кооперація зробила стрімкий ривок у своєму розвитку.

Кредитна спілка надає різні види кредитів за своїм цільовим призначенням, за терміном користування, з різними режимами сплати відсотків та основної суми кредиту, з різними рівнями забезпеченості.

Вони надають кредити на найрізноманітніші потреби:

- купівлю чи ремонт автомобілів, моторних човнів та інших транспортних засобів;

- купівлю будинків та іншого нерухомого майна;

- консолідацію рахунків;

- поточні домашні потреби та купівлю товарів домашнього вжитку;

- отримання освіти; ведення приватного бізнесу.

Залежно від потреб своїх членів та кон’юктурних умов, які склалися на ринку фінансових послуг, кожна кредитна спілка розробляє і дотримується своєї кредитної політики. Важливим критерієм розробки і реалізації ефективної кредитної політики є визначення розміру відсоткової ставки за кредитом, термін використання кредиту, забезпечення диверсифікації кредитного портфеля, дотримання процедури вивчення позичальника на предмет його платоспроможності та рівня забезпечення кредиту й багато іншого. Кредитна політика спілки ґрунтується на необхідності забезпечення інтересів вкладників і позичальників з огляду на фінансову ситуацію в країні; її загальні принципи вкладено у відповідних внутрішніх положеннях кредитної спілки .

Кредитні спілки надають позики на найрізноманітніші потреби, які залежать від соціально-економічних умов країни, специфіки членства кредитної спілки та інших факторів (табл. 4.3.).

Таблиця 4.3.

Структура кредитного портфеля кредитних спілок України за цілями кредитування

| Рік |

Цілі кредитування |

||||

| споживчі |

комерційні |

фермерські |

житлові |

інші потреби |

|

| 2004 |

44,6 |

40,2 |

42,0 |

28,7 |

37,9 |

| 2005 |

40,6 |

37,1 |

40,6 |

31,5 |

30,5 |

| 2006 |

41,4 |

36,5 |

38,1 |

29,4 |

32,4 |

За даними 2006 р. (табл. 4.3.), бачимо, що переважна більшість кредитів є дрібними кредитами на споживчі цілі (купівлю предметів першої необхідності, навчання, лікування, оздоровлення тощо) – 41 % загальної суми наданих кредитів, комерційні кредити та кредити на ведення фермерських господарств, що передбачають триваліший термін кредитування на більші суми кредиту, – 74,6 %, кредити на придбання, ремонт та реконструкцію житла – 29,4 % і на інші потреби припадає 32,4 %.

Отже, метою діяльності кредитної спілки є не отримання прибутку, а надання різноманітних фінансових послуг тільки своїм членам, які є одночасно її власниками й клієнтами, тому кредитній спілці вдається поєднати інтереси власників і клієнтів. Кредитна спілка є водночас формою взаємодопомоги громадян, їх громадською організацією, яка створює різноманітні колективні фонди, що використовуються на суспільні потреби, та фінансовою установою, яка може надавати своїм членам майже повний перелік банківських послуг. Діяльність кредитних спілок на фінансовому ринку показала, що кредитні спілки розвиваються активно, динамічно нарощують поле членства, щорічно збільшують активи, капітал, кредитний портфель, надають позики населенню і малим підприємством. Як для фермерів, на цей час кредитні спілки є більш доступними кредитними установами, адже майже половина виданих підприємницьких кредитів – це кредити в сільське господарство.

ВИСНОВОК

Небанківські фінансово-кредитні установи (НФКУ) є важливим елементом фінансово-інвестиційного ринку, проте на сьогодні вони ще не відіграють тієї позитивної ролі в економіці, якої від них можна було б очікувати. Виконання ними своїх функцій дасть новий поштовх для розвитку економіки.

Розвиток фінансових посередників допоможе вирішенню соціально-економічних проблем країни шляхом розміщення заощаджень на умовах, що забезпечують їх доходність і диверсифікацію ризиків; залучення довгострокових внутрішніх інвестиційних ресурсів для розвитку економіки; підвищення ефективності функціонування фінансової системи країни за рахунок конкуренції на ринку послуг фінансових посередників. Завдяки диверсифікації вкладень, що забезпечують фінансові посередники, досягається економічний ефект через зменшення ризиків інвестора без втрати доходності вкладень. Це дуже важливо за даних умов розвитку фондового ринку, коли специфічні ризики вкладень у цінні папери залишаються високими.

Для налагодження ощадної діяльності небанківських установ необхідне застосування методів державного регулювання. Потрібно забезпечити вирішення питання створення надійних фінансових інструментів, які зможуть забезпечувати доходність активів НФКУ. Для вдосконалення ощадної справи треба активно застосовувати зарубіжний досвід організації заощаджень населення.

На основі декількох небанківських фінансово-кредитних установ можна зробити висновок, що цей сектор фінансових посередників грошового ринку тільки почав розвиватись і на шляху свого становлення має суттєві перешкоди, бо значна частина структурних елементів даної системи (кредитні спілки, інвестиційні та трастові компанії) взагалі були відсутні в нашій державі в період її існування в складі СРСР. Тому сьогодні держава повинна докласти всіх зусиль, щоб створити й використовувати для вирішення своїх економічних і соціальних завдань потужну систему небанківських фінансово-кредитних установ.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ :

1. Закон України “Про кредитні спілки” № 1096-IV від 10 липня 2003 р. // Баланс.– 2003. № 7.– С. 1227.

2. Бардаш С. В. Фінансовий менеджмент: Посібник для студ. вищ. навч. закладів. - Житомир, 2001.

3. Бланк И.А. Управление финансовыми рисками. – К. : Ника-центр, 2005.

4. Васюренко О. В. Банківські операції: Навч. посіб. для студ. екон. спец.. — 2.вид., випр. і доп. — К.: Знання, 2001.

5. Гончаренко В. В. Кредитні спілки як фінансові кооперативи: міжнародний досвід та українська практика.– К.: Наук. думка, 1997.

6. Гончаренко В. В. Відродження ідеї кредитної кооперації в Україні: проблеми та перспективи // Профспілки України. 2006.– № 4.

7. Гриньова В. М., Проскура О. Ю. Гроші і кредит. — Х.: ВД ІНЖЕК, 2003.

8. Івченко І.Ю. Економічні ризики : навч. посібник. – К. : Вид-во Центр навч. літ-ри, 2004.

9. Кириченко О. А., Гіленко І. В., Роголь С. Л., Сиротян С. В., Нємой О. М. Банківський менеджмент: Навч. посібник для студ. екон. спец. - 3. вид., перероб. і доп. — К.: Знання-Прес, 2002.

10. Коваленко Л. О., Ремньова Л. М. Фінансовий менеджмент: Навч. посібник. — Чернігів: ЧДІЕУ, 2001.

11. Коваленко Л.О., Ремньова Л.М. Фінансовий менеджмент : навч. посібник. – К.:Знання, 2005.

12. Колодізєв О. М., Яременко О. Р. Гроші та кредит. — Х.: ВД Інжек, 2006.

13. Концепція розвитку кредитної кооперації України // Україна – business. 2006.– № 2122.

14. Луцишин О. О. Кредитні спілки на ринку фінансових послуг України: проблеми та пріоритети розвитку // Світ фінансів. Вип. 3 (8). Жовт. 2006 р.

15. Метеріали семінару “Кредитні спілки України: пріоритети розвитку та регуляторної політики” (Оленчика А. Я. – член Державної комісії з регулювання ринків фінансових послуг України, директор департаменту нагляду за кредитними установами).– Л.: ДКРРФПУ, 2006.

16. Милич М. І., Галушка Є. О. Кредитна спілка: банк чи каса взаємодопомоги? // Фінанси України. 2002.– № 6.

17. Пахомов В. І., Стрільчук Л. В. Гроші та кредит. — К.: МАУП, 2004.

18. Полтавець Л. Т., Проша С. Ф. Гроші та кредит. — К.: КНУБА, 2003.

19. Свердел М.О. Небанківські фінансові установи на фінансовому ринку України // Фінанси України (укр.).- 2003.- № 2.

20. Слав’юк Р. А. Кооперативні кредитні установи у фінансовому забезпеченні розвитку аграрного бізнесу//Фінанси України. 2002.

21. Співак Л., Каракулова І. Функціонування та взаємодія банків і небанківських фінансових інститутів в Україні // Вісник Національного банку України (укр.).- 2006.- № 7.

22. Страхування : підручник / Керівник авт. колективу і наук. ред. С.С. Осадець. – 2-ге вид. [перероб. і доп.]. – К. : КНЕУ, 2002.

23. Тэпман Л.Н. Риски в экономике : учебн. пособие [для вузов] / под ред. проф. В.А. Швандара. – М. : ЮНИТИ-ДАНА, 2003.

24. Хоменко О. О. Кредитні спілки – важлива складова економіки України // Економіка. Фінанси. Право. 2007.– № 5.

25. www.dfp.gov.ua – офіційний сайт Державної комісії з регулювання ринків фінансових послуг України.