Финансовый менеджмент и его роль в управлении финансами организации на примере ООО Випакс

СОДЕРЖАНИЕ: КУРСОВАЯ РАБОТА на тему: Финансовый менеджмент и его роль в управлении финансами организации на примере ООО «Випакс» Защищена Оценка « » _ 2011 г. _КУРСОВАЯ РАБОТА

на тему: Финансовый менеджмент и его роль в управлении финансами организации на примере ООО «Випакс»

Защищена Оценка

«__» ___________ 2011 г. _______________

Москва 2011

Содержание

[1] :

1) управляемая подсистема (объект управления)

2) управляющая подсистема (субъект управления).

Финансовый менеджмент реализует сложную систему управления совокупно-стоимостной величиной всех средств, участвующих в воспроизводственном процессе, и капиталом, обеспечивающим финансирование предпринимательской деятельности.

Объектом управления является совокупность условий осуществления денежного оборота и движения денежных потоков, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений, возникающих во внутренней и внешней среде предприятия. Поэтому в объект управления включаются следующие элементы:

1) Денежный оборот;

2) Финансовые ресурсы;

3) Кругооборот капитала;

4) Финансовые отношения.

Субъект управления – совокупность финансовых инструментов, методов, технических средств, а также специалистов, организованных в определенную финансовую структуру, которые осуществляют целенаправленное функционирование объекта управления. Элементами субъекта управления являются[2] :

1) Кадры (подготовленный персонал);

2) Финансовые инструменты и методы;

3) Технические средства управления;

4) Информационное обеспечение.

Целью финансового менеджмента является выработка определенных решений для достижения оптимальных конечных результатов и нахождения оптимального соотношения между краткосрочными и долгосрочными целями развития предприятия и принимаемыми решениями в текущем и перспективном финансовом управлении.

Главной целью финансового менеджмента является обеспечение роста благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости бизнеса (предприятия) и реализует конечные финансовые интересы его владельца.

Основные задачи финансового менеджмента[3] :

1). Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с потребностями предприятия и его стратегией развития.

2). Обеспечение эффективного использования финансовых ресурсов в разрезе основных направлений деятельности предприятия.

3). Оптимизация денежного оборота и расчетной политики предприятия.

4). Максимизация прибыли при допустимом уровне финансового риска и благоприятной политике налогообложения.

5). Обеспечение постоянного финансового равновесия предприятия в процессе его развития, т. е. обеспечение финансовой устойчивости и платежеспособности.

Существует два основных типа функций финансового менеджмента:

1). Функции объекта управления

- воспроизводственная, обеспечивает воспроизводство авансированного капитала на расширенной основе;

- производственная – обеспечение непрерывного функционирования предприятия и кругооборота капитала;

- контрольная (контроль управления капиталом, предприятием).

2). Функции субъекта управления

- прогнозирование финансовых ситуаций и состояний;

- планирование финансовой деятельности;

- регулирование;

- координация деятельности всех финансовых подразделений с основным, вспомогательным и обслуживающим подразделениями предприятия;

- анализ и оценка состояния предприятия;

- функция стимулирования;

- функция контроля за денежным оборотом, формированием и использованием финансовых ресурсов.

1.2 Базовые концепции финансового менеджмента

Финансовый менеджмент как самостоятельная наука сформировался относительно недавно. Начало этому процессу было положено Г. Марковицем, который заложил основы теории портфеля. В его работах изложена методология принятия решений в области инвестирования в финансовые активы и предложен соответствующий научный инструментарий.

Дальнейшее развитие этот раздел теории финансов получил в исследованиях, посвященных ценообразованию на рынке ценных бумаг, разработке концепции эффективности рынка капитала, созданию моделей оценки риска и доходности, разработке новых финансовых инструментов. В 1960-е годы усилиями таких экономистов, как У.Шарн, Дж.Линтер и Дж.Моссин, была разработана модель оценки доходности финансовых активов, увязывающая систематический риск и доходность портфеля.

Наибольшую известность получила теория арбитражного ценообразования, разработанная С.Россом. В основу этой модели положено утверждение о том, что фактическая доходность акции складывается из двух частей: моральной доходности и рисковой доходности. Последняя оценивается многими экономическими факторами: рыночной ситуацией в стране, стабильностью мировой экономики, инфляцией, динамикой процентных ставок.[4]

До настоящего времени в стадии становления находятся теория ценообразования опционов и теория преференций состояний в условиях неопределенности.

Во второй половине 1950-х годов проводились интенсивные исследования по теории структуры капитала и цены источников финансирования. Основной вклад в данную область сделали Ф.Модильяни и М.Миллер.

Из всех упомянутых инноваций два направления – теория портфеля и теория структуры капитала – представляют собой сердцевину науки и техники управления финансами компаний, т.к. позволяют ответить на два принципиально важных вопроса: откуда взять и куда вложить финансовые ресурсы.

Именно в рамках современной теории финансов в дальнейшем сформировалась прикладная дисциплина финансовый менеджмент как наука, посвященная методология и технике управления финансами компании.

Финансовый менеджмент базируется на следующих взаимосвязанных основных концепциях:

1) Концепция денежного потока.

2) Концепция временной ценности денежных ресурсов.

3) Концепция компромисса между риском и доходностью.

4) Концепция цены капитала.

5) Концепция эффективности рынка капитала.

6) Концепция асимметричности информации

7) Концепция агентских отношений.

8) Концепции альтернативных затрат.[5]

1) Концепция денежного потока предполагает:

- идентификацию денежного потока, его продолжительность и вид (краткосрочный, долгосрочный, с процентами или без);

- оценку факторов, определяющих величину элементов денежного потока;

- выбор коэффициента дисконтирования, позволяющего сопоставить элементы потока, генерируемые в различные моменты времени;

- оценку риска, связанного с данным потоком, и способы его учета

2) Концепция временной ценности денежных ресурсов.

Временная ценность – объективно существующая характеристика денежных ресурсов. Она определяется тремя основными причинами:

А) Инфляцией

Б) Риском недополучения, или неполучением ожидаемой суммы

В) Оборачиваемостью

3) Концепция компромисса между риском и доходностью.

Смысл концепции: получение любого дохода в бизнесе практически всегда сопряжено с риском, и зависимость между ними прямо пропорциональная. В то же время возможны ситуации, когда максимизация дохода должна быть сопряжена с минимизацией риска.

4) Концепция цены капитала – обслуживание того или иного источника финансирования обходится для фирмы неодинаково, следовательно, цена капитала показывает минимальный уровень дохода, необходимый для покрытия затрат по поддержанию каждого источника и позволяющий не оказаться в убытке.

Количественная оценка цены капитала имеет ключевое значение в анализе инвестиционных проектов и выборе альтернативных вариантов финансирования предприятия.

5) Концепция эффективности рынка капитала – операции на финансовом рынке (с ценными бумагами) и их объем зависит от того, на сколько текущие цены соответствуют внутренним стоимостям ценных бумаг. Рыночная цена зависит от многих факторов, и в том числе от информации. Информация рассматривается как основополагающий фактор, и насколько быстро информация отражается на ценах, настолько меняется уровень эффективности рынка.

Термин «эффективность» в данном случае рассматривается не в экономическом, а в информационном плане, т. е. степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации участникам рынка.

Достижение информационной эффективности рынка базируется на выполнении следующих условий:

- рынку свойственна множественность покупателей и продавцов;

- информация доступна всем субъектам рынка одновременно, и ее получение не связано с затратами;

- отсутствуют транзакционные затраты, налоги и другие факторы, препятствующие совершению сделок;

- сделки, совершаемые отдельным физическим или юридическим лицом, не могут повлиять на общий уровень цен на рынке;

- все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду;

- сверхдоходы от сделки с ценными бумагами невозможны как равновероятностное прогнозируемое событие для всех участников рынка.[6]

Существует две основных характеристики эффективного рынка:

a) Инвестор на этом рынке не имеет обоснованных аргументов ожидать больше, чем в среднем доход на инвестиционный капитал при заданной степени риска.

b) Уровень дохода на инвестируемый капитал – это функция степени риска.

Эта концепция эффективности рынка на практике может быть реализована в трех формах эффективности:

- слабой

- умеренной

- сильной

В условиях слабой формы текущие цены на акции полностью отражают динамику цен предшествующих периодов. При этом невозможен обоснованный прогноз повышения или понижения курсов на основе статистики динамики цен.

В условиях умеренной формы эффективности текущие цены отражают не только имеющиеся в прошлом изменения цен, но и всю равнодоступную информацию, которая, поступая на рынок, немедленно отражается на ценах.

В условиях сильной формы текущие цены отражают как общедоступную информацию, так и ограниченную информацию, т. е. вся информация является доступной, следовательно, никто не может получить сверхдоходы по ценным бумагам.

6) Концепция ассиметричности информации – напрямую связана с пятой концепцией. Ее смысл заключается в следующем: отдельные категории лиц могут владеть информацией, не доступной другим участникам рынка. Использование этой информации может дать положительный и отрицательный эффект.

7) Концепция агентских отношений введена в финансовый менеджмент в связи с усложнением организационно – правовых форм бизнеса. Суть: в сложных организационно-правовых формах присутствует разрыв между функцией владения и функцией управления, то есть владельцы компаний удалены от управления, которым занимаются менеджеры. Для того, чтобы нивелировать противоречия между менеджерами и владельцами, ограничить возможность нежелательных действий менеджеров, владельцы вынуждены нести агентские издержки (участие менеджера в прибылях либо согласие с использованием прибыли).

8) Концепция альтернативных затрат: любое вложение всегда имеет альтернативу.

1.3 Развитие финансового менеджмента в России

В дореволюционной России понятие финансового менеджмента как самостоятельная наука не существовало. Однако два направления, входящие в базовую структуру этой науки в современном ее понимании – финансовые вычисления и анализ баланса, успешно развивались и в это время.

Развитие теории и практики финансовых и коммерческих вычислений в России связано с трудами замечательного русского математика, финансиста и бухгалтера Н.С.Лунского, одного из родоначальников финансового менеджмента в России. А в 1920-е годы теория баланса была сформулирована в трудах А.П.Рудановского, Н.А.Блатова, И.Р.Николаева.[7]

Осуществляемые с 1990-х годов в рамках перевода экономики на рыночные рельсы новации: изменение банковской системы, внедрение новых форм собственности, трансформация бухучета, сделали актуальными управление финансовыми ресурсами.

Переход к рыночным отношениям приводит к разделению функций управления финансами на уровне государства и финансовых отношений организации до саморегулирования в рамках коммерческой организаций, что создает формальную основу для реализации финансового менеджмента. В функциях государства остается финансирование социальной сферы, а у коммерческой организации — самофинансирование собственного развития, поэтому благополучие организации зависит от правильности действий и быстроты реакции управленческого персонала этой организации, а не от финансирования государства.[8]

Первоначально функциями финансового менеджмента занимались специалисты в области экономики предприятия, плановики, бухгалтеры-аналитики, которые шли от учета и проведения расчетов, построения планов, прогнозов и калькулирования цен к вопросам подготовки и принятия решений по широкому спектру проблем управления ресурсами предприятия. За финансовым менеджментом закрепилась роль контроля, строжайшего учета и оптимизации издержек производственного процесса. Последнее связано с постановкой налогового планирования на предприятии.

Следующим шагом в развитии финансового менеджмента стала разработка универсальных правил и процедур для принятия решений в этой области, что позволило интерпретировать его как совокупность общих стандартизированных финансовых методов, процедур и технологий. Руководители предприятий учатся самостоятельно принимать финансовые решения по формированию финансовых ресурсов и их структуре, по направлениям вложения средств, по использованию новых финансовых инструментов.

На современном этапе развития рыночных отношений, когда организации функционируют в условиях нестабильного социально-экономического окружения, их руководство понимает необходимость быстрых изменений в управлении, в том числе в элементах финансового менеджмента. Это приводит к необходимости реализации системных принципов.

Анализ различных подходов к определению предметной области финансового менеджмента позволяет исследователям сделать вывод, что эволюция взглядов на предмет финансового менеджмента в сжатой, концентрированной форме повторяет в общих чертах исторически сложившиеся и чередовавшиеся постулаты эффективного управления в общем менеджменте.[9]

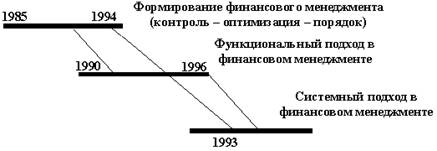

В систематизированном виде содержание этапов развития финансового менеджмента в России представлено в табл. 1 и на рис. 1.

Таблица 1. - Этапы развития финансового менеджмента

| Период | Этап | Основные постулаты |

| 1985—1994 гг. | Формирование самостоятельной области финансового менеджмента | строжайший контроль, оптимизация издержек, правильное проведение финансовых операций |

| 1990—1996 гг. | Функциональный подход | выделение функций финансового планирования, организации и контроля |

| 1993 г.– настоящее время | Системный подход | разработка универсальных процедур для принятия решений, выделение элементов системы финансового менеджмента, определение их взаимосвязей |

Рис. 1. Временные этапы финансового менеджмента в России

Эволюция, представленная на рисунке 1, — это объективное развитие теоретического обоснования финансового менеджмента, вызванное потребностями практики. Поэтому ряд авторов работ, посвященных финансовому менеджменту, тяготеют к нескольким направлениям и в развитии переходят от одного подхода к другому, т.к. возникает объективная необходимость в их переосмыслении.

Однако, имеющиеся методы и инструменты финансового менеджмента, анализируемые в литературе и применяемые в российской практике, не рассматриваются в комплексе, во взаимосвязи с общей системой управления организацией. А также не учитывается необходимость адаптации системы финансового менеджмента коммерческой организации, приспособления к цикличности развития организации. На самом деле под воздействием изменений внешней среды на каждом историческом этапе переходного процесса к рыночной экономике организация изменяется, переходя от одной фазы своего жизненного цикла к другой. Следовательно, в ней должна изменяться и система финансового менеджмента (ситуационный подход).

1.4. Роль финансового менеджмента в системе управления организацией

Функционирование любого хозяйственного субъекта в фазах цикла его развития состоит из большого количества различных процессов и подпроцессов. В зависимости от фазы цикла, типа субъекта, его размера и вида деятельности отдельные процессы могут занимать в нем ведущее место, некоторые же могут либо отсутствовать, либо осуществляться в очень небольшом размере. Однако, несмотря на огромное разнообразие процессов, можно выделить основные, которые охватывают деятельность любой коммерческой организации. Это — производственная, сбытовая, финансовая, деятельность по управлению персоналом. Управление каждым из этих процессов является элементом или подсистемой управления в общей системе управления организацией.

Таким образом, финансовый менеджмент — система, имеющая определенные закономерности и особенности, более точно — подсистема в системе управления предприятием. Осуществление его направлено на достижение общих целей управления предприятием. Будучи управляемой системой, финансовый менеджмент в значительной мере подвержен государственному регулированию через налоги, лицензии, тарифы, ставки рефинансирования и т.п. Управляемая система означает, что финансовый менеджмент является объектом управления, испытывающим воздействие потока управленческих решений. Поэтому основным принципом при обосновании способа формирования системы финансового менеджмента будет принцип системности.

С другой стороны, финансовый менеджмент сам является системой взаимосвязанных элементов. В его рамках можно выделить следующие элементы: организационная структура, кадры, методы, инструментарий, информационное обеспечение, технические средства, которые оказывают воздействие на решение стратегических и оперативных вопросов финансового менеджмента, тем самым формируется финансовая политика организации, которая опосредует решение производственных вопросов и взаимоотношения с бюджетом, инвесторами, собственниками и контрагентами. Решения последних, в свою очередь, корректируют функционирование системы финансового менеджмента, что необходимо для приспособления к изменениям внешней среды.

Важно отметить, что элементы системы финансового менеджмента должны работать не по отдельности, а в комплексе с учетом фаз жизненного цикла развития организации. Только тогда мы можем говорить о системе, и тогда возникает синергетический эффект, что приведет к росту производительности труда и (или) снижению издержек производства. Этот эффект совместных действий выше простой суммы индивидуальных усилий.

При построении подсистемы финансового менеджмента необходимо учитывать несколько принципов:

· адаптивность: подсистема финансового менеджмента не обособлена рамками предприятий, а постоянно учитывает изменения внешней среды и своевременно вносит коррективы в систему;

· функциональность: соответствие реализации механизма финансового менеджмента (и изменения в нем) поставленным общим целям организации;

· комплексность: взаимодополнение отдельными приемами и методами друг друга.[10]

Построение системы финансового менеджмента через выделение ее основных элементов и определение их взаимосвязей является необходимым, но не достаточным условием эффективного управления в области финансов. Хотя общий состав элементов один и тот же, специфические приемы, которые должен использовать руководитель для эффективного достижения целей организации, могут сильно варьировать.

Динамичность системы финансового менеджмента обусловлена тем, что на нее воздействует постоянно меняющаяся величина финансовых ресурсов, расходов, доходов, колебания спроса и предложения на капитал. Эти изменения во многом определяются цикличностью экономического развития каждого производства и зависимостью функционирования организации от этого фактора.

Предприятию необходимо учитывать волнообразность своего экономического развития и приспосабливаться к изменению условий и фазы цикла внешней среды. Кризис в организации — это свидетельство того, что хозяйственная система столкнулась с серьезными ограничениями в своем развитии. Мелкие изменения в рамках сложившейся системы управления хозяйственным субъектом при кризисе не дают результатов. Кризис провоцирует, подталкивает хозяйство и отдельные организации к поиску новых путей развития. На этапе “спада” необходимо уже иметь в организации внедренные инновации (технические, экономические, организационные), которые смогут обеспечить более высокую эффективность капитала.

В своем развитии любая организация проходит несколько фаз:

0 фаза - регистрация, становление нового продукта, новой технологии, новых основных фондов, нового персонала, новой системы управления. Организацией осуществляется разработка рынка. С точки зрения экономических показателей эта фаза характеризуется большими издержками и низкой отдачей капитала, т.е. возможна отрицательная рентабельность. Цель фазы - выживаемость организации в условиях конкурентной борьбы, осуществление нововведений. В финансовых подцелях она реализуется как оптимизация риска при осуществлении нововведений.

1 фаза - рост производства продукции, выручки, прибыли, рост самой организации (реорганизация), увеличение численности управленческого персонала, расширение их функций, происходит децентрализация полномочий. Организация закрепляется на рынке и увеличивает долю рынка. Цель этой фазы - увеличение объема выручки, рост прибыли для выплаты дивидендов и осуществления будущих нововведений. Финансовые подцели - оптимизация прибыли, организация финансового контроля.

2 фаза - стабилизация производственного процесса и процесса управления. Замедляется и постепенно прекращается рост выручки и прибыли при слабоизменяющихся объемах производства. Сохраняются большие поступления средств, но не имея возможности наращивать объемы сбыта, организация не инвестирует в расширение существующего производства, следовательно, имеет положительный денежный поток, что дает возможность увеличить выплату дивидендов. Организация ищет варианты диверсификации и нововведений, выделяются центры финансовой устойчивости, устанавливаются корпоративные отношения. Цель фазы - сокращение текущих издержек, поддержание приемлемых объемов продаж для загрузки оборудования. Финансовые подцели — организация финансового контроля, обеспечение финансовой гибкости.

3 фаза — кризис в развитии организации, выражающийся в снижении объемов производства, сокращении выручки, росте издержек, снижении и отсутствии прибыли, что находит выражение в отрицательной величине денежного потока или росте задолженности организации. В управлении происходит сокращение персонала, концентрация полномочий в верхних уровнях иерархии. Организация осуществляет жесткий контроль за издержками. Цель фазы — избежание банкротства и крупных финансовых неудач, что определяет финансовые подцели: организация финансового контроля, оптимизация риска осуществляемых мероприятий.

При дальнейшем развитии организации происходит повторение вышеуказанных фаз. Причем 0-я фаза для нововведений может совпадать по времени с фазами стабилизации и кризиса. Такое совпадение обеспечивает возрастающий тренд экономических результатов и поддерживает снижение показателей не ниже уровня максимума предыдущего цикла.[11]

На каждой фазе жизненного цикла организации работают практически все методы и инструменты финансового менеджмента. Но можно выделить наиболее важные из них, исходя из целей этапа. Для каждой организации из этого набора необходимо выбрать методическое обеспечение, соответствующее той фазе, на которой она находится.

Проведенное ранжирование методов и инструментов финансового менеджмента по фазам жизненного цикла организации с точки зрения приоритетности использования каждой из них приведено в табл. 2. Для этого использована теория “неточных высказываний”, где выделено 4 уровня ранжирования на основе “нечетких посылок”:

· очень важные (1);

· важные (2);

· скорее важные (3);

· возможно важные (4).

Таблица 2. - Ранжирование методов финансового менеджмента по фазам жизненного цикла организации с точки зрения приоритетности их использования[12]

| Методы, реализующие стратегические цели | Методы текущего управления | Методы, реализующие стратегические цели |

0-я фаза: прогнозирование инвестирование ценообразование |

1-я фаза: планирование бюджетирование ценообразование система расчетов |

3-я фаза: прогнозирование инвестирование антикризисное управление |

2-я фаза: планирование финансовый анализ методы, связанные со снижением издержек распределение ответственности и полномочий |

В зависимости от фазы цикла развития организации изменяется и структура распределения ответственности и полномочий во всей системе менеджмента и в подсистеме финансового менеджмента (табл. 3).

Таблица 3. - Изменение структуры управления организацией

и подсистемой финансового менеджмента[13]

| Простая (линейная, функциональная) | Ответственность по установлению финансовых отношений берет на себя главный бухгалтер |

| Расширение полномочий, рост количества отделов (линейно-штабная, дивизиональная) | Обособление специальной финансовой службы под руководством финансового директора |

| Создание корпораций (дивизиональная) | Сохранение в центральном аппарате управления централизованной службы финансового директора и выделение финансовых отделов в дивизиональных подразделениях |

| Простая (за счет отделения юридических лиц, продажи бизнесов, сокращения подразделений) | Сокращение структуры финансового менеджмента за счет передачи части финансовых служб в обособленные предприятия и уменьшения численности аппарата финансового управления |

С развитием организации претерпевает изменение информационная система финансового менеджмента. При становлении организации идет постановка системы традиционного финансового учета — разрабатываются формы первичной документации, формируется документооборот финансового менеджмента. Для целей внутреннего учета и принятия финансовых решений используются только отдельные показатели управленческого учета.

С увеличением объема продаж и ростом организации информация в разрезе финансового учета уже не отвечает требованиям внутреннего финансового управления, т.к. предназначена для внешних контролирующих органов. Поэтому необходим переход от отдельных показателей к постановке системы управленческого учета и модернизация информационной системы для повышения ее оперативности.

Децентрализация организационной структуры, выделение хозрасчетных подразделений на фазе стабилизации приводит к необходимости организации финансовых служб на уровне подразделений и создания консолидированной информационной системы, объединяющей эти службы.

На фазе кризиса, стремясь избежать убытков, руководство осуществляет реструктуризацию своего предприятия. В соответствии с изменением организационной структуры изменяются информационные потоки, концентрируются полномочия по принятию финансовых решений в верхних эшелонах власти.

В заключение отметим, что финансовый менеджмент, с одной стороны, - это искусство, поскольку большинство финансовых решений ориентировано на будущие финансовые успехи компании, что предполагает иногда чисто интуитивную комбинацию методов финансового менеджмента, основанную, однако, на знании тонкостей экономики рынка. С другой стороны, - это наука, т.к. принятие любого финансового решения требует не только знаний концептуальных основ финансового менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики.

2 Анализ организации финансового менеджмента в ООО «Випакс»

2.1. Краткая характеристика предприятия

Компания «Випакс» работает в сфере производства и поставки оборудования комплексных систем безопасности более 14 лет. За годы успешной работы добились признания своих клиентов, заняли ведущие позиции на Пермском и российском рынках по поставкам систем охранно-пожарной сигнализации, систем видеонаблюдения, систем ограничения доступа, источников бесперебойного питания, электротехнической продукции, а также видеосерверов Domination собственного производства.

Юридический адрес: 614015, г. Пермь, ул. Краснова, 24.

За годы работы компания неоднократно принимала участие в выставках по безопасности в Москве, Челябинске, Уфе, Ижевске, Тюмени, Санкт-Петербурге, Новосибирске, Перми, Сургуте, Екатеринбурге, Хабаровске и других городах России и была награждена многочисленными дипломами и сертификатами.

В настоящее время структура компании позволяет предоставлять клиентам все необходимые услуги. Для комплексного решения задач успешно функционируют все необходимые подразделения, в том числе специализированные отделы продаж, технический отдел, отдел маркетинга, отдел логистики.

Организационная структура ООО «Випакс» насчитывает 7 подразделений, каждое из которых выполняет определенные функции (Приложение 1).

Основными видами деятельности компании являются: новые разработки, производство оборудования для комплексных систем безопасности, торговля и торгово-закупочная деятельность. Доля и структура основных видов деятельности в хозяйственной деятельности ООО «Випакс» представлена на рисунке 3.

Рис. 3. Доля и структура основных видов деятельности ООО «Випакс»

2.2 Анализ финансового состояния предприятия

Основные экономические показатели деятельности компании за 2008–2010 гг. приведены в таблице 4.

Основными источниками информации, используемой для анализа являются данные форм бухгалтерской и статистической отчетности ООО «Випакс» за 2008-2010гг:

· форма №1 «Бухгалтерский баланс» за 2010 г. (Приложение 2);

· форма №2 «Отчет о прибылях и убытках за 2010 г.» (Приложение 3);

Таблица 4 - Основные экономические показатели деятельности

| Показатели | 2008 | 2009 | 2010 | Отклонение +/- (2009,2010) |

Отклонение +/- (2008,2010) |

| Среднегодовая стоимость основных фондов, тыс. руб. | 53105 | 54721 | 55055 | + 334 | +1950 |

| Среднесписочная численность работающих, чел | 212 | 239 | 248 | + 9 | +36 |

| Себестоимость реализованной продукции (работ, услуг), тыс. руб. | 65810 | 73993 | 82074 | + 8081 | +16264 |

| Выручка от реализации продукции (работ, услуг), тыс. руб. | 71862 | 79344 | 87817 | + 8473 | +15955 |

| Чистая прибыль, тыс. руб. | 5169 | 6080 | 5292 | + 788 | +123 |

| Дебиторская задолженность, тыс. руб. | 36289 | 35653 | 44628 | + 8975 | +8339 |

| Кредиторская задолженность, тыс. руб. | 29150 | 31257 | 26019 | + 5238 | +3131 |

| Рентабельность, % | 7,2 | 7,7 | 6,4 | - 1,3 | -0,8 |

По данным таблицы можно сделать вывод о том, что компания в течение последних трех лет довольно интенсивно развивалось. Об этом свидетельствуют показатели среднегодовой стоимости основных производственных фондов, среднесписочной численности работающих и выручки от реализации продукции. Однако негативным явлением в деятельности предприятия является снижение рентабельности производства и реализации продукции.

Значение показателей, характеризующих долгосрочную финансовую устойчивость ООО «Випакс» за 2008-2010 года приведены в таблице 5.

Таблица 5. - Анализ долгосрочной финансовой устойчивости

| Показатели | 2008 год | 2009 год | 2010 год |

1 Коэффициент автономии 2 Коэффициент финансовой устойчивости 3 Коэффициент соотношения собственных и заемных средств 4 Индекс постоянного актива |

0,45 0,45 1,22 0,83 |

0,47 0,47 1,13 0,79 |

0,44 0,44 1,30 0,78 |

Анализ долгосрочной финансовой устойчивости показал, что компания финансово зависимо от внешних инвесторов. В 2008 году 45% имущества сформировано за счет собственных средств, в 2009 году незначительно увеличился этот показатель до 47%, но к 2010 году снизился до 44%, что ниже рекомендуемого значения (50-60%), которое обеспечивает защиту от потерь в периоды спада деловой активности.

Следовательно, долгосрочную финансовую устойчивость можно охарактеризовать как нестабильную, т.к. высокая доля заемных средств ослабляет финансовую устойчивость компании к внешним воздействиям.

Оценка текущей финансовой устойчивости ООО «Випакс» за 2008-2010 года приведена в таблице 6.

Таблица 6. - Оценка текущей финансовой устойчивости, тыс.руб.

| Показатель | 2008год | 2009 год | 2010 год | Изменение 2008 к 2009 году(+,-) | Изменение 2009 к 2010 году (+,-) |

Собственные оборотные средства Собственные и долгосрочные заемные средства (СД) Общая величина основных источников формирования запасов (ОИФ) Запасы = СД СД – Запасы = ОИФ |

11512 11512 81097 5316011512 -164881097 |

15158 15158 87764 5451415158 -393568776 |

17128 17173 109640 5451415158 -393568786 |

+3464 +3464 -6667 абсолютная нормальная |

+5616 +2015 +21876 5518417173 -38011109640 |

Как видно из таблицы 6 общая величина основных источников формирования запасов в 2008 году составляет 81097 тыс. руб. к следующему году уменьшилась на 6667 тыс. руб., а в 2009 году увеличилась и составила 109640 тыс. руб., что обеспечило компании нормальную финансовую устойчивость в течение трех лет.

Значение показателей, характеризующих платежеспособность ООО «Випакс» за 2008- 2010 гг. приведены в таблице 7.

Таблица 7. - Анализ платежеспособности

| Показатель | 2008 год | 2009 год | 2010 год | Изменение 2009 к 2008 году (+,-) | Изменение 2010 к 2009году (+,-) |

1. Коэффициент абсолютной ликвидности 2. Коэффициент срочной ликвидности 3. Коэффициент текущей ликвидности 4. Чистый оборотный капитал, тыс.руб. |

0,07 0,49 1,14 11512 |

0,09 0,52 1,18 15158 |

0,14 0,58 1,17 17040 |

+0,03 +0,03 +0,04 +3646 |

+0,05 +0,06 -0,01 +1882 |

По данным таблицы следует, что баланс компании не ликвидный, следовательно, ООО «Випакс» испытывает трудности при покрытии обязательств. Компания не платежеспособна, так как на основании произведенных расчетов можно сформулировать вывод - компания не сможет погасить свои обязательства ни в ближайший период времени, ни в срок более одного года.

На основании проведенного анализа можно сделать вывод о том, что финансовая работа компании организована и функционирует крайне неэффективно. В связи с этим в следующей части работы будет проведен анализ работы финансовой службы в ООО «Випакс» и предложены возможные пути совершенствования организации финансового менеджмента в данной компании.

2.3 Роль финансового менеджмента в системе управления компании

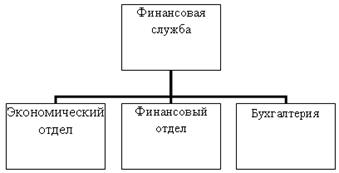

В организационной структуре ООО «Випакс» выделено ![]() подразделение «Финансовая служба», специалисты которого занимаются финансовыми вопросами, фондами и материалами организации с тем, чтобы поддерживать производство на должном уровне и сохранять платежеспособность. Данное подразделение включает в себя экономический отдел и бухгалтерию.

подразделение «Финансовая служба», специалисты которого занимаются финансовыми вопросами, фондами и материалами организации с тем, чтобы поддерживать производство на должном уровне и сохранять платежеспособность. Данное подразделение включает в себя экономический отдел и бухгалтерию.

Цель, выдвигаемая перед бухгалтерией исследуемой организации – обеспечение эффективного функционирования и непрерывного развития фирменной системы бухгалтерского, налогового, бухгалтерского сравнительного учета, системы налогообложения, получение полной, достоверной и качественной финансовой отчетности компании, с полным анализом совместно с другими службами и пояснением экономических показателей и политики в области бухгалтерского учета и налогообложения.

Работники бухгалтерии в своей работе руководствуются Законом РФ “О бухгалтерском учете”, Планом счетов бухгалтерского учета финансово - хозяйственной деятельности организации, Трудовым и Гражданским кодексом РФ, Налоговым кодексом РФ, Положениями (стандартами) и другими нормативными и правовыми актами и методическими указаниями по бухгалтерскому учету.

Учет денежных средств и расчетов ведется в расчетно-финансовой группе бухгалтерии ООО «Випакс». В расчетно-финансовой группе ведется сводный учет, учет расчетов с третьими лицами, составляется Главная книга, бухгалтерский баланс и другие формы отчетности.

Учет производственных запасов осуществляют бухгалтера материальной группы, отвечающие за учет приобретения материалов, их поступление и расходование.

Учет основных средств осуществляет непосредственно главный бухгалтер.

Учет готовой продукции и ее реализации осуществляют бухгалтера производственной группы, где ведется учет затрат на основное и вспомогательное производства, калькулируется себестоимость готовой продукции, составляется отчетность о затратах на производство и о прибыли, полученной за отчетный период, ведется учет готовой продукции на складах и ее реализации.

Цель, выдвигаемая перед экономической службой организации – обеспечение эффективного функционирования и развития действующей на предприятии системы ценообразования, фирменной системы экономических планов и анализа результативности экономической деятельности, обеспечивающей экономические результаты работы компании.

Экономическая служба (ЭКО) ООО «Випакс» работает под руководством Начальника ЭКО.

Основные Функциональные задачи работников экономического отдела компании включают в себя:

- экономический контроль расчетов выполнения мероприятий всех видов, направленных на повышение эффективности реализации товаров;

- осуществление координации работ по проведению экономического анализа финансового состояния общества, разработке корректирующих и предупреждающих мероприятий с целью повышения эффективности работы;

- сбор, учет и анализ информации о работе подразделений с целью оценки их деятельности и необходимости внесения корректирующих и предупреждающих действий;

- совершенствование системы работы подразделений в экономической работе;

- ведение «портфеля» «экономических» проблем;

- оформление документов по результатам работы организации и ее подразделений для руководства, органов статистики или других задач по указаниям руководства компании.

Анализ финансовой отчетности необходим предприятию как инструмент для выявления проблем управления финансово-хозяйственной деятельностью. Кроме того, отчетность необходима для планирования и оптимизации налоговых платежей компании.

Консолидация финансовой информации для целей управления зачастую зависит от уровня квалификации и технологической оснащенности финансово-экономической службы, а также целого ряда других причин. Специалисты экономического отдела ООО «Випакс» регулярно повышают свои профессиональные навыки, путем изучения специальной литературы, посещением семинаров в различных городах России.

Эффективное управление затратами и получение максимальной прибыли являются главной задачей экономического отдела ООО «Випакс».

3 Совершенствование системы финансового менеджмента

в ООО «Випакс»

На основании всего выше сказанного можно заключить, что структура финансовой службы анализируемого предприятий не соответствует тем задачам которые перед ней стоят. Можно сказать, что в настоящее время финансовый отдел как отдельная структура вообще не существует, т.к. выступает в качестве финансовой группы бухгалтерского отдела. А это означает, что финансовый отдел выполняет чисто бухгалтерские регистрирующие функции. Критерием же деления обязанностей между финансовым и бухгалтерским отделом в ООО «Випакс» является тип хозяйственных операций. Иными словами, финансовый отдел осуществляет бухгалтерские проводки по определенной группе операций. Таким образом, на финансовый отдел выполняет дополняющую роль к бухгалтерскому отделу. А бухгалтерские функции рассматриваются как более важные, чем финансовые. Действительно, многие финансовые функции, такие как составление платёжных календарей, прогнозирование поступления денежных средств, уровневое утверждение контрактов на продажу, утверждение о закупках ТМЗ, анализ структуры счетов к получению, уровневое утверждение платёжных поручений и заявок на выдачу наличных и многие другие, не выполняются финансовым отделам компании.

С целью совершенствования организации финансового менеджмента в ООО «Випакс» можно рекомендовать трансформировать структуру финансового отдела схематично представленную на рисунке 4.

Цель финансового отдела - управление финансовыми средствами предприятия с целью получения прибыли.

Рис.4. Структура финансового отдела

Задачами финансового отдела являются:

- разработка проектов перспективных и текущих финансовых планов, прогнозных балансов и бюджетов денежных средств,

- разработка нормативов оборотных средств и проведение мероприятий по ускорению их оборачиваемости,

- разработка мероприятий по управлению структурой капитала и определение цены капитала,

- анализ финансово-экономического состояния предприятия и результатов его деятельности,

- проведение мероприятий, направленных на обеспечение платежеспособности предприятия, предупреждение образования и ликвидацию неиспользуемых материально-технических ресурсов, повышение рентабельности производства, увеличение прибыли, снижение издержек на производство и реализацию продукции (товаров), укрепление финансовой дисциплины,

- контроль за выполнением финансового плана и бюджета, плана по прибыли и другим финансовым показателям,

- разработка методов регулирования финансовых результатов производственной деятельности предприятия (определение оптимальных вариантов формирования элементов себестоимости производства, распределения затрат, ценообразования, пр.),

- управление активами предприятия (финансирование текущей производственной деятельности; инвестиции, направляемые предприятием на техническое развитие (реконструкцию, обновление и ремонт оборудования, выпуск новых видов продукции, строительство зданий и сооружений, пр.); финансовые инвестиции (приобретение ценных бумаг, создание дочерних предприятий, пр.); маневрирование временно свободными денежными средствами; реорганизация, ликвидация, реализация отдельных объектов имущественного комплекса предприятия);

- определение источников финансирования производственно-хозяйственной деятельности предприятия (бюджетное финансирование; краткосрочное и долгосрочное кредитование; выпуск и приобретение ценных бумаг; лизинговое финансирование; привлечение заемных и использование собственных средств, пр.), анализ возможностей их использования и разработка схем их использования;

- обеспечение целевого использования собственных и заемных средств.

- осуществление инвестиционной политики предприятия и управление активами предприятия, определение их оптимальной структуры, подготовка предложений по замене, ликвидации активов, управление портфелем ценных бумаг.

Финансовый отдел должен обеспечить:

- своевременное поступление доходов;

- оформление в установленные сроки финансово-расчетных и банковских операций;

- оплату счетов поставщиков и подрядчиков;

- погашение займов;

- выплату процентов, заработной платы рабочим и служащим.

Кроме всего выше перечисленного, финансовый отдел должен организовать учет движения финансовых средств и подготавливать отчеты для руководителя предприятия по проблемам финансирования, администрирования и другим финансовым вопросам, а также обеспечивать правильность составления отчетной документации и достоверность информации, содержащейся в ней.

Заключение

Состояние производственного потенциала – важнейший фактор эффективности основной деятельности предприятий, а, следовательно, его финансовой устойчивости.

Поставленная цель при написании курсовой работы достигнута, а именно в курсовой работе проведен анализ роли финансового менеджмента в системе управления организацией на примере ООО «Випакс» и разработаны пути повышения эффективности деятельности финансовой службы на предприятии.

Основными источниками информации, используемыми для анализа послужили данные форм бухгалтерской и статистической отчетности ООО «Випакс» за 2008-2010 года.

Главной целью финансового менеджмента является обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости предприятия, что реализует конечные финансовые интересы его владельцев. В процессе реализации своей главной цели финансовый менеджмент направлен на решение следующих основных задач:

1. Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с задачами развития предприятия в предстоящем периоде. Эта задача реализуется путем определения общей потребности в финансовых ресурсах предприятия на предстоящий период, максимизации объема привлечения собственных финансовых ресурсов за счет внутренних источников, определения целесообразности формирования собственных финансовых ресурсов за счет внешних источников, управления привлечением заемных финансовых средств, оптимизации структуры источников формирования ресурсного финансового потенциала.

2. Обеспечение наиболее эффективного использования сформированного объема финансовых ресурсов в разрезе основных направлений деятельности предприятия. Оптимизация распределения сформированного объема финансовых ресурсов предусматривает установление необходимой пропорциональности в их использовании на цели производственного и социального развития предприятия, выплаты необходимого уровня доходов на инвестированный капитал собственникам предприятия и т.п.

3. Оптимизация денежного оборота. Эта задача решается путем эффективного управления денежными потоками предприятия в процессе кругооборота его денежных средств, обеспечением синхронизации объемов поступления и расходования денежных средств по отдельным периодам, поддержанием необходимой ликвидности его оборотных активов. Одним из результатов такой оптимизации является минимизация среднего остатка свободных денежных активов, обеспечивающая снижение потерь от их неэффективного использования и инфляции.

4. Обеспечение максимизации прибыли предприятия при предусматриваемом уровне финансового риска. Максимизация прибыли достигается за счет эффективного управления активами предприятия, вовлечения в хозяйственный оборот заемных финансовых средств, выбора наиболее эффективных направлений операционной и финансовой деятельности.

5. Обеспечение минимизации уровня финансового риска при предусматриваемом уровне прибыли. Если уровень прибыли предприятия задан или спланирован заранее, важной задачей является снижение уровня финансового риска, обеспечивающего получение этой прибыли. Такая минимизация может быть обеспечена путем диверсификации видов операционной и финансовой деятельности, а также портфеля финансовых инвестиций; профилактикой и исключением отдельных финансовых рисков, эффективными формами их внутреннего и внешнего страхования.

6. Обеспечение постоянного финансового равновесия предприятия в процессе его развития. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах его развития и обеспечивается формированием оптимальной структуры капитала и активов, эффективными пропорциями в объемах формирования финансовых ресурсов за счет различных источников, достаточным уровнем самофинансирования инвестиционных потребностей.

Список использованных источников

1. Конституция Российской Федерации принята 12.12.1993 г. (в ред. от 30.12.2008 г.)

2. Гражданский кодекс РФ, часть I, от 30.11.1994 г. №51-ФЗ (в ред. от 06.04.2011 г.)

3. Гражданский кодекс РФ, часть вторая от 26 января 1996 г. № 14-ФЗ (в ред. от 07.02.2011 г.)

4. Налоговый кодекс РФ, часть вторая от 5 августа 2000 г. № 117- ФЗ (в ред. от 21.04.2011 г.)

5. Федеральный закон РФ от 21.11.1996 г. №129-ФЗ «О бухгалтерском учете» (ред. от 28.09.2010)

6. Федеральный закон «Об обществах с ограниченной ответственностью» №14-ФЗ от 08.02.1998 г. (в ред. от 28.12.2010 г.)

7. Балабанов И. Т. Основы финансового менеджмента. Как управлять капиталом. – М.: Финансы и статистика, 2008.

8. Басовский Л. Е. Финансовый менеджмент. – М.: Финансы и статистика, 2008.

9. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учеб. пособие. - М.: ИНФРА-М, 2010.

10. Бородина Е. И. Финансы предприятий. – М.: Банки и биржи, 2009.

11. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: в 2-х т./ Пер. с англ. под ред. В.В. Ковалева. - СПб.: Экономическая школа, 2009.

12. Власова В. М. Финансовый менеджмент. – М.: Финансы и статистика, 2008.

13. Дитгер Хан. Планирование и контроль. – М.: Финансы и статистика. 2010.

14. Ковалев А. М. Финансовый менеджмент – М.: Финансы и статистика, 2009.

15. Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции и методы: Учеб. пособие для вузов / Пер. с франц. Под ред. Я.В. Соколова. – М.: Финансы, ЮНИТИ, 2008.

16. Маркарьян Э. А., Герасименво Г. П. Финансовый анализ. – М.: ПРИОР, 2010.

17. Селезнёва Н. Н., Ионова А. Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2007.

18. Шеремет А. Д., Сайфуллин Р.С. Методика финансового анализа. – М.: Инфра-М, 2006.

19. Кирпичев А.А. Российские предприятия: Финансовый менеджмент до сих пор не работает?! // Финансовый менеджмент. 2008. №5. С. 5-9.

20. Кудинов А. Финансовое планирование деятельности предприятия // Директор. 2007. №4. С. 42-47.

21. Улина С.Л. Подходы к формированию системы финансового менеджмента в России // Менеджмент в России и за рубежом. 2006. №2. С. 24-27.

22. Шатунов А. Постановка финансового менеджмента на предприятии: предмет и цели управления // Рынок ценных бумаг. 2009. №5. С. 31-36.

ПРИЛОЖЕНИЯ

|

|

![]()

|

|||

|

|||

|

|||

|

|||

![]()

![]()

![]()

Производственная группа |

Материальная группа |

Расчетно-финансовая группа |

Рис. 2 Организационная структура ООО «Випакс»

Приложение 2

Бухгалтерский баланс

| на | 01 января | 2011 | г. | Коды | |||||||||||

| Форма № 1 по ОКУД | 0710001 | ||||||||||||||

| Дата (год, месяц, число) | 31 | 12 | 2010 | ||||||||||||

| Организация | ООО «Випакс» | по ОКПО | |||||||||||||

| Идентификационный номер налогоплательщика ИНН | |||||||||||||||

| Вид деятельности | Производство и продажа оборудования комплексной системы безопасности | по ОКВЭД | |||||||||||||

| Организационно-правовая форма/форма собственности частная | |||||||||||||||

| Общество с ограниченной ответственностью по ОКОПФ/ОКФС | |||||||||||||||

| Единица измерения: тыс. руб./млн. руб. (ненужное зачеркнуть) по ОКЕИ | 384/385 | ||||||||||||||

| Местонахождение (адрес) | Пермский край, г. Пермь, ул. Краснова, 24 | ||||||||||||||

| Дата утверждения | |||||||||||||||

| Дата отправки (принятия) | |||||||||||||||

| Актив | Код по- казателя |

На начало отчетного года | На конец отчетного периода | ||||||||||||

| 1 | 2 | 3 | 4 | ||||||||||||

I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы |

110 | - |

- | ||||||||||||

| Основные средства | 120 | 43 | 57 | ||||||||||||

| Незавершенное строительство | 130 | - | - | ||||||||||||

| Доходные вложения в материальные ценности | 135 | - | - | ||||||||||||

| Долгосрочные финансовые вложения | 140 | - | - | ||||||||||||

| Отложенные налоговые активы | 145 | - | - | ||||||||||||

| Прочие внеоборотные активы | 150 | - | - | ||||||||||||

| Итого по разделу I | 190 | 43 | 57 | ||||||||||||

II. ОБОРОТНЫЕ АКТИВЫ Запасы |

210 | 54721 | 55055 | ||||||||||||

в том числе: сырье, материалы и другие аналогичные ценности |

211 | 51520 | 52346 | ||||||||||||

| затраты в незавершенном производстве | 213 | - | - | ||||||||||||

| готовая продукция и товары для перепродажи | 214 | 3201 | 2709 | ||||||||||||

| товары отгруженные | 215 | - | - | ||||||||||||

| расходы будущих периодов | 216 | - | - | ||||||||||||

| прочие запасы и затраты | 217 | - | - | ||||||||||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 303 | 322 | ||||||||||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 | - | - | ||||||||||||

| в том числе покупатели и заказчики | 231 | - | - | ||||||||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 | 35653 | 44628 | ||||||||||||

| в том числе покупатели и заказчики | 241 | - | - | ||||||||||||

| Краткосрочные финансовые вложения | 250 | - | - | ||||||||||||

| Денежные средства | 260 | 244 | 43 | ||||||||||||

| Прочие оборотные активы | 270 | ||||||||||||||

| Итого по разделу II | 290 | ||||||||||||||

| БАЛАНС | 300 | 90964 | 100105 | ||||||||||||

| Пассив | Код по- казателя |

На начало отчетного периода |

На конец отчетного периода | ||||||||||||

| 1 | 2 | 3 | 4 | ||||||||||||

III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал |

410 | 10 | 10 | ||||||||||||

| Собственные акции, выкупленные у акционеров | 411 | (-) | (-) | ||||||||||||

| Добавочный капитал | 420 | - | - | ||||||||||||

| Резервный капитал | 430 | - | - | ||||||||||||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 6080 | 5292 | ||||||||||||

| Итого по разделу III | 490 | 6090 | 5302 | ||||||||||||

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты |

510 | - | - | ||||||||||||

| Отложенные налоговые обязательства | 515 | - | - | ||||||||||||

| Прочие долгосрочные обязательства | 520 | - | - | ||||||||||||

| Итого по разделу IV | 590 | - | - | ||||||||||||

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты |

610 | 82860 | 67540 | ||||||||||||

| Кредиторская задолженность | 620 | 31257 | 26019 | ||||||||||||

в том числе: поставщики и подрядчики |

621 | 30008 | 24980 | ||||||||||||

| задолженность перед персоналом организации | 622 | - | - | ||||||||||||

| задолженность перед государственными внебюджетными фондами | 623 | - | - | ||||||||||||

| задолженность по налогам и сборам | 624 | - | - | ||||||||||||

| прочие кредиторы | 625 | 1249 | 1039 | ||||||||||||

| Задолженность перед участниками (учредителями) по выплате доходов |

630 | - | - | ||||||||||||

| Доходы будущих периодов | 640 | 2014 | 1244 | ||||||||||||

| Резервы предстоящих расходов | 650 | - | - | ||||||||||||

| Прочие краткосрочные обязательства | 660 | - | - | ||||||||||||

| Итого по разделу V | 690 | 31257 | 26019 | ||||||||||||

| БАЛАНС | 700 | 90964 | 100105 | ||||||||||||

| СПРАВКА о наличии ценностей, учитываемых на забалансовых счетах |

- |

- | |||||||||||||

| Арендованные основные средства | 910 | - | - | ||||||||||||

| в том числе по лизингу | 911 | - | - | ||||||||||||

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | - | - | ||||||||||||

| Товары, принятые на комиссию | 930 | - | - | ||||||||||||

| Списанная в убыток задолженность неплатежеспособность дебиторов | 940 | - | - | ||||||||||||

| Обеспечения обязательств и платежей полученные | 950 | - | - | ||||||||||||

| Обеспечения обязательств и платежей выданные | 960 | - | - | ||||||||||||

| Износ жилищного фонда | 970 | - | - | ||||||||||||

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | - | - | ||||||||||||

| Нематериальные активы, полученные в пользование | 990 | - | - | ||||||||||||

Приложение 3

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за период с 1 января по 31 декабря 2010 г.

| КОДЫ | ||||

| Форма №2 по ОКУД | 0710002 | |||

| Дата (год, месяц, число) | 2010 | 12 | 31 | |

| Организация: ООО «Випакс» | по ОКПО | 07560481 | ||

| Идентификационный номер налогоплательщика | ИНН | 5506203082 | ||

| Вид деятельности: Производство и продажа оборудования комплексной системы безопасности | по ОКВЭД | 33.20.7 | ||

| или управления (центров или пультов автоматического управления) | ||||

| Организационно-правовая форма / форма собственности: | по ОКОПФ / ОКФС | 47 | 12 | |

Общество с ограниченной ответственностью / частная собственность |

||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | ||

| Показатель | За отчетный период | За аналогичный период предыдущего года |

|

| наименование | код | ||

| 1 | 2 | 3 | 4 |

Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 | 87817 |

79344 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (82074) | (73993) |

| Валовая прибыль | 029 | 5743 | 5351 |

| Коммерческие расходы | 030 | (-) | (-) |

| Управленческие расходы | 040 | (-) | (-) |

| Прибыль (убыток) от продаж | 050 | 5743 | 5351 |

Прочие доходы и расходы Проценты к получению |

060 | - | - |

| Проценты к уплате | 070 | (-) | (-) |

| Доходы от участия в других организациях | 080 | - | - |

| Прочие доходы | 090 | - | - |

| Прочие расходы | 100 | (-) | (-) |

| Прибыль (убыток) до налогообложения | 140 | 5743 | 5351 |

| Отложенные налоговые активы | 141 | - | - |

| Отложенные налоговые обязательства | 142 | - | - |

| Текущий налог на прибыль | 150 | (453) | (729) |

| Налог на прибыль за прошедший налоговый период | 180.1 | ( -) | (-) |

| Чистая прибыль (убыток) отчетного периода | 190 | 5292 | 6080 |

| СПРАВОЧНО Постоянные налоговые обязательства (активы) |

200 | - | - |

| Базовая прибыль (убыток) на акцию | 0 | - | - |

| Разводненная прибыль (убыток) на акцию | 0 | - | - |

[1] Басовский Л. Е. Финансовый менеджмент. – М.: Финансы и статистика, 2008.

[2] Ковалев А. М. Финансовый менеджмент – М.: Финансы и статистика, 2009.

[3] Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: в 2-х т./ Пер. с англ. под ред. В.В. Ковалева. - СПб.: Экономическая школа, 2009.

[4] Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции и методы: Учеб. пособие для вузов / Пер. с франц. Под ред. Я.В. Соколова. – М.: Финансы, ЮНИТИ, 2008. С. 32.

[5] Власова В. М. Финансовый менеджмент. – М.: Финансы и статистика, 2008. С. 57.

[6] Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учеб.пособие. - М.: ИНФРА-М, 2010. С. 354.

[7] Шеремет А. Д., Сайфуллин Р.С. Методика финансового анализа. – М.: Инфра-М, 2006. С. 11.

[8] Балабанов И. Т. Основы финансового менеджмента. Как управлять капиталом. – М.: Финансы и статистика. 2008. С. 20.

[9] Ковалев А. М. Финансовый менеджмент – М.: Финансы и статистика, 2009. С. 27.

[10] Дитгер Хан. Планирование и контроль. – М.: Финансы и статистика, 2010. С. 154.

[11] Шатунов А. Постановка финансового менеджмента на предприятии: предмет и цели управления // Рынок ценных бумаг. 2009. №5. С. 33.

[12] Улина С.Л. Подходы к формированию системы финансового менеджмента в России // Менеджмент в России и за рубежом. 2006. №2. С. 26.

[13] Там же. С. 27.