Страхова послуга та її реалізація на ринку України

СОДЕРЖАНИЕ: Зміст. 1. Вступ. 2. Поняття страхової послуги: а) Необхідність та умови виникнення страхової послуги. б) Функції страхової послуги. 3. Особливості реалізації страхової послуги:Зміст.

1. Вступ.

2. Поняття страхової послуги:

а) Необхідність та умови виникнення страхової послуги.

б) Функції страхової послуги.

3. Особливості реалізації страхової послуги:

а) Роль реклами в реалізації страхових послуг.

б) Страхові агенти і брокери, їх функції. Системи продажу страхових полісів.

4. Стан страхового бізнесу в Україні:

а) Реалізація страхових послуг в Україні на сьогоднішній день.

б) Проблеми та перспективи розвитку.

5. Висновки.

Література.

Вступ

Послідовний перехід до ринкової економіки об’єктивно зумовлює зростання потреби у страховому захисті всіх суб’єктів ринку. Саме наявність сакої потреби та реальна можливість її задоволення характеризують ступінь розвитку економіки тієї чи іншої країни, дають уявлення про рівень захищеності її юридичних та фізичних осіб.

Початковим моментом на шляху до створення вітчизняного страхового ринку є факт реальної демонополізації страхової діяльності і, як слідство цього, достатньо швидкий ріст альтернативних страхових компаній. Поступово складається економічний простір для діяльності страховиків. В нашій практиці формуються сотні різних по статусу і формам власності страхових організацій. З’явились якісно нові види страхування. Однак, цей процес проходить неоднозначно. Позначається тягар помилок минулого, відсутність законодавчої бази, яка регулює страхові відносини. Без обміркованих законодавчих актів, які торкаються порядку організації і діяльності страховиків, неможливий ніякий ринок. Кожна з сторін повинна мати можливість судовим шляхом добиватися виконання договору страхування. Законодавство є основою елономічного порядку в страхуванні. Держава, за допомогою спеціально уповноважених на те органів повинна здійснювати управління цим процесом, шляхом прийняття правових норм і здійснювання нагляду за їхвиконанням.

Реформування всієї системи економічних відносин, соціальні перетворення та трансформаційні зрушення, що відбуваються в Україні, надають особливої ваги розв’язанню проблем страхового захисту, спонукають до пошуку дієвих механізмів акумуляції ресурсів страховиків і страхувальників та їх ефективного використання під час реалізації страхової події. Світовий досвід переконує: де створену сучасну систему страхового захисту, там забезпечується більш високий рівень стабільності народногосподарського відтворювального процесу, досягається соціальна злагода, гарантується високий рівень життя населення. Отже, формування страхового ринку України та забезпечення умов для його надійного функціонування – проблема надзвичайної ваги і потребує як глибоких наукових розробок, так і активних практичних дій з боку держави, суспільства в цілому.

Розвиток суспільства обумовив необхідність переходу до страхового ринку, функціонування якого спирається на вивчення та використання економічних законів, в першу чергу закону вартості, закону попиту та пропозиції. Такий перехід неминучий, тому, що тільки на його основі треба подолати штучно вузькі рамки використання страхування в економіці, забезпечити його цивілізований розвиток і інтеграцію на шляху суспільно-економічного прогресу.

Здійснювати перехід до вітчизняного страхового ринку треба швидко і рішуче. В різкому та обгрунтованому скороченні строків цього періоду повинна бути одна з специфічних рис становлення ринкових відносин в страховій справі нашої країни.

Повноцінний страховий ринок неможливий без конкуренції, яка багато років трактувалась нашою економічною наукою, виключно як рушійний феномен капіталістичної системи. Ми закривали очі на те, що конкуренція позитивно впливає на характер та динаміку господарчого життя, стимулюючи поновлення та розширення страхових послуг, впровадження в процес страхування останніх науково-технічних досягнень і організаційно-управлінських новацій.

За весь період існування Радянської держави страхування, як і вся економіка, було монополізовано державою. Діяльність страхової системи в межах Міністерства фінансів була підпорядкована інтересам бюджету, переважали фіскальні початки в шкоду розвитку страхової справи. Державою допускались безповоротні примусові вилучення з страхових фондів великих коштів на покриття бюджетного дефіциту. Страхування перетворилось в допоміжну галузь державних фінансів.

Сьогодні існує гостра потреба в нетрадиційному підході до висвітлення питань страхування з позицій ринкової економіки. Цю потребу викликає міцно затвержені в нашому суспільстві направлення на проведення радикальних економічних реформ. Необхідність поновлення підходів до страхової справи очевидна. Головний момент новини в тому, що організатори страхування повинні бути підготовлені на професійному рівні. Потрібні єдині методологічні підходи і велика кількість висококваліфікованих страхових кадрів.

1. Поняття страхової послуги.

а) Необхідність та умови виникнення страхової послуги.

Протягом тривалого часу перед суспільством стоять проблеми відшкодування втрат, що виникають внаслідок природного стихійного лиха (землетрусу, пожежі, повені, засухи), або згубних дій, зумовлених людською діяльністю, суспільними протиріччами. Великої шкоди завдає людині хвороба, втрата працездатності. З подальшим розвитком суспільних відносин, ускладненням економічних зв’язків, посиленням взаємозалежності між різними видами господарювання зростає й необхідність забезпечення стабільності економічного і соціального розвитку.

Страхування, як економічне явище існує багато століть. З давніх давен у людей виникла потреба відшкодування збитків. Особливо гостро ця потреба виявлялась у торговців. І це зрозуміло, адже їх діяльність була особливо ризиковою, об’єктивно зумовлювалась природними та соціально-етичними чинниками.

Конкретні приклади щодо таких угод щодо відшкодування втрат від розбійницьких нападів, крадіжок, інших нещасних випадків у період просування караванів з товарами, знаходимо у законах вавілонського царя Хаммурапі, тобто ще за дві тисячі років до нашої ери

Потреба у страховому захисті особливо стає відчутною при здійсненні морської торгівлі. Розвиток торгівлі об’єктивно зумовлює необхідність, з одного боку, нагромаджувати певний розмір капіталу, а з іншого – його надійного захисту. Потреба у великих коштах спонукала купців звертатись за кредитом. Для отримання кредиту необхідні були гарантії щодо його вчасного повернення. Отже, і той, хто надавав позику, і той, хто її отримував, вимушені були страхувати свої капітали.

У період середньовічча в Україні значну роль у торгових зв’язках відігравали чумаки. Вони купували на Чорному і Азовському морях рибу і сіль і продавали їх у різних куточках країни, долаючи величезні відстані. Дуже важкою і небезпечною водночас була у них робота, великим був і ризик. Нерідко траплялись і напади розбійників. Такі умови діяльності чумаків спонукали їх до колективноо захисту, спільного відшкодування збитків. Неписані , але беззастережні щодо виконання, закони чумацького життя передбачали відшкодування за кошти артілі втрату вола тому чумакові у якого він загинув.

Як свідчить історичний досвід, саме страхування може значною мірою забезпечувати економічні можливості для безперервного відтворювального процесу в народогосподарській діяльності. Економічна природа страхової послуги виявляється у грошовому відшкодуванні збитків, що виникли внаслідок непередбачувальних, або передбачувальних, але невідворотних згубних подій.

б) Функції страхової послуги.

Страхування – певний вид договірних громадсько-правових відносин по захисту майнових інтересів громадян чи юридичних осіб в разі настання певних випадків за рахунок грошових фондів, які формуються шляхом сплати цими особами страхових відшкодувань або вчення ними страхових взносів.

Має місце схожість страхування з кредитом, особливо при страхуванні життя, але маються й певні відмінності, які полягають в тому, що кредит передбачає повернення власнику наданих у тимчасове користування коштів з певним відсотком, а страхові нагромаджувальні внески – не завжди передбачають і більш того, навіть за умови повернення їх із процентом, останній не може бути завідомо фіксованим.

Страхова послуга – товар, який пропонує страхова компанія страхувальнику за певну плату.

Визначають здебільше три функції страхової послуги:

1. Властива формуванню страхового фонду, який створюється для відшкодування втрат, що виникають внаслідок реалізації певних страхових випадків.

2. Спрямована на безпосережнє грошове відшкодування збитків, яке зазнали страхувальники. Саме через цю функцію найповніше реалізується об’єктивна потреба у страховому захисті.

3. Зумовлюється специфікою економічних відносин, що виникають між страхувальником і страховиком. Оскільки страховик бере на себе ризик і зобов’язується відшкодувати збитки при його настанні, то він економічно зацікавлений створити умови для обмеження ризику. Щоб досягти цього, страховик обумовлює дії страхувальника відносно недопущення збільшення ступеня ризику і намагається сам створити умови для упередження втрат страхувальника. Страховик також зацікавлений в упорядкуванні законодавства, чіткому визначенні меж громадської економіко-правової відповідальності страхувальника

Цим визначається суттєва особливість страхової послуги як самостійної економічної категорії. Логіка становлення та розвитку процесу страхового захисту може бути подана схематично.

Схема 1. Система взаємозв’язків між страхувальником

І страховиком.[1]

Ризик |

||||

|

||||

|

|

||||

|

вальник |

відшкодування |

Страхо-вик |

||

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

| Потреба у страховому захисті |

![]()

![]()

|

![]()

|

![]() 6

6

|

Реалізований ризик(страхові випадки) |

1. Здатність відшкодувати збитки страхувальника, покрити власні поточні витрати і отримати прибуток.

2. Зобов’язання страховика

3. Страхова відповідальність перед страхувальником

4. Можливість відшкодування збитків та забезпечення майбутніх потреб, спричинених випадковими подіями, за певну плату.

5. Страхові премії (внески).

6. Зобов’язання страхувальника.

7. Виплата страхових сум (реалізація страхового інтересу).

8. Усвідомлення потреби з вибором засобів її реалізації.

9. Узгодження страхових інтересів страхувальника і страховика.

Страховик вбачає свій економічний інтерес у тому, що за певних обставин ризик не реалізується, певна подія не відбудеться, і він отримає сплачену страхувальником премію для власного використання. Економічний інтерес страховика спонукає цого до пошуку дієвих механізмів обмеження втрат від можливого настання застрахованого ризику. Цього можна досягти кількома шляхами:

- По-перше, стимулювати страхувальника провести необхідні запобіжні заходи щодо усунення, або обмеження факторів, що породжують ризик.

- По-друге, страховик прагне розкласти втрати від настання страхового випадка на найширше коло страхувальників, тому,страховик проводить активну економічну політику щодо збільшення чисельності страхувальників. Чим більшою є кількість бажаючих застрахуватись від певного ризику, тим реальнішою є ймовірність, що з кожним окремим страхувальником певна страхова подія не відбудеться, отже, і не виникає потреби для страховика відшкодовувати йому збитки, а сплачена страхувальником страхова премія може бути використована страховиком на свій розсуд.

Економічний інтерес страхувальника виявляється у тому, що він знає про імовірність певного ризику, реалізація якого може призвести до небажаних економічних наслідків. Аби уникнути втрат від ризикових подій чи зменшити їх економічні наслідки страхувальник погоджується за певну плату перекласти повністю або частково свій ризик на страховика. Таким чином, страхувальник свідомо погоджується сплатити страховику певну частку своїх коштів заради відшкодування втрат при настанні страхового випадку. Але, якщо страховий ризик не реалізується, страхувальник, згідно умов договору, втрачає повністю чи частково сплачену страховику страхову премію.

Таким чином страхувальник економічно зацікавлений сплачувати частину можливих втрат в сбмін на право отримати відшкодування усього обсягу страхової суми у разі настання страхового випадку. Страхувальник платить за гарантію підтримки у скрутних умовах, за впевненість у стабільному розвитку, за можливість забезпечення безперервності процесу відтворення господарської діяльності.

2. Особливості реалізації страхової послуги.

а) Маркетинг в реалізації страхових послуг.

Страховий продукт – набір послуг по попередженню і ліквідації наслідків конкретного переліку подій, які визначені в договорі про страхування, який надає клієнту компанія. Він включає в себе основні і доповнюючи послуги. Головний зміст продукту – це відшкодування збитку при настанні страхового випадку. Воно виявляється в певному наборі страхових послуг. В простішому виді це може бути виплата грошового відшкодування, однак, частіш за все її заміщує цілий комплекс послуг, спрямованих на ліквідацію наслідків страхового випадку. Так, у випадку страхування квартири, або будинку компанія може відновити пошкоджене майно або з використанням організацій, або силами своєї ремонтної майстерні. При цьому юридична служба страховика бере на себе відповідальність по оформленню документів в міліції, а також, представляє клієнта в ході адміністративного слідства. Ці послуги є оболонкою і втіленням основного змісту страхового продукту – ліквідації наслідків страхового випадку.

Крім того, продукт може включати в себе низку додаткових послуг, безпосередньо не пов’язаних зі страхуванням. Сюди відноситься, наприклад, включення страахувальника в дисконтну систему, юридичне і податкове консультування не повязане зі страхуванням, допомого при експлуатації майна, яке страхується ( характерний приклад – включення в поліс автострахування екстренної технічної допомоги на випадок поломки автомобіля).

Багато компаній роблять помилку, коли зводять суть свого продукту тільки до виплати відшкодування при настанні страхового випадку. Кінцевою послугою страховика по можливості повинна бути не грошова виплата, а швидка ліквідація наслідків страхового випадку. Це може бути, наприклад відновлення пошкодженого майна – ремонт будинку або автомобілю. Формула страхового продукту «послуга за гроші» більш зрозуміла для споживача, чим формула «гроші за гроші», яка часто використовується компаніями. В останньому варіанті у страхувальника зявляється питання : а навіщо страхуватися, якщо можна просто заощадити гроші про всяк випадок? Тоді як при відновленні майна силами страховика клієнту зрозуміло, що він платить за гарантію швидкого позбавлнння від проблем при аварії чи стихійному лисі. Послуга страховика в цьому випадку – надійне позбавлення від страху, головного болю, впевненість в тому, що компанія знімає з клієнта вантаж відповідальності за майбутнє, дає надію в поєднанні з психологічним комфортом.

Реалізація страхових послуг – кінцева мета і сенс існування страхових компаній. Якщо страхові послуги знаходять збут, тобто укладаються договори, продаються страхові поліси то це означає, що запропоновані страховиком страхові продукти мають в очах страхувальника споживну вартість, конкретну корисність, а також, що існує попит на даний вид послуг.

Поліси, які представляють собою повноцінний захист від „головного болю”, є найбільш цінними для споживачів. В цьому криється один із залогов розвитку страхування – компаніям перш за все, потрібно орієнтуватися на продаж страхувальнику кінцевої послуги, яка включає в себе весь комплекс дій, пов’язаних зі швидкою і безболючою для клієнта ліквідацією наслідків страхового випадку.

Як будь-яка послуга, страховий продукт має певну цінність або якість. Його можна розкласти на декілька частин.

1. Відповідність страхового покриття страхам і опасінням клієнта. Чим вище значимість для споживача небезпеки, яка страхується, тим вища споживча вартість (споживча якість ) продукту.

2. Технічні складники якості. Сюди відносяться

· Широта і повнота страхового покриття (набір ризиків, які страхуються і страхові суми по ним), а також його відповідність тим ризикам, від яких хоче захиститися клієнт.

· Перелік основних і додаткових послуг, які входять до страхового продукту та оцінка їх з точки зору споживача.

3. Якість сервісу. Це поперед всього.

· Своєчасне, швидке і повне виконання дій по укладенню угоди страхування та по поточному обслуговуванню контракту

· Швидке, повне, обов`язкове та справедливе врегулювання страхових випадків.

· Ввічливість та пунктуальність персоналу, попередність в обслуговуванні.

Цей перелік зформован з точки зору споживача, а не страховика.

В нього внесені як властивості самої компанії (наприклад, ввічливості персоналу або обов’язковість виплати відшкодування).Однак з точки зору маркетингу такий підхід являється обґрунтованим: споживачу все одно, до якої категорії відноситься та чи інша властивість страхової послуги.

Треба відмітити, що швидкість і повнота виплат – це прояв надійності компанії. А така складова якості, як відповідність продукту сподіванням споживача в частині ризиків, які страхуються відображає значимість різних небезпек для страхувальників.

Можна відмітити, що в переліку якостей страхового продукту не внесена його вартість. Як вважається, її краще розглядати поза якості страхової послуги у вигляді її еквіваленту або протидії. Це дає можливість оцінювати якість страхового продукту на основі здатності споживача платити за нього: висока споживча оцінка якості послуги втілюється в значному обсязі продажу.

Маркетинг як метод управління комерційною діяльністю страхових компаній і метод дослідження ринку страхових послуг з’явився порівняно недавно.

Західні страхові компанії почали широко використовувати його на початку 60-х років; однак поняття „маркетинг” на ринку страхових послуг стало більш широким, але до цих пір немає чітких меж його визначення.

Маркетинг може бути визначений як ряд функцій страхової компанії, яка включає в себе планування, ціноутворення, рекламування, організацію мережі просування страхових полісів, виходячи з реального і потенційного попиту на страхові послуги.

Служба маркетингу страхової компанії розглядається як мозковий центр, як джерело інформації і рекомендацій по багатьох питань поточної і перспективної діяльності страховика. Центральною фігурою страхового ринку стає страхувальник, інтересами і потребами якого в страховому захисті визначається діяльність страховика.

Двома основними функціями маркетингу в страховій компанії є:

1. формування попиту на страхові послуги.

2. задоволення страхових потреб.

Формування попиту – цілеспрямована дія на потенційних покупців з ціллю підвищення існуючого рівня попиту до бажаного рівня, який наближається до рівня пропозиції даної компанії.

Задоволення страхових потреб . Реалізація цієї функції за допомогою високої культури страхового обслуговування є задатком нового попиту на страхові послуги. Страхові компанії витрачають великі кошти на вдосконалення організації продажу страхових полісів, поліпшення обслуговування клієнтів і підтримання іміджу.

Маркетинг страховика спирається на такі основні принципи:

· глибоке вивчення кон’юнктури страхового ринку.

· Сегментація страхового ринку (виділення секторів – особистого і майнового страхування)

· Гнучке реагування на запроси страхувальників

· Інновація (постійне вдосконалення модифікації, пристосування страхових продуктів до потреб ринку)

На сьогодні піклування про якість страхового продукту виходить на перший план. Без достатньо високої споживчої оцінки якостей послуги неможливо досягти зниження текучості клієнтури – її „фіделізації,” так як незадоволені страховики не погодяться на продовження полісів.

Висока якість страхової послуги дозволяє страховику перейти до активного пошуку нових клієнтів як основи для підтримки власної рентабельності до опори на постійну фіделізовану клієнтуру.

Роль якості страхового продукту в забезпеченні процвітання страхової компанії можна проілюструвати схемою.

Орієнтація страховика на залучення нової клієнтури (стратегія „мисливця”)

|

|

|

Укладання нових Забезпечення якості Оцінка відношення

![]()

![]() багаточисельних страхового продукту ціна – якість як дуже

багаточисельних страхового продукту ціна – якість як дуже

договорів страхування ![]()

![]() гарного

гарного

|

|

Пошук нових Слабка фіделізація

![]() клієнтів Страховик клієнтури

клієнтів Страховик клієнтури

|

|

|

Підвищення цін Низькі фінансові Низька дохідність

![]()

![]() на страховую результати компанії клієнтури

на страховую результати компанії клієнтури

продукцию

Орієнтація страховика на фіделізацію клієнтури (стратегія «садівника»)

|

|

|

Укладення нових Забезпечення якості оцінка співвідношення

![]()

![]() небагаточисельних Страхового продукту ціна – якість як дуже

небагаточисельних Страхового продукту ціна – якість як дуже

договорів страхування гарного

|

|

![]() пошук нових Високая стійкість

пошук нових Високая стійкість

![]() клиентів Страховик клієнтури

клиентів Страховик клієнтури

|

|

|

зниження цін Гарні фінансові Висока дохідність

![]()

![]() на страхову результати компанії клиєнтури

на страхову результати компанії клиєнтури

продукцію

![]() Основні зусилля страховика

Основні зусилля страховика

![]() Допоміжні зусилля страховика

Допоміжні зусилля страховика

Рис.1. Місто політики якості страхового продукту в забезпеченні доходності і стійкості страхової компанії.

Визначення ринку страхових послуг – найбільш важливий момент дослідження. Задача вивчення ринку в виявленні місць, де є попит на страхові послуги, якою є мотивація страхових інтересів і наскільки вже задоволений цей попит компаніями-конкурентами.

Аналіз і прогнозування кон’юнктури страхового ринку є його другою важливою метою і завданням. Кон’юнктура страхового ринку – сукупність факторів і умов, в їх взаємному зв’язку і даючих уяву про страховий ринок на даний момент часу.

Вивчення потенційних можливостей страхових компаній-конкурентів на даному страховому ринку проводиться з метою виявлення умов конкуренції і створення ділової стратегії поведінки на ринку.

На основі аналізу величини незадоволеного попиту на страхові послуги по об’ємам і і видам послуг, а також своїх технічних і фінансових можливостей страхова компанія розробляє план ділової стратегії по засвоєнню страхового ринку що вивчається, визначаються конкретні строки, здійснюється контроль за його виконанням, вносяться виправлення в ході практичної реалізації.

Характеризуючи практичний маркетинг страхової компанії, слід звернути особливу увагу на роль реклами в реалізації страхових послуг. Без цілеспрямованої і наполегливої реклами у страховому ринку обійтися дуже важко.

Реклама – це платне, спрямоване на певну категорію потенційних покупців повідомлення, що здійснюється через засоби масової інформації, чи будь-яким іншим способом публічного звертання і агітує на користь певного товару, в даному випадку страхової послуги.

До страхової реклами пред’являються наступні оснвні вимоги:

· Правдивість

· Конкретність

· Адресність

· Плановість

Для будь-якої страхової компанії реклама є обов’язковою передпосилкою для здійснення акту укладення договору страхування, хоча вплив на потенційного страхувальника здійснюється як до здійснення цього акту, так і після неї.

Всі рекламно-інформаційні заходи націлені на досягнення двох основних задач: представлення страхової компанії народу і створення іміджу страховика.

Основними принципами реклами є:

1. Принцип вивчення компанії споживачем. Потенційні страхувальники повинні як мінімум знати про компанію наступне: що, як, коли можна.

2. цілеспрямованість. Повинна бути простою по формі і змісту і підкреслювати головне.

3. повторення.

Факторами, які визначають прийняття рішення про страхування є , з одного боку, висока оцінка ризику, який страхується (чуттєвість до ризику), якість страхового продукту, а, з іншого боку, його ціна. Якщо споживач бажає убезпечити власне майно він приймає рішення про страхування, а потім вибирає відповідний страховий продукт і компанію, яка його надає. Набір факторів, по яким проводиться оцінка якості страхової послуги, а також їх значущість , можна визначити як і інші характеристики ринку , шляхом соціологічних досліджень. Значущість якостей страхового продукту для страхувальників – фізичних і юридичних осіб – за результатами соціологічних досліджень :

Таблиця 1.

Значущість якостей страхового продукту для населення

| Якості |

Доля респондентів, які вважають фактор важливим |

| надійність СК |

76,2% |

| Зрозумілість умов страхування |

14,7% |

| Якість обслуговування |

8,0% |

| асортимент страхових послуг |

7,1% |

| известність СК |

6,5% |

| бесплатні консультації |

3,1% |

| Близькість СК до місця проживання страхувальника |

2,6% |

| Якість реклами |

1,0% |

б) Інфраструктура страхового ринку. Страхові агенти і брокери, їх функції.

Системи продажу страхового продукту.

Просуванням страхових послуг від страховика до страхувальника займаються страхові агенти і брокери.

Страховими агентами можуть бути фізичні, або юридичні особи, що діють від імені та за дорученням страховика. Страхові агенти беруть на себе частину обов’язків страховика. Через них страховик може здійснювати укладання договорів страхування, має можливість отримувати страхові платежі. Також забезпечують надання страхового відшкодування у разі настання страхового випадку. Страхові агенти на страховому тинку представляють інтереси страховика, діють від його імені та за його дорученням.

Агент може виконувати:

· підготовку договорів

· укладення договорів

· обслуговування доворів

· оформлення документів для виплати відшкодування

· виплати страхових сум і відшкодувань

Робота в якості страхового агента потребує від кандидата не тільки знань в області страхування, але і психології людей. Критеріями професійного відбору слугують наступні показники:

· комунікаційність

· зовнішня привабливість

· швидкість реагування

· рівень культури, як мінімум – середня освіта

· фінансовий стан кандидата (відсутність претензій з боку податкової служби)

Страховими агентами – юридичними особами можуть бути: бюро брачних знайомств, туристичні агенції, юридичні консультації і нотаріальні контори. Сукупність юридичних осіб, які виступають як страхові агенти, створює альтернативну мережу розповсюдження даного страховика.

На страховому ринку є різноманітність видів виплат за посередницьку діяльність:

Провізія – плата страховому агенту за посередницьку діяльність та за укладені зі страхувальником договори страхування.

Додаткові виплати – складаються із виплати страховиком коштів, спрямованих на забезпечення необхідних умов для виконання страховими агентами своїх функцій.

Компенсації – кошти, що надає страховик своєму страх агенту у разі припинення дії контракту чи виходу останнього на пенсію.

По формам взаємозв’язку страховика зі страховими компаніями прийнято розрізняти безпосередній зв’язок та систему генералних страхових агентів.

Безпосередній зв’язок – найбільш проста форма, яка спирається на контракти та генеральні згоди.

Система генеральних страхових агентів – найбільш зрілий тип відносин. Створюється по територіально-адміністративному признаку.

Генеральний страховий агент, діючий безпосередньо від імені і по дорученню страховика, приймає на роботу страхових агентів, проводить їх інструктаж і визначає зону обслуговування.

Таким чином, вертикальний рівень організації системи продаж страхових полісів має вид ланцюга : генеральний страховий агент – страховий агент – субагент.

Перевага системи генеральних страхових агентств в їх мобільності та гнучкості. Відпадає необхідність мати великий штат працівників. Робота будується на контрактній основі з залученням експертів і спеціалістів для оцінки ризиків.

Продовжуючи аналіз діяльності посередників на страховому ринку, необхідно визначити, що до посередників відносяться не лише агенти, а й страхові брокери. Страховими брокерами можуть бути фізичні або юридичні особи, які зареєстровані і діють на страховому ринку від свого імені та на підставі доручень страхувальника або страховика.

Його діяльність спрямована на задоволення потреби страхувальника у страховому захисті або задоволення потреби страховика у збільшенні обсягу страхових премій, сприяння зростанню чисельності страхувальників, саме серед яких і розкладається ризик страховика.

Згідно з Положенням про порядок провадження діяльності страховими посередниками, брокер зобов’язаний: “забезпечувати укладання договору договору страхування на найвигідніших умовах для страхувальника, відповідно до брокерської угоди із страховиком, який має стійке фінансове становище: володіти інформацією, необхідною для укладання договору страхування на вигідних умовах для страхувальника.

Страховий брокер на страховому ринку діє у певних межах. „Страховий брокер не може проводити інші види діяльності, в тому числі посередницької, крім посередницької на страховому ринку.

Страховий брокер на відміну від страхового агента, у своїй діяльності має суттєво більше варіантів свободи, оскільки він є незалежним як від страховика так і від страхувальника.

В функції брокера входить визначення оптимальних умов страхування для клієнта. При настанні страхового випадку брокер виступає як консультант страхувальника і допомога в отриманні страхової суми або страхового відшкодування.

Страхові брокери із числа фізичних осіб не можуть по дорученню страховика і за його рахунок проводити страхові виплати, а також інкасування страхових взносів. Такі дії можуть виконувати страхові брокери тільки із юридичних осіб і при наявності страхової угоди. Страхові посередники знаходяться ближче до страховикам і оперативніше реагують на зміни ринкової кон’юнктури страхових послуг. Це дозволяє страховику запропонувати такі види страхування, які користуються найбільшим попитом на ринку.

Використання посередників в страхуванні дозволяє страховику підвищити свою конкурентноздатність, так як дає можливість користуватися джерелом інформації про те, чого хотять страхувальники, як вони приймають види страхування, які пропонуються посередниками. Сам процес продажу страхових полісів носить назву аквізиції, а посередники, які виконують ці функції, називаються аквізиторами.

Продаж страхових полісів через посередників є провідними в системі організації укладання договорів страхування. Чим ширше мережа посередників. Тим більше потенційних страхувальників дізнаються про дану страхову компанію і зможуть скористатися її послугами.

В Україні існує нестача посередників, професійних брокерів, котрі виражали б інтереси клієнта і шукали йому по об’єктивним ознакам кращу страхову компанію.

Мало також агентів, які б професійно прдавали страховий продукт. Крім того, виникла необхідність в професійному регуляторі. Ми відрізняємося від западного ринку тим, що у нас не сформована потреба в страхових послугах. Це психологія помножена на неплатоспроможність населення.

Але розвиток страхового ринку спричиняє не тільки збагачення форм діяльності посередницьких структур, а й вимагає активної дії страховиків у безпосередньому просуванні страхових продуктів до страхувальника, тобто страховик інколи прагне працювати із страхувальником без участі посередників.

3. Стан страхового бізнесу в Україні.

а) Реалізація страхових послуг в Україні на сьогоднішній день.

Становлення України, як самостійної, незалежної і демократичної держави, не могло не зумовити створення і розвиток страхового ринку. Процес демонополізації економіки, який захватив усі ланки народного господарства, відразу ж відобразився на такій сфері громадсько-правових відносин, як страхування. Усунення монополії держави при вирішенні правових і економічних питань розвитку страхової справи і поява недержавних страхових компаній зумовили формування страхового ринку України на ринковій основі. Кінець 90-х років ХХ століття характеризувався збільшенням валових показників страхових платежів, прирістом кількості страховиків і їх спеціалізацією по видам страхування. Розвитком перестрахових операцій як на внутрішньому (національному), так і на зовнішньому (світовому) ринку.

Таблиця 2. Динаміка розвитку страхового ринку України.

| Показники по Рокам, тис.грн |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

| Страхові премії |

144180 |

244360 |

317811 |

408401 |

789159 |

1164126 |

2136000 |

3030507 |

| Страхові виплати |

95414 |

144272 |

147311 |

129182 |

177845 |

360919 |

407000 |

424205 |

| Рівень виплат, % |

66 |

59 |

46 |

32 |

23 |

31 |

19 |

14 |

| Страхові резерви |

49339 |

65216 |

92681 |

159838 |

447692 |

537041 |

959000 |

1185156 |

| Перестрахування |

-- |

38295 |

55450 |

63060 |

238531 |

451169 |

918000 |

1429427 |

| Кількість страховиків |

616 |

655 |

700 |

241 |

233 |

254 |

263 |

328 |

Розвиток страхового ринку України за останні вісім років знаходилось в умовах розвитку економічної діяльності, зниження темпів падіння виробництва. Це не могло не відобразитися на його розвитку, і він розвивався достатньо швидко.

Намітилися такі тенденції:

· Темпи приросту страхових платежів продовжують попереджувати темпи приросту страхових виплат

· Поетапно збільшуються обсяги страхових резервів

· Намітилася тенденція значного збільшення сплачених уставних фондів, що свідчить про схильності до інвестування страхового ринку, як сфери, яка динамічно розвивається.

Державна політика розвитку страхового ринку України супроводжувалась покращенням нормативно-правового забезпечення, збільшенням кількості страховиків, розвитком нових видів страхування і підвищенням надійності роботи страхових компаній і посередників, що знайшло підтвердження в прийнятті органами державної влади нових нормативно-правових актів і внесення змін до існуючих. Вперше на тривалий строк Постановою Кабінету Міністрів України від 2 лютого 2001 року №98 затверджена Програма розвитку страхового ринку України на період 2001-2004 років, яка попередила основні напрямки розвитку страхового ринку по створенню привабливого і доступного для страхувальників ринку страхових послуг. Важливим етапом розвитку страхування стало прийняття в 2001 році Законів України „Про страхування” і „Про фінансові послуги і державне регулювання ринків фінансових послуг”.

По експертним оцінкам, сьогодні в Україні застраховані лише 10% ризиків, тоді як в більшості країн цей показник становить 90-95%. Доля страхового ринку України в спільноєвропейському обсязі страхових послуг становить лише 0,05% -- при тому, що в Україні проживає 7% населення Європи.

Доля страхового ринку в 2001 році становила лише 1,5% ВВП, при цьому для розвинених країн аналогічний показник становить 8-12%.

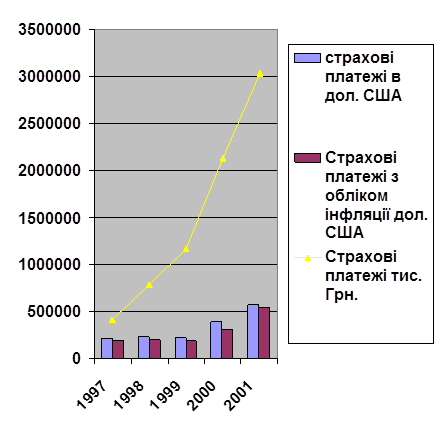

Однак, якщо розглянути розвиток страхування за останні 5 років, то побачимо дещо інші результати.

Діаграма 1. Динаміка розвитку страхування в дол. США

В останні роки страховий ринок за темпами розвитку іде попереду інших галузей економіки України. Це стало можливим завдяки ефективному задоволенню страховиками запитів одночасно двох категорій страхувальників: тих, хто бажає захистити свої кошти від ризиків, і тих, хто бореться з непомірним податковим тиском. При цьому попит на страхування як інструмент податкової оптимізації з кожним роком вдосконалюється і приваблює все нових клієнтів. Таким чином, реальне страхування по різним оцінкам становить 25-40% від спільних показників. Особливо висока доля „псевдострахування” в добровільному майновому страхуванні, оскільки витрати на страхування майна юридичних осіб на валові видатки, а розміри страхових тарифів з погодження сторін угоди страхування застосовується, як правило, з коефіцієнтом збільшення від 1 до 5 до базового. Підтвердженням цих негативних тенденцій є те, що темпи приросту в 2001 році страхових платежів по майновому страхуванню збільшилися до 50,25% (в 2000 році до 106,32%), а темпи приросту страхових виплат знизились і становили відповідно 20,19% і 3,31%. Рівень виплат по обов’язковому недержавному страхуванню з кожним роком планомірно збільшується, а в 2001 році зафіксований навіть вище середньо ринкового.

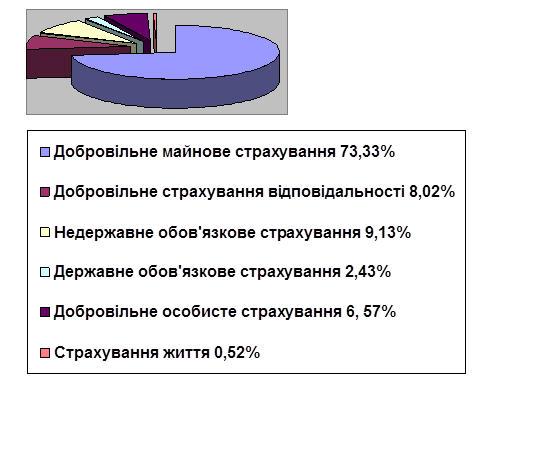

Діаграма 2. структура страхових премій в 2001 році.

![]() Показники надходжень страхових платежів показує постійний попит на таку страхову послугу, як страхування майна. За даними 2001 року цей вид страхування склав 73,33% від всіх валових страхових платежів, а страхування життя лише 0,52%. Якщо звернутися до світової практики, то страхування життя і ризиків знаходиться в співвідношенні „п’ядесят на п’ядесят”.

Показники надходжень страхових платежів показує постійний попит на таку страхову послугу, як страхування майна. За даними 2001 року цей вид страхування склав 73,33% від всіх валових страхових платежів, а страхування життя лише 0,52%. Якщо звернутися до світової практики, то страхування життя і ризиків знаходиться в співвідношенні „п’ядесят на п’ядесят”.

б)Проблеми та перспективи розвитку.

З плином часу змінюються форми, методи, напрямки, динаміка та обсяги державного втручання в економічне життя. І це закономірно, адже сама держава виступає гарантом прав власності та забезпечення свободи підприємництва, обумовлює дотримання законності у господарській діяльгості, сприяє досягненню і підтриманню стабільності національної валюти,регулює грошовий обіг, контролює зовнішньоекономічну діяльність. Усі ці функції демократична держава виконує у той чи інший спосіб за допомогою відповідних механізмів та засобів впливу.

Розвиток ринкових відносин об’єктивно зумовлює перехід від прямих до опосередкованих методів регулювання економіки, посилює соціальну спрямованість господарювання. Світовий досвід переконує, що роль держави у перехідній економіці суттево відрізняється від її ролі у суспільстві з сформованими ринковими відносинами, стабільною законодавчою і правовою базою, розвиненим фондовим та страховим ринком. В умовах стабільного економічного розвитку держава повинна сприяти становленню систем самоорганізації та саморегуляції, робити акцент на стабільність та довготривалість господарських зв’язків.

Серед факторів, які стримують розвиток страхового ринку є такі:

Фактори економічного характеру:

· Низький попит на страхові послуги, зумовлений недосконалістю господарчого механізму, низьким рівнем страхової культури населення

· Велика заборгованість і накопичення обсягів неплатежів суб’єктів господарювання

· Збитковість значної кількості підприємств

· Оптимізація оподаткування

· Хронічний дефіцит грошових коштів в більшості підприємств і громадян.

· Значна доля тіньової економіки.

Фактори законодавчого характеру:

· Недосконалість страхового законодавства

· Відсутність достатніх законодавчо визначених механізмів стимулювання, як юридичних, так і фізичних осіб до більш широкого використання можливостей страхового захисту своїх майнових інтересів.

· Законодавчо не врегульоване питання участі страховиків на конкурентних основах по страхованню іноземних громадян.

· Не визначений юридичний статус договорів перестрахування.

· Не введені в дію нормативні акти по страхуванню життя, передбачені законом „Про страхування”.

· І т. Інш.

Фактори соціально-економічного і психологічного характеру , фактори структурного характеру і. т. Інш.

Провідні страховики України серед проблем страхування на сьогоднішній день визначають такі:

Віктор Адамовіч, Президент ЗАО СК „ТАС”

На сьогоднішній день ринок страхування життя в Україні тільки починає розвиватися і причин тому декілька. По-перше, в Україні практично повністю відсутня інформація про страхування життя, низька культура страхування у населення. По-друге, довіра населення до страхування життя як до галузі, і до довготривалих накопичень взагалі, було підірвано декілька разів за останні 10 років.”

Валерій Суксін, Президент ЗАО СГ „ТАС”

Серед основних проблем розвитку страхового ринку України є наступні діюча система оподаткування не сприяє розвитку страхування у повному обсязі, відсутність учбово-методичної бази і достатньої кількості кваліфікованих кадрів, відсутність прозорої інформації про страховий ринок.”

Олександр Шуб, Правління ЗАО СК „Авіагарант”

Розвиток страхового ринку гальмується із-за відсутності вільних коштів у підприємств, підприємців і населення, які могли б бути спрямовані на страхування.

Страхування ще не стало для багатьох потребою і шляхом вирішення соціальної і майнової стабільності.

В Україні існує спільний низький рівень довіри населення і підприємців до інвестиційних програм, особливо на довгостроковий період, а також до страхових компаній і іншим фінансовим інститутам. Виправлення ситуації з спільною низькою відміткою надійності страховиків є непростою задачею, яка потребує багато часу і зусиль. Підвищення рівня надійності страхових компаній потребує цілеспрямованої спільної роботи страховиків і державних органів.”

Андрій Перетяжко, Президент ОАО СК „Скайд-Вест”

Розвиток страхування в економіці гальмують також витрати приватизації, а саме дефіцит ефективних власників коштів виробництва, нестача кваліфікованих топ-менеджерів в страхових компаніях, які в економічно-розвинутих країнах є головними провідниками страхування. На сьогоднішній день в Україні доля середнього класу незначна. Саме ця категорія населення як показує досвід економічно розвинутих країн, найбільш зацікавлена у страхуванні. Для них страхування є інструментом захисту майнових інтересів і підтримки стабільності, що в кінцевому підсумку, дозволяє підтримувати стабільність суспільства.”

Перспективами розвитку страхового бізнесу України українські страховики вважають такі:

Юрій Калініченко, Правління ЗАО СК „Інкомстрах”

„З точки зору розвитку страхового ринку найбільшезначення на сьогоднішній день є як найшвидше впровадження обов’язкового страхування автогромадянської відповідальності, а також прийняття мір для розвитку класичного страхування майна та відповідальності , довгострокового страхування життя. Обов’язкове страхування автогромадянської відповідальності у Європі стало потужним локомотивом росту страхових операцій. Також слід відмітити, що тільки після його введення страхування ввійшло у повсякденне життя кожного європейця. Та стало частиною його економічного обіходу.”

Валерій Суксін, Президент ЗАО СГ „ТАС”

„Найближчим часом активний розвиток поряд з широко розповсюдженими (авто каско, майна юридичних осіб, від нещасного випадку, та інш.) отримають такі види страхування, як медичне, ризиків аграрного товаровиробника, перерв у виробництві, професійної відповідальності, цілого ряду професій і нерухомості, яка знаходиться в приватній власності.

Особливо хочеться відмітити напрям за яким ми активно працюємо – це страхування фінансових ризиків. В першу чергу, що можна розглядати як властивості позитивних тенденцій в економіці країни, це страхування недозапезпечених мікрокредитів, страхування споживчих кредитів, ризиків неплатежів за надані послуги та товари, в т.ч. в зовнішньоекономічній діяльності.”

Висновки.

Як свідчить порівняльний аналіз даних, страховий ринок України характеризується ще недостатніми розмірами капіталів, що зосереджені у страхових компаніях. Національні страховики ще не в змозі надавати страхові послуги по великих ризиках, не можуть вони також і організовувати повноцінного страхування життя. Іноземні підприємці могли б не лише сприяти посиленню конкуренції на страховому ринку України, а й надавати страхові послуги на світовому рівні якості, впроваджувати сучасні методи роботи із клієнтом, піднімати культуру актуарних розрахунків, привносити свої ноу-хау у цю сферу страхового бізнесу.

Ще одну перевагу надає участь визнаного у світі страхового бізнесу страховика на ринку України – цей страховик стає довгостроковим інвестором в українську економіку, сприяє розробці довгострокової стратегічної лінії поведінки, турбується, зрозуміло, не безкорисливо про якість експертних оцінок щодо надійності своїх господарських відносин з іншими суб’єктами ринку. А це в кінцевому підсумку стабілізує ринок, сприяє зростанню економічного потенціалу національного страхового ринку.

Отже, створення здорового конкурентного середовища на страховому ринку України – це процес складний, довготривалий і не завжди прогнозований. Він вимагає серйозного розуміння потреб та інтересів усіх учасників страхового підприємництва, зумовлює необхідність урівноваження, збалансування попиту та пропозицї, науково обгрунтованого законодавчого забезпечення належних умов цивілізованої діяльності страховиків усіх форм власності та національної приналежності.

В цілому, Україну можна охарактеризувати, як динамічну галузь економіки, яка швидко набуває свого розвитку, в якій за останні роки спостерігається ріст основних показників. Так, в 2001 році порівняно з попереднім роком приріст страхових платежів вітчизняних компаній на 41,85% більше порівняно з попереднім. Це біля 1,5% від номінального ВВП. Останній показник в п’ять разів нижчий за європейський і в сім разів – за японський

Література.

1. Базилевич В. “Страховий ринок України” Київ

“Знання” 1998.

2. Заруба О.Д. “Страхова справа” “Знання” 1997

3. Залетов А.Н. „Страхование в Украине” Логос киев 2002

4. Шахов В. В. “Страхование” ЮНИТИ 1997

5. Шахов В. В. “Введение в страхование” Москва “Финансы и статистика” 1999

6. Суксін В. Д. „Потенціал” „Деловая Украина” №15 8.10.2002

7. Суксін В. Д. „Кто уже начал рабо тать в страховом бизнесе – в нем и останется”. „Бізнес” №45 4.10.2002

8. “Справочник по страхованию в промышлености” Москва “Юнити” 1994.

9. „ Страховий бізнес України” Київ Бліц-прінт 2002

10. Боголюбов Д. “Конкретные решения уже на подходе” . Сборник публикаций “О страховании” 2000 г. №22

11. Владимиров И. “Услуга стала привычной”. Сборник публикаций “О страховании” 2000 г. №18

12. Кириленко А. “Зашита от стихии – дело общее.” Сборник публикаций “О страховании” 2000 г. №26.

13. “Про стан та тенденції розвитку страхового ринку України в 1997 році” Україна-Бізнес 1998 №18

[1] «Страховий ринок України» В. Базилевич стор. 31