Этапы и логика управления рисками

СОДЕРЖАНИЕ: Понятие риск-менеджмента и его роль в управлении предприятием. Основные этапы управления рисками, методы качественного и количественного анализа. Изучение способов воздействия на риск: его избежание, снижение, принятие на себя, передача третьим лицам.Осуществление предпринимательства в его любом виде связано с риском. Сейчас, в связи с развитием рыночных отношений свою деятельность предпринимателю приходится осуществлять в условиях нарастающей неопределенности ситуации и изменчивости экономической среды. Значит, возникает неясность и неуверенность в получении ожидаемого конечного результата, а, следовательно, возрастает риск, то есть опасность неудачи, непредвиденных потерь. В особенности это присуще начальным стадиям освоения предпринимательства.

Понятие риск-менеджмента для нашей экономики и для нашего предпринимателя – это достаточно новое понятие.

На Западе, даже в относительно стабильных экономических условиях, субъекты хозяйствования уделяют пристальное внимание вопросам управления рисками. На предприятиях создаются специальные службы риск-менеджмента. В то же время, нашей экономике, где факторы экономической нестабильности и без того усложняют эффективное управлениепредприятиями, проблемам анализа и управления комплексом рисков, возникающих в процессе их экономической деятельности, уделяется явно недостаточное внимание. Поэтому именно сейчас изучение теории управления рисками становится весьма новым и актуальным направлением.

К сожалению, в нашей экономической науке и практике хозяйствования, по существу, отсутствуют общепризнанные теоретические положения о хозяйственном риске. Крайне слабо разработаны методы оценки риска применительно к тем или иным производственным ситуациям и видам деятельности, отсутствуют распространенные практические рекомендации о путях и способах уменьшения и предотвращения риска.

Данная работа направлена на поэтапное раскрытие процесса управления рисками на предприятии. Именно данная тема позволяет нам наглядно представить систему управления рисками на предприятии.

Раскрытия теоретической и практической сторон исследования рисков целесообразно использовать понятие управления риском. Рассматривая этот процесс, и российские, и зарубежные исследователи сходятся во мнении, что он состоит из нескольких этапов, и на каждом из этапов исследование риска проявляется в разной степени.

Большинство ученых, - в частности, Балабанов И.Т., Гранатуров В.М., Хохлов Н.В., Човушян Э.О., Сидоров М.А. – считают, что в процессе управления рисками компании должны присутствовать два обязательных этапа – анализ риска и выработка мер по устранению и минимизации риска. Также, по их мнению, каждый из этапов состоит из нескольких подэтапов (например, анализ риска – из качественного и количественного анализа).

В то же время видно, что в остальных вопросах практически каждый исследователь индивидуально подходит к рассмотрению процесса управления рисками. Например, Хохлов Н.В. указывает на неоднозначность разграничения количественного и качественного анализа риска, в противоположность Човушяну Э.О. и Сидорову М.А., четко определяющим, что выявление риска предшествует его оценке.

Балабанов И.Т. в качестве первого этапа риск-менеджмента видит определение цели риска (результата, который необходимо получить; им может быть выигрыш, прибыль, доход и т.п.) и рисковых вложений капитала, Хохлов Н.В. акцентирует внимание на этапе принятия решений о путях минимизации риска, когда происходит постановка и распределение задач среди менеджеров.

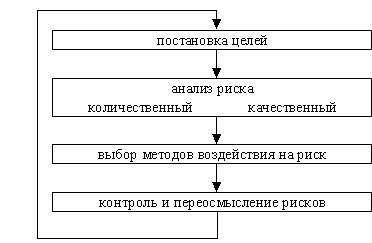

На основе проведенного анализа разработок исследователей в области риск-менеджмента предлагается выделить четыре этапа, наличие которых представляется достаточным и необходимым условием эффективного управления рисками. Следует отметить, что эти четыре этапа являются взаимозависимыми – то есть, результаты, полученные на одном из этапов, могут привести к необходимости корректировки последующих этапов.

Первым этапом управления рисками является постановка (корректировка – при последующем анализе) целей . Балабанов И.Т. замечает, что любое действие, связанное с риском, всегда целенаправленно, так как отсутствие цели делает решение, связанное с риском, бессмысленным. С этим высказыванием следует согласиться, если дополнительно предположить следующее. Во-первых, в рамках этого высказывания следует рассматривать действия компании, которая, будем считать, в отличие от субъективно мыслящего индивида, не осуществляет бесцельных действий. В противном случае вполне может существовать бессмысленный и бесцельный риск. Во-вторых, корректнее сказать, что любое действие, направленное на достижение цели, связано с риском. Даже если нет альтернативного варианта действий, существует риск недостижения цели.

С позиции методологии исследования рисков, на данном этапе происходит определение условий, которым должны удовлетворять методы исследования рисков. Например, определяется, какие меры риска будут применены для оценки степени достижения цели. На основании целей устанавливается характер применяемых методов исследования риска. Так, если поставленная цель является новой для предприятия и если для ее оценки недостаточно статистических данных, значительную долю займут эвристические методы анализа риска.

Вторым этапом риск-менеджмента является анализ риска (повторный анализ риска) . Он, в свою очередь, состоит из двух подэтапов – количественного и качественного анализа риска. Ряд авторов, например, Саншайн X., Чаретт Р.Н., Човушян Э.О., Сидоров М.А. для их обозначения используют понятия выявление и оценка риска. Эти понятия взаимосвязаны. Выявление рисков – это качественная составляющая анализа, а оценка — это количественное описание выявленных рисков. В рамках этого интересна точка зрения Хохлова Н.В., считающего, что часто анализ идет в двух противоположных направлениях — от оценки к выявлению и наоборот. В первом случае уже имеются (зафиксированы) убытки и необходимо выявить причины. Во втором случае на основе анализа выявляются риски и возможные последствия.

Следует отметить, что с точки зрения методологии исследования рисков данный этап является наиболее сложным. Исследование риска как таковое наиболее ярко проявляется именно на этом этапе - происходит выявление риска и причин, его порождающих, определяется возможное влияние риска на объект риска, формируются пути избежания риска.

Каждый их подэтапов анализа риска содержит в себе множество методов, различных по своей природе и назначению.

При качественном анализе риска используемые методы можно разделить на три группы:

· Методы, базирующиеся на анализе имеющейся информации - рассмотрение и анализ первичных документов финансовой и управленческой анализ данных периодических (годовых, квартальных) отчетов организации.

· Методы сбора новой информации - стандартизированный опросный лист;

персональные инспекционные посещения производственных подразделений организации;

консультации со специалистами, как работающими в самой организации, так и внешними.

· Методы моделирования деятельности организации - составление и анализ диаграммы организационной структуры организации; анализ карты потоков, отражающей технологические потоки производственных процессов.

Рассматривая методы количественного анализа рисков, можно составить следующую классификацию методов:

- аналитические методы (анализ чувствительности, анализ сценариев)

- вероятностно-теоретические методы

- статистические методы

- имитационное моделирование

- методы построения деревьев (деревья событий, деревья отказов, события-последствия)

- логико-вероятностные методы

- эвристические методы количественного анализа

- нетрадиционные методы

- системы искусственного интеллекта (нейронные сети)

- моделирование на основе аппарата нечеткой логики ( fuzzy logic).

С позиции рассмотрения методологии исследования рисков этот этап является основным.

Непосредственно с анализом риска связан третий этап – выбор (корректировка) методов управления риском . На данном этапе происходит оценка сравнительной эффективности указанных методов, а также анализируется их воздействие в комплексе. Необходимость этого объясняется тесной взаимосвязью рисков между собой, в результате чего воздействие на один из рисков может явиться фактором увеличения других рисков. В то же время, ряд методов может оказаться универсальным по характеру воздействия на риски, что позволит снизить затраты на управление рисками.

В разных источниках приводятся различные классификации методов воздействия на риск, однако анализ имеющейся литературы по этой теме позволяет сделать вывод о существовании четырех основных групп методов управления риском:

• избежание риска,

• снижение риска,

• принятие риска на себя,

• передача части или всего риска третьим лицам.

Следует отметить, что значительную часть информации о том, какой метод использовать, риск-менеджер получает еще на этапе анализа риска.

Избежание риска происходит в том случае, если осуществление деятельности ведет к нарушению принципов исследования рисков.

Примером несоответствия деятельности, подверженной рискам, практическим принципам исследования рисков является ситуация, когда снижение рисков не ведет к уменьшению вероятности их возникновения и возможного ущерба, в связи с чем наилучшим способом работы является его избежание – например, отказ от проекта, реализация которого ведет к рискам, катастрофическим для предприятия.

Второй характерной причиной избежания риска (из-за несоответствия принципам исследования рисков) является непредсказуемость рисков. Так, если на этапе анализа риска невозможно спрогнозировать последствия делового решения, могущего привести к потерям (нет статистических данных, эвристические методы дают слишком разноречивые оценки), риск потерь по данному решению неизвестен.

Сутью методов снижения риска является уменьшение вероятности наступления риска и уменьшение объемов возможных потерь. В данном случае риск-менеджер на основании данных, полученных на стадии анализа риска разрабатывает мероприятия, позволяющие компании понизить воздействие риска. Этот метод, во-первых, приемлем для рисков, имеющих высокую вероятность и небольшой объем потерь. В этом случае ставится цель понизить вероятность возникновения ущерба. Во-вторых, снижение риска производится в случаях низкой вероятности и значительного ущерба.

Наиболее показательным для данной группы методов является использование результатов метода построения деревьев. Например, разработка дерева отказов позволяет определить все возможные причины отказа системы (технико-производственный риск) и, тем самым, дает возможность понизить вероятность возникновения ущерба. Не менее эффективным является использование результатов метода чувствительности, позволяющего определить влияние основных рискообразующих факторов на величину и вероятность ущерба.

Третья группа - принятие риска на себя , - означает оставление всего (или части) риска за компанией и покрытие возможных потерь собственными средствами. Наиболее часто данные методы применяются, если риски маловероятны и возможный ущерб невелик. Одной из проблем в данном случае является определение размера резервного фонда, предназначенного для покрытия риска.

Методы передачи риска третьим лицам применяются в том случае, если риски весьма вероятны и размер ущерба невелик. Либо если вероятность наступления ущерба низка, однако его размер значителен. В этом случае производится сравнение затрат на передачу риска с ожидаемым результатом. Наиболее часто используемым методом этой группы является страхование – передача риска в страховую компанию, хеджирование риска на рынке ценных бумаг и пр.

Таким образом, данный этап является логическим продолжением анализа рисков и позволяет применить его результаты.

Четвертым этапом управления рисками является контроль и переосмысление рисков . Эта стадия подразумевает активнейшую роль экономического субъекта в преодолении ситуаций риска, в выборе альтернативных решений и принятии окончательного решения. На этом этапе исследование риска позволяет получить новую информацию о сущности риска, о правильности предыдущих выводов о его природе. Тем самым, подтверждается принцип единства теории и практики – чем активнее применяются теоретические знания о сущности риска на практике (в управлении рисками), тем больше исследователь узнает о сущности риска и тем грамотнее он принимает решения.

Таким образом, весь процесс управления рисками можно отобразить следующим образом (рис.1):

Рис. 1. Процесс исследования риска

На каждом из этапов используются свои методы исследования рисков, каждый из них по отдельности дает результаты, являющиеся исходными данным и для последующих этапов, что требует объединения этих этапов в систему. Это позволит максимально эффективно добиваться целей, поставленных перед организацией, поскольку информация, получаемая на каждом из этапов, позволяет корректировать не только методы воздействия на риск, но и переосмысливать цели, ставящиеся перед организацией.

Логическим продолжением работы службы риск-менеджмента должно стать формирование программы мероприятий по управлению рисками, при разработке которой должно быть учтено следующее:

- размер возможного ущерба и его вероятность;

- существующие механизмы снижения риска, предлагаемые государством и их производственно-экономическая эффективность;

- производственно-экономическая эффективность предлагаемых службой мероприятий по снижению рисков;

- практическая возможность реализации мероприятий в рамках выделенного лимита средств;

- соответствие мероприятий программы существующим нормативным актам, целям долгосрочного и краткосрочного планирования развития предприятия и основным направлениям его финансовой политики;

- субъективное отношение к риску разработчиков программы и руководства предприятия.

При разработке программы мероприятий по управлению рисками специалистам службы риск-менеджмента следует ориентироваться на максимальную унификацию формируемых оценок уровня риска, что выражается в формировании универсальных параметров, характеризующих объем возможного ущерба, В качестве таких параметров наиболее целесообразно использовать воздействия рисков на финансовые потоки и финансовое состояние предприятия.

Завершающим этапом разработки программы является формирование комплекса мероприятий по снижению рисков, с указанием планируемого эффекта от их реализации, сроков внедрения, источников финансирования и лиц, ответственных за выполнение данной программы. Программа обязательно должна быть утверждена руководством предприятия и учтена при финансово-производственном планировании.

Список использованной литературы

1. Романов В.С. Бутуханов А.В. Риски предприятия как составная часть рисков. Моделирование и Анализ Безопасности, Риска и Качества в Сложных Системах: Труды Международной Научной Школы МА БРК- 2001, СПб. – НПО Омега, 2001г. с.223

2. Човушян Э.О., Сидоров М.А. Управление риском и устойчивое развитие. Учебное пособие для экономических вузов. - М.: Издательство РЭА имени Г.В.Плеханова, 1999 , с. 13

3. Балабанов И.Т. Риск-менеджмент.-М.:Финансы и статистика, 1996 ,с.46

4. Хохлов Н. В. Управление риском. - М.: Юнити – Дана, 1999 , с. 17

5. М.Гранатуров. Экономический риск: сущность, методы измерения, пути снижения. - М.: Издательство Дело и Сервис, 1999.

6. http://www.referats.net

7. http://www.iitrust.ru/

8. http://finanalis.ru/