Финансовое планирование в системе управления финансами

СОДЕРЖАНИЕ: Понятия финансовое планирование и финансовое прогнозирование, их место в системе управления финансами. Виды финансовых планов, их особенности. Основные проблемы финансового планирования в Российской Федерации и направления его совершенствования.Министерство образования и науки РФ

Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

Всероссийский заочный финансово-экономический институт

Кафедра финансов и кредита

Филиал в г. Туле

КУРСОВАЯ РАБОТА

По дисциплине «Финансы»

На тему «Финансовое планирование в системе управления финансами»

Тула-2010 г.

Содержание

Введение

1. Финансовое планирование и прогнозирование

1.1 Содержание и задачи финансового планирования

1.2 Виды финансовых планов и методы финансового планирования

1.3 Финансовые прогнозы в системе финансового планирования

2. Анализ федерального бюджета РФ как финансового плана

3. Пути совершенствования финансового планирования

3.1 Зарубежный опыт финансового планирования и прогнозирования

3.2 Пути совершенствования финансового планирования и прогнозирования в России

Заключение

Список использованной литературы

Введение

Любая экономическая деятельность представляет собой сложное явление, которое предусматривает постоянное взаимодействие между хозяйствующими субъектами. В их распоряжении находятся различные ресурсы — материальные, финансовые, трудовые. Для успешной деятельности хозяйствующим субъектам необходимо осуществлять управление своими ресурсами, в т.ч. и финансовыми. Под управлением понимается совокупность приемов и методов целенаправленного воздействия на объект для достижения поставленной цели или определенного результата. Управление финансами представляет собой процесс воздействия на финансовые отношения и соответствующие им виды финансовых ресурсов для реализации функций субъектов власти и субъектов хозяйствования, целей и задач их деятельности. Неотъемлемой частью управления финансами является финансовое планирование и прогнозирование.

В процессе финансового планирования определяется сколько, когда, из каких источников поступит финансовых ресурсов и в каких объемах, по каким направлениям и когда эти ресурсы будут израсходованы. Финансовое планирование и прогнозирование имеют свою методологию. Их объектом являются финансовые ресурсы и финансовые отношения. Субъектами — как органы государственной власти, так и отдельные хозяйствующие субъекты или их подразделения. Результатом финансового планирования является составление финансового плана. Финансовое планирование производится как на макро-, так и на микроуровне.

Финансовое планирование в системе управления играет исключительную роль, поскольку с его помощью можно комплексно охарактеризовать все стороны деятельности хозяйствующего субъекта, связанные с планомерным формированием и использованием денежных доходов. В современных условиях финансовое планирование и прогнозирование имеет огромное значение, поскольку работать в рыночных условиях без проработанной стратегии и тактики развития невозможно, а их разработка подразумевает широкое применение планирования и прогнозирования.

В данной курсовой работе рассматривается понятия «финансовое планирование» и «финансовое прогнозирование», их место в системе управления финансами, описываются их основные цели и задачи, субъекты и объекты, методы осуществления. Рассмотрены основные виды финансовых планов и их особенности как на макро-, так и на микроуровне, определено место финансового плана в бизнес-плане. Показаны этапы финансового планирования и прогнозирования. Также, выявлены основные проблемы финансового планирования в Российской федерации и направления его совершенствования.

При освещении темы использованы сведения по федеральному бюджету РФ с сайта Министерства финансов РФ, Федерального казначейства за период 2005-2009 гг. Приведенные статистические данные проиллюстрированы графиками, прокомментированы, по ним сделаны выводы.

Перейдем к рассмотрению места финансового планирования в системе управления финансами.

1. Финансовое планирование и прогнозирование

1.1 Содержание и задачи финансового планирования

Экономическое развитие общества представляет собой многофакторный и противоречивый процесс. На процесс общественного воспроизводства влияет множество факторов: количество и качество материальных, финансовых, трудовых ресурсов, предпринимательские способности субъектов хозяйствования, научно-технический прогресс и многие другие. Процесс общественного воспроизводства — противоборство различных сил природного и общественного характера, которые создают условия для проявления различных непредвиденных событий, нарушающих условия функционирования и развития экономики в целом и отдельных субъектов хозяйствования, что влияет на финансовые показатели их деятельности и обуславливает необходимость регулировать отношения между ними.

Поэтому, в целях поддержания стабильности финансового положения государства, финансовой устойчивости субъектов хозяйствования производится управление финансовыми потоками как на макроуровне, так и в рамках отдельной организации. Под финансами в данном случае понимают совокупность денежных отношений по поводу распределения ВВП, доходов от внешнеэкономической деятельности и части национального богатства, в результате которого формируются денежные доходы, поступления и накопления у отдельных субъектов хозяйствования и государства, используемые в дальнейшем для решения экономических и социальных задач.

Финансовые ресурсы — совокупность денежных средств, находящихся в распоряжении хозяйствующих субъектов, государства, домохозяйств, иначе говоря, это деньги, обслуживающие финансовые отношения. Объем финансовых ресурсов зависит от величины ВВП и НД. В связи с тем, что в финансовой сфере объектами управления являются разнообразные виды финансовых отношений, то «управление финансами представляет собой процесс целенаправленного воздействия с помощью специальных приемов и методов на финансовые отношения и соответствующие им виды финансовых ресурсов для реализации функций субъектов власти и субъектов хозяйствования, целей и задач их деятельности»[1] . Т.е. финансы и финансовые отношения выступают как объект управления. Под субъектами управления финансами в финансовой науке традиционно понимается совокупность организационных структур, непосредственно осуществляющих управление, например, на макроуровне — это органы государственной власти, органы местного самоуправления и другие участники бюджетного процесса; в коммерческих и некоммерческих организациях управление финансами осуществляют финансовые управления, отделы или службы. «Конкретная структура финансовой службы зависит от организационно-правовой формы хозяйствования, размеров предприятия, объема производства, величины денежного оборота»[2] .

Управление финансами включает в себя следующие функциональные элементы: финансовое планирование и прогнозирование, оперативное управление и контроль.

Оперативное управление — «процесс разработки комплекса мер, направленных на достижение максимального эффекта при минимуме затрат на основе анализа текущей финансовой ситуации и соответствующего перераспределения финансовых ресурсов»[3] . Необходимость такого управления обусловлена текущими изменениями условий осуществления финансово-хозяйственной деятельности субъектами хозяйствования, например, по причине непредвиденных обстоятельств, научно-технического прогресса и др.

«Финансовый контроль представляет собой особую сферу деятельности органов государственной власти, органов местного самоуправления и финансовых служб организаций по сбору и анализу информации о действительном финансовом состоянии управляемого объекта и эффективности принятых управленческих решений»[4] . В ходе финансового контроля осуществляется сопоставление текущих и плановых финансовых показателей, проверка адресного и целевого использования финансовых ресурсов, оценка правомерности действий финансовых работников, производится контроль за соблюдением законодательства.

Однако хозяйственная деятельность была бы совершенно невозможна без финансового планирования и прогнозирования. Финансовое планирование и прогнозирование используются для научного обоснования текущего и перспективного развития экономики, изменений в конкретном периоде темпов роста ее отдельных отраслей и субъектов хозяйствования, обеспечивают необходимый предварительный контроль за образованием и использованием финансовых ресурсов.

Финансовое прогнозирование — научно обоснованное предположение о развитии финансовых отношений, объёмах и направлениях использования финансовых ресурсов на перспективу.

«Финансовое планирование представляет собой совокупность мероприятий, проводимых органами государственной власти и местного самоуправления, коммерческими и некоммерческими организациями по планомерному формированию и использованию денежных фондов, накоплений, поступлений в соответствии с целями и задачами, поставленными в прогнозах социально-экономического развития, бизнес-планах, документах, определяющих финансовую политику»[5] . Или иначе, «планирование представляет собой процесс принятия целевых установок количественного и качественного характера и определение путей наиболее эффективного их достижения»[6] .

Объектом финансового планирования также выступает финансовая деятельность субъектов хозяйствования, органов государственной власти, органов местного самоуправления, формирование и использование ими финансовых ресурсов. В ходе планирования субъекты хозяйствования оценивают свое финансовое состояние, выявляют возможности увеличения объема финансовых ресурсов, направления их наиболее эффективного использования, устанавливаются величина и источники финансовых ресурсов, направления их расходования, уровень дефицитности ресурсов. Планирование осуществляется на основе анализа финансовой информации, содержащейся в прогнозах социально-экономического развития, а также в бухгалтерской, статистической и оперативной отчетности, которая должна быть достаточно полной и достоверной.

Наиболее тесно финансовое планирование связано с прогнозированием. Финансовое планирование в системе управления финансами играет исключительную роль, поскольку именно на этом этапе осуществляется постановка цели финансово-хозяйственной деятельности, определение методов ее достижения. Однако, для принятия решений необходима информация, которой может служить, помимо всего прочего, и финансовый прогноз. И только после составления финансового плана может осуществляться оперативное управление и контроль за соблюдением этого плана.

Финансовое планирование, как неотъемлемая часть управления финансами, тесно связано с понятием «финансово-кредитного механизма». Методы финансового планирования являются частью финансово-кредитного механизма, который в свою очередь — часть финансовой политики государства. «Финансовый механизм – совокупность форм организации финансовых отношений, методов (способов) формирования и использования финансовых ресурсов, применяемых обществом в целях создания благоприятных условий для экономического и социального развития общества»[7] . В соответствии со структурой финансовой системы финансовый механизм подразделяется на финансовый механизм предприятий (организаций, учреждений), страховой механизм, бюджетный механизм и т.д.

Исходным первичным элементом финансового механизма является вид организации финансовых отношений, который является результатом распределительных отношений. Под формой организации финансовых отношений понимается установление механизма аккумуляции, перераспределения и использования финансовых ресурсов (например, направления использования бюджетных ассигнований, механизм исчисления налогов и т.п.).

Практическое использование финансового механизма означает управление финансами. Эта деятельность осуществляется как на макро-, так и на микроуровне специальными организационными структурами. Финансовое планирование создает условия для реализации финансовой политики государства.

Главная цель финансового планирования — «обеспечение финансовыми ресурсами (по объему, направлениям использования, объектам, во времени) воспроизводственных процессов в соответствии с прогнозами социально-экономического развития, бизнес-планами и с учетом рыночной конъюнктуры, тенденций развития»[8] , т.е. финансовое планирование способствует эффективности хозяйственной деятельности. Главная цель реализуется на основе использования распределительной функции финансов, которая охватывает распределение НД, возникновение первичных (основных) доходов, их дальнейшее перераспределение через финансовые инструменты между производственной и непроизводственной сферами национального хозяйства, отраслями производства, территориями страны и социальными группами, сопровождающееся образованием вторичных (производных) доходов. Наряду с распределительной выделяются также регулирующую и контрольную функции.

Для достижения положительного результата перераспределение доходов планируется, определяются научно-обоснованные пропорции объемов финансовых ресурсов, их источники и направления использования. Например, при помощи финансового планирования государство определяет потребность в финансовых ресурсах, необходимых для решения задач, предусматриваемых прогнозами социально-экономического развития страны, и устанавливает источники их покрытия; намечает количественные параметры формирования и использования бюджетов разных уровней, государственных внебюджетных фондов; создает предпосылки для обеспечения стабильности в масштабах государства. Таким образом, создаются условия для усиления воздействия финансового механизма на темпы, пропорции социально-экономического развития страны, отдельных территорий, субъектов хозяйствования.

По срокам финансовое планирование подразделяется на:

1. стратегическое — определяет движение денежных средств на длительный период (более пяти лет);

2. среднесрочное — осуществляется на период трех-пяти лет;

3. текущее — определяет задания на текущий финансовый год с поквартальной разбивкой;

4. оперативное — охватывает короткие промежутки времени (от нескольких дней до нескольких месяцев)[9] .

Задачи, решаемые в ходе финансового планирования сложны и многообразны, они обусловлены особенностями формирования и использования финансовых ресурсов. В ходе финансового планирования решаются следующие задачи:

1. Определение объема финансовых ресурсов по каждому источнику поступлений и общего объема финансовых ресурсов субъектов власти и субъектов хозяйствования;

2. Определение объема и направлений использования финансовых ресурсов, установление приоритетов в расходовании средств;

3. Обеспечение сбалансированности материальных и финансовых ресурсов, экономного и эффективного их использования;

4. Создание условий для укрепления устойчивости организаций, а также бюджетов, формируемых органами государственной власти и местного самоуправления, бюджетов государственных внебюджетных фондов;

5. Определение экономически обоснованного размера финансовых резервов, что позволяет предупреждать возникновение диспропорций при переходе от перспективного к текущему планированию, от прогнозов к планам, а также маневрировать ресурсами.

Результатом финансового планирования является составление и принятие финансовых планов, начиная от сметы отдельного учреждения и финансовых разделов целевых программ, бизнес-планов, бизнес-проектов, Финансовые планы имеют все звенья финансовой системы.

Рассмотрим виды финансовых планов и методы финансового планирования.

1.2 Виды финансовых планов и методы финансового планирования

«Финансовый план — это документ, представляющий собой систему взаимоувязанных финансовых показателей, отражающих предполагаемый объем поступления и использования финансовых ресурсов на планируемый период»[10] . Финансовый план — результат финансового планирования и прогнозирования, «надлежащим образом оформленное управленческое решение»[11] , служащее инструментом экономической проверки внутренней сбалансированности и взаимоувязки материально-вещественных, трудовых и стоимостных показателей различных планов и прогнозов, оценки их экономической эффективности. Финансовый план отличает адресность и конкретность показателей, целевая направленность, обязательность для исполнения.

В связи с тем, что финансы представляют собой часть денежных отношений, но охватывают более узкие отношения, связанные с формированием денежных доходов населения, государства, экономических субъектов и их последующим распределением, являясь при этом вторичной категорией, производной от денег, то любой финансовый план содержит две основные части: формирование фонда денежных средств (доход) и использование денежных средств (расход). Т.е. финансовый план в любом его виде включает доходную и расходную части.

В зависимости от срока планирования выделяют перспективные, текущие и оперативные финансовые планы[12] :

1. перспективный финансовый план — составляются на длительный срок. В нем обычно даются оценки основных финансовых показателей в перспективе;

2. текущий финансовый план — составляется на год с поквартальной разбивкой;

3. оперативный финансовый план — составляется на срок от нескольких дней до нескольких месяцев.

Финансовые планы составляются как на макроуровне, так и на уровне отдельных субъектов хозяйствования. Разработка финансовых планов коммерческих организаций осуществляется на основе бизнес плана, в котором отражаются виды деятельности, которыми предприятие планирует заниматься в ближайшей и долгосрочной перспективе.

Составление бизнес плана преследует две основные цели:

1. внутрифирменное планирование;

2. обоснование получения денежных средств из внешнего источника, т.е. получение банковских ссуд, бюджетных ассигнований, долевое участие других предприятий в осуществлении проекта.

В разработке бизнес-плана принимают участие все структурные подразделения предприятия, в том числе финансовый менеджер и руководимые им подразделения предприятия. Бизнес-план выступает в качестве документа текущего и среднесрочного планирования. Обычно показатели первого года планирования рассчитываются с помесячной разбивкой, остальных лет — с поквартальной.

Бизнес-план содержит три основных раздела[13] :

I. Резюме (выводы), где в краткой форме излагаются основные цели проекта, размер требуемых для его осуществления финансовых ресурсов, срок окупаемости.

II. Основная часть, которая включает в себя:

- описание вида деятельности;

- описание продукции (услуги);

- оценка отрасли;

- рынок;

- маркетинг;

- план производства;

- организационный план;

- юридический план;

- анализ рисков;

- финансовый план.

III. Стратегия финансирования, где определяется размер денежных средств, необходимых для осуществления мероприятия, источники получения этих средств, срок окупаемости средств.

Финансовый план занимает особое место в бизнес-плане, так как здесь обобщены и представлены в стоимостном выражении все разделы бизнес-плана. Он необходим не только предпринимателям, но и инвесторам (кредиторам, акционерам), потому что предприниматель должен знать источники и размеры финансовых ресурсов, необходимых для обеспечения производства, направления использования средств, размеры денежной наличности, промежуточные и конечные финансовые результаты своей деятельности для осуществления контроля. Инвесторы же должны иметь представление о том, насколько эффективно будут использоваться их средства, какова их отдача, размер прибыли, срок окупаемости и возврата.

Обычно финансовый план как часть бизнес-плана включает ряд разрабатываемых документов:

- Прогнозный расчет объема реализации продукции (услуг) — разрабатывается на основе показателей плана маркетинга, используются статистические данные, проводятся исследования рынка, опросы покупателей;

- План доходов и расходов — производится расчет доходов от реализации продукции, себестоимость реализованной продукции, прибыль от реализации, общехозяйственные расходы (реклама, аренда, страховка и т.д.), прибыль до уплаты налога, налоги, прибыль после уплаты налогов — выявляются доходность, рентабельность производства, взаимоотношения предприятия с бюджетной системой, прибыльность;

- План денежных поступлений и выплат — оценка потребности в денежных средствах для нормального функционирования предприятия, организации, проверка синхронности денежных поступлений и выплат, ликвидности предприятия. Этот план включает в себя такие показатели, как наличные деньги (на начало месяца), поступление денег, итого поступлений наличности, общая сумма имеющейся наличности, денежные выплаты, прирост или недостаток денежной наличности на конец месяца;

- Баланс активов и пассивов — позволяет определить величину собственного капитала фирмы. Баланс включает в себя две части: активы (текущие и фиксированные) и пассивы (долгосрочные и краткосрочные обязательства, собственный капитал предприятия);

- План по источникам и использованию средств — показывает источники получения средств и их использование, изменение активов за определенный период времени — их динамика;

- Расчет точки достижения самоокупаемости (безубыточности) — состояния в деятельности предприятия, когда разность между доходами и расходами равна нулю. В этот момент суммарный объем продаж совпадает с суммой постоянных и переменных издержек.

В зависимости от уровня планирования и организационно-правовой формы выделяются следующие виды финансовых планов. Основными финансовыми планами на общегосударственном и территориальном уровнях выступают бюджет (федеральный, региональный, местный) и бюджеты государственных внебюджетных фондов[14] :

1. Согласно статье 6 Бюджетного кодекса РФ «бюджет — форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления»[15] . По уровням выделяются федеральный, региональный и местный бюджеты. Как плановый документ бюджет представляет собой роспись доходов и расходов органов государственной власти или местного самоуправления сроком на три года — очередной финансовый год и плановый период и составляется исполнительным органом власти соответствующего уровня в форме баланса денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления. Бюджет – это основной финансовый план государства, который утверждается законодательно соответствующим законодательным (представительным органом власти). Конкретизация доходов и расходов бюджета осуществляется в соответствии с группировкой доходов и расходов бюджетов всех уровней бюджетной системы Российской Федерации, а также источников финансирования дефицитов этих бюджетов, установленной Бюджетным кодексом РФ. Бюджет в России — основной документ, комплексно определяющий количественные и качественные параметры государственной (региональной, муниципальной) социально-экономической политики.

2. «Внебюджетные фонды — это совокупность финансовых ресурсов, не включаемых в государственный бюджет и имеющих, как правило, целевое назначение»[16] . Выделяют централизованные и децентрализованные внебюджетные фонды. Централизованные внебюджетные фонды имеют общегосударственное значение и используются для решения общегосударственных задач (например, Пенсионный фонд РФ, Фонд социального страхования РФ и др.) Децентрализованные фонды формируются для решения территориальных, отраслевых, межотраслевых и других задач (например, территориальные фонды обязательного медицинского страхования). Бюджеты государственных внебюджетных фондов формируются в виде балансов доходов и расходов. Состав доходов и расходов бюджетов государственных внебюджетных фондов определен Бюджетным кодексом РФ. Такие бюджеты составляются также сроком на три года — очередной финансовый год и плановый период и утверждаются органами законодательной власти в форме законов одновременно с принятие закона о федеральном (региональном бюджете).

К финансовым планам, составляемым хозяйствующими субъектами, относятся баланс доходов и расходов, сводный бюджет, смета доходов и расходов. Вид финансового плана, разрабатываемого коммерческими и некоммерческими организациями, определяется их организационно-правовой формой, а также учредительными (уставными) документами. Также, в учредительных документах указывается орган или должностное лицо, уполномоченное утверждать финансовый план организации. Порядок и сроки составления финансового плана устанавливается: для бюджетных учреждений — Бюджетным кодексом РФ и нормативно-правовыми актами органов исполнительной власти; для коммерческих и некоммерческих организаций других (кроме бюджетных учреждений) организационно-правовых форм — приказами, распоряжениями по организации.

Отличительной особенностью финансовых планов коммерческих организаций является необходимость максимизации прибыли, также, производится оптимизация структуры капитала организации и обеспечение ее финансовой устойчивости, достижение прозрачности финансово-экономического состояния для собственников, инвесторов, кредиторов, обеспечение инвестиционной привлекательности. Разработка финансового плана всегда осуществляется на основе бизнес-плана.

1. Баланс доходов и расходов содержит информацию о составе и объеме финансовых ресурсов коммерческой организации и направлениях их использования на планируемый период; составляется на календарный год с поквартальной разбивкой показателей.

В балансе доходов и расходов выделяют следующие разделы:

- доходы и поступления;

- расходы и отчисления;

- платежи в бюджет и государственные внебюджетные фонды.

Финансовый план (баланс доходов и расходов) должен быть сбалансирован — объем доходов и поступлений средств должен быть равен суммарным расходам.

Если предприятие имеет сложную структуру, то используется сложная иерархическая система бюджетов, которая включает в себя бюджеты структурных подразделений, налоговый бюджет и сводный бюджет организации. Бюджеты подразделяют на гибкие и жесткие. Гибкие бюджеты предусматривают изменение условий хозяйствования. «Сводный бюджет коммерческой организации формируется на основе принципа декомпозиции: каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т.е. бюджеты структурных подразделений и налоговый бюджет конкретизируют сводный бюджет»[17] . Сводный бюджет организации состоит из доходной и расходной частей.

Бюджеты структурных подразделений формируются на основе функциональных подбюджетов:

- бюджета фонда оплаты труда — с ним связаны платежи в государственные внебюджетные фонды и часть налоговых платежей;

- бюджета материальных затрат и бюджета потребления энергии — основная часть производственных затрат коммерческой организации;

- бюджета амортизации — определяет инвестиционную политику предприятия;

- бюджета прочих расходов — позволяет экономить на наименее важных финансовых расходах;

- бюджета погашения кредитов — дает возможность осуществлять операции по погашению кредитов и займов в строгом соответствии с планом-графиком платежей.

Налоговый бюджет включает в себя все налоги и обязательные платежи в федеральный бюджет и бюджеты других уровней, а также в государственные внебюджетные фонды. Этот бюджет планируется только в целом по организации, т.к. налоги платит организация как единое юридическое лицо.

Финансовое планирование на основе составления системы бюджетов нацелено на:

- повышение управляемости и быстрой адаптации организации к изменениям на товарных и финансовых рынках;

- обеспечение оперативного получения информации и корректировки стратегии и тактики управления финансами коммерческой организации;

- расширение возможности накоплений для модернизации производства, повышение инвестиционной привлекательности организации.

Цель составления финансовых планов некоммерческими организациями является определение объема финансовых ресурсов, необходимого для выполнения ими уставных целей и задач, т.е. предоставление услуг социально-культурного, научно-технического и иного некоммерческого характера.

Бюджетные учреждения, создаваемые органами государственной власти и органами местного самоуправления, в соответствии с бюджетным кодексом РФ, обязаны составлять смету доходов и расходов.

Сметы могут быть нескольких видов:

- индивидуальные сметы составляются для отдельного учреждения или для проведения отдельного мероприятия;

- общие сметы составляются для группы однотипных учреждений или мероприятий;

- сметы расходов на централизованные мероприятия разрабатываются ведомствами для финансирования мероприятий, осуществляемых в централизованном порядке (закупки оборудования, строительства, ремонта и т.д.);

- сводные сметы объединяют в себе индивидуальные сметы и сметы на централизованные мероприятии, т.е. это сметы в целом по ведомству[18] .

В смете бюджетного учреждения отражаются:

1. реквизиты учреждения (его наименование; бюджет, из которого проводится финансирование; подпись лица, утвердившего смету; печать учреждения и т.д.);

2. свод расходов (фонд зарплаты; материальные затраты; фонд производственного и социального развития; фонд материального поощрения и другие фонды.);

3. свод доходов (финансирование из бюджетов; дополнительные платные услуги населению; оказание услуг по договорам с организациями; прочие поступления);

4. производственные показатели учреждения;

5. расчеты и обоснования расходов и доходов.

«Бюджетные учреждения сначала составляют проекты смет на основе показателей, доводимых до них соответствующими органами государственной власти и местного самоуправления, таких, как задания по предоставлению государственных или муниципальных услуг, предельные объемы финансирования и индексы дефляторы по отдельным статьям сметы»[19] . В проекте сметы доходов и расходов приводится поквартальная разбивка показателей на планируемый год. Утверждение сметы доходов и расходов происходит после принятия закона о бюджете на очередной финансовый год, когда на основании уведомлений о бюджетных ассигнованиях, лимитов бюджетных обязательств, доводимых до бюджетных учреждений органами, исполняющими бюджет, учреждения уточняют показатели проектов смет. Утвержденная смета доходов и расходов является основным плановым документом для финансирования бюджетных учреждений.

С составлением смет бюджетных учреждений решаются следующие задачи:

- обеспечение бюджетных учреждений государственным финансированием;

- анализ предполагаемых проектов расходов и отчетов об использовании средств;

- контроль за эффективным и экономным расходованием средств.

Основное преимущество составления смет — простота и понятность этого вида финансового планирования. «К недостаткам смет доходов и расходов можно отнести:

- Неопределенность объема и структуры ассигнований, выделяемых на очередной финансовый год главным распорядителям, распорядителям и получателям бюджетных средств;

- Предоставление бюджетных средств преимущественно на основе корректировки (индексации) ассигнований прошлых лет;

- Преобладание внешнего контроля за соответствием кассовых расходов плановым показателям;

- Отсутствие процедур оценки результативности бюджетных расходов»[20] .

Некоммерческие организации иных (кроме бюджетных учреждений) организационно-правовых форм могут составлять как смету доходов и расходов, так и баланс доходов и расходов. Обычно смету доходов и расходов составляют фонды, общественные и религиозные организации; у остальных финансовый план формируется в виде баланса доходов и расходов. Организационно-правовой и методический аспекты финансового планирования в некоммерческих организациях иных (кроме бюджетных учреждений) организационно-правовых форм в настоящее время максимально приближены к порядку, характерному для коммерческих организаций[21] .

Финансовое планирование как процесс составления финансового плана проходит ряд основных этапов:

1. Анализ выполнения финансового плана в предыдущих и текущем плановых периодах. На этом этапе применяется метод экономического анализа, который позволяет определить степень выполнения плановых показателей за истекший период путем сравнения их с фактическими данными. В рамках финансового планирования применяются следующие виды экономического анализа:

· горизонтальный анализ, в ходе которого сравниваются текущие показатели плана с показателями за прошлый период, а также плановые показатели с фактическими;

· вертикальный анализ, в результате которого определяются структура плана, доля отдельных показателей в итоговом показателе и их влияние на общие результаты;

· трендовый анализ, проводимый в целях выявления тенденций изменения динамики финансовых показателей путем сравнения плановых или отчетных показателей за ряд лет;

· факторный анализ, который заключается в выявлении влияния отдельных факторов на финансовые показатели.

На данном этапе финансового планирования метод экономического анализа позволяет: «выявить факторы и причины, оказавшие влияние на выполнение плановых заданий в предыдущих и текущем годах, а также резервы роста финансовых ресурсов; обосновать основные параметры финансового плана; определить недостатки в работе органов управления финансами в ходе составления и исполнения финансовых планов, подготовить предложения по их устранению»[22] .

2. Расчет плановых показателей — числовых величин, выражающих конкретные задания по формированию и использованию финансовых ресурсов. Плановые показатели делятся на утверждаемые, т.е. обязательные для всех, и расчетные, используемые для обоснования и увязки плановых заданий.

В практике финансового планирования используются следующие методы расчета показателей финансовых планов:

· экстраполяция — заключается в определении финансовых показателей на основе установления устойчивой динамики их развития. Расчет показателей плана производится на основе корректировки достигнутого в базовом периоде уровня показателей на относительно устойчивый темп их роста. Этот метод обычно используется как вспомогательное средство для первоначальных расчетов, так как он имеет ряд недостатков: не ориентирует на выявление дополнительных резервов роста, не способствует экономному использованию средств, так как планирование ведется от достигнутого уровня; не учитывает изменения отдельных факторов в планируемом году по сравнению с базовым для расчетов периодом;

· индексный — предполагает широкое использование системы разнообразных индексов при расчете плановых финансовых показателей. Его использование обусловлено развитием рыночных отношений, в особенности наличием инфляционных процессов. В настоящее время применяются индексы динамики экономических объектов (физических объемов), уровня жизни, роста цен и другие. Из них наиболее важен один из индексов роста цен — индекс-дефлятор (коэффициент пересчета в неизменные цены), на основе которого определяется реальный объем ВВП;

· нормативный — суть его состоит в том, что плановые показатели рассчитываются на основе установленных норм и финансово-бюджетных нормативов. «Нормы могут быть обязательными (устанавливаются правительством или территориальными органами власти) или факультативными (устанавливаются ведомствами)»[23] . В основном, нормативный метод планирования применяется при составлении смет доходов и расходов бюджетных учреждений.

· программно-целевой — позволяет оценить и выбрать предпочтительные варианты развития. В основе этого метода планирования лежат три основных понятия — цель, программа и ресурсы. «Под целью понимается либо состояние, в котором сложная система должна оказаться в процессе управляемого развития, либо набор требований, которым в этом случае она должна удовлетворять»[24] . Цель конкретизируется в нескольких задачах. Программа — упорядоченный комплекс мероприятий, направленный на достижение целей управления. Выполнение мероприятий, предусмотренных программой предполагает затраты различных ресурсов: финансовых, материальных, людских. Обычно происходит сочетание различных источников финансирования такой программы, например, финансирование как из федерального бюджета, так и из бюджетов субъектов Российской Федерации и различных инвестиционных фондов. Программно-целевой метод планирования применяется при разработке целевых программ. Федеральная целевая программа — увязанный по ресурсам, исполнителям и срокам осуществления комплекс научно-исследовательских, опытно-конструкторских, производственных, социально-экономических, организационно-хозяйственных мероприятий, обеспечивающих эффективное решение целевых программ в области государственного, экономического, экологического и культурного развития РФ. Федеральные целевые программы направлены на решение проблем по пяти основным направлениям: наука и инновационные технологии, развитие инфраструктуры, безопасность жизнедеятельности и сохранение окружающей среды, новое поколение, региональные. Федеральные целевые программы рассчитаны на несколько лет. Например, общий объем необходимых расходов на реализацию мероприятий по модернизации транспортной системы Российской Федерации в период 2002 - 2010 годов составляет 5163,5 млрд. рублей в ценах соответствующих лет[25] . А на федеральные целевые программы в 2008 году в общем из федерального бюджета было выделено 747 млрд. руб. Из них на федеральную целевую программу «Модернизация транспортной системы России (2002 - 2010 годы)» было выделено 259 млрд. руб.; на федеральную целевую программу Жилище на 2002 - 2010 годы — 143 млрд. руб.[26]

3. Третий этап — составление финансового плана как документа, обязательного для исполнения. Производится его утверждение уполномоченным органом или должностным лицом.

На этом этапе часто используется балансовый метод, позволяющий увязать финансовые ресурсы субъектов планирования с потребностями в них, вытекающими из прогноза социально-экономического развития, бизнес-плана уставных документов; установить пропорции по направлениям использования средств, получателям и др.

В рамках третьего этапа финансового планирования в современных условиях широко применяется метод оптимизации плановых решений, сущность которого заключается в разработке нескольких вариантов финансового плана, из которых выбирается один, наиболее оптимальный. Критериями выбора могут быть как минимум приведенных затрат, минимум времени на оборот капитала, максимум прибыли — на микроэкономическом уровне, так и максимум доходов бюджета, минимум текущих расходов бюджет, максимальная эффективность расходов бюджета, максимальный социально-экономический эффект капитальных расходов бюджета — на макроэкономическом уровне.

Финансовое планирование тесно связано с финансовым прогнозированием.

1.3 Финансовые прогнозы в системе финансового планирования

«Финансовое прогнозирование представляет собой процесс разработки и составления прогнозов — научно обоснованных гипотез о будущем состоянии экономической системы и экономических объектов, а также их характеристик»[27] . Целью финансового прогнозирования является оценка предполагаемого объема финансовых ресурсов, определения предпочтительных вариантов финансового обеспечения деятельности хозяйствующих субъектов, органов государственной власти и местного самоуправления.

Основными задачами финансового прогнозирования являются:

1. увязка материально-вещественных и финансового-стоимостных пропорций на макро- и микроуровнях на перспективу;

2. определение источников формирования и объема финансовых ресурсов субъектов хозяйствования и субъектов власти на прогнозируемый период;

3. обоснование направлений использования финансовых ресурсов субъектами хозяйствования и субъектами власти на прогнозируемый период на основе анализа тенденций и динамики финансовых показателей с учетом воздействующих на них внутренних и внешних факторов;

4. определение и оценка финансовых последствий принимаемых органами государственной власти и местного самоуправления, субъектами хозяйствования решений.

Результатом финансового прогнозирования «является составление финансового прогноза, который представляет собой систему научно обоснованный предположений о возможных направлениях будущего развития и состояния финансовой системы, отдельных ее сфер и субъектов финансовых отношений»[28] . Финансовый прогноз носит вероятностный характер.

В зависимости от сроков выделяют краткосрочные (до 3 лет), среднесрочные (на 5-7 лет) и долгосрочные (10-15 лет) финансовые прогнозы. Разумеется, наиболее точными являются краткосрочные, наименее точны — долгосрочные.

В финансовом прогнозировании выделяются два методических подхода: 1) прогнозирование ведется от настоящего в будущее на основе установленных причинно-следственных связей; 2) прогнозирование заключается в определении будущей цели и ориентиров движения, рассматривается и исследуется цепь возможных событий и меры, которые необходимо предпринять для достижения заданного результата в будущем исходя из существующего уровня развития. Эти два подхода являются взаимодополняющими.

В процессе финансового прогнозирования для расчета финансовых показателей используются такие методы, как:

1. Метод экспертных оценок — предполагает обобщение и математическую обработку оценок специалистов-экспертов по определенному вопросу. Эффективность этого метода зависит от профессионализма и компетентности экспертов. Такое прогнозирование может быть достаточно точным, однако экспертные оценки носят субъективный характер и не всегда поддаются рациональному объяснению.

2. Разработка сценариев также не всегда исходит из научности и объективности, в них ощущается влияние политических предпочтений, предпочтений отдельных должностных лиц, инвесторов, собственников, но это позволяет оценить последствия реализации тех или иных политических обещаний. Обычно разрабатывают три сценария развития событий: оптимистичны, пессимистичный и «усредненный» (золотая середина) и потом выбирают наиболее реалистичный;

3. Трендовый метод предполагает зависимость некоторых групп доходов и расходов лишь от фактора времени, исходит из постоянных темпов изменений или постоянных абсолютных изменений. Иногда этот метод называют экстраполяцией — распространением на будущее тенденций, сложивших в прошлом;

4. Экономико-математическое моделирование — создание условного, упрощенного образа реального объекта, процесса исследования или управления, адекватно отображающего существенные для целей исследования свойства реального объекта. Математическое моделирование применяется для имитации процесса при различных значениях параметров для получения представлений об изменении тех или иных его характеристик в связи с изменением параметров (балансовые модели, производственные функции); либо для финансово-экономического анализа деятельности и прогнозирования тех или иных параметров процесса, но для того, чтобы это можно было сделать, модель должна быть точной и адекватной;

5. методы финансовой математики — основаны на принципе неравноценности денег, относящихся к разным моментам времени. Неравноценность определяется тем, что любая сумма может быть инвестирована и может принести доход. Следовательно, сегодняшние деньги в этом смысле ценней будущих, а будущие поступления менее ценны, чем современные. «Очевидным следствием принципа «неравноценности» является неправомерность суммирования денежных величин, относящихся к разным моментам времени. Подобного рода суммирование допустимо лишь тогда, когда фактор времени не имеет значения.»[29] .

Таким образом, методы финансового прогнозирования различаются по затратам и объемам предоставляемой итоговой информации: чем сложнее метод, тем больше связанные с ним затраты и объемы получаемой с его помощью информации. Для обработки информации широко применяются компьютерная техника и специализированные пакеты программного обеспечения.

Субъекты хозяйствования самостоятельно решают вопрос о целесообразности составления финансовых прогнозов. В частности, бюджетные учреждения согласно Бюджетному кодексу РФ, финансовые прогнозы составлять не обязаны. Остальные некоммерческие организации также обычно их не разрабатывают. Коммерческие же, напротив, разрабатывают с особой тщательностью, обычно по форме, аналогичной финансовому плану. Такой подход позволяет обеспечить преемственность финансового планирования и финансового прогнозирования. Кроме того, коммерческие организации могут составлять прогноз прибыли и убытков, движения денежных средств, прогноз пассивов и активов.

Финансовое прогнозирование обычно считается подготовительным этапом к составлению финансового плана. Однако, грань между финансовым прогнозом и финансовым планом на практике очень тонка. Отличие финансового прогнозирования от финансового планирования заключается в том, что при прогнозировании оцениваются возможные будущие финансовые последствия принимаемых решений и внешних факторов, а при планировании фиксируются финансовые показатели, которых компания стремится достичь в будущем. Обычно финансовый план отличает большая степень определенности, хотя в нем и содержится определенная доля прогноза. Финансовый прогноз всегда предшествует составлению финансового плана, он не является обязательным для исполнения, более того, иногда прогноз составляется с целью именно избежать прогнозируемых последствий. План же обязателен для исполнения, его отличает адресность и конкретность, он утверждается соответствующими органами или должностным лицом.

Успешное управление финансами на макроуровне безусловно подразумевает составление и использование различных прогнозов. На общегосударственном и территориальном уровнях финансовый прогноз составляется в виде баланса финансовых ресурсов (страны, региона)[30] . «Баланс финансовых ресурсов представляет собой прогноз формирования и использования финансовых ресурсов»[31] . Сводный финансовый баланс Российской Федерации составляется в целях оценки объемов финансовых ресурсов при разработке прогноза социально-экономического развития Российской Федерации и проекта федерального бюджета на очередной финансовый год и плановый период и влияния федеральной политики в области экономического развития на показатели прогноза социально-экономического развития Российской Федерации (ст. 175 БК РФ). Составление баланса финансовых ресурсов является одним из подготовительных этапов к составлению проект бюджета РФ. Планирование финансовых ресурсов в системе управления финансами на макроуровне в РФ осуществляется при помощи системы бюджетов, которая включает в себя три уровня: федеральный, региональный, местный.

Составление проекта бюджета основывается на:

- Бюджетном послании Президента Российской Федерации;

- прогнозе социально-экономического развития, который разрабатывается на период не менее трех лет.

- основных направлениях бюджетной и налоговой политики.

Проект федерального бюджета и проекты бюджетов государственных внебюджетных фондов Российской Федерации составляются и утверждаются сроком на три года - очередной финансовый год и плановый период. На федеральном уровне и в ряде субъектов Российской Федерации осуществлен переход к формированию годового бюджета как составной части 3-летнего финансового плана. После утверждения проекта бюджета соответствующим законодательным органом начинается его исполнение — действия по мобилизации и использованию бюджетных средств. Важным этапом управления финансами государства является контроль за исполнением бюджета, осуществляемый согласно текущему законодательству, представительными органами власти, Счетной палатой РФ и контрольно счетными палатами на местах, финансовыми и налоговыми органами.

Произведем анализ доходов и расходов федерального бюджета РФ.

планирование финансовый прогнозирование

2. Анализ федерального бюджета РФ как финансового плана

Государственный бюджет, как и любой другой вид финансового плана, включает в себя доходную и расходную части. Доходы государственного бюджета делятся на налоговые и неналоговые и на безвозмездные поступления. Выделяют следующие основные направления расходов федерального бюджета: общегосударственные вопросы, национальная оборона, национальная безопасность и правоохранительная деятельность, национальная экономика, жилищно-коммунальное хозяйство, охрана окружающей среды, образование, культура, кинематография и средства массовой информации, здравоохранение и спорт, социальная политика, межбюджетные трансферты.

Таблица 1 Исполнение федерального бюджета РФ в 2005-2008 годах

| Год | 2005 | 2006 | 2007 | 2008 | 2009 (прогноз)[32] |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Доходы, руб. | 5,125 | 6,28 | 7,76 | 9,276 | 6,561 |

| Расходы | 3,539 | 4,28 | 6,13 | 7,571 | 9,845 |

| Профицит | 1,586 | 2,00 | 1,63 | 1,705 | -3,028 |

В таблице 1 приведены данные об исполнении федерального бюджета по доходам и расходам в 2005-2008 гг. В зависимости от ситуации в стране объем доходов и расходов меняется.

Таблица 2 Темпы роста и прироста доходов и расходов федерального бюджета за 2005-2008 г

| Год | Доходы | Абсолютный прирост (цепной), млн. руб., |

Темп роста, % цепной, |

Темп прироста, % цепной, |

Расходы | Абсолютный прирост (цепной), млн. руб., |

Темп роста, % цепной |

Темп прироста, % цепной, |

| 2005 | 5,125 | - | - | - | 3,539 | - | - | - |

| 2006 | 6,28 | 1,16 | 122,54 | 22,537 | 4,28 | 0,74 | 120,94 | 20,938 |

| 2007 | 7,76 | 1,48 | 123,57 | 23,567 | 6,13 | 1,85 | 143,22 | 43,224 |

| 2008 | 9,28 | 1,52 | 119,59 | 19,588 | 7,571 | 1,44 | 123,51 | 23,507 |

Из таблицы 2 видно, что на протяжении 2005-2008 годов наблюдался рост доходов и расходов федерального бюджета в абсолютном выражении — об этом свидетельствуют положительные значения абсолютных приростов и темпов роста и прироста. Наблюдает восходящий тренд. Обычно, при наличии устойчивой тенденции можно применить метод экстраполяции для прогнозирования. Однако, в данном случае тренд был нарушен в конце 2008 года в результате экономического кризиса. Несмотря на это, в ноябре 2008 года был принят закон «О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов», где устанавливались следующие доходы и расходы федерального бюджета:

Таблица 3

Начальные показатели федерального бюджета на 2009-2011 г

| Год | 2009 | 2010 | 2011 |

| Доходы, трлн. руб. | 10,93 | 11,73 | 12,84 |

| Расходы, трлн. руб. | 9,02 | 10,32 | 11,32 |

Показатели в табл. 3. довольно оптимистичные, поэтому они будут скорректированы еще не раз. По позднейшим прогнозам (табл. 1, графа 6), в 2009 году федеральный бюджет будет дефицитным. В абсолютных цифрах дефицит бюджета в 2010 году составит 3 трлн. руб., в 2011 году - 2,012 трлн. руб., в 2012 году - 1,5559 трлн. руб.[33] В данный момент для прогнозирования в основном используются экспертные оценки.

В идеале доходная и расходная части должны быть равны друг другу т.е. бюджет должен быть сбалансирован, но на практике этого сложно добиться. Если расходы превышают доходы, то образуется дефицит, который покрывается путем эмиссии денег (как сейчас поступают США), выпуском государственных займов, путем ужесточения налогообложения, или из других источников (например, как в России в 2009-2010 — из Резервного фонда). Если же доходы больше расходов, то образуется профицит, который не считается однозначно положительным явлением, поскольку он может означать, что расходы бюджет недостаточны, что налоговое бремя слишком велико. Кроме того, несбалансированность бюджета может возникать как в результате случайных обстоятельств, так и в результате ошибок в планировании и прогнозировании макроэкономических событий.

В России с начала 2000-х наблюдалось постоянное превышение доходов над расходами — профицит, который направлялся в специальный Стабилизационный фонд, который на 1 января 2007 г. в рублевом эквиваленте составлял 2,34 трлн. руб., на 1 января 2008 г. — 3,84 трлн. руб.[34] В дальнейшем с 1 февраля 2008 г. Стабфонд был разделен на Резервный фонд и Фонд национального благосостояния. В условиях благоприятной внешней конъюнктуры Резервный фонд на 1 февраля 2009 возрос до 4,9 трлн. руб., ФНБ увеличился в 2,5 раза и составил 2,9 трлн. руб.[35] Однако уже на начало 2010 Резервный фонд РФ года составит 1,55 трлн. руб., ФНБ на конец 2009 года будет равен 2,8 трлн. руб., к концу 2012 года его размер уменьшится до 0,94 трлн. руб.[36] , поскольку этими деньгами будет покрываться дефицит бюджета. Налоговые доходы составляют значительную часть доходов бюджета (табл. 2.)

Таблица 4

Доходы федерального бюджета РФ в 2006-2008 гг., трлн. руб

| Показатели | 2006 | 2007 | 2008 | |||

| В трлн. руб | В % | В трлн. руб | В % | В трлн. руб | В % | |

| Доходы | 6,28 | 100 | 7,76 | 100 | 9,27 | 100 |

| Налоговые | 3,76 | 59,87 | 4,66 | 60,05 | 5,34 | 57,61 |

| Неналоговые | 2,52 | 40,13 | 3,10 | 39,95 | 3,93 | 42,39 |

Если рассмотреть структуру доходов федерального бюджета, то можно увидеть, что соотношение между налоговыми и неналоговыми доходами остается приблизительно одинаковым, рост наблюдается в абсолютном выражении (рис.1.)

Рис. 1. Налоговые и неналоговые доходы федерального бюджета в 2006-2008 гг

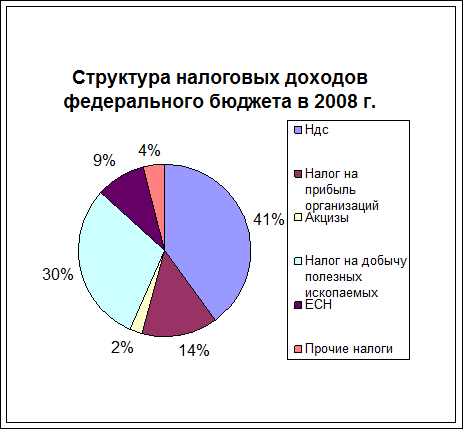

Если рассмотреть структуру налоговых доходов федерального бюджета, то наибольший вклад в формирование доходов вносят следующие налоги (рис.2.): НДС, налог на добычу полезных ископаемых и налог на прибыль организаций.

Рис. 2. Структура налоговых доходов федерального бюджета в 2008 г

Расходы бюджета — затраты, формируемые в связи с выполнением государством своих конституционных и уставных функций. Расходы бюджета отличает: распределение и использование средств на законодательной основе; безвозмездность и безвозвратность, целевой характер использования, ориентация на максимальный результат при минимальных затратах.

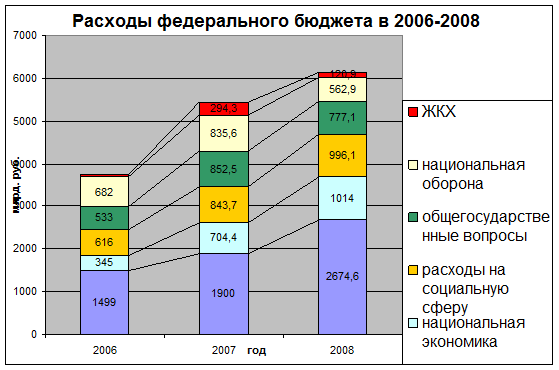

Таблица 5. Расходы федерального бюджета в 2006-2008 гг

| Расходы в 2007 | 2006 | 2007 | 2008 |

| общегосударственные вопросы | 533 | 852,5 | 777,1 |

| национальная оборона | 682 | 835,6 | 562,9 |

| национальная безопасность и правоохранительная деятельность | 550 | 668 | 574 |

| национальная экономика | 345 | 704,4 | 1014 |

| ЖКХ | 53 | 294,3 | 120,9 |

| расходы на социальную сферу[37] | 616 | 843,7 | 996,1 |

| охрана окружающей среды | 6,6 | 8,2 | 10,2 |

| межбюджетные трансферты | 1499 | 1900 | 2674,6 |

Рис. 2. Расходы федерального бюджета в 2006-2008 гг

Из таблицы 5 и рис.2. видно, что значительную часть расходов федерального бюджета составляют межбюджетные трансферты (33-39%). Трансферты — это безвозмездные перечисления денежных средств из бюджетов различных уровней получателям: гражданам, предприятиям, бюджетам других уровней. Межбюджетные трансферты из федерального бюджета предоставляются в форме: дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации; субсидий и субвенций бюджетам субъектов Российской Федерации; межбюджетных трансфертов бюджетам государственных внебюджетных фондов. С другой стороны, из года в год наблюдается дефицит ряда бюджетов субъектов РФ, что связано в основном с недостаточностью налоговых доходов. Не раз высказывались предложения, чтобы хоты бы часть НДС шла в бюджеты субъектов РФ. Это упростило бы взаимоотношения между федеральным и региональным бюджетами, позволив бы последним располагать большим количеством средств для выполнения своих функций, дало бы большую самостоятельность в принятии решений.

В 2009 г., несмотря на дефицит, было принято решение существенно не сокращать расходы бюджета, в особенности расходы на социальную сферу. Также, было произведено перераспределение около 141,77 миллиарда рублей[38] из одних статей расходов на другие в связи с экономией средств. В 2010-2012 г. также не планируется сокращение расходов на социальную сферу, т.к. это одно из важных направлений бюджетной политики.

В настоящее время, как на макро-, так и на микроуровне, большое внимание уделяется проблемам финансового планирования и прогнозирования.

3. Пути совершенствования финансового планирования

3.1 Зарубежный опыт финансового планирования и прогнозирования

За рубежом в практике финансового планирования хорошо зарекомендовали себя методы управления финансами, основанные на системе бюджетирования. Бюджет в этом случае представляет собой выраженную в стоимостных показателях программу действий (план) в области производства, закупок сырья или товаров, реализации производственной продукции и т.д. В программе действий должна быть обеспечена временная и функциональная координация отдельных мероприятий.

«В зарубежной литературе, посвященной вопросам финансового планирования, обычно различают две схемы работ по составлению бюджетов: по методу break-down (сверху вниз) и по методу build-up (снизу вверх)»[39] . По методу break-down работа по составлению бюджета начинается «сверху», т.е. руководство фирмы определяет цели и задачи, в частности плановые показатели по прибыли. Затем, по мере продвижения на более низкие уровни структуры эти показатели все более детализируются и включаются в планы подразделений. При применении метода build-up порядок действий иной. Расчет показателей производится сначала на уровне подразделений, и затем только руководители сводят эти показатели в единый бюджет.

Методы break-down и build-up представляют собой две противоположные тенденции, поэтому ряд специалистов рекомендует использовать только один из этих методов. Однако некоторые специалисты считают, что наиболее эффективно планирование по принципу «сразу всеми»[40] , сущность которого состоит в одновременном использовании обоих методов.

Зарубежные методики финансового планирования предполагают, что в основе бюджетирования лежит подготовка главного бюджета, состоящего из интегрированных друг с другом и отражающих различные стороны деятельности: операционного, финансового, бюджета денежных средств, капиталовложений, дополнительного.

Операционный бюджет (operatingbudget) используется для расчета затрат на производимую продукцию или оказываемые услуги, позволяя проанализировать производственные и операционные аспекты деятельности организации.

Финансовый бюджет (financialbudget) используется для анализа финансовых условий подразделения с помощью анализа соотношения активов и обязательств, денежного потока, оборотного капитала, прибыльности.

Бюджет денежных средств (cashbudget) используется для планирования и управления денежным потоком, содержит ожидаемые поступления и платежи денежных средств за установленный период, помогая поддерживать баланс денежных средств, не допуская как скопления неработающих денег, так и их дефицита.

Бюджет капиталовложений (capitalexpenditurebudget) описывает ключевые долгосрочные планы и приобретаемые основные средства. Бюджет классифицирует проекты по целям.

Дополнительный бюджет (supplementalbudget) предусматривает финансирование расходов, не включенных в основной бюджет.

Некоторые специалисты выделяют ряд других бюджетов: приростной (incrementalbudget), добавочный (add-onbudget), скобочный (bracketbudget), модифицированный (stretchbudget), пооперационное бюджетирование (activitybasedbudget), стратегический бюджет (strategicbudget), целевой (targetbudget). Однако перечисленные виды бюджетов представляют собой скорее методы бюджетирования.

За рубежом для разработки основного бюджета необходимо составить множество так называемых поддерживающих бюджетов.

Рассмотрим основные проблемы финансового планирования и прогнозирования в РФ и пути их решения.

3.2 Пути совершенствования финансового планирования и прогнозирования в России

На уровне хозяйствующих субъектов основными направлениями совершенствования финансового планирования является широкое применение различных финансовых прогнозов, совершенствование долгосрочного планирования и прогнозирования, использование зарубежных методик с предварительной их адаптацией к российским условиям, автоматизация управленческого учета.

На макроуровне частично основные направления финансового планирования и прогнозирования выражаются в ежегодном Бюджетном послании Президента РФ.

На данный момент в целях обеспечения преемственности и предсказуемости бюджетных проектировок, формирования среднесрочных ориентиров для бизнеса осуществляется переход всех бюджетов бюджетной системы Российской Федерации к среднесрочному финансовому планированию, т.е. федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации формируются и утверждаются на 3-летний период. В целях обеспечения достоверности экономического прогнозирования как одной из основополагающих предпосылок для улучшения качества бюджетного планирования необходимо существенно повысить надежность и расширить горизонт прогноза социально-экономического развития, повысить его качество.

Следует сформировать современную правовую и методическую базу средне- и долгосрочного государственного прогнозирования социально-экономического развития страны.

«Начиная с 2009 года проекты федерального бюджета и бюджетов государственных внебюджетных фондов на очередной 3-летний период должны формироваться с учетом основных параметров бюджетных прогнозов на 15-летний период, а по отдельным направлениям — на более отдаленную перспективу»[41] . Долгосрочное бюджетное планирование должно повысить эффективность расходов бюджета, выступая в то же время сдерживающим фактором для их необоснованного роста. Необходимо разработать долгосрочную бюджетную стратегию на период до 2023 года, которая должна включать в себя основные параметры бюджетной системы, выявлять долгосрочные риски и устанавливать целевые ориентиры.

Должно происходить внедрение программно-целевого принципа бюджетного планирования. В настоящий момент вводятся целевые программы, государственные и муниципальные задания, многолетние государственные и муниципальные контракты, направленные на развитие транспортной инфраструктуры, образования, поддержку современных технологий и инноваций, пропаганду здорового образа жизни.

Одновременно, необходимо совершенствовать контроль за эффективностью бюджетных расходов. На федеральном уровне должна быть сформирована система мониторинга эффективности бюджетных расходов, а также оценки эффективности использования финансовых ресурсов, передаваемых государственным корпорациям.

В условиях экономического кризиса, зависимости экономики России от цен на сырье, дефицита бюджета бюджетное планирование должно базироваться на консервативных прогнозах. Несмотря на то, что изначально в бюджете на 2009-2011 г. планировался профицит, необходимо адаптироваться к меняющимся условиям и оперативно корректировать бюджет РФ в зависимости от ситуации. Скорее всего, 2010-2012 годы будут дефицитными.

Также, в настоящий момент производится пересмотр объемов и структуры бюджетных расходов с целью экономии средств, однако нельзя сокращать расходы на социальную сферу, приоритетные национальные проекты и государственные программы — т.е. необходимо исполнять взятые ранее обязательства по социально-экономическому развитию страны, тем более что накопленные резервы это пока позволяют. Если ресурсов мало, то следует тщательнее продумывать направления их использования.

Однако следует ограничить дефицит бюджета. Планируемый дефицит бюджета должен будет компенсироваться из Резервного фонда, поэтому следует обеспечить эффективное управление его средствами. Также, не исключено, что, скорее всего, придется прибегнуть и к иностранным заимствованиям.

Также, в условиях хронической несбалансированности большинства региональных и местных бюджетов в сторону дефицита следует реформировать налоговую систему РФ с целью обеспечить эти бюджеты достаточными налоговыми поступлениями. Здесь не имеется в виду повышение налогов. Если изначально треть федерального бюджета тратится на помощь регионам, то не разумнее ли, чтобы некоторая немного бльшая часть налогов, собираемых в регионе, сразу поступала в региональный бюджет, чтобы недостающие средства не изыскивались потом из каких либо других источников, в т.ч. и из федерального бюджета. В частности, регионам можно оставлять часть НДС. Это позволило бы уменьшить количество перераспределений финансовых ресурсов и упростить процесс планирования доходов и расходов бюджетов субъектов РФ.

Заключение

На основании материала, изложенного в данной курсовой работе можно сделать следующие выводы:

1) Управление финансами включает в себя финансовое планирование и прогнозирование, оперативное управление и контроль. Финансовое планирование представляет собой процесс принятия целевых установок количественного и качественного характера и определение путей наиболее эффективного их достижения. Финансовое планирование базируется на результатах финансового прогнозирования, которое представляет собой выявление ожидаемой в перспективе картины состояния финансовых ресурсов и потребности в них, возможные варианты осуществления финансовой деятельности.

2) Результатом финансового планирования является составление финансового плана. На макроуровне финансовыми планами являются бюджет (федеральный, региональный, местный) и бюджеты государственных внебюджетных фондов. На микроуровне финансовый план может составляться в форме баланса доходов и расходов, сводного бюджет, сметы доходов и расходов. Его конкретный вид определяется организационной формой субъекта и отражается в его уставных документах.

3) Выделяют следующие методы финансового планирования — метод экономического анализа, методы экстраполяции, индексный, нормативный, программно-целевой, оптимизации плановых решений, балансовый метод, которые применяются на различных этапах составления финансового плана. В процессе финансового прогнозирования применяются трендовый метод, методы экспертных оценок, экономико-математического моделирования, финансовой математики, разработка сценариев.

4) Основными направлениями совершенствования финансового планирования являются: 1) переход всех бюджетов бюджетной системы Российской Федерации к среднесрочному финансовому планированию в целях обеспечения преемственности и предсказуемости бюджетных проектировок, формирования среднесрочных ориентиров для бизнеса; 2) повышение надежности и расширение горизонта прогноза социально-экономического развития; 3) больше внимания будет уделяться долгосрочному финансовому планированию путем разработки долгосрочной бюджетной стратегии, которая должна включать в себя основные параметры бюджетной системы, выявлять долгосрочные риски и устанавливать целевые ориентиры; 4) внедрение и широкое применение программно-целевого метода планирования, ориентация на эффективное и экономное расходование средств.

Список использованной литературы

1. Бюджетный кодекс Российской Федерации. – М.: ТК Велби, Изд-во Проспект, 2008.

2. Финансовая математика: математическое моделирование финансовых операций: учебное пособие/ Под. ред. Половникова В.А., Пилипенко А.И. — М.: Вузовский учебник, 2004.

3. Финансы. Денежное обращение. Кредит: учебник для вузов/ Под ред. проф. Поляка Г.Б. — М.: ЮНИТИ-ДАНА, 2001.

4. Финансы: учебник /под ред. Дробозиной Л.А. — М.: Финансы и статистика, 1999.

5. Финансы: учебник для вузов/ под ред. Поляка Г. Б. — М.: ЮНИТИ-ДАНА, 2003.

6. Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008.

7. Чернецов С.А. Финансы, денежное обращение и кредит: учебное пособие. М.: Магистр, 2008

8. Васильева Т. Стабилизационный фонд через год после разделения: доходность 5,4%. Финансы. – 2009. —№2.

9. Золотарев С.Н. Зарубежный опыт бюджетирования как метода финансового планирования Финансы. – 2009. – №1.

[1] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 65.

[2] Финансы. Денежное обращение. Кредит: учебник для вузов/ Под ред. проф. Поляка Г.Б. — М.: ЮНИТИ-ДАНА, 2001. стр. 305.

[3] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 67.

[4] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 69.

[5] Там же, стр. 93.

[6] Финансы: учебник /под ред. Л.А..Дробозиной.- М.: Финансы и статистика, 1999. стр. 41.

[7] Финансы. Денежное обращение. Кредит: учебник для вузов/ Под ред. проф. Поляка Г.Б. — М.: ЮНИТИ-ДАНА, 2001. стр. 507.

[8] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 93.

[9] Чернецов С.А. Финансы, денежное обращение и кредит: учебное пособие. — М.: Магистр, 2008, стр. 170.

[10] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 93.

[11] Чернецов С.А. Финансы, денежное обращение и кредит: учебное пособие. — М.: Магистр, 2008, стр. 180.

[12] Финансы: учебник для вузов/ под ред. Поляка Г. Б. — М.: ЮНИТИ-ДАНА, 2003, стр. 480.

[13] Финансы: учебник для вузов/ под ред. Поляка Г. Б. — М.: ЮНИТИ-ДАНА, 2003, стр. 482.

[14] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 107.

[15] Бюджетный кодекс Российской Федерации. – М.: ТК Велби, Изд-во Проспект, 2008. стр. 6.

[16] Финансы. Денежное обращение. Кредит: учебник для вузов/ Под ред. проф. Поляка Г.Б. — М.: ЮНИТИ-ДАНА, 2001. стр. 262.

[17] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008. стр. 109.

[18] Финансы: учебник для вузов/ под ред. Поляка Г. Б. — М.: ЮНИТИ-ДАНА, 2003. стр. 487.

[19] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008, стр. 111.

[20] Чернецов С.А. Финансы, денежное обращение и кредит: учебное пособие. — М.: Магистр, 2008, стр. 172.

[21] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008, стр. 112.

[22] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008, стр. 104.

[23] Финансы: учебник для вузов/ под ред. Поляка Г. Б. — М.: ЮНИТИ-ДАНА, 2003. стр. 491.

[24] Чернецов С.А. Финансы, денежное обращение и кредит: учебное пособие. — М.: Магистр, 2008, стр. 173.

[25] http://www.programs-gov.ru/ 7_4.php.htm.

[26] www.roskazna.ru.

[27] Чернецов С.А. Финансы, денежное обращение и кредит: учебное пособие. — М.: Магистр, 2008, стр. 178.

[28] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008, стр. 97.

[29] Финансовая математика: математическое моделирование финансовых операций: учебное пособие/ Под. ред. Половникова В.А., Пилипенко А.И. — М.: Вузовский учебник, 2004, стр. 32.

[30] Финансы: учебник/ под ред. Грязновой А.Г., Маркиной Е.В. — М.: «Финансы и статистика», 2008, стр. 98.

[31] Там же, стр. 100.

[32] http://www.rian.ru/trend/budget_economic_crisis_25022009.

[33] http://www.rian.ru/trend/budget_economic_crisis_25022009.

[34] http://www.finans-ekonomika.ru/2225________.htm

[35] Васильева Т. Стабилизационный фонд через год после разделения: доходность 5,4%. //Финансы. – 2009. —№2. – стр. 78.

[36] http://www.rian.ru/trend/budget_economic_crisis_25022009.

[37] В группу «расходы на социальную сферу» объединены образование; здравоохранение, физическая культура и спорт; культура, кинематография и средства массовой информации; социальная политика.

[38] http://www.rg.ru/sujet/3333.html

[39] Золотарев С.Н. Зарубежный опыт бюджетирования как метода финансового планирования//Финансы. – 2009. – №1. – стр. 69.

[40] Там же, стр. 69.

[41] http://www.kremlin.ru/acts «Бюджетное послание Президента РФ о бюджетной политике в 2010–2012 годах»