Финансовое стимулирование привлечения иностранного капитала в национальную экономику Республики Узбекистан

СОДЕРЖАНИЕ: #ФАЙЛ: #ТЕМА: Финансовое стимулирование привлечения иностранного капитала в национальную экономику Республики Узбекистан. #НАЗНАЧЕНИЕ: Курсовая

Министерство Высшего и Среднего Специального Образования Республики Узбекистан

Ташкентский Финансовый Институт

Кафедра : «Финансы»

Курсовая работа

На тему: «Финансовое стимулирование привлечения

иностранного капитала в национальную экономику

Республики Узбекистан»

Выполнил : студент 3-го

курса группы ММ-20

Чен Владимир.

Проверила : Алиева Л.К

Ташкент-2001

П л а н

Введение

1. Экономическое содержание, понятие и сущность инвестиций.

2. Роль иностранных инвестиций в развитии экономики Республики Узбекистан

3. Индикаторы привлекательности для иностранных инвесторов в Республику Узбекистан:

а) инвестиционный климат;

б) финансовые льготы иностранных инвесторов

4. Проблемы в связи с привлечением иностранного капитала в экономику Республики Узбекистан

Заключение

Список используемой литературы.

Введение.

Мысль о том, что инвестиции являются двигателем экономики, обеспечивающим и движение вперед, - эта аксиома любой экономической теории. Каждое государство должно прилагать усилия для привлечения в первую очередь в сферу материального производства как отечественных, так и иностранных инвесторов. С этой целью разрабатывается и реализуется определенная инвестиционная политика, формируется соответствующий инвестиционный климат. Экономические реформы, последовательно осуществляемые в независимом Узбекистане, предполагают достижения рациональных отраслевых, воспроизводственных и территориальных пропорций, развитие интеграционных процессов, обеспечение экономического роста и др. Решение всей совокупности указанных проблем тесно связано с проведением соответствующей инвестиционной политики, формированием действенной системы регулирования и поддержки инвестиционных процессов. Президент И.А. Каримов на I сессии Олий Мажлиса Республики Узбекистан второго созыва отметил, что « … следует создать еще более благоприятные законодательные условия, гарантии и экономические стимулы для широкого привлечения иностранных инвестиций в экономику страны, прежде всего прямых инвестиций. Необходимо добиваться, чтобы иностранные инвестиции активно участвовали в структурных преобразованиях нашей экономики, ускорение технического перевооружения и модернизации производства».

1.Экономическое содержание понятие и сущность инвестиций .

Понятие “инвестиции” используется как в широком, так и в узком смысле этого слова. Однозначно определить его содержание и сущность очень сложно. В разных разделах экономической науки, а также применительно к различным направлениям практической деятельности в него вкладывается разный смысл, исходя из особенностей сферы и объектов приложения. Дословно в переводе с латинского слова “invest” обозначает “вкладывать”.

Содержание понятия “инвестиции” в Законе Республики Узбекистан

“Об инвестиционной деятельности” определяется как “материальные и нематериальные блага и права на них, вкладываемые в объекты экономической и иной деятельности”.

Рассматривая сущность этой категории, следует отметить, что в современной литературе очень часто встречается отождествление ее с понятием “капитальные вложения”. В этих случаях инвестиции определяются как вложения средств в производство основных фондов, однако, это не совсем корректно, так как вложения делаются и в оборотные активы, и в отдельные виды нематериальных активов, и в различные финансовые инструменты.

На макроэкономическом уровне под инвестициями понимается часть затрат, направленных на воспроизводство средств производства, прирост жилого фонда, товарных запасов и т.п. то есть не потребленную в текущем периоде часть ВВП, направленную на прирост капитала.

На макроуровне и в теории производства под инвестициями имеют в виду процесс организации воспроизводства нового капитала, в том числе средств производства и интеллектуального потенциала.

В теории финансов инвестиции связываются с приобретением реальных или финансовых активов, то есть по существу это современные затраты с целью получения доходов в будущем. Другими словами, это обмен определенной сегодняшней стоимости на, возможно, неопределенную будущую стоимость. В экономике в целом инвестиции трактуются как процесс накопления капитала. В последнем определении в качестве основного критерия отражаются будущие интересы и связанные с ними риски.

И так, инвестиции - это то, что “ откладывается” на завтра, чтобы как можно больше и эффективнее употребить в будущем. Одну их часть составляют потребительские блага, не используемые в текущем периоде, а откладываемые в запас (не увеличение запасов); другие ресурсы, направляемые на расширение производства (вложение в здания, сооружения, машины, оборудования и т.д.)

Промышленные предприятия и все остальные постоянно сталкиваются с необходимостью инвестиций, т.е. с вложением средств (внутренних и внешних) в различные программы и отдельные мероприятия с целью организации новых, поддержание и развитие действующих производств

(производственных мощностей), технической подготовки производства, получения прибыли и других конечных результатов, например природоохранных, социальных и др. Это денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины и оборудования, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности с целью получения прибыли (дохода) и достижения социального эффекта.

По финансовому определению инвестиции – это все виды активов (средств), вкладываемые в хозяйственную деятельность в целях получения дохода; по экономическому – расходы на создание, расширение или реконструкцию и техническое перевооружение основного и оборотного капитала.

Одни вложения капитала будут влиять только на составляющие расходов, например на затраты, ведущие к снижению издержек, другие как на доходы, так и на расходы. Прогнозирование влияние инвестиций на статьи доходов и расходов – сравнительно трудоемкая задача, так как сложно оценить объемы их приращения или, наоборот, снижения. Инвестиции в производственные мощности для выпуска новой продукции (товаров, услуг) могут потребовать увеличение оборотного капитала .При продаже продукции в кредит увеличивается дебиторская задолженность и т.д.

Можно предположить, что все средства, вложенные в оборотный капитал, полностью превратятся в денежный поток после осуществления проекта. Это может случиться при условии, что все склады будут освобождены от готовой продукции и незавершенного производства, дебиторская задолженность получена, а кредиторская – выплачена. Если по окончанию деятельности в рамках проекта остаток оборотного капитала и можно вернуть, то инвестиции имеют конечную стоимость, которую необходимо принимать во внимание.

Инвестиции осуществляют юридические и физические лица, которые по отношению к степени коммерческого риска подразделяются на инвесторов, предпринимателей, спекулянтов, игроков. Инвестор – юридическое или физическое лицо, которое при вложении капитала, большей частью чужого, думает, прежде всего, о минимизации риска. Инвестор – посредник в финансировании капиталовложений. Предприниматель – это тот, кто вкладывает свой собственный капитал при определенном риске. Спекулянт готов идти на определенный, заранее рассчитанный риск; игрок – на любой риск.

Инвестиции дифференцируются на базе самых различных признаков: выделяют чистые, связанные с необходимостью увеличения основного капитала, и валовые, обусловленные необходимостью возмещения износа основных фондов. Инвестиции выделяются по объектам приложения. Этими объектами могут быть: имущество, финансовые инструменты, нематериальные ценности. По направлению действия инвестиции можно выделить: замену, расширение, рационализацию, обновление состава фондов и т.п. С точки зрения целей и связанных с ними рисков бывают инвестиции:

венчурные (рисковые);

прямые;

портфельные;

аннуитет.

Рисковые инвестиции , или венчурный капитал, - это термин, применяемый, для обозначения рискованного капиталовложения. Венчурный капитал представляет собой инвестиции в форме выпуска новых акций, производимые в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в несвязанные между собой проекты в расчете на быструю окупаемость вложенных средств. Капиталовложения, как правило, осуществляются путем приобретения части акций предприятия-клиента или предоставления ему ссуд, в том числе с правом конверсии последних в акции. Рисковые вложения капитала обусловлено необходимостью финансирования мелких инновационных фирм в областях новых технологий. Рисковый капитал сочетает в себе различные формы приложения капитала: ссудного, акционерного, предпринимательского. Он выступает посредником в учредительстве стартовых наукоемких фирм, так называемых венчуров.

Прямые инвестиции представляют собой вложения в уставный капитал хозяйствующего субъекта с целью извлечения дохода и получения, прав на участие в управлении данным субъектом.

Портфельные инвестиции связаны с формированием портфеля и представляет собой приобретение ценных бумаг и других активов. Портфель- совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика. В портфель могут входить ценные бумаги одного типа или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства, страховой полис и др.)

Аннуитет (нем. annuitat- ежегодный платеж) – инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени, обычно после выхода на пенсию. В основном это вложение средств в страховые и пенсионные фонды. Страховые компании и пенсионные фонды выпускают долговые обязательства, которые их владельцы хотят использовать на покрытие непредвиденных расходов в будущем. Страхование жизни проводится на случай преждевременной смерти для того, чтобы обеспечить финансовую безопасность лиц, зависящих от страхуемого материально. Пенсионные фонды обеспечивают своих клиентов денежными средствами на период после выхода на пенсию. Страховые компании при страховании жизни могут предложить получателю денег по страховому полису единовременную выплату или аннуитет.

С точки зрения субъектов инвестирования различают частные инвестиции, осуществляемые за счет собственного частного капитала, займов (включая облигационные), а также привлеченного капитала; и государственные инвестиции, реализуемые за счет бюджетных ассигнований, долгосрочных ссуд и других привлеченных ресурсов.

В законе “Об инвестиционной деятельности” инвестиции дифференцированы по объекту назначения. Соответственно выделяются:

капитальные (в реальные активы);

инновационные (на разработку и основание нового поколения техники и новых технологий);

социальные (в развитии человеческого потенциала, навыков, производственного опыта, в иные формы нематериальных благ).

Объектами инвестирования (вложения средств) могут быть строящиеся, реконструируемые или расширяемые предприятии, здания и сооружения, другие основные фонды, ориентированные на решение определенной задачи (например, на производство новых товаров или услуг, увеличение их объема или улучшение качества и т.д.)

Они различаются по объемам производства (масштаб проекта, производству продукции, работ, услуг), направленности (производственные, социальные и др.), характеру и содержанию периода (этапов) осуществления проектов (н весь период или только отдельные этапы), формам собственности (государственная или частная), характеру и степени участия государства (кредиты, пакет акций, налоговые льготы, гарантии и др.), окупаемости средств, эффективности конечных результатов и другим признакам.

Кроме того, различают начальные инвестиции, или нетто-инвестиции, осуществляемые на основании проекта при покупке предприятия (фирмы). Вместе с реинвестициями они образуют брутто-инвестиции

· Реинвестиции – это вновь освободившиеся инвестиционные ресурсы, используемые на приобретении или изготовлении новых средств производства и другие цели. Такие инвестиции могут быть направлены на замену имеющихся объектов новыми, рационализацию и модернизация технологического оборудования или процессов, изменение объемов выпуска (производства), диверсификацию, связанную с изменениями номенклатуры, созданием новых видов продукции, организацией новых рынков сбыта, на обеспечение выживания предприятия (фирмы) в перспективе (например, на НИОКР, подготовку кадров, рекламу, охрану окружающей среды и др.).

Вложение средств в производство, в ценные бумаги и т.п. целесообразно, если:

· чистая прибыль от данного вложения превысит чистую прибыль от помещения средств на банковский депозит;

· рентабельность инвестиций будет выше уровня инфляции;

· рентабельность данного проекта с учетом временной стоимости денег будет выше рентабельности альтернативных проектов;

· рентабельность активов предприятия после осуществления проекта увеличится (или, по крайней мере, не уменьшиться) и в любом случае превысит среднюю расчетную ставку по заемным средствам;

· рассматриваемый проект соответствует генеральной стратегической линии предприятия с точки зрения формирования рациональной ассортиментной структуры производства, сроков окупаемости затрат, наличия финансовых источников покрытия издержек, обеспечения стабильных, но скромных, либо, наоборот, концентрированных, но оттянутых во времени поступлений и т.п.

Вместе с тем следует подчеркнуть, что, несмотря на наличие подобных общих принципов, определение главных для того или иного хозяйствующего субъекта критериев выбора инвестиционной политики всегда весьма субъективно и зависит от преследуемых на данном конкретном этапе стратегических финансовых целей.

Однако при любой степени субъективности финансовый менеджер, принимая решения, должен учитывать временную стоимость денег, рискованность проекта и его привлекательность по равнению с альтернативными возможностями вложения средств плане максимизации доходов и увеличения имущества при приемлемой степени риска.

Таким образом, принятия решения об инвестициях основывается на анализе соотношения ожидаемой доходности и риска. Поэтому, определяя сущность инвестиций, всегда следует помнить, о том, что они связаны с различного рода риском и ожидаемыми доходами. Способность денег приносить доход зависит от источников их поступления и направлений их применения, то есть от того, откуда деньги приходят и во что они инвестируются. Следовательно, прослеживается неразрывная связь между надежностью источников капитала и правильностью инвестирования средств. По этим признакам инвестиции отличаются от других вложений

Лауреат Нобелевской премии по экономике (1990 г.) У.Ф.Шарк смысл термина “инвестирование” трактует так: “Расстаться с деньгами сегодня ради получения прибыли в будущем”, - и считает, что инвестировать средства можно, либо в финансовые активы. То есть содержание инвестиций состоит в том, что они вовлечены в процесс движения капитала, точнее сам процесс движения капитала отражает сущность инвестиций. Создающийся в этом движение прирост капитала должен быть достаточным для компенсации инвестору его отказа от использования имеющихся средств на потребление в настоящее время и вознаграждения его за риск возмещения потерь от инфляции в будущем. Из вышесказанного вытекает, что инвестиции – понятие более емкое, чем, “капиталовложение”. Инвестиции вовлекаются в процессы движения капитала. Они связываются на определенное время под конкретные активы. Их основная цель – сохранение стоимости капитала или его приумножение, а их главное отличие от капитала заключается в том, что по ним прогнозируется риск и определяется норма отдачи.

2. Роль иностранных инвестиций в развитии Республики Узбекистан.

Иностранные инвестиции – один из основных факторов, способствующих ускоренному экономическому развитию страны. Даже такие высокоразвитые государства как США, Германия, Франция, Япония, Великобритания и т.д. рассматривают постоянное привлечение иностранного капитала как необходимое средство роста их экономического потенциала, улучшения благосостояния граждан. Активизирующее влияние иностранных инвестиций наглядно доказывает и опыт стран, которые находятся в состоянии бурного экономического развития – Китай, Южная Корея, Сингапур, Малайзия и другие восточно-азиатские страны. Их правительства создали благоприятный климат, и результаты не замедлили сказаться.

Иностранные инвестиции играют важную роль в оказании помощи странам с переходным типом экономики в их эволюции к рыночной экономике. Именно это обстоятельство представляет собой для нас особый интерес. Остановимся на том, какие наиболее важные задачи, стоящие перед экономикой нашей республики, можно разрешить при помощи иностранных инвестиций.

1. Привлечение дополнительного инвестиционного капитала . Рынок капитала в республике только начинает развиваться, поэтому он не может обеспечить требуемых объемов капитала для крупных проектов. Кроме того, затруднен доступ к твердой валюте, необходимой для закупки товаров отсутствующих на местном рынке. Иностранные инвестиции позволяют решить сразу обе эти проблемы, т.к. они являются источником внешнего капитала. Иностранный инвестор (т.е. вкладчик, осуществляет инв-цию) неограничен относительной, неразвитостью местных рынков, капитала или способностью страны генерировать иностранный поток наличности путем экспорта товаров.

2. Доступ к передовой технике. Многие предприятия республики используют устаревшие оборудование и технологии, что значительно снижает производительность труда и приводят к производству товаров более низкого качества. Это влияет на их конкурентоспособность и уменьшает возможности зарабатывать твердую валюту. Иностранные инвестиции позволяют решить эту проблему, т.к. инвестиционные товары воплощают передовую технику, а предприятия могут использовать новые технологии. Альтернатива покупки прав на использование технологии требует затрат дорогостоящей иностранной валюты. Инновационные процессы позволяют резко увеличить производительность труда на предприятиях республики и будет стимулировать инвестиции в них.

3. Доступ к передовым методам управления. Иностранные инвесторы несут с собой передовые апробированные методы управления и предоставляют возможность их изучения и использованию. Такая передача опыта особенно важна в условиях создания СП, приватизации местных предприятий иностранными инвесторами. Выигрывают обе стороны – иностранная фирма – инвестор исполняет местные знания и контакты, а местные предприятия воспользуются предложенными методами, чтобы повысить производительность труда и улучшить качество продукции.

4. Улучшение доступа к мировому рынку . Иностранные инвесторы помогут осуществить доступ к распределенным каналам и обрести опыт продажи товаров на мировом рынке, что позволит развить экспортные возможности республики и создает надежный источник получения иностранной валюты.

5. Ускорение приватизации . Одно из необходимых условий перехода к рынку, успешного проведения приватизации объединения капиталов. Благодаря способности анализировать экономические возможности предприятия иностранные инвесторы окажут помощь, которая ускорит доступ к внешним источникам фондов и будет служить основой для образования капитала если активы первоначально продаются и если требуются инвестиции для реорганизации производства, изменение его структуры. Участие иностранных инвесторов может увеличить эффективность процесса путем реализации возможностей новых приватизированных предприятий.

В первые годы после обретения независимости инвестиционная активность резко снизилась из-за нестабильной номативно-правовой базы, быстрой инфляцией, спада производства и жесткой налоговой политики.

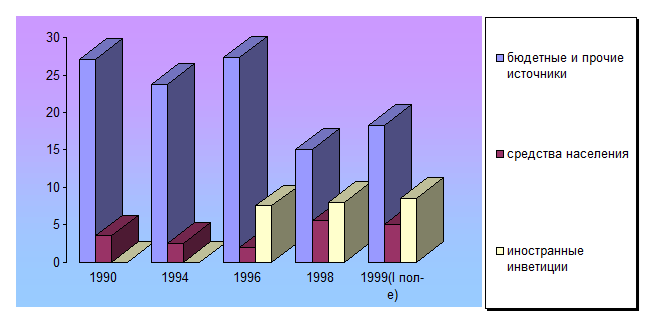

Схема. Накопления в основной капитал в % к ВВП Узбекистана за 1990-1998 годы .

Однако в результате формирования стратегии экономических реформ, создания полноценной правовой и финансовой системы начиная со второй половины 1995 г. наметилось заметное возрастание объемом капитальных вложений. В 1999г. их общий объем достиг 503215 млрд. сумов, т.е. увеличился по сравнению с 1998 г. в 1,3 раза. Более 2/3 совокупных инвестиций освоено в производственной сфере. Из них на приобретение оборудования и современных технологий направленно более 30%. Объем иностранных инвестиций в 1999 г. составил более 23332 млрд. сумов, хотя их доля по сравнению с 1998 годом несколько уменьшилась (на 2,9)

В общем объеме капитальных вложений увеличивается удельный вес средств предприятий и организаций. В 1999 г. этот показатель составил 22,8%. Банковские кредиты возросли с 10% в 1995 г. до 28,6% в 1999 г., а средства населения соответственно с 6,5% до 22,8 %.

Хотя проводимая в годы независимости инвестиционная политика была прежде всего нацелена на преодоление имеющихся структурных диспропорций и решение социальных задач посредством выбора инвестиционных приоритетов, нерешенных проблем в данной сфере еще немало.

Одним из ключевых направлений в инвестиционной политике Узбекистана на современном этапе является увеличение действенности капитальных инвестиций, посредством повышения степени и эффективности в сфере производства. Данный подход отражает переход к следующему этапу инвестиционной деятельности в национальной экономике. Основой выделения нового этапа является тот факт, что инвестиционная деятельность теперь осуществляется в условиях поступательного экономического роста (по результатам социально-экономического развития республики в 1998 г. объем производства ВВП увеличился на 4,4% промышленного производства – 5,8 и С/Х – на 4%). На этом этапе стоит вопрос но просто о восстановлении и увеличении совокупных масштабов капиталовложений, об их интенсивной форме, которая прежде всего выражается в эффективном совершенствовании структуры национального воспроизводства, создании условий для интенсификации вложений в наиболее эффективные, конкурентоспособные производства, дающие быструю отдачу позволяющие максимально увеличить доходы предприятий, населения и поступления в бюджет.

О целенаправленности инвестиционной деятельности в Узбекистане говорит ежегодно принимаемая и реализуемая правительством Государственная инвестиционная программа. Этот документ своеобразный «мастер-план», руководство к действию не только для отечественных предпринимателей, но и прежде всего для иностранных инвесторов, в котором определены отраслевые схемы развития и потребности в иностранных инвестициях по всем приоритетным отраслям экономики страны. Отраслевые приоритеты расставлены в Программе в соответствии как с имеющимся ресурсно-сырьевым потенциалом, так и с необходимостью интеграции в мировой рынок на основе структурной перестройки экономики, модернизации транспортной, коммуникационной инфраструктуры и развития перерабатывающих производств, конкурентоспособных на внешних рынках.

Главными приоритетами Инвестиционной программы определены инвестиционные проекты:

· с участием иностранных инвестиций и кредитов;

· размещаемые в сельской местности и трудноизбыточных регионах;

· направленные на развитие экспортоориентированных производств;

Количество проектов, включенных в Инвестиционную программу из года в год возрастает. Так, к примеру, если в 1996 году их насчитывалось всего 27, то в 1997 году инвестиционных проектов было 115, а в Инвестиционной программе 1998 года их насчитывается уже более 200. Динамика освоения иностранных инвестиций в Инвестиционной программе прослеживается в следующей таблице, из которой видно, что в 1996 г. общий объем иностранных инвестиций и кредитов составил 812,7 млн.долл., из них 612,7 млн.долл. – под гарантию правительства и 200 млн.долл. – за счет прямых иностранных инвестиций.

Таблица

Иностранные инвестиции в Инвестиционной программе.

| Годы |

Количество проектов |

Всего (прогн.) млн.долл. |

Под гарантию |

ПИИ |

Всего (факт.) млн.долл. |

Под гарантию |

ПИИ |

| 1996 |

27 |

812 |

612 |

200 |

455 |

380 |

48 |

| 1997 |

115 |

1920 |

1309 |

601 |

844 |

331 |

542 |

| 1998 |

204 |

3147 |

1801 |

1346 |

При этом значительную долю иностранного капитала Инвестиционной программы 1996 г. составили такие проекты, как строительство Бухарского нефтеперерабатывающего завода, строительство Асакинского автомобильного завода, реконструкция табачных фабрик «УзБАТ» – производства, которые на нынешнем этапе уже практически освоены и набирают новые темпы развития.

Вместе с тем, оценивая эффективность освоения вложенных средств, необходимо отметить, что фактическое освоение инвестиционных проектов значительно отличается от прогнозируемого. Так, из общего объема иностранных инвестиций фактически освоено в 1996 г. 56%, при этом под гарантию правительства – 62%, а прямых иностранных инвестиций – 24%.

Ситуация с Инвестиционной программой 1997 г. значительно отличается от ситуации с программой предыдущего года. Общее количество освоенных проектов с иностранными инвестициями снизилось и составило 44%, при этом под гарантию правительства фактическое выполнение составило 25%; вместе с тем освоение проектов с прямыми иностранными инвестициями, осуществляемых без гарантии правительства, значительно возросло: с 24% до85%, что говорит о росте доверия иностранных инвесторов к осуществляемым в Узбекистане реформам, об улучшении инвестиционного климата.

Общий объем иностранных инвестиций возрос с 812,7 млн. долл. в 1996 г. до 3147 млн. долл. в 1998 г., т.е. почти в 4 раза.

В таблице приведены свободные показатели длительности освоения инвестиций в Инвестиционной программе.

| Годы |

Общая стоимость проектов млн. долл. |

Стоимость проектов планируемых к завершению в т.ч. млн. долл. |

Доля вторых в общей стоимости в % |

| 1996 |

1869 |

120 |

6 |

| 1997 |

4973 |

635 |

13 |

| 1998 |

7976 |

1767 |

22 |

За основу расчетов принято выделение проектов, в которых их объявленная общая стоимость и сумма уже освоенных и планируемых к освоению в текущем году инвестиций равны, т.е. выполнения плана их освоения намечается в течении года. Доля таких проектов позволяет в целом судить о времени проходящем от начала вложений до запуска соответствующего производства. Общая стоимость проектов объявленных инвестиций в Инвестиционной программе возросла с 1868 млн. долл. в 1996 г. до 7976 млн. долл. в 1998 г. Как видно из таблицы, доля проектов, планируемых к завершению в текущем году, возросла за исследуемый период с 6% в 1996 г. до 22% в 1998 г.; это объясняется тем фактом, что Инвестиционная программа начиналась рядом крупных инвестиционных проектов нефтегазовой, нефтеперерабатывающей отраслей, только недавно достигших стадии завершения. А поздние проекты ориентированы н более быструю реализацию, что нельзя не отметить их положительный факт.

В государственной инвестиционной программе Республики Узбекистан участвуют инвесторы из более чем 25 стран. Распределение крупнейших стран-инвесторов по доле освоенных на конец 1997 г. капиталовложений приведено в таблице.

Таблица

| 1. |

Великобритания |

22,0% |

| 2. |

Малайзия |

16,0% |

| 3. |

Турция |

12,6% |

| 4. |

США |

10,0% |

| 5. |

Япония |

9,7% |

| 6. |

Корея |

8,9% |

| 7. |

Германия |

6,7% |

| 8. |

Индонезия |

3,0% |

| 9. |

Франция |

1,6% |

| 10. |

Италия |

1,2% |

По прогнозам специалистов, долевой рейтинг стран-инвесторов склонен к довольно быстрому изменению. Если на сегодня Великобритания занимает ведущую, то на будущее есть основание прогнозировать, что значительно возрастут совокупные объемы инвестиций из Германии, США и Японии.

В группу вновь начинаемых в1999 г. проектов с участием иностранных инвестиций и кредитов вошли 92 проекта. Крупнейшие в этой группе: создание СП «УзДЭУдвигатель» по производству двигателей и трансмиссий для автомобилей АО «УзДЭУавто». Данный проект с объемом привлекаемых инвестиций в 140 млн. долл. будет реализован при активнейшем участии южнокорейской компании Daewoo. Ожидаемый объем капитального освоения в 1999 г. – 21 млн. долл.

В эту группу входит проект реконструкции карьера «Мурунтау», в реализации которого будет участвовать компания Marubeni (Япония). Привлекаемые в проект инвестиции составят 120 млн. долл., ожидаемый объем их освоения в 1999 г. – 4 млн. долл. В заключительном разделе программы содержится перечень приоритетных проектов с участием иностранных инвестиций, которые были вновь начаты в 2000-м г. Крупнейшие из них: проект пуска 2-й очереди Кызылкумского фосфоритного комбината в Навоийской области. В реализации проекта с общим объемом привлекаемых инвестиций в 339,7 млн. долл. будет участвовать(ла) компания KXD Gumbolt Vedag (Германия). Цель заключается в организации производства фосфорных удобрений на алмалыкском заводе ПО «Аммофос» и Самаркандском химзаводе. 235 млн.долл. составляет общий объем привлекаемых кредитов и инвестиций в проект освоения золоторудных месторождений Даугызтау, Амантайту и Сарибатыр с последующей переработкой 3,5 млн.руды в год. В проекте примут(няли) участие компания Oxus mining Ltd., МФК, иностранные банки.

Инвестиционная программа отражает общие тенденции в привлечении иностранных инвестиций в республику, поэтому и анализ имеет важное значение.

Таблица

Эффективность освоения инвестиций

| Годы |

Кол-во проектов |

Планируемое млн. долл. |

Фактическое млн. долл. |

Процент выполнения |

|||||

| Всего |

ПИИ |

Всего |

ПИИ |

Доля ПИИ |

Всего |

Под гарантию |

ПИИ |

||

| 1996 |

27 |

812 |

200 |

455 |

155 |

34% |

56% |

64% |

78% |

| 1997 |

115 |

1752 |

669 |

843 |

512 |

61% |

48% |

31% |

77% |

| 1998 |

204 |

3147 |

1346 |

1470 |

443 |

30% |

47% |

57% |

33% |

| 1999 |

181 |

2132 |

431 |

1251 |

205 |

16% |

59% |

61% |

48% |

| 2000 |

91 |

941 |

190 |

|

|

|

|

|

|

Как видно из таблицы, процент выполнения инвестиционной программы из года в год снижается. Эта тенденция сохранилась и в 1999 г. Не оправдываются ожидания в освоении прямых иностранных инвестиций и кредитов – их объем составил только 48% от прогнозируемых, что ниже, чем процент освоения иностранных инвестиций под гарантию правительства.

Вместе с тем в части проектов под правительственную гарантию наблюдается рост как инвестиций, так и процента достижения планируемых результатов. Очевидно, это следствие улучшения критериев отбора и тщательно соответствующих инвестиционных проектов.

Если в 1996-1998 годы наблюдалась тенденция резкого увеличения числа инвестиционных проектов, то начиная с 1999 г. их количество начало сокращаться. Как видно в предыдущей таблице, в инвестиционную программу 2000 г. вошли 91 проект, т.е. в 2 раза меньше чем в 1999 г. Это связано с усилившимися требованиями к качеству проработки проектов, включаемых в программу, обеспечению их проектно-сметной документацией и источниками финансирования.

С другой стороны, как отмечалось в докладе Президента на заседании Кабинета Министров, посвященном итогам социально-экономического развития страны за 1999 г. и приоритетным направлениям либерализации и углубления экономических реформ в 2000 г. существует еще много нерешенных проблем в области привлечения ИИ в республику.

Средний срок реализации с иностранными инвестициями

| Годы |

Общая стоимость проектов млн. долл. |

Стоимость проектов планируемых завершить в течении года млн. долл. |

Средняя длительность реализации проектов, лет |

| 1996 |

1869 |

120 |

15,6 |

| 1997 |

4973 |

635 |

7,8 |

| 1998 |

7976 |

1767 |

4,5 |

| 1999 |

7184 |

1401 |

5,1 |

| 2000 |

3400 |

733 |

4,6 |

Отраслевое распределение инвестиций по инвестиционной программе 2000 г.

| Отрасли |

Ожидаемое освоение на 1.01.2000 г. млн. долл. |

Доля в ожидаемом освоении за 1999 г., % |

Прогноз освоения на 2000 г. (млн. долл.) |

Рост прогноза за освоения на 2000 г. к 1999 г., % |

| Химическая промышленность |

691,5 |

55,3 |

234,3 |

0,3 |

| Транспорт |

145,0 |

11,6 |

88,7 |

0,6 |

| Связь |

103,1 |

8,2 |

109,9 |

1,1 |

| Пищевая промышленность |

57,9 |

4,6 |

64,3 |

1,1 |

| Сельское хозяйство |

48,6 |

3,9 |

32,2 |

0,7 |

| Машиностроение |

38,0 |

3,0 |

89,6 |

2,4 |

| Топливно-энергетическая |

6,0 |

0,5 |

15,5 |

2,6 |

| Легкая промышленность |

3,3 |

0,3 |

50,4 |

15,4 |

| Электротехническая промышленность |

0,3 |

0,0 |

0,7 |

2,4 |

| Строительные материалы |

0,1 |

0,0 |

0,5 |

5,7 |

| Прочие |

157,4 |

12,6 |

252,5 |

1,6 |

| Общий итог |

1251,4 |

100,0 |

940,7 |

0,8 |

Наряду с бюрократическими препонами главным тормозом в реализации инвестиционного процесса является отсутствие сети профессиональных проектно-инжиниринговых компаний, неукомплектованность структур, работающих с инвестиционными проектами, квалифицированными кадрами.

Анализ источников финансирования инвестиционных программ, принятых с 1997 по 2000 гг., показал, что доля иностранных инвестиций и кредитов под правительственную гарантию увеличивалась до 1999 г., а в 2000 г. резко снизилась: в 1997 г. – 21,2%; в 1998 г. – 29,8%; в 1999 г. – 31%; в 2000 г. – 21,2%.

Улучшение качественного состава инвестиционной программы позволит оптимизировать показатели среднего срока реализации проектов. Если в 1999 г. средний период реализации снизился с 5,1 года в 1998 г. до 4,6 года (оставшись, впрочем, выше соответствующего показателя 1997 г.), то в 2000 г. предусматривается осуществление проектов с 35% иностранных инвестиций от общий стоимости при среднем сроке реализации до 3 лет.

Отраслевое распределение инвестиций (последняя таблица) показывает, что в 1999 г. более половины средств (55,3%) было более направлено в химическую промышленность. На транспорт и связь приходится почти 20% от суммы освоения.

На 2000 г. планируется резкое увеличение по сравнению с 1999 г. объемов вложений: в легкую промышленность (в 15,3 раза), в промышленность строительных материалов (в 5,7 раза), топливно-энергетическую (в 2,4 раза), электротехническую (в 2,4 раза).

Рассматривая страновый срез инвестирования (следующая таблица), можно отметить, что по прогнозу 2000 г. на 3 ведущие страны мира Германию, Японию, США – приходится 48% стоимости проектов инвестиционной программы.

Распределение ИИ по странам в 2000 году

| Страна ИИ |

Общая сумма инвестиций и кредитов (млн. долл.) |

Ожидаемое освоение на 1.01.2000 г. (млн. долл.) |

Прогноз освоения на 2000 г. (млн. долл.) |

Доля в общей сумме на 2000 г. |

| Международные организации |

826 |

167 |

254 |

26% |

| Германия |

572 |

320 |

180 |

20% |

| Япония |

681 |

355 |

148 |

16% |

| США |

405 |

249 |

114 |

12% |

| Франция |

129 |

30 |

70 |

8% |

| Южная Корея |

184 |

38 |

28 |

3% |

| Австрия |

29 |

2 |

16 |

2% |

| Швейцария |

54 |

10 |

15 |

2% |

| Испания |

19 |

|

19 |

2% |

| Канада |

39 |

9 |

5 |

1% |

| Кувейт |

20 |

1 |

7 |

1% |

| Италия |

8 |

|

6 |

1% |

| Индия |

10 |

2 |

8 |

1% |

| Великобритания |

1 |

0 |

1 |

0% |

| Израиль |

4 |

0 |

3 |

0% |

| Индонезия |

219 |

26 |

3 |

0% |

| Иордания |

1 |

0 |

1 |

0% |

| Лихтенштейн |

8 |

1 |

4 |

0% |

| Малайзия |

27 |

26 |

1 |

0% |

| Мальта |

3 |

2 |

1 |

0% |

| Россия |

4 |

0 |

1 |

0% |

| Казахстан |

3 |

0 |

0 |

0% |

Необходимость реализации программ либерализации экономики, намеченных правительственными решениями, обусловливает дальнейшую тенденцию сокращения проектов под государственную гарантию. В то же время приток иностранных инвестиций еще не соответствует реальной потребности в них.

Основной объем иностранных инвестиций будет осуществляться через прямое инвестирование в проекты малого и среднего бизнеса, участие иностранных инвесторов в приобретении акций предприятий, выкупе в собственность целых производств.

Немаловажную роль в оказании услуг иностранным инвесторам, продвижение проектов с их участием играет Агентство по иностранным инвестициям. Его основные задачи на данном этапе:

· идентификация инвестиционных проектов с участием иностранных инвесторов; качественная подготовка их проектно-экономического обоснования;

· обеспечение иностранных инвесторов информационно-аналитическими материалами по инвестиционному климату Республики Узбекистан.

За последние годы доля зарубежного капитала и кредитов в совокупных вложениях возросла, по данным Агентства иностранных инвестиций Республики Узбекистан, с менее чем одного процент в 1994 г. до 18,8% в 1996 г. Только за 1-ое полугодие 1999 г. объем освоенных иностранных инвестиций возрос по сравнению с соответствующим периодом прошлого года в 1,6 раза и составил 26% всех капиталовложений. И особенно важно, что около 60% всех инвестиций направлено на развитие производственных отраслей, таких, как машиностроение, химическая и нефтехимическая, лесная, деревообрабатывающая, целлюлозно-бумажная, пищевая промышленность. Количество включенных в них проектов выросло с 27 в 1996 г. до 204 в 1998 г. и несколько сократилось в 1999 г., составив 181. Общая стоимость этих проектов увеличилась почти в 4 раза – с $1869 млн. в 1996 г. до $7184 млн. в 1999 г. Как важнейшую закономерность вхождения Узбекистана в мировое сообщество следует рассматривать постоянный рост прямых иностранных вложений в экономику страны. В 1998 г. в уставных фондах предприятий с иностранными инвестициями (ПИИ) увеличилось с 57 в 1991 г. до 1051 в 1998 г. Пик роста приходится на 1995 г., когда был издан указ Президента, открывший зеленую улицу иностранным инвесторам в Узбекистан. Если в 1994 г. таких предприятий насчитывалось 644, в 1996 г. их стало 1226 (в следующей таблице). Правда, в дальнейшем с изменением методики учета ПИИ как юридических лиц темпы их создания снизились. Так, в 1997 г. их организовано 316, в 1998-м – 409. Однако, несмотря на снижение темпов создания, они характеризуются последовательным увеличением объема производства.

Основные показатели деятельности предприятий с иностранными инвестициями в Узбекистане за 1991-1998 гг.

| № |

Показатели |

Единица измерения |

1991 |

1993 |

1994 |

1996 |

1997 |

1998 |

| 1. |

Количество действующих ПИИ |

Единиц |

57 |

369 |

644 |

1226 |

1542 |

1951 |

| 2. |

Численность работников |

Тыс. человек |

5,2 |

16,6 |

25,0 |

52,5 |

80,0 |

84,9 |

| 3. |

Общий объем производства (в фактических ценах) |

Млн. сум |

0,4 |

112,6 |

1708,1 |

416776,6 |

123496 |

176637,6 |

| 4. |

Доля ПИИ в общерес-их показателях |

|

|

|

|

|

|

|

|

|

- в ВВП |

% |

0,09 |

2,2 |

2,6 |

7,5 |

12,5 |

15,4 |

|

|

- в совокупном экспорте |

% |

3,9 |

1,6 |

0,6 |

4,7 |

9,1 |

9,7 |

|

|

- в совокупном импорте |

% |

0,7 |

3,9 |

5,7 |

36,7 |

39,3 |

33,9 |

Если в 1994 г. общий объем производства ПИИ равнялся 1708,1 млн. сумов, то в 1998 г. он составил 176637,6 млн. сумов, т.е. увеличился в 103,4 раза. Это в значительной мере было обусловлено ростом производительности труда в 30,4 раза, тогда как численность работающих увеличилась лишь в 3,4 раза. О возрастающем влиянии ПИИ на развитие экономики Узбекистана свидетельствуют и другие данные. В 1993 г. их доля в ВВП республики составила 2,2%; в 1998 г. – более 15%. При этом удельный вес ПИИ в совокупном экспорте республики увеличился за 1993-1998 гг. с 1,6% до 9,7%, а в совокупном импорте соответственно с 3,9% до 34%. Создание подобных предприятий позволяет успешно решать и социальные проблемы. Во-первых, в производство вовлекается определенная часть безработных. Во-вторых, оплата труда здесь гораздо выше среднего уровня, что позволяет улучшить жизненные условия работников этих предприятий и их семей.

Инвестиции и инновации являются довольно тесно смыкающимися структурными элементами рынка, следовательно, любая инвестиционная тактика, которую осуществляет то или иное предприятие, будет определенным образом связана с инновационной деятельностью.

В данном контексте надо иметь в виду еще одно весьма важное обстоятельство: выход на передовые позиции экономического развития в начале XXI века неизбежно вызовет новую научно-техническую революцию, а та, в свою очередь, - инновационно-инвестиционные бури, которой будет направлен на обновление основного капитала на принципиально новой конкурентной основе. Следовательно, капиталовложения без инноваций невозможны, поскольку не имеет смысла воспроизводить устаревшие в техническом и технологическом отношении производства. Однако инноваций без капиталовложений не существует. Уже сегодня стало реальностью формирование тесно взаимосвязанных инвестиционного и инновационного рынков, что помогает ресурсному обеспечению насущных видов инновационной деятельности.

В связи с трудностями переходного периода государственный и местные бюджеты пока не в состоянии выделить средства на долгосрочные инновационно-техническое перевооружение действующих производств. Поэтому основная тяжесть финансирования этой деятельности ложится на самих собственников капитала и товаропроизводителей. Однако многие из них сегодня, прежде всего, озабочены «выживанием» и уделяют мало внимания производственным инвестициям и нововведениям, поскольку это выходит за пределы их ближайших интересов.

Чтобы координально изменить ситуацию, товаропроизводители и собственники капиталов должны наряду с детальным изучением рыночной конъюнктуры, изысканием внутренних резервов для снижения себестоимости продукции разрабатывать собственную инновационно-инвестиционную программу с конкретными предложениями, адресованным как потенциальным иностранным инвесторам так и отечественным кредитно-инвестиционным институтам.

Безусловно, большой интерес (экономический) для развития инновационного процесса представляют зарубежные инвестиции, привлечению которых может способствовать предоставление относительно дешевой, но квалифицированной рабочей силы и стабильного рынка сбыта в Узбекистане. Но для этого необходимо усилить реальные гарантии сохранности и возврата иностранных кредитов и инвестиций, которые будут обеспечиваться отечественными страховыми организациями на внутреннем рынке республики. В качестве материального обеспечения зарубежных кредитов и инвестиций использовать республиканские авуары в заграничных банках, а также вкладывать валюту в совместное производство за рубежом.

Подводя итог сказанному, можно сделать вывод: осуществление рыночных реформ в Узбекистане, включая углубление процессов приватизации, достижение макроэкономической стабилизации и обеспечение устойчивого экономического роста, коренные структурные преобразования в национальном народнохозяйственном комплексе неразрывно связаны с проведением активной инвестиционной политики, значение которой еще более усилится пи вступлении нашей независимой страны в XXI век.

2. Индикаторы привлекательности для иностранных инвесторов в Узбекистане.

а) инвестиционный климат

Последняя волна частного капитала в развивающемся мире пришлась в основном на страны, добившиеся успеха в экономическом развитии. Могут ли другие страны извлечь аналогичную выгоду? Должны ли они идти на особые уступки ради привлечения капитала, следует ли удерживать заработную плату на низком уровне или ограничивать деятельность профсоюзов? Хотя во многих странах реальные налоговые льготы и прочие стимулы, а в некоторых рабочая сила может эксплуатироваться без защиты профсоюзов, отнюдь не эти элементы

инвестиционного климата привлекают капитал в первую очередь. Наоборот, в долгосрочной перспективе они, по всей вероятности, приведут к снижению чистого притока капитала. Владельцы иностранного капитала – потенциальные инвесторы, – прежде всего, заинтересованы в извлечении прибыли, и наличие риска вызывает у них серьезную обеспокоенность. Основными притягательными факторами для них является развитая инфраструктура, надежные и квалифицированные трудовые ресурсы, гарантии права репатриировать доходы и капитал, а также социальная и политическая стабильность. Транснациональные корпорации и портфельные инвесторы руководствуются в своих решениях традициями надежного финансового управления и присутствием глубинных и прочных связей с глобальными рынками, а не возможностью заключения разовой выгодной сделки. Опыт передвижения капитала из одной страны в другую дает множество поучительных примеров. В частности, создание иностранным инвестором чрезмерных льгот может привести к ситуации, когда выигрывает незначительное меньшинство, а большинство остается в проигрыше от усиливающегося дуализма на рынке труда. От этого синдрома пострадали такие страны как Бразилия и Египет, которые в прошлом предлагали владельцам иностранного капитала особые льготы и защищенный рынок. Не может долго сохранятся и политика репрессированная трудящихся, поскольку рано или поздно она приведет к социальной нестабильности. ЮАР в условиях апартеида является экстремальным примером репрессивного государства, которое сначала преуспело в привлечении иностранного капитала, но в конечном итоге осталось без него.

Вполне реальной возможностью остается и бегство капитала, в том числе национального из страны. Меры регулирования, как правило, не способны пресечь большинство путей движения капитала. Механизмы контроля, существовавшие в большинстве стран Латинской Америки, Ближнего Востока и Африки к югу от Сахары в период долгового кризиса 80-х годов не смогли остановить массовый отток капитала, эквивалентный 10-12% общих запасов, что привело к углублению внутреннего экономического спада и ускорению темпов снижению заработной платы.

Сегодня потоки прямых иностранных инвестиций живо реагирует на новые возможности извлечения прибыли, и потому производство перемещается туда, где заработная плата низка по сравнению с потенциальной производительностью труда. Весьма важно, чтобы страна привлекала капитал на основе здравых экономических принципов, а не за счет протекционизма на внутреннем рынке, чем с радостью готовы воспользоваться ТНК.

Капиталу свойственна осторожность. Может потребоваться достаточно длительное время после кризиса, прежде чем денежные средства вновь начнут поступать в страну, поэтому трудовые ресурсы могут сталкиваться с дефицитом капитала. Недостаточно проводить структурную перестройку внутренних и внешнеторговых расчетов – инвесторы должны быть уверены, что эти изменения носят долгосрочный характер. Укрепление такого доверия может занять время – 5 лет и более – и даже после этого у инвесторов могут оставаться сомнения. При увеличении риска ожидание неудачи может само послужить причиной финансового кризиса, особенно когда размер задолженности начинает приближаться к опасному уровню.

В свете конкурентной борьбы за капитал, которая разворачивается сейчас между различными странами и регионами, необходимо рассмотреть такое понятие, как инвестиционные риски, которые, в конечном счете, и определяют возможность или невозможность, а также реальные объемы инвестиционных потоков в те или иные страны.

В целом, инвестиционные риски можно подразделить на 3 категории:

1. Базовые или страновые риски:

· Политическая и социальная стабильность в стране инвестирования;

· Последовательность и стабильность макроэкономической политики правительства (контроль за уровнем инфляции, бюджетная, кредитная политика и пр.)

· Возможности и условия перевода прибыли и других доходов от предпринимательской деятельности их стран инвестирования;

· Иные правовые условия для инвестирования (наличие законов и подзаконных актов, защищающих права иностранных инвесторов .

2. Контактные или прединвестиционные риски:

· Длительность и эффективность переговорного процесса;

· Процесс согласования и одобрения контрактных условий, а также наличие и эффективность институтов, надзирающих за соблюдением сторонами условий, оговоренных в заключенных контрактах;

· Возможность найти соответствующего местного партнера;

· Существующая система оценки вкладов в уставный фонд вновь создаваемого предприятия, осуществляемых в виде оборудования, технологии, ноу-хау, сырья, материалов и пр.

· Правовая основа защиты интеллектуальной собственности, в том числе вопросы трансферта (перевода) технологий.

3. Операционные или постинвестиционные риски:

· Процедура и длительность процесса принятия решения по вопросам прибыли и её распределения;

· Вопросы организации менеджмента, в том числе как инфраструктуры инвестиционного проекта, управления персоналом, финансового менеджмента;

· Доступность и длительность процедуры приобретения местного сырья;

· Маркетинг местного рынка;

· Доступность квалифицированной местной рабочей силы;

· Общественная безопасность, в том числе для иностранного персонала, работающего в данной стране.

Каждая компания, исходя из собственной стратегии инвестирования, своего места в конкурентной борьбе и т.д. самостоятельно оценивает пакет инвестиционных рисков и осуществляет инвестиции в ту или иную страну. Можно отчетливо провести различие между подходом компаний из западных стран и стран, и стран активно развивающихся в индустриальном отношении в последние несколько десятков лет.

Каково же ситуация в Узбекистане?

Известно, что инвестиционный климат в любой стране зависит прежде всего от политической стабильности . Именно этот фактор дает возможность инвестору тщательно планировать свою деятельность, ориентироваться не на сиюминутную прибыль, а н реализацию долгосрочных инвестиционных планов. Важнейшей особенностью инвестиционного климата в Узбекистане как раз и является то, что он остается наиболее стабильным государством во всем Центрально-азиатском регионе.

Важным фактором является и макроэкономическая стабильность , проводимая руководством страны. Узбекистан установил тесные деловые отношения со Всемирным банком и Международным валютным фондом. Эти отношения построены на взаимном уважении и стремлении конструктивно решать общие задачи.

Всемирный банк уже начал предоставлять займы по поддержке институциональных преобразований, а также платежеспособности национальной валюты Узбекистана и ведет переговоры по условиям предоставления займов, направленных на постприватизационную поддержку предприятий и поддержку структурной перестройки финансового сектора. Международный валютный фонд также начал предоставление средств на поддержку платежного баланса в рамках СТФ, а также кредита Стенд-бай.

Плодотворные и конструктивные отношения Узбекистана с этими организациями являются для иностранных инвесторов главной гарантией необратимости осуществляемых в республике экономических преобразований.

Важным фактором инвестиционного климата становится в последнее время система льгот и стимулов , создаваемая для иностранных инвесторов. Различные страны исповедуют свой путь и систему предоставляемых инвесторам льгот и преференций. Формирование рыночной инфраструктуры и правовой среды представляет собой процесс, который требует определенного времени. Поэтому многие вводят в качества временных мер отдельные льготы и стимулы для иностранных инвесторов, чтобы сформировать благоприятную инвестиционную среду в собственной стране.

Тенденцией последних лет является то, что не только развивающиеся и постсоциалистические, но и развитые страны предоставляют все больше и больше льгот для иностранных инвесторов. Это является признаком той конкуренцией за капитал н мировом рынке, о которой мы говорили выше. Развитые страны стремятся в большей степени использовать финансовые льготы, в то время как развивающиеся и страны с переходной экономикой ориентированы, прежде всего, на фискальные льготы.

Существуют разные подходы к определению фискальных и финансовых льгот. С нашей точки зрения, подход, предлагаемый ЮНКТАД (UNCTAD) является наиболее верным.

В соответствии с этим подходом к фискальным льготам относятся:

· налоговые каникулы, когда предприятия на определенный срок освобождают от уплаты одного или нескольких (а иногда и всех) налогов;

· уменьшение ставок корпоративного налога (налога на доход/прибыль);

· освобождение от импортных пошлин;

· введение ускоренной амортизации, позволяющей уменьшать налогооблагаемую базу и быстро проводить замену технологического оборудования;

· специальные льготы по уменьшению налогооблагаемой базы;

· льготы по реинвестированию, освобождающие от уплаты налогов той части прибыли, которая направляется на развитие и расширение производства;

· льготы на социальные программы, также выводящие из налогооблагаемой базы все или часть расходов компании на социальные нужды.

Для того чтобы систематизировать и, следовательно, повысить эффективность применяемых мер стимулирования, правительства стран, принимающих капитал, стараются выработать критерии, на основе которых могут быть предоставлены упомянутые льготы. Основными критериями предоставления фискальных льгот обычно являются вложение инвестиций в приоритетные для страны сферы экономики.

Для нас, например, главным приоритетом во всех отраслях экономики является развитие экспортоориентированных и/или экспортозамещающих видов производств, которые обеспечивают приток в страну или экономию твердой валюты; инвестиции осуществляемые в регионах, определенных в качестве приоритетных для страны (в качестве главного критерия для определения таких регионов является, обычно, ситуация с занятостью и трудоустройством населения, созданием новых рабочих мест); в меньшей степени в качестве критерия для предоставления фискальных льгот рассматриваются инвестиции в инновацию, исследование и развитие, трейнинг, обеспечение занятости и защиту окружающей среды. Хотя, учитывая мировые тенденции экономического развития «инвестиции в человека», а также в инновационные исследование должны быть одним из важнейших приоритетов любой страны, которая хочет быть в числе ведущих стран XXI века.

б) финансовые льготы иностранных инвесторов

К финансовым льготам, которые, применяются главным образом экономически развитыми странами, относятся: правительственные гранты; субсидируемые займы; гарантирование займов. Финансовые льготы, как и льготы фискальные, направлены на поддержку индустриального и регионального развития той или иной страны.

Система льгот и стимулов созданная в Узбекистане в достаточной степени комплексна и разнообразна. Наиболее важными среди них являются следующие льготы.

Общие условия

В случае, если последующее законодательство Республики Узбекистан ухудшает условия инвестирования, то к иностранным инвестициям в течении 10 лет применяется законодательство, действовавшее на момент осуществления инвестиций.

Предприятия с участием иностранного капитала, осуществляющие капиталовложения в проекты, включенные в программу Республики Узбекистан в течении 7 лет момента регистрации освобождаются от уплаты налога на прибыль.

Иностранные инвестиции в Республики Узбекистан не подлежат национализации. Они также не подлежат реквизиции, за исключением случаев стихийных бедствий, аварий, эпидемий. Решение о реквизиции принимаются Кабинетом Министров РУ.

Иностранным инвесторам гарантируется перевод за границу их прибыли и иных средств в иностранной валюте, полученных в результате законной деятельности, без каких-либо ограничений.

Внешнеэкономическая деятельность, в том числе осуществление экспортно-импортных операций.

Предприятия иностранными инвестициями вправе без лицензий экспортировать продукцию для собственных производственных нужд в соответствии с законодательством РУ. Валютные поступления от экспорта продукции собственного производства после уплаты установленных налогов и иных платежей остаются полностью в собственности предприятий. Для предприятий-экпортеров, у которых доля экспорта товаров (работ, услуг) собственного производства составляет в общем объеме реализации 30% и более, установленная ставка налога на прибыль снижается в 2 раза. При этом для предприятий с иностранными инвестициями (производственных) применяются следующие ставки налога на прибыль:

· с долей иностранного капитала в уставном фонде 30% и более – 25%

· с долей иностранного капитала в уставном фонде 50% и более при величине утавного фонда, эквивалентной:

а) от $300 тыс. до $1 млн. – 25%

б) от $1 млн. и выше – 16%

Участие в процессе приватизации

Свободный доступ физических и юридических лиц, в том числе и иностранных, к процессу приватизации государственного имущества, включая приобретения в собственность недвижимости.

Право приобретать в собственность жилые помещения вместе с земельными участками, на которых они размещены, иностранным юридическим лицам.

Возможность приватизировать землю с хозяйственными строениями и постройками приватизации объектов торговли и сферы обслуживания.

Стимулирование технического перевооружения

Освобождение от налогообложения части дохода предприятий с иностранными инвестициями, реинвестируемой в расширение производства, технологическую модернизацию и для реализации социальных программ.

Право на беспрепятственный вывоз (без лицензии) продукции собственного производства, а также ввоз продукции для собственных нужд предприятия.

Таможенное обложение

Имущество, ввозимое на территорию Республики Узбекистан для собственных, производственных и для личных нужд иностранных работников предприятий с иностранными инвестициями, освобождается от уплаты таможенной пошлины.

Существенное упрощение ввоза-вывоза факторов производства, беспошлинный ввоз имущества для вкладов в уставный фонд совместных и иностранных предприятий на территорию Узбекистана:

· ввозимые из государств, с которыми подписаны соглашения, предусматривающие режим свободной торговли;

· ввозимые иностранными юридическими лицами, осуществившими прямые инвестиции в экономику Республики Узбекистан на общую сумму более $50 млн., при условии, что они являются продукцией их собственного производства.

Не облагаются таможенными пошлинами ввозимые и вывозимые товары:

· имущественного вклада зарубежного партнера в уставной капитал предприятия с иностранными инвестициями;

· давальческого сырья, материалов, комплектующих, ввозимых (вывозимых) для промышленной переработки и получения продукции, подлежащей вывозу (ввозу)

Остановимся на экономических условиях, делающих привлекательными вложения иностранного капитала в экономику республики, в частности на налоговой политике государства в отношении иностранных инвестиций, поскольку именно этот аспект, наряду с государственными гарантиями защиты частной собственности, как никакой другой интересует зарубежные инвестиционные компании.

Рассмотрим теоретическую основу влияния налоговой системы на интенсивность вложения иностранного капитала, проанализируем опыт стран, использующих налоговые льготы и стимулы, направленные на увеличение притока инвестиций. Анализ положений проводим в сравнении с налоговой политикой республики и механизмом налогообложения предприятий с иностранными инвестициями, которой определен инструкцией Министерства финансов и Государственного налогового комитета Республики Узбекистан от 7 января 1993 г. № 9 «О налогообложении доходов предприятий с участием иностранных инвесторов и доходов, получаемых участниками этих предприятий в результате распределения дохода».

Налоговая система, действующая в республике, оказывает значительное влияние на привлечение иностранных инвестиций. Ведущие эксперты международных организаций, изучавшие влияние налоговой политики на интенсивность иностранных инвестиций, доказали, что в рамках определенной системы налогообложения стимулы, направленные на привлечение иностранных инвестиций, часто имели второстепенное значение по сравнению с более общими характеристиками налогового законодательства.

К основным факторам благоприятной для инвесторов налоговой политики нужно отнести следующие:

1. Уровень налогового бремени. Общий уровень налогового бремени, несомненно, влияет на привлекательность страны для иностранных инвесторов. Он складывается из совокупности всех видов налогов, уплачиваемых совместными и иностранными предприятиями. Если оценивать уровень налогообложения предприятий с и иностранными инвестициями в нашей республике, то можно утверждать: он считается средним в сравнении с другими государствами, т.е. в ряде государств налоговое бремя, приходящееся на эти предприятия, ниже, в других выше, где для всех хозяйствующих субъектов предусмотрен общий режим налогообложения. При определении привлекательности стран для иностранных инвесторов недостаточно просто сравнить их налогообложения, поскольку, во-первых, налоговые доходы являются конечным источником фондов для большинства правительственных расходов и играют явную и решающую роль в выравнивании расходов и доходов. Так, более низкие доходы, ведущие к бюджетному дефициту, который снижает макроэкономическую стабильность, могут играть отрицательную роль при решении задачи привлечения инвестиций; во-вторых, если доходы тратятся на цели, которые уменьшают расходы и способствуют развитию деятельности, создающей доходы, то расходы эффективно компенсируют отрицательное влияние на налогообложение. Расходы на здравоохранение могут уменьшить стоимость частной системы здравоохранения и привести к снижению требованной повышения заработной платы или уменьшению расходов предприятий на страхование от болезней. Расходы по улучшению инфраструктуры транспорта и коммунального обслуживания страны могут уменьшить расходы компаний и увеличить их прибыльность. По этим причинам, если учесть опыт стран ОЭСР, общий уровень налогообложения экономики свидетельствует об относительной экономической эффективности.

Рассматривая, какие налоги согласно действующему законодательству Республики Узбекистан уплачивают предприятия с иностранными инвестициями, следует отметить, что они являются плательщиками практически всех видов налогов, которые уплачивают юридические лица. Различие в режиме налогообложения предприятий с иностранными инвестициями в отличие от режима налогообложения других юридических лиц республики состоит только в налоге, который предприятия с иностранными инвестициями уплачивают с получаемого дохода, поэтому, поскольку в данной главе рассматриваются особенности налогообложения иностранных юридических лиц, то остановимся именно на этом налоге.

2. Объект налогообложения для предприятий с иностранными инвестициями, представительств, филиалов и дочерних предприятий инофирм, а также иностранных юридических лиц, осуществляющих деятельность в РУ. Объектом налогообложения является валовый доход, исчисленный для целей налогообложения, представляет собой сумму выручки от реализации продукции, иных материальных ценностей и результатов от внереализационных операций.

Доходы предприятий, полученные в иностранной валюте, подлежат налогообложению в полном объеме по совокупности с выручкой, полученной в национальной валюте, пересчтитываются в национальную валюту Республики Узбекистан, действовавшему на день поступления средств на валютный счет или в кассу предприятия.

Завершая обзор системы льгот и преференций, следует подчеркнуть, что льготы сами по себе являются одним, причем не самым главным, мотивом при принятии инвестором решения о размещении своих средств. Основными же причинами являются следующие:

- политическая и экономическая стабильность;

- емкость и перспективы роста рынка;

- стоимость продукции;

- квалификация рабочей силы;

- существующие в стране процедуры регулирования.

Поэтому важно систематически работать над совершенствованием инвестиционного климата в Узбекистане, формированием гибкой экономической политики в области привлечения иностранных инвестиций, которая должна быть комплексной системой стратегических, фундаментальных подходов и оперативного реагирования на постоянно - меняющуюся экономическую ситуацию в стране и в мире.

3. Проблемы в связи с привлечением иностранного капитала в экономику РУ.

Однако необходимо помнить о тех проблемам, с которыми уже сталкивались другие страны в связи с привлечением иностранного капитала.

Во-первых, иностранный предпринимательский капитал вкладывается в национальную экономику одноразово (при покупке или создании производства), в то время как репатриация прибыли происходит постоянно, и рано или поздно наступает момент уравнивания ввезенного и вывезенного капитала. Вопрос о реинвестировании достаточно деликатен, и его решение зависит от большого количества факторов, в частности, от общего инвестиционного климата в стране и условий конвертируемости национальной валюты.

Во-вторых, иностранный предпринимательский капитал, приходит, как правило, в те отрасли национальной экономики, где возможна максимальная прибыль, что может вызвать непропорциональное с точки зрения национальных интересов развития отраслей. Кроме того, встает вопрос об экологически «грязных» иностранных предпринимателях, которые вывозятся из более развитых стран с более строгими экологическими нормами в менее развитые страны с низкими экологическими требованиями.

Анализ качественных показателей проникновения иностранного капитала в республику также наводят на некоторые размышления. Несмотря на высокий уровень открытости отечественной экономики и существование целого ряда льгот, определяющих в совокупности достаточно благоприятный инвестиционный климат, удельный вес объема продукции, работ и услуг, произведенных с участием иностранного капитала, не сталь значителен, хотя и наблюдается его определенный рост: в 1995 г. он составил лишь 2,4% к ВВП, в 1996 г. – 6%, а в 1997 г. – 12,5%. Объем продукции совместных предприятий, отправленной на экспорт, составил в 1997 г. только 8,3% от общего объема республиканского экспорта (при этом их импорт составил 36% от общего объема импорта республики).

Предприятия создаются в основном в сфере инфраструктуры. В связи с этим обостряется вопрос выбора приоритетных отраслей для привлечения иностранных инвестиций. Если цель – создать мощный экспортный потенциал, то это – добывающие и перерабатывающие отрасли, предприятия с высокими технологиями. Если цель – развивать импортозамещение, то приоритет следует отдать производству товаров народного потребления, сельскому хозяйству, пищевой промышленности, машиностроению и приборостроению, производству лекарств, фармацевтического оборудования и т.д. Если же первоочередная задача – не допустить рост социальной напряженности, то требуется делать упор на строительство жилья, производство строительных материалов, развитие отраслей, связанных с созданием большого количества новых рабочих мест, то есть, прежде всего, сельского хозяйства, пищевой промышленности, а также здравоохранения, образования и т.д.

Разграничение достаточно условное, поскольку невозможно, выбрав одну из перечисленных целей, забыть об остальных. Поэтому необходимо четкое определение приоритетности одних задач перед другими. А пока иностранный капитал устремляется, прежде всего, в сферу распределения, в торговлю, в организацию экспортно-импортных операций и других видов услуг. По официальным данным, в 1996 г. из общего количества действующих в Узбекистане совместных предприятий в промышленности работало лишь 27,2%, тогда как н сферу торговли, общественного питания и посреднических услуг приходилось около 60%. Правда, в 1997 г. данное соотношение несколько улучшилось: 38,3% и 52%.

Масштабы привлечения иностранного капитала ограничено связаны с динамикой государственного долга страны. Конечно, большинство кредитов, предоставляемых Узбекистану, носят льготный характер, но, во-первых, это еще не прямые инвестиции, а во-вторых, в условиях крупномасштабного внешнего инвестирования выплаты даже по льготным процентам могут составить довольно значительную выплату и стать непосильным бременем для отечественной экономики.

Западный инвестор заинтересован вложить средства в производство тех товаров и услуг, которые уже конкурентоспособны на мировом рынке. На сегодняшний день для Узбекистана это очень узкий сегмент рынка, что объективно служит фактором, ограничивающим зарубежные инвестиции. Меры государственного регулирования должны быть направлены в первую очередь на создание условий для инвестирования в те имеющие экспортный потенциал отрасли, продукция которых пока не соответствует требованиям мирового рынка вследствии морального и физического устаревания используемых технологий и оборудования. В реализации таких инвестиционных проектов наряду с крупными предприятиями могут и должны участвовать мелкие средние совместные предприятия.

То есть, наряду с положительными моментами в формировании благоприятного инвестиционного климата в Республике имеются и определенные трудности. В частности одной из причин сокращения темпов создания ПИИ и прекращения деятельности уже созданных, особенно небольших и средних, стал несовершенный механизм самого привлечения иностранных инвестиций, а также проблема с конвертацией выручки. Оценивая инвестиционный климат в нашей стране, глава представительства Всемирного банка в Узбекистане господин Девис Пирс отмечает: «Можно сказать, что для крупных инвесторов с капиталом в десятки и сотни миллионов долларов (а таковые привлекаются при участии и под гарантии правительства) в Узбекистане могут создаваться особые условия благоприятного “микроклимата”, что же касается мелких и средних инвесторов, то для них нынешние условия вкладывания капитала в Узбекистан, его эффективного использования и репатриации прибыли не столь привлекательны, как в ряде других стран СНГ и тем более Центральной Европы. Думаю, что положение можно значительно улучшить, окончательно решив проблемы с конвертацией валют, основательно либерализовав систему внешней торговли и укрепив банковскую систему». Экспертный анализ по двум странам с переходной экономикой, проведенной Европейским банком реконструкции и развития за 1997 г., позволил дать благоприятный прогноз долгосрочного (на ближайшие 25 лет) экономического роста Узбекистана. Вместе с тем регулярный рейтинг уровня рыночных преобразований, рассчитанный по 11 показателям, выявил ряд позиций, по которым республика отстает. В частности в сфере регулирования внешней торговли и обменного курса недостаточна либерализация экспорта и импорта: несмотря на почти полную конвертируемость текущего счета платежного баланса, поддерживается множественность (или двойственность) обменного курса: режим конвертации недостаточно прозрачен. Ниже среднего уровня показатель эффективности законодательства, так как некоторые нормативные акты не обладают полной ясностью и имеются случаи их противоречий друг другу. В области банковской системы насущной потребностью является улучшение финансового положения банков и налаживания механизмом банковского надзора, полная либерализация процентной ставки, минимизация льгот для доступа к дешевому рефинансированию, увеличение доли кредитования частных предприятий и широкое присутствие частных и иностранных банков.

Заключение

Подводя итоги своей работы я хотел бы остановиться на известной пословице:

«У каждой медали 2 стороны»

Этим я хотел сказать, что когда мы принимаем иностранные инвестиции надо обращать внимание и на обратную сторону медали.

Во-первых, иностранные инвестиции представляют собой реальное препятствие в будущем для наших отечественных предпринимателей.

Во-вторых, проблема репатриации.

В-третьих, проблема сырьевого придатка, т.е. мы не должны стать придатком для развитых стран.

Но я ни в коем случае не хочу утверждать о том, чтобы прекратить принимать иностранные инвестиции; это был бы уже консерватизм.

Иностранные инвестиции должны быть акселератором нашей экономики, но ни в коем случае не мотором.

И последнее что я хотел бы отметить – крайнею необходимость обдуманного подхода к выполнению инвестиционной программы.

Список используемой литературы

1. «Инвестиционное проектирование» Золотогоров К.А

2. «Основы финансового менеджмента» Балабанов И.Т.

3. «Рынок и открытая экономика» Чжен В.А.

4. «Узбекистан по пути углубления экономических реформ» Каримов И.А.

5. «Узбекистан на пороге XXI века» Каримов И.А.

6. «Финансы» – Москва 2000 Ковалева А.М.

7. «Финансы. Денежное обращение. Кредит» Дробозина Л.А.

8. «Финансы» – Москва 1999 Радионова В.М.

9. «Особенности налогообложения предприятий с иностранными инвестициями»

10. Журнал: «Рынок, Деньги, Кредит» все номера за 1999 г.

11. Журнал: «Экономика и статистика» все номера за 1998-1999 г.

12. Журнал: «Экономический вестник Узбекистана» 1999 год

13. «Указ Президента Республики Узбекистан» от 30 ноября 1996 г.

14. «Экономическое обозрение» № 3(7) июнь 1999 г.