Финансовые службы предприятий

СОДЕРЖАНИЕ: МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ Донбасский горно-металлургический институт Кафедра финансы и учёт КОНТРОЛЬНАЯ РАБОТА по курсу: «Финансы предприятия»МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ

Донбасский горно-металлургический институт

Кафедра финансы и учёт

КОНТРОЛЬНАЯ РАБОТА

по курсу:

«Финансы предприятия»

Выполнил: ст. гр. ЭП-00-2з

Кисель В.В.

Проверила:

Акмаева Н.В.

Шифр: 201646

Алчевск 2001

Финансовые службы предприятий , их роль, задача в планировании финансовой деятельности .

Под финансовой службой предприятия понимается самостоятельное структурное подразделение, выполняющее определенные функции в системе управления предприятием. Обычно таким подразделением является финансовый отдел. Его структура и численность зависят от организационно-правовой формы предприятия, характера хозяйственной деятельности, объема производства и общего количества работающих на предприятии.

Характер хозяйственной деятельности и объем производства определяют величину денежного оборота, количество платежных документов, связанных с расчетами с другими предприятиями — поставщиками и покупателями (заказчиками), с коммерческими банками, другими кредиторами, бюджетом. Количество работающих влияет на объем кассовых операций и расчетов с рабочими и служащими.

Основные направления финансовой работы на предприятии — финансовое планирование, оперативная и контрольно-аналитическая работа.

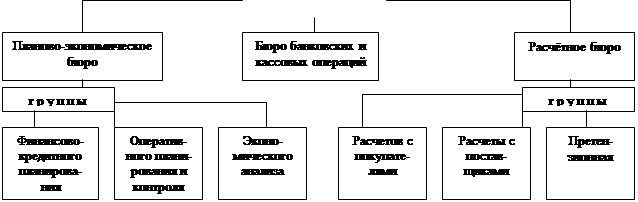

На небольших предприятиях финансовая работа может выполняться финансовым сектором в составе финансово-сбытового отдела или бухгалтерии. На крупных предприятиях финансовый отдел состоит из нескольких групп (бюро), за которыми закреплены определенные функции. Начальник отдела подчинен непосредственно руководству предприятием (см. схему1.1).

Приведенная структура финансового отдела в целом соответствует содержанию той финансовой работы, которую необходимо выполнять на предприятии для финансирования всех затрат предприятия и осуществления расчетов. Но она в значительной степени консервирует недостатки, присущие управлению предприятием в прежних дорыночных условиях хозяйствования.

|

|

До недавнего времени финансовая работа на предприятии сводилась к чисто оперативным задачам — оформлению расчетных, и платежных документов, организации расчетов с другими предприятиями, бюджетом, банком, рабочими и служащими. Типовым положением об организации финансовой работы, которое определяло задачи и функции финансовых служб на государственном предприятии, на финансовые отделы возлагались разработка финансовых показателей в пятилетнем финансовом плане предприятия, оценка проектов перспективного плана в целях принятия более напряженных финансовых заданий и увеличения внутренних финансовых ресурсов предприятия, составление годовых финансовых планов предприятия. Но права предприятий в области финансового планирования были формальными в условиях отраслевой системы управления народным хозяйством.

Пятилетний финансовый план государственного предприятия определялся заданиями отраслевого министерства, годовые финансовые планы, утверждаемые предприятием самостоятельно, тем не менее составлялись на основе контрольных цифр по объему реализуемой продукции, номенклатуре важнейших изделий, сумме прибыли, рентабельности, платежам в бюджет, доводимыми до предприятий вышестоящими организациями, и согласовывались с ними. Распределение и использование прибыли, оставляемой в распоряжении предприятий, регламентировалось, а в период перехода предприятий на полный хозрасчет — регулировалось нормативами отчислений в фонды экономического стимулирования и лимитами капитальных вложений.

Настоящей заинтересованности в улучшении финансовых результатов хозяйствования, мобилизации резервов при составлении финансового плана у предприятий и не могло возникнуть, так как значительная часть амортизационных отчислений и прибыли изымалась министерствами в централизованные фонды и перераспределялась между другими предприятиями. В период1986-1990 гг. объем финансовых ресурсов, перераспределяемых через министерства, даже возрос по сравнению с предыдущими пятилетками.

На многих предприятиях, входивших в состав крупных объединений, вообще не существовало финансовых служб, а оформлением расчетных и платежных документов занималисьодин-два человека из числа работников бухгалтерии.

В современных условиях хозяйствования финансовая работаприобретает качественно новое содержание, что объективно связано с изменением отношений собственности и становлением предприятий различных организационно-правовых форм, основанных на негосударственных формах собственности, приватизацией государственных и муниципальных предприятий,самостоятельностью предприятий как хозяйствующих субъектов, в том числе и в области внешнеэкономической деятельности.

На МП (индивидуальных частных или товариществах с ограниченной ответственностью) с небольшими оборотами и незначительной численностью работающих функции финансиста могут быть объединены с функциями бухгалтера, но на более крупных предприятиях, особенно в форме акционерных обществ открытого или закрытого типа, наличие финансовой службы в системе управления предприятием необходимо.

В рыночных условиях хозяйствования важнейшими задачами финансовых служб являются не только выполнение обязательств перед бюджетом, банками поставщиками, работниками предприятия, всех остальных финансовых обязательств, организация расчетов, контроль за использованием собственных и заемных средств, но и организация финансового менеджмента, который включает все перечисленные задачи и содержит качественно новые.

Кратко финансовый менеджмент можно определить как организацию управления финансовыми потоками в целях наиболее эффективного использования собственного и привлеченного капитала и получения максимальной прибыли . Финансовый менеджмент предполагает разработку определенной финансовой стратегии и тактики на основе анализа финансовой отчетности с помощью системы показателей и прогнозирования доходов в зависимости от изменения структуры активов и пассивов предприятия. Совершено очевидно, что меняет прежние представления о структуре финансовой службы и ее месте в системе управления предприятием.

Аппарат управления финансами становится важнейшей частью общего аппарата управления хозяйствующего субъекта. На крупных предприятиях может быть создана финансовая дирекция во главе с финансовым директором или главным финансовым менеджером. Она образуется по решению правления акционерного общества или дирекции предприятия.

Финансовая дирекция имеет структуру, зависящую от характера хозяйственной и финансовой деятельности, организационно-правовой формы хозяйствующего субъекта. Подразделениями финансовой дирекции могут быть, например, финансовый отдел, планово-экономический отдел, бухгалтерия, бюро или сектор экономического анализа, отдел валютных операций и др. Структура, функции и ответственность всех подразделений, их взаимоотношения с другими звеньями управления должны быть определены Положением о финансовой дирекции.

В функции финансовой дирекции входят:

· обеспечение финансирования хозяйственной деятельности предприятия;

· разработка финансовой программы развития хозяйствующего субъекта;

· разработка инвестиционной политики;

· определение кредитной политики;

· установление смет расходов денежных средств для всех подразделений предприятия;

· разработка валютной политики н обеспечение валютной деятельности;

· финансовое планирование, участие в составлении бизнес-планов;

· осуществление расчетов с поставщиками, покупателями, подрядчиками, банком, бюджетом;

· обеспечение страхования от финансовых рисков;

· проведение залоговых, трастовых, лизинговых и других операций;

· анализ финансово-хозяйственной и внешнеэкономической деятельности;

· ведение финансового учета, составление бухгалтерского баланса н других финансовых документов.

В зависимости от размеров предприятия и поставленных целей перечисленные функции могут детализироваться или расширяться. Например, инвестиционная политика может быть связана не только с осуществлением капитальных вложений, но и с вложением средств в уставный капитал другого предприятия или выпуском собственных акций, средства от размешенная которых должны быть использованы наилучшим способом.

Профессиональный уровень финансового менеджера определяется его знаниями в области финансов и кредита, законодательства в области налогов, банковской, биржевой и финансовой деятельности, бухгалтерского учета, умение анализировать баланс предприятия. Финансовому менеджеру необходимо уметь ориентироваться в валютном законодательстве, работать на финансовом рынке.

Поскольку в западных странах такие должностные обязанности может выполнять только высококвалифицированный специалист, его труд соответственно оплачивается. Обычно финансовый менеджер является не собственником предприятия, а наемным работником по контракту. Финансовый менеджер в зависимости от квалификации и результатов своей управленческой деятельности может получать не только заработную плату, но и процент от прибыли.

По соображениям экономической целесообразности на небольших предприятиях финансовым менеджментом может заниматься один человек.

Финансовое планирование на предприятии — это планирование всех его доходов и направлений расходования денежных средств для обеспечения развития предприятия. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Исходя из этого финансовые планы можно разделить на перспективные, текущие и оперативные.

Примером сочетания перспективного и текущего планирования является бизнес-план, который принято разрабатывать в развитых капиталистических странах при создании нового предприятия или обосновании производства новых видов продукции. Он составляется на период от трех до пяти лет, поскольку плановые разработки на более длительные п6ериоды не могут быть достоверными.

Бизнес-план не является только финансовым планом, он необходим для разработки стратегии финансирования и привлечения конкретного инвестора на определенных условиях к участию в создании нового предприятия или финансированию новой производственной программы.

Составление бизнес-плана, несомненно, способствует внутреннему управлению предприятием, так как он разрабатывается на основе постановки целей, способов их практического осуществления, увязки финансовых, материальных и трудовых ресурсов. Это заставляет менеджеров анализировать и прогнозировать ситуацию, изучать возможности фирмы, что позволяет принимать более квалифицированные решения. Профессиональное составление бизнес-плана позволяет сохранить средства инвесторов и снижает вероятность банкротства.

Основная часть бизнес-плана имеет организационный и производственный характер. Соответствующие разделы бизнес-плана в обобщенном виде дают представление о продукции, планируемой к производству, ее основных качествах, дизайне, упаковке, организации сбыта, сервиса после продажи. Обязательно обосновываются примерная цена продажи и затраты на ее производство. В состав бизнес-плана входят детально проработанный производственный план, а также результаты маркетинговых исследований, так как для организации сбыта необходимо оценить конкуренцию на рынке, насыщенность аналогичными видами продукции. Это, в свою очередь, определяет методику проведения рекламной компании и т.д.

Для решения проблем финансового обеспечения нового предприятия имеет значение юридический план, в котором определяется организационно-правовая форма предприятия (от нее зависят конкретные способы привлечения капитала) и виды деятельности, что может быть связано с получением лицензий и патентов.

В других странах принято оценивать хозяйственный риск и страховать его отдельные виды, что находит отражение в разделе плана по оценке рисков и страхованию. Для оценки хозяйственного риска необходим тщательный анализ инвестиционных проектов на основе специальных методик и экспертных оценок специалистов. Другие виды риска (кредитные, валютные и пр.) анализируются с позиций источников их возникновения и вероятности наступления. Цель составления этого раздела бизнес-плана — профилактика рисков и разработка программы страхования.

Завершающая часть бизнес-плана представляет собой финансовый план, обобщающий все предыдущие разделы в стоимостном выражении. В нем должны быть отражены данные об объеме продаж и общей прибыли, объеме инвестиций, использовании собственных средств, а также заемных – с указанием источников и сроков погашения задолженности, срок окупаемости вложений издержки производства и обращения, процентное отношение доходов и расходов, сроки выплаты дивидендов (если речь идет об акционерном обществе).

Прогноз объемов продаж составляется по конкретному виду продукции на три года: для первого года – помесячно, для второго – поквартально, для третьего – в целом на год. Это и понятно, в первый год производства уже должны быть известны покупатели продукций. Расчеты на второй и третий годы имеют характер прогнозов, составленных на основе маркетинговых исследований, обоснованность которых крайне важна, так как под запланированный объем производства производится закупка оборудования, сырья, привлекается определенная численность работников и т.п. р

В состав финансового плана входит план доходов, план расходов и баланс активов и пассивов фирмы, которые также разрабатываются для первого года - помесячно, для второго – поквартально, для третьего – в целом за год.

План доходов содержит в указанной динамике следующие показатели:

1. Остаток денежных средств на начало соответствующего периода (месяца, квартала, года) всего и в том числе в кассе и на счете в банке;

2. Поступления: выручка от продаж, дебиторы, заемные средства;

3. Всего наличных средств;

4. Расходы (издержки): прямые затраты, управленческие, затраты на сбыт, арендные платежи, платные услуги, затраты на маркетинг, проценты за капитал, страховые взносы, прочие расходы;

5. Итого расходов;

6. Общий доход (убыток) до уплаты налогов.

План расходов охватывает показатели:

1. Весь капитал;

2. Доход (убыток) до уплаты налогов;

3. Приобретение активов;

4. Выплаты по займам;

5. Резервы;

6. Организационные и прочие расходы;

7. Итого.

Баланс активов и пассивов предприятия составляется, чтобы оценить, в какие виды активов направляются денежные средства и за счет каких видов пассивов предполагается финансировать приобретение или создание этих активов. Среди активов баланса выделяются текущие активы (счет в банке, касса, прочие поступления, дебиторская задолженность) — как наиболее мобильная часть средств, запасы и фиксированные активы. В пассиве отражаются собственные и заемные средства, причемважное значение имеет их структура, ее изменение на протяжении планируемого трехлетнего периода.

При проведении прогнозного анализа прибыли используется метод «затраты-объем-прибыль» или, как еще его называют, метод критического объема производства.

Методологические основы этого метода разработаны достаточно давно, но практическому его использованию способствовала система учета затрат «direct-costing», в основе которой лежит разделение затрат на постоянные и переменные, которые по-разному реагируют на изменение объема производства. Использование метода «затраты-объем-прибыль» позволяет определить минимально допустимый объем производства, при котором достигается безубыточность производства.

Определение этой критической точки объема производства осуществляется графическим и расчетным способами.

Развивающееся предприятие постоянно нуждается в финансовых ресурсах, что не всегда можно обеспечить за счет внутренних источников, и тогда возникает необходимость привлечения заемных средств или дополнительного акционерного капитала. Поскольку финансовое планирование является завершающей стадией производственного планирования, при составлении финансового плана необходимо решить главные задачи. В общем виде их можно сформулировать следующим образом:

· выявление резервов увеличения доходов предприятия и способов их мобилизации;

· эффективное использование финансовых ресурсов, определение наиболее рациональных направлений инвестиций предприятия, обеспечивающих в планируемом периоде наибольшую прибыль;

· увязка показателей производственного плана предприятия с финансовыми ресурсами;

· обоснование оптимальных финансовых взаимоотношений с бюджетом и банками, а также другими кредиторами.

Так как предприятия не располагают более совершенной методикой составления финансовых планов, то известную форму баланса доходов я расходов можно использовать с учетом изменившихся возможностей предприятий в формировании собственных доходов, привлечении средств извне. Важно, чтобы составление финансового плана не являлось пересчетом производственных показателей, наоборот, аналитический характер работы в области финансового планирования должен сделать финансовый план инструментов воздействия на результаты производственно-хозяйственной деятельности предприятия.

Период действия перспективного (или долгосрочного) финансового плана зависит от общей финансовой стратегии предприятия, экономической стабильности, возможностей прогнозирования объемов финансовых ресурсов и направлений их использования. В нем определяются важнейшие показатели, пропорции и темпы расширенного воспроизводства. При разработке долгосрочного финансового плана применяются укрупненные методы расчетов доходных и расходных статей, которые определяются ориентировочно в виде прогноза и уточняются в текущих планах конкретного года.

Текущий или годовой план предприятия как часть перспективного плана составляется на основе показателей долгосрочного плана и представляет собой документ, в котором обеспечивается балансовая увязка доходных и расходных статей планируемого года. Баланс доходов и расходов в годовом финансовом плане — необходимое условие, которое достигается привлечением заемных и других источников финансирования при недостаточности собственных финансовых ресурсов. В текущем финансовом плане детализируются доходные и расходные статьи, применяются более точные по сравнению с перспективным планом методы расчетов.

Если исходить из целесообразности отражения в годовом финансовом плане прибыли как конечного финансового результата хозяйственной деятельности предприятия, то отпадает необходимость введения в финансовый план таких статей, как выручка от реализации продукции и затраты на ее производство и реализацию. Планирование выручки и затрат производится в отдельных расчетах, что необходимо для определения плановой суммы прибыли от реализации продукции (работ, услуг). Кроме прибыли, в состав собственных финансовых ресурсов включаются амортизационные отчисления, которые планируются в сумме износа основных средств и нематериальных активов. Примерное содержание разделов финансового плана можно представить следующими основными статьями доходов и расходов предприятия:

Доходы и поступления средств

· Прибыль от реализации продукции, работ, услуг;

· 2. Прибыль от прочей реализации (основных средств, других активов).

· Планируемые внереализационные доходы,в том числе:

- доходы от долевого участия в уставном капитале других предприятий,

- доходы, полученные по ценным бумагам, доходы от хранения денежных средств на депозитных счетах в банках н других финансово-кредитных учреждениях,

- доходы от сдачи имущества в аренду.

· Амортизационные отчисления на полное восстановление основных фондов и по нематериальным активам.

· Поступление средств от других предприятий,в том числе:

- в порядке долевого участия в строительстве,

- по хоздоговорам на научно-исследовательские работы.

· Поступления из внебюджетных фондов.

· Прочие доходы.

Расходы и отчисления средств

· Налоги, уплачиваемые из прибыли (по видам налогов).

· Распределение чистой прибыли,в том числе:

- на накопление (по направлениям использования),

- на потребление (по направлениям использования).

· Долгосрочные инвестиции (по формам инвестиций),в том числе:

- за счет амортизационных отчислений,

- за счет других источников финансирования.

· Прочие расходы.

В финансовом плане акционерного общества в доходной части необходимо выделить средства, мобилизуемые посредством размещения ценных бумаг, а также расходные статьи, отражающие отчисления прибыли в резервный фонд и выплату доходов по акциям или облигациям.

Оперативное финансовое планирование включает составление платежного календаря, кассового плана и расчет потребности в краткосрочном кредите. Содержание оперативного планирования при разработке платежного календаря заключается в определении конкретной последовательности и сроков осуществления всех расчетов, что позволяет своевременно перечислить платежи в бюджет и внебюджетные фонды и обеспечить финансирование нормальной хозяйственной деятельности предприятия. Платежный календарь составляется на короткие промежутки времени (месяц, 15 дней, декаду, пятидневку). Срок определяется исходя из периодичности основных платежей предприятия. Наиболее целесообразно составление месячных планов с подекадной разбивкой. Платежный календарь охватывает все расходы и поступления средств предприятия, как в наличной, так и безналичной форме, включая взаимоотношения с бюджетной системой и банками.

Задача 1.

1.Определить выручку от реализации продукции за такими данными.

| Перечень изделий | Объем продукции, шт. | Отпускн. цена предпр., грн. |

| Изделие А | 900 | 81 |

| Изделие Б | 1000 | 102 |

| Изделие В | 1200 | 118 |

2.Удельный вес 27%.

3.Остатки готовой продукции на начало планового года в тыс. грн.

- остатки 2,45

- готовая продукция 1,85

- продукция отгруженная, но срок оплаты которой не наступил 4,0

4.Норма запаса готовой продукции 3 дня.

Решение.

В.пл.=В.ост.н.+В.пл.вып.-В.ост.к.

В.ост.н.=2,45+1,85+4,0=8,3тыс.грн

В.пл.вып.=(900*81)+(1000*102)+(1200*118)=316500

Вост.к.=![]() *3=2848,5

*3=2848,5

В.пл.=8300+316500-2848,5=321951,5грн.

Задача 2.

Определить размер плановой прибыли по таким данным:

| Выпуск товарной продукции по себестоимости, тыс.грн. | 1200 |

| Выпуск товарной продукции по ценам предприятия, тыс.грн. | 1550 |

| Удельный вес в четвертом квартале составляет, % | 27 |

| Норма запасу готовой продукции на складе, дни | 6 |

| Остатки готовой продукции на складе на начало планового периода: | |

| По себестоимости | 15 |

| По ценам предприятия | 18 |

Решение.

П.пл.=П.ост.н.+П.пл.вып.- П.ост.к.

П.ост.к.=Ц.пр.-С/С

П.ост.н.=18-15=3 тыс.грн

Пр.пл.вып.=1550-1200=350 тыс.грн

Пр.ост.к.=![]() = 6,3 тыс.грн.

= 6,3 тыс.грн.

Пр.пл.= 3 + 350 - 6,3 = 346,7 тыс.грн.

Задача 3.

За приведенными данными определить показатели:

- рентабельность активов;

- рентабельность поточных активов;

- рентабельность собственного капитала;

- рентабельность продукции.

Показатели.

| Общий размер имущества предприятия, тыс. грн. | 29000 |

| Собственные средства предприятия, тыс. грн. | 19000 |

| Средний размер текущих активов, тыс. грн. | 10000 |

| Выручка от реализации, тыс. грн. | 136000 |

| Прибыль предприятия от реализации продукции, тыс. грн. | 21300 |

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Задача 4.

Определить размер оборотных средств, что высвобождается с оборота по данным:

| показатели | Предшествующий период | Отчетный период |

| Стоимость реализованной продукции, тыс. грн. | 800 | 920 |

| Среднегодовая сумма оборотных средств, тыс. грн. | 80 | 90 |

Решение.

Высвобождение определяется:

![]()

![]() тыс. грн. (привлечено)

тыс. грн. (привлечено)

определяем коэффициент оборачиваемости в отчетном и предшествующем периоде.

![]()

![]()

Определяем, сколько оборотных средств потребовалось предприятию для выполнения объемов отчетного периода при сохранении оборачиваемости предшествующего.

![]() тыс. грн.

тыс. грн.

Относительное высвобождение 80 – 80 = 0

Задача 5.

Определить ежемесячную сумму за использования кредита, который получен в банке на условиях:

Сумма кредита, тыс. грн. Срок использования кредита, лет Проценты, под которые выдан кредит, % |

- 60 - 1 - 50 |

1. Сумма кредита будет погашена после окончания срока использования кредита.

2. Проценты за использования кредита оплачиваются ежемесячно.

Решение.

![]() грн в месяц

грн в месяц

Литература.

1. Методические указания “Фінанси підприємств” №1479

2. Финансы предприятий. Москва 1995г.Е.И.Бородина, Ю.С.Голикова, Н.В.Колчина, З.М.Смирнова.

3. Финансы предприятий: Учеб.пособие / Н.Е. Заяц, М.К.Фисенко, Т.Н.Василевская и др. - Мн.: Высш.шк., 1995. - 256 с.

|