Финансовый анализ предприятия

СОДЕРЖАНИЕ: Понятие, значение и задачи анализа финансового состояния организации, его цели и методика. Анализ имущественного положения и финансовой устойчивости, платежеспособности и ликвидности организации. Эффекта финансового левериджа, расчет его значения.Курсовой проект

на тему:

Финансовый анализ предприятия

Введение

В условиях рыночных отношений большую роль играет анализ финансового состояния предприятия. Это связано с тем, что предприятие, приобретая самостоятельность, несет полную ответственность за результаты своей деятельности. Эта ответственность, прежде всего, перед своими акционерами, работниками предприятия, банком, финансовыми органами и кредиторами.

Финансовое состояние предприятия характеризуется широким кругом показателей, отражающим наличие, размещение и использование финансовых ресурсов. В условиях массовой неплатежеспособности предприятий и практического применения ко многим из них процедуры банкротства объективная и точная оценка их финансового состояния приобретает первостепенное значение. Определение финансового состояния на ту или иную дату помогает ответить на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествовавшего этой дате. Финансовое состояние предприятия определяется способностью погасить свои долги и обязательства.

Большая роль отводится анализу в деле определения и использования резервов повышения эффективности производства. Он содействует экономному использованию ресурсов, выявлению и внедрению передового опыта, научной организации труда, новой техники и технологии производства, предупреждению лишних затрат. Анализ является важным элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основной разработки научно обоснованных планов и управленческих решений.

Для управления производством руководителям нужно иметь полную и достоверную информацию о ходе производственного процесса, о ходе выполнения планов. Информация достигается с помощью финансово-экономического анализа. В процессе анализа первичная информация проходит аналитическую обработку: проводится сравнение достигнутых результатов производства с данными за прошлые отрезки времени, с показателями других предприятий и среднеотраслевыми; определяется влияние разных факторов на величину результативных показателей; выявляются недостатки, ошибки, неиспользованные возможности, перспективы.

Оценка финансового состояния является частью финансового анализа. Характеризуется определенной совокупностью показателей, отраженных в балансе по состоянию на определенную дату. Финансовое состояние характеризует в самом общем виде изменения в размещении средств и источников их покрытия.

Финансовое состояние является результатом взаимодействия всех производственно-хозяйственных факторов: труда, земли, капитала, предпринимательства.

Финансовое состояние проявляется в платежеспособности хозяйствующего субъекта, в способности вовремя удовлетворять платежные требования поставщиков в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать зарплату, вовремя вносить платежи в бюджет.

Первый раздел будет посвящен непосредственно анализу финансового состояния предприятия, его понятию, значению и его цели, а также методы проведения анализа. Мы дадим понятие анализа ликвидности и платежеспособности, а также анализа финансовой устойчивости предприятия. В этой же разделе мы рассмотрим показатель называемый эффектом финансового левериджа.

Во втором разделе мы выполним расчет анализа финансового состояния строительного предприятия. В конце каждой таблицы мы сделаем вывод о показателях, оценим их положительно или отрицательно для предприятия.

Третий раздел будет посвящен расчетам эффекта финансового левериджа. При этом мы воспользуемся двумя методами для его нахождения: табличный и аналитический.

1. Теоретические основы

1.1 Понятие, значение и задачи анализа финансового состояния организации

Под анализом понимают – способ комплексного системного изучения финансового состояния организации и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности и капитала. Финансовый анализ позволяет получить объективную информацию о финансовом состоянии организации, прибыльности и эффективности ее работы.

Под финансовым состоянием понимается способность организации финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Анализом финансового состояния организации занимаются руководители и соответствующие службы, а также учредители, инвесторы с целью изучения эффективного использования ресурсов, банки для оценки условий предоставления кредита и определение степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т.д. Финансовый анализ является гибким инструментом в руках руководителей организации. В анализ финансового состояния входит анализ бухгалтерского баланса; анализ использования капитала и оценка финансовой устойчивости; анализ платежеспособности организации и т.д.

Финансовое состояние организации оценивается показателями, характеризующими наличие, размещение и использование финансовых ресурсов. Эти показатели отражают результаты экономической деятельности предприятия, определяют его конкурентоспособность, деловой потенциал, позволяют просчитать степень гарантий экономических интересов предприятия и его партнеров по финансовым и другим отношениям.

Основными задачами финансового анализа являются:

1. На основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

2. Прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Одной из функций анализа можно назватьизучение характера действия экономических законов, установление закономерностей и тенденций экономических явлений и процессов в конкретных условиях предприятия.

Следующая функция анализа – контроль за выполнением планов и управленческих решений, за экономным использованием ресурсов. Центральная функция анализа – поиск резервов повышения эффективности производства на основе изучения передового опыта и достижений науки и практики. Также другая функция анализа – оценка результатов деятельности предприятия по выполнению планов, достигнутому уровню развития экономики, использованию имеющихся возможностей. И, наконец, разработка мероприятий по использованию выявленных резервов в процессе хозяйственной деятельности.

В изучении финансового состояния конкретной организации заинтересованы и внешние, и внутренние пользователи. К внутренним пользователям относятся собственники и администрация организации, к внешним – кредиторы, инвесторы, коммерческие партнеры.

Анализ финансового состояния, проводимый в интересах внутренних пользователей, направлен на выявление наиболее слабых позиций в финансовой деятельности предприятия в целях их укрепления и определения возможностей, условий работы предприятия, создание информационной базы для принятия управленческих решений, обеспечивающих эффективную работу организации.

Анализ финансового состояния в интересах внешних пользователей проводиться для оценки степени гарантий их экономических интересов – способности предприятия своевременно гасить свои обязательства, обеспечивать эффективное использование средств для инвесторов и т.п. Этот анализ позволяет оценить выгодность и надежность сотрудничества с конкретной организацией.

1.2 Цели и методы финансового анализа

платежеспособность финансовый устойчивость леверидж

Анализ финансового состояния имеет свои источники, свою цель и свою методику.

Главная цель анализа – оценка существования финансового состояния организации и разработка мероприятий по финансовому оздоровлению; своевременное выявление и устранение недостатков финансовой деятельности и прогноз резервов улучшения финансового состояния организации его платежеспособности.

Принципами финансового анализа являются непрерывность наблюдения за состоянием и развитием финансовых процессов, преемственность, объективность, научность, динамичность, комплексность, системность, практическая значимость, существенность, надежность, согласованность и взаимоувязка данных форм бухгалтерской отчетности, ясность в интерпретации результатов финансового анализа, обоснованность и оперативность в принятии управленческих решений.

Существуют различные методики анализа финансового состояния. В нашей стране по опыту экономически развитых стран все большее распространение получает методика, основанная на расчете и использовании системы коэффициентов.

Следует различать типы моделей финансового анализа. К важнейшим из них относятся дескриптивные, предикативные и нормативные. Дескриптивные модели чаще всего описательного характера. Они построены на использовании бухгалтерской отчетности и пояснительных записок к ней. Для такой модели финансового анализа широко используется структурный, структурно-динамический и коэффициентный анализ. Предикативные модели, как правило, прогностического характера. Их используют для построения прогнозных оценок текущего и перспективного характера о прибылях и доходах, платежеспособности, финансовой устойчивости. Нормативные моделипозволяют сравнивать фактические результаты деятельности предприятия со средними по отрасли ли внутренними нормативами предприятия. Эта модель предполагает установление нормативов по каждому показателю и анализ отклонений фактических данных от нормативов.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду. Относительные показатели финансового состояния анализируемого предприятия можно сравнить:

с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

с аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия.

Результаты и качество анализа финансового состояния организации во многом определяется доступностью и качеством информационной базы.

Информационной базой финансового анализа являются данные бухгалтерского учета и отчетности , изучение которых позволяет оценить финансовое положение организации, изменения, происходящие в ее активах и пассивах, убедиться в наличии прибылей и убытков, выявить перспективы развития.

Для общей оценки динамики финансового состояния предприятия подготавливают аналитический баланс-нетто, позволяющий оценить структуру имущества предприятия и одновременно произвести горизонтальный и вертикальный анализ.

В составе годового бухгалтерского отчета предприятия имеются следующие формы, представляющие информацию для анализа финансового состояния:

– форма №1 «Бухгалтерский баланс». В нем фиксируется стоимость (денежное выражение) остатков внеоборотных и оборотных активов капитала, фондов, прибыли, кредитов и займов, кредиторской задолженности прочих пассивов. Баланс содержит обобщенную информацию о состоянии хозяйственных средств предприятия, входящих в актив, и источников их образования, составляющих пассивы. Эта информация представляется «на начала года» и «на конец года», что и дает возможность анализа, сопоставления показателей, выявления их роста или снижения. Однако отражение в балансе только остатков не дает возможности ответить на все вопросы собственников и прочих заинтересованных служб. Нужны дополнительные подробные сведения не только об остатках, но и о движении хозяйственных средств и их источников.

Это достигается подготовкой следующих форм отчетности:

– форма №2 «Отчет о прибылях и убытках»;

– форма №3 «Отчет об изменениях капитала»;

– форма №4 «Отчет о движении денежных средств»;

– форма №5 «Приложение к бухгалтерскому балансу».

– форма статистической отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Средства в активе баланса группируются по двум разделам. В разделе 1 отражаются долгосрочные (внеоборотные) активы: основные средства и нематериальные активы по остаточной стоимости, долгосрочные финансовые вложения, незавершенное капитальное строительство. В разделе 2 приводится информация по оборотным активам, к которым относятся запасы сырья и материалов, незавершенного производства, готовой продукции, все виды дебиторской задолженности, денежные средства и прочие активы.

Пассив баланса (обязательства предприятия) представлен тремя разделами: капитал и резервы (раздел 3), долгосрочные обязательства (раздел 4), краткосрочные обязательства (раздел 5).

Классическая схема проведения анализа финансового состояния предприятия предусматривает общий анализ финансового состояния предприятия, определение финансовой устойчивости и ликвидности баланса, анализ финансовых коэффициентов, определение деловой активности и рентабельности и обобщающую характеристику финансового состояния с указанием выявленных критических точек в финансовой деятельности предприятия.

В конечном результате анализ финансового положения предприятия должен дать руководству предприятия картину его действительного состояния, а лицам, непосредственно не работающим на данном предприятии, но заинтересованным в его финансовом состоянии – сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятие дополнительных инвестициях и т.п.

Прежде чем проводить анализ финансового состояния предприятия, следует сформировать аналитический (пригодный для анализа) баланс.

Перечень процедур преобразования отчетной формы баланса в аналитический баланс зависит от конкретных условий. Этот перечень нельзя заранее определить на все случаи. Важно, чтобы были поправлены показатели, наиболее существенно искажающие реальную картину.

1.3 Анализ имущественного положения организации

Анализ финансового состояния организации начинается с изучения ее имущества, оценки состава, структуры, размещения и использования средств (активов) и источников их формирования (пассивов) по данным баланса. Для этого составляется сравнительный аналитический баланс, в котором статьи актива группируются по степени нарастания ликвидности, а источники – по срочности наступления обязательств.

Сравнительный аналитический баланс включает показатели, характеризующие имущественное положение предприятия, дает возможность оценить его общее изменение и сделать вывод о том, через какие источники был приток новых средств и в какие активы эти средства вложены.

Анализ динамики состава и структуры имущества позволяет установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов.

По данным сравнительного аналитического баланса оценивается изменение суммы средств, находящиеся в распоряжении предприятия, т.е. валюты баланса, путем сопоставления показателей на конец и начало анализируемого периода.

Темпы изменения валюты баланса целесообразно сопоставлять с темпами изменения выручки и прибыли (по данным отчета о прибылях и убытках). Считается, что опережающие темпы роста выручки по сравнению с темпами роста активов баланса отражают рациональное использование средств организации.

Затем изучается структура распределения средств, т.е. просчитывается доля участия каждого вида имущества в изменении общей величины активов.

Рост суммы и доли оборотных средств, с финансовой точки зрения, свидетельствует о росте мобильности имущества или о расширении хозяйственной деятельности организации. Но важно установить, за счет каких видов оборотных средств произошло изменение структуры текущих активов.

Рост суммы и доли основных средств (внеоборотных активов) свидетельствует об укреплении материально-технической базы организации, но показывает, что значительная часть привлеченных финансовых ресурсов вложена в менее ликвидные активы, что снижает финансовую стабильность предприятия, так как ведет к замедлению оборачиваемости общей величины активов предприятия, снижению эффективности использования средств.

Изменение валюты баланса или стоимости активов (имущества) обеспечивается источниками, которые могут быть собственными и заемными. Соотношение между этими источниками в основном и определяет финансовое положение предприятия.

Рост величины и доли собственных средств свидетельствует о расширении деятельности предприятия, приводит к укреплению финансовой независимости предприятия и повышает его надежность как коммерческого партнера.

Увеличение доли заемных средств может свидетельствовать об усилении финансовой неустойчивости организации и повышении степени финансовых рисков. В ходе анализа необходимо изучить структуру заемных средств в сравнении со средствами актива предприятия (денежными средствами, краткосрочными финансовыми сложениями, дебиторской задолженностью).

Изучение данных актива и пассива позволяет оценить изменение состава и мобильности средств, источники формирования имущества организации и эффективность их использования.

1.4 Анализ финансовой устойчивости предприятия

После общей оценки имущественного положения организации и его изменения за анализируемый период изучается ее финансовая устойчивость.

В условиях рыночной экономики залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

Финансовая устойчивость характеризуется состоянием и структурой активов организации, их обеспеченностью источниками. Они являются основными критериями надежности организации как коммерческого партнера. Изучение финансовой устойчивости позволяет оценить возможности организации обеспечивать бесперебойный процесс финансово-хозяйственной деятельности и степень покрытия средств, вложенных в активы собственными источниками.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Это способность предприятия финансировать свою деятельность.

К коэффициентам, позволяющим изучить финансовую устойчивость организации, можно отнести:

1. коэффициент собственности – рассчитывается как отношение собственных источников к итогу баланса и показывает, какая часть имущества организации сформулирована за счет собственных средств.

2. коэффициент заемных средств определяется соотношением заемных средств к величине общих средств предприятия. Он характеризует структуру средств предприятия с точки зрения доли заемных средств.

3. коэффициент соотношения заемных и собственных средств определяется соотношением заемных средств к собственным. Показывает размер заемных средств, приходящихся на единицу собственных.

4. коэффициент привлечения долгосрочных займов – рассчитывается как отношение величины долгосрочных обязательств к сумме собственных средств и долгосрочных кредитов. Он показывает долю долгосрочных займов, обеспечивающих развитие предприятия в источниках, приравненных к собственным.

5. коэффициент мобильности собственных средств – отношение собственных оборотных средств и общей величины собственных средств предприятия.

6. коэффициент реальной стоимости имущества – рассчитывается как отношение общей стоимости основных фондов, производственных запасов и заделов незавершенного производства к стоимости имущества, характеризует производственный потенциал организации.

7. коэффициент реальной стоимости основных средств в имуществе предприятия, рассчитывается отношением основных средств по остаточной стоимости к стоимости имущества.

8. коэффициент обеспеченности собственными оборотными средствами текущих активов – рассчитывается путем деления собственных средств в обороте на стоимость оборотных средств показывает, какая часть оборотных средств сформирована за счет собственных источников.

Анализ финансовой устойчивости проводится для выявления платежеспособности предприятия – способности предприятия рассчитываются по платежам для обеспечения процесса непрерывного производства, т.е. способности предприятия расплачиваться за свои основные и оборотные производственные фонды.Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии.

Финансовая устойчивость определяется показателем обеспеченности запасов предприятия собственными и заемными источниками формирования основных и оборотных производственных фондов.

После изучения финансовой устойчивости переходим к анализу ликвидности баланса.

1.5 Анализ платежеспособности организации

Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Платежеспособность означает наличие у предприятия денежных средств, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Анализ ликвидности баланса производится для оценки кредитоспособности предприятия (способности рассчитываться по всем обязательствам).

Изучение платежеспособности организации позволяет соизмерить наличие и поступление средств с платежами первой необходимости.

Платежеспособность организации характеризуется коэффициентами ликвидности, которые рассчитываются как отношения различных видов оборотных средств к величине срочных обязательств.

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легко реализуемые, так и труднореализуемые для погашения внешней задолженности.

Изучение платежеспособности организации позволяет соизмерить наличие и поступление средств с платежами первой необходимости.

Каждый вид оборотных средств имеет свою ликвидность. А коэффициент ликвидности показывают, какую часть краткосрочных обязательств организация может погасить в случае обращения конкретных видов оборотных средств в деньги.

Различают следующие коэффициенты ликвидности, характеризующие платежеспособность:

1. коэффициент абсолютной ликвидности – рассчитывается как соотношение сумм денежных средств к сумме краткосрочных обязательств.

Это наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно, Нижний предел этого коэффициента должен составлять 0,2, т.е. не менее 20% срочных обязательств должно быть покрыто денежными средствами и краткосрочными финансовыми вложениями.

2. коэффициент критической ликвидности (промежуточного покрытия, финансового покрытия, платежеспособности и др.) – определяется как отношение совокупности суммы денежных средств, дебиторской задолженности и краткосрочных финансовых вложений к величине краткосрочных обязательств.

Этот коэффициент показывает, какая часть срочных обязательств организации может быть погашена за счет наиболее ликвидных и быстрореализуемых активов (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты). Значение этого коэффициента не должно быть ниже 0,7, т.е. не менее 70% срочных обязательств должно быть покрыто денежными средствами, краткосрочными финансовыми вложениями и краткосрочной дебиторской задолженностью.

3. коэффициент текущей ликвидности (общего покрытия) – рассчитывается как отношение оборотных средств предприятия к величине краткосрочных обязательств.

Коэффициент текущей (общей) ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение предстоящего года. Значение этого коэффициента не должно быть ниже 2, т.е. срочные обязательства организации могут быть ниже стоимости ее оборотных активов не менее чем в 2 раза.

1.6 Расчет показателей восстановление или утраты платежеспособности предприятия

При анализе платежеспособности организации кроме коэффициентов ликвидности рассчитывается коэффициент восстановления или утраты платежеспособности. Характеризует наличие реальной возможности у предприятия утратить свою платежеспособность в течение определенного периода.

Если коэффициенты ликвидности (хотя бы один из них) имеет значение менее нормативного, то рассчитывается коэффициент восстановление платежеспособности.

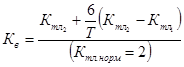

, где

, где

![]() – коэффициент текущей ликвидности на начало и конец периода соответственно;

– коэффициент текущей ликвидности на начало и конец периода соответственно;

Т – отчетный период в месяцах (3,6,9,12).

В случае, когда коэффициент восстановление платежеспособности будет выше 1, то это свидетельствует о наличие реальной возможности у предприятии восстановление своей платежеспособности в течение 6 месяцев, а ниже 1, то это свидетельствует о том, что у предприятии в ближайшее время нет реальной возможности восстановить свою платежеспособность. Причинами неплатежеспособности могут быть невыполнение плана по производству и реализации продукции; повышение ее себестоимости; невыполнение плана прибыли и как результат – недостаток собственных источников самофинансирования предприятия; высокий процент налогообложения. Одной из причин ухудшения платежеспособности может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.

Если коэффициент обеспеченности собственными средствами и текущей ликвидности на отчетную дату будут иметь значение больше нормативных, то рассчитывается коэффициент утраты платежеспособности за ближайшие 3 месяца.

1.7 Эффекта финансового левериджа

Под капиталом понимается средства организации, она располагает для осуществления своей деятельности и с целью получения прибыли.

Капиталом считается не только собственные средства организации, но и заемные.

Финансовый левиридж возникает в том случае, если компания привлекает заемный капитал. Причина – компания имеет хорошие возможности для реализации некоторого проекта, но не обладает в достаточном размере собственными источниками финансирования.

Показатель, отражающий уровень дополнительно получаемой прибыли на собственный капитал при различной доли использования заемных средств называется эффектом финансового левериджа . Он рассчитывается по формуле:

![]() ,

,

где ![]() – ставка налога на прибыль (десятичная дробь);

– ставка налога на прибыль (десятичная дробь);

![]() - коэффициент валовой рентабельности активов (это отношение валовой прибыли предприятия к общей величине активов)%;

- коэффициент валовой рентабельности активов (это отношение валовой прибыли предприятия к общей величине активов)%;

ПК – плата за кредит (%);

ЗК – заем капитала;

СК – собственный капитал;

![]() – налоговый корректор;

– налоговый корректор;

![]() – дифференциал финансового левериджа;

– дифференциал финансового левериджа;

![]() – коэффициент финансового левериджа.

– коэффициент финансового левериджа.

Теоретически финансовый леверидж может быть равен нулю – это означает, что компания финансирует свою деятельность, лишь за счет собственных средств, т.е. капитала, предоставленным собственниками, и генерируемой прибыли. Такую компанию нередко называют финансовой независимой.

В этом случае, если имеет место привлечение заемного капитала, компания рассматривается как финансово зависимая.

2. Анализ финансового состояния предприятия по индивидуальному варианту

Задание : выполнить анализ финансового состояния строительного предприятия.

Исходные данные : аналитический баланс-нетто на 01. 04. 2007 г.

Таблица 1. Баланс

| Актив | 01.01. 2007 (в тыс. руб.) |

01.04. 2007 (в тыс. руб.) |

Пассив | 01.01. 2007 (в тыс. руб.) |

01.04. 2007 (в тыс. руб.) |

I. Внеоборотные активы 1. нематериальныеактивы по остаточной стоимости 2. основные средства по остаточной стоимости 3. незавершенное капитальное вложение 4. долгосрочные финансовые вложения |

115 1468 310 290 |

14 1565 290 650 |

III Капитал и резервы 1. уставной капитал 2. резервный капитал 3. не распределенная прибыль прошлых лет |

2981 300 35 |

3069 289 21 |

| Итого по III: | 3316 | 3379 | |||

| Итого по I: | 2183 | 2519 | IV Долгосрочное обязательство 1 заемные средства В том числе – кредиты банков – прочие займы |

190 190 – |

695 575 120 |

II. Оборотные активы 1. производственные запасы 2. расходы будущих периодов 3. готовая продукция 4. дебиторская задолженность в том числе – покупатели и заказчики – авансы выданные 5. краткосрочные финансовые вложения 6. денежные средства в том числе – расчетный счет – прочие денежные средства |

826 186 - 487 185 302 150 1125 825 300 |

1539 218 - 297 135 162 205 835 804 31 |

Итого по IV: | 190 | 695 |

V Краткосрочное обязательство 1. кредиты банков 2. кредиторские задолженности В том числе – поставщики и подрядчики – авансы выданные – по оплате труда |

575 876 190 491 195 |

233 1306 395 681 230 |

|||

| Итого по II: | 2774 | 3094 | Итого по V: | 1451 | 1539 |

| Баланс: | 4957 | 5613 | Баланс: | 4957 | 5613 |

2.1 Характеристика имущества предприятия и источники его образования

Анализ характеристики средств предприятия (имущества)

Финансовое состояние предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. Построим аналитическую таблицу, характеризующую структуру средств предприятия.

Таблица 2. Структура средств предприятия

| Показатели | 01.01. 2007 |

01.04. 2007 |

Отклонения | |

| в абсолютной сумме | в% | |||

1. Всего имущества 2. Основные средства и вложения в процентах к имуществу 3. Оборотные активы в процентах к имуществу из них: – 3.1. материальные оборотные активы в процентах к оборотным средствам – 3.2. денежные средства и краткосрочные вложения в процентах к оборотным средствам |

4957 2183 44 2774 55,96 1012 36,48 1275 45,96 |

5613 2159 38,5 3094 55,1 1757 56,79 1040 33,61 |

+656 -24 +320 +745 -235 |

+13,2% -1% +11,5% +73,6% -18,4% |

Таким образом, на данном предприятии оборотные средства увеличились на 11,5%, что является следствием возрастания материальных оборотных средств, которые увеличились на 73,6%.

При этом произошло снижение денежных средств и краткосрочных финансовых вложений на 18,4%.

Коэффициент мобильности средств на 01.01.2007 составил 0,559. А на 01.04.2007 – 0,551.

Коэффициент мобильности оборотных средств на 01.01.2007 составил 0,459. На 01.04.2007 – 0,336.

Анализ характеристики структуры источников хозяйственных средств.

Таблица 3. Структура источников средств предприятия

| Показатели | 01.01. 2007 |

01.04. 2007 |

Отклонения | |

| в абсолютной сумме | в% | |||

1. Источники средств 2. Источники собственных средств в процентах к источникам средств из них: – 2.1. собственные оборотные средства в процентах к источникам собственных средств 3. Заемные средства в процентах к источникам собственных средств из них: – 3.1. долгосрочные займы в процентах к заемным средствам – 3.2. краткосрочные займы – 3.3. кредиторские задолженности в процентах к заемным средствам |

4957 3316 66,9% 1323 39,9 1641 33,1 190 11,6 575 876 53,4 |

5613 3379 60,2% 1915 56,7 2234 39,8 695 31,1 233 1306 69,7 |

+656 +63 +592 +593 +505 -342 +430 |

+13,2% +1,9 +44,7% +36,1% +265,8% -59,5% +49,1% |

По данным приведенных в таблице можно сделать вывод о том, что увеличение средств предприятия произошло в большей мере за счет роста собственных оборотных средств на 44,7%, что можно рассматривать как положительную тенденцию.

Возрастание заемных средств произошло в меньшей мере на 36,1% за счет увеличения долгосрочных займов (на 265,8%) и кредиторской задолженности (на 49,1%).

При этом уменьшение краткосрочных займов в составе заемных средств можно оценить положительно.

Данные о структуре источников хозяйственных средств используется также в оценке финансовой устойчивости предприятия и его платежеспособности.

2.2 Анализ финансовой устойчивости предприятия

Важными показателями характеризующие финансовую устойчивость предприятия является:

1. Коэффициент собственности, который на данном предприятии

на 01.01.2007 составил ![]() ;

;

на 01.04.2007: ![]() .

.

2. Коэффициент заемных средств составил

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]() .

.

3. Коэффициент соотношения заемных и собственных средств. На данном предприятии

на 01.01.2007 составил ![]() ;

;

на 01.04.2007: ![]() .

.

Чем больше коэффициент превышает единицу, тем больше зависимость предприятия от заемных средств.

4. Коэффициент долгосрочного привлечения заемных средств.

на 01.01.2007 составил ![]() ;

;

на 01.04.2007: ![]()

5. Коэффициент мобильности собственных средств

на 01.01.2007: ![]()

на 01.04.2007: ![]()

6. Коэффициент реальной стоимости основных и материальных оборотных средств

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]()

7. Коэффициент реальной стоимости основных средств

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]()

8. Коэффициент обеспеченности собственными средствами

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]()

Все расчеты коэффициента сведем в таблицу.

Таблица 4. Показатели характеристики финансовой устойчивости предприятия

| Показатели | Нормативное значение | 01.01.2007 | 01.04.2007 | Отношение |

1. Коэффициент собственности 2. Коэффициент заемных средств 3. Коэффициент соотношения заемных и собственных средств 4. Коэффициент долгосрочного привлечения заемных средств 5. Коэффициент мобильности собственных средств 6. Коэффициент реальной стоимости основных и материальных оборотных средств 7. Коэффициент реальной стоимости основных средств 8. Коэффициент обеспеченности собственными средствами |

min 0,7 – min 1

min 0,1 |

0,669 0,331 0,495 0,05 0,399 0,44 0,296 0,41 |

0,602 0,391 0,661 0,17 0,567 0,385 0,279 0,39 |

-0,067 -0,06 +0,166 +0,12 +0,168 -0,055 -0,02 -0,02 |

Таким образом, анализируя величину и динамику показателей представленных в таблице 4 можно сделать вывод в целом о финансовой устойчивости предприятия.

2.3 Оценка платежеспособности предприятия

Показатели ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

1. Коэффициент абсолютной ликвидности.

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]()

Значение коэффициента абсолютной ликвидности свидетельствует о высокой платежеспособности предприятия. На конец отчетного периода она могла погасить бы сразу 54%.

2. Коэффициент ликвидности средств

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]()

3. Общий коэффициент покрытия или коэффициент текущей ликвидности

на 01.01.2007: ![]() ;

;

на 01.04.2007: ![]()

В нашем примере коэффициент текущей ликвидности составил по состоянию на начало и конец года соответственно 1,91 и 2,01. Это свидетельствует о том, что находящиеся у предприятия оборотные средства позволяют погасить долги по краткосрочным обязательствам.

Вывод : значение коэффициентов характеризуют данное предприятие как платежеспособное.

2.4 Расчет коэффициента утраты или восстановление платежеспособности

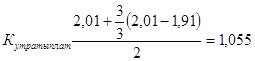

Коэффициент обеспеченности собственными средствами на 01.04.2007 составил 0,39 (выше нормативного значения) и коэффициент текущей ликвидности на 01.04.2007 составил2,01 (чуть-чуть выше экспертного 2,0).

Рассчитаем коэффициент утраты платежеспособности:

Предприятие в ближайшие время не утратит свою платежеспособность, хотя полученное значение почти в пределах экспертного (1,055 почти равен 1).

3. Расчет эффекта левериджа по индивидуальному варианту

Рассчитать эффект финансов левериджа табличным и аналитическим методом для предприятия А, Б, В, Г по следующим исходным данным:

Таблица 5. Исходные данные

| Показатели | Предприятие А | Предприятие Б | Предприятие В | Предприятие Г |

1. собственный капитал 2. заемный капитал 3. коэффициент валовой рентабельности активов 4. плата за кредит 5. налог на прибыль |

70 млн. руб. 0 млн. руб. 25% 18% 24% |

70 млн. руб. 19 млн. руб. 25% 18% 24% |

70 млн. руб. 30 млн. руб. 25% 18% 24% |

70 млн. руб. 60 млн. руб. 25% 18% 24% |

Таблица 6. Расчет ЭФЛ табличным методом

| № п/п | Показатели | Предприятие А | Предприятие Б | Предприятие В | Предприятие Г |

1 2 3 4 5. 6 7 8 9 |

Активы предприятия (собственный +заемный капитал) Плата за кредит (заемный капитал · 0,18) Валовая прибыль (актив предприятия · 0,25) Валовая прибыль с учетом платы за кредит (валовая прибыль – плата за кредит) Налог на прибыль Сумма налога на прибыль (валовая прибыль с учетом платы за кредит · 0,24) Чистая прибыль (валовая прибыль с учетом платы за кредит – сумма налога на прибыль) Коэффициент рентабельности капитала (чистая прибыль / собственный капитал) Прирост рентабельности собственного капитала за счет использования заемного (предыдущий показатель – 19%) |

70 млн. руб. - 17,5 млн. руб. 17,5 млн. руб. 0,24 4,2 млн. руб. 13,3 млн. руб. 19% 0 |

89 млн. руб. 3,42 млн. руб. 22,25 млн. руб. 18,83 млн. руб. 0,24 4,52 млн. руб. 14,31 млн. руб. 20,44% 1,44% |

100 млн. руб. 5,4 млн. руб. 25 млн. руб. 19,6 млн. руб. 0,24 4,7 млн. руб. 14,9 млн. руб. 21,3% 2,3% |

130 млн. руб. 10,8 млн. руб. 32,5 млн. руб. 21,7 млн. руб. 0,24 5,21 млн. руб. 16,49 млн. руб. 23,56% 4,56% |

Расчет ЭФЛ аналитическим методом.

Для предприятия «А» ЭФЛ = 0, т. к. ЗК=0

Предприятие «Б» ЭФЛ=0,76 (25–18) 0,27=1,44%

Предприятие «В» ЭФЛ=0,76 (25–18) 0,428=2,3%

Предприятие «Г» ЭФЛ=0,76 (25–18) 0,857=4,56%

Заключение

платежеспособность финансовый устойчивость леверидж

Под анализом понимается способ познания предметов и явлений окружающей среды, основанный на расчленении целого на составные части и изучение их во всем многообразии связей и зависимостей.

Анализом финансового состояния предприятия, организации занимаются руководители и соответствующие службы, так же учредители, инвесторы с целью изучения эффективности использования ресурсов. Банки для оценки условий предоставления кредита и определение степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т.д. Финансовый анализ является гибким инструментом в руках руководителей предприятия. Финансовое состояние предприятия характеризуется размещением и использованием средств предприятия. Эти сведения представляются в балансе предприятия.

Основная цель анализа финансового состояния заключается в том, чтобы на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности.

Таким образом, финансовое состояние – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Однако цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии именно на данном предприятии. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

На основе проведенных расчетах можно сделать выводы о финансовом состоянии строительного предприятия.

Так общий коэффициент покрытия свидетельствует о возможности погашении долгов по краткосрочным обязательствам. Значит, уменьшение краткосрочной задолженности можно расценивать, как положительную тенденцию.

В целом предприятие финансово устойчиво, а значит, организации может обеспечивать бесперебойный процесс финансово-хозяйственной деятельности и степень покрытия средств, вложенных в активы собственными источниками.

Можно с уверенностью сказать, что строительное предприятие в ближайшие 3 месяца не утратит свою платежеспособность.

Список литературы

1. Ковалевой А.М. Финансы и кредит – М., 2006.

2. Ковалев В.В. Финансовый анализ: методы и процедуры. – М., 2005.

3. Макарьева В.И., Андреева Л.В. Анализ финансово-хозяйственной деятельности организации. – М., 2005.

4. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – М., 2007.