Формирование и распределение прибыли

СОДЕРЖАНИЕ: СОДЕРЖАНИЕ Введение 1. Планирование и распределение прибыли 1.1 Прибыль и ее роль в рыночной экономике 1.2 Методы планирования прибыли 1.3 Распределение и использование прибыли на предприятииСОДЕРЖАНИЕ

Введение

1. Планирование и распределение прибыли

1.1 Прибыль и ее роль в рыночной экономике

1.2 Методы планирования прибыли

1.3 Распределение и использование прибыли на предприятии

2. Формирование финансовых результатов на ОАО «Алтайкокс»

2.1 Технико-экономическая характеристика предприятия

2.3 Формирование и распределение прибыли на ОАО «Алтайкокс»

3. Расчетная часть

3.1 Расчетные таблицы

3.2 Пояснительная записка

Заключение

Список используемой литературы

ВВЕДЕНИЕ

Актуальность данной темы выражается в том, что основную цель деятельности любого производителя (фирмы, делового предприятия) составляет максимизация прибыли.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими из них являются показатели прибыли, которые в условиях рыночной экономики составляют основу экономического развития предприятий и организаций. Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социальных и материальных потребностей трудовых коллективов. Показатели прибыли являются важнейшими для оценки производственной и финансовой деятельности предприятий. Они характеризуют степень его деловой активности и финансового благополучия.

По прибыли определяется уровень отдачи авансированных средств и доходность вложений в активы данного предприятия. За счет прибыли выполняется также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями.

Прибыль является реальной базой налогообложения и, как правило, источник уплаты налогов. Прибыль занимает одно из центральных мест в общей системе стоимостных инструментов и рычагов управления экономикой. Это выражается в том, что финансы, кредит, цены, себестоимость и другие рычаги прямо или косвенно связаны с прибылью.

Исходя из всего вышесказанного, главной целью данной работы является необходимость охарактеризовать процесс формирования финансовых результатов предприятия и его оптимизации в практической деятельности предприятия.

Данная цель предполагает решение следующих задач:

1. Охарактеризовать экономическое содержание и значение прибыли.

2. Рассчитать и проанализировать баланс доходов и расходов (финансового плана предприятия)

Предмет данной курсовой работы – финансовые результаты деятельности предприятия.

Объект данной работы – производственная деятельность предприятия

Данная курсовая работа состоит из введения, трех глав, заключения, списка литературы и приложений.

В первой главе речь идет о понятии прибыли, ее функциях, составе. Прибыль как главный результат предпринимательской деятельности обеспечивает потребности самого предприятия и государства в целом.

Для принятия управленческих решений на основе имеющихся у предприятия финансовых результатов немаловажную роль играет анализ факторов влияющих как на конечный результат (прибыль или убыток) отчетного периода так и на его составляющие. В рамках данной главы также будут освещены основные пути увеличения прибыли предприятия.

В конечном итоге уровень полученной прибыли зависит от количества и качества товара, его цены, конъюнктуры рынка.

Одно из главных условий повышения эффективности работы предприятия – снижение себестоимости продукции (работ, услуг).

К факторам, обеспечивающим снижение себестоимости, относятся применение новейших технологий, экономия сырья, топлива, электроэнергии, повышение производительности труда, снижение потерь от брака и простоев, улучшение использования основных фондов, сокращение расходов по сбыту продукции и другие.

Существует множество методик оценки финансовых результатов предприятия. Для нашего предприятия, по мнению автора, наиболее близко подходит методика Шеремета А.Д. и Сайфулина Р.С., а также разработка Ковалева В.В.

1. Планирование и распределение прибыли

1.1 Прибыль и ее роль в рыночной экономике

Прибыль является одной из основных категорий товарного производства.

Несмотря на важность данной категории для производственно – хозяйственной жизни любого предприятия, в трактовке данного понятия единства мнений среди ученных не наблюдается. Поэтому можно выделить следующие подходы к трактовке сущности и содержания прибыли.

Представители первого подхода, которых можно условно отнести к представителям микроэкономического подхода, считают, что это, прежде всего, производственная категория, выражающая отношения, которые складываются в процессе общественного производства.

Прибыль как микроэкономическая категория отражает чистый доход, созданный в сфере материального производства в процессе предпринимательской деятельности [7, с.64].

Она является результатом соединения факторов производства (труда, капитала, природных ресурсов) и полезной производственной деятельности хозяйствующих субъектов является произведенная продукция, которая становится товаром при условии ее реализации потребителю.

На стадии продажи выявляется стоимость товара, включающая стоимость прошлого овеществленного труда и живого труда. Стоимость живого труда отражает вновь созданную стоимость и распадается на две части. Первая представляет собой заработную плату работников, участвующих в производстве продукции. Вторая часть вновь созданной стоимости отражает чистый доход, который реализуется только в результате продажи продукции, что означает общественное признание ее полезности.

Таким образом, на уровне предприятия в условиях товарно-денежных отношений чистый доход принимает форму прибыли.

На рынке товаров предприятие выступает как относительно обособленный товаропроизводитель. Установив цену на продукцию, оно реализует ее потребителю, получая при этом денежную выручку, что не означает получения прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции.

Когда выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприятие всегда ставит своей целью прибыль, но не всегда ее извлекает. Если выручка равна себестоимости, то удалось лишь возместить затраты на производство и реализацию продукции.

Реализация состоялась без убытков, но отсутствует и прибыль как источник производственного, научно-технического и социального развития. При затратах, превышающих выручку, предприятие получает убытки - отрицательный финансовый результат, что ставит его в достаточно сложное финансовое положение, не исключая и банкротство.

| Таким образом, в рамках данного подхода можно констатировать, что прибыль — это часть стоимости продукта, реализуемого предприятием, которая остается после возмещения издержек производства [14, с.79]. |

Второй подход к трактовке сущности категории «прибыль» можно условно обозначить как макроэкономический. Представители данного подхода утверждают, что прибыль является одной из важных форм распределения национального дохода [8, с. 15].

Обособление части стоимости продукции в виде издержек выступает в денежном выражении как себестоимость продукции.

Определение экономической сущности прибыли, как и других форм, которые принимает национальный доход при его первичном распределении и последующем перераспределении, невозможно без правильного толкования сущности и границ необходимого и прибавочного продукта в обществе.

Необходимый и прибавочный продукт представляют собой категории производства. Для выяснения сущности этих категорий необходимо уточнить, что лежит в основе деления чистого продукта на необходимый и прибавочный. Согласно экономической теории это деление времени труда, затраченного в сфере материального производства, на: необходимое и прибавочное. В течение необходимого времени обеспечивается создание «... фонда жизненных средств или рабочего фонда, который необходим работнику для поддержания и воспроизводства его жизни и который при всех системах общественного производства он сам постоянно должен производить и воспроизводить» [8, с. 16]

Таким образом, прибыль как важнейшая категория рыночных отношений выполняет определенные функции.

Во-первых, прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Значение прибыли всегда состоит в том, что она отражает конечный финансовый результат.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных, инвестиционных, производственных, научно-технических и социальных программ.

1.2 Методы планирования прибыли

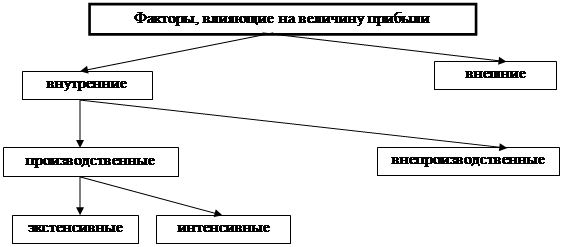

На величину прибыли и ее динамику воздействуют два фактора, как зависящие, так и не зависящие от усилий предприятия (рис.1.1) [5,с. 116].

|

Рис.1.1 Классификация факторов, влияющих на величину прибыли

К внешним факторам относятся природные условия: уровень цен на потребляемые материально-сырьевые и топливно-энергетические ресурсы, тарифов, процентов, налогов ставок и льгот, штрафных санкций, нормы амортизационных отчислений.

Эти факторы не зависят от деятельности предприятия, но могут оказывать значительное влияние на величину прибыли.

Внутренние факторы делятся на производственные и внепроизводственные. Производственные факторы характеризуют наличие и использование средств и предметов труда, трудовых и финансовых ресурсов и, в свою очередь, могут подразделяться на экстенсивные и интенсивные.

Экстенсивные факторы воздействуют на процесс получения прибыли через «количественные» изменения:

* объема средств и предметов труда

* финансовых ресурсов

* времени работы оборудования

* численности персонала

* фонда рабочего времени и др.

Интенсивные факторы воздействуют на процесс получения прибыли через «качественные» изменения:

* повышение производительности оборудования и его качества

* использование прогрессивных видов материалов и совершенствование видов их обработки

* ускорение оборачиваемости оборотных средств

* повышение квалификации и производительности труда персонала

* снижение трудоемкости и материалоемкости продукции

* совершенствование организации труда и более эффективное использование финансовых ресурсов.

К внепроизводственнымфакторам относятся: снабженческо-сбытовая и природоохранная деятельность, социальные условия труда и сбыта и др.

При осуществлении финансово-хозяйственной деятельности предприятия все эти факторы находятся в тесной взаимосвязи и взаимозависимости.

Прибыль от реализации продукции, работ, услуг занимает наибольший удельный вес в структуре балансовой прибыли предприятия. Ее величина формируется под воздействием трех основных факторов: себестоимости продукции, объема реализации и уровня действующих цен на реализуемую продукцию. Важнейшим из них является себестоимость. Количественно в структуре цены она занимает значительный удельный вес, поэтому снижение себестоимости сказывается на росте прибыли при прочих равных условиях. Постатейный анализ себестоимости и поиск путей ее снижения в значительной мере обесценивается инфляцией и ростом цен на исходное сырье и топливно-энергетические ресурсы.

Формирование финансовых результатов деятельности предприятия регламентируется Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденным постановлением Правительства РФ от 5 августа 1992 года №552 (с последующими дополнениями и изменениями).

Согласно этому Положению, «…конечный финансовый результат (прибыль или убыток) слагается от финансового результата от реализации продукции (работ, услуг), основных средств и иного имущества предприятия, и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям».

Прибыль, как главный результат предпринимательской деятельности, обеспечивает потребности самого предприятия и государства в целом. Поэтому, прежде всего, важно определить состав прибыли предприятия. Общий объем прибыли предприятия представляет собой балансовую прибыль.

Балансовая прибыль - сумма прибылей (убытков) предприятия от реализации продукции и доходов (убытков), не связанных с ее производством и реализацией. Под реализацией продукции понимается не только продажа произведенных товаров, имеющих натурально-вещественную форму, но и выполнение работ, оказание услуг. Балансовая прибыль как конечный финансовый результат выявляется на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей баланса.

До 1 января 2000 года финансовый результат деятельности предприятия складывался из следующих составляющих: прибыли (убытка) от реализации, процентов к получению, процентов к уплате, доходов от участия в других организациях, прочих операционных доходов и расходов и результата от внереализационных операций. Совокупность прибыли (убытка) от реализации, процентов к получению, процентов к уплате и доходов от участия в других организациях и прочих операционных доходов и расходов составляла прибыль (убыток) от финансово-хозяйственной деятельности. Сумма прибыли (убытка) от финансово-хозяйственной деятельности и результата от внереализационных операций составляла прибыль (убыток) отчетного периода. Прибыль (убыток) после налогообложения представляла собой нераспределенную прибыль (непокрытый убыток) отчетного периода.

Известны три методаформирования, а точнее, планирования прибыли.

1. Прямой метод, или метод прямого счета.

Этот метод предполагает как глобальный расчет прибыли — по всему объему выпуска (реализации) продукции или услуг, так и локальный — по каждому виду товара или ассортиментной группе с последующим суммированием согласно объему производства.

2. Нормативный метод, оценивающий массу прибыли по коэффициенту рентабельности.

Он незаменим для оптимизации ассортимента по критерию рентабельности продукции, а также для сводных и ориентировочных расчетов прибыли. Сюда же можно отнести расчет и коррективы прибыли по финансовому и операционному рычагу.

1. Контрольный, или экономический, или аналитический (факторный) метод, применимый и как контрольный, и как самостоятельный, предпочтительный для многоассортиментных производств.

Он позволяет также учесть индексы инфляции по минимум четырем факторам:

1) отпускным ценам;

2) покупным ценам и тарифам на компоненты производства;

3) заработной плате;

4) нормам амортизации, стоимости оборудования и других основных средств.

1.3 Распределение и использование прибыли на предприятии

Начиная с отчетности за 2000 год, финансовый результат деятельности предприятия теперь состоит из следующих составляющих:

· доходы и расходы от обычных видов деятельности,

· операционные доходы и расходы,

· внереализационные доходы и расходы

· чрезвычайные доходы и расходы.

Операционные и внереализационные доходы и расходы относятся к группе прочих поступлений и расходов. К прочим поступлениям и расходам относятся чрезвычайные доходы и расходы. Следует отметить, что понятие «чрезвычайные расходы» и «чрезвычайные доходы» употребляются в практике отечественного бухгалтерского учета впервые.

В Положении по бухгалтерскому учету «Доходы организации» ПБУ 9/99 определено, что доходами организации не являются следующие поступления:

· суммы налога на добавленную стоимость, акцизов, налога с продаж, экспортных пошлин и иных аналогичных обязательных платежей;

· по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала;

· в порядке предварительной оплаты продукции (работ, услуг);

· авансы в счет оплаты продукции (работ, услуг);

· задаток;

· в залог, если договором предусмотрено, что заложенное имущество будет передано залогодержателю;

· в погашение кредита или займа.

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, выполнения работ и оказания услуг.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции, приобретением и продажей товаров, выполнением работ и оказанием услуг. Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и иных амортизированных активов, осуществляемыми в виде амортизационных отчислений.

Расходы по обычным видам деятельности формируют:

· расходы, связанные с приобретением сырья, материалов, товаров, и иных материально-производственных запасов;

· расходы, возникающие непосредственно в процессе переработки (доработки) материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров (расходы по содержанию и эксплуатации основных средств и иных внеоборотных активов, а также поддержанию их в исправном состоянии, коммерческие расходы, управленческие расходы и др.).

При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

· материальные затраты;

· затраты на оплату труда;

· отчисления на социальные нужды;

· амортизация;

· прочие затраты.

К доходам и расходам от обычных видов деятельности относятся, согласно рассматриваемым Положениям по бухгалтерскому учету, также поступления и расходы, связанные:

· с предоставлением за плату во временное пользование (временное владение и пользование) активов организации по договору аренды;

· с предоставлением за плату прав, возникающих из патентов за изобретение, промышленные образцы и другие виды интеллектуальной собственности;

· с участием в уставных капиталах других организаций.

При этом указанные поступления и расходы должны быть связаны с предметом деятельности организации.

До сих пор основной вид деятельности организации определялся по ее уставу. Но из устава организации не всегда можно четко определить, какой вид деятельности является основным, а какой нет. Поэтому, было бы целесообразно закрепить в учетной политике, какие из указанных в уставе видов деятельности являются основными, а какие – второстепенными. Изменения, вносимые в учетную политику утверждаются приказами руководителя предприятия.

Как уже отмечалось, к прочим поступлениям и расходам относятся операционные доходы и расходы. В ПБУ 9/99 и ПБУ 10/10 установлен перечень таких расходов и доходов:

· доходы и расходы, связанные с предоставлением во временное пользование активов организации;

· поступления и расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретение, промышленные образцы и другие виды интеллектуальной собственности;

· поступления и расходы, связанные с участием в уставных капиталах других организаций;

· поступления и расходы, связанные с продажей, выбытием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

· прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

· проценты к получению или проценты к уплате за предоставление или получение в пользование денежных средств;

· расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

· прочие операционные доходы и расходы.

Согласно ПБУ 9/99 и ПБУ 10/10 к внереализационным доходам и расходам относятся:

· штрафы, пени, неустойки за нарушение хозяйственных договоров;

· поступления в возмещение или возмещение причиненных убытков;

· прибыль (убытки) прошлых лет, выявленная в отчетном периоде;

· активы, полученные безвозмездно, в том числе по договору дарения;

· суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

· курсовые разницы;

· сумма дооценки (уценки) активов (за исключением внеоборотных активов);

· суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

· прочие внереализационные доходы и расходы.

Таким образом, сравнивая установленные Положением по бухгалтерскому учету ПБУ 9/99 «Доходы организации» и Положением по бухгалтерскому учету ПБУ 10/10 «Расходы организации» состав прочих поступлений и расходов (куда отнесены операционные и внереализационные доходы и расходы) с перечнем поступлений и расходов, действовавшим до 1 января 2000 года, можно сделать вывод о перегруппировке доходов и расходов между статьями.

Так, в состав операционных доходов включены следующие виды доходов:

· поступления и расходы, связанные с участием в уставных капиталах других организаций, включая проценты и иные доходы по ценным бумагам. Ранее поступления от деятельности, связанные с участием в уставных капиталах других организаций, отражались по статье «Доходы от участия в других организациях» Отчета о прибылях и убытках;

· проценты, которые организация получила за то, что предоставила свои денежные средства в использование сторонним организациям или физическим лицам и проценты, которые уплачиваются организацией за предоставление ей в пользование денежных средств. Раньше эти доходы и расходы отражались по статьям «Проценты к получению» и «Проценты к уплате» Отчета о прибылях и убытках;

· прибыль, полученная организацией от совместной деятельности. Раньше эта прибыль отражалась по статье «доходы от участия в других организациях» Отчета о прибылях и убытках.

Кроме того, к внереализационным расходам и доходам относятся теперь курсовые разницы, которые раньше отражались по статье «Прочие операционные доходы» и «Прочие операционные расходы» Отчета о прибылях и убытках (формы №2).

Впервые в практике отечественного бухгалтерского учета в отдельную подгруппу были выделены чрезвычайные доходы и расходы, возникающие как последствие чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.). Ранее, чрезвычайные поступления и расходы не выделялись в отдельную группу и в бухгалтерском учете отражались в составе внереализационных доходов и расходов.

Величина прочих поступлений (от реализации основных средств и прочего имущества организации) определяется в том же порядке, что и выручка от реализации продукции (работ, услуг).

Величина других видов операционных и внереализационных доходов определяется в прежнем порядке. Так, штрафы, пени, неустойки за нарушение условий договоров, а также возмещение причиненных организации убытков принимается к бухгалтерскому учету в суммах, присужденных судом или признанных должником. Величина операционных и внереализационных расходов определяется также в прежнем порядке. Штрафы, пени, неустойки за нарушение условий договоров, а также возмещение убытков причиненных организацией убытков принимается в суммах, присужденных судом или признанных организацией. Имущество, полученное безвозмездно принимается к бухгалтерскому учету по рыночной стоимости.

Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99 и «Расходы организации» ПБУ 10/10 вводятся в действие с 1 января 2000 года. Таким образом, в 2000 году начиная с отчетности за первый квартал, все доходы и расходы должны подразделяться на обычные и чрезвычайные и именно с такими подразделами должны отражаться в Отчете о прибылях и убытках. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 устанавливает, что в Отчете о прибылях и убытках доходы организации за отчетный период отражается с подразделением на выручку, операционные и внереализационные доходы, в случае возникновения – чрезвычайные доходы. Согласно Положению по бухгалтерскому учету «Расходы организации» ПБУ 10/10, расходы организации отражаются в Отчете о прибылях и убытках с подразделением на себестоимость проданных товаров, продукции, выполненных работ и оказанных услуг, коммерческие расходы, управленческие расходы, операционные и внереализационные расходы, а в случае возникновения – чрезвычайные расходы. Таким образом, числовые показатели Отчета о прибылях и убытках (форма №2) существенно изменятся. В новой форме Отчета о прибылях и убытках выручку (нетто) и себестоимость проданных товаров, продукции, работ и услуг нужно не только показать в общей сумме (в целом по предприятию), но и расшифровать эту сумму – указать, сколько приходится на каждый вид деятельности. В Отчете о прибылях и убытках теперь есть новые строки – «Валовая прибыль», «Прибыль (убыток) до налогообложения», «Прибыль (убыток) от обычной деятельности».

Это позволит заинтересованным пользователям получить более подробную информацию о финансовых результатах предприятия. Из отчета исключены устаревшие понятия. Так, в прежней форме Отчета о прибылях и убытках расходование прибыли для уплаты налога на прибыль показывали по строке «Налог на прибыль».

Все остальные платежи из прибыли (штрафы, пени и неустойки при расчетах с бюджетом и государственными внебюджетными фондами) отражали по строке «Отвлеченные средства». Но понятие «Отвлеченные средства» утратило свое значение после того, как был изменен порядок использования прибыли отчетного года.

Теперь все указанные выше платежи, согласно новой форме №2, следует показывать по строке «Налог на прибыль и иные аналогичные платежи».

Начиная с 2000 года Отчет о прибылях и убытках должен содержать справочную информацию: сведения о дивидендах, приходящихся на одну привилегированную и одну обычную акцию, а также суммы дивидендов на одну акцию, которые предприятие планирует начислить в будущем году. Такую информацию следует указывать только в годовой бухгалтерской отчетности. Изменена периодичность заполнения Расшифровки отдельных прибылей и убытков за отчетный период. Теперь бухгалтеры будут составлять ее не раз в год, а ежеквартально, в промежуточной отчетности.

Формирование итогов годового финансового результата осуществляется накопительным путем в течение всего года на счете 80 «Прибыли и убытки» - в виде его «свернутого» остатка, отражающего либо прибыль, либо убыток. По завершении первого квартала на этом счете подводится промежуточный итог финансового результата за первый квартал, по завершении второго квартала – за 9 месяцев года и по завершении четвертого квартала формируется итоговый финансовый результат за весь отчетный год.

Таким образом, мы наблюдаем изменение структуры формирования конечного финансового результата деятельности предприятия.

Совокупность доходов и расходов от обычных видов деятельности составляет прибыль (убыток) от продаж. Разница между выручкой (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) и себестоимостью товаров, продукции, работ, услуг образует валовую прибыль, которая показывается по строке 029 Отчета о прибылях и убытках. Прибыль (убыток) от продаж, операционные доходы и расходы, внереализационные доходы и расходы составляют финансовый результат до налогообложения, а именно прибыль (убыток) до налогообложения. Прибыль (убыток) после налогообложения составляет прибыль (убыток) от обычной деятельности. Совокупность прибыли (убытка) от обычной деятельности и чрезвычайных доходов и расходов представляет чистую прибыль (нераспределенную прибыль (убыток) отчетного периода).

Таким образом, наблюдается некоторые изменения в структуре формирования финансового результата деятельности предприятия.

Во-первых, это связано с появлением в Российском бухгалтерском учете понятий «чрезвычайные доходы» и «чрезвычайные расходы», возникающих в результате чрезвычайных обстоятельств финансово-хозяйственной деятельности предприятия. Согласно структуре Отчета о прибылях и убытках (форма №2) данные виды доходов и расходов не включаются в финансовый результат от обычной деятельности.

Во-вторых, начиная с 2000 года, проценты к получению, проценты к уплате и доходы от участия в других организациях включены в состав операционных доходов и расходов и нашли соответствующие отражение в Отчете о прибылях и убытках (форма №2).

В-третьих, произошла некоторая перегруппировка доходов и расходов. Так, например, к внереализационным доходам и расходам стали относиться курсовые разницы. Кроме того, с вступлением в силу Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000) порядок отражения курсовых разниц в бухгалтерском учете изменился. Теперь курсовые разницы отражаются на счете 80 «Прибыль и убытки». Изменился и порядок учета суммовых разниц, которые ранее отражались как внереализационные доходы (расходы) предприятий.

Финансовый результат деятельности предприятия учитывается на счете 80 в течение года нарастающим итогом без исключения уже использованной прибыли с начала года. Согласно Положению о бухгалтерском учете и отчетности балансовая прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей баланса.

Прибыль или убытки, выявленные в отчетном году, но относящиеся к операциям прошлых лет, включаются в финансовые результаты отчетного года.

Доходы, полученные в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в учете и отчетности отдельной статьей как доходы будущих периодов. Эти доходы подлежат отнесению на финансовые результаты при наступлении отчетного периода, к которому они относятся.

Балансовая прибыль отчетного периода и ее использование отражается в балансе отдельно: в пассиве баланса – полученная прибыль и ее авансовое использование, нераспределенная прибыль, а в активе баланса – фактически полученный убыток. В валюту баланса включается лишь непокрытый убыток или нераспределенная прибыль отчетного периода прошлых лет.

Особым и чрезвычайно важным для финансового менеджмента является комплекс проблем налогообложения прибыли, включающий:

• принцип и критерии построения налога;

• методику исчисления налогооблагаемой прибыли;

• льготы и санкции, стимулирующие или не стимулирующие эффективность экономического и социального развития;

• уровень ставок налога, их унифицированный или дифференцированный для различных коммерческих структур характер;

• предельно допустимый для стимулирующей роли налога размер и частоту изымаемой у предприятия прибыли;

• согласованность данного налога с другими, аналогичными изъятиями в бюджет и во внебюджетные фонды;

• возможность и умение финансового менеджера в законных рамках сократить налог или оптимизировать его.

Налоговые льготы можно сгруппировать по принципу стимулирующей направленности:

• содействующие научно-производственному развитию материальной сферы;

• специально ограждающие малый бизнес всех отраслей, в том числе на начальной стадии деятельности, а также социально значимые отрасли экономики, особенно сельское хозяйство, от высоких налогов.

Возвращаясь к схеме формирования и распределения прибыли, мы видим, что это — сопряженные процессы.

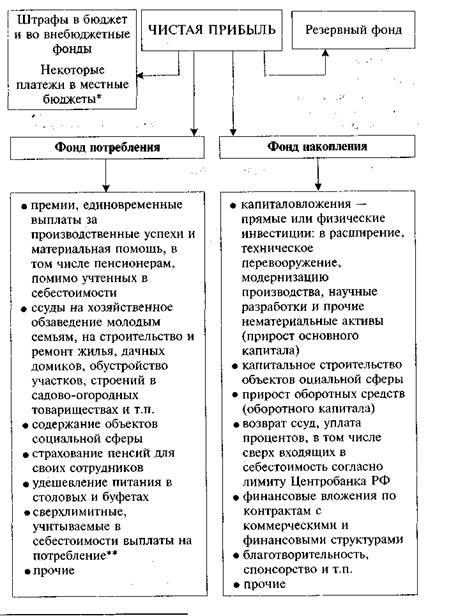

Освободив налоговую прибыль от основного прямого налога — налога на прибыль и перечислив (при наличии соответствующих соглашений) требуемые суммы в свой резервный фонд, а также фонд отраслевой вышестоящей организации, предприятие исчисляет чистую (остаточную) прибыль. Распределение чистой прибыли представлено на рис. 1.

Рис.1 Схема распределения чистой прибыли.

Следует заметить, что все направления использования фонда потребления, за исключением пп. 2, 3, 5, облагаются подоходным налогом с физических лиц (по фискальной логике: работодатель оплачивает работнику соответствующие затраты в сумме предполагаемого дохода) и являются объектом отчислений в Пенсионный фонд в размере до 28% (по страховым платежам).

2 ФОРМИРОВАНИЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ОАО «АЛТАЙ-КОКС»

2.1 Технико-экономическая характеристика предприятия ОАО «Алтай-кокс»

ОАО «Алтай-кокс» - это современный промышленный комплекс, производящий кокс и химическую продукцию для металлургической промышленности.

Организационно-правовой формой предприятия является открытое акционерное общество (ОАО).

Под ОАО понимается акционерное предприятие, акции которого свободно продаются на фондовом рынке, ОАО обязано ежегодно публиковать для всеобщего сведения годовой отчет, бухгалтерский баланс, счет прибылей и убытков.

Акционерное общество открытого типа - по законодательству РФ - объединение нескольких граждан и/или юридических лиц для совместной хозяйственной деятельности. Акционеры ОАО типа несут ответственность по обязательствам общества в пределах своего вклада (пакета принадлежащих им акций).

Основной хозяйственной деятельностью ОАО «Алтай-кокс» является производство и реализация кокса и коксохимической продукции, а также расширение рынка сбыта товаров и услуг.

Таблица 2.1

Ассортимент выпускаемого кокса

| Продукция | Фракция | Применение |

| Кокс доменный | +25мм, +40мм, 25-40мм, 25-80мм |

В доменном производстве, для выплавки чугуна. Для восстановления свинцовых, оловянных и медных руд, в производстве цинка, для обжига известняка и цемента. |

| Кокс литейный | +40мм, +60мм | В вагранках в литейном производстве. |

| Коксовый орешек | 10-25мм | В производстве ферросплавов (ферросилиция, феррохрома, ферромарганца и т.д.). |

| Коксовая мелочь | 0-10мм | Для агломерации железных руд. |

Таким образом, продукция ОАО «Алтай-кокс» - продукция, отвечающая требованиям стандартов и техническим условиям, принятым отделом технического контроля.

Таблица 2.2

Производство продукции ОАО «Алтай-кокс», тыс.т.

| Наименование | 2004 | 2005 |

| Кокс 6% влажности | 3 156,00 | 3 550,00 |

| Смола | 150,6 | 162,3 |

| Бензол | 38,9 | 43,8 |

| Сульфат 20,5-% | 75,2 | 81,3 |

Географическая структура рынков сбыта продукции включает в себя российских потребителей и зарубежных партнеров.

Наиболее крупными партнерами ОАО «Алтай-кокс» являются ОАО «НЛМК», ОАО «Мариупольский меткомбинат им. Ильича», ОАО «Северсталь» и другие компании. Основными потребителями продукции ОАО «Алтай-кокс» на российском рынке являются ОАО «Новолипецкий МК», ОАО «МЗ им. Серова», ОАО «Уралэлектромедь», ОАО «Кузнецкие ферросплавы» и другие. Среди стран ближнего зарубежья поставки осуществляются в Украину и в Казахстан, на международном рынке - фирмам Индии, Бельгии, Вьетнама.

Хотелось бы отметить еще такие моменты, как наличие конкурентов и прямое сотрудничество в различных областях по поводу своего развития. Конкурентов, хотя точнее будет сказать тех, благодаря кому концерн ведет свою прямую деятельность, у концерна мало. Так как за осуществление всех этапов своих планов концерн отвечает сам, т.е. концерн сам является поставщиком сырья, сам (по большей части) выступает инвестором своих планов, сам является инициатором всех своих проектов

Высшим органом управления ОАО «Алтай-кокс» является Общее собрание акционеров.

Общее руководство деятельностью Общества осуществляет Совет директоров. Совет директоров имеет право принимать решения по всем вопросам деятельности Общества и его внутренним делам, за исключением вопросов, отнесенных законом и Уставом Общества к исключительной компетенции Общего собрания акционеров.

Исполнительными органами, осуществляющими оперативное руководство текущей деятельностью, являются Генеральный директор и Правление.

2.2 Формирование финансовых результатов на предприятии ОАО «Алтай-кокс»

Приступая к анализу финансовых результатов, необходимо, прежде всего, выявить, в соответствии ли с установленным порядком рассчитана балансовая прибыль (убыток) и все исходные составляющие для ее формирования, в частности такие, как выручка от реализации товаров, продукции, работ, услуг; себестоимость реализации товаров, продукции, работ, услуг; коммерческие и управленческие расходы; проценты к получению и уплате; прочие операционные и внереализационные доходы и расходы.

На основе представленных в форме №2 «Отчет о финансовых результатах» за 2007 год ОАО «Алтай - кокс» необходимо оценить состав, структуру и динамику факторов (элементов) формирования финансовых результатов организации (табл.2.3).

Таблица 2.3

Динамика и факторы изменения структуры формирования финансовых результатов, (тыс. рублей).

| Показатели | Предыдущий год | Отчетный год | Отклонение (+,-) | Темп роста, % |

| сумма | сумма | |||

| А | 1 | 2 | 3 | 4 |

| 1. Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 13045431 | 12228567 | -816864 | 93,7 |

| 2. Себестоимость реализации товаров, продукции, работ, услуг | 10950739 | 10204253 | -746486 | 93,2 |

| 3. Коммерческие расходы | 1585349 | 1602182 | +16833 | 101,07 |

| 4. Управленческие расходы | Х | Х | Х | Х |

| 5. Прибыль (убыток) от реализации | 509343 | 422132 | -87211 | 82,9 |

| 6. Проценты к получению | Х | Х | Х | Х |

| 7. Проценты к уплате | 217448 | 251768 | 34320 | 115,8 |

| 8. Доходы от участия в других организациях | Х | 76930 | 76930 | 100 |

| 9. Прочие операционные доходы | 9071927 | 9594609 | 522682 | 105,8 |

| 10. Прочие операционные расходы | 9109549 | 9632852 | 523303 | 105,8 |

| 11. Прибыль (убыток) от финансово-хозяйственной деятельности | 115309 | 51941 | -63368 | 45 |

| 12. Прочие внереализационные доходы | 16482 | 35952 | 19470 | 218,2 |

| 13. Прочие внереализационные расходы | 155520 | 196455 | 40935 | 126,3 |

| 14. Балансовая прибыль (убыток) отчетного периода | 66937 | 23375 | -43562 | 34 |

Как свидетельствует представленная в таблице 2.3 бухгалтерская и аналитическая информация, балансовая прибыль в 2007 году по сравнению с предыдущим годом возросла упала на 34%, в то время как прибыль от реализации –на 82,9% , прибыль от финансово-хозяйственной деятельности –упала на 45%.

Падение прибыли от реализации и финансово-хозяйственной деятельности сопровождался падением выручки от реализации на 93,7% себестоимости реализации товаров, продукции, работ, услуг – 93,2%. Следует также отметить роста операционных доходов, а также уменьшение операционных расходов - в 1,05 раз.

Особое внимание в процессе анализа и оценки финансовых результатов следует обратить на наиболее значимую статью их формирования – прибыль (убыток) от реализации товаров, продукции, работ, услуг как важнейшую составляющую балансовой прибыли и зачастую по своему объему превышающую ее.

Так данные таблицы 2.3 свидетельствуют о том, что если в предыдущем периоде прибыль от реализации составляла 115309 рублей , то в отчетном периоде, то есть в 2007 году упала на 45% ,то есть до отметки в 51941 рубль. Таким образом, падение суммы балансовой прибыли происходит преимущественно за счет прибыли от реализации и тех объективных и субъективных факторов, которые воздействуют на ее величину.

В этих целях рекомендуется проводить многофакторный анализ изменения прибыли от реализации продукции в отчетном периоде по сравнением с предыдущим под воздействием факторов, оказывающих либо положительное, либо отрицательное влияние на ее изменение.

Для проведения факторного анализа используется необходимая информационная таблица 2.3 и аналитическая таблица 2.4 , исходные данные которых позволяют рассчитать влияние факторов на изменение прибыли от реализации продукции.

Необходимо отметить то, что индекс цен на продукцию в 2007 году составил 1,8 (данный индекс рассчитан бухгалтером рассматриваемого нами предприятия). Имело место увеличение себестоимости условной единицы продукции в 1,7 раза за счет инфляции.

Таблица 2.4

Динамика факторов формирования прибыли от реализации товаров, продукции, работ, услуг (тыс. рублей).

| Показатели | Предыду щий год (базисный) |

Цены и затраты по базису на фактический объем реализации отчетного года | Отчетный год |

| А | 1 | 2 | 3 |

| 1. Выручка от реализации товаров, продукции, работ, услуг (без НДС, акцизов и аналогичных бязат.платежей) | 13045431 | 13045401 | 12228567 |

| 2. Себестоимость (производственная) реализации товаров, работ, услуг | 10950739 | 10950709 | 10204253 |

| 3. Коммерческие расходы | 1585349 | 1585300 | 1602182 |

| 4. Управленческие расходы | Х | Х | Х |

| 5. Полная себестоимость реализации товаров, продукции, работ, услуг | 9365390 | 9365200 | 8602071 |

| 6. Прибыль (убыток) от реализации | 509343 | 5093340 | 422132 |

Анализ данной таблицы показывает, что падение показателей важных для рассмотрения финансовых результатов предприятия формируется в основном за счет влияния изменения цен на продукцию предприятия.

Расчет влияния факторов на изменение прибыли (убытков) от реализации приведен в таблице 2.5

Таблица 2.5

Расчет влияния факторов на изменение прибыли (убытков) от реализации товаров, продукции, работ, услуг

| Фактор изменения прибыли от реализации | Результат расчета, тыс. р. |

Влияние фактора на изменение прибыли, тыс. р. (+,-) |

| А. Общее изменение прибыли от реализации | -87211 | Х |

| 1. Изменения объема реализации | 509343*117.5:100=598478 | 598478 |

| 2. Изменения производственной себестоимости реализации | 10204253-10950709 | -746456 |

| 3. Изменение коммерческих расходов | 1602182 -1585349 | +16833 |

| 4. Изменение управленческих расходов | Х | Х |

| 5. Изменение цен | 12228567-13045401 | -816834 |

| 6. Структура реализации | 892-(-253,9-2164+2878)=431,9 | +431,9 |

| 7. Совокупное влияние факторов на изменение прибыли от реализации | - | +892 |

Используя данные формы №2 «Отчет о финансовых результатах» и табл.2.3, можно рассчитать ряд показателей оценки качественного уровня достижения определенных финансовых результатов деятельности хозяйствующих субъектов, в частности таких как:

· маржинальный доход, обеспечивающий покрытие постоянных затрат и получение прибыли (МД), тыс. р.;

· запас финансовой прочности (ЗВП), тыс. р. Оптимальное значение этого показателя – свыше 60% от объемов продаж;

Порядок исчисления названных показателей представлен в табл.2.6

Таблица 2.6

Исходные данные для расчета показателей оценки качественного уровня достижения финансовых результатов

| Показатели | Код строки ф. №2 | Сумма, тыс. р. | Изменение (+,-) | |

| баз. | отч. | |||

| А | 1 | 2 | 3 | 4 |

| 1. Объем продаж N | 010 | 13045431 | 12228567 | -816864 |

| 2.Себестоимость (производственная) продаж – переменные затраты Sпре | 020 | 9365390 | 8602071 | -763319 |

| 3. Маржинальный доход МД | Х | 509343 | 422132 | -87211 |

| 4.Доля маржинального дохода в объеме продаж К | Х | 0,0390 | 0,0345 | -0,0045 |

| 5. Постоянные затраты Sпос | 030+040 | 1585349 | 1602182 | +16833 |

| 6.Запас финансовой прочности ЗФП | 13045431 | 12228567 | -816864 | |

| 7. Прибыль от объема продаж | - | 509343 | 422132 | -87211 |

Данные табл.4 свидетельствуют, что маржинальный доход в 2007 году по сравнению с предыдущим упал на 87211тысяч рублей, и на туже сумму уменьшилась прибыль от объема продаж а объем продаж - в 3,05 раз.

Балансовая прибыль тоже располагает возможностями увеличения не только за счет мобилизации резервов роста прибыли от реализации, но и за счет снижения операционных и внереализационных расходов.

3. РАСЧЕТНАЯ ЧАСТЬ

3.1 Расчетные таблицы

Таблица 3.1

Смета затрат на производство продукции общества с ограниченной ответственностью

| № стр. | Статья затрат | всего на год | в т.ч. на IV квартал |

| 1 | 2 | 3 | 4 |

| 1 | Материальные затраты (за вычетом возвратных отходов) | 10520 | 2630 |

| 2 | Затраты на оплату труда | 17300 | 4325 |

| 3 | Амортизация основных фондов | 3167 | 792 |

| 4 | Прочие расходы - всего | 5738 | 1436 |

| в том числе: | |||

| 4.1 | а) уплата процентов за краткосрочный кредит | 35 | 10 |

| 4.2 | б) налоги, включаемые в себестоимость | 5487 | 1372 |

| в том числе: | |||

| 4.2.1 | Единый социальный налог (26%) | 4498 | 1125 |

| 4.2.2 | прочие налоги | 989 | 247 |

| 4.3 | в) арендные платежи и другие расходы | 216 | 54 |

| 5 | Итого затрат на производство | 36725 | 9182 |

| 6 | Списано на непроизводственные счета | 400 | 100 |

| 7 | Затраты на валовую продукцию | 36325 | 9082 |

| 8 | Изменение остатков незавершенного производства | 268 | 67 |

| 9 | Изменение остатков по расходам будущих периодов | 30 | 8 |

| 10 | Производственная себестоимость товарной продукции | 36026 | 9008 |

| 11 | Внепроизводственные (коммерческие) расходы | 1463 | 369 |

| 12 | Полная себестоимость товарной продукции | 37489 | 9377 |

| 13 | Товарная продукция в отпускных ценах (без НДС и акцизов) | 81560 | 20390 |

| 14 | Прибыль на выпуск товарной продукции | 44071 | 11013 |

| 15 | Затраты на 1 рубль товарной продукции | 0,46 | 0,46 |

Стоимость основных фондов, на которые начисляется амортизация на начало года 22420 тыс. рублей.

Среднегодовая стоимость полностью амортизационного оборудования (в действующих ценах) 2780 тыс. рублей. Средневзвешенная норма амортизационных отчислений 12,5%. Данные о поступлении и выбытии основных средств представлены в таблице 2.

Таблица 3.2

Данные к расчету амортизационных отчислений

| Показатели | февраль | май | август | ноябрь |

| Плановый ввод в действие основных фондов, тыс. руб. | 5 200 | 10 450 | ||

Плановое выбытие основных фондов, тыс. руб. |

9 890 |

Таблица 3.3

Расчет амортизационных отчислений

№ стр. |

Показатель | Сумма, тыс.руб. |

| 1 | 2 | 3 |

| 1 | Стоимость амортизируемых основных производственных фондов на начало года |

22420 |

| 2 | Среднегодовая стоимость вводимых основных фондов |

6517 |

| 3 | Среднегодовая стоимость выбывающих основных производственных фондов |

824 |

| 4 | Среднегодовая стоимость полностью амортизированного оборудования (в действующих ценах) | 2780 |

| 5 | Среднегодовая стоимость амортизируемых основных фондов (в действующих ценах) - всего | 25333 |

| 6 | Средняя норма амортизации | 12,5% |

| 7 | Сумма амортизационных отчислений - всего | 3167 |

| 8 | Использование амортизационных отчислений на вложения во внеоборотные активы | 3167 |

Таблица 3.4

Данные к расчёту объёма реализации и распределения прибыли

| № стр. | Показатель | Сумма, тыс.руб. |

| 1 | 2 | 3 |

| 1 | Фактические остатки нереализованной продукции на начало года: | |

| 1.1 | а) в ценах базисного года без НДС и акцизов | 2 430 |

| 1.2 | б) по производственной себестоимости | 1 460 |

| 2 | Планируемые остатки нереализованной продукции на конец года: | |

| 2.1 | а) в днях запаса | 9 |

| 2.2 | б) в действующих ценах (без НДС и акцизов) | 2 039 |

| 2.3 | в) по производственной себестоимости | 901 |

| Прочие доходы и расходы | ||

| 3 | Выручка от реализации выбывшего имущества | 8 200 |

| 4 | Доходы, полученные по ценным бумагам (облигациям) | 2 040 |

| 5 | Прибыль от долевого участия в деятельности других предприятий | 3 442 |

| 6 | Расходы от реализации выбывшего имущества | 4 900 |

| 7 | Проценты к уплате | 898,96 |

| 8 | Расходы на оплату услуг банков | 120 |

| 9 | Доходы от прочих операций | 17 942 |

| 10 | Расходы по прочим операциям | 12 460 |

| 11 | Налоги, относимые на финансовые результаты | 2 658 |

| 12 | Содержание объектов социальной сферы - всего | 2 820 |

Таблица 3.5

Расчёт объёма реализуемой продукции и прибыли

№ стр. |

Показатель | Сумма, тыс.руб. |

| 1 | Фактические остатки нереализованной продукции на начало года: | |

| 1.1 | а) в ценах базисного года без НДС и акцизов | 2 430 |

| 1.2 | б) по производственной себестоимости | 1 460 |

| 1.3 | в) прибыль | 970 |

| 2. | Выпуск товарной продукции (выполнение работ, оказание услуг): |

|

| 2.1 | а) в действующих ценах (без НДС и акцизов) | 81 560 |

| 2.2 | б) по полной себестоимости | 37489 |

| 2.3 | в) прибыль | 44071 |

| 3. | Планируемые остатки нереализованной продукции на конец года: |

|

| 3.1 | а) в днях запаса | 7 |

| 3.2 | в) в действующих ценах без НДС и акцизов | 2039,00 |

| 3.3 | в) по производственной себестоимости | 901 |

| 3.4 | г) прибыль | 1138 |

| 4 | Объем продаж продукции в планируемом году: | |

| 4.1 | а) в действующих ценах без НДС и акцизов | 81951 |

| 4.2 | б) по полной себестоимости | 38049 |

| 4.3 | в) прибыль от продажи товарной продукции (работ, услуг) | 43902 |

Таблица 3.6

Показатели по капитальному строительству

| № стр. | Показатель | Сумма, тыс.руб. |

| 1 | 2 | 3 |

| 1 | Капитальные затраты производственного назначения | 16 725 |

| 2 | в том числе: объем СМР, выполняемых хозяйственным способом | 8 100 |

| 3 | Капитальные затраты непроизводственного назначения | 6 000 |

| 4 | Норма плановых накоплений по смете на СМР, выполняемых хозяйственным способом, % | 8,20 |

| 5 | Средства, поступающие в порядке долевого участия в жилищном строительстве | 1 000 |

| 6 | Ставка процента за долгосрочный кредит, направляемый на капитальные вложения, % | 18 |

Таблица 3.7

Расчёт источников финансирования вложений во внеоборотные активы, тыс.руб.

| № стр. | Источник | Капитальные вложения производственного назначения | Капитальные вложения непроизводственного назначения |

| 1 | Ассигнования из бюджета | ||

| 2 | Прибыль, направляемая на кап. вложения | 8 900 | 4 000 |

| 3 | Амортизационные отчисления на основные производственные фонды | 3 167 | |

| 4 | Плановые накопления по смете на СМР, выполняемые хозяйственным способом | 664 | |

| 5 | Поступление средств на жилищное строительство в порядке долевого участия | 1 000 | |

| 6 | Прочие источники | ||

| 7 | Долгосрочный кредит банка | 3 994 | 1 000 |

| 8 | Итого вложений во внеоборотные активы | 16 725 | 6 000 |

| 9 | Проценты по кредиту к уплате (ставка 18% годовых) | 719 | 180,00 |

Таблица 3. 8

Данные к расчёту потребности в оборотных средствах

| № стр. | Показатель | Сумма, тыс.руб. |

| 1 | Изменение расходов будущих периодов | 30 |

| 2 | Прирост устойчивых пассивов | 280 |

| 3 | Норматив на начало года: | |

| 3.1 | производственные запасы | 1 416 |

| 3.2 | незавершенное производство | 539 |

| 3.3 | расходы будущих периодов | 70 |

| 3.4 | готовая продукция | 1567 |

| 4 | Нормы запаса в днях | |

| 4.1 | производственные запасы | 53 |

| 4.2 | незавершенное производство | 8 |

| 4.3 | готовая продукция | 16 |

Таблица 9

Расчёт потребности в оборотных средствах

№ стр. |

Статьи затрат | Нор матив на начало года, тыс.руб. |

Затраты IVкв., тыс.руб. - всего |

Затраты IVкв., тыс.руб./день |

Нормы запасов, в днях |

Норматив на конец года, тыс.руб. |

Прирост (+), снижение (-) |

|

| 1 | Производственные запасы | 1416 | 2 630 | 29,22 | 53 | 1549 | 133 | |

| 2 | Незавершенное производство | 539 | 9082 | 101 | 8 | 807 | 268 | |

| 3 | Расходы будущих периодов | 70 | х | х | х | 100 | 30 | |

| 4 | Готовые изделия | 1567 | 9008 | 100 | 16 | 1601 | 34 | |

| 5 | Итого | 3592 | х | х | х | 4057 | 465 | |

| Источники прироста | ||||||||

| 6 | Устойчивые пассивы | 280 | ||||||

| 7 | Прибыль | 185 | ||||||

Таблица 3. 10

Данные к распределению прибыли

| № стр. | Показатель | Сумма, тыс.руб. |

| 1 | 2 | 3 |

| 1 | Отчисления в резервный фонд | 5 000 |

| 2 | Кап.вложения производственного назначения (реконструкция цеха) | 8 900 |

| 3 | Кап.вложения непроизводственного назначения (строительство жилого дома) | 4 000 |

| 4 | Отчисления в фонд потребления - всего, в том числе: |

7 980 |

| 4.1 | а) на выплату материальной помощи работникам | 4 980 |

| 4.2 | б) удешевление питания в столовой | 1 500 |

| 4.3 | в) на выплату вознаграждения по итогам года | 1 500 |

| 5 | Налоги, выплачиваемые из прибыли | 2 500 |

| 6 | Погашение долгосрочного кредита | 2 497,12 |

Таблица 3.11

Проект отчёта о прибылях и убытках

| № стр. | Показатель | Сумма, тыс.руб. |

| I. Доходы и расходы по обычным видам деятельности | ||

| 1 | Выручка (нетто) от продажи продукции в планируемом году | 81 951 |

| 2 | Себестоимость реализуемой продукции в планируемом году | 38 049 |

| 3 | Прибыль (убыток) от продажи | 43 903 |

| II. Прочие доходы и расходы | ||

| 4 | Проценты к получению | 2 040 |

| 5 | Проценты к уплате | 899 |

| 6 | Доходы от участия в других организациях | 3 442 |

| 7 | Прочие доходы | 26 142 |

| 8 | Прочие расходы | 22 958 |

| 8.1 | а) налоги, относимые на финансовый результат | 2 658 |

| 8.2 | б) прочие расходы | 20 300 |

| 9 | Прибыль (убыток) планируемого года | 51 670 |

Таблица 3.12

Расчет налога на прибыль

| № стр. | Показатель | Сумма, тыс.руб. |

| 1 | 2 | 3 |

| 1 | Прибыль - всего, в том числе: |

51 670 |

| 1.1 | прибыль, облагаемая по ставке 9 % | 2 040 |

| 1.2 | прибыль, облагаемая по ставке 24 % | 49 630 |

| 2 | Сумма налога к уплате по ставке 24 % - всего, в том числе: |

11 911 |

| 2.1 | в федеральный бюджет | 3 226 |

| 2.2 | в бюджет субъекта Федерации | 8 685 |

| 3 | Сумма налога к уплате по ставке 9 % | 4 467 |

| 4 | Итого сумма налога на прибыль (по ставкам 24 и 9 %) | 16 378 |

| 5 | Прибыль, остающаяся в распоряжении предприятия после уплаты налога на прибыль (по ставкам 24 и 9 %) | 35 292 |

Таблица 3.13

Распределение прибыли планируемого года

| № стр. | Показатель | Сумма, тыс.руб. |

| 1 | Всего прибыль | 51 670 |

| 2 | Отчисления в резервный фонд | 5 000 |

| 3 | Кап.вложения производственного назначения (реконструкция цеха) | 8 900 |

| 4 | Кап.вложения непроизводственного назначения (строительство жилого дома) | 4 000 |

| 5 | Отчисления в фонд потребления - всего, в том числе: |

7 980 |

| 6 | а) на выплату материальной помощи работникам | 4 980 |

| 7 | б) удешевление питания в столовой | 1 500 |

| 8 | в) на выплату вознаграждения по итогам года | 1 500 |

| 9 | Прирост оборотных средств | 185 |

| 10 | Налоги, выплачиваемые из прибыли | 2 500 |

| 11 | Налог на прибыль 24 % | 11 911 |

| 12 | Налог на прочие доходы 9 % | 2 040 |

| 13 | Погашение долгосрочного кредита | 2 497 |

| 14 | Остаток нераспределенной прибыли до выплаты дивидендов | 6 656 |

| 15 | Выплата дивидендов | 3 000 |

| 16 | Нераспределенная прибыль после выплаты дивидендов | 3 656 |

Таблица 3.15

Баланс доходов и расходов (финансовый план)

Шифр строки |

Разделы и статьи баланса | Сумма, тыс.руб. |

| 001 | I. Поступления (приток денежных средств) | |

| 002 | А. От текущей деятельности | |

| 003 | Выручка от реализации продукции, работ, услуг (без НДС, акцизов и таможенных пошлин) |

81951 |

| 004 | Прочие поступления: | |

| 005 | средства целевого финансирования | 0 |

| 006 | поступления родителей за содержание детей в дошкольных учреждениях |

0 |

| 007 | Прирост устойчивых пассивов | 280 |

| 008 | Итого по разделу А | 82231 |

| 009 | Б. От инвестиционной деятельности | |

| 010 | Выручка от прочей реализации (без НДС) | 8200 |

| 011 | Доходы от прочих операций | 21034 |

| 012 | Накопления по СМР, выполняемым хозяйственным способом |

664 |

| 013 | Средства, поступающие от заказчиков по договорам на НИОКР |

0 |

| 014 | Средства, поступающие в порядке долевого участия в жилищном строительстве |

1000 |

| 015 | Высвобождение средств из оборота | |

| 016 | Итого по разделу Б. | 30899 |

| 017 | В. От финансовой деятельности | |

| 018 | Увеличение уставного капитала | |

| 019 | Доходы от финансовых вложений | |

| 020 | Увеличение задолженности, в том числе: | 4994 |

| 021 | Получение новых займов, кредитов | 4994 |

| 022 | Выпуск облигаций | |

| 023 | Итого по разделу В | 4994 |

| 024 | Итого доходов | 118124 |

| 025 | II. Расходы (отток денежных средств) | |

| 026 | А.По текущей деятельности | |

| 027 | Затраты на производство реализованной продукции (без амортизационных отчислений и налогов, относимых на себестоимость) |

29395 |

| 028 | Платежи в бюджет - всего, в том числе |

22529 |

| 029 | налоги, включаемые в себестоимость продукции |

5487 |

| 030 | налог на прибыль | 11575 |

| 031 | Налоги, уплачиваемые за счет прибыли, остающейся в распоряжении предприятия |

2500 |

| 032 | Налоги, относимые на финансовые результаты | 2968 |

| 033 | Выплаты из фонда потребления (материальная помощь и др.) |

7980 |

| 034 | Прирост собственных оборотных средств | 465 |

| 035 | Итого по разделу А | 60370 |

| 036 | Б. По инвестиционной деятельности | |

| 037 | Инвестиции в основные фонды и нематериальные активы - всего, из них: |

22725 |

| 038 | Вложения во внеоборотные активы производственного назначения |

16725 |

| 039 | Вложения во внеоборотные активы непроизводственного назначения |

6000 |

| 040 | Затраты на проведение НИОКР | |

| 041 | Платежи по лизинговым операциям | |

| 042 | Долгосрочные финансовые вложения | |

| 043 | Расходы по прочей реализации | 4900 |

| 044 | Расходы по прочим операциям | 12580 |

| 045 | Содержание объектов социальной сферы | 0 |

| 046 | ||

| 047 | Итого по разделу Б. | 40205 |

| 048 | В. От финансовой деятельности | |

| 049 | Погашение долгосрочных кредитов | 4994 |

| 050 | Уплата процентов по долгосрочным кредитам | 899 |

| 051 | Краткосрочные финансовые вложения | |

| 052 | Выплата дивидендов | 3000 |

| 053 | Отчисления в резервный фонд | 5000 |

| 054 | Остаток нераспределенной прибыли | 3656 |

| 055 | Итого по разделу В | 17549 |

| 056 | Итого расходов | 118124 |

| 057 | Превышение доходов над расходами (+) | 0 |

| 058 | Превышение расходов над доходами (-) | |

| 059 | Сальдо по текущей деятельности | 21861 |

| 060 | Сальдо по инвестиционной деятельности | -9306 |

| 061 | Сальдо по финансовой деятельности | -12555 |

3.2 Пояснительная записка

Расчеты производятся следующим образом.

Для определения планируемых остатков нереализованной продукции в таблице 5 на конец года строка 9 используется методика расчёта норматива оборотных средств по готовой продукции.

Ок.г .= ОВ*N,

Где ОВ- однодневный выпуск продукции;

N- норма запаса в днях (табл.табл.5стр.5 = 9 дней)

Для расчёта однодневного выпуска продукции в действующих ценах берется выпуск товарной продукции за IV квартал (табл.1стр.18) и делится на число дней в квартале (90):

ОВ= =

= =226,5 тыс.рублей/день

=226,5 тыс.рублей/день

Ок.г.=226,5*9 = 2039 тыс.рублей- строка11 табл.4

Однодневный выпуск продукции по производственной себестоимости определяется делением производственной себестоимости товарной продукции за IV квартал (табл.1стр.17) на число дней в квартале (90):

ОВ= = 100,08 тыс.рублей/день

= 100,08 тыс.рублей/день

Ок.г.=100,08 * 9 = 900,76 - строка12 табл.4

Расчет к таблице 7:

Прибыль, направляемую на вложения во внеоборотные активы (производственная и непроизводственная), берём из таблицы 10 «Данные к распределению прибыли».

Строка 2 гр.3 = Производственная – это реконструкция цеха (8900),

Строка 2 гр.4 = непроизводственная – строительство жилого дома (4000).

Амортизационные отчисления на основные производственные фонды мы берём из таблицы 3 «Расчет амортизационных отчислений», строка 8 «Использование амортизационных отчислений на вложения во внеоборотные активы». Амортизационные отчисления на основные производственные фонды = 3167 тыс.рублей – строка3 гр.3

Плановые накопления по смете на СМР, выполняемые хозяйственным способом мы находим из таблицы 6 «Показатели по капитальному строительству» берём объём СМР, выполняемые хозяйственным способом умножаем на норму плановых накоплений пол смете на СМР, выполняемые хозяйственным способом и делим на 100%.

Плановые накопления по смете на СМР, выполняемые хозяйственным способом:

8100*8,20/100 = 664,2 тыс. рублей - строка 4 гр.3

Поступление средств на жилищное строительство в порядке долевого участия берем из табл.6стр.5 = 1000 тыс. рублей - табл.7стр.4гр.4

Итого вложения во внеоборотные активы производственного назначения будут равны 16725 тыс.рублей (стр.8гр.3), а непроизводственного назначения - 6000 тыс.рублей (стр.8гр.4).

Долгосрочный кредит банка равен:

16725 – 8900 – 3167 – 664 = 3994 тыс.рублей (на производственные нужды).

6000 – 4000 – 100 = 1000 тыс.рублей (на непроизводственные нужды)

Строка7гр.3 и гр.4 = 3994 и 1000 тыс.рублей.

Проценты по кредиту к уплате (ставка 18% годовых) рассчитываются:

3994,24 * 0,18 = 718,96 (на производственные нужды),

1000 * 0,18 = 180 (на непроизводственные нужды).

Строка 9 гр.3 и гр.4 = 718,96 + 180 = 898,96 тыс. рублей

Проведем финансовый анализ исчисленных показателей.

Проанализируем структуру планируемых доходов и расходов.

Таблица 3.16

Структура доходов и расходов

| Показатель | Сумма, тыс.руб. |

Доля в общей величине, % |

| Доходы | 118124 | 100,00 |

| От текущей деятельности | 82 231 | 69,61 |

| От инвестиционной деятельности | 30 899 | 26,16 |

| От финансовой деятельности | 4994 | 4,23 |

| Расходы | 118124 | 100,00 |

| От текущей деятельности | 60 370 | 51,11 |

| От инвестиционной деятельности | 40 205 | 34,04 |

| От финансовой деятельности | 17 549 | 14,86 |

Наибольший удельный вес имеют поступления от текущей деятельности, поступления от инвестиционной деятельности – 26,16%, от финансовой деятельности – 4,23 % от общего поступления денежных средств.

Максимальные расходы будут произведены предприятием на обеспечение текущей деятельности, расходы на инвестиции – 34,04 %, а расходы по финансовой деятельности – 14,86%.

Расходы по инвестиционной и финансовой деятельности не перекрываются поступлениями от данных видов деятельности, поэтому они будут покрываться за счёт доходов от текущей деятельности.

Проанализируем структуру капитальных вложений.

Таблица 3.17

Расходы по целевому назначению

| № стр. | Источник | Капитальные вложения производственного назначения | Капитальные вложения непроизводственного назначения | Сумма, тыс. руб. | Уд.вес, % |

| 1 | 2 | 3 | 4 | 3 | 4 |

| 1 | Ассигнования из бюджета | ||||

| 2 | Прибыль, направляемая на кап. вложения | 8 900 | 4 000 | 12 900 | 56,77 |

| 3 | Амортизационные отчисления на основные производственные фонды | 3 166,56 | 3 167 | 13,93 | |

| 4 | Плановые накопления по смете на СМР, выполняемые хозяйственным способом | 664,20 | 664 | 2,92 | |

| 5 | Поступление средств на жилищное строительство в порядке долевого участия | 1 000 | 1 000 | 4,40 | |

| 6 | Прочие источники | ||||

| 7 | Долгосрочный кредит банка | 3 994,24 | 1 000 | 4 994 | 21,98 |

| 8 | Итого вложений во внеоборотные активы | 16 725 | 6 000 | 22 725 | 100,00 |

| 9 | Проценты по кредиту к уплате (ставка 18% годовых) | 718,96 | 180,00 | 899 | 3,96 |

Таким образом, в структуре капиталовложений больше половины занимает прибыль, около 22 % - долгосрочный кредит банка, почти 14 % - амортизация.

Проанализируем структуру распределения прибыли

Таблица 3.18

Структура распределения прибыли

| № стр. | Показатель | Сумма, тыс.руб. | Уд.вес, % |

| 1 | 2 | 3 | 4 |

| 1 | Всего прибыль | 51 670 | 100 |

| 2 | Отчисления в резервный фонд | 5 000 | 9,68 |

| 3 | Кап.вложения производственного назначения (реконструкция цеха) | 8 900 | 17,22 |

| 4 | Кап.вложения непроизводственного назначения (строительство жилого дома) | 4 000 | 7,74 |

| 5 | Отчисления в фонд потребления - всего, в том числе: |

7 980 | 15,44 |

| 6 | а) на выплату материальной помощи работникам | 4 980 | 9,64 |

| 7 | б) удешевление питания в столовой | 1 500 | 2,90 |

| 8 | в) на выплату вознаграждения по итогам года | 1 500 | 2,90 |

| 9 | Прирост оборотных средств | 185 | 0,36 |

| 10 | Налоги, выплачиваемые из прибыли | 2 500 | 4,84 |

| 11 | Налог на прибыль 24 % | 11 911 | 23,05 |

| 12 | Налог на прочие доходы 9 % | 2 040 | 3,95 |

| 13 | Погашение долгосрочного кредита | 2 497 | 4,83 |

| 14 | Остаток нераспределенной прибыли до выплаты дивидендов | 6 656 | 12,88 |

| 15 | Выплата дивидендов | 3 000 | 5,81 |

| 16 | Нераспределенная прибыль после выплаты дивидендов | 3 656 | 7,08 |

Итак, 17,22 % от общего количества прибыли направляется на реконструкцию, 15,44 % - отчисления в фонд потребления, по 9,68 % и 7,74% отчисления в резервный фонд и на строительство жилого дома соответственно; 6% - вложение в уставной капитал, 4,83% и 5,81% - погашение долгосрочных кредитов и выплата дивидендов соответственно.

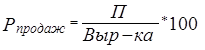

Рассчитаем показатели рентабельности.

Рентабельность продукции характеризует выход прибыли на единицу издержек в основной деятельности предприятия.

![]() = 44070,74 / 37489,26*100 = 117,56 %

= 44070,74 / 37489,26*100 = 117,56 %

Таким образом, предприятие имеет очень высокую норму рентабельности продукции, которая составляет 117,56%, т.е. продукция предприятия приносит высокие доходы.

Рентабельность продаж - это отношение прибыли от реализации продукции, к выручке от её реализации, показывает долю прибыли в выручке:

= 43902,5 / 81951*100=53,57%

= 43902,5 / 81951*100=53,57%

Доля прибыли в выручке составляет 53,57 %, что положительно характеризует деятельность предприятия.

В целом деятельность предприятия можно оценить положительно.

ЗАКЛЮЧЕНИЕ

Финансы занимают особое место в экономических отношениях. Их специфика проявляется в том, что они всегда выступают в денежной форме, имеют распределительный характер и отражают формирование и использование различных видов доходов и накоплений субъектов хозяйственной деятельности сферы материального производства, государства и участников непроизводственной сферы.

Финансовые отношения существуют объективно, но имеют конкретные формы проявления, соответствующие характеру производственных отношений в обществе. В современных условиях формы финансовых отношений претерпевают серьезные изменения. Становление рынка и предпринимательства в России предполагает не только разгосударствление экономики, приватизацию предприятий, их демонополизацию для создания свободного экономического сектора, развитие конкуренции, либерализацию цен и внешнеэкономических связей предприятий, но и финансовое оздоровление народного хозяйства, создание адекватной системы финансовых отношений.

Финансы предприятий, будучи частью системы финансовых отношений, отражают процесс образования, распределения и использования доходов на предприятиях различных отраслей народного хозяйства и тесно связаны с предпринимательством, поскольку предприятие является формой предпринимательской деятельности. Функции финансов: воспроизводственная, распределительная и контрольная. Принципы организации финансов: принцип полной самостоятельности, ответственность за результаты хозяйственной деятельности, самофинансирование, обеспечение финансовых резервов, финансовая дисциплина, самоокупаемость предприятия.

Управление финансами – это в значительной степени искусство, зависящее от исполнителя, его умения быстро принимать решения в условиях неопределенности.

Распределение обязанностей и полномочий внутри финансовой службы важная проблема для руководителя предприятия. Недооценка ее может привести к дезорганизации работы финансовой службы и тяжелым финансовым последствиям.

В ходе управления финансами применяют широкий круг методов, основными из которых являются: прогнозирование, планирование, налогообложение, страхование, кредитование, применение финансовых санкций и рычагов экономического воздействия на предприятие, стимулирование, ценообразование, инвестирование, лизинг, аренда. Для осуществления перечисленных методов используются такие инструменты финансового управления, как кредиты, займы, процентные ставки, дивиденды, котировки валютных курсов, дисконт.

Любая система управления финансами функционирует в рамках действующих законодательных актов и нормативной базы, начиная с законов и указов Президента и кончая ведомственными указаниями и инструкциями. Кроме того, управление подразумевает использование информации финансового характера, содержащейся в бухгалтерской отчетности, поступающей с товарно-фондовых бирж и кредитной системы.

Анализ деятельности ОАО «Алтайкрайгазавтосервис» показал, что в целом предприятие развивается вполне динамично и является достаточно рентабельным. В качестве рекомендаций была предложена система распределения прибыли, которая подразумевает создание фонда накопления и фонда потребления с целью улучшения деятельности предприятия за счет совершенствования техники и улучшения социального климата в коллективе.

Кроме того, часть средств от прибыли необходимо направить на обновление оборудования, которое позволит значительно сократить затраты на обработку материалов и тем самым повысить прибыль предприятия.

СПИСОК ЛИТЕРАТУРЫ

1. Закон РФ от 27.12.91 г. №2116-1 «О налоге на прибыль предприятий и организаций» (с изменениями и дополнениями)//СПС Гарант.- 2007.-№15.

2. Инструкция ГНС РФ от 10.08.95 г. №37 «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций» (с изменениями и дополнениями) //СПС Гарант.- 2007.-№15

3. Бурмистрова Л.М. Финансы организаций (предприятий). – М.: ИНФРА-М, 2007. – 240 с.

4. Большаков С.В. Финансы предприятий: теория и практика. – М.: Книжный мир, 2005. – 617 с.

5. Володин А.А., Самсонов Н.Ф., Бурмистрова Л.А. и др. Управление финансами (синансы предприятий). – М.: ИНФРА-М, 2004. – 503 с.

6. Гаврилова А.Н., Попов А.А. Финансы организаций (предприятий). –М.: КноРус, 2007. – 608 с.

7. Грузинов В. Экономика предприятия и предпринимательства. – М.: Софит, 2004. – 461 с.

8. Ковалев В.В. Финансы организаций (предприятий). – М.: Проспект, 2007. – 350 с.

9. Незамайкин В.Н., Юрзинова И.Л. Финансы организаций: менеджмент и анализ. – М.: Эксмо, 2005. – 511 с.

10. Остапенко В.В. Финансы предприятий. – М.: Омега-Л, 2006. – 303 с.

11. Павлова Л.Н. Финансы предприятий. – М.: Финансы, 1998. – 639 с.

12. Попова Р.Г., Самонова И.Н., Добросердова И.И. Финансы предприятий. – СПб: Питер, 2005. – 223 с.

13. Румянцева Е.Е. Финансы организаций: финансовые технологии управления предприятием. – М.: ИНФРА-М, 2003. – 458 с.

14. Степаненко В.В. Финансы предприятий. – М.: Омега-Л, 2003. – 303 с.

15. Тютюкина Е.Б. Финансы предприятий. – М.: Дашков и К, 2002. – 251 с.

16. Финансы предприятий / под ред. Н.В.Колчина. – Минск: ЮНИТИ-ДАНА, 2007. – 382 с.

17. Финансы предприятий и отраслей народного хозяйства. / под ред. Д.С.Молякова. – М.: Финансы и статистика, 2005 – 400 с.

18. Финансы предприятий. Под ред. Зайца М.В. – М: Финансы и статистика, 2005 – 492 с.19. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий.- М.: ИНФРА-М, 2004 -343с.

20. Экономика и бизнес / Под ред. В.В.Кашаева. - М.: МГТУ им.Баумана, 2003

21. Экономика и статистика фирм / под ред. д-ра экон. наук, проф. С.Д. Ильенковой. – М.:Финансы и статистика,- 2007 . – 471 с.

22. Экономика предприятия. Учебник /Под ред. О.И. Волкова.-М.:ИНФРА-М.: Финансы, -2007. – 479 с.