Формы и виды страхования

СОДЕРЖАНИЕ: Зависимость видов страхования от формы их проведения. Классификация по объектам страховой защиты и по роду опасности, а также дополнительные признаки, по которым может осуществляться классификация. Анализ форм и видов страхования, применяемых в РФ.Содержание

Введение

1. Зависимость видов страхования от формы проведения страхования

2. Осуществление классификации страхования по объектам страховой защиты

3. Осуществление классификации страхования по роду опасности

4. Дополнительные признаки, по которым может осуществляться классификация страхования

5. Особенности применения форм и видов страхования в РФ

Заключение

Список использованной литературы

Введение

Появление в последние годы ряда новых публикаций, посвященных правовым и экономическим проблемам страхования, свидетельствует о возрастании интереса общества к страхованию как важнейшему элементу рыночной инфраструктуры. Расширение самостоятельности товаропроизводителей, формирование договорных отношений, резкое сужение сферы государственного воздействия на развитие процессов производства и распределения материальных благ требует новых подходом к использованию финансово-кредитного механизма в управлении экономикой. Особое значение в этой связи приобретают вопросы развития различных видов и форм страхования, учитывающих интересы суверенных субъектов государства и направленной на создание равных им стартовых условий для перехода к рыночным отношениям. Эта проблема имеет важное теоретическое и практическое значение, ставит перед правовой и экономической науками новые задачи, решение которых позволит повысить научную обоснованность мер по оздоровлению экономики, ее социальной ориентации, сближению товарного и денежного оборотов, сдерживанию инфляционных процессов и сокращению бюджетного дефицита. Необходимо формирование отечественного страхового рынка, который отражал бы весь денежный оборот, включая финансово-кредитные потоки.

Отправным моментом на пути к созданию отечественного страхового рынка следует считать факт реальной демонополизации страховой деятельности и. как следствие этого, достаточно быстрый рост числа альтернативных страховых компаний. Постепенно складывается экономическое пространство для деятельности страховщиков. В хозяйственной практике формируются сотни различных по статусу и формам собственности страховых организаций. Появились качественно новые виды страхования. Однако этот процесс протекает неоднозначно. Сказываются ошибки прошлого, отсутствие должной законодательной базы, регулирующей конкуренцию па страховом рынке.

На 1 февраля 2009 года в государственный реестр страховщиков внесено 3605 организаций, имеющих право на проведение страховых операций, многие из которых, с целью привлечения страхователей, берут на себя заранее невыполнимые обязательства.

Полноценный страховой рынок немыслим без конкуренции, которая много лет трактовалась нашей экономической наукой исключительно как разрушительный феномен капиталистической системы. Мы закрывали глаза на то, что конкуренция оказывает положительное влияние на характер и динамику хозяйственной жизни, стимулируя обновление и расширение страховых услуг, внедрение в процесс страхования последних научно-технических достижений и организационно-управленческих новшеств. Но конкуренция страхового рынка должна быть поставлена на «цивильные рельсы», должна существовать на основе норм права.

Иногда приходится слышать о государственном и альтернативном страховании, что на наш взгляд, нонсенс, ибо страховщик независимо от того представляет ли он государственную форму собственности или какую-либо другую осуществляет свою деятельность в соответствии с Законом РФ «О страховании» и ст.ст. 927-970 ГК РФ, а цель страхования для всех страховщиков единая - защита имущественных интересов страхователей. Если говорить об альтернативном страховании, то заранее нужно представлять какое-то другое страхование, отличающееся от страхования, осуществляемого государственными страховыми организациями, чего не может бить в силу Закона «О страховании» и норм ГК РФ.

Актуальность изложенных проблем, представляющих научный и практический интерес, и недостаточная их разработанность предопределили выбор темы настоящей курсовой работы.

1. Зависимость видов страхования от формы проведения страхования

Страховые услуги могут быть предоставлены на условиях обязательности или добровольности. Соответственно форма проведения страхования может быть обязательной или добровольной.

Обязательное страхование осуществляется в силу закона. Данная форма страхования отличается наличием у потенциального страхователя установленной законом обязанности быть застрахованным. При проведении обязательного страхования действует неограниченная во времени страховая ответственность по установленным законодательством объектам страхования и кругу страхователей, она наступает автоматически при возникновении страхового случая.

К сфере обязательного страхования в России относятся: 1) обязательное личное страхование пассажиров от несчастных случаев на воздушном, железнодорожном, морском, внутреннем водном и автомобильном транспорте; 2) обязательное государственное личное страхование военнослужащих и военнообязанных, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел; 3) обязательное государственное личное страхование сотрудников Государственной налоговой службы; 4) обязательное государственное личное страхование сотрудников милиции и пожарной службы; 5) обязательное государственное личное страхование должностных лиц таможенных органов РФ; 6) обязательное государственное личное страхование от риска радиационного ущерба; 7) обязательное государственное страхование медицинских и научных работников на случай инфицирования СПИД; 8) обязательное медицинское страхование граждан РФ; 9) обязательное страхование работников предприятий с особо опасными условиями работы; 10) обязательное страхование имущества, принадлежащего гражданам (дома, садовые домики, гаражи) в размере 40% их стоимости по государственной оценке; II) обязательное страхование имущества и имущественных интересов сельскохозяйственных предприятий; 12) обязательное экологическое страхование и др.

Обязательное страхование базируется на ряде принципов. В соответствии с принципом обязательности не требуется предварительного соглашения между страховщиком и страхователем, так как обязательное страхование устанавливается законом, согласно которому страховщик обязан принять на страхование определенные объекты, а страхователь — вносить причитающиеся платежи. Принцип сплошного охвата страхованием указанных в законодательстве объектов предусматривает, что страхователь должен застраховать все объекты, подлежащие обязательному страхованию, а страховщик - принять их на страхование. Принцип действия страхования независимо от внесения страховых взносов страхователем предполагает, что если страхователь не уплатил страховой взнос своевременно, он будет с него взыскан в судебном порядке. В случае гибели или повреждения застрахованного имущества, не оплаченного страховыми взносами, страховое возмещение подлежит выплате с удержанием задолженности по страховым платежам. Принцип бессрочности страхования основывается на том, что объект обязательного страхования страхуется в течение всего срока службы. При переходе такого объекта страхования к другому владельцу страхование не прекращается, оно теряет силу только при гибели застрахованного имущества. Следует отметить, что на обязательную форму личного страхования принцип бессрочности не распространяется. Принцип нормирования страхового обеспечения предусматривает (в целях упрощения страховой оценки и порядка выплаты страхового возмещения) установление норм страхового обеспечения (в процентах от страховой оценки или в рублях) для данной местности на один объект.

Добровольное страхование проводится на добровольной основе, т. е. осуществляется на основе договора между страхователем и страховщиком. Правила добровольного страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с законодательством, регулирующим страховую деятельность. При этом законом определяются наиболее общие условия страхования, а конкретные условия его проведения определяются договором, заключаемым между страхователем и страховщиком. Добровольная форма страхования не носит принудительного характера и предоставляет страхователям возможность выбора услуг на страховом рынке. Однако добровольное страхование носит выборочный характер, так как не все потенциальные страхователи желают или могут в нем участвовать, а для отдельных категорий лиц установлены законодательные ограничения.

Добровольное страхование базируется на определенных принципах. Принцип добровольного участия в страховании в полной мере распространяется только на страхователя, так как страховщик не имеет права отказать страхователю в заключении договора, если его волеизъявление не противоречит условиям страхования. Данным принципом гарантируется заключение договора страхования по первому требованию страхователя. Принцип выборочного охвата страхованием физических и юридических лиц связан с тем, что не все страхователи изъявляют желание в нем участвовать. Кроме того, по условиям страхования могут действовать ограничения для заключения договоров (возраст страхователя, состояние его здоровья и т. п.). Принцип ограничения срока страхования определяется тем, что начало и окончание срока страхования отдельно оговариваются в договоре страхования, поскольку страховое возмещение подлежит выплате только в том случае, если страховой случай произошел в период страхования. Принцип уплаты страховых взносов устанавливает, что при добровольном страховании вступление в силу договора страхования обусловлено уплатой страхового взноса. Как правило, неуплата очередного взноса по долгосрочному добровольному страхованию приводит к прекращению действия договора.

2. Осуществление классификации страхования по объектам страховой защиты

Классификация страхования по объектам страховой защиты является основной и применяется не только в практике заключения договоров страхования, но и в других областях деятельности, включая законодательную и научную.

Объектами страхования являются имущественные интересы страхователя, связанные с его материальными и нематериальными ценностями, т. е. с предметами страхования. Предметы страхования — это те или иные материальные ценности (включая природную среду обитания) и результаты их продуктивного использования, а также нематериальные блага (ценности) юридических и физических лиц и их сообществ, обеспечивающие определенный уровень экономического, финансового или иного благополучия и оберегаемые от неблагоприятных, разрушительных событий и их негативных последствий. Предметами страхования могут быть: 1) здания, сооружения, силовые машины и оборудование, транспортные средства, вычислительная техника и оргтехника, сельскохозяйственные культуры, животные, насаждения, домашнее имущество, имущественные права, кредиты банков, доходы от использования имущества предпринимателем, другие виды имущества; 2) окружающая природная среда, природные ресурсы; 3) жизнь, здоровье и трудоспособность физических лиц, их доходы и дополнительные расходы; 4) вред, причиненный здоровью и имуществу других лиц, а также окружающей природной среде, подлежащий возмещению в соответствии с гражданской ответственностью виновного лица.

Многообразие предметов страхования предопределяет различие объектов страхования. Так, разделение всех предметов страхования на материальные и нематериальные является основанием для выделения двух отраслей страхования — имущественного и личного. К имущественному страхованию относится страхование, имущественных интересов юридических и физических лиц, связанных с материальными ценностями, такими, как имущество разных видов (Гражданский кодекс РФ, ст. 128) и доходы (убытки) от использования, применения и хранения имущества или возможные денежные расходы в связи с гражданской ответственностью лица за причинение вреда другим юридическим или физическим лицам. Личное страхование представляет собой страхование имущественных интересов физических лиц, где в качестве объектов страхования выступают: а) жизнь, здоровье и трудоспособность человека; б) доходы (дополнительные расходы), определяющие уровень жизни.

Отрасль страхования представляет собой относительно обособленную область страхования имущественных интересов, связанных с последствиями страховых случаев для однородных либо родственных предметов страхования юридических и физических лиц, в которой применяются особые принципы и методы страховой защиты, формирования и использования страховых фондов. Однако кроме отраслей страхования существуют еще виды и подотрасли страхования. Под видом страхования понимается страхование однородных предметов страхования и связанных с ними имущественных интересов, которое отличается характерными страховыми рисками, условиями и способами страховой защиты, формирования и использования страховых фондов. Подотрасль страхования представляет собой совокупность видов страхования близких или родственных предметов страхования и связанных с ними имущественных интересов.

Выделение видов и подотраслей страхования позволяет иметь четкое представление о составе и структуре отраслей и подотраслей страхования; накапливать, обобщать, анализировать и оценивать информацию о развитии и эффективности страхования; определять направления разработки и продвижения на страховой рынок новых видов страховых услуг.

Имущественное страхование включает три подотрасли: 1) страхование имущества; 2) страхование ответственности; 3) страхование предпринимательских рисков. В свою очередь, каждая подотрасль включает несколько видов страхования. К страхованию имущества относятся: страхование средств наземного транспорта, страхование средств водного транспорта, страхование средств воздушного транспорта, страхование грузов, страхование других видов имущества. Страхование ответственности включает: страхование гражданской ответственности владельцев автотранспортных средств, страхование гражданской ответственности перевозчиков, страхование гражданской ответственности предприятий - источников повышенной опасности, страхование ответственности за неисполнение обязательств, страхование профессиональной ответственности, страхование иных видов ответственности. К страхованию предпринимательских рисков относятся: страхование предпринимательских рисков и страхование финансовых рисков.

Личное, страхование также включает три подотрасли: а) страхование жизни; б) страхование от несчастных случаев и болезней; в) медицинское страхование. К страхованию жизни относятся: страхование на дожитие до определенного возраста или срока, страхование на случай смерти, смешанное страхование, страхование детей к бракосочетанию, страхование пенсий, страхование ренты, страхование расходов на оплату профессионального образования. Страхование от несчастных случаев включает: страхование детей, страхование учащихся, страхование работников за счет средств организации, обязательное страхование государственных служащих, обязательное страхование пассажиров, страхование спортсменов и др. Медицинское страхование осуществляется в обязательной и добровольной формах. Добровольное медицинское страхование осуществляется на случай болезни и ущерба здоровью, на случай оперативного вмешательства и стационарного лечения, на случай протезирования, для граждан, выезжающих за рубеж, и т. п.

3. Осуществление классификации страхования по роду опасности

Классификация страхования по роду опасности основана на различиях в объеме страховой ответственности страховщика и соответственно в объеме страховой защиты имущества и связанных с ним имущественных интересов юридических и физических лиц от чрезвычайных событий. Данная классификация распространяется только на имущественное страхование и в соответствии с этим выделяются четыре самостоятельных вида страхования: 1) страхование от огня (огневое страхование) и других стихийных бедствий таких объектов, как строения, сооружения, оборудование, продукция, сырье, материалы, домашнее имущество и т. п.; 2) страхование средств транспорта от аварий, угона и других опасностей; 3) страхование сельскохозяйственных культур, кустарниковых насаждений и плодовых деревьев от засухи, заморозков, града, ливней, пожара и других стихийных бедствий; 4) страхование на случай падежа или вынужденного забоя сельскохозяйственных животных.

Перечисленные группы отражают различия в объеме страховой ответственности при страховании соответствующих объектов.

Классификация по роду опасности применяется для разработки специальных методов определения ущерба и страхового возмещения. В каждой из выделенных групп применяются свои исходные данные по предметам страхования для установления экономических обязательств страхователя и страховщика в договоре страхования, страховых тарифов, для определения величины ущерба от страхового случая и размера страхового возмещения.

4. Дополнительные признаки, по которым может осуществляться классификация страхования

Для общей характеристики, анализа и оценки деятельности страховых организаций на страховом рынке страны страхование можно классифицировать по ряду признаков: 1) территориальное распространение страховой деятельности страховщика; 2) форма собственности, на основе которой создается страховая компания; 3) организационно-правовая форма страховщика; 4) целевой характер деятельности страховщика; 5) организационно-экономическая форма участия страховщика в страховании крупных рисков.

Всоответствии с признаком территориального распространения страховой деятельности страховщика выделяются: региональное страхование (страхование на территории отдельного региона - края, области, района); внутреннее страхование (страхование на территории РФ, т.е., на внутреннем страховом рынке); внешнее страхование (страхование на территории иностранных государств, т. е. на внешнем страховом рынке); смешанное страхование (страхование, осуществляемое одновременно на внутреннем и внешнем страховых рынках).

В зависимости от формы собственности выделяют: страхование, осуществляемое страховыми компаниями, созданными на основе частной собственности; страхование, осуществляемое страховыми компаниями, созданными на основе государственной собственности; страхование, осуществляемое страховыми компаниями, созданными на основе смешанной собственности; страхование, осуществляемое страховыми компаниями, созданными с участием иностранного капитала.

На основе признака организационно-правовой формы страховщика страхование осуществляется страховыми компаниями, зарегистрированными в форме: открытого акционерного общества, закрытого акционерного общества, общества с ограниченной ответственностью, общества с дополнительной ответственностью, государственного или муниципального унитарного предприятия.

В соответствии с признаком целевого характера деятельности страховщика выделяют: страхование коммерческими страховыми организациями, страхование некоммерческими страховыми организациями (объединениями страховщиков, например, обществами взаимного страхования).

На основе признака организационно-экономической формы участия страховщиков в страховании крупных рисков выделяют такие формы страхования: сострахование, т.е. страхование крупных страховых рисков по одному договору страхования совместно несколькими страховщиками; страхование участниками страхового пула, т.е. добровольного объединения страховщиков, не являющегося юридическим лицом, которое создается путем заключения соглашения для совместного страхования крупных рисков; перестрахование, т. е. передача страховщиком части принятой на себя ответственности, превышающей допустимый размер собственного объема ответственности, другому страховщику или специализированной перестраховочной организации.

Применение этих форм страхования крупных рисков обусловлено необходимостью: обеспечения финансовой устойчивости, рентабельности, платежеспособности страховой организации и исключения ее банкротства; гарантирования страховых выплат страховщиком при наступлении страховых случаев; формирования (в установленном нормативными актами порядке и размере) страховых резервов по видам страхования; относительного выравнивания объема страховой ответственности страховщика по его портфелю договоров страхования.

5. Особенности применения форм и видов страхования в РФ

Исторически классификация страхования началось с видов и постепенно разрасталось до уровня отраслей. С логической точки зрения вид также является первичным, исходным звеном страхования и непосредственным инструментом взаимодействия страховщика и страхователя. Никто не страхует свои объекты на уровне подотрасли и тем более отрасли. Отсюда следует, что вид страхования является инструментом страхового хозяйственного механизма. Отсюда же вытекает и критерий видовой классификации - это конкретный страховой интерес страхователя и страховщика по защите конкретных объектов от конкретных опасностей при заключении договора страхования.

Этот интерес проявляется в платежеспособной потребности страхователя (спроса) в страховой защите именно на те объекты, которые он считает нужным защитить. При непосредственном контакте страхователя и страховщика первый, исходя из своих интересов и денежных возможностей, конкретизирует объекты и срок страхования, а страховщик, исходя из своих возможностей и интересов, конкретизирует в зависимости от закона, условий и правил страхования вид страхования, объем страховой ответственности, тариф, взносы и т.д. Этим самым на видовом уровне страховщик уточняет предложение страховой услуги страхователям.

Видов страхования к настоящему времени сложилось очень много и перечисление их в небольшом реферате нецелесообразно. Для знакомства с ними достаточно посмотреть общие условия и правила страхования страховых фирм Запада и России.

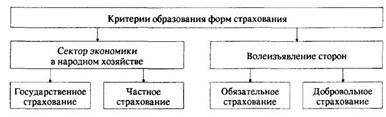

Чисто схематически виды страхования можно иллюстрировать следующим образом (схема № 1).

Схема № 1. Примеры видовой классификации страхования.

Следует заметить, что все критерии классификации взаимосвязаны через теорию актуарных расчетов. Так, классификация по различиям в объектах страхования (определение отраслей) в синтезе с видовой конкретизацией объектов, периодов страхования и объемов страховой ответственности дает исходную базу для построения страховых тарифов. Классификация подотраслевая на основе рода опасности служит базой для разработки методик исчисления величины ущербов и страхового возмещения. Это указывает на несомненную практическую важность проблемы классификации страхового предпринимательства в РФ.

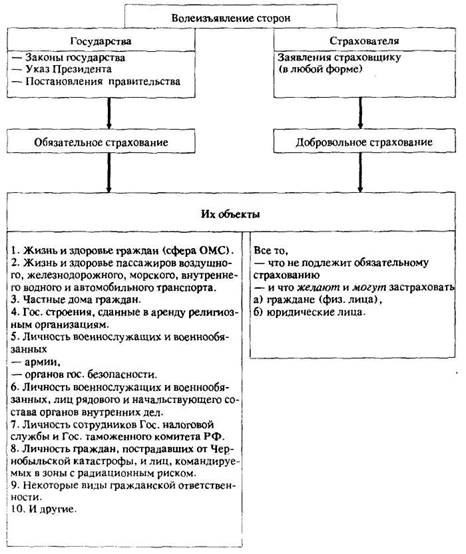

Критерием классификации страхования по формам является волеизъявление сторон, имеющих отношение к страховому рынку. Волеизъявление государства через специальные законы вызывает к жизни обязательную форму страхования, а страхователей через заявление на страхование - добровольную. Рассмотрим их.

В начальный период возникновения страхового рынка в России (рубеж 80-90-х годов) объемы и объекты обязательного страхования резко сократились. В 1993 году в совокупном объеме страховых взносов, полученных страховщиками России, доля обязательного страхования составила 9,4%. Затем она стала возрастать: за 1994 год -20,1 % и за первое полугодие 1995 года - 25,6%. Налицо тенденция роста, но по ряду обстоятельств эти цифры тревожны.

Во-первых, пока еще не достигнут уровень 1990года, хотя тот уровень не во всем может быть достаточным. Надо учитывать, что во всем мире имеются виды и даже подотрасли, которые являются обязательными. Во-вторых, если даже структуру обязательного страхования в СССР априори считать неоптимальной, тем не менее безусловно положительным в этой структуре был высокий уровень обязательной страховой защиты государственного и кооперативного имущества.

Для справки: в 1961 г. доля обязательного страхования в общем объеме страховых взносов в СССР составляла 57,6 %, в т.ч. от населения - 26,5 %; в 1970 г. соответственно - 54,3 и 11,2%; в 1980 г. - 38,2 и 4,4%; в 1985 г. - 40,8 и 3,7%; в 1990 г. - 39,7 и 3,3 %. Приведенная динамика и структура отражают общую тенденцию снижения доли обязательного страхования в стране на 17,9 пунктов, в т.ч. по населению на 23,2 пункта. В настоящее время имущество государственного, частного предпринимательского и кооперативного секторов в РФ не страхуется по обязательной форме. Так, более половины поступлений страховых взносов по обязательному страхованию пришлось в первой половине 1995 года всего на 10 страховых фирм из более чем 2700. Из этих 10 страховых фирм, получивших более 50% взносов по обязательному страхованию, 8 специализируются на медицинском страховании. Как видно, обязательное страхование в России растет в основном пока за счет обязательного медицинского страхования.

Поскольку эта форма вводится законами страны, указами Президента, постановлениями правительства, постольку обязательной она является для всех субъектов страхового хозяйства, в т.ч. для страховщика и страхователя.

В настоящее время объектами обязательного страхования являются:

- жизнь и здоровье граждан страны в сфере обязательного медицинского страхования;

- жизнь и здоровье пассажиров воздушного, железнодорожного, морского, внутреннего водного и автомобильного транспорта;

- частные дома граждан;

- государственные строения, сданные в аренду религиозным организациям;

- личность военнослужащих и военнообязанных;

- личность военнослужащих и военнообязанных органов государственной безопасности;

- личность военнослужащих и военнообязанных, лиц рядового и начальствующего состава органов внутренних дел;

- личность сотрудников Государственной налоговой службы и Государственного таможенного Комитета России;

- личность граждан, пострадавших от Чернобыльской катастрофы, и лиц, командируемых в зоны с радиационным риском;

- ряд видов гражданской ответственности и другие.

За рубежом различают государственную и частную формы страхования, у нас эта классификация пока не распространена.

Сказанное можно иллюстрировать схематически.

Схема № 2 . Формы страхования.

Обязательное и добровольное страхование реализуется через специфические принципы.

Принципов обязательного страхования в РФ сложилось шесть.

Первый принцип - страхование является обязательным в силу Закона РФ «О страховании» (ст. 3, п. 3). Виды, условия и порядок обязательного страхования определяются соответствующими законами, указами Президента РФ и т.д.

В законодательных актах РФ определяются характеристика объектов, подлежащих обязательному страхованию; объем страховой ответственности; уровень или нормы страхового обеспечения; порядок установления тарифных ставок или средние размеры их с предоставлением права дифференциации ставок на местах; периодичность внесения страховых взносов (премий); основные права и обязанности страховщика и страхователя. Законодательство предоставляет монопольное право быть страховщиком при обязательном страховании государственным и некоторым частным (особо надежным) страховым фирмам.

Второй принцип - полнота охвата обязательным страхованием. Страховые фирмы, на которые возложено обязательное страхование должны обеспечить 100% охвата объектов этой формой страхования.

Для этого они должны ежегодно регистрировать объекты, подлежащие обязательному страхованию, начислять их владельцам страховые взносы и взимать их со страхователей в установленные законодательством (указами)сроки.

Третий принцип — автоматический характер распространения обязательного страхования. То есть страхователю не обязательно подавать заявление на страхование устно или письменно. Объекты обязательного страхования включаются в планы страховых фирм по мере их регистрации последними. После этого наступает автоматическое обязательство страхователя уплачивать страховые взносы по условиям и в сроки установленные законодательством.

Четвертый принцип - действие обязательного страхования независимо от уплаты страховых взносов. Если страхователь почему-либо не уплатил взносы, то их взыскивают с него через суд. А если в это время имущество было повреждено или погибло, то страховщик выплатит страховое возмещение, удержав при этом задолженность. На задолженность начисляется пени.

Пятый принцип - бессрочность обязательного страхования. Оно действует до тех пор, пока страхователь владеет, пользуется и распоряжается застрахованным имуществом; или пока не будет отменен закон (указ) об обязательном страховании. При переходе имущества к другому владельцу страхование продолжается.

Обязательное страхование теряет силу при гибели имущества и не распространяется на бесхозное и ветхое имущество.

Шестой принцип — нормирование обязательного страхования. При обязательном страховании для упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения в процентах от страховой оценки или в рублях на единицу объекта страхования.

Первый, третий и шестой принципы по личному обязательному страхованию действуют не всегда так, как по имущественному. Обязательное личное страхование имеет свою специфику. Например, строго оговаривается срок страхования и полная зависимость страховой защиты от уплаты страховых взносов (скажем, при обязательном страховании пассажиров) и другие.

Добровольное страхование может начаться только с подачи заявления на страхование (письменно, либо иным доступным способом) физическим или юридическим лицом.

После этого добровольное страхование осуществляется на основе договора между страхователем и страховщиком. Правила добровольного страхования, определяющие конкретные условия страхования и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с положениями Гражданского кодекса РФ. Конкретные условия страхования уточняются сторонами при заключении договора страхования.

В добровольном страховании действуют пять принципов.

Первый - добровольность и законность добровольного страхования. Для страхователя вступление в страховую сделку со страховщиком является исключительно его доброй волей и регулируется законами.

Второй принцип - неполный охват физических и юридических лиц добровольным страхованием. Во-первых, не все желают или имеют платежеспособную потребность для участия в нем. Во-вторых, по закону, общими условиями и правилами страхования устанавливаются ограничения для заключения договоров (См. статью 24 Закона РФ «Об организации страхового дела в Российской Федерации»).

Третий принцип - временная ограниченность добровольного страхования. Как отмечалось, обязательное имущественное страхование является бессрочным. Добровольное страхование имеет временные границы. Во-первых, оно прекращается согласно общим условиям и правилам при выплате страхователю страхового возмещения или обеспечения в размере 100% от страховой суммы, если страховой случай произошел до срока завершения страхования. Во-вторых, непрерывность добровольного страхования возможна лишь при повторном перезаключении договора на новый срок.

Четвертый принцип - обязательность уплаты страховых взносов (премии). По закону, общим условиям и правилам добровольного страхования без уплаты разового или первого (при рассрочке) страхового взноса договор страхования в силу не вступает. При взносах в рассрочку неуплата очередного взноса (премии) автоматически прекращает действие договора до уплаты этой части взноса (премии). Данный принцип регулируется законодательно.

Пятый принцип - зависимость страхового обеспечения от желания и платежеспособности страхователя. При имущественном страховании страхователь имеет право определять размер максимального страхового возмещения только в пределах страховой оценки имущества (статья 10, пункт 2 Закона РФ «Об организации страхового дела в Российской Федерации»).

При личном страховании страхователь может согласовать любое обеспечение, что определяется его финансовыми возможностями для уплаты соответствующих страховых взносов и согласием страховщика (статья 10, пункт 4 Закона РФ «Об организации страхового дела в Российской Федерации»).

Обобщенно иллюстрирует сказанное схема № 3.

Схема № 3 . Основные характеристики форм страхования в РФ.

Необходимость перестрахования проистекает из объективной невозможности одной даже самой крупной и мощной страховой фирмы взять на страховую защиту особо крупные по стоимости риски.

Из схемы № 4 видно, что перестрахование в настоящее время осуществляется двумя основными методами (способами или формами) - факультативным и договорным.

Факультативное (необязательное) перестрахование исторически появилось первым на мировом страховом рынке.

Схема № 4. Принципиальная схема классификации перестраховочных экономических отношений по методам (способам или формам), группам и видам их использования.

Сущность этого метода заключается в том, что первая передающая страховая фирма - цедент не имеет никаких долгосрочных договорных обязательств по перестрахованию рисков перед перестраховщиком (принимающей страховой фирмой). То есть вопрос о целесообразности привлечения к перестрахованию рисков страховщиков цедент рассматривает по каждому риску отдельно. В свою очередь перестраховщик (цессионер) также не имеет никаких обязательств по принятию рисков в перестрахование перед цедентом (первой передающей страховой фирмой). Цессионер может не согласиться с предложением цедента заключить договор перестрахования; может согласиться участвовать в этом договоре частично или полностью. Более того потенциальный перестраховщик-цессионер может выставить встречные условия страхования риска.

Цедент, предлагая в факультативное перестрахование риск, посылает потенциальному перестраховщику (цессионеру) письменную информацию о каждом отдельном риске в форме слипа. Если перестраховщик согласился на участие в перестраховании и оформил должным образом это в слипе, то цедент высылает уведомление перестраховщику, подписавшему слип, а перестраховщик отправляет цеденту подтверждение о том, что он согласен принять в перестрахование определенную при подписании слипа долю.

После этого цедент высылает перестраховщику копию полиса при спецификации. В них помимо показателей, записанных в слипе, указывается расчет доли премии, причитающейся перестраховщику.

После этих «обменов любезностями» наступает этап оформления договора факультативного перестрахования.

Достоинства факультативного перестрахования состоят в том, что оно

- кооперирует страховщиков, умножая их возможности;

- обеспечивает полную свободу сторон в принятии решений по всем вопросам перестрахования данного риска. В частности, это касается свободы в определении премий (они, как правило, индивидуальны по каждому договору).

Вместе с тем факультативное страхование создает определенные неудобства для перестраховщиков. Например, цеденту свобода в принятии решений цессионером не всегда выгодна, если последний настоял на выплате ему более высокой премии, чем получил от страхователя цедент. Цедент, не заинтересованный в потере клиента-страхователя, вынужден соглашаться на это невыгодное требование перестраховщика-цессионера;

- другой недостаток заключается в том, что из-за полной свободы в решении вопроса об участии в перестраховании всех субъектов этой сделки, договор перестрахования может оказаться не заключенным и особо крупный по стоимости риск может оказаться либо неперестрахо-ванным, либо перестрахованным лишь частично. В этом случае страдают страхователь, т.к. страховщик при страховом случае может оказаться не в состоянии возместить ущерб; и авторитет страхования как общественно-экономического института в целом;

- для перестраховщика недостатком факультативного перестрахования является то, что у него обычно бывает мало времени, чтобы тщательно проанализировать риск, принимаемый в перестрахование;

- очень сложная процедура совершения сделки по факультативному перестрахованию занимает много времени, поэтому страхователь может обратиться к другому страховщику, особенно если тот предложит страхователю более выгодные условия. В этом случае кроме материального урона цедент со своими партнерами могут потерять авторитет на страховом рынке.

Все это привело к тому, что факультативное перестрахование дополнилось договорным, но само оно используется и ныне в качестве вспомогательного метода - самостоятельно или в сочетании с договорным перестрахованием.

Заключение

Страхование - важне йший э ле мент общей культуры человека. Если кажд ый человек страхует свое жилье , свой бизн ес, здоровье и жизнь, то он предусмотрителен относительно будуще го своей семьи , коллег и самого се бя. Он смотрит в завтрашний день, обеспе чив ая е го сегодня. Посредством страхования человек реали зует одн y из важнейших своих потребностей - потребность в безопасности. Благодаря страхованию снижается степ ень такой зависимости, когда человеческие ошибки или злой умысел, просто стихийные бедствия могут пос тавить отдельную жизнь, семью, бизнес на грань катастрофы.

Страхование может осуществляться и обязательной и добровольной формах. Обязате льное страхование осуществля ется в силу закона. Виды, условия и порядок такого страхования определяются соответствующими законами России.

Добровольное страхование осущес твляется на основе договора между стра ховщиком и страхователем.

В курсовой работе сделан вывод о том, что имущественные инте ресы становятся основными объектами страхования в РФ. Это прежде всего интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обе спе чением страхователя или застрахованного лица ( личное страхование), либо связанное с владением, пользование м, распоряжением иму ществом (имущественное страхование), либо связанные с в озмещением страхователем причиненного вреда лич ности или имуществу физического лица, а также вреда, причиненного юридическому лицу (страхование отве тственности).

Вместе с тем страхован ие не явля ется у ниверсальным и абсолютным средством, помогающим от все х бе д: он о не може т п риходить па помощь во всех случаях, когда причиняется имущественный ущерб. Должен наступ ить име нно страховой случай, как следствие существовавшего страхового риска. Рисков в жизни людей много, но далеко не все они являются страховыми.

Страховым риском явля ется предполагаемое событие, на случай наступ ления которого и производится страхо вание. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления. Например, риск быть ограбленным, ранен ым или покалече нным существует все гда и ве зде. Но в Москве его ве роятность значительно ниже, чем в Чечне или в других горячих точках. Поэтому в Москве такие риски страховые, а в горячих точках - нет.

Страховым же случаем являе тся свершившееся событие, предусмотре нное договором страхования или законом, с наступлением которого возникает обя занность страхов щика произвести страховую выплату. Поэтому страхователь, прежде чем приобретать страховой полис, должен попытаться самостоятельно установить характер рисков, беспокоящих его, и обратиться в страховую компанию с целью страхования от них.

В заключение курсовой работы сделаем краткое замечание по перестрахованию. Народное хозяйство на уровне страны и мира в современных условиях не может функционировать без перестрахования. Это - генеральное положение в страховом деле и мировой экономике. Частным положением, на уровне аксиомы, является то, что одна перестраховочная фирма лучше защищает общество, чем многие фирмы прямого страхования. Объясняется это, в частности, тем, что перестраховочные фирмы давно охватили своей защитой весь мир.

В рамках отдельной страны со зрелым рыночным хозяйством перестрахование защищает личность, имущество и гражданскую ответственность на всех уровнях, во всех сферах.

Потребность в страховой защите - всеобщая, генеральная, но реализуется она в зависимости от исторических, экономических и иных причин различно:

- в неразвитых странах господствует самострахование, опирающееся на родовые традиции (сгорел дом у кого-либо, все собираются я помогают ему построить новый);

- в развитых странах очень высока степень обособленности, поэтому страховая защита остро необходима, но обеспечить ее каждый может только методом страхования. Ибо чем развитее экономика, богаче страна и люди, тем выше поднимаются страховые суммы. Концентрация стоимости, капитала и богатства на ограниченном пространстве, например, стран Европы, породила потребность в перестраховании, т.к. страхованию стало не под силу защищать риски гигантов типа «Ситроен», «Фольксваген», «Роллс-Ройс» и т.п.

Список использованной литературы

Нормативно-правовые акты.

1. Гражданский кодекс Российской Федерации. — М.: ИНФРА-М, 2008.

2. Закон РФ «Об организации страхового дела в Российской Федерации» от 27 ноября 1992 г. (с изм., внесенными Федеральным законом от 21.06.2004 N 57-ФЗ.).

3. Закон РФ «О медицинском страховании граждан в Российской Федерации» от 28 июня 1991 г.

4. Указ Президента РФ «Об обязательном личном страховании пассажиров» от 7 июля 1992 г. (с изменениями и дополнениями от 6 апреля 1994 г. и от 22 июля 1998 г.).

5. Указ Президента РФ «Об основных направлениях государственной политики в сфере обязательного страхования» от 6 апреля 1994 г.

6. Условия лицензирования страховой деятельности на территории Российской Федерации. Утверждены приказом Росстрахнадзора от 19 мая 1994 г.

7. Правила страхования грузов. Утверждены приказом Минфина СССР от 24 декабря 1990 г.

8. Примерные правила добровольного индивидуального страхования граждан от несчастных случаев. Утверждены распоряжением Росстрахнадзора от 12 октября 1993 г.

9. Временное положение о порядке ведения реестра страховых брокеров, осуществляющих свою деятельность на территории Российской Федерации. Утверждено приказом Федеральной службы России по надзору за страховой деятельностью от 9 февраля 1995 г.

10. Методика расчета тарифных ставок по рисковым видам страхования. Утверждена распоряжением Росстрахнадзора от 8 июля 1993 г.

11. Правила формирования страховых резервов по видам страхования иным, чем страхование жизни. Утверждены приказом Росстрахнадзора от 18 марта 1994 г.

12. Правила размещения страховых резервов. Утверждены приказом Росстрахнадзора от 14 марта 1995 г.

13. «О порядке проведения страхования финансовых рисков». Письмо Федеральной службы России по надзору за страховой деятельностью от 18 октября 1994г.

14. «О страховании ответственности за причинение вреда при эксплуатации опасных производственных объектов». Письмо Федерального горного и промышленного надзора России от 23 апреля 1998 г.

Литература.

1. Бугаев Ю.К. Основные направления совершенствования страхового законодательства в России . Страховое дело. - 2008. -№ 5.

2. Воробьев А.М Проблемы развития страхового рынка в России. Страховое дело. - 2007 - №3.

3. Гвозденко А. А. Финансово-экономические методы страхования. - М.: Финансы и статистика, 2008.

4. 16. Справочник директора предприятия. 5-е изд. / Под ред. М. Г. Лапусты. - М.: ИНФРА-М, 2007.

5. 17. Современный финансово-кредитный словарь / Под ред. М. Г. Лапусты. - М.: ИНФРА-М, 2008.

6. Страхование от А до Я / Под ред.Л И. Корчевскойи К. Е. Турбиной. - М: ИНФРА-М, 2007

7. Страховое дело: Учебник / Под ред. Л. И. Рейтмана. - М.: Банковский и биржевой научно-консультационный центр, 2008.

8. Шахов В. В. Введение в страхование. - М.: Финансы и статистика, 2006.

9. Шихов А. К. Страхование: Учеб. пособие для вузов. - М.: ЮНИТИ, 2007.

10. Фогельсон Ю. Б. Комментарий к страховому законодательству. - М.: Юристь, 2007.

11. Экономика страхования и перестрахования. - М.: АНКИЛ, 2008.