Фундаментальные макроэкономические теории

СОДЕРЖАНИЕ: Тема 5. Фундаментальные макроэкономические теории. Вопросы: Фундаментальные макроэкономические теории. Кривая Лоренца и коэффициент Джини. Вопрос 1. К фундаментальным макроэкономическим теориям относятся:Тема 5. Фундаментальные макроэкономические теории.

Вопросы:

1. Фундаментальные макроэкономические теории. Кривая Лоренца и коэффициент Джини.

Вопрос 1. К фундаментальным макроэкономическим теориям относятся:

1-й. Модель межвременного потребительского выбора Ирвинга Фишера (Ирвинг Фишер выдвинул гипотезу о том, что при принятии потребительских решений рациональные экономические субъекты учитывают не только текущий, но и будущий доход, т. е. весь доход, получаемый ими на протяжении жизни, и поставил проблему межвременногопотребительскоговыбора).

Суть ее состоит в том, что при принятии решения о потреблении в настоящий момент и в будущем потребители сталкиваются с межвременнымбюджетнымограничением.

Проблема выбора стоит перед потребителем, живущим в двух временных периодах: молодость (доход Y1) и старость (доходY2).

2-й. Теория «жизненного» цикла Франко Модильяни (начиная с 50-х годов ученые сосредоточили свое внимание на построении модели формирования потребления в зависимости от дохода как единственного фактора. Модели «жизненного цикла» Ф. Модильяни и «перманентного дохода» М. Фридмена основаны на положении, согласно которому потребление в каждом периоде жизни зависит не от текущего дохода, а дохода, ожидаемого на протяжении всей жизни). Согласно теории «жизненного цикла» ф. Модильяни:

1. Доход колеблется на протяжении жизни человека Поэтому в молодости люди берут в долг, рассчитывая на высокие заработки в зрелости, после выхода на пен сию потребление обеспечивается накопленными сбережениями предыдущего периода.

Примечание. В американской пенсионной системе пенсии, которые выплачиваются из пенсионных фондов, включают взносы, которые человек делает всю жизнь, и являются разновидностью сбережений.

2. Основной причиной колебания дохода является выход на пенсию, когда происходит значительное снижение доходов. Поэтому, чтобы не снизить резко уровень потребления, большинство людей откладывают средства к моменту выхода на пенсию. Таким образом, весь ожидаемый за годы жизни поток доходов равномерно распределяется для текущего потребления.

3-й. Теория перманентного дохода Милтона Фридмена (теория постоянного (перманентного) дохода в качестве ключевых вопросов исследует причины, мотивы формирования ожиданий потребителей относительно их будущих доходов, анализирует факторы, определяющие временные и постоянные изменения доходов экономических субъектов, и их влияние на потребительское поведение).

Основа – постоянный доход – это средний доход, который домохозяйства будут получать в течение всей своей жизни + случайные доходы. При этом потребители стремятся в течение всей жизни поддержать постоянный уровень потребления, занимая в долг и делая сбережения в зависимости от ситуации и размера дохода. Текущий доход будет равен Y=Yp+Yt, где Yp –перманентный доход, а Yt – временный доход. Временный доход – это доход, который не сохранится в будущем:* Случайный временный доход (выигрыш в лотерею) – текущий доход изменится, но это не повлияет на потребление, поскольку большая часть будет направлена на сбережения.* Перманентный временный доход (получение новой должности) – изменяется доход настоящего и будущего периодов, в той же пропорции изменяется и потребление.* Временный доход, ожидаемый в будущем – доход изменяется в будущем периоде, а потребление увеличивается в данный момент, это происходит в случае ожидания повышения дохода, для увеличения потребления в данный момент субъект будет заимствовать. Согласно теории перманентного дохода М.Фридмана, потребление пропорционально постоянному (перманентному) доходу: C=a*Yp, где a – коэффициент, имеющий постоянное значение и характеризующий предельную склонность к потреблению по перманентному доходу.При высоком текущем доходу средняя склонность к потреблению снижается, а при низком доходе средняя склонность к потреблению возрастает. Однако в долгосрочном периоде она постоянна.4-й. Теория Баумоля – Тобина (модель спроса на деньги, согласно которой люди определяют размеры необходимой им суммы наличных денег, сопоставляя убытки в виде недополученного на эту сумму банковского процента и стоимостной оценки экономии времени от более редких посещений банка). “Портфельный” подход Баумоля-Тобина к объяснению спроса на деньги базируется на оптимизации размера реальных кассовых остатков с учетом трансакционных и альтернативных затрат держания реальной кассы.

Модель спроса на деньги для сделок с учётом альтернативных затрат держания кассы предложена независимо друг от друга двумя экономистами - У. Баумолем и Дж. Тобином (оба экономисты США).

Модель Баумоля-Тобина анализирует достоинства и недостатки накопления наличных денег. Основное достоинство состоит в том, что индивид освобождается от необходимости ходить в банк при каждой покупке. Недостаток заключается в том, что индивид несет убытки, теряя проценты, которые бы он мог получить, положив деньги на сберегательный счет.

5-й. Модель экономического цикла Самуэльсона – Хикса (кейнсианская динамическая модель, включающая в себя только рынок благ, на котором представлены два экономических субъекта: домохозяйства и фирмы).

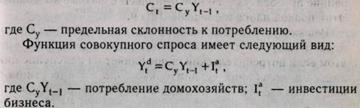

Допускается, что уровень цен и ставка процента постоянны. Объем потребления текущего периода определяется доходом предшествующего периода:

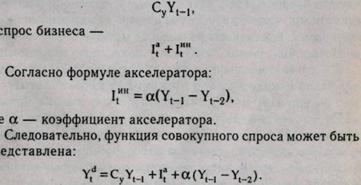

Если под воздействием научно-технического прогресса автономные инвестиции увеличиваются, то, согласно принципу мультипликатора, увеличиваются совокупный спрос и доход. Прирост дохода вызывает колебания индуцированных (производных) инвестиций.

Таким образом, эффект мультипликатора вызывает действие акселератора. В формализованном виде спрос домохозяйств можно представить:

Поведение экономической системы зависит от а и Су . По Хиксу, величины данных параметров таковы, что они мо гут вызвать колебания, а не взрывы, ибо наталкиваются на ограничители. Верхним ограничителем является уровень полной занятости. Нижним ограничителем выступает величина амортизационных отчислений.

Итак, концепция Хикса основывается на двух главных элементах:

1) существование верхнего барьера, или «потолка», и нижнего барьера, или «пола», которые не позволяют совокупным процессам расширения и падения дохода продолжаться до бесконечности;

2) движение дохода в обратном направлении всякий раз, когда тот достигает «потолка» или «пола».

6-й. Модель Манделла – Флеминга или модель малой открытой экономики (МОЭ) (представляет собой развитие модели IS-LM применительно к экономике, которая является достаточно «малой», для того чтобы оказывать какое-либо существенное влияние на мировой финансовый рынок (ставку процента), и «открытой» в том смысле, что капитал (в страну или из страны) движется достаточно свободно (приближая внутреннюю ставку процента к мировой).

Разработанная независимо двумя экономистами модель, показывающая, что эффект бюджетной и денежно-кредитной политики зависит от принятого допущения относительно режима валютных курсов. При допущении абсолютной мобильности капитала модель показывает неэффективность денежно-кредитной политики в условиях фиксированных курсов валют и неэффективность бюджетной политики при гибких курсах валют.

Такой вывод является примером проблемы соответствия. Модель стала исходной для большинства последующих работ по макроэкономической теории открытой экономики и определению курсов валют. Графическое изображение модели МОЭ приведено на рис. 10.3. Существенных отличий от модели IS – LM несколько. Во-первых, ставка процента является неизменной и равна мировой (горизонтальная линия iw ). Во-вторых, положение линии IS зависит от уровня валютного курса (который в модели IS – LM как параметр не фигурирует в явном виде). Повышение валютного курса (ВК) приводит к сдвигу линии IS влево (сокращается чистый экспорт), и наоборот. Для того чтобы понять, почему все три линии на рис. 10.3 пересекаются в одной точке, отметим следующее. Уровень ставки процента (точнее, возможное отклонение внутренней ставки от мировой) в МОЭ тесно связан с валютным курсом. При заниженном уровне внутренней ставки происходит «бегство капитала»; это означает, что резиденты страны вкладывают свои денежные средства в иностранные активы. Причем в данном случае не имеет значения, какие именно: акции, облигации, краткосрочные государственные ценные бумаги или другие. Главное, с точки зрения нашего анализа, заключается в том, что увеличивается спрос на иностранную валюту.

Следовательно, снижается ВК, и товары и услуги, производимые в данной стране, становятся дешевле для иностранцев. Поэтому возрастает чистый экспорт, линия IS

сдвигается вправо, внутренняя

сдвигается вправо, внутренняя  ставка возрастает, и наоборот.

ставка возрастает, и наоборот.

Таким образом, внутренняя ставка процента в МОЭ равна мировой, а валютный курс при данном уровне процентной ставки (если отвлечься от эффектов, связанных с денежно-кредитной и бюджетно-налоговой политикой, которые рассматриваются ниже) также имеет единственное равновесное значение. В связи с этим модель Манделла-Флеминга часто представляется не в системе координат «уровень дохода – ставка процента», а в системе «доход – валютный курс» (см. рис. 10.4). Такое представление является, как мы убедимся ниже, более удобным для исследования МОЭ. Линия LM на рис. 10.4 является вертикальной потому, что внутренняя процентная ставка совпадает с мировой. Линия IS наклонна потому, что при снижении обменного курса возрастает чистый экспорт, а, следовательно, и уровень дохода (Y), и наоборот.

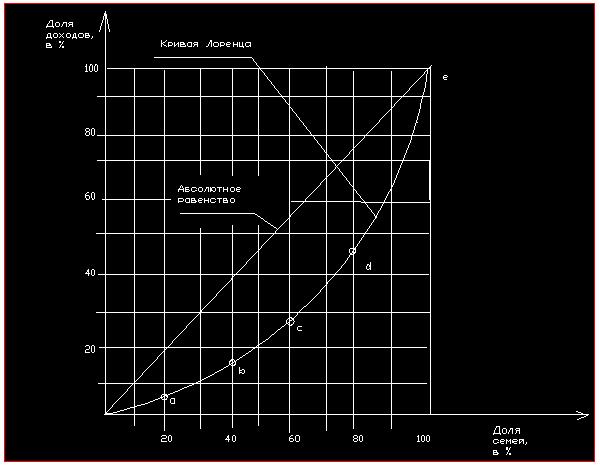

Для определения неравенства в доходах отдельных групп населения используется кривая Макса Лоренца, характеризующая неравномерность распределения и показывающая долю в национальном доходе, которая занимает каждая группа населения.

При взаимосвязи зарплаты с предельной зарплатой дифференциация заработка, объясняется в основном в соответствии спроса и предложения на данную профессию.

Неравенство доходов, характеризуются следующими причинами:

![]() рост потребности в квалифицированных рабочих;

рост потребности в квалифицированных рабочих;

![]() влияние демографических изменений;

влияние демографических изменений;

![]() международная торговля, иммиграция, осуждение роли профсоюзов;

международная торговля, иммиграция, осуждение роли профсоюзов;

![]() уровень образования;

уровень образования;

![]() различия в способностях;

различия в способностях;

![]() профессиональные вкусы и риск;

профессиональные вкусы и риск;

![]() владение собственностью;

владение собственностью;

![]() господство на рынке;

господство на рынке;

![]() удача, связи, несчастья и дискриминация.

удача, связи, несчастья и дискриминация.

Степень неравенства доходов можно увидеть на кривой Лоренца. Кривая Лоренца графически представляет распределение семей по уровню доходов. Она наглядно показывает степень неравенства распределения доходов. Область между линей, обозначающей абсолютное равенство, и кривой Лоренца как раз отражает уровень неравенства доходов.

Кривая Лоренца – это кривая, которая показывает, какую часть совокупного денежного дохода страны получает каждая доля низкодоходных и высокодоходных семей, то есть отражает в процентах распределение дохода между семьями с разным достатком. Кривая Лоренца получила своё название по имени автора – американского экономиста Макса Отто Лоренца.

Кривая Лоренца наглядно показывает, насколько фактическое распределение доходов между разными семьями отличается от равномерного распределения.

По оси Х отмечается в процентах доля семей, получающих определённое количество дохода страны, по оси Y – доля дохода в процентах. Прямая, которая отражает зависимость 20%-20%, 60%-60% и т.д. до 100%-100% показывает абсолютное равенство.

Оттягивающаяся тетива кривой Лоренца – это показатель неравенства. Чем ближе тетива придвигается к оси X, т.е. отклоняется от линии распределения доходов, тем больше (сильнее) неравенство в распределении доходов и ниже стимул населения к труду.

Коэффициент Джини (индекс Джини) – это статистический показатель, свидетельствующий о степени расслоения общества данной страны или региона по отношению к какому-либо изучаемому признаку, например, по уровню годового дохода – наиболее частое применение, особенно при современных экономических расчётах.

Коэффициент Джини рассчитывается как площадь области между кривой Лоренца, которая описывает реальное распределение, и идеальной прямой равномерного распределения. Максимально возможная площадь принимается за единицу измерения. Коэффициент Джини, обозначается заглавной буквой G и может принимать значения от нуля до единицы, т.е. (01). G = 0 означает равномерное распределение, G = 1 – предельный случай, когда признаком обладает только один человек. Чем ближе G к единице, тем сильнее неравенство доходов семей. Индекс Джини – это коэффициент Джини, выраженный в процентах.

Эта статистическая модель была предложена и разработана итальянским статистиком и демографом Коррадо Джини (1884 – 1965) и опубликована в 1912 году в его знаменитом труде «Вариативность и изменчивость признака» в книге «Изменчивость и непостоянство».

Преимущества коэффициента Джини:

-Позволяет сравнивать распределение признака в совокупностях с различным числом единиц, например, регионы с разной численностью населения.

-Дополняет данные о ВВП и среднедушевом доходе. Служит своеобразной поправкой этих показателей.

-Коэффициент может быть использован для сравнения распределения признака (дохода) между различными совокупностями, например, разными странами. При этом нет зависимости от масштаба экономики сравниваемых стран.

-Может быть использован для сравнения распределения признака (дохода) по разным группам населения, например, коэффициент Джини для сельского населения и коэффициент Джини для городского населения.

-Позволяет отслеживать динамику неравномерности распределения признака (дохода) в совокупности на разных этапах.

-Анонимность – одно из главных преимуществ коэффициента Джини. Нет необходимости знать, кто имеет, какие доходы персонально.

Недостатки коэффициента Джини:

-Довольно часто коэффициент Джини приводится без описания группировки совокупности, то есть часто отсутствует информация о том, на какие же именно группы поделена совокупность. Так, чем на большее количество групп поделена одна и та же совокупность, тем выше для нее значение коэффициента Джини.

-Коэффициент Джини не учитывает источник дохода, то есть для определенной локации: страны, региона и т. п., коэффициент Джини может быть довольно низким, но при этом какая-то часть населения свой доход обеспечивает за счет непосильного труда, а другая – за счет собственности.

-Метод кривой Лоренца и коэффициента Джини в деле исследования неравномерности распределения доходов среди населения имеет дело только с денежными доходами, меж тем некоторым работникам заработную плату выдают натурой, т.е. в виде продуктов питания и т. п.

- Различия в методах сбора статистических данных для вычисления коэффициента Джини приводят к затруднениям или даже невозможности в сопоставлении полученных результатов.

Таким образом, это показатель, характеризующий дифференциацию денежных доходов населения в виде степени отклонения фактического распределения доходов от абсолютно равного их распределения между жителями страны.