Г. Н. Карандаев г. Москва 2008

СОДЕРЖАНИЕ: Национальная валютная система

Международная и национальная валютные системы

Профессор, доктор экономических наук

Г.Н. Карандаев

г. Москва – 2008

Содержание

Введение………………………………………………………………………………3

Учебные вопросы:

1. Международная валютная система........……………….......……………………..4

2. Национальная валютная система...........................................................................20

3. Международные финансовые и кредитные институты.......................................39

Заключение...................................................................................................................44

Словарь специальных терминов................................................................................45

Литература....................................................................................................................48

ВВЕДЕНИЕ

Международная валютная система - есть исторически сложившаяся форма организации международных валютных (денежных) отношений, закрепленная межгосударственной договоренностью. Система обмена различных национальных валют для урегулирования требований и погашения задолженностей, возникающих в результате внешнеторговых и иных международных финансовых операций.

Особенности развития национальных хозяйств и различия в национальной политике влияют на валютные (обменные) курсы, или относительные цены, по которым происходит обмен валют. Однако, по политическим и экономическим соображениям, государства обычно рассматривали сохранение стабильности валютных курсов как одну из национальных экономических целей, хотя и никогда не придавали ей первостепенного значения.

В эпоху существования золотого стандарта руководящие кредитно-денежные учреждения каждой страны (центральные банки или казначейства) были обязаны обменивать выпущенные ими бумажные деньги на золото по фиксированному стабильному курсу, и для этого им требовалось иметь золотые резервы, т.е. определенное минимальное покрытие эмиссий бумажных денег. Однако эти «правила игры» переставали действовать в таких ситуациях, как гражданские или межгосударственные войны, а позднее в тех случаях, когда ограничения на выпуск бумажных денег противоречили иным целям политики государства, например полной занятости или желательным темпам экономического роста.

1. Международная валютная система

Международная валютная система - форма организации международных валютных отношений, сложившаяся на основе международной договоренности и представляющая собой совокупность инструментов и органов, с помощью которых осуществляется платеже-расчетный оборот государств, входящих в эту систему.

Основными элементами международной валютной системы являются:

денежная масса, при помощи которой производятся международные расчеты;

валютный курс.

Международные валютные рынки - наднациональные институты, занимающиеся регулированием межгосударственных валютных отношений.

Первая Международная валютная система – Бреттон-Вудская валютная система - сформировалась после второй мировой войны и базировалась на приспособлении национальных валютных систем к валютным системам ведущих в то время государств, прежде всего к национальной системе США.

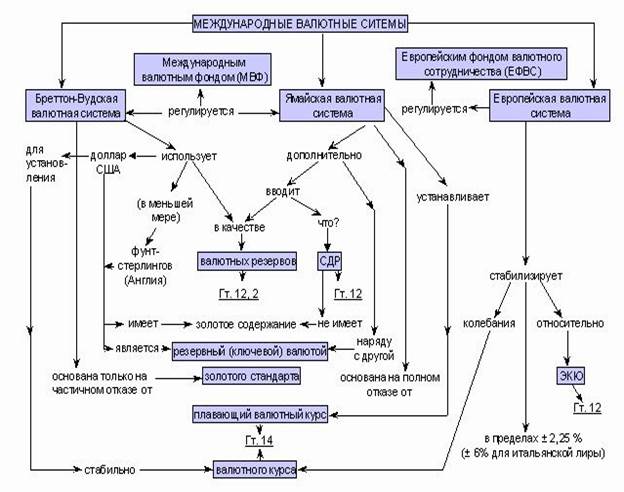

В современных условиях действуют Ямайская валютная система , основанная не на валютных системах отдельных стран (в том числе и США), а на законодательно закрепленных межгосударственных принципах, а также Европейская валютная система , обеспечивающая устойчивое соотношение курсов национальных валют государств - членов Европейского экономического сообщества.

Международная валютная система включает в себя ряд конструктивных элементов

Первым из них является мировой денежный товар, являющийся носителем международных валютно-денежных отношений. Он принимается каждой страной в качестве эквивалента вывезенного из нее богатства. Первым международным денежным товаром выступало золото. Позже в международных расчетах стали использоваться кредитные деньги (векселя, банкноты, чеки на депозиты). В 70-х годах появляются специально созданные международные (СДР) и региональные (ЭКЮ) платежные единицы (композитные деньги). Первые имеют хождение в мировом сообществе, вторые - в границах Европейского экономического сообщества (Общего Рынка).

Совокупность всех платежных инструментов, которые могут быть использованы в международных расчетах называется международной ликвидностью. Ее образуют золото, свободно обратимые валютные запасы государств и международные деньги.

Вторым элементом международной денежной системы является валютный курс - меновая стоимость национальных денег одной страны, выраженная в денежных единицах других стран. Валютные курсы делятся на два вида: фиксированные (твердые) и плавающие (гибкие). В основе фиксированного валютного курса лежит монетный паритет, т. е. весовое содержание золота в национальных денежных единицах. Плавающие валютные курсы не связаны с монетными паритетами. Они определяются путем сопоставления паритетов покупательной силы валют, т.е. оценки в национальных деньгах стоимости одноименной корзины товаров.

Третий элемент национальной валютной системы представляют национальные валютные рынки. Первым таким рынком был рынок золота как денежного товара, где оно продавалось на основе официальной, т. е. закрепленной международным договором цены. При этом данную цену должны были поддерживать центральные банки посредством интервенции, т. е. продаж из государственного золотого запаса, если спрос на него превышал предложение. Официальная цена золота за 1 тройную унцию (31,1035гр.) составляла 20,67 долл. (1837 - 1934гг.), 35 долл. (1934 - 1968). В 1968г. она была повышена до 38 долл. за унцию. Последняя официальная цена золота составляла 42,22 долл. Этот рынок существовал до августа 1971 года, когда его цена была упразднена. В настоящее время рынок золота функционирует по принципам обычного товарного рынка. Его цена складывается под влиянием спроса и предложения.

Содержание четвертого элемента валютной системы составляют международные валютно-финансовые организации. К ним относится Международный Валютный Фонд. Он призван способствовать международной кооперации, обеспечивая механизм консолидации и сотрудничества в решении международных финансовых проблем. В его задачу входит поддержание правил обмена валютами и надзор за валютными курсами, создание многонациональной системы платежей по валютным операциям, борьба с национальными валютными ограничениями, оказание кредитной помощи странам, временно испытывающим трудности с платежными балансами. Кроме того, сюда можно отнести ряд международных институтов, чья кредитная деятельность носит одновременно и валютный характер (группа Мирового Банка, Банк международных расчетов в Базеле, региональные банки развития, Европейский инвестиционный банк и др.).

Бреттон-Вудская валютная система

Первой международной валютной системой стала созданная летом 1944г. Бреттон-Вудская система, получившая название от места проведения международной конференции. В ее основе лежала идея приспособления валют отдельных стран к национальным валютным системам ведущих в то время государств - США и Великобритании. Унификация последних должна была составить остов создаваемого валютного союза.

Согласно договору, основными инструментами международных расчетов становилось золото и так называемые резервные валюты, статус которых получили американский доллар и английский фунт стерлингов. Любая страна, подписавшая договор, имела право свободно через свои центральные эмиссионные банки обменивать имеющиеся у них резервные валюты по официальной цене на золото и наоборот.

В качестве официальной мировой цены золота была принята национальная цена золота в долларах: 1 тройная унция золота (31,105 гр.) была приравнена к покупательной способности 35 долларов. На эту ценовую пропорцию стали ориентироваться всe мировое ценообразование и международная торговля. Статус резервной валюты получил и фунт стерлингов. Однако в силу целого ряда экономических причин он выполнял свою функцию частично. Фунт использовался в качестве резервной валюты преимущественно колониями и доминионами Британской империи. Незначительный золотой запас Англии не позволял выразить золотую цену фунта стерлингов. Его паритет был выражен опосредовано через фиксированный валютный курс к доллару на основе паритета покупательной силы.

Первоначально 1 фунт стерлингов приравнивался к 4 долларам. В 1948г. он был девальвирован до 2.8, а в 1967г. - до 2.4 доллара. Все участники договора обязаны были выразить свои паритеты, установив фиксированный валютный курс к доллару или непосредственно, либо опосредовано через фунт стерлингов. Рыночный курс валюты мог отклоняться от золотого паритета на +1%. Центральные банки должны были поддерживать свой курс при помощи валютных интервенций, т. е. продажи или выкупа своей национальной валюты на доллары, если складывалось неблагоприятное соотношение спроса и предложения. Условия Бреттон-Вудского валютного соглашения допускали изменение курса валюты посредством девальвации и ревальвации.

Важнейшим организационным звеном международной валютной системы является созданный на основе Бреттон-Вудского соглашения Международный валютный фонд (МВФ). Эта наднациональная валютно-кредитная организация предназначена для упорядочения валютных отношений ее членов, для устранения национальных валютных ограничений, для создания международной системы платежей по текущим операциям. На МВФ возлагается контроль за соблюдением странами его устава и оказание финансовой помощи для покрытия дефицита платежных балансов бедствующих стран.

МВФ является специализированным представительством ООН. Он отчитывается перед Советом по экономическому и социальному развитию, но не зависит от него в вопросах членства, финансов и штатов. Ресурсы фонда формируются за счет уставного капитала и накоплений. Уставной капитал образуется из обязательных взносов стран-членов. Для каждого государства установлена вступительная квота в соответствии с ее долей в международной торговле. Размер квоты определяет число голосов, которые имеет страна при решении валютно-кредитных вопросов, а также объем кредитов, которые она может получить в нем.

Согласно уставу МВФ, 25% общего взноса страна должна предоставить в золоте, остальные 75% - в иностранной валюте. (В Ямайской валютной системе место золота заняла свободно используемая валюта и СДР). Каждая страна при вступлении автоматически получает 250 голосов плюс один дополнительный голос за эквивалент каждых 400 тыс. долл. (СДР) займов, предоставленных на день голосования, за счет уменьшения голосов у страны-должника.

Для принятия решений согласно уставу требуется, чтобы за него проголосовало 60% всех участников, имеющих не менее 85% всех голосов. В настоящее время наибольшим числом голосов обладают: США - 19,3%, Великобритания - 6,7%, ФРГ - 5,8%, Франция - 4,8% и Япония - 4,6%.

Любой участник МВФ имеет право на получение кредита в пределах золотой (в Ямайской валютной системе - резервной) и четырех кредитных долей, каждая из которых, как правило, равна 25%. В пределах резервной (золотой) доли нужная валюта предоставляется автоматически. Кроме того, если страна является кредитором, то это правило распространяется и на всю сумму предоставленных ею через Фонд кредитов. Однако эти займы должны использоваться лишь на покрытие дефицита платежного баланса, но не могут пополнять национальные валютные ресурсы. Эти кредиты составляют резервную позицию страны в МВФ и относятся к особой части международной ликвидности.

Формальная кредитная сделка через МВФ представляет собой не кредит в обычном понимании слова, а обмен национальной валюты в МВФ требуемую валюту (сделка транш - tranch). А выплата кредитов, т. е. выкуп собственной валюты, может осуществляться лишь в валюте кредитора Фонда, но не его должника.

К представлению займа в пределах первой кредитной доли (25-50% квоты) МВФ подходит либерально, считая, что страна сама в состоянии справиться со своими платежными проблемами. Получение займов в пределах второй - четвертой доли (50-125% квоты) сопряжено со все возрастающей сложностью. Он предоставляется только тогда, когда МВФ убежден, что эти ресурсы будут использованы в нужном Фонду направлении. Он категорически выступает против того, чтобы эти займы служили для финансирования программ развития.

Предоставление таких кредитов связано с принятием страной стабилизационной программы, т. е. комплекса мер, которые должны улучшить, по мнению МВФ, состояние платежного баланса страны-заемщика. В качестве отдельных требований могут быть:

девальвация национальной валюты;

замораживание заработной платы;

отмена субсидий со стороны правительства;

повышение налоговых ставок;

сокращение объема государственных кредитов;

допуск в страну иностранного частного капитала и т. д.

Кроме того, величина кредита разбивается на несколько долей и предоставление каждой следующей части может происходить лишь по мере выполнения условий Фонда по предыдущей. Стандартный срок кредита МВФ составляет 3-5 лет.

Кроме уставного капитала и общих кредитных ресурсов МВФ имеет еще ряд специальных фондов. Ресурсы этих фондов, как и вся кредитная практика в 80-е годы, направлена почти исключительно на кредитование развивающихся стран.

Создание Бреттонвудской системы сопровождалось учреждением, наряду с МВФ, Международного Банка реконструкции и развития (МБРР). Эти созданные одновременно организации имеют во многом схожие структуры, устав, механизм формирования уставного капитала. Как и у МВФ, высшим органом МБРР является Совет управляющих, в который каждая страна делегирует своего представителя. Количество голосов определяется согласно квоте страны в МВФ. Оперативную работу в обеих организациях исполняет директорат. Даже ежегодные заседания этих организаций проводятся совместно.

Вместе с тем, МБРР имеет свою специфику. Прежде всего только будучи членом МВФ можно вступить в МБРР. Согласно уставу, страны обязаны предоставить только 10% своей квоты в кредитный фонд МБРР (1% - золото, сейчас свободно используемая валюта, 9% - национальная валюта). Остальные 90% МБРР может потребовать лишь в случае отсутствия у него ресурсов в данной валюте для срочного погашения обязательств.

Основное предназначение МБРР - помощь в развитии. Он предоставляет кредиты только правительствам и их центральным банкам для финансирования проектов, предназначенных для экономического развития страны под гарантии правительства и центрального эмиссионного банка. При этом экспертная комиссия Банка должна предварительно оценивать проект как эффективный. Использование заемных средств производится строго целенаправленно и поэтапно. Основная масса кредитов МБРР приходится на развитие производственной инфраструктуры и сельского хозяйства.

Для предоставления кредитов МБРР широко прибегает к размещению собственных займов на международных финансовых рынках. Срок долговых обязательств МБРР составляет 15-25 лет. Проценты по кредитам ориентируются на уровень процентных ставок международных рынков ссудных капиталов, где сам МБРР заимствует основную часть средств.

Под эгидой МБРР существует два его филиала: Международная финансовая корпорация (МФК, создана в 1956г.) и международная ассоциация развития (МАР, создана в 1960г.). В задачу МФК входит финансирование вместе с частными кредиторами частного предпринимательства, которое не имеет гарантии правительства. МАР предоставляет займы правительствам развивающихся стран или под гарантии государственным и частным организациям этих стран. Значительная часть этих ресурсов предоставляется на льготных условиях. МБРР, МФК, и МАР образуют группу Мирового Банка.

В конце 60-х - начале 70-х годов Бреттон-Вудская валютная система исчерпала свои конструктивные возможности. Ассиметрия резервных и обычных валют, хроническая нехватка международной ликвидности обострила до предела взаимоотношения между США и Англией, с одной стороны, и западноевропейскими странами и Японией, с другой.

Дело в том, что любая страна для обеспечения своей внешнеэкономической деятельности должна иметь золотые или резервные активы. Последние она могла получить или за счет собственной добычи золота, или имея активный платежный баланс с США или Великобританией. В то же время последним подобного вовсе не требовалось, достаточно было перевести резервную валюту за границу, не заботясь о состоянии своего платежного баланса. Подобная ситуация создавала благоприятные возможности для экспансии своего капитала в другие страны.

Что касается золота, то его добыча существенно отставала от темпов развития международной торговли, для чего, собственно говоря, и предназначаются валютные резервы. Так за период с 1948 по 1969 гг. золотые запасы стран-членов МВФ возросли на 13%, а объем международной торговли вырос за это время более чем в 2,5 раза. Бреттон-Вудская валютная система могла нормально существовать лишь до тех пор, пока золотые запасы США могли обеспечивать конверсию зарубежных долларов в благородный металл, а это США могли делать только до 1959 года.

Первым шагом на пути к новой валютной системе явилось создание международных платежных средств фидуциарного типа, т. е. активов, основанных на доверии к эмитенту. Они получили название СДР от английской аббревиатуры Special Drawing Rights (специальные права на заимствование). Поворотным моментом послужил отказ США от размена долларов на золото для нерезидентов. Март 1973г. ознаменовался переходом к плавающим валютным курсам, а в июле 1974г. монетный паритет валют был заменен валютной корзиной СДР. И, наконец, в январе 1976г. был подписан новый валютный договор, по имени страны, где состоялась международная конференция, новая валютная система стала называться Ямайской.

Ямайская валютная система

Новая валютная система основана не на одной, а на нескольких ключевых валютах, поэтому ее неслучайно называют многовалютным стандартом. Хотя доллар сохранил в ней особое положение, эта система полицентрична. Ямайская валютная система отличается от Бреттон-Вудской по всем основным элементам.

В первую очередь это относится к носителю международных денежных отношений, т.е. международной ликвидности.

Упразднены все монетарные функции золота, отменен его монетный паритет. МВФ и центральные эмиссионные банки имеют право продавать, но не могут покупать золото где бы то ни было.

Основным средством международных валютных расчетов становится свободно используемая валюта, т.е. валюта применяемая в расчетах третьих стран. Используются также резервные позиции в МВФ и СДР.

Существенные изменения произошли с валютными курсами. Теперь каждая страна сама обязана выбрать какой валютный курс ей иметь: фиксированный или плавающий, но ей запрещено выражать его через золото. Страна должна решать, проводить ли ей валютные интервенции с целью поддержания курса или нет. Пределы колебания валютного курса больше не существуют. Вместе с тем, в 1978г. МВФ принял положение о надзоре за политикой в области валютных курсов, где говорится, что страны-члены МВФ должны избегать манипулирования валютными курсами, направленного на то, чтобы получать односторонние преимущества перед другими странами-членами МВФ.

Важное конструктивное место в новой системе занимают СДР. Они представляют собой безналичные деньги в виде записи на специальных счетах страны в МВФ. Решение об их тираже принимается, если за это проголосуют 60% всех стран - членов МВФ, располагающими на день голосования 85% голосов. Существуют три основных канала использования СДР:

обмен на иностранную валюту у страны, назначенной МВФ;

операция по двустороннему обмену между странами;

выкуп у МВФ собственной валюты в обмен на СДР.

При создании СДР его курс был приравнен к курсу доллара США. После отмены монетного паритета СДР представляет средневзвешенную комбинацию валют пяти ведущих капиталистических стран. В его корзину входят: доллар - 42%, марка ФРГ - 19%, по 13% приходится на японскую иену, английский фунт стерлингов и французский франк. Для расчета курса валюты в СДР используют следующие данные:

национальный вклад валюты в единицу СДР согласно его корзине (она включает 0,54 долл., 0,46 марки, 0,071 фунта, 0,74 франка и 34 иены);

ставка медиан (средняя ставка по покупкам и продажам валют корзины в долларах на 12 часов дня на Лондонской валютной бирже). Деление а на б дает долларовый вклад валют в единицу СДР. (Для фунта стерлингов в виду его косвенной котировки, эти величины перемножаются). Сложение долларовых эквивалентов валют определяет курс СДР в долларах, а через него и других валют. Кроме этого валютного курса рассчитывается еще эффективный валютный курс (МЕRМ), он определяется как средневзвешенная величина по отношению к валютам стран, являющихся основным валютным партнером данной страны.

Европейская валютная система

Одной из особенностей современных валютных отношений является существование наряду с международной валютной системой замкнутой валютной группировки получившей название Европейской валютной системы. Она представляет собой определенные правила расчетов между группой стран, входящих в Европейское экономическое сообщество. В созданную в марте 1979г. группировку входят:

ФРГ, Франция, Италия, Бельгия, Голландия, Люксембург, Дания и Ирландия.

Во втором квартале 1989г. к ним присоединилась Испания.

Государства-члены ЕВС в расчетах между собой применяют фиксированные валютные курсы с заданным пределом колебаний. Относительно курсов прочих стран эти валюты находятся в состоянии независимого плавания. На взаимную торговлю между собой у стран данной группировки приходится от 55 до 70% их внешнеторгового оборота.

Центральным звеном ЕВС является собственная валютная единица корзинного типа - экю. Ее прообразом стали СДР. Схожим у них является принцип построения - валютная корзина. Правда, в отличие от СДР все страны, входящие в ЕВС, имеют в ней свою долю, рассчитанную, исходя из их веса в совокупной торговле. Вместе с тем отличительной особенностью экю является их материальное обеспечение. Эта валютная единица создавалась как параллельная валюта, опираясь на уже существующую международную ликвидность. Для создания экю центральные банки выделили 20% своих золотых запасов и 20% долларов активов. Под это обеспечение они получили специальные счета в экю.

Как и СДР, экю представляет собой специальную запись на счетах Европейского Фонда валютного сотрудничества, выполняющего по отношению к ЕВС роль Международного Валютного Фонда. Долларовые накопления, в свою очередь, образуют кредитный фонд Европейской валютной системы. Его объем составляет для краткосрочного кредитования - 14 млрд. экю и для среднесрочного кредитования - 14 млрд. экю и для среднесрочного кредитования - 11 млрд. экю. Участники ЕВС могут получить кредиты трех видов:

краткосрочные сроком до 45 дней. Они предоставляются центральными банками в рамках соглашения своп. Процентная ставка по этим кредитам определяется как средняя всех учетных ставок центральных банков стран-участников ЕВС;

краткосрочные кредиты сроком на три месяца.

Каждая страна имеет свою дебиторную квоту (наивысший объем полученных ею займов), кредиторную квоту (наибольший объем полученных ее кредитов). Этот кредит предоставляется из фонда краткосрочного кредитования ЕВФС; 3) среднесрочный кредит размером до 1 млрд. экю. Этот заем предоставляется равными долями в течение пяти лет из расчета 3% годовых. Специально оговорено, что данные кредиты должны использоваться для финансирования инфраструктурных проектов и не должны подрывать конкурентные позиции стран сообщества.

Европейская валютная система имеет собственную систему согласования валютных курсов, основанную на центральных курсах этих стран в экю. На их основе строится паритетная сетка двусторонних курсов и пределы их отклонения. Фиксированный предел отклонения составляет + 2,25% для всех стран, исключая Италию и Испанию, для которых он более широк. Для Италии, например, он составляет +6%. Особенностью валютных курсов в ЕВС состоит также в том, что к ним добавляются индикаторы отклонения, составляющие 75% от максимально допустимого отклонения дневного курса валюты по отношению к экю. При достижении этого порога страны обязаны проводить валютные интервенции.

В масштабах всемирного хозяйства все страны связаны между собой различного рода экономическими отношениями. Эти многообразные хозяйственные связи вызывают денежные обязательства и требования одного государства к другому. В соответствии с этими требованиями осуществляются международные расчеты.

Международные расчеты есть платежи по денежным требованиям и обязательствам, которые возникают в связи с мирохозяйственными (торговыми, кредитными, финансовыми, валютными) отношениями между юридическими и физическими лицами различных национально оформленных хозяйственных механизмов

Соотношение платежей, поступающих в данную страну из-за границы, с денежными платежами данной страны другим странам в течение определенного календарного промежутка времени (обычно года) образуют платежный баланс государства.

Структурно он состоит из двух частей - из поступлений и платежей. Их сопоставление образует сальдо как по отдельным видам внешнеэкономической деятельности (статьям платежного баланса), так и по всему платежному балансу в целом.

Платежный баланс представляет собой количественное и качественное выражение объема, структуры и характера внешнеэкономических операций государства. Он складывается под воздействием ряда факторов:

углубления международного разделения труда;

кооперации, тенденции к интернационализации производства и капитала и противодействующей ей тенденции к сохранению и укреплению национальной обособленности хозяйственных механизмов отдельных стран.

Усилившаяся интернационализация хозяйственной деятельности и транснационализация предпринимательства привели к формированию в 70-е годы ХХ века единого рынка ссудных капиталов и созданию на этой основе мирового финансового рынка.

Международный финансовый рынок есть вторичный рынок финансовых активов, и в этом плане он схож с национальными финансовыми рынками, которые создают первооснову, его фундамент.

Различия заключаются в субъектах финансовых сделок, ибо ими выступают юридические и физические лица иностранных государств. А это ведет к тому, что сделки между заемщиками и кредиторами предполагают трансформацию денежно-кредитных ресурсов из одной валюты в другую.

Переплетение национальных и международных активов приводит к формированию единого универсального рынка, доступного для всех предпринимателей. В связи с этим их прибыли и риски уравновешиваются не только в рамках национальной экономики, но и вне национальных границ.

Существует целый ряд факторов, содействующий образованию международного финансового рынка:

усиление взаимосвязи между внутренним и иностранным секторами бизнеса на национальных рынках, переплетение национальных рынков и еврорынков;

дерегуляция со стороны государства денежных потоков, потоков капитала и валютных курсов;

внедрение нововведений в торговые операции, потребовавшие совершенствования платежных расчетов;

развитие межбанковских телекоммуникаций на базе ЭВМ, электронный перевод финансовых активов.

Мировой финансовый рынок состоит из нескольких секторов.

Он включает в себя следующие составные части:

Национальные финансовые рынки.

Еврорынки.

Рынок иностранной валюты.

Институциональная схема мирового финансового рынка

Исторической основой мирового финансового рынка являются национальные финансовые рынки ссудных капиталов в лице их денежных рынков и рынков капиталов. Национальные инструменты этого рынка (коммерческие и казначейские векселя, банковские акцепты, депозитные сертификаты, облигации) становятся и инструментами мирового финансового рынка.

Следующей составной частью мирового финансового рынка являются еврорынки, под которыми понимается резервуар различного рода денежных средств, обособленно функционирующих от национальных денежных рынков. Источником финансовых ресурсов еврорынков являются национальные банковские депозитные счета, которые приобретены иностранцами и размещены вне страны-эмитента валюты. На этом рынке обращаются депозиты, выраженные в евродолларах, евромарках, евроиенах, евростерлингах, еврофранцузских и еврошвейцарских франках, еврогульденах. Еврорынок - понятие собирательное. В свою очередь он подразделяется на сектор кредитов и сектор капиталов. Евровалютный рынок краткосрочных кредитов представляет собой рынок срочных депозитов, который в свою очередь подразделяется на евроденежный рынок, обеспечивающий межбанковские операции сроком от 1-5 дней до одного года, и еврокредитный, оперирующий с среднесрочными и долгосрочными кредитами сроком от 1 до 10 лет.

Еврокредиты могут предоставлять под два вида процентных ставок. Во-первых, если срок кредита не превышает полгода, то он может быть получен по твердой процентной ставке. Во-вторых, если кредит долгосрочный и темпы роста цен значительные, то кредит предоставляется на условиях плавающей процентной ставки - револьверный кредит (revolving credit) или на возобновляемых пролонгационных условиях (roll-over credit).

Ролловерный кредит - кредит с периодически пересматриваемой ставкой процента. Весь договорный срок разбивается на короткие периоды (3-6 месяцев), а твердая процентная ставка устанавливается только для первого этапа. Для каждого последующего она корректируется с учетом изменения цен, процентных ставок и валютных курсов. Ролловерный кредит позволяет избежать рыночного риска как кредитору, так и заемщику.

Основными инструментами евровалютного рынка краткосрочных кредитов являются:

еврокоммерческие векселя (векселя в евровалютах);

депозитные сертификаты, т.е. письменные свидетельства банков о депонировании денежных средств, удостоверяющие право вкладчика на получение вклада и процента, как правило, он превышает 100 тыс. долларов.

евроноты, т. е. краткосрочные обязательства с плавающей процентной ставкой. Евроноты отличаются от еврокоммерческих векселей, во-первых, тем, что они выпускаются заемщиком с банковской гарантией приобретения неразмещенной на рынке части ценных бумаг, во-вторых, срок их погашения составляет 1,5-3 года, тогда как евровекселей - не превышает одного года.

Процентная ставка на евровалютном рынке образуется из депозитной ставки международных банков в Лондоне LIBOR (London interbank offered rate) и надбавки к ней за банковские услуги (спред). При этом размеры последнего зависят от классности заемщика. Для первоклассных заемщиков в зависимости от конъюктуры он может колебаться от 3/8 до 1 1/2%, а для неклассных заемщиков может достигнуть 2-3%.

Специфика еврокредитного рынка состоит в том, что еврорынки оперируют валютными активами, являющимися иностранными для страны заключения сделки, а часто и для обеих сторон, участвующих в операции. Еврокредиты при переходе через границу не включают в себя конверсию в местные валюты и потому находятся вне сферы действия национального законодательства. Кроме того, посредниками в подобных операциях выступают зарубежные с точки зрения страны их пребывания банки, что также обуславливает более либеральный режим регулирования их действия.

Главные рынки еврокредитов находятся в Лондоне, Брюсселе, Цюрихе, Гамбурге, Люксембурге, Сингапуре, Гонконге, Нассау. Основной валютой рынка выступает евродоллар.

Рынком еврокапиталов называется рынок заимствования долгосрочного капитала вне национальных границ страны эмитента. Он представлен международным облигационным рынком. В отличие от национальных финансовых рынков, акции на нем функционируют в значительно меньшем объеме.

Рынок еврокапиталов связан с двумя видами облигаций: иностранными и еврооблигациями. Первые появляются в начале 60-х годов, вторые - в конце 60-х годов. В 80-е годы на иностранные облигации приходилось примерно 25%, а на еврооблигации - 75% рынка еврокапиталов.

Иностранные облигации (foreing bond) представляют собой разновидность национальной облигации. Их специфика связана лишь с субъектом-эмитентом и субъектом-инвестором. Они находятся в разных странах. Существует два способа выпуска иностранных облигаций. Первый способ состоит в том, что облигации выпускаются в стране А в ее национальной валюте и продаются в странах В, С, Д и так далее. Так, например, иностранные облигации в долларах, выпущенные в США, размещают на рынках Западной Европы, Юго-Восточной Азии, Ближнем Востоке и странах Карибского бассейна. Рынок этих иностранных облигаций образуют совокупность взаимоотношений между страной-эмитентом и местами их реализации.

Второй способ заключается в том, что страна А разрешает открыть у себя рынок иностранных облигаций для нерезидентов, эмитированных в валюте этой страны. Например, компания США может произвести эмиссию облигаций на швейцарском рынке капиталов. Подписку на них производит швейцарская контора. Номинал облигации, их котировка и сделки будут осуществляться в швейцарских франках. Подобные рынки, кроме Швейцарии, сегодня существуют в Японии и ФРГ.

Еще одной разновидностью ценных бумаг этого рынка являются специальные еврооблигационные займы международных институтов, например, МБРР. Они предназначены для развивающихся стран и размещаются непосредственно у правительственных агентств или в центральных эмиссионных банках. Основная масса иностранных облигаций, более 50%, приходится на государственные агентства и международные валютно-кредитные институты. Процентные ставки по иностранным облигациям обычно тяготеют к национальным процентным ставкам валюты-номинала.

Еврооблигацией называется собственно международная облигация, выпущенная международной компанией. Ее номинал определяется в одной или нескольких валютах. Еврооблигационный заем размещается одновременно в нескольких странах. По своему характеру они космополитичны. Рынок еврооблигаций - важный элемент международного рынка капиталов.

Еврооблигации имеют ряд преимуществ перед иностранными облигациями:

они в меньшей степени подвержены регламентации со стороны государства, не подчинены национальным правилам проведения операций с ценными бумагами, ибо валюта еврозайма является иностранной как для кредитора, так и для заемщика;

процент по купонам еврооблигаций, в отличие от иностранных облигаций, не облагается налогом у источника дохода;

еврооблигации являются более гибким инструментом как для заемщика, так и для кредитора, так как они дают больше возможностей для получения при были и для уклонения от валютного риска. Из евровалют можно выбрать для облигации оптимальный коктейль или сформировать благоприятный портфель еврооблигаций;

для держателей еврооблигаций не требуется официальной регистрации. Это держится в тайне.

В свою очередь преимущество иностранных облигаций состоит в том, что они меньше подвержены банкротному риску, так как их значительная часть выпускается институтом государства.

Основными рынками еврооблигаций являются Нью-Йорк, Лондон, Люксембург, Швейцария, Сингапур. Процент по еврооблигациям формируется на основе ставки SIBOR (Singapore interbank offered rate). Как правило, она выше на 1-2% ставок по иностранным облигациям.

Организационно рынок еврозаймов, как и рынок еврокредитов связан с мировыми финансовыми центрами или с центрами offshore. Оффшорными центрами называются такие рынки, где кредитно-финансовые институты (национальные и зарубежные) осуществляют операции с нерезидентами (иностранными физическими и юридическими лицами) в иностранной для данной страны валюте или в евровалюте. Внутренний (национальный) финансовый рынок отделяется от международного путем разделения счетов резидентов и счетов нерезидентов. Основными центрами еврокредитов и еврозаймов являются Лондон, где оффшорные счета имеют около 360 банков, Нью-Йорк - 260, Токио - 180 банков.

Основную часть еврокредитов и еврозаймов предоставляют международные консорциумы банков или банковские синдикаты. Они бывают постоянными и временными. В качестве постоянных консорциумов можно назвать АБЕКОР, ЭБИК и т.д. Временный консорциум включает два и более кредитных института, заключивших между собой совместное соглашение о предоставлении кредита и распределении риска в соответствии с долей их участия в сделке. В консорциуме существует ведущий банк, выполняющий по отношению к другим участникам сделки роль финансового менеджера. Еврокредиты консорциумов называются синдицированными займами.

Выпуск еврооблигационного займа требует согласования трех сторон: гарантов займа, менеджеров компаний-эмитентов и продавцов. Существует следующий порядок:

до выпуска еврооблигации должны быть оговорены все национальные формальности эмиссии;

эмитент обращается к еврооблигационным синдикатам-гарантам с просьбой о размещении, последние берут на себя ответственность за выпуск;

руководитель подписки согласовывает взаимоотношения между менеджерами выпуска и группой агентов-продавцов;

гарант изучает обоснованность и прибыльность тиража, финансовую политику эмитента и историю его бизнеса, объем и сроки погашения займа, определяет валюту выпуска и процентные ставки по купонам, размеры сертификатов, имена гарантов размена облигаций и т. д.;

далее заключается соглашение между менеджерами выпуска, где устанавливаются границы участия каждой стороны, права менеджеров на перепродажу, подписывается договор о совместном вкладе капиталов, определяются принципы подписки и осуществляется совместно или в отдельности выпуск еврооблигаций в разных местах;

оговаривается способ рекламы, действия агентов по продаже и их комиссионные.

Существует несколько видов еврооблигаций:

с фиксированной и плавающей процентными ставками;

с нулевым купоном;

конвертируемые облигации и т. д.

Они во многом схожи с национальными облигациями, однако существует и евроспецифика.

Наиболее распространенным видом еврооблигаций являются краткосрочные обязательства с фиксированной процентной ставкой. Они составляют примерно 2/3 всех еврооблигаций. В то же время 1/3 еврооблигаций приходится на обязательства с изменяющейся процентной ставкой. На них приходится каждая третья еврооблигация. Среди этих облигаций преобладают облигации, индексированные более чем в одной валюте. По многовалютным (мультивалютным) облигациям процент и сумма номинала оплачивается в любой предопределенной валюте, так же, как и в валюте займа в соответствии с предварительно ими оговоренным паритетом. Такие обязательства выражаются в различных национальных валютах по желанию кредитора.

Этот тип облигации усиливает валютное страхование для кредитора. Он может потерпеть убыток лишь в том случае, если все валюты, включенные в контракт еврооблигации, девальвируются по отношению к национальной валюте кредитора. Если же хотя бы один курс валюты контракта возрастет, то владелец мультивалютной облигации получит прибыль, так как он имеет право получить доход в любой оговоренной в контракте валюте. Новым типом многовалютной облигации являются облигации, эмитированные в композитных валютах, например, в экю.

Разновидностью многовалютной облигации является параллельная облигация. Ее номинал включает в себя несколько кредитных сумм в валютах различных стран с обязательным привлечением валюты страны выпуска. По существу параллельная облигация представляет собой комбинацию группы иностранных облигаций нескольких стран с обязательным привлечением валюты страны выпуска.

Успехом пользуются также еврооблигации с нулевым купоном. Как и на национальных рынках, их владельцев привлекает высокий процент, который они получат при окончании срока действия облигации. При этом доход владельца облигации образуется путем дисконтирования, когда цена эмиссии облигации меньше ее номинала. До момента выплаты дохода по этим облигациям капитал инвестора не облагается налогом.

Все большее распространение получают правительственные еврооблигации. Это конвертируемая облигация, которая продается с опционом или с двойным опционом. Владелец опциона может конвертировать еврооблигацию либо в обыкновенную акцию компании по оговоренному заранее валютному курсу, либо сделать выбор между обыкновенной акцией и облигацией с фиксированным процентом. Еще одним видом является еврооблигация с варрантом. Вместе с облигацией с фиксированным процентом покупается отрывной варрант, позволяющий купить определенные облигации по оговоренной цене в обозначенный период времени. Опцион и варрант являются высокорисковым видом инвестиций. Реализуются они через валютных брокеров.

Важной составной частью мирового финансового рынка является рынок иностранных валют, который образуется из взаимодействия национальных денежных систем. В отличие от еврорынка это место встречи продавцов и покупателей валют не привязано к какой-либо географической точке, не имеет фиксированного времени открытия и закрытия. Особенностью рынка иностранных валют является также и то, что он объединяет валюты с различным режимом национального регулирования. Объект этого рынка - свободно конвертируемая валюта. Валюты с ограниченной конвертируемостью играют незначительную роль.

2. Национальная валютная система

Единая европейская валюта евро

В декабре 1991г. руководители государств - членов Европейского сообщества подписали Маастрихтский договор, которым предусматривалось создание Экономического и валютного союза (ЭВС) и введение единой валюты. После семи лет бурных дискуссий и напряженной подготовительной работы ЭВС стал наконец реальностью. Первоначально в его состав вошли 11 государств - членов Европейского Союза - Австрия, Бельгия, Германия, Ирландия, Испания, Италия, Люксембург, Нидерланды, Португалия, Финляндия и Франция. Присоединение к ЭВС остальных четырех стран Евросоюза - Великобритании, Дании, Швеции и Греции - является делом времени.

1 января 1999г. страны - участницы ЭВС ввели единую валюту евро. Создана и действует Европейская система центральных банков (ЕСЦБ) во главе с Европейским центральным банком. Новая валюта заменила ЭКЮ и уже заняла преобладающее место в межбанковских расчетах внутри Экономического и валютного союза (“зоне евро”). Хотя национальные валюты пока еще сохраняют физическое существование, они утратили свою экономическую самостоятельность и являются отныне лишь недесятичными номинациями евро. Процесс создания новой валюты будет окончательно завершен через три года, когда будут введены в обращение банкноты и монеты евро, а национальные валюты полностью прекратят свое существование.

Фиксированные курсы валют-участниц Европейского валютного союза к Евро: Таблица 2.1

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Политическое и экономическое влияние ЭВС не ограничивается рамками Европейского Союза. В процессе подготовки к вступлению в ЕС 11 стран-кандидатов Центральной и Восточной Европы и Средиземноморья их валюты будут все более тесно привязываться к евро. Произойдет консолидация позиций Западной Европы на валютных и финансовых рынках и в других сферах. Конечная цель ЕС состоит в том, чтобы создать новую мировую валюту, адекватную экономическому потенциалу Союза.

Появление евро изменяет объективные условия интеграции России в мировую экономику и требует должного учета во внешнеэкономической и валютной политике страны. Действительно ли евро имеет шанс потеснить доллар на мировых валютных рынках? Какое влияние окажет создание Экономического и валютного союза на экономическую безопасность и стратегические интересы России? Насколько широко распространятся фактурирование и расчеты в евро во внешнеторговых операциях? Какие изменения будут происходить в механизме курсообразования и курсовой политике России? Потребуется ли изменить структуру валютных резервов страны? Какие последствия повлечет становление евро в области зарубежных заимствований и обслуживания внешнего долга? Не стоит ли в интересах преодоления долларизации внутренней экономики пойти на ее известную “евроизацию”?

Вокруг этих вопросов в российских правительственных, банковских и научных кругах, а также на страницах печати в последнее время развернулась оживленная дискуссия, в ходе которой высказывались две полярно противоположные точки зрения. Согласно одной из них Россия еще слишком далека от мировой экономики, чтобы евро мог что-либо изменить в ее внутренней жизни или внешнеэкономических связях. Поэтому появление евро не требует никаких специальных мер со стороны России: следует просто предоставить событиям идти своим чередом. Сторонники другой точки зрения, напротив, увидели в единой европейской валюте магическое средство вывода России из кризиса, оздоровления ее экономики и укрепления международных позиций. Они высказывают опасение, что Россия запаздывает с “освоением” евро, выступают за целенаправленное “внедрение” новой валюты в российскую экономику.

Евро и экономическая безопасность России

Геополитические последствия введения евро напрямую затрагивают экономическую безопасность России.

В настоящее время степень экономической зависимости страны от внешнего мира является неприемлемо высокой. До 70% продовольствия, потребляемого населением крупных городов, поступает из-за рубежа. Государство не в состоянии пресечь незаконный массированный вывоз капитала. Размеры выплат по внешним долгам превышают возможности российской экономики. Страна вынуждена подстраивать свою экономическую политику под универсалистские требования международных экономических организаций, нередко не учитывающие в должной мере российскую специфику.

Особенно опасным является положение, сложившееся в валютной сфере. Глубокая долларизация экономики привела к тому, что в этой сфере Россия находится в состоянии не просто внешней зависимости, а зависимости от одной страны и ее валюты.

Это, в частности, привело к перекосу между структурой валютных отношений России и структурой ее внешнеэкономических связей. Сейчас подавляющая часть внешней торговли России - до 2/3 - связана с Европой, из которых одна треть приходится на ЕС, а другая треть - на страны Центральной и Восточной Европы и европейские государства СНГ, в то время как доля США в экспортно-импортных операциях РФ не превышает 10%. В последнее время Евросоюз стал и ведущим иностранным инвестором в экономику России.

Таблица 2.1

ЕС и США во внешнеэкономических связях России в 1998г., %

| ЕС |

США |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Однако самой используемой и ликвидной иностранной валютой в России является доллар США. Причем объемы операций с ним по ряду параметров далеко превосходят аналогичные показатели в мире в целом. Неоправданно велика роль доллара во внешней торговле и банковских валютных депозитах.

Таблица 2.2

Доллар США в мировой и российской экономике, %

| Мир, 1995г. |

Россия, 1998г.1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1. Все данные по России являются оценочными.

2. Не включая ЕС, конец 1996г.

Возможные последствия этого перекоса очевидны. Обвал доллара на международных валютных рынках имел бы разрушительные последствия для российской экономики.Это - реальная угроза безопасности страны.

Существенное значение имеет и геополитический аспект проблемы. Соединенные Штаты лишь косвенно зависят от развития экономической и политической ситуации в России, тогда как Европейский Союз и Россия непосредственно взаимосвязаны. Их объединяют тесные внешнеэкономические отношения, совместные транспортные сети и научно-технические проекты. Географическая близость заставляет их вместе решать проблемы экологии, миграции населения, незаконной торговли оружием, распространения наркотиков и др. Отношения между ЕС и Россией строятся на солидной юридической базе - Соглашении о партнерстве и сотрудничестве.

Необходимо подчеркнуть, что сильные позиции доллара в отечественной экономике определяются главным образом объективной слабостью национальной валюты. Поэтому ключом к восстановлению экономической независимости государства является оздоровление внутренней экономической системы - внешнеэкономические рычаги могут сыграть в этом плане лишь вспомогательную роль. Это, разумеется, не умаляет всей важности их разумного использования. Определенное место среди этих рычагов призвана занять и единая европейская валюта.

В контексте экономической безопасности России появление евро и вызванный им сдвиг в сторону биполярности представляются, безусловно, благоприятными. С введением евро у России, как и у любой третьей страны (то есть не входящей в ЕС), появляется большее поле для маневра при решении вопросов режима валютного курса, состава валютных резервов, валютной структуры внешних заимствований и торговли.

В стратегическом плане представляется целесообразной постепенная диверсификация валютных отношений России.

Однако проводить ее следует осмотрительно, руководствуясь принципами экономической обоснованности и постепенности. Поскольку колебания курсов доллара и евро, как уже отмечалось выше, практически неустранимы, более сбалансированное распределение активов и пассивов по основным международным денежным единицам позволит России (как на государственном, так и на частном уровне) минимизировать риск курсовых потерь. Возможность выбора налагает на Россию и новые обязательства. Отныне государственным органам придется более скрупулезно выстраивать линию поведения, просчитывать риски и предвидеть последствия своих действий. Исключительно важное значение приобретает мониторинг экономической ситуации в ЕС и США, динамики процентных ставок и курсовых соотношений валют.

В России широко распространено мнение, будто евро - всего лишь еще одна валюта, и поэтому возникающие вопросы носят чисто технический характер и могут быть решены в рабочем порядке. В действительности проблемы евро гораздо сложнее и масштабнее, чем принято считать. Появление евро существенно усиливает процессы экономической (а в перспективе и политической) консолидации в Европе.

Во-первых, резко возрастает глубина интеграции внутри самой “зоны евро”. По сути дела, с созданием ЭВС внутри Европейского Союза возникло так называемое твердое ядро. Входящие в него страны связаны отношениями более сильной, чем ранее, экономической и политической сплоченности. Это может иметь как положительные, так и отрицательные последствия для России (достаточно напомнить недавние события вокруг Югославии).

Во-вторых, несмотря на то что ряд государств - членов ЕС не вошел в состав ЭВС, центростремительные силы внутри Евросоюза заметно возросли: страны-“аутсайдеры” объективно испытывают на себе усиливающееся давление в пользу вступления в ЭВС.

В-третьих, валютный союз, бесспорно, станет центром возросшего притяжения для остальных частей Европы, прежде всего Центральной и Восточной (страны-кандидаты в члены ЕС традиционно широко используют немецкую марку и другие валюты “зоны евро” в своей внешней торговле, и большинство из них имеют режимы валютных курсов, ориентированные на евро). Швейцария, Норвегия и Исландия также будут вынуждены все больше строить свою экономическую политику с учетом происходящего в ЕС. Все эти тенденции заметно меняют внешнюю среду, в которой приходится действовать Российской Федерации, и делают целесообразным более активное взаимодействие с ЕС (в том числе в плане достижения более выгодного для нас баланса требований и уступок обеих сторон).

Исключительно важное значение имеет участие России в скоординированных международных усилиях, направленных на противодействие деятельности транснациональных преступных сообществ в валютно-финансовой сфере. Судя по сообщениям западной печати, эти сообщества, с которыми тесно связан и российский преступный мир, рассчитывают максимально использовать в своих интересах элементы неопределенности, которые неизбежно сопровождают появление новой международной валюты. Особую опасность представляет применение “высоких технологий” в целях отмывания криминальных доходов и осуществления нелегальной переброски капиталов из страны в страну.

В целях противодействия этой опасности руководящие органы ЕС и правительства государств-членов, в первую очередь участников ЭВС, стремятся осуществить переход к более упорядоченным формам расчетов и укреплению финансовой дисциплины во всем европейском финансовом пространстве. ЕС усиливает борьбу с легализацией незаконных доходов, ужесточает правила финансового надзора и отчетности, предпринимает попытки договориться с соседями по региону о более четких и “прозрачных” правилах ведения финансовых операций. Подключившись к этим процессам, Россия сделала бы шаг в сторону цивилизованного бизнеса, расширила бы имеющиеся у нее средства борьбы с криминализацией экономики.

Актуальность необходимых для этого мер усиливается международными обязательствами России по Соглашению о партнерстве и сотрудничестве, которыми, в частности, предусматривается постепенная либерализация движения капиталов, товаров и услуг между Российской Федерацией и странами ЕС, а также политической линией Российского государства по вопросу присоединения России к Страсбургской (1990г.) конвенции об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности. Ключевыми составляющими этой политики являются, во-первых, создание единой общегосударственной системы борьбы с легализацией преступных доходов и незаконно нажитых капиталов, обеспечение возврата незаконно вывезенных из России валютных средств и, во-вторых, тесное, доверительное сотрудничество спецслужб и правоохранительных органов России и стран ЭВС.

Использование евро во внешнеторговых расчетах

Одной из наиболее перспективных областей распространения евро в России является внешняя торговля, хотя и здесь использование новой валюты сопряжено с определенными проблемами и сложностями.

Основу отечественного экспорта, как известно, составляют сырьевые товары, цены на которые традиционно котируются на мировом рынке в американской валюте (в их числе - нефть и нефтепродукты, газ, уголь, черные и цветные металлы). Поэтому подавляющее число контрактов во внешней торговле России заключается в долларах. С введением евро данная ситуация сразу, естественно, не изменится. Пока трудно судить о том, будут ли в обозримом будущем цены, например, на нефть или отдельные категории нефтепродуктов котироваться в евро. На данный момент также сложно представить, чтобы мировая цена на тот или иной товар имела две котировки: в долларах и в евро. Сказанное, однако, не стоит возводить в абсолют, поскольку теоретически вероятность определенных подвижек существует.

Первая из них - возможность использования евро в качестве валюты платежа. Иными словами, цена в контракте может оговариваться в долларах, а платеж происходить в евро. То, насколько данный шанс будет реализован на практике, будет определяться следующими факторами:

соотношением курсов доллара и евро. При растущем долларе российским экспортерам выгодно получать платежи за свои товары в долларах, а импортерам - платить в евро;

при растущем евро - наоборот. Тем, насколько удобно или неудобно будет российским юридическим лицам вести операции в евро. Это в свою очередь зависит от того, насколько российская сторона (главным образом банки) технически готова к работе с новой валютой и как будут решены связанные с евро юридические вопросы (например, о стоимости обмена национальных валют на евро и обратно;

о праве должника осуществлять платеж в евро, если в контракте валютой платежа является национальная валюта, и т.д.).

степенью внутренней ликвидности евро в России. Если полученную в оплату за экспорт европейскую валюту можно будет легко использовать, не прибегая к конвертации, то это увеличит шансы переключения экспортных контрактов с долларов на евро.

Поведением других крупнейших поставщиков сырьевых товаров и полуфабрикатов. Если многие из них начнут использовать евро в качестве валюты платежа, то, вероятно, довольно скоро в мировой торговой практике будут отработаны механизмы, позволяющие осуществлять такие операции без ущерба для интересов экспортера и импортера. Первопроходцами в этом деле вполне могут стать арабские государства, страны АКТ (Азии, Карибского бассейна и Тихого океана), давно и прочно связанные с ЕС системой торговых соглашений.

Для крупных российских экспортеров евро, несомненно, представляет интерес в качестве альтернативы доллару. В этом плане показателен опыт ОАО “Газпром”, которое при заключении долговременных контрактов руководствуется принципом сбалансированной валютной корзины, чтобы минимизировать потери от возможных курсовых колебаний. Так, в 1998г. доллары США составили 53% всех доходов от экспорта российского природного газа в дальнее зарубежье, 33% пришлось на немецкие марки и 14% - на французские франки и австрийские шиллинги.

Появление евро может предоставить ряд других преимуществ для российских внешнеторговых предприятий. Цены внутри валютного союза станут более “прозрачными” и сравнимыми, поскольку курсы национальных валют и их колебания больше не будут вуалировать разницу в цене товара. О важности этого фактора говорит то, что в конце 1998г. стоимость одних и тех же товаров в странах ЕС заметно варьировалась (так, разница в цене на автомобили составляла 7%, одежду и обувь - 10%, пищевые продукты и безалкогольные напитки - 20%, табачные изделия и медикаменты - 25-26%, алкогольные напитки - 42%, банковские услуги - 53%).

Евро позволяет российским компаниям-импортерам быстро и с большой точностью сравнивать цены, предлагаемые поставщиками из различных стран валютного союза, отбирать наиболее конкурентоспособные варианты. Особенно это относится к типовой однородной продукции, товарам широкого потребления, продуктам питания. Поэтому при большом количестве потенциальных поставщиков целесообразно запрашивать прейскуранты именно в евро.

Аналогичным образом тем российским предприятиям, которые экспортируют в Европу конкурентоспособную продукцию, особенно готовую, будет выгодно составлять прейскуранты в евро, чтобы потенциальный покупатель смог легко уловить ценовые преимущества и не беспокоиться о возможных курсовых потерях.

Компании, имеющие широкие связи в Европе, выиграют от снижения издержек по конвертации, поскольку ведение операций в единой валюте позволит избежать перевода, например, голландских гульденов в испанские песеты. Однако для России это преимущество сравнительно невелико, поскольку большинство отечественных компаний имеет в ЕС одного-двух стратегических партнеров и лишь немногие фирмы располагают разветвленной сетью западноевропейских поставщиков или покупателей.

Использование евро будет удобным в случаях встречных поставок (так как исчисление импорта и экспорта в одной валюте поможет избежать дополнительных калькуляций, возможных потерь и коллизий из-за курсовых колебаний). Применение единой валюты целесообразно при исполнении контрактов, в которых имеется несколько поставщиков и/или покупателей из разных стран и/или применяются сложные формы расчетов.

Вместе с тем введение евро потребует от российских внешнеторговых организаций определенных усилий. Более сложным станет процесс принятия решений относительно валюты контракта и валюты платежа. Чтобы сделать правильный выбор, придется внимательно отслеживать динамику курса евро и доллара и прогнозировать возможное развитие событий. Не исключено, что российские экспортеры столкнутся с возросшей конкуренцией на рынках ЕС, поскольку цены в пределах валютного союза станут более сравнимыми. Внешнеторговым компаниям предстоит обеспечить четкое решение юридических вопросов использования евро. Внушительных затрат потребует подготовка персонала, модернизация компьютерных программ, составление прейскурантов и ведение бухгалтерской отчетности в евро (для фирм, являющихся филиалами ТНК стран валютного союза).

Отдельную проблему представляют расчеты с партнерами внутри России. Так, у российских компаний-импортеров, если они выступают в роли посредника, естественно, возникнут вопросы организации расчетов с конечным покупателем. Сейчас почти повсеместно контракты между ними заключаются в условных единицах, то есть рублевом эквиваленте доллара. Фирма-посредник сама решает, на какую валюту она покупает товар у иностранного поставщика. При растущем долларе посредник оказывается в выигрыше, особенно если его контракт с зарубежным партнером подписан в дешевеющих франках или марках.

Стоит только доллару начать падать, а евро - подниматься, как время станет работать против посредника. Самым нерациональным будет держать счет в долларах, заключать контракты с инофирмами в европейских валютах или евро и рассчитываться с российским оптовиком опять в долларах. Тут неизбежны потери или затраты на хеджирование. Возможно, банки и предприятия прибегнут к валютным опционам. В этом плане был бы вполне целесообразным перевод всей цепочки отношений на евро. Возможно, российские предприятия-заказчики через какое-то время научатся вести расчеты в условных единицах - евро. Переключение торговли с европейскими фирмами на евро могло бы сделать ее более предсказуемой и стабильной.

Наиболее вероятными сферами использования евро во внешней торговле России являются следующие.

Контракты на поставку готовой продукции из России. Хотя экспортер традиционно назначает валюту платежа, коммерческие соображения заставляют его идти навстречу покупателю. Можно предвидеть, что западноевропейские компании-импортеры, переключившиеся на операции в евро, будут предпочитать платить именно в единой валюте.

Контракты, по которым российской стороне будет предоставляться кредит от западноевропейского партнера. Здесь следует быть готовым к тому, что именно последний будет выбирать валюту контракта.

Закупки товаров на находящихся на территории валютного союза товарных биржах и аукционах, которые будут постепенно переключаться на евро. Ряд импортируемых Россией биржевых товаров традиционно продается за европейские валюты: например, цены на сахар и какао-бобы устанавливаются во французских франках и фунтах стерлингов (в зависимости от биржи - Парижской или Лондонской). Через европейские биржи и аукционы осуществляется и часть российского экспорта, например, лес, пушнина.

До 2002г. товары определенной номенклатуры могут продаваться на биржах за евро и другие валюты или только за евро (в мировой практике существуют случаи, когда один и тот же товар котируется на разных биржах в разных валютах, например, олово, какао-бобы, сахар). В последнем случае возникнут котировки как в евро, так и в других валютах, например, американских долларах, фунтах стерлингов или шведских кронах.

Что касается географической сферы использования евро во внешнеторговых операциях, то она со временем станет гораздо шире самого валютного союза. С намерением вести операции в евро-российские внешнеторговые организации и особенно экспортеры могут столкнуться на рынках Великобритании, Дании, Швеции и Греции, а также стран Центральной и Восточной Европы. В перспективе аналогичные тенденции могут проявиться, хоть и слабее, в европейских государствах СНГ.

После того как появятся наличные евро, можно ожидать быстрого переключения на новую валюту европейского сегмента “челночной” торговли, а также трансграничной торговли северо-западных регионов России, в особенности Калининградской области.

Внешний долг и внешние заимствования

Другой важнейшей сферой потенциального распространения евро являются финансовые рынки, сфера внешней задолженности и внешних заимствований.

На начало 1998 года государственный внешний долг России составлял 143,2 млрд. долл.

Государственный внешний долг России по состоянию на 31.12.1998г. 1 (в разбивке по кредиторам)

Таблица 2.3.1

| млрд. долл. США |

|

|

|

|

|

|

|

|

||

| 1.1. По кредитам, полученным от правительств иностранных государств, |

|

|

|

|

||

| - задолженность по соглашениям с Парижским клубом |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

| - задолженность кредиторам Лондонского клуба |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

| - по кредитам, полученным от международных финансовых организаций |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1. Без облигаций государственного внутреннего валютного займа и валютных облигаций 1988г., а также задолженности Банка России МВФ.

Как видно из данных таблицы 2.3.1, две трети нынешнего государственного внешнего долга России составляет долг бывшего СССР, принятый на себя Российской Федерацией, причем 60% - это задолженность правительствам иностранных государств, а 40% - иностранным коммерческим банкам и фирмам.

Для целей нашего анализа важна в первую очередь валютная структура долга.

Структура российского внешнего долга по валютам заимствования по состоянию на 1 января 1999г. (в % к общему долгу в размере 143,2 млрд. долл.)

Таблица 2.3.2

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Таким образом, почти половина государственного внешнего долга России номинирована в долларах США. На долю немецкой марки, ЭКЮ и других европейских валют приходилось около 34% совокупного долга России.

Валютная структура долга не совсем точно отражает истинную роль западноевропейских кредиторов России. Определенная часть кредитов, полученных бывшим СССР и Россией от европейских государств, а также от консорциумов европейских коммерческих банков, была номинирована в долларах США. Этому способствовало то обстоятельство, что в консорциумы коммерческих банков - заимодавцев входили кредитные учреждения разных стран. К сожалению, точных сведений о сумме кредитов, предоставленных бывшему СССР и России европейскими кредиторами в долларах, не имеется. Предположительно их доля колеблется в размере от 1/4 до 1/3 всех кредитов, полученных бывшим СССР и Россией от европейских кредиторов, т.е. составляет приблизительно от 12 до 17 млрд. долларов. С учетом этого доля кредиторов, входящих в “зону евро”, может быть определена в размере 44-47% общего долга, или в абсолютных цифрах - от 62 до 67 млрд. долларов.

Наш долг этой категории кредиторов состоит из трех частей:

задолженность в ЭКЮ;

обязательства в национальных валютах;

долг, номинированный в долларах.

При этом юридический статус каждого из сегментов упомянутой задолженности имеет свои особенности, что в известной мере предопределяет и пределы возможных действий в связи с появлением евро.

1. Наш долг в ЭКЮ, составлявший на конец 1998г. немногим более 3,7 млрд. долл., автоматически конвертирован в евро в соотношении 1:1.

2. Судьба российского долга в немецких марках, французских франках и других национальных валютах стран, входящих в Экономический и валютный союз, в сумме 46,3 млрд. долл. (по состоянию на конец 1998 г.) также предрешена. По условиям введения единой европейской валюты все контракты, требования и обязательства, выраженные в национальных валютах стран ЭВС, по истечении трех лет автоматически подлежат переводу в евро по согласованным и официально зафиксированным конверсионным курсам.

Вместе с тем стороны, не дожидаясь окончания трехлетнего переходного периода, могут выступить с инициативой перевода долга и/или процентных платежей в евро. Правда, на пути подобных инициатив имеется ряд препятствий. Хотя нормативные документы ЕС, касающиеся единой европейской валюты, в принципе не лишают должника права обращаться и требовать от кредитора пересмотра валюты договора. Опираясь на это положение, любая страна-кредитор на законном основании может воспротивиться досрочному пересмотру валюты кредитного договора. Вместе с тем экономическая (и политическая) целесообразность со временем будет делать кредиторов все более заинтересованными в переходе на евро.

При изменении валюты государственного долга те же документы ЕС обязывают страну-кредитора в интересах соблюдения определенной системы в своей политике и исходя из положений международного права о компетенции государственных органов в области законодательства о деньгах позволять конвертацию лишь на основе решения центрального правительства. Подобная процедура может затягиваться на многие месяцы. Характерно, что в течение первого полугодия 1999г. российская сторона, по данным Министерства финансов, не ставила перед своими европейскими кредиторами вопрос о переводе долга из соответствующих национальных валют в евро и сама не получала подобных предложений от кредиторов.

Вместе с тем в ряде случаев досрочный пересмотр валюты кредитного договора может стать возможным и целесообразным. Так, открытым остается вопрос о процентных платежах по ранее осуществленным суверенным и квазисуверенным заимствованиям в регионе евро. Действительно, если полученные Правительством Российской Федерации займы, например, у Италии и Германии имеют разные процентные ставки (плавающие процентные ставки - особый случай), а условия выплаты в основном совпадают (что отражает скоординированную политику предоставления займов или гарантий кредитов, в том числе в рамках ОЭСР), то уже сейчас, а с января 2002 г. - совершенно очевидно возникнут сомнения в юридической оправданности и обоснованности такой ситуации.

Правовые акты ЕС по введению евро, в основном рассчитанные на коммерческий оборот, не дают ответа на вопрос о судьбе процентных платежей по такого рода государственным заимствованиям. Очевидно, Российской Федерации следовало бы вступить в переговоры с партнерами из “зоны евро” по этому правовому вопросу, имеющему важное экономическое значение.

3. Что касается российского долга европейским кредиторам, номинированного в долларах, то введение евро само по себе не создает никаких оснований для его конвертации в новую валюту. Пересмотр соответствующих кредитных договоров возможен лишь в обычном порядке при наличии обоюдной заинтересованности сторон. Заинтересованность российской стороны при падающем курсе евро очевидна. Но тот же фактор в равной степени определяет незаинтересованность кредиторов. К тому же курсовая конъюнктура переменчива. Как уже отмечалось, в долгосрочном плане следует ожидать повышения курса евро по отношению к доллару, которое неизбежно сведет на нет большую часть полученных от конвертации выгод. В силу этих причин вопрос о переводе части российского государственного долга из долларов в евро в практической плоскости пока не стоит.

Общая линия Российской Федерации в отношении замены доллара на евро в наших долговых обязательствах должна выстраиваться постепенно, с учетом практики международного использования новой мировой валюты, в том числе и в операциях по государственным внешним заимствованиям. Кстати, именно такую осторожную позицию по отношению к евро занял Китай, который намерен определиться в вопросах использования евро в роли мировой валюты только на основе трехлетнего опыта его функционирования.

Следует особо подчеркнуть, что любые шаги по переводу российского государственного долга в евро возможны лишь в строгой увязке с общей тактикой на переговорах о реструктуризации задолженности.

Самостоятельный сегмент российского внешнего долга составляет задолженность российских компаний и коммерческих банков. Она образовалась в основном в 1997-1998гг., причем значительную ее часть (свыше 40%) составляют кредиты в немецких марках, которые должны быть переоформлены в евро. Эта группа российских должников по иностранным кредитам в силу характера своей деятельности постоянно связана с кредиторами, самостоятельно решает возникающие долговые проблемы.

В более сложном положении находится другая группа российских должников - компании и предприятия. Их задолженность образовалась преимущественно из коммерческих долгов, сделанных в конце 80-х - начале 90-х годов. В соответствии с Заявлением Правительства Российской Федерации от 1 октября 1994 года “О переоформлении коммерческой задолженности бывшего СССР перед иностранными кредиторами” урегулированием этой части внешнего долга Российской Федерации должны заниматься Министерство финансов, Министерство торговли и Внешэкономбанк. Соответствующие переговоры ведутся с 14 “страновыми” клубами. Отсутствие прогресса в этой области и особенно резкое падение кредитного рейтинга России после 17 августа 1998г. существенно осложняют обращение российских компаний на западноевропейский фондовый рынок, где введение евро повысило относительное значение кредитных рисков и, следовательно, требования рынка к дебиторам.

Появление единой европейской валюты требует пересмотра стратегии России относительно новых заимствований. Можно предположить, что в перспективе объем долларовых кредитов в наших операциях на мировом рынке ссудных капиталов сократится и соответственно увеличатся масштабы обращения на объединенный европейский финансовый рынок в силу подробно рассмотренных выше причин (в частности, более низких по сравнению с другими регионами процентных ставок). На возможности использования евро в кредитных операциях повлияет также обычная практика, когда при выборе валюты займа предпочтительной является позиция кредитора. Немецкие и другие кредиторы из стран Евросоюза совершенно определенно станут теперь настаивать на преимущественном использовании евро.

Курсовая политика и политика резервов

Общие принципы действующего в России валютного механизма предполагают равенство всех валют и отсутствие каких-либо преференциальных или дискриминационных рычагов, применяемых в отношении отдельных валют. Однако на практике для существующей системы характерно фактическое преобладание доллара США. Оно складывается из ряда элементов:

Основной объем торговли на внутреннем валютном рынке приходится на операции с долларом, спрос и предложение других валют незначительны. В 1998г., при шестикратном росте общего объема валютных операций на Московской межбанковской валютной бирже, по сравнению с предыдущим годом удельный вес операций с долларом США составил 99,3% против 95,3% в 1997г.

Все многообразные факторы курсообразования на международных валютных рынках передаются на российский рынок через доллар США все остальные валюты выступают в этом процессе как производные от доллара США, их рублевые эквиваленты устанавливаются через систему кросс-курсов на основе рыночного курса доллара. В результате для подавляющего большинства экономических агентов курс российского рубля к доллару США является синтезированным показателем реальной ценности российской национальной валюты.

Очевидной причиной преобладания доллара США в процессе курсообразования является то, что участники рынка - банки, финансовые компании, экспортеры и импортеры - проявляют интерес именно к американской, а не какой-либо другой валюте. Для этого есть свои серьезные основания:

доллар США является наиболее ликвидной мировой валютой;

доллар США является основной иностранной валютой, используемой при осуществлении расчетов как по внешнеторговым операциям, так и внутри России;

только по доллару США существует достаточно “глубокий” внутренний валютный рынок;

в долларах США хранит свои личные сбережения значительная часть населения.

По существу, в России утвердилась бивалютная система: доллар США обращается параллельно с российским рублем.

Курсообразование рубля с использованием курса доллара США несет в себе целый ряд опасностей. Курс доллара на мировых валютных рынках постоянно меняется. Если при этом курс рубля к доллару остается неизменным, то результатом является укрепление (или ослабление) рубля по отношению к прочим валютам одновременно с долларом. Негативный эффект этого процесса особенно чувствителен в связи с тем, что, как уже отмечалось выше, доля США во внешнеэкономических связях России относительно невелика.

Все перекосы, возникающие при формировании курса рубль/доллар (в том числе из-за чисто субъективных настроений операторов рынка), автоматически распространяются и на курс рубль/евро. Кроме того, любые колебания доллара - как относительно рубля, так и относительно евро - отражаются на колебаниях курса рубль/евро. Это сужает возможности уменьшения волатильности рубля за счет других основных валют. В условиях, когда доллар задействован на многих кризисных рынках, колебания его курса могут быть вызваны положением на этих рынках, что автоматически усиливает нестабильность курса рубль/евро.

По состоянию на 1 июля 1999г. курс евро к доллару понизился примерно на 12% по сравнению с 1 января 1999г. Курс рубля к доллару за этот же период понизился на 15% (с 20,65 до 24,21 руб./долл.). В результате курс рубля к евро за первое полугодие понизился менее чем на 4%, что означает значительное (почти 20%) реальное (с учетом инфляции) укрепление рубля по отношению к единой европейской валюте.

С учетом значительной недооцененности рубля в настоящее время такое реальное укрепление рубля по отношению к евро не оказывает пока существенного влияния на условия торговли России с Европой. Однако в будущем это может оказать негативное воздействие на состояние платежного баланса России.

Очевидно, что в стратегической перспективе существующая система рано или поздно должна будет уступить место валютному режиму, принятому всеми промышленно развитыми странами, режиму независимого курсообразования рубля применительно ко всем валютам. Однако изменению валютного режима должно предшествовать накопление определенной “критической массы” на валютном рынке, наличие сформировавшихся спроса и предложения на отдельные валюты. Пока наиболее очевидным (а по сути дела, единственным) кандидатом на роль валюты, способной утвердить свою самостоятельность на валютном рынке России, является евро.

В этой связи возникает вопрос: что могут предпринять валютные власти России в переходный период, пока евросегмент валютного рынка находится в стадии становления? Ряд западноевропейских и отечественных специалистов высказывает мысль о том, что исходя из своих геополитических интересов и необходимости борьбы с долларизацией экономики Правительство и Центральный банк Российской Федерации могли бы пойти на создание для евро льготного режима, который позволит преодолеть нынешнюю моновалютную ориентацию участников рынка. Речь могла бы идти, например, о временном применении инструментов, стимулирующих процесс использования евро по всей вертикали “внешняя торговля - валютный рынок” и предусматривающих, в частности, льготную норму резервирования (с соответствующими коррективами в нормативе валютной позиции для недопущения чрезмерных арбитражных операций), уменьшение норматива обязательной продажи валютной выручки и т.д.