Валютные биржи

СОДЕРЖАНИЕ: МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ ВОРОНЕЖСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ Кафедра экономической теории Курсовая работаМИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ВОРОНЕЖСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра экономической теории

Курсовая работа

по дисциплине: «Экономическая теория»

на тему: «Валютные биржи»

Выполнил: студент группы МП-021

Офицеров Борис

Руководитель: Школьник И.В.

Воронеж 2003

Замечания руководителя

Содержание

Введение…………………………………………………………………………………4

1 Валютный курс и операции с иностранной валютой

1.1 Валютный курс и факторы, на него влияющие………………………………….5

1.2 Валютные операции……………………………………………………………...13

1.2.1Срочные (форвардные) сделки с иностранной валютой……………..14

1.2.2. Валютные операции «СПОТ»………………………………………….15

1.2.3. Валютные операции «СВОП»…………………………………………15

1.3 Валютный курс в России……………………………………….………………...16

2 Государственное регулирование валютно-кредитных отношений

2.1 Формы и методы валютной политики…………………………………………..17

2.2 Валютное регулирование и валютный контроль в РФ…………………………20

3 “Чёрный вторник”…………………………………………………………………….26

4 17 августа 1998 г………………………………………………………………………27

Список использованной литературы……………………………………………….....34

Введение

Впервые термин «валютная биржа» я услышал 11 октября 1994 года из уст своего отца. «Чёрный вторник» стал роковым днём для большей части населения России. Люди теряли свои деньги, за считанные часы исчезали средства, накопленные за годы работы, службы, труда… Паническая скупка долларов привела к ещё большему обесценению национальной валюты. И что самое интересное, никто из ведущих экономистов страны не смог предсказать того, что произошло! А ведь это было вовсе не случайностью. «Чёрный вторник» имел свои причины, на которые мы должны были обратить внимание.

Я считаю, что слежение за изменениями курсов валют на валютных биржах, верная трактовка этих изменений – вот залог правильного прогнозирования событий на рынке валюты.

Впервые тему валютных бирж я затронул ещё в 10-ом классе школы на свободном экономическом семинаре. С тех пор накопилось ещё некоторое количество материала из разных источников, и я решил, что обладаю достаточным багажом знаний по данной теме, чтобы выбрать её темой курсовой работы. Основное внимание в моей работе обращено на факторы, влияющие на курс валюты, так как именно этот вопрос был мне наиболее интересен.

Я думаю, что в будущем вплотную столкнусь с механизмом действия валютных бирж, а так как это очень серьёзный экономический институт, то не хотелось бы стать жертвой собственной ошибки.

1. Валютный курс и операции с иностранной валютой.

1.1 Валютный курс и факторы, на него влияющие.

Валютный курс - ”цена” денежной единицы одной страны, выраженная в иностранных денежных единицах или международных валютных единицах (СДР, ЭКЮ). Внешне валютный курс представляется участникам обмена как коэффициент пересчета одной валюты в другую, которая определяется соотношением спроса и предложения на валютном рынке. Однако стоимостной основой валютного курса является покупательная способность валют, выражающая средние национальные уровни цен на товары, услуги, инвестиции.

Производители и покупатели товаров и услуг с помощью валютного курса сравнивают национальные цены с ценами других стран. В результате сопоставления выявляется степень выгодности развития какого-либо производства в данной стране или инвестиций за рубежом.

В связи с резким увеличением международного движения капиталов на валютный курс влияет покупательная способность валют по отношению не только к товарам, но и финансовым активам.

Процесс формирования валютного курса можно разделить на два основных этапа:

• формирование реального валютного курса, который отражает реальную стоимость национальной валюты (по аналогии с себестоимостью товара);

• формирование рыночного валютного курса, который отражает цену национальной валюты, образующуюся на основе реального валютного курса под действием рыночного спроса и предложения (по аналогии с ценой товара).

Эти этапы характерны как для относительно стабильно экономики, так и для экономики, находящейся в кризисе.

Количество факторов, носящих экономический, политический, структурный, правовой или психологический характер и прямо или косвенно влияющих на динамику валютного курса рубля, достигает нескольких десятков. Haболее важными из них, на наш взгляд, являются: торговый баланс, национальный доход, величина денежной массы, учетные ставки, ожидаемые темпы инфляции, вид государственного регулирования.

В целом же указанные факторы можно разделить на следующие группы:

1.1.1 Факторы, непосредственно определяющие динамику валютного курса, т.е. непосредственно связанные с процессом международного экономического обмена:

1) валовой национальный продукт (ВНП) обеих стран, участвующих в международном обмене;

ВНП представляет собой стоимость всех произведенных товаров и услуг, которые были изготовлены народным хозяйством данной страны в течение одного года. Так как национальные рынки - часть международного рынка, то изменение величины ВНП в одной или обеих странах приведет, с одной стороны, к увеличению (уменьшению) предложения товаров и услуг как на внутреннем, так и на внешнем рынке, а с другой стороны, к увеличению (уменьшению) потребительского спроса.

В стоимость ВНП не включаются:

- Государственные трансфертные платежи, которые состоят из выплат пенсий, пособий, стипендий, социального страхования и других подобных выплат, которые не сопровождаются созданием какого-либо продукта, а являются формой перераспределения имеющихся финансовых ресурсов.

- Купля-продажа ценных бумаг на фондовом рынке.

- Перепродажа подержанных товаров.

Эти операции, которые проводятся на национальном рынке, относятся к непроизводственным сделкам и в объём ВНП не включаются. Исключив из структуры ВНП все показатели, которые искусственно завышали бы его значение можно перейти к проблеме подсчёта ВНП. Существует 2 пути подсчёта – по доходам и по расходам. Как и в бухгалтерском балансе, в системе национальных счетов расходная часть должна равняться доходной.

При подсчёте по расходам учитываются:

- Потребительские расходы домашних хозяйств, которые включают покупку продуктов питания, одежды, оплату жилья, различных услуг, расходы на отпуск и т.д. (С)

- Инвестиционные расходы фирм и предприятий, то есть их затраты на приобретение машин, оборудования, сырья, строительство и т.д. (J)

- Государственные закупки товаров и услуг, государственные инвестиционные расходы. (Q)

- Сальдо внешнеэкономического баланса, то есть разница между экспортом и импортом. Если объём экспорта больше объёма импорта, то сальдо положительное. (Xв).

ВНП, рассчитанный по доходам, включает:

- Доходы населения в виде заработной платы, которые идут на потребление и сбережения (C+S).

- Доходы в виде ренты или арендной платы (R).

- Проценты по сбережениям (Z).

- Налоги на предпринимательскую деятельность, так как эти средства изымаются у фирм и переходят в доход государства (T).

- Амортизация, которая из доходов фирмы поступает обратно в процесс производства на возмещение потреблённых средств производства (A).

Таким образом, из сказанного выше следует:

C + J + Q + Xв = (C + S) + R + Z + T + A

На показатель ВНП большое влияние оказывает изменение уровня цен. Различают номинальный и реальный ВНП.

Номинальный ВНП отражает физический объём произведённых товаров и услуг в текущих ценах нынешнего года.

Реальный ВНП – это номинальный ВНП, скорректированный с учётом изменения цен и выраженный в ценах базового года (принятого за точку отсчёта).

2) платежный баланс;

На формирование валютного курса кроме рассмотренных факторов оказывают влияние два показателя: торговый баланс, являющийся нетто-соотношением экспорт и импортных операций, и баланс расчета по текущим операциям, то есть баланс экспортно-импортных расчетов операциям с товарами, услугами и финансами. Дефицит торгового (или текущего) баланса означает превышение спроса на иностранные товары, услуги или финансы, Он приводит к падению национальной валюты. Однако характер влияния торгового баланса на валютный курс может быть различным в зависимости от ситуаций в разных государствах. -

Так, рассматривая страны, валюта которых является резервной, в частности США, необходимо иметь в виду, что дефицит платежного баланса может определяться потребностью иностранных государств увеличить свои валютные резервы или расширить международную торговлю. Такая ситуация имела место в начале 80-х гг., когда при увеличении дефицита торгового баланса наблюдался стабильный рост курса доллара, связанный с ростом мировой экономики.

Платёжный баланс можно рассчитать по формуле:

Платежный баланс = торговый баланс + баланс движения капитала.

3) внутреннее и внешнее предложение денег;

Денежная масса как категория имеет определенную структуру, в которую входят (по мере убывания их ликвидности)

МО = наличные деньги;

Ml = МО + депозиты населения и предприятий в коммерческих банках; депозиты населения в сбербанках до востребования; средства на расчетных, текущих и специальных счетах предприятий, организаций и граждан;

М2 = Ml + срочные вклады в сбербанках;

МЗ = М2 + депозитные сертификаты банков, облигации Госзайма.

Понятие денежной массы, используемой в расчетам валютных курсов, входит в М2.

Величина денежной массы напрямую связана с изменениями валютного курса. При ужесточении денежной политики государства происходит сокращение денежной м;. в стране, что приводит к падению цен и удорожанию национальной валюты. Так, сокращение денежной массы на 1% приведет к удорожанию валютного курса на 1%. Как и в случае с ВНП, в реальной экономике существует множество факторов, оказывающих влияние на денежную массу, а промежуток времени между изменением денежной массы и последующим за этим изменением валютного курса, как уже говорилось, называется временным лагом. Так и для ВНП, зависимость валютного курса от денежной массы будет тем более жесткая, чем больший промежуток времени рассматривается.

4) процентные ставки.

Показателем доходности капитала в разных странах являются учетные процентные ставки (то есть ставки которые применяют центральные банки в операциях с коммерческими банками и другими кредитными институтам по учету краткосрочных государственных обязательств прежде всего казначейских векселей) и переучету коммерческие векселей. Однако поскольку в разных странах имеются различные темпы инфляции, то для корректного определения доходности вычисляются реальные процентные ставки с учетом эффекта Фишера.

Эффект Фишера следующим образом связывает номинальные процентные ставки (i), реальные процентные ставки (i реал.) и инфляцию (т):

i реал. = (1 + i ) (1 + т) - 1 .

Например, в США номинальная процентная ставка составляет 9,5%, инфляция - 4%, в России - соответственна 18 и 17%. С учетом эффекта Фишера реальные процентные ставки будут равны:

для США:

i реал. = (1 + i)/(i + т) - 1 = 1,095/1,04 - 1 = 5,288%,

для России:

i peaл. = (1 + i)/(i + т) - 1 = 1,18/1,17 - 1 = 0,855%

Таким образом, при наличии твердой гарантии возврата капитала и процента свободные капиталы будут вложены в ту страну, где реальная процентная ставка выше и следовательно, можно получить более высокий доход, те есть привлекательность и стоимость данной валюты повышается. ~

На наш взгляд, зависимость валютного курса от реальных процентных ставок определяется объемами и степенью свободы капиталов, а также надежностью новых активом по сравнению со старыми и наличием перспектив изменения процентных ставок по ним. Степень свободы капиталов определяют время, необходимое для продажи имеющихся активов, и наличие спроса на эти активы на рынке Поэтому можно сделать вывод, что в краткосрочном периоде изменения в процентных ставках (с учетом риска способствуют мобильности абсолютно свободных капитала и лишь при сохранении тенденций на длительный период происходит движение ранее связанных капиталов .

Например, если ваш капитал вложен в сталелитейную промышленность Великобритании и вы имеете реальный доход на него в размере 5%, а реальная ставка процента в США составляет 10%, то наиболее разумным действием, на первый взгляд, будет перевод капитала из сталелитейной промышленности Великобритании в США. Однако это возможно лишь при выполнении нескольких условий: наличие покупателя, готового разместить свой капитал в сталелитейное производство Великобритании, невзирая на возможность размещения его под 10% в США; перевод капитала в относительно короткий срок; наличие уверенности в том, что величина реальной ставки по вновь приобретенным активам не снизится ниже реального процента дохода от сталелитейного производства. Таким образом, выигрыш от данной операции может оказаться не столь очевидным, более того, вы можете проиграть.

В идеальном случае (на рынке чистой конкуренции) доходность капитала у всех участников одинаковая, поэтому владелец свободного капитала должен получить одинаковую прибыль как от перевода капитала в США, допустим, под 10%, так и от вложения в сталелитейную промышленность Великобритании с реальным доходом 5%, но с условиями продажи, компенсирующими недополучение в размере еще 5%.

Указанные факторы можно квалифицировать как образующие факторы.

1.1.2. Факторы, действие которых влияет на изменение образующих факторов и оказывает тем самым регулирующее воздействие на механизм установления валютного

курса.

Их можно разделить на факторы государственного регулирования и структурные факторы.

В странах, на экономику которых международная торговля оказывает значительное влияние, для поддержания стабильности и развития экономики применяется государственное регулирование национальных валютных рынков. Связано это, прежде всего, с тем, что валютный курс, сформированный под влиянием множества экономических, политических, психологических и иных факторов, в свою очередь, оказывает влияние на их формирование.

Если в силу ряда причин в стране нарушено экономическое равновесие, то падение национальной валюты будет приводить к обострению экономической ситуации, что, в свою очередь, вызовет еще большее падение национальной валюты, то есть будет образован замкнутый круг. Одной из мер по исправлению подобной ситуации и является введение государственного регулирования национальным валютных рынков. Рассмотрим подробнее некоторые составляющие государственного регулирования:

1) Налоги;

С организационно-правовой стороны налог это – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежавших им на праве собственности, хозяйственного ведения средств или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований, поступающих в бюджетный фонд в определенных законом размерах и установленные сроки.

Совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы, образуют налоговую систему страны.

Целью налоговой политики государства является регулирование накопления капитала в руках населения. Как следствие, стимулируется скорость обращения денег. Кроме того, налоги составляют долю государственного бюджета, если они взимаются в установленном объёме, то государство получает возможность справляться с такими проблемами, как поддержка необходимых реформ, безработица, социальные кризисы в обществе.

2) Квоты;

Введение квот на импорт, как и введение пошлин имеет целью защиту местных производителей от иностранных конкурентов и гарантирует им определенное место на рынке. Для российского рынка квотирование некоторые видов импортной продукции, с одной стороны, необходимо, так как отечественные аналоги неконкурентоспособны с другой стороны, наличие импортных квот, как правила уменьшает объем ВНП.

Введение квот на экспорт обусловлено попытками предупредить истощение природных ресурсов, стремлением насытить внутренний рынок, повысить цены на экспорт (пои ограничении поставок товара на внешний рынок его цена повышается). Для отечественного рынка введение экспортных квот означает увеличение ВНП.

3) Пошлины;

Пошлины (один из видов налоговых платежей) налагаются как на ввозимые, так и на вывозимые товары. Пошлины на ввозимые товары применяются прежде всей в качестве защиты местных производителей аналогично! продукции от иностранных конкурентов. Кроме этого, пошлины защищают доходы работников и служащих, заняты! на этом производстве, а также доходы производителей поставляющих данному производству сырье и материалы

Вместе с тем введение высоких пошлин лишает покупателей более дешевых и качественных товаров и не стимулирует повышения качества аналогичной отечественной продукции.

В отдельных случаях, когда экономика страны находится в глубоком упадке, пошлины перестают использоваться в качестве защиты интересов местных производителей и становятся статьей дохода государства.

4) Кредитная и эмиссионная политика;

Кредитная политика государства должна обеспечивать оптимальное соотношение инвестиций и ВНП, что является необходимым условием стабильного роста ВНП. Если происходит нарушение пропорций и доля инвестиций в ВНП снижается, это приводит к снижению ВНП.

Важным инструментом кредитно-денежной политики государства является денежная эмиссия, которая, как правило, производится для покрытия возникшего дефицита государственного бюджета. В результате проведения эмиссии появляется избыток денежной массы, не имеющей товарного покрытия, что приводит, в свою очередь, к росту цен и усилению инфляции (эмиссия выступает в данном случае в качестве инструмента перераспределения дефицита государственного бюджета между всеми владельцами национальной валюты посредством инфляционного налога). Подобная политика негативно отражается не только на формировании валютного курса, но и на экономике в целом. Для корректного расчета валютного курса необходимо учитывать влияние инфляции на факторы, определяющие валютный курс.

Исполнение кредитно-денежной политики государства возлагается на Центральный банк. В его задачи входит контроль за стоимостью национальной валюты либо в виде установления фиксированных курсов, либо в виде проведения интервенций на валютном рынке. Целью проводимых интервенций могут быть: создание благоприятного курса для отечественных производителей; сглаживание сезонных колебаний; улучшение состояния платежного баланса страны. Для успешного проведения интервенций необходимо определить реальную стоимость национальной валюты, величину курса, необходимую для успешной реализации избранной кредитно-денежной политики, а также величину и степень давления, которое необходимо оказать на рынок для Достижения намеченных целей. Интервенции осуществляются за счет золото-валютных резервов Центрального банка. Во время интервенций происходит продажа как иностранной, так и национальной валюты. Резервы Центрального банка пополняются за счет поступлений от государственных экспортно-импортных операций, налогов, эмиссионной деятельности, государственных займов. Центральный банк может также издавать указания и циркулярные письма по поводу функционирования механизма валютного обращения в стране.

Кредитно-денежная политика регламентируется законами! Российской Федерации, указами Президента Российской Федерации, приказами, указаниями и циркулярными письмами МВЭС, Министерства экономики Российской Федерации и Центрального банка.

5) Регулирование цен;

Ценовая политика государства оказывает косвенное влияние на изменение валютного курса, происходящее в данном случае за счёт контроля над получением прибыли и её максимизацией предпринимателями. Ситуация вынужденной конкуренции на рынке является важнейшим инструментом регулирования монополизации рынка.

6) Законодательные методы (о них подробнее будет рассказано ниже):

а) Законы РФ,

б) Указы Президента РФ,

в) приказы, указания, циркулярные письма МВЭС, Министерства экономики Российской Федерации,

г) указания и циркулярные письма Центрального банка и др.;

7) Деятельность Центрального банка;

8) Распределение валюты.

Структурные факторы:

a) Структура биржи;

b) Банковская структура;

c) Инфраструктура связи;

d) Сезонные факторы;

e) Направления внешнеэкономической деятельности.

Указанные факторы можно квалифицировать как регулирующие факторы.

1.1.3. Факторы, возникающие при выведении экономической системы из динамического равновесия.

Кризисные проявления экономики:

1) Бесконтрольные эмиссии;

2) Дефицит госбюджета;

3) Инфляция;

4) Различие внутренних и внешних цен;

5) Монопольные производства;

6) Выполнение инвалютной функции денег:

а) средство платежа в полном объеме,

б) средство накопления и сбережения;

7) Утечка капиталов за границу;

8) Сокращение инвестиций;

9) Падение объемов производства:

а) изношенные основные средства,

б) нехватка оборотных средств,

в) неконкурентоспособность продукции,

г) низкая культура производства (качество),

д) неэффективное управление,

е) разрыв связей (потеря рынков),

ж) нереализованность научных разработок,

з) диктат монополистов,

и) отсутствие технического обновления в производстве

к) отсутствие высококвалифицированных специалистов в области рыночной экономики,

л) взаимные неплатежи;

10) Неучастие в обороте ресурсов;

11) Падение доходов потребителей;

12) Игра на валютных биржах;

13) Внешнеторговая деятельность отдельных фирм использованием демпинговых цен;

14) Вымывание товаров.

Политические факторы:

1) Смена представителей власти;

2) Политические решения, влекущие за собой непосредственные изменения в денежной системе страны;

3) Решения, определяющие:

а) долгосрочную политику государства,

б) среднесрочную политику государства,

в) краткосрочную политику государства;

4) Степень стабильности руководящих структур;

5) Уровень надежности в управлении экономической системой;

6) Степень взаимопонимания между экономическими и политическими структурами;

7) Уровень исполняемых законов;

8) Величина государственного сектора в экономике;

9) Степень разногласий между политическими силами в стране;

10) Отсутствие четко разработанных программ подъема экономики;

11) Степень доверия населения руководящим структурам;

12) Степень защищенности частного капитала.

Психологические факторы:

1) Отложенный спрос;

2) Ожидание инфляции;

3) Отсутствие экономического мышления у населения;

4) Отсутствие опыта в переходе к рыночным отношениям;

5) Ориентация цен на валютный курс, а не наоборот,

6) Недоверие к национальной валюте.

Указанные факторы можно квалифицировать как кризисные факторы.

Наличие значительных диспропорций в структуре производства, его высочайшая монополизация, кризис в системе распределения, неудовлетворенный потребительский спрос, отсутствие развитых международных отношений из-за незначительного количества высококачественной, конкурентоспособной продукции, отсутствие программы выхода из кризиса и, наконец, пассивное поведение основной части населения - вот лишь часть проблем, разрешить которые предполагалось путем введения рынка, в том числе и валютного. Понятно, что для решения проблем, накапливающихся в России десятилетиями, для создания рыночной структуры и приведения действующих на рынке сил в равновесие требуется длительный период времени. Стабилизация наступит, когда в первую очередь изменятся структура производства и его организация. До этого времени рынок будет отличаться нестабильностью, и на нем возможны резкие колебания. Валютный курс очень чувствителен ко всем изменениям, происходящим в экономике страны, и поэтому может служить индикатором ее состояния.

Формирование валютного рынка в России началось в условиях монополии государства на международную торговлю, неудовлетворенного потребительского спроса, в том числе и на импорт, возникшего как следствие наличия денежной массы, не обеспеченной товарами, начинающейся инфляции и отсутствия законодательной базы в области операций с иностранной валютой. Эти факторы обусловили высокий первоначальный спрос на иностранную валюту, не соответствующий ее предложению. В результате за несколько первых месяцев существования ММВБ биржевой валютный курс превысил реальный (отражающий покупательную способность валюты) почти в 50 раз. По мере развития валютного рынка и выравнивания спроса и предложения разница между реальным и биржевым курсом сократилась почти в 25 раз, и на сегодняшний день рыночный валютный курс превышает реальный приблизительно в два раза.

В настоящее время структура валютного рынка находится еще в процессе формирования. Операции с валютой осуществляются через банки, имеющие лицензию на совершение валютных операций (их в стране более 400). Банки осуществляют валютные операции через биржи и на межбанковском рынке. Торговля на наличную валюту в стране не производится, но на руках у населения, по экспертным оценкам, в настоящее время находится от 7 до 15 млрд. долларов США наличными.

В результате изменения структуры экспортно-импортных операций и состава их участников у предприятий появились крупные валютные активы на счетах в уполномоченных банках, так как валюта в настоящее время выполняет роль как средства платежа в расчетах по экспортно-импортным операциям, так и высоколиквидного, доходного актива. Поэтому с учетом экономической ситуации, складывающейся на внутреннем рынке, предложение иностранной валюты на валютном рынке формируется в основном за счет обязательной продажи валюты предприятиями-экспортерами и, в меньшей степени, игроками валютного рынка, а спрос - за счет предприятий-импортеров и участников рынка, желающих увеличить свои валютные активы.

1.2 Валютные операции.

Исторически в международном обороте различались два основных способа платежа: трассирование и ремитирование. При трассировании кредитор выписывает тратту на должника в его валюте (например, кредитор в Нью-Йорке предъявляет должнику в Лондоне требование об уплате долга в фунтах стерлингов) и продает ее на своем валютном рынке по банковскому курсу покупателя. При трассировании кредитор – активное лицо : он продает вексель в валюте должника на своем валютном рынке. При ремитировании должник – активное лицо: он покупает валюту кредитора на своем валютном рынке по курсу продавца. Применявшиеся в международном обороте до первой мировой войны и в меньшей мере в межвоенный период разнообразные способы платежа, основанные на ремитировании и трассировании и обслуживавшие валютные операции, постепенно изжили как самостоятельный способ расчетов.

После второй мировой войны получили широкое развитие различные виды валютных операций. В период распространения валютных ограничений до конца 50-х годов в промышленно развитых странах преобладали валютные сделки с немедленной поставкой валют (“спот”) и срочные (форвардные) сделки, причем последние зачастую были объектом валютного регулирования. Либерализация валютного законодательства на рубеже 50-х и 60-х годов привела к развитию операций “своп” вместо ранее практиковавшегося обмена депозитами в различных валютах. Дальнейшее развитие срочных валютных сделок было связанно с либерализацией движения капиталов, вызвавших потребность в хеджировании (страховании рисков) дополнительно к традиционным операциям по покрытию рисков по торговым операциям. Усилившийся контроль со стороны наблюдательных органов за состоянием банковских балансов также способствовал замене ранее практиковавшихся валютных операций по страхованию рисков, отражавших в балансах, срочными валютными сделками и операциями “своп”, так как они учитываются на внебалансовых счетах.

С 70-х годов развиваются фьючерсные сделки на ряде бирж, хотя они не являются стандартной операцией межбанковского рынка, и опционные валютные сделки – новая форма спекулятивных сделок и хеджирования от валютных рисков, особенно когда товарная сделка, создающая риск, возможна, но не обеспечена (например, при участии в торгах). Банки стали совершать валютные сделки в сочетании с операциями по “свопу “ процентных ставок. Наличные валютные операции осуществляет большинство банков; срочные операции и “своп “-сделки – в основном более крупные банки; регулярные опционные операции – крупнейшие банки.

Виды валютных операций.

1.2.1. Срочные (форвардные) сделки с иностранной валютой.

Срочные валютные сделки (форвардные, фьючерсные) - это валютные сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Из этого определения вытекают две особенности срочных валютных операций.

· Существует интервал во времени между моментом заключения и исполнения сделки. В современных условиях срок исполнения сделки, т. е. поставки валюты, определяется как конец периода от даты заключения сделки (срок 1-2 недели, 1,2,3,6,12 месяцев и до 5 лет) или любой другой период в пределах срока.

· Курс валют по срочной валютной операции фиксируется в момент заключения сделки, хотя она исполняется через определенный срок.

Срочные сделки с иностранной валютой совершаются в следующих целях:

· конверсия (обмен) валюты в коммерческих целях, заблаговременная продажа валютных поступлений или покупка иностранной валюты для предстоящих платежей, чтобы застраховать валютный риск;

· страхование портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

· получение спекулятивной прибыли за счет курсовой разницы.

Использование срочных сделок для покрытия валютного риска при совершении коммерческих операций приобрело широкое распространение в конце 60-х начале 70-х годов в условиях кризиса Бреттонвудской валютной системы и перехода к плавающим валютным курсам.

1.2.2. Валютные операции «СПОТ».

Эти операции наиболее распространены и составляют до 90% объема валютных сделок. Их сущность заключается в купле-продаже валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня заключения сделки по курсу, зафиксированному в момент ее заключения. При этом считаются рабочие дни по каждой из валют, участвующих в сделке, т. е. если следующий день за датой сделки является нерабочим для одной валюты, срок поставки валют увеличивается на 1 день, но если последующий день нерабочий для другой валюты, то срок поставки увеличивается еще на 1 день. Для сделок, заключенных в четверг, нормальный срок поставки - понедельник, в пятницу-вторник (суббота и воскресенье - нерабочие дни).

По сделкам спот поставка валюты осуществляется на счета, указанные банками - получателями. Двухдневный срок перевода валют по заключенной сделке ранее диктовался объективными трудностями осуществить его в более короткий срок.

Валютные операции с немедленной поставкой являются самым мобильным элементом валютной позиции и заключают в себе определенный риск. С помощью операции спот банки обеспечивают потребности своих клиентов в иностранной валюте, перелив капиталов, в том числе горячих денег, из одной валюты в другую, осуществляют арбитражные и спекулятивные операции.

1.2.3. Валютные операции «СВОП».

Разновидностью валютной сделки, сочетающей наличную операции, являются сделки своп. Подобные сделки известны со времен средневековья, когда итальянские банкиры проводили операции с векселями; позднее они получили развитие в форме репортных и депортных операций. Репорт-сочетание двух взаимно связанных сделок: наличной продажи иностранной валюты и покупки ее на срок. Депорт- это сочетание тех же сделок, но в обратном порядке: покупка иностранной валюты на условиях спот и продажа на срок этой же валюты.

Позднее операции своп приобрели форму обмена банками депозитами в различных валютах на эквивалентные суммы. Недостатком подобной операции являлось увеличение баланса банка на сумму этой операции, что ухудшало его коэффициенты и создавало дополнительные риски. Валютная операция своп разрешает эти проблемы: учет обязательств осуществляется на внебалансовых статьях, обмен валют совершается в форме купли- продажи, т. е. единой сделки.

Своп - это валютная операция, сочетающая куплю-продажу двух валют на условиях немедленной поставки с одновременной контрсделкой на определенный срок с теми же валютами. При этом договариваются о встречных платежах два партнера (банки, корпорации и др.). По операциям своп наличная сделка осуществляется по курсу спот, который в контрсделке (срочный) корректируется с учетом премии или дисконта в зависимости от движения валютного курса. При этом клиент экономит на марже - разнице между курсами продавца и покупателя по наличной сделке. Операции своп удобны для банков: они не создают открытой позиции (покупка покрывается продажей), временно обеспечивают необходимой валютой без риска, связанного с изменением ее курса. Операции своп используются для:

· совершения коммерческих сделок: банк продает иностранную валюту на условиях немедленной поставки и одновременно покупает ее на срок.

· приобретения банком необходимой валюты без валютного риска (на основе покрытия конрсделкой) для обеспечения международных расчетов, диверсификации валютных авуаров.

· взаимного межбанковского кредитования в двух валютах.

Сущность сделки своп между центральными банками заключается в следующем. Федеральный резервный банк Нью-Йорка по договоренности, например, с Немецким федеральным банком продает ему долларами США на условиях немедленной поставки (записывает доллары на счет этого банка у себя), а Немецкий федеральный банк зачисляет эквивалент этой суммы в марках ФРГ на счет банка Нью-Йорка. Таким образом, США получают кредит, создают резерв в иностранной валюте, используя его для валютной интервенции или валютной диверсификации. Одновременно Федеральный резервный банк Нью-Йорка заключает форвардную сделку с немецким Федеральным банком и при наступлении ее срока покупает у центрального банка ФРГ доллары на марки. США активно использовали сделки своп в целях поддержки долларов при падении его курса в 70-х годах.

Операции своп совершаются не только с валютами, но и с процентами. Сущность этой сделки с процентами заключается в том, что одна сторона обязуется выплатить другой проценты по ставке ЛИБОР в обмен на получение процентов по фиксированной ставке с целью извлечения прибыли в виде разницы между ними. При этом сторона, имеющая среднесрочные вложения по фиксированному проценту, но краткосрочные пассивы или пассивы по пересматриваемому проценту, страхует свой процентный риск (процентную позицию), покупая долгосрочную фиксированную ставку, или наоборот.

Документация по операциям своп сравнительно стандартизирована, включает условия их прекращения при неплатежах, технику обмена обязательствами, а также обычные пункты кредитного соглашения. Они дают возможность получать необходимую валюту, компенсировать временный отлив капиталов из страны, регулировать структуру валютных резервов, в том числе официальных.

1.3 Валютный курс в России.

Валютный курс есть цена единицы иностранной валюты, выраженная в определенном количестве денежных единиц нац. валюты.

Когда цена единицы иностранной валюты в пересчете на отечественную валюту растет , то мы говорим об обесценивании нац. валюты и наоборот.

Различают три вида валютных курсов:

1. Фиксированный валютный курс - это официально установленное соотношение между нац. валютами на основе взаимного паритета. Но характерен , как мы уже выяснили , для Бреттонвудской валютной системы , когда нац. валюты всех стран определялись непосредственно в золотоносных долларах США. при этом колебание рыночных курсов валют строго ограничивалось 1%. На практике это означало жесткую привязку всех валют к доллару США.

2. колеблющийся валютный курс - это валютный курс , который свободно изменяется под воздействием спроса и предложения.

3. плавающий валютный курс - это разновидность колеблющегося валютного курса , который предполагает использование механизма валютного регулирования.

Система плавающего курса была введена по решению Ямайской конференции 1976 г. Как правило , государство накладывает определенное ограничение на ввоз , вывоз и пересылку нац. и иностранной валюты из-за границы и за границу. Эти меры называются валютными ограничениями. Как и все цены в рыночной экономике , так и цены на валюту ( т.е. валютные курсы ) определяются соотношением спроса и предложения.

Размеры спроса и предложения на валютном рынке зависят от трех факторов :

1. от объемов взаимной торговли между странами. Чем больше торговый обмен с ФРГ , например . тем больше спрос на марку.

2. от масштабов инфляции и состояния экономики страны.

3. от покупательной способности каждой нац. валюты.

Покупательная способность валюты определяется количеством одинаковых товаров и услуг , которые можно купить на стандартную сумму различных нац. валют. Например , на 100 долларов , франков и т.д. Но соотношение валют по их покупной способности в разных странах различно по различным товарам. Поэтому в мировой практике в настоящее время валютный курс определяется на основе так называемого паритета покупательной способности. Этот паритет есть результат сопоставления количества тех благ , которые можно приобрести на рынках различных стран в нац. валюте. В этом случае в корзину отбирают одинаковый набор товаров и определяют сумму денег , необходимую для приобретения этого набора в различных странах.

Объективность сравнения может быть достигнута только при использовании очень большого числа товаров и услуг входящих в условную потребительскую корзину двух стран. Так , если например , в России такая корзина стоит 613 рублей , а в США 100 долларов , то цена одного доллара ( валютный курс ) будет равна 6 рублей 13 копеек, а цена одного рубля 16 центов. Поэтому если в России цены удвоятся , а в США останутся прежними , то при прочих равных условиях обмена курс доллара к рублю вырастет в два раза. Однако валютный курс в действительности может значительно отклоняться в ту лил другую сторону в зависимости от многих причин. Например , чем больше спрос на данную валюту , тем больше будет повышаться курс обмена этой валюты на денежную единицу другой страны и наоборот.

Но самая большая сложность заключается в том , что не существует единого способа определения состава потребительской корзины. В разных странах структура потребления разных товаров и услуг , входящих в корзину , весьма различна.

Но тем не менее другого способа определения валютного курса , чем ‘ корзинный ’ , не существует. Движение валютного курса имеет большое экономическое значение , т.к. его изменения воздействуют на различные сектора и отрасли экономики. Он имеет важное значение прежде всего для тех предприятий , которые поставляют товары за рубеж или покупают товары за границей.

Здесь действует правило: при падении курса нац. валюты по отношению к валютам других стран в выигрыше оказываются экспортеры , а при повышении курса выигрывают импортеры. Например , товар экспортируется в Россию по цене 10 долларов при валютном курсе в 6 рублей за доллар. Однако если курс упадет до 12 рублей за доллар то цена товара вырастет в два раза ( с 60 до 120 рублей ). Это значит , что количество потребителей в зависимости с законом спроса уменьшится. Доходы импортеров уменьшатся . оборот их средств замедлится. Таким образом падение курса отрицательно скажется на объеме и структуре импорта, от чего пострадают и потребители и предприниматели.

Однако при повышении курса валюты отрасли , работающие на импортном сырье . могут сократить свои производственные издержки на сырье т.к. за то же количество сырья нужно платить меньшее количество нац. валюты. Кроме того значительно выиграют потребители, т.к. выбор импортных товаров станет больше а цены ниже.

Таким образом , при любых колебаниях валютного курса одни всегда будут в выигрыше , а другие в проигрыше. Отсюда следует . что производители крайне заинтересованы в стабильности и предсказуемости курса валют. Поэтому контроль за изменением курса и его регулирование - одна из важнейших экономических задач

2 Государственное регулирование валютно-кредитных отношений.

2.1 Формы и методы валютной политики.

Валютную стратегию государства осуществляет Банк России, деятельность которого базируется на собственных резервах. Так как основная доля объема торговли валютой приходится на московский валютный рынок и официальный курс доллара определяется на торгах ММВБ, Банк России оказывает влияние на формирование валютного курса посредством интервенций на ММВБ и операций на межбанковском рынке, а также посредством контроля уполномоченных банков. Одна из основных задач, которую ставит перед собой Банк России, проводя интервенции на ММВБ, - снижение привлекательности доллара в качестве более доходного и ликвидного актива, чем национальная валюта, и удержание роста курса доллара ниже уровня инфляции. Одновременно с интервенциями на валютном рынке Банк России и Министерство финансов проводят жесткую денежно-кредитную политику, направленную на укрепление рубля: повышение реальной ставки процента и ужесточение кредитной политики.

В течение 1995 г. российская экономика должна перешла к Депрессивной фазе развития, при которой общественное производство в течение некоторого времени стабилизируется; на низком кризисном уровне. Следует отметить, что переход к депрессивной фазе предполагал достижение баланса между разрушительными и созидательными тенденциями в экономике. Свертывание неэффективных, устаревших производств должно компенсироваться расширением выпуска продукции, отвечающей потребностям рынка и обеспечивающей рост производственных накоплений в стране. В этой ситуации особенно важно, чтобы валютный курс отличался предсказуемостью и стабильностью, чего можно достигнуть в депрессивный период только при постоянном контроле за ситуацией со стороны Банка России, так как нестабильность валютного курса отрицательно влияет на экономику в целом. В свою очередь, восстановление нормального инвестиционного процесса позволит укрепить положение национальной валюты.

. Какой вариант валютной стратегии с учетом сложившейся ситуации на российском валютном рынке наиболее приемлем в настоящее время для России? Проведем небольшой ситуационный анализ.

а) Свободно плавающие валютные курсы

Такая политика наиболее распространена в странах развитой рыночной экономикой и высоким уровнем доллара. Успешное применение плавающего курса возможно условиях экономической и политической стабильности государства, отсутствия либо незначительности инфляции устойчивой макроэкономической политики.

Использование политики подобного рода сейчас в России нежелательно, поскольку она приведет к усилению инфляции.

б) Регулируемое плавание валют

Для осуществления этой политики, при которой вмешательство государства незначительно и предназначено для сглаживания резких краткосрочных, а иногда среднесрочных колебаний, необходимо наличие значительного резерва валюты у государства (причем, чем менее стабильна экономика, тем выше должен быть резерв), а также солидной материальной и методической базы для прогнозирования курса. Опыт других государств показывает, что применение регулируемого плавания приводит к колоссальным потерям для государства, его использующего, требует высочайшей степени профессионализма и соответствующей подготовки.

В настоящее время использование в России регулируемого плавания валют может привести к возникновению малопредсказуемых кризисных ситуаций на финансовом рынке.

в) Постоянно фиксированные курсы

Этот вариант валютной стратегии предпочтителен при внутренних кризисных ситуациях нестабильной экономики и обеспечивает более низкие темпы инфляции. Дестабилизирующая спекуляция валютой маловероятна, если нет сомнений в способности официальных органов удерживать курс на постоянном уровне. Многие государства, выходившие из кризиса, на определенном этапе придерживались фиксированного курса.

г) Смешанный вариант

Можно проводить политику регулируемого плавания, непрерывно незначительно изменяя валютные курсы и применяя наряду с этим корректирующие внутриэкономические меры по стабилизации экономики страны.

В настоящее время проведение подобной политики в России явилось бы наиболее перспективным, способным привести к наиболее положительным сдвигам и на валютном рынке, и в экономике страны в целом.

Как во всех сферах внешнеэкономической деятельности . так и в валютных отношениях государство вынужденно маневрировать между либерализмом и разного рода ограничениями. Полной свободы в сфере валютных отношений нет нигде! Государство может запретить нац. экспортерам продавать вырученную валюту на рынке и обязать сдавать ее в обмен на нац. валюту по официальному курсу. Таким образом государство формирует свои валютные резервы, которые затем используются для оплаты международных обязательств , для валютных интервенций , для пополнения валютных резервов и т.д.

Валютные ограничения определяют степень обратимости (конвертируемости ) валюты. Режим или порядок обратимости нац. валюты определяет условия включения нац. экономики в мировую, возможности использования преимуществ международного разделения труда, перемещения капитала в страну из стран. Режим обратимости определяет 3 разновидности валют

1. Частично конвертируемая валюта ЧКВ

· ЧКВ может обладать внутренней обратимостью. Это означает, что граждане и юридические лица данной страны могут без ограничения покупать иностранную валюту по действующему курсу, осуществлять в этой валюте расчеты с зарубежными партнерами.

· При внешней обратимости свободный обмен международных валют на нац. валюту действует только в отношении иностранных граждан и юридических лиц. Внешняя обратимость предполагает возможность свободной конверсии средств в данной валюте на счета иностранных фирм.

2. Полная конвертируемость. Она включает в себя как внутреннюю так и внешнюю конвертируемость. Таким признаком обладают очень многие валюты в мире. Но только рад из них считаются свободно конвертируемыми ( СКВ ). СКВ обычно используется для определения валютной цены. СКВ считается свободной в том смысле , что ода в полном объеме выполняет функции мировых денег.

3. Неконвертируемая ( замкнутая ) валюта - это валюта тех стран где применяются жесткие запреты и ограничения по ввозу . обмену . продажам и покупкам валюты. Это валюта , которая функционирует только в пределах данной страны и не обменивается на другие иностранные валюты.

Конвертируемость валют предполагает наличие резервных валют.

Резервная валюта - это национальные кредитно-денежные средства ведущих стран участниц мировой торговли. Они используются для международных расчетов по внешнеторговым операциям , иностранным инвестициям . при определении цены. Резервной она называется потому , что в этой нац. валюте центральные банки других стран накапливают и хранят резервы для международных расчетов. Для того чтобы та или иная нац. валюта могла выступать в качестве резервной валюты , нужно чтобы данная страна занимала значительные позиции в мировой экономике, экспорте товаров и капиталов, в золотовалютных резервах , что бы эта страна имела развитую сеть кредитно-банковских учреждений , в т.к. и за рубежом , емкий рынок ссудных капиталов. Осуществляя валютную политику , государство проводит меры косвенного и прямого регулирования валютного курса. Косвенное воздействие на валютный курс связано с осуществлением мер направленных на стабилизацию денежно-кредитной и финансовой системы страны. Если центральный банк осуществляет мероприятие , направленное на снижение инфляции . то это непременно скажется на обменном курсе нац. валюты - обменный курс будет стабилизироваться.

Меры прямого регулирования валютного курса:

· Политика учетной ставки центрального банка. Повышая учетную ставку ( т.е. процент который ЦБ взимает с коммерческих банков за предоставленный им кредит ), ЦБ прямо воздействует на валютный курс в сторону его повышения. Ведь при высоком проценте коммерческие банки берут меньше кредитов и меньше покупают иностранной валюты на внешних валютных рынках. А снижение спроса на валюту ведет к повышению обменного курса нац. валюты.

· Валютная интервенция. Это способ воздействия ЦБ страны на процессы формирования курса своей валюты на международном валютном рынке. Валютная интервенция осуществляется путем купли-продажи иностранной валюты имеющейся в резервах ЦБ. Для повышения курса своей нац. валюты ЦБ продает определенную сумму иностранной валюты против нац. для понижения курса своей валюты покупает иностранную валюту в обмен на национальную.

2.2 Валютное регулирование и валютный контроль в РФ.

В соответствии с законодательством Российской Федерации валютный контроль осуществляется органами валютного контроля.

К органам валютного контроля относятся Правительство Российской Федерации, Центральный банк России, ГТК России и Федеральная служба по валютному и экспортному контролю. Правительство России руководит подотчетными ему органами валютного контроля: ГТК России, Федеральной службой по валютному и экспортному контролю.

Агентами валютного контроля в России являются подотчетные соответствующим органам валютного контроля организации осуществляющие свои функции в соответствии с законодательством.

Уполномоченные банки являются агентами валютного контроля, подотчетными Центральному Банку России.

Исключительно важное место среди субъектов валютного контроля занимают таможенные органы.

Функции и полномочия таможенных органов в области валютного контроля определены Таможенным Кодексом РФ (ст.199).

В компетенцию таможенных органов входит:

- контроль за перемещением лицами через таможенную границу валюты РФ и ценных бумаг в валюте РФ;

- контроль за перемещением лицами через таможенную границу валютных ценностей;

- контроль за валютными операциями, связанными с перемещениями через таможенную границу товаров и транспортных средств.

Началом современного этапа развития валютного законодательства в РФ стало вступление в силу Закона РФ «О валютном регулировании и валютном контроле» в ноябре 1992 года. Названный закон (от 09.10.1992 г. № 3615-1) в редакции Федеральных законов от 29.12.1998 г. № 192-ФЗ и от 05.07.1999 г. № 128-ФЗ действует на территории РФ и в настоящее время. В этом законодательном акте, по сравнению с законом СССР, были уточнены и развиты основные понятия валютного законодательства, а также, с учетом накопленного опыта регулирования валютных отношений, существенно изменена его структура и содержание.

В Раздел 2 «Валютное регулирование» была введена новая статья «Защита валюты РФ» (ст.2) с важнейшим положением о том, что расчеты между резидентами осуществляются в валюте РФ осуществляются без ограничений, а расчеты с нерезидентами – в порядке устанавливаемом Банком России. В статье 3 подтверждено право собственности резидентов и нерезидентов на валютные ценности в РФ, которое защищается государством наряду с правом собственности на другие объекты собственности. Там же установлено, что виды обязательных платежей государству в иностранной валюте определяются законами РФ. В статье 4 подробно регламентированы вопросы деятельности внутреннего валютного рынка РФ: право покупки резидентами иностранной валюты на внутреннем валютном рынке РФ и правило осуществления таких операций только через уполномоченные банки.

Кардинально был изменен Раздел 3 «Валютный контроль», в котором было установлено, что органами валютного контроля в РФ являются Центральный Банк РФ и Правительство РФ. Впервые в юридический оборот был введен институт «агентов валютного контроля», то есть организаций, которые на основе законодательных актов могут осуществлять функции валютного контроля. В этом разделе закона определены функции органов и агентов валютного контроля; права и обязанности резидентов и нерезидентов, осуществляющих в РФ валютные операции; ответственность резидентов и нерезидентов за нарушение валютного законодательства; зафиксированы права и обязанности должностных лиц органов и агентов валютного контроля.

В феврале 2003 года был принят новый закон «О валютном регулировании и валютном контроле». Ниже будет представлено экспертное заключение, подготовленное Фондом развития парламентаризма в России в марте 2003г. В этом документе, на мой взгляд, достаточно хорошо проиллюстрированы все плюсы и минусы законопроекта:

«Представленный проект федерального закона внесен в Государственную Думу Правительством РФ и представляет собой новую редакцию действующего Закона Российской Федерации О валютном регулировании и валютном контроле 1992 года (с последующими изменениями и дополнениями). Законодательные предложения разработчиков документа обосновываются необходимостью последовательной либерализации валютного законодательства и устранения имеющихся пробелов и противоречий. Основными недостатками действующего закона являются: – избыток разрешительных процедур, тормозящих развитие внешнеэкономической деятельности и порождающих ситуации, опасные в смысле коррупции; – несостоятельность действующей системы административного контроля за валютными операциями не только для противодействия бегству капиталов, но и даже для учёта его движения; – отсутствие механизмов реального противодействия притворным сделкам, позволяющим уводить за рубеж грязные деньги с помощью подставных фирм; – отсутствие четкого регулирования осуществления полномочий органов и агентов валютного контроля; – наличие большого количества отсылочных норм, следствием чего оказываются запутанность действующего законодательства и его неудобство для субъектов регулирования. Таким образом, важнейшими задачами реформы валютного законодательства являются уточнение законодательных определений и основных требований к осуществлению валютных операций, а также чёткое разграничение полномочий органов и агентов валютного контроля. Кроме того, речь идет о необходимости дополнить законодательство нормами прямого действия по вопросам, урегулированным в настоящее время подзаконными актами, не перегружая при этом закон излишними подробностями, затрудняющими его применение. Новый федеральный закон о валютном регулировании и контроле должен отвечать требованиям либерализации валютного контроля в сочетании с разумной достаточностью ограничений и механизмов государственного регулирования. Очевидно также, что законодательные предложения должны рассматриваться с точки зрения их практической применимости и эффективности в рамках поддержания стабильности и прогнозируемости национальной валюты и противодействия вывозу капитала недобросовестными участниками валютных отношений. Преамбула законопроекта предусматривает, что важнейшими целями законодательства о валютном регулировании и валютном контроле являются обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества. Несмотря на то что основным фактором предотвращения вывоза капитала за рубеж является, в целом, создание оптимальных социально-экономических и политических условий для привлечения отечественных и иностранных инвестиций, законодательство о валютном регулировании и валютном контроле выполняет роль важнейшего регулирующего инструмента государственной экономической политики. Концептуальной новеллой законопроекта является положенный в основу его норм диспозитивный принцип разрешено всё, что не запрещено. Так, в законопроекте предусмотрено, что если порядок проведения валютных операций, порядок открытия и режимы счетов не установлены органами валютного регулирования в соответствии с законопроектом, то валютные операции осуществляются, счета открываются и операции по счетам проводятся без ограничений. Кроме того, ст. 3 проекта содержит принципы валютного законодательства, которые, с одной стороны, указывают на основные направления правового регулирования в этой сфере и конкретизируются нормами закона, а с другой стороны, могут быть применены как нормы прямо действия в случае наличия пробелов и неточностей. Кроме того, основными чертами представленного проекта являются: – либерализация существующей системы валютного контроля, с сохранением требований об обязательной репатриации валютной выручки; – установление переходного периода, в течение которого будут действовать предусмотренные законопроектом ограничения; – наличие большого количества отсылочных норм, предполагающих в дальнейшем принятие многочисленных подзаконных нормативно-правовых актов, что говорит о рамочном характере законопроекта; – расплывчатость критериев, при которых могут быть введены ограничения (требования о резервировании, открытии счетов и т.п.) для осуществления отдельных валютных операций. Хотя в пояснительной записке к проекту федерального закона провозглашается необходимость повышения прозрачности российского валютного законодательства, следует отметить наличие в тексте законопроекта целого ряда отсылочных норм, не имеющих прямого действия (особенно ст.ст. 8 и 9), для реализации которых понадобится издание соответствующих подзаконных нормативных правовых актов. Отметим, что принципиальным недостатком действующего в настоящее время Закона РФ О валютном регулировании и валютном контроле является именно его несостоятельность как законодательного акта прямого действия. Это обусловлено присутствием огромного массива отсылочных и диспозитивных норм, из-за чего содержание закона становится неопределенным и зависимым от конкретных решений Банка России и уполномоченных федеральных органов исполнительной власти. Неоднократно подчеркивалось, что валютное регулирование и валютный контроль осуществляются сегодня не на основании норм закона, а путём принятия многочисленных подзаконных нормативных правовых актов. Авторами законопроекта предпринята попытка создания согласованной системы валютного законодательства, в основу которой будет положен рассматриваемый документ. В соответствии со ст. 4 проекта в состав валютного законодательства включается неопределенный круг нормативных правовых актов. Следует отметить, что подобный подход является крайне неудачным. Во-первых, ст. 4 не отражает содержания п. ж Конституции РФ, в соответствии с которым валютное регулирование находится в ведении Российской Федерации. Во-вторых, подзаконные акты федеральных органов исполнительной власти не являются законодательными актами и не могут быть включены в состав валютного законодательства. В-третьих, законопроект никак не ограничивает предмет регулирования подзаконных актов, а также не указывает на круг субъектов, уполномоченных принимать нормативные акты, регулирующие валютные отношения. Представляется, что принятие подзаконных нормативных актов может осуществляться лишь в случаях, прямо предусмотренных федеральным законом. Положительным примером регулирования системы отраслевых законодательных и подзаконных актов могут служить, в частности, ст.ст. 1–6 Налогового кодекса РФ. Законопроектом предусматривается, что валютные операции по движению капитала осуществляются без ограничений, за исключением операций, предусмотренных статьями 8 и 9 законопроекта, в отношении которых ограничения могут вводиться в целях предотвращения существенного сокращения золотовалютных резервов, резких колебаний курса валюты Российской Федерации, а также для поддержания устойчивости платежного баланса Российской Федерации. В связи с этим необходимо отметить следующее. Законопроект не устанавливает достаточно четких критериев, на основании которых органами валютного регулирования устанавливаются те или иные ограничения. Представляется, что заложенная в законопроекте возможность, в частности, необоснованного установления порядка обязательного резервирования средств может отрицательно сказаться на инвестиционной привлекательности российской экономики. Кроме того, эффективность подобных мер вызывает сомнения, так как вывоз валютных ценностей может быть осуществлен с помощью текущих валютных операций. Очевидно, что случаи, когда Правительство РФ и Банк России могут вводить ограничения на проведение капитальных валютных операций, должны быть чётко сформулированы в тексте законопроекта. В соответствии с положениями главы V проекта Заключительные положения с 1 января 2007 года будут сняты следующие ограничения: – порядок резервирования и возврата суммы резервирования; – регулирование Правительством РФ и Банком России валютных операций движения капитала; – порядок купли-продажи иностранной валюты резидентами и нерезидентами; – порядок открытия резидентами счетов в банках, расположенных на территории иностранных государств, не являющихся членами ОЭСР и ФАТФ; – переводы резидентами средств на свои счета, открытые в банках за пределами РФ в порядке, устанавливаемом Банком России. Предполагается, что с 1 января 2007 года норма об уведомительном порядке открытия и закрытия счетов, предусмотренная законопроектом, будет действовать в отношении всех счетов, открываемых резидентами в банках, расположенных на территории иностранных государств. Таким образом, большинство мер валютного контроля будет действовать до начала 2007 года. Тем не менее, в пояснительных материалах к законопроекту не представлено обоснования выбора указанной даты. Следует отметить, что альтернативные законодательные инициативы содержат предложения об отмене всех валютных ограничений к 1 января 2005 года, либо через полгода после вступления новой редакции закона в силу. Необходимо рассмотреть вопрос о поэтапном проведении столь существенной либерализации валютного регулирования. Помимо этого, отмена ограничений для открытия счетов на территории иностранных государств, не являющихся членами Организации экономического сотрудничества и развития (ОЭСР) и Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ), не должна противоречить тенденциям международного регулирования вопросов незаконной легализации грязных денег, которые сложатся к началу 2007 года. Учитывая, что ст.ст. 8 и 9 проекта будут отменены после 1 января 2007 года, представляется неясным порядок применения по истечении переходного периода положений ст. 7, которая содержит ссылку на данные статьи. Так как полномочие Правительства и Центрального банка РФ по изданию обязательных для исполнения нормативных актов, по существу, не будет ограничено четкой компетенцией этих органов в сфере валютного регулирования, законопроект должен предусматривать новую редакцию ст. 7, вступающую в силу с 1 января 2007 года. В соответствии с положениями законопроекта обязательная продажа валютной выручки резидентов осуществляется в размере, установленном Центральным банком РФ, но не свыше 30% от суммы. Полностью отменить это правило также предполагается к 2007 году. Для сравнения отметим, что действующее законодательство предусматривает обязательную продажу 50% валютной выручки резидентов от экспорта товаров (работ, услуг, результатов интеллектуальной деятельности) через уполномоченные банки не позднее чем через семь календарных дней со дня поступления указанной валютной выручки в соответствии с порядком, установленным Банком России. Снижение нормы обязательной продажи валютной выручки до 30%, на наш взгляд, позволит сделать её менее обременительной для участников внешнеэкономической деятельности, но в то же время сохранить её как необходимую меру валютного регулирования. Кроме того, представляется правильным закрепление на законодательном уровне перечня сумм, которые не включаются в сумму валютной выручки, подлежащей продаже, определение случаев уменьшения подлежащей обязательной продаже суммы валютной выручки резидентов (расходы и иные платежи, связанные с исполнением соответствующих сделок, расчеты по которым осуществляются в соответствии с названным законом в иностранной валюте). В соответствии со ст. 14 проекта, резиденты могут без ограничений открывать счета в иностранной валюте в банках, расположенных на территории определенной группы иностранных государств, являющихся членами Организации экономического сотрудничества и развития (ОЭСР) и Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ). Контроль за данными действиями будет осуществляться с помощью процедуры уведомления – об открытии/закрытии счёта необходимо уведомить органы валютного контроля не позднее одного месяца со дня заключения/расторжения договора об открытии счета с банком, расположенным за пределами Российской Федерации. Хотя введение подобной нормы свидетельствует о либерализации валютного регулирования, экспертами неоднократно отмечались опасность значительного оттока капитала из РФ как следствия введения в действие указанной нормы, а также возможность возникновения серьёзных проблемы для национальной банковской системы. Законопроект предусматривает, что все текущие валютные операции, а также операции движения капитала, за исключением прямо предусмотренных законопроектом случаев, осуществляются без ограничений. Данное положение законопроекта, безусловно, служит целям либерализации валютного регулирования. Однако необходимо отметить, что законопроект относит к операциям движения капитала предоставление кредитов и займов на любые сроки, тогда как действующее законодательство не предусматривает никаких ограничений для предоставления кредитов и займов на срок до 180 дней. Таким образом, в проекте частично ужесточается режим валютных операций, что, по-видимому, противоречит общей концепции документа. Отказ от действующего сегодня разрешительного порядка осуществления операций, связанных с движением капитала, подкреплен содержащимся в ст. 6 проекта запретом на установление органами валютного регулирования требования о получении резидентами и нерезидентами индивидуальных разрешений. Действующее законодательство предусматривает, что валютные операции, связанные с движением капитала, осуществляются в порядке, устанавливаемом Банком России, который в основном сводится к необходимости получения разрешения на осуществление капитальной валютной операции. Статья 8 законопроекта предусматривает, что операции движения капитала, указанные в ней, осуществляются в порядке, устанавливаемом Правительством РФ. Законопроект вводит перечень регулирующих мер, устанавливаемых Правительством РФ. К таковым относятся требования к способам обеспечения исполнения обязательств, включая требования о заключении договоров страхования, резервирование в Банке России или уполномоченном банке на срок не более 2 лет суммы, не превышающей в эквиваленте 50% от суммы проводимой валютной операции, резервирование в Банке России или уполномоченном банке на срок не более 60 календарных дней до даты осуществления валютной операции суммы, не превышающей в эквиваленте 100% от суммы проводимой валютной операции, открытие счета в уполномоченном банке, установление режима счета. В соответствии со статьей 9 законопроекта валютные операции движения капитала, указанные в этой статье, осуществляются между резидентами и нерезидентами в порядке, который устанавливается Банком России и может предусматривать: – требование об открытии счета в уполномоченном банке; – установление режима счета; – требование о резервировании суммы, не превышающей в эквиваленте 100% от суммы проводимой валютной операции, на срок не более 60 календарных дней до даты осуществления валютной операции (либо на срок не более 1 года в сумме, не превышающей в эквиваленте 20% от суммы проводимой операции). Перечень конкретных мер валютного регулирования, применяемых Правительством РФ и Центральным банком РФ в рамках установления порядка осуществления отдельных валютных операций движения капитала, не является исчерпывающим. Нормы, предусмотренные ст.ст. 8 и 9, носят диспозитивный характер и не исключают установления иных ограничений, не предусмотренных федеральным законом. Кроме того, п. 2 ст. 7 проекта также не лимитирует перечень ограничений, вводимых для капитальных валютных операций, указанием на те меры валютного регулирования, которые предусмотрены в ст.ст. 8 и 9. Таким образом, нормативные правовые акты Правительства РФ и Центрального банка РФ могут содержать не предусмотренные в законопроекте меры валютного регулирования, устанавливаемые в целях предотвращения золотовалютных резервов, колебаний курса валюты РФ и т.д. Таким образом, законодательное ограничение полномочий органов валютного регулирования, предлагаемое проектом, носит половинчатый характер. Необходимо обратить внимание на значительные последствия применения мер валютного регулирования, предусмотренных в законопроекте. Так, обязанность резервирования может быть установлена для отдельных видов валютных операций на определенный срок (не более 2 лет), а предельная сумма резервирования составляет от 20 до 100% от суммы проводимой операции. Под резервированием в законопроекте понимается внесение суммы денежных средств в валюте Российской Федерации на специальный счет без начисления процентов в Центральном банке Российской Федерации или в уполномоченном банке с последующим внесением уполномоченным банком суммы резервирования в Центральный банк Российской Федерации. Введение данной меры может повлечь за собой снижение инвестиционной привлекательности отдельных отраслей экономики, повысить издержки на проведение валютных операций, а также приведет к изъятию из оборота компаний значительных средств на продолжительное время без уплаты по ним процентов. В связи с этим представляется, что возможность и случаи введения указанных мер подлежат уточнению и тщательной проверке с точки зрения экономической обоснованности и возможных последствий для внешнеэкономической деятельности в целом. Представляется целесообразным рассмотреть вопрос о дополнении перечня операций движения капитала валютными операциями, связанными с приобретением недвижимости за границей, что явится дополнительной мерой противодействия утечке капитала. Отдельная статья в законопроекте посвящена ввозу в Российскую Федерацию и вывозу из Российской Федерации валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг. Основные принципы осуществления этих операций, в отличие от действующего законодательства, устанавливаются на законодательном уровне. Законопроектом предусматривается, что без каких-либо подтверждающих документов может вывозиться валюта в сумме, эквивалентной 1.500 долларов США. При единовременном вывозе валюты, превышающей в эквиваленте 1.500 долларов США, но не более суммы 10.000 долларов США, физические лица – резиденты и нерезиденты представляют таможенным органам документы, подтверждающие перевод или ввоз этим лицом иностранной валюты в Российскую Федерацию, снятие данным лицом иностранной валюты с текущего валютного счета (вклада) в уполномоченном банке либо её покупку в уполномоченном банке, обмен иностранной валюты на другую (конверсию), на сумму наличной иностранной валюты, рассчитанную как разницу между суммой вывозимой наличной иностранной валюты и суммой, равной в эквиваленте 1.500 долларов США. Вместе с тем, законом от 27.02.03 № 28-ФЗ О внесении изменений в Закон РФ О валютном регулировании и валютном контроле, предусмотрен иной порядок вывоза наличной иностранной валюты и другие нормативы её вывоза. В соответствии с указанным федеральным законом физические лица – резиденты могут единовременно вывозить из Российской Федерации при соблюдении таможенных правил наличную иностранную валюту в сумме, не превышающей в эквиваленте 10 000 (десять тысяч) долларов США. При этом не требуется представление таможенным органам Российской Федерации документов, подтверждающих, что вывозимая наличная иностранная валюта была ранее переведена, ввезена или переслана в Российскую Федерацию или приобретена в Российской Федерации. При единовременном вывозе из Российской Федерации физическими лицами – резидентами наличной иностранной валюты в сумме, не превышающей в эквиваленте 3.000 долларов США, вывозимая наличная иностранная валюта не подлежит декларированию таможенному органу Российской Федерации. При единовременном вывозе из Российской Федерации физическими лицами – резидентами наличной иностранной валюты в сумме, превышающей в эквиваленте 3.000 долларов США, вывозимая наличная иностранная валюта подлежит декларированию таможенному органу Российской Федерации путем подачи письменной таможенной декларации. Таким образом, положения законопроекта являются более жёсткими по сравнению с поправками в закон О валютном регулировании и валютном контроле, которые вступят в силу с 15 марта 2003 года. Необходимость обращения в органы валютного контроля за предварительной регистрацией предусмотрена законопроектом в следующих случаях: для открытия счета в банке за пределами Российской Федерации, вывоза резидентом или нерезидентом иностранной валюты, валюты Российской Федерации, внешних и внутренних документарных ценных бумаг, а также для ввоза в РФ валюты РФ и внутренних документарных ценных бумаг. Действующее законодательство подобного правила не содержит. Для осуществления процедуры предварительной регистрации в Банк России необходимо представить довольно большой пакет документов. В предварительной регистрации может быть отказано только по основаниям, предусмотренным в законе. Предусматривается запрет на отказ в предварительной регистрации в случаях, не указанных в законе, в том числе по мотивам отсутствия экономической целесообразности. Отметим, что введение подобного института свидетельствует о том, что валютный контроль переходит из стадии административной в стадию информационную, когда основное – это сбор информации, а не установление запретительных мер. Статья 1 предусматривает введение новых понятий внутренних и внешних ценных бумаг, не используемых в гражданском законодательстве и в законодательстве о фондовом рынке. Следует подчеркнуть, что признаки, положенные в основу данной классификации, в ряде случаев не позволят отнести ту или иную ценную бумагу только к одной из категорий. Учитывая вышеизложенное, концепция законопроекта может быть принята за основу при условии существенной доработки отдельных положений, касающихся полномочий Правительства РФ и Центрального Банка РФ по осуществлению мер валютного регулирования и контроля.»

Черный вторник

Состояние дел на валютном рынке, находившемся под контролем Центрального банка еще в сентябре 1994 г., когда курс рубля к доллару США возрос с 2204 до 2643 рублей за 1 доллар США, не предвещало резких колебаний. Более того, многие аналитики сходились во мнении, что, выйдя на новый уровень, связанный с влиянием сезонных колебаний, темпы прироста валютного курса стабилизируются. Однако 10 октября курс доллара совершил рывок на 185 пунктов, а на следующий день вопреки ожиданиям многих участников валютного рынка, и в первую очередь Центрального банка, - еще на 845 пунктов, в результате чего за один день национальная валюта обесценилась на 21,5%, котировки наличной валюты в этот день поднялись до 4000 - 5000 рублей за 1 доллар США. Разница между покупкой и продажей валюты составляла 500 -1000 рублей за 1 доллар США. На создавшуюся ситуацию мгновенно отреагировал товарный рынок: на многие товары цены поднялись на 50, 100 и даже 200%. Последствия биржевой сессии на ММВБ во вторник 11 октября 1994 г. для экономики страны казалось, будут сокрушительными:

практически все усилия правительства, направленные на ужесточение денежно-кредитной политики в стране, могли быть сведены на нет в этот вторник. Однако в результате совместных действий правительства и Центрального банка на следующий день курс доллара США снизился на 190 пунктов, а на следующий день - еще на 742 пункта, вернувшись на те же позиции, которые он занимал до 10 октября. При этом, однако, цены на товары не снизились до исходных позиций.

Для выявления причин происшедшего была создана специальная правительственная комиссия, а правительство Москвы потратило много сил для снижения необоснованно завышенных цен. Были изменены правила торгов на ММВБ,

17 ноября 1998г.

С ноября 97 года российская экономика вошла в полосу острого и затяжного кризиса на финансовых рынках, который стал тяжёлым испытанием для наших финансов и денежной системы.

До ноября в экономике отмечались определённые позитивные тенденции- снижение инфляции ( до 11% в год), прекращение спада и небольшой рост производства. При этом происходил рост денежной массы и кредитных вложений в реальную сферу (на 38% в год), процентные ставки для конечных заёмщиков снизились с 70 до 30%. Эти факты свидетельствуют о начале интенсивного процесса монетизации экономики. Существенно возросли иностранные инвестиции.

По данным министерства экономики, за 97 год объём зарубежных инвестиций составил 3,2 млрд. долл., что в 1,5 раза больше чем за 96. Общий объём накопленных иностранных инвестиций в 97 году достиг, по оценке, 9,3 млрд. долл.

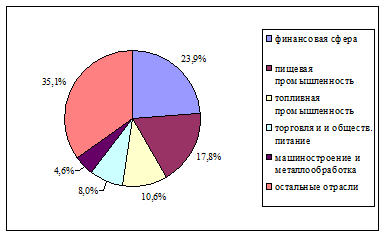

Наиболее привлекательные отрасли российской экономики для иностранных прямых инвестиций приведены в диаграмме:

|

Накопленный с 92г. объём иностранных инвестиций в Россию составил на конец 97 года всего 23 млрд. долл. Насколько малы эти показатели для нашей страны, становится ясно при сравнении с Китаем, в который ежегодно поступают иностранные инвестиции в размере 20 – 25 млрд. долл.

Правда, эти позитивные тенденции развивались на фоне ряда застарелых слабостей нашей экономики, прежде всего бюджетного кризиса, связанным с плохим сбором налогов, высокими обязательствами государства по расходам и неэффективной системой контроля за использованием государственных средств, и как следствие, значительным дефицитом федерального бюджета.

Федеральный бюджет России за 97 год сведён с дефицитом 86,5 трлн. неденоминированных рублей ( 14,9 млрд. долл.), что составляет 3,2% к ВВП , свидетельствуют данные Госкомстата и Минфина России.

Законодательно установленный размер бюджетного дефицита России на 97 год составлял 3,5% к ВВП. Вместе с тем, по результатам исполнения федерального бюджета 97 года дефицит достиг 21,1% от общей суммы расходов, при законодательно установленном размере в 18,01%. Дефицит федерального бюджета97 на 38,2% был покрыт за счёт внутреннего финансирования (в основном доходов от операций с ГКО). Из внешних источников профинансировано 61,8%.

Доходы федерального бюджета97 составили 74,3% от законодательно утверждённой суммы (т.е. без учёта секвестра). Расходы бюджета исполнены на 77,3% от утверждённой суммы и на 97,1% от секвестрированного объёма ассигнований.

В основном, поэтому в ноябре97 российская экономика оказалась весьма чувствительна к волне мирового финансового кризиса, пришедшего из Азии, к ухудшению конъюнктуры на мировом рынке энергоносителей, а по-русски, к падению цен на нефть.

Следует отметить, что и в первые 5 месяцев 98 года по основным объективным показателям в российской экономике дела в целом шли не хуже, чем в 97. Рост потребительских цен с начала года составил 4%, что в 1,5 раза ниже темпа инфляции за тот же период 97. Объём ВВП и промышленной продукции остались практически стабильны. Стабильны также показатели, характеризующие уровень жизни населения.