Информационные технологии валютного отдела коммерческого банка

СОДЕРЖАНИЕ: ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ КАБАРДИНО-БАЛКАРСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО

ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

КАБАРДИНО-БАЛКАРСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

им. Х.М. БЕРБЕКОВА

ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

Курсовая работа

по дисциплине: Информационные технологии в банке

на тему: «Информационные технологии валютного отдела коммерческого банка»

Выполнила студентка:

4 курса, спец. «ПИвЭ» Атабиева Х.И.

Научный руководитель:

Доцент кафедры АИТ ЭФ

Солодовникова О.С.

Нальчик – 2010г.

Оглавление

Введение

1 Теоретические основы технологий ведения валютных операций в коммерческих банках

1.1 Основы организации валютных операций

1.2 Классификация валютных операций, осуществляемых коммерческими банками РФ

1.3 Валютный контроль за банковскими операциями

2 Обзор и анализ информационных технологий мировых валютных рынков

2.1 Развитие мирового валютного рынка и его современное состояние

2.2 Основы организации мирового валютного рынка. FOREX

2.3 Электронные брокерские системы на валютном рынке

2.3.1 ЭБС немежбанковского характера

2.3.2 Межбанковские ЭБС

2.3.3 Электронные торговые системы в РФ

3 Разработка программы учета валютных операций в коммерческом банке. Проектная часть. Описание принципа работы программы

3.1 Описание выбранной СУБД

3.2 Технология ведения базы данных

3.3 Проектная часть

3.4 Описание принципа работы программы

Заключение

Список литературы

Введение

По мере ускорения процессов глобализации и информатизации международного экономического пространства, развития НТР, все более возрастает значение мирового рынка, важнейшим институтом которого являются международные валютно-кредитные отношения. Россия, постепенно интегрируясь в мировое сообщество, ориентируется, в соответствии с уставами Международного валютного фонда, Всемирного банка и Всемирной торговой организации, на стратегию либерализации хозяйственных связей и международных валютно-кредитных отношений. Данное направление развития связано не только с экономическим интересом России, особое значение для нее имеет политический аспект, так как в результате взаимодействия многих показателей, характеризующих как ее государственную макроэкономическую политику, так и состояние валютно-кредитных отношений, складывается международная конкурентоспособность страны.

Одним из основных факторов, характеризующих страновую конкурентоспособность в мировом хозяйстве, в соответствии с методологией разработок Всемирного экономического форума (WEF) , является фактор “открытости”, главное содержание которого составляет валютная политика, то есть, совокупность целевых установок, нормативных актов и реальных механизмов осуществления и регулирования внешних валютно-кредитных отношений, степень развития либерализации валютных операций, уровень достоверности валютного курса. Таким образом, текущее состояние валютного рынка России, соответствие валютного законодательства международным нормам, регламентирующая деятельность государства в области валютного регулирования, а соответственно, вместе с этим, содержание и характер валютных операций, совершаемых резидентами и нерезидентами через Центральный и уполномоченные банки России, - являются наиболее важными и актуальными вопросами на нынешнем этапе экономического развития нашего государства.

В связи с этим в настоящее время все более возрастает роль банковской системы России, как органа и агента валютного контроля, как посредника и исполнителя валютных операций, как субъекта валютного рынка России. Уже сегодня ужесточаются требования к субъектам банковского сектора, усиливается фактор конкурентной борьбы, повышается качество предлагаемых банками услуг. Все это естественным образом доказывает необходимость обобщения практических знаний в области совершения валютных операций коммерческими банками, разработки и решения стратегических задач в целях долгосрочного позиционирования банков на валютном рынке России.

Целью курсовой работы «Информационные технологии валютного отдела коммерческого банка» является систематизация правовых и технологических основ совершения валютных операций коммерческими банками, принципов и форм организации мировых валютных рынков и разработка программы учета валютных операций.

Применение системного подхода к исследованию темы определяет следующие задачи курсовой работы работы:

- дать характеристику валютного рынка России и определить место банка на нем;

- базируясь на методологических принципах и опыте уполномоченного банка, классифицировать валютные операции коммерческого банка;

- охарактеризовать основные виды валютных операций и провести анализ эффективности их совершения;

- исследовать структуру и принципы организации мировых валютных рынков;

- обобщить технологические основы деятельности банка в области совершения банками валютных операций;

- разработать программу учета валютных операций в коммерческом банке.

1 Теоретические основы технологий ведения валютных операций в коммерческих банках

Банки осуществляют свою деятельность на валютном рынке путем проведения валютных операций. Под валютой понимаются денежные знаки иностранных государств, а также кредитные и платежные документы, выраженные в иностранных денежных единицах и применяемые в международных расчетах. Иностранная валюта это средства в денежных единицах иностранных государств и международных расчетных единицах, находящиеся на счетах и во вкладах.

В соответствии с Законом РФ от 09.10.1992г. №3615-1 “О валютном регулировании и валютном контроле”, под валютными операциями следует понимать:

операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средств платежа иностранной валюты и платежных документов в иностранной валюте;

ввоз и пересылку в РФ, а также вывоз и пересылку из РФ валютных ценностей;

осуществление международных денежных переводов.

Необходимо отметить, что валютные операции не исчерпываются вышеперечисленными.

1.1 Основы организации валютных операций

Банки проводят широкий круг операций и сделок на валютном рынке: обслуживают валютные счета клиентов (резидентов и нерезидентов), выдают валютные кредиты, заключают сделки по покупке и продаже валюты на межбанковском рынке, а также с другими юридическими лицами, являются агентами государственного валютного контроля.

Принципы осуществления валютных операций в РФ, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушения валютного законодательства в настоящее время регулируется Законом РФ «О валютном регулировании и валютном контроле» от 10.12.2003 г. № 173-ФЗ.

Банк России – основной орган валютного регулирования в РФ. Он определяет сферу и порядок обращения в России иностранной валюты и ценных бумаг в иностранной валюте, проводит все виды валютных операций, устанавливает правила проведения резидентами и нерезидентами операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами в России операций с валютой РФ и ценными бумагами в валюте РФ.

Банк России устанавливает порядок обязательного перевода, ввоза, пересылки в Россию иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам, также случаи и условия открытия резидентами счетов в иностранной валюте в банках за пределами России.

Банки, проводящие валютные операции, в целях снижения валютных рисков должны соблюдать лимит открытой валютной позиции (ОВП), т. е. поддерживать на определенном уровне разрыв между суммами своих требований и обязательств в валюте. В настоящее время лимит ОВП установлен в размере 10% от суммы собственных средств (капитала) банка по каждому виду валют, и банки ежедневно должны его соблюдать.

За нарушения пруденциальных норм деятельности, касающихся валютных операций, в соответствии с Инструкцией Банка России «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности» от 31 марта 1997 года № 59 установлены штрафы.

1.2 Классификация валютных операций коммерческих банков

Классификация банковских валютных операций может осуществляться как по критериям, общим для всех банковских операций (пассивные, активные операции), так и по особым классификационным признакам, свойственным только валютным операциям. Основополагающий вариант классификации валютных операций вытекает из закона РФ О валютном регулировании и валютном контроле Он состоит в следующем: все операции с иностранной валютой и ценными бумагами в иностранной валюте подразделяются на:

– текущие валютные операции;

– валютные операции, связанные с движением капитала.

В настоящее время более широкое значение приобрели текущие валютные операции. При этом отсрочка платежа предоставляется на минимальный срок. Ограниченный круг валютных операций, связанных с движением капитала, обосновывается большими рисками при их осуществлении, а также более сложным оформлением (получение разрешения ЦБ РФ на данные операции). Необходимо уточнить, что все валютные операции тесно взаимосвязаны, поэтому очень сложно четко отклассифицировать все операции с иностранной валютой. Тем более, что операции могут быть отнесены к нескольким основным видам валютных операций.

1. Открытие и ведение валютных счетов клиентуры

Данная операция включает в себя следующие виды:

– открытие валютных счетов юридическим и физическим лицам;

– начисление процентов по остаткам на счетах;

– предоставление овердрафтов (особым клиентам по решению руководства банка);

– предоставление выписок по мере совершения операции;

– оформление архива счета за любой промежуток времени;

– выполнение операций, по распоряжению клиентов, относительно средств на их валютных счетах;

– контроль за экспортно–импортными операциями.

2. Неторговые операции коммерческого банка

К неторговым операциям относят операции по обслуживанию клиентов, не связанных с проведением расчетов по экспорту и импорту товаров и услуг клиентов банка движением капитала.

Уполномоченные банка могут совершать следующие операции неторгового характера:

– покупку и продажу наличной иностранной валюты и платежных документов в иностранной валюте;

– инкассо иностранной валюты и платежных документов в валюте;

– осуществлять выпуск и обслуживание пластиковых карт клиентов банка;

3. Установление корреспондентских отношений с иностранными банками.

Эта операция является необходимым условием проведения банком международных расчетов. Для осуществления международных расчетов банк открывает в иностранных банках и у себя корреспондентские счета Ностро и Лорро. Счет Ностро – это текущий счет, открытый на имя коммерческого банка у банка–корреспондента. Счет Лорро – это текущий счет, открытый в коммерческом банке на имя банка-корреспондента.

4. Конверсионные операции

Конверсионные операции представляют собой сделки покупки и продажи наличной и безналичной иностранной валюты (в том числе с ограниченной конверсией) против наличных и безналичных рублей Российской Федерации.

К ним относятся:

Сделка спот – это операция, осуществляемая по согласованному сегодня курсу, когда одна валюта используется для покупки другой валюты со сроком окончательного расчета на второй рабочий день, не считая дня заключения сделки.

Операция форвард (срочные сделки) – это контракт, который заключается в настоящий момент времени по покупке одной валюты в обмен на другую по обусловленному курсу, с совершением сделки в определенный день в будущем.

Сделка своп представляет собой валютные операции, сочетающие покупку или продажу валюты на условиях наличной сделки спот с одновременной продажей или покупкой той же валюты на срок по курсу форвард.

Валютный арбитраж – осуществление операций по покупке иностранной валюты с одновременной продажей ее в целях получения прибыли от разницы именно валютных курсов.

5. Операции по международным расчетам, связанные с экспортом и импортом товаров и услуг.

Во внешней торговле применяются такие формы расчетов, как документарный аккредитив, документарное инкассо, банковский перевод.

Документарный аккредитив – обязательство банка, открывшего аккредитив (банка–эмитента) по просьбе своего клиента–приказодателя (импортера), производить платежи в пользу экспортера (беницифиара) против документов, указанных в аккредитиве.

В расчетах по форме документарного инкассо – банк-эмитетнт принимает на себя обязательство предъявить предоставленные доверителем документы плательщику (импортеру) для акцепта и получения денег.

При применении банковских переводов в расчетах вся валютная выручка зачисляется на транзитные счета в уполномоченных банках.

6. Операции по привлечению и размещению валютных средств.

Эти операции включают в себя следующие виды:

1) привлечение депозитов:

–физических лиц;

–юридических лиц, в том числе межбанковские депозиты;

2) выдача кредитов:

–физическим лицам;

–юридическим лицам;

3) размещение кредитов на межбанковском рынке.

Эти операции являются основными для коммерческих банков РФ и по доходности, и по значимости в обслуживании клиентов банка.

1.3 Валютный контроль за банковскими операциями

Валютное законодательство РФ состоит из Федерального закона «О валютном регулировании и валютном контроле» № 173-ФЗ от 10.12.2003г. и принятых в соответствии с ним федеральных законов.

Федеральный закон «О валютном регулировании и валютном контроле» устанавливает правовые основы и принципы валютного регулирования и валютного контроля в Российской Федерации, полномочия органов валютного регулирования, а также определяет права и обязанности резидентов и нерезидентов в отношении владения, пользования и распоряжения валютными ценностями, права и обязанности нерезидентов в отношении владения, пользования и распоряжения валютой Российской Федерации и внутренними ценными бумагами, права и обязанности органов валютного контроля и агентов валютного контроля.

Органами валютного регулирования в Российской Федерации являются Центральный банк Российской Федерации, а также Правительство Российской Федерации.

Органами валютного контроля в Российской Федерации являются Центральный банк Российской Федерации, федеральные органы исполнительной власти, уполномоченные Правительством Российской Федерации.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку Российской Федерации, а также не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг, таможенные органы и налоговые органы.

Коммерческие банки как агенты валютного контроля осуществляют валютный контроль за всеми видами валютных операций в соответствии с действующим валютным законодательством.

Органы и агенты валютного контроля и их должностные лица в пределах своей компетенции и в соответствии с законодательством Российской Федерации имеют право:

1) проводить проверки соблюдения резидентами и нерезидентами актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов;

3) запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов. Обязательный срок для представления документов по запросам органов и агентов валютного контроля не может составлять менее семи рабочих дней со дня подачи запроса.

Органы валютного контроля и их должностные лица в пределах своей компетенции имеют право:

1) выдавать предписания об устранении выявленных нарушений актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) применять установленные законодательством Российской Федерации меры ответственности за нарушение актов валютного законодательства Российской Федерации и актов органов валютного регулирования.

Порядок представления резидентами и нерезидентами подтверждающих документов и информации при осуществлении валютных операций агентам валютного контроля устанавливается:

1) для представления агентам валютного контроля, за исключением уполномоченных банков, - Правительством Российской Федерации;

2) для представления уполномоченным банкам - Центральным банком Российской Федерации.

В целях осуществления валютного контроля агенты валютного контроля в пределах своей компетенции имеют право запрашивать и получать от резидентов и нерезидентов следующие документы (копии документов), связанные с проведением валютных операций, открытием и ведением счетов:

1) документы, удостоверяющие личность физического лица;

2) документ о государственной регистрации физического лица в качестве индивидуального предпринимателя;

3) документы, удостоверяющие статус юридического лица, - для нерезидентов, документ о государственной регистрации юридического лица - для резидентов;

4) свидетельство о постановке на учет в налоговом органе;

5) документы, удостоверяющие права лиц на недвижимое имущество;

6) документы, удостоверяющие права нерезидентов на осуществление валютных операций, открытие счетов (вкладов), оформляемые и выдаваемые органами страны места жительства (места регистрации) нерезидента, если получение нерезидентом такого документа предусмотрено законодательством иностранного государства;

7) уведомление налогового органа по месту учета резидента об открытии счета (вклада) в банке за пределами территории Российской Федерации;

8) регистрационные документы в случаях, когда предварительная регистрация предусмотрена в соответствии с настоящим Федеральным законом;

9) документы (проекты документов), являющиеся основанием для проведения валютных операций, включая договоры (соглашения, контракты), доверенности, выписки из протокола общего собрания или иного органа управления юридического лица; документы, содержащие сведения о результатах торгов (в случае их проведения); документы, подтверждающие факт передачи товаров (выполнения работ, оказания услуг), информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, акты государственных органов;

10) документы, оформляемые и выдаваемые кредитными организациями, включая банковские выписки; документы, подтверждающие совершение валютных операций;

11) таможенные декларации, документы, подтверждающие ввоз в Российскую Федерацию валюты Российской Федерации, иностранной валюты и внешних и внутренних ценных бумаг в документарной форме;

12) паспорт сделки.

Агенты валютного контроля вправе требовать представления только тех документов, которые непосредственно относятся к проводимой валютной операции.

Все документы должны быть действительными на день представления агентам валютного контроля. По запросу агента валютного контроля представляются надлежащим образом заверенные переводы на русский язык документов, исполненных полностью или в какой-либо их части на иностранном языке. Документы, исходящие от государственных органов иностранных государств, подтверждающие статус юридических лиц - нерезидентов, должны быть легализованы в установленном порядке. Иностранные официальные документы могут быть представлены без их легализации в случаях, предусмотренных международным договором Российской Федерации.

Документы представляются агентам валютного контроля в подлиннике или в форме надлежащим образом заверенной копии. Если к проведению валютной операции или открытию счета имеет отношение только часть документа, может быть представлена заверенная выписка из него.

Оригиналы документов принимаются агентами валютного контроля для ознакомления и возвращаются представившим их лицам. В материалы валютного контроля в этом случае помещаются заверенные агентом валютного контроля копии.

Органы и агенты валютного контроля представляют органу валютного контроля, уполномоченному Правительством Российской Федерации, необходимые для осуществления его функций документы и информацию в объеме и порядке, которые устанавливаются Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

2 Обзор и анализ информационных технологий мировых валютных рынков

Валютные рынки – рынки, где совершается купля-продажа иностранных валют на национальную по курсу, складывающемуся на основе спроса и предложения. У каждой страны есть свои деньги. Они служат средством обмена или средством платежа, единицей счета, средством сохранения стоимости, а также используются как мера отложенных платежей. Причем не только на внутреннем, но и на внешнем рынке в качестве национальной валюты.

Но ведь национальных валют столько же, сколько и суверенных государств. Следовательно, существует такое же количество обособленных структур процентных ставок и государственных налоговых политик. Это придает некоторую сложность в исследовании рынка валют.

Валютный рынок, в широком смысле слова, - это сфера экономических отношений, возникающих при осуществлении операций по купле-продаже иностранной валюты. На валютном рынке проходит согласование интересов продавцов и покупателей. С организационно-технической точки зрения валютный рынок – форма организации валютных торгов через совокупную систему современных средств связи, соединяющих национальные и иностранные банки и брокерские фирмы.

С функциональной точки зрения валютные рынки обеспечивают:

Своевременное осуществление международных расчетов;

Страхование валютных и кредитных рисков;

Взаимосвязь всех сегментов мировых финансовых рынков;

Диверсификацию валютных резервов банков, предприятий, государства;

Регулирование валютных курсов (рыночное и государственное);

Получение спекулятивной прибыли их участниками в виде разницы курсов валют;

Проведение валютной политики.

Операции по обмену валют существовали с незапамятных времен в форме меняльного дела в древнем мире и в средние века. Однако валютные рынки в современном понимании сложились в XIX в. Этому способствовали следующие предпосылки:

Развитие международных экономических связей;

Создание мировой валютной системы, возлагающей на страны определенные обязательства по соблюдению ее принципов;

Широкое распространение кредитных средств международных расчетов;

Усиление концентрации и централизации банковского дела, открытие корреспондентских отношений между банками разных стран;

Совершенствование средств связи – телеграф, телефон, позволивших упростить контакты между валютными рынками;

Развитие информационных технологий, Интернета, скоростная передача сообщений о курсах валют, банках, состоянии их корреспондентских счетов, тенденциях в экономике и политике.

2.1 Развитие мирового валютного рынка и его современное состояние

Развитие мирового валютного рынка обусловлено действием двух основных факторов - во-первых, либерализацией валютных операций, возрастанием степени открытости национальных рынков, во-вторых, -внедрением современных технологий в операции на валютном рынке.

Точкой отсчета современного технологического перевооружения на мировом валютном можно считать переход на электронные технологии. Начало этому процессу положило информационное агентство Рейтер, которое запустило в 1981 г. первую электронную дилинговую систему.

Появление электронных систем на валютном рынке отвечало потребностям валютного рынка в связи с резко возросшими объемами операций по обслуживанию движения капиталов между развитыми государствами. Оно совпало также с развитием национальных финансовых рынков, расширением допуска на национальные рынки нерезидентов и их возросшим участием операциях по купле - продаже ценных бумаг на национальных рынках.

Новые поколения электронных систем дают возможность вести торговлю с удаленных терминалов, автоматически подтверждать сделки, направлять информацию в систему сверки валютных позиций и управления рисками.

Следующим шагом в повышении уровня технологического обеспечения операций на мировом валютном рынке стало применение электронных брокерских систем. Они появились в начале 90-х годов и получили развитие благодаря подключению к ним средних и мелких банков, которые стали самостоятельно проводить операции купли/продажи валюты. Раньше они были вынуждены пользоваться услугами крупных банков-дилеров на валютном рынке, а те нередко занимались дискриминацией при установлении котировок ввиду сравнительно небольших объемов проводимых сделок.

Применение электронных дилинговых и брокерских систем во многом определило развитие мирового валютного рынка.

Информационно-торговые системы ведущих западных банков, соединенные между собой электронными системами фактически создали глобальный межбанковский валютный рынок, операции на котором осуществляются 24 часа в сутки.

Возросла «прозрачность» рынка, что позволило заметно сузить спрэды между курсами покупки и продажи валюты. В результате обострилась конкуренция между банками за качество предоставляемых услуг. Электронные технологии открыли возможность для создания более сложных информационно- аналитических продуктов. Возросла степень интеграции сегментов финансового рынка - валютного, фондового, срочного. Высоким спросом на рынке пользуются программные продукты, способные обеспечить синхронное сопровождение операций на валютном рынке и рынке ценных бумаг, рассчитать сравнительную доходность совершаемых операций, минимизировать фактор валютного риска.

И, наконец, самое главное, электронные технологии во многом способствовали консолидации структуры мирового валютного рынка, его разделению на межбанковский и клиентский. Преимуществами электронных технологий воспользовались крупнейшие банковские институты для укрепления своих позиций. Электронные технологии Reuters Dealing 2000 и электронные брокерские системы нашли применение на межбанковском валютном рынке. По приблизительным оценкам, 65% объема операций на мировом валютном рынке являются межбанковскими, а 35% - это обслуживание клиентов банков.

Интернет-технологии существенным образом расширили возможности электронной торговли. Интернет облегчил создание новых рынков и трансформирует сложившиеся. Например, на фондовом рынке действуют альтернативные торговые системы и электронные торговые сети - виртуальные торговые площадки, функционирующие в интернет-сети и объединяющие функции брокера и биржи. Новые торговые площадки успешно конкурируют с традиционными - биржами и внебиржевыми торговыми системами. Под давлением конкуренции традиционные биржи вынуждены приспосабливаться - переходить на электронные технологии, коммерциализироваться, объединяться.

Впервые Интернет-технологии на валютном рынке появились где-то в середине 90-х годов. Это были в основном информационные системы. Так, в мае 1996 г. Сurrency Management Corporation начала публиковать котировки валют в реальном режиме времени для десяти валют. Для тех клиентов, которые имели счета в этой компании, она предоставила возможность заключать сделки в системе через свой Web-узел.

Активный выход Интернет-технологий на валютный рынок начался в 2000 г. Интернет-компания из Калифорнии создала свой сайт в интернете, на котором стала давать информацию о котировках валют на межбанковском рынке (25 банков, в том числе АБН Амро, Барклайз Банк, Нэшнл Вестминстер Банк и др.), а также предоставлять возможность заключать сделки. Созданная им информационно-торговая система получила название Currenex.

По системе Интернет клиенты получили возможность сравнивать котировки валют на межбанковском рынке, с котировками обслуживающего их банка. Изменились запросы клиентов, для которых стало важным не только иметь перед глазами максимально широкий спектр котировок, но и возможность заключать по предлагаемым котировкам сделки. По некоторым оценкам, через год - два до половины общего объема операций на валютном рынке может осуществляться с использованием Интернет-технологий.

Вместе с тем переход на Интернет - технологии порождает немало вопросов в отношении того, как он скажется на будущей структуре мирового валютного рынка, как изменится роль банков на рынке, какую модель поведения на рынке выберут банки в новых условиях.

Этим и другим вопросам был посвящен Конгресс участников валютного рынка, состоявшийся в мае 2000 г. в Париже под эгидой Международной ассоциации валютных дилеров. Вывод участников Конгресса состоял в том, что мировой валютный рынок находится лишь в начале новой волны технологической революции, а появление новых технологических продуктов на основе Интернет - технологий ведут к серьезным преобразованиям, масштабы которых пока трудно прогнозировать.

О возможных последствиях новой волны технологической революции можно судить по тем изменениям, которые начали происходить на валютном рынке.

Новым моментом на мировом валютном рынке стал быстро развивающийся рынок прямых розничных услуг.

Возникающие торговые системы на базе Интернет - технологии предоставляют нефинансовым компаниям осуществлять операции купли/продажи валюты между собой.

Новыми становятся отношения между банками и их клиентами. Снижается роль банков в качестве посредника между клиентом и валютным рынком. Одновременно банки начинают выступать в новой для себя роли - в качестве организатора торговли..

Происходящие изменения на мировом валютном рынке свидетельствуют о том, что границы между межбанковским и клиентским рынком становятся все более размытыми, что услуги на валютном рынке перестают быть привилегией банков, а сами банки превращаются в организаторов торговли. Вместе с тем структурные изменения на мировом валютном рынке, как представляется, в конечном счете будут способствовать его консолидации на новой основе - возникающих союзов и альянсов его крупнейших участников-банков.

2.2 Основы организации мирового валютного рынка. FOREX

Валютный рынок представляет собой официальный финансовый центр, где сосредоточена купля-продажа валют и ценных бумаг в валюте на основе спроса и предложения на них.Иными словами, с функциональной точки зрения валютный рынок обеспечивает своевременное осуществление международных расчетов, страхование от валютных рисков, диверсификацию валютных резервов, валютную интервенцию, получение прибыли их участниками в виде разницы курсов валют.С институциональной точки зрения валютный рынок представляет собой совокупность банков, валютных бирж и других финансовых институтов.С организационно-технической точки зрения валютный рынок – это совокупность телеграфных, телефонных, телексных, электронных и прочих коммуникационных систем, связывающих в единую систему банки разных стран, осуществляющих международные расчеты, кредитные и другие валютные операции.Центрами мирового валютного рынка являются международные финансовые центры.МФЦ – это места сосредоточения банков, специализированных кредитно-финансовых институтов. В них осуществляются международные валютные, кредитные, финансовые операции, сделки с ценными бумагами, золотом.В настоящее время можно выделить Азиатский (с центрами в Токио, Сингапуре, Гонконге, Мельбурне), Европейский (Лондон, Амстердам, Париж, Франкфурт на Майне, Цюрих), Американский (Нью-Йорк, Чикаго, Лос-Анджелес) рынки.Основные функции мирового валютного рынка :1) осуществление расчетов по внешнеторговым договорам;2) регулирование валютных курсов;3) диверсификация валютных активов участников рынка;4) страхование (хеджирование) валютных рисков;5) получение прибыли участниками (спекуляция) на разнице валютных курсов.В отличие от других финансовых рынков валютный характеризуется самым большим объёмом торгов, самой низкой стоимостью проводимых сделок, самым быстрым движением денежных средств. Это единственный мировой рынок, действующий 24 часа в сутки.

Возможность работы на финансовых рынках Азии, Европы и Америки стала доступной, благодаря их объединению в одну глобальную коммуникационную сеть. 24-х часовой доступ на валютный рынок позволяет открывать и закрывать позиции в наиболее благоприятное время и по лучшей цене. Большие прибыли могут быть получены при относительно небольшом депозите в течение короткого промежутка времени. Для открытия позиции достаточно одного телефонного звонка или простого нажатия на клавишу мыши.

Самым крупным мировым валютным рынком является Foreign Exchange Market (FOREX)

FOREX – глобальный валютный рынок по обмену определенной суммы валюты одной страны на валюту другой по согласованному курсу на определенную дату. FOREX не имеет какого-либо определенного места торговли. Это огромная сеть, соединенных между собой посредством телекоммуникаций валютных дилеров, сосредоточенных по всем ведущим мировым финансовым центрам и круглосуточно работающим как единый механизм. Основными участниками валютного рынка являются: коммерческие банки, валютные биржи, центральные банки, фирмы, осуществляющие внешнеторговые операции, инвестиционные фонды, брокерские компании, частные лица. Т.е. практически весь финансовый рынок.

В России рынок Форекс появился в 90-х годах ХХ века с началом развития свободных рыночных отношений. Наиболее передовые банки быстро сориентировались и поняли, что на этом рынке можно получать значительную прибыль. Были открыты отделы, занимающиеся спекулятивными операциями на валютном рынке. Специалисты этого профиля быстро выросли в цене и нашли себе применение не только в российских, но и в западных банках. С каждым годом число трейдеров неуклонно растет. Растет не только численность игроков, но и качественный подход к делу. Оказавшись наиболее мобильным финансовым рынком, Форекс мгновенно отслеживает все самые интересные научно-технические достижения и внедряет их в практику бизнеса.

Одним из значительных этапов в развитии Форекс можно считать возникновение Интернет. Подтверждая свою динамичность и мобильность, специалисты Форекс быстро смогли найти конкретное применение компьютерной сети, используя ее с наивысшей рентабельностью. Появилась возможность делать то, что раньше казалось немыслимым. Сейчас Интернет позволяет трейдерам торговать валютой из любой точки мира и в любой момент времени.

2.3 Электронные брокерские системы на валютном рынке

По мере развития электронного трейдинга на валютном рынке меняются методы работы брокера - особое значение приобретают электронные системы и их характеристики. Теперь многое зависит от скорости работы такой системы, количества заявок, которые она может размещать, ее надежности.

В настоящее время практически не существует общепринятого определения и классификации электронных брокерских систем.

Здесь в качестве ЭБС рассматриваются торговые системы, сводящие покупателей и продавцов валюты, предоставляющие свои площадки для электронного трейдинга, а также обеспечивающие принцип наилучшей цены. Понятие электронные брокерские системы в данном случае охватывает как системы, работающие через виртуальные частные сети, специализированные биржевые терминалы и выделенные оптико-волоконные линии связи, так и системы, обеспечивающие доступ к валютным рынкам через Интернет - интернет-брокерские системы.

ЭБС на внебиржевом валютном рынке, в свою очередь, можно подразделить на ЭБС межбанковского и немежбанковского характера. Межбанковский трейдинг посредством электронных систем имеет более длительную историю. Такие системы, как Reuters Dealing 2002-2 и Electronic Broking Service, поддерживающие межбанковский трейдинг, были созданы еще в начале 90-х годов.

2.3.1 ЭБС немежбанковского характера

К одним из первых ЭБС этой группы можно отнести Currenex, независимый портал, и торговую площадку State Street.

State Street Banks FX Connect - частная сеть, образована в США пять лет назад с целью предоставить своим институциональным инвесторам - пенсионным и публичным фондам - возможность осуществлять с банком State Street электронную торговлю. В прошлом году State Street открыл свою систему и для других банков.

В 1999 г. бывшим главным менеджером отдела В2В e-commerce компании America Online Лори Мирек (Lori Mirek) была основана система Currenex. Она соединяет 40 корпоративных клиентов, включая MasterCard, the Henkel Group, Ericsson и Royal/Dutch Shell Group (являющуюся также и инвестором), с более чем 40 банками-членами, включая британский Barclays PLC, немецкий HypoVereinsbank и голландский ABN AMRO.

Особое внимание участников рынка привлекло появление двух мультибанковских платформ, основанных самими крупными банками, - FXall и Atriax. Они были запущены к началу лета 2001 г. В результате банки также стали выходить на новый рынок услуг, предлагая собственные системы. В мае-июне 2001 г. 14 банков, которым принадлежит 25% трейдинга на рынке FOREX, запустили систему FX Alliance LLC, которая сейчас объединяет 50 банков. В июне 2001 г. три крупнейших дилера рынка FOREX - Citibank, J.P. Morgan Chase и Deutsche Bank - совместно с Reuters Group PLC запустили систему Atriax, которая, однако, не выдержала конкуренции и прекратила операции весной 2002 г.

В качестве примера более подробно рассмотрим две достаточно популярные системы: AFMDealerTM (Акмос Трейд) и Guta Broker (Гута Банк).

Дилинговый центр Акмос Трейд предоставляет возможность совершать операции купли-продажи на валютном рынке через Интернет при помощи программного обеспечения - AFM. Торговый терминал AFMDealer позволяет открывать и закрывать позиции, выставлять на эти позиции stop и limit ордера, отложенные ордера для открытия новых позиций. Существует также возможность просмотра истории операций, совершенных на счете, и выставленных ордеров.

Предлагаемая Гута Банком оnlinе-платформа называется Guta Broker. Клиентам предоставляются текущие индикативные котировки валют, полученные банком от международных информационных агентств. В системе Guta Broker предусмотрено два способа заключения сделок на рынке FOREX: путем запроса твердой двусторонней котировки у дилера банка либо выставлением лимитированного или связанного ордера, одна часть которого является stop-loss, другая take-profit (исполнение одной стороны отменяет другую). Дополнительно имеется возможность просматривать список заключенных сделок и поданных заявок в течение дня, а также ранее проведенных операций в разделе Отчеты.

2.3.2 Межбанковские ЭБС

При анализе электронного валютного рынка и используемых на нем электронных брокерских систем особое внимание следует уделить дилинговым системам, создававшимся для межбанковской торговли и являющимся, по сути, первыми ЭБС на валютном рынке. Здесь надо отметить Electronic Broking Service (EBS) и Reuters Dealing 2000-2, 3000. Эти системы появились много раньше, нежели электронные брокерские услуги, доступные широкому кругу участников валютного рынка.

Доля электронных дилинговых систем при заключении двусторонних сделок (Electronic Broking Service, Reuters Dealing 2000-2 и др.) на мировом валютном рынке спот, по данным Банка международных расчетов, за период с 1995 по 2001 гг. выросла более чем в три раза.

Первой из двух вышеназванных систем появилась Reuters Dealing. Reuters запустил первую анонимную электронную брокерскую систему для дилеров на спотовом валютном рынке FOREX Reuters Dealing 2000-2 Spot в 1992 году. Это система котировки валют в реальном времени по широкому спектру пар валют. В 1997 г. Reuters расширил набор предлагаемых услуг, запустив систему Reuters Dealing 2000-2 Forwards, позволяющую заключать сделки форвард. В январе 2000 г. была запущена система Reuters Dealing 3000.

Еще одной распространенной электронной брокерской системой на межбанковском внебиржевом валютном рынке является автоматизированная брокерская система для валютного дилинга Electronic Broking Service (EBS). Она разработана консорциумом крупных банков-участников торгов валютой вместе с компанией Quotron, специалистом в области информатики, и запущена в 1993 году. Сегодня EBS объединяет 13 крупных мировых банков - маркет-мейкеров.

2.3.3 Электронные торговые системы в РФ

Западные внебиржевые электронные торговые системы -Reuters Dealing 2000 и Electronic Broking Service - широко распространены и в России.

Отражением мировых тенденций является введенная ММВБ система СПРЭДО - автоматизированная электронная система предоставления услуг по покупке/продаже иностранной валюты. Ее прототипами также можно считать дилинговые системы Electronic Broking Service и Reuters Dealing-2000. Однако в отличие от этих систем СПРЭДО имеет большее отношение к биржевому рынку, нежели к внебиржевому, поскольку тесно связана с самой биржей, доступна только членам Секции валютного рынка ММВБ и интегрирована с СЭЛТ (Системой электронных лотовых торгов Московской межбанковской валютной биржи).

Следует также упомянуть о единой дилинговой электронной торговой автоматизированной системе (DELTA) Московской международной валютной ассоциации. DELTA была запущена в августе 2000 года.

3 Разработка программы учета валютных операций в коммерческом банке

Разрабатываемая база данных предназначена для автоматизации учета валютных операций. Она может быть использована предприятием, банком или другой организацией, которая производит операции с иностранной валютой.

Пользователями разрабатываемой базы данных могут быть сотрудники бухгалтерии, отдела по заключению договоров, и прочих подразделений, которые могут иметь отношение к операциям с валютными ценностями.

База данных должна фиксировать основные операции с иностранной валютой, а именно операции продажи и покупки. Позволять пользователям не только регистрировать операции, но и увидеть суммарные результаты этих операции в виде дохода при переводе денежных сумм из одной валюты в другую.

База данных будет разработана в СУБД MS Access, так как она позволяет создавать реляционные базы данных.

3.1 Описание выбранной СУБД

Реляционная база данных представляет собой множество взаимосвязанных таблиц, каждая из которых содержит информацию об объектах определенного типа.

Наиболее удобной и популярной системой управления базой данных (СУБД), которая позволит реализовать все необходимые задачи по разработке базы данных и программного приложения является продукт компании Microsoft – Access.

Microsoft Access является настольной СУБД реляционного типа. Достоинством Access является то, что она имеет очень простой графический интерфейс, который позволяет не только создавать собственную базу данных, но и разрабатывать простые и сложные приложения. В отличие от других настольных СУБД, Access хранит все данные в одном файле, хотя и распределяет их по разным таблицам.

Access позволяет не только вводить данные в таблицы, но и контролировать правильность вводимых данных. Для этого необходимо установить правила проверки прямо на уровне таблицы. Тогда каким бы образом не вводились данные — прямо в таблицу, через экранную форму или на странице доступа к данным, Access не позволит сохранить в записи те данные, которые не удовлетворяют заданным правилам.

Таблицы баз данных могут включать в себя огромное количество записей, и при этом СУБД обеспечивает удобные способы извлечения из этого множества нужной информации.

В Access возможно создание связей между таблицами, что позволяет совместно использовать данные из разных таблиц. При этом для пользователя они будут представляться одной таблицей.

Устанавливая взаимосвязи между отдельными таблицами, Access позволяет избежать ненужного дублирования данных, сэкономить память компьютера, а также увеличить скорость и точность обработки информации. Для этого таблицы, содержащие повторяющиеся данные, разбивают на несколько связанных таблиц.

Access может поддерживать одновременную работу с базой данных 50 пользователей, при этом все пользователи гарантировано будут работать с актуальными данными.

В настоящее время существует очень много систем управления базами данных. Среди наиболее ярких их представителей можно отметить: Lotus Approach, Borland dBase, Borland Paradox, Microsoft Visual FoxPro, Microsoft Visual Basic. Но я решила остановиться на Microsoft Access, входящее в прикладной пакет Microsoft Office 2003, так как данная СУБД обладает мощными, удобными и гибкими средствами визуального проектирования объектов с помощью Мастеров, что позволяет пользователю при минимальной предварительной подготовке довольно быстро создать полноценную информационную систему на уровне таблиц, запросов, форм и отчетов.

К основным возможностям СУБД Microsoft Access можно отнести следующие:

проектирование базовых объектов - двумерные таблицы с полями разных типов данных.

создание связей между таблицами, с поддержкой целостности данных, каскадного обновления полей и каскадного удаления записей.

ввод, хранение, просмотр, сортировка, изменение и выборка данных из таблиц с использованием различных средств контроля информации, индексирования таблиц и аппарата алгебры логики.

создание, модификация и использование производных объектов (запросов, форм и отчетов).

Интерфейс пользователя MS Access - это комплекс программ, который реализует диалог в процессе работы пользователя с приложением Access. После загрузки MS Access на экране появляется главное окно, в котором размещается окно базы данных. Оно состоит из следующих областей:

строка заголовка;

строка меню;

панель инструментов;

окно базы данных;

строка состояния.

1) В строке заголовка находится системное меню в виде пиктограммы, расположенной слева от названия главного окна: «Microsoft Access».

2) Строка меню содержит группы команд объединенные по функциональному признаку: Файл, Правка, Вид, Вставка, Сервис, Окно, Справка. Команды, содержащие в меню аналогичны командам в редакторах Word, Excel и в других приложениях Office.

3) Панель инструментов. При запуске Access по умолчанию активизируется одна панель инструментов. На панели инструментов расположены наиболее часто используемые команды. Перед созданием БД необходимо ознакомиться с главным меню и панелью инструментов.

4) Окно базы данных имеет панель Объекты, включающую таблицы, запросы, формы, отчеты, страницы, макросы и модули

Таблица - двумерные таблицы, которые используется для хранения данных в реляционных базах данных. Данные хранятся в записях, которые состоят из отдельных полей. Каждая таблица содержит информацию о сущностях определенного типа (например, студентах).

Запрос - средство для отбора данных, удовлетворяющих определенным условиям. С помощью запросов можно выбрать из базы данных только необходимую информацию

Форма - средство, которое позволяет упростить процесс ввода или изменения данных в таблицах БД, что обеспечивает ввод данных персоналом невысокой квалификации.

Отчет - средство, которое позволяет извлечь из базы нужную информацию и представить ее в виде, удобном для восприятия, а также подготовить для распечатки отчет, который оформлен соответствующим образом.

Страницы - страницы доступа к данным представляют собой специальную Web-страницу, предназначенную для просмотра и работы через Интернет или интрасеть с данными, которые хранятся в базах данных Microsoft Access или БД MS SQL Server.

Макрос - набор макрокоманд, создаваемый пользователем для автоматизации выполнения конкретных операций.

Модуль - объект, содержащий программы на языке Visual Basic, применяемые в некоторых случаях для обработки данных.

3.2 Описание технологии ведения базы данных

База данных состоит из взаимосвязанных таблиц, которые наполняются записями. Ведение базы данных подразумевает под собой возможность управления записями: их добавление, изменение, удаление. Реализация данных возможностей возлагается на СУБД.

Существует несколько способов реализации управления базой данных в MS ACCESS. В частности, любое из указанных действий можно выполнить тремя способами:

- через раздел СУБД «Таблицы», производя действия по изменению, добавлению или удалению непосредственно в таблице;

- через раздел СУБД «Формы», выполняя необходимые действия в таблице через интерфейс формы;

- через раздел СУБД «Запросы», выполняя запросы на обновление, добавление или удаление данных.

Наиболее приемлемым и удобным является способ ведения базы данных через интерфейс формы.

Формы (как и таблицы) имеют кнопки перехода по записям, а также кнопку добавления новой записи. Для редактирования записи достаточно перейти на нее, и установив курсор в нужном поле, отредактировать запись в нем. Для удаления записи необходимо выполнить команду главного меню Правка - Удалить запись.

3.3 Проектная часть

Программное приложение должно предоставлять следующие возможности по работе с разрабатываемой базой данных:

- добавление новых данных в каждую таблицу;

- редактирование уже введенных данных;

- предоставлять возможность печати отчетных документов.

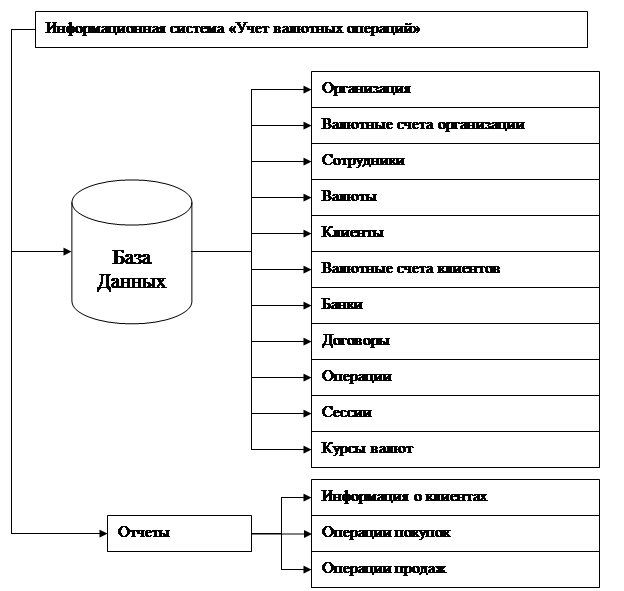

Рисунок 1. Функциональная схема разрабатываемого программного приложения

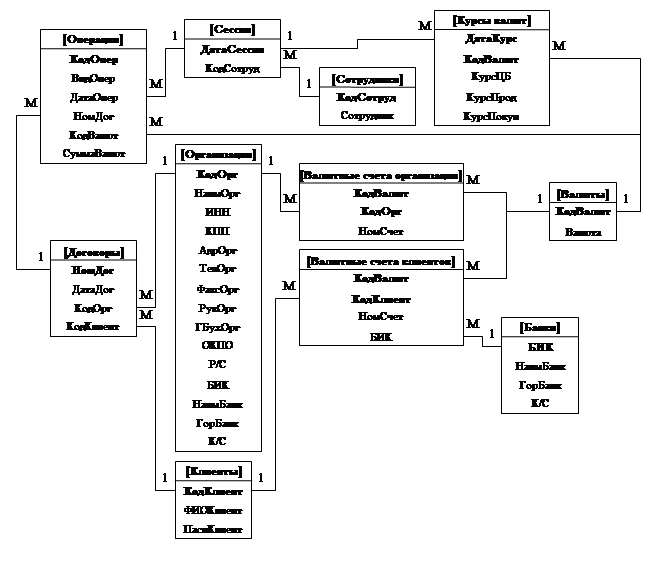

Для разработки системы «Учета валютных операций» необходимо выделить следующие 11 сущностей: ОРГАНИЗАЦИЯ, ВАЛЮТНЫЕ СЧЕТА ОРГАНИЗАЦИИ, СОТРУДНИКИ, КЛИЕНТЫ, ВАЛЮТНЫЕ СЧЕТА КЛИЕНТОВ, БАНКИ, ДОГОВОРЫ, ОПЕРАЦИИ, ВАЛЮТЫ, КУРСЫ ВАЛЮТ, СЕССИИ. Каждая сущность характеризуется группой атрибутов, часть из которых может дублироваться в других сущностях. Для оптимизации данных необходимо провести процедуру нормализации, которая выполняется поэтапно. В результате проведения нормализации можно представить инфологическую модель системы.

Рисунок 2. Инфологическая модель в виде диаграммы «Таблица-связь»

Для начала представим концептуальную схему в виде таблиц. Ниже представлены сущности и их атрибуты виде нескольких таблиц реляционной базы данных (РБД).

Таблица 1. Таблица «Организация»

| Поле |

Данные контрольного примера |

| (*) КодОрг |

1 |

| НаимОрг |

ООО «ВалютОперации» |

| ИНН |

5564789456 |

| КПП |

457963528 |

| АдрОрг |

404000, Россия, Волгоград, пр. Металлургов 12 |

| ТелОрг |

375566 |

| РукОрг |

Селеванов Игорь Павлович |

| ГБухОрг |

Швецова Раиса Сергеевна |

| ОКПО |

65499478 |

| Р/С |

40215300002150000124 |

| БИК |

564985488 |

| НаимБанк |

ОСБ №999 |

| ГорБанк |

Волгоград |

| К/С |

30156200002300014507 |

Таблица 2. Описание логической структуры таблицы «Организация»

| Поле |

Тип данных |

Ограничения |

| (*) КодОрг |

Счетчик |

Последовательное Уникальное |

| НаимОрг |

Текстовый (255) |

Не более 255 символов |

| ИНН |

Текстовый (10) |

10 цифр |

| КПП |

Текстовый (9) |

9 цифр |

| АдрОрг |

Текстовый (255) |

Не более 255 символов |

| ТелОрг |

Текстовый (20) |

Не более 20 символов |

| РукОрг |

Текстовый (50) |

Не более 50 символов |

| ГБухОрг |

Текстовый (50) |

Не более 50 символов |

| ОКПО |

Текстовый (8) |

8 цифр |

| Р/С |

Текстовый (20) |

20 цифр |

| БИК |

Текстовый (9) |

9 цифр |

| НаимБанк |

Текстовый (50) |

Не более 100 символов |

| ГорБанк |

Текстовый (20) |

Не более 100 символов |

| К/С |

Текстовый (20) |

20 цифр |

Таблица 2. Таблица «Валютные счета клиентов»

| Поле |

Контрольный пример 1 |

Контрольный пример 2 |

| (*) КодВалют |

1 |

2 |

| (*) КодКлиент |

1 |

1 |

| НомСчет |

40231361000050604000 |

40222231300000313200 |

| БИК |

516131361 |

516131361 |

Таблица 10. Описание логической структуры таблицы «Валютные счета клиентов»

| Поле |

Тип данных |

Ограничения |

| (*)КодВалют |

Числовой |

Индексное |

| (*) КодКлиент |

Числовой |

Индексное |

| НомСчет |

Текстовый (20) |

20 символов |

| БИК |

Текстовый (9) |

9 символов |

Таблица 3. Таблица «Операции»

| Поле |

Контрольный пример 1 |

Контрольный пример 2 |

| (*) КодОпер |

5 |

6 |

| ВидОпер |

Покупка |

Продажа |

| ДатаОпер |

05.05.2009 |

06.06.2009 |

| НомДог |

2 |

2 |

| КодВалют |

1 |

2 |

| СуммаВалют |

100,00 |

200,00 |

Таблица 16. Описание логической структуры таблицы «Операции»

| Поле |

Тип данных |

Ограничения |

| (*) КодОпер |

Счетчик |

Последовательное, уникальное |

| ВидОпер |

Текстовый |

Список значений |

| ДатаОпер |

Дата/время |

Краткий формат |

| НомДог |

Числовой |

Длинное целое |

| КодВалют |

Числовой |

Длинное целое |

| СуммаВалют |

Числовой |

Денежный |

Таблица 4. Таблица «Валюты»

| Поле |

Контрольный пример 1 |

Контрольный пример 2 |

| (*)КодВалют |

1 |

2 |

| Валюта |

Доллар США |

Евро |

Таблица 18. Описание логической структуры таблицы «Валюты»

| Поле |

Тип данных |

Ограничения |

| (*)КодВалют |

Счетчик |

Последовательное, Уникальное |

| Валюта |

Текстовый (50) |

Не более 50 символов |

Таблица 5. Таблица «Курсы валют»

| Поле |

Контрольный пример 1 |

Контрольный пример 2 |

| (*) ДатаКурс |

05.05.2009 |

05.05.2009 |

| (*) КодВалют |

1 |

2 |

| КурсЦБ |

30,29 |

40,00 |

| КурсПрод |

30,90 |

41,50 |

| КурсПокуп |

30,00 |

39,20 |

Таблица 20. Описание логической структуры таблицы «Курсы валют»

| Поле |

Тип данных |

Ограничения |

| (*) ДатаКурс |

Дата/время |

Краткий формат |

| (*) КодВалют |

Числовой |

Длинное целое |

| КурсЦБ |

Денежный |

4 знака после запятой |

| КурсПрод |

Денежный |

4 знака после запятой |

| КурсПокуп |

Денежный |

4 знака после запятой |

Далее следует описание запросов к базе данных.

В разрабатываемой базе данных запросы служат для выборки информации, которая будет представлена в отчетах.

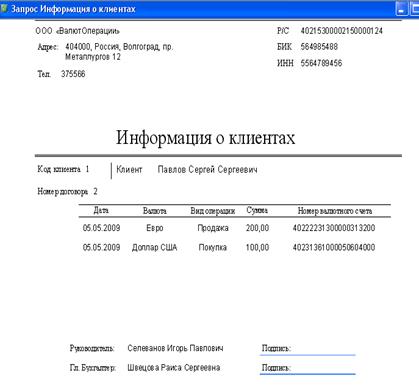

Запрос « Информация о клиентах». Назначение данного запроса собрать всю информацию о клиентах.

Он должен содержать в себе следующие данные:

из таблицы КЛИЕНТЫ: Код клиента и ФИО клиента.

из таблицы ДОГОВОРЫ: Номер договора и Дата договора.

из запроса ВАЛЮТЫ: Валюта.

из таблицы ОПЕРАЦИИ: Вид операции и Сумма в валюте.

из запроса ВАЛЮТНЫЕ СЧЕТА КЛИЕНТОВ: Номер счета.

из таблицы ОРГАНИЗАЦИЯ: Наименование организации, ИНН, Адрес организации, Телефон организации, Расчетный счет, БИК, Руководитель организации, Главный бухгалтер организации.

Условия выборки нет.

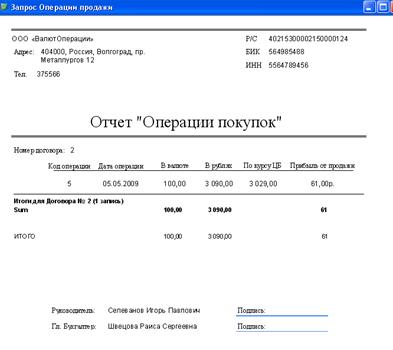

Запрос « Операции покупок». Данный запрос формирует список операций по покупке валюты. Запрос выводит общую сумму в валюте на один договор, а также подсчитывает прибыль организации. Запрос содержит следующие данные:

из таблицы ДОГОВОРЫ: Номер договора.

из таблицы ОПЕРАЦИИ: Код операции, Вид операции, Дата проведения операции, Сумма в валюте.

из таблицы ОРГАНИЗАЦИЯ: Наименование организации, ИНН, Адрес организации, Телефон организации, Расчетный счет, БИК, Руководитель организации, Главный бухгалтер организации.

Условий для выборки есть: [ОПЕРАЦИИ].[Вид операции] = «Покупка».

Вычисляемые поля:

Сумма в рублях = [ОПЕРАЦИИ].[СуммаВалют] * [КУРСЫ ВАЛЮТ].[КурсПрод];

Сумма по курсу ЦБ = [ОПЕРАЦИИ].[СуммаВалют] * [КУРСЫ ВАЛЮТ].[КурсЦБ];

Прибыль от продажи = [Сумма в рублях] - [Сумма по курсу ЦБ]

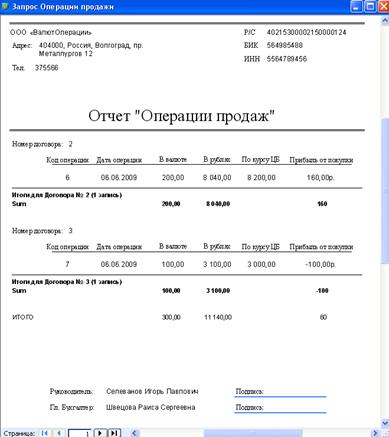

Запрос « Операции продажи». Данный запрос формирует список операций по продаже валюты. Запрос выводит общую сумму в валюте на один договор, а также подсчитывает прибыль организации. Запрос содержит следующие данные:

из таблицы ДОГОВОРЫ: Номер договора.

из таблицы ОПЕРАЦИИ: Код операции, Вид операции, Дата проведения операции, Сумма в валюте.

из таблицы ОРГАНИЗАЦИЯ: Наименование организации, ИНН, Адрес организации, Телефон организации, Расчетный счет, БИК, Руководитель организации, Главный бухгалтер организации.

Условий для выборки есть: [ОПЕРАЦИИ].[Вид операции] = «Продажа».

Вычисляемые поля:

Сумма в рублях = [ОПЕРАЦИИ].[СуммаВалют] * [КУРСЫ ВАЛЮТ].[КурсПокуп];

Сумма по курсу ЦБ = [ОПЕРАЦИИ].[СуммаВалют] * [КУРСЫ ВАЛЮТ].[КурсЦБ];

Прибыль от продажи = [Сумма по курсу ЦБ] - [Сумма в рублях].

Таким образом, схема функциональной структуры приложения будет выглядеть следующим образом:

![]()

Рисунок 32. Схема функциональной структуры приложения.

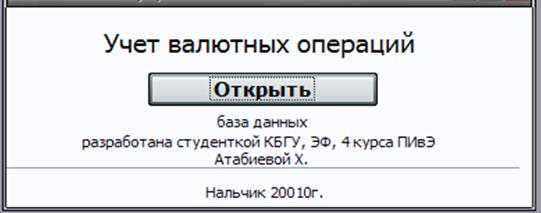

3.4 Описание принципа работы программы

Разработка формы заставки и её применение является неотъемлемой частью каждой базы данных. Форма заставки должна пояснять пользователю с чем он собирается работать. Также, на форме заставке представлена информация о разработчике базы данных. Её запуск осуществляется автоматически, сразу же после открытия файла базы данных.

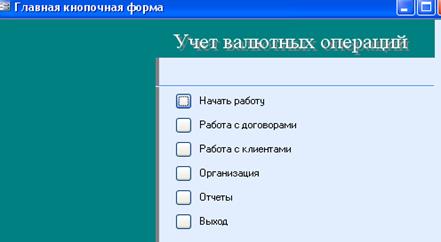

Рисунок 3. Форма «Заставка»

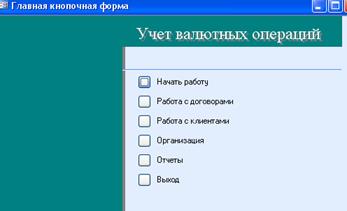

При нажатии на кнопку «Открыть», появляется главная кнопочная форма разработанной информационной системы. Кнопочная форма предназначена для предоставления пользователю удобной навигации по всем формам базы данных, которые сгруппированы по видам работ и отображают реализацию функциональной схемы приложения.

Кнопочная форма представляет собой несколько форм, одна из которых называется главной кнопочной формой, а остальные называются вторичными.

Переходы между формами осуществляются посредством кнопок, которые они содержат. Такой метод работы с базой данных позволяет полностью скрыть её структуру, и акцентировать внимание пользователя только на работе с ней.

Рисунок 4.Главная кнопочная форма

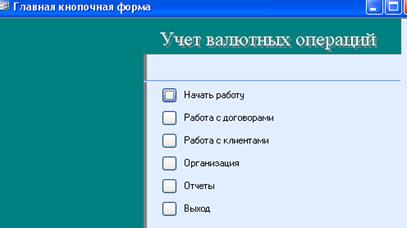

Для открытия базы данных запустите файл «Учет валютных операций.mdb».

После открытия приложения MS ACCESS на экране появится форма «Заставка». Нажатие на кнопку «Открыть» откроет главную кнопочную форму.

Пункты главной кнопочной формы открывают вторичные кнопочные формы, таким образом, структурно разделяя виды работ с базой данных.

Рисунок 5. Главная кнопочная форма

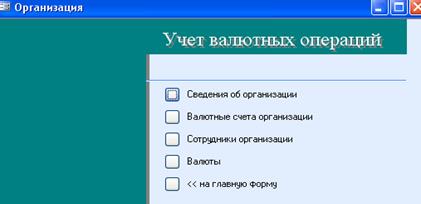

Если база данных пуста, то в первую очередь необходимо занести сведения об организации, где данная ИС будет применяться. Сделать это можно на кнопочной форме «Организация», выбрав одноименный пункт на главной кнопочной форме.

Рисунок 6. Вторичная кнопочная форма «Организация»

В базу данных следует внести следующие данные об организации через соответствующие формы:

- Реквизиты организации;

- Валютные счета организации;

- Сотрудники организации;

- Валюты, с которыми работает организация.

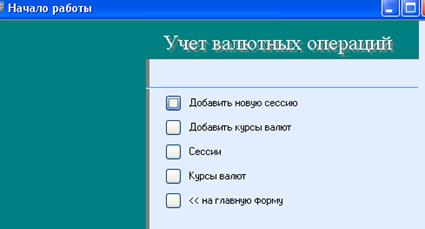

Так как предметная область предполагает поставку данных ежедневно, по этой причине в базе данных была реализована функция открытия сессии работы с ней. Сессию может открыть только один работник. Сессия открывается только на один день. После её открытия, необходимо внести данные о курсах валют на дату, на которую и была открыта сессия. Это можно сделать на вторичной форме «Начало работы»:

Рисунок 7. Вторичная кнопочная форма «Начало работы»

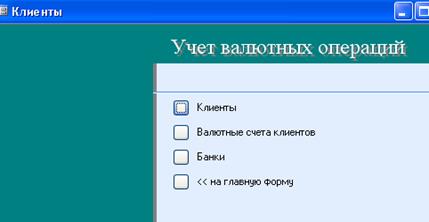

После открытия сессии, можно приступать к работе с клиентами. Для этого открой те вторичную форму «Клиенты», и заполните её новыми клиентами. Каждый клиент должен иметь столько же валютных счетов, сколько валют он будет использовать во взаимодействии с организацией. Каждый валютный счет относится к какому либо банку, сведения о котором также нужно внести в базу данных.

Рисунок 8. Вторичная кнопочная форма «Клиенты»

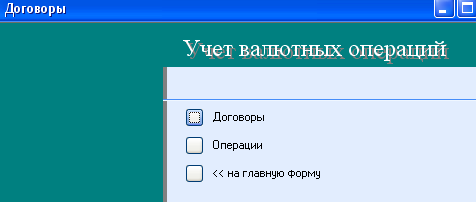

После внесения сведений о клиентах, можно приступить к работе с договорами. Один договор может содержать несколько операций, на покупку либо продажу валютных ценностей.

Рисунок 9. Вторичная кнопочная форма «Договоры»

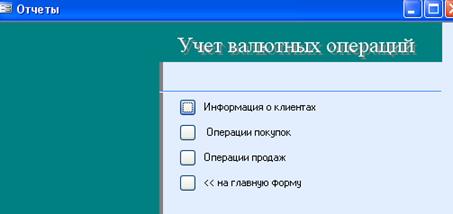

В программе создана возможность распечатки ряда отчетов. Получить к ним доступ можно через вторичную кнопочную форму «Отчеты».

Рисунок 10. Вторичная кнопочная форма «Отчеты»

В базе данных было разработано три отчета: отчет «Информация о клиентах», отчет «Операции покупок» и отчет «Операции продаж».

Каждый из выходных документов основан на одноименном запросе к базе данных. Соответственно и содержание выходных документов будет результат выполнения запроса. Выходные данные и их источники были подробно описаны выше.

Ниже представлены выходные документы.

Рисунок 29. Отчет «Информация о клиентах»

Рисунок 30. Отчет «Операции покупок»

Рисунок 31. Отчет «Операции продаж»

Чтобы закрыть приложение, можно воспользоваться кнопкой главной кнопочной формы «Выход».

Рисунок 32. «Выход» на главной кнопочной форме

ЗАКЛЮЧЕНИЕ

В заключении хочется отметить, выполнение всех банковских операций, связанных с иностранной валютой, требует особого умения, и не случайно западные бизнесмены называют валютные операции не наукой, а искусством, которым должен обладать каждый банк, желающий добиться успеха в международном бизнесе.

Рассмотренные нами понятия валютного регулирования помогут специалистам банковской структуры правильно подойти к проблеме механизма проведения валютных операций.

В ходе курсовой работы была разработана база данных для учета валютных операций, которые могут производиться в разного рода организациях, которые взаимодействуют с валютными ценностями. Для реализации этой задачи был рассмотрен упрощенный документооборот и основные операции над валютой.

На основе данных документов и деятельности связанной с ними были выявлены 11 сущностей связанных между собой.

Для реализации базы данных в физической модели была выбрана СУБД MS ACCESS. С её помощью были созданы таблицы, запросы и отчеты.

Количество созданных таблиц и форм совпадает, и равно количеству определенных сущностей.

Были созданы 3 запроса для выборки данных, на которых основаны отчеты. Запросы содержат выборку из большого количества таблиц и имеют вычислительные поля, которые позволяют создавать некоторые результирующие данные по деятельности предприятия.

Созданы три отчета. Каждый из них имеет вид форматированного документа, и может быть применен в официальном документообороте предприятия.

Для объединения всех форм и организации удобной навигации для пользователя, были созданы 6 кнопочных форм, предоставляющие доступ к выполнению разного рода задач.

Также была разработана форма «Заставка», для предоставления пользователю информации о базе данных и её разработчике.

СПИСОК ЛИТЕРАТУРЫ

1. Золотова С.И. Практикум по Access, Москва,ФиС,2001 с.

2. Иванеева Л.В. Методические указания к курсовому проектированию по дисциплине «Базы данных». РУК, Волгоградский кооперативный институт, 2007г.

3. Кузнецов В.В. Проектирование баз данных. Учебное пособие. Часть 1 – М.: ИКЦ «Маркетинг», МУПК, 2001. – 58с.

4. Назаров В.В. Базы данных. Проектирование и реализация: Практикум по курсу / Московский государственный университет экономики, статистики и информатики – М., 2004. – 21 c.

5. Информатика. Учебник для студ. вузов/ Под ред. Н.В. Макаровой, М.: ФиС, 2000 г. — 247с.

6. Кузнецов В.В. Базы данных: Практикум. Часть 2 – М.: МУПК, 2003г. – 56с.

7. Базы данных. Учебник для высших учебных заведений/ Под ред. А.Д. Хомоненко: СПб «Корона», 2002 г. — 266с.

8. Е.Б.Ширинская. Операции коммерческих банков и зарубежный опыт. Москва:Экономика, 1993 г.

9. Под ред. Проф. В.М. Родионовой. Финансы. Москва: Финансы и статистика,1993г.

10. А.С. Моляков. Финансы предприятий. Москва:Финансы и статистика, 1999г.

11. Усоскин В.М. Современный коммерческий банк: управление и операций. Москва: Визар-Ферро, 1994г.

12. Мак Нотон Д. Банки на развивающиеся рынках. Т.1-2. Москва: Финансы и статистика, 1994 г.

13. Четыркин Е.М. Методы финансовых и коммерческих расчетов. Москва: Дело,1992 год.

14. Законом Российской Федерации «О валютном регулировании и валютном контроле» от 10 декабря 2003 года, № 173-ФЗ.

15. А.И.Потемкин «Валютный рынок и его организация» Финансы в Сибири №5 с.19 1995г.

16. Свиридов О. Ю. Банковское дело: Экспресс-справочник для студентов ВУЗов. – 2-е изд., исправл. и доп. – М.: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2007. – 272 с.

17. Жарковская Е. П. Банковское дело: Учебник. – М.: Омега-Л, 2006. – 476 с.

18. Валютный рынок и валютное регулирование - М.: Издательство БЕК, 1996.

19. И.Т.Балабанов Валютные операции - М.: Финансы и статистика, 1993.

20. Валютные операции: бухгалтерский учет, банковский и таможенный контроль N7./Серия Библиотека делового человека/ 1994.

21. Электронные брокерские системы на валютном рынке. Автор Надежда Ларина. «Валютный спекулянт» № 11, 2002