Иностранные инвестиции в Сибири

СОДЕРЖАНИЕ: Инвестиции По предмету Финансы предприятий Выполнила: Королева Соня гр.Ф-94-1 Проверил: Аюшиев А.А. 1997г План. Введение. 1. Международный опыт привлечения иностранных инвестиций.

Инвестиции

По предмету Финансы предприятий

Выполнила: Королева Соня гр.Ф-94-1

Проверил: Аюшиев А.А.

1997г

План.

Введение.

1. Международный опыт привлечения иностранных инвестиций.

2. Иностранные инвестиции: их место и роль в экономике России.

2.1 Необходимость привлечения иностранных инвестиций.

2.2. Приток иностранного капитала: состояние и тенденции.

2.3.Развитие региональных рынков иностранных инвестиций .

2.3.1 Иностранные инвестиции в Сибири.

3. Меры по привлечению иностранных инвестиций.

Заключение.

Список использованной литературы.

Введение.

Использование иностранных ресурсов для развития национального хозяйства становится все более важной характеристикой современной эпохи. Особенно большой размах этот процесс получает в ходе интернационализации и глобализации производства и экономического обмена между государствами. Если обратиться к истории, то и “экономическое чудо”, случившееся с послевоенной Германией, и блистательное восстановление хозяйства Японией, и стремительный выход на мировую арену Южной Кореи обусловлены во многом привлечением иностранного капитала. Постепенно в процесс привлечения иностранных инвестиций включается и реформирующаяся экономика России. Движущими мотивами являются как растущие объемы межгосударственных перемещений капитала, так и острая потребность страны в мобилизации валютных ресурсов из-за рубежа для улучшения платежного баланса и преодоления инвестиционного спада.

В настоящее время собственные возможности накоплений российских предприятий за счет прибыли и амортизации ограничены и не могут удовлетворить полностью спрос на инвестиции.

Российский банковский капитал предпочитает финансировать отрасли с высокой скоростью оборота капитала. Кроме того, банковский кредит является, как правило, краткосрочным и дорогостоящим.

Источником накоплений могут быть также кредиты иностранных государств, а также международных кредитно- финансовых организаций. Но такие кредиты малодоступны предприятиям отраслей материального производства. Они также увеличивают национальный долг, обостряют дефицит государственного бюджета, требуют определенных гарантий.

В этих условиях необходимо использовать такой источник накоплений, как иностранные инвестиции, которые уже давно стали закономерностью мирового хозяйства и активно используются многими государствами для развития национальных экономик.

1. Международный опыт привлечения иностранных инвестиций.

Два вопроса: особенности движения международного капитала из промышленно развитых государств в развивающиеся страны, и анализ политики отдельных стран по привлечению иностранных капиталовложений, служат базой для рассмотрения проблем, стоящих на пути привлечения иностранных ресурсов в экономику России.

Ведущими мировыми тенденциями 90-х годов стали:

- усиливающаяся интеграция национальных, региональных и глобальных финансовых рынков;

- опережающий рост операций с легко ликвидными ценными бумагами, акциями, облигациями и т.п.;

- либерализация межгосударственного перелива капиталов;

- растущая конкуренция заемщиков и применение ими “пакета” мер по привлечению инвесторов.

Совокупное действие этих тенденций внесло весомый вклад в рост объема трансграничных инвестиций. По данным Bank for International Sattlement, валовой отток капитала из развитых стран ( в другие- развитые, развивающиеся и бывшие социалистические страны) достиг в 1993 году 850 млрд.долларов по сравнению со среднегодовым объемом в 1985- 93 годах в 500 млрд. и в первой половине 80-х годов - 100 млрд. Долларов. [5]

1.1. .

Анализ в региональном и страновом разрезах позволяет выделить некоторые внутренние предпочтения с точки зрения иностранного капитала. Это прежде всего рациональная макроэкономическая политика и наличие международно признанной программы экономической реформы и/ или стабилизации, высокий кредитный рейтинг, прибыльность инвестированного капитала в долговременном плане, уровень внешней задолженности . Среди внешних, независимых от принимающей стороны факторов, наибольшее влияние на рост притока капитала оказывают снижение процентных ставок на международных рынках и спад деловой активности в развитых государствах. Оба эти фактора действуют циклично, в то время как внутренние стимуляторы являются продуктом экономической политики страны- импортера капитала и должны базироваться на долговременной основе.

Названные критерии имеют первостепенное значение, так как, согласно некоторым эмпирическим расчетам, они доминируют при принятии решений инвесторами по отношению к странам Юго- Восточной Азии; в Латинской Америке они определили порядка 50 процентов всех решений об инвестициях.

В 90- е годы приобрели более или менее четкие очертания тенденции движения потоков капитала из развитых стран в развивающиеся, а также их состав:

1.Региональные объединения способствуют “притяжению” капитала.

Соглашение о Североамериканской зоне свободной торговли (НАФТА) усилило как торговые отношения Мексики с США, так и играло далеко не последнюю роль в предоставлении гигантской финансовой помощи правительством США в дополнение к рекордному резервному кредиту МВФ.

Число свободных экономических зон в Латинской Америке превысило 80. Особо важную роль они играют в ряде центрально-американских стран, в частности Мексики, что обусловлено в первую очередь положениями таможенного законодательства США, по которым импортная пошлина при обработке и сборке американских компонентов производства взымается лишь с добавленной за рубежом стоимости.

ЕС поддерживает в качестве помощи развитию постоянный поток ресурсов в рамках Ломейских конвенций. В советское время подобная тенденция имела место и в СЭВ. По общему объему притока частного капитала за 1989- 1993 годы в региональном разрезе лидировал Азиатско- Тихоокеанский регион (АТР)- 40 %, Латинская Америка и Карибский бассейн- 30, Европа и Центральная Азия- 22, остальные районы- 8 %.

2. Высока степень страновой концентрации, особенно в потоках частного капитала.

1.2 ( ).

В 1993 году приток иностранных ресурсов в 12 развивающихся странах превысил 10 млрд. долларов в каждую, и на них приходилось 78 % всего притока частного капитала. По абсолютным показателям полученных ресурсов лидируют Китай и Мексика, а в расчете на душу населения (1989- 1993)- Венгрия и Малайзия.

Высокие производственные издержки на родине заставляют крупные концерны переносить свое производство в страны с дешевой рабочей силой. Кроме того, большое значение приобретает и другой мотив для инвестиций, особенно в области производства потребительских товаров- достаточно емкий рынок сбыта.

Независимо от побудительных причин прямые инвестиции Запада в эти бурно развивающиеся страны нарастают. В отличие от стран СНГ, и России в частности, эти государства считаются политически стабильными и реформаторскими.

3. Продолжается изменение соотношения между государственным и частным капиталом в пользу последнего.

В 1994 году оно составило 1:3 по сравнению с 1,3:1 в 1990 году. Страны среднего уровня развития - более надежные заемщики- получают ресурсы, в основном, через международные рынки капиталов, в то время как наименее развитые страны- в рамках государственных программ. Исключение- Индия и Китай, причем на долю последнего в 1993 году пришлось 84 % всего прироста прилива частного капитала. В 1991 году доля частного капитала в общем объеме притока капитала впервые достигла 50 %, и в настоящее время составляет 70- 75 % , причем более 2/3 всех потоков идут по схеме “частный капитал развитых государств- частно- предпринимательский сектор развивающихся стран”.

4. Наметились различия между странами в отношении сроков привлекаемых кредитов.

Так, в 1991- 93 годах Китай и Республика Корея привлекали преимущественно долгосрочные капиталы (доля краткосрочных капиталов составила лишь 15 % всей суммы новых заимствований). За этот же период примерно 65 % заимствований Мексики были краткосрочными; в Аргентине, Малайзии и Таиланде это соотношение составило примерно 50:50.

5. Новым явлением стало активное участие иностранного капитала в приватизации.

Только в 1993 году на эти цели было израсходовано около 11 млрд.долларов.{13} Основная форма- прямые иностранные инвестиции- около 2/3. Однако последние 3- 4 года быстро увеличиваются и портфельные инвестиции в приватизацию.

В 1988- 93 годах 25 процентов доходов развивающихся стран в процессе приватизации были получены за счет притока иностранного капитала, остальная часть была представлена внутренними инвестициями и конверсией части внешней задолженности в акции. В последующие годы участие иностранного капитала в приватизации стало более значительным.

В большинстве стран национальное законодательство по приватизации не делает различий между иностранными и национальными компаниями.

В отдельных государствах (Перу, Тринидад и Тобаго, Эквадор) все отрасли национальной экономики открыты для иностранных инвестиций. Однако чаще всего диапазон “закрытых отраслей” при их значительном сокращении все же остается довольно обширным. Наиболее типичными отраслями, закрытыми для иностранного капитала, являются средства массовой информации, денежная эмиссия, оборона и государственная безопасность, атомная энергетика и отдельные виды транспорта.

Практически повсюду иностранные инвесторы получили равные с местными права по реализации внешнеэкономической деятельности, хотя отдельные ограничения сохраняются: в Гайане право на вывоз золота предоставляется иностранным компаниям при условии реализации части его государственному Комитету по золоту.

Иностранные партнеры активно привлекаются для участия в концессиональной форме приватизации, когда предприятие, формально оставаясь в государственной собственности, переходит на длительный срок (до 30 лет) в концессию частных фирм, а государственные органы в течение действия контракта не вмешиваются в работу предприятия.

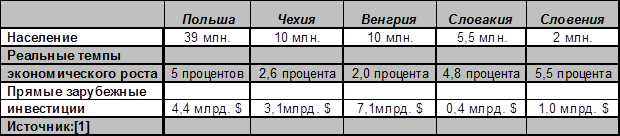

Однако, несмотря на всю привлекательность участия иностранных компаний в приватизации, появились сведения о возможности и его неблагоприятного воздействия даже при небольшой величине. Так, в расчете на душу населения размер иностранных инвестиций в Польше в 13 раз меньше, чем в Венгрии. Однако, Польша встретилась с определенными трудностями. Холдинг АББ скупил контрольный пакет акций завода турбогенераторов. В результате изменения производственной программы Польша потеряла возможность осуществлять комплексные поставки энергооборудования и строить электростанции под ключ в зарубежных странах, на чем она раньше специализировалась. Скупка группой иностранных фирм предприятий моющих и чистящих средств (2/3 объема производства в стране) привела к падению выпуска при росте импорта из материнских компаний.

В России в связи с переходом от ваучерной к денежной приватизации вопрос о привлечении средств зарубежных инвесторов становится более актуальным. Прежде всего необходимо четкое законодательное определение в каких отраслях и в каком процентном соотношении возможно участие иностранных претендентов.

6. Существенно меняется структура частных иностранных инвестиций в развивающиеся страны.

1.3. ( )

Кредиты коммерческих банков выросли в 1991-1992 годах, но в 1993 году поток принял обратное направление в связи с наступлением сроков погашения ранее выданных кредитов, которые предоставлялись, как правило, под конкретные проекты странам среднего уровня развития. Решающий фактор предоставления банковских кредитов и величины спрэда- кредитный рейтинг страны.

Бурный всплеск размещения облигаций- одно из наиболее примечательных явлений в притоке иностранных ресурсов в развивающиеся страны. Наряду со специфическими потребностями этих стран данное явление представляет собой часть процесса глобальной интеграции финансовых рынков.

Большинство облигаций развивающихся стран (до 80 процентов) деноминировано в долларах, затем следуют иены и немецкие марки. Валовой выпуск облигаций особенно резко вырос в 1993 году. И здесь была высокой концентрация: на 10 стран с высоким рейтингом в 1993 году пришлось 90 процентов всех размещенных третьим миром облигаций.

Особое место занимают т.н. конвертируемые облигации, условия которых предусматривают право инвестора приобрести по истечению срока займа акции на сумму, равную займу.

В целом за 1994 год развивающиеся страны разместили на международных рынках облигаций примерно на 50 млрд. долларов. Единичный объем выпуска в среднем сократился до 150 млн. долларов, а сроки погашения- до менее 5 лет. [14]

Среди бывших социалистических стран в Европе наибольшую активность в размещении облигаций проявила Венгрия. За 1993 и 8 месяцев 1994 года она провела 25 выпусков облигаций примерно на 5,8 млрд. долларов со сроком погашения от 5 до 10 лет. В Азии особо активен был Китай, который разместил 37 выпусков на общую сумму порядка 6,3 млрд., долларов на срок от 3 до 10 лет. [7]

Чистые прямые иностранные инвестиции в развивающиеся страны продолжали расти в 1993 и даже в 1994 году. За 1991- 1994 годы на них приходилось 37 процентов всего их мирового объема. Самым крупным получателем прямых иностранных инвестиций был Китай. Доля стран Центральной и Восточной Европы составила порядка 10 процентов.

1.4. .

Новым в 90- е годы является то, что рост прямых иностранных инвестиций вызван не столько циклическими, сколько структурными факторами. В 90- е годы усилилась и тенденция изменения направления потоков прямых иностранных инвестиций из добывающей и обрабатывающей промышленности в сферу современных услуг, таких как телекоммуникации, транспорт, банковское дело, приватизируемое коммунальное хозяйство. Все это дает основания полагать, что в обозримом будущем можно рассчитывать на дальнейшее увеличение прямых инвестиций, доля которых в 1994 году составила более 45 процентов всего притока частного иностранного капитала.

Прямые иностранные инвестиции четко реагируют на последовательные экономические реформы и рост душевого дохода в странах приложения, устранение препятствий межстрановым потокам капитала, программы урегулирования внешнего долга. Крупнейшим в мире объектом приложения прямых иностранных инвестиций стал Китай (26 млрд. долларов в 1993 году и примерно такой же объем в 1994 году). Привлекательным для иностранных инвесторов было: стабильная политическая и социальная ситуация, емкий рынок, высокие темпы экономического роста, более низкая заработная плата по сравнению с другими азиатскими странами, либерализационные меры начала 90- х годов, новое законодательство о налогообложении филиалов иностранных предприятий.

Особой формой привлечения зарубежных портфельных инвестиций является выпуск компаниями своих акций на зарубежных биржах, прежде всего Нью- Йоркской. С 1990 года основной объем акций, размещаемых на зарубежных рынках капитала, осуществляется в виде ADR или GDR (приложение 1).

Во многих странах создана комплексная правовая база для функционирования иностранного капитала. Её составной частью становятся двусторонние соглашения с иностранными государствами о взаимном поощрении и защите зарубежных инвестиций . В 90- е годы Аргентина заключила подобные соглашения с 19 странами, Чили- с 14, Боливия и Уругвай- с 11.

Важным мероприятием по привлечению иностранного капитала стало значительное упрощение процедуры регистрации. Так, в Доминиканской Республике с введением автоматической регистрации предприятий с иностранными инвестициями ЦБ страны обязан зарегистрировать их в течение 60 дней. К настоящему времени принцип автоматической регистрации провозглашен в законодательстве большинства стран.

Кроме того, с начала 90- х годов во все большем числе развивающихся стран демонополизация резко расширила привлечение иностранного капитала на условиях BOT (build- operate- transfer), по которым зарубежные фирмы получают право на строительство и владение предприятий, продукция которых на долгосрочной основе (15-20) лет продается государственным компаниям. В Мексике и странах Центральной Америки компании США стали первыми партнерами, приступившими в 1993-1995 годах к строительству электростанций в этих государствах.

Таким образом из международного опыта Россия может сделать для себя три основных вывода.

1. Иностранный капитал должен служить дополнительным средством к внутренним капвложениям. Низкий уровень национального накопления, сложившийся почти во всех странах континента кроме Чили, заставляет их в чрезмерной степени полагаться на приток средств из-за рубежа и прибегать к помощи краткосрочных капиталов спекулятивного характера. На подобные шаги неизбежно будет вынуждена идти и Россия, пока в стране не возрастут внутренние инвестиции.

2. Отмеченное обстоятельство определяет и общую стратегию режима деятельности иностранного капитала. Чили, явившаяся пионером в области либерализации политики по отношению к нему, в настоящее время в связи с меньшей потребностью в зарубежных средствах проводит более жесткую политику, чем другие, особенно в области портфельных инвестиций. В современных условиях России целесообразно идти на более льготный режим, за исключением откровенно спекулятивного капитала.

3. При всей важности действенной политики по отношению к иностранному капиталу его массовый приток начнется только в случае стабилизации экономики. Своевременная подготовка правовой и организационной базы деятельности иностранных инвесторов способна положительно повлиять на масштабы и составляющие этого притока.

2. Иностранные инвестиции: их место и роль в экономике России.

2.1 Необходимость привлечения иностранных инвестиций.

В странах, испытывающих кризис платежеспособности, иностранные инвестиции, в частности прямые, рассматриваются в качестве источника, альтернативного ссудному капиталу. Это обусловлено тем, что доходы по этим инвестициям формируются в результате предпринимательской деятельности и размеры переводимых за рубеж ресурсов зависят от ее результатов.

По причинам главным образом идеологического характера иностранные инвестиции получили доступ в СССР лишь в 1987 году. Согласно законодательным актам, принятым в январе того года, участие иностранного капитала разрешалось только в форме СП. Доля иностранного партнера не могла превышать 49 %. В 1990 г. иностранные инвесторы получили право создавать предприятия со 100%- ным участием. В июле 1991 г. были приняты Основы законодательства об иностранных инвестициях. Согласно последнему действующему и в настоящее время закону[1] иностранные инвесторы имеют право осуществлять инвестирование на территории России в разных формах: долевое участие в предприятиях, создаваемых совместно с юридическими лицами и гражданами России; создание предприятий, полностью принадлежащих иностранным инвесторам, а также филиалов иностранных компаний; покупка предприятий, зданий, паев, акций, облигаций и т.п.; приобретение прав пользования землей и иными природными ресурсами; иная деятельность по осуществлению инвестиций, включая предоставление займов, кредитов, имущества и имущественных прав.

Необходимость привлечения иностранных производственных инвестиций в экономику России продиктована рядом долговременных объективных причин. В среднем по России доля собственных средств предприятий в инвестициях составляет порядка 60- 63 %. Остальная часть должна привлекаться из внешних источников. К ним, прежде всего, относятся- иностранные предприниматели, российские финансовые институты и само государство.

Существует несколько оценок потребности российской экономики в иностранных инвестициях: 150 млрд.долл. для первичной модернизации ключевых секторов производства- нефтяной промышленности (50 млрд.долл.), обрабатывающей (50- 60 млрд.долл.), металлургия (20 млрд.долл.), оборонных отраслей (20-30 млрд.долл.)- до конца текущего десятилетия.; 2500 млрд. долл. на предстоящее 15- летие и,наконец, более скромные цифры, названные Е.Ясиным для того же периода- 800-900 млрд. В результате Россия смогла бы на новой, более современной базе восстановить свои позиции в мировом хозяйстве в качестве крупной индустриальной страны со средним уровнем экономического развития и удовлетворительными стандартами жизни населения. Сам масштаб требуемых для этого капитальных затрат свидетельствует о необходимости притока средств извне.

Современное состояние экономики России не стимулирует коммерческие банки к осуществлению вложений в производственную сферу. К тому же имеющиеся оценки говорят о том, что самые крупные коммерческие банки даже при максимально благоприятных условиях способны одновременно вложить в отдельные проекты в среднем не более 20 млн. долларов и, как исключение,- до 40 млн. Долларов.

[1] Закон РСФСР от 4 июля 1991 года “Об иностранных инвестициях в РСФСР”.

[Т1] Государство тоже можно рассматривать как потенциального инвестора. Но сегодня рассчитывать на материальную поддержку государства, то есть на прямое финансирование промышленности пока не приходится- у него свои трудности с бюджетом. Единственное, что может государство сделать, это провести еще одну волну приватизации.

Определенное представление об эффективности использования иностранного капитала в производственной сфере и в экспорте дают следующие данные.

1. По состоянию на середину 1995 года в России зарегистрировано более 16 тыс. предприятий с иностранными инвестициями. [5] Примерно полуторное превышение экспорта предприятий с иностранными инвестициями над импортом обеспечивает их “валютную самоокупаемость” и способствует реинвестициям в экономику, исходя из стратегической задачи закрепления на российском рынке (нефтяные и электронные компании, производители продовольствия). В 1994 году 82 % рублевых иностранных инвестиций (72 млрд. рублей - без учета коммерческих банков и приватизации предприятий) состояли в основном из реинвестированной прибыли, причем осуществлены они был в виде прямых инвестиций.[5]

2. Согласно данным Я.Уринсона, заместителя министра экономики, производительность на предприятиях с иностранными инвестициями в 1,5- 2 раза выше, чем на аналогичных отечественных предприятиях. Согласно другим данным, она была почти в 7 раз выше средней по народному хозяйству. Велики разрывы и по фондоотдаче, но она на 42 % больше, чем на чисто российских предприятиях.

3. Большая часть произведенной продукции совместных предприятий реализуется на внутреннем рынке, вынуждая отечественных производителей уделять больше внимания повышению качества продукции.

2.2. Приток иностранного капитала: состояние и тенденции.

Иностранному капиталу в России предоставляется широкое поле деятельности. Внимание западных инвесторов прежде всего сосредоточено на отраслях, которые прибыльны сейчас, которые будут прибыльны через много лет и которые не требуют значительных финансовых вливаний. Во-первых, это предприятия энергетической, добывающей, топливной промышленности. Во- вторых, предприятия, которые работают на местные нужды- это производство мяса, молока, масла и т.д. Судя по мировому опыту и первым годам взаимодействия российского и иностранного капитала наиболее привлекательными для последнего будут:

в отраслевом разрезе, прежде всего предприятия ТЭК;

по факторам производства- дешевая рабочая сила;

по сопряженным затратам- производства с высокой экологической нагрузкой;

по научно- техническим критериям- отдельные технологии конверсионных предприятий.

За исключением добывающих отраслей, приоритет будет отдаваться функционирующим предприятиям, приобретаемым на приватизационных аукционах, и закреплению на внутреннем рынке России.

В целом, несмотря на предпринимаемые усилия, сохраняется тенденция к снижению роли иностранного капитала в нашей экономике. России пока не удалось органично включиться в международный инвестиционный процесс, и она уступает в нем бывшим республикам Советского Союза и восточноевропейским странам. Инвестиции не занимают заметного места в экономике России.

Основная форма, в которой реализуются прямые иностранные инвестиции в российской экономике,- предприятия с иностранными инвестициями (ПИИ). Предприятия с иностранными инвестициями в России активно осуществляют внешнеторговую деятельность и по ее результатам имеют положительное внешнеторговое сальдо. Совместными и иностранными предприятиями на российском рынке реализовано продукции (работ, услуг) на общую сумму 17,7 трлн. рублей, причем 48 % этого объема- находящимися в Москве. Экспортировали товаров и услуг на сумму 1,2 млрд. долларов США (5,6 от общего объема экспорта России). Почти половина объема экспорта приходилась в сумме на такие страны, как Великобритания, Германия, Словакия, Италия, Япония, Польша. В общем объеме преобладают топливно- энергетические ресурсы. Так, экспорт минерального топлива и нефти составил в истекшем квартале 45 % от общего его объема. [11]

Можно привести несколько примеров. Так, известная компания “Procter Gamble” в 1992 году приобрела на инвестиционных торгах 14 % акций АО “Новомосковскбытхим”. Объем инвестиций в течение 5 лет составит (согласно прогноза) 50 млн. $, и, помимо этого 1 млн. $ выделяется на социальные нужды г. Новомосковска и г. Тулы.

Другой пример. Фирма “Балтик Беверидж Холдингс” (Швеция) на инвестиционных торгах приобрела 43,5 % акций АО “Пивоваренный завод “Балтика” и взяла на себя обязательство дополнительно инвестировать в развитие этого АО 150 млн. Крон.

Французская фирма “Юэт Холдингс” победила на инвестиционном конкурсе в Троицко- Печорском районе Республики Коми, приобретя пакеты акций пяти лесозаготовительных предприятий. Фирма обязалась совместно с другими западными участниками инвестировать в течение 10 лет не менее 100 млн. $. [7]

Выделяя экономические причины роста числа ПИИ, очевидно, что сдвиги происходят в сторону районов с сырьевой направленностью в производстве (Западная и Восточная Сибирь, Северо-Запад).

Растет число стран, капитал которых участвует в создании предприятий с иностранными инвестициями. Так, если в 1990 году были созданы предприятия с иностранными инвестициями из 51 страны, то в 1993 году- 120, а в 1995- из 134 стран мира.[11] Наибольшее количество СП создано с США, Германией, Китаем, Финляндией и Великобританией. Это свидетельствует о том, что, несмотря на существующие проблемы, создаются новые ПИИ и наращивают потенциал прежние.

Кроме того, в последнее время стало активно расти число предприятий, создаваемых с капиталом из стран Восточной Европы. Это вызвано тем, что ориентация этих стран на западные рынки себя не оправдала, и появилось стремление в восстановлению прежних хозяйственных связей бывших стран- членов СЭВ, к экономическому и научно- техническому сотрудничеству на принципах рыночной экономики.

Растет число предприятий с капиталом из азиатских стран, импорт товаров из которых имеют высокую эффективность. Среди этих стран выделяются прежде всего Китай и Япония, а также Южная Корея, Индия, Сингапур, Вьетнам.

Кроме того, важное место занимают инвестиционные отношения со странами СНГ. В их основе, безусловно, должны лежать общепринятые международные стандарты. В то же время, части бывшего единого народнохозяйственного комплекса сохранили многие технологические и кооперационные связи. В последнее время стали заметными тенденции к частичной реинтеграции на новой межгосударственной основе и к определенной унификации условий экономического взаимодействия, в том числе в инвестиционной сфере. Так, в течение 1995 г. в Казахстане зарегистрировано 40 совместных предприятий, в России- 1042, в Узбекистане- 63. Именно поэтому ускорение обсуждения в Госдуме и на межпарламентской ассамблее государств СНГ модельных принципов иностранного инвестирования оказалось бы более полезным для налаживания инвестиционного сотрудничества России с другими участниками Содружества, сближения их законодательства. Не стоит сбрасывать со счета и то, что возникновение инвестиционного сотрудничества России на пространстве бывшего Советского Союза увеличит количество отраслей и производств в России, представляющих интерес для западных инвесторов.

Динамика притока иностранного капитала за последние 5 лет характеризуется следующими данными:

Таблица 2.2.1

| Годы |

Млрд. долл. |

Млрд. руб. |

Млрд. руб. в пересчете в млрд. долл. |

Итого млрд. долл. |

|

| 1.Накоплено на конец 1992 г. |

1,3 |

0,7 |

0,0 |

1,3 |

|

| 2.Поступило в: |

|||||

| 1993 |

1,4 |

4,1 |

0,0 |

1,4 |

|

| 1994 |

1,1 |

89,0 |

0,0 |

1,1 |

|

| 1995 |

2,8 |

850,8 |

0,2 |

3,0 |

|

| 1996 |

6,5 |

2380,7 |

0,5 |

7,0 |

|

| 3.Накоплено на 1.01.97 (как сумма за 1992 - 96 гг.) |

13,1 |

3325,3 |

0,7 |

13,8 |

|

| 4.Накоплено на 1.01.96. и поступило в 1996 г. по отчету предприятий за 1996 год |

4262,6 |

0,9 |

14,4 |

||

Источник: Инвестиции в России - 1997 г. N5-6. - стр.11

Приведенные данные показывают, что за последние два года приток иностранных инвестиций в России увеличивается сравнительно высокими темпами. В 1995 г. объем иностранных инвестиций, вложенных в российскую экономику, возрос по сравнению с предыдущим годом в 2,7 раза, в 1996 г. по сравнению с 1995 - в 2,3 раза.

На конец 1995 года в России было накоплено, без учета органов денежно-кредитного регулирования и банковского сектора, 7 млрд. долл. и 1,9 трлн. руб. иностранных инвестиций. В 1996 году поступило еще 6,5 млрд. долл. и 2,4 трлн. руб, т. е. почти столько же, сколько за все предшествующие годы, вместе взятые.

Резкое увеличение в 1996 г. иностранных инвестиций оправдало прогнозы Минэкономики. Это свидетельствует об укреплении доверия к России, несмотря на сложность социально-политической обстановки в этот период.

Однако эта тенденция не может быть однозначно положительно оценена без дополнительного исследования их влияния на экономику.

Рассмотрим направления вложения привлекаемых из-за рубежа капиталов и тенденции их изменения.

Наибольшее значение для России имеет приток капиталообразующих инвестиций, т. е. инвестиций в капитальные вложения, капремонт, а также в нематериальные активы (патенты, лицензии, программные продукты, научно-исследовательские и опытно-конструкторские разработки) и в пополнение запасов оборотных средств. Однако данные статистики не содержат информации о том, какая доля общего оъема иностранных инвестиций приходится на капиталообразующие. И мы вынуждены были строить свои выводы на имеющихся данных о распределении общего оъема иностранных инвестиций на прямые, портфельные и так называемые “прочие”, а также на данных о капитальных вложениях совместных и иностранных предприятий.

При общем высоком темпе роста иностранных инвестиций различные их виды увеличиваются неодинаково. Прирост прямых инвестиций за 1996 г. составил 48% к общему объему инвестиций данного вида, накопленных на конец 1995 г. Портфельные инвестиции росли более быстрыми темпами: в 1996 г. их приток превысил накопленный уровень на 62%. Что же касается “прочих” инвестиций, основную часть которых составляют кредиты, то в 1996 г. их поступление превысило накопленный уровень на 94%.

Обращает на себя внимание снижение доли прямых инвестиций в общем объеме притока иностранных инвестиций. Согласно методике Госкомстата, к прямым инвестициям относятся “инвестиции, сделанные прямыми инвесторами, т. е. юридическими или физическими лицами, полностью владеющими предприятием или контролирующими не менее 10% акций или акционерного капитала предприятия, что дает право на участие в управлении предприятием”. В 1996 г. их доля составила лишь 35% общего объема против 68,4% в инвестициях, накопленных на конец 1995 года. Если же считать инвестиции только в иностранной валюте, то доля прямых будет еще ниже - 32,1 %.

Доля портфельных, т. е. инвестиций в “покупку акций, не дающих права вкладчикам влиять на функционирование предприятий и составляющих менее 10% в общем акционерном капитале предприятия, а также облигаций, векселей и других долговых ценных бумаг собственного и заемного капитала”, по-прежнему остается низкой - 1,8% общего объема поступивших и 1,4% общего объема накопленных на конец 1996 г. инвестиций.

По инвестициям, осуществленным в иностранной валюте, доля портфельных в 1996 году по сравнению с их долей в накопленных на 1.01.96 даже несколько снизилась - с 1% до 0,7%, однако в “рублевых” она увеличилась от 2,1% до 17,9% соответственно. Поскольку основную долю иностранных инвестиций, осуществляемых в рублях, составляет реинвестированная прибыль, можно сделать вывод, что портфельное инвестирование становится важным направлением использования иностранными инвесторами прибыли, полученной ими в рублях от деятельности в России.

В 1996 г. примерно 65% портфельных инвестиций было осуществлено в рублях (для сравнения: прямых - 14% и лишь 1% “прочих”). Таким образом, основной объем продаж иностранным инвесторам ценных бумаг сконцентрирован сегодня на внутреннем рынке и осуществляется за рубли. В накопленных на 1.01.97 портфельных инвестициях на акции пришлось лишь 51%, остальной объем составили вложения в долговые ценные бумаги, 96% из которых - в краткосрочные.

“Прочие” инвестиции, 71% из которых - кредиты, полученные не от прямых инвесторов, составили в 1996 г. около 63% общего объема иностранных инвестиций по сравнению с 30% в накопленных на конец 1995 г. Примерно 20% кредитов приходится на долю международных финансовых организаций, 13% - торговые кредиты. Другую значительную часть кредитов составляют кредиты, предоставляемые иностранными инвесторами резидентам для покупки государственных ценных бумаг. Точный размер таких кредитов не известен, поскольку в бланках отчетности они отдельной строкой не выделяются. Для нерезидентов кредитование для покупки государственных ценных бумаг оказывается одним из способов обойти действующие на фондовом рынке ограничения. Однако вряд ли такой рост инвестиций способен серьезно способствовать возрождению экономики. На 4,4 млрд. долл. “прочих” инвестиций, поступивших в 1996 г. пришлось 0,8 млрд. долл. дохода, что составило 19% от вложенных средств. Такой уровень доходности следует считать довольно высоким. Именно этим, по-видимому, и объясняется столь резкий рост “прочих” инвестиций по сравнению с прямыми.

Для оценки реальных сдвигов во влиянии иностранных инвестиций на нефинансовый сектор экономики России следует рассмотреть динамику капитальных вложений совместных и иностранных предприятий за 1993-1996 гг., пересчитанных в сопоставимые цены.

Капитальные вложения совместных и иностранных предприятий на протяжении трех последних лет остаются ниже уровня 1993 г. В 1996 г. объем инвестиций в основной капитал совместных и иностранных предприятий был на 8,3% меньше, чем в 1995 г. и на 55,5% меньше, чем в 1993 г. И это при том, что общее количество зарегистрированных совместных и иностранных предприятий увеличилось за 1994-1996 гг. по сравнению с 1993 г. в три раза! (см.Диаграмму 1). Можно было бы предположить, что, хотя капитальные вложения совместных и иностранных предприятий падают, “иностранная” составляющая в них растет. Однако анализ показывает, что это не так. Данные о капиталовложениях совместных и иностранных предприятий за счет иностранных инвестиций есть только за последние 2 года- 1995 и 1996. В этот период доля капиталовложений за счет иностранных инвестиций в общем объеме капвложений совместных и иностранных предприятий сократилась с 47,5 % до 37,8 %. В 1996 году капитальные вложения совместных и иностранных предприятий за счет иностранных инвестиций составили лишь 74 % от уровня 1995 г. Одновременно следует отметить снижение в 1996 г. по сравнению с 1995 г. количество совместных и иностранных предприятий, имеющих собственные объемы производства продукции и реализации работ (услуг) при общем росте количества зарегистрированных работающих предприятий (см. Диаграмму 2).

Таким образом, несмотря на общий рост иностранных инвестиций, положительных сдвигов в российскую экономику они пока не принесли.

Перспективы притока в Россию иностранного капитал в значительной мере определяется сложившимися отраслевыми предпочтениями зарубежных инвесторов. В Диаграмме 3 отражено распределение по отраслям иностранных инвестиций, накопленных на 1.01.1997 г. Оказывается, что основная масса инвестиций идет не в реальный сектор экономики, а финансово- кредитную сферу и общую коммерческую деятельность по функционированию рынка. Причем за 1996 г. доля этих направлений в общем объеме накопленных иностранных инвестиций возросла почти на 10 %: финансово-кредитной сферы - с 9,3% в накопленных на 1.01.1996 до 18,9% накопленных на 1.01.1997, а общей коммерческой деятельности - с 4,5 до 13,75 соответственно.

Наибольшая часть накопленных на конец 1996 года “прочих” инвестиций, основную часть которых, как уже отмечалось, составляют кредиты, пришлась именно на эти направления - кредитно-финансовую сферу (в основном инвестиционные фонды) - 29% и общую коммерческую деятельность по функционированию рынка - 24,55 (рекламные. маркетинговые и т. п. фирмы), а также на топливную промышленность - 14,9%. Но если высокая доля топливной промышленности в общем объеме “прочих” инвестиций объясняется большим объемом кредитов, полученных ею от международных финансовых организаций, то приток “прочих” инвестиций в финансово-кредитную сферу и коммерческую деятельность обеспечивается практически исключительно за счет частного капитала.

Положительное влияние на экономику тех иностранных инвестиций, которые привлечены в форме кредитов, особенно краткосрочных, носит ограниченный характер. Во-первых, кредит с процентами должен быть возвращен в любом случае, независимо от удачи или неудачи проекта. Во-вторых, кредиты зачастую носят связанный характер, т. е. обязывают приобретать оборудование, технологии и т. п. у производителей определенной страны либо даже у определенной компании. Кроме того, выделение кредитов международных финансовых организаций, о “дешевизне” которых много говорится, в ряде случаев предусматривает выполнение российской стороной конкретных условий, не всегда для нее выгодных. Так, кредитная активность международных финансовых организаций в России сосредоточена сегодня в основном в сфере топливной промышленности - на эту отрасль приходится 56,8% всех представленных ими кредитов (см. Диаграмму 4). В то же время именно с топливной промышленностью чаще всего бывают связаны выставляемые России условия, в частности, по вопросам квотирования и тарифной политики.

В этой связи важно выяснить, какие отрасли сегодня могут рассчитывать, помимо масштабных кредитных вложений, на прямые и портфельные инвестиции. Наиболее просто привлекательность отраслей для прямых и портфельных инвесторов может быть оценена по фактически сложившейся инвестиционной активности, выражающейся в величинах отраслевых долей в общем объеме иностранных инвестиций, накопленных на конец 1996 года в рублях и иностранной валюте. Для расчета общего объема накопленных на конец 1996 г. инвестиций, иностранные инвестиции, накопленные на конец 1995 г. в рублях и иностранной валюте, суммировались с инвестициями в рублях и иностранной валюте, поступившими в 1996 г. При этом инвестиции в долларах суммировались с инвестициями, осуществленными в рублях, пересчитанными в доллары: по накопленным инвестициям - по среднему за 1995 г. курсу 4554 руб./долл. США, по поступившим в 1996 г. - по курсу 5124 руб./долл. США.

Ниже приводятся данные об отраслях, наиболее привлекательных для прямых и портфельных инвесторов.

Таблица 2.2.2.

| Отрасли, наиболее привлекательные для прямых инвесторов (в % от общего объема прямых инвестиций на 1.01.1997) |

Отрасли, наиболее привлекательные для портфельных инвесторов (в % от общего объема портфельных инвестиций на 1.01.1997) |

||

| Пищевая промышленность |

20,6 |

Финансы и кредит |

34,6 |

| Топливная промышленность |

11,5 |

Общая коммерческая деятельность по функционированию рынка |

21,7 |

| Торговля и общепит |

10,9 |

Пищевая промышленность |

18,8 |

| Финансы и кредит |

9,4 |

Цветная металлургия |

7,5 |

| Лесная, деревообрабатывающая и целлюлозно- бумажная промышленность |

7,1 |

Машиностроение и металлообработка |

5,2 |

| Машиностроение и металлообработка |

5,6 |

Черная металлургия |

4,2 |

| Химия и нефтехимия |

4,9 |

Транспорт |

2,8 |

Источник[2]: Инвестиции в России - 1997 г. N5-6. - стр.11

Можно сделать вывод, что прямые инвесторы ориентируются в первую очередь на вложения в отрасли, обеспеченные внутри России гарантированным потребительским спросом (пищевая промышленность, торговля и общепит) и сырьевые отрасли, продукция которых пользуется спросом на внешнем рынке (топливная, лесная, деревообрабатывающая и целлюлозно-бумажная промышленность). Из перечисленных отраслей наиболее высока доля прямых в общем объеме иностранных инвестиций, накопленных на конец 1996 г., в торговле и общественном питании (88,1%) и пищевкусовой промышленности (86,7%), в лесной, деревообрабатывающей и целлюлозно-бумажной промышленности она несколько ниже (70,4%), а в активно привлекающей кредиты международных финансовых организаций топливной промышленности составляет лишь 46,5%. В общем объеме иностранных инвестиций, вложенных в российскую топливную промышленность на конец 1996 г., кредиты международных финансовых организаций составляют 42,2% (см. Диаграмму 5). Если не учитывать кредиты, предоставленные международными финансовыми организациями, то доля топливной промышленности накопленных в России иностранных инвестициях окажется значительно ниже. В тоже время из всех отраслей промышленности именно топливная имеет наибольшие перспективы для привлечения масштабных капиталовложений из-за рубежа. Однако, потенциал привлекательности этой отрасли для частных инвесторов пока не реализован из-за недостаточной законодательно-нормативной базы и неотработанности механизмов реализации уже принятых законодательных и нормативных документов в этой сфере.

По мере начала работ, регламентируемых соглашениями по разделу продукции, следует ожидать резкого роста прямых иностранных инвестиций в топливную промышленность и, как следствие, увеличение ее доли как в прямых инвестициях так и в общем объеме.

Портфельные инвесторы предпочитают вкладывать средства в финансово-кредитную сферу и общую коммерческую деятельность - в инвестиционные фонды, рекламные, маркетинговые и т. п. фирмы. Интерес портфельных инвесторов вызывают также предприятия пищевкусовой, металлургической и металлообрабатывающей промышленности. В тоже время объемы портфельных инвестиций пока еще слишком малы, чтобы на основе сложившегося их распределения делать какие-либо прогнозы. Анализ показывает в целом усиливающуюся тенденцию к отрыву иностранных инвестиций от реального сектора экономики. С одной стороны, жесткое налоговое бремя, неясность законодательства, низкий платежеспособный спрос предприятий и населения, высокая криминогенность делают невыгодным развитие производства в России. Как следствие, нашу экономику предпочитают кредитовать. С другой стороны, рынок государственных ценных бумаг “откачивает” на себя часть капиталов, которые могли бы быть вложены в промышленность.

2.3.Развитие региональных рынков иностранных инвестиций в России. Состояние и тенденции.

Для регионального распределения иностранных инвестиций в России характерна высокая концентрация - на 8 регионов приходится 76,3% всех инвестиций, накопленных на конец 1996 г. (см. диаграмму 6). Нетрудно заметить, что региональное распределение отражает отраслевые предпочтения иностранных инвесторов - основные капиталы направляются в крупные центры с развитой финансово-кредитной системой и сравнительно более высоким платежеспособным спросом населения на товары и услуги (Московский регион, Санкт-Петербург) и сырьевые области (Тюменская, Архангельская, Коми, Татарстан, Приморье).

В то же время необходимо иметь в виду, что выводы о сравнительной привлекательности регионов и отраслей на основе сложившегося распределения по объему вложенного капитала могут оказаться недостоверными, поскольку поступление средств по тому или иному крупному проекту может значительно сдвинуть всю картину и, рассматриваемое вне длительной перспективы, значительно ее исказить. Так, в 1994 г. 42% инвестиций пришлось на Архангельскую область, что было вызвано получением кредита для топливной промышленности по линии международных финансовых организаций. Это привело к увеличению доли Архангельской области в накопленных инвестициях на 1.01.96 до 18%, однако после прохождения кредитных сумм больше крупных инвесторов в область не поступало и ее доля в накопленных инвестициях на начало текущего года снизилась до 3,1%.

Если оценивать региональную привлекательность по распределению общего объема иностранных инвестиций, можно заметить явную и устойчивую тенденцию к увеличению в них доли Москвы - по итогам 1996 года на Москву пришлось 65,5% всех поступивших инвестиций и 47,9% накопленных (в накопленных на 1.01.96 - 31,4%), а также половина всех зарегистрированных совместных и иностранных предприятий. В тоже время анализ структуры инвестиций в сырьевых регионах показывает, что значительную их долю обеспечили кредиты международных финансовых организаций (см. диаграмму 7). Так в Архангельской области кредиты международных финансовых организаций составили 86,2% иностранных инвестиций, накопленных на конец 1996 г., в Тюменской области - 37,3%, в Томской области - 33.9%, Татарстане - 27,4% и т. д.

Таким образом, реальный разрыв в привлекательности Москвы с остальными регионами оказывается еще более существенным, а привлекательность сырьевых регионов для крупных частных компаний - нереализованной.

Следует учитывать, однако, что увеличения притока иностранных инвестиций в Москву в значительной мере обеспечивается за счет тех самых “прочих” инвестиций, которые не могут оказаться существенным вкладом в подъем экономики: если в накопленных на начало 1996 г. в Москве инвестициях доля “прочих” составляет примерно треть, то в поступивших в 1996 г. они дали уже более 75% всего притока.

Чтобы получить адекватную оценку степени текущей привлекательности регионов для неспекулятивного частного капитала, мы сочли целесообразным не учитывать “прочие” инвестиции и составили рейтинг привлекательности регионов отдельно для прямых инвесторов, а также (для сравнения) - для портфельных. Рейтинг был составлен на основе данных о доле региона в общем объеме иностранных инвестиций данного вида, накопленных на конец 1996 г., аналогично тому, как это было сделано для отраслей.

Таблица 2.3.1.

| Регионы, наиболее привлекательные для прямых инвесторов (в % от общего объема прямых инвестиций, накопленных на 1.01.1997) |

Регионы, наиболее привлекательные для портфельных инвесторов (в % от общего объема портфельных инвестиций, накопленных на 1.01.1997) |

||

| Москва |

35,1 |

Москва |

67,3 |

| Московская область |

11,8 |

Новгородская область |

13,2 |

| Санкт-Петербург |

10,0 |

Самарская область |

5,1 |

| Тюменская область |

6,7 |

Тульская область |

4,2 |

Источник[2]: Инвестиции в России.1997 - N5-6. -стр.13.

Итак, Москва - наиболее привлекательный регион не только для вложения зарубежных капиталов в целом, но и для прямых инвесторов, в частности. В то же время для прямых инвесторов разрыв привлекательности Москвы с другими регионами оказывается гораздо менее существенным, тогда как для портфельных и “прочих” она оказывается основным объектом внимания. Концентрация активности “прочих” и портфельных инвесторов в Москве обусловлена низким уровнем развития деловой инфраструктуры в большинстве российских регионов. В отличие от, скажем так, универсальной привлекательности Москвы остальные регионы, привлекательны для прямых и портфельных инвесторов существенно по-разному. Вероятно, это обусловлено тем, что прямые инвестиции “следуют” в основном за отраслевой ориентацией зарубежных инвесторов в целом, а распределение портфельных, поскольку их объем еще очень незначителен, определяется интересом к небольшому числу конкретных предприятий.

Можно ожидать, что в ближайшие годы Москва останется основным регионом, в который будут вкладываться “прочие” и портфельные инвестиции. В то же время по мере развития деловой инфраструктуры и международных связей регионов, имеющих предприятия, способные заинтересовать портфельных инвесторов.

В региональном же распределении прямых (как, впрочем, и общего объема иностранных инвестиций) следует ожидать существенного увеличения доли сырьевых регионов, которые, вероятно, вытеснят Москву с первого места. Так, на условиях раздела продукции при участии иностранных фирм и компаний в Сахалинской области и республике Коми уже начата реализация трех крупномасштабных проектов, общий объем инвестиций по которым составит 28 млрд. долл. Это проекты “Сахалин - 1” (с участием компании “Эксон”, США и “Содеко”, Япония), “Сахалин - 2” (с участием японских компаний “Мицуи”, “Мицубиси”, американских “Маратон”, голландской “Шелл”) и “Проект Харьягинского месторождения нефти” (с участием французской компании “Тоталь”). А общий объем инвестиций только в добычу нефти и газа по всем подготавливаемым соглашениям превысит, по оценкам экспертов, 70 млрд. долл. со сроком освоения 25 - 30 лет.

В то же время данных об общем объеме вложенных иностранных инвестиций не всегда достаточно, чтобы судить о роли, которую иностранные инвестиции играют в реальном секторе экономики данного региона. Поэтому дополнительно рассмотрим динамику капитальных вложений совместных и иностранных предприятий по отдельным регионам России, для чего капитальные вложения были пересчитаны в сопоставимые цены. Также оценивалась доля региона в общем объеме капиталовложений совместных и иностранных предприятий и доля капвложений совместных и иностранных предприятий в общем объеме капитальных вложений по отдельным регионам.

Разработанная Министерством экономики Комплексная программа стимулирования отечественных и иностранных инвестиций предусматривает в перспективе рост доли иностранных инвестиций в общем объеме капитальных вложений до 10%. В принципе это вполне реально.

К началу 90-х годов доля иностранных инвестиций в финансировании валовых внутренних капиталовложений заметно различалась по различным странам. Она достигала 5% в 46 странах, таких как Франция, Дания, Италия, Германия; 5,1-10% - в 24 странах, среди которых - США, Испания, Греция, Колумбия, и превышала 20% в Ботсване, Сингапуре, Свазиленде. Однако происходящее сегодня в России повышение доли иностранных инвестиций в общем объеме капитальных вложений связано не с ростом иностранных инвестиций, а со снижением инвестиционной активности внутри страны.

Анализ показал, что в 1996 г. объем капиталовложений совместных и иностранных предприятий сократился по сравнению с 1995 г. в 41 регионе, притом по всем экономическим районам за исключением Центрального, Волго-Вятского, Западно-Сибирского и Дальневосточного, а в 38 регионах он был ниже уровня 1993 г. Капитальные вложения совместных и иностранных предприятий за счет иностранных инвестиций сократились в 1996 г. по сравнению с 1995 г. в 30 регионах, притом по всем экономическим районам, кроме Центрально-Черноземного, Северо-Кавказского, Уральского и Дальневосточного.

Несмотря на общую низкую долю совместных и иностранных предприятий в общем объеме использованных капитальных вложений (3,1 - 3,5% в среднем по России в 1996 г.) в ряде регионов она уже достигла планки в 10% (см. Диаграмму 9). Наибольшую долю капвложения совместных и иностранных предприятий составили в Ненецком автономном округе (81%), Новгородской области (31,2%), в Корякском автономном округе (21%). Там же наблюдалась и наибольшая доля капвложений совместных и иностранных предприятий за счет иностранных инвестиций в общем объеме капвложений в регион: в Ненецком АО - 78,9%, в Новгородской области - 30%, Корякском АО - 21,1%. В то же время в некоторых регионах при высокой доле капвложений совместных и иностранных предприятий в общем их объеме, доля капвложений за счет иностранных инвестиций удерживалась на низком уровне. Так, В Нижегородской области, где капвложения совместных и иностранных предприятий достигли в 1996 г. 20,3%, капвложения совместных и иностранных предприятий за счет иностранных инвестиций составили лишь 2,5% от общего объема использованных в регионе капитальных вложений, В Хакасии - 10% и 0% соответственно.

В капитальных вложениях совместных и иностранных предприятий плавно, но устойчиво, повышается доля Москвы - с 15,9% в 1993 г. до 29% в 1996 г. Однако, в общем объеме капитальных вложений по Москве доля капвложений совместных и иностранных предприятий не очень велика - 8,6% в 1996 г., а капвложений СП за счет иностранных инвестиций - лишь 2,2% соответственно. Помимо Москвы, наибольшая доля в общем объеме капвложений совместных и иностранных предприятий пришлась в 1996 г. на Нижегородскую (10,8%) и Тюменскую (9%) области.

Таким образом, регионами, наиболее преуспевшими в привлечении иностранных инвестиций, можно считать следующие:

1)на основании данных о доле региона в общем объеме иностранных инвестиций, накопленных на конец 1996 г. - Москва, Московская область, Тюменская область, Санкт-Петербург ;

2)на основании данных о доле региона в общем объеме кредитов, предоставленных России международными финансовыми организациями по состоянию на 1.01.1997 -Архангельская область, Тюменская область, Москва, Нижегородская область, Магаданская область, Татарстан, Приморский край ;

3)на основании данных о доле капитальных вложений совместных и иностранных предприятий в общем объеме использованных в регионе капвложений в 1996 г. - Новгородская область, Корякский АО (Камчатская область), Нижегородская область, Магаданская область, Приморский край, Архангельская область (в т. ч. Ненецкий АО), Орловская область, Республика Хакасия.

Какие же факторы определяют сегодня успешное привлечение иностранных инвестиций в тот или иной регион? Ответ на этот вопрос может быть получен, вероятно, выявлением общих очевидных признаков для каждой из трех вышеперечисленных групп регионов.

Что касается общего объема инвестиций, масштабность финансовых вливаний определяется, вероятно, в первую очередь высоким уровнем развития производственной, транспортной, социальной и деловой инфраструктуры, а также наличием относительно устойчивого внутреннего платежеспособного спроса - именно эти признаки являются общими для составляющих основу первой группы Московского региона и Санкт-Петербурга.

Большинство регионов второй группы, на которые пришелся основной объем кредитов, предоставленных международными финансовыми организациями - сырьевые. Считается, что в сырьевых отраслях и, соответственно, в регионах, обладающих богатыми природными ресурсами, заложен потенциал начала экономического возрождения России. Поэтому международные финансовые организации избирают для кредитования регионы и проекты, способные, по их мнению, этот потенциал реализовать. В первую очередь речь идет о нефтегазодобывающих регионах России. Успехи регионов в привлечении кредитов, предоставляемых международными финансовыми организациями, еще не означает высокой активности в этих регионах частных иностранных инвесторов. В то же время при прочих равных условиях доверие частных зарубежных инвесторов к регионам, получившим кредиты международных финансовых организаций, будет выше.

Данные о доле капитальных вложений совместных и иностранных предприятий в общем объеме капвложений в регион на сегодняшний день являются наиболее ярким критерием успешности привлечения иностранного капитала. Для достижения наилучших результатов по этому показателю первостепенное значение приобретает непосредственно политика региона по привлечению иностранных инвесторов. Так, в занимающей первое место по указанному показателю Новгородской области инвесторам предоставляются значительные льготы.

В то же время в ближайшие годы решающее значение в привлечении иностранных инвестиций будет играть не политика региональных властей, а ресурсный потенциал регионов. Теперь на федеральном уровне активизировалась работа по законодательному оформлению привлечения иностранного капитала в сырьевые отрасли. Принят закон “О соглашениях о разделе продукции”; принят в первом чтении и подготовлен к рассмотрению во втором чтении законопроект “О концессионных договорах, заключаемых с российскими и иностранными инвесторами”. В мае с.г. Госдума приняла в первом чтении законопроект “О перечне участков недр, право пользования которыми может быть предоставлено на условиях раздела продукции”. По сообщениям печати, в перечень вошли пять нефтегазовых месторождений - Самотлор, Красноленинское, Ромашкинское, Приразломное и месторождения северной части острова Сахалин, а также Яковлевское железно-рудное месторождение и золотоносная Курганахская группа. Таким образом, перспективы притока иностранного капитала в сырьевые регионы приобретают конкретные очертания. Создание необходимой законодательной базы позволит реализовать потенциал инвестиционной привлекательности богатых ресурсами областей России.

Шансы же регионов, на территории которых нет месторождений международного значения, на активное привлечение иностранных инвестиций остаются слабыми. Однако, в последнее время возникла точка зрения, согласно которой намечаемые к реализации сырьевые проекты способны дать толчок активному притоку капиталовложений в машиностроительные регионы - в первую очередь в области, где попали под конверсию высокотехнологичные производства бывшего ВПК - предприятия Северодвинска, Екатеринбурга, Нижнего Новгорода, Комсомольска-на -Амуре и др.

Чтобы дать толчок активизации инвестиционных процессов в регионах, прилегающих к сырьевым, условия концессионных договоров и соглашений о разделе продукции должны обеспечивать максимальное привлечение российских предприятий к реализации проектов (использование мощностей перерабатывающих заводов, размещение на конкурсной основе заказов на оборудование, производство работ и т.п.).

При этом следует иметь в виду, что заказы оборудования для добывающей промышленности реально способны обеспечить работой лишь часть машиностроительного сектора - химическое, нефтехимическое и тяжелое машиностроение, а также связанные с этими видами машиностроения металлургические и металлообрабатывающие предприятия. Остро нуждающиеся в капиталовложениях регионы центральной России в ближайшие годы вряд ли получат крупные иностранные инвестиции и новые рабочие места. Поскольку значительного роста потребительского спроса на внутреннем рынке не ожидается, не произойдет существенного увеличения капиталовложений в легкую промышленность, сельское хозяйство.

Широкий допуск иностранного капитала в добывающие отрасли может привести к постепенному сокращению национальной сырьевой базы, поэтому он должен рассматриваться лишь как вынужденная мера. В этой связи большое значение приобретает эффективное использование государством и его субъектами доходов, получаемых от концессионных договоров и соглашений о разделе продукции.

Когда России удастся добиться устойчивого роста ВВП и внутренних капиталовложений в течении нескольких лет подряд, в том числе и в не сырьевых регионах можно будет ожидать оживления притока в реальный сектор экономики иностранного капитала, не ориентированного на вывоз природных ресурсов. С этого момента допуск иностранных инвесторов в добывающие отрасли следует, вероятно, ограничить кругом проектов, по которым концессионные договоры и соглашения о разделе продукции были заключены ранее.

Но так или иначе для стимулирования притока иностранного капитала в не сырьевые отрасли и регионы необходимо активная политика по привлечению инвесторов. В частности, было бы целесообразно в трудоизбаточных регионах предоставлять инвесторам, как иностранным, так и отечественным, льготы за создание и сохранение рабочих мест (в зависимости от их количества) вплоть до полного освобождения от налогов.

I. 2.3.1. Иностранные инвестиции в Сибири.

Стабилизация экономики, ее структурная перестройка и последующее развитие невозможны без активизации инвестиционной деятельности - как в масштабах национального хозяйства, так и в отдельно взятом регионе. Естественно, прежде всего вопрос стоит о необходимости мобилизации и более эффективного использования внутренних ресурсов. Вместе с тем важную роль могут сыграть и иностранные инвестиции.

Для нашей страны иностранные инвестиции представляют собой достаточно новую форму международных экономических связей. Лишь начиная с 1987 г., после почти 60-летнего перерыва, на территорию СССР, а затем суверенной России стал допускаться западный капитал. Даже в условиях экономического спада и социально-политической нестабильности, являющихся неизбежными при переходе к рыночной экономике, активность иностранных инвесторов на российском рынке растет год от года.

Как сфера приложения капитала, Сибирь располагает значительным потенциалом: богатейшие природные ресурсы, квалифицированная и при этом дешевая рабочая сила, развитая промышленность, включая машиностроение, оборонную, химическую и другие отрасли ( особенно южная зона Сибири вдоль Транссиба); высокий научный потенциал (в первую очередь крупные научные центры в Новосибирске и Томске); выгодное географическое положение на пути из Европы в страны Азиатско-Тихоокеанского региона; развитая транспортная инфраструктура и т. д. Немаловажный фактор и то, что Сибирь относится к относительно спокойным регионам с точки зрения национальных отношений.

Тем не менее пока предприятия с иностранными инвестициями (ПИИ) создаются главным образом в Москве, Санкт-Петербурге и других городах Европейской части России. Однако огромный Сибирский регион также начинает втягиваться в этот процесс. Формально на территории Сибири зарегистрировано немногим более 6% от общего количества российских ПИИ, фактически же их значительно больше: многие ПИИ, действующие в Сибири, особенно в добывающих отраслях, имеют московский или санкт-петербургский юридический адрес.

Наиболее активно зарубежные фирмы создают совместные предприятия в Новосибирской области - на нее приходится 17% сибирских ПИИ. Территория эта не богата природными ресурсами, но областной центр Новосибирск является самым крупным городом Сибири и важнейшим транспортным узлом, в котором пересекаются ключевые железнодорожные, автомобильные, воздушные и речные пути. Благодаря своему выгодному географическому положению и развитой промышленности Новосибирск становится одним из важнейших торговых и финансовых центров страны.

На втором месте по числу созданных ПИИ находится Тюменская область - здесь основным фактором является концентрация на территории области огромных запасов углеводородного сырья.

Третье место занимает Алтайский край, как и Новосибирская область не имеющий значительных природно-сырьевых ресурсов, но тем не менее обогнавший такие богатые сырьем области, как Иркутская и Кемеровская, а также центр сибирской нефтехимии Омскую область. Алтайский край получил статус свободной экономической зоны и соответственно имеет ряд льгот.

Если не сырьевые регионы Сибири лидируют по количеству совместных предприятий, то сырьевые - по средней величине уставного капитала. По этому показателю лидерами являются Томская, Тюменская, Кемеровская области, Красноярский край.

Наиболее крупные ПИИ сконцентрированы в сибирском топливно-энергетическом комплексе:

· российско- канадские совместные предприятия “Юганск-Франкмастер” и “Самотлор-Сервисиз”, российско-американские “Белые ночи” и “Варьеган-нефть”, российско-германское “Меками-нефть” в Тюменской области (добыча нефти);

· российско-канадские “Вах-Франкмастер Сервисиз” и “Васюган-Сервисиз” в Томской области (также добыча нефти);

· российско-канадское “Кузбасс-Кентек” и российско-австрийское СП “Кузнецкая” в Кемеровской области (угольная промышленность).

Ряд крупных ПИИ созданы в лесной и деревообрабатывающей промышленности- преимущественно в Иркутской области. Это прежде всего российско-японские предприятия “Игирма-Тайрику” (одно из первых совместных предприятий в стране) и “Байкал”, а также совместное с Великобританией предприятие “Сибмикс-Интернейшенал”. Среди других крупных производственных ПИИ Сибири можно также назвать Российско- австрийское АО “Лензолото” в Иркутской области и российско-бельгийское СП “Алсана ЛТД” в Алтайском крае (обработка алмазов).

Таким образом, серьезные масштабные инвестиции идут пока лишь в единичные, гарантирующие прибыль проекты, такие как добыча и переработка углеводородного сырья, вырубка и переработка леса. Ввиду высокой степени инвестиционного риска ( это характерно и для России в целом, и для Сибири как ее части) преобладающая линия поведения инофирм пока - “застолбить” место на потенциально перспективном рынке посредством небольших инвестиций в не капиталоемкие сферы с быстрой отдачей.

Отраслевая структура ПИИ в Сибири в целом близка к общероссийской при несколько более высокой доле промышленности и соответственно более низкой - торговли и прочих отраслей. Смещение в пользу промышленности происходит за счет сырьевых отраслей, в первую очередь лесной/деревообрабатывающей и топливной промышленности. Так, на машиностроение в Сибири приходится 20% промышленных ПИИ, а на лесную/деревообрабатывающую и топливную отрасли - в сумме 46% (соответственно 33 и 13%).

Если обратиться к отраслевой структуре в разрезе областей Сибири, то существенное превышение удельного веса промышленности в общем количестве созданных ПИИ по сравнению со среднесибирским показателем наблюдается в сырьевых регионах (Иркутская, Читинская области, Республика Саха), а существенно более низкий показатель - в не сырьевых, промышленных Новосибирской и Омской областях. Отражают в целом производственную специализацию отдельных регионовСибири и определившиеся к настоящему моменту отрасли специализациипромышленных ПИИ.

Таблица 2.3.1.1.

II. Доля ПИИ в отраслях специализации, % к общему количеству ПИИ в промышленности региона*

Регион I Отрасли специализации

Алтайский край машиностроение (26%), лесная/деревообрабатывающая (16%),

легкая (16%), пищевая (16%)

Красноярский край лесная/деревообрабатывающая (56%)

Иркутская область лесная/деревообрабатывающая (87%)

Кемеровская область топливная (32%), машиностроение (23%),

лесная/деревообрабатывающая (19%)

Новосибирская область машиностроение (37%)

Омская область лесная/деревообрабатывающая (16%), легкая (11%)

Томская область машиностроение (35%), лесная/деревообрабатывающая (15%),

пищевая (15%)

Тюменская область лесная/деревообрабатывающая (46%), топливная (21%),

машиностроение (13%), пищевая (10%)

Читинская область топливная (50%), лесная/деревообрабатывающая (23%),

машиностроение (13%)

Республика Бурятия лесная/деревообрабатывающая (33%), цветная металлургия

(18%), промышленность стройматериалов (10%), легкая (10%)

Республика Алтай машиностроение (26%), лесная/деревообрабатывающая (21%),

легкая (16%), пищевая (11%)

Республика Хакасия легкая (41%), цветная металлургия (19%), пищевая (19%)

Республика Саха лесная/деревообрабатывающая (25%), цветная металлургия (22%)

*Данные на конец 1995 г.

Источник: Регион: экономика и социология - 1997 - N1 - С.98.

География стран-партнеров по совместным предприятиям представлена широко, преимущественно странами Европы, Северной Америки, Азиатско-Тихоокеанского региона (табл. 2).

Таблица 2.3.1.2

III. География стран-партнеров по совместным предприятиям на конец 1995 г.

Регион I Основные страны-партнеры (дальнее зарубежье)

Алтайский край Китай, Германия, США, Южная Корея, Польша

Красноярский край Германия, Австрия, Китай, США, Венгрия

Иркутская область Китай, США, Япония, Италия, Австрия

Кемеровская область Китай, Германия, США, Австрия, Италия

Новосибирская область Китай, США, Германия, Болгария, Австрия

Омская область Германия, Китай, США, Канада, Франция

Томская область Германия, Великобритания, США, Китай, Франция

Тюменская область США, Германия, Канада, Болгария, Турция

Читинская область Китай, США, Австралия, Германия, Польша

Республика Бурятия Китай, Монголия, США, Южная Корея, Япония

Республика Алтай США, Германия, Южная Корея

Республика Хакасия Китай, Италия, Польша, США, Швейцария

Республика Саха США, Китай, Япония, Канада

Сибирь в целом Китай, США, Германия, Великобритания, Австрия

Россия в целом США, Германия, Китай, Финляндия, Великобритания

Источник: Регион: экономика и социология - 1997 - N 1 - С. 99.

Наиболее активными партнерами по количеству ПИИ являются промышленно развитые страны Запада, особенно США и Германия, а также Китай. Если выделить пятерку стран-лидеров по созданию ПИИ, то картина по областям Сибири, хотя и имеет кое-какие особенности, в общем соответствует сложившимся тенденциям по всей России.

Оценивая сложившуюся на текущий момент ситуацию, можно сказать, что потенциальные возможности Сибири как сферы приложения капитала задействованы далеко не полностью в силу ряда причин, в первую очередь макроэкономического и институционального характера. Тем не менее инвестиционные связи регионов Сибири имеют большие перспективы. С одной стороны, в России в последнее время наметились признаки экономической стабилизации, с другой стороны, государство как на федеральном, так и на региональном уровнях делает шаги по улучшению инвестиционного климата и стимулированию инвестиционной активности, в том числе по привлечению иностранных инвесторов.

На иностранных инвесторов распространяется национальный режим инвестирования, причем ПИИ имеют ряд льгот (например, таможенных) по сравнению с отечественными предприятиями. К ним также не применяются новые нормативные акты, ухудшающие условия деятельности предприятия. Это действует в течении 3 лет по отношению к ПИИ, уже существовавшим на момент вступления данных актов в силу.

В последнее время активно формируется система институтов, занимающихся иностранными инвестициями. Созданы Международное агентство по страхованию иностранных инвестиций в Российской Федерации от некоммерческих рисков, Центр проектного финансирования инвестиций, Агентство технического содействия,

Российская финансовая корпорация, Государственная инвестиционная корпорация и др.

Началась соответствующая работа российского правительства и на международном уровне. Так, Россия подписала Сеульскую конвенцию (1985 г.) об учреждении Многостороннего агентства по гарантиям инвестиций (МАГИ) при Всемирном банке, Вашингтонскую конвенцию (1965 г.) по созданию Международного центра по урегулированию инвестиционных споров при Всемирном банке. Это будет способствовать уменьшению риска капиталовложений, что для России сейчас чрезвычайно актуально. Аналогичная работа ведется и на уровне двусторонних отношений, причем наиболее динамично развиваются в этом направлении, пожалуй, отношения с США.

В целом ситуацию с импортом капитала в Сибирь в предпринимательской форме можно охарактеризовать следующим образом: потенциал данного вида внешнеэкономической деятельности задействован далеко не полностью. Особенно это относится к производственным связям со странами Азиатско-Тихоокеанского региона, являющегося наиболее перспективным партнером для Сибири не только во внешней торговле, но и в инвестиционной сфере. В силу ряда причин ( в первую очередь макроэкономического и институционального характера) ни по масштабам, ни по отраслевой структуре процесс создания и функционирования предприятий с иностранным участием не адекватен, с одной стороны, возможностям и, с другой - интересам Сибири.

Тем не менее инвестиционные связи сибирских регионов имеют большие перспективы, успех реализации которых во многом будет зависеть от взвешенности, целенаправленности государственной политики в сфере приема иностранного капитала как на федеральном, так и региональном уровнях.

До сих пор речь шла только об одной из форм импорта капитала - предпринимательской. Здесь преобладают частные зарубежные инвестиции. Что касается ссудной формы, и в первую очередь долгосрочных кредитов, то их основной источник для Сибири - государственные кредиты и кредиты межправительственных финансовых организаций: Европейского банка реконструкции и развития (ЕБРР), Всемирного банка. Следует отметить, что подобное распределение форм финансирования между частным и государственным капиталом является типичным в

международной практике, особенно для стран с неблагоприятным инвестиционным климатом и высокой степенью инвестиционных рисков.

Достаточно традиционными для государственного вывоза капитала являются и сферы его приложения - отрасли жизнеобеспечения и инфраструктуры: энергетика, транспорт, сельское хозяйство, социальная инфраструктура. Сибирь как энергетическая база страны, с одной стороны, и как регион с отсталой инфраструктурой (даже по сравнению со среднероссийским уровнем) - с другой, не случайно является одним из главных регионов-получателей такого рода займов. Что касается кредитов, нацеленных на стабилизацию экономики и поддержку институциональных преобразований (например, кредиты ЕБРР для малого и среднего бизнеса) в переходный период, то здесь участие Сибири существенно скромнее в силу ее удаленности от центров деловой и финансовой активности.

Среди международных финансовых институтов одним из наиболее активных в Сибири является Всемирный банк. Как известно, он ориентирован на предоставление долгосрочных займов, направленных на содействие устойчивому экономическому развитию. Среди займов Всемирного банка, подписанных и утвержденных в 1993/94 финансовом году для России на общую сумму порядка 2,7 млрд. долл. США, более 40% приходится на два реабилитационных нефтяных займа для замедления снижения темпов добычи нефти в Западной Сибири.

В настоящее время в системе приоритетов Всемирного банка в отношении как России в целом, так и Сибири наблюдается смещение акцентов в пользу социального сектора. Это вполне закономерный процесс, поскольку в сложившейся ситуации именно от стабилизации социальной сферы зависит успех трансформации экономической системы.

В целом можно сделать вывод, что помощь Сибирскому региону в виде долгосрочных займов на межгосударственном уровне предоставляется достаточно активно. Острее стоит проблема не объема, а эффективного использования выделяемых средств. По мере стабилизации ситуации в стране и в регионе потребность в такой помощи будет сокращаться, но в то же время будут создаваться предпосылки для активизации притока частного долгосрочного ссудного капитала.

3. Меры по привлечению иностранных инвестиций.

В целом иностранные инвестиции, являясь одним из перспективных источников финансовых ресурсов для развития экономики России, по объемам пока еще незначительны. В связи с эти можно выделить основные причины торможения их притока в экономику России:

нет гарантий сохранности вложенных средств;

отсутствие стабильной политики по вопросам инвестиций;

высокий уровень инфляции;

несовершенство законодательного обеспечения;

неразвитость инфраструктуры инвестирования;

скудность информации об объектах инвестирования;

неурегулированность прав собственности;

неурегулированность налогообложения инвестиционной деятельности;

недостаточная инвестиционная культура общества;

низкая доходность от инвестиций.

Рациональная политика по отношению к иностранному капиталу должна основываться на критериях оценки его эффективности. В развитой рыночной экономике доминирующим критерием для принимающей стороны служит эффективность операций конкретной хозяйственной единицы.

Иная ситуация складывается в сегодняшней экономике России. Здесь государство не может ограничиваться только задачей достижения макроэкономических критериев, связанных с привлечением иностранных финансовых ресурсов. Оно должно внимательно следить за воздействием их притока на микроэкономические показатели национальной экономики с помощью экономического, правового и, в необходимых случаях, административного регулирования. Это вызвано целым рядом причин, в частности необходимостью согласования общегосударственных, региональных и местных интересов и приоритетов.

В настоящее время поступление значительной части иностранного капитала происходит как на двусторонней межправительственной основе, так и на многосторонней- в сотрудничестве с международными финансовыми организациями ( MVF, EBRD), где Россию также представляет правительство. Количественно кредитный поток многократно превышает поступления в виде прямых и портфельных инвестиций. Так, в 1992- 93 годах различные виды кредитной поддержки России на двух- и многосторонней основе составили 58,6 млрд. долларов( не считая технической помощи), а прямые и портфельные инвестиции- примерно 3,5 млрд. долларов.[5] В 1994- 96 годах это соотношение принципиально не изменилось. Подобная структура заимствования ложится тяжелым бременем на бюджет, вынуждая нести ответственность за погашение долгов всё население страны.

Кроме того, слабое развитие рыночных отношений, пробелы в хозяйственном законодательстве, отсутствие четкого разделения полномочий между центром и регионами, неразрушенный монополизм производителей- все это препятствует совпадению или хотя бы однонаправленности интересов отдельного предприятия, отрасли, региона и страны в целом.

Учитывая изложенное в обозримой перспективе, следует принять меры с тем, чтобы все большая часть финансовых потоков из-за рубежа поступала непосредственно хозяйственным структурам, ответственным за их использование и своевременный возврат.

Необходимо коренное совершенствование законодательной базы, которая практически находится в стадии формирования, примером чему служит отсутствие закона о свободных экономических зонах. Недопустимы сохраняющиеся у нас разночтения в отдельных законах.

Принятие законов с четкой регламентацией прав и обязанностей иностранных инвесторов может служить побудительным стимулом для активизации их деятельности.

В настоящее время главным моментом, вызывающим наиболее негативную реакцию зарубежных инвесторов, действующих в России, являются постоянно меняющиеся правила функционирования.

Требуется четкое разграничение отраслей российской экономики на “открытые” и постоянно и временно закрытые для иностранных инвесторов отрасли. Для последних необходим график их “открытия”. При подобном выборе приходится учитывать не только экономические, но и социально- политические аспекты ситуации в России.