Вексельна форма розрахунків та її використання на підприємствах

СОДЕРЖАНИЕ: Визначення векселю. Умови та особливості обігу векселів. Індосамент. Акцепт векселю. Аваль векселю. Передача векселів в сплату боргу. Оплата векселів. Опротестування векселя. Податковий вексель. Місце НБУ в регулюванні вексельного обігу.МІНІСТЕРСТВО ТРАНСПОРТУ УКРАЇНИ

КИЇВСЬКИЙ УНІВЕРСИТЕТ ЕКОНОМІКИ ТА ТЕХНОЛОГІЙ ТРАНСПОРТУ

КАФЕДРА «ЕКОНОМІЧНОЇ ТЕОРІЇ І ФІНАНСІВ ТРАНСПОРТУ ”

КУРСОВА РОБОТА

з дисципліни

„ФІНАНСИ ПІДПРИЄМСТВ ”

ТЕМА:

«ВЕКСЕЛЬНА ФОРМА РОЗРАХУНКІВ ТА ЇЇ ВИКОРИСТАННЯ НА ПІДПРИЄМСТВАХ»

ВИКОНАЛА:

студентка заочної форми навчання

групи 4–ОА-2 Код 690

Колесніченко Н.В.

КИЇВ 2006 РІК

ПЛАН

№ п/п |

||

| Вступ | ||

| 1. | Визначення векселю | |

| 1.1. | Історія виникнення векселю | |

| 1.2. | Вексельне право і його основні системи | |

| 1.3. | Основні документи регулювання вексельних відносин на Україні | |

| 1.4. | Особливості заповнення та використання векселів | |

| 2. | Умови та особливості обігу векселів | |

| 2.1. | Правова природа векселів та умови обігу | |

| 2.2. | Особливості обігу | |

| 2.3. | Учасники вексельної форми взаєморозрахунків, організація та технологія. | |

| 2.4. | Види векселів за економічною природою | |

| 3. | Індосамент | |

| 3.1. | Призначення індосаменті і його юридична природа | |

| 3.2. | Фоми і види індосаменту | |

| 3.3. | Основні функції індосаменту | |

| 3.4. | Приклади оформлення індосаменту | |

| 4. | Акцепт векселю | |

| 5. | Аваль векселю | |

| 6. | Передача векселів в сплату боргу | |

| 6.1. | Ломбардна операція | |

| 6.2. | Комісійна операція | |

| 6.3. | Депозитна операція | |

| 6.4. | Акцептна операція | |

| 6.5. | Гарантійна операція | |

| 7. | Оплата векселів | |

| 8. | Опротестування векселя | |

| 9. | Податковий вексель | |

| 9.1. | Умови використання податкового векселя | |

| 9.2. | Хто має право видати податковий вексель у сплаті ПДВ | |

| 9.3. | Як отримати довідку про статус відповідності вимогам закону | |

| 9.4. | Видача податкових векселів | |

| 9.5. | Погашення податкових векселів | |

| 10. | Векселя при внесенні інвестицій до статутного фонду і веденні спільної діяльності | |

| 10.1. | Порядок видачі та обліку векселів | |

| 10.2. | Погашення векселів | |

| 11. | Місце НБУ в регулюванні вексельного обігу | |

| 12. | Комерційні банки і вексельний обіг | |

| 13. | Дисконт і оподаткування векселів | |

| 14. | Приклади заповнення векселів | |

| 14.1. | Реквізити переказного векселя. | |

| 14.2. | Практичні рекомендації щодо заповнення векселів. | |

| 15. | Характеристика підприємства та приклад використання векселя у веденні діяльності | |

| 16. | Недоліки вексельного обігу та шляхи удосконалення | |

| Висновок | ||

| Використана література | ||

ВСТУП.

Жоден з інструментів сучасного фінансового ринку, крім, природно, самих грошей, у всіх численних проявах їх економічних функцій, не може зрівнятися за своєю історією і значенням з векселем. Власне, розвиток вексельного обігу певною мірою обумовив перетворення всіх грошових розрахунків у безготівкову форму. Роль і значення векселя завжди підтримувалися вексельним правом і забезпечувалися державою. Векселі активно використовувалися і використовуються у міжнародних і внутрішніх розрахунках країн з розвиненою економікою.

Нині, на жаль, не можна стверджувати, що вексель, як інструмент фінансово-правового регулювання, міцно увійшов і широко використовується у цивільно-правових відносинах, які динамічно розвиваються в Україні.

У колишньому СРСР вексель набув широкого поширення в період НЕПу. У подальші роки використання векселя було обмежене через ряд обєктивних і субєктивних причин: монополії державної власності на засоби виробництва, адміністративно-планової економіки, цільового фінансування народного господарства. У подальшому, при проведенні фінансово-кредитної реформи вексель взагалі був практично виключений з товарно-грошового обігу. Наприкінці 80-х років в умовах реформ, викликаних перебудовою в СРСР, у процесі виникнення різних форм власності, розвитку підприємницької діяльності, становлення системи комерційних кредитних установ і інших фінансових інститутів використання векселя стало реальною необхідністю. Вексель є інструментом, без якого важко уявити сучасні кредитно-розрахункові відносини, що виникають у цивільно-правовому обігу.

В умовах переходу до ринкової економіки виникла обєктивна необхідність формування професійного вексельного ринку в Україні. Векселі кредитних установ, фінансових і страхових компаній, великих підприємств стають обєктами біржових торгів. За допомогою вексельних програм здійснюються спроби розвязання проблеми неплатежів, здійснення взаємозаліків заборгованості, а також розробляються і здійснюються інші фінансові програми.

Повернення векселя до економіки України має велике значення. Нині його використання в основному здійснюється в рамках кредитно-розрахункових операцій. Однак за допомогою векселя можна вирішувати більш важливі задачі і ,зокрема, задачу реформування відносин власності. Властивості векселя як цінного паперу дозволяють максимально прискорити процеси приватизації, причому, насамперед, за рахунок нерентабельних підприємств-боржників. Юридична конструкція векселя як цінного паперу наділяє його можливостями більш ефективного виконання фінансових зобовязань порівняно з іншими цивільними зобовязаннями. За наявності досить конструктивного механізму переходу від фінансової відповідальності до майнової створюються умови, за яких векселі стають одним з дійових інструментів ринкової економіки.

Учасниками вексельного обігу стають підприємства, організації і громадяни, які не мають спеціальних знань і досвіду в цій галузі. У більшості випадків практика стикається з тим, що підприємства і громадяни не можуть самостійно реалізувати свої права за векселем. Це продиктовано тим, що вексельний обіг регулюється спеціальними правовими нормами.

Потрібно відмітити, що широкому впровадженню в Україні вексельного обігу перешкоджає відсутність практичного досвіду в його організації. Створення системи вексельного обігу і вексельного арбітражу в Україні починається практично заново. Відсутні відповідні фахівці, а також налагоджені організаційні й правові інститути; немає в достатній кількості спеціальної економічної і юридичної літератури з цих проблем. Все це і визначає мету, задачі та актуальність теми даної курсової роботи.

1.Визначення векселю.

1.1. Історія виникнення векселю.

Вексель — можливо, найстаріший цінний папір, народжений необхідністю переказу грошей і оформлення розстрочки платежу при здійсненні торговельних угод. Його поява в Італії в ХІІ-ХІІІ ст. була викликана потребою торгівлі, особливо ярмаркової, що бурхливо розвивалась в ті часи. Італія тоді вважалась центром господарчого життя, тому що займала вигідне географічне положення, знаходячись на перехресті торговельного шляху, що звязував Західну Європу зі Сходом. Північні італійські міста — Генуя, Венеція, Флоренція — перетворювались у великі європейські центри ремесел, промисловості і торгівлі; ці міста стали піонерами в створюванні цілого ряду економічних нововведень, в тому числі — утворенні банків. Вже тоді середньовічні банкіри — міняли, які займались звичайним обміном монет, що знаходились в обігу, почали здійснювати переказ грошей із міста в місто, із країни в країну. Ці угоди мали письмову форму, як правило, нотаріального акту, який був документальним правом особи, що внесла валюту міняли в одному місці, на отримання вказаної в цьому акті суми грошей в іншому місці обумовленою монетою і в обумовлений час та одночасно був зобовязанням особи, що отримала валюту, сплатити відповідний еквівалент. Міняла постачав купця супроводжувальним листом з дорученням або проханням на адресу агента сплатити подавачу листа відповідну суму грошей. В результаті таких переказних операцій й народився переказний вексель, а сам термін «вексель» означав «обмін». Так зявились три основних учасника вексельних відносин: особа (банкір), що отримала гроші і видала переказний вексель, — векселедавець (трасант); особа, що внесла валюту і отримала вексель — перший векселедержатель (вексельний кредитор); особа (банкір), якому було адресоване прохання про виплату певної суми грошей подавачу листа — платник (трасат). А цей вид послуг позбавив купців від незручностей, труднощів і небезпеки, повязаних з перевозкою монет. Вигода була і міняйлам, які отримували винагороду від різниці між прийнятою валютою і виданою за вексельним зобовязанням.

Спочатку відносини між учасниками цієї переказної угоди мали чисто довірчий характер, але з розвитком і ускладненням грошового обігу набули характер юридичних зобовязань. При цьому не тільки векселедавець, але і банкір, якому було адресоване прохання про платіж, після прийняття листа (пізніше ця процедура перетворилась в акцепт переказного векселя) визнавалися особами, відповідальними за оплату переказного листа (векселя). Законодавство з метою заохочення і розвитку торгівлі захищало інтереси вексельного кредитора, суворо караючи невиправних вексельних боржників. В силу цих обставин за допомогою векселя почали оформлятися крім зобовязань, повязаних з переказом грошей, й іншого роду зобовязання, перш за все ті, що виникають із кредитних відносин. Так зявився простий вексель, який разом із звичайною борговою розпискою став використовуватися для оформлення зобовязань за договором займу.

Як вже вказувалось, вексельні операції спочатку були повязані з переказом грошей із однієї місцевості в іншу, але скоро з розвитком і ускладненням ринкових відносин векселі стали знаряддям комерційного кредиту: купці, продаючи один одному товари в кредит, розплачувались векселями. Можливість полегшеної переуступки права вимоги за векселем іншій особі за допомогою передаточного напису (індосаменту) — XVII ст. - або просто врученням дозволила суттєво розширити коло учасників вексельного обігу. В звязку з тим, що одним векселем в процесі обігу стало можливим погасити цілий ряд грошових зобовязань, вексель став не тільки інструментом кредиту, але й зручним засобом платежу, сурогатом грошей.

Таким чином з плином часу практика розширяла коло учасників вексельного обігу і створювала принципи, які склались в основу вексельних правовідносин. Але тепер вони не могли регулюватися загально цивільним законодавством, тими його нормами, які відносились до відповідної угоди, яка була причиною появи векселя. Виникла необхідність в особливому вексельному законодавстві, яке в першу чергу звернуло увагу на більш сувору розробку зовнішніх, формальних елементів вексельного зобовязання, які слугували єдиним джерелом прав векселедержателя.

Таким чином, в ході історичного розвитку вексель перетворився в універсальний інструмент, який широко використовується у кредитно-розрахункових відносинах.

1.2 Вексельне право і його основні системи

Вексель як борговий документ має ряд істотних особливостей, що відрізняють його від інших боргових зобовязань і надають йому силу особливого, вексельного права. Останнє являє собою сукупність законодавчих та інших норм, що регулюють відносини між особами, причетними до вексельного зобовязання. Спочатку вексельне право являло собою частину цивільного права, потім відокремилося в особливий інститут і сьогодні складає зміст особливої юридичної дисципліни, що має самостійний характер.

Вираз “сила вексельного права” означає сукупність тих особливостей, які властиві тільки векселям і які можна виділити при аналізі чинного законодавства, що визначає вексельний обіг в Україні, а саме: абстрактність, договірний характер, безперечність, односторонність, самостійність зобовязання за векселем, формальність, обіговість або передаваність, грошовість, право або можливість протесту, солідарна відповідальність, відсутність емісійного характеру.

Абстрактність вексельного зобовязання полягає в тому, що до тексту векселя не включаються причини його появи, тобто видача його юридично не привязується до конкретного договору. Вексель містить у собі лише просте і нічим не обумовлене зобовязання або пропозицію сплатити певну суму.

Векселі (прості або переказні), що мають однаковий склад первинних учасників, одного номіналу, видані на однаковий термін і з однаковою відсотковою ставкою, укладені в результаті реалізації торговельної угоди, або на виконання кредитного договору, або просто з добрих спонукань векселедавця по відношенню до векселедержателя, не мають ніяких юридичних відмінностей.

З цього випливає, що з моменту видачі векселя припиняється зобовязання, на погашення якого був виданий документ, і виникає зобовязання абсолютно нового характеру - зобовязання за векселем - борг, що цілком відволікається від підстав свого виникнення. Таким чином, юридичними наслідками факту видачі векселя будуть погашення заборгованості, що раніше існувала, за придбані товари (виконані роботи, надані послуги), отриманий кредит і виникнення зовсім нового зобовязання - боргу за векселем. Умови угоди не відображаються на обігу векселів і стягненні боргів за ними. У цьому сутність і причина абстрактності векселя. Для характеристики правової природи векселя необхідно звернути увагу на його договірний характер, безумовність, формальність та інші ознаки.

Договірний характер. Розглядаючи вексель як договірне зобовязання, потрібно мати на увазі не ті договірні відносини, які призвели до появи векселя (наприклад, купівлю-продаж або кредит), а ті відносини, які створюються самим векселем. Договірний момент у векселі виявляється у тому, що векселедавець стає відповідальним перед векселедержателем внаслідок видачі йому векселя з наміром бути зобовязаним за ним, а останній погоджується прийняти виписаний векселедавцем документ.

Безумовність векселя випливає з його абстрактності і полягає в тому, що наказ у переказному і зобов’язання в простому векселі про сплату певної грошової суми повинні бути простими і не обтяженими будь-якими умовами або застереженнями або посиланнями на них. Боржник за векселем зобовязаний платити тільки тому, що він видав (або акцептував) вексель, абсолютно незалежно від його сподівань, повязаних з прийняттям на себе вексельного зобовязання, що виправдалися або не виправдалися.

Односторонність зобовязання векселедавця у простому векселі має безумовний характер. У переказному векселі зобовязання приймає більш складну форму. Тут зобовязання векселедавця поставлене у залежність від скасовуючої умови - платежу з боку трасата. У переказному векселі векселедавець приймає на себе зобовязання заплатити вексельну суму з моменту видачі їм документа, але це зобовязання є умовним, оскільки він зобовязаний платити, у випадку якщо не заплатить трасат. Однак до моменту коли особа, вказана у векселі як платник, не акцептує його, вона не має до вексельного зобовязання жодного відношення. Отже, до акцепту векселя трасатом він являє собою одностороннє безумовне зобовязання векселедавця. З іншого боку, в переказному векселі існує також одностороннє зобовязання векселедавця, яке після акцепту векселя платником стає умовним. З прийняттям векселя до платежу виникає одностороннє безумовне зобовязання трасата, яке існує поряд з умовним зобовязанням векселедавця. Але треба відмітити, що серед науковців існує також і інша точка зору з приводу визначення сутності цієї особливості: односторонність вексельного зобов’язання полягає в тому, що для того, хто за цим зобов’язанням зобов’язаний, воно лише зобов’язання, без будь-якої вимоги з його боку, а для того, хто за ним має право, воно – лише вимога, без будь-якого зобов’язання з його боку.

Самостійність зобовязання за векселем. Кожне умовне або безумовне зобовязання за векселем, прийняте на себе особою, що виступає як учасник, носить цілком самостійний характер і абсолютно не залежить від того, чи дійсні інші укладені у векселі зобовязання.

Формальність. Вексель являє собою формальне зобовязання, яке повинне мати суворо встановлену законом письмову форму. Будь-яка умова, повязана з виникненням, зміною або припиненням вексельного зобовязання, має силу лише тоді, коли вона зазначається безпосередньо на векселі або на додатковому листі до нього (алонжі). Реквізити векселя визначені в законі. Недотримання форми позбавляє документ сили вексельного зобовязання.

Обіговість (передавальність ). Ця властивість векселя забезпечується тим, що особа, яка придбала його першою, має право передати вексель іншій особі. Таке ж право має і кожен з подальших векселедержателів. Передача векселя проводиться шляхом здійснення індосаменту. Передача векселя у власність іншій особі і лежить в основі передавальності як однієї з основних властивостей векселя. При передачі векселя за індосаментом новий (добросовісний) держатель документа є самостійним кредитором, а тому відносно нього не допускаються заперечення, які могли б мати місце відносно його попередника.

Грошовість. Вексель являє собою грошове зобовязання. Воно не може бути виражене ні в якому іншому вигляді, крім як у грошах.

Право зворотньої вимоги . Векселедержатель, що не отримав платежу за векселем, отримує право на прямий позов до особи, зобов’язаної за векселем (у переказному векселі) або тієї, що видала (у простому векселі), і, після здійснення ряду формальностей, - на регресивний позов до всіх осіб, що зобов’язалися за векселем раніше за нього самого. Для обґрунтування такого позову векселедержателю достатньо пред’явити вексель з позначкою про опротестування у неплатежі (женевська система права) або навіть без неї (англо-американська система права).(В Україні опротестований вексель вже являється виконавчим документом)

Солідарна відповідальність . Якщо протест було здійснено своєчасно, векселедержатель може звернути свій позов проти зобовязаних за векселем осіб (переказний вексель). Всі особи, що видали, індосували або авалювали вексель, є солідарно зобовязаними перед векселедержателем. Отже, векселедержатель має право предявлення позову до всіх цих осіб або до кожного окремо. Таке ж право належить кожній особі, що підписала переказний вексель, після того, як вона сплатила за нього. Позов, предявлений до одного з боржників, не перешкоджає предявленню позовів до інших осіб, навіть якщо вони зобовязалися після первинного відповідача. Після закінчення термінів, встановлених для предявлення векселя терміном платежу по предявленні або після закінчення певного терміну у такий-то час від предявлення; для здійснення протесту в неакцепті або неплатежі; для предявлення до платежу у разі застереження без протесту, векселедержатель втрачає права проти індосантів, проти векселедавця і проти інших зобовязаних осіб, за винятком акцептанта в переказному векселі і векселедавця у простому.

Відсутність емісійного характеру . Вексель не є емісійним цінним папером. Отже, його видача не передбачає спеціальних процедур, повязаних з емісією цінних паперів. У звязку з цим істотне значення набуває питання векселеспроможності, під якою розуміють здатність якої-небудь особи бути учасником вексельного зобовязання як кредитор або боржник.

На основі усього вищевикладеного можна зробити висновок, що векселем є письмове, за встановленою законом формою, одностороннє, абстрактне і безумовне грошове зобовязання, що передається за спрощеним порядком по передавальному напису і що перебуває під солідарною відповідальністю всіх причетних осіб, яке підлягає платежу законному векселедержателю проти предявлення самого векселя під загрозою процесуально суворого і спрощеного стягнення.

В сучасних умовах, яку б функцію на практиці не виконував вексель (знаряддя кредиту, засіб платежу, інструмент для інкасування боргу), взаємовідносини учасників вексельного обігу в будь-якому випадку носять характер вексельних правовідносин і регулюються не загальними нормами цивільного, а особливого вексельного права.

В 1930 р. в Женеві працювала конференція, в результаті чого була напрацьована Конвенція, що встановила Уніфікований закон про переказний та простий вексель. Країни, що підписали або приєднались до неї, прийняли на себе зобовязання ввести в дію на своїх територіях Уніфікований вексельний закон. До таких країн відносяться:

Австрія, Бельгія, Бразилія, Угорщина, Німеччина, Греція, Данія, Італія, Люксембург, Монако, Нідерланди, Норвегія, Польща, Португалія, СРСР, Фінляндія, Франція, Швеція, Швейцарія, Японія.

Такі країни як:

Алжир, Аргентина, Афганістан, Болгарія, Буркіна-Фасо, Гаїті, Габон, Гвінея, Гондурас, Ірак, Іорданія, Ісландія, Індонезія, Камбоджа, Камерун, Коста-Ріка, Лаос, Ліван, Лівія, Люксембург, Мароко, Малі, Нігер, Республіка Бенін, Республіка Заїр, Південна Корея, Румунія, Саудовська Аравія, Сірія, Сенегал, Туніс, Того, Чехословаччина, Чад, Еквадор, Ефіопія, Югославія, не приєднались до Женевської вексельної конвенції, але видали на її основі свої національні вексельні закони. Усі вищезгадані країни утворюють Женевську систему вексельного права.

Іншу основну систему вексельного права складають країни англо-американського права, чиє вексельне законодавство базується на англійському законі про переказні векселі 1882 р. До них відносяться: Англія, Австралія, Багамські острови, Бермудські острови, Ботсвана, Бірма, Вірджинські острови, Гана, Гренада, Гонконг, Зімбабве, Ізраїль, Індія, Ірландія, Канада, Кенія, Кіпр, Колумбія, Лесото, Малазія, Нова Зеландія, Намібія, Нігерія, Пакістан, Пуерто-Ріко, Свазіленд, Судан, США, Танзанія, Уганда, Фіджі, Філіпіни, Шрі-Ланка, ПАР, Ямайка.

Самостійну групу утворюють країни, чиє вексельне законодавство не входить в жодну з двох основних систем права і не основується на жодному, спільному для усіх цих країн вексельному законі. Це, наприклад, такі країни: Болівія, Венесуела, Гватемала, Гондурас, Домініканська Республіка, Єгипет, Іран, Іспанія, Колумбія, Куба, Мексика, Нікарагуа, Панама, Сальвадор, Тайвань, Таїланд, Уругвай, Чілі.

Між Женевським Уніфікованим вексельним законом (далі — УВЗ) і англійським Законом про переказні векселі (далі — ЗПВ) спостерігаються деякі розбіжності. Прослідкуємо найсуттєвіші з них.

У відповідності до УВЗ переказний вексель повинен вміщувати: найменування «переказний вексель», яке включене у самий текст документа і подане тією мовою, на якій цей документ складений; просту і нічим не обумовлену пропозицію сплатити певну суму грошей; найменування платника (трасата); зазначення строку платежу; зазначення місця, в якому повинен здійснитися платіж; найменування того, кому або за наказом кого платіж повинен бути здійснений (першого векселедержателя); зазначення дати і місця складання векселя; підпис того, хто видає вексель (векселедавця, трасанта) (ст.1 ЄВЗ).

Документ, в якому відсутній будь-який із зазначених реквізитів, не має сили переказного векселя, за винятком таких випадків: вексель, строк платежу у якому не вказаний, розглядається як такий, що підлягає оплаті за предявленням; якщо відсутня назва місця платежу, ним вважається місцезнаходження платника; вексель, в якому не вказане місце його складання, розглядається як підписаний у місці знаходження трасанту (ст.2 ЕВЗ).

Відповідно до ЗПВ переказний вексель повинен містити наступні обовязкові реквізити: безумовний наказ сплатити певну грошову суму; строк платежу; найменування платника; найменування отримувача або зазначення, що вексель сплачується предявнику; підпис векселедавця (трасанта). Вексель не буде недійсним тому, що він не має «вексельної відмітки», не датований, не вказане місце виставлення або місце платежу (ст.3,6,7 ЗПВ). Тобто, в англійському законі передбачається менша кількість обовязкових реквізитів, ніж у ЄВЗ, і допускається виставлення на предявника (але в міжнародних розрахунках такі векселі не застосовуються).

Форма переказного векселя за Уніфікованим Торговельним Кодексом США (далі — УТК) відповідає положенням англійського закону, з тією особливістю, що для оборотного векселя, що виставлений на користь конкретної особи, необхідне включення в вексель застереження про наказ або відмітки «переказний» (ст. ст. 3-104, 3-111, 3-102, 3-110, 3-112 УТК).

Згідно з УВЗ оборотність векселя, тобто можливість передачі його по індосаменту, визнається за будь-яким векселем, навіть виданим без застереження «наказу». Навпроти, лише включення у вексель спеціальної відмітки «не наказу» або рівнозначного застереження може позбавити вексель властивості передачі по індосаменту. Такий вексель може бути переуступленим тільки з дотриманням форми і з наслідками звичайної цесії (ст.11 ЄВЗ).

За ЗПВ оборотним є вексель, виставлений платежем предявнику або наказу, але являється платежем наказу, якщо містить застереження про наказ, а також, якщо сплачується визначеній особі, але не містить слів, що забороняють передачу. Вексель з застереженням, що забороняє передачу, буде дійсним між сторонами, але не може бути оборотним.

Переказний вексель може бути виданий на користь трасанта або виставлений на самого трасанта (ст. о ЄВЗ, ст. 3-110, 3-118 УТК). У випадку, коли у переказному векселі трасат і трасант — одна і та ж особа, англо-американське законодавство передбачає, що держатель може на свій розсуд розглядати його або як переказний, або як простий вексель.

Крім того, англійський закон допускає зазначення у переказному векселі декількох платників, але документ, що містить наказ, адресований двом трасатам в альтернативі або двом чи більше трасатам в послідовності, не є переказним векселем (ст. 6 ЗПВ). Американський закон також передбачає можливість виставлення переказного векселя на двох чи більше трасатів, при умові, що особи несуть солідарну відповідальність (ст. 3-118 УТК).

За англо-американським законодавством вексель може бути виданий на користь самого платника, а також на користь двох або більше одержувачів платежем сукупно або в альтернативі (ст.ст.5,7 ЗПВ, ст. 3-110 УТК). При цьому, якщо вексель підлягає сплаті двом або декільком одержувачам по альтернативно, то він повинен бути сплачений всім їм сукупно і індосуватися ними теж тільки разом (ст.32 ЗПВ, ст.3-116 УТК).

Згідно з УВЗ трасант, виставляючи вексель, може скласти з себе відповідальність за акцепт, але будь-яке застереження на векселі, за допомогою якого він складає з себе відповідальність за платіж, вважається ненаписаним (ст.9 ЄВЗ). А за англо-американським законом трасант має право скласти з себе відповідальність як за акцепт, так і за платіж (ст.16 ЗПВ, ст. 3-413 УТК).

Відповідно до УВЗ, якщо на векселі є підписи осіб, недієздатних за векселем, підписи фальшиві або вигаданих осіб, підписи, які за різними іншими причинами не можуть зобовязувати тих осіб, які їх поставили або від імені яких він підписаний, то підписи інших осіб все ж таки залишаються в силі (ст. 7 ЄВЗ). Тобто, за наявністю серед індосаментів підробленого або не уповноваженого підпису не переривається низка індосаментів, і добросовісна оплата платником такого векселя держателю, який основує своє право на послідовному ряді індосаментів, є правильною. На відміну від цього, за англо-американським законодавством підроблений або не уповноважений індосамент є повністю недійсним, внаслідок чого особа, що володіє таким векселем, не є держателем, а оплата такій особі не носить визвольного характеру для платника від його вексельного зобовязання (ст.3-404 УТК).

Згідно з УВЗ включення у вексель процентної оговорки допускається тільки в векселях платежем за предявленням і в стільки-то часу від предявлення (ст. 5 УВЗ). В будь-якому іншому векселі вона буде вважатися ненаписаною. Англо-американське законодавство дозволяє включення процентної оговорки в любий вексель (ст.9 ЗПВ, ст. 3-106 УТК).

Відповідно до УВЗ вексель може бути виданий строком платежу: за предявленням, в стільки-то часу від предявлення, в стільки-то часу від складання, на визначену дату; якщо в переказному векселі строк платежу не вказаний, він підлягав оплаті за предявленням. Векселі, що містять інше визначення строку платежу або послідовні строки платежу, недійсні. Строк платежу, вказаний або визначений за векселем, є твердим: ніякі граціонні дні, ні за законом, ні судові не допускаються (ст.ст.2,33,74 УВЗ).

Англо-американське законодавство передбачає ті ж засоби визначення у векселі строків платежу, що і УВЗ, але й дозволяє виставлення векселів строком платежу по настанню або у визначений період часу від настання певної події, яка повинна відбутися, хоча час, коли вона відбудеться, може бути невідомим. Також не забороняється виставлення векселів з оплатою частками в послідовні строки. Крім того, за американським законом вексель може бути також виставлений у визначений строк з застереженням про можливість його наближення або відстрочки (ст. ст.9, 11 ЗПВ, ст. 3-Ю, 3-109 УТК).

Оплата векселя повинна здійснюватися, як правило, в тій валюті, в якій виражена сума векселя. Але, відповідно до УВЗ, якщо вексель виписаний у валюті, що не має обігу у місці платежу, то сума його може бути сплачена в місцевій валюті за курсом на день настання строку платежу, а за простроченим платежем — на день здійснення платежу. Держатель може обумовити, що платіж повинен бути здійснений у визначеній векселем валюті (застереження про ефективний платіж в будь-якій іноземній валюті) (ст. 41 УВЗ), але так як ця умова порушує питання, що регулюються національним валютним законодавством, УВЗ передбачає для країн-учасниць можливість відступу від ст.41 у відношенні ефективного платежу в іноземній валюті за векселями з платежем на території цієї країни або складеним на ЇЇ території (ст. 7 Додатку 1). Тобто, положення ст. 41 УВЗ про ефективну оплату векселів у валюті, що не є валютою місця платежу, може підпадати під правила валютного контролю країни-учасниці конвенції, що визначають обмеження на платежі в іноземній валюті.

В англійському законі передбачено, що якщо вексель виставлений за кордоном, але з платежем у Обєднаному Королівстві і сума платежу за векселем не виражена в валюті Обєднаного Королівства, то сума, при відсутності особливих вказівок, повинна бути вирахована за курсом для тратти по предявленню в місці платежу на день оплати векселя, тобто повинна бути сплачена у фунтах стерлінгів (ст.72 ЗПВ).

Згідно з американським законом зобовязання або наказ сплатити певну суму, виражену в іноземній валюті, можуть бути виконані шляхом сплати доларів за чековим курсом, що діє на день строку платежу за векселем. Якщо ж вексель передбачає іноземну валюту як засіб платежу, то повинен бути сплачений в цій валюті (ст. 3-107 УТК).

Відповідно до УВЗ відмова платника в оплаті векселя повинна бути засвідчена у визначений строк актом, складеним в публічному порядку (протестом у неплатежі), крім випадків, коли вексель був раніш опротестований у неакцепті, обявлення платника неспроможним, обявлення неспроможним трасанта за векселем, що не підлягає акцепту, включення до векселю трасантом, індосантом або авалістом і підписаного ними застереження («без протесту») звільняє держателя від здійснення протесту для здійснення права регресу (ст.ст.11,46,53 УВЗ).

За англо-американським законодавством протест у неплатежі є необхідною умовою настання відповідальності трасанта або індосантів тільки у випадку «іноземних векселів» (ст.51 ЗПВ, ст. 3-501 УТК). «Іноземний вексель» за англо-американським законодавством той, що виставлений або сплачуваний за межами відповідно Обєднаного Королівства або США. У випадку виникнення неплатоспроможного акцептанта іноземного векселя до строку платежу держатель може вчинити протест у цілях більш надійного забезпечення своїх інтересів, тобто своїх прав по відношенню до трасанта індосантам (ст. 51 ЗПВ, ст. 3-501 УТК).

В деяких країнах протест у неплатежі дає держателю процесуальні та інші переваги при здійсненні примусового стягнення за несплаченими векселями (спрощена судова процедура, попередній арешт майна акцептанта, блокування коштів на його рахунках в банку). Крім того, так як у деяких країнах вексельним протестам надається гласність (про опротестовані векселі дається публікація в пресі та ін.) протест може негативно вплинути на ділову і моральну репутацію вексельного боржника.

Згідно з УВЗ, протест у неплатежі векселя строком на визначений день або в стільки-то часу від складання чи предявлення повинен бути здійснений в один із двох робочих днів, наступних за днем, в який вексель підлягає сплаті; векселі строком за предявленням — на протязі одного року з дня складання векселя, якщо трасантом або індосантом не встановлені інші строки, або наступного дня, якщо предявлення мало місце в останній день цього строку (ст.44 УВЗ).

За англійським законом протест у неплатежі іноземного векселя повинен бути здійснений в день, коли вексель був несплачений. За американським законом зобовязання здійснення протесту банком настає в той же робочий день, будь-якою іншою особою — на протязі трьох робочих днів після відмови платника від платежу(ст. 3-508 УТК).

Відповідно до УВЗ за будь-яку відповідальну за векселем особу може бути даний аваль — спеціальне вексельне поручительство, за допомогою якого гарантується платіж (повністю або частково). Аваль дається на векселі або додатковому аркуші (алонжі), виражається словами «вважати за аваль» або іншим подібним формулюванням і підписується авалістом. Кожний підпис таким векселем, є товарна угода, комерційний кредит, що надається продавцем покупцю при реалізації товару. В цій якості вексель може виступати, з однієї сторони, як знаряддя кредиту, а з іншої — виконувати функції розрахункового засобу, багато разів переходячи із рук в руки та обслуговуючи в якості замінника грошей численні угоди купівлі-продажу товарів.

Вексель як міжнародний фінансовий документ за час свого існування може переходити від однієї особи до іншої на територіях різних держав. Звідси виникнення цілої низки зобов’язань, підлягаючих виконанню, охороні, а у випадку суперечки – судовому розв’язанню не тільки в різний час, але й на територіях дії різних вексельних законів. Таким чином, для суду території одного вексельного закону часто буває необхідним вирішувати проблеми про вексельну суперечку з врахуванням також і чужих вексельних законів

1.3. Основні документи регулювання вексельних відносин в Україні.

Вексель – безумовне грошове зобов’язання, за яким одна особа зобов’язана сплатити іншій визначену суму коштів у визначений строк, правовий статус якого регулюються законодавством про вексельний обіг. Розрізняють простий і переказний.

Розрахунки за допомогою векселів - одна з найскладніших форм розрахунків, адже вона вимагає знання досить великого за обсягом вексельного законодавства й вільного володіння термінами, що вживаються при таких розрахунках.

З метою уніфікації вексельного законодавства й усунення колізій вексельних законів на конференції в Женеві (Швейцарія) були розроблені й 07.06.1930 р. прийняті три вексельні конвенції:

Конвенція №358, що встановлює Уніфікований закон про переказний і простий вексель ;

Конвенція №359, яка має за мету вирішення деяких колізій законів про переказні й прості векселі;

Конвенція №360 про гербовий збір щодо переказних і простих векселів.

Радянський Союз приєднався до Женевських вексельних конвенцій 25.11.36 р., а постановою ЦВК і РНК СРСР у 1937 р. на території СРСР набрало чинності Положення про переказний і простий вексель, яке текстуально майже повністю збігалося з Уніфікованим законом про переказний і простий вексель.

Законом України від 18.06.91 р. Про цінні папери і фондову біржу вексель був визнаний цінним папером в Україні. А Законом України від 12.09.91 р. Про правонаступництво України і Постановою Верховної Ради України за тією ж датою Про порядок тимчасової дії на території України актів законодавства Союзу РСР фактично підтверджено дію названих конвенцій і Положення на території України.

Пізніше, прийнявши три закони від 06.07.99 р., Україна вже самостійно приєдналася до всіх трьох Женевських вексельних конвенцій. Згідно з повідомленням Генерального секретаря ООН на адресу Міністерства закордонних справ України, Женевські вексельні конвенції 1930 р. набрали сили закону для України 06.01.2000 р.

Вексельне право в нашій країні було розвинуте в Законі України від 05.04.2001 р. Про обіг векселів в Україні. У ньому в основному подаються застереження до Уніфікованого закону про переказний і простий вексель. Цим же Законом передбачено прийняття ще кілька вексельних законів.

Відповідно до Женевської конвенції 1930 р. прості і переказні векселі введено в господарський оборот України Постановою ВР Про застосування векселів в господарському обороті України від 17.06.92 р. №2470-XII. Цією ж постановою було доручено КМУ та НБУ розробити та затвердити правила виготовлення і використання вексельних бланків.

Основні документи, якими регулюється випуск та використання векселів у господарському обороті України на даний час:

1. Постанова ВР України Про застосування векселів в господарському обороті України від 17.06.92 р. №2470-XII.

2. Указ Президента України Про сплату державного мита за вексельні бланки від 02.11.93 р. №504/93.

3. Указ Президента України Про розширення сфери обігу векселів від 26.07.95 р. №658/95.

4. Правила виготовлення та використання вексельних бланків, затверджені постановою КМУ та НБУ від 10.09.92 р. №528.

5. Положення про переказний і простий вексель, затверджене постановою ЦВК і РНК СРСР від 07.08.37 р. №104/1341.

6. Розяснення НБУ щодо використання векселів у господарському обороті (лист НБУ від 22.02.95 р. №150010/48).

7. Лист Міністерства фінансів України Про бухгалтерський облік вексельного обігу від 12.08.92 р. №18-4116.

8. Закон України Про цінні папери і фондову біржу від 18.06.91 р. №1201-XII

1.4. Особливості заповнення та використання векселів.

Правила заповнення та використання векселів були затверджені постановою КМУ і НБУ від 10.09.92 р. №528. Ними встановлено, що до затвердження Порядку випуску та обігу векселів використання вексельних бланків здійснюється відповідно до Положення про переказний та простий вексель, затвердженого постановою ЦВК і РНК СРСР від 07.08.37 р. №104/1341, з урахуванням деяких особливостей. Українське вексельне право встановлює такі, на відміну від Уніфікованого закону про переказний і простий вексель ,особливості заповнення і використання векселів:

- використовувати векселі, а також виступати векселедавцями , акцептантами , індосантами й авалістами можуть лише юридичні особи - суб’єкти підприємницької діяльності, визнані такими відповідно до чинного законодавства України. Однак Закон України від 05.04.2001 р. Про обіг векселів в Україні зазначає, що з 01.01.2002 р. ними можуть бути й фізичні особи;

- умова про проведення розрахунків із застосуванням векселів обов’язково передбачається у відповідному договорі й у разі видачі (передачі) векселя, відповідно до договору, припиняються грошові зобов’язання за платежами за цим договором і виникають зобов’язання платежу за векселем. Особи, винні в порушенні цих вимог, несуть відповідальність згідно із законом;

- вексель може видаватися лише для оплати за поставлену продукцію, виконані роботи й надані послуги. На момент видачі переказного векселя особа, вказана у векселі як трасат , або векселедавець простого векселя, повинна мати перед трасантом або особою, яка або за наказом якої повинен бути здійснений платіж, зобов’язання, сума якого повинна бути не меншою від суми платежу за векселем. Векселі Мінфіну, НБУ та комерційних банків України, органів виконавчої влади, органів місцевого самоврядування, а також установ і організацій, які фінансуються за рахунок держбюджету, бюджету Автономної Республіки Крим або місцевих бюджетів, емітуються і беруть участь в обігу в порядку, визначеному чинним законодавством або встановленому КМУ;

- стаття 10 УВЗ не застосовується. У ній сказано, що якщо переказний вексель, не заповнений на момент видачі, був заповнений не відповідно до укладених угод, то недотримання цих угод не може бути протипоставлене векселетримачу, якщо тільки він не придбав переказний вексель недобросовісно або ж, придбаваючи його, не допустив грубої необережності;

- векселедавець зобов’язаний вести реєстр виданих векселів у порядку, затвердженому Держкомісією з цінних паперів і фондового ринку;

- забороняється використовувати векселі як внески до статутного фонду господарського товариства;

- резиденти можуть видавати й індосувати векселі як переказні, так і прості, в іноземній і національній валюті для розрахунків з нерезидентами за зовнішньоекономічними договорами (контрактами) відповідно до валютного законодавства України (до прийняття Закону України Про обіг векселів в Україні видача й індосамент векселів за межі України не дозволялися). Умова проведення розрахунків між резидентом і нерезидентом із застосуванням векселів обов’язково передбачається у відповідному зовнішньоекономічному договорі (контракті). Придбання резидентом векселя в іноземній валюті і проведення розрахунків між резидентами за таким векселем здійснюється відповідно до валютного законодавства України;

- юридичні ситуації, викладені в статті 41 Уніфікованого закону про переказний і простий вексель, українське законодавство вирішує таким чином: сума векселя, виражена в іноземній валюті, на території України може бути сплачена в національній валюті України за курсом НБУ на день настання терміну платежу (якщо боржник прострочить платіж - на розсуд векселетримача - на день здійснення платежу) або в іноземній валюті з дотриманням вимог валютного законодавства України. Це положення застосовується і в тому разі, якщо векселедавцем (трасантом) обумовлено, що платіж здійснюється у зазначеній у векселі валюті (обумовлення про здійснення платежу в іноземній валюті);

- платежі за векселями на території України здійснюються лише в безготівковій формі;

- у господарському обороті можуть використовуватися простий і переказний векселі;

- вексельний бланк можна заповнювати друкарським способом і від руки;

- сума платежу за векселем обов’язково заповнюється цифрами і літерами;

- вексель підписується: від імені юридичних осіб - особисто керівником і головним бухгалтером (якщо ця посада передбачена штатним розписом юридичної особи) або уповноваженими ними особами, підписи засвідчуються печаткою. Від імені фізичних осіб - особисто зазначеною у векселі фізичною особою або уповноваженою нею особою і засвідчується печаткою, якщо вона є;

- вексельні бланки, які мають відповідний захист, купуються підприємствами в комерційних банках України. При придбанні вексельних бланків покупці в обов’язковому порядку, крім вартості бланка, сплачують у дохід державного бюджету держмито за кожний бланк у розмірі 10% неоподатковуваного мінімуму доходів громадян, якщо інше не передбачене законодавством України;

- зміни в текст векселя можуть вноситися з ініціативи його тримача тільки векселедавцем (трасантом) шляхом закреслення старого реквізиту і написання нового із зазначенням дати внесення зміни і підписанням особами, які мають право підписувати вексель. Векселетримач повинен дати згоду на внесення зміни в текст векселя шляхом написання на зворотному боці векселя слів згідно із змінами із зазначенням дати внесення зміни й підпису. У разі зміни терміну платежу за переказним векселем векселетримач повинен отримати згоду (акцепт) трасата на оплату векселя в новий термін. Якщо акцепт вже був здійснений раніше, векселетримач повинен отримати додаткову згоду акцептанта стосовно нового терміну. Якщо ж векселетримач, який погодився на внесення змін у текст векселя, хоче зберегти відповідальність попередніх індосантів, він повинен отримати їх згоду. Інакше попередні індосанти несуть відповідальність, як і до внесення змін;

- хоч вексель є безумовним зобов’язанням, Законом України Про обіг векселів в Україні передбачено, що КМУ повинен підготувати проект Закону України про порядок розгляду спорів, пов’язаних з обігом векселів в Україні;

- згідно із Законом України Про обіг векселів в Україні, юридичні ситуації, викладені в абзаці третьому статті 44 Уніфікованого закону про переказний і простий вексель, в нашій країні застосовуються так: протест у неплатежі за векселем , що підлягає оплаті на певну дату або в певний термін від дати складання або пред’явлення, повинен бути здійснений або в день, коли вексель підлягає оплаті, або в один із двох подальших робочих днів;

- векселетримач має право регресу у разі порушення справи про банкрутство трасата, а також у разі визнання його банкрутом і незалежно від того, чи акцептував він вексель. Таке ж право настає і в разі визнання банкрутом трасанта за векселем, який не підлягає акцепту. Для використання цього права векселетримачу досить пред’явити судове рішення про визнання такого трасата або трасанта банкрутом;

- тримач може вимагати від особи, проти якої він використовує своє право регресу , суму неакцептованого або неоплаченого векселя з відсотками, якщо вони були обумовлені у векселі, а також витрат, пов’язаних з протестом векселя, та інших. У разі якщо право регресу використане до настання терміну платежу (наприклад при банкрутстві боржника), то з вексельної суми утримуються облікові відсотки за діючою на дату використання права регресу офіційною (банківською) ставкою за місцем проживання тримача.

- якщо у векселі була обумовлена сплата відсотків, то тримач з особи, до якої він використовує своє право в порядку регресу, від дати настання терміну платежу може стягнути відсотки на суму векселів як виданих, так і таких, що підлягають оплаті на території України, в розмірі облікової ставки НБУ на день пред’явлення позову і від дня настання терміну платежу (від дня платежу) до дня пред’явлення позову відповідно. В такому ж розмірі стягує відсотки особа, яка прийняла переказний вексель і здійснила платіж за ним, за іншими зобов’язаннями перед ним осіб від дня здійснення ним платежу до дня пред’явлення позову. В інших випадках, згідно з Уніфікованим законом про переказний і простий вексель, стягується 6% річних;

- якщо вексель видається на території України і місце платежу за ним також в Україні, то він складається державною мовою. Найменування трасанта або векселедавця, інших зобов’язаних за векселем осіб заповнюється тією мовою, якою подано офіційне найменування у їх засновницьких документах.

Приклад застосування векселів в Україні

В Україні вексель застосовується не як «чистий» цінний папір, а як засіб проведення господарських операцій. Навіть якщо підприємство знаходиться «на картотеці». Особливо актуальним вексельний обіг став після заборони договорів уступки вимоги i переводу боргу.

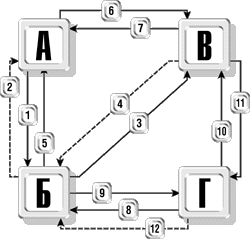

Учасники операцій:

А — постачальник комплектуючих для заводу

Б — завод-виробник лiквiдної продукції (на картотеці)

В — покупець (можливо, дочiрня фiрма вiд «Б»)

Г — фірма - продавець послуг (маркетингових, iнформацiйних, брокерських)

1 — «А» постачає «Б» комплектуючi на 100 одиниць

2 — «Б» не розраховується з «А» (вiдсутнi кошти)

3 — «Б» продає «В» лiквiдну продукцiю на 150 одиниць

4 — «В» винний «Б» суму у 150 одиниць

5 — «Б» видає «А» переказний вексель на 100 одиниць (платник — «В»)

6 — «А» пред`являє «В» вексель до оплати

7 — «В» проводить оплату векселя у повному обсязi (100 одиниць)

8 — «Г» проводить для «Б» продаж послуг на суму 50 одиниць

9 — «Б» видає «Г» переказний вексель на 50 одиниць (платник — «В»)

10 —«Г» пред`являє «В» вексель до оплати

11 —«В» проводить оплату векселя у повному обсязi (50 одиниць)

12 —«Г» засвiдчує подяку «Б» за здiйснену операцiю

P.S. Можливi i iншi варiанти (без фiрм А або Г, з продажем векселя за цiною нижче номiналу тощо).

2. Умови та особливості обігу векселів.

2.1. Правова природа векселя та умови обігу.

Для ефективного використання векселя в економіці, перш за все, необхідно мати уявлення про його правову природу і умови обігу.

Цивільне законодавство, як відомо, відносить вексель до категорії цінних паперів, які є предметом діяльності учасників цивільних правовідносин.

Поняття цінних паперів розкривається внаслідок аналізу функцій, які виконують в торгово-грошовому обігу юридичні документи. Останні являють собою документи, зміст яких засвідчує ті чи інші юридичні факти або засновані на них правовідносини. Юридичні документи виконують в обігу різні функції залежно від того, яке значення має документ для відповідних правовідносин, зокрема, документ може мати процесуальне і матеріально-правове значення, тобто наявність документа необхідна для виникнення відповідних правовідносин. Рівною мірою матеріально-правові функції належать документу тоді, коли він має значення при здійсненні вираженого в ньому права. Відносно цілого ряду цінних паперів (у тому числі й векселя), їх предявлення необхідне для здійснення вираженого в них права. Документи, що визначаються як цінні папери, свідчать про наявність певних взаємних прав і обовязків між особою, яка їх випустила (емітентом), і особою, яка є їх власником (інвестором).

Останнім часом, як показала практика, посилилася тенденція до більш широкого використання «без паперових» цінних паперів замість «паперових». Відповідно до цієї обставини виникає питання про зміст поняття документ в умовах зміни його форми з «паперової» на «без паперову». Коли мова йде про цінні папери як про грошові документи, потрібно брати до уваги три важливих аспекти. Перший – «документальний» характер цінного паперу; другий - матеріальна форма документа; третій - наявність певних взаємних прав і обовязків, що витікають з права власності на цінний папір.

Документальний характер цінного паперу означає, що його випуск і обіг обумовлює виникнення певних відносин між інвестором і емітентом, тобто поняття документальний характер цінного паперу має таке ж значення, як і її офіційний характер.

Матеріальна форма цінного паперу означає форму або вид матеріального носія, на якому виконаний документ.

Права, які визначають зміст цінного паперу, можуть належати до різних категорій субєктивних прав. Найчастіше вони належать до зобовязальних прав. У цінному папері не можуть бути виражені правовідносини, внаслідок яких обидві сторони взаємно набувають права і обовязки, оскільки сторона, що не володіє папером, не зможе реалізувати права, що належать їй.

Необхідність предявлення цінного папера для здійснення вираженого в ньому права має подвійне значення. По-перше, предявлення цінного папера для кредитора є легітимацією його як субєкта права. Зокрема, для витребування від боржника за цінним папером виконання його зобовязання кредитор повинен його предявити. Без цінного папера кредитор не має права вимоги. Якщо цінний папір не предявлений, боржник має право відмовити у виконанні. По-друге, особа, зобовязана за цінним папером, може виконати своє зобовязання тільки відносно предявника папера. У противному разі ця особа буде нести відповідальність перед субєктом, уповноваженим цінним папером. Зокрема, боржник за векселем може виявитися вимушеним двічі виконати своє зобовязання. Виконавши ж своє зобовязання належному держателю цінного папера, боржник гасить (виконує) своє зобовязання.

«Таким чином легітимація держателя цінного папера як субєкта відповідного права має значення як в інтересах самого держателя, якого він уповноважує виступити з відповідною претензією, так і в інтересах зобовязаної особи, яка, виконавши свій обовязок предявнику, звільняє себе від відповідальності перед дійсним субєктом права, якщо держатель таким не був».

При аналізі поняття цінний папір важливо відмітити, що не кожний фінансовий документ може мати статус цінного папера. Головним критерієм, відповідно до якого одні фінансові документи вважаються цінними паперами, а інші ні, є законодавче визначення і закріплення вичерпного переліку категорії цінних паперів. У звязку з цим потрібно підкреслити, що у багатьох країнах існує нормативно-правовий перелік фінансових документів, що мають юридичний статус цінного папера.

Цей перелік, як правило, закріплений законом. Документи, не віднесені законодавцем до категорії цінних паперів, таким чином, не можуть бути цінними паперами.

Законом України від 18 червня 1991 року Про цінні папери і фондову біржу(ст. 3) встановлено вичерпний перелік цінних паперів, які можуть випускатися і обертатися в Україні: акції, облігації внутрішнього державної і місцевої позик; облігації підприємств; казначейські зобовязання; депозитні сертифікати; векселі; приватизаційні папери.

Згідно з цим Законом (ст. 21), векселем є цінний папір, який засвідчує безумовне грошове зобовязання векселедавця сплатити після настання строку визначену суму грошей власнику векселя (векселедержателю).

При цьому Закон розрізняє два види векселів:

а) переказний (тратта);

б) простий.

ВЕКСЕЛЬ

Реквізити простого векселя:

Переказний вексель, крім зазначених вище реквізитів, повинен також містити просту і нічим не обумовлену пропозицію сплатити певну суму та найменування того, хто повинен платити (платника). |

Вексель, у якому відсутній будь-який з обовязкових реквізитів, не має сили простого або переказного векселя, за винятком таких випадків:

а) вексель, строк платежу по якому не вказано, розглядається як такий, що підлягає оплаті після предявлення;

б) при відсутності особливого зазначення місце, позначене поруч з найменуванням платника (місце складання - для простого векселя), вважається місцем платежу й одночасно місцем проживання платника (векселедавця - для простого векселя);

в) вексель, у якому не вказано місце його складання, визнається підписаним у місці, позначеному поруч з найменуванням векселедавця.

2.2. Особливості обігу векселів

Простий вексель - просте i нічим не зумовлене зобовязання векселедавця сплатити власнику векселя певну суму грошей у визначеному мiсцi у визначений час.

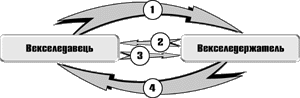

Схема застосування простого векселя показана на мал. 1. Спочатку векселедавець виписує вексель векселедержателю. Через обумовлений час останній предявляє його до оплати. Після цього проводиться оплата векселедавцем. Останній крок - вручення погашеного векселя векселедержателем векселедавцю з обовязковою розпискою про отримання платежу.

Мал. 1

Схема обігу простого векселя

1 - видача векселя

2 - предявлення векселя до оплати

3 - погашення векселя (оплата)

4 - вручення погашеного векселя з розпискою про отримання платежу

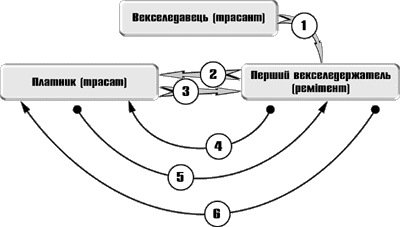

Переказний вексель (тратта) - це письмовий наказ векселедавця платнику (трасату) про сплату векселедержателю певної суми грошей у визначеному мiсцi у визначений час. Причому отримувачем коштів може виступати як перший векселедержатель (ремiтент), так i кожний з наступних векселедержателів (iндосат).

Схема застосування переказного векселя показана на мал. 2 (нижче). Векселедавець виписує переказний вексель векселедержателю; за цим векселем платник повинен сплатити iндосату визначену суму грошей. Пiсля цього векселедержатель здiйснює предявлення векселя до акцепту (презентацiю).Платник переказного векселя (трасат) стає боржником по векселю тільки після того, як акцептує вексель. Акцепт – засвідчена підписом трасата або іншої особи (посередника в акцепті) згода оплатити переказний вексельну тому вигляді, в якому він пред’явлений до платежу. Платник може відмовитись від акцепту. В цьому випадку ремітент вимагає від трасата оплати виданого векселя. Якщо ж платник здійснив підтвердження акцепту, то вексель вважається акцептованим. В зумовлений час вексель предявляється до оплати. Якщо трасат не здійснює відмови від платежу по векселю (можливе й таке), проводиться погашення векселя (оплата) з подальшим врученням погашеного векселя з розпискою про отримання платежу.

Векселі загалом застосовуються у випадках: коли необхідно провести відстрочення платежу або коли є потреба оперативно провести фінансову операцію. У торговельних операціях часто переказний вексель виписує продавець - клієнт певного банку, де він брав кредит для здійснення операції (трасант) на покупця-контрагента (трасат) на користь банку-кредитора (ремітент).

Будь-який переказний вексель може бути переданий шляхом індосаменту, тобто передавального напису на векселі. Індосамент має бути простим і нічим не обумовленим. Індосамент має бути написаний на переказному векселі або на приєднаному до нього аркуші та підписаний особою, що володіє векселем на підставі індосаменту (індосантом). Особа, в якої знаходиться переказний вексель, вважається законним векселедержателем.

Кожний індосант (особа, що володіє векселем на підставі індосаменту) може обумовити, що вексель повинен бути предявлений до акцепту з призначенням строку або без його призначення, якщо тільки вексель не оголошений векселедавцем як такий, що не підлягає акцепту. Акцепт має бути простим і нічим не обумовленим. Платник через акцепт бере на себе зобовязання оплатити переказний вексель у визначений строк.

Платіж за переказним векселем може бути забезпечений повністю або в частині вексельної суми через аваль . Аваль - це вексельне поручительство, яке гарантує оплату векселя .

Аваль дається на переказному векселі або на додатковому аркуші, проте він може бути даний і на окремому аркуші з зазначенням місця його видачі. Він виражається словами вважати за аваль або будь-якою іншою рівнозначною формулою і підписується тим, хто дає аваль. Для авалю достатньо лише підпису, поставленого авалістом на лицьовому боці переказного векселя, якщо тільки цей підпис не поставлений платником або векселедавцем. В авалі повинно бути вказано, за кого він виданий. У разі відсутності такої вказівки він вважається виданим за векселедавця.

Аваліст відповідає так само, як і той, за кого він дав аваль. Оплачуючи переказний вексель, аваліст набуває прав, що випливають з переказного векселя, проти того, за кого він дав гарантію.

Платник може, оплачуючи переказний вексель, вимагати, щоб він був вручений йому векселедержателем з розпискою про одержання платежу.

Векселедержатель може обернути свій позов проти індосантів, векселедавця та інших зобовязаних осіб, якщо при настанні терміну платіж не був здійснений, а також у разі повної або часткової відмови від акцепту.

Усі ті, хто видали, акцептували, індосували переказний вексель або поставили на ньому аваль, є солідарно зобовязаними перед векселедержателем.

Використання підприємствами, які мають податкову заборгованість, переказних векселів для розрахунків з постачальниками матеріальних цінностей, дозволяє таким підприємствам, як і при звичайному бартері, ухилятись від сплати нарахованих податків і зборів.

Мал. 2

Схема обігу переказного векселя (тратти)

1 - видача векселя

2 - предявлення векселя до акцепту (презентацiя)

3 - пiдтвердження акцепту

4 - предявлення векселя до оплати

5 - погашення векселя (оплата)

6 - вручення погашеного векселя з розпискою про отримання платежу

2.3. Учасники вексельної форми взаєморозрахунків, організація та технологія.

Виходячи із визначення простого і переказного векселя первинними сторонами простого векселя виступають дві особи:

- векселедавець — особа, що виписує вексель, яка одночасно є і платником за векселем;

- ремітент — перший отримував за векселем або перший векселедержатель, перед яким платник приймає зобовязання про платіж. У переказному векселі первісними учасниками є:

- трасант (векселедавець) — особа, що виписує вексель;

- трасат (платник), до якого трасант звертає свій наказ про платіж за векселем;

- ремітент — перший отримував або перший векселедержатель, на користь якого виставляється вексель. Тобто, за переказним векселем, на відміну від простого, платником є не векселедавець, а інша особа, яка повинна письмово підтвердити свою згоду здійснити платіж за векселем у визначений строк — ця спеціальна дія називається акцептом тратти.

Тому переказний вексель має форму наказу трасанта платнику (який після акцепту стає акцептантом) здійснити платіж за векселем.

| Особа яка: | Простий вексель |

Переказний вексель | |||

При участі 3-х осіб |

При участі 2-х осіб |

При участі 4-х осіб |

|||

| Платить по векселю | Векселедавець | Трасат | Трасат | Трасат, він же трасант | Трасат |

| Видає вексель | Трасант | Трасант, він же ремітент | Трасант | ||

| Отримує вексель | Векселедержатель | Ремітент | Ремітент | Ремітент | |

| Отримує платіж | Презентант | ||||

Простий вексель видається з метою оформити раніше (або одночасно) здійснений перехід цінностей, це значить, що простий вексель видається боржником кредитору. Отже, для боржника – він борговий документ, а в руках кредитора – доказ відправки цінностей і забезпечення зворотного отримання в строк грошового еквівалента, а разом з тим, у випадку необхідності, вексель дає можливість кредитору отримати капітал, що знаходиться у векселі, раніше строку.

Усіх учасників векселя повязують визначені правовідносини, предметом яких є, в кінцевому результаті, сплата вексельної суми.

Трасант, підписуючи вексель і видаючи його ремітенту, приймає на себе перед ремітентом, а також евентуальне і перед наступним держателем векселя (якщо вексель буде мати подальший обіг) відповідальність за його оплату. Але трасант не є основним боржником за векселем. Його відповідальність носить вторинний характер, тому що вона настає тільки у випадку несплати векселя платником.

Ця відповідальність є безвідзивною, тому буде недійсною усяка відмова на векселі, за допомогою якої трасант знімає з себе цю відповідальність (наприклад, «без звороту »). Трасант також несе відповідальність за акцепт векселя платником, яка виражається в тому, що, якщо платник відмовиться акцептувати вексель, то держатель має право предявити трасанту негайну вимогу про платіж за векселем, не чекаючи строку платежу. Але в цьому випадку трасант може зняти з себе відповідальність за акцепт до настання строку платежу за векселем.

Ремітенту (або наступному держателю векселя) належить кореспондентське право по відношенню до трасанта, тобто право вимагати платіж за векселем у випадку відмови платника від акцепта або сплати векселя. Але це право може бути реалізоване тільки при дотриманні ремітентом (держателем) таких умов: своєчасного предявлення векселя до акцепту або платежу та здійснення протесту в неакцепті або неплатежі. Але якщо трасант зробить у векселі відмітку «без протесту» або «без витрат», то дотримання перелічених умов для предявлення вимоги про платіж до трасанта не обовязкове.

Зобовязання трасанта перед ремітентом (і наступним держателем) підтверджується підписом трасанта на векселі і в силу цього носить вексельний характер. Разом з тим, трасант і ремітент повязані також відносинами тієї угоди, яка була передумовою видачі векселя. Ці правовідносини між ними регулюються не нормами вексельного права, а нормами цивільного права про зобовязання, що витікають із договорів. Тобто видача векселя, створюючи нові вексельні відносини між трасантом і ремітентом, не зупиняє правовідносин, які існують між ними за основною угодою. Внаслідок цього ремітент, що втратив за будь-якої причини право вимоги до трасанта із векселя, може предявити останньому позов із основної угоди, а трасант має право заявити проти вимоги ремітента за векселем заперечення із цієї ж утвореної між ними угоди.

Але трасант не тільки несе зобовязання за векселем, але й має також право прямого позову, основаного на векселі, проти акцептанта, що не сплатив вексель. Такий позов можливий у випадку, коли сам трасант одночасно є і ремітентом (тобто коли вексель виписаний за власним наказом трасанта), а також у випадку, коли трасант оплачує вексель у порядку зверненої до нього регресної вимоги держателя векселя.

Платник, що не акцептував вексель, не є відповідальною за векселем особою, тому що він не поставив на векселі свій підпис, який тільки і може породити вексельну відповідальність. Але акцепт не є обовязковою дією для того, щоб платник здійснив оплату виставленого на нього векселя. Тому ремітент (або інший держатель) має право надати вексель платнику у належний строк для оплати. Платіж, здійснений платником за таким векселем, буде носити визвольний характер, тобто визволить платника від його зобовязання за основним договором з трасантом, а також звільнить трасанта від його відповідальності перед ремітентом (або іншим держателем) за векселем; з оплатою векселя платником вексель гаситься. Якщо платник відмовиться від оплати векселя, він може нести відповідальність тільки перед трасантом, але відповідальність не вексельну, а таку, що виникає із укладеної між ними угоди, по якій і був виставлений вексель.

Акцептант — це платник, що акцептував виставлений на нього переказний вексель. Завдяки акцепту платник стає головним боржником за векселем. Таким чином, акцепт є письмовим зобовязанням на векселі платника сплатити його держателю в строк. З того моменту, як акцептант повернув акцептований ним вексель, його зобовязання за векселем стає безвідзивним (навіть якщо він пізніше й закреслив свій акцепт).

Акцепт здійснюється у вигляді напису на лицьовій стороні векселя. Акцепт повинен бути простим і нічим не обумовленим, але може бути як повним (на всю суму векселя), так і частковим (на частину суми векселя).

У випадку відмови (повної або часткової) в акцепті векселедержатель повинен опротестувати вексель в неакцепті. В цьому випадку у його держателя виникає право оплати у порядку регресу, тобто зворотної вимоги до попередніх зобовязаних за векселем осіб.

2.4. Види векселів за їх економічною природою.

Всі векселі за їх економічною природою можна поділити на:

- Комерційні або торгові (товарні) векселі, тобто такі векселі, які видані на основі товарного боргу, наданих послуг, виконаних робіт і т.п.;

- Фінансові векселі, тобто такі векселі, джерелом яких є фінансові операції та в основі видачі яких лежить отримання грошової позики проти видачі боргового зобов’ язання. В основі видачі і комерційних, і фінансових векселів лежить завжди фактична угода, чи-то є отримання товарного (комерційного) або грошового (банківського) кредиту.

Векселі, що виставлені на банк, носять комерційний характер, коли банк надає свій акцепт з метою загального або спеціального фінансування підприємства. Векселі, якщо вони є виставленими банком на банк, зазвичай являються фінансовими траттами, за допомогою яких один банк надає іншому можливість скористатися кредитом шляхом продажу цих тратт на грошовому ринку. Ці тратти являються засобом фінансування банку, а часто і фінансування спекулятивних операцій з цінними паперами та іноземною валютою (наприклад, при внесенні у якості застави у реєстраційну палату біржі).

Серед фінансових векселів виділяють векселі, в основі видачі яких не яка-небудь реальна угода, а лише мета отримання товарного або - переважно - грошового кредиту, який в інший спосіб отримати б не вдалося. До таких векселів відносяться дружні (приятельські) та бронзові (дуті) векселі. Загальною ознакою і тих, і інших є безгрошовість (тобто відсутність у вексельному зобов’язанні законної підстави боргу, реальної економічної бази його видачі) та безвалютність (тобто відсутність у вексельному зобов’язанні майнового забезпечення боргу). Оскільки безгрошове зобов’язання юридично нікчемне, воно може бути визнане незаконним, але якщо вексель тим часом опиниться у руках добросовісного держателя, який не знав про цю ваду, то такий держатель все ж таки залишиться законним держателем і має право вимагати задоволення за векселем. В Україні законодавством дозволено видавати векселі лише для сплати за поставлену продукцію, виконані роботи, надані послуги, за виключенням векселів Мінфіну, Національного банку та комерційних банків. Ні ділових звичаїв, ні судової практики у відношенні даних векселів поки що не існує.

До дружніх векселів відносяться векселі, що не мають в основі своєї видачі розрахунків векселедержателя за товарними та грошовими угодами, що видаються головним чином з метою отримання грошей від врахування векселів у банку. Такими векселями визнаються: видані один одному родичами, членами та пайовщиками одного товариства, однією юридичною особою на користь іншої та інші безгрошові векселі.

До бронзових (дутих) векселів відносяться безгрошові векселі, які видані з метою або поповнення коштів шляхом їх врахування в банках , або штучного підвищення боргів шляхом видачі векселів на користь фальшивих кредиторів. На відміну від дружніх векселів за векселями фіктивними особи, причетні до їх виникнення, не приймають на себе відповідальності за векселем, оскільки вексель створюється лише з однією метою – ошукати кредиторів і шляхом шахрайства виманити у них кошти.

До зустрічних векселів належать дружні та бронзові векселі, в яких дві юридичні або фізичні особи виcтупають по черзі то векселедателем (платником), то векселедержателем (покупцем). Такі векселі визнаються зустрічними, хоча б їх строки та суми не співпадали. Очевидно, що зустрічні векселі можуть бути не лише дружніми та бронзовими, але й комерційними, що виникли із взаємних торгових відносин та угод між двома особами.

Розглянемо більш детальніше індосамент, аваль та акцепт векселю.

3. Індосамент.

3.1. Призначення індосаменту і його юридична природа

Вексель як цінний папір має підвищену обігоздатність і тому широко використовується як платіжний засіб. Векселі легко приймаються в оплату боргу не тільки тому, що кредитор впевнений у своєчасності платежу, але й тому, що таким векселем він, в свою чергу, має можливість розплатитися за своїми власними зобовязаннями, а при необхідності — шляхом обліку в банку отримати гроші до строку платежу. Один і той же вексель в процесі обігу здатний погасити цілий ряд грошових зобовязань.

Звичайним засобом передачі векселя є індосамент — особливий передаточний напис, що здійснюється, як правило, на оборотній стороні векселя (звідси термінологія, що історично склалась і походить від італійського іn dosso — на спині) або на додатковому аркуші — алонжі. Переуступка (дія передачі векселя) векселя за допомогою передаточних написів називається індосуванням або індосацією векселя. Особа, що здійснює передаточний напис, тобто переуступає вексель по індосаменту - індосантом, а особа, що отримує вексель по індосаменту — індосатом або індосатором (векселедержателем).

Можливість передачі векселя за допомогою індосаменту поширила межі його застосування, перетворивши вексель із знаряддя переказу коштів в засіб платежу і далі — в товар, що купується з метою здійснення ним платежу.

В силу оборотності векселів — ця якість визначається за будь-яким векселем, навіть виданим без застереження про наказ. У звязку з цим вираз «або наказу» не є обовязковим реквізитом, тому що і при відсутності такого зазначення вексель може передаватися по індосаменту. Навпроти, лише включення у вексель спеціальної відмітки «не наказу» або рівнозначної їй може позбавити вексель властивості оборотності. Право позбавити вексель цієї здатності належить тільки векселедавцю. Якщо вексель виданий у формі оборотного документа, він продовжує залишатися таким до кінця, тобто до його погашення. Ніякі застереження на векселі, що обмежують його переуступку (передачу), зроблені після видачі векселя, або позавексельна угода сторін не можуть коливати оборотність векселя. А застереження «не наказу», що зроблена індосантом, не виключає можливості подальшого індосування векселя, а лише знімає відповідальність з такого індосанта перед наступним його придбавачем.

Векселі з застереженням «не наказу», що зроблена векселедавцем, можуть бути передані у власність або переуступлені ремітентом іншій особі, новому кредитору, але лише з дотриманням форми і з наслідками загально цивільного договору про переуступку вимоги (цессії) так, як може бути передане право вимоги за звичайним цивільним зобовязанням. За договором цессії право вимоги переходить до нового кредитора саме у тому стані, в якому воно було у першого кредитора, зі всіма характерними для нього перевагами і недоліками. Відбувається лише зміна осіб у зобовязанні. Місце першого кредитора займає нова особа, яка має ті ж права, що і її попередник, у звязку з чим боржник може висувати проти вимоги нового кредитора усі заперечення, які він мав проти першого кредитора на момент уступки вимоги. Перший кредитор несе відповідальність перед новим кредитором лише за дійсність переданої вимоги, але він не відповідає за виконання боржником своїх зобовязань.

Крім того за допомогою цессії передаються векселі після протесту у неплатежі або після закінчення строку, встановленого для здійснення протесту.

Переуступка векселів по індосаменту суттєвим чином відрізняється від переуступки за договором цесії за змістом, правовими наслідками і формою:

в результаті здійснення індосаменту індосант приймає на себе відповідальність перед будь-яким наступним векселедержателем (якщо в текст передаточного напису не включене спеціальне застереження); при цесії той, хто поступається своїми правами відповідає тільки перед своїм спадкоємцем і лише за їх дійсність, але не за здійсненність;

індосамент являє собою односторонню угоду, яка укладається тим, хто поступається своїми правами за векселем; цесія ж є двостороннім договором між тим, хто поступається, і тим, хто придбає права;

вексельне законодавство допускає здійснення бланкового або предявительського індосаменту; цесія ж може бути тільки іменною;

індосамент передбачає повну і безумовну передачу прав за векселем; при цесії передача прав може бути здійснена при умові чи частково.

Вручення векселя новому кредитору (індосатору) є також необхідним і важливим елементом процесу переуступки векселя по індосаменту. Індосатор для реалізації своїх прав, які визначені векселем, повинен мати сам цінний папір, тобто стати векселедержателем. Переуступка векселя у власність нового кредитора тільки тоді може вважатися завершеною, коли після індосаменту вексель реально переходить до рук нового кредитора або знаходиться в його розпорядженні. Тобто вручення векселя є тим юридичним фактом, який визначає момент виникнення у індосатора права власності на вексель. Тому до вручення векселя передаточний напис, що зроблений індосантом, вважається відзивним і може бути ним анульований, а будь-який закреслений індосамент вважається ненаписаним.

Щоб індосамент міг виконати свою функцію, необхідно, перш за все, щоб індосаменти, які проставлені на векселі, являли собою неперервний ряд, низку, тому що тільки із неперервного ряду індосаментів можливо відслідкувати перехід прав від однієї особи до іншої. Цей ряд починається індосаментом ремітента (або трасата) і далі продовжується індосаментами наступних держателів. Для неперервності ряду індосаментів достатньо наявності зовнішньої тотожності між підписом індосанта і імям попереднього держателя. При цьому навіть фальшивий або неуповноважений індосамент вважається повністю дійсним і не перериває низку.

3.2. Форма і види індосаменту

Індосамент повинен бути здійснений у письмовій формі, ніякі усні угоди про переуступку прав за векселем не вважаються індосаментом. Індосамент повинен бути простим і нічим не обумовленим. Усяке обмеження його умов вважається ненаписаним. Частковий індосамент, тобто передача тільки частини суми векселя, не допускається.

По формі індосамент може бути повним (іменним) і бланковим. Повний індосамент містить найменування особи, на користь якої він зроблений, наприклад:

«Платіть АТ «0мега» або його наказу. Завод побутових приладів (підписи)». Повний індосамент зберігає іменний вексель в якості такого, а вексель на предявника перетворює в іменний. Бланковий індосамент не містить назву особи, на користь якої він зроблений, або складається із одного підпису індосанта, наприклад: «Платіть. Завод побутових приладів (підписи)» або «Завод побутових приладів (підписи)». Силу бланкового має також індосамент на предявника: «Платіть предявнику. Завод побутових приладів (підписи)». Бланковий індосамент перетворює іменний вексель у вексель на предявника.

Держатель, який отримав вексель по бланковому індосаменту має можливість:

- заповнити цей бланк своїм імям або імям якої-небудь іншої особи, перетворивши тим самим бланковий індосамент в іменний;

- не заповнюючи бланкового індосаменту, в свою чергу, індосувати вексель за допомогою повного або бланкового передавального напису;

- передати вексель іншій особі, не заповнюючи бланка і не здійснюючи індосаменту, тобто простим врученням документа.

Коло осіб, яким може передаватися вексель, не обмежене. Вексель може бути індосований навіть на користь трасанта або платника, а вони в свою чергу, можуть індосувати вексель далі.

На практиці у забезпечувальних цілях, тобто коли векселедавець у відповідності зі специфікою угоди не має наміру випускати свої векселі на ринок, можуть виставлятися необоротні векселі, які можуть передаватися тільки за нормами цивільного права в загальному порядку передачі прав за борговими вимогами (цесії). Звичайно ця операція здійснюється завдяки напису на оборотній стороні векселя, наприклад: «Всі права по даному векселю переуступаються Укрінбанку».

Наступним видом індосаменту є передоручувальний. У цьому випадку індосамент може містити ряд застережень, наприклад: «на інкасо», «як довіреному», «валюта до отримання», які мають на увазі просте доручення провести операції за векселем (інкасування коштів, здійснення протесту і т.д. — в цьому випадку векселедержатель, вказаний в індосаменті, не розглядається як власник векселя, ним залишається індосант), «валюта у заставу», «валюта у забезпечення», які мають на увазі заставу векселя. Індосат у цих випадках може індосувати вексель наступній особі тільки у порядку передоручительства, тобто з аналогічними застереженнями.

Крім того, відрізняють безоборотний Індосамент, який здійснюється з застереженням «без обороту на мене» і знімає відповідальність з векселедавця за несплаченим і опротестованим у неплатежі векселем. Дана особа вибуває із ряду попередніх і наступних осіб, які несуть солідарну відповідальність за векселем в результаті здійснення неперервного ряду передавальних написів.

3.3. Основні функції індосаменту

Індосамент виконує три основні функції: передавальну (трансфортабельну), гарантійну і легітімаційну (легітімація — засвідчення законності будь-якого права).