Вексельное обращение в Казахстане

СОДЕРЖАНИЕ: Министерство образования и науки Республики Казахстан Международный Университет Бизнеса (UIB) РЕФЕРАТ НА ТЕМУ: Вексельное обращение в КазахстанеМинистерство образования и науки Республики Казахстан

Международный Университет Бизнеса (UIB)

РЕФЕРАТ

НА ТЕМУ:

Вексельное обращение в Казахстане

Выполнил:

Алматы 2010

Вексель – документ, представляющий безусловное и бесспорное денежное долговое обязательство строго установленной формы. Указом Президента Республики Казахстан от 21 августа 12995 года № 2418, Республика Казахстан присоединилась к Женевским конвенциям от 7 июня 1930 года.

Национальным Банком в конце 1999 года было объявлено о вексельной программе и предложено крупным национальным компаниям принять в ней участие.

Основными документами, регламентирующими обращение векселей в Казахстане, являются:

} “Конвенция, устанавливающая единообразный Закон о простых и переводных векселях”,

} “Гражданский кодекс Республики Казахстан”,

} “Закон о простых и переводных векселях в Республике Казахстан”,

} “Правила переучета векселей НБРК”,

} “Правила проведения банками второго уровня операций с простыми и переводными векселями”,

} “Правила учета векселей банками второго уровня”,

} “Правила установления и применения ставок вознаграждения по операциям НБРК”,

} “Правила, устанавливающие требования к вексельной бумаге, производимой или ввозимой на ее территорию”,

} “Инструкция по анализу финансового состояния эмитентов векселей и определению лимитов переучета векселей”,

} “Инструкция о порядке переучета векселей НБРК”,

} “Инструкция по учету операций НБРК по переучету коммерческих векселей”.

Виды векселей

Товарный вексель – в основе денежного обязательства, выраженного товарным векселем, лежит товарная сделка, коммерческий кредит, оказываемый продавцом покупателю при реализации товара.

Финансовый вексель – в основе долгового обязательства, выраженного финансовым векселем, лежит финансовая операция, не связанная с куплей-продажей товаров.

Дружеский вексель – это вексель, за которым не стоит никакой реальной сделки, никакого реального финансового обязательства. Обычно дружескими векселями обмениваются два реальных лица, которые находятся в доверительных отношениях, для того чтобы учесть или отдать в залог этот вексель в банке, получив под него реальные деньги, или использовать данный вексель для совершения платежей за товары.

Бронзовый вексель – это вексель, за которым не стоит никакой реальной сделки, никакого реального финансового обязательства, при этом хотя бы одно лицо, участвующее в векселе, является вымышленным.

Функции векселя

} Кредитная

} Расчетная

} Обеспечение долга

} Вложение денег

} Инструмент рефинансирования (проведения ЦБ денежно-кредитной политики)

В зависимости от срока платежа различают:

векселя, подлежащие оплате по предъявлении;

векселя, подлежащие оплате в определенное время после предъявления;

векселя, подлежащие оплате в определенное время после составления;

векселя, подлежащие оплате в определенный день (срочные векселя).

Вексельное обращение в Республике Казахстан включает в себя выпуск на территории РК простых и переводных коммерческих векселей, т.е. векселей, выданных на основе договоров купли-продажи, выполнения работ, оказания услуг (за исключением финансовых услуг).

Правила составления векселя

· Вексельная метка

· Обещание оплатить определенную сумму

· Срок платежа

· Место платежа

· Наименование векселедержателя

· Место и время составления

· Подпись (печать) векселедержателя

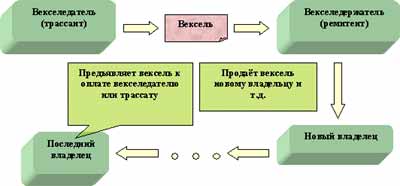

Движение Простого Векселя

Простой вексель(соло) – вексель, содержащий простое и ничем не обусловленное обещание векселедателя (должника) уплатить определенную сумму векселеполучателю (кредитору).

Движение Переводного Векселя

Переводной вексель(тратта) – это вексель, содержащий простое и ничем не обусловленное предложение (точнее – приказ) векселедателя третьему лицу уплатить определенную сумму векселеполучателю.

Банковские операции проводимые с векселями

Вексельные операции - это одно из перспективных направлений в современной казахстанской банковской практике. Использование вексельных операций позволяет предприятиям:

} получить отсрочку платежа;

} снизить стоимость финансирования;

} оптимизировать дебиторскую и кредиторскую задолженность;

} высвободить оборотные средства;

} а также заработать дополнительный доход.

Покупка-продажа векселей

Банк осуществляет торговлю векселями на рынке ценных бумаг от своего имени и за счет собственных средств. Покупка-продажа векселей осуществляется на основании подписанного с продавцом (покупателем) договора купли

(продажи) векселей согласно действующему законодательству.

При осуществлении операций купли-продажи векселей Банк проводит юридическую экспертизу векселей

. Целью проведения Банком финансовой экспертизы векселей является установление возможности уплаты по ним в предусмотренный срок.

Стоимость векселя при покупке (продаже) устанавливается по договоренности сторон. Срок и порядок расчетов, дата перехода права собственности, срок и порядок передачи векселей устанавливается условиями договора при согласии сторон с учетом требований действующего законодательства

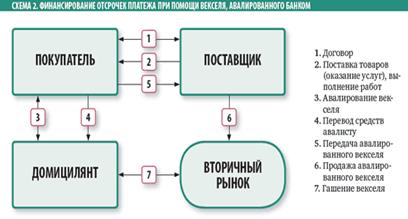

Авалирование векселей

Авалирование векселей

- принятие Банком обязательства оплатить вексель целиком или частично за одно из лиц, обязанных векселем, в случае неуплаты плательщиком по векселю в срок. Банк (авалист) берет на себя солидарную ответственность, как и лицо, обязательство которого он берет на себя.

Расчеты векселями дают возможность плательщику получить отсрочку платежа за поставленные товары, услуги и выполненые работы. В свою очередь, аваль коммерческого банка на векселе дает получателю гарантию уплаты по данному векселю, что в значительной степени увеличивает его ликвидность. Авалированные

Банком векселя

являются более ликвидным инструментом

, который дает возможность владельцу таких векселей обратиться в банк до наступления даты платежа и получить в банке кредит под залог таких векселей.

Акцепт векселей в порядке посредничества

Акцепт векселей в порядке посредничества - предоставление письменного согласия на оплату переводного векселя за плательщика по векселю в случае его отказа от акцепта. Это операция, в которой банк является плательщиком, которому адресуется приказ векселедателя (клиента) оплатить указанную сумму в определенный срок.

Домициляция векселей

Домициляция векселей - назначение особенного места платежа по векселю, которое отличается от местонахождения лица, которое определено как плательщик по векселю, путем предоставления домициляционной формулы. При составлении векселя векселедатель может определить не только место платежа, но и лицо, которое оплатит этот векесель в месте домициляции.

Инкассо векселей

Инкассо векселей - предъявление векселей к платежу и получению по ним платежа Банком по поручению клиента. Операции по инкассированию векселей очень удобны для клиентов Банка, так как обеспечивают надежное и оперативное выполнение банком поручений по взысканию платежей.

1. Заключение договора о поставке товара

Поставщик (экспортер, клиент Банка) заключает с покупателем (экспортером) договор о поставке товара.

2. Поставка товара

2.1. Продавец отгружает товар покупателю.

2.2. После отгрузки продавец передает банку предусмотренный договором комплект документов со специальной инкассовой инструкцией. Банк получает статус ремитента.

2.3. Банк-ремитент пересылает все документы в инкассирующий банк, который представляет интересы импортера. Инкассирующий банк получает поручение выдать покупателю комплект документов и получить с него оплату.

2.4. Инкассирующий банк извещает импортера о поступлении документов и проверяет их надлежащее составление, а также тщательно сверяет пакет бумаг с перечнем в контракте.

3. Оплата товара

Если инкассирующий банк подтверждает правильность документов, импортер оплачивает покупку или акцептует вексель, выставленный на его имя.

4. Передача документов покупателю

4.1. Банк передает импортеру комплект документов.

4.2. Импортер на основании документов получает товар.

Оплата принятых на инкассо векселей - списание сумм, подлежащих оплате по векселю, с банковского счета плательщика по переводному векселю или векселедателя по простому векселю.

Выдача ссуд под залог векселей

Векселя надежных эмитентов могут служить залоговым обеспечением при осуществлении кредитных операций это позволяет решить проблему предоставления обеспечения, характерную для многих заемщиков. Данная операция может иметь место, если клиенту-держателю долгосрочного векселя необходимо получить краткосрочный кредит

Форфейтинг

Форфейтинг - прием (покупка) долгового обязательства банком по индоссаменту с выплатой дисконтированной суммы без права регресса на клиента (своего индоссанта).

Продавцом форфетируемых векселей выступает экспортер, принявший данное обязательство в оплату товара и взявший на себя риск.

Экспортер стремится перевести риск на финансового посредника - банк путем учета векселя. В результате, продав его с дисконтом на сумму процентов за кредит, он получает наличные и несет ответственность только за поставку товара.

Форфетирование применяется, как правило, при поставках оборудования на крупные суммы с длительной рассрочкой платежа. Вексель должен быть авалирован банком импортера

Учет векселей

Учет векселей

является формой кредитования

субъектов предпринимательской деятельности, при которой Банк покупает векселя у векселедержателя с дисконтом к наступлению даты платежа по нему с целью получения дохода при погашении векселей в полном объеме.

Осуществляя учет векселей Банк, таким образом, предоставляет векселедержателю-предъявителю срочный кредит. Как правило, Банк учитывает те векселя, для которых можно четко определить дату платежа.

Виды учета векселей:

} Обычный учет векселей . Приобретение Банком векселей у векселедержателя до наступления срока платежа, при котором погашение векселей осуществляется векселедателем;

} Учет векселей с реверсом . Приобретение Банком векселей у векселедержателя до наступления срока платежа, при котором векселедержатель берет на себя вневексельне обязательство выкупить эти векселя у Банка к моменту наступления срока платежа или при наступление определенных обстоятельств.

} Операции учета векселей Банк осуществляет на основании договора учета (генерального договора учета) векселей, который заключается с векселедержателем. Денежные средства за учтенные векселя перечисляются векселедержателю на его текущий счет.

} За операции по переучету векселей банк взимает процент, который называется учетным процентом, или дисконтом. Его величина определяется НБК. Учетный процент удерживается банком из суммы векселя сразу же в момент его учета (покупки).

Вексельное обращение в РК

Прежде всего вексель в Республике Казахстан не является ценной бумагой и обладает статусом платежного документа .

Выпуск финансовых векселей (векселей, выданных с целью привлечения финансовых средств) резидентами на территории республики запрещен.

Векселя резидентов Республики Казахстан, выпускаемые на ее территории, могут быть только коммерческими, выданными под сделку о поставке товара, выполнении работ или оказании услуг (кроме финансовых услуг).

Вексель пока еще остается новым инструментом для финансового рынка Казахстана, эксклюзивным продуктом корпоративного банкинга. Развитие вексельного обращения идет по закону «от большого к малому», т. е. на данный момент в стране в основном действуют вексельные программы крупных предприятий.

Если ввиду развитости обращения в Российской Федерации финансовых векселей российские банки выпускают собственные векселя с целью предоставления их физическим и юридическим лицам «против денег» либо в качестве инструмента кредитования, в Республике Казахстан наиболее распространенны ми вексельными операциями являются аваль и учет коммерческих векселей юридических лиц .

Таким образом, в Республике Казахстан вексель в основном выступает средством платежа и коммерческого кредитования , а не средством привлечения финансовых ресурсов, как в России. Помимо аваля и учета векселей, казахстанские банки осуществляют:

} домицилиацию,

} инкассирование векселей,

} выдачу ссуд под залог векселей,

} акцепт векселей в порядке посредничества.

} В основном обращаются простые векселя, переводные векселя присутствуют преимущественно в международных расчетах.

} Представление об объеме вексельного рынка Казахстана в какой-то мере может дать информация об объеме векселей, находящихся в портфелях коммерческих банков (значительная новном на территории республики часть векселей учитывается векселедержателями в первые дни после получения).

Основными же причинами малой степени использования векселей в Казахстане являются:

} неразвитость товарного рынка,

} законодательные барьеры,

} слабое представление о возможностях использования векселей у потенциальных потребителей данного инструмента,

} малочисленность квалифицированных специалистов.

Основными же причинами малой степени использования векселей в Казахстане являются:

} неразвитость товарного рынка,

} законодательные барьеры,

} слабое представление о возможностях использования векселей у потенциальных потребителей данного инструмента,

} малочисленность квалифицированных специалистов.

Список использованной литературы:

1. Белов В.А. Вексельные возражения // Законодательство. - №7. - июль 2000г.

2. Конвенция, устанавливающая единообразный закон о переводном и простом векселях (Женева, 7 июня 1930 г.)

3. http://www.allpravo.kz

4. Закон Республики Казахстан от 28.04.1997 N 97-1 О вексельном обращении в Республике Казахстан