Исследование сетевого ретейла рынка косметики и парфюмерии на примере магазина Douglas Rivoli

СОДЕРЖАНИЕ: Министерство образования Российской Федерации Кафедра Экономики и финансы Курсовая работа по курсу Маркетинг Тема: Исследование сетевого ретейла рынка косметики и парфюмерии в на примере магазина Douglas RivoliМинистерство образования Российской Федерации

Кафедра Экономики и финансы

Курсовая работа по курсу Маркетинг

Тема: Исследование сетевого ретейла рынка косметики и парфюмерии в на примере магазина Douglas Rivoli

Аннотация

Исследование рынка косметики и парфюмерии на примере магазина Douglas Rivoli. –2007, 45с.,

12 рисунков, 2 таблицы.

Библиография литературы – 8 наименований.

Данное маркетинговое исследование направлено на изучение сетевого ретейла рынка косметики и парфюмерии города на примере магазина Douglas Rivoli, на определение основных фирм-конкурентов, действующих на рынке, на исследование конкурентных преимуществ и недостатков магазина Douglas Rivoli.

Содержание

Введение

Глава 1.Анализ вторичной информации исследуемого рынка

§1.1 Общая характеристика рынка косметики и парфюмерии в России

§1.2 Женщины России и зарубежья

§1.3 Доходы населения в РФ

§1.4 Таблица достоинств и недостатков трех основных сетевых фирм

Глава 2 Анализ конкурентов в г.Челябинск

§2.1 Карта конкурентов

§2.2 Конкурентоспособность

§2.3 Таблица сравнения цен

Глава 3 Анализ потребительского спроса

§3.1 Обоснование выборки

§3.2 Анализ анкеты

§3.3 Анализ прикассовых анкет магазина DouglasRivoli

Стратегия поведения на рынке магазина Douglas Rivoli

Заключение

Список используемой литературы

Приложение А

Приложение Б

Приложение В

Введение

Рынок косметики и парфюмерии в настоящее время сильно видоизменяется. Все больше становится специализированных магазинов. Больше появляется сетевых розничных магазинов косметики и парфюмерии. Покупатели стали больше обращать внимание на марки, качество, а потом только на цену. Все это говорит об актуальности выбранного рынка.

В городе хорошо развиты сетевые магазины косметики и парфюмерии. Нами в данной курсовой работе будет рассмотрен магазин Douglas (далее именуемый как заказчик). Цели, которые поставил перед нами генеральный директор этого магазина, были следующие:

- изучить конкурентов (магазины Арбат-Престиж, Л’Этуаль, Иль-де-Боте);

- проанализировать потребительский спрос;

Для того, чтобы достичь первую цель, нам необходимо было решить ряд задач: мы рассмотрели, как обстоят дела на рынке косметики и парфюмерии в масштабе страны и зарубежья; какая ситуация сложилась на этом же рынке в г.Челябинске. Сами сети были определены заказчиком, мы анализировали те магазины, которые ему были интересны.

Что бы достичь вторую цель, мы создали анкету и провели анкетирование среди потенциальных покупателей. Так же проанализировали прикассовые анкеты магазина Дуглас. Результаты анализа представлены в данной работе.

Глава 1.Анализ вторичной информации исследуемого рынка

§1.1 Общая характеристика рынка косметики и парфюмерии в России

В июле 2007 г. агентство DISCOVERY Research Group провело исследование российского рынка парфюмерии и косметики. По оценкам специалистов DISCOVERY Research Group, объем российского парфюмерно-косметического рынка в 2006 году достиг $7,8 млрд. По данным Российской Парфюмерно-Косметической Ассоциации потенциальная емкость российского рынка составляет $15-18 млрд., но этот уровень будет достигнут лишь к 2016 - 2017 гг.

Прогнозируется, что до 2010 г средние темпы роста рынка составят 9,8%, а в 2011-2017гг снизятся до 6%. Ожидается, что уровень потребления в России будет сближаться с европейским, и в ближайшие десять лет россияне будут увеличивать долю парфюмерно-косметических средств в потребительской корзине. В результате этого, по прогнозам, уровень затрат на парфюмерно-косметические средства в 2014 году приблизится к $100 на человека в год.

Согласно оценкам аналитиков, в 2006 году самая большая доля в объеме продаж косметики в России приходится на парфюмерию (20,1%). Следующими по величине сегментами являются средства для волос (19,71%) и гигиены полости рта (16,9%). Наибольшими темпами растут сегменты средств-депиляторов (до 28,6%). Стабильно высоким остается прирост в парфюмерии (29,6%) и средств ухода за телом (20%). Также наблюдается увеличение интенсивности потребления некоторых категорий косметики (солнцезащитная косметика, уход за кожей тела, средства для укладки волос и др.) и происходит активное освоение новых сегментов отрасли (мужской, антивозрастной, детской косметики). Значительное влияние на рост и структуру рынка оказывает тенденция к постепенному переходу потребления косметической продукции от дешевых марок к продукции среднего ценового уровня.

На данный момент лидерами российского косметического рынка являются глобальные международные компании – Procter Gamble, LOreal, Beiersdorf, Colgate-Palmolive, Unilever, Schwarzkopf Henkel, Oriflame и Gillette. Многие из западных компаний производят продукцию на территории России, отстраивая новые производственные мощности или размещая заказы на российских предприятиях.

Сейчас на долю российских производителей приходится около 40% рынка в стоимостном выражении. Доля российских компаний в товарном выражении, как правило, превышает долю рынка в стоимостных показателях.

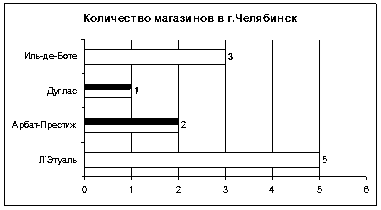

В настоящий момент российский рынок ПКП характеризуется экспансией сетевого ретейла. По имеющимся данным, около 60% специализированной розницы контролируют четыре основных игрока - Арбат Престиж (57 магазинов), ЛЭтуаль (335 магазинов), Douglas Rivoli (19 магазинов), Ile de Beaute (73 магазина). [4] По этим четырем наиболее крупным сетям парфюмерии и косметики построим рисунок, так как они наиболее распространены в России и занимают ведущее положение в Челябинске.

Рисунок 1 – Количество магазинов в каждой сети в России.

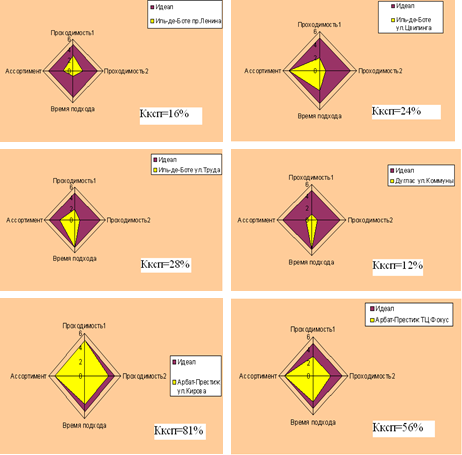

Рисунок 2 – Количество магазинов в каждой сети в г.Челябинск.

На долю открытых рынков остается не более 16% объема продаж. Динамично развиваются специализированные парфюмерно-косметические розничные сети, прирост которых достигает 30-40% в год. Одновременно с усилением позиций розницы происходит ослабление влияния на рынок дистрибьюторского бизнеса. Наблюдается тенденция к популяризации формата drugstore, когда косметика реализуется через аптечные сети.

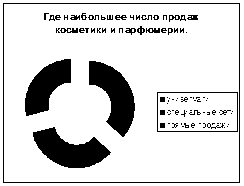

По итогам 2006 года наибольшее число продаж парфюмерии и косметики пришлось на долю универмагов – 28% от общего объема и на специализированные сети 27%, 22% приходится на прямые продажи. [5] По этим данным построим рисунок. На нем представлены не все возможные варианты способов реализации косметики и парфюмерии в России, а только основные, что составляет 77% от всех возможных вариантов реализации.

Рисунок 3 – Места, где наибольшее число продаж (данные по России).

§1.2 Женщины России и зарубежья

Компанией Dove было проведено исследование, названное Эффект глянца. [6] В ходе этого исследования были опрошены иностранки (женщины из Аргентины, Бразилии, Канады, Франции, Италии, Японии, Нидерландов, Португалии, Великобритании, США, Польши, Венгрии) и россиянки. В опросе принимало участие 4240 женщины в возрасте от 18 до 64 лет. Рассмотрим некоторые вопросы. Данные во всех таблицах представлены в процентах от количества опрошенных.

Что важно для того, чтобы вы почувствовали себя красивой:

| Варианты ответов |

Россиянки |

Иностранки |

|

Состояние кожи |

88 |

67 |

| Физическая привлекательность в целом |

77 |

64 |

| Приятное лицо |

81 |

62 |

| Прическа |

76 |

54 |

| Фигура, соответствующая современным канонам |

63 |

56 |

Регулярно покупают средства для ногтей 46% иностранок и 70% россиянок, парфюмерией регулярно пользуются 86% соотечественниц против 74% зарубежных респондентов, а декоративной косметикой – соответственно 78% и 68%.

Если вы недовольны своей внешностью, вы чувствуете себя хуже:

| Варианты ответов |

Россиянки |

Иностранки |

| Да |

72 |

48 |

От женщины ожидается, что она должно хорошо выглядеть:

| Варианты ответов |

Россиянки |

Иностранки |

| Да |

87 |

60 |

Из данного исследования можно сделать несколько выводов: во-первых, российские женщины гораздо более зависимы от стереотипов и мнения мужчин, они стараются хорошо выглядеть преимущественно для того, чтобы произвести впечатление на окружающих, при этом больший процент наших дам тратит деньги на косметику и парфюмерию, иностранки же относятся ко всему проще. Учитывая стремление россиянок выглядеть идеально в любой ситуации, можно спрогнозировать рост рынка косметики и парфюмерии в РФ, что подтверждается следующими данными о доходах населения.

§1.3 Доходы населения в РФ

4 трлн. 766 млрд. рублей заработали россияне в первом полугодии. По крайней мере, так посчитала Федеральная служба государственной статистики. Если верить счетоводам, наши граждане богатеют прямо на глазах. По крайней мере, по сравнению с прошлым годом — аж на 873,5 миллиарда. Правда, в кошельках прибавляется далеко не у всех. Причем, как подчеркивают чиновники, социальное расслоение год от года только увеличивается. По итогам первого полугодия на долю 20% самых богатых приходилась чуть ли не половина (46,6%) всех полученных денежных доходов в стране — год назад 46,3%. А 20% самых бедных досталось лишь 5,4% от всего национального заработка (5,5% соответственно).

Соотношение доходов 10% самых богатых и 10% самых бедных групп населения у нас до перестройки оно было 6 : 1 (допустимым считается 10:1, чтобы социальная обстановка в стране была приемлемой). В 1994 году в России это соотношение составило 15 : 1, а сейчас намного больше. [8]

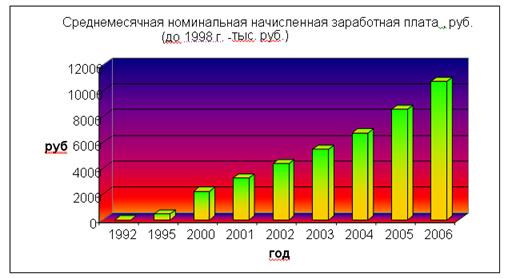

Теперь посмотрим динамику среднедушевых денежных доходов населения РФ и изменения в средне месячной номинальной начисленной заработной плате в РФ. Они представлены на рисунках 4 и 5 соответственно. Можно видеть, что с каждым годом эти показатели увеличиваются, причем очень высокими темпами даже с учетом инфляции. Следствием увеличения доходов становится рост покупательной способности людей, они приобретают все больше товаров и услуг. Так же увеличивается спрос на косметику и парфюмерию.

Рисунок 4 – Среднедушевые денежные доходы населения.

Рисунок 5 – Среднемесячная номинальная начисленная заработная плата.

§1.4 Таблица достоинств и недостатков трех основных сетевых фирм

В журнал Эксперт Урал №35 (298) от 24 сентября 2007года была опубликована таблица, которая приведена ниже (по данным Внешний аудит рынка парфюмерии и косметики, МГУ). [7]

Таблица 1 – Достоинства и недостатки каждой сети.

| Магазин |

Достоинства |

Недостатки |

| Иль-де-Боте |

1. высокий уровень сервиса |

1. количество магазинов невелико |

| 2. профессионализм консультантов |

2. высокие цены |

|

| 3. тесты на весь ассортимент |

||

| 4. специализация на ассортименте марок класса люкс |

||

| 5. наличие эксклюзивных марок и оперативное появление новинок |

||

| Магазин |

Достоинства |

Недостатки |

| Л’Этуаль |

1. высокий уровень сервиса |

1. высокие цены |

| 2. профессионализм консультантов |

2. тесты (пробники) предложены не на весь ассортимент |

|

| 3. большое количество магазинов |

||

| 4. ассортимент преимущественно состоит из брендов класса люкс, но встречается и продукция масс-маркет |

||

| Арбат-Престиж |

1. большие магазины |

1. парфюм уровня люкс или отсутствует, или поступает с перебоями |

| 2. удобные места расположения магазинов |

2. нередко отсутствуют тесты |

|

| 3. доступные цены |

3. профессионализм консультантов невысок |

|

| 4. широкий ассортимент |

4. встречается товар с истекающим или даже истекшим сроком годности |

Данная таблица сравнения выполнена по Москве. Здесь можно увидеть все преимущества и недостатки розничных сетей косметики и парфюмерии. Исследуя магазины в Челябинске, мы составили карту конкурентов по нашему городу, добавив магазин Дуглас.

Глава 2 Анализ конкурентов в г.Челябинск

§2.1 Карта конкурентов

Карта конкурентов представлена в Приложении А.

Пояснение к карте конкурентов (первая колонка):

- Ассортимент – количество марок. Мы заходили в каждый магазин и считали, сколько марок у них на данный момент представлено в торговом зале. При этом если фирма производит и духи, и косметику, и крема или какую-либо другую продукцию, то считалось что это одна марка.

- Верхняя и нижняя граница скидки по карте. У продавцов спрашивали о том, каковы условия получения карты постоянного клиента, и какие дополнительные скидки и льготы она дает возможность получить.

- Время, через которое подходят к покупателю - девушке-студентке, возраст которой около 20 лет. Заходя в магазин, мы засекали время (мин) через которое к нам подходили продавцы и предлагали помощь. Если при входе сразу здоровались, то мы отвечали приветствием и проходили дальше в торговый зал, не задавая вопросов. Время останавливалось после того, как продавец подходил к нам в торговом зале. Плюс показывает то, что в тот момент, когда мы заходили все продавцы были заняты и не могли нас обслужить, и уделяли своё внимание нам тогда, когда освобождались. Минус – продавцы свободны.

- Сезонные скидки. Данный критерий мы отмечали по факту наличия или отсутствия проведения какой-либо маркетинговой или рекламной акции во время нашего исследования, то есть с 1.09.2007 по 1.12.2007года.

- Проходимость. Сколько человек зашло (не обязательно приобретая товар) за определенное время в конкретный день. Проходимость 1 – вторник 16-17. Проходимость 2 – воскресенье

- 13-14. Часы, в которые производился подсчет, были выбраны произвольно, но они обязательно одинаковы.

Данные показатели являются важными в оценке магазинов для заказчика, было интересно сопоставить данные показатели по своему магазину и по остальным сетям, насколько они отличаются. А с помощью анкеты (см. приложение Б), созданной нами, мы выяснили, насколько важны большинство этих показателей для покупателей.

Выводы по карте конкурентов.

1. Наибольшее количество марок, а, следовательно, и самый большой выбор доступен покупателям в магазинах Л’Этуаль и Дуглас. Но, при этом, исходя из анализа данных анкеты (см. приложение Б), где содержится вопрос о наиболее важных характеристиках магазинов, можно сделать вывод о том, что в Л’Этуале для покупателей по важности этот критерий занимает место 2-ое (3,35 балла), в Дугласе – 2-е (3,7 балла). Данные баллы есть среднее арифметическое баллов (баллы выставляются от 1 до 8), которые выставляют респонденты, по каждому из критериев свой средний балл. Чем он ниже, тем важнее для покупателей данный критерий.

2. Скидки по картам постоянного клиента в Л’Этуале и Иль-де-боте одинаковы, в Дугласе чуть ниже, а в Арбат-престиже зависят от максимально разрешенной скидки на марку, но при этом в первых трех магазинах на большинство марок нельзя получить скидку больше, чем максимально установленная, поэтому по своей сути скидка более 15% является бесполезной. Тогда как в Арбат-престиже это условие оговорено изначально. Также во всех магазинах проводятся постоянные рекламные акции. При этом наличие скидок и акций в выборе предпочтений отнюдь не приоритетно, а средние баллы отличаются по магазинам лишь на десятые доли. То есть, мала вероятность того, что покупатели пойдут в конкретный магазин только из-за акции. Наиболее важны они для покупателей в Л’Этуале (4,42 балла – 4ое место) и Иль-де-боте (4,69 балла – 4ое место).

3. Качество обслуживания в магазинах, как выяснилось, зависит совсем не от сети, а от конкретного магазина (управляющего этого магазина). Лучше всего обслуживание в Иль-де-боте в Молнии на Труда (там продавцы подходят практически сразу, по мере того, как освобождаются и стараются предложить максимальное количество вариантов, если одна девушка не успевает показать всего, тут же подключаются остальные продавцы. С нами работало 3 человека одновременно). Также быстро подходят продавцы и в магазине Л’Этуаль на Ленина, но они менее активны. Девушка, предложив пару вариантов, отошла. На минуту дольше результат в магазине Л’Этуаль в Молнии на Бр. Кашириных, но продавцы там тоже были заняты и предложили помощь сразу, как освободились. Также необходимо выделить магазин Дуглас, хоть там и подошли через 7 минут (что в общем тоже быстрый результат). Замечательно то, что подошедший продавец оказалась директором (она ещё не знала человека, который проводил исследование). Она заменяла девушку, ушедшую на обед.

Хуже всего обслуживание в Иль-де-Боте на Ленина, там проходив по магазину 50 минут, мы так и не получили внимания со стороны продавцов, это при том что 6 из 7 продавцов были свободны. Продавцы также реагируют очень долго в Иль-де-боте на Цвиллинга (25 мин) и в Л’Этуале в ТРК Горки, при том что и там, и там они были свободны. В сети Арбат-Престиж результаты тоже совершенно разные: в ТРК Фокус продавцы общаются между собой тогда, когда в зале много покупателей, не знают ассортимента, а также частенько грубят в ответ на задаваемые вопросы. На Кировке обслуживание производилось также достаточно долго, но по причине занятости продавцов, здесь девушки весьма вежливы.

Хорошее обслуживание респонденты поставили на 3-е место во всех четырех магазинах. К сожалению, общественное мнение здесь не всегда соответствует истине: зачастую обслуживание в магазинах намного хуже, чем полагают респонденты. Считаем, что отчасти это связано с русским менталитетом – люди готовы мириться с некачественным обслуживанием, считая при этом что так и должно быть и что обслуживание это хорошее. Этот критерий хоть и важен, судя по ответам, но, на наш взгляд, совершенно не соотносим покупателями с идеалом.

4. Чаще всего посещают Арбат-престиж, и при этом довольно часто совершают покупки. Происходит это из-за того, что это – магазин-дискаунтер. Цены здесь действительно ниже, чем в остальных сетях, также необходимо отметить, что там много низко- и средне-ценовых брендов, поэтому там совершаются как запланированные, так и не запланированные покупки. Противоположная ситуация в магазине Дуглас, где проходимость самая маленькая. Там почти каждый покупатель совершает обдуманную дорогую покупку. Та же ситуация и в остальных магазинах.

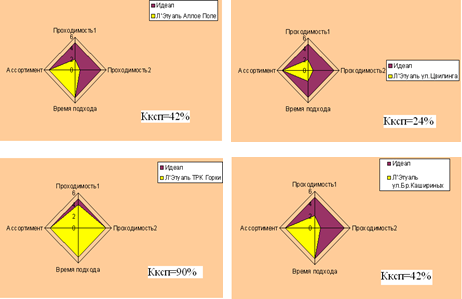

§2.2 Конкурентоспособность

Выбрав четыре (количественных) критерия из карты конкурентов, мы построили профиль и рассчитали коэффициент конкурентоспособности (Приложение Е). Наиболее близок к идеалу магазин Л’Этуаль в ТРК Горках и Арбат-Престиж на Кирова и в ТЦ Фокусе. Конкурентоспособность магазина Дуглас наиболее низкая. Если разбить по сетям, то получится следующий рейтинг:

1. Арбат-Престиж

2. Л’Этуаль

3. Иль-де-Боте

4. Дуглас.

§2.3 Таблица сравнения цен

Для более наглядного сравнения, мы выбрали 4 товара, которые есть во всех четырех магазинах и посмотрели, как варьируются цены на них.

Таблица 2 – Сравнение цен конкурирующих сетей. (В рублях)

| Наименование товара |

Название магазина |

|||

| Арбат-Престиж |

Л’Этуаль |

Иль-де-Боте |

Дуглас |

|

| Духи 30мл Valentino Rock’n and Rose |

1149 |

1679 |

1739 |

1628 |

| Лак 882 Dior |

639 |

769 |

770 |

814 |

| Крем вокруг газ 15мл ESTEE LAUDER |

1639 |

1639 |

1800 |

1665 |

По этой таблице можно составить градацию от более дешевого магазина к более дорогому. Она будет выглядеть следующим образом:

1. Арбат-Престиж

2. Л’Этуаль

3. Дуглас

4. Иль-де-Боте

Теперь сравним полученные результаты с анкетными данными. Так как в основном респонденты знакомы со всеми магазинами, с их ценовой политикой, можно сравнить их предпочтения. Там, где результаты в баллах ниже, там, по мнению опрошенных, ниже и цены. Самые низкие цены, по мнению покупателей, в Арбат-Престиже (4,39 балла), этот магазин чаще всего посещают из-за низких цен. Далее идет Дуглас (5,3 балла), почти не отличается по результатам Летуаль (5,42 балла), максимальная оценка у Иль-де-Боте (5,63 балла). Представления о ценах в магазинах полностью соответствует действительности: самый дешевый относительно других Арбат-Престиж, примерно одинаковые цены в Дугласе и Л’Этуале, самые высокие – в Иль-де-Боте.

Глава 3 Анализ потребительского спроса

Опрос проходил с помощью составленной нами анкеты (Приложение Б) при непосредственном контакте с респондентом, а также с помощью методики снежный ком. Все вопросы в анкете закрытые. Опрос проводился перед главным корпусом ЮУрГУ (пятница 13:00-13:30) и на пересечении Комсомольского проспекта и улицы Молодогвардейцев (пятница 16-17). Время проведения исследования с 1.09.2007 по 1.12.2007года.

§3.1 Обоснование выборки

Размер выборки определяется с помощью формул статистики.

n0 *100%/N 5%,

где N – генеральная совокупность, определяется как количество женщин, проживающих в Челябинске; n0 – предполагаемый объем выборки.

Предположим, если

n0 =300, то n0 *100/N=300*100/590500=5,9 (5%),

а, следовательно, предполагаемый объем выборки является справедливым. По решению заказчика, нужно было сократить выборку и опросить 150 человек. Из-за сложности анкет (приложение Б) возросла ошибка регистрации, для избежания которой было отбраковано 23 анкеты (учитывалась полнота, правильность заполнения и проверка логическими вопросами).

В исследовании использовалась типическая выборка.

§3.2 Анализ анкеты

Нами была создана анкета, по которой проводился опрос. Анкета представлена в Приложении Б.

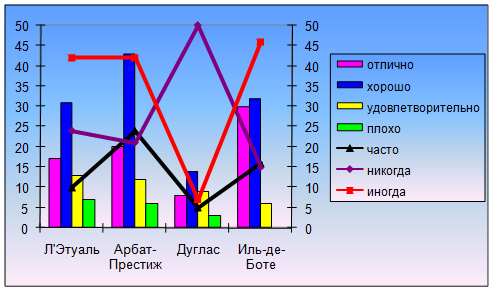

Рисунок 6 – Оценки магазинов потребителями.

Наибольшее количество постоянных клиентов в магазине Дуглас, так как количество людей, которые часто ходят в него и иногда примерно одинаково, а в других сетях заметна большая разница. Это говорит о том, что в них часто делаются покупки стихийно. Здесь следует отметить, что по абсолютному значению лидером в постоянных клиентах стал магазин Арбат-Престиж. Это можно объяснить тем, что респондентами преимущественно были студентки, возраст 18-25 лет, доход от 5 до 15 тыс.руб.

Если мы сравним эти данные с результатами прикассовой анкеты, которая заполнялась покупателями Дугласа в 2006-2007 годах (приложение Г), то увидим, что данные сильно расходятся. По нашей анкете получатся, что примерно 80% респондентов никогда не слышали про Дуглас, а по прикассовой анкете получилось, что 48% хорошо знают о данном магазине. Это объясняется тем, что в этих опросах участвовали разные (по доходу) слои населения соответственно 5-10тыс.руб (большинство) против 15 и выше тыс.руб.

Особое внимание хотелось обратить на взаимосвязь между количеством посещения определенного магазина и тем, какую оценку ему дают. Мы видим, что магазин Л’Этуаль, Арбат-Престиж, Дуглас в сознании потребителя закрепились по-разному (критерии отлично, удовлетворительно, плохо имеют примерно одинаковые значения). Критерии были представлены нами в анкете, выставляли свое отношение к магазинам при заполнении анкеты респонденты. Это обуславливается тем, что, например, магазин Дуглас часть респондентов вообще не знают (раз не знаю, значит плохой магазин); в Л’Этуаль и Арбат-Престиж, как было отмечено опрашиваемыми, часто отсутствует товар либо нет тестеров на него. В это время Иль-де-Боте работает на отлично и хорошо.

Лепестковая диаграмма отражает оценку по важным атрибутам (это те атрибуты, которые были перечисленным в анкете) в сравнение всех четырех магазинов между собой. В анкете надо было расположить предпочтения (атрибуты) в порядке возрастания, начиная с самого важного (1 – самый важный, 8 – неважный). После этого мы брали сумму всех анкет заполненных по каждому магазину и высчитывали среднее арифметическое каждого атрибута по каждому магазину. Брали среднее арифметическое значение, так как количество анкет у каждого магазина разное. Какой показатель набрал наименьшее значение, тот значит, имеет наибольшую значимость для потребителя. Критерии (качество товара, хорошее обслуживание, наличие эксклюзивных брендов, низкие цены, престиж магазина, наличие скидок и акций, широкие ассортимент продукции, удобство расположения магазина) были составлены нами и скорректированы заказчиком. Их и оценивали респонденты.

Из построенной лепестковой диаграммы, которая представлена в Приложении В, можно сделать следующие выводы:

![]() Самым незначительным (наименее важным) стал критерий удобство расположения магазина. Женщины согласны специально ездить за необходимым товаром.

Самым незначительным (наименее важным) стал критерий удобство расположения магазина. Женщины согласны специально ездить за необходимым товаром.

![]() Следующий критерий престиж магазина. Здесь особо выделились Дуглас и Иль-де-Боте. По всей вероятности, престиж магазина у покупателей на прямую ассоциируется с уровнем цен.

Следующий критерий престиж магазина. Здесь особо выделились Дуглас и Иль-де-Боте. По всей вероятности, престиж магазина у покупателей на прямую ассоциируется с уровнем цен.

![]() Потом идет наличие эксклюзивных брендов. Только клиенты Дугласа отличились, так как они ориентируются на наличие эксклюзивных брендов, быстроту появление нового товара, что и соответствует политике данной сети и интересам ее клиентов.

Потом идет наличие эксклюзивных брендов. Только клиенты Дугласа отличились, так как они ориентируются на наличие эксклюзивных брендов, быстроту появление нового товара, что и соответствует политике данной сети и интересам ее клиентов.

![]() Далее критерий низкие цены. Особо выделился показатель у магазина Арбат-Престиж. Для покупателей это очень важно. В ходе нашего исследования были сделаны такие же выводы (в Арбат-Престиже самые низкие цены из четырех сетевых).

Далее критерий низкие цены. Особо выделился показатель у магазина Арбат-Престиж. Для покупателей это очень важно. В ходе нашего исследования были сделаны такие же выводы (в Арбат-Престиже самые низкие цены из четырех сетевых).

![]() Следующие критерии наличие скидок и акций и хорошее обслуживание. Здесь так же выделился Арбат-Престиж, но для покупателей он наоборот не так важен как для покупателей в других магазинах. Это потому что в нем достаточно сложная система скидок, акции идут почти постоянно и цены значительно ниже, чем в других сетях. Это основной критерий, по которому выбирают Арбат-Престиж.

Следующие критерии наличие скидок и акций и хорошее обслуживание. Здесь так же выделился Арбат-Престиж, но для покупателей он наоборот не так важен как для покупателей в других магазинах. Это потому что в нем достаточно сложная система скидок, акции идут почти постоянно и цены значительно ниже, чем в других сетях. Это основной критерий, по которому выбирают Арбат-Престиж.

![]() Широкий ассортимент второй по популярности. Люди хотят придти и выбирать, очень небольшое количество покупателей приходят за конкретным товаром, чаще всего они не знают, что и какой марки будут покупать.

Широкий ассортимент второй по популярности. Люди хотят придти и выбирать, очень небольшое количество покупателей приходят за конкретным товаром, чаще всего они не знают, что и какой марки будут покупать.

![]() Первое место качество товара. У всех магазинов и для всех покупателей качество товара самый важный критерий. Так как у всех средняя величина получилась примерно одинаковой, можно сделать вывод о высоком качестве продукции во всех сетях.

Первое место качество товара. У всех магазинов и для всех покупателей качество товара самый важный критерий. Так как у всех средняя величина получилась примерно одинаковой, можно сделать вывод о высоком качестве продукции во всех сетях.

Аудитория, которую мы имели возможность опросить, не соответствует населению в целом. Выборка была сознательно нарушена из-за возможностей (в основном опрашивались студентки различных факультетов ЮУрГУ и ЧелГУ). На искажение результатов исследования это повлияло незначительно, так как девушки в основном руководствуются мнением матерей в данном вопросе, а также имеют одинаковый с ними доход на человека в семье.

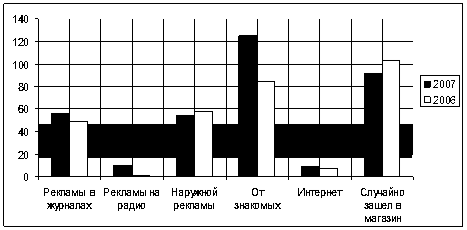

Мы рассматривали основные источники рекламы, то есть каналы, из которых люди узнают о магазинах. Большинство покупателей руководствуются рекламой на радио и TV при выборе магазина косметики и парфюмерии, далее следует наружная реклама, реклама в прессе и другое (советы и рекомендации знакомых, Интернет, либо рекламой не руководствуются вообще). Те же результаты почти во всех магазинах (наибольшее действие имеет реклама на TV и радио, далее наружная реклама, реклама в прессе и другое), за исключением магазина Дуглас. Здесь предпочтение отдается также рекламе на TV и радио, но вот второе место делят реклама в прессе и другое (Интернет и мнения знакомых), что видно на диаграмме, это обуславливает различный характер линий.

Рисунок 7 – Источники рекламы в г.Челябинск.

Можно отметить, что у магазина Арбат-Престиж наибольшее количество покупателей из опрошенных нами. Это зависит не столько от выбора правильного источника рекламы, сколько от ценовой политикой магазина и сложившегося мнения покупателей о нем. Здесь важно, что наибольшее количество опрошенных имеют доход от 5 до 10 тыс. руб. на человека в семье. Наиболее приемлемым по ценам для них является Арбат-Престиж.

Теперь проанализируем, какова эффективность рекламы в магазине Дуглас. Сравниваются здесь данные прикассовой анкеты магазина Дуглас и данные анкеты, полученные в ходе нашего опроса. Представлены результаты в долях от целого (количества анкет Дугласа и анкет нашего исследования), так как количество респондентов было разным, и мы не имели возможности сравнить результаты в абсолютных цифрах.

Рисунок 8 – Сопоставление источников рекламы.

На диаграмме видно, что магазин Дуглас недостаточно использует рекламу в прессе и на TV и радио, то есть только 20% респондентов магазина Дуглас видят рекламу о нем на TV, тогда как 34% потребителей руководствуются рекламой на TV и радио вообще. Для того, чтобы привлечь новых клиентов, магазину необходимо увеличить бюджет рекламы в журналах (возможно было бы разместить рекламу в журнале Выбирай, Живите Богато, Космополитен Урал и других журналах, ориентированных на отдых, досуг и уход за собой), а также добавить рекламу на TV и радио, можно это сделать как в специализированных программах, так и в стандартном формате, где необходимо представлять новые акции, возможности, скидки.

§3.3 Анализ прикассовых анкет магазина DouglasRivoli

Данной компанией был разработан макет анкеты (приложение Г). Её заполняют покупатели, которые не имеют карточки данного магазина. Цель анкеты – получение знаний о двух вопросах:

1. Насколько известно название магазина покупателю.

2. Из какого источника была получена информация.

Нам было поручено проанализировать и сравнить эти анкеты за два года 2006 и 20007. Сложность, с которой мы столкнулись при анализе это то, что часть анкет была неправильно или неполностью заполнена. Перейдем непосредственно к анализу анкет.

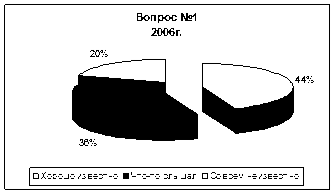

Первый вопрос: Было ли Вам ранее известно название DouglasRivoli?

Рисунок 9 – Известность название DouglasRivoli в 2006 году.

В 2006 году практически 50% опрашиваемых отмечали критерий хорошо известно, остальные либо что-то слышали (36%), либо совсем неизвестно (20%). Таким образом знакомы с DouglasRivoli 80% респондентов.

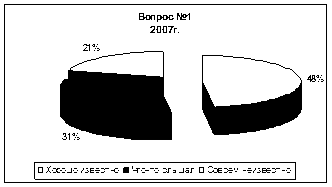

Рисунок 10 – Известность название DouglasRivoli в 2007 году.

В 2007 координально ситуация не поменялась. Процент людей, которые выбрали критерий хорошо известно приблизился к 50% (рост составил 4%), снизился показатель что-то слышал -5%, не значительно повысилось значение людей, которые выбирали совсем неизвестно (с 20 до 21 %).

Второй вопрос: Откуда Вы узнали о Торговом доме DouglasRivoli?

Рисунок 11 – Источники рекламы, которыми пользуются покупатели магазина Дуглас.

Здесь можно сделать следующие выводы:

1. В 2007 году в журнале Я покупаю, который выходит один раз в месяц, размещена реклама о магазине Douglas. Поэтому количество людей, которые узнают о магазине в журналах, увеличилось.

2. Повысилось количество людей, которые узнали о Douglas на радио. Здесь хотелось бы заметить, что в 2007 году реклама на радио была снята, потому что от нее была низкая эффективность. Увеличение же можно объяснить тем, что люди слышали рекламу в 2006 году, но по личностным причинам не посещали (или возможно не покупали) товар в этом магазине. Ещё в 2007 году один раз в неделю на канале Восточный Экспресс выходит репортаж, где рассказывают о новинках в Douglas. Возможно, некоторые покупатели ТВ относили к радио, так как отдельно ТВ не было выделено.

3. Незначительно снизилось количество людей, которые узнают информацию из наружной рекламы либо случайно заходят в магазин.

4. Так же мы видим небольшое увеличение по узнаваемости через Интернет. Здесь можно сказать лишь то, что число пользователей Интернет растет с каждым годом. Вследствие этого на сайт компании Douglas стали заходить больше пользователей локальной сети.

5. Наибольшее увеличение мы наблюдаем в источнике знакомые. В 2007 году этот ответ получил наибольшее значение (в 2006 году это было случайно зашел в магазин). То есть люди при общении или, когда советуют друзьям магазин, упоминают либо выбирают Douglas.

Стратегия поведения на рынке магазина Douglas Rivoli

Отличительной чертой магазина Дуглас является то, что он позиционируется в сознании покупателей, как магазин высокого класса (выше цены, лучше обслуживание, наличие дорогих и эксклюзивных брендов и др.).

Но, как выяснилось, заказчик не совсем эффективно проводит рекламную кампанию, так как данные опросов покупателей магазина Дуглас и общей массы респондентов, покупающих косметику и парфюмерию в сетях ретейла не совпадает. В связи с этим мы рекомендуем магазину Дуглас несколько изменить рекламную стратегию.

Наиболее частый ответ на вопрос откуда вы узнали про магазин Дуглас? - это ответ от знакомых. Считается, что друзья плохого не посоветуют, да и рекламу на TV люди с соответствующим уровнем спроса и дохода смотрят не часто в виду большой занятости, доверяют ей не слишком активно. Имеет смысл увеличить бюджет рекламы на радио и в прессе (рисунок 8). Причем несколько изменить и способ рекламы. Вместо того, чтобы раз в неделю освещать ассортимент в одной программе, можно расширить список этих программ, став их спонсорами. Если бюджет этого не позволяет, возможен вариант спонсирования пробниками бесплатной косметики и тестерами. Это незначительно увеличит затраты, так как сейчас оптовые поставщики в основном предоставляют тестеры бесплатно при закупке у них товаров. Кроме того, необходимо отдельно анонсировать специальные акции и скидки (новогодние, например) по радио, это будет более эффективно, так как аудитория на которую рассчитан сейчас магазин Дуглас по большей части имеет доступ к этому источнику рекламы (деловые женщины много времени проводят в машинах), а также в прессе и на TV для привлечения других клиентов и групп населения. Так как на самом деле цены в Дугласе не слишком отличаются от цен в других магазинах, специализирующихся на марках класса люкс, вновь пришедшие клиенты не будут шокированы уровнем цен (а в некоторых случаях и приятно удивлены), а сарафанное радио, приносящее Дугласу новых клиентов, будет работать еще эффективнее. Но здесь может возникнуть проблема: в связи с увеличением числа клиентов ухудшится уровень обслуживания, что подорвет доверие как новых, так и постоянных клиентов, поэтому может возникнуть необходимость расширить штат. Продавцов можно нанимать не на полный рабочий день, а лишь на пиковые часы, когда проходимость максимальная – вечером и во время обеда, ведь обычно люди с высоким уровнем дохода, в том числе и женщины, работают, и поэтому забегают в магазин за косметикой во время обеденного перерыва (здесь важно также расположение магазина – на Кировке, недалеко от которой расположено огромное количество офисных зданий А-класса(высшего)). Это позволит не раздувать штат, а, следовательно, и расходы на него, и улучшить обслуживание при повышающемся уровне клиентской базы. Если же руководство магазина Дуглас рассматривает Иль-де-Боте, Л’Этуаль как основных конкурентов, то необходимо представить менее дорогие марки (как это сделано в магазине Дуглас в Екатеринбурге). Они привлекут внимание покупателей и собьют планку в голове потребителя о том, что Дуглас – магазин для богатых. Если же позиционировать себя как магазин элитных марок, эксклюзивных брендов, то надо обратить свое внимание на такие магазины как Покровский Пассаж, отделы парфюмерии в Доме быта, Теорему Красоты. По тому что их посещают люди с примерно равным, высоким (20 тыс.руб и выше) уровнем дохода. А так же 5 декабря будет открыт новый супермаркет парфюмерии и косметики Золотое яблоко. Это наиболее опасные конкуренты, по этому нужно их изучить, знать в лицо. А так как доходы населения в целом растут, а также будут увеличиваться расходы на косметику и парфюмерию у населения, возможно стоит рассмотреть вопрос о расширении сети, то есть открытии нового магазина.

Ввести рассылку sms в качестве рекламы.

Заключение

В данной работе мы достигли целей, поставленных перед нами заказчиком работы – региональным директором магазина Дуглас. Для начала осветили общую ситуацию на рынке косметики и парфюмерии, узнали, насколько динамично развивается эта отрасль, а также представили динамику доходов населения и обозначили тенденцию возможных затрат на косметику и парфюмерию населения в целом, что позволило сделать вывод о привлекательности рынка. Мы сделали карту конкурентов, основываясь на ключевых характеристиках магазинов косметики и парфюмерии, провели исследования в полях, и тем самым получили реальную картину, имеющую место сейчас в сетевых магазинах косметики и парфюмерии в г. Челябинске. Затем мы сравнили реальные результаты с результатами, полученными в ходе анализа данных опроса по созданной нами анкете, а также прикассовой анкеты магазина Дуглас за 2006-2007 годы, благодаря чему увидели, насколько отличается мнение потребителей от реального положения дел. Также мы смогли разработать некоторые элементы стратегии поведения на рынке для заказчика с целью привлечения новых покупателей и сохранения уже существующих, а также пути снижения искажения общественного мнения о заказчике.

Список используемой литературы

1. Котлер Ф. Основы маркетинга: Пер. с англ, М,: Прогресс. 1990.

2. В.Е. Хрутский, И.В. Корнеева Современный маркетинг : Москва Финансы и статистика 1999.

3. Голубков Е.П. Маркетинг: стратегии, планы, структурыю. - М.: Дело, 1995.

4. www.marketing.vc

5. www.marketpublishers.ru

6. Журнал АРБАТ ПРЕСТИЖ №10/07.

7. Журнал Эксперт Урал № 35/2007.

8. www.gks.ru

Приложение А

Таблица критериев оценки магазинов

| Критерий |

Иль де Боте ул.Ленина |

Иль де Боте Молния на Труда |

Иль де Боте ул. Цвилинга |

Арбат- Престиж Фокус |

Арбат- Престиж Кировка |

| ассортимент количество марок, шт |

75 |

85 |

110 |

105 |

105 |

| верхняя граница скидки по карте, % |

25 |

25 |

25 |

Максимальная скидка на марку (написано на ценнике) |

|

| нижняя граница скидки по карте, % |

5 |

5 |

5 |

||

| время, через которое подходят к покупателю, мин |

50 - |

2 + |

25 - |

14 - |

14 + |

| сезонные скидки есть или нет |

Да |

Да |

Да |

Да |

Да |

| соблюдают ли не гласные правила торговли |

Да |

Да |

Да |

Да |

Да |

| Проходимость 1, чел/час |

40 |

27 |

27 |

47 |

77 |

| Проходимость 2, чел/час |

72 |

28 |

38 |

102 |

145 |

| Критерий |

Л’Этуаль Алое Поле |

Л’Этуаль ТРК Горки |

Л’Этуаль ул. Цвилинга |

Л’Этуаль Молния на Бр.Кашириных |

Дуглас ул. Коммуны |

| ассортимент количество марок, шт |

115 |

115 |

115 |

115 |

300 |

| верхняя граница скидки по карте, % |

25 |

25 |

25 |

25 |

20 |

| нижняя граница скидки по карте, % |

5 |

5 |

5 |

5 |

5 |

| время, через которое подходят к покупателю, мин |

2 + |

7 - |

35 - |

3 + |

7 + |

| сезонные скидки есть или нет |

Да |

Да |

Да |

Да |

Да |

| соблюдают ли не гласные правила торговли |

Да |

Да |

Да |

Да |

Да |

| Проходимость 1, чел/час |

22 |

57 |

28 |

28 |

7 |

| Проходимость 2, чел/час |

24 |

168 |

38 |

35 |

8 |

Приложение Б

Анкета

Добрый день!

Целью данного опроса является изучение потребительских предпочтений на рынке косметики и парфюмерии.

Просим Вас ответить на ряд вопросов, заранее благодарны Вам за ответы.

1. Покупаете ли Вы косметику и парфюмерию в сетевых магазинах.

| Л’Этуаль |

Арбат Престиж |

Дуглас |

Иль-де-Боте |

|

| Часто |

||||

| Никогда |

||||

| Иногда |

2. Ваше впечатление о магазинах.

| Л’Этуаль |

Арбат Престиж |

Дуглас |

Иль-де-Боте |

|

| Отлично |

||||

| Хорошо |

||||

| Удовлетворительно |

||||

| Плохо |

3. На сколько магазин Л’Этуаль удовлетворяет Вашим предпочтениям? Расположите Ваши предпочтения в порядке возрастания, начиная с самого важного(1 – самый важный, 8 – неважный).

| Критерий |

Магазин Л’Этуаль |

| Качество товара |

|

| Хорошее обслуживание |

|

| Наличие эксклюзивных брендов |

|

| Низкие цены |

|

| Престиж магазина |

|

| Наличие скидок и акций |

|

| Широкий ассортимент продукции |

|

| Удобство расположения магазина |

4. На сколько магазин Арбат Престиж удовлетворяет Вашим предпочтениям? Расположите Ваши предпочтения в порядке возрастания, начиная с самого важного(1 – самый важный, 8 – неважный).

| Критерий |

Магазин Арбат Престиж |

| Качество товара |

|

| Хорошее обслуживание |

|

| Наличие эксклюзивных брендов |

|

| Низкие цены |

|

| Престиж магазина |

|

| Наличие скидок и акций |

|

| Широкий ассортимент продукции |

|

| Удобство расположения магазина |

5. На сколько магазин Дуглас удовлетворяет Вашим предпочтениям? Расположите Ваши предпочтения в порядке возрастания, начиная с самого важного(1 – самый важный, 8 – неважный)

| Критерий |

Магазин Дуглас |

| Качество товара |

|

| Хорошее обслуживание |

|

| Наличие эксклюзивных брендов |

|

| Низкие цены |

|

| Престиж магазина |

|

| Наличие скидок и акций |

|

| Широкий ассортимент продукции |

|

| Удобство расположения магазина |

6. На сколько магазин Иль-де-Боте удовлетворяет Вашим предпочтениям? Расположите Ваши предпочтения в порядке возрастания, начиная с самого важного(1 – самый важный, 8 – неважный).

| Критерий |

Магазин Иль-де-Боте |

| Качество товара |

|

| Хорошее обслуживание |

|

| Наличие эксклюзивных брендов |

|

| Низкие цены |

|

| Престиж магазина |

|

| Наличие скидок и акций |

|

| Широкий ассортимент продукции |

|

| Удобство расположения магазина |

7. Рекламой из какого источника Вы руководствуетесь при выборе товара?

| TV, радио |

| Пресса |

| Наружная реклама |

| другое |

8 . Ваш возраст?

| 18-25 лет |

| 26-35 лет |

| 36-50 лет |

| Старше 50 лет |

9. Род Ваших занятий?

| Студентка |

| Домохозяйка |

| Руководящий работник |

| Служащая |

| Предприниматель |

| Пенсионерка |

| Другое |

10. Укажите, пожалуйста, Ваш средний доход (из расчета на 1 члена семьи) в месяц.

| До 5 тыс. руб. |

| 5-10 тыс. руб. |

| 10-15 тыс. руб. |

| 15-20 тыс. руб. |

| Свыше 20 тыс. руб. |

Приложение В

Конкурентоспособность