Хаос и упорядоченность современных экономических форм

СОДЕРЖАНИЕ: Рассмотрены условия нелинейности в системе и причинность в действиях хозяйствующих субъектов, которые своим поведением и взаимодействием порождают и воспроизводят случайность, (детерминированный хаос).Дмитриев Сергей Васильевич

Краснодар, Кубанский государственный технологический университет, кафедра экономической теории

Рассмотрены условия нелинейности в системе и причинность в действиях хозяйствующих субъектов, которые своим поведением и взаимодействием порождают и воспроизводят случайность, (детерминированный хаос), в рамках упорядочивающего действия институтов в соответствии с принципом необратимости [5].

Структурный релятивизм, лежащий в основании спектральных хаотических отображений, применяемый автором, один из принципов, смещающих акцент внимания с особенной экономической формы (время) на отображаемый элемент всеобщности - обобщенный закон стоимости и темпоральные связи в пространственно-временном многообразии (дублет, спектр, квант). Это дает возможность представлять современные экономические формы (на примере простейшей схематизации хаоса и упорядоченности) в познаваемой форме, в которой случайность и упорядоченность имеют или могут иметь равное значение.

Общепризнанно в экономической науке представление экономической формы в виде экономических категорий - особых форм научного мышления, которые отражают отдельные аспекты экономической реальности. Особенные экономические формы - будь то прибыль, капитал, товары, услуги, доходность, стоимость и т.д. требуют точно установленных границ и / или параметрической системы координат, в которых наблюдается, исследуется движение данной экономической формы [1,4]. Без этого, так называемого предметного системного поля - содержание любой экономической формы становится неопределенным, (бессодержательным). В ряде работ [1,4] обосновано основополагающее теоретическое значение (принцип) соотношений в многообразиях (многомасштабных отображений множеств) экономической формы и структурного релятивизма суммы стоимостей..

Таким образом, объективная интерпретация форм экономического мышления использует многообразия в составе некоторого целого (закона стоимости), которое может быть представлено в виде всеобщей экономической формы, информативной системы.

Существенно также, что экономическая форма в виде многообразия не обладает свойством фиксированности, определенности, а, следовательно, в таком виде удается избежать условности бесконечности (присутствующей в экономических теориях) в определении самого экономического целого (универсального) в мере его структурного релятивизма, т.е. как время, как пространство или пространственно-временное многообразие.

1. Двумерные квантовые критические явления доходности

Как показано в работе [1], скорость обращения агрегата денежной массы формируется на финансовых рынках, в значительной степени валютной биржей, объемами (квантами потока) и, главное, строгой периодичностью торгов. Взаимная однозначность и дополнительность (комплиментарность) этих структурных элементов ликвидного рынка в сочетании с многомасштабностью спектральных отображений обеспечивает целостное представление транзакционной последовательности k фазового информационного трека. Совершенно естественно обращенное значение этого коэффициента k характеризует меру ликвидности потоков, ![]() , на рынке финансов и капиталов.

, на рынке финансов и капиталов.

В агрегированной денежной массе будем выделять квант потока ![]() , равный по величине отношению двух констант:

, равный по величине отношению двух констант: ![]() и

и ![]() , где

, где ![]() связана с дрейфом в относительном (экономическом) времени возвращения рынка финансов и капиталов), S (расщепление, дублет)- с информационным треком установления статистического равновесия, т.н. фрактальный термализованный шум в системе.

связана с дрейфом в относительном (экономическом) времени возвращения рынка финансов и капиталов), S (расщепление, дублет)- с информационным треком установления статистического равновесия, т.н. фрактальный термализованный шум в системе.

На рынке финансов и капиталов при оценке обращения финансовых агрегатов, в смысле доходности, используется параметрическая система (2DES) в координатах Ликвидность/xx - Доходность/xy. В этих координатах размеры ликвидности денежной массы в основном определяются вертикальными xy изменениями масштаба (меры) денежных потоков в 2DES финансовой системе, где ![]() .

.

Из теоретических соображений комплексности отображений [1] пространственно-временная трансдукционная зависимость размеров этих агрегатов равна ![]() . В частности, здесь получает естественное теоретическое обоснование эмпирический множитель

. В частности, здесь получает естественное теоретическое обоснование эмпирический множитель ![]() [2].

[2].

Следовательно, для зависимости m или ПВ-трансдукционных явлений во времени, например, в финансовой системе США, получим вид очень близкий к экспоненциальному. Иначе, имеем ![]() . Найденное нами значение в многомасштабном отображении значения константы const = 0.25 - 250 [1]. Для примера, в ЕЕС наихудший показатель

. Найденное нами значение в многомасштабном отображении значения константы const = 0.25 - 250 [1]. Для примера, в ЕЕС наихудший показатель ![]() в этом смысле у Великобритании, что вызвано особенностями построения ее банковской системы и относительной неразвитостью фондового рынка в Западной Европе [1,2]. Существование уникального внутреннего относительного экономического времени предопределяет причинность существования хаотических циркуляций множества агрегатов {

в этом смысле у Великобритании, что вызвано особенностями построения ее банковской системы и относительной неразвитостью фондового рынка в Западной Европе [1,2]. Существование уникального внутреннего относительного экономического времени предопределяет причинность существования хаотических циркуляций множества агрегатов { ![]() } под периодическим ускоряющим действием доходности Mxx

в экономической системе. Это вызывает определенную дискретизацию непрерывного трансдукционного процесса,

} под периодическим ускоряющим действием доходности Mxx

в экономической системе. Это вызывает определенную дискретизацию непрерывного трансдукционного процесса, ![]() . Определим это как релятивистский i-период обращения в экономической системе.

. Определим это как релятивистский i-период обращения в экономической системе.

Главная черта хаотических систем состоит в том, что в существенно квантовом пределе малое возмущение начальных условий для динамической переменной или же малое возмущение самой нелинейной динамической системы, вызванное, например, неудачно выбранным периодическим и длительным воздействием на рынке ценных бумаг, (иррационализм инвесторов) приводит к непредсказуемым результатам за конечное время. Как следует из квазиэкспоненциальной зависимости меры потока, ![]() асимптотически стремится к нулю. Следовательно, для выделенных интервалов xx, xy:

асимптотически стремится к нулю. Следовательно, для выделенных интервалов xx, xy:

Таким образом, для зоны операций на рынке капитала существует своеобразный горизонт предсказуемости как по времени установления статистического равновесия так и по стоимостным объемам акций и обязательств, обращающихся на ликвидных сегментах рынков. Следовательно, может возникать типичная картина осцилляций Mxy

двумерного развития информационного трека на уровне фазовых траекторий в динамическом хаосе. Эти осцилляции Mxy

отражают уширение так называемых плато дискретной структуры множества агрегатов ![]() . Соответственно развитие за конечный промежуток времени осцилляций приводит к возрастанию неопределенности в системе. Естественной границей для этих осцилляций является плотность агрегата денежной массы около единицы на финансовом рынке. С экономической точки зрения это нулевая доходность, т.е. когда достигается максимум размытости (неопределенность доходности) на финансовом рынке между банками, фондами взаимного страхования, брокерами, страховыми компаниями, внутренними и внешними инвесторами и другими финансовыми агентами. Временная динамика этого процесса контролируется и регулируется, например, в США, регулирующим воздействием ФРС (Fed) на уровень процентных и учетных ставок на финансовом рынке.

. Соответственно развитие за конечный промежуток времени осцилляций приводит к возрастанию неопределенности в системе. Естественной границей для этих осцилляций является плотность агрегата денежной массы около единицы на финансовом рынке. С экономической точки зрения это нулевая доходность, т.е. когда достигается максимум размытости (неопределенность доходности) на финансовом рынке между банками, фондами взаимного страхования, брокерами, страховыми компаниями, внутренними и внешними инвесторами и другими финансовыми агентами. Временная динамика этого процесса контролируется и регулируется, например, в США, регулирующим воздействием ФРС (Fed) на уровень процентных и учетных ставок на финансовом рынке.

Эта своеобразная причинность предопределяет возникновение циркуляций множества агрегатов ![]() под периодическим ускоряющим действием Mxx

в экономической системе. Воздействие периодического ускорения вызывает определенную дискретизацию - выборку из непрерывного циркуляционного процесса переноса суммы стоимостей

под периодическим ускоряющим действием Mxx

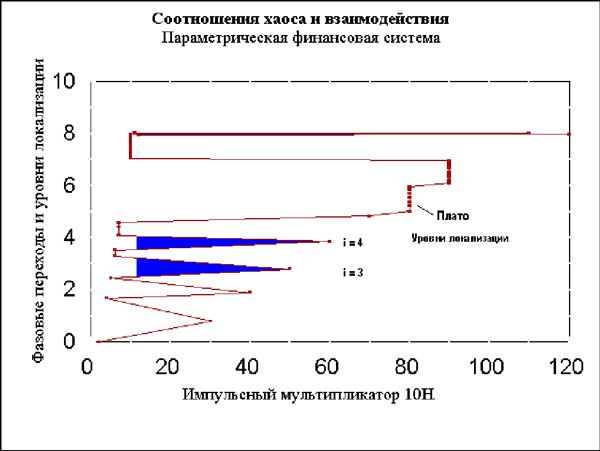

в экономической системе. Воздействие периодического ускорения вызывает определенную дискретизацию - выборку из непрерывного циркуляционного процесса переноса суммы стоимостей ![]() . Вследствие своеобразия хаоса и взаимодействий, в двумерной финансовой системе возникают локализованные состояния и наблюдаются фазовые переходы из состояния локализации в состояние делокализации. Двумерные критические явления пространственно-временных переходов в системе происходят при

. Вследствие своеобразия хаоса и взаимодействий, в двумерной финансовой системе возникают локализованные состояния и наблюдаются фазовые переходы из состояния локализации в состояние делокализации. Двумерные критические явления пространственно-временных переходов в системе происходят при ![]() и

и ![]() . В содержательном смысле это перенос кванта стоимости в процессе ее непрерывного самоизмерения и самовозрастания на рынке финансов / капиталов. Для того чтобы соотнести эти соображения с эмпирическими данными можно использовать простые соображения, связанные с отображением этой зависимости в виде ступенек (скэйлинг). В данном случае ступенчатая зависимость сводится к тому, что переходные области между плато подчиняются универсальной степенной зависимости от плотности денежных агрегатов циркулирующих в системе. В нашем случае использования понятий математической морфологии и параметрической (численной) характеристики пространственно-временных (ПВ) темпоральных связей в сложных хаотических системах это естественная обобщающая характеристика (Mxy

)-

k

с универсальной постоянной k в качестве показателя степени (е-1

), обоснование которой сделано в наших работах.

. В содержательном смысле это перенос кванта стоимости в процессе ее непрерывного самоизмерения и самовозрастания на рынке финансов / капиталов. Для того чтобы соотнести эти соображения с эмпирическими данными можно использовать простые соображения, связанные с отображением этой зависимости в виде ступенек (скэйлинг). В данном случае ступенчатая зависимость сводится к тому, что переходные области между плато подчиняются универсальной степенной зависимости от плотности денежных агрегатов циркулирующих в системе. В нашем случае использования понятий математической морфологии и параметрической (численной) характеристики пространственно-временных (ПВ) темпоральных связей в сложных хаотических системах это естественная обобщающая характеристика (Mxy

)-

k

с универсальной постоянной k в качестве показателя степени (е-1

), обоснование которой сделано в наших работах.

Рис.1. Двумерные квантовые критические явления переноса в параметрической системе.

Источник: Principia Simplex.

С уменьшением Mxy диапазон энтропийных полей, при которых существуют делокализованные состояния, становится более узким. В равной степени это относится и к размерам плато (Рис.1) существующим в областях локализации фазового информационного трека. Это прекрасная возможность демонстрации двумерных квантовых критических явлений переноса стоимости в параметрической системе, отображенная на рисунке Рис.1.

Большие изменения непрерывного параметра (непрерывный случай) в такой системе могут приводить к скэйлингу (ступенчатый разрыв /сингулярность). Этот релятивизм в сочетании с фрактальными распределениями естественным образом объясняет причину октябрьских событий 1929, 1978, 1987, на фондовых рынках США [2] . Недостаток ликвидности или глобальное ограничение (сингулярность) Mxx , стало причиной внезапного разрыва. Иначе, непрерывное многообразие ценообразования на этих рынках, может совершать переход в дискретное многообразие цен, что собственно фиксируется спектральным отображением (дельта-функция дублетов). Таким образом, ценообразованию на рынках финансов и капиталов присуще не только фрактальное распределение внутри дублета, эмпирически исследованное в [2], но и своеобразный релятивизм в периодах [1,4].

2. Метризованное фазовое топологическое пространство ценообразования

Эволюционируя во времени, расширенный воспроизводственный процесс в современной экономике приобрел характерные черты интернационализации. История интеграционных процессов связана с неравномерностью различных сторон воспроизводства. На начальных этапах интеграционные процессы проявляются в создании своеобразных международных рынков товаров, услуг, рабочей силы, капиталов, поскольку эти сферы обнаруживают на начальных этапах наибольшую податливость к интеграции. Дальнейшая интенсификация хозяйственных связей способствует усилению роли валютных отношений в осуществлении операций обращения товаров в области внешней торговли, формирования мировых рынков финансов и капиталов, оказания услуг и т.д. На определенном этапе интеграция рынков капиталов, являясь составной частью общей системы экономической интеграции, становится важным фактором поступательного движения экономической формы.

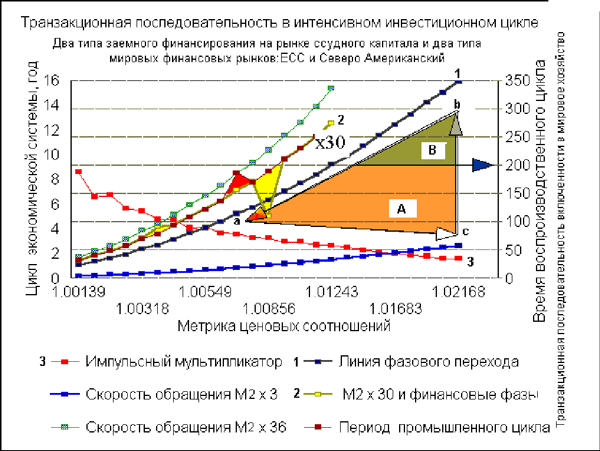

Теоретическая траектория движения современных форм ( на примере элементарной схематизации) экономик различного типа, представлена на рисунке Рис.2 в плоскости abc параметров цикл- цены- инвестиции ( экономическое время) - скорость обращения в платежной системе. Воспроизводственный процесс, как это показано в настоящей работе, в значительной степени определяется ускоряющим действием доходности Mxx в системе. На Рис. 2 ось X фрактальное распределение, по линии b-c нелинейность (иррационализм рыночных сил).

Несмотря на институальные отличия финансового рынка ЕЕС от центров рынка Северной Америки, по коэффициенту интеграции [3] в мировое хозяйство, оба этих центра достигли равных показателей. На рисунке это экономическая зона В. Под числом транзакций в инвестиционном процессе здесь понимается внутреннее экономическое время, отражающее темп освоения технических новаций/деградаций мощностей в системе. Эти два мировых рынка капитала характеризуются двумя разными типами заемного финансирования торговых и промышленных корпораций. Важной чертой европейского рынка ссудного капитала является консервативный тип заемного финансирования. На кредитном рынке заемщики действуют через банковских посредников. Например, объемы облигаций нефинансовых корпораций в странах континентальной Европы существенно отстают от Великобритании, США и Японии. Так в 1995 году корпорации Германии эмитировали на внутреннем рынке облигаций на сумму 0.142 млрд. долл., французские на 6.4 млрд. долл., в то время как английские на 20.7 млрд. долл., японские на 77.2 млрд. долл., американские 154.3 млрд. долл.[http://www.rbc.com]/.

Эта тенденция отчетливо прослеживается на Рис.2 по линиям a-c и a-b плоскости А и B. Линия a-b характерна для американской модели, в которой концентрируется интерес в наибольшей прибыли на авансируемый капитал, и размерность![]() . Такая система концентрирует в себе системные риски, поскольку она включает все множество периодов обращения {

. Такая система концентрирует в себе системные риски, поскольку она включает все множество периодов обращения {![]() } разнесенных пространственно фазами. Активнейшим стимулятором денежного рынка является правительство США, действующее по принципу максимального промедления, естественного отождествления принципа с функционированием нелинейности рыночных сил.

} разнесенных пространственно фазами. Активнейшим стимулятором денежного рынка является правительство США, действующее по принципу максимального промедления, естественного отождествления принципа с функционированием нелинейности рыночных сил.

Рис.2. Простейшая модель эволюции мировых рынков финансов и капиталов.

Источник: PrincipiaSimplex.На рисунке по линии фазового перехода 1 топологической поверхности зона раздела хаоса и взаимодействия современных рынков финансов и капиталов.

Полезно сравнить трансдукционные явления, где эти нечеткие определения характеризуются конкретным значением 7-8% и 7 дней. Таким образом, в экономике США с необходимостью присутствует своеобразный арбитражный центр в виде Федеральной резервной системы Fed, выступающий как продавец и покупатель на денежном рынке, управляющий учетной и процентной ставкой. Фискальная политика, влияние на финансовый рынок осуществляется Казначейством через спрос на деньги. Спрос на деньги со стороны правительства США удовлетворяет оперативные потребности (казначейские ноты) воспроизводственного процесса и является импульсным мультипликатором в теории, а на практике это казначейские ноты и векселя, посредством которых осуществляется перенос стоимости на авансированный капитал.

3. Хаос и взаимодействие в современных системах рынков

Теоретические выводы к эволюции современных экономических форм и обоснования перераспределения стоимости в универсальной экономической форме адекватны концепции учитывающей структурный релятивизм в современных процессах, происходящих на реальных рынках капиталов и финансов.

Современную ситуацию на рынках можно охарактеризовать как процесс перегруппировки и локализации. Он идет среди эмитентов, свидетельством чему является рост слияний и поглощения компаний, среди инвесторов, которые стремятся оптимизировать свои инвестиционные портфели, и на самом рынке, что проявляется в постоянном совершенствовании, консолидации и глобализации рыночной инфраструктуры. Такая перегруппировка, как свидетельствует история развития фондового рынка, проанализированная Р. Шиллером за 120 лет индекса SP500 (Shiller R., 1989, 2000) [2], предшествует новому хаотическому состоянию фондового рынка, источником которого являются рост отдачи на вложенный капитал и иррациональных ожиданий, распространение новых технологий в различных отраслях мирового хозяйства, повышение эффективности вложений (цена капитала), декапитализация. К числу новых интересных явлений можно отнести, например, развитие рынка прямых розничных услуг. Возникающие торговые системы на базе интернет-технологий предоставляют нефинансовым компаниям возможность осуществлять операции купли - продажи валюты между собой.Новыми становятся отношения между банками и их клиентами. Снижается роль банков в качестве посредника. Банки начинают выступать в новой для себя роли - в качестве организатора торговли, стремящегося создать максимально удобные и комфортные условия для работы клиентов на валютном рынке. Так, шесть ведущих мировых банков - Bank of Tokyo-Mitsubishi, французский банк BNP Paribas, Dresdner Kleinwort Benson, Royal Bank of Canada, Royal Bank of Scotland, австралийский Westpac Banking Corp - объявили о своем намерении открыть специализированную валютную интернет-биржу. Эта биржа, которая получила условное название FX Alliance LLC, позволит крупным клиентам банков, в частности, международным корпорациям, инвесторам и инвестиционным фондам, осуществлять круглосуточно операции с иностранной валютой

В августе 2000 года три крупнейших участника - Deutsche Bank, Chase Manhattan и Citygroup, с 28% объема операций на мировом валютном рынке, - объединившись с информационным агентством Рейтер, создали информационную площадку, предварительно названную Atriax. Это сделано для того, чтобы дать возможность своим клиентам сравнивать и выбирать котировки валют, торгуемых этими банками.О намерении создать объединенную торговую площадку - FXall - объявили семь ведущих финансовых институтов Запада: JPMorgan, Bank of America, Morgan Stanley Dean Witter, Goldman Sachs, HSBC, UBS Warburg, Credit Swiss First Boston.На российском валютном рынке интернет-технологии существенным образом расширили информационные и торговые возможности внутреннего финансового рынка. В сети Интернет имеется сайт ММВБ, пользователи которого имеют возможность получать информацию о ходе торгов в реальном режиме времени. Расширяется круг клиентов, пользующихся информацией ММВБ не только на территории России, но и в странах ближнего зарубежья. Сетевая Технология Интернет способна серьезным образом преобразовать архитектуру внутреннего российского валютного рынка. Была решена задача организации общенационального валютного рынка на основе Единой Торговой Сессии. Торговая система ММВБ была состыкована с торговыми системами СПВБ, СМВБ и НВФБ.Следовательно, возможна стыковка информационно-торговой системы ММВБ с внешними электронными системами посредством систем распространения информации о ходе торгов, систем оперативного ведения позиций участников торгов, систем оперативного риск-менеджмента, оперативных аналитических систем, систем предварительного сбора заявок для исполнения в СЭЛТ и т.д.. Система Интернет-торговли на бирже ММВБ была запущена год назад. Количество пользователей системы и объемы сделок стремительно нарастают. Суммарный объем сделок, заключенных через Интернет, вырос с января по сентябрь 2000 года в 67 раз, достигнув объема 26,9 млрд. рублей.

Страны Западной Европы (ЕЕС), введя единую европейскую валюту, наглядно показали, что путь создания единого киберпространства рынков реален. Так, в последнее время обсуждается возможность создания валютного союза стран латиноамериканской торговой группировки: Меркосур, куда входят Бразилия, Аргентина, Парагвай, Уругвай, Боливия и Чили. В создании единой валюты они видят альтернативу доллару в национальной экономике. Проблемы координации своей валютно-финансовой политики ставят сегодня и страны Юго-Восточной Азии. Государства АСЕАН, например, договорились об объединении своих валютно-финансовых ресурсов, чтобы ограничить колебания курсов национальных валют. Все эти явления на современных рынках капиталов и финансов характеризуются как возрастаниями хаоса, так и уровней локализации в агрегированной системе. Напомним, главная черта хаотических систем состоит в том, что в существенно квантовом пределе малое возмущение начальных условий для динамической переменной или же малое возмущение самой нелинейной динамической системы, вызванное, например, неудачно выбранным периодическим и длительным воздействием на большом ликвидном рынке, (иррационализм рыночных сил) приводит к непредсказуемым результатам за конечное время.

Таким образом, в долгосрочной перспективе в условиях хаоса и взаимодействия длинный промышленный цикл в условиях неомобилизма капиталов окажет влияние не только на объемы, структуру рынков капитала [2], направление ликвидности, товарных потоков на мировых рынках, но и внутриэкономическую сферу. Следовательно, за линией фазового перехода 1 Рис.2, динамика доходности больших ликвидных рынков, противофазное движение иррациональных цен рынка капиталов и общемировой экономический цикл (изломы линии 2 на Рис. 2), являются тем связующим звеном, через который осуществляются прямые и обратные связи локальных и мировых рынков эволюционной сложности современных экономических форм.

Заключительные замечания

В исторической ретроспективе, траектория движения двух экономических систем (США и Европы) к концу 2000 года, используя различный механизм инициализации и поддержания воспроизводственного процесса, под влиянием общемировой интеграционной воспроизводственной тенденции переместилась в полуплоскость B (Рис. 2), где значение внутреннего относительного экономического времени ё 200. Это показывает, что движение современной экономической формы обладает значительным релятивизмом, приобретает большое значение темп накопления (банковской системой) квазидобавленной стоимости в выделенном интервале UTC часовой зоны работы в течение года и учет нелинейности рынков капитала. В плоскости двумерных параметров область В характеризуется областью высоких ускорений доходности Mxx, удлиненным промышленным циклом до 15 лет, такими областями переноса стоимости {mi}, где хаос и упорядоченность должны рассматриваться на равных основаниях.

Список литературы

Дмитриев С.В. К вопросу о спектральных хаотических отображениях квантовых морфологических систем в приложении к экономике // Наука Кубани, ¦6, 2000, с.26.

Петерс Э. Хаос и порядок на рынках капитала. Новый аналитический взгляд на циклы, цены и изменчивость рынка: Пер. с англ. -М.:Мир,2000, ISBN 5-03-003356-4.

Как сделать рубль конвертируемым? -М.:Финансы и статистика,1990, 185 с.

Дмитриев С.В. О причинности нарушений в сфере обращения финансов и капиталов в открытой экономики // Наука Кубани, ¦2(9), 2000, с.14.

Prigogine I. Law of Nature, Probability and Time Symmetry Breaking, Physica A 263 (1999) 528 - 539.

Ericson Neil R. Forecasting in Economic Modeling , 2000. //www. Fed Board.gov.

Ericson Neil R., Hendry David F., Hirow Grayham F., Exogenety, cointegration and economic policy analysis, 1999. // www. Fed Board.gov.