Характеристика оффшорной зоны Кипра

СОДЕРЖАНИЕ: Экономико-географическое положение Кипра и развитие предпринимательства. Формы организации бизнеса, доступные иностранным инвесторам. Размеры налоговых ставок стран Средиземноморского региона. Оффшорные компании и суда. Условия внешней торговли.Содержание

Введение

1. Экономико-географическое положение Кипра и развитие предпринимательства

2. Формы организации бизнеса

2.1 Типы корпораций и компаний, регистрируемых по закону о компаниях

2.2 Оффшорные компании и суда

3. Условия внешней торговли

Заключение

Список использованной литературы

Введение

Одно из примечательных явлений современных экономических отношений – бурный рост оборота предприятий, расположенных в оффшорных зонах. Индустрия оффшорного бизнеса превратилась сегодня в самостоятельную отрасль международной экономики. Оффшорные компании – один из самых привлекательных инструментов для минимизации налогообложения. Ведь перевод прибыли в компанию, зарегистрированную в оффшорной зоне, - это, по сути, более безопасный аналог созданию «фирмы-однодневки».

Сегодня наиболее популярными оффшорами являются: Багамские острова, Белиз, Гибралтар, Доминика, Кипр и др.

Кипр — многопрофильный и быстроразвивающийся мировой оффшорный центр. Основные налоговые преимущества и льготы для оффшорных предприятий, а также, что важно отметить, их иностранных сотрудников, были установлены в принятых в марте 1977 г. поправках к Кипрскому Закону о подоходном налоге. В результате в стране с общим уровнем налогообложения, близким к среднеевропейскому, особый субъект — «оффшорное предприятие» — получило чрезвычайно благоприятный налоговый статус.

Исходя из этого, основная цель контрольной работы – рассмотреть характеристику оффшорной зоны Кипра. При этом цель работы раскрывается через ряд поставленных задач:

-отразить экономико-географическое положение Кипра и развитие предпринимательства в данной зоне;

-проследить основные формы организации бизнеса, в частности охарактеризовать типы корпораций и компаний, регистрируемых по закону о компаниях; оффшорные компании и суда;

-изучить условия внешней торговли;

-сделать соответствующие выводы по теме.

При написании контрольной работы была изучена учебная и периодическая литература

1. Экономико-географяиче6ское положение Кипра и развитие предпринимательства

Остров Кипр расположен в северо-восточной части Средиземного моря на пересечении морских путей из Европы, Африки и Азии. Это стратегическое положение сыграло важную роль в его развитии и превращении в крупный порт и базу для международного бизнеса.

Население Кипра составляет 698 тыс. чел., 79% населения — греки, 18,6% — турки, 2,2% — национальные меньшинства. Государственные языки республики — греческий и турецкий, но в коммерции и государственном управлении широко пользуются английским[1] .

Все крупные центры, за исключением столицы Никозии с населением 170 тыс. чел., расположены на побережье. Второй по численности населения город Лимоссол — самый крупный на острове порт. В Ларнаке и Пафосе имеются международные аэропорты.

Кипр — независимая и суверенная республика с президентской системой правления. Президент как глава государства назначает Совет министров, который является главным исполнительным органом республики. Законодательную власть осуществляет Палата представителей, члены которой занимают этот пост в течение 5 лет.

Кипр — член Организации Объединенных Наций и ее специальных отделений, а также Европейского совета и Британского содружества, Всемирного банка и Международного валютного фонда. Он имеет также договор с Европейским экономическим сообществом. Открытая экономика Кипра базируется на системе свободного предпринимательства. Роль правительства сводится к регулированию, индикативному планированию и организации работы лишь предприятий общественного пользования. В прошлом слаборазвитая аграрная страна за короткий период вошла в число государств с высоким уровнем жизни, развитым туризмом и сферой обслуживания. Быстро развивается и ориентированная на экспорт промышленность.

Кипр часто называют «европейской страной на Среднем Востоке». Доход на душу населения здесь составляет 8000 долл. США — один из наиболее высоких показателей в Средиземноморье. А стоимость жизни значительно ниже, чем во многих странах, что обеспечивает сравнительно высокий уровень жизни.

Официальной валютой является кипрский фунт. Его рынок создает в конечном счете Центральный банк Кипра, который старается сохранить его стабильность. Кроме Центрального банка в стране 8 коммерческих банков, 19 отделений банков за границей, 4 специализированных финансовых учреждения и ряд компаний по найму и покупке. Деятельность коммерческих банков строится по британской модели. Коммерческие банки имеют разнообразные связи с большим количеством иностранных банков. Некоторые банки связаны со SWIFT, международной системой телекоммуникаций для передачи коммерческих и финансовых сообщений между 1700 банками — членами этой системы, т. е. коммерческие банки, имея свободный доступ к международной сети банков, могут выполнять традиционные и специализированные банковские услуги.

Существует развитая страховая индустрия со всеми видами страхования, осуществляемого обычно через агентов и брокеров. В настоящее время на острове имеется около 100 страховых компаний, многие из которых являются международными.

Развитию страны, кроме всего прочего, способствует привлечение иностранных инвестиций. Для иностранных инвесторов устанавливается ряд льгот и гарантируется полная защита их прав собственности.

Привлечение иностранных инвестиций считается оправданным, если они связаны с проектами, предусматривающими

—производство продукта, который не производится на Кипре

или производится в недостаточном для внутреннего рынка количестве;

—расширение экспорта и развитие существующих и новых рынков;

—передачу современной технологии, ноу-хау и новых методов менеджмента;

—усовершенствование структуры производства или повышение качества производимой продукции;

—благоприятное влияние на существующие производственные объекты и их деятельность.

Доля допустимого иностранного участия зависит от сектора экономики и активности инвестора. Так, в проектах, связанных с производством новой продукции, доля иностранного капитала может составлять до 49 % (согласно общей оценке). От 50 до 100 % разрешается, если эти прямые инвестиции считаются необходимыми и превышают 100 тыс. кипрских фунтов.

До 100 % доля иностранного капитала может доходить для фабрик и предприятий, производящих продукцию исключительно на экспорт, и предприятий, созданных в свободной экономической зоне.

Что касается туризма, то 49 %-ное иностранное участие разрешается, если

—предусматривается строительство теннисных кортов, площадок для гольфа, яхт, лодок, центров здоровья, луна-парков и т. д., способствующих разнообразию и повышению качества услуг;

—проект связан с туристическими комплексами, виллами, 3-х, 4-х и 5-звездочными отелями в районах Пафоса и Паралимни, в Никозии, Лимассоле, Ларнаке и свободной части Фамагуста, с отелями на горных курортах.

Доля свыше 49 % допускается в исключительных случаях.

Для деятельности, связанной с сельским хозяйством и производством солнечных водонагревателей, насосов и турбин, мебели, обуви и одежды, пищи и напитков, кожаных изделий и табака, иностранное участие не должно превышать 24 % (после оценки продукта). Но если предложение кажется очень заманчивым, то эта доля может доходить и до 49 %.

Разрешение на проекты, касающиеся коммунальных сооружений, банков и финансов, образования и океанского транспорта, дается после рассмотрения каждого конкретного случая. Как правило, разрешение не дается на заявки в области наземного транспорта, деятельности бюро путешествий, ресторанов, а также в сфере оптовой и розничной торговли на Кипре и торговли движимым имуществом.

Однако для торговли на иностранных рынках через Кипр и для других видов деятельности за границей иностранное участие может устанавливаться в размере 100 %.

Участие иностранцев, не являющихся постоянными жителями, в существующих общественных компаниях определяется Центральным банком в каждом конкретном случае. Им же устанавливается после консультации соответствующими государственными департаментами и процент капитала новой общественной компании, который может быть продан иностранным гражданам. Обычно он не превышает 30 %.

Доля участия граждан Кипра, не являющихся постоянными жителями, в акциях существующих общественных компаний устанавливается на уровне 5 % для компании банковского сектора и 10 % — для других общественных компаний.

Заявки на любую деятельность от граждан Кипра, живущих за рубежом и намеревающихся вернуться на Кипр, рассматриваются благосклонно, за исключением торговли движимым имуществом, строительства, ресторанов, парикмахерских, салонов красоты, но вывоз капитала, процентов и дивидендов за границу разрешается очень неохотно.

Непостоянные жители Кипра, желающие участвовать в кипрской экономике, решают все оформительские проблемы через своего адвоката, практикующего на территории республики, который подает в Центральный банк заявку с необходимой информацией об инвесторе, о его капитале в акциях, экономической деятельности, финансовых требованиях и т. д., а также информацию о получающих проценты (прибыль) собственниках.

Если предполагаемые инвестиции в производство машин и оборудования превышают 0,5 млн. кипрских фунтов, авторы проекта предоставляют обоснование осуществимости проекта или данные об аналогичном производстве продукта, осуществляемом за пределами Кипра. Информация, полученная в ходе административной процедуры, считается строго секретной.

Согласно Закону о валютном контроле выдачей необходимых разрешений непостоянным жителям, которые хотят вложить свой капитал на Кипре, занимается Центральный банк.

Обычно административная процедура занимает не более 30 дней. Если процедура не может быть выполнена в этот срок, податель заявки уведомляется.

Директора, менеджеры и администраторы заграничных предприятий, как иммигранты, могут через отдел иностранных граждан и иммиграции очень легко получить разрешение на временное проживание и на работу на Кипре. Иммигранты, имеющие временное разрешение работать на Кипре, могут получить место и на «предприятиях за границей», при этом Министерство труда предоставляет ответственному за работу с иммигрантами заверение, что подходящего по квалификации персонала из числа граждан Кипра нет, а отдел иностранных граждан и иммиграции проявит заинтересованность в удовлетворении этого запроса.

Как почти все законодательство на Кипре, законы о налогообложении также основаны на принципах британского законодательства, но в упрощенной форме.

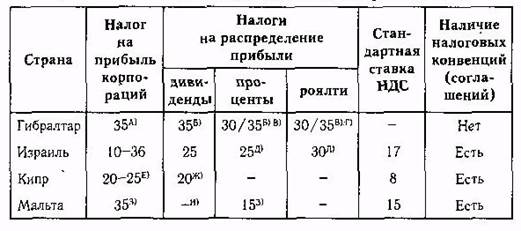

Как показывают исследования, общий уровень налогообложения на Кипре составляет менее 2/3 уровня других стран с таким же доходом на душу населения и половину от уровня многих развитых стран. Налоговые ставки Кипра можно проследить в таблице Размеры налоговых ставок стран Средиземноморского региона можно проследить в таблице 1.1[2] .

Чистые доходы как компаний, созданных постоянными жителями Кипра, так и местных отделений иностранных компаний облагаются одинаковым налогом (42,5 %).

Таблица 1.1.

Размеры налоговых ставок стран Средиземноморского региона

Подоходный налог устанавливается для года, в течение которого получен доход, т. е. рассчитывается исходя из результатов деятельности.

Созданная на Кипре корпорация облагается налогом со всего дохода, в том числе и получаемого в других странах мира. Однако, если со страной, откуда корпорация получает доход, заключен двухсторонний договор о налоге, двойного налогообложения можно избежать с помощью иностранного налогового кредита.

Доход, выплачиваемый в виде дивидендов, облагается налогом только один раз — с получателя, который может взимать в качестве налогового кредита налог, уплачиваемый компанией с прибыли, из которой выплачивается дивиденд.

Местные товарищества как единые предприятия не облагаются налогом — облагается каждый партнер (лицо или компания) в отдельности с прибыли товарищества, приходящейся на его долю.

Гонорары, получаемые непостоянными жителями Кипра, облагаются 10 %-ным налогом. С процентов налог берется в размере 42,5 %. Дивиденды облагаются налогом с получателя, который может использовать в виде налогового кредита налог, уплачиваемый компанией с прибыли, из которой выплачивается дивиденд.

Акционеры «заграничных компаний» от налога с дивидендов освобождены, а гонорары или доход в виде процентов облагаются более низким налогом или совсем освобождаются от налога, если они получены постоянным жителем страны, с которой Кипр имеет договор об отмене двойного налогообложения.

Доход, получаемый в виде процентов или от торговли, бизнеса, профессиональной деятельности на Кипре, а также пенсии, дивиденды, проценты, ежегодные ренты и гонорары облагаются налогом. «Доход» лиц, получающих жалованье, также расценивается как прибыль.

Компании и отдельные лица обязаны также уплачивать 20 %- ный налог с прибыли от продажи недвижимого имущества или от продажи акций в компаниях, активы которых состоят главным образом из недвижимого имущества. Непостоянные жители обязаны также уплачивать этот налог, если только они не докажут, что проданная собственность была приобретена за счет импорта иностранной валюты. Прибыль представляет собой разницу между выручкой от продажи и первоначальной стоимостью имущества.

Продажа недвижимого имущества облагается налогом с продажи исходя из цены или рыночной стоимости на данный момент. Этот налог составляет от 5 % с первых 10 тыс. кипрских фунтов цены имущества или рыночной стоимости до 8 % от любой цены свыше 75 тыс. кипрских фунтов.

Недвижимое имущество также облагается налогом на ежегодной основе исходя из рыночной стоимости собственности (на 1 января 1980 г. он составлял 0,15-0,35 %).

Благодаря своим климатическим условиям, сравнительно низкой стоимости жизни, небольшому налогообложению и другим факторам Кипр привлекает потенциальных покупателей собственности. Хотя цены на имущество в течение последних 10 лет возросли, они все равно ниже, чем во многих других центрах бизнеса и туризма.

Заграничные предприятия и другие непостоянные жители — иностранцы, официально приобретавшие недвижимость на Кипре в соответствии с законом о приобретении недвижимого имущества иностранцами, оплатив ее в иностранной валюте через уполномоченного дилера, могут после продажи такого недвижимого имущества покупать иностранную валюту:

(а) по требованию на сумму, не превышающую первоначальную

стоимость собственности, уплачиваемую, как описано выше, с

остатком, переводимым на замороженный счет уполномоченным

дилером Кипра;

(б) непосредственно в течение каждого календарного года,

следующего за годом продажи, на сумму из основного капитала в 5

тыс. кипрских фунтов в год или сумму в размере, определяемом

положениями о замороженных счетах, плюс проценты, получаемые

в течение года.

Непостоянные жители, продающие свое недвижимое имущество другим непостоянным жителям, могут получать общий доход за рубежом без предварительного разрешения валютного контроля. Однако если непостоянные жители, приобретшие собственность на Кипре у других непостоянных жителей, оплатив сделку за рубежом, продают ее постоянным жителям Кипра, они. не имеют права забирать первоначальную стоимость по требованию, весь их доход направляется на замороженный счет уполномоченным дилером и может переводиться за рубеж по 5 тыс. кипрских фунтов в год с основного капитала или в размере, определенном положениями о замороженных счетах. Все проценты, получаемые в течение года, также могут переводиться.

2. Формы организации бизнеса

2.1 Типы корпораций и компаний, регистрируемых по закону о компаниях

Иностранные инвесторы могут выбрать одну из следующих форм организации бизнеса[3] :

• единоличное владение;

• товарищество;

• корпорация на Кипре;

• отделение корпорации за границей.

Иностранные инвесторы, действующие в соответствии с законом о валютном контроле и законом об иностранных гражданах и иммиграции, имеют право организовать бизнес под собственным названием фирмы.

Товарищества регистрируются на Кипре по закону о товариществах или по закону о коммерческих названиях. Согласно закону, существуют товарищества с общей и ограниченной ответственностью. В товариществе с общей ответственностью

каждый член несет ответственность вместе с другими за все долги и другие обязательства товарищества. В товариществах с ограниченной ответственностью, состоящих из двух или более членов, по крайней мере один из них несет ограниченную ответственность за все долги и обязательства товарищества.

Законом Кипра о компаниях (который напоминает закон Великобритании о компаниях 1948 г.) предусматривается две основные формы: частные и общественные компании.

Акциями частной компании, которые не предназначены для продажи широкой общественности, владеет ограниченная группа акционеров. В частной компании должно быть, по крайней мере, два учредителя, а количество пайщиков не превышать 50. Право передачи акций пайщиками ограничено.

Для общественной компании учредителей должно быть не менее семи, а число пайщиков не оговаривается. Ограничений по передаче акций нет, но в случае, если акции передаются общественности, .предусматривается покровительственная пошлина. Для передачи акций непостоянным жителям Кипра требуется разрешение Центрального банка на валютный контроль.

Отделение той или иной заграничной компании, учредившей его, не является юридически оформленным учреждением.

Все компании ежегодно отчитываются об обороте капитала (прибылях), представляя данные о структуре капитала компании, об акционерах, директорах и секретаре, а также сведения о закладных и других долговременных задолженностях компании.

Все операции по регистрации, реорганизации и ликвидации юридически зарегистрированных учреждений выполняются только адвокатами, практикующими на Кипре.

2.2 Оффшорные компании и суда

Термин «оффшорные компании» или «предприятия за границей» относится к любому юридически оформленному учреждению, чья приносящая прибыль собственность находится за пределами страны его регистрации и там же осуществляется коммерческая деятельность.

С 1975 г., когда Республика Кипр ввела первые законы, разрешающие иностранным предпринимателям создавать такие предприятия, и в настоящее время зарегистрировано более 4500 «оффшорных компаний», которые пользуются теми же правами и несут те же обязанности, что и все другие коммерческие предприятия, зарегистрированные на Кипре.

Оффшорные компании осуществляют различную предпринимательскую деятельность за рубежом со своей базы на: Кипре, включая торговые перевозки, ценообразование, владение собственностью и ценными бумагами, бизнес-консалтинг и обслуживание, продажу и ремонт оборудования, планирование городского строительства, строительство дорог и аэропортов, владение и управление отелями, организацию путешествий и туризма, найма и подготовки персонала, организацию и оформление рекламы, маркетинг и обслуживание компьютеров, регистрацию патентов и торговых марок, сбор процентов, обычное и обязательное (принудительное) страхование, а также международную коммерческую банковскую деятельность. Последние два вида деятельности регулируются специальным законодательством — законом о страховых компаниях и законом о коммерческой банковской деятельности (временные ограничения). На Кипре зарегистрировано 18 заграничных страховых компаний и 19 заграничных отделений банков.

Компании, занимающиеся перевозкой грузов по морю, объектом которых является владение, фрахтование и вождение судов исключительно за пределами Кипра, подчиняются закону о торговых судах и рассматриваются как особая категория. Обычно каждое судно регистрируется за отдельной компанией.

В отличие от оффшорных компаний, зарегистрированных в других центрах бизнеса, предприятия, зарегистрированные на Кипре, разделяются на предприятия, управляемые при посредничестве юридических или бухгалтерских контор, и предприятия со своим собственным управлением. Дела более 600 оффшорных компаний ведут конторы.

Деятельность предприятий, имеющих конторы на Кипре, охватывает продажу товаров народного потребления в упаковке, продажу и обслуживание компьютерного аппаратного и программного обеспечения, сбор и распространение международных новостей, а также управление и другое обслуживание судов.

Среди факторов, способствующих утверждению Кипра как одного из ведущих центров бизнеса за границей, можно назвать[4] :

• стратегическое географическое положение на стыке Европы, Азии и Африки;

• юридическую систему, основанную на британском законодательстве;

• наличие экспертных юридической и бухгалтерской служб, службы менеджмента и др.;

• наличие частных ежедневных морских и воздушных рейсов на Кипр;

• большое количество договоров, позволяющих не платить двойной налог;

• отличную телекоммуникацию и банковские службы;

• наличие свободного предпринимательства, демократическую политическую систему, плюрализм в социальной структуре, наличие хорошо подготовленного, квалифицированного и дисциплинированного персонала рабочих и служащих;

• высокий уровень жизни и дешевизну средств существования;

• достаточное количество жилья и офисов;

• благоприятную ситуацию с пошлинами и разрешением на работу;

• отсутствие валютного контроля;

• значительные уступки при взимании подоходного налога.

Владельцы оффшорных компаний, получающие проценты, а также отделения и товарищества не обязаны уплачивать дополнительный налог с дивидендов или доходов свыше суммы, уплачиваемой соответствующими юридически оформленными учреждениями. С иностранных служащих оффшорных компаний, живущих и работающих на Кипре, обычный налог на индивидуальный доход снижается наполовину.

Иностранные служащие оффшорных компаний, живущие и работающие вне Кипра, либо освобождаются от уплаты налога, либо с них берется 10 % от обычного уровня налога в зависимости от того, получают они оплату на Кипре или непосредственно за рубежом. Непостоянные жители Кипра, желающие зарегистрировать оффшорную компанию, должны иметь здесь адвоката, который подает в Центральный банк заявку относительно создаваемого или реорганизуемого юридически зарегистрированного учреждения и предоставляет Центральному банку секретную банковскую и другую информацию о данном владельце.

Вся процедура от подачи первоначальной заявки до выдачи необходимого разрешения по закону о валютном контроле занимает несколько дней в зависимости от наличия необходимой информации и гарантий, ибо считается, что оффшорные компании способствуют развитию национальной экономики, не мешая развитию других секторов экономики.

Для инвесторов, не являющихся постоянными жителями Кипра, Центральный банк ставит определенные условия, обязательные для данной оффшорной компании. Эти условия вводятся с целью очертить функции оффшорной компании. Непостоянные жители освобождаются от валютного контроля во всех своих сделках с другими непостоянными жителями. Они могут владеть и распоряжаться активами и иметь задолженность в любой иностранной валюте и в любой стране, осуществлять операции в иностранной валюте с любым банком в стране и за границей, но в кипрских фунтах — только с банками страны.

После получения необходимого разрешения (в соответствии с законом о валютном контроле) акции оффшорной компании или отделения за границей, а также участие в товариществе за границей должны быть зарегистрированы от имени инвесторов, не являющихся постоянными жителями, или их кандидатов в отделе официального получателя и регистратора в соответствии с законами о компаниях или о товариществах в зависимости от конкретного случая. Процедура регистрации обычно выполняется в течение двух дней в зависимости от отношения регистратора к предприятию за границей.

Центральный банк сохраняет строгую секретность в отношении информации о каждой оффшорной компании, ее владельцах, получающих прибыль, и служащих-иммигрантах. Единственные записи, которые предлагаются вниманию общественности для проверки, — это записи, которые ведет отдел официального получателя и регистратора согласно законам о компаниях и товариществах. Центральный банк публикует только совокупную информацию, чтобы правительство и общественность могли оценить положение о регионе.

Экономическая выгода для Кипра от оффшорных компаний довольно существенна.

Правительство в целях повышения значения Кипра как международного коммерческого центра учредило постоянный консультативный комитет (в составе представителей всех государственных департаментов во главе с Центральным банком). Обязанность комитета — способствовать регистрации и деятельности оффшорных компаний. В этом ему помогает служба при Центральном банке Кипра, координирующая вопросы, связанные с деятельностью оффшорных компаний и их служащими-иммигрантами.

Кипрские власти неоднократно заявляли о своей готовности изменить существующее законодательство, если это необходимо, чтобы оффшорные компании могли работать эффективно и с максимальной свободой.

3. Условия внешней торговли

В 1972 г. Кипр подписал двусторонний договор об ассоциации с Европейским экономическим сообществом (ЕЭС) с целью создания союза покупателей, что предполагает свободное передвижение перечисленных в договоре товаров между Кипром и странами ЕЭС и введение на Кипре общих для ЕЭС тарифов для покупателей на импорт этой продукции из третьих стран.

На первом этапе реализации договора (в конце 1987 г.) предусматривалась полная отмена пошлин на ввоз экспортных промышленных товаров из Кипра в страны ЕЭС, снижение на 35,% Кипром пошлин на ввоз товаров из стран ЕЭС.

На втором этапе (с января 1988 г.) Кипр и ЕЭС постепенно отменяют (по 9 % в год) тарифы для промышленной и сельскохозяйственной продукции, включенной в договор союза покупателей. Тогда же Кипр вводит общие тарифы для покупателей. Кроме того, будут отменены количественные ограничения, налагаемые Кипром на продукцию сообщества.

В виде исключения Кипр не отменит пошлины и не введет общие тарифы на 15 категорий промышленной продукции: шоколад, продукты, содержащие сахар, бисквиты, спиртное, макароны, цемент и т. д. Лицензии на ввоз этих продуктов из стран ЕЭС будут выдаваться с учетом количественных ограничений исходя из современного уровня импорта. Для отдельных продуктов эти количественные ограничения будут возрастать на 5 % ежегодно в первые 10 лет.

Для 80 видов промышленной продукции Кипр отменит существующие тарифы и введет общие тарифы в масштабе более , низком в начале и более высоком к концу десятилетнего периода, чем обычный 9 %-ный тариф. Кроме того, для 48 категорий продуктов (мебель, одежда, обувь и т. д.) Кипр введет ограничения квот для импорта из сообщества исходя из традиционного уровня импорта из стран ЕЭС. Эти квоты будут возрастать на 10-15 % ежегодно.

В соответствии с договором о союзе покупателей Кипр будет иметь право возобновлять или вводить новые тарифы (до 20 % или в исключительных случаях до 25 %) в отношении 15 % общего импорта из стран ЕЭС в целях поддержки новых отраслей промышленности или отраслей, сталкивающихся с особыми проблемами[5] .

Договор о создании союза покупателей и свободное передвижение товаров меду Кипром и странами ЕЭС, без сомнения, откроют новые перспективы для Кипра как базы производства и экспорта товаров, для сотрудничества кипрских и иностранных предпринимателей в области производства промышленной продукции. Кроме того, при отмене положения о происхождении промышленники смогут свободно вывозить свою продукцию в страны ЕЭС независимо от степени участия Кипра в производстве, получении прибавочной стоимости или от происхождения сырья. Кипр предлагает уникальные возможности для бизнесменов из стран — членов ЕЭС: обслуживать рынки Среднего Востока и другие рынки, а также для бизнесменов из третьих стран.

Товары, импортируемые Кипром, обычно облагаются пошлиной в соответствии со специальной системой тарифов, основанной на номенклатуре Совета по сотрудничеству покупателей. Этот налог уплачивается при ввозе, причем его размер зависит от характера товара.

Налога на добавленную стоимость на Кипре пока нет. Основными налогами являются таможенные пошлины на импорт, акцизные пошлины и временный налог на вывоз за границу, которыми облагаются определенные виды товаров: автомобили, табак, спиртные напитки и т. д.

На ввоз товаров, импортируемых предприятиями туризма, а также отдельных видов сырья и компонентов, используемых в производстве, пошлина не взимается.

Кипр придерживается положений о валютном контроле с целью сохранения своего золотого и валютного запасов. На непостоянных жителей Кипра, в частности работников заграничных компаний, их иностранных акционеров и служащих-иммигрантов, эти положения не распространяются.

Иностранные производители имеют различные возможности размещения своей продукции на кипрском рынке. Регулирование этой деятельности основано на общем законодательстве, в частности о контрактах и законе о посредничестве на Кипре. Представителями иностранных фирм могут выступать:

дистрибьюторы — лица или компании, которые действуют совершенно самостоятельно. Они покупают товар у производителя на свой риск и продают от своего имени;

коммерческий и комиссионный агент — лицо или компания, которые продают товар от имени производителя и отчитываются перед ним о всех сделках. Часто коммерческий агент реализует продукцию и других производителей. Он полностью независим, так как не является служащим главной компании (производителя);

торговый представитель (коммивояжер), который является служащим компании и пользуется всеми правами служащего по закону. Если он иностранец и проживает на Кипре, он должен получить разрешение на работу и должен быть зарегистрирован службой безопасности Кипра.

Заключение

Таким образом, Кипр — многопрофильный и быстроразвивающийся мировой оффшорный центр. В стране с общим уровнем налогообложения, близким к среднеевропейскому, особый субъект — «оффшорное предприятие» — получило чрезвычайно благоприятный налоговый статус.

Предоставляя полный спектр классических оффшорных услуг, власти Кипра особое внимание уделяют привлечению судовладельческих и судопользовательских компаний, создавая для этих категорий предприятий дополнительные льготы. Так, если оффшорные компании подлежат обложению налогами по ставке 4,25% (оффшорной считается зарегистрированная на Кипре компания, 100% акций которой прямо или косвенно принадлежат нерезидентам, а ее деятельность осуществляется за пределами Кипра), то судовладельческие компании полностью освобождаются от налогов на доходы при соблюдении установленных условий.

На судовладельческие и судопользовательские предприятия полностью распространяются все общие льготы и привилегии, среди которых следует подчеркнуть следующие:

-полное освобождение от обложения налогами доходов оффшорных товариществ;

-освобождение от налогов доходов филиалов оффшорных компаний, управляемых и контролируемых за пределами Кипра;

-применение льготных ставок налогообложения доходов филиалов оффшорных компаний, управляемых и контролируемых в пределах Кипра (по ставке 4,25%);

-освобождение оффшорных компаний от уплаты всех гербовых сборов с документов, связанных с их обычной предпринимательской деятельностью;

-отсутствие налогообложения при передаче имущества и имущественных прав, при условии, что собственность была приобретена за счет ввезенной на территорию Кипра иностранной валюты;

-дивиденды, выплачиваемые оффшорными компаниями, не подлежат обложению у источника;

-сотрудники оффшорных компаний, не являющиеся гражданами Кипра, платят налоги по льготным ставкам (в размере половины обычной ставки, если работают на Кипре; в размере одной десятой обычной ставки, если работают за пределами Кипра; при этом, если заработная плата выплачивается на Кипре, они полностью освобождаются от налогообложения);

-от обложения импортными пошлинами полностью освобождаются автомобили, офисное и бытовое оборудование, используемое оффшорной компанией или ее сотрудниками, которые не являются гражданами Кипра.

Список использованной литературы

1. Бабанин В.А. Налоговое регулирование оффшорной деятельности //ЭКО. – 2004. - №3. – С. 55-73.

2. Губко А.М. Достоинства и недостатки оффшорных компаний // Главбух. – 2005.- № 9 9май). – С. 67-73.

3. Ищханов А.В. Мировая налоговая конкуренция как продукт трансформации оффшорного бизнеса //Социально-гуманитарные знания. – 2002. - №2. – С.291-302.

4. Климовец О.В. Кипр – мировой оффшорный центр // Климовец О.В. Международный оффшорный бизнес. Серия «Высшее образование. – Ростов-н/Д.: Феникс, 2004. – 320 с.

5. Ларина Н.И., Кисельников А.А. Региональная политика в странах рыночной экономии. – М.: Экономика, 2001.

[1] Ларина Н.И., Кисельников А.А. Региональная политика в странах рыночной экономии. – М.: Экономика, 2001.

[2] Бабанин В.А. Налоговое регулирование оффшорной деятельности //ЭКО. – 2004. - №3. – С. 55-73.

[3] Ищханов А.В. Мировая налоговая конкуренция как продукт трансформации оффшорного бизнеса //Социально-гуманитарные знания. – 2002. - №2. – С.291-302.

[4] Губко А.М. Достоинства и недостатки оффшорных компаний // Главбух. – 2005.- № 9 9май). – С. 67-73.

[5] Климовец О.В. Кипр – мировой оффшорный центр // Климовец О.В. Международный оффшорный бизнес. Серия «Высшее образование. – Ростов-н/Д.: Феникс, 2004. – 320 с.