Контроль і ревізія розрахунків

СОДЕРЖАНИЕ: Міністерство освіти України Придніпровська Державна Академія Будівництва та Архітектури Кафедра Фінанси та кредит Курсова робота По курсу: Контроль і ревізіяМіністерство освіти України

Придніпровська Державна Академія Будівництва та Архітектури

Кафедра Фінанси та кредит

Курсова робота

По курсу: “Контроль і ревізія”

На тему: ”Контроль і ревізія розрахунків”

Виконала: студентка групи -7

Макушненко І.М.

Перевірив: доцент Волошин М.Й.

м. Дніпропетровськ

2001

ЗМІСТ

Вступ.............................................................................................3

1. Завдання, напрямки, джерела................................................3

2. Контроль розрахунків з підзвітними особами.....................4

3. Контроль розрахунків з постачальниками...........................6

4. Контроль розрахунків з покупцями і замовниками.............9

5. Контроль розрахунків з іншими дебіторами і кредиторами..........................................................................10

6. Контроль розрахунків по претензіях та відшкодуванню матеріальної шкоди.....................................................................................11

7. Контроль розрахунків по оплаті праці................................15

8. Контроль розрахунків з бюджетом.....................................17

Висновок....................................................................................19

Список основної літератури.....................................................19

Вступ

Реформування форм власності в Україні та створення нового механізму господарювання викликали суттєві зміни в організації та методах здійснення контрольно-ревізійної діяльності.

За законами ринку усіх осіб поділено на учасників, тобто господарів, підприємців та їх найманих працівників. Зрозуміло, що в таких умовах формується зовсім інший підхід до питання збереження власності, в яку вкладено кошти, в тому числі власні заощадження підприємця.

Сьогодні декілька десятків органів контролюють діяльність субєктів підприємницької діяльності, керуючись сотнями нормативних актів. Чинне законодавство надає підприємцям ряд державних гарантій, за виконанням яких стежать як самі підприємці, так і органи, покликані контролювати дотримання законності, але практично відсутній комплексний підхід до вирішення організаційних та процедурних основ здійснення господарського контролю.

Розуміння необхідності нових підходів до збереження майна підприємства втілюється у пошук нових форм його контролю. Як наслідок, виникає необхідність розробки нових підходів до традиційних методів бухгалтерського та наступного контролю стану майна підприємства. Обставини вимагають створення таких умов контрольного процесу, за яких крадіжки, розбазарювання та недбале ставлення до майна стали б якщо не неможливими, то хоча б ускладненими.

Знання прийомів і способів ревізії відноситься саме до спеціального пізнання, тобто такого, яке властиве лише спеціалістам-професіоналам. Людей, які володіють такими знаннями та досвідом, називають досвідченими особами. За їх допомогою звертаються, коли потрібно вирішити будь-яке специфічне обліково-економічне питання.

1. ЗАВДАННЯ, НАПРЯМИ І ДЖЕРЕЛА РЕВІЗІЇ

До основних завдань ревізії розрахунків належать:

• оцінка стану розрахунково-платіжної дисципліни по всіх видах розрахунків з дебіторами і кредиторами підприємства;

• встановлення наявності фактів порушень чинних нормативно-правових актів щодо правомірності, доцільності та обґрунтованості управлінських рішень відповідальних працівників при здійсненні розрахункових операцій з постачальниками, покупцями, бюджетом, працівниками підприємства, іншими дебіторами і кредиторами;

• розробка заходів з реалізації результатів контролю стосовно попередження зловживань і порушень, відшкодування збитків і нарахування штрафних санкцій до бюджету, притягнення до відповідальності винних службових осіб.

Напрями ревізії — це перевірка:

1) розрахунків з підзвітними особами;

2) розрахунків з постачальниками за товарно-матеріальні цінності та послуги;

3) розрахунків з покупцями і замовниками;

4) розрахунків по претензіях, відшкодуванню матеріальних збитків;

5) розрахунків з іншими дебіторами і кредиторами (рахунок 76);

6) розрахунків по оплаті праці;

7) стану розрахунків з бюджетом, спеціальними державними фондами (Пенсійний, Фонд соціального страхування. Фонд зайнятості населення).

Основними джерелами ревізії є первинні документи по розрахункових операціях, облікові реєстри поточного синтетичного та аналітичного обліку з рахунків 60, 61, 62, 63, 65, 66, 69, 70, 71 (-журнали-ордери №№б, 8, 11, відомість № 16, Книга головних рахунків, оборотний баланс, баланс).

2. КОНТРОЛЬ РОЗРАХУНКІВ З ПІДЗВІТНИМИ ОСОБАМИ

При здійсненні такої перевірки ревізор керується Інструкцією про службові відрядження в межах України і за кордон, затвердженою наказом МФУ № 59 від 13.03.98.

Для вивчення методики контролю треба використати набуті знання з методики бухгалтерського обліку стосовно документального оформлення операцій та відображення в облікових реєстрах на рахунках бухгалтерського обліку операцій, повязаних з розрахунками підприємства, які здійснюються через підзвітних осіб.

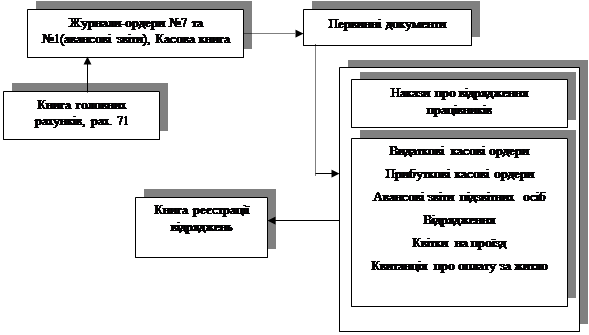

Спочатку на ревізованому підприємстві треба ознайомитися з організацією і видами розрахунків через підзвітних осіб, обумовленими специфікою виробничої діяльності. Як джерела інформації та обєкти ревізії бухгалтерія підприємства подає для контролю ревізорові зброшуровані в окремі справи по місяцях чи кварталах року журнал-ордер № 7 і первинні документи до них, а по розрахунках — додатково журнал-ордер № 1, Касову книгу (згідно схемі контрольного процесу на рис. 1).

Послідовність і основні напрями контролю

1. Контроль дотримання правил видачі авансів підзвітним особам здійснюється за методом нормативної перевірки за датами видачі з каси, обсягами сум, цільовим призначенням.

2. Перевірка доцільності, правомірності та правильності оформлення відряджень окремих працівників. При цьому доцільно застосовувати методи аналізу та логічного взаємозвязку виробничої діяльності підприємства, виконуваної роботи і компетенції підзвітної особи, цільового завдання і строків відрядження, фактичного виконання.

3. Контроль авансових звітів на повноту та достовірність документів з витрат, які підлягають відшкодуванню підзвітним особам, оформлення документів та авансових звітів.

|

Рис. 1. Схема контрольного процесу розрахунків з підзвітними особами

Здійснюється візуальна перевірка наявності основних реквізитів документів відповідно до чинного законодавства про документацію подібних операцій. Особлива увага звергається на те, чи немає в них виправлень, чи не належать вони до фіктивних або таких, що не можуть бути підставою для відшкодування витрат по відрядженнях.

4. Перевірка правильності визначення розмірів відшкодування витрат на відрядження по авансових звітах. Особлива увага звертається на дотримання встановлених законодавством норм добових при відрядженнях у межах країни і за кордон при включенні в документи на оплату житла вартості харчування в готелях. У такому разі норми добових зменшуються відповідно при одноразовому харчуванні на 20%, дворазовому — на 40%, триразовому — на 60%. Крім цього, відшкодовуються витрати на оплату житла на основі первинних документів (квитанцій), але не більше ніж 50 грн. за добу.

5. Контроль обґрунтованості бухгалтерських записів у журналі-ордері № 7 при відображенні операцій з видачі авансів, повернення надлишкових невикористаних сум, списання за рахунок відповідних джерел коштів (на витрати виробництва, обігу чи за рахунок інших джерел, рахунок 81).

При цьому контролюється правильність визначення кореспонденції рахунків, виходячи зі змісту господарської операції, відображеної в первинному документі. Особлива увага звертається на правомірність та обґрунтованість внесення виправлень, коригування помилок за минулі періоди.

6. Закінчуючи перевірку операцій за журналом-ордером № 7 за місяць, потрібно перевірити правильність узагальнень (підсумків оборотів за місяць), визначення залишків у розрізі підзвітних осіб на кінець місяця та відповідності їх даним на початок місяця у журналі-ордері в наступному місяці, а також даним книги Головних рахунків щодо обсягів оборотів за дебетом і кредитом рахунку 71 та залишків.

7. Перевірка стану контролю бухгалтерії за своєчасністю розрахунків (контроль термінів здачі авансових звітів та невикористаних залишків авансів). Відповідно до чинного законодавства підзвітні особи повинні в триденний термін після закінчення строку відрядження здати до бухгалтерії авансовий звіт. У разі порушення цього терміну вся сума виданого підзвітній особі авансу зараховується як перевищення ліміту грошей у касі, що підлягає сплаті в дохід бюджету.

Отже, ревізор складає розрахунок залишків простроченої заборгованості підзвітних осіб по датах її виникнення, визначаючи за кожен день загальну суму такої заборгованості для встановлення суми до сплати в бюджет за ревізований період.

3. КОНТРОЛЬ РОЗРАХУНКІВ З ПОСТАЧАЛЬНИКАМИ ЗА МАТЕРІАЛЬНІ ЦІННОСТІ І ПОСЛУГИ

При здійсненні такої перевірки ревізор керується законами України «Про підприємництво», «Про банкрутство». Положенням про організацію обліку звітності в Україні, інструкціями Національного банку України щодо порядку здійснення безготівкових розрахунків у народногосподарському обороті України. Основні напрями і послідовність перевірки.

1. Контроль наявності і правильності оформлення документів, визначають права, обовязки сторін з постачання матеріальних ресурсів, виконання різних видів послуг.

2. Реальності і правильності відображення заборгованості в балансі. Книзі головних рахунків (рахунки 60 «Розрахунки з постачальниками та підрядниками», 61 «Розрахунки по авансах”).

3. Контроль правомірності виникнення боргу, реальності причин і строків виникнення заборгованості (несплаченої в строк, з простроченим терміном позовної давності, спірної, суперечної, безнадійної до погашення).

4. Оцінка стану контролю з боку бухгалтерії за розрахунками з постачальниками.

5. Контроль доцільності придбання матеріальних цінностей, реальності розрахунків.

6. Контроль правильності визначення сум до сплати в рахунках-фактурах за матеріальні цінності.

7. Контроль рахунків-фактур за надані послуги (транспортні послуги, споживання води та електроенергії, комунальні послуги, послуги звязку і т. п.);

8. Контроль обґрунтованості бухгалтерських записів у поточному бухгалтерському обліку за журналом-ордером № 6.

Перевірка розрахунків з постачальниками та підрядниками починається з ознайомлення з організацією постачання, установлення наявності господарських угод, аналізу їх інформації на предмет відповідності чинному законодавству про підприємництво в розрізі прав, обовязків сторін, їх відповідальності за невиконання, у разі виникнення збитків, втрат, порядку їх відшкодування.

Здійснюючи документальний контроль у бухгалтерії, необхідно встановити методом порівняння даних, чи відповідають залишки на одну й ту саму дату синтетичного рахунку 60 в Книзі головних рахунків даним поточного обліку в журналі-ордері № 6 з цього рахунку в цілому, виходячи з даних аналітичного обліку по постачальниках. При наявності відхилень треба перевірити реальність і документальну обґрунтованість заборгованості по кожному постачальнику. Причинами відхилень можуть бути запущеність обліку розрахунків або зловживання.

У разі запущеності обліку ревізори мають право вимагати від керівництва підприємства приведення обліку у відповідність з чинним законодавством, установлювати строки виконання цієї роботи. Ревізори не повинні поновлювати облік на підприємстві, яке підлягає ревізії, та проводити ревізію по поновленому ними ж обліку.

Дані про стан заборгованості на звітні місячні, квартальні дати узагальнюються в аналітичній таблиці, де така інформація систематизується за видами заборгованості:

1) несплачена в строк (до 1 місяця, до 3 місяців, до 6 місяців, більше року);

2) з простроченим терміном позовної давності;

3) спірна (суперечна);

4) безнадійна до погашення.

Особливо детально контролюються операції по заборгованості до 6-ти місяців, до 1 року, спірної (суперечної), заборгованості з простроченим терміном позовної давності (3 роки), порядок списання прострочених дебіторської і кредиторської заборгованостей, установлений Законом України «Про оподаткування прибутку підприємств» від 22.06.97 (зі змінами і доповненнями).

Відповідно до цього нормативного акта уряду дебіторська заборгованість, відносно якої закінчився термін позовної давності, списується за рішенням керівника підприємства на результати фінансово-господарської діяльності. Списання боргу внаслідок неплатоспроможності боржника за рішенням суду не є підставою для зміни заборгованості; вона повинна бути перенесена і відображатися на позабалансовому рахунку протягом пяти років, упродовж яких здійснюється контроль майнового стану боржника на предмет виникнення можливості погашення такого боргу.

Спосіб списання простроченої кредиторської заборгованості залежить від форми власності підприємства-боржника: підприємства державної форми власності повинні після закінчення терміну позовної давності віднести її на розрахунки з бюджетом та до 10 числа наступного за цим місяця перерахувати до місцевого бюджету.

Стан контролю з боку бухгалтерії підприємства оцінюється, виходячи з аналізу організації розрахунково-фінансової роботи, матеріалів листування з постачальниками, ефективності претензійної роботи, ужитих заходів щодо зниження кредиторської і дебіторської заборгованості.

Контролюючи обґрунтованість бухгалтерських записів у журналі-ордері № 6, треба спочатку перевірити достовірність первинних документів (рахунків-фактур постачальників, товарно-транспортних накладних), дотримання цін і тарифів, передбачених в угодах, правильність розрахунку загальної суми до сплати.

Особливу увагу слід звернути на доцільність придбання, аналізуючи взаємозвязок з виробничою діяльністю, запасами на складі, діючими ринковими цінами, а також використання ревізованим підприємством своїх прав у випадку порушення умов угоди постачання.

Крім цього, потрібно впевнитися в повноті оприбуткування матеріальних цінностей, одержаних від постачальників, порівнюючи з даними складського обліку матеріалів, звітами про рух матеріалів (відомість № 10), відображення в податковому обліку операцій з придбання матеріальних цінностей.

Детальному вивченню підлягають операції, відображені в журналі-ордері на основі довідки бухгалтерії про внесення коректив в інформацію за минулий період у звязку з допущеними помилками в кореспонденції рахунків з точки зору обґрунтованості таких записів документальними доказами. Факти несвоєчасного відображення в бухгалтерському обліку операцій з надходження матеріальних цінностей встановлюються порівнянням дати в первинних документах про завершення операції з журналом-ордером за відповідний період часу (рахунок-фактура постачальника за вересень повинен бути відображений у журналі-ордері за вересень). Ця операція впливає на визначення валових витрат звітного кварталу при оподаткуванні прибутку. Підприємства повинні віднести таку заборгованість на позареалізаційні доходи. Строк позовної давності по всіх видах заборгованості становить три роки, безнадійна до відшкодування дебіторська заборгованість установлюється за рішенням арбітражного суду.

Реальність стану заборгованості встановлюється методом зустрічної перевірки розрахунків з окремими підприємствами через письмові запити про звіряння даних за визначений період часу. У разі виникнення сумнівів у достовірності можливі навіть безпосередні перевірки таких розрахунків у бухгалтеріях взаємоповязаних підприємств.

4. КОНТРОЛЬ РОЗРАХУНКІВ З ПОКУПЦЯМИ І ЗАМОВНИКАМИ

До основних напрямів контролю належить перевірка:

1) реальності і правильності відображення в обліку заборгованості по рахунку 62 «Розрахунки з покупцями і замовниками»;

2) повноти і своєчасності розрахунків з покупцями за відвантажену, прийняту ними продукцію, виконані роботи (послуги);

3) правильності визначення обсягів платежу покупцям в рахунку-фактурі (вартість продукції, робіт, ПДВ, відповідність цін угоді);

4) обґрунтованості бухгалтерських записів по операціях за місяць у відомості № 16, де ведеться аналітичний облік розрахунків, у журналах-ордерах № 11 та № 2, податковому обліку продажу.

Для контролю реальності заборгованості окремих покупців застосовуються методи зустрічної перевірки, аналізу даних інвентаризації розрахунків з покупцями. Критеріями вибору інформації для такого контролю є заборгованість понад місяць, особливо з перевищенням 3—б місяців, наявність суперечної незясованої заборгованості, збільшення обсягів заборгованості покупців-боржників.

За актом інвентаризації розрахунків з покупцями та замовниками треба дослідити заборгованість, відображену в балансах на окремі дати в цілому та за окремими боржниками, у тому числі підтверджену ними і спірну (непідтверджену), а також виявлену як прострочену.

Нормативна перевірка дотримання діючої методики обліку операцій на рахунках бухгалтерського обліку дозволяє виявити не тільки помилки у відображенні цих розрахункових операцій, але й викрити факти зловживань і порушень (списання заборгованості, взаємозалік заборгованості одних покупців за рахунок інших).

Методичні прийоми візуальної перевірки первинних документів дають змогу виявити такі порушення: відсутність первинних документів, неналежне їх оформлення, безтоварні операції. Розрахунки з покупцями та замовниками є взаємоповязаними з розрахунками по ПДВ у бюджет, тому ревізор повинен зосередити увагу на визначенні впливу, правомірності операцій з точки зору обґрунтованості подальшого оподаткування при бартерних операціях, вексельних розрахунках, експорті.

5. КОНТРОЛЬ РОЗРАХУНКІВ З ІНШИМИ ДЕБІТОРАМИ І КРЕДИТОРАМИ

Перевірка розрахунків з іншими дебіторами і кредиторами проводиться по окремих субрахунках до рахунку 76 «Розрахунки з різними дебіторами і кредиторами» (з орендодавцями і орендонаймачами, квартиронаймачами у відомчих будинках і гуртожитках, з батьками по сплаті за утримання дітей у дошкільних закладах і т. п.).

Основні напрями контролю — це перевірка:

1) реальності заборгованості, виходячи з даних аналітичного і синтетичного обліку;

2) повноти і своєчасності нарахувань плати за вищевказані потуги протягом ревізованого періоду;

3) обґрунтованості перерахунків, надання пільг, списання заборгованості минулих періодів;

4) своєчасності та повноти погашення заборгованості в розрізі дебіторів.

У процесі контролю стану розрахунків з квартиронаймачами ефективними є застосування прийомів зустрічної перевірки даних відомості обліку розрахунків з мешканцями квартир і гуртожитків і касових звітів. Стосовно боржників вибірково перевіряються дані квитанцій про оплату послуг, наявних у них. Особлива увага звертається на дотримання діючих тарифів за послуги при нарахуванні плати за звітний місяць, обґрунтованості перерахунків за минулі періоди, коригуючи записи бухгалтерії щодо виправлення допущених помилок в обліку, первинні документи, які надають право на пільгові тарифи оплати, використання під оренду приміщень державних підприємств.

6. КОНТРОЛЬ РОЗРАХУНКІВ ПО ПРЕТЕНЗІЯХ ТА ВІДШКОДУВАННЮ МАТЕРІАЛЬНОЇ ШКОДИ

Основні напрями контролю — це перевірка:

1) обґрунтованості претензій за невиконання договірних зобовязань;

2) правильності оформлення і своєчасності предявлення претензій;

3) обґрунтованості відображення в обліку операцій з виникнення, предявлення та врегулювання претензій.

Види претензій:

до постачальників — за недопоставку товарно-матеріальних цінностей, завищення цін, тарифів, невідповідність якості товарів, несвоєчасність виконання робіт (послуг), а також простої з вини постачальників;

до транспортних організацій — за нестачу вантажів, що виникла при транспортуванні, завищення тарифів за надані послуги;

по санкціях — за порушення умов договорів, визнаних платником, чи ухвалених арбітражним судом штрафів, пені;

до банків — по сумах грошових коштів, які помилково списані з поточних, валютних чи інших рахунків підприємства.

Претензії предявляються після того, як підприємство встановило або дізналося про порушення своїх майнових прав чи інтересів іншим підприємством.

Документально претензії оформляються юристами підприємства як претензійні листи.

Претензійні листи — це обґрунтування вимоги до постачальника чи покупця, які виникли внаслідок порушення договірних зобовязань.

Предявлення претензії є обовязковою попередньою стадією перед поданням позову до суду або арбітражу і засобом урегулювання розбіжностей на добровільних засадах.

Строки подання претензії залежать від її виду. Так, претензію щодо якості та кількості товарів предявляють постачальнику не пізніше 10 днів після складання комерційного акта. Постачальники повинні в 10-денний термін розглянути одержану претензію і повідомити покупця про згоду задовольнити претензію або про відмову із зазначенням її мотивів. Претензії до транспортних організацій про відшкодування збитків за втрати, нестачу або пошкодження вантажу подають протягом б місяців, а за повну втрату вантажу — після ЗО діб з дня закінчення терміну за угодою постачання.

День подачі претензії визначається за датою розписки про вручення від постачальника або при пересилці через пошту за поштовим штемпелем про приймання листа відділенням звязку.

Джерелами інформації для контролю є дані Книги головних рахунків з рахунку 63 «Розрахунки по претензіях» журналів-ордерів №№ 8, 6, 15, претензійні листи, протоколи розгляду претензійних справ у арбітражному суді, господарські угоди з постачальниками, покупцями, замовниками, по яких виникли претензії, комерційні акти при нестачі вантажів, товарно-транспортні документи, акти виконаних робіт, дані оперативного листування між підприємствами щодо обєкта претензій.

Аналіз даних про наявність спірної (суперечної) заборгованості з рахунків 60 і 62 дає можливість виявити порушення строків предявлення претензій, адже їх недотримання часто використовується для приховування фактів крадіжок матеріальних цінностей.

Візуальна та нормативна перевірки, техніко-економічні розрахунки з обсягів збитків до подальшого відшкодування, перевірка оформлення документів при предявленні претензії для розгляду в арбітражному суді дозволяють установити причини відмови в задоволенні претензій при розгляді в арбітражному суді і необґрунтовані збитки.

Правомірність відображення операції в обліку визначається методом перевірки кореспонденції рахунків з даних журналу-ордеру по кредиту рахунку 63 «Розрахунки по претензіях» та дебету рахунків, на які списано заборгованість з претензій, виходячи зі змісту первинного документа, який є підставою для бухгалтерського запису. Особлива увага звертається на списання претензії як необґрунтованої на витрати виробництва, збитки підприємства або коригування обсягів претензії як помилкових Списів минулих періодів.

При перевірці розрахунків по відшкодуванню матеріальних збитків (шкоди) як джерела інформації використовують дані аналітичного обліку з рахунку 72 «Розрахунки по відшкодуванню матеріальних збитків (шкоди)», який повинен вестися в розрізі винних матеріально відповідальних осіб, журналу-ордеру № 8, первинних документів, на підставі яких в обліку відображені операції по дебету і кредиту рахунку 72 (документи про результати інвентаризації матеріальних цінностей, рішення суду, документи про погашення цієї заборгованості, службове листування з правоохоронними органами).

Матеріальні збитки (шкода) — це нестача матеріальних цінностей, виявлена при інвентаризації, або пошкодження, зниження споживчої якості, втрата, крадіжки, знищення, погіршення чи зменшення вартості майна, що зумовлює необхідність для підприємства додаткових витрат на відновлення чи придбання майна.

Починається перевірка з ознайомлення та аналізу даних бухгалтерського обліку і звітності (за Книгою головних рахунків або балансом) про залишки на рахунку 72, стан розрахунків з відшкодування протягом ревізованого періоду. Потім, аналізуючи матеріали проведених працівниками бухгалтерії підприємства інвентаризацій і відображення їх в обліку, необхідно вивчити причини виникнення матеріальної шкоди.

Практика ревізійної роботи свідчить, що основними причинами нестач, крадіжок, втрат є недотримання умов зберігання, недостатність контролю за збереженням майна, несвоєчасність і формальне проведення інвентаризацій.

Важливо перевірити правильність визначення обсягів матеріальної шкоди, що підлягає відшкодуванню матеріально відповідальними особами на державних підприємствах. Застосовуючи прийоми нормативної перевірки, треба пересвідчитися у правомірності оцінки обсягів матеріальної шкоди згідно з постановою КМУ від 22.01.96 № 116 і доповненнями до неї, Порядком визначення розмірів збитків від нестачі і крадіжок, втрат матеріальних цінностей з точки зору застосування підвищених коефіцієнтів, нарахування податку на додану вартість та акцизного збору (якщо цей товар оподатковується) і віднесення їх на розрахунки з бюджетом.

В обовязковому порядку перевіряється стан відшкодування матеріальної шкоди, а саме:

а) своєчасність і правильність оформлення документів, що подаються до правоохоронних органів для предявлення цивільного позову, визначення результатів розгляду в суді, установлення остаточного обсягу відшкодувань. Якщо збитки погашаються боржником добровільно, то мають бути письмові зобовязання про погашення та оформлення наказів керівником підприємства на утримання із заробітної плати (при нестачах у межах місячної заробітної плати).

Основні порушення: повернення судом на до оформлення документів чи відмова в позові на матеріально відповідальну особу;

б) повнота і своєчасність утримань чи перерахувань на погашення боргу;

в) стан контролю з боку бухгалтерії за відшкодуваннями боржників;

г) відображення цих операцій в обліку із застосуванням методу перевірки кореспонденції рахунків з даних змісту первинних документів про суть господарської операції.

Особливо детально розглядають факти списання заборгованості як безнадійної по термінах виникнення, неплатоспроможності боржника. Підставою для списання боргу може бути тільки рішення суду про неплатоспроможність або документи про смерть боржника. Ця списана з рахунку 72 заборгованість повинна пять років обліковуватися на позабалансовому обліку підприємства і щорічно контролюватися через звернення до суду стосовно можливих змін майнового стану боржника щодо погашення раніше списаного боргу.

При наявності фактів непогашення заборгованості за три місяці бухгалтерія підприємства повинна вжити заходів впливу, звертаючись до суду з позовом про розшук боржника, примусове стягнення боргу судовими виконавцями згідно з чинним законодавством.

7. КОНТРОЛЬ РОЗРАХУНКІВ ПО ОПЛАТІ ПРАЦІ

При здійсненні контролю розрахунків з оплати праці ревізор керується законами України про оплату праці, про відпустки, іншими нормативними актами уряду, які регулюють нарахування оплати праці, утримання з неї, ведення бухгалтерського обліку і Розрахунків з працівниками.

Послідовність і напрями контролю:

1) перевірка стану заборгованості і відповідності даних про залишки на рахунку 70/1 «Розрахунки з оплати праці» в Книзі головних рахунків, балансі з підсумковими даними в розрахунково-платіжних відомостях по графі «Сума до видачі», групувальній відомості до журналу-ордеру № 10 у частині узагальнення даних по рахунку 70/1. При наявності заборгованості за минулі періоди повинна мати місце розшифровка заборгованості по місяцях року;

2) перевірка достовірності первинних документів, які є підставою для нарахування заробітної плати (табель про відпрацьований час, наряди про виконану роботу, трудові угоди і т. п.);

3) перевірка правомірності застосування тарифних ставок, умов трудових контрактів при по часовій оплаті праці;

4) перевірка обґрунтованості застосування норм і розцінок, достовірності обсягів виконаних робіт при відрядній оплаті праці;

5) перевірка нарахувань доплат за роботу в нічний час, понад-урочні роботи, щорічні основні та додаткові відпустки;

6) перевірка розрахунку утримань з нарахованої заробітної плати (прибуткового податку із заробітної плати, обовязкових зборів у Пенсійний фонд, фонд зайнятості, стягнень за виконавчими листами органів суду і т. п.);

7) контроль розрахункових, розрахунково-платіжних і платіжних відомостей з точки зору правильності узагальнення підсумкової облікової інформації, оформлення документації, достовірності цих документів;

8) контроль обґрунтованості бухгалтерських записів по операціях з нарахування оплати праці та прирівняних видів оплати, утриманнях із заробітної плати та фактичних обсягах виплат працюючим (аванси за другу половину місяця, заборгованості за минулі періоди, премії, допомоги при тимчасовій непрацездатності тощо);

9) перевірка розрахунків з депонентами по заробітній платі. Облік розрахунків по оплаті праці на більшості підприємств здійснюється за допомогою ПЕОМ, що значно полегшує контроль таких розрахунків. Ревізор повинен ознайомитися з особливостями організації і технологією облікового процесу на підприємстві при застосуванні компютерної техніки (ведення архівної інформації, нормативної бази, внесення змін, коригування інформації за минулі звітні періоди). Основна увага при виборі інформації для контролю приділяється обґрунтованості внесення змін і доповнень до нормативної бази даних класифікаторів по персоналу підприємства з точки зору документальної обґрунтованості змін у чисельності працюючих, місячних ставок заробітної плати, видів та обсягів утримань із заробітної плати, надання пільг при оподаткуванні прибутковим податком, звільненні з роботи.

У процесі контролю розрахунків з працівниками здійснюється перевірка витрачання коштів з фонду соціального страхування на виплату матеріальної допомоги при тимчасовій непрацездатності, а також з депонентами по заробітній платі, заборгованості за минулі місяці року у звязку з несвоєчасними розрахунками підприємства.

Треба врахувати, що відповідно до чинного законодавства в Україні, при недостатності коштів для здійснення повних розрахунків з працюючими по заробітній платі та взаємозвязаних розрахунків по перерахуванню утримань із заробітної плати за призначенням проводиться часткове рівномірне погашення всіх видів заборгованостей (при виплаті 60% заробітної плати працівникам підприємство повинно перерахувати в бюджет 60% від нарахованого обсягу прибуткового податку із заробітної плати, 60% боргу Пенсійному фонду і т. ін.). Прострочена депонентська заборгованість належить до перерахування у дохід бюджету до 10 числа наступного місяця.

8. КОНТРОЛЬ РОЗРАХУНКІВ З БЮДЖЕТОМ

В Україні чинним законодавством про податкову систему встановлено перелік платежів до бюджету і позабюджетних фондів, порядок нарахування платежів податків у розрізі їх видів та розрахунків з бюджетом. Оскільки місцеві податкові інспекції систематично здійснюють контроль розрахунків підприємств та організацій з бюджетом, при ревізії виконання бюджетів органами Державної контрольно-ревізійної служби спочатку детально вивчаються акти цих перевірок, розробляються робочі плани проведення подальшого контролю стану розрахунків платників податків з бюджетом за конкретними платниками податків і видами податкових платежів.

Основні напрями контролю розрахунків по всіх видах податків:

1) перевірка повноти нарахування платежів (чи включено підприємство до реєстру платників, правильність визначення фактично оподатковуваного обороту та нормативної ставки оподаткування, правомірність пільгового оподаткування);

2) перевірка повноти та своєчасності перерахувань за признанням платежів до бюджету чи позабюджетних фондів;

3) контроль відображення в бухгалтерському обліку операцій по цих видах розрахунків;

4) перевірка своєчасності і правильності складання встановленої звітності в розрізі видів податків і державних позабюджетних фондів.

У процесі ревізії треба уточнити правильність визначення оборотів і залишків на рахунку 68 «Розрахунки з бюджетом» у розрізі видів податків та на рахунку 65 «Розрахунки по платежах в державні позабюджетні фонди» — по видах цих фондів. Для цього дані відповідних синтетичних рахунків з Книги головних рахунків порівнюють з даними аналітичних рахунків у журналі-ордері № 8 чи спеціальних машинограм, які ведуть у розрізі видів податків. Своєчасність і повноту розрахунків з бюджетом можна встановити, вивчаючи методом порівняння дані виписок банків та прикладених до них платіжних документів по датах платежів та обсягах нарахувань з бухгалтерськими записами у журналах-ордерах, Книзі головних рахунків.

Особлива увага звертається на обґрунтованість включення до витрат виробництва та обігу валових видатків.

Факти необґрунтованого включення видатків у витрати виробництва чи обігу, покриття збитків за рахунок державного підприємства замість посадових осіб, з вини яких пропущено строки платежів, неправильного нарахування податкових платежів установлюються за методом перевірки кореспонденції бухгалтерських рахунків з операцій по нарахуванню та сплаті різних податків, прирівняних до них платежів (місцеві податки і збори), штрафних фінансових санкцій за порушення податкового законодавства.

Висновок

Отже, зміни, які відбулися за останні роки в економіці України вимагають докорінної перебудови управлінських функцій держави, а контроль господарської діяльності необхідно зосередити на виконанні таких завдань:

забезпечення виконання державних замовлень, планових завдань та платежів до державного і місцевого бюджетів;

виявлення внутрішньогосподарських резервів збільшення виробництва і підвищення конкурентноздатності продукції, зниження витрачання матеріальних, трудових і грошових ресурсів;

зниження невиробничих витрат і втрат, попередження і виявлення недостач, розкрадань і випадків нецільового використання засобів;

контроль за достовірністю даних бухгалтерського обліку та звітності.

Таким чином, постає завдання вирішення протиріч між необхідністю чіткої регламентації діяльності контролюючих органів та дублювання функцій, що виникають на цій основі. Існуюча в теперішній час розєднаність контролюючих органів саме і є відображенням глибокої диференціації та жорсткої структуризації в самій системі контролю. За таких умов кожен орган не викликає обєктивної потреби в яких би то не було узгодженнях їх дій. Але так як зараз кожен орган діє ізольовано, питання про те, що вони входять в одну систему, вимагають не тільки свого обґрунтування, але й розвязання цієї проблеми в організаційному плані, тобто розробки пропозицій по створенню інтегруючого компоненту.

Список основної літератури

1. Вітвицька Н.С., Кузьминська О. Е. Контроль і ревізія – К: Київський національний економічний Університет, 2000.

2. Будинець Ф.Ф., Барабаш С.В., Малюга Н.М., Петренко Н.І. Контроль і ревізія – Ж: ПП Рута, 2000.

3. Про підприємництво: Закон України від 07.02.91 № 698-ХІІ // Все про бухгалтерський облік. — 1999. — № 29.

4. Про внесення змін до Закону України «Про оподаткування прибутку підприємств»: Закон України від 22.05.97 № 283-97-ВР (зі змінами і доповненнями).

5. Про податок на додану вартість: Закон України від 03.04.97 № 168/97-ВР (зі змінами і доповненнями) // Все про бухгалтерський облік. — 1999. — № 48.

6. Про внесення змін до Закону України «Про систему оподаткування»: Закон України від 22.12.98 № 333-ХІУ // Все про бухгалтерський облік. — 1999. — № 16.

7. Про державний реєстр фізичних осіб—платників податків та інших обовязкових платежів: Закон України від 22.12.94 № 320/94

8. . Інструкція про порядок обліку платників податку: Затв. наказом ДПАУ від 10.02.98 № 80 // Галицькі контракти. — 1997. — № 17.

9. Інструкція про прибутковий податок з громадян: Затв. наказом ДПАУ від 25.12.98 № 650 // Все про бухгалтерський облік. — 1999. — №• 19.

10. Інструкція з бухгалтерського обліку податку на додану вартість: Затв. наказом МФУ від 01.07.97 № 141 // Все про бухгалтерський облік. — 1999. — № 17.

11. Рекомендації з бухгалтерського обліку валових витрат і валових доходів: Затв. наказом МФУ від 04.08.97 № 168 // Все про бухгалтерський облік. — 1999. — № 17.

12. Порядок складання декларації про прибуток підприємства: Затв. наказом ДПАУ (в редакції від 21.01.98 № 37) // Все про бухгалтерський облік. — 1999. — № 2.

13. . Довідник податкових пільг для юридичних осіб станом на 01.01.99 // Все про бухгалтерський облік. — 1999. — № 9