Кредитные деньги 2

СОДЕРЖАНИЕ: Нижегородский филиал Московского экономика - финансового института Курсовая работа по дисциплине : Деньги, кредит, банки на тему: «Кредитные деньги»Нижегородский филиал Московского экономика - финансового института

Курсовая работа

по дисциплине : Деньги, кредит, банки

на тему: «Кредитные деньги»

Выполнила:

Нижний Новгород 2010

Содержание:

Введение……………………………………………………………………………3

1. Необходимость, сущность и виды кредитных денег………………………….5

1.1. Необходимость кредитных денег…………………………………………...5

1.2. Сущность кредитных денег…………………………………………………9

1.3. Виды кредитных денег……………………………………………………..11

2. Отличие современных банкнот от разменных, их двойственный характер..19

3. Механизм эмиссии банкнот……………………………………………………23

4. Состояние денежной сферы и реализация денежно-кредитной политики в 2009 году……………………………………………………………………...……25

Заключение…….. …………………………………………………………………29

Список литературы……………………………………………………………….31

Введение

Особенностью кредитных денег является то, что их выпуск в обращение увязывается с действительными потребностями оборота. Это предполагает осуществление кредитных операций в связи с реальными процессами производства и реализации продукции. Ссуда выдается, как правило, под обеспечение, которым служат определенные виды запасов, а погашение ссуд происходит при снижении остатков ценностей. Благодаря этому может достигаться увязка объема платежных средств, предоставляемых заемщикам, с действительной потребностью оборота в деньгах. Такая особенность представляет собой наиболее важное преимущество кредитных денег.

При нарушении связи с потребностями оборота кредитные деньги утрачивают свои преимущества и превращаются в бумажные денежные знаки. Это подтверждается современным опытом денежного обращения в России, где в обращение поступают (эмитируются) банкноты.

Кредитные отношения в современных условиях достигли наибольшего развития. В настоящее время речь уже идет не о постоянном увеличении объемов денежных капиталов, предоставляемых в ссуду, но и о расширении субъектов кредитных отношений, а также растущем многообразии самих операций.

Проблемы, с которыми сталкивается наша экономика на переходном периоде от тотального регулирования к рыночному механизму функционирования, требуют более радикальных преобразований в денежно-кредитной сфере.

Через кредитную систему реализуются сущность и функции кредита. Кредит - есть движение ссудного капитала, который отдается в ссуду на условиях возвратности за определенный процент.

Кредит выполняет следующие функции:

- аккумуляцию и мобилизацию денежного капитала;

- перераспределение денежного капитала;

- экономию издержек;

- ускорение концентрации и централизации капитала;

- регулирование экономики.

Наиболее характерные черты кредитной сферы - перенасыщение оборота платежных средств, утрата кредитом своего назначения. Произошли изменения в структуре кредитных вложений за последние годы. Доля кредитов, предоставляемых на восполнение недостатков бюджетных ресурсов, увеличилась, а удельный вес кредитов, предоставляемых народному хозяйству, снизился.

Все эти факты говорят о том, что необходимо уделять большое внимание проблеме кредита, так как экономическое состояние страны в значительной мере зависит от состояния кредитно-денежной системы. Поэтому необходимо учитывать опыт, накопленный развитыми странами в этой сфере.

Необходимо проводить реформу всей кредитной системы, направленную на создание кредитных учреждений на акционерной основе, развитие в нашей стране новых форм кредитов, таких как потребительский, коммерческий, различные формы аренды, в частности лизинг. Это ускорит развитие экономики нашей страны, сделает ее более эффективной.

Цель данной курсовой работы изучить сущность кредитных денег и их применение, и механизм их функционирования.

Задачи:

1. Изучить сущность неполноценных денег и их виды.

2. Виды кредитных денег и их развитие.

3. Механизм эмиссии кредитных денег.

4. Условие устойчивости кредитных денег. Примеры обесценения кредитных денег и их причины.

1. Необходимость, сущность и виды кредитных денег

1.1. Необходимость кредитных денег

Для того, чтобы наиболее полно раскрыть необходимость кредитных денег необходимо обратиться к истории.

Период капитализма - это период свободной конкуренции. Он утвердился как ведущий хозяйственный уклад уже в XVII в. в ряде европейских стран, среди которых можно назвать в первую очередь Англию, затем Нидерланды и затем Францию, где это состоялось несколько позднее. XVII в. как рубеж времени выбран нами потому, что именно в это время возникают и утверждаются кредитные деньги, характерные для данного периода. В качестве временных границ второго периода могут, таким образом, служить следующие ориентиры: начало его относится к середине XVII века, а завершение происходит в начале XX века.

В этот период рядом с натуральными (золотыми) деньгами возникают и вместе с ними действуют кредитные деньги, которые постепенно набирают силу и оттесняют золотые деньги. Последние полностью изымаются из внутреннего обращения в начале первой мировой войны.

Капиталистическое производство возникает на базе торговли. Оно унаследует сложившиеся товарно-денежные отношения и развивает их дальше, поднимая на следующий уровень. При капитализме товаром становятся не только продукты, но и факторы производства, необходимые для их созидания - земля, труд, капитал - а также сами деньги как денежный капитал. Экономические связи в обществе поднимаются теперь на принципиально новую ступень, вследствие того, что капитализм соединяет денежный капитал, средства производства (инвестиционные товары), труд, землю и полученные в результате производства продукты в качестве составных элементов новой категории - капитала и приводит их в действие как капитал.

Движение капитала представляет собой кругооборот: оно начинается с денег, на которые предпринимателем приобретаются факторы производства, затем продолжается в производственной стадии, где приводятся в действие факторы производства и создается новая товарная продукция, и завершается на заключительной стадии, где созданная продукция посредством торговли вновь превращается в деньги, которые возобновляют указанный кругооборот. Таким образом, торговля, доминировавшая прежде как форма экономических связей в обществе, становится составной частью кругооборота капитала, которому теперь приходит очередь стать доминирующей в обществе формой экономических связей.

Вследствие того, что кругооборот капитала, то есть создание и реализация новой товарной продукции, требует времени, фактор времени становится одним из обязательных условий движения денег. Вместо моментальной сделки обмена, свойственной торговле, для капиталистического производства, основанного на кругообороте капитала, характерным становится кредит. Капитализм трансформирует те кредитные отношения, которые он застал в обществе, в соответствии со своими потребностями и также включает их в кругооборот капитала. Отсюда понятно, почему капитализму свойственны кредитные деньги.

Поскольку капитал как совокупность созидательно действующих факторов производства представляет собой постоянно растущую ценность, он нуждается в такой форме денег, ценность которых также бы должным образом параллельно возрастала. Высокая мобильность капитала требует, чтобы олицетворяющие его деньги могли быстро, без помех и без потерь перемещаться. Золото в качестве денег не может полноценно обеспечить эти потребности капитализма. Поэтому, унаследовав золотые деньги от предыдущих эпох и активно используя их в качестве исходной базы, капитализм не останавливается на этом - он создает свои, должным образом соответствующие его требованиям деньги.

Такими деньгами стали кредитные деньги. Капитализм не изобрел их и не ввел единовременным актом - он взял их из жизни, где они уже существовали в течение веков в зародышевой форме, приспособил для своих потребностей и развил до высокой степени совершенства. Кредитные деньги с самого начала выступают не только в виде соответствующим образом оформленных бумаг, но ив виде простых записей на счетах. В наше время для них широко используются электронные носители.

Кредитные деньги не имеют собственной ценности. Это символические деньги, которые существуют в виде цифровых знаков, удостоверенных тем или иным образом. Возникновение этих денег в качестве общественного явления стало возможным благодаря тому, что капитализм установил тесную связь между участниками общественного производств, качественно более высокую и потому гораздо более прочную, чем та связь, которую порождала торговля. Это связь на основе движения капитала, она охватывает и движение денежного капитала, и производственный процесс, и торговые операции как составные части непрерывного кругооборота капитала.

Тесные экономические связи в обществе на основе движения капитала в эпоху капитализма свободной конкуренции сделали необходимым и возможным появление кредитных денег, принципиально отличающихся от натуральных денег своей символической, знаковой формой и отсутствием собственной ценности. Кредитные деньги не имеют вещественного содержания, они действуют непосредственно в форме общественного явления. Поэтому кредитные деньги для своего эффективного функционирования требуют общественной гарантии. Такая гарантия формируется в виде государственных законов, регламентирующих правила выпуска и обращения векселей и банкнот, а также совершения депозитных операций и ответственность за нарушение этих правил. Однако, вначале в силу недостаточной зрелости кредитных денег, одной государственной гарантии для их прочности и устойчивости было недостаточно. В течение длительного времени кредитные деньги существовали на базе золотых денег и рядом с ними, принимая на себя обеспечение все большей части оборота товаров и капитала и шаг за шагом вытесняя золото из денежных функций.

Денежная система капитализма долгое время представляла собой двухъярусное сооружение, в первой фундаментальной части которой находилась металлическая система, состоящая из золота в виде слитков и монет, а во второй части - система кредитных денег из коммерческих векселей, банкнот и депозитных счетов в банках, Золото играло роль опоры, гаранта сохранения ценности, а механизм связи и взаимодействия двух систем - металлической и кредитной - обеспечивался путем размена банкнот и вкладов на золото. Благодаря этому, когда кредитная система не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золото как надежный якорь и гарант ценностей.

Понадобились сотни лет развития и совершенствования механизма действия рыночной экономики, институтов и инструментов кредитной системы, чтобы кредитные деньги не только охватили своим влиянием все сферы хозяйственной деятельности, но и смогли успешно справляться со своими задачами без поддержки и страховки с помощью золота. В форме кредитных денег их роль представителя ценности проявляется с полной отчетливостью. На стадии промышленного капитализма отделение ценности товара от его потребительной ценности получает свое завершенное воплощение. Теперь ценность товара в виде денег полностью отделена от его физической оболочки и выступает в отчетливой общественной форме, не нуждаясь более быть прикрепленной к какому-нибудь товарному телу. Она выступает теперь как общественный символ физического товара и в качестве такового функционирует, опираясь лишь на общественную гарантию. Ценность теперь выражается просто числом, достоверность которого подтверждается соглашением отдельных лиц, а также соглашением общества с государством, которое от имени общества и на основе данных ему обществом полномочий посредством соответствующего законодательства и установленных процедур гарантирует эту достоверность. То же самое относится к финансовым деньгам как форме денег.

При этом необходимо подчеркнуть, что общественная роль денег как представителя ценности означает, что все виды рыночных денег - это полноценные деньги, независимо от того, имеют они или не имеют телесное содержание. Полноценность денег определяется не их существованием в сугубо телесной форме, а их способностью в полной мере выполнять те функции, которые диктуются требованиями соответствующего этапа развития товарных отношений.

1.2. Сущность кредитных денег

Кредитные деньги — форма денег, порожденная развитием кредитных отношений, основа современного расчетно-платежного механизма. Кредитные деньги представляют собой неразменные на золото банкноты центральных банков и банковские депозиты (депозитные деньги), являющиеся базой чекового обращения.

Кредитные деньги, как и бумажные, являются неполноценными, т.е. не имеют собственной внутренней стоимости, а являются представителями стоимости.

Кредитные деньги это знаки стоимости, возникающие на основе кредитов, обладающие всеобщей обращаемостью.

Сходство с бумажными:

1. Неполноценные

2. Их покупательная способность определяется их представительной стоимостью

3. Необходимое условие устойчивости – выпуск денег в соответствии с ПТОД

Отличия:

1. Они имеют кредитную природу. Они не только знаки стоимости, но и знаки кредита. Их кредитная природа обусловлена тем, что они возникают на основе кредитных операций, которые осуществляют банки.

2. По эмитенту. Бумажные деньги выпускались казначейством, а кредитные выпускаются банками, коммерческими и центральными.

3. Различный порядок эмиссии. Бумажные выпускались в порядке безвозвратного финансирования для покрытия расходов, а кредитные – на основе банковских кредитных операций, они возвращаются в банк при погашении ссуд.

4. По обеспеченности. Бумажные деньги практически ничем не обеспечивались, кроме силы государства. Кредитные деньги имеют кредитное обеспечение. Характер кредитного обеспечения определяется по той операции, на основе которой они выпущены.

5. Если бумажные неустойчивы по своей природе, то кредитные могут быть как устойчивыми, так и неустойчивыми. Это зависит от операции, на основе которой они выпускаются.

6. Если кредитные деньги выпускаются в порядке кредитования хозяйства, в этом случае их выпуск увязывается с ПТОД и они устойчивы.

Три канала выпуска кредитных денег:

1. Кредитование хозяйства;

2. Кредитование государства;

3. Покупка ценных бумаг и валюты.

По вопросу видов кредитных денег существует несколько точек зрения.

Первая концепция (придерживается преподаватель). К кредитным деньгам относится два вида денег – деньги наличные (банкноты, от англ. bank note), в России это билеты банка России, а второй вид – безналичные кредитные деньги – это остатки на банковских счетах. Точнее, это остатки на счетах до востребования.

Согласно данной концепции, вексель, чек, кредитная карточка заменяют деньги в платежном обороте, но сами деньгами не являются, т.к. не обладают всеобщей обращаемостью. Оплата с их помощью может быть осуществлена лишь при условии согласия получателя на такую оплату. Вексель, чек, карта это кредитные орудия обращения, но не кредитные деньги. С их помощью владелец счета в банке распоряжается своими деньгами.

Вторая концепция (авторы учебника под ред. Жукова). К деньгам в наличной форме относят банкноты, а в безналичной форме – векселя, чеки, карточки, а также остатки на банковских счетах. Иногда некоторые сторонники данной концепции относят к деньгам также депозитные сертификаты, и даже государственные облигации.

Третья концепция. Ее сторонники вообще отрицают существование денег в безналичной форме, признавая кредитными деньгами только банкноты, которые в платежном обороте могут заменяться банковскими операциями или кредитными орудиями обращения.

1.3. Виды кредитных денег

Вексель

Вексель - краткосрочное обязательство, обычно сроком до 3-х месяцев. Замещение металлических денег в обращении векселями происходит двумя путями:

1. До наступления срока платежа векселя могут обращаться как платежное и покупательные средства.

2. Часть векселей взаимно погашается, исключая, таким образом, необходимость в деньгах.

Вексель это долговая документарная ценная бумага, дающая ее владельцу ничем не обусловленное право требовать уплаты обозначенной в ней суммы в установленный срок.

Функции векселя:

· Кредитная. Вексель используется для оформления долга.

· Расчетная. Вексель, не являясь деньгами, выполняет денежные функции, такие как средство обращения и средство платежа.

В качестве ценной бумаги вексель служит объектом операций на рынке ценных бумаг.

Особенности векселя:

- Безусловный характер векселя. В тексте векселя не может быть никаких условий для его погашения.

- Абстрактность. Содержание векселя не может быть привязано к какой-либо конкретной сделке.

- Срочность. Оплата по векселю осуществляется в определенный срок, указанный в векселе. Векселя, срок платежа в которых не указан, подлежат о плате по предъявлению.

- Обращаемость. Вексель может свободно переходить из рук в руки (обращаться) с помощью передаточной надписи (индоссамента).

- Вексель это денежное обязательство. Погашаться может только в денежной форме.

Отличия векселя от банкноты:

Вексель это срочное долговое обязательство, а банкнота – бессрочное.

Вексель имеет ограниченную обращаемость (обращается среди ограниченного круга лиц). Банкнота имеет всеобщую обращаемость. Она обязательна к приему в качестве оплаты.

Классификация видов векселя:

Форма векселя. Форма векселя представляет собой совокупность обязательных реквизитов (вексельная метка, наименование того, кто должен платить и т.д.).

Переводной (тратта). Это документарная ценная бумага, содержащая ничем не обусловленное предложение векселедателя (трассанта), адресованное плательщику (трассату) уплатить указанную сумму третьему лицу (ремитенту) – первому векселедержателю, в указанный срок.

Простой. Это документарная ценная бумага, содержащая ничем не обусловленное обязательство векселедателя уплатить определенную сумму векселедержателю. Отличия от переводного: в простом векселе участвуют два лица, а в переводном – три; простой вексель выписывается в форме безусловного обязательства, а переводной – в форме безусловного предложения. Векселедатель простого векселя одновременно является должником векселедержателя, а трассант по отношению к трассату является кредитором и должником по отношению к ремитенту. Трассат является должником трассанта. Ремитент является кредитором трассанта. Т.о. и в простом и в переводном векселе содержится долговое обязательство. Но простой вексель это долговое обязательство и по содержанию и по форме, а переводной вексель является по содержанию долговым обязательством, а по форме является приказом, предложением. До акцепта обязательство оплатить вексель перед ремитентом несет трассант, а после акцепта главным должником по векселю становится трассат. За трассантом остается функция гаранта. Т.о. обязательства трассанта перед ремитентом переводятся на третье лицо – трассата.

Операция, на основе которой появился вексель.

Коммерческий, или торговый вексель. Вексель, выпускаемый на основе продажи товаров с отсрочкой платежа. Бывают простые и переводные. Обычно их выпускают предприятия, но могут и физические лица.

Финансовый вексель. Не связан с продажей товара. С помощью него совершаются финансовые сделки – денежный займ. Бывают и простые и переводные. Их выпускают государство, банки, предприятия.

Эмитент векселя.

Частные (негосударственные). Корпоративные векселя, выпускаемые корпорациями, предприятиями, фирмами, банками.

Государственные. Выпускаются казначейством или министерством финансов.

Казначейские векселя. Являются простыми финансовыми векселями.

Векселя местных органов власти.

Банкнота

Банкнота - это вексель эмиссионного банка. Банкнота отличается от векселя, поскольку не выпускаются только для какой-то конкретной сделки. В отличие от векселя, банкнота является бессрочным обязательством банка, подлежавшая раньше обмену на золото по предъявлению (Объявителю сей государственной ассигнации платит Ассигнацонный Банкъ ... ходячею монетою). При учете векселей банк выпускал в обращение банкноты, один вид кредитных денег заменялся другим. При оплате векселей банкноты возвращались обратно в банк. Центральный банк тесно связан с правительством, которое пользуется его кредитами под свои краткосрочные обязательства. Поскольку расходы правительства носит непроизводительный характер, то такое заимствование вызовет избыточную эмиссию. Чтобы воспрепятствовать этому, необходим свободный размен банкнот на золото, тогда количество банкнот будет определяться потребностями товарного обращения.

Эволюция банкнот. Сначала банкнота разменивалась на золото и выпускалась коммерческими банками в виде векселей. Классическая, т.е. разменная на золото банкнота имела двойное обеспечение, кредитное и золотое. Кредитным обеспечением банкноты служил коммерческий вексель, т.е. банкнота выпускалась банком взамен коммерческого векселя. Банк покупал вексель у своего клиента и расплачивался за это своим долговым обязательством, своей банкнотой. Это называется учет векселя. Банкноты выпускались в процессе учета коммерческих векселей.

Благодаря обеспечению банкнот в основном коммерческим векселем, выпуск банкнот соответствовал ПТОД. И это приводило к устойчивости банкнот.

Золотым обеспечением банкноты служил золотой запас банка-эмитента. Банкнота свободно обменивалась на золото. Благодаря золотому обеспечению выпущенные по каким-либо причинам сверх ПТОД банкноты не застревали в канал обращения, а уходили в банк через размен на золото. А золото уходило в сокровища. И таким образом разменные на золото банкноты всегда соответствовали по количеству ПТОД.

Поэтому банкноты не обесценивались.

Во время первой мировой войны государство стало покрывать свои расходы за счет банковских кредитов, и банкноты выпускаются не взамен коммерческих векселей, а взамен государственных ценных бумаг. Также практически все страны отказываются от золотого стандарта.

Отличие современной банкноты от классической:

Изменился характер кредитного обеспечения банкноты. Значительная часть банкнот стала выпускаться на основе кредитования государства. Т.е. кредитным обеспечением стали служить не столько коммерческие векселя, сколько государственные долговые обязательства. Такое изменение характера кредитного обеспечения привело к тому, что банкноты стали выпускаться сверх ПТОД.

Банкнота утратила золотое обеспечение. Она перестала размениваться на золото. На современном этапе эмиссия банкнот не связана с золотым запасом банка, носит фидуциарный характер.

Современная банкнота, в отличие от классической, может обесцениваться, т.к. она может выпускаться сверх ПТОД и не действует механизм изъятия излишка банкнот из оборота.

Современная банкнота имеет двойственный характер. С одной стороны, банкноты это кредитные деньги, т.к. они выпускаются банком на основе кредитных операций. С другой стороны, по характеру обращения банкнота приближается к бумажным деньгам (она может обесцениваться, т.к. выпускается для покрытия бюджетного дефицита и неразменна на золото).

Можно выделить три канала эмиссии банкнот центральным банком, или три вида активных операций, которые служат обеспечением (на основе которых выпускается) банкнотной эмиссии:

· Кредитование коммерческих банков

· Кредитование государства

· Покупка государственных ценных бумаг и валюты.

Деньги в безналичной форме, остатки на банковских счетах

Эмитентом этих денег являются коммерческие банки. Их роднит с банкнотами то, что они также являются обязательствами банка.

Можно выделить два основных способа создания банковских депозитов:

Предоставление ссуд кредитования хозяйства клиентам банка в безналичной форме, путем зачисления суммы ссуды на счет заемщика.

Прием наличных денег во вклады. При этом общее количество денег в обращении остается неизменным, вкладчик лишь обменивает один вид денег (банкноты) на другой (депозит).

Неразменные на золото банкноты

С прекращением размена банкнот на золото механизм банковской эмиссии претерпевает значительные изменения, вместе с этим меняется и природа банкнот. Наряду с коммерческими векселями в качестве законного обеспечения банкнот используются облигации госзаймов и казначейские векселя. Реальное вексельное обеспечение уступило место фиктивному. Неразменные на золото банкноты полностью подчиняются закону обращения бумажных денег, и для них характерно инфляционное обесценение.

Чек

Чек есть письменный приказ владельца текущего счета в банке о выплате указанной суммы определенному лицу, или кому лицо прикажет, или предъявителю чека. Используется как на внутреннем, так и на внешнем рынке. В отличие от векселя, он является бессрочным обязательством. Для того, чтобы чек имел силу законного долгового обязательства, он должен иметь:

1. Указание на того, кто имеет право получить эти деньги;

2. Сумму платежа цифрами и прописью;

3. Название и местонахождение банка;

4. Подпись чекодателя.

Чеки подразделяются на именные и предъявительские (на предъявителя).

Именные: с правом передачи третьему лицу (ордерные); без права передачи третьему лицу.

Функции чека:

1. Кредитная функция. Банк выдает чековую книжку владельцу счета и тем самым оформляет свой долг перед будущим чекодателем.

2. Расчетная. Чек выполняет функции средства обращения и средства платежа.

Виды чеков:

Различают чеки по указанию лица, которое должно получить деньги по чеку:

По способу оплаты чеков:

· Обычные. По чеку банк может рассчитаться наличными и безналичными.

· Расчетные чеки. Банк расплачивается по этому чеку безналичным способом.

Банковские карточки

Банковская карточка это именной денежный документ, выпущенный банком, удостоверяющий личность владельца и дающий ему право на приобретение товаров и услуг при помощи оплаты безналичным способом или на получение наличных денег в банкомате.

По времени совершения расчетов с банком различают карточки:

Дебетовые. Средства можно использовать только в пределах остатка на счете.

Кредитные карточки. Средства с этих карточек можно использовать сверх остатка на счете в пределах лимита.

С точки зрения технического оформления карточки бывают:

Картонные ламинированные.

Металлические.

Пластиковые.

Магнитные. Карты с магнитной полосой. На магнитной полосе хранится информация о номере банковского счета, имени и фамилии владельца, срок ее годности.

Смарт-карты. Чиповые. Используется встроенная микросхема, которая содержит память и устройство считывания и записи информации. Объем памяти и возможности у такой карты больше, но она дороже.

Различают контактные и бесконтактные смарт-карты. Микросхема физически соприкасается с контактами считывающего устройства. Бесконтактные карты работают на расстоянии от считывающего устройства.

Банкомат – это электронно-механическое устройство, предназначенное для выдачи наличных по пластиковым картам.

Банкоматы бывают простейшие, которые только выдают деньги и полнофункциональные, которые могут принимать вклады, выдавать справки о состоянии счета, осуществляют перевод денег.

Банкоматы бывают уличные и внутренние.

2. Отличие современных банкнот от разменных, их двойственный характер

Деньги меняли свою форму в процессе исторического развития человечества. Интересно проследить, как это конкретно происходило и на этой основе попытаться предвидеть, как это может произойти в будущем.

Итак, сначала деньги появились в виде золота. По своей форме это были монетные деньги. Номинал их определялся физическими характеристиками денежного предмета - весом монеты. Денежная система была, как говорят, однокомпонентной.

Но постепенно стали появляться новые деньги - бумажные деньги. Сначала они появлялись в виде банковских расписок или банковских векселей. Постепенно из этих банковских расписок и возникли бумажные деньги в виде бумажных купюр - купюрная форма денег.

Номинал купюрных денег уже не был связан с физическими характеристиками самого денежного предмета, а определялся записанным на ней числом.

Постепенно бумажные деньги, ввиду своего удобства, распространялись все больше и больше, и постепенно возникла двухкомпонентная денежная система. Одновременно деньги существовали в двух видах - в монетной (золотой) и купюрной (бумажной). Причем первая компонента - золотая - считалась основной, а вторая - бумажная - была как бы заместителем первой, эрзац-деньгами, деньгами второго сорта.

Этот процесс появления, роста и распространения второй денежной компоненты был длительным историческим процессом, занявшим несколько веков. Становление двухкомпонентной системы было эволюционным процессом.

И вдруг, буквально в считанные мгновения (с исторической точки зрения) произошло коренное изменение в области денег. Первая - золотая - компонента была ликвидирована, а в качестве единственных денег стала бумажная денежная компонента. Деньги, которые были второстепенными деньгами, эрзац-деньгами, в результате этих преобразований стали истинными деньгами, а старые истинные деньги были вообще ликвидированы. Ясно, что по всем меркам такой процесс является революционным.

Итак, деньги развиваются эволюционным путем от однокомпонентных к двухкомпонентным, а затем революционным путем преобразуются вновь в однокомпонентные путем сброса первой, главной компоненты, и превращения второй компоненты в главную и единственную.

Когда же произошла эта денежная революция? Совсем недавно. Во время первой мировой войны.

До самого начала первой мировой войны двухкомпонентные золотобумажные деньги абсолютно всем людям - и обывателям и ученым в области денег - казались идеальными и наилучше возможными. До первой мировой войны не раздалось ни одного предложения о переходе к чисто бумажным деньгам. Только сумасшедший мог бы это предложить. Но крот истории рыл свое. Кризисы перепроизводства, сотрясавшие мир перед первой мировой войной, как раз и связаны были с недостатками денежной системы. Сейчас мы сказали бы, что они были связаны с кризисом неплатежей - не хватало оборотных денег растущей промышленности. Как решить эту проблему - никто не понимал. Ну, а если не понимают люди, то Провидение находит свои пути решения. Возникла Первая мировая война, и в огне этой войны и был осуществлен переход на чисто бумажные деньги.

Это осуществилось путем прекращения (сначала временно) обмена бумажных денег на золото. На этот шаг пришлось пойти, так как финансирование военных затрат воюющие государства осуществляли путем эмиссии (печатания) бумажных денег. А это приводило к увеличению спроса на золото, и, чтобы не оказаться без золотого запаса (который был необходим воюющим странам для внешних займов), обмен бумажек на золото был прекращен.

Так и произошел переход от двухкомпонентных денег к однокомпонентным. Но еще долго после этого все ученые мужи твердили о необходимости возврата к золотому стандарту.

Итак, революция в области денег происходит в условиях мирового катаклизма. Могла бы она произойти в мирных и спокойных условиях? Конечно, нет. Ибо в деньгах завязаны такие мощные интересы и, как правило, правящих групп, что в мирных условиях такого рода революции не могут произойти ни при каких условиях. Но что не может решить мир - решает война. Решает мировой, общецивилизационный катаклизм.

Итак, после революции начала века в области денег они стали однокомпонентными, чисто бумажными. Но сразу же стала расти новая денежная компонента в виде так называемых счетных денег. Это деньги, которые не имели вещественного выражения и имели вид журнальной записи и перемещались по счетам. Это то, что в России называется безналом, а в США - чековыми депозитами.

Безналичное (счетное) обращение приобретало все больший вес. Особенно большой толчок счетным деньгам придало развитие компьютерной техники. Эти счетные деньги превратились в новую форму денег - электронную форму денег. Причем неважно, если на самом деле они ведутся вручную. Здесь человек заменяет функции компьютера и ничего больше.

Итак, в наше время деньги во всем мире являются двухкомпонентными - бумажно-электронными (по материальным носителям) или налично-счетными (по форме представления).

И вновь, как в начале века, первая компонента - бумажная - становится тормозом в развитии человеческой цивилизации. И вновь стоит задача ликвидации (сброса) первой (главной) компоненты и нового перехода на однокомпонентную денежную систему. Перехода на чисто счетные безналичные деньги.

И если в начале века мировой кризис должен быть привнесен снаружи в виде первой мировой войны, то сейчас Россия и большинство бывших социалистических стран в таком кризисе уже находятся. Так что сейчас именно Россия имеет все предпосылки для совершения революции в области денег, каковая не только решит проблемы России и стран бывшего СССР, но станет катализатором общемировой революции в области денег.

То, что происходит в России и на пространстве бывшего СССР - вовсе не смерть или гибель империи. Это роды. Может быть мучительные. Но рождаются ведь новые деньги. Рождается новый мировой финансовый порядок. Сможет ли Россия разродиться, или этот ребенок, который Высшее Провидение вдохнуло именно в Россию, убьет ее - это центральный вопрос нынешнего дня.

3. Механизм эмиссии банкнот

Переход к системам неразменных кредитных и бумажных денег принципиально изменил механизм поддержания стабильности денежной единицы. Известно, что номинал (или меновая стоимость) неполноценных денег намного превышает реальную стоимость их материального носителя. Для поддержания этого разрыва государство устанавливает свою монополию на выпуск денег в обращение. Эмиссионная функция сосредоточивается в центральном банке, и государство гарантирует постоянство покупательной способности денег путем регулирования денежной эмиссии (денежного предложения) в соответствии с ростом производства товаров.

Эмиссионная система — законодательно установленный порядок выпускай обращения денежных знаков. Эмиссионные операции (операции по выпуску и изъятию денег из обращения) в государствах осуществляют:

- центральный (эмиссионный) банк, пользующийся монопольным правом выпуска банковских билетов (банкнот), составляющих подавляющую часть налично-денежного обращения;

- казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты, изготовленные из дешевых видов металла, на которые приходится около 10% (в развитых странах) общего выпуска наличных денег.

Эмиссия банкнот осуществляется центральным банком тремя путями: предоставлением кредитов кредитным учреждениям в форме переучета коммерческих векселей; кредитованием казны под обеспечение государственных ценных бумаг; выпуском банкнот путем их обмена на иностранную валюту.

Государство, стремясь к ослаблению возможных циклических колебаний экономических процессов, предпринимает меры к регулированию процесса производства, используя денежную и кредитную системы, которые тесно взаимосвязаны, особенно в результате господства кредитных денег.

Во многих промышленно развитых странах под влиянием усиления инфляции и нарастания кризисных явлений в экономике в середине 70-х годов получило распространение таргетирование — установление целевых ориентиров с целью регулирования прироста денежной массы в обращение и кредита, которыми должны руководствоваться центральные банки.

Центральный банк по согласованию с государственными органами определяет сумму увеличения денежной массы, ограничивая ее приростом в реальном исчислении. Эта мера рассматривается как важная форма борьбы с инфляцией и обеспечения стабилизации экономики. В США таргетируются все четыре денежных агрегата (М1 , М2 , М3 , М4 ), во Франции — только агрегат М2 . Однако практика показала слабую эффективность такой формы регулирования, ибо денежное обращение находится под влиянием различных экономических факторов, а не только объема денежно-кредитных операций. В связи с этим в 80-е годы центральные банки ряда стран (Канады, Японии) отказались от таргетирования.

| 4. Состояние денежной сферы и реализация денежно-кредитной политики в 2009 году |

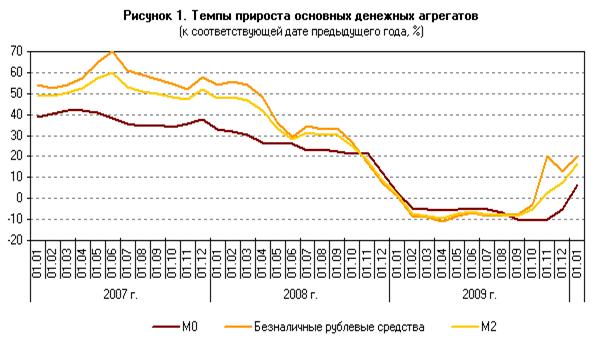

Состояние денежной сферы в 2009 г. характеризовалось постепенным укреплением национальной валюты, нормализацией ситуации с ликвидностью банковской системы, снижением процентных ставок и увеличением спроса на национальную валюту.

Денежная масса М2 за IV квартал 2009 г. возросла на 15,0% (за IV квартал 2008 г. — сократилась на 6,1%), а за 2009 г. в целом ее прирост составил 16,3% (за 2008 г. — 1,7%). Соотношение темпов роста потребительских цен и денежного агрегата М2 обусловило рост рублевой денежной массы в реальном выражении в 2009 г. на 6,9% (в 2008 г. наблюдалось ее сокращение на 10,3%).

Денежный агрегат М0 за октябрь—декабрь 2009 г. увеличился на 15,9% (за IV квартал предыдущего года — сократился на 2,8%). В целом за 2009 г. объем наличных денег в обращении вырос на 6,4% (за 2008 г. — на 2,5%).

На динамику денежного агрегата М0 существенное влияние оказывал спрос населения на наличную иностранную валюту. В феврале—июне 2009 г. на фоне стабилизации и постепенного укрепления рубля к доллару США и евро резко уменьшились объемы продажи банками наличной иностранной валюты населению при росте объемов покупок по сравнению с январем. В III квартале 2009 г. нетто-продажи составили 6,4 млрд. долл. США, в IV квартале их объем был незначительным (0,2 млрд. долл. США). В целом за 2009 г. нетто-продажи банками наличной иностранной валюты (долларов США и евро) физическим лицам равнялись 14,9 млрд. долл. США, что значительно меньше, чем за 2008 г. (47,5 млрд. долл. США).

Безналичная составляющая денежной массы М2 за IV квартал 2009 г. увеличилась на 14,7% (за аналогичный период 2008 г. — сократилась на 7,4%), а за 2009 г. ее рост составил 20,2% (за 2008 г. — 1,3%). В целом за 2009 г. средства юридических лиц на рублевых счетах выросли на 14,5%, средства физических лиц — на 27,1% (в 2008 г. наблюдались их рост на 5,6% и сокращение на 3,4% соответственно). При этом во II—IV кварталах 2009 г. отмечался рост депозитов предприятий и депозитов населения, тогда как в I квартале они сократились в абсолютном выражении.

В структуре рублевой денежной массы доля наличных денег в обращении на 1.01.2010 уменьшилась относительно 1.01.2009 на 2,4 процентного пункта (до 25,7%), удельный вес депозитов до востребования снизился на 1,2 процентного пункта (до 27,7%), а доля срочных депозитов возросла на 3,6 процентного пункта (до 46,6%).

Несмотря на неустойчивую динамику, скорость обращения денег, рассчитанная по денежному агрегату М2 в среднегодовом выражении, снизилась за 2009 г. на 2,4% (за 2008 г. — на 3,0%). Уровень монетизации экономики (по денежному агрегату М2) за 2009 г. возрос с 33,1 до 33,9%.

Динамика кредитных агрегатов в IV квартале 2009 г. не свидетельствовала об изменении негативных тенденций, складывающихся на кредитных рынках. Задолженность по всем категориям кредитов продолжала сокращаться в абсолютном выражении, за исключением долгосрочных кредитов нефинансовым организациям и краткосрочных кредитов физическим лицам. В результате за 2009 г. задолженность по кредитам нефинансовым организациям увеличилась всего на 0,3% (годом ранее — на 34,3%). Задолженность по кредитам физическим лицам за 2009 г. сократилась в абсолютном выражении на 11% (в предыдущем году — возросла на 35,2%). Общий объем задолженности по кредитам за год сократился в абсолютном выражении на 2,5%.

Динамика кредитных агрегатов в целом в 2009 г. в определенной степени была обусловлена существенно снизившимся спросом на кредиты в результате ухудшения макроэкономической ситуации и ужесточения условий заимствования. В то же время предпосылками для восстановления кредитной активности являются благоприятная ситуация с ликвидностью на межбанковском денежном рынке, а также существенно ускорившийся во второй половине 2009 г. рост депозитной базы кредитных организаций.

В IV квартале 2009 г. активность на рынке облигаций Банка России существенно повысилась по сравнению с предыдущим периодом. Объем средств, привлеченных на аукционах по размещению ОБР на первичном рынке, составил в октябре 7,97 млрд. руб., в ноябре — 76,02 млрд. руб., в декабре — 181,99 млрд. рублей.

15 декабря 2009 г. было проведено погашение выпуска 4-10-21BR0-9 в объеме 13,2 млрд. рублей. В тот же день был проведен аукцион по размещению выпуска ОБР 4-12-21BR0-9 с датой погашения 15 июня 2010 года. Объем привлеченных средств на данном аукционе составил 145,5 млрд. рублей. Тогда же был произведен обратный выкуп по оферте выпуска ОБР 4-11-21BR0-9 на общую сумму 3,0 млрд. рублей.

Объем продажи ОБР Банком России на вторичном рынке (без учета аукционов) по рыночной стоимости составил в октябре 4,24 млрд. руб., в ноябре — 3,85 млрд. руб., в декабре — 5,14 млрд. рублей.

Объем операций Банка России по покупке собственных облигаций на вторичном рынке по рыночной стоимости в ноябре составил 0,15 млрд. рублей. В октябре и декабре данные операции не проводились

Заключение

В заключительной части мне бы хотелось коснуться тенденций развития кредита в современных условиях, роли кредита в условиях роста финансовых рынков. Как известно, в 80-х годах в кредитной системе развитых стран, а в 90-х и в нашей стране произошли изменения, к числу которых можно отнести быстрое развитие финансовых рынков, на которых мобилизация денежных средств происходит посредством выпуска ценных бумаг. Усиление использования ценных бумаг как способа аккумулирования денежных средств получило название секьюритизации (или титризации).

В рамках секьюритизации происходит превращение части банковских требований в ценные бумаги. Получая государственную гарантию, эти облигации приобретают высокую надежность и легко становятся объектом покупки инвесторами, что улучшает в целом условия финансирования экономики.

Нужно сказать, что сейчас особое место занимает коммерческий кредит, лизинг, облигационные займы, при которых кредитодателями выступает не одно, а несколько лиц.

Приоритетным методом финансирования экономики стал выпуск ценных бумаг. Крупные банки практикуют выдачу персональных кредитов, которые отличаются тем, что они не привязаны к торговой сделке, да и сама система кредитования населения является весьма гибкой. Важной особенностью современного периода является растущая интернационализация кредитных систем развитых стран.

В нашей стране необходимо активно развивать новые формы кредитования, такие, как акции и облигации. Наряду с развитием банковских форм кредита необходимо уделять особое внимание внебанковским формам. Все это поможет преодолеть тот кризис, в котором находится российская экономика.

На основании изученного материала сделаем следующие выводы:

· Кредитные деньги, как и бумажные, являются неполноценными, т.е. не имеют собственной внутренней стоимости, а являются представителями стоимости.

· Кредитные деньги это знаки стоимости, возникающие на основе кредитов, обладающие всеобщей обращаемостью.

· Вексель - краткосрочное обязательство, обычно сроком до 3-х месяцев.

· Вексель это срочное долговое обязательство, а банкнота – бессрочное.

· Вексель имеет ограниченную обращаемость (обращается среди ограниченного круга лиц). Банкнота имеет всеобщую обращаемость. Она обязательна к приему в качестве оплаты.

· Банкнота - это вексель эмиссионного банка. Банкнота отличается от векселя, поскольку не выпускаются только для какой-то конкретной сделки.

· Чек есть письменный приказ владельца текущего счета в банке о выплате указанной суммы определенному лицу, или кому лицо прикажет, или предъявителю чека

· Банковская карточка это именной денежный документ, выпущенный банком, удостоверяющий личность владельца и дающий ему право на приобретение товаров и услуг при помощи оплаты безналичным способом или на получение наличных денег в банкомате.

Список литературы:

1. Основные направления единой государственной денежно - кредитной политики на 2009-20011 года/Деньги и кредит №12. 2005 г.

2. Бункина М.К., Семёнов В.А. Макроэкономика. – М.: Юрайт, 2009 г.

3. Видяпина В.И. , Учебник /– М.: ИНФРА-М «Экономическая теория» (политэкономия):, 2008 г.

4. Выборнова Н. Роль коммерческих банков в стабилизации экономики. //Вопросы экономики. 2007 г.

5. «Деньги. Кредит. Банки», под редакцией О.И. Лаврушина, М., 2005 г.

6. Дробозина Л.А. Финансы. Денежное обращение. Кредит. Учебник для вузов -М.: ЮНИТИ, 2009 г.— 497 с.

7. Дробозина Л.А. – М.: Финансы, ЮНИТИ, «Финансы. Денежное обращение. Кредит»,2009 г.

8. Носова С.С. Экономическая теория: Учебник. - М.: ВЛАДОС, 2008 г.

9. Поляков В. П., Московкина Л. А.. Основы денежного обращения и кредита. - М.: ИНФРА-М, 2006 г.

10. Самуэльсон П., Нордхаус В. «Экономика», 2006 г.

11. Трошин А.Н., Фомкина В.И., М., «Финансы, денежное обращение и кредиты», 2008 г.

12. Чепурина М.Н., «Курс экономической теории» – Киров, 2009 г.