Кредитный риск: методы оценки и регулирования

СОДЕРЖАНИЕ: Управление кредитными рисками и механизм минимизации потерь на современном этапе развития банковской системы в РФ. Оценка кредитоспособности заемщика при организации рисками в Банке24.ру и разработка рекомендаций по выбору оптимального графика платежей.Кредитный риск: методы оценки и регулирования

СОДЕРЖАНИЕ

Введение

1.Теоретические аспекты управления рисками в банковском секторе

1.1 Понятие банка, операций и кредитных рисков

1.2 Виды кредитных рисков и особенности управления ими

1.3 Методические аспекты расчета и диагностики кредитных рисков

2.анализ управления банковскими рисками в ОАО банк24.ру

2.1 Краткая характеристика ОАО Банк24.ру

2.2 Анализ кредитного портфеля и кредитных рисков в ОАО Банк24.ру

2.3 Оценка кредитоспособности заемщика при управлении кредитными рисками

3. Проблемы управления рисками в коммерческом банке и пути их решения

3.1 Комплекс рекомендаций по сокращению кредитных рисков в ОАО Банке24.ру

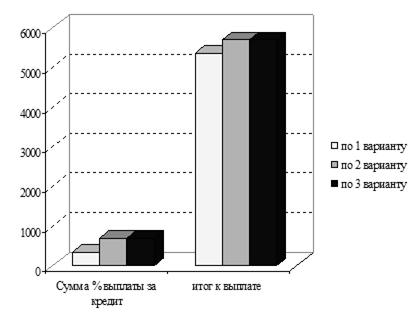

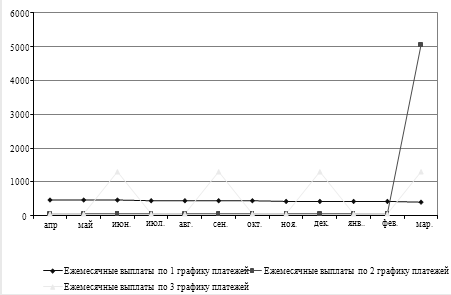

3.2 Разработка рекомендаций по выбору оптимального графика платежей для заемщика с целью снижения банковских рисков

Заключение

Список используемой литературы

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Банк как коммерческая организация ставит своей задачей получение прибыли, которая обеспечивает устойчивость и надежность его функционирования и может быть использована для расширения его деятельности. Но ориентация на прибыльность операций всегда связана с различными видами рисков, которые при отсутствии системы их ограничения могут привести к убыткам. Поэтому любой банк при определении стратегии своей деятельности формирует такую систему мероприятий, которая с одной стороны, направлена на получение прибыли, а, с другой стороны, максимально учитывает возможности предотвращения потерь при осуществлении банковской деятельности.

Успешное решение проблемы оптимизации соотношения прибыльность – риск при осуществлении кредитных операций банка во многом определяется применением эффективного кредитного механизма.

Отметим, что именно кредитная деятельность – эта та деятельность, ради которой банк и создается как кредитная организация. И хотя с течением времени банки, безусловно, расширяют комплекс оказываемых услуг, именно доходы от кредитных операций остаются для них основным источником получения прибыли.

Однако любое кредитование связано с определенным риском, тем более в условиях развивающейся рыночной экономики. Когда, на любом этапе может возникнуть риск.

Управление рисками является основным в банковском деле. Хотя первоначально банки только принимали депозиты, они быстро созрели, став посредниками при передаче средств, тем самым приняв на себя другие риски, например кредитный. Кредит стал основой банковского дела и базисом, по которому судили о качестве и о работе банка. Особого внимания заслуживает процесс управления кредитным риском, потому что от его качества зависит успех работы банка.

Социально - экономическая и политическая обстановка в современной России подчас выражается в неустойчивости финансового рынка. Эксперты Всемирного банка прогнозировали возникновение серьезных проблем с грамотной оценкой финансового состояния коммерческого банка.

В условиях продолжающейся рыночной нестабильности и кризиса в банках, принявшего скрытые формы, проблема рисков в банковской деятельности, управления банковскими рисками становится особенно актуальна.

Ключевыми элементами эффективного управления являются: хорошо развитые кредитная политика и процедуры; хорошее управление портфелем; эффективный контроль за кредитами; и, что наиболее важно - хорошо подготовленный для работы в этой системе персонал.

В данной работе проводится исследование управления кредитными рисками на современном этапе развития банковской системы в нашей стране.

Целью дипломной работы является проведение анализа рисков банка и возможности их минимизации через управление, с целью повышения эффективности и устойчивости банковской деятельности.

Поставленная цель предполагает реализую следующих задач::

1) Рассмотреть теоретические аспекты управления рисками в банковском секторе;

2) Изучить особенности управления кредитными рисками в ОАО Банк24.ру;

3) Разработать рекомендации по повышению эффективности управления кредитными рисками в ОАО Банк24.ру.

Предметом исследования является оценка теории банковских рисков, определение видов рисков, определение методов управления и оценки рисков.

Объектом выпускной квалификационной работы является кредитное учреждение – ОАО Банк24.ру.

Особое внимание в практическом исследовании уделяется риску ссудной деятельности банка, как наиболее активному направлению деятельности подавляющего большинства действующих сегодня в нашей стране банков.

Для достижения поставленных цели и задач исследования композиционная его составляющая предполагает деление работы на три основных части.

Выпускная квалификационная работа состоит из введения, трех глав, заключения, списка используемой литературы и приложений.

Во введение обосновывается актуальность данной темы, определены цели и задачи исследования, а также предмет и объект работы.

В первой главе рассмотрены теоретические аспекты управления банковскими рисками, изучено возникновение рисков как экономической категории, дано понятие банковского риска и методы расчета рисков, раскрыты особенности управления банковским риском за рубежом и в России. Здесь же представлена методика анализа банковских рисков и методика оценки кредитоспособность заемщика. Во второй главе выпускной квалификационной работы проведена оценка и анализ кредитных рисков в ОАО Банк24.ру. При этом рассмотрена экономическая характеристика ОАО Банк24.ру, проведен анализ кредитного портфеля и кредитных рисков, рассмотрено управление рисками в кредитном отделе ОАО Банк24.ру и дана оценка кредитоспособности заемщика. В третьей главе даны рекомендации по совершенствованию управления банковскими рисками в кредитном отделе ОАО Банк24.ру, рассмотрены возможности сокращения банковских рисков и представлена рекомендуемая схема процесса кредитования с целью уменьшения банковских рисков.

В заключении представлены обобщенные выводы по выпускной квалификационной работы и сформулированы рекомендации по совершенствованию управления рисками в ОАО Банк24.ру.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ РИСКАМИ В БАНКОВСКОМ СЕКТОРЕ

1.1 Понятие банка, операций и кредитных рисков

Банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности [12, С. 9].

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового рынка имеют два существенных признака, отличающие их от всех других субъектов [18, С. 12].

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, сберегательные сертификаты и пр.), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, которые не выпускают своих собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости ее активов и пассивов, распределяет среди своих акционеров.

В Российской Федерации создание и функционирование коммерческих банков основывается на Законе РФ О банках и банковской деятельности в РФ. В соответствии с этим законом банки России действуют как универсальные кредитные учреждения, совершающие широкий круг операций на финансовом рынке: предоставление различных по видам и срокам кредитов, покупка-продажа и хранение ценных бумаг, иностранной валюты, привлечение средств во вклады, осуществление расчетов, выдача гарантий, поручительств и иных обязательств, посреднические и доверительные операции и т.п.

В России банки могут создаваться на основе любой формы собственности - частной, коллективной, акционерной, смешанной. Не исключается возможность создания банков, основанных исключительно на государственной форме собственности, которые в соответствии с действующим законодательством могут осуществлять свою деятельность на коммерческой основе. Для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций.

Термин коммерческий банк возник на ранних этапах развития банковского дела, когда банки обслуживали преимущественно торговлю, товарные операции и платежи (банки кредитовали транспортировку, хранение и другие операции, связанные с товарным обменом).

Современный коммерческий банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Банки как субъекты финансовой системы имеют два существенных признака, отличающих их от всех других субъектов (страховых компаний, бирж). Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами.

По российскому законодательству, банк отличается от всех других финансовых посредников тем, что только он имеет исключительное право осуществлять, в совокупности, следующие банковские операции:

1. Привлечение во вклады денежных средств физических и юридических лиц;

2. Размещение привлеченных денежных средств юридических и физических лиц от своего имени и за свой счет на условиях возвратности, платности, срочности;

3. Открытие и ведение банковских счетов физических и юридических лиц.

Исключительное значение банков определяется, прежде всего тем, что они могут: образовывать платежные средства; выпускать платежные средства в оборот; осуществлять изъятие платежных средств из оборота.

Банки создают новые деньги в виде кредитов. Выпуск их в оборот осуществляется в виде записи на счет клиента суммы кредитных денег. Изъятие из оборота осуществляется в процессе погашения кредита заемщиком. Таким образом, банки могут влиять на развитие отраслей и сфер экономики, кредитуя это развитие.

Во-вторых, возрастание роли банков в экономической жизни общества связано с изменением вещественной формы денег, а именно широким использованием безналичных средств и расчетов. Платежным агентом по безналичным расчетам является банк. Денежные расчеты в экономике осуществляются в форме движения наличных денег в безналичной форме.

Наличные деньги физические и юридические лица могут хранить в выбранном ими хранилище, а платежи могут осуществляться ими по мере необходимости. Безналичные деньги могут храниться только в банках на счетах юридических лиц. Банки зачисляют поступающие на эти счета суммы, выполняют распоряжения предприятий об их перечислении и выдаче со счетов, а также проводят другие банковские операции, предусмотренные банковскими правилами и договорами. Безналичные расчеты все шире вторгаются и в сферу денежных отношений физических лиц. Зачисление доходов на банковские счета, использование чеков, пластиковых карт для расчетов расширяет зависимость физических лиц от банков, делая банки кровеносной системой рыночной экономики.

Основными формами безналичных расчетов в РФ являются: платежные поручения, аккредитивы, чеки, инкассо, пластиковые карты.

Совокупность оснований, которыми субъекты хозяйствования руководствуются в процессе деятельности, называется принципами.

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов (коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами, кредитными вложениями и другими активами, но и добиваться соответствия характера банковских активов специфике мобилизованных ресурсов).

Вторым важнейшим принципом, на котором базируется деятельность коммерческих банков, является экономическая самостоятельность, подразумевающая и экономическую ответственность банка за результаты своей деятельности. Экономическая самостоятельность предполагает:

-свободу распоряжения собственными средствами банка и привлеченными ресурсами;

-свободный выбор клиентов и вкладчиков;

-свободное распоряжение доходами банка [31, С. 82].

Действующее законодательство предоставляет всем коммерческим банкам экономическую свободу в распоряжении своими фондами и доходами. Прибыль банка, остающаяся в его распоряжении после уплаты налогов, распределяется в соответствии с решением Общего собрания акционеров. Оно устанавливает нормы и размеры отчислений в различные фонды банка, а также размеры дивидендов по акциям.

По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом, на которое может быть наложено взыскание. Весь риск от своих операций коммерческий банк берет на себя. Третий принцип заключается в том, что взаимоотношения коммерческого банка со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, коммерческий банк исходит прежде всего из рыночных критериев прибыльности, риска, ликвидности.

Четвертый принцип работы коммерческого банка заключается в том, что государство может осуществлять регулирование его деятельности только косвенными экономическими методами, а не прямыми приказами, т.е. без вмешательства в оперативную деятельность.

Операции коммерческого банка представляют собой конкретное проявление банковских функций на практике. По российскому законодательству к основным банковским операциям относят следующие:

- привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок;

- предоставление кредитов от своего имени за счет собственных и привлеченных средств;

- открытие и ведение счетов физических и юридических лиц;

- осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание клиентов;

- покупка у юридических и физических лиц и продажа им иностранной валюты в наличной и безналичной формах;

- осуществление операций с драгоценными металлами в соответствии с действующим законодательством;

- выдача банковских гарантий;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Кроме того, в соответствии с российским банковским законодательством коммерческие банки помимо перечисленных выше банковских операций вправе производить следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы (см. Приложение):

- пассивные операции (привлечение средств);

- активные операции (размещение средств);

- активно-пассивные (посреднические, трастовые и пр.) операции.

1. Пассивные операции - операции по привлечению средств в банки, формированию ресурсов последних. Значение пассивных операций для банка велико.

Суть пассивных операций заключается в привлечении различных видов вкладов в рамках депозитных сберегательных операций, получении кредитов от других банков, эмиссии различных ценных бумаг, а также проведении других операций, в результате которых увеличиваются денежные средства в пассиве баланса коммерческих банков [36, С. 28].

К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц; открытие срочных счетов граждан, предприятий и организаций; выпуск ценных бумаг; займы, полученные от других банков, и т.д.

Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания делятся на:

· депозитные, включая получение межбанковских кредитов;

· эмиссионные (размещение паев или ценных бумаг банка).

2. Активные операции - операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. К активным операциям банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг; факторинг; инновационное финансирование и кредитование; долевое участие средствами банка в хозяйственной деятельности предприятий; ссуды, предоставляемые другим банкам [12, С. 34].

Банк – коммерческая организация, деятельность которой сопровождается постоянными рисками. Банковский риск определяется как вероятность понесения кредитной организацией потерь или ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними или внешними факторами деятельности кредитной организации. Эта формулировка представляется неполной, поскольку указывает только на негативную сторону банковского риска. Положительное влияние риска на деятельность банка определяется увеличением его прибыли [14, С. 67].

Риски во многом определяются различными отклонениями от прогнозируемых событий. Отклонения в отрицательную сторону и есть проявление риска. В соответствии с Положением Банка России от 16 декабря 2003 года N 242-П Об организации внутреннего контроля в кредитных организациях и банковских группах, риски возникают под влиянием множества факторов, основными из которых являются внутренние и внешние.

Внутренние факторы – это банковские причины (результаты кредитной деятельности, процентной политики, некачественная депозитная политика, недостаточная квалификация кадров).

Внешние – общие события, происходящие в экономике и в обществе (то есть изменения в политической ситуации, социальная напряженность, различные стихийные бедствия, влияющие на конъектуру рынка и состояние экономики в стране) [24, С. 32].

Существует большое количество классификаций банковских рисков. Согласно классификации банковские риски делятся на финансовые, функциональные и прочие виды рисков.

Финансовые риски занимают особое место в системе банковских рисков. Такие риски могут повлиять на объемы, структуру активов и пассивов, на конечные результаты деятельности банка – показатели рентабельности, ликвидности и на размер капитала и платежеспособность банка. К финансовым рискам относятся следующие виды рисков: кредитный риск, валютный риск, процентный риск, риск ликвидности, рыночный риск, риск инфляции и риск неплатежеспособности.

Кредитный риск - риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора. Концентрация кредитного риска проявляется в предоставлении крупных кредитов заемщикам [31, С. 63].

Кредитный риск - риск невозврата заёмщиком основного долга и процентов (в более широком понимании сюда относятся любые риски банка, связанные с неисполнением другими участниками рынка своих обязательств перед банком). Выражением степени риска кредитных операций является наиболее высокая процентная ставка по операциям, имеющим кредитную природу (собственно кредиты, факторинг, учет векселей, предоставление гарантий) по сравнению с другими активами. Ставки по кредиту должны компенсировать банку стоимость предоставляемых на срок средств, риск изменения стоимости обеспечения и риск неисполнения заемщиком обязательств. Риск неисполнения заемщиком обязательств определяется большим количеством факторов, объединенным в понятие кредитоспособность клиента: юридическая правоспособность, финансовое положение, репутация клиента, качество предлагаемого обеспечения, прогноз развития фирмы, рыночный риск и так далее. Правильность оценки зависит от обоснованности выбора методики оценки, своевременного реагирования на изменение финансового состояния клиента [20, С. 26].

Очень часто кредитный риск, возникающий по балансовым операциям, распространяется и на внебалансовые операции, например, при банкротстве предприятия. Важным является правильный учёт степени возможных потерь от одной и той же деятельности, проходящей одновременно как по балансовым, так и по внебалансовым счетам. К балансовым рискам банка относят риски – кредитный, процентный, ликвидности, структуры капитала (несоблюдения норматива достаточности капитала, нерациональной организации его структуры).

Степень кредитного риска зависит от таких факторов, как:

- степень концентрации кредитной деятельности банка в какой - либо сфере (отрасли), чувствительной к изменениям в экономике, т.е. имеющей эластичный спрос на свою продукцию, что выражается степенью концентрации клиентов банка в определенных отраслях или географических зонах, особенно подверженных конъюнктурным изменениям;

- удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные специфические трудности;

- концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

- внесение частых или существенных изменений в политику банка по предоставлению кредитов, формированию портфеля ценных бумаг;

- удельный вес новых и недавно привлеченных клиентов;

- введение в практику слишком большого количества новых услуг в течение короткого периода (тогда банк чаще подвергается, по теории маркетинга, наличию отрицательного или нулевого потенциального спроса);

- принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию [30, С. 85].

Риск кредитования заемщиков зависит от вида предоставляемого кредита [18, С. 52].

Уровень и вид внутренних рисков, с которыми сталкиваются различные виды коммерческих банков, в основном зависят от специфики их деятельности.

В специализированных коммерческих банках, например инновационных, преобладают риски, связанные с кредитованием новых технологий. Согласно результатам выборочного статистического анализа самый большой риск представляет ввод в эксплуатацию технологической новинки без квалифицированной предварительной оценки ее потенциальной эффективности.

Вместе с тем многие инвестиционные банки имеют, например, более низкий уровень портфельных рисков, так как они имеют возможность предлагать своим клиентам разнообразные услуги по управлению кредитными портфелями ценных бумаг.

С целью снижения уровня таких рисков не только сами банки, но и их благожелательные и искомые контактные аудитории должны проводить активную маркетинговую деятельность по выявлению реальной и потенциальной емкости рынка, реального и потенциального спроса на конкретную банковскую услугу [36, С. 126].

В отраслевых банках самое главное значение для уровня рисков имеют вид и специфика конкретной отрасли (перспективной, стратегической и пр.).

1.2 Виды кредитных рисков и особенности управления ими

Кредитный риск, или риск невозврата долга, в одинаковой степени относится как к банкам, так и к их клиентам и может быть разделен на:

- промышленный (связанный с вероятностью спада производства или спроса на продукцию определенной отрасли);

- риск урегулирования и поставок (обусловленный невыполнением по каким-то причинам договорных отношений);

- риск, связанный с трансформацией видов ресурсов (чаще всего по сроку);

- риск форс - мажорных обстоятельств.

Степень кредитного риска зависит от таких факторов, как:

- степень концентрации кредитной деятельности банка в какой - либо сфере (отрасли), чувствительной к изменениям в экономике, т.е. имеющей эластичный спрос на свою продукцию, что выражается степенью концентрации клиентов банка в определенных отраслях или географических зонах, особенно подверженных конъюнктурным изменениям;

- удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные специфические трудности;

- концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

- внесение частых или существенных изменений в политику банка по предоставлению кредитов, формированию портфеля ценных бумаг;

- удельный вес новых и недавно привлеченных клиентов;

- введение в практику слишком большого количества новых услуг в течение короткого периода (тогда банк чаще подвергается, по теории маркетинга, наличию отрицательного или нулевого потенциального спроса);

- принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию.

Риск кредитования заемщиков зависит от вида предоставляемого кредита [47, c. 52].

Уровень и вид внутренних рисков, с которыми сталкиваются различные виды коммерческих банков, в основном зависят от специфики их деятельности.

В специализированных коммерческих банках, например инновационных, преобладают риски, связанные с кредитованием новых технологий. Согласно результатам выборочного статистического анализа самый большой риск представляет ввод в эксплуатацию технологической новинки без квалифицированной предварительной оценки ее потенциальной эффективности.

Вместе с тем многие инвестиционные банки имеют, например, более низкий уровень портфельных рисков, так как они имеют возможность предлагать своим клиентам разнообразные услуги по управлению кредитными портфелями ценных бумаг.

С целью снижения уровня таких рисков не только сами банки, но и их благожелательные и искомые контактные аудитории должны проводить активную маркетинговую деятельность по выявлению реальной и потенциальной емкости рынка, реального и потенциального спроса на конкретную банковскую услугу.

В отраслевых банках самое главное значение для уровня рисков имеют вид и специфика конкретной отрасли (старой или новой, перспективной, стратегической и пр.).

Деятельность универсальных банков подвержена рискам обоих типов, а также их сочетаниям.

Таким образом, проведенный анализ позволяет сформулировать основные направления исследования проблемы оценки риска в банковской сфере, которые в общем случае включают:

- определение источников (факторов) неопределенности;

- разработку механизмов выявления степени достоверности возможных (предполагаемых) результатов действия;

построение оценочных критериев, на основании которых будут приниматься решения, и процедур контроля их уровня.

Наиболее важными элементами, положенными в основу классификации кредитных рисков, являются [19, С. 84]:

• тип, или вид, коммерческого банка;

• сфера возникновения и влияния банковского риска;

• состав клиентов банка;

• метод расчета риска;

• степень банковского риска;

• распределение риска во времени;

• характер учета риска;

• возможность управления банковскими рисками;

• средства управления рисками.

Рассмотрим подробно особенности классификации банковских рисков в зависимости от состояния каждого из перечисленных элементов.

Тип (вид) банка и риски. В настоящее время с учетом направления деятельности банков можно говорить о трех типах (видах) коммерческих банков: специализированные, отраслевые, универсальные. Ясно, что набор ровиск для этих банков будет разным.

Сфера возникновения и влияния банковских рисков. В зависимости от сферы возникновения банковские риски классифицируются на:

• риск стран;

• риск финансовой надежности отдельного банка (риски недостаточности капитала банка, несбалансированной ликвидности, недостаточности обязательных резервов);

• риск отдельного вида банковской операции (риск неплатежа, невозмещения, инкассирования — банковской гарантии, юридического риска, риска нерентабельности кредита и т.д.).

Состав клиентов банка и методы расчета рисков. Составом клиентов банка определяется метод расчета риска и его степень. Мелкий заемщик подвержен большей зависимости от случайностей рыночной экономики, чем крупный. В то же время крупные кредиты, выданные одному заемщику или группе связанных заемщиков, отрасли, региону или стране, нередко служат причиной банковских банкротств. Поэтому одним из методов регулирования риска от предоставления крупных кредитов является ограничение его размера 10—15% уставного капитала банка. Существенное значение имеет и правильный выбор предпочтительного клиента для банка. Обычно к таким партнерам относятся предприятия, обладающие высокой степенью финансовой устойчивости и имеющие хорошие показатели ликвидности и платежеспособности балансов, достаточный уровень доходности, и хорошо обеспеченные собственными средствами [44, С. 15].

В зависимости от методов расчета риски бывают комплексными и частными. Комплексный риск включает оценку и прогнозирование величины риска банка и соблюдение экономических нормативов банковской ликвидности. Частный риск основывается на создании шкалы коэффициентов риска или взвешивании риска по отдельной банковской операции или группе.

Степень банковского риска (взвешивание риска). Степень банковского риска учитывает полный, умеренный и низкий риск в зависимости от расположения по шкале рисков. Степень банковского риска характеризуется вероятностью события, ведущего к потере банком средств по данной операции. Она выражается в процентах или определенных коэффициентах.

Распределение риска по времени. Это важный фактор в условиях нынешней экономики. Основные операции банка подвержены прошлому и текущему риску (в отдельных случаях — и будущему). Текущему риску подлежат операции по выдаче гарантий, акцепта переводных векселей, документарные аккредитивные операции, продажа активов с правом регресса и др. Но сама возможность оплаты гарантии через определенное время, оплата векселей, осуществление аккредитива за счет банковского кредита подвергают эти операции и будущему риску. При наступлении времени оплаты гарантии, если банк не учел вероятность этих потерь, он несет и прошлый риск, т.е. тот, который банк принял на себя непосредственно при выдаче гарантий. Распределение риска во времени играет очень важную роль для прогнозирования предстоящих банку потерь. При учете этого фактора можно избежать наложения прошлых рисков и ошибок на будущую деятельность банка [31, С. 157].

Характер учета операций и риски. По характеру учет а банковские риски делятся на риски по балансовым операциям и по забалансовым операциям. Зачастую кредитный риск, возникающий по балансовым операциям, распространяется и на внебалансовые операции, например, при банкротстве предприятия. Здесь важно правильно учесть степень возможных потерь от одной и той же деятельности, проходящей одновременно как по балансовым, так и по внебалансовым счетам. Так, оценку степени риска операции по валютным опционам (новым видам ценных бумаг) следует производить исходя не только из валютного риска, но и рыночного, риска по операциям с ценными бумагами, а также рисков по отдельным забалансовым операциям: с казначейскими обязательствами, евродепозитами, биржевыми индексами и т.д.

Надёжность банка определяется не только тем, какому риску подвергается банк, но и насколько банк способен им управлять. К основным средствам (методикам) управления рисками, можно отнести использование принципа взвешенных рисков; осуществление систематического анализа финансового состояния клиентов банка, его платёжеспособности и кредитоспособности, применение принципа разделения рисков, рефинансирование кредитов; проведение политики диверсификации (широкое перераспределение кредитов в мелких суммах, предоставленных большому количеству клиентов, при сохранении общего объёма операций банка; страхование кредитов и депозитов; применение залога; применение реальных персональных и мнимых гарантий, хеджирование валютных сделок, увеличение спектра проводимых операций (диверсификация деятельности) [37, c 176].

Основной задачей регулирования рисков является поддержание приемлемых соотношений прибыльности с показателями безопасности и ликвидности в процессе управления активами и пассивами банка, то есть минимизация банковских потерь.

Эффективное управление уровнем риска должно решать целый ряд проблем - от отслеживания (мониторинга) риска до его стоимостной оценки.

Уровень риска, связанного с тем или иным событием, постоянно меняется из-за динамичного характера внешнего окружения банков. Это заставляет банк регулярно уточнять свое место на рынке, давать оценку риска тех или иных событий, пересматривать отношения с клиентами и оценивать качество собственных активов и пассивов, следовательно, корректировать свою политику в области управления рисками [24, c. 71].

Каждый банк должен думать о минимизации своих рисков. Это нужно для его выживания и для здорового развития банковской системы страны. Минимизация рисков - это борьба за снижение потерь, иначе называемая управлением рисками. Этот процесс управления включает в себя: предвидение рисков, определение их вероятных размеров и последствий, разработку и реализацию мероприятий по предотвращению или минимизации связанных с ними потерь. Все это предполагает разработку каждым банком собственной стратегии управления рисками, то есть основ политики принятия решений таким образом, чтобы своевременно и последовательно использовать все возможности развития банка и одновременно удерживать риски на приемлемом и управляемом уровне.

Цели и задачи стратегии управления рисками в большой степени определяются постоянно изменяющейся внешней экономической средой, в которой приходится работать банку.

Банк должен уметь выбирать такие риски, которые он может правильно оценить и которыми способен эффективно управлять. Решив принять определенный риск, банк должен быть готов управлять им, отслеживать его. Это требует владения навыками качественной оценки соответствующих процессов [14, c. 90].

В основу банковского управления рисками должны быть положены следующие принципы:

- прогнозирование возможных источников убытков или ситуаций, способных принести убытки, их количественное измерение;

- финансирование рисков, экономическое стимулирование их уменьшения;

- ответственность и обязанность руководителей и сотрудников, четкость политики и механизмов управления рисками;

- координируемый контроль рисков по всем подразделениям и службам банка, наблюдение за эффективностью процедур управления рисками [24, c. 93].

Завершающий, важнейший этап процесса управления рисками - предотвращение (предупреждение) возникновения рисков или их минимизация. Соответствующие способы вместе со способами возмещения рисков составляют содержание так называемого регулирования рисков.

Отметим, что поскольку управление рисками является частью практического менеджмента, оно требует постоянной оценки и переоценки принятых решений. В противном случае могут сложиться статистические, бюрократические и технологические иллюзии, которым не суждено осуществиться на практике. При всех существующих различиях и деталях принятые в банках англосаксонских стран модели управления рисками являются образцом для организации такого управления.

Важнейшими элементами систем управления рисками являются:

- четкие и документированные принципы, правила и директивы по вопросам торговой политики банка, управления рисками, организации трудового процесса и используемой терминологии;

- создание специальных групп управления рисками, не зависимых от коммерческих подразделений банка; руководитель подразделения, ведающего рыночными рисками, отчитывается перед исполнительным директором банка (ChiefExecutiveOfficer), руководитель подразделения кредитных рисков - перед директором по кредитам (ChiefCreditOfficer), т.е. перед членами высшего руководства банка;

- установление лимитов рыночных и кредитных рисков и контроль за их соблюдением, а также агрегирование (объединение) рисков по отдельным банковским продуктам, контрагентам и регионам;

- определение периодичности информирования руководства банка о рисках. Как правило, такая информация представляется ежедневно, особенно по рыночным рискам;

- для всех типов рисков создаются специальные немногочисленные группы по управлению, не зависимые от коммерческих подразделений банка;

- все элементы системы контроля и управления рисками регулярно проверяются аудиторами, не зависящими от коммерческих служб банка [31, c. 56].

По возможностям управления риски бывают открытыми и закрытыми. Открытые риски не подлежат регулированию, закрытые регулируются. По некоторым операциям вводятся специальные ограничения по рискам. Например, одним из преобразований к инвалютным счетам является обязательно закрытая позиция в валюте на конец каждого рабочего дня, т.е. пересчет обесценивающейся валюты в валюту, курс которой повышается.

Строго говоря, при всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины. При этом исходной стадией оценки должно стать построение кривой (таблицы) вероятностей получения определенного уровня прибыли (убытка). Но применительно к деятельности коммерческих банков это чаще всего чрезвычайно сложная задача. Поэтому на практике ограничиваются упрощенными подходами, оценивая риск по одному или нескольким показателям, представляющим обобщенные характеристики, наиболее важные для вывода о приемлемости риска [20, С. 63].

В условиях финансового кризиса весьма актуальной выглядит проблема эффективного, профессионального управления банковскими рисками, оперативного учета факторов риска.

Проблема управления рисками в каждом банке занимает одно из главных мест, поскольку неправильный подход в этом вопросе может не просто привести к большим убыткам, но и к закрытию кредитной организации.

В настоящее время во многих российских банках осуществляется выделение специальных сотрудников и подразделений, функцией которых является организация системы управлении рисками банковской деятельности или риск-менеджмент. В определении стратегии в области риск-менеджмента российские банки руководствуются рекомендациями Центрального банка Российской Федерации и частично рекомендациями Базельского комитета.

Целью управления рисками является сокращение финансовых потерь банка и, соответственно, повышение рентабельности, обеспечение надлежащего уровня надежности банка [25, С. 33].

С помощью пассивных операций банк регулирует свои ресурсы для осуществления активных банковских операций. Основной пассивной операцией банка является привлечение вкладов и депозитов. Риски пассивных операций связаны с возможными затруднениями в обеспечении активных операций ресурсами. Чаще всего этот риск связан с эффективностью деятельности определенного вкладчика. Для предупреждения риска по формированию депозитов банкам следует соблюдать оптимальное соотношение между пассивными и активными депозитными операциями.

Управление рисками по активным операциям предполагает управление кредитным, валютным, процентным рисками, риском ликвидности и некоторыми другими.

Политика управления кредитным риском очень многообразна. Но конкретные меры по управлению кредитным риском обычно включат три вида директив.

Первый вид – это директивы, направленные на ограничение или уменьшение кредитных рисков. Такой способ управления предусматривает установление лимита на сумму кредита одному заемщику. Базельский комитет по банковскому надзору рекомендует максимальное значение данного лимита, равное 25% [43, С. 56].

Второй вид включает директивы по классификации активов. Сюда входит анализ вероятности погашения портфеля кредитов включая начисленные и невыплаченные проценты, которые подвергают банк кредитному риску. Классификация активов является основным инструментом управления рисками.

Третий вид включает директивы по кредитному резервированию. Классификация активов является базой для определения адекватного уровня резервов под возможные кредитные потери. Для определения адекватного размера резервов нужно учитывать кредитную историю, залог и все другие значимые факторы, которые влияют на вероятность погашения кредитов кредитного портфеля.

Изменение уровня процентных ставок на рынке могут снизить уровень прибыльности банка, сократить собственный капитал. Для снижения риска банки включают в процентную ставку по размещенным средствам риск-премию или размер страхового процента.

Механизм контроля и принятия решения по оценке ликвидности банка предполагает распределение полномочий и ответственности между подразделениями банка. Анализ ликвидности банка проводят казначейство (текущая и краткосрочная ликвидность) и планирующее финансовую деятельность подразделение банка (средне- и долгосрочную ликвидность). Департамент рисков готовит заключение, содержащее выявление факторов риска ликвидности, анализ состояния ликвидности и предложения по ее оптимизации. Комитет по управлению актива и пассивами банка на основе предоставленных материалов утверждает политику управления ликвидностью банка.

К факторам, увеличивающим риск ликвидности относят подрыв доверия к банку; неустойчивость финансовых рынков; зависимость от одного рынка или малого количества контрагентов.

К факторам, снижающим риск ликвидности относят возможность получения средств у родственной организации; поддержание на высоком уровне ликвидных средств (наличности, легкореализуемых ценных бумаг); государственное страхование депозитов; поддержание жесткой структуры совпадения сроков погашения по активам и пассивам [34, С. 141].

Таким образом, чтобы свести потери от рисков к минимуму, банковские работники, особенно руководители, должны грамотно управлять рисками и уметь приспосабливаться к новым обстоятельствам. Вместе с тем, чем большую долю риска принимает на себя банк, тем выше должны быть его доходы. Поэтому банки должны использовать различные способы страхования рисков, а также систематически осуществлять контроль за соблюдением нормативов, установленных ЦБ РФ. Эффективное управление банковскими рисками становится одним из главных направлений по приближению российских банков к международным стандартам.

1.3 Методические аспекты расчета и диагностики кредитных рисков

Кредитование юридических и физических лиц является одним из основных видов деятельности коммерческих и государственных крупных, средних и мелких банков. Поэтому большое значение для обеспечения устойчивого функционирования банка имеют методы количественной оценки и анализа кредитного риска. Цена за риск должна максимально точно учитывать величину риска каждого кредита. Кроме средней величины риска, определяемой по статистике предыдущей деятельности, банк должен знать количественную оценку и составляющие риска для каждого кредита.

Оценка риска – это количественное определение затрат, связанных с проявлением рисков, на определенном этапе деятельности банка. Целью оценки рисков является определение соответствия результатов деятельности банка рыночным условиям [14, С. 78].

Анализ общего кредитного портфеля и его характеристик обычно дает достаточно полную картину деятельности банка, его приоритетов, видов кредитных рисков, которым он подвержен. При этом нужно проанализировать список основных видов кредитов, включая информацию о клиенте, среднем сроке кредитов и средней процентной ставке; распределение кредитного портфеля, включая анализ общей суммы кредитов в разных ресурсах, например, по валютам, срокам погашения; кредиты с правительственными или другими гарантиями; кредиты по видам рисков; неработающие кредиты.

Инструменты, используемые аналитиком, позволяют производить всестороннюю оценку состава и характеристик общего кредитного портфеля. Анализ указанных выше данных позволит определить степень концентрации кредитного риска, оценить тенденции изменений показателей, качество ссудной задолженности.

Каждый банк разрабатывает свою модель риска для количественной оценки и анализа риска кредитов с учетом общих рекомендаций Базельского комитета по банковскому надзору. Чем выше точность оценки риска кредитов, тем меньше потери банка, меньше процент за кредит и выше конкурентоспособность банка. От повышения точности и прозрачности методик выигрывает все общество в целом. Создание эффективной модели риска и оптимальное управление кредитным риском возможны только на основе постоянного количественного анализа статистической информации об успехах кредитов [43, С. 56].

Существуют различные подходы к определению кредитного риска частного заемщика, начиная с субъективных оценок специалистов банка и заканчивая автоматизированными системами оценки риска. Мировой опыт показывает, что основанные на математических моделях системы являются более действенными и надежными. В целях построения модели кредитного риска сначала производится выборка клиентов кредитной организации, о которых уже известно, хорошими заемщиками они себя зарекомендовали или нет. Такая выборка может варьироваться от нескольких тысяч до сотен тысяч, что не является проблемой на Западе, где кредитный портфель компаний может состоять из десятков миллионов клиентов. Выборка содержит информацию по двум группам кредитов, имевшим место в деятельности банка: хорошим и плохим (проблемным или невозвращенным).

К методикам для количественной оценки кредитных рисков предъявляется особое требование по прозрачности, включающей количественные оценки точности и робастности.

Прозрачность методики кредитного риска - это возможность видеть не только явление в целом, но и его детали. Прозрачность стала важнейшей характеристикой методик оценки кредитных рисков в силу необходимости наиболее полной идентификации как кредитного риска, так и самой модели кредитного риска. Под прозрачностью методики будем понимать строгость используемых математических методов, сглаживание субъективности экспертных оценок, наглядность результатов оценки и анализа риска, полное их понимание самими работниками банков, открытость методик для контролирующих органов и заемщиков. Прозрачность методики и результатов достигается вычислением вкладов инициирующих событий (критериев) в кредитный риск [31, С. 90].

Для анализа, прогнозирования и управления кредитным риском каждому банку необходимо уметь количественно определять названные характеристики, анализировать риск и выполнять постоянный мониторинг компонент характеристик кредитного риска.

От точности распознавания зависит решение о выдаче или отказе в кредите, цена (процент) за риск и уровень резервирования на случай дефолта кредита. Точность оценивается количеством относительных ошибок в распознавании плохих и хороших кредитов (клиентов) и их средним количеством. Обычно выдвигается требование, чтобы плохие кредиты распознавались лучше. Отношение неправильно распознанных хороших и плохих кредитов выбирают от 2 до 10. Аналогично формулируется задача точности, если кредиты классифицируются не на два, а несколько классов. Сравнение разных методик на одних и тех же данных показало, что разные методики оценки риска отличаются по точности почти в два раза.

Робастность характеризует стабильность методик оценки кредитных рисков. Разные методики риска или одна методика при разных алгоритмах обучения по статистическим данным неодинаково классифицируют кредиты на хорошие и плохие. Один и тот же кредит по одной методике может быть признан плохим, а по другой методике хорошим. Такая нестабильность в классификации достигает 20% от общего числа кредитов. Сравнение разных методик на одних и тех же данных показало, что разные методики риска могут отличаться по робастности в семь раз.

Таким образом, риск представляет собой вероятностную категорию, которая может быть с достаточной степенью точности оценена при помощи анализа потерь. В зависимости от величины потерь выделяют зоны риска [45, С. 154]:

- зона допустимого риска – это когда потери от какого-то вида деятельности возможны, но они меньше ожидаемой прибыли.

- зона критического риска – характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме ведут к потере средств вложенных в операцию.

- зона катастрофического риска – это когда потери превышают критический уровень и распространяются на имущество банка.

Пределы зон устанавливаются с помощью коэффициентов риска. Коэффициент риска определяется как отклонение максимально возможной величины убытка к собственному капиталу. Если коэффициент риска не превышает 0,3 – это зона допустимого риска; от 0,3 до 0,7 – зона критического риска; 0,7 и более – зона катастрофического риска.

Как правило, анализ и прогноз финансового риска требует больших затрат. Поэтому необходим простой и относительно дешевый экспресс-анализ банкротства организации. В экономически развитых странах для этих целей используют двухфакторную, пятифакторную и семифакторную Z-модели по оценке степени банкротства организации. Кроме того, применяется также Модель надзора за ссудами Чессера [34,c . 128].

Линейная модель Альтмана, или уравнение Z- оценки выглядит следующим образом:

![]() (1)

(1)

где:

Z - показатель риска банкротства;

Х1 , Х2 ...Хn -отобранные коэффициенты, число которых достигает n;

C1 ,C2 ...Cn -показатели, характеризующие значимость R1 ,R2 ...Rn .

Модель Э. Альтмана была построена с использованием пяти коэффициентов, которые были отобраны из первоначальных 27 показателей. Эти пять показателей были использованы для определения значения Z. Высокое значение Z свидетельствует о стабильном состоянии компании, а низкое - о потенциальном банкротстве.

В результате статистического анализа были определены как сами показатели, так и числовые показатели, характеризующие значимость каждого коэффициента:

![]() (2)

(2)

где: X1 - отношение оборотных активов (оборотного капитала) к общей

сумме активов фирмы; Х2 - отношение нераспределенной прибыли (дохода) к общей сумме активов; Х3 - отношение операционной прибыли(до вычета процентов и налогов)- брутто доходы к общей сумме активов; Х4 - отношение рыночной стоимости собственного капитала (акций фирмы)к балансовой стоимости заемных средств; Х5 - отношение объема реализации(сумма продаж) к общей сумме активов.

Для расчета числовых параметров модели Альтман применил метод дискриминантного анализа. Классификационное правило, полученное на основе уравнения, гласило [37, С. 75]:

1. если значение Z менее 2,675 , то фирму следует отнести к группе потенциальных банкротов;

2. если значение Z более 2,675 , то фирме в ближайшей перспективе банкротство не угрожает и её можно отнести г группе успешных.

3. при значении Z от 1,81 до 2,99 модель не работает, этот интервал - область неведения.

Для компаний, акции которых не котируются на бирже, Альтман получил модифицированный вариант формулы:

![]() (3)

(3)

В этой формуле коэффициент Х4 характеризует уже балансовую, а не рыночную, стоимость акций. Его пограничное значение для этой формулы равно 1,23. Если же не имеется данных о рыночной стоимости акций, то показатель Х4 может быть рассчитан как отношение суммы дивидендов к среднему уровню ссудного процента.

Модели Альтмана используются для быстрой оценки финансового состояния делового партнера и входят в закрытый пакет прикладных программ Определение финансового состояния предприятия (DFSF).Хочется отметить, что выборка Альтмана рассчитана на американские компании. В других странах, с другими критериями состояния экономики могут быть использованы монет прогнозирования, основанные на том же принципе Z-модели, но с иными финансовыми коэффициентами и значениями С1 ,С2 ... Сn .

Данную количественную модель в процессе анализа можно использовать как дополнение к качественной характеристике, данной служащими кредитных отделов. Однако она не может заменить качественную оценку. Модель и получаемые посредством нее Z-оценки могут послужить ценным инструментом определения общей кредитоспособности клиента.

Хотя одной из важнейших задач банковских служащих является оценка политики и эффективности управленческой деятельности на предприятии, но прямая оценка - трудная задача, поэтому прибегают к косвенной - путем анализа относительных показателей, отражающих не причины, а симптомы. Однако, выявляя аномальные значения показателей, кредитный аналитик может очертить проблемные области и выявить причины возникающих проблем.

Фактически коэффициенты Z-оценки содержат элемент ожидания. Это означает, что если Z-оценка некоторой компании находится ближе к показателю средней компании-банкрота, то при условии продолжающегося ухудшения ее положения она обанкротится. Если же менеджеры компании и банк, осознав финансовые трудности, предпринимают шаги, чтобы предотвратить усугубление ситуации, то банкротства не произойдет, то есть Z-оценка является сигналом раннего предупреждения.

Таким образом, модель Альтмана пригодна для оценки общей деятельности компании.

Для российских организаций, в том числе и для кредитных, эффективность применения Z-модели для прогноза кредитного риска и вероятности банкротства нуждается в подтверждении. Кроме необходимости изменения показателей, входящих в формулу, и корректировки числовых коэффициентов, при использовании Z-модели возникают также проблемы из-за того, что финансовые коэффициенты, входящие в модель, рассчитываются на основе данных официальной отчетности предприятий, которые попадая в затруднительное положение, улучшают свои отчеты о прибылях и убытках. Это не позволяет объективно оценивать финансовые затруднения, возникающие у организации.

В последние десятилетия в западных банках кроме модели, предложенной Э. Альтманом, применяется такой метод оценки качества потенциальных заемщиков с помощью другой статистической модели - модели оценки коммерческой ссуды, предложенной американским ученым Чессером.

Чессер использовал данные ряда банков по 37 удовлетворительным ссудам и 37 неудовлетворительным ссудам, причем для расчета были взяты показатели балансов фирм- заемщиков за год до получения кредита. Подставив расчетные показатели модели в формулу вероятности нарушения условий договора Чессер правильно определил три из каждых четырех исследуемых случаев.

Модель надзора за ссудами Чессера, включающая шесть переменных, прогнозирует случаи невыполнения клиентом условий договора о кредите. При этом под невыполнением условий подразумевается не только непогашение ссуды, но и любые другие отклонения, делающие ссуду менее выгодной для заемщика [35, С. 129].

![]() (4)

(4)

где е = 2,71828.

Получаемая оценка у может рассматриваться как показатель вероятности невыполнения условий кредитного договора. Чем больше значение у, тем выше вероятность невыполнения договора для данного заемщика.

В модели Чессера для оценки вероятности невыполнения договора используются следующие критерии:

- если Р. 0,50, следует относить заемщика к группе, которая не выполнит условий договора;

- если Р. 0,50, следует относить заемщика к группе надежных.

Модель оценки рейтинга заемщика Чессера подходит для оценки надежности кредитов [32, С. 116].

Однако, математические модели не учитывают роль межличностных отношений, а в практике кредитного анализа и кредитования этот фактор необходимо учитывать.

В заключение хочется отметить, что, определив кредитоспособность хозяйствующего субъекта или же частного лица, можно оценить кредитный риск и, следовательно, минимизировать убытки коммерческого банка. Поэтому при исследовании системы управления рисками в банке в следующей главе будет проведен анализ кредитного портфеля и кредитных рисков объекта исследования, а также проведена оценка кредитоспособности как способ управления кредитными рисками в банковском секторе.

2. АНАЛИЗ УПРАВЛЕНИЯ БАНКОВСКИМИ РИСКАМИ В ОАО БАНК24.РУ

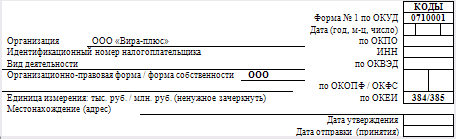

2.1 Краткая характеристика ОАО Банк24.ру

Банк работает на рынке финансовых услуг Московской области с 19 ноября 2002 г. За это время Банк зарекомендовал себя как устойчивое и надежное финансово-кредитное учреждение.

Имя служит точным отражением конкурентных преимуществ банка. 24 в названии отражает время обслуживания клиентов — 24 часа в сутки. Ру показывает, что название является адресом в сети Интернет. Имя Банка раскрывает его Миссию: Банк24.ру — круглосуточный банк для деловых людей. Создан для качественного предоставления фундаментальных банковских услуг.

Стратегия развития Банка — создание автоматизированного банка, осуществляющего круглосуточное обслуживание клиентов.

Место банка в современной экономике уникально: с одной стороны банк-это предприятие, с другой стороны деятельность этого предприятия специфична по сравнению с иными субъектами предпринимательства. Банковский бизнес выступает неотъемлемой частью как национальной, так и мировой экономической системы. Именно поэтому его деятельность теснейшим образом связана с общественными интересами. Реализуемый банками продукт должен отвечать потребностям, как частных лиц, так и субъектов бизнеса и нацелен на решение основной проблемы общественного развития – повышение жизненного уровня населения и обеспечение благоприятных условий развития национальной экономики.

В соответствии с выданными Банком России лицензиями, Банк может осуществлять следующие банковские операции:

1) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

2) размещение указанных в пункте 1 привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) выдача банковских гарантий;

8) осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Банк, помимо перечисленных банковских операций, вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

Банк вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации. Банку запрещается заниматься производственной, торговой и страховой деятельностью.

Правовое регулирование банковской деятельности регламентируется Конституцией РФ, Федеральными законами О банках и банковской деятельности, О Центральном банке РФ (Банке России), а также другими федеральными законами и нормативными актами Банка России.

Следует отметить, что каждый конкретный отдел изучает и действует в своей работе на основании различных законов, положений и инструкций в зависимости от специфики деятельности. Например, проходя практику в Отделе обслуживания частных клиентов, знакомишься со следующими нормативными актами: ФЗ О страховании вкладов физических лиц в банках РФ N177-ФЗ, положение N 39-П о порядке начисления % по вкладам, ФЗ О валютном регулировании и валютном контроле N173-ФЗ.

В расчетном центре банка специалисты по обслуживанию юридических лиц руководствуются Положением О безналичных расчетах в РФ N2-П. В целом отделы, которые занимаются работой с клиентами, опираются на Гражданский кодекс РФ, Налоговый кодекс РФ.

Отдел финансового мониторинга обязан отслеживать весь поток платежей, который проходит в течение операционного дня, отслеживать сомнительные операции, таким образом, данное подразделение банка действует на основании ФЗ О противодействии легализации доходов, полученных преступным путем и финансированию терроризма N115-ФЗ.

Валютный отдел работает в рамках ФЗ О валютном регулировании и валютном контроле N 173-ФЗ и т.д. Отделы взаимодействуют друг с другом в течение всего дня и некоторые отделы даже в ночное время, т.е. запросить какую-либо информацию о клиенте или каком-либо процессе можно достаточно быстро.

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте. Правила осуществления банковских операций, в том числе правила их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.

Банк действует на основании Устава, который принимается его участниками. Взаимоотношения банка с клиентами строятся на основе договоров. Банк и организация, вступая в договорные отношения, друг с другом, стремятся к осуществлению своих хозрасчетных интересов, эффективному сотрудничеству.

Банк является юридическим лицом, имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Банк может от своего имени заключать договоры, приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Ни одно юридическое лицо в РФ, за исключением получившего от Банка России лицензию на осуществление банковских операций, не может использовать в своем наименовании слова банк, кредитная организация или иным образом указывать на то, что данное юридическое лицо имеет право на осуществление банковских операций.

Управление банком осуществляется следующими органами:

· Совет директоров Банка;

· единоличный исполнительный орган - Председатель Правления Банка;

· коллегиальный исполнительный орган - Правление Банка.

Совет директоров осуществляет общее руководство деятельностью Банка, за исключением решения вопросов, отнесенных к компетенции Общего Собрания акционеров. К компетенции Совета директоров Банка относятся следующие вопросы:

1) определение приоритетных направлений деятельности Банка;

2) созыв годового и внеочередного Общих Собраний акционеров, за исключением случаев предусмотренных законодательством;

3) утверждение повестки дня Общего Собрания акционеров;

4) определение даты составления списка лиц, имеющих право на участие в Общем Собрании акционеров, и другие вопросы, отнесенные действующим законодательством к компетенции Совета директоров Банка и связанные с подготовкой и проведением Общего Собрания акционеров;

5) размещение Банком облигаций и иных эмиссионных ценных бумаг, кроме облигаций и иных эмиссионных ценных бумаг конвертируемых в акции;

6) определение цены (денежной оценки) имущества, цены размещения и выкупа ценных бумаг в случаях, установленных законодательством;

7) приобретение размещенных Банком акций, облигаций и иных ценных бумаг в случаях, предусмотренных действующим законодательством;

8) образование коллегиального исполнительного органа - Правления Банка и досрочное прекращение его полномочий, установление вознаграждения членам Правления Банка;

9) рекомендации по размеру выплачиваемых членам ревизионной комиссии Банка вознаграждений и компенсаций и определение размера оплаты услуг аудитора;

10) рекомендации по размеру дивидендов по акциям и порядку их выплаты;

11) использование резервного фонда и иных фондов Банка;

Руководство текущей деятельностью Банка осуществляется единоличным исполнительным органом - Председателем Правления и коллегиальным исполнительным органом Банка - Правлением.

В ходе изучения организационной структуры банка за 2009 г., было выявлено, что данные организационные структуры больше соответствуют механистической бюрократии.

Организационной структуре ОАО Банк24.ру присущи следующие характеристики механистической бюрократии: ключевой частью организации является техноструктура; чрезвычайно - формализованные процедуры в операционном ядре; крупные операционные подразделения; четкое разделение полномочий и высокая роль инструкции; координация работы опирается на стандартизацию; группирование по функциональному принципу; сравнительно высокая централизация власти при принятии решений.

Описание функций экономических служб банка.

Функции экономических служб банка направлены на поддержание внутреннего контроля в банке. Система внутреннего контроля банка представляет собой совокупность субъектов внутреннего контроля, объектов внутреннего контроля и направлений осуществления внутреннего контроля:

· Служба внутреннего контроля;

· Ревизионная комиссия;

· Менеджеры по финансовому мониторингу;

· Контролер профессионального участника рынка ценных бумаг;

· Ответственный сотрудник по правовым вопросам;

· Служба безопасности Банка;

· Главный бухгалтер Банка и его заместители;

· Руководители и главные бухгалтера (их заместители) филиалов Банка;

· Специальные комитеты и комиссии (Кредитный комитет, Комиссия по взысканию просроченной ссудной задолженности и др.), создаваемые на постоянной основе;

· Специальные комиссии, создаваемые на временной основе по распоряжению (приказу) Председателя Правления Банка для проведения инвентаризаций, ревизий, тематических проверок, служебных расследований и т.д.;

· Руководители структурных подразделений;

· Прочие сотрудники Банка.

1) Служба внутреннего контроля - полномочия по осуществлению внутреннего контроля в сфере деятельности Банка в соответствии внутренними документами Банка, должностными инструкциями сотрудников, планами работы службы внутреннего контроля на год, а также действующим законодательством Российской Федерации.

Служба внутреннего контроля действует под непосредственным контролем Совета директоров Банка. Руководитель службы внутреннего контроля подотчетен Совету директоров Банка, назначается и освобождается от занимаемой должности Советом директоров Банка по представлению Председателя Правления Банка.

Иные подразделения Банка не могут функционально подчиняться руководителю службы внутреннего контроля. Совмещение служащими службы внутреннего контроля (включая руководителя и его заместителей) своей деятельности с деятельностью в других подразделениях Банка невозможно.

2) Менеджеры по финансовому мониторингу - полномочия по осуществлению внутреннего контроля в сфере противодействия легализации (отмывания) доходов, полученных преступным путем, и финансированию терроризма в соответствии с Правилами внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, а также иные полномочия по осуществлению внутреннего контроля в соответствии с их должностными инструкциями, и действующим законодательством Российской Федерации.

3) Контролер профессионального участника рынка ценных бумаг - полномочия по осуществлению внутреннего контроля в сфере деятельности Банка, как профессионального участника рынка ценных бумаг, а также иные полномочия по осуществлению внутреннего контроля в соответствии с Инструкцией о внутреннем контроле Банка, как профессионального участника рынка ценных бумаг, и действующим законодательством Российской Федерации.

4) Юридическое управление - полномочия по осуществлению внутреннего контроля в сфере правового обеспечения эффективного функционирования Банка, его структурных подразделений, а также иные полномочия по осуществлению внутреннего контроля в соответствии с Положением о юридическом управлении, в соответствии с должностными инструкциями сотрудников юридического управления, и действующим законодательством Российской Федерации.

5) Служба безопасности Банка - полномочия по осуществлению внутреннего контроля в сфере соблюдения внутренних документов Банка, регламентирующих экономическую и физическую безопасность деятельности Банка, включая планы мероприятий на случаи нештатных ситуаций, а также в сфере защиты информации и сохранности материальных активов, иные полномочия по осуществлению внутреннего контроля в соответствии с Положением о службе безопасности, а также действующим законодательством Российской Федерации.

6) Главный бухгалтер Банка и его заместители - полномочия по осуществлению внутреннего контроля в сфере обеспечения достоверности, полноты, объективности учета и отчетности Банка (финансовой, бухгалтерской, статистической, налоговой и иной отчетности), представляемой внешним и внутренним пользователям, а также иные полномочия по осуществлению внутреннего контроля в соответствии их должностными инструкциями, внутренними документами Банка, а также действующим законодательством Российской Федерации.

7) Руководители и главные бухгалтеры (их заместители) филиалов Банка - полномочия по осуществлению внутреннего контроля в сфере деятельности филиалов, а также иные полномочия по осуществлению внутреннего контроля в соответствии их должностными инструкциями, положениями о филиалах Банка, внутренними документами Банка, а также действующим законодательством Российской Федерации.

8) Специальные комитеты и комиссии (Кредитный комитет, Комиссия по взысканию просроченной ссудной задолженности и др.), создаваемые на постоянной основе - полномочия по осуществлению внутреннего контроля в сфере деятельности указанных комитетов и комиссий, а также иные полномочия по осуществлению внутреннего контроля в соответствии с положениями (о комитетах), решениями Правления Банка, приказами Председателя Правления Банка, а также действующим законодательством Российской Федерации.

9) Специальные комиссии, создаваемые на временной основе по распоряжению (приказу) Председателя Правления Банка для проведения инвентаризаций, ревизий, тематических проверок, служебных расследований — полномочия по осуществлению внутреннего контроля в сфере деятельности указанных специальных комиссий, а также иные полномочия по осуществлению внутреннего контроля в соответствии указанными распоряжениями (приказами) Председателя Правления Банка, и действующим законодательством Российской Федерации.

10) Руководители структурных подразделений полномочия по осуществлению внутреннего контроля в сфере деятельности возглавляемых ими структурных подразделений, а также иные полномочия по осуществлению внутреннего контроля в соответствии с их должностными инструкциями, положениями о структурных подразделениях, внутренними документами Банка, а также действующим законодательством Российской Федерации.

11) Прочие сотрудники Банка, осуществляющие контрольные функции в соответствии с полномочиями, определенными их должностными инструкциями, а также внутренними документами Банка, и действующим законодательством Российской Федерации.

Кредитная организация обязана по требованию физического или юридического лица представить копию лицензии на осуществление банковских операций, копии иных выданных ей разрешений (лицензий), если необходимость получения указанных документов предусмотрена федеральными законами.

Банк24.ру — участник специальной государственной программы создания системы обязательного страхования банковских вкладов населения. Ее основная задача — защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории РФ. 24 февраля 2005 года Банк24.ру (ОАО) был включен в реестр банков-участников системы обязательного страхования вкладов под номером 716 и имеет Свидетельство о включении банка в реестр банков-участников системы обязательного страхования вкладов.

Банк имеет следующие лицензии:

1. Лицензия на эксплуатацию взрывоопасных производственных объектов.

2. Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности.

3. Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности.

4. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами.

5. Лицензия на право осуществлять деятельность по распространению шифровальных (криптографических) средств.

6. Лицензия на право осуществлять предоставление услуг в области шифрования информации.

7. Лицензия на право осуществлять деятельность по техническому обслуживанию шифровальных (криптографических) средств.

8. Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности.

9. Лицензии на осуществление банковских операций в рублях и иностранной валюте юридических и физических лиц.

Уникальным является опыт Банка24.ру в области создания и сертификации системы менеджмента качества: Банк24.ру реализует принцип денежной гарантии качества услуг — Money Back и является первым Российским финансово-кредитным учреждением, прошедшим сертификацию по международному стандарту качества ISO 9001:2000 В 2003 году Банк24.ру первым среди российских финансово-кредитных учреждений прошел сертификацию по международному стандарту качества ISO 9001:2000. В июле 2006, по итогам ресертификационного аудита, сертифицирующая компания BVС (Bureau Veritas Certification) рекомендовала Банк24.ру к продлению действия сертификата соответствия требованиям международного стандарта менеджмента качества на следующие 3 года. Кроме того, в Банке постоянно проходят надзорные аудиты, которые подтверждают, что система менеджмента качества Банка функционирует на стабильно высоком уровне.

Высокое качество финансовых услуг, которое обеспечивается системами ISO 9001:2000 и Money Back, подтверждено независимыми экспертами: в апреле 2007 года Банк24.ру стал победителем Фестиваля качества услуг кредитования физических лиц сразу в двух номинациях: Лучшая программа ипотечного кредитования и Лучшая программа потребительского кредитования.

Банк планирует продолжать свою деятельность в качестве кредитной организации. Основные задачи Банка на ближайшие годы:

1. Оптимизация всех аспектов деятельности Банка в условиях кризиса.

2. Повышение эффективности бизнеса.

3. Сохранение высокого качества кредитного портфеля.

4. Дальнейшая сегментация клиентской базы, предполагающая увеличение количества продуктов и услуг, направленных на определенные группы клиентов.

5. Концентрация усилий на укреплении конкурентных преимуществ Банка в области продаж массовых продуктов и стандартизированных услуг.

6. Дополнение потребительских свойств продуктов Банка целостной системой продаж, адекватным информационным и кадровым обеспечением.

7. Оптимизация сети продаж Банка в регионах России.

8. Обеспечение высокого качества предоставляемых клиентам услуг, соответствие внедренных банковских и информационных технологий международным стандартам.

11. Модернизация IT-обеспечения для эффективного решения задач, стоящих перед Банком.

12. Постоянное повышение профессионализма сотрудников и их способности вносить необходимый вклад в дальнейшее развитие Банка.

2.2. Анализ кредитного портфеля и кредитных рисков в ОАО Банк24.ру

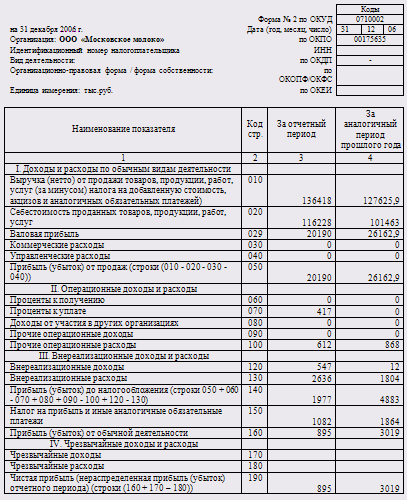

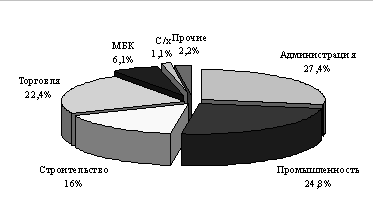

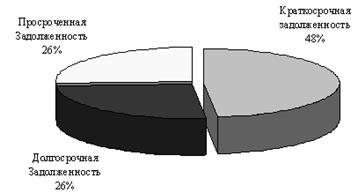

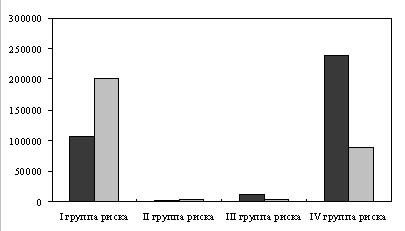

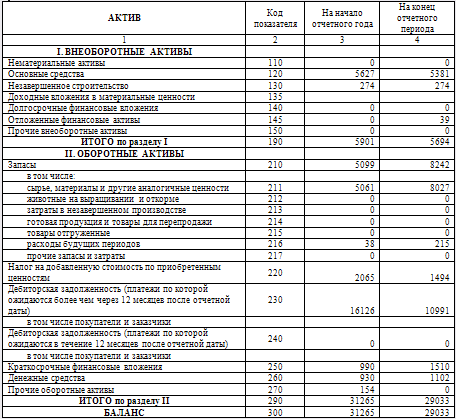

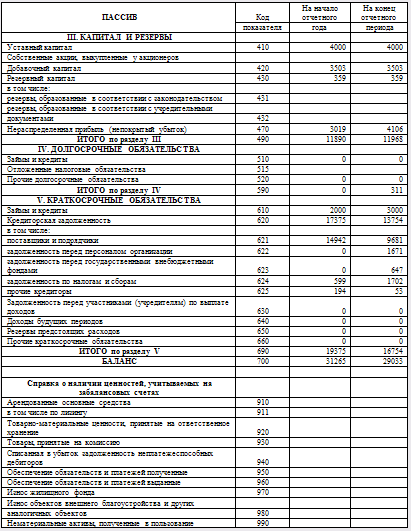

Для ОАО Банк24.ру структура кредитных вложений по отраслям экономики за рассматриваемый период 01.07.2009г. следующая (рис. 1 и 2):

Рис. 1. Структура кредитного портфеля по отраслям экономики на 01.07.09г.

Рис. 2. Структура кредитного портфеля по отраслям экономики на 01.07.09г.

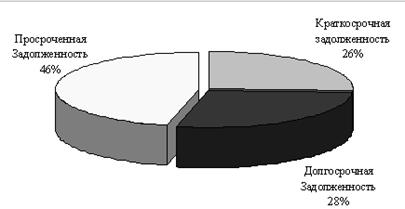

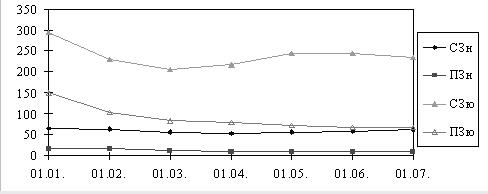

Структура кредитных вложений определяется расчетом удельного веса каждого вида ссуд в общем объеме кредитов. Динамика изменения общей ссудной задолженности за 2009 г. в ОАО Банк24.ру приведена на рис. 5.

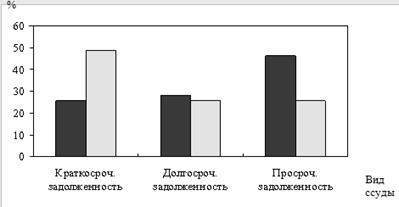

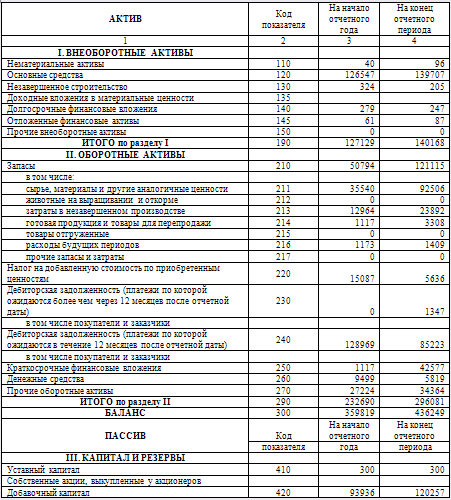

Таблица 1 Структура выданных кредитов в ОАО Банк24.ру

| Статья баланса | на 01.01.09г. (тыс.руб.) | Уд. вес в общ. сумме кредитов, % | на 01.07.09г. (тыс.руб.) | Уд. вес в общ. сумме кредитов, % |

| 1. Краткосрочная задолженность по кредитам (Кк) | 92165,0 | 25,69 | 143908,0 | 48,44 |

| 1.1 кредиты населению | 4`614,0 | 1,29 | 15`967,0 | 5,37 |

| 1.2. кредиты юр. лиц | 87`551,0 | 24,4 | 127`941,0 | 43,07 |

| 2. Долгосрочная задолженность по кредитам (Кд) | 100401,0 | 27,99 | 76756,0 | 25,84 |

| 2.1. кредиты населению | 44`692,0 | 12,46 | 36`598,0 | 12,32 |

| 2.2 кредиты юр. Лиц | 55`709,0 | 15,53 | 40`158,0 | 13,52 |

| 3. Просроченная задолженность (Кпр) | 166`147,0 | 46,32 | 76414,0 | 25,72 |

| 1.2.6.1. Просроченная задолженность по юр. лицам | 150`526,0 | 41,96 | 67`153,0 | 22,6 |

| 1.1.2.6.2. Просроченная задолженность по физ. .лицам | 15`621,0 | 4,36 | 9`261,0 | 3,12 |

| ИТОГО общий объем кредитов (Ко) | 358713,0 | 100 | 297078,0 | 100 |

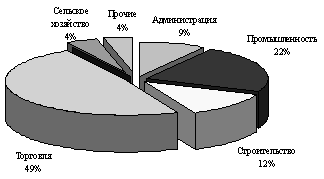

Рис. 3. Структура общей ссудной задолженности по срокам на 01.07.09 г. в ОАО Банк24.ру

Рис. 4. Структура общей ссудной задолженности по срокам на 01.07.09г.

Рис. 5. Динамика изменения общей ссудной задолженности по срокам в ОАО Банк24.ру за первое полугодие 2009 г.

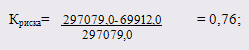

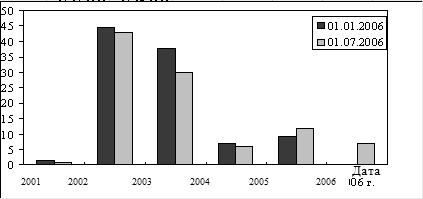

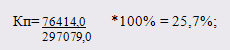

Из представленных рисунков (рис. 3,4,5) видно, что в ОАО Банк24.ру проводится политика на улучшение качества кредитного портфеля, так за анализируемый период просроченная задолженность заметно снизилась и ее удельный вес в общей сумме ссудной задолженности по состоянию на 01.01.09г. составил 25,7% против 46,3% по состоянию на 01.07.09г.

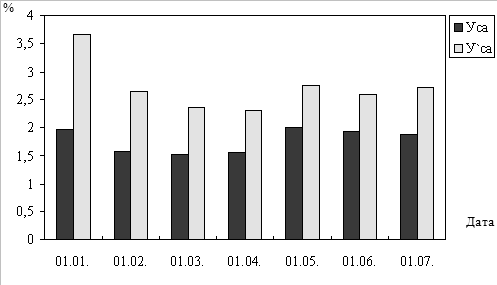

Динамика изменения удельный веса средних остатков ссудных активов, приносящих доход, в совокупных активах приведена в табл. 2.

Таблица 2 Динамика изменения удельный веса средних остатков ссудных активов, приносящих доход, в совокупных активах, %

| Отчетная дата | |||||||

| 01.01.09 | 01.02.09 | 01.03.09 | 01.04.09 | 01.05.09 | 01.07.09 | 01.07.09 | |

| Асс, тыс.руб. | 192,6 | 174,0 | 167,7 | 183,5 | 217,6 | 223,9 | 220,7 |

| А, тыс.руб. | 9`799,3 | 11`013,2 | 11`047,5 | 11`776,9 | 10`885,8 | 11`575,4 | 11`737,2 |

| Уса, % | 1,97 | 1,58 | 1,52 | 1,56 | 2,0 | 1,93 | 1,88 |

В ОАО Банк24.ру кроме срочной ссудной задолженности имеется и просроченная, которая классифицируется как активы не приносящие доход. Теперь проанализируем удельный вес средних остатков ссудных активов, приносящих доход в совокупных активах, условно считая, что просроченная задолженность отсутствует (остаток перенесен в срочную ссудную задолженность (табл. 3).