Кредитование малого предпринимательства в коммерческом банке

СОДЕРЖАНИЕ: Современное состояние экономики России, роль малого предпринимательства и проблемы кредитованной малого бизнеса. Цели кредитования и процентные ставки, способы погашения кредита. Разработка скоринга по микрокредитам, перспективы развития кредитования.НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«МОСКОВСКИЙ ИНСТИТУТ БАНКОВСКОГО ДЕЛА»

Выпускная квалификационная работа

на тему:

Кредитование малого предпринимательства в коммерческом банке

Студент Маковкина

Светлана Владимировна

Научный руководитель

Кандидат экономических наук

Рыдаев Александр Иванович

Москва 2009 г.

Введение

Актуальность выбранной темы вызвана вниманием к сектору экономического развития, такого как малое предпринимательство. В последние два года в российской политике и экономике наметились положительные тенденции, внушающие надежду на улучшение общей среды деятельности субъектов малого предпринимательства.

На данный момент малый бизнес в нашей стране является одной из важнейших частей рыночного хозяйства наряду со средним и крупным бизнесом. Малое предпринимательство способствует решению экономических, социальных, научно-технических проблем в секторах нашей экономике, наиболее быстро решает проблемы обеспечения занятости населения, расширению ассортимента и повышению качества товаров, работ, услуг. Малое предпринимательство придает экономике гибкость, мобильность, маневренность, чем способствует повышению уровня национального благосостояния, расширения налогооблагаемой базы региональных и местных бюджетов, смягчения остроты социально-экономических последствий рыночных реформ. Малое предпринимательство - не только существенная составляющая и массовая субъектная база цивилизованного рыночного хозяйства, неотъемлемый элемент присущего ему конкурентного механизма, но и максимально гибкая, эффективная и прозрачная в силу своих размеров форма хозяйствования. Этот предпринимательский уклад мобилизует финансовые и производственные ресурсы населения, он может выступить серьезным средством преодоления кризисных явлений в экономике и ее стабилизации. Государство стало уделять больше внимания решению проблем малого бизнеса, и последствие воздействия государства на процесс становления малого предпринимательства стало более ощутимым. Представители малого бизнеса со своей стороны стали с меньшим недоверием и скептицизмом относиться к действиям государственных органов и органов местного самоуправления в плане поддержки малого бизнеса. Все это предполагает, что малое предпринимательство представляет немалый интерес как предмет приложения кредитных ресурсов, а также как потребитель различных розничных услуг коммерческого банка.

Банковский сектор принимает активные действия в сфере кредитования малого бизнеса и является основным источником заёмных средств. Усиление позиций малого и среднего бизнеса в экономике регионов также имеет важное значение и для банковского сектора, для расширения сферы приложения капитала, бизнеса кредитных организаций (клиентской базы, кредитной активности), для диверсификации рисков и снижения зависимости банка от ограниченного круга крупных клиентов. Через малое предпринимательство осуществляется социальная реструктуризация общества, обеспечивающая подготовку населения для работы в рыночных условиях, снижение уровня безработицы и социальной напряжённости. В экономической жизни существенная роль малого предпринимательства сегодня определяется тем, что им практически заняты основные ниши в сфере потребительских услуг (бытовое обслуживание, оптовая торговля), где малый бизнес является доминирующим (свыше 70% объёма услуг и товарооборота). Значительна его роль в строительстве и розничной торговле. Одной из причин, затрудняющих доступ субъектов малого предпринимательства к финансовым ресурсам, является высокий уровень процентной ставки по банковским кредитам, который даже при создании системы государственных гарантий может быть непосилен отдельным категориям субъектов малого предпринимательства. Для этих предприятий может быть использован такой способ государственной поддержки, как субсидирование процентной ставки по получаемым ими банковским кредитам. При использовании этой схемы малое предприятие, получив кредит в коммерческом банке на рыночных условиях, имеет право на получение компенсации части процентной ставки за счёт средств бюджета или фонда поддержки малого предпринимательства. Сегодня особенно производственные отрасли малого предпринимательства и малая инновационная деятельность развиваются пока не в достаточной мере. Связано это с тем, что для развития таких предприятий необходимы долгосрочные и сравнительно недорогие кредитные ресурсы, поскольку большая часть субъектов малого бизнеса испытывают острую потребность в обновлении оборудования, приобретении новых и современных технологий. Поддержку малого предпринимательства в сфере финансово-кредитных отношений целесообразно направить, прежде всего, на разработку и совершенствование механизмов использования классической схемы, когда банковский кредит является одним из основных источников для старта и, особенно, для расширения и развития субъектов малого предпринимательства.

Задачами дипломной работы являются:

1) изучить состояние и развитие кредитования малого предпринимательства в России.

2) изучение роли и значения малого предпринимательства в рыночной экономике.

3) оценка кредитного портфеля

Объектом изучения данной работы является коммерческий банк «ВТБ – 24» ЗАО.

1. Современное состояние экономики России и роль малого предпринимательства

1.1 Экономика России и проблемы кредитованной системы в целом

Ситуация сложившаяся в последнее время на рынке малого предпринимательства по масштабам страны не очень перспективная. По оценке экспертов, вклад малого предпринимательства в ВВП России сегодня в два раза меньше, чем их доля в экономиках развитых стран.

По уровню кредитования этого бизнеса Россия находится на 148-м месте в мире, что указывает на средний рост развитие сектора в стране. Предпринимателю порой бывает проще получить потребительский кредит, чем оформить ссуду на юридическое лицо.

В помощь развитию и поддержке малого предпринимательства Президент РФ Дмитрий Медведев выступил с предложением рассмотреть и принять меры по решению проблем, в связи с облегчением доступа к необходимым ресурсам, в том числе и к финансовым. Также заработал и Федеральный закон О развитии малого и среднего предпринимательства в РФ. Минэкономразвития подготовило целую программу стимулирования развития малых и средних предприятий. Премьер Владимир Путин предложил сократить для малого бизнеса предоставление налоговой отчетности с четырех до одного раза в год.

Среди основных проблем, препятствующих развитию малого предпринимательства, особенно остро выделяется проблема финансирования. Отметим, что она является актуальной на протяжении всего жизненного цикла компании. Так, недостаток средств для создания компании отмечают около 45% владельцев малого бизнеса. Основным источником финансирования на данном этапе выступают личные сбережения (60%), а также средства друзей и знакомых (35%). Банковские займы доступны лишь 12%. По мере развития бизнеса потребность в денежных ресурсах еще больше возрастает: на нехватку средств обращают внимание уже 60% предпринимателей, чьи фирмы работают на рынке более года.

В настоящее время число потенциальных заемщиков - субъектов малого предпринимательства оценивается на уровне 2 млн клиентов, а объем спроса на кредитные ресурсы, по разным оценкам, колеблется в пределах 10 - 30 млрд долл. США. Несмотря на то, что кредитование малого бизнеса развивается ускоренными темпами (в 2003 - 2005 гг. темпы прироста составляли примерно 50%), банки удовлетворяют не более 20 - 30% потенциального спроса. В кредитных портфелях универсальных российских банков доля заемщиков, отнесенных к субъектам малого предпринимательства, колеблется в пределах 10 - 25%.

Согласно экспертным оценкам, кредитование малого предпринимательства в ближайшие годы станет одним из наиболее быстрорастущих сегментов рынка банковских услуг. Работа с малым бизнесом открывает для банков возможность существенно нарастить объемы активно-пассивных операций. Это особенно актуально для крупных банков, которые сталкиваются со снижением спроса на кредиты со стороны крупных корпоративных заемщиков, получивших возможность кредитоваться под более низкий процент на западных рынках капитала, а также для региональных кредитных организаций, которые испытывают все большую конкуренцию со стороны столичных банков, проводящих региональную экспансию.

Кредитование малого предпринимательства представляет для банков значительный интерес в силу высокой доходности этих операций (средние годовые ставки по рублевым кредитам - 20 - 25%, по валютным - 12 - 20%) и сравнительно небольших сроков оборачиваемости ссудного капитала (в среднем 1 - 2 года). По данным исследования Рабочего центра экономических реформ, свыше 90% коммерческих банков выразили заинтересованность в кредитовании малого бизнеса (таблица 1).

Таблица 1. Рейтинг банков по объему кредитов, выданных малому и среднему бизнесу в 2008 г.

| № | Банки | Объем кредитов, выданных МСБ, в 2007г., тыс.руб. | Прирост к 2006г. % | Место в рейтинге в 2006 г. | Изменение позиций |

| 1 | Сбербанк России | 1 022 975 855 | 16,25 | 1 | - |

| 2 | Банк Возрождение | 108 300 000 | 40,99 | 2 | - |

| 3 | ВТБ 24 | 40 421 675 | 105,46 | 3 | - |

| 4 | КМБ – Банк | 29 597 791 | 51,67 | 4 | - |

| 5 | АКИБАНК | 18 907 180 | 78,84 | 7 | 2 |

| 6 | УРАЛСИБ | 18 778 294 | 41,03 | 5 | -1 |

| 7 | Группа Центр - Инвест | 16 535 000 | 31,62 | 6 | -1 |

| 8 | Татфондбанк | 12656719 | - | - | - |

| 9 | МДМ - Банк | 11 059 544 | 53,10 | 8 | -1 |

| 10 | ЛОКО – Банк | 10 266 110 | 101,95 | 11 | 1 |

| 11 | УРСА Банк | 10 088 889 | 94,83 | 10 | -1 |

| 12 | РОСБАНК | 8 136 384 | 13,04 | 9 | -3 |

| 13 | Национальный Банк ТРАСТ | 7 775 430 | 210,23 | 13 | - |

| 14 | Запсибкомбанк | 6 637313 | - | - | - |

| 15 | КБ ХЛЫНОВ | 4 738 173 | 87,78 | 12 | -3 |

| 16 | ЮниКредит Банк | 3 993 669 | 84,63 | 14 | -2 |

| 17 | Абсолют-банк | 3 832 542 | 584,33 | 26 | 9 |

| 18 | Русь-Банк | 2 976 045 | 260,56 | 22 | 4 |

| 19 | ЧЕЛИНДБАНК | 2 647 475 | 24,49 | 16 | -3 |

| 20 | ГБ Нижний Новгород | 2 494 404 | 17,08 | 15 | -5 |

| 21 | НОМОС-БАНК | 2 335 803 | 537,41 | 28 | 7 |

| 22 | Альта – Банк | 2 131 198 | 110,65 | 20 | -2 |

| 23 | Региональный банк развития | 2 018 641 | 10,89 | 17 | -6 |

| 24 | С – банк | 1 903 857 | 87,20 | 19 | -5 |

| 25 | Альфа – Банк | 1839155 | - | - | - |

| 26 | Стройкредит | 1838215 | - | - | |

| 27 | Энергобанк | 1 767 558 | 127,72 | 23 | -4 |

| 28 | Пробизнесбанк | 1 715 623 | 165,43 | 24 | -4 |

| 29 | СОЮЗ | 1 705 305 | 52,42 | 18 | -11 |

| 30 | РБР | 1 684 210 | 275,15 | 27 | -3 |

| 31 | БАЛТИНВЕСТБАНК | 1 221 932 | 897,50 | 31 | - |

| 32 | ЭКСПОБАНК | 1153781 | - | - | - |

| 33 | Банк Санкт-Петербург | 1 040 283 | 291,91 | 29 | -4 |

| 34 | ООО ВСБ | 1 033 755 | 18,88 | 21 | -13 |

| 35 | Юниаструм Банк | 715046 | - | - | - |

| 36 | СЛАВИНВЕСТБАНК | 679 372 | 1723,96 | 33 | -3 |

| 37 | Меткомбанк | 659 500 | 283,43 | 30 | -7 |

| 38 | КУБ | 459 037 | -24,16 | 25 | -13 |

| 39 | Банк СЕВЕРНАЯ КАЗНА | 300 974 | 274,49 | 32 | -7 |

| 40 | БТА – Казань | 248235 | - | - | - |

Сегодня рынок кредитования малого предпринимательства характеризуется относительно невысокой степенью конкуренции, так как вплоть до последнего времени в России действовало ограниченное число банков, преимущественно региональных, специализирующихся в этой сфере деятельности. Большинство крупных российских банков готовятся к запуску программ массового кредитования МБ. Наибольшую активность проявляют Альфа-Банк, МДМ – Банк, Промышленно-строительный банк, Сбербанк, УРАЛСИБ и Внешторгбанк.

Жесткая конкуренция на рынке корпоративного кредитования и насыщение потребительскими кредитами заставляют банки искать свободные ниши. Темпы роста в этом сегменте ставят рекорд за рекордом. Например, в 2008 году портфель корпоративных кредитов в среднем увеличился на 49 %, объем ссуд, выданных физическим лицам, – на 57%, а кредиты малому и среднему бизнесу увеличились на 62% – до 54,1 миллиарда долларов.

При этом кредитование непосредственно малого бизнеса (к нему отнесены предприятия с объемом выручки до 5 миллионов долларов в год) выросло почти вдвое – до 21 миллиарда долларов. Минэкономразвития оценивает кредитные нужды малых предпринимателей в 25-30 миллиардов долларов. Сами же банкиры полагают, что потребность в кредитных ресурсах у малого бизнеса вчетверо превышает оглашенную МЭР сумму. Банки и в этом году прогнозируют двукратный рост этого сегмента рынка, объем которого может превысить 40 миллиардов долларов, а к 2010 году еще раз удвоиться.

Повышенный интерес к кредитованию малых и средних у банкиров объясняется просто: число крупных корпоративных клиентов ограниченно, и эта категория уже разобрана, как правило, государственными банками, в регионах такая же ситуация: большие предприятия обслуживают местные крупные банки. Конкуренция за большого клиента достигла своего апогея, и доходность в этом сегменте падает. В свою очередь, кредитование населения на поверку оказалось делом довольно рискованным. А малый бизнес обещает кредитным организациям неплохой доход. Договоренности о кредитовании малого бизнеса уже имеются со Сбербанком и ВТБ24 (объем выданных этим банком кредитов только в прошлом году увеличился в 2,4 раза). Свою программу кредитования небольших предприятий будет расширять и Внешэкономбанк.

Не отстают и частные кредитные учреждения. За последний год достаточное число банков, как федерального масштаба, так и региональных, объявили о запуске собственных программ кредитования; до прошлого года регионы в отличие от городов – миллионников были в определенном смысле ущемлены. Минувшей осенью многие крупные банки один за другим презентовали новые региональные программы: Уралсиб увеличил в прошлом году число малых клиентов почти в два раза – и сейчас их более 190 тысяч (97% всех корпоративных клиентов), а прирост кредитного портфеля по итогам прошлого года составил 53%.

Альфа-Банк заявил о намерении довести портфель кредитов до объемов, сопоставимых со ссудами физическим лицам. Балтинвестбанк и НОМОС-Банк обещают открыть дополнительные региональные офисы – именно регионы в прошлом году стали одним из основных источников роста всего рынка. Развитая сеть банковских филиалов обеспечивает банку высокую долю охвата возможных клиентов. Недаром тройка лидеров по количеству городов, где представлены программы кредитования малого бизнеса (банк Уралсиб, Росбанк и НБ ТРАСТ), присутствует и в первой пятерке банков по количеству предоставленных кредитов (таблица 2).

Таблица 2. Рейтинг банков по степени развитости филиальных сетей

| № | Банк | Количество филиалов и доп. офисов, где возможна выдача кредитов малому и среднему бизнесу в рамках специализированных программ, шт. | ||

| 2007 | 2008 | 2009 | ||

| 1 | УРАЛСИБ | 365 | 345 | - |

| 2 | Русь-Банк | 175 | 37 | 1 |

| 3 | РОСБАНК | 173 | 144 | - |

| 4 | Банк Возрождение | 169 | 148 | 138 |

| 5 | ВТБ 24 | 120 | 63 | 27 |

| 6 | НБ ТРАСТ | 115 | 49 | 0 |

| 7 | УРСА Банк | 113 | 78 | 41 |

| 8 | МДМ-Банк | 68 | 38 | 0 |

| 9 | КМБ-БАНК | 58 | 52 | 52 |

| 10 | Промсвязьбанк | 58 | 0 | 0 |

| 11 | Татфондбанк | 40 | 38 | 8 |

| 12 | Юниаструм | 38 | - | - |

| 13 | С-банк | 36 | 20 | 0 |

| 14 | НОМОС-БАНК | 34 | 26 | |

| 15 | Абсолют Банк | 31 | 8 | - |

| 16 | Запсибкомбанк | 31 | - | - |

| 17 | СОЮЗ | 29 | 29 | |

| 18 | ЧЕЛИНДБАНК | 29 | 29 | 29 |

| 19 | ЛОКО-Банк | 25 | 11 | 5 |

| 20 | ЭКСПОБАНК | 24 | - | - |

| 21 | Стройкредит | 23 | - | - |

| 22 | Пробизнесбанк | 20 | 7 | 5 |

| 23 | ЮниКредит Банк | 17 | - | - |

| 24 | РБР | 16 | - | - |

| 25 | Хлынов | 15 | 10 | 6 |

| 26 | Банк СЕВЕРНАЯ КАЗНА | 11 | 1 | 0 |

| 27 | БАЛТИНВЕСТБАНК | 10 | 1 | 0 |

| 28 | СЛАВИНВЕСТБАНК | 8 | 0 | 0 |

| 29 | АКИБАНК | 7 | 6 | 6 |

| 30 | Нижний Новгород | 7 | 4 | 3 |

| 31 | ВСБ | 6 | 4 | 0 |

| 32 | Альта-Банк | 5 | 5 | 5 |

| 33 | Альфа-Банк | 5 | 0 | 0 |

| 34 | БТА-Казань | 3 | 0 | 0 |

| 35 | КУБ | 3 | 3 | 3 |

| 36 | Региональный банк развития | 3 | - | - |

| 37 | Энергобанк | 3 | 2 | 1 |

| 38 | Банк Санкт-Петербург | 2 | - | - |

Банковские аналитики с оптимизмом оценивают новый кредитный рынок. Даже сейчас, в условиях кризиса, на рынке кредитования малого бизнеса можно отметить обострение конкуренции. Малым и средним предпринимателям нужны средства на развитие, и выигрывает тот, кто может предложить наиболее привлекательные условия без бюрократических проволочек. Увеличиваются суммы и сроки кредитования, уменьшаются процентные ставки. Если пять-шесть лет назад средняя ставка по кредитам для небольших предприятий была на уровне 30-36 % годовых, то сейчас средняя ставка находится на уровне 18-22 % в зависимости от суммы кредита. Правда, это в среднем на 5 % выше, чем ставки по корпоративным кредитам, но для небольших компаний это не критично. Для них важна оперативность принятия решения о предоставлении кредита. Изменились и сами кредитные программы. Еще в 2006 году они были типовыми для всех банков и отличались лишь максимальными сроками, суммами и ставками, в прошлом году банки начали предлагать новые продукты, ориентированные на потребности заемщика и требования рынка.

Многим банкам сложно было представить, что можно выдать кредит предприятию без залога, теперь это обычное предложение, пользующееся в регионах повышенным спросом. Наличие залога не является основным условием выдачи кредита, поскольку банки нацелены на развитие компании, а не на то, чтобы выдать кредит и потом реализовывать залог.

В рамках исследования банки выделили факторы, препятствующие развитию кредитования малого и среднего бизнеса (таблица 3), такие как непрозрачность заемщика, отсутствие залогового обеспечения, неразвитость законодательства и программ господдержки, мешающие органическому росту, вынесены в первые строчки списка.

Таблица 3. Разнообразия залогового обеспечения все еще недостаточно

| Место | Фактор |

| 1 | Непрозрачность заемщиков |

| 2 | Отсутствие залогового обеспечения |

| 3 | Плохое качество залогового обеспечения |

| 4 | Неразвитость субсидирования кредитов в рамках госпрограмм |

| 5 | Неразвитость законодательства |

| 6 | Недостаточность развития филиальных сетей банков |

| 7 | Отсутствие у малого бизнеса понимания сути банковских продуктов |

| 8 | Недостаточность наработанного банками опыта |

| 9 | Нехватка квалифицированных кадров |

| 10 | Высокие процентные ставки по кредитам |

Все эти факторы, с одной стороны, характерны для любого рынка кредитования, находящегося на начальном этапе развития. С другой стороны, их можно беспрепятственно смягчить, позволив рынку расти быстрее, и улучшить условия функционирования как для банков, так и для малых предпринимателей. Для того чтобы понять, где лежит ключ к разгадке этой проблемы, обратимся к причинам, сдерживающим развитие кредитования МСБ, и рассмотрим их более подробно.

· Проблема непрозрачности предприятий малого и среднего бизнеса для банков имеет два измерения. С одной стороны, непрозрачность заемщиков выражается в том, что отчетность (как бухгалтерская, так и управленческая) не отражает реального содержания экономической деятельности малого предприятия. Это связано не только с качеством составления отчетности (на которое жалуются многие банки), но и с тем, что предприятия зачастую функционируют в рамках упрощенной системы налогообложения, предполагающей ведение отчетности в редуцированной форме. Понимание бизнеса, способность со слов клиента составить баланс и рассчитать финансовые потоки – важное технологическое и конкурентное преимущество для всех банков, работающих в сегменте МСБ.

· С другой стороны, проблема непрозрачности связана и с высокой долей «серого» бизнеса малых предприятий. В совокупности два этих фактора приводят к тому, что произвести оценку рисков, связанных с кредитованием МСБ, для банков очень затруднительно. Чем менее точной является оценка рисков, тем выше неопределенность, которая закладывается и в уровень процентной ставки, под которую малые предприятия получают кредиты. Что, естественно, снижает привлекательность банковского финансирования для самих предпринимателей.

· Прежде всего, банк смотрит на финансовое положение клиента – главное, чтобы у потенциального заемщика был стабильный и приносящий доход бизнес. Иногда предприятия умышленно скрывают полную информацию, например, имеющиеся долги. При этом в первую очередь проигрывает бизнес клиента, поскольку, скрывая обязательства, он вынужден будет очень сильно увеличить долговую нагрузку, что не лучшим образом скажется на финансовых показателях предприятия. Бывают и такие ситуации, когда у бизнеса нет перспектив для развития. В этих случаях выдача кредита становится слишком рискованной, и многие банки, как правило, на это не идут.

· По оценке проблемы низкой залоговой базы, которой обладают предприятия малого и среднего бизнеса более 75% всех кредитов, выдаваемых в рамках специализированных программ, – это кредиты с полным обеспечением, в качестве которого принимается недвижимость и оборудование.

Банкам неминуемо придется решать проблему недостатка залогов, ведь она является серьезным препятствием для роста объемов кредитования МСБ. С одной стороны, консервативные требования по предоставлению обеспечения «отрезают» от банков достаточно широкий круг клиентов, в том числе и стартапы, традиционно предъявляющие высокий спрос на кредитное финансирование. С другой стороны, полное залоговое обеспечение – это лишь дополнительная страховка. В любом случае несовершенство залогового законодательства и недостаточный опыт работы с залогами делают процедуру истребования и реализации заложенного имущества достаточно трудоемкой для самих банков.

Альтернативой залоговому обеспечению могло бы стать и предоставление государственных гарантий по кредитам малому и среднему бизнесу.

· Фактор недостаточной поддержки с помощью субсидий, выделенных банками, на самом деле можно трактовать гораздо шире – как фактор недостаточной государственной поддержки малого бизнеса в целом.

В основном проблемы государственной поддержки в том виде, в каком они фигурировали в течение последних лет, остались на прежнем уровне. Субсидированием кредитных ставок и поручительством через специальные государственные фонды по – прежнему могут воспользоваться далеко не все банки. Программы развития кредитования малого бизнеса, озвученные крупными госбанками, имеют достаточно туманную перспективу. Проблема с взаимодействием с государственными органами по поводу залогового обеспечения, в частности при залоге недвижимости, также сохраняется.

В международной практике существует две основных модели выстраивания господдержки малого бизнеса – американская (прямая поддержка малых предприятий и предоставление субсидий) и германская (создание двухуровневой системы рефинансирования).

Элементы первой модели присутствуют в России как на федеральном уровне, так и на уровне регионов, однако пока они развиты в недостаточной степени. Вместе с тем даже недостаток средств в федеральном и региональном бюджете не может препятствовать оказанию помощи малому бизнесу, ведь можно снизить административные издержки и коррупционное давление, которому подвергаются малые предприятия. По данным исследования «ОПОРЫ России», сегодня предприниматели в среднем тратят около 9,6% среднемесячной выручки на разного рода незаконные выплаты чиновникам. Первоочередная задача властей, прежде всего региональных, – остановить эти процессы.

Некоторые черты двухуровневой системы рефинансирования кредитов, выдаваемых малому бизнесу, также присутствуют, однако само рефинансирование развивается медленнее, чем ожидалось. Государственная корпорация «Банк Развития и Внешнеэкономической деятельности (Внешэкономбанк)», согласно принятому Меморандуму о финансовой политике, в качестве одного из главных направлений своей деятельности выделяет «участие в реализации проектов, направленных на развитие малого и среднего предпринимательства, посредством кредитования кредитных организаций и юридических лиц, осуществляющих поддержку малого и среднего предпринимательства».

Однако пока механизм только создается, ВЭБ занимается и другими проектами, а в качестве рефинансирующих организаций при необходимости выступают банки – лидеры, обладающие большим опытом и осуществляющие зачастую даже не рефинансирование, а покупку портфелей у более мелких банков.

· Многие банки только начали работать в сегменте кредитования малого и среднего бизнеса. Соответственно, они компенсируют недостаток опыта и технологий более консервативным подходом к оценке рисков и более высокими процентными ставками.

Скоринговые модели при выдаче кредитов в большинстве банков пока не используются. Решения о выдаче кредитов принимаются, как правило, на кредитных комитетах, что, опять же, означает и более высокие операционные издержки. В том числе и по этой причине, несмотря на то что уровень просроченной задолженности в сегменте крайне низок (в целом по рынку он не превышает 2%), ставки по кредитам, как правило, достаточно высоки.

В свою очередь у предпринимателей накопились претензии к банкам – риски из-за бумажной волокиты: при оформлении кредита необходимо найти поручителя, за свои собственные деньги застраховать помещение, взять справку из БТИ, которая действует только определенное время, а также подготовить другие документы. Все это выливается по самым скромным оценкам более чем в 100 000 рублей. А если в итоге будет отказ в кредите? Малому предприятию нужно немного денег, но быстро, а получение кредита в крупных банках занимает очень много времени и сил на оформление.

Средние и небольшие банки более расторопны, но у них, как правило, не хватает ресурсов и ликвидности. Особенно это проявилось в 2009 году в связи с кризисом ликвидности. Впервые за несколько лет кредитные ставки выросли, причем сразу на 3-4 %. Кроме того, мало кто из банков работает с микрофинансовыми компаниями и кредитными кооперативами, которые, в свою очередь, выдают ссуды предпринимателям.

Претензий бизнесменов и финансистов по отношению друг к другу накопилось примерно одинаковое количество. Малый бизнес тоже с опаской смотрит на банки. По данным исследования Ассоциации региональных банков России, подавляющее большинство москвичей (92 %) при открытии своего дела предпочли бы воспользоваться либо собственными накоплениями, либо занять у знакомых. Только половина нуждающихся в инвестициях жителей столицы в принципе рассматривает банковские ссуды как способ привлечения средств для развития бизнеса. Недоверие к банковским услугам вызывают:

– наличие скрытых платежей за пользование кредитом (так ответили 54 % опрошенных);

– короткие сроки погашения (38,2 %);

– необходимость предоставления имущества в залог (34,8 %);

– недостаточное число банков, предлагающих ссуды малому бизнесу (30 %).

В результате только 5,5 % взрослого населения столицы принимает активное участие в развитии малого бизнеса, в то время как за рубежом эта цифра в несколько раз больше.

Помимо доступных кредитов малый бизнес нуждается в масштабной господдержке: финансовой, правовой, консультационной, да и просто моральной. В целом предприниматели позитивно оценивают свое текущее положение, но испытывают пессимизм в отношении перспектив развития предприятий, причем, чем меньше масштабы бизнеса опрашиваемых, тем выше уровень их пессимизма. Как следствие – низкая инвестиционная активность, отказ от долгосрочных проектов, отказ от расширения бизнеса, а значит, упущенная выгода для всей экономики страны. В России доля малого бизнеса в национальной экономике до сих пор не превышает 20-25 %, в то время как во всех экономически развитых странах она составляет не менее 40-50 %.

В общем и целом, ситуация складывается так: с одной стороны, государство вроде бы ратует за развитие малого и среднего бизнеса, но банки не готовы в одиночестве нести все риски и ответственность. Банкиры ждут от государства участия в финансировании в проектах, которые считаются наиболее рискованными для кредиторов. Должна быть разработана и система мер по поддержке предпринимателей, в частности есть идея создания отдельного государственного органа, куда бы бизнесмен мог обратиться в случае произвола чиновников или проблем с криминальными структурами. Если малый бизнес получит столь всеобъемлющую поддержку и на проект будет грамотно реализован, то он станет не дотационным, а коммерчески успешным и окупится буквально за несколько лет.

1.2 Роль малого предпринимательства на современном этапе

Несмотря на активизацию банков в сегменте малого бизнеса, конкуренция между ними по-прежнему ведется в основном за клиентов из традиционных отраслей и регионов. Наиболее охотно банки кредитуют бизнес, занимающийся торговлей. На его долю в 2006 году пришлось более 60% всех кредитов, выданных малому бизнесу. Торговые компании продолжают оставаться самым динамичным сектором нашей экономики и за счет быстрой оборачиваемости своих средств могут себе позволить взять кредит в банке даже под высокий процент.

На обрабатывающие производства пришлось всего чуть более 10%. При этом почти четверть компаний из данной сферы - это производители пищевых продуктов, около 18% занимаются металлургическим производством и производством готовых металлических изделий и ещё одна четверть компаний занимается прочим производством, т.е. производством мебели, ювелирных изделий, спортивных товаров, игрушек, аттракционов, пишущих принадлежностей, переработкой отходов и др.

Более четверти всех кредитов, выданных малым предприятиям, приходится на Москву, по 20% - на Южный и Уральский федеральные округа. Распределение кредитов, выданных малым предпринимателям, по регионам примерно совпадает с территориальным распределением самих малых предприятий по стране. Более половины малых предприятий расположены в Центральном и Приволжском федеральных округах. Более 50% предприятий малого бизнеса из числа получивших кредит также располагаются в этих двух федеральных округах.

Более активному и диверсифицированному развитию кредитования малого бизнеса препятствует целый ряд факторов.

1.3 Сроки кредитов

В срочном разрезе мы можем увидеть достаточно любопытную картину: в портфелях банков первой десятки преобладают краткосрочные (до 12 месяцев) кредиты, в то время как остальные уже интенсивно работают в сегменте кредитов сроком от 1 до 3 лет. По всей видимости, именно здесь лидеры смогут найти часть необходимого им ресурса роста, хотя удлинение кредитов и будет неотъемлемо связано для них с увеличением кредитных рисков.

1.4 Цели кредитования и процентные ставки

Основная часть (54%) выданных малому бизнесу кредитов идет на пополнение оборотных средств, что полностью соответствует отраслевой структуре кредитования малого и среднего бизнеса, где доминирует торговля. Следующие по распространенности целевые кредиты – приобретение и модернизация оборудования (порядка 13%). Замыкают тройку лидеров овердрафтные кредиты, на которые приходится около 11% объема выданных кредитов МСБ.

Ставки кредитования зависят от целой совокупности факторов, в том числе и от целей кредитов. Какую-либо общую тенденцию здесь выявить сложно: сами банки отмечают, что сегодня конкуренция в сегменте МСБ идет прежде всего не за счет ставок, а за счет качества сервиса.

В среднем стоимость кредитов для малых предприятий на 2-3% выше стоимости кредитов для крупных корпоративных клиентов. Среди факторов, определяющих эти различия, можно выделить и низкий уровень конкуренции между банками, и относительно высокие операционные издержки на выдачу кредитов малому бизнесу.

Дороже всего малому и среднему бизнесу обходятся кредиты на пополнение оборотных средств, дешевле всего – на приобретение и модернизацию оборудования (сказывается конкуренция банков и лизинговых компаний). В течение нескольких ближайших лет мы ожидаем общего снижения стоимости привлечения малым и средним бизнесом кредитных ресурсов.

Способы погашения кредита

Банки начинают проявлять все большую гибкость в подходе к графику платежей. Более 90% принявших участие в анкетировании заявили о возможности предоставления заемщикам индивидуального графика выплат. Тем не менее основным графиком выплат остается ежемесячное погашение как наиболее простое в рамках управления кредитным портфелем (он позволяет оперативно отслеживать негативные тенденции в финансовом состоянии заемщика).

1.5 Перспективы развития банковского кредитования малого бизнеса

Дальнейшие сценарии развития кредитования МСБ в значительной степени будут определяться государственной стратегией в этой сфере. В начале 2008 г. активные дискуссии по проблемам малого и среднего предпринимательства возобновились на уровне правительства и МЭРТа. В них уделяется значительное внимание вопросам предоставления залогов и кредитования старт-апов. Cегодня у малого бизнеса практически нет возможностей по привлечению средств в период создания предприятия, эту проблему предполагается решить за счет создания инфраструктуры поддержки малого предпринимательства – гарантийных и специализированных фондов.

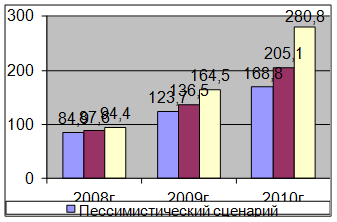

Если заявления по поддержке сегмента не будут носить декларативный характер, то банковское кредитование МСБ может демонстрировать достаточно высокие темпы роста на протяжении ближайших 3-5 лет. Мы выделяем три возможных варианта развития рынка, напрямую связанных с активностью государства в развитии малого и среднего бизнеса (рисунок 1).

Рисунок 1. Темпы роста портфеля кредитов МСБ могут постепенно замедляться, а могут сохраняться на высоком уровне

Пессимистичный вариант предполагает, что государство примет пассивную стратегию поддержки сегмента, фактически сохранив status quo в области стимулирования малых предприятий. В этом случае ограничения, связанные с развитием рынка, будут сниматься по мере его естественного «созревания». Банки найдут способ решить проблему с залогами, наработают опыт, конкуренция будет стимулировать снижение процентных ставок, а сами малые предприятия перестанут относиться к кредитованию как к финансовой экзотике. Согласно этому сценарию темпы роста портфелей будут постепенно замедляться. В этом случае к 2010 г. накопленный объем кредитов МСБ составит, по нашим прогнозам, порядка 168 млрд долл.

Реалистичный вариант связан с некоторым расширением государственной поддержки сектора, постепенным развитием механизмов субсидирования и рефинансирования кредитов, а также решением наиболее острых законодательных проблем (в первую очередь в области залогового законодательства и коррупционного давления на малый бизнес). В этом случае мы предполагаем более плавное замедление темпов роста сегмента с достижением величины совокупного портфеля в 205 млрд долл. к 2010 г.

Оптимистичный вариант предполагает, что усилия государственных органов будут системными, а поддержка – эффективной. Развитие кредитования малого и среднего бизнеса будет поддерживаться не только постепенным переходом сегмента в стадию зрелости, но и активной государственной политикой. Тогда, по нашим прогнозам, темпы роста совокупного портфеля в течение ближайших лет могут даже увеличиться, а к 2010 г. в активах банков порядка 280 млрд долл. будут приходиться на кредиты МСБ. Определяющий выбор между этими сценариями предстоит сделать государству.

1.5.1 Лизинговые услуги малому бизнесу

Конкуренция на рынке лизинга усиливается. В то же время в зависимости от размеров бизнеса характер конкуренции отличается диаметрально. За крупного клиента с хорошей кредитной историей и финансовыми показателями идет борьба между лизинговыми компаниями. С другой стороны, в сегменте малых компаний, а также компаний среднего размера со скромным финансовым положением наблюдается превышение спроса на лизинговое финансирование над его предложением в несколько раз. То есть лизинг для малого бизнеса все еще остается наиболее приемлемым из немногих возможных вариантов обновления и расширения основных средств.

В 2007 г. объем нового бизнеса лизинговых компаний, приходящийся на предприятия малого бизнеса (объем рынка), по нашим оценкам, составил около 8,5 млрд долл. По сравнению с предыдущим годом данный показатель вырос на 90%. Из 160 компаний, принявших участие в исследовании рынка по итогам 2007 г., более 120 компаний работали в том числе с предприятиями малого бизнеса.

Значительное повышение спроса на лизинг со стороны малого и среднего бизнеса отмечают и сами участники рынка. По словам Альфии Гарифуллиной, генерального директора ОАО «Лизинговая компания «КамАЗ», «заинтересованность в лизинге у малого бизнеса заметно растет, это мы особенно ощутили в первом полугодии 2007 года. Это явное свидетельство усилий лизинговых компаний в привлечении внимания этой целевой аудитории, очень хороший пример взаимной заинтересованности в движении навстречу друг другу финансовых структур и бизнеса. Мы с удовольствием отмечаем и говорим обратившимся малым предприятиям, что более 95% компаний, подавших заявки на лизинг из этого сегмента, получают наше положительное решение о финансировании».

Договора лизинга с малым бизнесом составляют 43,5% в общем количестве сделок, однако по сумме оформленных сделок доля лизинга для малого бизнеса в два раза меньше – 23%.Основная масса сделок на рынке заключается на срок от одного года до трех лет. По сравнению с 2006 г. доля таких сделок увеличилась на 3% (рисунок 2).

Рисунок 2. Доля сделок, заключенных на определенный срок, в общем объеме сделок в 2007 г., %

|

Удлинение сроков сделок обусловлено тем, что в существующей ситуации быстрого роста рынка постепенно снижается наблюдавшееся ранее нежелание лизинговых компаний и малого бизнеса заключать сделки на длительные сроки. Кроме того, сроки договоров обусловлены и спецификой оборудования, которое берет в лизинг малый бизнес. В основном это легковой и грузовой автотранспорт, а также складское оборудование и погрузчики, оборудование для пищевой промышленности, торговое и полиграфическое оборудования, а также машиностроительная и дорожно-строительная техника.

1.5.2 Факторинговые услуги малому бизнесу

Факторинг наиболее востребован в тех сегментах рынка, где присутствует заметная конкуренция между продавцами, и где возможно предоставление поставщиками товаров и услуг на условиях отсрочки платежа. Это целевой инструмент, направленный на финансирование оборотных средств, что при определенных усилиях со стороны поставщика способствует росту его продаж. Но, помимо этого, факторинг предусматривает предоставление услуг по управлению дебиторской задолженностью, ее страхованию и сбору. У многих небольших компаний, не обладающих собственной инфраструктурой и навыками торгового кредитования, предоставление отсрочки может вызвать возникновение существенных кассовых разрывов, сложностей при сборе дебиторской задолженности.

В этой связи факторинг в большей степени актуален именно для небольших предприятий, не претендующих на монопольное положение на рынке, но желающих развиваться быстрее конкурентов за счет предоставления своим клиентам более гибких условий оплаты, при этом не увеличивая собственные риски и не создавая у себя дефицита оборотных средств, что особенно важно в условиях недостатка ликвидности у многих компаний.

Тем не менее на сегодня основной объем оборота российских Факторов делают крупные компании: в 2007 г. крупные предприятия составили 10% от общего числа обслуженных компаний и передали Факторам почти 50% от общего объема уступленных в 2007 г. денежных требований. При этом по сравнению с результатами 2006 г. доля клиентов крупного бизнеса как по числу компаний, так и по обороту в 2007 г. увеличилась. Однако сегмент крупного бизнеса в скором времени достигнет некоторого насыщения, после чего Факторы вынуждены будут определиться – либо конкурировать в сегменте премиум-клиентов, либо уходить в сегмент менее крупных компаний, где конкуренция ни по качеству обслуживания, ни по цене пока практически не ощущается, но там требуются гораздо более серьезные усилия для продвижения факторинга как малоизвестной пока среднестатистическому менеджеру небольшой российской компании услуги.

Доля малых предприятий в обороте Факторов пока стабильно составляет 14,4%, при этом доля малого бизнеса по числу клиентов в общем количестве обслуженных компаний в 2007 г. снизилась, составив 43,2% (в 2006 г. – 52%). Таким образом, даже более медленное по сравнению с другими сегментами освоение малыми компаниями услуги факторинга компенсируется быстрым ростом подпитываемого факторинговым финансированием оборота таких компаний. Это наглядно демонстрирует восприимчивость малого бизнеса к такому инструменту, как факторинг.

Несмотря на то что доля средних компаний по количеству обслуженных клиентов в 2007 г. возросла до 46,7% (в 2006 г. – 41,4%), объем задолженности, уступаемой Факторам данной категорией клиентов, составил всего 36,4% (в 2006 г. – 41,5%). Такая ситуация, вероятно, объясняется тем, что многие компании-клиенты, которые в 2006 г. были отнесены Факторами к малым предприятиям, в 2007 г. согласно принятым у Фактора критериям уже перешли в среднюю размерную категорию.

Но поскольку разброс по критериям включения компаний в средний размерный класс довольно существенный (по стандартной классификации сюда попадают все компании с годовой выручкой от 150 млн до 1 млрд руб.), то эти выросшие из малых компании оказались у нижней границы отсечения и давали оборот, заметно меньший, чем те компании, которые формировали средний размерный класс клиентов Факторов в 2006 г. (рисунок 3).

Рисунок 3. Доля предприятий малого и среднего бизнеса в объеме факторинговых сделок и в количестве клиентов пока стабильна

Сегодня основная часть сделок заключается российскими Факторами на условиях регресса, то есть если дебитор клиента не заплатит по истечении срока отсрочки платежа и предоставленного Фактором льготного периода, то Фактор имеет право предъявить регрессное требование об оплате профинансированных средств и положенного вознаграждения поставщику. Сделки с регрессом преобладают именно из-за того, что основной объем дебиторской задолженности уступают Факторам крупные клиенты, для которых нет резона страховать свою задолженность, потому что их дебиторы – это в основном такие же крупные и надежные компании, которые, возможно, и с запозданием, но непременно заплатят по обязательствам. Для небольших компаний с менее крупными и менее надежными дебиторами, которых вдобавок сложно оценивать и контролировать без соответствующего опыта и инфраструктуры, безрегрессный факторинг может быть очень полезен.

Вот почему с увеличением доли малых и средних клиентов в обороте Факторов структура факторинговых сделок также будет меняться в сторону более комплексных с точки зрения включаемых в них опций. Отработав свои процедуры и механизмы на менее рискованном сегменте крупных клиентов, Факторы постепенно переходят к освоению своего основного целевого сегмента – малых и средних предприятий.

2. Анализ деятельности «ВТБ 24» ЗАО

2.1 История создания

В 2005 г. в рамках концепции развития Группы ВТБ было начато выделение розничного бизнеса в отдельную, самостоятельную структуру. 1 августа 2005 г. в составе Группы приступил к работе дочерний банк ОАО Внешторгбанк — ЗАО Внешторгбанк Розничные услуги (далее — Внешторгбанк 24), специализирующийся на работе с физическими лицами и предприятиями малого бизнеса. Перед банком была поставлена задача занять к 2010 г. по различным сегментам от 8 до 10% рынка ритейла в России. Создание специализированного розничного банка, а не просто специального подразделения, позволило сконцентрировать усилия на работе с частными лицами и малым бизнесом, создать структуру, отвечающую требованиям клиентов и оперативно реагировать на их запросы. Внешторгбанк 24 начал предоставлять полный спектр розничных банковских продуктов и услуг: выпуск банковских карт, потребительское и ипотечное кредитование, услуги дистанционного управления счетами, срочные вклады, аренда сейфовых ячеек, денежные переводы. Часть услуг изначально стала предоставляться клиентам Внешторгбанка 24 в круглосуточном режиме, для чего использовались современные телекоммуникационные технологии. В течение первого года работы была практически завершена миграция розничного бизнеса Внешторгбанка во Внешторгбанк 24.

В рамках миграции розничным клиентам был предоставлен максимум удобств. Для этого был разработан специализированный формат дополнительных офисов — «два банка на одной территории», создававшихся на базе подразделений Внешторгбанка. В течение первого года работы банк успешно решил три главные задачи, поставленные перед ним акционерами: создание и запуск новых розничных продуктов, расширение сети и объемов продаж, увеличение капитализации и, как следствие, вошел в число лидеров рынка розничных финансовых услуг. Первыми розничными продуктами, предложенными Внешторгбанком 24, были автокредитование и экспресс-автокредитование. С 1 августа 2005 г. в банке начала действовать новая линейка срочных вкладов, в апреле 2006 г. она была радикально модернизирована. Внешторгбанк 24 зарекомендовал себя крупным игроком на рынке ипотечного кредитования. Постепенно программа ипотечного кредитования модернизировалась: был отменен первоначальный взнос по некоторым ипотечным кредитам, значительно увеличен срок кредитования. Кроме того, банк начал рефинансировать ранее выданные ипотечные кредиты, а также предоставлять нецелевые кредиты под залог имеющегося жилья. Большой популярностью у клиентов пользовались потребительские кредиты Внешторгбанка 24, а также кредитные карты. В течение первого года работы было реализовано объединение банкоматных сетей Внешторгбанка 24, Внешторгбанка и ОАО Промышленно-строительный банк. Кроме того, банк стал лидером на рынке кредитования малого бизнеса. Реализуя специализированную программу кредитования малого бизнеса, Внешторгбанк 24 в течение первого года работы улучшил условия получения кредитов для предпринимателей. В 20 регионах России банк приступил к сотрудничеству с местными администрациями в рамках региональных национальных проектов по поддержке малого предпринимательства. В первый год работы

Внешторгбанком 24 были проведены две дополнительные эмиссии акций, в ходе которых уставный капитал банка был увеличен более чем в три раза. 24 октября 2006 г. началась смена бренда Внешторгбанка 24 на ВТБ 24. Ребрендинг явился частью общего процесса перехода на новый бренд всех банков, входящих в международную финансовую Группу ВТБ. Для клиентов ребрендинг означает возможность получения профессионального финансового сервиса по всему миру, улучшение качества обслуживания. 2007 год стал годом стремительного роста объемов бизнеса ВТБ 24, расширения сети офисов по всей стране, создания новых форматов и моделей продаж банковских продуктов. На сегодняшний день ВТБ 24 — второй по величине ритейловый банк в России. Сеть банка формируют 328 филиалов и дополнительных офисов. ВТБ 24 предлагает клиентам широкий спектр банковских продуктов, принятых в мировой финансовой практике. В 2007 г. число клиентов банка достигло 1,5 млн. В области ипотечного кредитования ВТБ 24 занимает одну из лидирующих позиций, по состоянию на 01.01.2008 г. группе ВТБ удалось достичь 11,7% доли российского рынка ипотеки, при этом в Московском регионе Группа ВТБ является безусловным лидером, занимая почти 23% рынка. Основным акционером ВТБ 24 является ОАО Банк ВТБ (далее — ВТБ) — 98,19% акций. По состоянию на 01.01.2008 г. уставный капитал ВТБ 24 составляет 30,0 млрд руб., собственные средства — 46,1 млрд руб.

По итогам работы в 2007 году кредитный портфель КМБ увеличился более чем в 2 раза до 2 млрд долларов.

Программа кредитования малого бизнеса по праву считается одной из наиболее популярных и востребованных на российском рынке банковских услуг. В основу технологии кредитования малого бизнеса ВТБ 24 положена международная практика предоставления финансовых услуг в сфере малого бизнеса. Кредитные технологии ВТБ 24 позволяют проводить оценку кредитоспособности и принимать решение о предоставлении кредита в сжатые сроки.

Внедрение нового кредитного продукта — инвестиционного кредита (кредит на приобретение движимого и недвижимого имущества, расширение производства под залог коммерческой недвижимости со сроком до 10 лет).

Создание схемы взаимодействия с предприятиями — стратегическими партнерами банка в сфере кредитования малого бизнеса на приобретение имущества, производимого предприятиями — стратегическими партнерами, под залог этого имущества.

Разработка скоринга по микрокредитам.

| Показатель | на 01.01.08 | на 01.01.07 |

Кредитный портфель КМБ, тыс.руб. 45 173 |

45173298,6 | 20565657,2 |

Количество выданных кредитов, тыс. шт. |

19,258 | 9,098 |

В 2007 г. были открыты отделы кредитования в 55 новых точках продаж в различных регионах.

Общее количество точек составило 116. Увеличение числа регионов, с администрациями которых в 2007 г. подписаны соглашения о сотрудничестве в области поддержки малого предпринимательства с 27 регионами России.

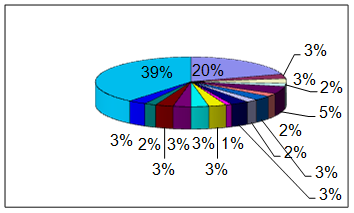

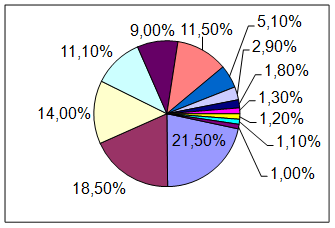

Осуществляется активное сотрудничество с Фондом содействия кредитованию малого бизнеса г. Москвы, в рамках которого указанной структурой по состоянию на 01.01.2008 г. были предоставлены поручительства по кредитам субъектов малого бизнеса на сумму 153,6 млн руб. (рисунок 4, 5.)

Рисунок 4. Структура кредитного портфеля в разрезе по состоянию на 1 января 2008 года

Рисунок 5. Отраслевая структура кредитного портфеля по состоянию на 1 января 2008 года

| Москва и МО | 20% |

| Томский | 3% |

| Белгородский | 3% |

| Красноярский | 2% |

| Санкт-Петербург и Ленинградская область | 5% |

| Тюменский | 2% |

| Ярославский | 3% |

| Самарский | 2% |

| Алтайский | 3% |

| Хабаровский | 1% |

| Кузбасский | 3% |

| Чебоксарский | 3% |

| Пензенский | 3% |

| Ростовский | 3% |

| Нижегородский | 2% |

| Екатеринбургский | 3% |

| Прочие | 39% |

| Отрасль | |

| Внутренняя розничная торговая | 21,5% |

| Внутренняя оптовая торговля | 18,5% |

| Другие виды торговых услуг | 14,0% |

| Сдача в аренду недвижимого имущества | 11,1% |

| Транспорт и связь | 9,0% |

| Прочее | 11,5% |

| Строительство | 5,1% |

| Гостиный и ресторанный бизнес | 2,9% |

| Здравоохранение, культура, спорт, наука | 1,8% |

| Пищевая промышленность | 1,3% |

| Обрабатывающие производства | 1,2% |

| Сельское, рыбное, лесное хозяйство | 1,1% |

| Топливная промышленность и электроэнергетика | 1,0% |

Также планируется:

Развитие кредитования под залог приобретаемого имущества, производимого предприятиями — стратегическими партнерами.

Лизинг. Запуск пилотного проекта.

Реализация программы МФО совместно с Правительством г. Москвы.

Участие в региональных венчурных фондах, созданных под управлением УК «ВТБ Управление активами» (далее — ВТБ УА) в целях расширения целевого сегмента клиентов за счет start-up-финансирования инновационных проектов клиентов малого бизнеса.

Открытие не менее 40 отделов кредитования малого бизнеса в новых точках продаж.

Расширение сотрудничества с администрациями регионов РФ.

2.2 Управление финансовыми, кредитными, операционными рисками

В части управления кредитными рисками банк придерживается консервативных подходов, применяет методы и процедуры, требуемые регулирующими органами. В банке на начало 2007 г. действовала скоринговая система оценки заемщиков в части розничного кредитования. В рамках указанной системы оценка риска осуществляется с учетом вероятности возврата кредита, оцениваемой с помощью скоринговых моделей компании Experian-Scorex, скорректированных на основании статистики банка.

В 2007 г. ВТБ 24 произвел очередную корректировку используемых скоринговых карт с учетом накопленной статистики и региональной специфики, а также распространил действие указанной системы на такие продуктовые группы, как ипотечное кредитование и кредитование субъектов малого бизнеса. Банк решает задачу по обеспечению измерения качества кредитного портфеля на индивидуальной основе в целях внедрения системы персонализации ответственности сотрудников, участвующих в бизнес-процессах банка.

Минимизация кредитных рисков достигается за счет страхования, использования различных форм обеспечения, диверсификации кредитного портфеля по видам продуктов. Система оценки рисков ВТБ 24 позволила в условиях высоких темпов роста кредитного портфеля сохранить хорошие показатели по уровню и динамике просроченной задолженности. Средневзвешенный уровень просроченной задолженности в портфеле банка за 2007 год составил около 0,79%. Банк обменивается информацией с двумя бюро кредитных историй (далее — БКИ):

Национальным бюро кредитных историй (НБКИ) и ООО «Глобал Пэйментс Кредит Сервисиз» (Global Payments). Взаимодействие осуществляется в соответствии с Федеральным законом от 30.12.2004 г. № 218-ФЗ «О кредитных историях» и внутренним регламентом. В случае отсутствия информации о субъекте кредитования в БКИ, с которым заключен договор, банк вправе обратиться в Центральный каталог кредитных историй с запросом об указании БКИ, которое имеет информацию о субъекте кредитования. Взаимодействие с БКИ является дополнительным механизмом, повышающим качество оценки кредитной истории клиента. Используемая многоуровневая структура принятия кредитных решений диверсифицирована в зависимости от степени риска и включает различные уровни компетенции — коллегиальный, совместный, индивидуальный, что позволяет оптимизировать процедуру принятия решений. Банком внедрена система CollectSM по работе с просроченной задолженностью, позволяющая учитывать все мероприятия, проводимые с проблемными заемщиками, применять различные стратегии работы, основанные на сумме, сроке и поведенческих характеристиках заемщиков, что привело к значительному повышению эффективности сбора просроченной задолженности по потребительским кредитам. К мероприятиям, осуществленным в рамках совершенствования процесса сбора проблемной задолженности в 2007 г., можно отнести дальнейшее развитие сотрудничества с коллекторскими агентствами (в том числе с собственным коллекторским агентством банка). В 2008 г. планируется разработка единых критериев оценки эффективности работы коллекторских агентств с целью выбора оптимальных стратегий взаимодействия при работе с должниками банка.

В планах банка на 2008 г. — использование скоринговой системы оценки для определенной части клиентского сегмента при предоставлении ипотечных кредитов, при кредитовании субъектов малого бизнеса, внедрение технологии Fraud Detection Cards и системы по выявлению мошеннических операций, формализация и стандартизация бизнес-процессов по возврату проблемной задолженности, разработка модели поведенческого скоринга и технологии Risk Based Prising, позволяющей установить зависимость процентной ставки по кредиту от профиля риска заемщика.

Сформированная в банке система оценки рисков позволила достичь хороших показателей по уровню и динамике просроченной задолженности в условиях высоких темпов роста кредитного портфеля банка. Так, средневзвешенный уровень просроченной задолженности в портфеле банка за 2007 г. составил около 0,79%, при этом на долю физических лиц пришлось около 0,59%, юридических лиц — 1,17% от всей величины основного долга в кредитном портфеле банка. Эффективность сбора просроченной задолженности превышает 80%. Развитие бизнеса в 2007 г. потребовало внедрения новых систем, модулей, комплексов и программного обеспечения.

В 2007 г. в ходе реализации проекта IPO ВТБ в кратчайшие сроки была сформирована и развернута по всей стране система сбора заявок. В рамках проекта «Рабочее место кассира» (далее — РМК) был создан и внедрен во всех кассах отделений банка в Москве и Московской области новый модуль РМК в рамках АБС банка с одновременным выводом из эксплуатации устаревшего ПО «Кворум». Данный модуль позволил перейти на электронный документарный обмен между операционистом и кассиром и таким образом ускорил обслуживание клиентов в кассах банка. Совместно с ФГУП «Почта России» была спроектирована, разработана и внедрена технология погашения кредитов банка через любое отделение «Почты России», позволяющая в автоматическом режиме осуществлять взаимодействие между ФГУП «Почта России» и ВТБ 24.

Для унификации и автоматизации внутрихозяйственной деятельности был разработан и введен в промышленную эксплуатацию во всех подразделениях ВТБ 24 модуль ведения хозяйственных договоров. Для реализации Положения Центрального банка России № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» была значительно переработана АБС банка, внесены изменения практически во все модули системы. Работы были проведены на высоком профессиональном уровне, что позволило банку в кратчайшие сроки выполнить переход на 302-П. С целью учета контактов с клиентом в ходе проводимых банком маркетинговых программ в рамках АБС был внедрен модуль «Воронка продаж», который является прототипом операционного CRM. В рамках реализации проекта «СНГ» были разработаны системы тиражирования розничных технологий ВТБ 24 на базе АБС «Бисквит» для банков Группы ВТБ на Украине и в Белоруссии. В 2007 г. была осуществлена программная модернизация системы дистанционного обслуживания «Телебанк», позволившая увеличить пропускную способность обработки клиентских распоряжений (прирост составил более 1,8 раза). Кроме того, перевод системы на многопоточную обработку прочих операций обеспечил двукратный прирост производительности.

С целью повышения отказоустойчивости и надежности ИТ-инфраструктуры банк ввел в эксплуатацию новый основной вычислительный центр площадью более 150 кв. м, оснащенный современными системами прецизионного кондиционирования и гарантированного электропитания, отвечающий всем современным требованиям к объектам такого уровня. Одновременно со строительством вычислительного центра был реализован проект по построению распределенной мультисервисной вычислительной сети между офисами банка в Москве на базе оптоволоконных каналов связи и высокопроизводительного сетевого оборудования Cisco Systems. Построенная сеть позволяет передавать по одним и тем же каналам голос, видео и данные на мультигигабитных скоростях. Использование технологий MPLS VPN и EoMPLS позволило сократить время восстановления сетей после сбоев до нескольких секунд и унифицировать сервисы. Отказоустойчивость решений обеспечена резервированием основных каналов связи и сетевого оборудования.

В 2007 г. банк завершил перевод каналов связи с территориальными подразделениями банка на высокоскоростную технологию IP VPN с резервированием с одновременным отказом от выделенных каналов и каналов Frame-Relay. Создание высокоскоростной распределенной вычислительной сети позволило в свою очередь реализовать проект по развертыванию объединенной корпоративной телефонной сети в головных офисах и филиалах банка с единым номерным планом на базе новейших АТС производства компании AVAYA с применением технологии передачи телефонного трафика через IP-сети. Важной вехой в развитии телефонных технологий банка стала внедрение собственного call-центра на базе оборудования AVAYA на 120 операторов с применением IP-телефонии, что позволит в дальнейшем его масштабировать без привязки к одной площадке. В части модернизации аппаратно-программных комплексов АБС банка осуществлен перевод основного сервера в головном офисе на новую аппаратную платформу Sun Microsystems M9000. Также была проведена модернизация аппаратных комплексов филиалов с целью достижения максимальной производительности и отказоустойчивости как сетевой, так и серверной инфраструктуры. Было продлено и значительно расширено корпоративное соглашение о лицензировании с компанией Microsoft на более чем 6 тыс. рабочих мест сроком на 3 года.

В 2008 г. обновление IT-платформ ВТБ 24 будет продолжено:

Для обеспечения заданных параметров роста банка, повышения надлежащей надежности и производительности будут выполнены первые этапы по внедрению новой банковской системы ВТБ 24. В свою очередь для поддержания высокой работоспособности текущей АБС будут проведены работы по оптимизации структуры базы данных. Внедрение хранилищ клиентской аналитической информации (ХКАИ), которое позволит выстраивать эффективные отношения с клиентами и обеспечит принятие быстрых и качественных управленческих решений. В соответствии с принятым решением намечено объединение процессингов пластиковых карт ВТБ 24 и ЗАО «Мультикарта». Рост банка влечет за собой увеличение количества работников, что требует внедрения промышленной системы управления персоналом. В 2007 г. было принято решение о внедрении системы SAP (модули управления персоналом), на 2008 г. запланирован первый этап внедрения системы (установка серверов и ПО, пилотная эксплуатация).

Модернизация системы «Банк — Клиент Онлайн», в результате которой будет обеспечена автоматическая установка компонентов криптозащиты на рабочем месте клиента, упрощена процедура создания пользователем открытого и секретного ключей, получен сертификат безопасности через защищенный интернет-сайт системы. Кроме того, будет автоматизирована работа администраторов системы. Проект по централизации аппаратных комплексов АБС филиалов с целью минимизации расходов на сопровождение и поддержку сложных вычислительных систем в регионах. Также ВТБ 24 осуществляет в области IT целый ряд других проектов. Динамичное развитие и высокие результаты — это в первую очередь достижение команды профессионалов, открытой к инновациям и ориентированной на успех. Вместе с ростом банка численность персонала ВТБ 24 в 2007 г. выросла почти вдвое и составила 12 774 человека. Средний возраст сотрудников банка — 33 года. Благодаря такой молодой сильной команде за два года работы ВТБ 24 достиг высоких показателей. Весной 2007 г. был реализован один из самых масштабных проектов Группы ВТБ — первичное размещение акций (IPO). Непосредственное участие в ходе этого проекта приняли 2 227 сотрудников ВТБ 24. Управление персонала и корпоративного развития за 28 дней привлекло 395 новых специалистов и внедрило комплексную программу обучения привлеченных на проект сотрудников. Наиболее успешные специалисты после завершения проекта IPO остались работать в команде ВТБ 24 на постоянной основе.

2.3 Анализ информации о заемщике и оценка его кредитоспособности

В процессе анализа финансового положения можно выделить следующие основные этапы:

Внешняя оценка надежности информации, представленной заемщиком для получения кредита, производится путем сравнительного анализа данных финансовой отчетности и расшифровок статей баланса с данными, полученными из дополнительных источников, например: архивы банка, проверка состояния бухгалтерского учета и кассовой дисциплины предприятия, обмен информацией с другими банками и правоохранительными органами.

Кроме того при предварительном анализе используются архивы валютного и операционного отделов банка для восстановления оборотов по всем открытым счетам предприятия за период не менее 12-ти предшествующих месяцев.

При изучении заявки на кредит кредитный инспектор и специалист службы экономической безопасности банка обязаны произвести инспекцию фирмы на месте и побеседовать с ключевыми должностными лицами. Очень важно выяснить уровень компетенции людей, возглавляющих финансовые, операционные и маркетинговые службы, административный аппарат. Во время посещения фирмы можно выяснить многие технические вопросы, которые не были затронуты во время предварительного интервью, а также составить представление о состоянии имущества, зданий и оборудования компании, о привычках и поведении сотрудников, уровне и регулярности выдачи заработной платы и т. д.

По результатам проверки на месте составляется акт осмотра предметов, предлагаемых в залог, подписанный двумя сотрудниками банка.

Кроме этого, при инспекции заемщика на месте, экономистом кредитного отдела выявляется состояние бухгалтерского учета на предприятии, которое прежде всего определяется наличием или отсутствием учетной политики.

Учетная политика - совокупность способов ведения бухгалтерского учета - прекрасно характеризует заемщика. В применении к кредитному анализу учетная политика предприятия может помочь кредитному инспектору достичь сразу нескольких целей:

· определить качественный уровень финансового учета на данном предприятии. (Компании однодневки, столь распространенные в период еще не оформившейся структуры экономики в целом вряд ли станут нести существенные издержки на содержание штата высококвалифицированных бухгалтеров и постановку бухучета до уровня развернутой учетной политики.)

· достичь непосредственно предоставления информации, касающейся методов формирования некоторых статей баланса, интересных именно для банка-кредитора: учет запасов; группировка и списание затрат на производство; метод, принятый на данном предприятии для начисления амортизации; способ учета реализации продукции, работ, услуг и так далее.

Отсутствие в приказе положений об учетной политике предприятия руководящих начал бухгалтерского учета свидетельствует о потенциальной возможности допущения грубых профессиональных ошибок, что может привести к банкротству предприятия.

При первом обращении за кредитом или длительном перерыве в кредитовании клиента (свыше 1-го года) экономистом банка производится обязательная проверка кассовой дисциплины. На основе кассовой книги предприятия и первичных кассовых документов (приходно-расходные ордера, авансовые отчеты) производится проверка соблюдения лимита кассы и порядка расчета наличными между юридическими лицами.

Наибольшей популярностью среди внешних источников информации пользуются запросы у других банков, обслуживающих данного клиента, и у его торговых партнеров. Эти сведения особенно ценны, так как они основаны на прошлом опыте прямого общения с данной фирмой. Обычно запрос оформляется в виде просьбы - охарактеризовать предприятие на основе прошлого опыта работы с ним, причем, заемщик обязательно уведомляется о проводимой проверке.

При необходимости, эксперт службы экономической безопасности банка готовит для кредитной комиссии отдельное заключение по результатам предварительной проверки.

Следующий этап подготовки заключения о выдаче кредита - анализ технико - экономического обоснования - основного документа, демонстрирующего качество и уровень кредитной сделки заемщика. Технико-экономическое обоснование может быть выполнено в любой, произвольной форме и подписано руководителем предприятия и главным бухгалтером. Порой от того, как и на каком уровне сделано ТЭО зависит, сможет ли банк оценить заемщика и степень кредитного риска.

Обычные разделы ТЭО:

· контрольные сроки сделки;

·собственные и заемные средства в сделке

· курс рубля на момент сделки;

· стоимость сделки-покупки (с учетом таможенных пошлин и акцизов);

· суммы, полученные после реализации предмета сделки;

· издержки;

· оборачиваемость средств;

· расчет налога на прибыль

· прочих налоговых отчислений

· расчет показателя эффективности сделки, который включает в себя коэффициент рентабельности и норму прибыли на вложенный капитал.

При анализе ТЭО очень важно соотнести данные указанных финансовых показателей с реальными, полученными из бухгалтерской отчетности. Например, значительное превышение объемов реализации за период по кредитуемой сделке, над средними за аналогичный прошедший период (строка 010 формы № 2 приложения к балансу) делает ТЭО нереальным.

Классическим подходом к оценке кредитоспособности клиента считается анализ его финансового положения по бухгалтерскому балансу. Наиболее распространенным методом оценки кредитоспособности заемщика в банках является непосредственное исчисление финансовых показателей.

В качестве примера использования показателей при финансовом анализе возможно привести Методику оценки кредитоспособности клиентов ЗАО …банк. По этой методике оценка кредитоспособности клиента производится на основании шести показателей:

· коэффициент соотношения заемных и собственных средств.

· показатель оборачиваемости оборотных средств.

· коэффициент обеспеченности собственными средствами.

· коэффициент ликвидности.

· коэффициент покрытия.

· рентабельность продукции, работ, услуг.

1. Наиболее важный показатель финансовой устойчивости - коэффициент соотношения заемных и собственных средств. Критическое значение коэффициента - единица. Однако допускается превышение этого значения при высоких показателях оборачиваемости.

2. Оборачиваемость оборотных средств - продолжительность (в днях) одного оборота оборотных средств. Показывает: через сколько дней, в среднем, для предприятия реально получить свои долги и обновить запасы. Он может служить также и для дополнительной оценки коэффициента ликвидности и коэффициента покрытия. Если значения этих показателей увеличились за счет увеличения дебиторской задолженности или запасов и затрат, а оборачиваемость их замедлилась, то нет оснований повышать данному предприятию класс кредитоспособности.

3. Обеспеченность собственными средствами: чем больше размер собственных средств, тем выше способность клиента в срок рассчитаться по своим долговым обязательствам.

4.Один из основных показателей, характеризующих финансовое положение предприятия, - его ликвидность, т.е. способность оперативно высвободить из хозяйственного оборота денежные средства, необходимые для нормальной финансово - хозяйственной деятельности и погашения его обязательств. Если коэффициент ликвидности равен 1, значит долги предприятия равны средствам и большая сумма денег находится без движения.

5. Общий коэффициент покрытия: используется для оценки предела кредитования клиента. Критическая величина - единица. Выдачу ссуд следует прекратить, если значение коэффициента меньше 1. Это означает, что внешние обязательства нечем оплатить.

Кроме того, при расчете коэффициентов ликвидности и покрытия обязательно делается анализ состояния дебиторской задолженности предприятия - вся дебиторская задолженность свыше 6 месяцев считается безнадежной к взыскания и принимается при расчете как убыток предприятия.

6. Показатель прибыльности (или рентабельности) предприятия используются для общей характеристики и рассматривается как дополнительный. Например, если растет зависимость фирмы от заемных средств, то снижение кредитоспособности, оцениваемое на основе коэффициента соотношения заемных и собственных средств, может компенсироваться ростом прибыльности.

Для более точной оценки кредитоспособности заемщика расчет показателей по данным баланса, при краткосрочном кредитовании, выполняется минимум на три отчетные даты. Таким образом прослеживается динамика балансов, тенденции изменения финансовых показателей и производится анализ факторов, изменивших уровень соответствующих коэффициентов. Такой подход позволяет глубже понять истинное положение дел компании, оценить перспективы ее развития и ее способность выплатить долг по кредиту.

Классификация кредитоспособности заемщиков.

1 класс 2 класс 3 класс

Коэффициент ликвидности gt; 1.5 1.0-1.5 lt; 1.0

Коэффициент покрытия gt; 3.0 2,0-3.0 2.0-1.0

Показатель обеспеченности собственными средствами gt; 0.6 0.3-0.6 0.2-0.3

3. Кредитный портфель «ВТБ 24» ЗАО

Одним из приоритетных направлений деятельности банка является кредитование. ВТБ 24 предлагает различные виды кредитов для предприятий и индивидуальных предпринимателей в рублях и иностранной валюте, предоставляя российским предприятиям возможность успешно выполнять различные бизнес-задачи. ВТБ 24 реализует программу кредитования предприятий и индивидуальных предпринимателей в Москве и регионах России.

Главные требования, предъявляемые ВТБ 24 к заемщикам — это наличие действующего прибыльного бизнеса и работа на рынке от полугода в сфере торговли, услуг или производства.

Существуют следующие кредитные продукты

· «Микрокредит» — если необходимо финансирование до 850000 рублей (эквивалент в долларах США или евро) на срок до 2 лет;

· «Кредит на развитие бизнеса» — если необходима сумма до 5000000 долларов США (эквивалент в рублях или евро) на срок до 5 лет.

При использовании кредитных средств по указанным выше программам заемщик имеет следующие преимущества:

· возможность оперативного получения средств для выполнения бизнес-задач;

· минимальный пакет документов, который поможет подготовить эксперт ВТБ 24;

· различные формы кредитования;

· гибкий подход к обеспечению: ВТБ 24 принимает в залог различное имущество, в т. ч. недвижимость, оборудование, автотранспорт, товары в обороте;

· возможно предоставление кредита без залога имущества;

· не обязательно иметь кредитную историю, действующий расчетный счет в банке, бизнес-план на финансируемую сделку;

· управление счетами и погашение задолженности можно осуществлять через систему дистанционного обслуживания «Клиент—Банк».

«Микрокредит »

Продукт «Микрокредит» разработан для компаний, которым необходимо финансирование до 850 000 рублей (эквивалент в долларах США или евро) на срок до 2 лет.

В основу технологии кредитования малого бизнеса положена международная практика предоставления финансовых услуг в этой сфере. Один из ключевых аспектов данной технологии — финансовый анализ кредитоспособности заемщика, проводимый на основе данных о реальном состоянии бизнеса клиента. При проведении анализа сотрудник банка ВТБ 24 дает необходимые консультации, помогает составить справедливую оценку и адекватные формы управленческой отчетности. Кредитные технологии ВТБ 24 позволяют проводить оценку кредитоспособности и принимать решение о предоставлении кредита в сжатые сроки.

Условия предоставления

· Сумма — до 850 000 рублей (или эквивалент в долларах США или евро);

· Срок кредита — до 24 месяцев;

· Срок рассмотрения заявки — 1—3 дня;

· Процентная ставка — фиксированная (определяется банком индивидуально для каждого клиента);

· Погашение — равными взносами или по индивидуальному графику;

· Обеспечение — без залога.

Формы предоставления

Разовый кредит. Клиент приобретает право на получение суммы кредита одной суммой единовременно.

Овердрафт. Форма кредита, которая позволяет оперативно провести необходимые платежи в случае временного отсутствия или недостаточности денежных средств на расчетном или текущем счете компании в ВТБ 24.

Банковская гарантия

ВТБ 24 предоставляет клиентам различные виды банковских гарантий: тендерные гарантии, гарантии исполнения обязательств по договору, гарантии возврата платежа и гарантии таможенных платежей. Гарантии предоставляются на различные цели и их условия зависят от особенностей конкретной сделки.

Получить кредит можно для реализации различных задач

· Пополнение оборотных средств предприятия;

· Приобретение имущества (автотранспорт, оборудование, недвижимость и т. д.);

· Покупка, ремонт или реконструкция помещений;

· Покупка векселей.

«Кредит на развитие бизнеса »

Продукт «Кредит на развитие бизнеса» разработан для компаний, которым необходима сумма до 5.000.000 долларов США (эквивалент в рублях или евро) на срок до 5 лет.

Условия предоставления

· Сумма — до 5.000.000 долларов США (эквивалент в рублях РФ или евро);

· Срок кредита — до 60 месяцев;

· Срок рассмотрения заявки — 5—7 дней;

· Процентная ставка — фиксированная (определяется банком индивидуально для каждого клиента);

· Погашение — равными взносами или по индивидуальному графику;

· Обеспечение — возможно частичное обеспечение залогом.

Формы предоставления

Разовый кредит

Овердрафт

Кредитная линия. В случае более сложной формы необходимого клиенту финансирования ВТБ 24 предлагает рамочную кредитную линию, при которой возможно получение нескольких кредитов в рамках открытого лимита кредитной линии. ВТБ 24 предлагает возобновляемую кредитную линию, в рамках которой клиент самостоятельно может получать финансирование в необходимых ему объемах и на необходимые сроки. Гибкие условия возобновляемой кредитной линии дают клиенту практически неограниченные возможности использования схемы кредитования.

«Коммерсант»

Продукт «Коммерсант» разработан для владельцев бизнеса, директоров, которым необходимо финансирование для развития своего предприятия до 1 000 000 рублей.

Условия предоставления

· Сумма кредита: 30 000—1 000 000 рублей;

· Срок кредита:

| Срок кредита | Процентная ставка, % |

| 6-12 месяцев | 21 |

| 13-14 месяцев | 25 |

| 25-60 месяцев | 29 |

· Срок рассмотрения заявки – 5 дней.

· Погашение – равными взносами или по индивидуальному графику;

Выкуп кредитов малому бизнесу

ВТБ 24 предлагает своим партнерам разнообразные формы сотрудничества в этой области. Одним из новых направлений деятельности банка в данном сегменте рынка является покупка у третьих лиц кредитов, выданных субъектам малого бизнеса. К субъектам малого бизнеса относятся юридические лица или индивидуальные предприниматели с объемом годовой выручки, не превышающим 90 миллионов рублей.

Организации могут быть заинтересованы в продаже портфеля кредитных продуктов, предоставленных предприятиям малого бизнеса, с уступкой прав требования в пользу ВТБ 24.

Рассмотрим схемы кредитования малого и среднего бизнеса еще и на примере Банка «Банк 24».

«Бизнес-Овердрафт»

Кредитование в форме овердрафта возможно при условии, что Заемщик находится на расчетно-кассовом обслуживании в Банке24.ру не менее 3-х месяцев. При этом регулярность поступлений выручки на расчетный счет Заемщика в Банке24.ру составляет не реже одного раза в неделю.

| Цель кредита | пополнение оборотных средств |

| Сумма кредита | от 100 000 до 500 000 рублей, кратная одной тысяче рублей |

| Срок кредита | от 1 до 3 месяцев, кратный 1 месяцу |

| Процентная ставка | 16% годовых при отсутствии имущественного обеспечения по кредиту; 15% годовых при наличии имущественного обеспечения. |

| Комиссия за открытие ссудного счета | 2% от суммы лимита овердрафта взимается единовременно в день открытия ссудного счета.При наличии положительной кредитной истории в Банке24.ру — 1,5% от суммы лимита овердрафта. |

| Погашение основного долга | в конце срока действия договора |

| Погашение процентов | ежемесячно |

| Определение лимита кредитования | от 4 часов |