Курс лекций по дисциплине бюджетная система российской федерации специальность 080105. 65 Финансы и кредит

СОДЕРЖАНИЕ: Научная принадлежность курса. Актуальность курса. Содержание и система курса: цель и основные задачи. Источники изучения дисциплины: нормативно-правовые акты, научная и методическая литература, отечественный и зарубежный опытФедеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

«Волжский государственный инженерно-педагогический университет»

Социально-экономический институт

Кафедра страхования, финансов и кредита

М.В. ОГОРОДОВА

КУРС ЛЕКЦИЙ ПО ДИСЦИПЛИНЕ

БЮДЖЕТНАЯ СИСТЕМА РОССИЙСКОЙ ФЕДЕРАЦИИ

Специальность 080105.65 Финансы и кредит

Специализация Страхование

Нижний Новгород

2009

Раздел 1. Введение: Понятие, предмет и метод курса «Бюджетная система в РФ»

Научная принадлежность курса. Актуальность курса. Содержание и система курса: цель и основные задачи. Источники изучения дисциплины: нормативно-правовые акты, научная и методическая литература, отечественный и зарубежный опыт.

Бюджетная система Российской Федерации является составной частью финансовой системы государства и представляет собой основанную на законодательстве совокупность взаимосвязанных бюджетов различных уровней.

Федеральный бюджет, бюджеты субъектов Российской Федерации и муниципальных образований являются не только инструментами в реализации функций государства, но и инструментами в регулировании экономики.

Такое положение предопределяет место и значимость учебной дисциплины «Бюджетная система Российской Федерации» в подготовке специалистов для финансовой отрасли.

Целю дисциплины «Бюджетная система РФ» является формирование фундаментальных знаний и практических навыков в области образования и использования централизованных фондов денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Задачи дисциплины:

- изучение теоретических основ и проблем формирования и использования централизованных денежных фондов государства;

- исследование организации работы финансовых органов и ведомств по составлению и исполнению бюджетов, органов законодательной власти – по рассмотрению и утверждению бюджетов:

- анализ контрольно-аналитической работы на всех стадиях бюджетного процесса.

После изучения данной дисциплины студент должен:

знать:

- содержание и значение государственного бюджета;

- бюджетное право;

- устройство бюджетной системы страны;

- основы разграничения доходов и расходов между бюджетами;

иметь представление:

- о бюджетном процессе и бюджетном контроле;

- о содержании и принципах формирования доходов и расходов бюджета;

- о целевых бюджетных и внебюджетных фондах;

владеть навыками:

- планирования доходов и расходов бюджета;

- анализа структуры и исполнения и бюджетов различных уровней бюджетной системы РФ.

История бюджета в России насчитывает не одну сотню лет. Первые сведения о смете государственных доходов и расходов отдельных городов относятся к 1645 году. Определенных правил для составления смет тогда не существовало. В 1722 году Камер-коллегия составила роспись государственных доходов и расходов на 1723 год. С 1802 года Министерство финансов стало ежегодно составлять подробные росписи государственных доходов и расходов, и лишь с 1811 года начинается составление ежегодных бюджетов по единообразной форме с группировкой расходов по разделам. В середине 60-х годов XIX века были введены правила составления, рассмотрения, утверждения и исполнения бюджета. Единая классификация доходов и расходов была введена лишь с 1891 года.

Рассмотрение вопросов, связанных с бюджетной системой и бюджетным устройством невозможно проводить в отрыве от государства, поскольку они являются неотъемлемой частью государственного устройства. Бюджетная система – главное звено финансовой системы государства. Для лучшего понимания вопросов бюджетного устройства коротко остановимся на государственном устройстве Российской Федерации.

По Конституции Россия является федеративным государством. Субъекты представлены республиками, краями, областями, городами федерального подчинения – Москва и Санкт-Петербург, автономными округами и одной автономной областью. Для каждого уровня имеются свои институты власти, предметы ведения и функции, которые определены Конституцией РФ, Федеральными законами, Конституциями (Уставами) и законами субъектов РФ.

Если рассмотреть предметы ведения Российской Федерации, которые определены статьей 71 Конституции Российской Федерации, то основными функциями этого уровня будут вопросы:

- защиты прав и свобод граждан;

- определения федеральной политики в области государственного,

экономического, социального, культурного и национального развития;

- установления системы федеральных органов государственной власти;

- определения внешней политики и внешнеэкономической деятельности;

- обеспечения обороны и безопасности;

- судоустройства и система исполнения наказаний;

- федеральной государственной службы;

- стандартов и эталонов;

- геодезии и картографии;

- статистического и бухгалтерского учета и некоторых других.

Перечисленные основные функции государства на федеральном уровне требуют соответствующих расходов для их выполнения. Все эти функции финансируются за счет средств государства, за счет средств бюджета. Таким

образом, мы подошли к необходимости к определению понятия бюджета.

Существует целый ряд определений, что такое бюджет, но поскольку Бюджетный кодекс законодательно закрепил это понятие, то воспользуемся его формулировкой.

Бюджет – это форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства

и местного самоуправления.

Выше уже отмечалось, что в России государственная власть представлена федеральным уровнем и уровнем субъектов РФ.

Функции органов государственной власти субъектов (и расходы соответственно) складываются из предметов совместного ведения с федеральным центром, т.е. в условиях федеративного государства часть вопросов решаются федеральными органами государственной власти вместе с органами государственной власти субъектов РФ. Круг этих вопросов определен в статье 72 Конституции РФ.

Другую часть вопросов власти субъекты решают самостоятельно, поскольку они относятся к их исключительному ведению.

В определении бюджета упоминаются задачи и функции местного самоуправления. Местное самоуправление в соответствии со статьей 12 Конституции РФ не входит в систему органов государственной власти и является, таким образом, самостоятельным уровнем управлении.

Статья 132 Конституции РФ и федеральный закон «Об общих принципах организации местного самоуправления в РФ» наделяют органы местного самоуправления правом самостоятельно формировать и исполнять местные бюджеты.

Местное самоуправление осуществляется в поселениях и территориях ниже уровня субъекта РФ, т.е. в городах, районах, поселках, волостях и других территориях и поселениях, именуемых муниципальными образованиями в соответствии с законодательством субъекта РФ и уставами конкретных муниципальных образований.

Предметы ведения местного самоуправления определены Федеральным законом «Об общих принципах организации местного самоуправления в РФ» и включают вопросы местного значения, которые реализуются исключительно на местном уровне и отдельные государственные полномочия, которыми могут наделяться органы местного самоуправления.

Государственные полномочия закрепляются за местным уровнем только федеральным законом или законом субъекта РФ. К основным вопросам местного значения относятся:

- местные финансы, формирование и исполнение местного бюджета,

установление местных налогов и сборов;

- распоряжение муниципальной собственностью;

- организация, содержание и развитие муниципальных учреждений

дошкольного, основного общего и профессионального;

- организация, содержание и развитие муниципальных учреждений

здравоохранения, обеспечения санитарного благополучия;

- организация, содержание и развитие муниципальных энерго-, газо-,

тепло- и водоснабжения;

- муниципальное дорожное строительство, благоустройство и

озеленение территории;

- организация утилизации бытовых отходов, организация ритуальных

услуг и ряд других.

Для реализации приведенных полномочий требуются соответствующие финансовые ресурсы, выделяемые из местных бюджетов. Таким образом, мы дали краткую характеристику трем уровням управления, которые имеют соответствующие функции и бюджеты. Из бюджетов, через соответствующие финансовые структуры, финансируются расходы учреждений и организаций, мероприятия и программы, призванные обеспечить выполнение функций соответствующего уровня.

Данная характеристика позволяет нам подойти к понятию бюджетной системы.

Бюджетная система Российской Федерации – основанная на экономических отношениях и государственном устройстве РФ, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов РФ, местных бюджетов и бюджетов государственных внебюджетных фондов.

В условиях федеративного государства бюджетная система является объединением относительно самостоятельных бюджетов разных уровней. Такая конструкция с одной стороны создает стимулы для развития каждой отдельной территории, а с другой, при наличии центрального звена – федерального бюджета, сохраняется возможность координации развития отдельных субъектов и федерации в целом.

Раздел 2. Бюджет, бюджетное устройство и бюджетная система России

Экономическая сущность и содержание бюджета. Функции государственного бюджета. Бюджетная политика государства. Бюджетное устройство и бюджетная система. Этапы развития бюджетной системы РФ. Принципы построения бюджетной системы и бюджетное устройство Российской Федерации.

С точки зрения экономического содержания категории, бюджет – это денежные отношения, складывающиеся у органов государственной власти и местного самоуправления с юридическими и физическими лицами по поводу перераспределения национального дохода в связи с необходимостью удовлетворения экономических, социальных и политических интересов общества и его граждан.

По материально-вещественному воплощению бюджет – это фонд денежных средств, формируемый для финансового обеспечения мероприятий, связанных с выполнением задач и функций, возложенных обществом на государство и местное самоуправление.

По плановой форме бюджет – это финансовый документ, составляемый в виде баланса доходов и расходов. В Бюджетном кодексе РФ в трактовке понятия «бюджет» превалирует правовой аспект. Это объективно вызвано необходимостью однозначного толкования понятия с тем, чтобы объект научных дискуссий (например, содержание бюджетных отношений) не стал объектом правового разбирательства.

Бюджетные отношения многогранны, посколькуо посредуют распределение денежных средств между секторами экономики, отраслями народного хозяйства, территориями страны и имеют различные организационно- правовые формы проявления: федеральный бюджет, областной, краевой, городской, сельский и другие. Бюджет играет важную экономическую, политическую и социальную роль в обеспечении воспроизводственных процессов в обществе и государстве. С помощью механизма изъятия части доходов из одних отраслей и секторов экономики через бюджет, средства перераспределяются как в другие отрасли и сектора экономики, так и между территориями страны.

Бюджет относится к области финансовых отношений и несет две функциональные нагрузки, а именно, выполняет распределительную и контрольную функции.

Распределительная функция охватывает обширную область денежных отношений, так как в бюджетные отношения вступают прямо или опосредовано все участники общественного производства. Действие распределительной функции представляет собой двоякий процесс образования бюджетного фонда и его использования. Основным объектом бюджетного распределения выступает национальный доход. При каких-либо чрезвычайных обстоятельствах в бюджетное перераспределение вовлекаются элементы национального богатства (золотовалютные запасы, накопленные страховые резервы).

Масштабы распределения и перераспределения ресурсов зависят как от границ валового внутреннего продукта и национального дохода страны, так и от роли и возможностей государства как совокупного хозяйствующего субъекта учитывать экономические интересы всех участников воспроизводственного процесса, соблюдать макроэкономические пропорции в экономике страны, выполнять социальную функцию в обществе.

Действие контрольной функции связано с обеспечением возможности эффективного воздействия государства путем использования бюджета на социально- экономические процессы в стране.

С помощью контрольной функции выявляется финансовое положение экономических субъектов, отраслей экономики, территориальных образований, притом, что не все финансовые ресурсы проходят через бюджетный механизм.

Структура бюджетной системы Российской Федерации

Бюджетная система - это основанная на экономических отношениях и государственном устройстве страны совокупность бюджетов всех ее государственных и административно-территориальных образований, объединенных на основе определенных принципов и имеющих между собой установленные законом взаимоотношения.

Существенные различия в государственном устройстве стран и в бюджетном законодательстве обусловливают различные виды бюджетных систем. В зависимости от формы государственного устройства различают бюджетные системы унитарных и федеративных государств.

В унитарных государствах бюджетные системы включают два уровня – центральный бюджет и местные бюджеты; в федеративных – три уровня: федеральный бюджет, бюджеты субъектов Федерации, местные бюджеты. Уровни бюджетной системы зависят от существования в стране разных уровней государственного и муниципального управления. Вид бюджета связан с конкретным органом власти и является основной финансовой базой его деятельности.

Унитарное государство – форма государственного устройства, при которой территория государства не имеет в своем составе федеративных единиц (республик, штатов и т.п.), а подразделяется на административно-территориальные единицы (области, районы и т.д.).

Федерация – форма государственного устройства, при которой входящие в состав государства члены федерации (земли, республики) имеют собственные конституции, законодательные, исполнительные и судебные органы; наряду с ними существуют федеральные органы государственной власти государственном устройстве Российской Федерации,

Бюджетная система дореволюционной России

Первым источником поступлений в княжескую казну на Руси была дань, которую собирал князь с подвластных земель. Дань имела натуральную форму и собиралась в виде скота, мехов, меда, воска, продовольствия. Кроме того, в пользу князя собирались пошлины и штрафы: судебные — виры, дорожные — мыт, пошлина с брака — выводная куница. По мере укрепления власти князя устанавливались места сбора дани и ответственные за ее сбор лица, а сама дань принимает форму подати. С XIII в. начинает складываться система посошного обложения. Единицей обложения становится соха, дым, двор, тягло. В период татаро-монгольского ига в пользу ордынских ханов собирался налог «ордынский выход».

В XV в. с образованием Русского централизованного государства посошная подать стала собираться в пользу Московского князя. Доходами казны были также таможенный, соляной, кабацкий и другие сборы.

В XV в. в России начинает складываться двухзвенная бюджетная система унитарного государства, состоящая из великокняжеской казны (бюджета государства) и местных бюджетов, которые соответственно формировались за счет княжеских (т. е. государственных) налогов и местных сборов.

Местные налоги были введены в Русском государстве также в XV в. Для содержания царских наместников и волостителей, выполнения ими возложенных на них административных и судебных функций, для решения местных хозяйственных задач с местного населения собирались денежные и натуральные сборы: конское пятно (за клеймение), тамга (за продажу товара), весчее (за взвешивание), гостиное (за пользование торговым помещением), померное (за измерение) и др.

В 1551 г. Иван IV провел земскую реформу. В этом же году Стоглавый собор утвердил «Уставную земскую грамоту». В стране было введено земское самоуправление. Власть царских наместников была упразднена. Вместо них на местах стали земские старосты, которые руководили земскими избами, творившими суды и собиравшими налоги. Налог «посошный окуп», заменявший взимаемые с населения наместничьи сборы, начал поступать в государеву казну, из которой стали выделять средства на содержание земских изб и финансирование местных мероприятий.

В XVI в. сбором налогов стали ведать созданные территориальные органы — чети: Владимирская, Галицкая, Костромская, Новгородская, Устюжская. В первой четверти XVII в. на содержание стрельцов вводится стрелецкая подать. Население было обязано не только платить налоги, но и нести другие повинности (строительство и ремонт дорог и мостов, поставка подвод, прием на постой представителей власти). С городского населения, кроме того, взимались оброки с лавок, кузниц, мастерских, мельниц и др. С народов Поволжья, Урала, Сибири собирался ясак, главным образом мехами. Помимо прямых налогов существовали косвенные, которые стали поступать в казну с введением в середине XVI в. винных откупов.

Первый в России бюджет — смета государственных доходов и расходов — был составлен в 1645 г. В городах составлялись городовые сметы доходов и расходов. Эта система действовала до петровских реформ.

В 1679 г. вместо стрелецкой подати и других сборов вводится подворный налог. Общая сумма налога назначалась правительством, а крестьянские общины и посады раскладывали ее между собой по дворам.

После проведения переписи населения в 1722 г. подворный налог заменяется подушной податью, которая взималась с лиц мужского пола (кроме дворянства, духовенства и чиновничества). Подушная подать была одним из главных источников доходов государственного бюджета. В 1796 г. на ее долю приходилось около 34% всех доходов.

Наряду с прямыми и косвенными налогами население, главным образом крестьянство, несло мирские повинности, которые имели натуральную и денежную формы. Повинности были обязательные (содержание органов волостного и сельского управления, содержание дорог и др.) и необязательные (строительство церквей, школ, больниц, содержание пожарной охраны и др.). Они взимались по раскладке среди населения. В 1851—1854 гг. мирские повинности законодательно были оформлены в земские повинности и земские сборы. Кочевые народы с 1824 г. платили кибиточную подать.

Реформы 60-х годов XIX в. внесли некоторые изменения в налоговую систему. В 1863 г. подушная подать с мещан заменяется налогом с недвижимого имущества. В 1865 г. вводится промысловый налог, т. е. сбор с документов на право заниматься торговлей и промыслами. В 1861 г. вместо винных откупов вводится акциз на производство спиртных напитков. В 1875 г. вместо подушной подати с крестьян введен поземельный налог. Он взимался с земли крестьян и дворян. Основную сумму (свыше 75%) этого налога вносили крестьяне. Важным источником бюджетных доходов были косвенные налоги, получаемые в основном от акциза и винной монополии, введенной в 1894 г.

Менялся и аппарат управления государственным и местными бюджетами. С созданием в 1802 г. функциональных министерств (Министерство внутренних дел, Министерство финансов и др.) на местах организуются подведомственные им государственные учреждения, то есть вертикальная система учреждений государственного управления. Например, территориальными органами Министерства финансов были на губернском уровне казенные палаты, на уездном — казначейства.

Казенные палаты раскладывали на население налоги, вели учет поступления налогов и расходов. Казначейства принимали и хранили средства, поступающие в казну в виде налогов, выдавали денежные средства на финансирование мероприятий, осуществляемых на местах. С 1817 г. они ведали казенными магазинами, торговавшими алкогольной продукцией, контролировали винокуренные заводы. В свою очередь за деятельностью казенных палат и казначейств наблюдали губернаторы.

В 1864 г. вышло «Положение о губернских и уездных земских учреждениях», в соответствии с которым в России были созданы органы местного самоуправления — земства. Представительным (распорядительным) органом земств были земские и уездные собрания. Членами этих органов были гласные (депутаты), избираемые по трем куриям (уездных землевладельцев, городских избирателей и выборных от сельских общин). Гласные собирались раз в год на сессию, на которой рассматривались хозяйственные и финансовые вопросы деятельности земств, утверждались сметы доходов и расходов земств и отчет о деятельности исполнительных органов земств. Исполнительным органом земств были губернские уездные управы, избираемые на три года. Председатели губернских управ утверждались министром внутренних дел, а уездных — губернаторами.

Земства ведали местными хозяйственными делами, местными дорогами, организацией школьного образования и медицинского обслуживания населения.

Финансовыми средствами для выполнения возложенных на земства функций были земские бюджеты, формировавшиеся за счет существовавших до этого и переданных земствам земских повинностей и сборов.

Земские повинности взимались независимо от уровня зажиточности плательщика и предназначались для финансирования целевых расходов, например, на содержание школ, больниц, пожарной охраны, полиции и др. Земские повинности устанавливались либо государством, либо губернскими и уездными земствами.

Другим источником земских бюджетов были земские сборы, которые взимались с земель и другого недвижимого имущества, с промысловых патентов, покупаемых за право заниматься каким-либо промыслом. Земские сборы составляли более 60% доходов земских бюджетов.

Крупным источником земских бюджетов (до 25% общих доходов) были пособия из государственного бюджета.

Земские бюджеты включали обязательные и необязательные расходы. Обязательные расходы были приоритетны и предназначались для финансирования содержания органов местного управления, тюрем, мировых судей, дорожного хозяйства и др. К необязательным расходам относились расходы на здравоохранение, содержание школ и др.

В волостях были волостные бюджеты, формировавшиеся за счет так называемых мирских доходов, в том числе волостных и сельских сборов, доходов от принадлежащего сельским обществам имущества, от сдачи в аренду мирских земель и др.

Городские бюджеты формировались за счет доходов от городских предприятий (боен, бань, водопроводов и др.), сдачи в аренду земельных участков, сборов с недвижимого имущества городских жителей, сборов с владельцев лошадей, конских экипажей и др.

Местные бюджеты не входили в состав государственного бюджета России. Таким образом, в России до революции действовала двухзвенная бюджетная система унитарного государства.

Вопросы государственных финансов, государственного и территориальных бюджетов, денежного обращения в стране всегда были в сфере научных и практических интересов российских экономистов.

Первой крупной работой по вопросам государственного бюджета, упорядочения его доходов и расходов следует считать подготовленный в 1809 г. М.М. Сперанским «план финансов», который стал программой преобразования российских финансов и оказал большое влияние на их развитие в будущем.

В 1818 г. появилась работа декабриста Н.И. Тургенева «Опыт теории налогов», которая положила начало российской науке о государственных финансах.

Наибольшее количество работ по этой проблематике вышло во второй половине XIX в. — начале XX в. В их числе:

Е. Ф. Канкрин. Краткое обозрение Российских финансов;

Л. И. Печорин. Исторический обзор государственных доходов и расходов;

И.Х. Озеров. Русский бюджет;

П.П. Мигулин. Русский государственный кредит;

И.И. Янжул. Основные начала финансовой науки;

М.И. Фридман. Конспект лекций по науке о финансах и др.

Бюджетная система СССР

В первые месяцы после Октябрьской революции 1917 г. вследствие развала органов государственного и местного управления, саботажа чиновников и банков поступление налогов в бюджетную систему практически прекратилось. Для финансирования неотложных нужд новые органы власти вынуждены были прибегнуть к контрибуции с имущих слоев населения, главным образом, как писали в то время, «с купцов и спекулянтов, нажившихся за время войны и расходующих непроизводительно свои капиталы».* До ноября 1918 г. в 57 губерниях в виде контрибуций было мобилизовано в бюджет 816,5 млн. руб.

Исходя из тяжелого экономического положения в стране было признано необходимым перейти к строгой централизации в области финансов, с тем чтобы обеспечить поступление средств в бюджет и их эффективное использование. Это положение стало основополагающим в формировании финансовой политики Советского государства на всех последующих этапах истории СССР.

Эти принципы были зафиксированы в июле 1918 г. в первой Конституции РСФСР, в статье 79 которой были сформулированы цели государственной финансовой политики:

Финансовая политика РСФСР в настоящий переходный момент диктатуры трудящихся способствует основной цели — экспроприации буржуазии и подготовления условий для всеобщего равенства граждан республики в области производства и распределения богатств. В этих целях она ставит себе задачей предоставить в распоряжение органов советской власти все необходимые средства для удовлетворения местных и общегосударственных нужд Советской республики, не останавливаясь перед вторжением в право частной собственности. Конституция 1918 г. установила федеративное устройство РСФСР и заложила основы бюджетного устройства государства. Принцип централизации всех финансов выразился в установлении единства государственного бюджета и всей финансовой системы Российской Федерации, включении государственных доходов и расходов в общегосударственный бюджет. Вместе с тем в Конституции предусматривалось разделение государственного и территориальных бюджетов (бюджетов автономных республик и областей), т. е. разделение государственных и территориальных доходов и расходов. Государственные бюджеты Украинской Социалистической Республики и Белорусской Социалистической Республики существовали отдельно.

В 1920 г. доходная часть государственного бюджета имела следующие состав и структуру (%):

Доходы от государственных предприятий, имуществ и угодий 97,5

в том числе:

от промышленности 35,6

транспорта 14,1

сельского хозяйства 5,1

налоги и сборы 0,3

прочие поступления 2,2

Территориальные бюджеты формировались за счет: поступлений от налогов, устанавливаемых губернскими, уездными, городскими, волостными Советами, взимаемыми на местные нужды; надбавок (в пределах 40%) к государственному подоходному налогу; доходов от местных советских предприятий и имущества; ссуд и пособий из государственного бюджета.

Однако в условиях военного времени, экономической разрухи, отсутствия средств в местных бюджетах (например, в 1919 г. расходы местных бюджетов Петроградской губернии составили 950 млн. руб, а поступления от местных налогов — 44 млн. руб., или 4,6%) сессией ВЦИК в июне 1920 г. было принято решение о слиянии государственного и территориальных бюджетов.

С окончанием Гражданской войны, переходом к новой экономической политике (нэпу) и восстановлению народного хозяйства в связи с необходимостью стабилизации финансов, усиления хозрасчетных отношений, в том числе в местном хозяйстве, и повышения экономической деятельности местных Советов в октябре 1921 г. ВЦИК принял Постановление «О мерах по упорядочению финансового хозяйства», в соответствии с которым государственный и территориальные бюджеты были разъединены.

С образованием в 1922 г. Союза Советских Социалистических Республик и выходом в 1924 г. Конституции СССР были внесены изменения в бюджетную систему. Образуется государственный бюджет СССР, в который вошли государственные бюджеты социалистических республик, составляющих СССР, был создан союзный бюджет, на который было возложено финансовое обеспечение общесоюзных нужд и мероприятий, главным образом в области хозяйственного и культурного строительства и оборонного значения.

При формировании доходной части всех бюджетов использовался принцип подведомственности, в соответствии с которым предприятия и хозяйственные организации были распределены между различными уровнями власти и вносили отчисления от прибылей в соответствующий бюджет. Таким образом, предприятия союзного подчинения, т. е. находившиеся в ведении союзных ведомств, вносили свои платежи из прибыли в союзный бюджет, а предприятия (республиканского, областного, городского подчинения) — в соответствующие бюджеты. В свою очередь из соответствующих бюджетов финансировались предприятия, организации и учреждения союзного, республиканского и местного подчинения.

Следовательно, доходы союзного бюджета формировались за счет общесоюзных государственных доходов, главным из которых были отчисления от прибылей предприятий союзного подчинения и общегосударственные налоги и доходы, например, доходы от внешнеэкономической деятельности.

Следует отметить, что местные бюджеты (бюджеты автономных республик, краевые, областные, городские, районные, а с 1929—1930 гг. — сельские бюджеты) не включались в состав бюджетов союзных республик и в государственный бюджет СССР.

Большую роль в развитии народного хозяйства и бюджетной системы СССР сыграла налоговая реформа 1930 —1932 гг. Она заложила основы налоговой системы, главные элементы которой существуют и в настоящее время. В ходе реформы было унифицировано 86 действовавших ранее платежей в бюджет, устранена многократность обложения налогоплательщиков, укреплен финансовый контроль за хозяйственной деятельностью предприятий. Около 60 налогов и сборов были объединены в основные платежи — налог с оборота, отчисления от прибыли государственных предприятий и подоходный налог для кооперативных предприятий.

В ходе налоговой реформы был введен принципиально новый метод формирования доходов территориальных бюджетов. В соответствии с Постановлением ЦИК и СНК «О республиканских и местных бюджетах» от 21 декабря 1931 г.» в территориальные бюджеты стала передаваться часть государственных доходов — налога с оборота, поступлений от реализации государственных займов и др. Передача этих средств осуществлялась в порядке бюджетного регулирования в виде процентных отчислений от общегосударственных налогов и доходов, ставших регулирующими источниками для сбалансирования территориальных бюджетов. Общность источников доходов стала важным фактором усиления связи между всеми бюджетами, входящими в бюджетную систему СССР. В дальнейшем этот принцип стал распространяться на другие общегосударственные источники. Он используется и в ныне действующей бюджетной системе России.

Окончательное формирование бюджетной системы СССР связано с Конституцией 1936 г. Усиление централизованного начала в управлении народным хозяйством и финансами государства нашло отражение в статье 14 Конституции СССР, где было зафиксировано, что к ведению союзных органов власти относилось не только утверждение государственного бюджета СССР и отчета о его исполнении, но и установление налогов, поступающих в союзный бюджет, бюджеты союзных республик и местные бюджеты.

Тенденция к централизации выразилась и в Постановлении СНК СССР от 10 июля 1938 г., в соответствии с которым в государственный бюджет СССР были включены местные бюджеты. В 1938 г. в государственный бюджет СССР также был включен бюджет государственного социального страхования.

Таким образом вплоть до 1991 г. бюджетная система страны имела следующую схему построения:

Бюджетная система РФ подразделяется на три уровня.

Первый уровень включает федеральный бюджет и бюджеты государственных внебюджетных фондов; второй уровень - бюджеты субъектов Федерации и бюджеты территориальных внебюджетных фондов; третий уровень - местные бюджеты.

В настоящее время в РФ насчитывается 88 субъектов, которые имеют различный государственно-правовой статус, поэтому второй уровень бюджетной системы представлен различными видами бюджетов: бюджеты республик в составе РФ (21), бюджеты краев (6), бюджеты областей (49), бюджеты автономных областей (1), бюджеты автономных округов (10), бюджеты городов федерального значения (2).

По количеству бюджетов самым многочисленным является третий уровень бюджетной системы. Общее число местных бюджетов составляет около 30 тысяч, соответственно числу муниципальных образований.

В зависимости от вида муниципальных образований различают районные, городские, сельские и поселковые бюджеты.

Главным звеном бюджетной системы РФ является федеральный бюджет. С помощью федерального бюджета осуществляется основная доля бюджетного перераспределения валового внутреннего продукта и национального дохода страны; формирование основных направлений бюджетной политики и принципов построения межбюджетных отношений строится с учетом возможностей, в первую очередь, федерального бюджета.

Совокупность региональных бюджетов составляет второй уровень бюджетной системы РФ. Бюджет субъекта Федерации (региональный бюджет) - это форма образования и расходования фонда денежных средств, предназначенного для финансового обеспечения задач и функций, отнесенных к предметам ведения субъекта РФ.

Разрабатывается и утверждается бюджет субъекта РФ в форме закона субъекта РФ, он составляется на один финансовый год.

Бюджет муниципального образования (местный бюджет) - это форма образования и расходования фонда денежных средств, предназначенного для финансового обеспечения задач и функций, отнесенных к предметам ведения органов местного u1089 самоуправления (города, района, поселка и т.п.).

Органы местного самоуправления действуют в соответствии с Конституцией РФ и федеральным законодательством. Нормативно-правовые акты органов государственной власти субъектов РФ определяют бюджетные полномочия органов местного самоуправления (в рамках федерального законодательства).

Бюджет муниципального образования довольно прочно связан с бюджетом вышестоящего уровня – бюджетом субъекта РФ, за исключением одного из видов местных бюджетов - бюджета закрытого административно-территориального образования (ЗАТО).

В отличие от других видов бюджетов муниципальных образований бюджеты ЗАТО непосредственно связаны с федеральным бюджетом.

Федеральные органы власти могут передавать свои доходные источники прямо в бюджеты ЗАТО, минуя второй (региональный) уровень бюджетной системы РФ. Специфика ЗАТО обусловлена нахождением на его территории режимных объектов Министерства обороны РФ, Министерства РФ по атомной энергии, Российского авиационно-космического агентства, что, очевидно, вызывает необходимость более высокой степени централизации управленческих функций и бюджетных ресурсов.

Краткий обзор бюджетной системы РФ показал, что на той или иной территории РФ функционируют бюджеты всех уровней бюджетной системы.

Свод всех бюджетов, утверждаемых на соответствующей территории РФ, получил название консолидированного бюджета.

В зависимости от территориальной принадлежности различают бюджет консолидированный муниципального образования, бюджет консолидированный субъекта РФ, бюджет консолидированный РФ.

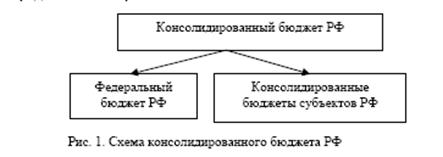

Структура консолидированного бюджета РФ представлена на рис. 1.

Консолидированный бюджет РФ включает федеральный бюджет и свод консолидированных бюджетов субъектов РФ.

Свод бюджетов – это расчетный документ, отражающий соединение (консолидацию) всех показателей, характеризующих объединяемые бюджеты. Процесс консолидации требует соблюдения определенных правил суммирования основных показателей бюджета – доходов, расходов, дефицита (профицита).

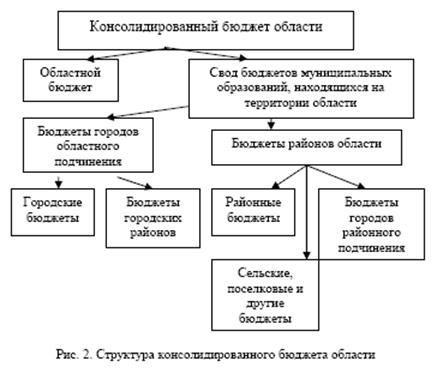

Консолидированный бюджет субъекта РФ включает бюджет субъекта РФ и свод бюджетов муниципальных образований, находящихся на территории данного субъекта РФ.

Структура консолидированного бюджета субъекта РФ (на примере области) показана на рисунке 2.

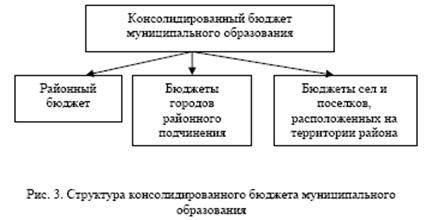

Консолидированный бюджет муниципального образования состоит из свода всех местных бюджетов, разработанных и утвержденных на территории данного муниципального образования.

Структура консолидированного бюджета муниципального образования (на примере условного района какой-либо области) показана на рисунке 3.

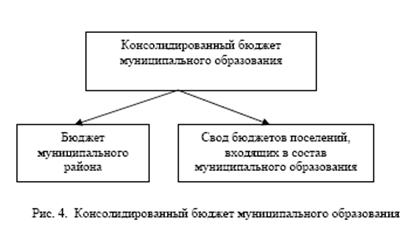

В соответствии с Общими принципами организации местного самоуправления в РФ, принятыми в октябре 2003г, произошло реформирование всей системы местного самоуправления, которое охватывает и область местных бюджетов.

В структуре консолидированного бюджета муниципального образования, представленной на рисунке 4, показаны изменения, касающиеся низового звена бюджетной системы РФ.

Структурным элементом бюджетной системы РФ являются государственные внебюджетные фонды. В финансовой системе бывшего СССР внебюджетных фондов как самостоятельного звена государственных финансов не было. Они появились в начале 90-х годов вместе с переходом к рыночным реформам. Впоследствии, по целому ряду внебюджетных фондов было принято решение о консолидации их в бюджет. Они стали включаться в бюджет отдельными статьями.

Социальные же фонды сохранили статус внебюджетных. Бюджетным кодексом РФ предусмотрено, что государственные внебюджетные фонды предназначены для реализации конституционных прав граждан на социальное обеспечение по возрасту, социальное обеспечение в случае безработицы, охрану здоровья и получение бесплатной медицинской помощи, социальное обеспечение по болезни, инвалидности и в других случаях, предусмотренных законодательством РФ о социальном обеспечении.

В статье 144 указанного Кодекса представлен состав государственных внебюджетных фондов РФ. В их числе: Пенсионный фонд РФ; Фонд социального страхования РФ; Федеральный фонд обязательного медицинского страхования; Государственный фонд занятости населения РФ.

С 2001 г. функционируют три государственных внебюджетных фонда социального назначения, сохранивших свою автономность. К ним относят:

Пенсионный фонд РФ, Фонд социального страхования, Фонд обязательного медицинского страхования. Правовой статус указанных фондов предполагает, что их средства не входят в состав бюджетов всех уровней и изъятию не подлежат. Бюджеты государственных внебюджетных фондов РФ рассматриваются и утверждаются в форме федеральных законов одновременно с принятием федерального бюджета на очередной финансовый год.

Бюджеты территориальных государственных внебюджетных фондов представляются на рассмотрение законодательных органов власти субъектов РФ и утверждаются одновременно с принятием законов субъектов РФ о бюджете на очередной финансовый год.

В целях обеспечения единства подходов в организации бюджетного процесса на разных уровнях, достижения устойчивости и эффективности системы, Бюджетным кодексом определено, что бюджетная система основана на следующих принципах:

- единства бюджетной системы;

- разграничения доходов и расходов между уровнями бюджетной системы РФ;

- самостоятельности бюджетов;

- полноты отражения доходов и расходов бюджетов, бюджетов

государственных внебюджетных фондов;

- сбалансированности бюджета;

- эффективности и экономности использования бюджетных средств;

- общего совокупного покрытия расходов бюджетов;

- гласности;

- достоверности бюджета;

- адресности и целевого характера бюджетных средств.

Законодательное закрепление принципов бюджетной системы важно также для разработки нормативных актов о бюджете и бюджетном процессе органов государственной власти субъектов РФ и органов местного самоуправления.

Раздел3. Организационно-правовые основы бюджетной системы России

Бюджетное право и его источники. Субъекты и нормы бюджетного права. Бюджетный федерализм – основа построения бюджетной системы РФ. Компетенция федеральных органов, органов власти субъектов РФ и органов местного самоуправления в регулировании бюджетных правоотношений.

В Российской Федерации бюджетные отношения между тремя уровнями бюджетной системы – федеральными органами государственной власти, органами власти субъектов федерации и органами местного самоуправления - построены на принципах бюджетного федерализма.

Бюджетный федерализм определяют как способ построения бюджетных отношений между тремя уровнями бюджетной системы, обеспечивающий ведущую роль федерального бюджета при высокой степени самостоятельности территориальных бюджетов. Реализация принципов бюджетного федерализма предполагает сочетание интересов всего государства с интересами его регионов, обеспечение единства и целостности страны при предоставлении самостоятельности территориям в решении вопросов, включенных в их компетенцию.

В отличие от классических федераций (Швейцария, США, Канада) с высоким уровнем автономии отдельных государственно-территориальных образований, в РФ принцип равенства прав субъектов федерации сосуществует с различиями в степени соответствия этих прав реальным социально-экономическим и политическим условиям обеспечения жизнедеятельности в субъектах РФ. Подобное положение предопределило необходимость его учета при построении межбюджетных отношений.

Межбюджетные отношения можно определить как денежные отношения между органами власти разных уровней по поводу разграничения на постоянной (долговременной без указания срока) основе видов расходов и доходов, поступающих в бюджетную систему страны, распределения и перераспределения средств между бюджетами разных уровней.

Основные задачи организации межбюджетных отношений включают:

- выравнивание бюджетной обеспеченности нуждающимся территориальным образованиям до минимально необходимого уровня, достаточного для соблюдения конституционных гарантий населению на всей территории страны;

- стимулирование субъектов власти всех уровней управления к наращиванию бюджетных средств, рациональному и эффективному их расходованию.

Система межбюджетных отношений в России функционирует в двух направлениях. Первое направление касается отношений по разграничению видов расходов и доходов полностью (или частично) на постоянной основе между уровнями бюджетной системы. Второе - отношений, связанных с ежегодным бюджетным регулированием.

Задача разграничения расходов по уровням бюджетной системы связана со множеством факторов, прежде всего, с учетом роли управленческих структур федерального, регионального и муниципального уровней в осуществлении экономических и социальных функций государства.

Действующим законодательством регламентированы виды расходов, финансируемых из бюджета того или иного уровня. Так, к расходам, финансируемым исключительно из федерального бюджета, относят: национальная оборона и обеспечение безопасности государства; функционирование федеральной судебной системы; осуществление международной деятельности в общефедеральных интересах; содержание учреждений, находящихся в федеральной собственности; федеральная инвестиционная программа; обслуживание и погашение государственного долга РФ; финансовая поддержка субъектов РФ и другие виды расходов, обусловленные полномочиями, возложенными на федеральный уровень власти.

Из бюджетов субъектов РФ финансируются расходы, отнесенные к ведению властных структур субъектов РФ, в частности: обеспечение функционирования органов законодательной и исполнительной власти субъектов РФ; обслуживание и погашение государственного долга субъектов РФ; содержание и развитие предприятий и организаций, находящихся в ведении органов власти субъектов РФ; обеспечение реализации региональных целевых программ; оказание помощи местным бюджетам.

На управленческие структуры муниципального уровня возложена ответственность за финансирование расходов, связанных, в первую очередь, с социально-экономическим развитием данного муниципального образования. Так, исключительно из местных бюджетов финансируются расходы на содержание органов местного самоуправления; на организацию, содержание и развитие учреждений образования, здравоохранения, культуры, средств массовой информации, других учреждений, находящихся в муниципальной собственности; на организацию, содержание и развитие муниципального жилищно-коммунального хозяйства; на муниципальное дорожное строительство и содержание дорог местного значения; на реализацию целевых программ, принимаемых органами местного самоуправления; на обслуживание и погашение муниципального долга; другие расходы, отнесенные к вопросам местного значения.

Разграничение доходов между соответствующими бюджетами преследует цель создания максимально возможных исходных условий для сбалансированности бюджетов органами власти на каждом уровне с учетом возлагаемых на них задач и функций.

В одном из первых законов, заложившим основы современной налоговой системы РФ «Об основах налоговой системы в Российской Федерации» (1991), был определен порядок распределения средств от налогов между бюджетами разного уровня. Все налоги,

поступающие в бюджетную систему, подразделяются в соответствии с ее уровнями на федеральные, региональные, местные. Разграничение налогов и других поступлений означает закрепление их в качестве собственных доходов за соответствующими бюджетами.

Собственные доходы бюджетов - это виды доходов, закрепленные на постоянной основе полностью или частично за соответствующими бюджетами. К собственным доходам бюджетов относят как налоговые доходы, так и неналоговые. Финансовая помощь не является собственным доходом соответствующего бюджета.

Принцип сбалансированности бюджета предполагает, что расходы каждого бюджета должны покрываться доходами. Если действующее разграничение доходов не позволяет реализовать этот принцип в достаточной мере, то возникает потребность в перераспределении доходов между бюджетами разных уровней. Для решения подобной задачи применяют механизм бюджетного регулирования, составным элементом которого является система регулирующих доходов.

Регулирующие доходы бюджетов – федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год. Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы РФ, который передает регулирующие доходы, либо распределяет переданные ему регулирующие доходы из бюджета другого уровня.

Одним из принципов построения межбюджетных отношений является принцип равенства всех бюджетов РФ во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с бюджетами субъектов РФ. Действие этого принципа предполагает установление единых для всех субъектов РФ нормативов отчислений от федеральных налогов и сборов в бюджеты субъектов РФ. Различия же в социально-экономическом развитии регионов страны не позволяют с помощью собственных и регулирующих доходов сбалансировать бюджет того или иного субъекта РФ или местный бюджет. При недостаточности средств на соответствующих территориях в рамках бюджетного регулирования осуществляется перераспределение средств в различных формах между бюджетами разных уровней.

Бюджетным законодательством РФ в числе форм финансовой помощи из федерального бюджета бюджетам субъектов РФ предусмотрены: предоставление дотаций на выравнивание уровня минимальной бюджетной обеспеченности субъектов РФ; предоставление субвенций на финансирование отдельных целевых расходов; предоставление бюджетной ссуды на покрытие временных кассовых разрывов, возникающих при исполнении бюджета субъекта РФ. Подобная финансовая помощь предусмотрена и для последующих уровней бюджетной системы.

Обязательным условием предоставления финансовой помощи из федерального бюджета на выравнивание уровня минимальной бюджетной обеспеченности бюджету субъекта РФ является исполнение бюджета субъекта РФ через Федеральное казначейство Российской Федерации. Помимо этого, субъект РФ принимает на себя ряд обязательств, в частности, не предоставлять бюджетных кредитов юридическим лицам в размере, превышающем 3 процента расходов бюджета субъекта РФ, и не предоставлять государственных гарантий субъекта РФ в размере, превышающем 5 процентов расходов субъекта РФ. Аналогичные количественные ограничения, касающиеся бюджетных кредитов и муниципальных гарантий, установлены и для муниципальных образований - получателей финансовой помощи из бюджета субъекта РФ на выравнивание уровня минимальной бюджетной обеспеченности.

До 1994 года существовала практика индивидуального согласования объемов финансовой помощи субъектам РФ. Эта практика была отменена с введением трансфертов в систему бюджетного регулирования. В составе федерального бюджета был образован Фонд финансовой поддержки регионов, объем которого определялся на нормативной основе от величины налоговых доходов этого бюджета. Методика расчетов величины трансфертов, подлежащих перечислению дотационным регионам, неоднократно менялась. В задачи подобных расчетов входило обеспечение выравнивания бюджетных доходов территорий на душу населения по единым правилам. Распределение Фонда финансовой поддержки регионов (с 2001 г. Фонд финансовой поддержки субъектов РФ) осуществлялось в соответствии с расчетной долей (в %) субъекта РФ в указанном Фонде. С 2002 года такие доли в качестве расчетных используются для определения абсолютных сумм трансфертов, утверждаемых в законе о федеральном бюджете на очередной год.

Внутри субъектов РФ сложилась разная практика во взаимоотношениях с муниципальными образованиями. В большинстве случаев регулирующие доходы распределяются по методу сочетания единых и дифференцированных нормативов по разным видам доходов. С 1995 года в ряде субъектов РФ стали В России к трансфертам относят дотации, исчисляемые на формализованной основе (по формулам) образовывать в составе своего бюджета Фонд финансовой поддержки муниципальных образований и определять трансферты в местные бюджеты на формализованной основе.

По мере укрепления российской государственности совершенствуются и методы бюджетного регулирования. В августе 2001 года была принята Программа развития бюджетного федерализма, согласно которой для оказания финансовой помощи, помимо Фонда финансовой поддержки субъектов РФ, вводятся еще четыре фонда: Фонд компенсаций, Фонд софинансирования социальных расходов, Фонд регионального развития и Фонд реформирования региональных финансов.

У каждого из указанных Фондов определена основная цель его функционирования. Фонд компенсаций предназначен для финансирования федеральных законов, когда возникают дополнительные расходы, вызванные возложением на органы власти субъектов РФ исполнения принимаемых федеральных законов. Фонд регионального развития создан для поддержки инвестиций в региональную инфраструктуру, Фонд развития региональных финансов - для поддержки региональных программ бюджетных реформ за счет займа Международного банка реконструкции и развития, Фонд софинансирования социальных расходов – для стимулирования приоритетных расходов и поддержку реформ в социальной сфере.

Из общей системы межбюджетных отношений в Российской Федерации выделена достаточно узкая группа бюджетов закрытых административно-территориальных образований.

Для бюджетов ЗАТО предусмотрен особый порядок формирования. В доходы бюджета ЗАТО в полном объеме направляются все виды федеральных, региональных и местных налогов, а также иные поступления, аккумулируемые на его территории. При недостаточности собственных и регулирующих доходов бюджету ЗАТО из федерального бюджета выделяются дотации на финансирование расходов, связанных с функционированием органов местного самоуправления.

Превышение доходов над расходами бюджета ЗАТО не подлежит изъятию в бюджеты других уровней бюджетной системы РФ.

Бюджетные полномочия органов власти и их распределение.

Одним из элементов, составляющих бюджетное устройство страны, являются бюджетные права, которыми наделяются органы власти соответствующего уровня. В Бюджетном кодексе РФ подробно описаны полномочия участников бюджетного процесса. В число участников бюджетного процесса входят: Президент Российской Федерации; органы законодательной (представительной) власти; органы исполнительной власти, включая высших должностных лиц субъектов РФ, глав местного самоуправления, финансовые и другие уполномоченные органы; органы денежно-кредитного регулирования; органы государственного и муниципального финансового контроля; государственные внебюджетные фонды; главные распорядители и распорядители бюджетных средств.

К участникам бюджетного процесса относят также бюджетные учреждения, государственные и муниципальные унитарные предприятия, кредитные организации, осуществляющие отдельные операции со средствами бюджета.

Поскольку бюджетными полномочиями обладают субъекты власти всех уровней, необходимо разграничить полномочия между ними.

В основе такого разграничения лежит разделение предметов ведения между органами государственной власти и местного самоуправления. Под предметом ведения обычно понимают определенные виды, направления и сферы деятельности, регламентация и регулирование которых находятся в компетенции соответствующих органов государственной власти или местного самоуправления. В соответствии с разделением властных органов на законодательную и исполнительную ветви власти, в бюджетном процессе происходит разграничение полномочий представительных и исполнительных органов власти.

Законодательные (представительные) органы государственной власти и местного самоуправления рассматривают проекты бюджетов, составленных на очередной финансовый год, утверждают бюджеты и отчеты об их исполнении, проводят финансовый контроль за исполнением бюджетов, осуществляют другие полномочия в соответствии с бюджетным законодательством РФ, субъектов РФ и правовыми актами органов местного самоуправления.

Аналогичные функции законодательные (представительные) органы осуществляют по отношению к государственным внебюджетным фондам.

Исполнительные органы государственной власти и местного самоуправления составляют проект бюджета соответствующего уровня бюджетной системы РФ, представляют его на утверждение законодательных (представительных) органов государственной власти и местного самоуправления, исполняют бюджет и осуществляют контроль за его использованием, представляют отчет об исполнении бюджета на утверждение законодательных (представительных) органов власти соответствующего уровня и осуществляют другие полномочия, установленные бюджетным законодательством РФ.

Аналогичные полномочия органы исполнительной власти осуществляют по отношению к государственным внебюджетным фондам.

Разделение полномочий государственных органов власти и местного самоуправления по уровням власти - федеральный, субфедеральный (уровень субъекта Федерации), местный - определяется конституционными нормами РФ, бюджетным и налоговым законодательством РФ.

Конституция РФ устанавливает предметы ведения РФ в области бюджета и предметы совместного ведения с субъектами РФ.

Бюджетные полномочия федеральных органов власти позволяют обеспечить федеральный уровень власти финансовыми ресурсами, необходимыми для проведения единой социально-экономической и финансовой политики на всей территории страны, своевременно направлять средства федерального бюджета на приоритетные сферы государственной деятельности и оказание финансовой помощи субъектам РФ в целях выравнивания социально-экономических условий развития.

К компетенции федеральных органов власти относят обширный круг полномочий, в частности:

- установление общих принципов организации и функционирования бюджетной системы страны, разграничение доходных источников и расходных полномочий между уровнями бюджетной системы;

- определение основ организации бюджетного процесса на всех уровнях управления; утверждение бюджетной классификации РФ, единых форм бюджетной документации и отчетности для бюджетов всех уровней бюджетной системы страны;

- определение порядка осуществления государственных и муниципальных заимствований и управления государственным и муниципальным долгом;

- установление порядка формирования доходов и осуществления расходов федерального бюджета и бюджетов государственных внебюджетных фондов, порядка и условий предоставления финансовой помощи (совместно с органами власти субъектов РФ) из федерального бюджета нижестоящим бюджетам; установление минимальных государственных социальных стандартов, норм и нормативов финансовых затрат на единицу предоставленных государственных (муниципальных) услуг;

- проведение контроля за исполнением федерального бюджета и утверждение отчетов об исполнении федерального бюджета и бюджетов государственных внебюджетных фондов.

К компетенции органов государственной власти субъектов Федерации относят бюджетные полномочия, установленные для данного уровня государственного управления. В их числе:

- разграничение расходных полномочий между региональным бюджетом и местными бюджетами;

- распределение доходов от региональных налогов и сборов и иных доходов субъектов РФ между региональным (на уровне субъекта РФ) бюджетом и местными бюджетами;

- определение порядка направления в бюджет доходов от u1080 использования собственности субъекта РФ, доходов от налогов и сборов субъекта РФ, иных доходов регионального бюджета;

- определение порядка и условий предоставления финансовой помощи местным бюджетам;

- установление порядка осуществления бюджетного процесса, включая контроль за исполнением бюджета и составление отчетности об исполнении, на уровне субъекта РФ;

- установление порядка и условий предоставления бюджетных кредитов за счет средств регионального бюджета, осуществление программ заимствований, управление государственным (на уровне субъекта РФ) долгом.

Законодательные власти субъектов РФ определяют в рамках законодательства РФ бюджетные права административных образований на своей территории.

Значение бюджетных прав органов местного самоуправления определяется тем, что на их основе создается необходимая база для непосредственного решения социальных, экономических и других потребностей населения.

К ведению органов местного самоуправления относят:

- определение порядка направления в местные бюджеты доходов от муниципальной собственности, местных налогов и сборов, а также иных доходов;

- установление порядка и условий предоставления финансовой помощи и бюджетных ссуд из местных бюджетов, разработка и реализация программ муниципальных заимствований, управление муниципальным долгом;

- определение порядка осуществления бюджетного процесса на муниципальном уровне, включая контроль за исполнением местного бюджета и утверждение отчета об его исполнении.

Существующая система разграничения бюджетных полномочий между разными уровнями управления позволяет определить тот уровень бюджетной системы, за счет которого должно происходить финансирование деятельности того или иного объекта.

Значительную часть своих бюджетных полномочий органы власти осуществляют через соответствующие финансовые институты, как существующие, так и вновь создаваемые.

Раздел 4. Бюджеты Российской Федерации

Федеральный бюджет РФ. Его экономическая роль и законодательные основы. Бюджеты субъектов РФ. Местные бюджеты. Консолидированный бюджет РФ. Его понятие и показатели.

В условиях федеративного государства отсутствует единый, утверждаемый нормативным актом, бюджет государства. В России, как уже отмечалось, бюджетная система представлена федеральным бюджетом, бюджетами субъектов Российской Федерации и бюджетами муниципальных образований.

Вместе с тем, статьей 182 Бюджетного кодекса РФ определено, что одновременно с проектом бюджета на очередной год составляется прогноз консолидированного бюджета соответствующей территории.

Консолидированный бюджет – свод бюджетов всех уровней бюджетной системы.

Для федерального уровня - это свод федерального бюджета и консолидированных бюджетов субъектов РФ, для регионального уровня – свод бюджета субъекта РФ и бюджетов муниципальных образований.

Консолидированные бюджеты законодательными органами не утверждаются и по сути являются статистическим сводом бюджетных показателей, сгруппированных по доходам и расходам, источникам поступления средств и направлениям их использования.

Показатели консолидированного бюджета используются в бюджетном планировании, прежде всего при рассмотрении вопросов регулирования межбюджетных отношений в плане выравнивания бюджетной обеспеченности. Кроме того, показатели консолидированного бюджета используются при составлении сводного финансового баланса, прогноза социально-экономического развития федерации или региона, а также при расчетах показателей бюджетной обеспеченности населения, территории или государства в целом. Динамика показателей бюджетной обеспеченности является одним из индикаторов развития федерации или отдельных регионов.

Важным документом в бюджетном процессе является Бюджетное послание Президента РФ. Послание предусмотрено ст.179 Бюджетного кодекса, оно направляется Федеральному Собранию РФ не позднее марта года, предшествующему очередному финансовому году. Данный срок обусловлен тем, что работа над составлением проекта федерального бюджета в соответствии с бюджетным кодексом начинается не позднее, чем за 10 месяцев до начала очередного финансового года.

Основное предназначение послания – определение бюджетной политики на очередной финансовый год. Бюджетное послание содержит итоги предшествующего финансового года, задачи бюджетной политики в области доходов и расходов, межбюджетных отношений, управлении государственным долгом и в области совершенствования управления финансами.

Общая характеристика федерального бюджета

Основные функции управления государством возложены на федеральный бюджет. Для выполнения данных функций, для обеспечения проведения государственной политики формируется федеральный бюджет.

Через федеральный бюджет осуществляется процесс распределения и перераспределения валового внутреннего продукта меду отраслями народного хозяйства, регионами и социальными слоями общества.

На федеральный бюджет возложено финансирование общегосударственных органов и мероприятий, связанных с обеспечением обороны и безопасности, правоохранительной деятельности, развитие науки, подготовка высококвалифицированных кадров.

Средства федерального бюджета являются главным источником финансирования структурной перестройки экономики, развития перспективных направлений в промышленном производстве, освоения новых технологий. Решение проблем экономики и социальной сферы посредством финансирования федеральных целевых программ также связано преимущественно с федеральными бюджетными средствами.

Расходы федерального бюджета складываются из расходов, финансируемых исключительно из федерального бюджета и расходов, финансируемых совместно с бюджетами субъектов Российской Федерации.

Исключительно из федерального бюджета финансируются расходы на: - обеспечение деятельности Президента РФ, Федерального Собрания РФ, Правительства Российской Федерации, федеральных органов исполнительной власти и их территориальных органов;

- функционирование судебной системы;

- осуществление международной деятельности;

- национальную оборону и обеспечение безопасности государства;

- государственную поддержку железнодорожного, воздушного и морского транспорта;

- государственную поддержку атомной энергетики;

- ликвидацию последствий чрезвычайных ситуаций и стихийных

бедствий федерального масштаба;

- исследование космического пространства;

- содержание учреждений, находящихся в федеральной собственности;

- формирование федеральной собственности;

- обслуживание и погашение государственного долга;

- пополнение государственных запасов драгоценных металлов,

драгоценных камней, государственного материального резерва;

- федеральную инвестиционную программу;

- проведение федеральных выборов и федеральных референдумов;

- финансовую поддержку субъектов РФ и финансирование передаваемых государственных полномочий;

- официальный статистический учет.

В соответствии с Конституцией РФ значительная часть государственных функций находится в совместном ведении Российской Федерации и субъектов РФ. Данное положение порождает и совместные финансовые обязательства. Бюджетный кодекс определил, что совместно за счет средств федерального бюджета и средств бюджетов субъектов РФ финансируются следующие расходы:

- государственная поддержка отраслей промышленности;

- обеспечение правоохранительной деятельности;

- научно-исследовательские и опытно-конструкторские работы;

- обеспечение социальной защиты населения;

- обеспечение охраны окружающей природной среды;

- развитие рыночной инфраструктуры;

- обеспечение развития федеративных и национальных отношений;

- обеспечение деятельности избирательных комиссий субъектов;

- обеспечение деятельности средств массовой информации;

- финансовая помощь другим бюджетом.

Краткая характеристика бюджетов субъектов Российской федерации и бюджетов местного самоуправления.

Бюджеты субъектов Российской Федерации являются самостоятельными финансовыми институтами в республиках, краях и областях. Органы государственной власти субъектов самостоятельно, в соответствии с законодательством определяют бюджетную политику, составляют, утверждают и исполняют региональные бюджеты.

Расходы совместно с Российской Федерацией описаны выше, а расходы, которые финансируются исключительно из бюджетов субъектов РФ следующие:

- обеспечение функционирования органов государственной власти субъекта;

- обслуживание и погашение государственного долга субъекта;

- проведение выборов и референдумов субъекта РФ;

- обеспечение реализации региональных целевых программ;

- формирование государственной собственности субъекта;

- содержание и развитие предприятий, учреждений и организаций,

находящихся м собственности субъекта;

- оказание помощи муниципальным бюджетам;

- компенсация расходов, возникших в результате принятых субъектом решений, приводящих к увеличению расходов или снижению доходов муниципальных образований.

Деятельность и функции органов местного самоуправления определены федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации».

Местные бюджеты являются самостоятельным финансовым институтом муниципального уровня, органы местного самоуправления в соответствии с законодательством формируют, утверждают и исполняют местные бюджеты.

В соответствии с Федеральным законом «Об общих принципах организации местного самоуправления в РФ» и Бюджетным кодексом РФ исключительно из местных бюджетов финансируются следующие расходы:

- содержание органов местного самоуправления;

- формирование муниципальной собственности;

- содержание учреждений образования, здравоохранения, культуры, физической культуры и спорта, других учреждений, находящихся в муниципальной собственности;

- организация, содержание и развитие муниципального жилищного хозяйства;

- муниципальное дорожное строительство;

- благоустройство и озеленение территорий;

- организация утилизации бытовых отходов;

- содержание мест захоронений;

- охрана окружающей природной среды на территории муниципального образования;

- реализация целевых муниципальных программ;

- обслуживание и погашение муниципального долга;

- целевое дотирование населения;

- проведение муниципальных выборов и референдумов.

Раздел 5. Бюджетная классификация

Понятие бюджетной классификации и ее состав. Назначение бюджетной классификации. Общие принципы построения бюджетной классификации. Схемы бюджетной классификации. Бюджетная классификация доходов и расходов бюджета. Классификация источников финансирования дефицитов бюджетов. Классификация видов государственных долгов.

В целях обеспечения единства планирования и учета доходов и расходов в рамках единой бюджетной системы страны федеральным законом от 15.08.1999 г № 115-ФЗ была утверждена и введена в действие с 1997 года

бюджетная классификация, в которой наряду с группировкой показателей бюджета обеспечена международная сопоставимость данных. В данную классификацию неоднократно вносились изменения и дополнения.

Согласно закону, бюджетная классификация включает группировку показателей бюджетов по следующим направлениям:

1. Классификацию доходов бюджетов РФ.

2. Функциональную классификацию расходов бюджетов РФ.

3. Ведомственную классификацию расходов бюджетов РФ.

4. Экономическую классификацию расходов бюджетов РФ.

5. Классификацию источников внешнего финансирования дефицита федерального бюджета.

6. Классификацию источников внутреннего финансирования дефицитов бюджетов РФ.

7. Классификацию видов государственных внутренних долгов Российской Федерации и субъектов Российской Федерации.

8. Классификацию видов государственного внешнего долга и внешних активов РФ.

Перейдем к краткой характеристике каждого направления классификации, ее содержания и порядка группировки показателей.

Классификация доходов бюджетов РФ представляет собой группировку доходов бюджетов всех уровней бюджетной системы РФ и основывается на законодательных актах Российской Федерации, определяющих источники формирования доходов всех уровней бюджетной системы.

Классификация доходов бюджетов РФ подразделяется на группы, подгруппы, статьи и подстатьи. Классификация включает пять групп: налоговые доходы, неналоговые доходы, безвозмездные перечисления и доходы целевых бюджетных фондов, доходы от предпринимательской и иной приносящей доход деятельности. Коды и основные доходные источники представлены в таблице 1.

Пример группировки в таблице представлен группой «налоговые доходы, код 1000000», подгруппой – «налоги товары и услуги, код 102000», статьей – «налог на добавленную стоимость, код 1020100», и подстатьей – «налог на добавленную стоимость на продовольственные товары, код 1020101».

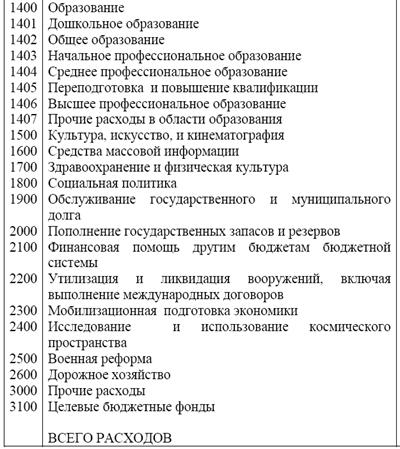

Функциональная классификация расходов бюджетов отражает распределение финансирования на выполнение задач и функций государства и местного самоуправления. Классификация имеет четыре уровня: разделы, подразделы, целевые статьи и виды расходов.

В рамках функциональной классификации нормативные акты о бюджете предусматривают распределение средств не только по разделам (Рз) и подразделам (ПР), но и по целевым статьям (ЦСР) и видам расходов (ВР).

Такая группировка позволяет получить структуру распределения внутри раздела.

Таблица 2

Функциональная классификация расходов бюджетов

Ведомственная классификация расходов бюджетов представляет собой группировку расходов, отражающую распределение бюджетных ассигнований по главным распорядителям бюджетных средств. Данный вид классификации наиболее объемный, в федеральном бюджете содержится свыше ста бюджетополучателей: министерства, государственные комитеты, федеральные службы, федеральные учреждения и организации и др.

Экономическая классификация расходов является группировкой расходов бюджетов всех уровней по экономическому содержанию. Разделы классификации включают: текущие расходы, капитальные расходы, расходы по предоставлению бюджетных кредитов. Разделы делятся на подразделы. Текущие расходы подразделяются на закупку товаров и оплату услуг, выплату процентов, субсидии. Капитальные расходы состоят из капитальных вложений в основные фонды, создания государственных запасов и резервов, приобретения земли и нематериальных активов, предоставление бюджетных ссуд.

Классификация источников внешнего финансирования дефицита бюджета является группировкой заемных средств, привлекаемых Правительством РФ, органами исполнительной власти субъектов на внешнем рынке для финансирования дефицита соответствующего бюджета. Классификация содержит несвязанные (финансовые) заимствования и целевые иностранные заимствования, которые подразделяются на кредиты (займы) международных финансовых организаций и кредиты (займы) правительств иностранных государств, банков и финансовых организаций.

Классификация источников внутреннего финансирования дефицита бюджета является также группировкой заемных средств, привлекаемых только на внутреннем финансовом рынке Правительством РФ, органами исполнительной власти субъектов, органами местного самоуправления для финансирования дефицитов соответствующих бюджетов.

Классификация видов государственных внутренних долгов Российской Федерации и субъектов Российской Федерации – это группировка долговых обязательств Правительства Российской Федерации и исполнительных органов государственной власти субъектов РФ. Классификация включает долговые обязательства по государственным ценным бумагам, долги по привлеченным и непогашенным кредитам, а также долговые обязательства по компенсации вкладов населения.

Классификация видов государственных внешних долгов – это группировка внешних долговых обязательств Правительства Российской Федерации и органов исполнительной власти субъектов РФ по заимствованиям на внешних рынках, осуществленных в соответствии с законодательством Российской Федерации.

Раздел 6. Доходы и расходы бюджетной системы РФ

Структура доходов бюджета. Доходы федерального бюджета. Доходы бюджетов субъектов РФ. Доходы местных бюджетов. Основы планирования поступлений доходов в бюджет. Расходы бюджета: планирование и финансирование. Расходы бюджетной системы на управление, правоохранительную деятельность и обеспечение безопасности государства. Расходы на науку, образование, культуру, здравоохранение, поддержку и развитие отраслей экономики. Расходы на социальное обеспечение и социальную защиту населения. Финансирование государственных программ и др. Сбалансированность бюджетов Дефицит. Профицит.

Характеристика доходов бюджета

В соответствии с бюджетной классификацией доходы бюджета образуются из пяти групп. Первую группу представляют налоговые доходы, вторую группу – неналоговые доходы, третью – безвозмездные перечисления от бюджетов других уровней, четвертую – доходы целевых бюджетных фондов и пятую – доходы от предпринимательской и другой приносящей доходы деятельности. Налоговые доходы составляют основу бюджета с их характеристики мы и начнем.

Налоговые доходы

Налоги являются основным источником доходов любого государства и обязательным атрибутом любого государства. Налог - обязательный, безвозмездно и безвозвратно взимаемый с физических и/или юридических лиц платеж в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях обеспечения деятельности государства и местного самоуправления.

Налоговые платежи имеют следующие признаки:

- взимание осуществляется на основании закона;

- принудительность и обязательность осуществления платежа;

- индивидуальность платежа;

- безвозмездность платежа для налогоплательщика.

Налоги как экономическая категория обладают двумя основными функциями: фискальной и регулирующей. Фискальная функция связана с тем, что налоги являются доходом, взимаемым государством.

Регулирующая функция налогов связана с их воздействием на различные стороны экономических и общественных отношений. Налоги оказывают влияние на платежеспособный спрос, стимулируют или угнетают инвестиционные процессы деловую активность в целом, могут оказывать влияние на внедрение новых типов технологий, например, природоохранных или ресурсосберегающих.

Для того, чтобы установить налог и иметь возможность его взимать необходимо определить:

- налогоплательщика - физическое или юридическое лицо;

- объект налогообложения – прибыль, доход, имущество;

- налоговую базу, выраженную в стоимостных (в рублях или иной валюте), физических (кв. м площади или куб. м, тоннах) или иной базы;

- налоговый период (месяц, квартал, год)

- налоговую ставку (в рублях за единицу, в % от объема и др.);

- порядок начисления налога;

- порядок и сроки уплаты.

Если отсутствует хотя бы один элемент, взимать налог не удастся.

Налоги подразделяются на прямые, взимаемые непосредственно с доходов или имущества и косвенные – взимаемые в виде надбавки к цене товара, с оборота от реализации товаров, услуг.

Остановимся на краткой характеристике отдельных налогов применительно к формированию представлений о роли налогов в бюджетном процессе, а также для понимания проблем формирования доходов бюджетов.

Налоговым кодексом определено, что в зависимости от установления налоги и сборы подразделяются на федеральные, региональные и местные.

Федеральными признаются налоги и сборы, устанавливаемые Налоговым кодексом и обязательные к уплате на всей территории РФ. К федеральным налогам и сборам относятся:

1)налог на добавленную стоимость;

2) акцизы на отдельные товары;

3)налог на прибыль организаций;

4)налог на доходы от капитала;

5)налог на доходы физических лиц;

6)единый социальный налог;

7) государственная пошлина;

8) таможенная пошлина и таможенные сборы;

9)налог на пользование недрами;

10)налог на воспроизводство минерально-сырьевой базы;

11)налог на дополнительный доход от добычи углеводородов;

12)сбор за право пользования объектами животного мира и водными

биологическими ресурсами;

13)лесной налог;

14)водный налог;

15)экологический налог;

16) федеральные лицензионные сборы.

Из приведенного перечня видно, что одни налоги обязательны для всех плательщиков, например, налог на прибыль. Другие – только для плательщиков, связанных с определенными видами деятельности – добыча нефти или рыбы.

Перечень региональных налогов значительно короче и включает:

1)налог на имущество организаций;

2) транспортный налог;

3) налог на игорный бизнес;

4) региональные лицензионные сборы.

Перечень местных налогов еще короче и включает:

1)земельный налог;

2)налог на имущество физических лиц;

3)налог на рекламу;

4) местные лицензионные сборы.

Неналоговые доходы

В соответствии с Бюджетным кодексом к неналоговым доходам бюджетов относятся:

- доходы от использования имущества находящегося в государственной или муниципальной собственности доходы, получаемые от реализации имущества, находящегося в государственной и муниципальной собственности;

- доходы от платных услуг, оказываемых органами государственной власти, а также бюджетными учреждениями, находящимися в федеральной собственности, собственности субъектов РФ или муниципальной собственности;

- доходов в виде финансовой помощи и бюджетных ссуд, полученных от бюджетов других уровней бюджетной системы.

Доходы от использования имущества находящегося в государственной или муниципальной собственности имущества могут поступать в виде арендной платы при сдаче имущества в аренду.