Лекции по финансам

СОДЕРЖАНИЕ: ТЕМА 1. Содержание финансов предприятий, принципы их организации и управления. Определение финансов предприятий Финансы хозяйствующих субъектов (предприятийТЕМА 1. Содержание финансов предприятий, принципы их организации и управления.

1. Определение финансов предприятий

Финансы хозяйствующих субъектов (предприятий ) - это относительно самостоятельное звено финансов государства; именно в этом звене формируется основная часть доходов, которая последующим перераспределением формирует доходы бюджетов всех уровней, а также внебюджетных фондов.

В то же время, существенная часть бюджетных средств в форме прямого бюджетного финансирования либо бюджетных ссуд, займов под гарантию государства, направляется на финансирование инвестиционной и текущей деятельности предприятия.

Если в СССР, в условиях командно-административной экономики предприятия были государственными (имущество, доходы принадлежали государству), их перераспределение производилось через государственные акты, поэтому не было необходимости управления финансами на уровне предприятия. Сегодня имеет место имущественная обособленность предприятия от государства.

Сегодня государство может вмешиваться в деятельность предприятия следующим образом:

1. государство устанавливает объекты и ставки налогообложения; нормы отчислений во внебюджетные фонды; минимальный уровень оплаты труда; состав затрат, включаемых в себестоимость; определяет правила ведения бухгалтерского учета; вида учетной политики; способы начисления амортизации;

2. косвенным образом – через лицензирование; установление квоты на экспорт, на определенные виды сырья; таможенные тарифы, а также тарифы на энергоносители, транспортные перевозки; регулирует естественные монополии.

В финансах предприятия можно выделить частные сферы:

1. финансы коммерческих предприятий, организаций;

2. финансы некоммерческих предприятий.

Коммерческие организации создаются с целью извлечения прибыли, они могут создаваться в различных организационно-правовых формах.

Финансы предприятия – экономические денежные отношения по поводу формирования, распределения и использования централизованных и децентрализованных денежных фондов на микроуровне.

Децентрализованные денежные фонды (сегодня составляют 90%) формируются как на стадии распределения, так и на стадии перераспределения основного денежного дохода-выручки.

Важнейшую роль играют амортизационные отчисления.

К децентрализованным фондам относятся: фонд потребления, накопления, резервные фонды, ремонтный фонд, нераспределенная прибыль.

В процессе перераспределения часть прибыли может направляться на увеличение уставного капитала.

К централизованным фондам относятся:

1. целевое финансирование из бюджета ;

2. кредитование (бюджетное финансирование на возвратной основе);

3. целевое финансирование из отраслевых внебюджетных фондов (МПС).

В сферу финансовых отношений на предприятии включаются отношения между:

1. предприятием и его инвесторами по поводу формирования и использования собственного капитала;

2. предприятием, поставщиками и покупателями по поводу форм, сроков и способов расчетов;

3. предприятием и финансовыми посредниками по поводу привлечения и размещения кредитов, займов, страховых платежей;

4. предприятием и дочерними структурами по поводу фирменного внутрикорпорационного распределения средств;

5. предприятием и государством по (бюджетной системой) при выплате налогов и сборов, отчисления предприятием и внебюджетными фондами;

6. государством и предприятием – при целевом финансировании;

7. предприятием и его работниками;

8. предприятием и акционерами по поводу выплаты дивидендов, реализации акций.

2. Финансовый менеджмент и его задачи

Финансовый менеджмент – наука управления финансами. После второй мировой войны, как термин, появился в США. В России финансовый менеджмент, как наука, не существовал.

В управлении финансами предприятий в СССР получило развитие:

1. нормирование оборотных средств;

2. методы планирования прибыли.

Основной категорией финансового менеджмента является капитал, объектом управления – процесс движения капитала (кругооборот).

РС

/

Д – Т П Т - Д’ (по Марксу)

\

СП

|

Данная схема дает представление о том, что кругооборот капитала на предприятии с финансовой точки зрения представляет собой денежный поток, который состоит из трех компонентов (групп потоков).

Денежные потоки на предприятии классифицируют по виду (роду) хозяйственных операций с которыми они связаны:

1. денежный поток текущей деятельности;

2. инвестиционная деятельность – деятельность, связанная с движением основных фондов;

3. денежный поток по финансовой деятельности (денежный поток, связанный с финансированием - funding);

Распоряжение капиталом – важнейшая функция финансового менеджмента.

Вывод: капитал является первоосновой в любом бизнесе, объектом управления финансового менеджмента является кругооборот капитала в виде денежных потоков, а также финансовый результат деятельности предприятия.

Предпосылки появления и развития финансового менеджмента как науки.

1. наличие развитого рынка капитала;

2. достаточно высокий уровень развития и концентрации производства.

Крупные корпорации являются основой экономики любого государства.

В настоящее время усиливается процесс концентрации капитала (слияние корпораций) и увеличения капитализации. В последние годы общий прирост экономики в мире составил 22,4%, 500 крупнейших корпораций увеличили объем продаж на 11%, а прибыль на 15%.Уровень рыночной капитализации (совокупной стоимости рыночной цены акции) Газпрома в 1998 году составил 12,6 млрд. В Российской Федерации в настоящее время рынок капиталов не развит, развитие и концентрация производства ухудшились, прослеживается тенденция уменьшения уставного капитала наших акционерных обществ. На фондовом рынке в США – 600 эмитентов, в Японии – 650, в России – 200, при этом, следует учитывать, что в Японии отрытый фондовый рынок стал работать с 1968 года.

Научной предпосылкой финансового менеджмента является достаточно высокий уровень развития экономической науки (ОЭТ, бухгалтерский учет, менеджмент, экономический анализ).

Связь финансового менеджмента с другими отраслями экономических знаний:

1. Связь с бухучетом.

Бухучет дает терминологию для финансового менеджмента, многие концепции и принципы (концепция действующего предприятия, текущей стоимости, учетной политики), а также дает информацию для анализа и принятия решений (на основе бухгалтерских регистров и отчетности).

Однако есть существенное отличие между бухучетом и финансовым менеджментом, а именно - различие имущественной логики бухучета и финансовой логики. Бухгалтера интересует имущество, финансиста – финансовый результат (прибыль, прирост денежных средств, увеличение капитала).

2. Связь с хозяйственным правом.

Хозяйственное право связано с финансовым менеджментом достаточно тесно. Эта связь осуществляется косвенно через бухучет, и, в основном, осуществляется через налоговое регулирование.

Однако, право дает лишь информацию для принятия решений, но на вопрос о том, как принимать решения - не дает ответа.

3. Связь с ОЭТ.

Финансовый менеджмент связан не столько с государственными финансами, сколько с общей экономической теорией, в этом состоит его парадокс.

В финансовом менеджменте также используются:

4. маржинальный анализ;

5. теория портфеля;

6. понятие времени и риска;

7. теория капитала;

8. теория стоимости капитала.

Отличие заключается в том, что финансовый менеджмент затрагивает только теорию.

9. Связь с анализом хозяйственной деятельности и статистикой.

Анализ и статистическая обработка данных – один из инструментов финансового менеджмента; это способы обработки, но не принятия решений.

Таким образом, финансовый менеджмент – наука, сформировавшаяся на перекрестке молодых наук, возникших относительно недавно.

Задачи, решаемые с помощью менеджмента:

10. текущие;

11. стратегические.

Финансовые стратегические задачи - максимизация прибыли предприятия, обеспечение инвестиционной привлекательности предприятия, обеспечение финансовой устойчивости в долгосрочном периоде.

В настоящее время в финансовом менеджменте одной из важных задач является максимизация цены компании (рыночной стоимости предприятия), которая отнюдь не равна стоимости имущества данного предприятия.

Текущие цели (задачи) – обеспечение сбалансированности поступления денежных средств (платежеспособности и ликвидности предприятия), обеспечение достаточного уровня рентабельности и продаж за счет гибкой ценовой политики и снижения издержек.

Рентабельность – показатель конкурентоспособности предприятия на коротком промежутке времени. Рентабельность капитала – это стратегический показатель.

К текущим задачам также относится избежание банкротства и крупных финансовых неудач.

Все задачи тесно связаны между собой, и решаются в рамках финансовой политики предприятия.

Финансовая политика состоит из следующих элементов (частей):

1. учетная политика* ;

2. кредитная политика – политика во взаимоотношениях с банками, либо по отношению к кредитам вообще;

3. политика в отношении управления издержками (метод регулирования издержек, классификация издержек, доля постоянных издержек в себестоимости);

4. налоговая политика и налоговое планирование, (необходимо минимизировать налоговые платежи но не в ущерб другим направлениям, производствам);

5. дивидендная политика;

6. политика управления денежными средствами (в том числе оборотными активами);

7. инвестиционная политика (наиболее эффективна с финансовой точки зрения).

В разработке финансовой политики необходимо согласование с другими службами и отделами предприятия.

3. Организация управления финансами на предприятии

ПРИМЕРНАЯ СТРУКТУРА ФИНАНСОВОЙ СЛУЖБЫ НА ПРЕДПРИЯТИИ.

Функции финансового менеджера в общем виде должны охватывать весь комплекс направлений:

I.Общий финансовый анализ и планирование

В рамках этой функции финансовый менеджер должен уметь давать общую оценку состояния активов и пассивов предприятия, то есть анализировать баланс и другие формы отчетности; уметь определять рентабельность; рассчитать основные финансовые коэффициенты, характеризующие ликвидность, платежность и финансовую устойчивость предприятия; проводить анализ динамики денежных потоков, оценивать их структуру и факторы, влияющие на интенсивность денежного потока.

Финансовый менеджер должен определять величину и структуру необходимых для поддержания экономического потенциала предприятия и расширения его деятельности финансовых ресурсов. Финансовый менеджер должен уметь составлять финансовые прогнозы в виде конкретных значений плановых показателей.

Финансовое прогнозирование тесно связано с понятием планирования. Планирование -это процесс проектирования желаемого будущего и эффективных путей его достижения, или заранее намеченная система мероприятий, предусматривающая порядок и сроки выполнения.

Анализ и планирование - две важнейших функции управления.

Как правило, управленческий контур включает следующие элементы:

1. анализ;

2. планирование;

3. реализация;

8. контроль.

II Обеспечение предприятия финансовыми ресурсами

Для обеспечения этой функции финансовый менеджер должен уметь и знать источники и способы получения финансовых ресурсов, уметь ими успешно оперировать, принимать наиболее оперативные решения (выбор наиболее эффективного источника).

Источники бывают двух видов: собственные и привлеченные.

К собственным источникам относятся:

1.расширение круга учредителей;

2.формирование фондов накопления, резервных фондов, т.е. тех, которые формируются в результате деятельности предприятий.

3.нераспределенный остаток чистой прибыли либо путем капитализации дивидендов.

Это все долгосрочные источники финансирования .

Краткосрочные источники финансирования представляют собой краткосрочную кредиторскую задолженность (перед поставщиками, подрядчиками, работниками, бюджетными и внебюджетными фондами). Этот источник приравнивается к собственным до того момента, пока он является бесплатным, а когда появляются пенни, штрафы, он перестает быть бесплатным.

К заемным (привлеченным) источникам относятся :

1. кредиты банков, государственные кредиты (бюджетные, целевые ссуды);

2. займы от других юридических лиц;

3. выпуск облигаций.

Это все долгосрочные заемные источники.

К краткосрочным заемным источникам относятся:

1. краткосрочные кредиты банков, других юридических лиц;

2 просроченная кредиторская задолженность.

К долгосрочным заемным источникам следует также отнести лизинг, а к краткосрочным- продажа и покупка краткосрочных ценных бумаг; факторинг.

В настоящее время существенную долю в динамике краткосрочной и долгосрочной задолженности играют различные взаимозачетные схемы, где участвуют также денежные суррогаты: налоговое освобождение, финансовые и товарные векселя.

При принятии решения о выборе того или иного источника, следует принять во внимание следующие факторы:

1. степень доступности источника;

2. стоимость (цена) этого источника (которая может быть выражена в виде процентной ставки, стоимости эмиссии и распространения ценных бумаг и т.д.);

3. оценка величины риска, связанного с привлечением средств из того или иного источника (риск процентной ставки, невозврата долга, потери финансовой устойчивости, размывания акций).

4. эффективное распределение финансовых ресурсов (инвестиционная политика предприятия и управление активами предприятия). То есть финансовый менеджер должен уметь сформировать эффективный инвестиционный портфель, составленный как из реальных, так и из финансовых инвестиций. Для этого менеджер должен знать основные характеристики ценных бумаг (доходность, рискованность и т.д.), уметь оценивать финансовую эффективность инвестиционных проектов, управлять оборотным капиталом (максимально увеличить его оборачиваемость), уметь определять величину запаса оборотных средств, управлять дебиторской задолженностью в плане ее сокращения.

Все названные функции финансового менеджера должны осуществляться в соответствии с разработанным финансовым планом, как стратегическим, так и текущим.

Схема взаимоувязки финансовых задач на предприятии

(система разработки финансовых планов).

|

Затраты

1. Содержание и классификация затрат на производство

2. Характеристика элементов затрат на производство и реализацию продукции в настоящее время

1. Содержание и классификация затрат на производство

Себестоимость – это стоимостная оценка используемых в процессе производства, производственных ресурсов, сырья, материалов, топлива, основных фондов. Величина используемых ресурсов обусловлена технологией и организацией производства.

Поскольку существуют различные методы стоимостной оценки израсходованных ресурсов, то величина стоимостной оценки будет различной. Она зависит от:

1. Инфляции

2. Учетной политики

3. Изменения в налоговой политике

4. Регламентации затрат, включаемых в себестоимость

5. Государственное регулирование цен (ТЭК и т.д.) и тарифов

Существуют различные виды классификаций затрат:

I. По экономическому содержанию

1. Материальные затраты

2. Расходы на оплату труда

3. Отчисления на социальные нужды

4. Амортизационные отчисления

5. Прочие затраты

II. По статьям калькуляции

Состав статей, их количество в настоящее время практически не регламентируется, кроме некоторых отраслей (существуют отраслевые инструкции, например, Методические рекомендации по планированию, учету и калькулированию себестоимости работ и услуг в с/х).

Калькуляционные статьи – позволяют определить себестоимость одной калькуляционной единицы (шт., тонны и т.д.).

Классификация затрат по статьям калькуляции должна охватывать следующие виды затрат:

1. Сырье и основные материалы

2. Вспомогательные материалы

3. Возвратные отходы (вычитаются) – могут быть использованы в новом цикле производства, но с понижением отдачи

4. Топливо и энергия на производственные цели

5. Услуги и работы сторонних организаций

6. Покупные полуфабрикаты и изделия

7. Основная и дополнительная зарплата производственных рабочих

8. Отчисления на социальные нужды

9. Расходы на содержание и эксплуатацию оборудования

10. Общецеховые расходы

11. Коммерческие расходы

12. Общезаводские расходы

13. Потери от брака

14. и др.

III. В зависимости от связи затрат с производством конкретной продукции

1. Прямые – можно четко, сразу отнести на конкретные изделия (сырье, основные материалы).

2. Косвенные – нельзя непосредственно связать с каким-либо изделием и предметом. Их распределяют на основе какой-либо базы (зарплата основных производственных рабочих).

IV. В зависимости от связи затрат с производством (вообще)

1. Основные

2. Накладные

Основные связаны с производством вообще

Накладные – связаны с обслуживанием, управлением, организацией производства (содержание аппарата управления).

V. Разделение затрат на постоянные и переменные, в основе лежит зависимость затрат от объема производства .

Постоянные затраты не зависят от изменения объема производства.

1. Характеристика элементов затрат на производство и реализацию продукции в настоящее время

Положение о составе затрат действующее в настоящее время содержит в себе исчерпывающий перечень затрат, включаемых в себестоимость и их подробное описание по элементам.

Существует много поправок, дополнений и исправлений (последняя поправка от 11.09.98).

Указом президента РФ от 08.05.96 № 685 установлено, что с 01.01.98 плательщики налога на прибыль относят на себестоимость все расходы, в полном объеме, связанные с производством.

Таким образом в бухгалтерском учете проводятся все затраты на производство и реализацию продукции в полном объеме, но в налоговом учете, который ведется вне бухгалтерских регистров, проводок и счетов, денежный расчет корректируется себестоимостью с целью налогообложения.

В соответствии с положением о составе затрат установлен следующий перечень затрат, включающий в себестоимость по элементам:

Материальные затраты :

1. сторонние услуги производственного характера

2. стоимость использованных материальных ресурсов на производство (топливо, сырье, материалы)

3. оплата транспортных услуг

4. потери и недостачи материальных ценностей

5. комиссионные вознаграждения

Затраты на оплату труда :

Не включаются в себестоимость. Выплаты работникам по следующим позициям:

1. материальная помощь

2. единовременные пособия

3. дивиденды по акциям, % по облигациям

4. ценовые разницы на продукцию, предоставляемую работникам производства

5. оплата путевок, надбавки к пенсии

6. выдача беспроцентных ссуд на улучшение жилищных условий

Включается:

1. зарплата

2. компенсационные выплаты, связанные с условиями и режимами работы

3. оплата отпусков в соответствии с законом

4. оплата вынужденных простоев

5. стоимость бесплатного питания и форменной одежды

6. выплаты за выслугу лет

7. натуральная оплата

Отчисления на социальные нужды (рассчитываются по начисленной зарплате):

1. пенсионный фонд – 28% от фонда оплаты труда

2. фонд занятости – 1,5%

3. фонд обязательного медицинского страхования – 3,6%

4. фонд социального страхования – 5,4%

Созданы для осуществления выплат социального назначения.

Отчисления на социальные нужды составляют весомую долю среди всех денежных выплат предприятия, являющихся для них непосильной нагрузкой

Амортизационные отчисления – смотри тему Инвестиции.

Прочие затраты – это:

1) ряд налогов и отчислений во внебюджетные фонды (дорожный фонд, налог на пользователей автодорог, налог с владельцев транспортных средств, налог на приобретение транспортных средств), относящихся на себестоимость.

2) ресурсные платежи (плата за землю – земельный налог или арендная плата, за воду, лесная подать, плата за загрязнение в пределах норм (сверх норм – плата в себестоимость не включается), налог на воспроизводство минерально-сырьевой базы).

3) собственно затраты (по аренде основных фондов, нелимитированные расходы (почтовые, телеграфные, коммерческие расходы), лимитированные расходы (на рекламу, представительские расходы, на подготовку кадров, аудиторские услуги, на служебные командировки, компенсация за использование личных автомобилей для служебных целей, на уплату процентов по кредитам).

Формирование и использование финансового результата

Выручка. Ее экон. содержание и роль в формировании фин. результатов.

Выручка – это источник всех финансовых ресурсов и дальнейшего формирования фондов. До 1996 г. в РФ реализованной считалась продукция, отгруженная и оплаченная заказчиком (согласно кассовому методу, выручка – это то, что поступает через кассу за реализованную продукцию). В настоящее время, в связи в реформой бухгалтерского учета и переходом на международные принципы учета, одним из важнейших принципов является принцип начисления (все затраты и доходы относятся к тому периоду, в котором они были фактически осуществлены, причем главенствуют материальные, а не денежные потоки). Т.о., реализованной считается продукция, отгруженная и оформленная соответствующим образом (т.е. сразу после отгрузки производится запись на 46 счет). С 1999 г. малые предприятия имеют право вести учет по кассовому методу (и выручка, и затраты учитываются по фактическим выплатам). Величина выручки зависит от учетной политики, объема реализации, уровня отпускных цен (до 1994 г. уровень цен регулировался путем налогообложения; устанавливается предельный размер рентабельности). Сейчас цены регламентируются только в отраслях естественных монополий (в виде тарифов).

В настоящее время действуют «Методические рекомендации по формированию и использованию свободных цен и тарифов на продукцию» от 06.12.1995 г.

В основе выручки лежит себестоимость. Структура отпускной цены выглядит следующим образом:

Полная Прибыль Косвен. Оптов. Косвен. Торгово- Косвен.

Себест-сть предпр. Налоги нацен- налоги сбытовые налоги+

РП ки наценки Налог с

продаж

Полная себестоимость РП + Прибыль предприятия + Косвенные налоги + оптовые наценки + Косвенные налоги (на оптовые наценки) = отпускная цена промышленности.

Отпускная цена промышленности + торгово-сбытовые наценки + Косвенные налоги + Налог с продаж = Розничная цена.

Выручка – это объем реализованной продукции без косвенных налогов.

Реализация продукции, работ и услуг (РПРУ) – это основной компонент выручки. Но в выручку, кроме этого, еще включается:

1. выручка от реализации основных фондов и другого имущества;

2. внереализационные доходы (штрафы, пени, неустойки, доходы от операций с ценными бумагами, доходы по ценным бумагам предприятия, доходы от операций с тарой, прибыль прошлых лет, выявленная в отчетном году, курсовые разницы).

Планирование выручки от РПРУ.

Эта выручка (80-90% от общей) планируется в первую очередь.

Для планирования надо знать величину товарного выпуска (объемы производства), уровень цен на ресурсы. Но товарный выпуск, т.е. производство продукции, - это не реализация. Это разные вещи. Чтобы перейти от товарного выпуска к реализованной продукции, надо знать остатки готовой продукции на складе. Остатки на начало планируемого периода рассчитываются по фактическим данным за отчетный период. Чтобы рассчитать остатки готовой продукции на конец периода, как правило, используется усредненное значение нормы запаса (в днях).

Остатки ГП на конец периода = Норма X Однодневный выпуск

Но в настоящее время нормирование, как метод управления затратами, утратил свое значение, т.к. 1) у предприятий, как правило, нет устойчивых хозяйственных связей, 2) отгрузка носит нерегулярный характер, 3) рынки сбыта неустойчивы. Поэтому, при прогнозировании остатков готовой продукции на конец периода следует опираться на уже заключенные договора с предприятиями.

Выручка от РПРУ = Остатки на начало периода + Товарный выпуск – Остатки на конец периода

Остатки готовой продукции – (при ведении учета методом начисления) это Остатки ГП на складе + ГП на ответственном хранении у покупателей (например, в случае отказа от продукции, ее зачисляют на баланс. То же самое в случае договора комиссии). Т.е., до тех пор, пока не наступит момент перехода собственности на продукцию, она принадлежит продавцу. Если учет ведется по кассовому методу, то к остаткам ГП относится вся неоплаченная продукция.

Следует учесть, что описанный выше метод планирования выручки – прямой:

Реализованная продукция = Объем выпуска X Цена

Еще одним методом планирования выручки является метод расчета точки безубыточности (см. Планирование прибыли).

Прибыль. Ее показатели. Формирование и использование прибыли.

Основным показателем финансового результата работы предприятия является прибыль.

Прибыль – это превышение доходов над расходами. Это разница между доходами и расходами предприятия, в виде материальных потоков (по начислению). Доходы и расходы определяются методом начисления. Отсюда возникает много парадоксов прибыли.

Прибыль – это разница между выручкой и затратами. Основным показателем прибыли в РФ является валовая прибыль (раньше ее называли балансовой прибылью). В нее включается:

1. прибыль от РПРУ (разница между выручкой от РПРУ и полной себестоимостью продукции);

2. прибыль от реализации основных фондов и другого имущества (разница между выручкой от реализации и остаточной стоимостью имущества, скорректированной на индекс инфляции);

3. прибыль от внереализационных операций (разница между внереализационными доходамии и расходами).

Т.к. предприятие может вести несколько видов деятельности, следует разделять в учете и при планировании доходы и расходы от этих видов деятельности, чтобы правильно вести учет, поскольку есть виды деятельности, облагаемые по другим ставкам, и по ним базой для налогообложения может служить доход.

Чистая прибыль = Валовая прибыль – Налоги (на прибыль и на доходы)

Показатель валовой прибыли выделен отдельной строкой в отчетности (форма №2 «О прибыли и убытках»). Показатель чистой прибыли не фигурирует отдельной строкой в отчетности. Это расчетный показатель.

Также используется показатель Прибыль, остающейся в распоряжении предприятия. Предприятие должно сделать некоторые платежи до распределения прибыли по фондам . Эти обязательные платежи называются отвлечением прибыли (штрафы, пени налоговой инспекции и других гос. органов, отчисления в централизованные фонды отраслей или материнской компании). Только после этого предприятие может распределять прибыль.

Процесс формирования ВП имеет многоступенчатый характер, что отражается в б/у.(В отчете о прибылях и убытках: Форма № 2) В настоящее время действует такая форма:

| Форма отчета РФ |

Международная форма. |

| 1) Выручка от РПРУ (без косвенных налогов) 2) Себестоимость реализации – производственная себестоимость «-» управленческие расходы. 3) Коммерческие расходы. 4) Управленческие расходы. 5) Прибыль от РПРУ 6) % к получению 7) % к уплате. 8) Доходы от участия в других орг. 9) Прочие операционные доходы 10) Прочие операционные расходы. 11) Прибыль убыток от Финансово-хозяйственной деятельности. 12) Прочие внереализационные доходы. 13) Прочие внереализационные расходы. 14) Прибыль (убыток) отчетного периода. 15) Налог на прибыль. 16) Отвлеченные средства. 17) Нераспределенная прибыль отчетного периода. |

- Выручка. - Переменные издержки. - Прибыль брутто (валовая маржа). - Постоянные издержки. - Прибыль до выплаты налогов и % за кредиты. - % уплаченные за кредит. - Прибыль до налогообложения. - Налоги. - Чистая прибыль. |

Форма №2 в данном виде была утверждена приказом МинФина «Годовая бух. Отчетность организации № 81 , инструкция по заполнению форм отчетности от 1996 года; положение по б/у №4 (ПБУ4) от 08,02,96.» Переход к новой форме отчетности был вызван «-» к гармонизации б/у и приведения ее к международным стандартам. Но данная форма не соответствует международным стандартам.

В международных стандартах особое внимание уделяется информации, которая свидетельствует о степени зависимости предприятия от внешних источников финансирования (такая информация важна для других кредиторов, инвесторов). Показатель «Валовая маржа» широко используется в управленческом учете, на нем строится расчет точек безубыточности предприятия и дает возможность оценить производственный риск. Важно и для внешних пользователей.

Распределение и использование чистой прибыли.

Валовая прибыль формируется на счете 80 «Прибыли и Убытки», в течении года она накапливается, представляет собой разницу между дебетовым и кредитовым оборотом. Распределять прибыль предприятия имеет право только при истечении года при утверждении годового отчета.

Уплаченный налог на прибыль отражается по счету № 81 «Использование прибыли». Для того чтобы в конце года определить величину прибыли к распределению, предприятие должно сделать реформацию баланса. Делается проводка Д80 К81, Д80 К88. Строка 16 отражает суммы штрафных санкций, начисленных в бюджет по 81 счету. Оставшийся остаток = прибыли к распределению.

Схема

Фонд накопления (ФН) формируется для будущих инвестиционных программ.

Фонд потребления (ФП):

1. Для выплат дивидендов акционерам.

2. Доходы акционерам

3. Оказание социальной помощи

Фонд социальной сферы: на капитальные вложения в учреждения социальной сферы.

Резервный фонд:

АО в соответствии с законом о АО обязаны создать резервный фонд, (размер не 15% Уставного капитала.). Данный фонд формируется постепенно, в виде ежегодных поступлений – не менее 5% от чистой прибыли.

Использование резервного фонда может быть:

Выплата дивидендов привилегированным акционерам в случае убытков.

Погашение облигаций.

Выкуп акций если нет других источников.

Проблема распределения чистой прибыли имеет большое значение в финансовом менеджменте. Суть проблемы – пропорция распределителей между накоплением и потреблением. Здесь сталкиваются интересы различных групп участников хозяйственной деятельности: собственников, инвесторов, менеджеров, кредиторов.

Собственники – выплата дивидендов.

Менеджеры – накопление, расширение дивидендов.

Инвесторы и кредиторы – финансовая устойчивость ликвидность акций.

Проблема распределения чистой прибыли связана также с формированием будущей структуры капитала предприятия.

ФН + РФ + Фсоц. + Нерасп. Прибыль = Собственный капитал.

Его формирование: одна из важнейших целей финансового менеджмента.

Виды: Дивидендная политика .

Определение величины дивидендного фонда по остаточному принципу.

«+» для менеджеров, нацеленным на рост доли накопления.

«-» можно пользоваться только кратковременно так как увеличение собственного капитала при невыплате дивидендов, следует снижение курса акций.

Выплаты дивидендов в виде устойчивой доли прибыли.

Выплаты дивидендов в виде % от накопления стоимости акций.

Целесообразно: когда нет больших колебаний прибыли.

Политика в виде растущего % от номинальной стоимости акций.(в период роста прибыли или высокой инфляции в экономике).

Планирование прибыли

Вопросы:

Прямой метод планирования прибыли

Аналитический метод

Планирование прибыли на основе точки безубыточности.

Прямой метод планирования прибыли

Прямой метод целесообразен, когда у предприятия небольшой ассортимент продукции и небольшие объемы производства и реализации. Методика состоит в том, что осуществляется по ассортиментный расчет.

| Изделия |

В тыс. шт. |

Цена |

Выручка |

Полная себестоимость единицы |

Полная себестоимость объема |

Сумма прибыли |

| А |

7 |

2000 |

14000 |

1600 |

11200 |

2800 |

| Б |

15 |

3500 |

52500 |

2500 |

37500 |

15000 |

| В |

1 |

4000 |

4000 |

3100 |

3100 |

900 |

На практике иногда не устанавливают конкретную цену изделия, а исходят из необходимого уровня рентабельности, который равен:

Прибыль от реализации продукции

Полная себестоимость

Прибыль от реализации = полная себестоимость * % рентабельности

При изменении себестоимости будет меняться прибыль от реализации.

Аналитический метод

Сводится к факторному анализа изменений в финансово-хозяйственной деятельности предприятия и влияния этих изменений на финансовый результаты. Аналитический метод на основе показателя базовой рентабельности включает следующие этапы:

Расчет базовой прибыли, который определяется исходя из фактических отчетных данных с учетом определенных изменения и поправок.

Определяется процент базовой рентабельности продукции, выпущенной в текущем году, с учетом корректировок.

Расчет планируемого объема реализации продукции, работ, услуг.

Расчет прибыли от реализации планируемого года с учетом базовой рентабельности.

Корректировка прибыли на несравнимую продукцию, учет влияния факторов, изменения цен, налогообложения и.т.д.

Пример (Комбинированный метод):

1. Прибыли по плану текущего года 9600.

2. Прибыль по отчету на 1.10. текущего года 7300 (целесообразно заниматься планирование прибыли, только тогда, когда имеется отчетность за 9 месяцев текущего года).

3. Ожидаемая прибыль до конца текущего года 2700.

4. Ожидаемая прибыль за реализацию работ и услуг 7300 + 2700 = 10000.

Данный показатель м.б. первым, когда имеется годовая отчетность, утвержденная и сданная в налоговые органы; или предприятие не функционирует еще 9 месяцев.

5.Поправки к ожидаемой прибыли от реализации работ, услуг, товаров, расчитанные исходя из изменений в планируемом году:

а) Цены +200

б) НДС и других косвенных налог -400

Поправки расчитываются отдельно по каждому фактору методом прямого счета:

![]()

![]()

фi – изменение фактора на одну единицу товара.

qi – изменение количества единиц i-го товара.

6. Базовая прибыль 10000 + 200 – 400 =9800

Базовым считается любой показатель, пересчитанный на текущий.

7. Ожидаемая реализация товарной продукции по полной себестоимости в текущем году 40900

8. Процент базовой рентабельности 24% (67)

9. Реализация сравнимой продукции в планируемом году 44000

Сравнимая продукция – это та продукция, которая выпускалась в отчетном периоде и планируется к выпуску в следующем году.

10. Плановая прибыль на будущий год, исходя из показателя базовой рентабельности (98100%) 44000 24% = 10560

Поправки плановой прибыли в связи с изменениями:

а) отпускных цен -790

б) ставок косвенных налогов -42

в) повышения качества продукции и ассортимента +692

12. Экономия от понижения себестоимости реализуемой продукции в планируемом году +200

13. Реализация несравнимой (не выпускавшейся ранее) продукции 2000.

Для вновь созданных предприятий этот показатель первый.

14. Процент рентабельности несравнимой продукции 15%.

Этот показатель берется по аналогичным фирмам (в т.ч. зарубежным), с учетом инфляции и конкуренции. Поскольку в России доходы и расходы растянуты во времени, проводится дисконтирование.

15. Плановая прибыль по несравнимой продукции (1314100) 300

16. Прибыль от реализации продукции, работ, услуг в планируемом году (10±11±12+15) 10920.

Аналитический метод применяется при планировании прибыли по сравнимой продукции.

По несравнимой продукции используется метод прямого счета.

Т.к. у предприятия м.б. и сравнимая, и несравнимая продукция, то чаще всего используется комбинированный метод (см. пример).

Нормативный метод

Применяется, когда предприятия могут устанавливать конкретные нормативы по расходованию средств, т.е. применять систему бюджетирования. Т.о. в данном случае метод прямого счета совмещается с нормами затрат.

Экономико-математические методы (с помощью ПК)

Планирование прибыли тесно взаимосвязано с теми функциями, которые прибыль выполняет (оценочная и стимулирующая функции).

Вопрос 3. Планирование валовой и чистой прибыли

Данное планирование происходит с учетом особенностей выручки, в т.ч. минимальной выручки (точки безубыточности или порога рентабельности), а также с учетом корректировок валовой прибыли для целей налогообложения, в т.ч. с учетом привлечения заемных средств.

ставка рефинансирования (СР) = 42%.

| Показатели |

Условные обозначения |

I |

II |

III |

IV |

| 1) Источники средств |

И |

200 |

200 |

200 |

200 |

| 2) Собственные источники |

Ис |

200 |

50 |

50 |

50 |

| 3) Заемные источники |

Из |

- |

150 |

150 |

150 |

| 4) Процент за кредит по договору |

Кс |

- |

44% |

45% |

52,5% |

| 5) Учетная ставка для целей налогообложения |

Ксн |

- |

45% СР42%+3% |

45% |

45% |

| 6) Превышение Кс над Ксн |

DКс |

- |

- |

+7,5% |

|

| 7) Плата за кредит, относящийся на издержки по бухучету |

Пк (Из Кс ) / 100 |

- |

66 |

67,5 |

78,75 |

| 8) Валовая прибыль (ВП0 - Пк ) |

ВП |

100 (ВП0 ) |

34 (ВП0 -Пк ) |

32,5 |

21,25 |

| 9) Плата за кредит для корректировки ВП |

ПDКс (Из DКс ) |

- |

- |

- |

+11,25 |

| 10) ВП с учетом корректировок |

ВПк |

100 |

134 |

132,5 |

132,5 |

| 11) Экономическая рентабельность |

Эи (ВПк / И) |

50% |

17% |

16,25% |

16,25% |

| 12) Ставка налога на прибыль |

Нс |

35% |

35% |

35% |

35% |

| 13) Сумма налога на прибыль |

Н (ВПк Нс ) |

35 |

11,9 |

11,375 |

11,375 |

| 14) Чистая прибыль |

ЧП (ВПк - Н) |

65 (ЧП0 ) |

22,1 |

21,125 |

21,125 |

| 15) Снижение ЧП в распоряжении предприятия |

DЧП |

42,9 |

43,875 |

43,875 |

|

| 16) Рентабельность собственного капитала |

Rис ЧП / Ис |

32,5 |

44,2 |

42,25 |

42,25 |

| 17) Рост рентабельности собственного капитала |

DRис |

+11,7 |

+9,75 |

+9,75 |

Т.о., привлекая заемные средства, при планировании ВП и ЧП, получается:

ВП снижается

Эи снижается, но Rис возрастает

ЧП снижается.

DRис позволяет принимать решения по финансовому менеджменту, используя эффект финансового рычага, т.е. за счет привлечения заемных средств и роста кредита есть возможность увеличения Rис лучшего использования, или за счет сравнительной дешевизны привлеченного капитала.

Рассмотренный пример иллюстрирует европейский подход к понятию финансовый рынок, эффективность финансового рычага проявился в том, что при привлечении ЗК предприятие может получить приращение рентабельности СК.

Если предприятие не привлекает кредит, тогда СК мало рентабелен.

Рентабельность собственного капитала возрастает при условии если Y исходная экономическая рентабельность предприятия выше, чем % ставка за кредит.

Если % ставка больше экономической рентабельности, то эффективность финансового рычага будет отрицательна, т. е. привлечение заемных средств приведет к снижению рентабельности собственного капитала.

+11,7 – эффективность финансового рычага.

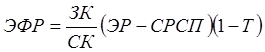

Можно рассчитать по формуле:

ЗК – заемный капитал

СК – собственный капитал

ЭР – экономическая рентабельность

СРСП – средний расчет ставки %

(1-Т) – влияние налогов

Т » 30-35 %

На эффективность оказывает влияние 3 компонента:

![]() плечо рычага (соотношение заемного и собственного капитала).

плечо рычага (соотношение заемного и собственного капитала).

ЭР – СРСП – дифференциал

ОТ Т- ставки налога на прибыль.

ЭФР широко используется в финансовом менеджменте при принятии решения о привлечении заемных средств.

РСК является одним из важнейших финансовых показателей, е важны для инвесторов (характеризуют инвестиционную привлекательность предприятия).

Второй момент:

Если предприятие систематически имеет отрицательный финансовый рычаг то предприятие не только не эффективно использует СК, но и заемный капитал. У них как правило, большие проблемы с денежными средствами. Перспектив мало.

Показатели рентабельности

Существуют традиционные показатели рентабельности (еще в СССР), но они больше экономические чем финансовые. Это:

Балансовая рентабельность (БР)

![]()

Расчетная Рентабельность (РР)

![]()

Финансовые показатели:

![]() - рентабельность активов.

- рентабельность активов.

![]() - рентабельность собственного капитала.

- рентабельность собственного капитала.

Рентабельность продукции (РП)

Рентабельность продаж (реализации)

Рентабельность продаж (реализации)

Многофакторная модель, разработанная компанией «Dupont», в 60-е годы (сначала двухфакторная модель рентабельности активов)

Двухфакторная модель:

![]()

В – выручка

А – активы

Факторы:

Первый коэффициент ![]() - рентабельность продаж.

- рентабельность продаж.

Второй факт: ![]() - оборачиваемость активов.

- оборачиваемость активов.

Недостаток ROA – он не учитывает структуру капитала, и не дает ответа на вопрос о факторах влияющих на рентабельность собственного капитала.

Появилась трехфакторная модель РСК

![]()

![]() - структура капитала.

- структура капитала.

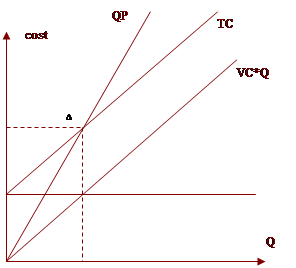

Вопрос № 2 Планирование прибыли методом расчета точки безубыточности.

Для предприятия важно определить не только величину ВП и ЧП, но так же необходимо знать предельный минимальный объем реализации при при котором нет ни прибыли, ни убытка.

Точка безубыточности – один из критериев эффективности работы предприятия.

Чем ниже точка безубыточности, тем предприятие более конкурентно способно.(т.к. ему нужно меньше продать).

Расчет точек безубыточности широко применяется на тех предприятия, на которых организован управленческий учет.

Управленческий учет предполагает как расчет фактических показателей, так и плановый, а так же анализ фактических и плановых показателей.

Управленческий учет ведется в свободной форме и является коммерческой тайной, т.к. эти расчеты могут существенно расходится с финансовыми результатами.

Управленческий учет зародился в 2-30 годы.

Для его организации необходимо, чтобы на предприятии учитывались и планировались затраты по постоянным и переменным издержкам.

Управленческий учет дает возможность принимать оперативные решения об изменении ассортимента, цен, и объема реализации, для того чтобы обеспечить безубыточность.

Для расчета точек безубыточности воспользуемся алгебраическим выражением:

Q*P = VC * Q + FC + P

Q*P – выручка

FC – постоянные издержки

P – прибыль

Q – объем реализации в натуральном выражении,

Р – цена.

VC – переменные издержки за единицу.

![]() В натуральном выражении.

В натуральном выражении.

P-VC - это валовая маржа одного изделия.

Чем больше постоянные издержки, тем хуже, следовательно надо снижать их.

Чем больше валовая маржа, тем лучше.

Чтобы посчитать в денежном выражении, надо умножить на цену.

Точка «А» - точка где, нет ни прибыли, ни убытков /Выше – прибыль, ниже - убытки/

QP – выручка.

В реальной жизни предприятия имеют много ассортиментное производство, зависимость между переменными затратами и объемом реализации не имеет линейного характера, постоянные издержки являются условно постоянными. /т.е. много примеров когда издержки трудно однозначно отнести к постоянным или переменным, следовательно данная формула усложняется. Расчет многоступенчатый / с помощью компьютеров, методов математического моделирования, линейного программирования/. Часто расчеты ведутся в разрезе цехов.

Так же рассчитывают кромки безопасности /запас финансовой прочности/ предприятия. В абсолютном выражении, это разница между фактической выручкой и минимальной /чем она больше, тем больше ЗФП/.

С помощью точек безубыточности можно планировать и валовую прибыль:

![]() - объем реализации для получения заданной прибыли.

- объем реализации для получения заданной прибыли.

В реальных условиях, в российской практике, надо учитывать, особенности н/н. Есть ряд налогов которые относятся на финансовые результат, налог на имущество, на рекламу, на содержание правоохранительных органов и. т. д.

Точки безубыточности используются для расчета, определения эффекта производственного рычага. Его величина зависит от доли постоянных затрат. Этот эффект проявляется в том, что между валовой прибылью и объемом реализации нет прямолинейной зависимости. Изменение объема реализации вызывает более сильное изменение прибыли.

Эффект производственного рычага = (Прибыль + Постоянные издержки)/Прибыль

Т.о., сила ЭПР зависит напрямую от Постоянных издержек.

Пример: Магазин продает игрушки. Цена у оптовика = 500 рублей. Цена продажи = 90 руб. Аренда и другие постоянные затраты = 20000 руб. Количество: 1000 шт. в месяц. Надо посчитать прибыль (т.е. разницу между выручкой и затратами).

Выручка: 90 * 1000 = 90000

Переменные издержки: 50 * 1000 = 50000

Постоянные издержки: 20000

ЭПР = 20000 + 20000 = 2

20000

При изменении объемов производства и реализации на 1%, прибыль изменится на 2%.

ЭПР является также измерителем производственного риска, т.к. размах колебаний прибыли характеризует степень риска. Риск – величина вероятностная. Т.о., он рассчитывается с помощью математической статистики (например, дисперсия).

Предприятиям не рекомендуется сочетать высокий производственный риск с высоким финансовым риском. На это обращают внимание банки. Оценка уровня ЭПР и финансового рычага является обязательным элементом при разработке бизнес-плана (инвестиционные соглашения, получение кредита, при выпуске акций).

ЭПР и ЭФР используются при разработке прогнозов в процессе планирования прибыли и при определении оптимальной структуры капитала.

Цена капитала. Оптимизация структуры капитала.

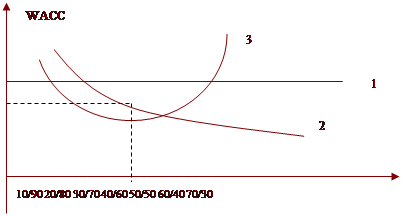

Концепция структуры капитала является одной из краеугольных концепций в финансовом менеджменте.

Прирост собственного капитала является одной из важных целей ФМ. Другая важнейшая цель – это увеличение его рыночной стоимости (выражается в виде курса акций).

Основоположниками теории структуры капитала были Миллер и Мадильяни (Нобелевские лауреаты). Они пришли к выводу, что рыночная цена акций компании не зависит от структуры капитала . Они искали зависимость между средневзвешенной стоимостью капитала и его структурой (1 ).

|

|

|

D – величина заемного капитала;

Е – величина собственного капитала;

WACC – средневзвешенная стоимость капитала:

WACC = Удельный вес СК * Цена СК + Удельный вес ЗК * Цена ЗК.

Цена капитала – это издержки предприятия, связанные с привлечением и обслуживанием капитала из тех или иных источников.

Затраты на привлечение заемных средств, в виде кредитов расчитываются, исходя из среднерасчетной ставки за кредит.

Если речь идет об акционерном капитале, цена СК выражается в виде дивидендов. Чтобы спрогнозировать эту цену, существуют различные модели (например, модель оценки собственных активов У. Шарпа; модель роста М. Гордона). Эти модели применяются только для АО.

Для малого бизнеса расчет цены СК ведется прямым методом (та часть ЧП, которая распространяется между учредителями, является платой за обслуживание СК; расчитываются расходы, связанные с эмиссией акций).

В странах с развитой рыночной экономикой заемный капитал является более дешевым, чем СК, т.к. существует эффект «Налогового щита». Проценты за кредит выводятся из-под налогообложения (включаются в себестоимость); а дивиденды выплачиваются из ЧП, которая попадает под налогообложение. Дивиденды по акциям, сами по себе, выше ставок за кредит (из-за риска).

Т.о., уровень доходности акции включает плату за риск.

В РФ все наоборот: проценты высокие и дивиденды никто не платит.

Развитием теории Мадильяни и Миллера является расчет средневзвешанной стоимости капитала с учетом налогового щита (2).

По современным представлениям, в реальных условиях при повышении доли ЗК более, чем на 50%, кредиторы начинают волноваться и новые кредиты дают под более высокие ставки. Инвесторы тоже следят за структурой капитала: кривая плавно начинает расти (3).

Средневзвешанная стоимость капитала, наряду с ЭФР, является одним из важнейших критериев оптимизации капитала (т.е. для предприятия выгодно минимальное значение СВСК).

Величину СВСК нужно знать при оценке инвестиционных проектов, т.к. она лежит в основе ставки дисконтирования. СВСК важно знать, чтобы сравнить ее с рентабельностью активов.

WACC ROA

Это соотношение – очень важно для оценки рентабельности предприятия.

Кроме исторической СВСК, важно знать также прогнозируемую средневзвешанную стоимость капитала.

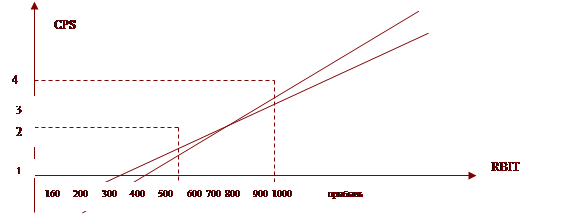

Оптимизация капитала с точки зрения дохода на акцию

Т.к. одной из важнейших целей бизнеса и финансового менеджмента является максимизация благосостояния акционеров (максимальный доход на акцию), в финансовом менеджменте разработана модель оптимизации структуры капитала в связи с максимизацией дохода на акцию.

Доход на акцию =

Задача: определить, при каком способе финансирования чистая прибыль на обыкновенную акцию будет максимальной.

Пример:

Предприятию необходимы инвестиции на сумму 2000000 долл. Возможные источники финансирования: долгосрочный кредит (под 10% годовых), выпуск обыкновенных акций, выпуск привилегированных акций (с гарантированными дивидендами 8% в год). У компании выпущено и размещено 100000 обыкновенных акций номиналом 50 долл. Планируемая прибыль до выплаты налогов и процентов должна составить 1000000 долл. Ставка налога на прибыль – 50%. Прибыль в отчетном году – 800000 долл.

| № |

Показатели |

Базовое условие |

Кредит |

Обыкн. акции |

Привил. Акции |

| 1 |

Прибыль до выплаты налогов и процентов за кредит |

800 |

1000 |

1000 |

1000 |

| 2 |

Сумма процентов |

- |

200 |

- |

- |

| 3 |

Прибыль до выплаты налогов |

800 |

800 |

1000 |

1000 |

| 4 |

Налог на прибыль |

400 |

400 |

500 |

500 |

| 5 |

Чистая прибыль |

400 |

400 |

500 |

500 |

| 6 |

Дивиденды по привилегированным акциям |

- |

- |

- |

160 |

| 7 |

Чистая прибыль в распоряжении предприятия |

400 |

400 |

500 |

340 |

| 8 |

Количество обыкновенных акций |

100 |

100 |

140 |

100 |

| 9 |

Чистая прибыль на обыкновенную акцию |

4$ |

4$ |

3,57$ |

3,4$ |

Чистая прибыль на обыкновенную акцию:

![]()

![]()

Пр = Q*Пр, где Q – объем реализации.

Прибыль от реализации продукции:

Прп = Пр1 + Пртв – Пр2, где Пр1, Пр2 – прибыль входящих и выходящих остатков.

Пр1 – это разница между отпускной ценой продукции и полной себестоимостью готовой продукции.

Пртв – в остатках, неотгруженная.

Как правило, готовая продукция на складе учитывается по производственной себестоимости; для того, чтобы рассчитать величину прибыли в остатках, надо рассчитать новую себестоимость.

Выводы:

На первый взгляд кажется, что заемное финансирование является предпочтительнее, чем другие способы финансирования, но это верно лишь при PbiT – 1000$. Если значение прибыли изменится, то конечный результат может быть другим.

Существуют т.н. точки безразличия – для определения критического значения.

|

По этой модели сравнивается 2 вида финансирования: например, заемное и с помощью привилегированных акций. Точка пересечения для 2-х графиков (2-х способов финансирования) показывает уровень прибыли до выплаты налогов (в процентах). Критические точки безразличия можно рассчитать с помощью формул.

Если прибыль до уплаты налогов ниже этой точки, то финансирование лучше производить за счет привилегированных акций. Если прибыль до уплаты налогов выше критической точки безразличия, то заемное финансирование предпочтительнее.

( PBIT - I ) (1-T) – Д = (PBIT - I)(1-T) - Д

S1 S2

(PBIT - I)(1-T) – Д – это чистая прибыль, остающаяся в распоряжении предприятия.

S1, S2 – это количество обыкновенных акций (при одном и другом способе финансирования);

Д – дивиденды по привилегированным акциям;

I – величина выплачиваемых процентов;

T – ставка налогообложения.

Можно рассчитать по формулам точку безразличия для финансирования с помощью заемного капитала и с помощью обыкновенных акций:

С помощью обыкновенных акций см. таблицу.

При заемном финансировании:

( x -0)(1-0,5) – 0 = ( x -200)(1-0,5) - 0

140000 100000

x – это прибыль до выплаты налогов.

X = 700000$ при значении прибыли = 700000 предприятию все равно, с помощью какого способа финансировать свою деятельность. До этой критической точки предпочтительнее выпуск акций, после этой точки – заемное финансирование.

В реальной жизни при принятии решения о способе финансирования, в первую очередь следует принимать во внимание действующее законодательство, регламентирующее порядок эмиссии, способы изменения величины уставного капитала, порядок начисления и выплаты дивидендов, т.е. корпоративное законодательство. Основные документы: ГК, Закон об АО, Закон об обществах с ограниченной ответственностью и т.д. Например, законодательно регламентируется доля уставного капитала, приходящаяся на привилегированные акции. Если у АО не полностью еще размещены акции предыдущего выпуска, оно не имеет право осуществлять новую эмиссию. Устанавливаются критические значения основных финансовых показателей.

Основные фонды предприятия

Понятие, сущность и классификация основных фондов.

Денежная оценка основных фондов.

Амортизация и методы ее отчисления.

Показатели использования основных фондов.

Вложение капитала в основные фонды предприятия относится к разряду реальных инвестиций Для финансового менеджера важно знать стоимостную оценку основных фондов, величину списания стоимости основных фондов при формировании учетной политики, методы начисления амортизации, источники формирования основных фондов. Планирование реальных инвестиций является важнейшим этапом финансового планирования.

В будущем, предполагается более гибко разграничивать средства в обороте и основные фонды. Предприятиям будет дано право самостоятельно распределять активы между ОФ и оборотными средствами, что сделает более гибкой учетную политику предприятия у финансового менеджера будет больше возможностей для принятия решений.

При принятии решения об отнесении активов к основным или оборотным средствам, следует принимать во внимание способ списания: списание в течение срока службы и, соответственно, величина себестоимости продукции будет ниже. Если данные активы отнести к оборотным средствам (например, МБП), то, в соответствии с правилами учета, предприятие имеет право сразу списать 50% величина себестоимости будет значительно выше. В зависимости от принятия решения об отнесении к основным или оборотным средствам, будет меняться структура актива баланса. Это вызовет изменения основных финансовых показателей, таких, как показатели ликвидности, оборачиваемости, величина собственных оборотных средств, фондоотдача. В зависимости от того, какие показатели более актуальны для предприятия, ему необходимо иметь достаточную обеспеченность ими.

Основные фонды классифицируются:

По участию в производстве производственные и непроизводственные;

По целевому назначению здания, сооружения и т.д.;

В зависимости от степени участия в производстве производственные фонды делятся на активные (машины, оборудование) и пассивные (обеспечивают нормальное функционирование активных).

Величина и структура ОФ в стоимостном выражении зависит от способа их оценки. При принятии на учет, они отражаются по первоначальной стоимости, которая складывается из стоимости приобретения или создания ОФ (цена приобретения + расходы, связанные с доставкой, установкой, монтажом). При создании ОФ в первоначальную стоимость включаются все расходы, связанные с их созданием. Впоследствии, ОФ отражаются в балансе по остаточной стоимости.

Остаточная стоимость – это разница между начальной стоимостью и суммой начисленной амортизации.

Стоимостную оценку ОФ можно регулировать с помощью способа начисления амортизации.

Линейный способ:

В документе «Нормы амортизационных отчислений ОФ» утверждены годовые ставки амортизационных отчислений по каждому виду основных средств (действует с 1990 г.).

Современный взгляд на амортизацию отличается от традиционного полит.-экономического подхода (ОФ равномерно переносят амортизацию на готовую продукцию). Амортизация в современном финансовом менеджменте уже не выступает в виде фонда, накапливаемого постепенно.

Показатели использования основных фондов.

Основными финансовыми показателями эффективности использования ОФ являются 2 показателя:

![]() Рентабельность ОФ

Рентабельность ОФ

![]()

![]()

![]() Роф = ВП / ОФ ; Роф = ЧП / ОФ

Роф = ВП / ОФ ; Роф = ЧП / ОФ

Оборачиваемость ОФ

![]() Коб.оф = Выручка РПРУ / ОФ

Коб.оф = Выручка РПРУ / ОФ

![]()

![]()

![]() Как правило, в промышленности ОФ значительно больше, чем выручка, т.к. промышленность – это фондоемкая отрасль. Коэффициент, связанный с Коб.оф, - это коэффициент Скорости оборота:

Как правило, в промышленности ОФ значительно больше, чем выручка, т.к. промышленность – это фондоемкая отрасль. Коэффициент, связанный с Коб.оф, - это коэффициент Скорости оборота:

![]() Кск.об. = (ОФ / Выручка) * 365 дней

Кск.об. = (ОФ / Выручка) * 365 дней

Инвестиционная деятельность предприятия

Понятие инвестиций и их классификация.

Источники финансирования инвестиционной деятельности.

Методы оценки инвестиционных проектов.

Финансовые инвестиции.

Закон РФ «об инвестиционной деятельности» от 1991 г.

Закон РФ «о финансовом лизинге» от 1998 г.

Инвестирование – это вложение средств в материальные / нематериальные активы с целью получения прибыли или соц. эффекта. В соответствии с Законом «об инвестиционной деятельности», определены следующие виды инвестиций:

Реальные инвестиции во внеоборотные активы и оборотные средства. Понятие реальных инвестиций шире, чем понятие капитальных вложений, т.к. под понятие «капитальные вложения» не подпадали инвестиции в оборотные средства.

Финансовые вложения, которые осуществляются с участием финансовых посредников (банки, финансовые компании, брокерские конторы и т.д.): вложения на банковский депозит, приобретение ценных бумаг, вложения в уставный капитал другой компании.

Они делятся на:

прямые (вложения в уставные капиталы, инвестиционные компании);

портфельные (через вторичный рынок).

Источники финансирования реальных инвестиций.

К капиталовложениям относятся затраты на:

создание ОФ (новое строительство);

реконструкция действующих ОФ;

расширение и техническое перевооружение ОФ;

приобретение ОФ.

Собственные источники:

Главным источником финансирования капитальных вложений являются амортизационные отчисления;

Фонды, формируемые из чистой прибыли:

фонд накопления;

фонд развития социальной сферы;

Нераспределенный остаток прибыли прошлых лет и отчетного года.

Источники, приравненные к собственным:

Прирост устойчивых пассивов. Текущие пассивы, которые носят устойчивый характер, отражаются в V разделе баланса и включают переходящий остаток задолженности перед бюджетом и бюджетным фондом, работниками (зарплата), расчеты с кредиторами (текущая кредиторская задолженность). В том случае, когда наблюдается увеличение текущих пассивов на конец периода, то предприятие вовлекает дополнительно средства своих кредиторов. В настоящее время, нет эффективного механизма регулирования кредиторской задолженности предприятия, и такие законодательные акты, как Закон «о банкротстве» пока не способны понижать кредиторскую задолженность, поскольку причины неплатежей очень многогранны, носят и макро-, и микро-, и политический характер. Реально регулировать величину кредиторской задолженности можно с помощью договорного права (штрафы, пени за просрочку).

Внешние источники:

Кредиты банков;

Займы других юридических лиц;

Выпуск ценных бумаг (акций и облигаций);

Финансовый лизинг;

Средства целевого финансирования (либо прямые бюджетные инвестиции на безвозмездной основе, либо бюджетные ссуды);

Средства материнской компании, либо отраслевых целевых фондов.

Структура источников финансирования:

Существуют различные критерии определения доли, уровня самофинансирования. В последние годы наблюдается тенденция к снижению доли собственных источников в пользу заемных средств.

Эффективность инвестиций.

При выборе инвестиционного проекта сопоставляются затраты, связанные с проектом, и отдача. До 1992 г. в СССР применялись следующие критерии, не утратившие отчасти свою актуальность до сих пор:

Срок окупаемости проекта;

Расчет эффективности проекта с помощью единого нормативного коэффициента эффективности Е (0,12 – 0,2).

Расчет срока окупаемости проекта основан на простом бухгалтерском методе сопоставления потоков затрат и поступлений.

Метод на основе единого коэффициента эффективности является бледным отражением западных методов на основе дисконтирования.

Дисконтирование – это учет фактора времени в финансовом расчете. С течением времени, капитал теряет свою ценность. Сила влияния времени на капитал зависит от 3-х факторов:

альтернативная отдача;

риск;

инфляция.

Цена отказа от альтернативных вложений – это, по сути дела, цена капитала WCC. Цена капитала – ставка процента.

Индивидуальная стоимость. Средневзвешенная стоимость капитала. (WCC)

А) История

Б) по аналогии с другими проектами из этой области.

WCC » 4 – 6%

Плата за риск

Чем больше рисковый проект, тем больше плату за риск нужно закладывать в ставку дисконтирования. » 4 – 5 %

Инфляция » 3%

Следовательно еденица приблизительного значения ставки дисконтирования, применимая в западных странах 15 – 20 % (сложили » 1, 2, 3)

Матиматическая точка зрения дисконтирование – это операция, обратная начислению сложных процентов. При дисконтированиии должны определить будущие поступления.

DV = FV / (1+R) t

DV – Текущая стоимость.

FV – сами будущие поступления или затраты

t – количество периодов начисления

(1+R) – ставка дисконтирования (складывается из 1, 2, 3)

Главная сложность: правильно выбрать R и правильно расчитать денежные потоки, связанные с проектом.

Основой дисконтирования разработаны следующие методы оценки проектов.

Метод чистой текущей стоимости NPV

![]()

(1+R) t – lдисконтированный денежный поток

CJ – вложение капитала.

Предприятию нужно заменить станок на новый. Станок стоит 8000$ Предполагаемый срок службы станка 5 лет.

1 2 3 4 5

000 1500 1500 1200 1000 8200 + 200 получаем

Продисконтированием при ставке 10 % то получим:

![]()

Тогда получится что NPV 0 следовательно этот проект не приемлем для предприятия.

2. Внутренняя норма рентабельности JRR

Это такая величина ставки дисконта при которой чистая текущая стоимость проекта становится = 0. Или максимальная ставка дисконта которую выдерживает этот проект.

Чем выше JRR, тем лучше (тот проект предпочтителен).

|

21 % -ная ставка дисконтирования, при которой чистая стоимость проекта = 0. Для расчета внутренней нормы рентабельности в настоящее время используется компьютерная программа со встроенной функцией, т.к. расчет – способом подбора. В ручную с помощью метода линейной апроксимации.

![]()

A – стоимость дисконтирования при которой чистая текущая стоимость положительна.

B – ставка дисконтирования, при которой NPV (+) (-), В примере: 21%

С – значение NPV

D – Чистая текущая стоимость (-)

Например при ставке дисконтирования 25 % - +85 т.р., а при ставке 30 % чистая текущая стоимость проекта - -67 т.р.

![]()

Финасовый лизинг.

Федеральный закон от 25.02.99 «Об инвестиционной деятельности, осуществляющих в форме капитальных вложений».

Федеральный закон «Об иностранных инвесторах» от 4 июля 1991 с изменениями от 10,02,1999 г.

По лизингу:

Постановление Правительства РФ от 21 июля 1997 года за № 915 О мероприятиях по развитию лизинга в РФ в 1997 – 2000 годах.

Октябрь 1998 года Федеральный закон о лизинге. Лизинг в международной практике считается способом инвестирования в основные фонды. Лизинговая деятельность требует лицензирования (компании в форме АО, преимущественно ОАО). Их количество в РФ незначительно. Условия очень жесткие: банковская гарантия, высокая ставка процента, в соответствии с Федеральным Законом сущность лизинга:

Это система экономических отношений по поводу приобретения в собственность имущества через его аренду. В настоящее время под лизингом понимается все формы аренды которая осуществляется через лизинговую компанию.

Основные формы лизинга:

внутренний лизинг

международный лизинг

Для осуществления международного лизинга – либо лизингодатель, либо лизингополучатель –нерезиденты. Если лизингодатель – резидент, попадает под действие закона РФ

долгосрочный

среднесрочный (1,5 - 3)

краткосрочный ( 1,5)

Финансовый лизинг

- Возвратный

- Оперативный

Финансовый лизинг, это такой вид лизинга, при котором лизингодатель обязуется приобрести в собственность имущество у определенного продавца и передать его лизингополучателю на определенный срок и на определенных условиях. При этом арендный срок лизинга должна быть соизмерием со сроком полной аммортизации.

«+» для лизингополучателя.

Современный закон дает возможность в количестве договора, внести пункт об ускорении амортизации. Амортизационные отчисления включает в состав с начала лизингополучателю, а затем поступает к лизингодателю.

Сохраняется срок перехода в собственность (получается не изношенное а списанное).

Финансовый лизинг выгоден лизингодателю, потому что имущество которое приобретается у производителя, приобретается за кредит, а расплачивается лизингополучатель. В течении срокализингодатель получает лизинг, платежи но в конце срока службы избавляется от имущества.

Возвратный разновидность финансового лизинга, при которой продавец (поставщик предмета лизинга) одновременно выступает и как лизингополучатель.

Оперативный – вид лизинга, при котором лизингодатель закупает имущество без заказа лизингополучателем, и продает его лизингодателям во временое владение и пользование, т.е в данном случае предполагается что срок лизинга меньше срока амортизации (текущая аренда).

Для лизингополучателя оперативный лизинг выгоден тем что имущество не переходит в право собственности и нет проблем с его дальнейшей эксплуатацией и реализацией. Лизинг относится к разряду инвестиций, т.к. и лизингодатель и лизингополучатель в конечном счете являются инвесторами.

В соответствии с законом лизингополучатель обязан возместить лизингополучателю инвестиционные затраты и выплотит вознограждения.

Налог на имущество.

Расходы на транспортировку и установку, включая монтаж и расходы на обучение персонала лизингополучателя.

Расходы на охрану предмета лизинга и страхования.

Расходные выплаты % за пользование.

Плата за предает гарантий 3-им лицам.

Расходы на создание резервов в условиях капитального ремонта.

Расходы на оказание возмещающих в ходе эксплуатации дополнительных услуг.

Вознаграждения лизингодателя – денежная сумма, предусмотренная договором лизинга и включает в себя оплату услуг по осуществлению лизинговой сделки, процент за использование собственных средств лизингодателя.

![]()

А – амортизация

ПК – процент за кредит

ТП – таможенный платеж

НИ – налог на имущество

ВАД – вознаграждение лизингополучателю.

В дополнительные услуги:

- Техническое обслуживание

- Обучение персонала

- Расходы на регистрацию

Порядок расчета устанавливается договором, а периодичность платежей может быть различна.

Если рассматривать конкретный договор лизинга с позиции оценки инвестиционного проекта и применить методы, основанные на дисконтировании, то как правило, расчета, показывают окажутся в сумме меньше чем единовременная сумма которая требуется на приобретение имущества.

Если сравнить вариант приобретения имущества с помощью других средств кредита и возврат лизинга. Лизинг более предлагает, т.к. лизинговая компания получает кредит в банке , либо они используют собственные ресурсы.

В условиях рыночных отношений, формирование финансовых ресурсов предприятия и их размещение невозможно без функционирования фондового рынка (он существует, чтобы наиболее эффективно перераспределять капитал). Использование ФР в целях инвестирования предполагает формирование портфеля ценных бумаг.

Портфель – это совокупность финансовых активов с заданными свойствами. Такими свойствами являются ликвидность, доходность и безопасность. Т.о., формируются различные типы портфелей:

1. Портфель роста ориентирован на растущие ценные бумаги. Их цель – увеличение капитала инвестора. Здесь рост не может быть бесконечным, т.е. он может прекратиться. Рынок «перегревается» происходит обвал (существует определенный риск);

2. Портфель дохода получение стабильного дохода (дивидендов) и умеренный рост курсовой стоимости;

3. Портфель рискованного капитала формируется из ценных бумаг молодых компаний ( новые технологии). Но перспективы этого нового бизнеса весьма завуалированы;

4. Сбалансированный портфель сочетание высокодоходных бумаг с умеренными (сочетание дохода и риска);

5. Специализированный портфель может формироваться по другим признакам, например, по региональной или отраслевой принадлежности.

Критерии оптимальности (эффективности) портфеля определяются методами матем. статистики. Родоначальником теории портфеля является Г. Марковиц. Он разработал модель сочетания дохода и риска оптимальный портфель с учетом доходности и риска.

Другой представитель, развивающий эту теорию – У. Шарп, который разработал модель Прогнозирования цены акций. Эта модель также используется для определения цены собственного капитала.

CAPM = Rf + *(Rm - Rf),

где Rf – доходность бумаг, свободных от риска (на Западе - это государственные ценные бумаги);

Rm – среднерыночная доходность;

– риск ценных бумаг конкретной компании.

Здесь увязывается колебание фондового индекса (Rm) и конкретных ценных бумаг. Это используется для прогнозирования

Взаимосвязи между риском и доходностью (%):

|

При оценке доходности портфеля используется метод средневзвешанной:

Удельный вес * доходность

Оптимальным считается наличие 10-15 видов бумаг. Если менее 10, то это опасно, т.к. уровень диверсификации недостаточен могут быть рискованные бумаги. Если более 15, то сложно управлять таким портфелем.

Риски, связанные с формированием портфеля, относятся к финансовым рискам. Бывают разные риски (деловые, общепроизводственного характера, политические и т.д.).

С формированием портфеля связаны диверсифицированные риски (т.е. их можно снизить с помощью диверсификации): риски конкретной компании, отраслевые риски (это несистемные риски). Системных (недиверсифицированных) рисков нельзя избежать с помощью диверсификации (общеэкономические риски, инфляция, политические рискиЮ снижение процентной ставки, понижение курса валюты).

При выборе конкретных ЦБ и оценке их инвестиционных свойств, используется 2 вида анализа:

1. фундаментальный;

2. технический (им занимаются участники фондового рынка). Он основан на отслеживании колебаний курсовой стоимости ЦБ с целью их прогнозирования.

Нельзя опираться на данные только техн. анализа, т.к. за колебаниями рынка стоят конкретные экономические проблемы нужно использовать фундамент. анализ он основан на анализе и оценке финансового состояния эмитента. По данным финансовой отчетности расчитываются и анализируются основные фин. коэффициенты, которые характеризуют ликвидность, платежеспособность, финансовую устойчивость, рентабельность. Именно финансовое положение эмитента является важнейшим фактором.

Кроме того, должна быть конфиденциальная информация об эмитенте.

Третий фактор – спекулятивный. Он связан с определенными рынками: объемы торгов, доля фьючерсных контрактов, инфляционные ожидания.

Курсовая стоимость – это рыночная стоимость, которая отражает соотношение между спросом и предложением в определенный интервал времени.

Ценные бумаги характеризуются:

1. Номинальной стоимостью;

2. Эмиссионной ценой цена продажи ЦБ при ее первичном размещении (она может отличаться или совпадать с ном. стоимостью). Если ЭЦ больше, чем НС, то у предприятия возникает эмиссионный доход, который отражается в балансе в составе Добавочного капитала;

3. Балансовая стоимость стоимость имущества АО, созданного за счет собственных источников;

4. Учетная стоимость в бухучете и отчетности финансовые инвестиции отражаются отдельно в форме краткосрочных и отдельно в форме долгосрочных вложений. На счете «Долгосрочные финансовые вложения» 06 отражаются ЦБ больше 1 года (облигации и акции на неопределенный срок). Они отражаются по покупной стоимости (рыночной стоимости). Рыночная стоимость ЦБ неустойчива. Возникает положительная или отрицательная разница при изменении курсовой стоимости ЦБ. Положительная разница относится к результату, прибыли, нереализованному доходу. Если разница отрицательная, то она должна покрываться из специально созданных «резервов под обесценение ЦБ». На счете «Краткосрочные финансовые вложения» 58 записываются финансовые вложения до 1 года, акции, купленные с целью продажи в течении года.

5. Сформированный портфель ЦБ должен управляться. Его состояние должно постоянно отслеживаться, т.к. свойства ЦБ все время меняются. Чтобы поддерживать портфель с заданными свойствами в необходимом состоянии, производится ротация (замена) ЦБ. Чтобы управлять портфелем, на предприятии создается отдел по управлению, или нанимается специалист со специальной подготовкой.

Оборотные средства предприятия.

1) Понятие, значение и организация оборотных средств предприятия;

2) Планирование потребностей в оборотных средствах;

3) Показатели эффективности использования оборотных средств предприятия.

Оборотные средства – это денежные средства, вложенные в оборотные фонды и фонды обращения.

Оборотные производственные фонды складываются из:

1. производственных запасов (сырья, материалов, топлива, запчастей, МБП),

2. незавершенного производства,

3. расходов будущих периодов.

Фонды обращения – оборотные средства, которые находятся на стадии обращения. Они включают готовую продукцию, денежные средства на счетах в банке или в кассе, средства в расчетах потребителей (дебиторская задолженность). В балансе состояние оборотных средств отражается в II и III разделах актива баланса.

По источникам формирования оборотные средства предприятия делятся на собственные и привлеченные.

Собственные оборотные средства при формировании предприятия таким источником является часть уставного капитала. Величина сформированного собственного капитала в последующие периоды колеблется и может увеличиться. Источником покрытия дополнительной потребности в оборотных средствах является прирост кредиторской задолженности (устойчивые пассивы), приравненной к собственным средствам.

Оборотный капитал = оборотные средства

Чистый оборотный капитал = текущие активы (оборотные средства) – текущие пассивы (кредиторская задолженность + краткосрочные кредиты)

В период 1992-1994 гг. при высокой инфляции российские предприятия практически лишились собственных оборотных средств (осталось 1-10% в составе оборотных средств). В нормальном предприятии должно быть не менее 40% собственных средств. Отсутствие собственных оборотных средств – это одна из причин кризиса неплатежей. До 1992 г. предприятия регулярно получали практически беспроцентные кредиты на пополнение оборотных средств.

После 1992 г. при перестройке финансовой системы государства предприятия лишились этих кредитов, т.к. сформировалась система коммерческих банков высокие проценты.

Т.о., основным внешним источником должны быть краткосрочные кредиты банков. Наиболее целесообразно привлекать кредиты предприятиям сезонного характера (например, с/х).

Кредитование сезонных отраслей является распространенной практикой во всем мире, т.к. нецелесообразно хранить чрезмерное количество денежных средств, т.к. это означает отвлечение средств из оборота, замедление оборачиваемости капитала возникает упущенная выгода.

Другим источником привлеченных средств является выпуск краткосрочных облигаций. В России узкий рынок облигаций. Другим привлеченными источниками пополнения оборотных средств является финансирование из централизованных источников (материнская компания), льготные бюджетные ссуды в определенных отраслях, спонсорская помощь, займы других юридических лиц, временная финансовая помощь других юридических лиц.

Оборотные средства в зависимости от условий хозяйствования и пинципов организации могут быть:

Нормированными (все материальные запасы – сурье, материалы, МБП, незавершенное производство, готовая продукция на складе)

Ненормированными

В основе нормирования – НОРМАТИВ. Норматив – это минимальная плановая потребность в оборотных средствах для осуществления хозяйственной деятельности предприятия. Различают СОВОКУПНЫЕ НОРМАТИВЫ (характеризуют общую сумму оборотных средств за соответствующий плановый период) и ЧАСТНЫЕ НОРМАТИВЫ (характеризуют потребность в оборотных средствах по статьям оборотных средств).

Принципы и методы нормирования оборотных средств

Предприятие определяет нормативы по группам товарно-материальных ценностей

Рассчитывается размер однодневного запаса каждой группы