Лизинговая деятельность в России

СОДЕРЖАНИЕ: Лизинг 1. Что такое лизинг Лизинг - это сложный финансовый инструмент. Чтобы понять чем отличается лизинг (со своими преимуществами и недостатками) от простого кредитования или аренды, необходимо более подробно рассмотреть все многообразные аспекты лизинга.Лизинг

1. Что такое лизинг

Лизинг - это сложный финансовый инструмент. Чтобы понять чем отличается лизинг (со своими преимуществами и недостатками) от простого кредитования или аренды, необходимо более подробно рассмотреть все многообразные аспекты лизинга.

1.1. Понятие лизинга

В зарубежной практике лизинг известен достаточно давно. Но в Российский деловой оборот лизинг был введен Указом Президента Российской Федерации от 17 сентября 1994 г. № 1929 О развитии финансового лизинга в инвестиционной деятельности.

До настоящего времени единого установившегося понятия лизинг не существует. В известной степени это является следствием различных взглядов на многогранные возможности этого инструмента.

Подавляющее большинство специалистов сходится во мнении, что лизинг - это специфическая форма имущественных взаимоотношений партнеров, возникающая в результате приобретения в собственность имущества одним из контрагентов (собственник) и последующем предоставлением этого имущества во временное пользование другому контрагенту (пользователю) за определенную компенсацию.

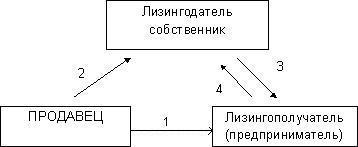

Специфика лизинга заключается в том, что в рамках этой операции одновременно соединились экономический, правовой и технический аспекты, в самостоятельную коммерческую операцию. Рассмотрим эти признаки (Рис.1).

Рис. 1. Отношения партнеров лизинговой операции.

1. выбор имущества и продавца.

2. приобретение имущества в собственность;

3. предоставление имущества во временное пользование;

4. лизинговые платежи;

С экономических позиций имущество передается в лизинг на определенный срок (срок лизинга) с условием его возвращения, за что собственник получает вознаграждение (лизинговые платежи). Таким образом, соблюдены все условия кредитных отношений: срочность, возвратность и платность и, следовательно, лизинг можно рассматривать как специфичный способ кредитования.

Учитывая, что основу лизинговой операции составляет передача имущества, а не денежных средств, также присутствует признак инвестиционных отношений.

С правовой точки зрения лизинговая операция основана на отделении права собственности на имущество от права его использования. Таким образом, налицо признаки арендных отношений. И даже предоставление права выкупа имущества пользователем по окончании срока действия договора не изменяет существа отношений.

Технический аспект лизинговой операции заключается в том, что собственник, приобретая имущество для передачи в лизинг, как правило, не участвует в определении технико-технологических параметров имущества и в выборе продавца. Это является прерогативой пользователя с соответствующим перераспределением ответственности.

Все эти аспекты лизинга в значительной степени предопределяют сложность конструирования лизинговых операций.

В известной степени этим и определяется, что законодательство подавляющего большинства стран регулирует не собственно лизинг, а отношения контрагентов лизинговой операции.

Гражданский кодекс Российской Федерации (часть вторая, ст. 665) устанавливает понятие договора финансовой аренды:

По договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное имущество у определенного продавца и предоставить арендатору это имущество за плату во временное владение и использование для предпринимательских целей.

1.2. Предмет и субъект лизинга

По действующему законодательству (Гражданский кодекс, часть вторая, ст. 666.) предметом лизинга

...могут быть любые не потребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов.

Обязательность использования имущества, передаваемого в лизинг, только для предпринимательской деятельности предопределяет, что предметом лизинга может быть как движимое, так и недвижимое имущество, являющееся объектом основных средств. В соответствии с действующей классификацией основных средств к движимому имуществу относятся:

- силовые машины и оборудование (теплотехническое, турбинное оборудование, электродвигатели и т.п.);

- рабочие машины и оборудование для различных отраслей промышленности (строительная техника, металлорежущее станки);

- средства вычислительной техники;

- транспортные средства;

- средства телекоммуникаций;

- прочее производственное оборудование, механизмы и приборы.

Объектам недвижимого имущества относятся здания и сооружения производственного назначения.

В настоящее время в российской практике наибольшее развитие получает финансовый лизинг оборудования. Необходимо отметить, что аренда недвижимости, активно применяемая в последние годы, в большинстве случаев не имеет ничего общего с лизингом.

В классическом варианте принято считать, что в лизинговой операции участвуют только три субъекта:

- продавец имущества;

- лизингодатель - собственник имущества, предоставляющий его в лизинг;

- лизингополучатель - пользователь имущества.

В соответствии с российским законодательством услуги по приобретению и передаче имущества в лизинг могут оказывать юридические лица, независимо от формы собственности и организационно-правовой формы, а также физические лица, зарегистрированные в качестве предпринимателей без образования юридического лица. Обязательным условием является наличие лицензии на осуществление лизинговой деятельности.

Лизингополучателем может являться любая коммерческая организация, независимо от организационно-правовой формы и формы собственности, а также физическое лицо, зарегистрированное в качестве предпринимателя без образования юридического лица.

Продавцом имущества может выступать любая коммерческая организация или гражданин, осуществляющий предпринимательскую деятельность. В большинстве случаев продавцами имущества выступают предприятия-изготовители, торговые посреднические фирмы.

Перечисленный состав субъектов лизинговой операции не является исчерпывающим. В реализации лизинговой операции практически всегда участвуют финансово-кредитные и страховые институты.

Финансово-кредитные институты (коммерческие банки, инвестиционные компании, негосударственные пенсионные и другие фонды, страховые компании) предоставляет необходимые финансовые ресурсы лизинговой компании, т.к. она не обладает достаточными средствами для приобретения оборудования, независимо от размера собственного капитала.

Страховая компания осуществляет имущественное и другие виды страхового обеспечения лизинговой операции.

1.3. Основные виды лизинга и область их применения

Оптимальное построение лизинговой операции в значительной степени влияет на конечный результат предпринимательской деятельности. Для этого необходимо понимать, какие возможности открываются для предпринимателя, принявшего решение приобрести имущество в лизинг.

Классификация видов лизинга, встречающихся в практике, достаточно широка. Рассмотрим структуру основных признаков лизинга (рис. 2):

Рис 2. Классификационные признаки лизинга

- По сектору рынка, в котором проводятся операции, различают:

- внутренний - все субъекты находятся на территории одной страны;

- внешний (международный), если хотя бы один субъект лизинговой операции находится на территории другой страны. В свою очередь, внешний лизинг подразделяется на:

- экспортный, когда на территории другой страны находится лизингополучатель;

- импортный, когда на территории другой страны находится лизингодатель.

В настоящее время в России превалирует импортный лизинг, особенно для получения технологического оборудования.

- По составу субъектов лизинговой операции различают:

- прямой, в этом случае собственник имущества (производитель) самостоятельно, передает имущество в лизинг;

- косвенный, когда в передаче имущества участвует лизинговая компания.

Необходимо отметить, что применение прямого лизинга в России в известной степени сдерживается требованием приоритетности лизинговой деятельности по отношению к другим видам хозяйственной деятельности, установленным Положением о лицензировании лизинговой деятельности в Российской Федерации.

- По видам имущества и взаимоотношениям по его обслуживанию различают:

- лизинг движимого имущества

- лизинг недвижимого имущества

В период действия лизингового договора обязанность по поддержанию (текущий и профилактический ремонт) имущества в работоспособном состоянии является предметом соглашения сторон.

В подавляющем большинстве случаев обслуживание и текущий ремонт осуществляет лизингополучатель, особенно если условия договора предусматривают выкуп имущества. Такой вид часто называют чистым лизингом.

В то же время для обслуживания объекта лизинга достаточно часто требуется специальное оборудование, которое приобретать лизингополучателю экономически не целесообразно, или специальная квалификация обслуживающего персонала. Как правило, в этом случае обязанности по организации обслуживания объекта лизинга принимает лизингодатель. Такой лизинг называют лизингом с полным набором услуг или лизингом с дополнительными обязательствами.

На практике распределение обязанностей по обслуживанию лизинга в значительной степени определяется видом имущества. Лизинг с полным набором услуг или лизинг с дополнительными обязательствами наиболее часто применяется для технически сложных видов продукции (самолеты, корабли, турбины и т.п.).

- По степени окупаемости имущества и условиям амортизации различают

- с полной окупаемостью, т.е. в течение срока договора происходит полная выплата стоимости имущества;

- с неполной окупаемостью, т.е. в течение срока договора окупается только часть стоимости имущества.

- с полной амортизацией, т.е. в течение срока договора выплачивается полная стоимость объекта;

- с неполной амортизацией, т.е. в течение срока договора происходит частичная выплата стоимости объекта.

Лизинг с полной окупаемостью и с полной амортизацией также имеет разновидность, предусматривающую ускоренное начисление амортизации.

По этому признаку лизинг с полной окупаемостью и с полной амортизацией называется финансовым, а лизинг с неполной окупаемостью и с неполной амортизацией называют оперативным.

- По характеру лизинговых платежей различают:

- с денежным платежом;

- с компенсационным платежом, т.е. все расчеты осуществляются в форме поставки товаров или оказания услуг;

- со смешанным платежом, в котором сочетаются вышеуказанные платежи.

Последние два вида платежа находят свое применение в первую очередь для осуществления расчетов с лизингополучателями, которые представляют предпринимательские структуры, прямо или косвенно связанные с сельским хозяйством.

- По источникам финансирования приобретения имущества различают:

- полностью оплачиваемый лизинговой компанией за счет собственных и заемных средств;

- частично оплачиваемый лизинговой компанией, а частично - третьей стороной. Такой вид лизинга получил название раздельный.

- Страхование имущества, передаваемого в лизинг, может осуществляться любым субъектом лизинговой операции и, как следствие, страхователем может выступать:

- лизингополучатель;

- лизингодатель.

Теперь рассмотрим обязательные классификационные признаки наиболее часто встречающихся видов лизинга.

| Классификация основных видов лизинга П - продавец, ЛД - лизингодатель, ЛП - лизингополучатель |

|||

| Вид лизинга Признаки | Оперативный | Финансовый | Возвратный |

| 1. Состав участников | П - ЛД - ЛП | П - ЛД - ЛП | П (ЛП)-ЛД |

| 2. Вид имущества | Движимое | Любое | Недвижимое |

| 3. Обязанности по обслуживанию | ЛД | ЛП | ЛП |

| 4. Характер платежа | Повышенный | Любой | Любой |

| 5. Степень окупаемости | Частичная | Полная | Полная |

| 6. Обязанности по страхованию | ЛД | ЛП | ЛП |

| 7. Источник финансирования | ЛД | ЛД | ЛД |

Оперативный лизинг представляет собой передачу имущества во временное пользование на срок, значительно меньший срока полезного использования, т.е. один и тот же предмет лизинга многократно предоставляться одному или нескольким лизингополучателям.

Техническое обслуживание и страхование имущества принимает на себя лизингодатель, как лицо наиболее заинтересованное в надлежащем его состоянии

Оперативный лизинг очень схож с простой арендой. Оперативный лизинг в наибольшей степени применяется для передачи транспортных средств, сезонной техники для сельского хозяйства, строительных машин и механизмов.

В настоящее время в России простаивает большой парк производственно - технологического оборудования. Это имущество может являться потенциальным предметом оперативного лизинга.

Финансовый лизинг является лизинговой операцией по передаче во временное пользование для предпринимательских целей лизингополучателю имущества, приобретенного в собственность лизинговой компанией по его заказу, на срок сопоставимый (равный или близкий) со сроком полезного использования имущества. Характерными признаками этого вида лизинга являются:

- в операции участвуют как минимум три субъекта (продавец, лизингодатель и лизингополучатель)

- обслуживание, ремонт и страхование, как правило, осуществляет лизингополучатель, как лицо наиболее заинтересованное в постоянном поддержании имущества в работоспособном состоянии;

- за период действия договора лизинга выплачивается полная или близкая к полной стоимости имущества - лизинг с полной окупаемостью и полной амортизацией

- в соответствии с действующим законодательством допускается применение механизма ускоренной амортизации

Предметом финансового лизинга может быть как движимое, так и недвижимое имущество. Наибольшее применение финансовый лизинг получил для передачи производственно - технологического оборудования, дорогостоящих транспортных средств (самолеты, подвижной состав, морские и речные суда и т.п.)

Необходимо отметить, что финансовый лизинг имеет ряд разновидностей, которые получили свое собственное наименование.

Возвратный лизинг - лизинговая операция, при которой собственник одновременно продает имущество лизинговой компании и берет это имущество в лизинг. Возвратный лизинг имеет очень большое поле применения. В первую очередь, в нем заинтересован лизингополучатель, который обладает оборудованием, но испытывает трудности с оборотными средствами. Продавая имущество лизинговой компании и при этом предусматривая в договоре его выкуп по окончании владелец имущества возвращает его в свою собственность.

1.4. Преимущества и недостатки лизинга

Активное внедрение лизинга в мировой практике было предопределено рядом преимуществ лизинга перед простой ссудой. С позиций интересов лизингополучателя необходимо остановиться на следующих преимуществах:

- Лизинг предполагает полную (100-процентную) оплату лизингодателем приобретения имущества. При этом лизинговые платежи лизингополучатель начинает осуществлять только после ввода в эксплуатацию имущества. В российской практике такие операции практически отсутствуют в силу ограниченности финансовых ресурсов, которыми располагают лизинговые компании, а также по причине неразвитости законодательных механизмов изъятия собственности в случае нарушения условий договора. Именно поэтому в подавляющем большинстве случаев лизинговые операции в России предусматривают обязательное внесение лизингополучателем денежного платежа (аванса или залога), размер которого колеблется от 5 до 25 процентов стоимости имущества.

- Договор лизинга позволит значительно более гибко подходить к расчету лизинговых платежей. Возможности применения различных форм лизинговых расчетов позволяют оптимизировать схему лизинговых платежей в части сроков и размеров, максимально приблизив ее к графику получения доходов лизингополучателем.

- Лизинг способствует более быстрому обновлению основных фондов через возможность использования ускоренной амортизации

- Лизинг в сегодняшних российских реалиях является одним из немногих инструментов государственной политики поддержки российского товаропроизводителя. Государство предоставляет ряд налоговых льгот участникам лизинговой сделки.

В то же время лизинг обладает рядом недостатков:

- При реализации операции финансового лизинга установленные договором платежи не прекращаются, независимо от того, пользуется ли произведенный товар спросом на рынке. Это предопределяет необходимость всестороннего анализа инвестиционного проекта, реализуемого с применением лизинговых операций.

- Лизинговая операция очень сложна в организации.

- Общая сумма лизинговых платежей всегда больше размера кредита, необходимого для покупки имущества, но есть налоговые льготы. Таким образом, в каждом конкретном случае необходим сопоставительный анализ.

2. Правовое регулирование лизинговых операций в России

2.1. Взаимоотношения субъектов лизинговой операции

Лизинговые операции относятся к сложным для правового регулирования операциям. Эта сложность обусловлена, с одной стороны, достаточно большим числом участвующих субъектов, отношения между которыми носят в основном двусторонний характер, с другой, необходимостью обеспечения единства и взаимосвязи отношений всех участвующих субъектов для реализации лизинговой операции в целом.

Рассмотрим основные отношения, которые складываются между субъектами в ходе реализации лизинговой операции, ограничив состав субъектов следующими участниками:

- финансово-кредитное учреждение (коммерческий банк);

- лизингодатель (лизинговая компания);

- лизингополучатель (предприниматель);

- продавец имущества;

- страховая компания.

Отношения между коммерческим банком и лизингодателем должны строится с учетом продолжительности лизинговой операции (несколько лет) и согласования реальной стоимости финансовых средств (цены денег).

Отношения между лизингодателем и продавцом должны обеспечивать поставку имущества непосредственно лизингополучателю, приобретение последним права предъявления претензий по всей гамме прав покупателя, включая гарантийное, а в необходимых случаях и послегарантийное обслуживание.

Отношения продавца и лизингополучателя направлены на согласование технико-технологических параметров, стоимости, основных условий поставки имущества, а в некоторых случаях проведения монтажных, пусконаладочных работ и условий по гарантийному и послегарантийному обслуживанию имущества.

Отношения между лизингополучателем и страховой компанией должны обеспечивать такие условия имущественного и других видов страхования имущества, которые признаются лизинговой компанией.

Главными (центральными) являются отношения лизингодатель - лизингополучатель, которые должны обеспечивать со стороны лизингодателя комплекс услуг по предоставлению во временное использование имущества, а со стороны лизингополучателя своевременные и в согласованном размере лизинговые платежи.

В рамках отношений лизингодатель - лизингополучатель происходит интегрирование отношений всех перечисленных субъектов по ряду важнейших условий. К таким условиям необходимо в первую очередь отнести:

- сроки реализации обязательств каждого из участников;

- стоимостное измерение обязательств каждого из участников;

- порядок расчетов между участниками за выполненные работы;

- ответственность каждого участника за выполнение обязательств.

Поэтому правовое обеспечение лизинговой операции является важной составляющей эффективности не только лизинговой операции, но и в конечном итоге - важнейшей составляющей создаваемого с помощью этой операции эффективности нового бизнеса.

2.2. Нормативно-правовое регулирование лизинговых операций

Регулирование лизинговых операций в России осуществляется комплексом законодательных (Гражданский кодекс) и нормативных документов (постановления Правительства России и нормативные акты федеральных органов государственной власти). Основные документы:

- Гражданский кодекс РФ Гл.34. пр.6 Финансовая аренда (лизинг). Статьи 665-670

- Закон О лизинге 29.11.98 г.

Законодательно в основе классификации лизинга по типам лежит срок его осуществления. Различают:

- долгосрочный лизинг - лизинг, осуществляемый в течение трех и более лет;

- среднесрочный лизинг - лизинг, осуществляемый в течение от полутора до трех лет;

- краткосрочный лизинг - лизинг, осуществляемый в течение менее полутора лет.

В соответствии с установленной Законом о лизинге классификацией лизинга по видам лизинг может быть финансовым или оперативным.

Отдельные виды лизинговых операций (например, международные) осуществляются с соблюдением норм таможенного и валютного законодательства.

Лизинговая деятельность, как любая предпринимательская деятельность, осуществляется в рамках норм российского законодательства, регулирующего бухгалтерский учет и налогообложение.

Законодательная база, регулирующая лизинговые операции, развивается одновременно с созданием российского правового поля в целом. Поэтому следует руководствоваться принципом главенства законодательных норм.

Законодательная база, из-за ограниченного объема данного материала, не может быть рассмотрена хотя бы в минимальном объеме. Изучение ее должно производится отдельно. Это должно осуществляться как лизинговой компанией, так и лизингополучателем. Каждый должен уметь защитить свои интересы.

Отметит только отдельные моменты:

- По истечении срока действия договора финансового лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга, предмет лизинга переходит в собственность лизингополучателя.

- Имущество, переданное в лизинг, на всем протяжении договора лизинга остается в собственности лизингодателя

- Право пользования имуществом принадлежит лизингополучателю только на условиях, установленных в договоре лизинга.

- Обязанность лизингополучателя - своевременно выплачивать лизингодателю предусмотренные договором лизинговые платежи.

- Возможно применение механизма ускоренной амортизации лизингового имущества (коэффициент ускорения до 3).

- Лизинговая деятельность подлежит лицензированию

3. Экономическое содержание договора лизинга

В России наибольшее распространнеие получили оперативный и финансовый лизинг. Выгодность лизинга по сравнению с традиционными формами приобретения оборудования может быть выявлена только при рассмотрении экономической стороны лизинга.

СРАВНЕНИЕ ФИНАНСОВОГО ЛИЗИНГА С ОПЕРАТИВНЫМ

3.1. Формирование доходов и расходов лизингодателя

Лизинг по своему экономическому содержанию относится к прямым инвестициям, в ходе исполнения которых лизингополучатель обязан возместить лизингодателю инвестиционные затраты (издержки), осуществленные в материальной и денежной форме, и выплатить вознаграждение.

Общая сумма возмещения инвестиционных затрат (издержек) и сумма вознаграждения представляют собой общую сумму лизингового договора, которая погашается лизингополучателем посредством лизинговых платежей. Все инвестиционные затраты лизингодателя должны быть обоснованы.

Перечень расходов лизингодателя, составляющих инвестиционные затраты (издержки) определен Законом о лизинге. Инвестиционные затраты (издержки) - это расходы и затраты лизингодателя, связанные с приобретением предмета лизинга и использованием его лизингополучателем. К инвестиционным затратам относятся:

- стоимость предмета лизинга;

- налог на имущество;

- расходы на транспортировку и установку, включая монтаж и шефмонтаж, если иное не предусмотрено договором лизинга;

- расходы на обучение персонала лизингополучателя работе, связанной с предметом лизинга, если иное не предусмотрено договором лизинга;

- расходы на таможенное оформление и оплату таможенных сборов, тарифов и пошлин, связанных с предметом лизинга;

- расходы на хранение предмета лизинга до момента ввода его в эксплуатацию, если иное не предусмотрено договором лизинга;

- расходы на охрану предмета лизинга во время транспортировки и его страхование, если иное не предусмотрено договором лизинга;

- страхование от всех видов риска, если иное не предусмотрено договором лизинга;

- расходы на выплату процентов за пользование привлеченными средствами и отсрочки платежей, предоставленные продавцом (поставщиком);

- плата за предоставление лизингодателю гарантий и поручительств, подтверждение расчетно-платежных документов третьими лицами в связи с предметом лизинга;

- расходы на содержание и обслуживание предмета лизинга, если иное не предусмотрено договором лизинга;

- расходы на регистрацию предмета лизинга, а также расходы, связанные с приобретением и передачей предмета лизинга; o расходы на создание резервов в целях капитального ремонта предмета лизинга;

- комиссионный сбор торгового агента;

- расходы на передачу предмета лизинга;

- расходы на оказание возникающих в ходе реализации комплексного лизинга дополнительных услуг;

- иные расходы, без осуществления которых невозможно нормальное использование предмета лизинга.

Вознаграждение лизингодателю, составляющее часть суммы договора лизинга, включает в себя оплату услуг по осуществлению лизинговой сделки и процент за использование собственных средств лизингодателя, направленных на приобретение предмета лизинга и (или) на выполнение дополнительных услуг (при комплексном лизинге).

Сумма вознаграждения лизингодателя, т. е. разница между общей суммой договора и инвестиционными затратами (издержками) представляет собой доход лизингодателя по конкретному договору лизинга. Однако инвестиционные затраты (издержки) - далеко не все расходы, которые несет лизингодатель в процессе осуществления лизинговой деятельности, и, следовательно, доход лизингодателя еще не является его прибылью от осуществления уставной деятельности. Наряду с инвестиционными затратами (издержками), т. е. затратами по каждому конкретному договору, лизингодатель несет расходы, также относящиеся к предпринимательской деятельности, но непосредственно не связанные с осуществлением операций по конкретному договору лизинга и, следовательно, не входящие в сумму лизинговых платежей (например, заработная плата персонала, амортизация основных средств, используемых в процессе осуществления уставной деятельности, и .д.). Таким образом, прибылью лизингодателя является разница его доходами и расходами на осуществление основной деятельности, не входящими в сумму лизинговых платежей.

3.2. Лизинговые платежи: состав и порядок расчета

Существуют Методические рекомендации по расчету лизинговых платежей, утвержденными Минэкономики России 16 апреля 1996 г. по согласованию с Минфином России. Они носят рекомендательный характер, т.к. размер лизинговых платежей и их и периодичность есть предмет договоренности субъектов лизинга. Рекомендации позволяют понять методологию расчета платежей.

В соответствии с Рекомендациями, расчет общей суммы лизинговых платежей осуществляется по следующей формуле:

ЛП = АО + ПК + KB + ДУ+ НДС,

где ЛП

- общая сумма лизинговых платежей;

АО

- величина амортизационных отчислений;

ПК

- плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга;

KB

- комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ

- плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС

- налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

В состав лизинговых платежей следует включить налог на имущество (если балансодержателем предмета лизинга является лизингодатель), уплачиваемый лизингодателем по конкретному предмету лизинга, налоги с выручки и на прибыль.

Таким образом, формула расчета лизинговых платежей примет вид:

ЛП=АО+ ПК+ КВ+ДУ+ НДС+ НИ+ НО+ НП,

где НИ

- налог на имущество;

НО

- налоги с выручки (оборота);

НП

- налог на прибыль.

Проведенные по методике расчета лизинговых платежей расчеты не позволяют определить эффективность лизинга. Они учитывают только интересы лизингодателя.

4. Экономика лизинга

4.1. Финансово-экономическая оценка инвестиционных проектов использования лизингового оборудования

Финансово-экономическая оценка инвестиционных проектов использования лизингового оборудования занимает важное место в процессе оценки проекта лизинга.

Ошибочно считать, что достоверная оценка эффективности проекта необходима только аналитикам банков, инвестиционных фондов и других финансовых институтов, которые будут эти проекты анализировать и решать вопрос, стоит ли под них выделять лизингодателю финансовые ресурсы для закупки оборудования. Прежде всего эти проекты необходимы самому предприятию (лизингополучателю), экономисты которого должны готовить инвестиционные проекты, а потом заниматься их реализацией. При всех прочих благоприятных показателях инвестиционного проекта лизингополучатель никогда не сможет его реализовать, если не докажет эффективность использования взятого в лизинг оборудования.

Экономически грамотное и достоверное проведение такой оценки - сложная задача для участников лизинговой сделки, что объясняется следующими причинами:

- инвестиционные расходы, включаемые в лизинговые платежи лизингополучателя, при финансовом лизинге осуществляются достаточно длительный период времени, при котором в разные годы могут сложиться различные экономические условия;

- соответственно срокам лизинговых платежей длителен и процесс получения экономических результатов от реализации инвестиционных проектов;

- осуществление продолжительных во времени лизинговых сделок приводит к росту неопределенности при оценке всех аспектов инвестирования и к риску ошибки в оценке инвестиционного проекта.

Рассматриваемая проблема усложняется экономической ситуацией в России, пока не благоприятствующей развитию лизинга в инвестиционной деятельности предприятий, а также недостаточной экономической грамотностью разработчиков инвестиционных проектов на большинстве предприятий.

Несмотря на это, все большее число банков, промышленно-финансовых и инвестиционных компаний, лизинговых фирм и предприятий проявляют повышенный интерес к современным методам оценки инвестиционных проектов. Факт возрастающего интереса участников лизинговых сделок к методам разработки и оценки инвестиционных проектов объясняется необходимостью выполнения подробного инвестиционного исследования как одного из возможных путей снижения риска инвестирования в крайне нестабильных экономических условиях.

Как правило, для финансово-экономической оценки инвестиционных проектов в том числе и лизинга оборудования применяются стандартные методы промышленных технико-экономических исследований. Наиболее часто применяется так называемая методика ЮНИДО (ЮНИДО - Организация Объединенных Наций по промышленному развитию), основанная на сопоставлении планируемых величин притоков и оттоков денежных средств.

Учитывая, что для проведения всесторонних финансово-экономических расчетов к инвестиционным проектам необходимо выполнять значительное количество вычислений, специалистами используются разнообразные программные средства. Наиболее известен пакет COMFAR, разработанный Центром промышленных технико-экономических исследований ЮНИДО и успешно реализующий одноименную методику.

Из отечественных разработчиков, наиболее близко подошедших к решению проблемы создания методики достоверной финансово-экономической оценки инвестиционных проектов, можно назвать фирмы Инэк, Кивер, специалистов Российской академии управления, разработчиков программного продукта Аль-инвест.

Очевидно, что дальше всех продвинулись банковские инвестиционные специалисты. Но их разработки в литературе широко не афишируются.

Выбор наиболее приемлемой для лизингополучателя методики финансово-экономической оценки инвестиционного проекта существенно зависит от масштабов инвестиций предприятия, осуществляющего закупки оборудования на условиях лизинга. Для однократной и небольшой по сумме лизинговой сделки нет необходимости применять дорогостоящие исследования и расчеты. Достаточно применить упрощенную методику финансово-экономической оценки, позволяющую оценить инвестиционный проект с допустимым для лизингополучателя уровнем возможной погрешности.

Рассмотрим имеющиеся возможности финансово-экономической оценки инвестиционных проектов использования лизингового оборудования. Наиболее известны пять основных методов оценки экономической привлекательности инвестиций:

- определение чистой текущей стоимости;

- расчет рентабельности инвестиций;

- расчет внутренней нормы прибыли;

- расчет периода окупаемости инвестиций;

- определение бухгалтерской рентабельности инвестиций.

Наиболее часто применяются первые три метода, основанные на определении чистой текущей стоимости, расчетах рентабельности инвестиций и внутренней нормы прибыли, базирующиеся на применении концепции дисконтирования. Методы расчета периода окупаемости и определения бухгалтерской рентабельности инвестиций не предполагают использование концепции дисконтирования.

Метод определения чистой текущей стоимости (NPV). Основан на определении чистой текущей стоимости, на которую доход фирмы может прирасти в результате реализации инвестиционного проекта (с учетом временной стоимости денег)

Широкая распространенность данного метода оценки приемлемости инвестиций обусловлена его универсальностью. При разных комбинациях исходных для расчетов условий он позволяет дать достаточно достоверный ответ на вопрос, способствует ли анализируемый вариант инвестирования росту доходов фирмы.

Метод расчета рентабельности инвестиций. Рентабельность инвестиций позволяет определить, в какой мере возрастут доходы фирмы в расчете на 1 руб. (долл.) инвестиций. При данном методе общий подход к оценке инвестиционного проекта состоит в сопоставлении текущей стоимости ежегодных денежных поступлений, очищенных от инвестиций, с текущей стоимостью инвестированных средств.

Метод расчета внутренней нормы прибыли (IRR). Этот показатель в литературе часто называют внутренним коэффициентом окупаемости инвестиционных проектов. Он показывает уровень окупаемости средств, направленных на цели инвестирования. Внутренняя норма прибыли по своей экономической сущности близка к различного рода процентным ставкам, используемым в финансовых расчетах, например, к процентной ставке сберегательного банка по вкладам, начисляемой по формуле сложных процентов.

Формальными признаками эффективности проекта являются:

- NPV 0 (наличие дохода);

- IRR процентной ставки по привлекаемым лизинговой компанией ресурсам (проект способен генерировать средства для возврата заемных средств, используемых для приобретения оборудования).

4.2. Эффективность лизинга

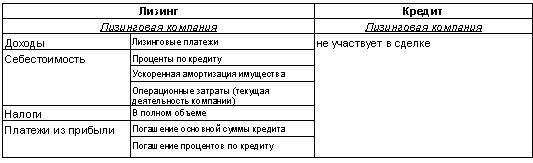

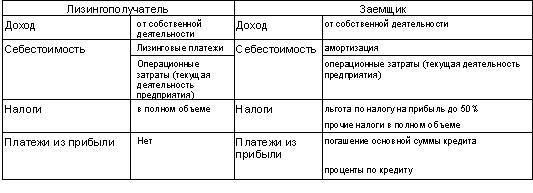

Экономика обычно рассматривает сравнение лизинга с вариантом приобретения через кредит. Сравнение может быть сведено к одному показателю: потоку денежных средств конечного заемщика (лизингополучателя) при лизинге и кредите. Такой показатель, как размер выплат конечного заемщика по кредиту или лизингу недостаточен для сравнения этих сделок. Этот показатель не включает платежи по налогам, которые оказывают существенное влияние на денежный поток конечного заемщика.

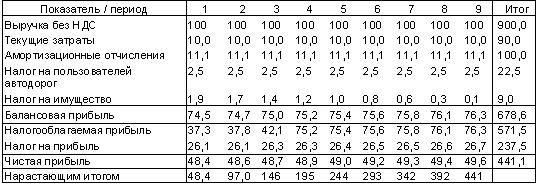

Основные показатели, оказывающие существенное влияние на формирование денежных потоков конечного заемщика, отличаются для кредитной и лизинговой сделки. В таблице приведены показатели, влияющие на денежные потоки лизинговой компании и конечного заемщика.

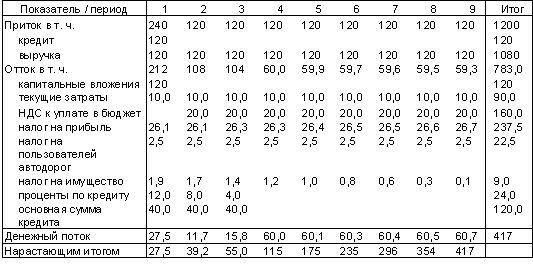

Рассмотрим на конкретном примере два варианта приобретения основных средств: по кредитной и лизинговой сделке.

Основные данные:

- Балансовая стоимость оборудования 100 ед.

- Имущество отражается на балансе у лизинговой компании.

- В кредитной сделке заемщик амортизирует основные средства по обычным нормам, 11,1%.

- К основным средствам, приобретенным лизинговой компанией для целей лизинга, применяется ускоренная норма амортизации с коэффициентом 3. Норма амортизации с учетом коэффициента ускоренной амортизации составляет 33,3%. В течении срока лизинга оборудование полностью амортизируется.

- Текущие затраты заемщика составляют 10 в каждый период. НДС на текущие затраты не начисляется. Заемщик не имеет льгот по налогообложению.

- Выручка конечного заемщика составляет 120 в каждый период с учетом НДС.

- Банк предоставляет лизинговой компании кредит под 10%.

- Горизонт планирования: для лизинговой компании 3 интервала, для конечного заемщика 9 интервалов (до полного износа купленного оборудования).

В расчетах будем рассматривать только налоги, оказывающие влияние на сравнительный анализ сделок.

Кроме налога на прибыль и НДС в расчете денежного потока необходимо учесть налоги по ставкам:

- налог на имущество - 2%

- налог на пользователей автодорог - 2,5%

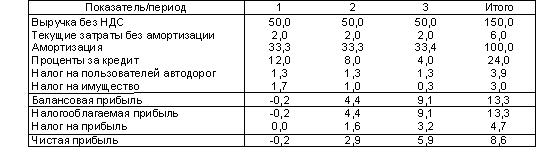

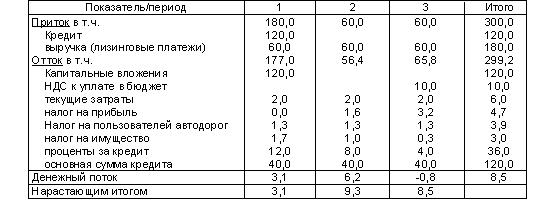

4.2.1. Лизинговая компания

Для лизинговой компании выручкой являются лизинговые платежи.

Для определения денежного потока лизинговой компании необходимо рассчитать налоги, уплачиваемые лизинговой компанией.

- Базой исчисления налога на автодороги является выручка без НДС. Сумма налога составит: 50*0,025 = 1,3.

- После проведения зачета по НДС, начисленного на выручку и уплаченного поставщику оборудования, остаток НДС к уплате в бюджет составляет 10.

- Сумма амортизационных отчислений на каждый период с учетом коэффициента ускоренной амортизации составляет 33,3. Налог на имущество рассчитывается по стандартной схеме:

налог на имущество = средняя стоимость имущества в данном периоде * ставка налога.

- В каждый период основная сумма кредита погашается на 40 единиц. На остаточную сумму кредита начисляются проценты.

- Налог на прибыль рассчитывается стандартным методом:

налог на прибыль=ставка налога * балансовая прибыль

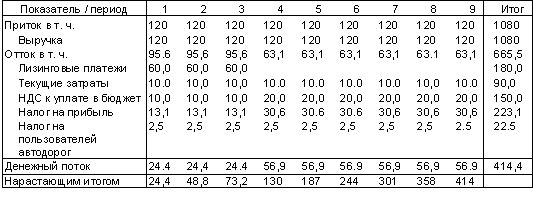

Составлены две формы отчетности: отчет о прибылях и убытках и отчет о движении денежных средств

Прибыли и убытки лизинговой компании.

Денежный поток лизинговой компании

В третьем периоде получен отрицательный денежный поток. Это вызвано в первую очередь необходимостью уплаты в бюджет НДС (превышение НДС, начисленного на выручку, над НДС уплаченного поставщику) в последнем периоде.

Вывод

Лизинговая компания в состоянии платить налоги (практически все основные налоги учтены, кроме местных) и имеет средства для своей текущей деятельности в сумме 2,0 на каждый интервал планирования.

Будем считать, что по истечении срока лизинга лизинговая компания приостанавливает текущую деятельность, не производит никаких текущих расходов и не платит налоги (по сути может быть ликвидирована). Это условие необходимо для сопоставимости результатов по лизинговой и кредитной сделкам.

4.2.2. Конечный заемщик

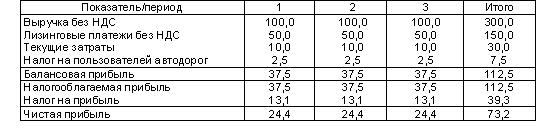

Лизинг

Текущие затраты лизингополучателя составляют 10 в каждом периоде (в соответствии с принятыми исходными данными).

Базовая сумма для исчисления налога на пользователей автодорог на каждый период составляет 100. Сумма налога на каждый период составит: 100 выручка без НДС * 0,025 ставка налога = 2,5.

Налог на имущество лизингополучатель не уплачивает, т.к. имущество числится на балансе у лизинговой компании.

В каждом периоде НДС, начисленный на выручку, превышает НДС, уплаченный лизинговой компании в составе лизинговых платежей. Сумма превышения в каждом периоде составляет 10. Эта сумма НДС подлежит уплате в бюджет.

Прибыли и убытки лизингополучателя.

Денежный поток лизингополучателя.

Накопленная сумма денежных средств за три периода составляет 73.2.

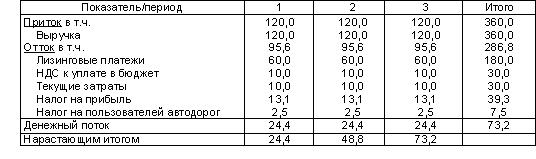

Что будет с денежным потоком лизингополучателя после окончания срока лизинга?

Лизингополучатель получит на баланс имущество по нулевой стоимости с полностью начисленным износом и не будет начислять износ на полученное имущество (оборудование). Себестоимость лизингополучателя будет состоять только из собственных текущих затрат. Ни лизинговые платежи, ни амортизация оборудования не будут включены в себестоимость. Резко возрастет налогооблагаемая прибыль лизингополучателя и соответственно налог на прибыль.

Рассмотрим денежный поток лизингополучателя на оставшиеся периоды (вплоть до 9-го).

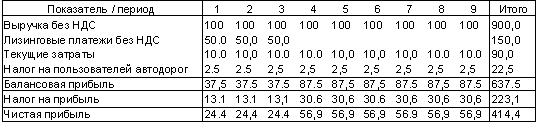

Прибыли и убытки лизингополучателя за 9 периодов.

Денежный поток лизингополучателя за 9 периодов.

Сумма свободных денежных средств за девять периодов составит 414,4.

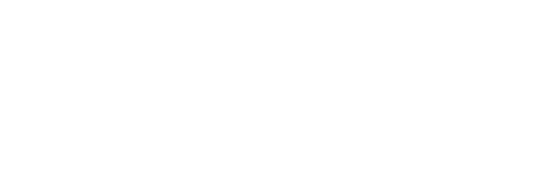

Кредит

Заемщик (предприятие-кредитополучатель) берет кредит, платит проценты по кредиту, приобретает оборудование и учитывает его на своем балансе.

Проценты по кредиту относятся на прибыль заемщика и в отличие от лизинговой сделки не включаются в себестоимость.

Заемщик начисляет износ по ставке 11.1%. Срок полной амортизации составляет 9 периодов.

Заемщик уплачивает налог на имущество.

Налог на пользователей автодорог остается прежним в размере 2,5 на каждый период.

Заемщику, как предприятию, погашающему инвестиционный кредит, предоставляется льгота по налогу на прибыль. Налогооблагаемая прибыль таких предприятий может быть уменьшена на сумму, направляемую на погашение кредита банка с учетом процентов по кредиту при условии полного использования амортизационного фонда, но не более чем на 50%. Эта льгота предоставляется на срок погашения кредита (на три периода), в последующие периоды льгота не используется.

Прибыли и убытки заемщика

Основная сумма кредита погашается заемщиком в конце каждого периода по 40 единиц.

Кредит полностью погашается в течении трех периодов, начиная с первого. На остаточную сумму кредита начисляются проценты по кредиту.

НДС в первый период, начисленный на выручку, равен НДС, начисленному на капитальные затраты. Поэтому в первый период заемщик не уплачивает НДС в бюджет. В каждый последующий период сумма НДС, подлежащая уплате в бюджет, составляет 20 единиц.

Денежный поток заемщика.

Сумма свободных денежных средств заемщика составляет 454,5.

Представляет интерес сравнение денежного потока лизингополучателя в лизинговой сделке и заемщика в кредитной сделке.

Сравним денежные потоки за три периода, когда лизинговая компания погасит долг перед банком и лизингополучатель полностью рассчитается с лизинговой компанией, и денежный поток за 9 периодов, когда заемщик начислит полный износ на приобретенное оборудование.

Денежный поток за три периода (срок кредита, срок лизинга).

Накопленная сумма денежных средств лизингополучателя составит - 73,2 , а заемщика - 92,5.

Суммарный налог на прибыль лизингополучателя составляет - 39,3 , а заемщика - 40,9.

Лизингополучатель выплачивает лизинговой компании в составе лизинговых платежей - 180, а заемщик банку 144 (основная сумма и проценты).

Несмотря на переплату практически по всем налогам со стороны заемщика, показатель денежного потока у лизингополучателя хуже, чем у заемщика.

У заемщика денежный поток на 19,3 или на 26% выше, чем у лизингополучателя.

Снизить лизинговые платежи и тем самым увеличить накопленную сумму денежных средств лизингополучателя практически невозможно. Это приведет к отрицательному денежному потоку лизинговой компании.

Денежный поток за девять периодов (срок кредита, срок лизинга).

Накопленная сумма денежных средств лизингополучателя составит 414,4 , а заемщика - 454,5.

У заемщика сохранились более лучшие показатели, чем у лизингополучателя. Денежный поток заемщика на 40,1 или на 9,6% выше, чем у лизингополучателя.

Вывод.

При существующем налоговом законодательстве, если заемщик, погашающий инвестиционный кредит, имеет льготу по налогу на прибыль, лизинговая сделка оказывается хуже, чем кредит.

4.2.3. Условия эффективности

При каких условиях лизинговая сделка будет эффективной (или более эффективной, чем кредит)?

На денежный поток конечного заемщика существенное влияние оказывают налоги и стоимость денег (банковская ставка), на которые закуплено лизинговое имущество. Для определения эффективности каждый из этих показателей требует отдельного рассмотрения,

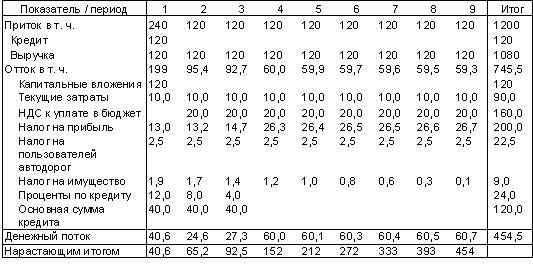

Влияние налогов.

Выше отмечалось, что заемщик пользуется льготой по налогу на прибыль при погашении инвестиционного кредита. При отсутствии такой льготы денежный поток заемщика будет иной.

Прибыли и убытки заемщика

Суммарный налог на прибыль за девять периодов увеличился с 200,0 до 237,5 .

Денежный поток заемщика в первые три периода также значительно изменится.

Денежный поток заемщика

Денежный поток снизился с 454,5 до 417,0.

Сравним денежные потоки за три периода, когда лизинговая компания погасит долг перед банком и лизингополучатель полностью рассчитается с лизинговой компанией, и денежный поток за 9 периодов, когда заемщик начислит полный износ на приобретенное оборудование.

Денежный поток за три периода.

Накопленная сумма денежных средств лизингополучателя составит 73,2 , а заемщика 55.0.

Для конечного заемщика лизинг явно выгоднее, чем кредит. Лизингополучатель накопит денежные средства на 18,2 единицы или на 33% больше, чем заемщик по кредитной сделке. Это следствие ускоренной амортизации оборудования и отнесения процентов по кредиту на себестоимость.

Суммарный налог на прибыль лизингополучателя составляет 39,3 единиц, а заемщика - 78,5.

Переплата заемщика по этому налогу составляет 39,2 единицы или почти 100%.

Объем переплаты по другим налогам приведен в предыдущем разделе.

При отсутствии каких-либо льгот по налогу на прибыль выгода лизинга явная, но только на данный момент, на срок возврата лизинговых платежей. По истечении этого срока лизингополучатель попадает в более худшие условия, чем заемщик.

Денежный поток за девять периодов.

Накопленная сумма денежных средств лизингополучателя составит 414,4 ,а заемщика 417,0.

Показатели денежного потока практически сравнялись, у заемщика он даже немного лучше, чем у лизингополучателя. Причем тенденция к улучшению наступила у заемщика сразу после погашения кредита и выплаты лизинговых платежей. Но перелом произошел на последней стадии. Вплоть до предпоследнего периода этот показатель у лизингополучателя был лучше, чем у заемщика. Как отмечалось выше это связано с резко возросшими суммами налога на прибыль у лизингополучателя, т.к. по истечении срока лизинга лизингополучатель получил в собственность имущество с полностью начисленным износом и его затраты, относимые на себестоимость, значительно снизились. Существенная экономия на налоге на прибыль возможна только в течении срока лизинга оборудования. Начиная с четвертого периода лизингополучатель начисляет и уплачивает налог на прибыль в сумме 30,6. а заемщик в среднем 26,5. Сумма переплаты в каждом периоде составляет 4,1 единицы или 15,5%.

Проведем сравнение выплат по лизинговым платежам лизингополучателя и по кредиту заемщика.

Лизингополучатель выплачивает лизинговой компании всего 180, в каждом периоде по 60.

Заемщик выплачивает банку всего 144, в первом периоде 52, во втором 48, в третьем 44 (основная сумма и проценты).

Лизингополучатель выплачивает на 36 единиц или на 25% больше, чем заемщик. Первоначальный вывод, который можно сделать из сравнения этих платежей - лизинг хуже, чем кредит. Сравнивая суммарные денежные потоки получаем несколько иной результат- лизинг практически не хуже кредита.

Сравнение лизинговой и кредитной сделок можно проводить только до полного начисления износа на оборудование. В противном случае получим неверные выводы о преимуществе лизинга (при отсутствии льгот по налогу на прибыль у заемщика).

Сравнивать необходимо совокупный денежный поток обоих сделок, а не только выплаты по лизинговым платежам и кредиту, в противном случае получим неверный вывод о преимуществе кредитной сделки.

Отсутствие льготы по налогу на прибыль у заемщика привело к тому, что лизинговая сделка оказалась не хуже, чем кредит.

Льгота по налогу на прибыль у заемщика перевешивает практически все преимущества лизинговой сделки по ускоренной амортизации и отнесению лизинговых платежей и процентов за кредит на себестоимость.

Накопленная сумма денежных средств лизинговой компании составила 8,5, лизингополучателя - 414,4 . Суммарный денежный поток лизинговой компании и лизингополучателя составил 423,1. Этот денежный поток можно рассматривать как совокупный денежный поток лизинговой сделки в целом.

Кроме накопленных денежных средств лизинговая сделка позволяет содержать небольшой штат лизинговой компании, отчисляя по 2 единицы в каждом периоде на заработную плату. Всего лизинговая компания расходует 6 единиц на заработную плату.

Денежный поток заемщика при отсутствии льгот по налогу на прибыль составил 417,0.

В целом лизинговая сделка оказалась выгоднее, чем инвестиционный кредит. Суммарный денежный поток лизинговой сделки превысил денежный поток заемщика на 6,1 единиц или на 1,5%.

Вывод.

- Лизинг может эффективно применяться только при отсутствии льгот по налогообложению у конечного заемщика.

- Лизинг дает эффект при ускоренной амортизации.

- Лизинг дает эффект на начальном периоде 1/3 от срока амортизации (обычно это 5-10 лет).

- По истечении этого срока лизингополучатель попадает в более худшие условия, чем заемщик.

Влияние банковской ставки.

В предыдущих расчетах использовалась процентная ставка по кредиту 10% и лизинговые платежи по 60 единиц в каждый период.

Изменим банковскую ставку и лизинговые платежи таким образом. чтобы денежный поток лизинговой компании оставался прежним, 8,5. Льготы по налогообложению прибыли заемщика учитывал не будем.

Рассмотрим денежные потоки лизингополучателя и заемщики при этих условиях.

| Банковский процент | 0% | 5% | 10% | 15% | 20% | 25% | 30% |

| Лизинговый платеж | 51.8 | 55.9 | 60.0 | 65.0 | 70.6 | 79.5 | 81.2 |

| Денежный поток лизинговой компании | 8.5 | 8.5 | 8.5 | 8.5 | 8.5 | 8.5 | 8.5 |

| Денежный поток лизингополучателя | 427,7 | 421,0 | 414,4 | 406,3 | 397,0 | 388,5 | 379,9 |

| Денежный поток заемщика | 441,0 | 429,0 | 417,0 | 405,0 | 393,0 | 381,0 | 369,0 |

При низкой банковской ставке, примерно до 15%, денежный поток заемщика превышает денежный поток лизингополучателя.

При более высокой банковской ставке, свыше 15%, денежный поток лизингополучателя превышает денежный поток заемщика.

Это связано с тем, что проценты по кредиту банка у лизингополучателя относятся на себестоимость (в составе лизинговых платежей) и с повышением банковских ставок этот показатель играет все более значительную положительную роль в денежном потоке лизингополучателя, снижая налог на прибыль. У заемщика проценты по кредиту выплачиваются из прибыли и оказывают только отрицательное значение на денежный поток заемщика.

Лизинговая компания и заемщик могут иметь равные и неравные возможности по привлечению кредита.

- Лизинговая компания и заемщик имеют равные возможности для привлечения кредита.

В этом случае при низких банковских ставках, до 15%, кредит выгоднее, чем лизинг (по критерию максимизации денежного потока). При высоких банковских ставках, свыше 15%, лизинг выгоднее, чем кредит.

![]()

![]()

- Лизинговая компания и заемщик имеют неравные возможности для привлечения кредита.

Лизинговая компания привлекает дешевые кредиты, до 15%, а заемщик свыше 15%. В этом случае лизинг выгоднее, чем кредит. Лизинговая компания привлекает дорогие кредиты, свыше 15%, а заемщик дешевые, до 15%. В этом случае кредит выгоднее, чем лизинг.

![]()

![]()

Конкретные размеры банковских ставок, при которых выгодна кредитная или лизинговая сделка, зависят от многих параметров, в частности от заданного денежного потока лизинговой компании, от объемов лизинговых платежей и пр. Для каждой сделки необходимо проводить индивидуальный расчет,

Вывод.

Лизинг более выгоден при высоких банковских ставках (при отсутствии льгот по налогообложению).

При наличии льгот по налогообложению, особенно связанных с погашением кредита, этот вывод может быть прямо противоположным.

4.2.4. Область эффективности лизинга

Практика анализа лизинговых проектов, указывает, что преимущество лизинга по сравнению с прямым кредитованием в значительной степени определяется отсутствием налоговых особенностей у лизингополучателя, сроками амортизации оборудования и рентабельностью производства.

СРАВНИТЕЛЬНАЯ ОЦЕНКА

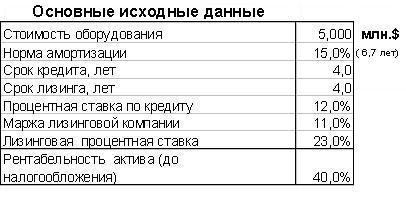

Проведем сравнение вариантов приобретения оборудования на следующем примере:

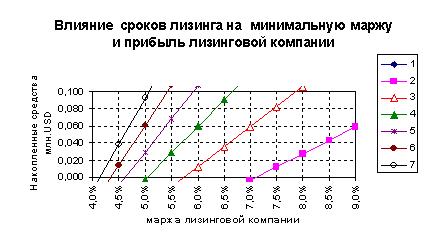

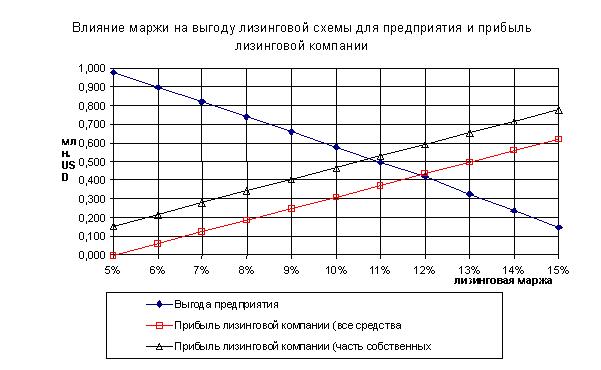

Лизинговая компания, закупая оборудование за счет заемных средств (возможно и части собственных), устанавливает свою маржу исходя из необходимости погашения кредита, покрытия налогов и собственных затрат.

Расчеты показали (из-за экономии места не приведены), что процентная прибыль лизинговой компании (1,1 млн.USD в случае, когда все средства заемные) в основном используется на покрытие налогов с выручки, имущество и прибыль (0,7 млн.USD). Очевидно, что процентная прибыль сильнее зависит от сроков лизинга чем налогооблагаемая база (лизинговые платежи). Поэтому минимально необходимая маржа лизинговой компании зависит от сроков лизинга.

Проведенные расчеты показали следующую связь

Видно, что с увеличением срока лизинга, прибыль лизинговой компании увеличивается, и, следовательно, уменьшается минимально необходимая маржа.

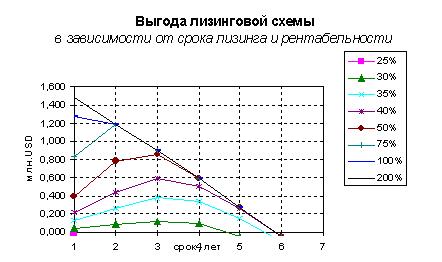

Не смотря на то, что лизинговые проценты (23%) существенно выше ставки по кредиту (12%), лизинговая схема дает выгоду 0,5 млн.USD (суммарную для лизинговой компании и лизингополучателя). Основная причина - уменьшение налога на прибыль за счет отнесения лизинговых платежей на себестоимость. При лизинге, оборудование успевает как бы полностью амортизироваться. При варианте прямого кредитования это не всегда возможно. Что касается лизингодателя, то у него заложена возможность ускоренной амортизации (коэффициент до 3).

Очевидно, что степень ускорения амортизации оборудования и снижение налога на прибыль существенно влияет на выгодность лизинга

Примечание. Рентабельность всего предприятия определяется по отношению к стоимости приобретаемого оборудования.

Как видно из графиков, существенное влияние имеет рентабельность, точнее величина балансовой прибыли за весь срок лизинга. Есть оптимальный срок лизинга, зависящий от рентабельности, при котором выгода максимальна. Уменьшение сроков лизинга по сравнению с оптимальным в меньшей степени уменьшает выгоду, чем удлинение сроков.

При небольшой рентабельности , балансовая прибыль небольшая и, следовательно, амортизационные отчисления (при прямом кредитовании) или лизинговые платежи (по схеме лизинга) уменьшают ее до нуля. Налог на прибыль отсутствует и выгоды от лизинга нет.

По мере роста рентабельности , балансовая прибыль возрастает. При прямом кредитовании появляется балансовая прибыль и налог на прибыль. В случае лизинга балансовая прибыль и налог на прибыль по прежнему нулевые (лизинговые платежи по величине больше амортизации). Разница в налогах представляет выгоду лизинга.

При увеличении срока лизинга выгода лизинга пропорционально увеличивается.

При дальнейшем увеличении сроков лизинга происходит уменьшение выгоды лизинга. Это объясняется тем, что темп роста балансовой прибыли за весь срок лизинга больше чем сумма лизинговых платежей. До критического срока, балансовая прибыль лизинговой компании сдерживает возможность уменьшения налога на прибыль. Начиная с некоторого срока, сумма лизинговых платежей становится меньше балансовой прибыли и темп роста выгоды от уменьшения налога на прибыль уменьшается. Т.к. для варианта по прямому кредиту темп роста уменьшения налога постоянен, то выгода лизинга уменьшается.

Если оборудование амортизируется за срок погашения кредита, то преимущество лизинга теряется.

Полученная выгода может быть перераспределена между предприятием - лизингополучателем и лизинговой компанией за счет изменения в разумных пределах маржи лизинговой компании.

В отличии от лизинговой компании, для предприятия существует максимальная лизинговая ставка, свыше которой выгода лизинга теряется.

Если реализация проекта предполагает использование собственных средств (1 млн. USD в нашем примере), то проект позволяет получить общую прибыль (после налогообложения) 1,5_млн.USD за 4 года (0,5_млн.USD после возврата собственных средств). Возврат вложенных собственных средств - 2 года.

В рассмотренном примере, предприятие - лизингополучатель также получит выгоду 0,5_млн.USD от приобретения оборудования по лизингу против варианта приобретения оборудования по прямому кредиту.

5. Вывод

Реализуя лизинговую схему, предприятие - лизингополучатель как бы получает возможность ускоренной амортизации, что приводит к уменьшению налогов сейчас, а не на протяжении длительного периода амортизации оборудования, что как бы стимулирует предприятие на развитие производства и, соответственно, инвестиции в реальный сектор экономики.

Экономическая эффективность лизинга возможна только в определенных условиях реализации проекта (налоги, финансирование, отрасль, сроки, рентабельность лизингополучателя и т.д.). Каждый конкретный проект должен тщательно анализироваться. В лучших случаях эффект от лизинга составляет до 25% от стоимости оборудования.

Лизинг (особенно финансовый) - долгосрочный бизнес. Первые доходы от проектов получают обычно через 6-12 месяцев после начала реализации проекта. Поэтому необходимо несколько лет для того, чтобы лизинговая компания вышла на стабильную деятельность.

Анализ лизинговых проектов, показывает, что преимущество лизинга по сравнению с прямым кредитованием, существенно при отсутствии налоговых особенностей у лизингополучателя, сроках лизинга меньших, чем срок амортизации оборудования, хорошей рентабельности производства и оптимальных сроках лизинга.

У клиентов лизинговых компаний бытует мнение, что любая компания может взять оборудование в лизинг. Это не соответствует действительности. Лизинговая компания пойдет на реализацию проекта финансового лизинга только в том случае, если:

- проект эффективен;

- лизингополучатель имеет хорошее финансовое положение;

- выгода лизинга для участников достаточно велика;

- возможно получение финансирования на приемлемых условиях со стороны финансовых институтов или лизинговая компания имеет располагает собственными средствами в необходимой сумме;

- проработаны и прикрыты риски;

Лизинг - это более сложный инструмент чем кредит или аренда. Тем не менее лизинг можно рассматривать как специфичный способ кретитования предприятия, который помимо выполнения функции аренды или приобретения основных средств через кредит, позволяет получать еще и определеннную экономическую выгоду. В виду этого, в организационном, правовом и экономическом плане лизинг более сложен в реализации и использование его целесообразно (с позиции получения выгоды) только в определенных условиях.

Перечисленное выше предопределило, то, что из 300 зарегистрированных в России лизинговых компаний, реальную деятельность ведут не более 50.

6. Список использованной литературы

- Гражданский кодекс РФ. № 15-ФЗ от 26.01.96

- Федеральный Закон О лизинге - М. ИВЦ Маркетинг, 1999, № 164-ФЗ от 29.10.98

- Лизинг: теория, практика, комментарии В.Д. Газман: - М. Фонд Правовая культура, 1997

- Лизинг: правовое регулирование, практика. Е.В. Кабатова: - М. ИНФРА-М, 1998

- Лизинг/Справочное пособие. Е.Ф. Францева: - М. Издательство ПРИОР, 1998

- Лизинг для предпринимателя/Практическое пособие. Б.М. Еремихин, В.Н. Игнатущенко, Н.Н. Шабанова: - М. Агроконсалт, 1998

- Финансовый лизинг на предприятии. М.В. Карп, Р.А. Махмутов, Е.М. Шабалин: - М. Финансы, ЮНИТИ, 1998

- Лизинг в России: правовые основы, бухгалтерский учет, налогообложение. Ю.Н. Самохвалова: - М. Современная экономика и право, 1999

- Эффективность лизинговых операций/Практическое руководство по учету, налогообложению и расчету эффективности лизинговых операций. В.А. Шатравин: - М. Ось-89, 1998

- Лизинг в вопросах и ответах (практическое руководство по лизингу для предпринимателей). С.А. Силинг, Л.А. Михайлова, Ю.Н. Тареева, Е.В. Захарьянцева: - СПб, ТОО Издательство Гиппократ, 1999

- Лизинг: экономическая сущность и перспективы развития/Учебное пособие. А.Г. Ивасенко: - М. Вузовская книга, 1997.