Малый и средний бизнес Республики Казахстан

СОДЕРЖАНИЕ: Теоретические аспекты системы государственной поддержки малого и среднего бизнеса. Предпринимательство как объект государственного регулировании. Современное состояние государственной поддержки бизнеса в РК. Зарубежный опыт государственной поддержки.Содержание

Введение

1. Теоретические аспекты системы государственной поддержки малого и среднего бизнеса

1.1 Предпринимательство как объект государственного регулировании

1.2 Методы государственной поддержки малого и среднего бизнеса

1.3 Зарубежный опыт государственной поддержки малого и среднего бизнеса

2. Современное состояние государственной поддержки малого и среднего бизнеса в РК

2.1 Современное состояние развития малого и среднего бизнеса в РК

2.2 Анализ системы государственно-финансового регулирования субъектов малого и среднего бизнеса

2.3 Законодательно-правовые основы малого и среднего бизнеса

3. Совершенствование системы государственного регулирования малого и среднего бизнеса в РК

Заключение

Список использованной литературы

Введение

Первое десятилетие экономических преобразований в странах, сбросивших давление командно-административной системы управления, стало для них началом нового политэкономического обустройства в векторе мирового развития.

Радикальные и в целом последовательные рыночные преобразования в Республике Казахстан, как и во многих странах постсоветского пространства, позволили создать государство с динамично развивающейся рыночной экономикой, достичь стабильного роста ВВП, приемлемого уровня инфляции и относительной устойчивости обменного курса.

Банковские кредиты предоставляются на чрезмерно жестких условиях, что побуждает крупных отечественных промышленников обращаться за заемными ресурсами и консультациями к иностранным банкам, а предпринимателей среднего и малого звена - привлекать кредиты лишь, в крайнем случае. Банки не стремятся оказывать своим клиентам консалтинговые услуги в реструктуризации с целью повышения их кредитоспособности. Они в большей мере работают над поиском прибыльных проектов, тогда как их интересы зависят от экономической эффективности заемщиков.

Заемщики, в свою очередь, не всегда соблюдают целевое и эффективное использование кредитов, что обусловливает невыполнение обязательств по возврату кредитов и процентов за кредит.

Следует учитывать, что решение задач, поставленных Стратегией развития «Казахстан - 2030», достижение устойчивого развития экономики в значительной мере предопределены годом реализации Программы индустриально-инновационного развития Казахстана до 2015 года, программой развития села, что в свою очередь требует преобразования накопленных сбережений в инновации. Для этого необходимы инструменты свободного перелива капитала в перспективные отрасли, обеспечивающие экономическую защищенность инвестиций.

Представленная характеристика определяет социально-экономическую значимость финансов в устойчивом развитии национальной экономики и обусловливает необходимость теоретического осмысления закономерностей, проблем и перспектив его развития.

Несмотря на множество исследований, связанных с общественным воспроизводством, многие теоретические и методологические проблемы рыночной экономики в странах постсоветского пространства слабо изучены. В первую очередь это касается проблемы национального капитала.

Актуальностью курсовой работы является объективная необходимость в функционировании финансово- хозяйственной деятельности субъектов малого и среднего бизнеса.

Цель и задачи. Основная содержательная цель исследования состоит в разработке теоретико-методологической базы государственной поддержки, развития малого и среднего бизнеса. В соответствии с намеченной целью поставлены следующие основные задачи:

- характеристика государственного регулирования экономики Казахстана;

- разработка схемы комплексной организации финансовой поддержки малого и среднего бизнеса;

- выработка предложений по дальнейшему совершенствованию взаимоотношений финансово-кредитной системы с субъектами малого и среднего бизнеса, позволяющих более эффективно решать вопросы кредитования малого бизнеса, а также вовлекать в эти процессы дополнительные и альтернативные источника финансирования.

Предметом исследования являются экономические отношения, возникающие в процессе взаимодействия отдельных звеньев финансово-кредитной системы с субъектами бизнеса.

Теоретической и методологической основой исследования послужили труды отечественных ученых-экономистов и зарубежных исследователей, законодательные и нормативные акты Республики Казахстан.

Информационной базой исследования явились материалы Агентства Республики Казахстан по статистике. Агентства Республики Казахстан по регулированию естественных монополий, защите конкуренции и поддержке малого бизнеса. Министерства иностранных дел, Национального банка Республики Казахстан, отдельных банков второго уровня, субъектов малого бизнеса, а также материалы, опубликованные в официальных периодических изданиях.

В процессе исследования были использованы методы системного анализа, экономико-статистическая обработка информации, сравнения, обобщения, компьютерное программирование.

Практическая значимость работы. Результаты исследования могут быть использованы в деятельности Комитета по поддержке бизнеса Министерства индустрии и торговли, ЗАО «Фонд развития малого предпринимательства», центральных и местных органов исполнительной власти в проведении государственной, политики развития бизнеса, а также рекомендованы банкам второго уровня. Теоретические положения и выводы работы могут быть использованы в учебном процессе.

Структура курсовой работы. Работа состоит из введения, трех глав, заключения, списка использованной литературы.

предпринимательство государственная поддержка зарубежный

1. Теоретические аспекты системы государственной поддержки

1.1 Предпринимательство как объект государственного регулирования

Государственное регулирование предпринимательства призвано создать наиболее благоприятные условия для функционирования и повышения социально-экономической эффективности данного сектора экономики. Малое предпринимательство — достаточно многогранное и сложное экономическое явление. Рассмотрим сначала тенденции развития малого предпринимательства, а затем систему государственного регулирования в этой области.

Понятие малого предпринимательства. Предпринимательство — это особая инновационная форма производства, которая в соответствующих исторических и социально-экономических условиях становится преобладающей, что и обеспечивает всему общественному воспроизводству необходимую динамику. Это особый вид бизнеса. Его цель — получение не прибыли вообще, а сверхприбыли, т. е. предпринимательского дохода.

Создание новой экономической системы вызвало необходимость решения вопроса об оптимальном соотношении различных по масштабам производственно-коммерческой деятельности субъектов предпринимательства — малых, средних, крупных (корпоративных) предприятий.

Выделяют количественный, качественней и комбинированный (экономический) подходы к определению малого и среднего предприятия.

При количественном подходе для выделения малых предприятий используются такие критерии, как число занятых, объем продаж (оборот), балансовая стоимость активов. Между тем ни численность работников, ни величина оборотного капитала, ни доля в рынке сбыта не могут служить достаточными критериями для определения малого предпринимательства, позволяющими выделить его и анализировать как феномен, имеющий экономическую и социальную специфику.

Качественный подход предусматривает использование следующих критериев: относительно небольшое число производимых продуктов (технологий, услуг, ноу-хау); сравнительно ограниченные ресурсы и мощности; организация хозяйственной деятельности на рисковой и инновационной основе, на полной экономической ответственности, на персонифицированном и гибком управлении. В соответствии с качественным подходом малое предприятие рассматривается не как уменьшенный вариант большой компании, а как организация, деятельность которой качественно отличается от деятельности крупных компаний высокой степенью неопределенности, потенциально более высокой способностью к внедрению инноваций (в широком смысле), постоянным развитием, адаптируемостью к изменениям и др.

Комбинированный (экономический) подход основан на выделении таких признаков, как небольшой рынок сбыта, не позволяющий фирме оказывать сколько-нибудь значительное влияние на цены и объемы реализуемого товара; правовая независимость — собственник сам контролирует свой бизнес; персонифицированное управление, предполагающее, что собственник сам участвует во всех аспектах управления бизнесом и в процессе принятия всех решений.

Для различных целей и задач правомерно использование разных подходов. В экономической литературе и на практике малое предпринимательство выделяется преимущественно на основе количественных показателей.

Малое предпринимательство — наиболее гибкая форма деловой жизни. Именно в этом секторе экономики создается основная масса идей, которые являются питательной средой для среднего и крупного бизнеса; тем самым крупное производство дополняется возможностями малого предпринимательства. Являясь производителями и потребителями товаров, малые предприятия (МП) имеют возможность чутко и своевременно реагировать на изменяющуюся конъюнктуру рынка.

С другой стороны, малое предпринимательство в большей мере зависит в своей деятельности от внутренней экономической конъюнктуры. Поэтому возникает необходимость выравнивания различия в объективных возможностях крупных и мелких предприятий путем соответствующих регуляторов.

МП вынуждены вести конкурентную, борьбу за свои рынки с крупным отечественным и иностранным капиталом. Это обусловливает потребность малого предпринимательства в защите на внутреннем рынке путем проведения государством протекционистской экономической политики и формирования, определенных правил рыночных отношений, компенсирующих малому предпринимательству недостатки по сравнению с крупным бизнесом. Государство заинтересовано в поддержке малого предпринимательства как потенциального гаранта стабильности. В условиях перехода к рыночной экономике малое предпринимательство заслуживает особой поддержки, исходя из его роли в преобразовании общества. В условиях Казахстана создание и развитие сектора малого предпринимательства могут стать основой социальной и производственной реструктуризации общества, обеспечивающей подготовку населения и переход всего хозяйства страны к рынку. При этом государство в ответ на поддержку получает возможность формирования среднего класса, способного самостоятельно обеспечить собственное благосостояние и достойный уровень жизни, снимая определенную долю бремени социальной защиты. Кроме того, деятельность в сфере малого бизнеса достаточно эффективная форма пополнения бюджета страны.

Существенно и то, что неизбежная реструктуризация экономики объективно ведет к тому, что все большее число граждан вынуждено заняться самостоятельной предпринимательской деятельностью. В этих условиях поддержка со стороны государства неизбежна и разумна, так как сектор малого предпринимательства будет создавать новые рабочие места, обеспечит снижение уровня безработицы и социальной напряженности в стране. Массовое развитие малого и среднего предпринимательства способствует изменению психологии иждивенчества по отношению к государству и снимает с него ряд серьезных забот.

Дальнейшее проведение экономических реформ, становление рыночных отношений во многом зависят от развития МП, которые являются необходимым условием и слагаемым социально ориентированной конкурентной экономики. Без массового развития МП нельзя создать имманентную рыночному хозяйству многоукладную экономику, обеспечить многообразие и равноправие форм собственности и хозяйствования.

Малое и среднее предпринимательство в Казахстане развивается при слабой государственной поддержке, недостаточной правовой защите, чрезмерно высоких налогах и дорогих кредитах, отсутствии ясной и целенаправленной промышленной политики. Эффективной деятельности МП мешают бюрократизм и взяточничество многих чиновников, а также незавершенность процесса формирования многообразия форм хозяйствования. Указанные недостатки усиливаются размытостью прав собственности, несовершенством законов, нормативов и правовых актов, регулирующих предпринимательство в РК.

Кризисные явления осени 1998г. нанесли серьезный урон развитию малого бизнеса, его рыночным позициям, по существу, отодвинув этот сектор хозяйствования к рубежам 4—5-летней давности. Кризис также показал, что, хотя реформы формально создали сектор малого предпринимательства, тем не менее, государством пока не обеспечены достаточные условия для его стабильного функционирования и высокой хозяйственной и социальной результативности.

1.2 Методы государственной поддержки малого и среднего бизнеса

Важнейшие направления государственной поддержки малого предпринимательства:

- формирование инфраструктуры поддержки и развития малого и среднего предпринимательства;

- создание льготных условий использования субъектами малого и среднего предпринимательства государственных финансовых, материально-технических и информационных ресурсов, а также научно-технических разработок и технологий;

- установление упрощенного порядка регистрации субъектов малого предпринимательства, лицензирования их деятельности, сертификации продукции, предоставления государственной статистической и бухгалтерской отчетности;

- поддержка внешнеэкономической деятельности субъектов малого и среднего предпринимательства, включая содействие их торговым, научно-техническим, информационным и производственным связям с зарубежными государствами;

- организация подготовки, переподготовки и повышения квалификации кадров для малых предприятий.

К настоящему времени в РК сложились и функционируют системы налогообложения малых и средних предприятий.

Общеустановленная система, при которой малые предприятия и индивидуальные предприниматели платят те же налоги, что и другие налогоплательщики: налог на добавленную стоимость (НДС), акцизы, налог на прибыль и др. При этом малые предприятия получают

помимо общих специальные льготы. Так, по налогу на прибыль при определенных условиях они пользуются «налоговыми каникулами», а по НДС с — необлагаемым минимумом.Упрощенная система налогообложения в форме единого налога на доход или выручку малых предприятий. Единый налог на вмененный доход для определенных видов деятельности. Объектом налога здесь выступает потенциально возможный доход (вмененный доход), исчисленный на единицу физического показателя, который корректируется повышающими (понижающими) коэффициентами.

Были также приняты программы поддержки малого и среднего предпринимательства: «Программа государственной поддержки малого предпринимательства». В соответствии с этой программой фонду поддержки малого предпринимательства были выделены ассигнования из бюджета на финансирование приоритетных мероприятий данной программы. Однако из-за отсутствия должного финансирования, а также несогласованности действий исполнителей намеченного мероприятия эта программа не была выполнена. Из 81 намеченного мероприятия полностью выполнено лишь чуть больше половины (53%), частично — одна четверть (25%) и не выполнено 22% намеченных мероприятий. Определенное внимание уделяется развитию малого и среднего предпринимательства в регионах РК. Почти во всех регионах разработаны собственные программы развития малого бизнеса, более чем в половине из них созданы специальные органы и фонды поддержки малого предпринимательства. Необходимо отметить, что в соответствии с проводимой Национальным банком политикой наметились позитивные тенденции в развитии банковской системы.

Также одной из главных причин отказа банков в кредите является отсутствие у субъектов малого и среднего бизнеса ликвидного, с точки зрения банка, обеспечения. При этом, наблюдается занижение банками оценочной стоимости закладываемого имущества, которая составляет от 50% до 85% рыночной стоимости.

В этой связи, в целях создания предпосылок для перехода на более высокий уровень развития предпринимательства в Казахстане, необходимо создание альтернативных схем и новых форм государственной поддержки малого бизнеса, изучение современных финансовых механизмов и технологий в развитых и развивающихся странах и внедрение их в отечественную практику.

Проведенный анализ состояния и проблем развития малого и среднего бизнеса, показал, что наряду со многими факторами и причинами, сдерживающими его развитие, до сих пор в числе важнейших остаются финансовые, а именно: сложности в доступности банковских кредитов, неразвитость прогрессивных и альтернативных форм финансово-кредитной инфраструктуры, а также проверенных в мировой практике методов и форм взаимно заинтересованных отношений финансово-кредитной системы, государства и малого бизнеса.

Механизм эффективного кредитования банками субъектов малого бизнеса: оказание финансовой поддержки малому бизнесу путем создания и развития небанковских кредитных учреждений.

В связи с этим, необходимо отметить, что в Казахстане практически сформировано законодательство по поддержке и защите малого бизнеса.

Так, с принятием Закона «О государственной поддержке малого предпринимательства» от 19 июня 1997 года, к субъектам малого предпринимательства относятся индивидуальные предприниматели, производственные кооперативы, хозяйственные товарищества (кроме акционерных обществ) - предприятия со среднегодовой численностью работников не более 50 человек и общей стоимостью активов в среднем за год не свыше шестидесяти тысяч расчетных показателей. Кроме того, в данном правовом акте были конкретно определены основные направления и меры по государственной поддержке малого предпринимательства.

Как известно, необходимым условием создания благоприятных условий для развития бизнеса является предоставление реальной возможности субъектам малого и среднего бизнеса для сбыта производимой продукции. В этих целях в Законе «О государственных закупках» было предусмотрено их участие в производстве продукции (работ, услуг) для государственных нужд. Однако предоставление преференций носило чисто декларативный характер. Поэтому отдельным пунктом законодательно закреплен порядок формирования заявок субъектов малого бизнеса.

В настоящее время многие малые предприятия предлагают на внутреннем рынке низко технологичную продукцию и простейшие виды услуг. Это связано с тем, что объем их возможного потребления определяется спросом населения, перерабатывающих предприятий, а также государства в лице организаций, финансируемых из бюджета. В этой ситуации необходимо внести в Закон «О государственных закупках» перечень нормативно-правовых мер, ориентирующих повседневный спрос бюджетных организаций на приобретение на тендерной основе фиксированного объема продукции и услуг у субъектов малого бизнеса, при этом в законодательном порядке наложить запрет на покупку импортных товаров, аналоги которых производятся в Казахстане малыми предприятиями.

На сегодняшний день поддержка, рост и развитие предпринимательского движения в сфере малого и среднего бизнеса является приоритетным направлением государственной политики Казахстана.

Проведенный в работе анализ взаимоотношений субъектов малого и среднего бизнеса с бюджетом показал, что доходы государства должны увеличиваться не за счет повышения налоговой ставки и налогового бремени, а за счет расширения налоговой базы, в результате увеличения количества действующих на рынке предприятий, выхода вследствие облегчения налогов из нелегального бизнеса множества субъектов малого предпринимательства.

Снижение залоговой нагрузки на предпринимателей позволит также увеличить размер собственных средств предприятий, что, во-первых, уменьшит их потребность в заемных средствах для развития своей деятельности; во-вторых, улучшит коэффициенты кредитоспособности заемщика, если все-таки возникнет необходимость в дополнительных финансовых ресурсах.

1.3 Зарубежный опыт государственной поддержки малого и среднего бизнеса

Малые и средние предприятия обеспечивают прирост новых рабочих мест, что позволило значительно сократить безработицу в зарубежных странах.

Малые предприятия эффективны не только в потребительской сфере, но и как производители необходимых для производства конечной продукции отдельных узлов и малых механизмов, полуфабрикатов и других элементов, выпуск которых невыгоден крупным предприятиям. Все это обосновывает необходимость комплексного подхода к определению места роли малых предприятий в экономике. В малом предпринимательстве кроются большие резервы, которые можно эффективно использовать и в нашей стране. Например, малые и средние фирмы США производят 40% ВНП и половину валового продукта частного сектора, в том числе: в обрабатывающей промышленности - 21%, строительстве — 80, оптовой торговле — 86, в сфере обслуживания — 81%. На этих предприятиях сосредоточена половина всех работников, занятых в частном секторе. Они обеспечивают создание и освоение около половины всех нововведений в экономике США, относящихся к сфере научно-технического прогресса. При этом в среднем на один доллар затрат они внедряют нововведений в 17 раз больше, чем крупные предприятия. В последние годы ускорились концентрация и централизация капитала в странах Европы, например, в стальной промышленности Бельгии, нефтяных концернах Испании, в АПК Дании и Нидерландов, а также в концернах стали, фармацевтики, деревообработки Швеции, в часовой промышленности Швейцарии, в автомобильной промышленности Германии. Важнейшая черта концентрации и централизации капитала состоит в том, что разорение многих мелких и средних фирм не привело к исчезновению малого бизнеса. Он проявил живучесть, способность к воспроизводству и одновременно вызвал интерес к себе со стороны крупных концернов. Мелкие и средние фирмы утаскивают специализированные ниши, где выступают субподрядчиками концернов в крупносерийном производстве. В Западной Европе примерно половина продукции обрабатывающей промышленности изготавливается на мелких и средних предприятиях. Не являясь монопольными, они все свои усилия направляют на приспособление к внутренним условиям производства и сбыта. Транснациональные корпорации предоставляют им возможность первыми опробовать производство новой продукции, чтобы затем самим перейти к массовому производству. Место разоряющихся мелких фирм занимают новые, т.е. происходит их воспроизводство. Примечательно, что в кризисные годы занятость в мелком бизнесе не сокращалась.

В США все большее развитие получает семейный и надомный малый бизнес. При этом само понятие «надомный бизнес» не следует трактовать слишком упрощенно, буквально. Есть виды предпринимательской деятельности, которые целиком выполняются в домашних условиях, а есть такие, что подходят под домашний режим лишь частично. В любом случае семейный и надомный бизнес - один из вариантов мелкого бизнеса. Следует отметить, что научно-технический прогресс существенно раздвинул рамки возможностей организации работы на дому. Ныне надомный, семейный бизнес насчитывает более 200 различных видов деятельности. Сюда включаются и традиционный надомный бизнес, и бытовое обслуживание, различные виды ремесел, образовательные и деловые услуги. Так, в США лишь 4,4% всех надомных предприятий заняты ремеслами; 11,8% заняты розничной торговлей; финансовые, бухгалтерские, консультационные и компьютерные услуги составляют 30% всего надомного бизнеса; наибольшая доля — 53,8% — приходится на строительство, недвижимость, образовательные, юридические и оздоровительные услуги.

Сегодня главный импульс развития надомного бизнеса принадлежит персональным компьютерам. Используя компьютеры, дома могут трудиться научные работники, инженеры, конструкторы, дизайнеры, бухгалтеры, финансисты.

![]() С помощью косвенных методов государственного регулирования экономики государство создает благоприятные условия хозяйствования частным предпринимателям, занятым в тех отраслях производства или районах страны, в развитии которых заинтересовано общество в целом.

С помощью косвенных методов государственного регулирования экономики государство создает благоприятные условия хозяйствования частным предпринимателям, занятым в тех отраслях производства или районах страны, в развитии которых заинтересовано общество в целом.

Косвенные методы регулирования экономики требуют пристального их изучения. К этим методам регулирования можно отнести налоговую и денежно-кредитную политику государства, государственные закупки товаров и услуг. Государственному регулированию экономики способствуют различные направления экономической политики, такие как антиинфляционная политика экономического роста, инвестиционная и социальная политика, связанная с регулированием внешнеэкономических связей, научно-технических исследований и другие.

Государство проводит свою регулирующую деятельность, используя государственный и государственно-частный секторы экономики. Государству, особенно в ряде европейских стран, принадлежит в настоящее время значительная часть национального богатства. Например, государственной собственности в экономике Франции составляет 40% экономике Японии - 20%, в США доля государственной собственности превышает 5-10%. Однако, в США такие отрасли как электростанция, транспорт, связь и другие находятся под строгим государственным контролем.

Наряду с конъюнктурным регулированием выделяется структурное регулирование, под которым понимается деятельность государства направленная на создание необходимых пропорций между отраслями и районами страны.

В современных условиях государство уделяет большое внимание созданию оптимальных отраслевых пропорций. В этих целях государство создает благоприятные условия для развития тех отраслей, которые имеют решающее значение для экономики страны, а также поддержи, некоторые старые отрасли, которые попали в трудное положение в условиях бурного развития научно-технического прогресса. Одним из важнейших косвенных методов вмешательства государства в экономику является налоговая политика, то есть это комплекс мер по изъятию подоходного и других налогов. В зависимости от объема налогового бремени, времени изъятия налоговых сборов, его структуры, порядка, формы обложения могут создаваться относительно лучшие и худшие условия хозяйствования для частных предпринимателей, может увеличиваться или уменьшаться налоговый пресс на различные категории собственников и трудящиеся массы. С помощью этих мер государство оказывает весьма существенное влияние на экономическое развитие экономики. Этот метод широко применяется в конъюнктурном, отраслевом и региональном регулировании экономики.

Косвенные методы воздействия государства на частный капитал менее надежные, чем прямые, но в, то, же время они не являются малоэффективными. Частный сектор трудно подается регулированию, однако, изучая реагирование частных предпринимателей на меры косвенного воздействия, государство может предвидеть будущие действия предпринимателей. С помощью этих мер государство располагает значительными возможностями создать такие условия, в которых частным предпринимателям выгодно действовать в русле предназначений государства и невыгодно действовать вразрез с ними. В некоторых случаях применение косвенных методов оказывается довольно действенным.

Таким образом, предпринимательство является ограниченным, так как основным стимулом производства является получение прибавочной стоимости путем производства товаров. Узость деятельности частных предпринимателей особенно остро проявляется в настоящее время, когда развивается научно-технический прогресс. Для преодоления узости частного предпринимательства стало необходимым расширение экономической деятельности государства. Японское государство в формировании предпринимательства главную роль не играет, поскольку чаще инициатива идет от частного предпринимателя. В то же время причастность японского государства к институциональной стороне монополистического бизнеса весьма существенна. Здесь, на основе «антимонопольного законодательства» и независимо от него, любые слияния или разделения крупных корпораций производятся под наблюдением государственных органов, в одних случаях - под контролем, в других - по согласованию с ними. В тех случаях, когда это признается целесообразным, министерства внешней торговли и промышленности не только не поддерживает конкуренцию, тогда как ее поддержка является основной целью «антимонопольного законодательства», а, напротив, ограничивает ее путем создания ценовых картелей или объединений конкурирующих корпораций для решения тех или иных задач, имеющих общехозяйственное значение. Одним из направлений социально-структурной политики является государственный протекционизм в отношении мелких и средних предприятий, который не спасает предприятия от разорения, но все, же способствует тому, что их общая численность не уменьшается, а в некоторые периоды растет.

Японские ученые внесли много нового в методику планирования, в частности, системный и ситуационный анализ с применением математических расчетов на ЭВМ, гибкость в своевременной корректировке планов ни для того, чтобы покрыть их не выполнение, а с учетом меняющейся обстановки в мире. Например, в управлении экономического планирования разрабатываются планы в зависимости от прогноза цен на энергоносители, изменений курса иены к доллару и т.п.

2. Современное состояние государственной поддержки малого и среднего бизнеса в РК

2.1 Современное состояние развития малого и среднего бизнеса в РК

Количественные параметры развития малого бизнеса и среднего бизнеса в Казахстане достаточно внушительны.

В целом возможность организации бизнеса в условиях рынка создана самой природой рыночных отношений. Однако на практике превратить такую возможность в реальность далеко не просто. Перед желающим открыть свой бизнес встает масса проблем, а также препятствий, чинимых различными и государственными, и негосударственными органами и в том числе коммерческими банками, когда приходится прибегать к их услугам. Причины сдерживающих развитие в Казахстане малого бизнеса и в их числе:

- отсутствие или основательный недостаток у субъекта предпринимательства стартового капитала и их неумение найти тот сегмент товарного рынка, где можно успешно функционировать, а также нечеткое знание налоговой системы государства и механизма налогообложения;

- слабую ориентацию предпринимателей в издержках производства и обращения, незнание установленного порядка их определения и расчета;

- нередко поверхностное знание механизма ценообразования в условиях рынка и выбора на каждом этапе развития бизнеса стратегии ценовой политики;

- произвольное построение в конкретном бизнесе соотношений, с одной стороны, между постоянным и переменным капиталом, с другой - между основным и оборотным капиталом и, с третьей, структурного построения последних;

- неумение четко выработать основные направления целевого использования не только собственных, но главным образом привлекаемых заемных средств, особенно кредитов коммерческих банков,

- недооценка необходимости изучения своего сегмента товарного рынка основных конкурентов и покупательского поведения потребителей и почти полнейшая беспомощность в юридических и экономических аспекта организации бизнеса, а также возможных рисков в нем;

- бюрократизм и волокита, чинимая местной администрацией и иными государственными органами, а также неоправданные проверки со стороны соответствующих органов, создающих помехи в работе предпринимателей, ![]() это всякого рода поборы и взяточничество, особо сильно процветающие банковской и налоговой системе;

это всякого рода поборы и взяточничество, особо сильно процветающие банковской и налоговой системе;

- полное, либо частичное сокрытие со стороны предпринимателей налоговых и иных платежей и как результат несение немалых штрафных иных санкций, подрывающих в итоге финансовую и материально-техническую базу такого бизнеса и т. п.

Это неполный перечень причин, сдерживающих развитие подлинного предпринимательства в Казахстане и обуславливающих немалые потери не только для не состоявшегося предпринимателя, но и для экономики в целом. Такие причины основательно сдерживают развитие всего общественного производства, замедляют процесс формирования конкурентной и рыночной среды, насыщения последней продукцией производственного назначения потребительскими товарами и услугами, создания стоимости и пополнения на этой основе государственного и местного бюджета, а также различных внебюджетных фондов и иных структур. Таким образом, кажущаяся на первый взгляд проблема частного характера выливается в общегосударственную проблему, имеющему прямое отношение к жизненным интересам каждого человека, всего общества и государства в целом.

Следует отметить, что незначительное участие банков в кредитовании субъектов малого и среднего бизнеса, осуществляющих деятельность в производственной сфере, объясняется наличием большого числа рисков, связанных с ее значительной капиталоемкостью и долгосрочным периодом оборачиваемости средств. Таким образом, одним из условий, способствующих увеличению объемов кредитования банками производственной деятельности, в качестве дополнительной меры льготногоналогообложения целесообразно рассмотреть возможность введениядля банков, осуществляющих средне - и долгосрочное кредитованиесубъектов малого бизнеса, пониженной ставки подоходного налогапри условии снижения процентной ставки за предоставляемыекредиты.

Преобразование ЗАО, а также ЗАО с числом акционеров свыше 50, началось после введения в действие Закона РК «Об акционерных обществах», причем акции созданных на их базе ОАО стали свободно продаваться и покупаться; правовыми основаниями для этого якобы послужили статьи названного закона, регламентирующие порядок преобразования организационно-правовой формы акционерного общества (ЗАО в ОАО). Факты таковы, что рассматриваемое преобразование уже привело и будет далее приводить к минимизации доли собственности работников бывших ЗАО посредством «добровольно-принудительной» переуступки ими акций иным собственникам, в первую очередь руководству вновь образованных ОАО.

Однако, как показали пилотные исследования, не имея должной правовой подготовки, работники и их организации оказались фактически неспособными к отстаиванию выбранной ими в процессе приватизации организационно-правовой формы юридического лица (ЗАО). Это касается большинства подобных ЗАО, ибо число работников, принявших участие в приватизации, обычно существенно превышало указанную цифру. В этом, очевидно, и заключается одна из принципиальных причин стремительного уменьшения доли собственности работников, например, с 51 до 6% в акционерном капитале ОАО «Джезказганский металлургический завод», с 97 до 4% — в Алматинском ОАО «Промтекстиль», и со 100 до 10% — в ОАО «Чимкентский подшипник». На названных объектах работники фактически отстранены от участия в собственности и управлении предприятиями.

Следует подчеркнуть, однако, что градообразующие предприятий с численностью, превышающее 5000 человек, в Казахстане уже сравнительно мало, поскольку в процессе приватизации и в постприватизационный период экстенсивного развития предприятий произошло существенное (в разы) сокращение занятости.

Наряду с совершенствованием налогообложения банковской системы, требуется дальнейшее развитие самого банковского сектора, прежде чем он будет способен обеспечить эффективное посредничество, необходимое для содействия росту реального сектора и, естественно, бизнеса. Проведенный анализ развития банковского сектора страны позволил сделать следующие выводы:

- во-первых, государству необходимо обеспечить более высокий уровень надзора за банковским сектором, осуществляющим работу с депозитами;

- во-вторых, банки должны повысить свою доходность на основе улучшения качества кредитов и сокращения расходов на содержание менеджмента. Это позволит снизить существующее большое различие между процентными ставками по займам и ставкам по депозитам;

- в-третьих, банкам следует разработать кредитную культуру, которая позволит совершенствовать механизм снижения кредитного риска. Этому в немалой степени будет содействовать создание кредитного бюро (данный законопроект разрабатывается в настоящее время Национальным банком).

В настоящее время в Казахстане назрела необходимость функционирования подобной организации. Казахстанскими учеными предлагаются различные формы организации кредитного бюро, в частности в виде самостоятельного акционерного общества, некоммерческого партнерства, структурного подразделения общественной организации (ассоциации банков, консалтинговой фирмы и т.д.), а также при Национальном банке РК.

Несомненным является тот факт, что создание кредитного бюро при Национальном Банке РК имеет ряд преимуществ: Национальный банк РК официально уполномочен на получение отчетов о деятельности кредитных организаций: располагает разветвленной инфраструктурой, объединяющей подразделения центрального аппарата и территориальные учреждения, которые обеспечивают контроль над деятельностью всех без исключения кредитных организаций; имеет широко развитую телекоммуникационную сеть, которая позволяет получать и обрабатывать электронную информацию со всех регионов республики.

Таким образом, создание кредитного бюро в Казахстане позволит сократить риски банков и значительно активизирует процесс кредитования малого предпринимательства.

Исследования зарубежных и отечественных специалистов подтвердили необходимость, целесообразность и актуальность создания в стране института государственных гарантий по кредитам коммерческих банков субъектам малого предпринимательства. Необходимость создания гарантийных фондов связана с необходимостью привлечения дополнительных средств и повышения эффективности управления ими.

Необходимо отметить, что в феврале 2003 года Казкоммерцбанк и Европейский банк реконструкции и развития (ЕБРР) заключили кредитное соглашение на 10 миллионов долларов. Важным является то обстоятельство, что вторая программа ЕБРР, в отличие от первой, реализуется без предоставления каких-либо гарантий со стороны государства. Это означает, что ставка по кредитам будет варьироваться в зависимости от суммы, срока погашения и общей ситуации на рынке.

Одновременно с кредитной линией ЕБРР определился еще один источник кредитования предприятий бизнеса. Это средства кредитной линии Азиатского банка развития (АБР). Программный заем АБР предназначен для кредитования проектов по закупке оборудования для производства и переработки сельскохозяйственной продукции, техники, создания оптовых продовольственных рынков и других рыночных инфраструктур, предназначенных для реализации сельскохозяйственной продукции, а также финансирования необходимых оборотных средств.

Однако, несмотря на достаточно высокие показатели в финансовой поддержке предпринимательства Фондам, на практике у субъектов бизнеса возникают затруднения с получением кредитных ресурсов: заемщик проходит сложную процедуру утверждения бизнес-плана в банке и затем обращается в Фонд развития предпринимательства для повторного одобрения, вследствие чего процедуры затягиваются на несколько месяцев. Фонд должен иметь разветвленную инфраструктуру по поддержке и развитию малого бизнеса в регионах. Это должно вызвать инициативу на местах и, следовательно, позволить переместить акценты нате области и районы, где в настоящее время существует объективная необходимость в организации структур малого бизнеса. Однако, основная причина, сдерживающая открытие филиалов Фонда в регионах, - трудности бюджетного финансирования расходов на их создание. В связи с этим было бы рациональным привлечь областей, районов к содействию деятельности Фонда, в частности, предложить им стать участниками Фонда путем внесения в уставный капитал административных зданий большой площади для того, чтобы в них можно было разместить на взаимовыгодных условиях.

2.2 Анализ системы государственно – финансового регулирования субъектов малого и среднего бизнеса

Вклад малых предприятий в оздоровление экономики сегодня явно недостаточен. Это объясняется как общим спадом производства и разрывом хозяйственных связей, так и тем, что не получила развития государственная поддержка малого и среднего предпринимательства. Между тем малые и средние предприятия как неустойчивая предпринимательская структура, наиболее зависимая от колебаний рынка, нуждаются в разносторонней государственной поддержке.

Во многих зарубежных странах малому бизнесу оказывается серьезная финансово-кредитная поддержка со стороны государства через специальные структуры и фонды, например через Администрацию по делам малого бизнеса (США), Корпорацию страхового кредитования малого бизнеса (Япония), «Кредит для средних и мелких фирм» (Франция). В Японии, например, на эти цели в расходной части бюджета выделяется 2—3млрд. долл.

В РК также существуют различные организационные фонды поддержки и защиты интересов малых и средних предприятий. С этой целью созданы ассоциации малых предприятий, фонды развития и поддержки малого предпринимательства, действует Всемирная ассамблея мелких и средних предприятий. Однако, как правило, многочисленные фонды поддержки малого предпринимательства озабочены собственными проблемами и реальной помощи малым предприятиям не оказывают. Государственная поддержка малых и средних форм производства в РК с первых шагов малого бизнеса сводилась в основном к системе налоговых льгот на прибыль.

Одной из важнейших проблем малого бизнеса в РК является кредитование. Кредиты выдаются только под залог или поручительство, которые не всегда могут предоставить малые предприятия. Союзы малых и средних предприятий, как и специальные фонды, в настоящее время не выступают поручителями по таким кредитам. Отсутствуют специальные банки для обслуживания малого и среднего бизнеса. В особо трудном положении оказываются частные малые и средние предприятия. Невозможность получения кредита исключает возможность конкуренции с иными предприятиями. Малые и средние предприятия нуждаются также в информационном обслуживании, подготовке кадров, в льготном банковском кредите и в другой помощи.

Заслуживает внимания опыт финансово-кредитной поддержки малого бизнеса со стороны государства через прямые и гарантированные займы. Прямые займы выдаются небольшим фирмам на определенный срок под более низкие проценты, чем те, что действуют на частном рынке ссудного капитала. Гарантированные займы дают кредиторам государственные гарантии, составляющие до 90% заемного капитала. Таким образом, государство старается заинтересовать частные банки, торговые и промышленные корпорации, страховые компании, пенсионные фонды в предоставлении капитала мелким фирмам.

Важным звеном, определяющим взаимоотношения финансово-кредитной системы и бизнеса, являются банки. О повышении доверия к банковским институтам свидетельствует увеличение объемов депозитов в 8,3 раза (в последние годы этому способствовало создание Фонда обязательного гарантирования депозитов). Объем банковских кредитов за последние 6 лет увеличился в 11 раз и на начало 2008 года составил 672,4млрд. тенге. Положительным является увеличение доли средне - и долгосрочных кредитов в общем объеме кредитования экономики банков второго уровня (на начало 2008 года - 57%).

Однако, несмотря на положительные тенденции развития банковского сектора, современное состояние рынка кредитных ресурсов характеризуется недостаточной их доступностью для малого бизнеса. Удельный вес кредитов, субъектам малого бизнеса, имея пик в 2004 году 26,9% от общего объема кредитования экономики, ежегодно снижается. Это объясняется, в первую очередь, высокими ставками вознаграждения. Несмотря на то, что Национальный банк продолжает политику снижения ставки рефинансирования (с 18 % на начало 2004 года до 7,5 % в настоящее время), это не привело к существенному снижению уровня процентных ставок по кредитам, предоставляемым банками второго уровня (средневзвешенная ставка вознаграждения по тенговым кредитам снизилась всего лишь на 2,9 % с 19,1 до 16.2 процента для юридических лиц).

Ключевыми проблемами, которые должны найти свое разрешение при формировании механизма эффективной связи банковской системы и бизнеса при осуществлении процесса кредитования являются оценки банковского риска, их снижение на основе совершенствования залоговой и других схем, возвратность кредитов, а также вовлечение в этот процесс альтернативных способов финансовой поддержки бизнеса. Все эти проблемы в методическом плане недостаточно исследованы, в практическом же плане требуют немалых усилий по осуществлению более полных аналитических процедур со стороны банков.

Банки второго уровня придерживаются основных принципов и процедур кредитования, определяемых международной банковской практикой. Но при этом, принимая, на наш взгляд, достаточно жесткие меры ответственности за возврат кредитов и руководствуясь задачей снижения собственного риска, пока не проявляют интереса к поиску альтернативных вариантов или к совершенствованию действующих банковских процедур, облегчающих доступ к кредитным ресурсам субъектам малого бизнеса.

Поэтому, для обоснованной оценки банковского риска должны предприниматься встречные шаги со стороны бизнеса. А именно:

- проведение оценок собственного риска, которые станут одним из условий достоверной оценки риска банка и принятия решения по кредитованию бизнес-проектов субъектов бизнеса;

- объективность результатов финансово-хозяйственной деятельности субъектов бизнеса, достигаемая на основе анализа всего комплекса внешних и внутренних факторов, прогнозирования конечных результатов деятельности и обеспечения прозрачности финансовых и иных показателей на основе перехода на международные стандарты бухгалтерского учета и независимого аудита;

- проведение комплекса обоснований для оценки залоговых возможностей на основе изучения и использования потенциалов корпоративных гарантий, гарантий или имущества третьих лиц.

Подходящим обобщенным показателем эффективности процессов кредитования, по нашему мнению, является - удельный вес кредитов бизнесу в общем объеме банковских кредитов в реальную экономику. Действительно, он выступает результирующим показателем действия всего комплекса факторов.

Высокая достоверность модели подтверждается коэффициентом детерминации, равной 0,96, и уровнем средней абсолютной процентной ошибки, равной 0,02%.

Анализ модели показывает, что положительно влияют на рост кредитования бизнеса факторы объемов банковских кредитных ресурсов и изменения процентной ставки (коэффициенты парной корреляции, определяющие степень статистической зависимости результирующего показателя от факторов, соответственно, равны: г = 0,69 и г 1 = 0,75). Недостаточное влияние первого фактора можно объяснить тем, что даже при растущих объемах ресурсов, банк имеет иные приоритеты в осуществлении своей кредитной политики. С другой стороны, казалось бы, действие второго фактора должно, наоборот, негативно сказываться на росте кредитования, однако положительный параметр при этом факторе можно объяснить тем, что сегодня по отдельным банкам (как и в нашем случае) имеет место тенденция общего снижения среднего уровня процентной ставки за кредит.

Таким образом, эту модель можно с большой долей надежности использовать как для целей прогнозирования, так и для повышения уровня аналитической работы банка, в частности, в оценках эффективности инвестиционных проектов субъектов бизнеса, что при действующей сегодня системе банковского кредитования ожидаемый КРУ равен около 61млн. тенге, что в 1,49 раза меньше суммарного потока платежей за весь период, следующего из инвестиционных обоснований. Другими словами, анализ самого банка априори оказался не совсем убедительным для принятия решения.

В результате возможного совершенствования системы кредитования на принципах, изложенных выше, появится возможность для банка усилить оценочную работу.

Как отмечалось выше, высокие уровни риска банков при кредитовании субъектов бизнеса налагают определенные условия и ограничения на бизнес-проекты. Предложенный в настоящей работе механизм более достоверной оценки рисков, как со стороны банков, так и самих предпринимателей на основе системной, комплексной увязки основных факторов развития позволит, на наш взгляд, повысить степень надежности кредитных проектов и обеспечить эффективную связь между банками второго уровня и малым бизнесом.

Имеются и другие формы государственной поддержки: обеспечение малых и средних предприятий госзаказом (если возникает такая необходимость), предоставление особых льгот предприятиям, создаваемым в отсталых областях со слабо развитой промышленностью, и др.

Развитие малых и средних предпринимательских форм происходит сейчас в основном в посреднической сфере и в отраслях, не требующих значительных капитальных вложений, — в торговле, общественном питании, в строительстве гражданских объектов, мелком ремонте техники и машин, в сельском хозяйстве. Между тем такой мощный рынок, как сфера научно-технических новшеств и информации, не осваивается. С одной стороны, это обусловлено недостаточным вниманием к данным проблемам государственных структур управления, отсутствием правовых актов, обеспечивающих развитие малого научно-технического бизнеса, а с другой — монополией государственных научно-исследовательских институтов, сосредоточивших у себя весь объем финансирования научной сферы. В результате это привело к монополизму государственного сектора в науке и отсутствию внедренческих структур в материальной сфере.

Таблица 1 – Анализ субъектов малого и среднего бизнеса

Наименование показателей |

Единицы измерения | Показатели (на 1 января 2009 года) |

к отчетному периоду прошлого года в % | ||

| Количество зарегистрированных субъектов малого предпринимательства | единиц | 985496 | |||

| в том числе: | индивидуальных предпринимателей | 601057 | |||

| юридических лиц | 189671 | 110,1 | |||

| крестьянских хозяйств | 194768 | 100,5 | |||

| Количество активных субъектов малого предпринимательства | единиц | 680138 | 119,8 | ||

| в том числе: | индивидуальных предпринимателей | 454959 | 124,5 | ||

| юридических лиц | 55865 | 110,0 | |||

| крестьянских хозяйств | 169314 | 100,6 | |||

| Численность занятых в малом предпринимательстве | человек | 1835606 | 112,8 | ||

| Выпуск продукции (товаров и услуг) активными субъектами малого предпринимательства | млн. тенге | 2001712,0 | 118,7 | ||

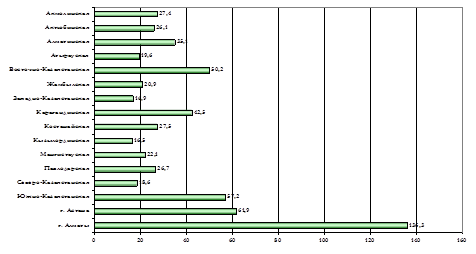

Численность занятых на предприятиях малого бизнеса в разрезе регионов по состоянию на 1 января 2009 года

Рисунок 1 - Численность занятых на предприятиях малого бизнеса в разрезе регионов по состоянию на 1 января 2009 года

Предусматривается внедрение системы менеджмента качества на 9 предприятиях переработки продукции АПК:

- выработка муки;

- пивоваренная и безалкогольная продукция;

- молочная продукция;

- мясная продукция.

В целях укрепления промышленности и обеспечения устойчивого долгосрочного развития в Павлодарском регионе реализуются Индустриальная стратегия области на период до 2010 года и Программа индустриально-инновационного развития области на 2004-2006 годы. В результате была активизирована работа по инвестиционной деятельности предприятий и организаций, сформирован портфель бизнес-планов, осуществлялось государственное регулирование внешнеэкономической деятельности и ряд других мероприятий.

В настоящее время в институтах на рассмотрении находится 5 проектов: 3 проекта направлены в АО Банк Развития Казахстана и 2 проекта представлены в АО Национальный инновационный фонд.

За счет финансирования Банка развития Казахстана в АО Казэнергокабель осуществляется реализация проекта по созданию производства телефонных и силовых кабелей среднего напряжения. Сумма финансирования проекта АО Банк развития Казахстана - 5,3млн. долл. США.

ТОО Фармацевтическая компания РОМАТ в АО Национальный инновационный фонд получен грант в размере (55тыс. долл. США) на проведение научного исследования по разработке и подготовке промышленного производства новых пролонгированных форм высокоэффективных противотуберкулезных препаратов.

В Павлодарском филиале АО HeavenHouse приступили к совместной с Инвестиционным фондом Казахстана реализации проекта по развитию существующего предприятия по производству бытовой и офисной мебели. Общая стоимость проекта составляет свыше 10млн. долл. США. Вложения Фонда составят 5млн. долл. США.

Наиболее активными в индустриально-инновационном процессе стали крупные промышленные предприятия региона. Сегодня практически каждое из них проводит комплексные мероприятия по реконструкции и техническому перевооружению действующих производств, внедрению наукоемких и ресурсосберегающих технологий.

2.3 Законодательно – правовые основы малого и среднего бизнеса

Исследования зарубежных и отечественных специалистов подтвердили необходимость, целесообразность и актуальность создания в стране института государственных гарантий по кредитам коммерческих банков субъектам малого и среднего предпринимательства в РК, необходимость создания гарантийных фондов связана с необходимостью привлечения дополнительных средств и повышения эффективности управления ими.

Кроме того, государство РК оказывает непосредственное влияние на обеспечение деятельности предприятий предпринимательства финансовыми ресурсами.

Так, на основании Постановления Правительства РК №665 от 26 апреля 1997 года было создано ЗАО «Фонд развития малого предпринимательства». Основной целью деятельности данного Фонда является эффективное использование финансовых средств, выделяемых государством на развитие малого предпринимательства, в рамках реализации государственных и региональных программ, проектов и мероприятий поддержки и развития малого и среднего бизнеса обеспечивающего создание новых производств и рабочих мест.

В Законе названы важнейшие направления государственной поддержки малого и среднего предпринимательства:

- формирование инфраструктуры поддержки и развития малого и среднего предпринимательства;

- создание льготных условий использования субъектами малого предпринимательства государственных финансовых, материально-технических и информационных ресурсов, а также научно-технических разработок и технологий;

- установление упрощенного порядка регистрации субъектов малого предпринимательства, лицензирования их деятельности, сертификации продукции, предоставления государственной статистической и бухгалтерской отчетности;

- поддержка внешнеэкономической деятельности субъектов малого и среднего предпринимательства, включая содействие их торговым, научно-техническим, информационным и производственным связям с зарубежными государствами;

- организация подготовки, переподготовки и повышения квалификации кадров для малых и средних предприятий.

В соответствии с Постановлением Правительства РК от 22 мая 2005 года №555 «Об утверждении правил пополнения и использования кредитных ресурсов ЗАО Фонд развития малого предпринимательства» из республиканского бюджета выделены средства по программе кредитования субъектов малого предпринимательства на сумму 300млн. тенге, По данной программе Фондом по состоянию на 25 ноября 2005 года профинансировано 32 проекта на сумму 92 063тыс. тенге.

Кроме того, Фонд принимает участие в ряде важных государственных программ, направленных на поддержку отечественных производителей, субъектов малого и среднего предпринимательства. Так, 22 декабря 1997 года было подписано соглашение о займе между Европейским Банком Реконструкции и Развития и ФРМП сроком на 10 лег о предоставлении кредитной линии в размере 72,5млн. долл. США, обеспечивающей доступ к финансированию частным предпринимателям и малым компаниям посредством банковских кредитов.

Необходимо отметить, что в феврале 2003 года Казкоммерцбанк и Европейский банк реконструкции и развития заключили кредитное соглашение на 10 миллионов долларов. На наш взгляд, важным является то обстоятельство, что вторая программа ЕБРР, в отличие от первой, реализуется без предоставления каких-либо гарантий со стороны государства. Это означает, что ставка по кредитам будет варьироваться в зависимости от суммы, срока погашения и общей ситуации на рынке.

Одновременно с кредитной линией ЕБРР определился еще один источник кредитования предприятий малого бизнеса. Это средства кредитной линии Азиатского банка развития (АБР). Программный заем АБР предназначен для кредитования проектов по закупке оборудования для производства и переработки сельскохозяйственной продукции, техники, создания оптовых продовольственных рынков и других рыночных инфраструктур, предназначенных для реализации сельскохозяйственной продукции, а также финансирования необходимых оборотных средств. На октябрь 2006 года Фондом профинансировано 88 проектов на сумму 52,8млн. долл. США. За данный период были освоены и погашены кредитные средства по 19 проектам на общую сумму более 14,6млн. долл. США, тем самым поддержано 4603 рабочих места.

Однако, несмотря на достаточно высокие показатели в финансовой поддержке предпринимательства Фондом, на практике у субъектов малого и среднего бизнеса возникают затруднения с получением кредитных ресурсов: заемщик проходит сложную процедуру утверждения бизнес-плана в банке и затем обращается в Фонд развития малого предпринимательства для повторного одобрения, вследствие чего процедуры затягиваются на несколько месяцев. Фонд должен иметь разветвленную инфраструктуру по поддержке и развитию малого бизнеса в регионах. Это должно вызвать инициативу на местах и, следовательно, позволить переместить акценты нате области и районы, где в настоящее время существует объективная необходимость в организации структур бизнеса. Однако, основная причина, сдерживающая открытие филиалов Фонда в регионах, - трудности бюджетного финансирования расходов на их создание. В связи с этим было бы рациональным привлечь акимов областей, районов к содействию деятельности Фонда, в частности, предложить им стать участниками Фонда путем внесения в уставный капитал административных зданий большой площади аренды значительное число субъектов чалого бизнеса и их общественных объединений.

Отметим, что эти предпочтительные для начинающих предпринимателей инструменты кредитования в Казахстане пока не получили широкого распространения. Исследование лизинговых отношений показало, что при росте интереса банков второго уровня к финансовому лизингу, отмечается некоторая пассивность в его использовании (доля его в кредитном портфеле ведущих банков Казахстана составляет 0-1%). Исключение составляет ОАО «Дана Банк» г. Караганды: доля финансового лизинга в его кредитном портфеле составила на 1 июля 2005ода 8475.6тыс. тенге или 56,3%, и ОАО « Банк Каспийский» г.Алмагы - 896,4тыс. юнге или 5,8%.

Проведенный анализ лизинговых отношений в Казахстане позволил сделать следующие выводы.

Сравнительно низкие показатели данного вида услуг в стране объясняются недостаточным развитием нормативно-правовой базы. Необходимо отметить, что в Казахстане отсутствовало специальное правовое регулирование лизинговых отношений вплоть до принятия нового Гражданского кодекса в 1999 году. Однако в данном кодексе не нашли полного отражения отношения, возникающие в процессе непосредственно финансового лизинга. В настоящее время лизинговые отношения регулируются только принятым 5 июля 2000 года Законом «О финансовом лизинге».

Позитивным, на наш взгляд, является развитие лизинговых услуг в сфере сельского хозяйства за счет средств республиканского бюджета. В качестве банка-заемщика в данном случае выступает ЗАО «КазАгроФинанс». Деньги выделяются на срок до 7 лет на условиях срочности, платности и возвратности. При этом процентную ставку кредита устанавливает Министерство финансов РК. Нужно учитывать, что данный вид кредита целенаправленно выделяется только для приобретения сельскохозяйственной техники, подлежащей последующей передаче в лизинг, а также для возмещения денег, уже израсходованных на покупку такой техники.

Основные пути развития финансового лизинга в Казахстане нам видятся в следующем: разработка и внедрение государственных программ развития лизинга, а отдельных отраслях хозяйствования, наиболее важных для государства; создание залоговых фондов для обеспечения банковских инвестиций в лизинг с использованием государственного имущества; выделение из государственного бюджета средств на финансирование высокоэффективных инвестиционных проектов с использованием операций финансового лизинга. Также объективным остается вопрос присоединения Казахстана к Оттавской конвенции о международном финансовом лизинге, по которой работают многие развитые страны.

Еще одна, не нашедшая пока развернутого применения в Казахстане, форма повышения интереса банков к расширению кредитования - факторинговые операции.

Международные факторинговые операции регулируются Конвенцией УНИДРУА по международным факторным операциям (28 мая 1988 года). Данная конвенция была разработана специалистами Международного института по унификации частного права и предложена всему международному сообществу для рассмотрения и присоединения.

Как показывает практика, применение факторингового обслуживания наиболее эффективно в отношении малых и средних предприятий, имеющих перспективы расширение объемов производства и сталкивающихся с проблемой временной нехватки денежных средств из-за несвоевременного погашения долгов дебиторами, а также недостаточного уровня прибыли. Благодаря факторингу ускоряется оборачиваемость средств, что особенно важно для таких предприятий. В финансовом отношении авансирование факторинговой компанией клиента не создает для него нового пассива, следовательно, не уменьшает его кредитоспособности.

Анализ факторинговых операций показал, что для предпринимательства в Казахстане характерен рост дебиторской задолженности и снижение платежеспособности покупателей, что должно было бы способствовать диверсификации факторинга на территории республики. Однако ввиду недостаточной нормативно - законодательной базы и высоких процентных ставок пока не достаточен рынок факторинговых операций не только у фирм, но и со стороны коммерческих банков. К числу важных дополнительных направлений кредитования, на наш взгляд, относится и распространенный в развитых странах метод софинансирования. Для решения залоговых проблем субъектов бизнеса необходимо дальнейшее развитие ипотечного кредитования. Исследование в этой области показало, что банкам совместно с Центром коммерческой недвижимости (ЦКН) необходимо предусматривать ипотечное кредитование коммерческих структур, благодаря которому последние смогут прибрести недвижимость, решив часто весьма болезненную проблему залога.

Как показывает международный опыт, в целях обеспечения финансовой поддержки предпринимательства также необходимо создание кредитных товариществ, особенностью которых является аккумулирование денег участников для последующего оказания друг другу за счет накопленных средств финансовых услуг. Начало развития данных финансово-кредитных институтов было положено с принятием Правил О кредитных товариществах, утвержденных Постановлением Правления Национального Банка Республики Казахстан от 12 апреля 1997г. N106. В результате количество кредитных товариществ в Республике Казахстан значительно возросло (с 2 в 1997 году до 35 на 1 марта 2003 года). В составе кредитных товариществ на сегодняшний день 5 кредитных, 5 кредитно-депозитных и 25 сельских. Анализ деятельности данных кредитных товариществ показывает их эффективность в оказании финансовой помощи малому предпринимательству. На сегодняшний день существуют все предпосылки разработать национальную программу развития взаимного кредитования в сельском хозяйстве и принять соответствующие нормативно-правовые акты.

Кроме того, в целях создания режима максимального благоприятствования развитию предпринимательства предполагается ограничить полномочия и функции контролирующих органов и, в первую очередь для субъектов малого бизнеса, упорядочить и упростить порядок лицензирования видов деятельности. Необходимо упростить процедуры согласования и получения разрешительнойдокументации на реализацию инвестиционных проектов с введением «правила одного окна», ограничения сроков проведения экспертизы, сокращения перечня необходимых документов.

При Правительстве РК создан Совет по предпринимательству. Он призван обеспечить взаимодействие исполнительной власти с малым, средним и крупным бизнесом. А проблем у малого бизнеса в стране немало. Число малых предприятий за последние годы по существу не растет. Если в странах Евросоюза и Японии число малых предприятий на 1000 жителей достигает 45—50, то в РК на 1000 жителей приходится, лишь шесть предприятий. Для того чтобы приблизиться к стандартам Евросоюза, малых предприятий в стране должно быть не менее 5 млн. В европейских странах на малых предприятиях занято около 70% общего числа работающих, а доля малого бизнеса в ВВП составляет более 50%. В РК каждый из этих показателей не превышает 10%.

Причины подобного положения - это сложность получения банковского кредита и его высокая учетная ставка, неподъемная арендная плата, сложная и долгая процедура регистрации малых предприятий, трудности в получении юридического адреса, неразвитость структуры сбыта и непосильное налоговое бремя. Преодоление названных проблем раскроет возможности дальнейшего развития малого предпринимательства в РК.

3. Совершенствование системы государственного регулирования малого и среднего бизнеса в РК

Малый и средний бизнес нуждается в постоянной поддержке государства. Именно он придает смешанной экономике гибкость, мобилизует крупные финансовые и производственные ресурсы населения, несет в себе мощный антимонопольный заряд, служит серьезным фактором структурной перестройки, во многом решает проблему занятости.

Формирование системы государственного регулирования предпринимательства идет по многим направлениям.

Необходимо совершенствование системы правового обеспечения функционирования и развития предпринимательства.

На этом этапе важно обеспечить высокое качество законодательных актов: исключить между ними противоречия, по возможности превратить их в законодательные акты прямого действия, предусмотреть механизм их реализации, гарантии прав предпринимателей, экономическую и другие стороны ответственности при их нарушении.

Совершенствование финансового обеспечения и поддержки современного предпринимательства.

Такая система требует качественного совершенствования политики налогообложения, кредитования, страхования, финансирования, амортизации и т.д.

Совершенствование системы инфраструктурного обеспечения предпринимательства в целом, которое подразумевает создание фондов и центров поддержки предпринимательства, сети по подготовке кадров, маркетинговых центров, бизнес-центров и бизнес-инкубаторов, информационную поддержку предпринимателей.

Предпринимательство пользуется правительственной поддержкой во всех промышленно развитых странах. Чаще всего суть ее сводится к выработке конкретных мер по трем направлениям:

Консультации (особенно на начальном этапе). В США, например, действуют региональные отделения правительственного Агентства по малому бизнесу.

Совершенствование финансовой поддержки.Оказание научно-технической или технологической помощи маломощным в финансовом отношении предпринимательским структурам.

Ряд экономистов считает, что к основным трудностям, с которыми сталкивается в настоящее время предпринимательство, относятся:

- неустойчивость и незавершенность законодательной базы деятельности предпринимательских структур;

- жесткий налоговый прессинг и усложненность системы налогообложения;

- нехватка первоначального капитала и собственных оборотных средств;

- трудности с получением банковских кредитов;

- давление криминальных структур;

- сложности с помещениями и высокая арендная плата;

- ограниченные возможности лизинговых услуг.

Социальная ответственность предпринимателя сегодня не ограничивается только благотворительностью и инвестированием прибыли в социальные проекты. От него ждут понимания проблем и перспектив родного края, осознания его самобытного уклада, внесения посильного вклада в развитие своего региона.

Заключение

Государственное регулирование предпринимательства призвано создать наиболее благоприятные условия для функционирования и повышения социально-экономической эффективности данного сектора экономики. Малое предпринимательство — достаточно многогранное и сложное экономическое явление. Рассмотрим сначала тенденции развития малого предпринимательства, а затем систему государственного регулирования в этой области.

Понятие малого предпринимательства. Предпринимательство — это особая инновационная форма производства, которая в соответствующих исторических и социально-экономических условиях становится преобладающей, что и обеспечивает всему общественному воспроизводству необходимую динамику. Это особый вид бизнеса. Его цель — получение не прибыли вообще, а сверхприбыли, т. е. предпринимательского дохода.

Создание новой экономической системы вызвало необходимость решения вопроса об оптимальном соотношении различных по масштабам производственно-коммерческой деятельности субъектов предпринимательства — малых, средних, крупных (корпоративных) предприятий.

Выделяют количественный, качественней и комбинированный (экономический) подходы к определению малого и среднего предприятия.

Малый и средний бизнес нуждается в постоянной поддержке государства. Именно он придает смешанной экономике гибкость, мобилизует крупные финансовые и производственные ресурсы населения, несет в себе мощный антимонопольный заряд, служит серьезным фактором структурной перестройки, во многом решает проблему занятости. По данным Нацстатагенства РК в настоящее время число зарегистрированных субъектов малого и среднего предпринимательства составляет по республике в целом более 307246ед. с общим контингентом работников свыше 3млн. человек. Однако, несмотря на это, доля малого бизнеса в приросте национального дохода составляет на сегодня всего от 3% до 4%. Иначе говоря, потенциальные возможности такого предпринимательства в нашем государстве используются исключительно плохо, хотя принято за все это время немало соответствующих законодательных документов.

В республиканском бюджете на 2009 год по бюджетной программе предусмотрены средства в сумме 10,0млн. тенге для субсидирования стоимости услуг по разработке, внедрению и сертификации продукции предприятий отраслей народного хозяйства.

Формирование системы государственного регулирования предпринимательства идет по многим направлениям.

Необходимо совершенствование системы правового обеспечения функционирования и развития предпринимательства.

На этом этапе важно обеспечить высокое качество законодательных актов: исключить между ними противоречия, по возможности превратить их в законодательные акты прямого действия, предусмотреть механизм их реализации, гарантии прав предпринимателей, экономическую и другие стороны ответственности при их нарушении.

Совершенствование финансового обеспечения и поддержки современного предпринимательства.

Такая система требует качественного совершенствования политики налогообложения, кредитования, страхования, финансирования, амортизации и т.д.Совершенствование системы инфраструктурного обеспечения предпринимательства в целом, которое подразумевает создание фондов и центров поддержки предпринимательства, сети подготовке кадров, маркетинговых центров, бизнес-центров и бизнес-инкубаторов, информационную поддержку предпринимателей.

Список использованной литературы

1 Аникин Ю.П. Организация и управление малым бизнесом: Учеб. пособие. — М: Финансы и статистика, 2003.- 243 c.

2 Барроу К., Браун Р. Бизнес-планирование: Полное руководство. - Пер. с англ. - М: ФАИР-ПРЕСС, Гранд. 2003.- 128 c.

4 Блинов А.О., Шапкин И.Н. Малое предпринимательство: Теория и практика: Учебник. — М.: Дашков » К, 2003.- 534 c.

5 Бусыгин А.В. Предпринимательство: Учебник. — М.: Бусыгин, 2003

6 Горемыкин В.А. Лизинг: Учебник. М., 2002. – 415 с.

7 Земляков Д.Н., Макашов М.О. Франчайзинг: Итерирование формы организации бизнеса: Учеб. пособие. — М.: ЮНИТИ-ДАНА, 2003.- 123 с.

8 Казанцев А.К., Крупанин А.А. Менеджмент в предпринимательстве: Учеб. пособие. — М.: ИНФРА-М, 2003. – 321 с.

9 Кислов Д.В. Малые предприятия. — 2-е изд., с изм. и доп. — М.: Главбух, 2003.- 365 с.

10 Лапуста М.Г. Предпринимательство: Учеб. пособие. — 2-е изд., испр., доп. - М.: ИНФРА-М, 2003. – 234 с.

11 Лапушинская Г.К, Петров А.К Планирование в условиях рынка: Учеб. пособие. — М.: Дашков и К°, 2003.

12 Малый бизнес: Организация, экономика, управление: Учеб. пособие для вузов/Под ред. В.Я. Горфинкеля, В.А. Швандара. — 2-е изд., перераб. и доп. - М.: ЮНИТИ-ДАЬА, 2003. – 254 с.

13 Организация предпринимательской деятельности / Под ред. СИ. Грядова - М.: Колос С, 2003. – 326 с.

14 Организация предпринимательской деятельности: Учеб. Пособие / Под ред. А.С. Пелиха. — 2-е изд., испр. и доп. — М.: Марат, 2003. – 325 с.

15 Основы бизнеса: Учебник для студентов вузов. — 5-е изд., испр. и доп. - М.: Маркет ДС, 2003. – 326 с.

16 Пивоваров К.В. Бизнес-планирование. — М.: Дашков и К, 2003. – 326 с.

17 Популярная экономическая энциклопедия / Под ред. А.Д.Некилелова. — М.: Большая Российская энциклопедия, 2003.

18 Экономика организаций (предприятия): Учебник для вузов / Под ред. В.Я. Горфинкеля, В.А. Швандара - М.: ЮНИТИ-ДАНА, 2003. – 326 с.

19 Экономика предприятия: Учебник / Под ред. В. Горфинкеля, В. Швандера. - М.: Экономист, 2004. – 672 с.

20 Шевченко Д.О. Предпринимательство: Учеб. пособие. — 2-е изд., испр., доп. - М.: ИНФРА-М, 2003. 110– 126 с.