Маркетинговое исследование рынка пива 2

СОДЕРЖАНИЕ: Кафедра «Маркетинг» ЛАБОРАТОРНАЯ РАБОТА на тему: Маркетинговое исследование рынка пива Выполнил: Павлова Екатерина Научный руководитель к.э.н. доцент Чернова М.А.Кафедра «Маркетинг»

ЛАБОРАТОРНАЯ РАБОТА

на тему: Маркетинговое исследование рынка пива

Выполнил:

Павлова Екатерина

Научный руководитель

к.э.н. доцент Чернова М.А.

Москва 2010 год.

План

1 План проведения маркетингового исследования. 3

2 Программа проведения анкетного опроса. 7

3Социально – демографический портрет респондентов. 12

4Характеристика товарного предложения. 15

Список использованной литературы.. 24

Введение

Пиво относится к товарам постоянного спроса (для таких товаров характерен весьма высокий процент импульсных покупок, т.е. решение о выборе товара и марки товара зачастую решается непосредственно на месте продажи).

Рынок пива является одним из самых насыщенных российских рынков. Непосредственно в самом товаре содержится мало возможностей завоевания конкурентных преимуществ и их величина невелика. Поэтому уникальное торговое предложения для пивных брендов, как правило, строятся не на каких-либо характерных отличиях самого товара, а на особенностях имиджа марок.

Актуальность данной темы выражена в том, что анализ научных исследований, посвященных данной проблематике и их результатов, показал, что такой важнейший аспект, определяющий конкурентоспособность и качество товара, как свойства потребителей этого товара остался практически неизученным.

Отмечая важность оценки потребительских свойств товара в системе конкурентоспособности, ученые не развивают этот аспект. В подавляющем большинстве работ главный акцент делается на характеристиках товара и товаров-конкурентов.

Редко когда встречаются попытки рассмотреть конкурентоспособность товара исходя из свойств его потенциальных потребителей. А для выбора эффективной конкурентной стратегии этот аспект является важнейшим.

1. План проведения маркетингового исследования

Целью данной работы является исследование рынка разливного пива на территории г. Москвы и построение социально-демографического портрета потребителя пива.

Задачи исследования :

· Объем потребления конкурентных марок по точкам продаж (в литрах).

· Определение позиций конкурентов на рынке разливного пива

· Выявление покупательских предпочтений

Восприятие торговой марки/компании потребителями

· Определить комплекс факторов, которыми руководствуются потребители при выборе товаров (доход, социальное положение и т.д.)

· Определить социальный портрет потребителей

Метод сбора информации

В исследовании будут использованы 2 метода:

1. Метод наблюдения, инструментами которого будут являться:

- Ассортиментный лист наблюдателя – заполняться будет непосредственно в точках продаж. В нем будут фиксироваться торговые марки разливного пива, представленные в ассортименте (их количество, наименование и цена). Здесь же будет фиксироваться объем потребления пива в неделю в литрах (источником информации будут являться бармены и товароведы в точках продаж).

Для определения объемов продаж пива будут использоваться ежедневные отчеты менеджеров по кегам (бочкам).

2. Личное интервью (опрос потребителей в точках продаж), инструментом которого будет являться

- Анкета – представляет ряд вопросов, которые касаются социально-демографических особенностей респондента (половозрастная структура, занятость, профессиональный статус, уровень дохода), его потребительских предпочтений в пиве, частоты потребления и т.д.

Характеристика основных источников вторичной информации

Вторичная информация о состоянии рынка включает внешние и внутренние по отношению к организации данные, прошедшие предварительную аналитическую обработку, цели которой могут не совпадать с целями проводимого анализа. В связи с этим проводятся дополнительные процедуры выбора, ранжирования и компиляции информации, приводящих ее к необходимому виду. Вторичная информация может быть внешней и внутренней. К основным источникам внешней вторичной информации относятся:

1) справочные издания о конъюнктуре рынка, тенденциях и проблемах его развития;

2) государственные нормативно-правовые акты (документы), прямо или косвенно влияющие на состояние рынка (стандарты на продукцию, технологию, охрану окружающей среды; специальные постановления по квотированию, лицензированию, таможенные пошлины и т. п.);

3) отчеты о производственно-хозяйственной деятельности организаций-конкурентов (для акционерных обществ открытого типа);

4) аналитические статьи о развитии рынка, представленные в периодической печати, в специальных газетах и журналах;

5) информация, позволяющая оценить отношение руководителей государственных служб к тенденциям развития анализируемого рынка;

6) данные о регистрации патентов, лицензий и других исключительных прав конкурентов;

7) объявления конкурентов о найме персонала на работу, о продажах (распродажах), закупках и т. п.;

8) публикуемые интервью (речи, доклады) управленческого персонала и руководства организаций-конкурентов;

9) мнения потребителей о характеристиках продукции, публикуемые в печатных органах объединений (союзах) потребителей;

10) материалы арбитражной хроники и др.

Внутренняя вторичная информация включает:

- данные бухгалтерии;

- списки клиентов;

- отчёты продавцов;

- перечень жалоб и рекламаций потребителей;

- планы маркетинга и другие внутренние документы организации.

Организация сбора первичной информации

Данные, специально полученные для проведения анализа и не подвергшиеся предварительной обработке, составляют первичную информацию, использование которой является обязательным условием конкретности аналитических процедур.

Методами сбора первичной информации являются:

- наблюдения: мониторинг продаж, тестирование магазинов, технические методы наблюдения;

- эксперименты: полевые и лабораторные;

- опросы: личные интервью, анкетирование по почте, телефонные интервью.

Источниками первичной информации могут быть:

1) потребители продукции;

2) каналы распределения продукции, включая оптовую и розничную сеть;

3) поставщики сырья, материалов, деталей, узлов, агрегатов, запасных частей;

4) рекламные агентства, торговые агенты, маркетинговые фирмы, торговые и другие профессиональные ассоциации, обслуживающие рынок анализируемой продукции;

5) инженерный, торговый и управленческий персонал организаций-конкурентов;

6) специальные аналитические службы и агенты.

2. Программа проведения анкетного опроса

Цели анкетного опроса:

1. Объем потребления конкурентных марок по точкам продаж (в литрах).

2. Определение позиций конкурентов на рынке разливного пива

3. Определение социально-демографического портрета потребителей разливного пива

4. Восприятие торговой марки/компании потребителями

5. Выявление покупательских предпочтений

Предмет исследования:

- спрос на разливное пиво

- основные характеристики потребительского спроса

Технология и методы исследования:

- метод наблюдения

- полевое исследование

Наблюдение будет проводиться в потенциальных точках продаж. Опрашиваться будут мужчины и женщины старше 18 лет. Выборка будет случайной, репрезентатированной по половозрастной структуре городского населения.

Анкета

Дамы и господа! Просим Вас принять участие в данном маркетинговом исследовании, которое направлено на изучение вкусовых предпочтений потребителей разливного пива. Анкета носит анонимный характер, поэтому просим Вас искренне отвечать на вопросы респондента.

Место опроса: ________________________________________________

Дата заполнения:_____________

Демографический блок:

1. Пол:

- Мужской

- Женский

2. Возраст :

- 18-23 лет

- 24-30 лет

- 31-40 лет

- 41-50 лет

- старше 51 года

3. Род занятия:

1. квалифицированный рабочий

2. неквалифицированный рабочий

3. служащий

4. непроизводственная интеллигенция

5. руководитель подразделения

6. руководитель фирмы

7. частный предприниматель

8. студент

9. учащийся

10. пенсионер

11. домохозяйка

12. временно не работающий

13. безработный

14. другое_______________

4. Ваш среднемесячный доход (примерно):

- до 3 000 рублей

- 3 001 – 7 000 рублей

- 7 001 – 10 000 рублей

- 10 001 – 20 000 рублей

- более 20 000 рублей

5. Как часто Вы пьете пиво:

- каждый день

- несколько раз в неделю

- 1 раз в неделю

- 2-3 раза в месяц

- 1 раз в месяц

- реже чем раз в месяц

- никогда

6. Где чаще всего Вы предпочитаете употреблять пиво:

- дома в свободное время (в кругу семьи и друзей)

- в гостях

- на природе

- в клубах

- в ресторанах

- в кафе

- другое________

7. Вы предпочитаете:

| - светлое пиво |

- крепкое |

- фильтрованное |

| - темное пиво |

- легкое |

- нефильтрованное |

8. Пиво какой крепости Вы пьете чаще всего:

- безалкогольное

- легкое - до 4,5% алк.

- средней крепости - 4,6-6% алк.

- крепкое свыше - 6% алк.

9. Сколько литров пива Вы потребляете за раз (на человека):

- 0,5 л

- 0,5-1 л

- 1,5-2 л

- 2-4 л

- 4-6 л

- более 6 л

10. На что вы обращаете внимание в первую очередь при покупке пива:

- на марку

- на цену

- на упаковку

- на крепость

- на завод-изготовитель

- другое_________________________

11. Вы предпочитаете приобретать пиво:

- отечественного производителя

- импортного производства

- не имеет значения

12. Пиво какой марки нравится Вам больше всего:

_________________________________________________________________

13. По какой цене за кружку вы чаще всего покупаете разливное пиво:

- до 20 руб.

- 20-40 руб.

- 40-60 руб.

- 60-80 руб.

- 80-100 руб.

- более 100 руб.

14. Обращаете ли Вы внимание на рекламные материалы в местах продажи пива (ценники, щиты, кружки, наклейки, бердекелли и т.д.)?

- Да

- Нет

- Мне все равно

15. Какое из перечисленных марок разливного пива Вы пробовали?

| Марка пива |

Нравится |

Не нравится |

Равнодушен |

Не пробовал |

| 1. Балтика |

|

|

|

|

| 2. ЯрПиво |

|

|

|

|

| 3. Клинское |

|

|

|

|

| 4. Арсенальное |

|

|

|

|

| 5. Пильзенское |

|

|

|

|

| 6. Бочкарев |

|

|

|

|

| 7. Сибирская корона |

|

|

|

|

| 8. Золотая бочка |

||||

| 9. Старый мельник |

||||

| 10. Толстяк |

||||

| 11. Эдельвейс |

||||

| 12. Челнинское |

|

|

|

|

| 13. Тинькофф |

||||

| 14. Хайнекен |

||||

| 15. Гессер |

||||

| 16. Холстен |

||||

| 17. Ловенбрау |

||||

| 18. Бадвайзер |

||||

| 19. Варштайнер |

||||

| 20. Карлсберг |

||||

| 21. Харп |

16. Оцените по шкале (от 1 до 4) на сколько марки пива соответствуют следующим утверждениям:

| 1 |

2 |

3 |

4 |

| Совсем не подходит |

Скорее не подходит |

Скорее подходит |

Точно подходит |

| ЯрПиво |

Балтика 7 |

Клинское |

Пильзенское |

Арсенальное |

Сибирская корона |

|

| Марка с богатыми традициями |

||||||

| Много рекламируется |

||||||

| Пиво высшего класса |

||||||

| Для особых случаев |

||||||

| Нравится мне больше других |

||||||

| Очень хорошее отечественное пиво |

||||||

| Пиво на каждый день |

||||||

| Делает самую лучшую рекламу |

||||||

| Пиво для знатоков (ценителей) |

||||||

| Цена соответствует качеству |

17. Какую цену Вы готовы заплатить за кружку понравившегося разливного пива?

__________________

18. Элитное пиво должно продаваться только:

- в стеклянных бутылках

- в банках

- на разлив

3 Социально – демографический портрет респондентов

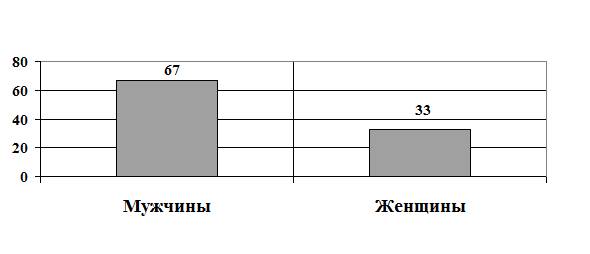

Данные о половозрастной структуре опрошенных потребителей свидетельствует о том, что большую часть респондентов составляют мужчины (67).

Диаграмма 1. Половозрастная структура респондентов

Возраст респондентов

Возрастные группы респондентов распределились следующим образом:

18-23 года (97 человек –34% от общего числа опрошенных)

24-30 (74 человека –26% от общего числа опрошенных)

31-40 (45 человека –15% от общего числа опрошенных)

41-50 (53 человек –18% от общего числа опрошенных)

Свыше 50 лет (21 человек – 7% от общего числа опрошенных)

Для дальнейшего анализа интерес представляют те покупатели, которые потребляют пиво практически каждый день (21%), так ответили 61 человек или как минимум раз в неделю (43%) – 125 человек.

Диаграмма 2. Частота потребления пива.

Информация о данных респондентах более подробно представлена в таблице 1.

Таблица 1.

Данные о респондентах

| Соц. положение |

Возраст / пол |

|||||||||

| 18-23 |

24-30 |

31-40 |

41-50 |

50 и выше |

||||||

| м |

ж |

м |

ж |

м |

ж |

м |

ж |

м |

ж |

|

| Рабочий |

13 |

3 |

33 |

2 |

16 |

17 |

6 |

|||

| Служащий |

2 |

2 |

11 |

1 |

9 |

1 |

5 |

1 |

3 |

|

| Предприниматель |

1 |

5 |

3 |

8 |

2 |

|||||

| Учащийся, студент |

32 |

2 |

2 |

|||||||

| Работник бюджетной сферы |

1 |

1 |

||||||||

| Пенсионер |

2 |

|||||||||

| Не работаю |

1 |

1 |

||||||||

Уровень образования респондентов отражен на диаграмме 3.

Диаграмма 3. Уровень образования респондентов

Число опрошенных респондентов с различными уровнями дохода представлено на диаграмме 4.

Диаграмма 4. Уровень душевого дохода на одного члена семьи

Итак, большую часть по уровню доходов занимают потребители, чей доход на члена семьи составляет от 3000 до 7000 рублей (38%). Затем следуют равноубывающие по численности группы: семьи, в которых доход на 1 человека колеблется соответственно от 7000 до 10000 рублей (36%). Доход свыше 10000 рублей на члена семьи имеют 19% респондентов. Наиболее малочисленной является группа респондентов с доходом не превышающем 3000 рублей на 1 члена семьи (7%).

Самое большое количество любителей пива среди людей в возрасте 18-30 лет со средне-специальным образованием и уровнем дохода на одного члена семьи 3000-7000 рублей.

4 Характеристика товарного предложения

Российский рынок пива характеризуется обилием марок сортов и видов пива как российского, так и иностранного производства.

Наиболее распространёнными среди российских марок являются: Балтика, Жигулёвское, Клинское, Очаковское, Останкинское, Довгань, Московское, Афанасий, Тверское, Невское и другие сорта пива.

Среди импортных марок можно выделить: Amber, Amsterdam, Bavaria, Bear Beer, Budweiser, Corona Extra, Faxe, Guinness, Heineken, Holsten, Kaiser, Miller, Monarch, Tuborg и другие.

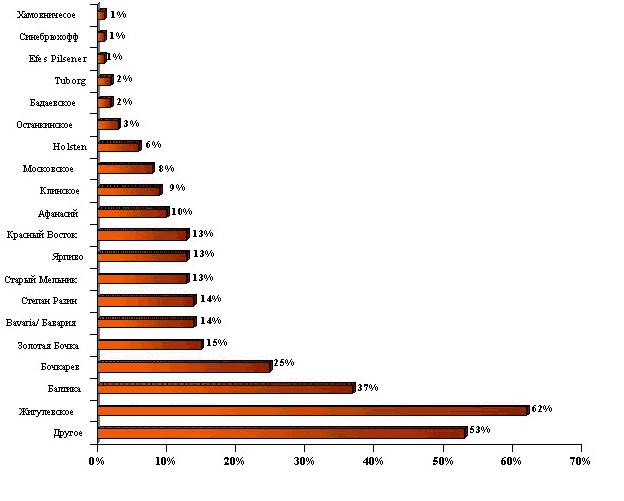

На протяжении уже многих десятилетий самой известной маркой пива в России остается «Жигулевское». По нашим данным, около 60% респондентов спонтанно упомянули это название в числе 5 марок пива, которые первыми приходят в голову (см. рис. 1). Строго говоря, «Жигулевское» не является торговой маркой — на территории России оно выпускается несколькими пивзаводами. Только в Москве, помимо Останкинского и Трехгорного пивзаводов, можно встретить «Жигулевское» пиво клинского, тверского, ярославского и казанского происхождения. Общим для всех «Жигулевских» является его плотность 11% и содержание алкоголя около 3,5—3,8% за редким исключением.

Второй наиболее известной маркой пива в России является «Балтика» пивоваренной компании «Балтика». Существует четыре сорта «Балтики»: светлое, темное, крепкое и безалкогольное. Плотность пива варьирует от 11% до 17,5%, крепость от 0,5% до 8,5%. Известность этой марки объясняется хорошей рекламной поддержкой и десятилетним присутствием на российском рынке. Компании принадлежит 11 заводов на территории России (два завода в Санкт-Петербурге, заводы в Ростове-на-Дону, Туле, Самаре, Хабаровске, Ярославле, Воронеже, Челябинске, Красноярске и Новосибирске), 3 солодовенных завода в России и пивоваренный завод «Баку-Кастель» в Азербайджане.

Производственная мощность предприятий «Балтики» — более 45 млн гл. пива в год; всего компании принадлежит более 30 пивных и 10 непивных торговых марок. Продажи осуществляются в 98 % торговых точек России. Экспорт ведётся в 46 стран мира.[1]

Основные бренды компании — «Балтика», «Арсенальное», «Невское», «Ярпиво», лицензионные бренды Tuborg, Asahi, Carlsberg, Kronenbourg 1664 и а также ряд региональных брендов, включая «ДВ», «Самара» и «Дон» — продаются в России и 43 странах мира.[2] Всего продажи за пределами стран СНГ составляют менее 1 % от общего объёма произведенного компанией пива.[3]

По итогам 2007 года компания «Балтика» 37,6 % российского рынка пива по стоимости.

Третье место по числу упоминаний занимает марка «Бочкарев» Санкт- Петербургской компании «Браво Интернешнл» — 25% опрошенных. Пиво этой марки существует на рынке с 1999 года и бывает трех сортов: темное, светлое и крепкое с плотностью от 10% до 18,5% и содержанием алкоголя от 4% до 5,6%. В отличие от «Балтики», которая выпускается в различных по объему емкостях, бывает только в стандартной 0,5 л бутылке.

Четвертое место занимает марка «Золотая Бочка» (15%), за ней с небольшим отрывом — «Bavaria (Нидерланды)/ Бавария (Россия)» (14%) и «Степан Разин» с таким же результатом. По 13% респондентов упомянули марки «Старый Мельник», «Ярпиво» и «Красный Восток», 10% — марку «Афанасий». Остальные марки были упомянуты менее 10% респондентов, употребляющих пиво. Около половины респондентов назвали другие марки пива, каждая из которых популярна в своем регионе, но мало известна в целом по России.

Рис.1. Спонтанное знание марок пива (процент от числа потребителей пива)[4]

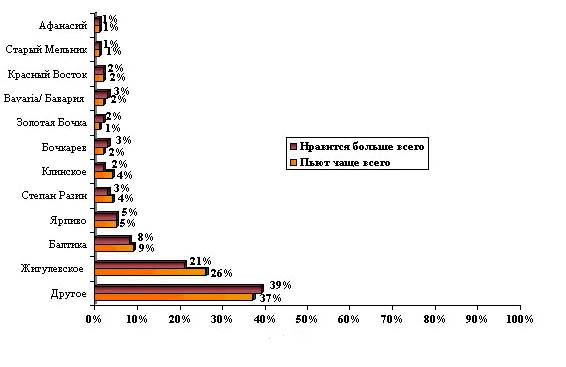

Рис. 2. Употребление различных марок пива (процент от числа потребителей пива)

Пиво «Жигулевское» является не только самой известной, но и самой употребляемой маркой пива. Около четверти россиян пьют это пиво чаще всех других марок. На втором месте по популярности стоит «Балтика» (9%), на третьем — «Ярпиво» — 5% (см. рис. 2).

5 Характеристика спроса

Несмотря на то, что Россия является страной с самым высоким в мире уровнем потребления алкоголя в целом, по уровню среднедушевого потребления пива в год Россия вместе с Исландией, Польшей и Италией принадлежит к группе стран с низким потреблением этого напитка — менее 40 л в год. Для примера отметим, что в странах с очень высоким уровнем потребления пива — Чехии, Словакии, Дании, Германии и Ирландии объем потребления составляет свыше 120 л в год на душу населения. [5]

Наиболее популярным типом пива среди россиян является обычное светлое пиво. Его пьют чаще всего 70% потребителей. На долю темного пива приходится около 10% предпочтений, с пониженным содержанием алкоголя — 11%, с высоким содержанием алкоголя — 7%. При этом обычное светлое пиво одинаково активно употребляют и мужчины, и женщины. Вопреки распространенному мнению о том, что темное пиво больше любят женщины, результаты исследования показывают, что такое пиво одинаково популярно среди представителей обоих полов. Пиво с пониженным содержанием алкоголя следует считать преимущественно женским продуктом, в то время как пиво с высоким содержанием алкоголя — мужским продуктом. Среди потребителей некрепкого пива доля женщин в 2,5 раза больше, чем мужчин, а среди потребителей пива с высоким содержанием алкоголя мужчин в 3 раза больше, чем женщин.

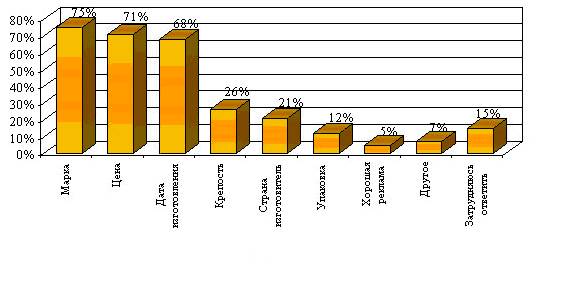

В число трех наиболее важных критериев, влияющих на выбор пива, входит марка , цена и дата изготовления (см. рис. 3). Причем эти факторы являются одинаково важными как для мужчин, так и для женщин. Цена оказалась более важной характеристикой для пожилых людей, чем для молодых: в качестве критерия, который учитывается в первую очередь при покупке пива, его назвали 78% респондентов старше 60 лет и 67% в возрасте 18—29 лет. В марках лучше всего разбираются более молодые потребители: 77% среди потребителей пива в возрасте 18—29 лет указали, что они в первую очередь обращают внимание на марку при покупке пива, тогда как среди потребителей в возрасте 60 лет и старше лишь 55% выбирают определенную марку, покупая пиво. Остальные критерии, такие как крепость, страна-изготовитель, упаковка и пр. можно считать второстепенными. На них в первую очередь обращает внимание соответственно 26%, 21%, 12% участников опроса. Страна-изготовитель оказалась наиболее важным критерием для респондентов среднего возраста и менее важным для пожилых людей: соответственно 24% и 9% респондентов в упомянутых возрастных группах обращают внимание на происхождение пива.

Рис. 3. Факторы, влияющие на выбор пива (процент от числа потребителей пива)

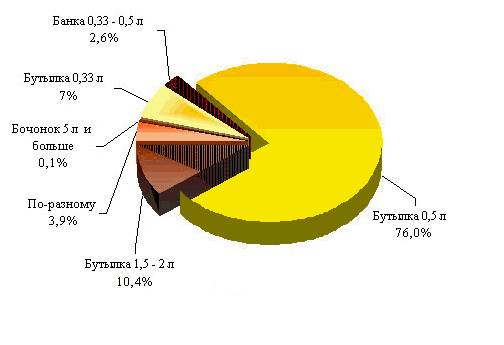

Самой популярной упаковкой пива для большинства россиян (76%), как и много лет назад, остается стандартная бутылка емкостью 0,5 литра. Бутылку емкостью 1,5 л и больше предпочитает каждый десятый участник опроса. В бутылке 0,33 л любят покупать пиво 7% респондентов. Такая упаковка для пива как жестяная банка не прижилась в России — в такой емкости покупают пиво только 2,6% респондентов. Еще меньше респондентов предпочитают покупать пиво в бочонках (0,1%) (см. рис. 4).

Рис. 4. Предпочтения по типу упаковки (процент от числа потребителей пива)[6]

Результаты опроса еще раз подтвердили тот факт, что большинство любителей пива (76%) предпочитают его распивать в свободное время дома, в кругу семьи или друзей, или в гостях. Значительно реже пиво употребляется в барах или ресторанах — только 10% респондентов чаще всего пьют пиво в таких местах. На улице предпочитают пить пиво 4,1% респондентов, а во время отдыха на природе — 3%. В остальных местах пьют пиво менее 3% любителей этого слабоалкогольного напитка (см. рис. 5).

Активные потребители чаще, чем представители других групп, пьют пиво вне дома: в барах, ресторанах и на работе. Умеренные потребители чаще, чем другие, пьют пиво на природе или на улице. Пассивные потребители пьют пиво в основном дома или в гостях, в других местах намного реже, чем активные и случайные потребители.

Рис. 5. Места употребления пива (процент от числа потребителей пива)

Заключение

В своей работе я подробно исследовал рынок разливного пива, подробно рассмотрел и проанализировал работу фирм конкурентов.

Поставленная цель - исследование товаров конкурентов – успешно решена. Выполнен ряд задач:

· Был установлен социально-демографический портрет потребителя разливного пива:

К примеру, Пиво “Жигулевское” чаще покупают мужчины в возрасте старше 40 лет с семейным доходом до 2000 рублей в месяц ( примерно до 700 рублей на одного члена семьи в месяц). К ним могут относится: водители, рабочие, продавцы, строители, ремесленники, подсобные рабочие, пенсионеры, инвалиды, студенты и т.д.

Пиво “Балтика” чаще покупают и мужчины, и женщины разных возрастных групп, но в основном до 40 лет, с низким и средним уровнем семейного дохода ( примерно до 1330 рублей на одного члена семьи в месяц). Среди респондентов, употребляющих данную марку, наиболее часто встречаются представители следующих профессий: владельцы малых предприятий, заведующие, коммерсанты, научные сотрудники, учителя, чиновники, водители, милиционеры, квалифицированные рабочие и т.д. В плане потребления данная марка пива была более ровно распределена среди населения

· Были определены покупательские предпочтения: наиболее популярными марками пива в России являются “Жигулевское”, “Балтика” и “Бочкарев”.

· Были определены комплексы факторов, которыми руководствуются потребители при выборе товаров: Марка (75%), Цена (71%) и Дата изготовления (68%).

Анализируя российский рынок пива, можно сделать вывод, что на рынке лидируют отечественные марки “Жигулёвское” и “Балтика”. “Жигулёвское” пиво присутствует на рынке десятки лет. Эта марка выпускается более чем на восьмидесяти пивзаводах по всей России. Эта марка наиболее известна, не дорога и в последнее время её качество улучшилось. Однако, по качеству она заметно уступает марке “Балтика”, занимающей вторую по известности позицию на российском рынке.

Пиво марки “Балтика” выпускается всего на двух пивзаводах в России. Эта, самая известная марка пива, выпускаемая концерном BBH Baltic Beverages Holding AB, имеет 9 сортов тёмного и светлого пива, различных по крепости и плотности. Данная марка присутствует на рынке относительно недавно, но уже имеет огромную популярность среди жителей крупных городов России.

Аналогичная ситуация складывается в регионах России. Степень известности наиболее популярных марок пива практически одинакова и в регионах.

Наиболее известной маркой пива по России является пиво “Жигулёвское”, однако, в северной и центральной части России известность марки “Балтика” несколько выше. Слабая степень известности пива “Балтика” в южной части страны мешает ей выйти на первое место по России в целом.

Список использованной литературы

Интернет-ресурсы:

1) http://ru.wikipedia.org/wiki/Балтика

2) http://www.pivnoe-delo.info/proizvodstvo-i-rynok-piva-rossii-2008/

3) http://www.marketcenter.ru/content/doc-0-9965.html

4) http://www.marketing.spb.ru/mr/food/beer_review.htm

5) http://www.adme.ru/3-384043/potreblenie-alkogolnyh-napitkov-v-rossii-i-moskve-29-26847/

6) http://www.tns-global.kz/ru/publication/publ55.php

7) http://www.rbc.ru

[1] http://www.beerunion.ru/article.php?art=1943// Союз российских пивоваров, 18 февраля 2008

[2] http://corporate.baltika.ru/m/2384/baltika_breweries.html

[3] Елена Горелова, Кирилл Корюкин. Пиво из-под занавеса. Как «Балтика» завоевывает иностранцев, Ведомости (№ 157 (1931), 23 августа 2007)

[4] http://www.mavriz.ru/articles/2000/6/34.html

[5] http://www.mavriz.ru/articles/2000/6/34.html

[6] http://www.marketing.spb.ru/mr/food/beer_review.htm