Визначення, види та структура процентних ставок. Основні види ризиків

СОДЕРЖАНИЕ: Структура та розрахунок процентних ставок, їх види. Залежність рівня доходу за фінансовими активами від ступеня їх ризиковості. Поняття і основні види ризиків: кредитний, процентний, валютним, економічний, операційний. Суть і зміст фінансових ризиків.Східноєвропейський університет

економіки та менеджменту

Реферат

на тему: «Визначення, види та структура процентних ставок. Основні види ризиків»

Виконала: студентка V курсу групи ЗМФЗ – 41 Дідаш Марина Анатоліївна зал. кн. № 501 |

Перевірила: викладач курсу «Ринок фінансових послуг» Шульга Ірина Петрівна |

2008-2009

План

1. Визначення і види процентних ставок.

2. Структура процентних ставок.

3. Поняття і основні види ризиків.

4. Основні види фінансових ризиків

5. Список використаної літератури.

1 Визначення і види процентних ставок

Процентна ставка є доходом інвестора від вкладення коштів на визначені цілі і визначений період часу в майбутньому. Процентна ставка — це ціна, яку сплачують інвестору за залучені грошові кошти. Для інвестора вона відображає дохідність його інвестицій, а для позичальника — витрати, які він має понести у звязку із залученням коштів. Вільні кошти можуть вкладатись інвестором у підприємницьку діяльність або в купівлю цінних паперів. При виборі будь-якого із способів вкладення коштів власник намагатиметься компенсувати упущені можливості, що передбачаються іншими варіантами інвестицій. Якщо інвестор займається підприємницькою діяльністю, то у міру розширення виробництва збільшується вартість його майна. Якщо вважати, що середні темпи приросту виробництва відображують темпи зростання економіки в цілому, альтернативні вкладання коштів мають компенсувати інвестору упущені можливості від економічного зростання.

Розрізняють номінальну та реальну процентні ставки.

Реальна процентна ставка відображає очікувані темпи зростання економіки за визначений період часу і реальний дохід інвестора на вкладені кошти. (Для країн з розвиненою ринковою економікою реальні темпи зростання становлять 2,5—4% за винятком нетривалих періодів стрімкого економічного зростання.)

Номінальна процентна ставка відображає в грошовому вираженні дохід, отриманий з однієї грошової одиниці капіталовкладень. Вона перебуває під впливом попиту та пропозиції і виражає абсолютну плату за використання коштів. Реальна процентна ставка дорівнює номінальній процентній ставці за вирахуванням темпів інфляції. Якщо, наприклад, інвестор вклав кошти під 10% річних, а рівень інфляції за рік становить 4,5%, то реальна дохідність інвестицій за цей рік становитиме 10 - 4,5 = 5,5% при номінальній дохідності 10%.

Реальна процентна ставка на визначений період у майбутньому невідома на початок періоду й оцінюється на основі рівня очікуваного економічного зростання за даний період та з врахуванням ризиків.

2 Структура процентних ставок

Дохідність будь-якого активу, що перебуває в обігу на ринку, насамперед відображає його ризиковість та загальний стан ринку. На ефективно діючих ринках більш ризикові активи забезпечують, як правило, вищу дохідність. Якщо фінансовий ринок перебуває в стадії формування, він не завжди гарантує встановлення таких ринкових цін на активи, які відповідали б їх ризиковості. В таких випадках на ринку можуть бути в обігу активи одного рівня дохідності, але різного ступеня ризику.

При цьому на будь-якому фінансовому ринку є в обігу активи, які забезпечують інвесторам мінімальний дохід і при цьому вважаються безризиковими. Це короткострокові державні боргові зобовязання: казначейські векселі, облігації внутрішньої державної позики таін. Вони забезпечують досить невисокий порівняно з іншими інвестиціями рівень доходу, але є високоліквідними активами, які гарантують отримання доходу на рівні і в терміни, передбачені умовами випуску. Реальна дохідність короткострокових цінних паперів знаходиться на рівні 2—4%. Середньо- та довгострокові державні папери вважаються більш ризиковими і характеризуються переважно вищим рівнем дохідності.

Номінальний дохід може бути різним залежно від інфляційних очікувань у державі. Там, де інфляція становить 2—4% на рік, дохідність державних цінних паперів знаходиться на рівні 5—7%. При високих рівнях інфляції дохідність державних цінних паперів може досягати десятків процентів. Наприклад, дохідність облігацій внутрішньої державної позики України в 1995 р. становила 90%.

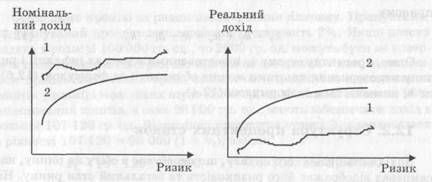

Оскільки при розрахунку процентних ставок за державними цінними паперами використовуються очікувані чи прогнозовані рівні інфляції, на час виплати процентів такі папери можуть мати реальну дохідність, яка дорівнює нулю, або приносити збитки. Схематично залежність рівня доходу за різними фінансовими активами від ступеня їх ризиковості показано на рис. Крива 1 відображає дохідність фінансових активів, які перебувають у обігу на фінансових ринках, що знаходяться в стадії формування, а крива 2 — на розвинених фінансових ринках.

Рис. Залежність рівня доходу за фінансовими активами від ступеня їх ризиковості

На розвинених фінансових ринках існують ефективні механізми встановлення дохідності активу на рівні, що відповідає ступеню його ризиковості. А саме, дохідність будь-якого фінансового активу визначається дохідністю безризикового активу та премією за ризики, характерні для такого активу.

Іншими словами, будь-яка процентна ставка k на ринку є сумою без-ризикової, або безпечної, процентної ставки k б та премії за ризик k р :

k = k б + k р .

Безризикова процентна ставка — це номінальна процентна ставка за короткостроковими державними цінними паперами, яка є, в свою чергу, сумою двох складових — реальної процентної ставки k о та поправки на інфляцію k і :

k б = k о + k і

Складова к{ розраховується на основі прогнозованих рівнів інфляції, і тому у разі нестабільної економічної та політичної ситуації в країні може суттєво відрізнятись від реальних темпів інфляції. Наприклад, на початку року були емітовані 12-місячні державні облігації з купонними виплатами на рівні: k б = k о + k і = 24%, де k о = 4% — запланована реальна дохідність облігацій і k і = 20% — прогнозований рівень інфляції на рік. Якщо реальний рівень інфляції за рік становив 27% , купонні виплати наприкінці року в обсязі 24% не тільки не принесуть доходу власнику облігацій, а й не збережуть інвестовані кошти від інфляції.

Цей приклад свідчить про те, що в умовах нестабільної економічної ситуації та нерозвиненого фінансового ринку державні облігації не можуть відігравати таку роль, як на розвинених фінансових ринках. Так, на розвинених ринках, де рівні інфляції невисокі і більш прогнозовані, короткострокові державні цінні папери є високонадійними, високоліквідними активами, рівень доходу за якими є основою для формування ринкових процентних ставок.

В Україні, де фінансовий ринок перебуває в стадії розвитку, основою для формування ринкових процентних ставок, орієнтиром ціни на гроші виступають ставки рефінансування та облікова ставка Національного банку України.

Ставка рефінансування — це виражена у процентах плата за кредити, що надаються комерційним банкам.

Облікова ставка НБУ , що є найнижчою серед ставок рефінансування, — це виражена у процентах плата, яку бере Національний банк України за рефінансування комерційних банків через купівлю векселів до настання строку платежу за ними і утримує з номінальної суми векселя.

Складова процентної ставки k р відображає ризик інвестування в конкретний фінансовий актив і є сумою трьох складових

k р = k л + k п + k ч ,

де k л — премія за ризик ліквідності; k п — премія за ризик неплатежу; k ч — премія за ризик, повязаний з терміном обігу даного фінансового активу.

Розглянемо докладніше ці складові. Всі вони відображають ступінь непевності в отриманні доходу за фінансовим активом, а саме ступінь непевності в отриманні доходу від володіння даним фінансовим активом та доходу від продажу його на ринку. Премія за ризик ліквідності k л відображає ризик неотримання доходу від продажу фінансового активу і є платою за те, що даний актив не можна буде швидко і без втрат продати на ринку, тобто швидко і без втрат перетворити на готівку. Чим більш ліквідним є актив, тим менша премія за ризик ліквідності в загальній величині процентної ставки.

У межах одного фінансового ринку більш ліквідними є державні цінні папери та облігації і акції відомих корпорацій. Такі папери перебувають в обігу, як правило, на біржах та в позабіржових торговельних системах високого рівня. Цінні папери нових компаній, які потрапляють до рук інвесторів через приватне розміщення, є ризиковими як з погляду їх ліквідності, так і з погляду вчасного отримання доходу запланованого рівня.

Дохід від володіння активом складається з регулярних періодичних процентних чи дивідендних виплат та суми, отриманої при його погашенні. Чим більша міра непевності в отриманні даних виплат за активом, тим більшою буде премія k п за ризик неплатежу. Ризик неплатежу відображає ризики несвоєчасної сплати доходу (процентів чи основної суми боргу), сплати доходу не в повному обсязі або повної його несплати. З цього погляду привілейовані акції є більш ризиковими, ніж облігації, а прості акції — більш ризикованими, ніж привілейовані. Власники облігацій є кредиторами підприємства-емітента. Зобовязання за облігаціями щодо виплати процентів та суми основного боргу виконуються емітентом у першу чергу. Після цього задовольняються вимоги власників привілейованих акцій, а потім власників простих акцій. Чим більшим є ризик несплати за фінансовим активом, тим більшою буде відповідна премія за ризик, а отже, загальна дохідність активу.

Премія за ризик, повязаний з терміном обігу фінансового активу, як правило, збільшується із його збільшенням. Більший період часу повязаний з більшою невизначеністю, а отже, більшим ризиком, тому спрогнозувати майбутню ситуацію на ринку чи майбутні процентні ставки тим важче, чим більший термін прогнозу.

Номінальні процентні ставки і номінальна дохідність довгострокових зобовязань часто не відповідають майбутнім ринковим процентним ставкам. Реальна дохідність боргових зобовязань, як правило, відповідає ринковій. Так, дохідність боргового зобовязання з плаваючою ставкою завжди відповідає ринковій, оскільки змінюється відповідно до ринкової конюнктури. Дохідність активу з фіксованим доходом відповідає ринковій лише при продажу його на ринку оскільки коригується зміною його ринкової вартості. Володіння активом з фіксованим доходом забезпечує дохідність вищу за ринкову, при падінні процентних ставок на ринку і нижчу за ринкову при зростанні процентних ставок.

Зі збільшенням терміну обігу фінансового активу зростає і невизначеність, повязана з ліквідністю цього активу та своєчасним отриманням доходу по ньому. Тому можна вважати, що величина k ч — це премія за ризики, повязані з майбутньою зміною процентних ставок на ринку, зі змінами в ліквідності та в певності отримання доходу за таким фінансовим активом.

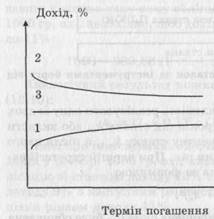

Залежність між доходом при погашенні та строком погашення боргового зобовязання показано на рис. Крива 1 графічно зображує нормальну залежність між терміном погашення зобовязання та його дохідністю. Чим більший термін обігу боргового зобовязання, тим більшою є ставка доходу за ним, що відповідає стабільній ситуації на фінансовому ринку. Крива 2 відображує обернену залежність між дохідністю та терміном обігу активу, при якій короткострокові фінансові активи мають вищу дохідність, ніж довгострокові. Така залежність може спостерігатись у періоди кризових явищ в економіці. Горизонтальна пряма 3 означає незалежність процентних ставок від термінів погашення боргових зобовязань і трапляється досить рідко в періоди невизначеності в економіці.

Рис. Залежність між доходами при погашенні та терміном погашення боргового зобовязання

Існує залежність між очікуваннями ринку щодо змін процентних ставок у майбутньому та поточною формою кривої дохідності. Так, нормальна залежність між дохідністю та терміном погашення фінансового активу може свідчити про підвищувальні тенденції щодо ринкових процентних ставок. Зробивши припущення про те, що коротко- та довгострокові інвестиції мають забезпечувати інвестору однаковий рівень доходу, можна оцінити майбутні зміни в ринкових процентних ставках.

3 Поняття і основні види ризиків

Поняття ризику характеризує невизначеність настання певних подій у майбутньому, а ступінь ризику відображає міру цієї невизначеності. Комерційний ризик характеризує невизначеність в успішній реалізації стратегій фірми та в досягненні цілей фірми. Цей ризик включає в себе ризики, повязані з майновим становищем підприємства, його виробничою та фінансовою діяльністю. Комерційний ризик характеризує загрозу настання таких подій, які будуть протидіяти успішній діяльності фірми.

Деякі несприятливі для бізнесу події можуть бути малоймовірними і мати зовнішній характер, наприклад пожежа, землетрус, погіршення політичної чи економічної ситуації. Таких подій важко уникнути, а отже, важко уникнути чи суттєво знизити рівень відповідних їм ризиків.

Розглянемо основну частину комерційних ризиків, а саме фінансові ризики, які повязані з невизначеністю майбутніх фінансових результатів діяльності підприємства, або, іншими словами, з прийняттям фінансових рішень в умовах невизначеності.

Фінансовий ризик — це ризик не отримати задовільний фінансовий результат. Оскільки прибуток є основним фінансовим результатом будь-якої підприємницької діяльності, фінансовий ризик можна трактувати як невизначеність в отриманні майбутніх прибутків. Це не лише ризик отримати прибуток від фінансової діяльності, менший від запланованого, чи зазнати збитків. Це також ризик не використати сприятливу ситуацію на ринку, тобто ризик упущених можливостей.

Фінансові ризики є основними в діяльності фінансових інститутів і посідають чільне місце в діяльності підприємницьких структур. Основними видами фінансової діяльності є залучення грошових коштів та інвестування їх у фінансові активи. Непередбачуваність процентних ставок та валютних курсів впливає як на вартість фінансування, так і на дохідність інвестицій. І якщо для субєктів господарювання інвестування коштів повязано зі створенням більш-менш стабільного за структурою портфеля цінних паперів, для фінансових посередників залучені на ринку кошти використовуються як для здійснення торгівлі фінансовими ресурсами, так і для надання іншим субєктам ринку фінансових послуг, а також для проведення різноманітних фінансових операцій.

Фінансові ризики насамперед повязані зі змінами на фінансовому ринку та змінами в економіці. (Це можуть бути зміни процентних ставок, валютних курсів, зміни в діяльності галузей господарства чи в діяльності конкретних позичальників.) До фінансових ризиків відносять кредитний, процентний, валютний, галузевий ризики, ризик ліквідності та структури капіталу, операційні ризики (ризики невиконання угоди партнерами), а також ризик країни. Різні види ризиків можуть посилювати або нейтралізувати один одного.

Ефективна стратегія поведінки в умовах ризику дає змогу субєктам фінансового ринку успішно здійснювати свою діяльність і досягати поставлених цілей з найменшими втратами. Така стратегія, яку можна назвати стратегією управління ризиком, полягає у: виявленні схильності до ризиків; аналізі ризиків та їх оцінюванні; виборі методів управління ризиком; застосуванні вибраних методів; здійсненні фінансового контролю.

До основних методів управління ризиком належать:

• ухилення від ризику;

• зниження рівня ризику;

• поглинання та фінансування ризику;

• передача ризику іншій особі.

Ці методи можна використовувати як незалежно, так і в комплексі.

Метод ухилення від ризику застосовують у тому випадку, коли реалізація певного проекту може призвести до неприйнятних для субєкта господарювання наслідків і коли можна відмовитись від реалізації проекту. До способів ухилення від ризику можна віднести припинення операцій з субєктами, що знаходяться в країнах з дуже нестабільною економічною та політичною ситуацією, в регіонах з екстремальними погодними умовами.

До методів зниження ризику належать раннє виявлення процесів, що можуть призвести до збитків, обмеження розмірів можливих втрат тощо.

Поглинання ризику може бути як частковим, так і повним. Метод полягає у визнанні втрат і їх прямому чи непрямому фінансуванні за рахунок внутрішніх або зовнішніх джерел. Поглинання ризику, часткове чи повне, завжди є навмисним. Джерелами прямого фінансування є спеціальні фонди чи резерви, які створюються підприємницькими структурами та фінансовими інститутами. До непрямого фінансування належать страхові поліси, придбані даним субєктом ринку. Купуючи страховий поліс, підприємство тим самим частково фінансує свої можливі майбутні втрати.

Методами передачі ризику іншим субєктам ринку є передача ризику страховим компаніям з допомогою укладання страхового полісу, фінансовим посередникам з допомогою укладання різного роду строкових угод (хеджування), гарантам при укладанні кредитних угод та ін.

У багатьох випадках методи управління ризиком застосовуються послідовно. Якщо деякі чинники ризику усунені, рівень ризику знижений доступними засобами до певного рівня, частина ризику поглинута, досліджується можливість передачі ризику, що залишився, іншим субєктам ринку. Найбільш ефективними і поширеними засобами передачі основних видів фінансових ризиків є строкові угоди, а саме: фінансові форварди, фючерси, свопи та опціони. Основною причиною появи їх на ринку була потреба в ефективному управлінні фінансовими ризиками — процентним та валютним.

Основним в оцінюванні ризику є обчислення певних числових характеристик і в кінцевому підсумку кількісна оцінка ризику. На сьогодні методи аналізу та оцінювання ризику базуються на поняттях і методах теорії ймовірності, оскільки саме поняття ризику тісно повязане з ймовірністю настання чи ненастання певної події в майбутньому.

Ймовірність характеризує міру невизначеності в настанні певної події в майбутньому. Вона позначається Р і приймає значення від 0 до 1. Ймовірність настання певної події дорівнює 1, коли ця подія безсумнівно відбудеться, і 0, коли настання події неможливе. Можна сказати, що існує значний ризик настання події, якщо ймовірність настання цієї події незначна. Фінансовий актив можна вважати високоризиковим, якщо ймовірність отримання доходу за ним та його ліквідність незначні.

4 Основні види фінансових ризиків

Кредитний ризик — це ризик несплати позичальником основного боргу та процентів за ним. Кредитний ризик можна визначити як невпевненість кредитора в тому, що боржник матиме змогу і бажання виконати свої зобовязання щодо умов та термінів кредитної угоди. Боржник може з незалежних від нього зовнішніх умов (економічних, політичних) не забезпечити відповідного грошового потоку в майбутньому. Може також існувати невпевненість у майбутній вартості та якості застави під кредит. Можуть статися зміни в діловій репутації позичальника. В цілому кредитний ризик залежить від параметрів позики та позичальника. Приймаючи рішення про надання позики, кредитор повинен оцінити ризики, що виникнуть при наданні позики даному позичальнику. Під кредитний ризик переважно підпадають ті субєкти ринку, що займаються кредитуванням, та ті, що інвестують кошти в боргові зобовязання.

Процентний ризик відображає невизначеність, повязану з рівнем майбутніх процентних ставок. Причому це не лише невизначеність майбутнього рівня процентних ставок, а й невизначеність, повязана з напрямом, швидкістю руху процентних ставок, їх мінливістю.

Валютним ризиком називають ризик можливих втрат від зміни вартості іноземної валюти щодо національної. До основних типів валютних ризиків належать економічний, бухгалтерський та операційний ризики.

Економічний ризик відображає вплив економічних умов іншої країни на вартість активів, виражених у валюті цієї країни. На величину економічного ризику впливають зміни в економічній, політичній ситуації в країні, валютна політика, що проводиться урядом, рівень інфляції тощо.

Операційний ризик — це ризик несприятливих змін валютного курсу за період до часу проведення запланованої валютної операції. Цей тип валютного ризику вважається досить легким і ефективно управляється за допомогою інструментів строкового ринку: фючерсів, форвардів, опціонів, свопів.

Бухгалтерський ризик — це ризик зміни облікової вартості активів чи пасивів при зміні валютних курсів при тому, що в іноземній валюті їх вартість залишається незмінною.

Процентний та валютний ризики суттєво впливають на дохідність активів та вартість фінансування. Ці ризики трансформуються в протилежні стратегії залежно від того, процес фінансування чи інвестування коштів здійснює учасник ринку. Для позичальників, що залучають кошти на ринку, валютний та процентний ризики — це ризик зростання курсу валюти чи ризик зростання ринкових процентних ставок, що може призвести до збільшення вартості фінансування та збільшення величини боргу. Управління валютним та процентним ризиком для таких учасників ринку буде виражатись у страхуванні від ризику зростання валютного курсу чи ризику зростання процентних ставок. Для інвесторів валютний та процентний ризики — це ризики падіння валютних курсів чи падіння ринкових процентних ставок, які можуть призвести до зниження дохідності інвестицій, зменшення обсягу інвестицій та величини грошових потоків від інвестицій у національній валюті/Управління валютним та процентним ризиком для інвесторів полягатиме в страхуванні від падіння валютних курсів та процентних ставок на ринку.

Ефективним механізмом управління валютним та процентним ризиком є хеджування строковими контрактами. Залежно від специфіки діяльності учасника ринку існують коротко-, середньо- та довгострокові потреби в управлінні ризиками. На різних часових періодах найефективнішими виявляються різні види строкових угод. На коротко- та середньостроковому періодах найбільш ефективними для управління ризиками є опціонні та форвардні угоди — кеп, флор, колар, про форвардні процентні ставки, валютні форварди та ін. На довгостроковому періоді найвищу/ефективність мають угоди своп різного виду.

Ризик країни, який часто включають до основних фінансових ризиків, є сукупністю політичного, економічного та трансфертного ризиків, Це ризик, повязаний з дійсними та очікуваними політичними й^кономічними умовами в країні та впливом цих умов на здатність уряду країни, окремих корпорацій та фізичних осіб виконувати зобовязання за зовнішнім боргом. Для оцінювання ризику країни використовують такі показники:

а) коефіцієнт обслуговування боргу, що розраховується як співвідношення коштів, які витрачаються щороку країною-позичальником на обслуговування зовнішнього боргу, та валових доходів від експорту;

б) відношення резервної позиції в Міжнародному валютному фонді до обсягу імпорту;

в) відношення міжнародних резервів (золота, валюти) до обсягу імпорту;

г) відношення обсягу експорту до валового національного продукту;

д) рівень інфляції.

Міжнародними організаціями та фінансовими інститутами розробляються рейтинги економічного, політичного та трансфертного ризиків, на основі яких розраховують рейтинги країн, що виступають позичальниками на міжнародному фінансовому ринку. Опис рейтингу економічного ризику включає оцінку таких показників, як спроможність погашати заборгованість, рівень зовнішнього боргу ^ступінь диверсифікації економіки, рівень залежності країни від іноземних позик, що використовуються для фінансування дефіциту бюджету, темпи та стабільність економічного зростання, рівень інфляції.

Визначення рейтингу політичного ризику ґрунтується на оцінці поточної політичної ситуації в країні, а також на оцінці можливих несприятливих змін у політичній ситуації в коротко-, середньо- та довгостроковій перспективі. Крім того, оцінюється ставлення країни до погашення зовнішнього боргу в даний момент і в майбутньому. Рейтинг трансфертного ризику встановлюється на основі оцінки адекватності міжнародних резервів, внутрішнього валютного контролю в країні, контролю за рухом капіталів, а також з урахуванням рейтингу економічного ризику.

Найважливіше значення оцінка ризику країни має для тих, хто виступає кредитором на міжнародному фінансовому ринку, а також для країн-позичальників. Для кредиторів знання кредитних рейтингів країн дає можливість генерувати стратегії кредитування, що відповідають рівням ризику країн-позичальників. Для країн-позичальників присвоєння рейтингу відкриває відповідні можливості щодо залучення коштів на міжнародному фінансовому ринку.

Ризик ліквідності повязують як з характеристиками окремого активу, так і з можливостями субєктів фінансового ринку. Проте в будь-якому випадку — це ризик того, що не зможуть бути вчасно задоволені потреби інвестора — власника активу чи юридичної особи — субєкта ринку в готівкових коштах.

Ризик ліквідності активу — це ризик того, що визначений актив не зможе бути швидко проданий за його ринкову або близьку до неї ціну. Для фінансового активу ступінь цього ризику знаходить відображення у величині процентної ставки, що характеризує дохідність активу. Як правило, ліквідні активи мають досить розвинений вторинний ринок, який характеризується стабільністю цін і гарантує швидке перетворення даних активів у готівку.

Ризик ліквідності щодо до субєкта ринку — корпорації — це ризик того, що остання не зможе вчасно отримати готівкові кошти, щоб розрахуватись за своїми зобовязаннями. Це означає, що у субєкта господарювання завжди мають бути активи, які можуть бути перетворені на готівку за задовільною ціною в потрібній кількості й у необхідний момент часу. Потреби в ліквідності корпорації повністю визначаються структурою її пасивів.

Література

1.Шелудько В.М. Фінансовий ринок . - К.: Знання, 2008

2.Боринець СЯ. Міжнародні фінанси . — К.: Знання-Прес, 2007.

3.Маслова С.О., Опалов О.А. Фінансовий ринок . — К.: Каравела, 2006.

4.Ходаківська В.П., Бєляєв В.В. Ринок фінансових послуг: теорія і практика . — К.: ЦУЛ, 2002.