Методические указания по курсовой работы для студентов заочной формы обучения

СОДЕРЖАНИЕ: Методические указания предназначены для студентов очной и заочной формы обучения. Содержат рекомендации по написанию курсовой работы по дисциплине «Финансовый менеджмент», список литературы, способствующей наилучшему усвоению данной дисциплиныФедеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

Санкт-Петербургский государственный университет

Аэрокосмического приборостроения

Финансовый менеджмент

Методические указания

по курсовой работы

для студентов

заочной формы обучения

специальности 080105 (060400) «Финансы и кредит»

080109 (060500) «Бухгалтерский учет, анализ и аудит»

Санкт-Петербург

2009

Составители: доктор экономических наук, профессор, заведующая кафедрой «Экономики и финансов» Власова В.М., кандидат экономических наук, доцент кафедры «Экономики и финансов» Иванова Н.А.

Рецензент: д.э.н., профессор, зав. каф. №84 «Экономической теории» ГУАП Ильинская Е.М.

д.т.н., профессор, зав. каф. №85 «Электронной коммерции и

маркетинга» ГУАП Ястребов А.П.

Методические указания предназначены для студентов очной и заочной формы обучения. Содержат рекомендации по написанию курсовой работы по дисциплине «Финансовый менеджмент», список литературы, способствующей наилучшему усвоению данной дисциплины.

Методические указания составлены на основе учебной программы по дисциплине «Финансовый менеджмент», соответствующей государственному образовательному стандарту.

Подготовлены кафедрой Экономики и финансов и рекомендованы к изданию редакционно - издательским советом Санкт-Петербургского государственного университета аэрокосмического приборостроения.

Содержание

ВВЕДЕНИЕ ..................................................................................................... 5

Задание 1. Оценка финансового состояния предприятия .............................. 6

Анализ ликвидности и платёжеспособности предприятия ............................ 6

Анализ финансовой устойчивости предприятия ......................................... 20

Анализ оборачиваемости .............................................................................. 30

Анализ рентабельности ................................................................................. 36

Задание 2. Анализ эффекта финансового рычага (эффекта финансового левериджа) ........................................................................................................................ 42

Задание 3. Анализ соотношения объёма продаж, себестоимости, прибыли и точки безубыточности и определение объёма продаж в целях получения запланированной предприятием суммы прибыли .................................................................. 50

Задание 4. Анализ влияния по факторам на изменение точки безубыточности 58

Задание 5. Обоснование управленческих решений на основе маржинального анализа........................................................................................................................ 67

Варианты курсовой работы 79

Список использованной литературы

Целью написания курсовой работы по дисциплине «Финансовый менеджмент» является определение студентами уровня и динамики финансового состояния предприятия (рассматриваются показатели ликвидности, платежеспособности, финансовой устойчивости), определение возможности предприятия привлекать с выгодой для себя кредиты на основе расчёта эффекта финансового рычага, определение различными методами точки безубыточности для предприятия с многономенклатурным производством, анализ факторов, оказывавших влияние на изменение точки безубыточности при многономенклатурном производстве, определение объёма продаж в целом по предприятию и по каждому виду выпускаемой и реализуемой им продукции при запланированной величине прибыли от продаж, а также обоснование управленческих решений на основе маржинального анализа

Курсовая работа должна включать:

- титульный лист (с указанием номера варианта);

- текст задания;

- исходные данные для написания курсовой работы;

- практические расчеты;

- выводы.

Номер варианта выбирается по номеру зачетной книжки.

Введение

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Обеспечение эффективного функционирования предприятий требует экономически грамотного управления их деятельностью, которая во многом определяется умением её анализировать.

Финансовый менеджмент представляет собой специфическую область управленческой деятельности, направленной на организацию денежных потоков предприятия, формирование, привлечение и использование капитала, получение денежных доходов и создание фондов необходимых для достижения стратегических и тактических целей развития предприятия.

Основной задачей финансового менеджмента является построение эффективной системы управления финансами предприятия, которая направлена на поиск оптимального сочетания стратегических и тактических целей и учитывает такие факторы, как форма собственности, организационно-правовой статус, отраслевые, технологические, демографические особенности, квалификацию персонала и размер предприятия.

Цель данной работы – теоретически и практически выполнить пять заданий из области управления финансами предприятия, выбора рациональной финансовой политики, оценки и прогнозирования уровня финансового состояния предприятия, финансовых результатов его деятельности.

Задание 1. Оценка показателей финансового состояния предприятия

Финансовое состояние предприятия выражается в соотношении структур его активов и пассивов, т. е. средств предприятия и их источников. Основные задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платёжеспособности предприятия.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платёжеспособностью и финансовой устойчивостью.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия следует знать такие понятия рыночной экономики, как деловая активность, ликвидность, платёжеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости, степень риска, эффект финансового рычага и другие, а также методику их анализа.

1.1 Анализ ликвидности и платёжеспособности предприятия

Способность предприятия платить по своим краткосрочным обязательствам принято называть ликвидностью (текущей платежеспособностью). Иначе говоря, предприятие считается ликвидным, когда оно в состоянии выполнить свои краткосрочные обязательства.

В финансовом анализе имеются две концепции ликвидности:

1. Под краткосрочной ликвидностью (до одного года) понимается способность предприятия оплатить свои краткосрочные обязательства. В этом случае ликвидность близка по своему содержанию платежеспособности, но при этом используются различные показатели.

2. Под ликвидностью понимается готовность и скорость, с которой текущие активы могут быть превращены в денежные средства. При этом подходе необходимо учитывать степень обесценивания активов, происходящую в результате их ускоренной реализации.

В зависимости от степени ликвидности, т. е. способности и скорости превращения в денежные средства, активы предприятия подразделяются на следующие группы:

- наиболее ликвидные активы (А1 ), представляющие собой суммы по всем статьям денежных средств и краткосрочные финансовые вложения (ценные бумаги). Наиболее ликвидные активы могут быть использованы для погашения текущих обязательств немедленно; (стр. 260 + стр. 250)

- быстрореализуемые активы (А2 ), представляющие собой краткосрочную дебиторскую задолженность и прочие активы. Для обращения этих активов в наличные денежные средства требуется определенное время. Ликвидность этих активов различна в зависимости от различных факторов (платежеспособность плательщиков, условия предоставления кредитов покупателям и др.); (стр. 240 + стр. 270)

- медленно реализуемые активы (A3 ) представляют собой запасы, долгосрочную дебиторскую задолженность, НДС по приобретенным ценностям. Запасы готовой продукции могут быть проданы только после того, как найден покупатель. Запасы до их продажи могут потребовать дополнительной обработки. Из суммы НДС желательно исключить суммы возмещения из прибыли предприятия. Расходы будущих периодов в данную группу не входят; (стр. 210 + стр. 230 + стр. 220)

- труднореализуемые активы (А4 ) представляют собой внеоборотные активы (1 раздел актива баланса). Они предназначены для использования в хозяйственной деятельности предприятия в течение продолжительного периода. Их обращение в денежные средства встречает серьезные трудности (стр. 190)

Первые три группы активов относятся к текущим активам, так как могут постоянно меняться в течение текущего хозяйственного периода. Они более ликвидны, чем активы, входящие в четвертую группу.

В целях анализа зависимости от возрастания сроков погашения обязательств, пассивы группируются во взаимосвязи с соответствующими группами актива следующим образом:

- наиболее срочные обязательства (П1 ) включают в себя кредиторскую задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, ссуды не погашенные в срок (по данным приложения к балансу по форме № 5); (стр. 620 + стр. 630 + стр. 660)

- краткосрочные пассивы (П2 ) представляют собой краткосрочные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев; (стр. 610)

- долгосрочные пассивы (ПЗ ) - это долгосрочные кредиты и прочие долгосрочные обязательства (IV раздел ПБ); (стр. 590)

- постоянные пассивы (П4 ) - в данную группу относятся собственные средства (III раздел пассива баланса) и статьи IV раздела, не вошедшие в предыдущие группы: доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей. (стр. 490 + стр. 640 + стр. 650)

Для того чтобы равенство между суммами активов и пассивов, сгруппированных по степени ликвидности и срокам погашения, сохранялось, сумму постоянных пассивов необходимо уменьшить на суммы расходов будущих периодов и убытков.

Сумма долгосрочных и краткосрочных обязательств предприятия представляет собой его внешние обязательства. Для определения степени ликвидности баланса сопоставляются части актива баланса, реализуемые к определенному сроку, с частями пассива, которые к этому сроку должны быть оплачены. Если при сопоставлении видно, что этих сумм достаточно для погашения обязательств, то в этой части баланс считается ликвидным, а предприятие платежеспособным и наоборот.

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

А1 П1 , А2 П2 , А3 П3 , А4 П4 .

Обязательным условием абсолютной ликвидности баланса является выполнение первых трёх неравенств. Четвёртое неравенство носит балансирующий характер. Его выполнение свидетельствует о наличии у предприятия собственных оборотных средств (капитал и резервы – внеоборотные активы.

Если соблюдаются эти неравенства, то можно сказать, что соблюдается минимальное условие финансовой устойчивости предприятия. При несовпадении хотя бы одного условия, баланс не является абсолютно ликвидным. Недостаток средств по одной группе может быть компенсирован излишком по другой группе, если она имеет более высокий уровень ликвидности.

Сравнение А1 с П1 и А2 с П2 позволяет установить текущую ликвидность предприятия, что свидетельствует о его платёжеспособности на ближайшее время. Сравнение А3 с П3 выражает перспективную ликвидность, что является базой для прогноза долгосрочной платёжеспособности.

В качестве меры ликвидности выступает рабочий капитал (или ЧОК - чистый оборотный капитал), который представляет собой превышение текущих активов над текущими обязательствами. Так как ликвидность имеет большое значение для контрагентов предприятия, в ходе анализа необходимо тщательно изучать состав текущих активов и текущих обязательств.

К текущим активам относятся:

· денежные средства; (стр. 260)

- краткосрочные финансовые вложения; (стр. 250)

- краткосрочная дебиторская задолженность за вычетом резервов по безнадежным долгам; (стр. 240)

- запасы за исключением запасов, превышающих текущие потребности, обоснованные нормативами (этот избыток не следует относить к текущим активам). Расходы будущих периодов в составе запасов считаются текущими активами не потому, что могут быть превращены в наличность, а потому, что представляют собой авансы за услуги, которые требуют текущих денежных расходов. (стр. 210)

К текущим пассивам (обязательствам) относятся:

- краткосрочные ссуды;

- кредиторская задолженность; (стр. 620)

- в некоторых случаях доля долгосрочной задолженности, подлежащая выплате в текущем периоде.

Рабочий капитал, или ЧОК (разность между текущими активами и текущими пассивами), является мерой ликвидности и финансовой устойчивости предприятия.

Для качественной оценки финансового положения предприятия кроме абсолютных показателей ликвидности баланса целесообразно определить ряд финансовых коэффициентов.

1. Наибольшее применение в качестве показателя ликвидности получил коэффициент текущей ликвидности (К тл ) , который определяется как отношение текущих активов к текущим пассивам:

![]() (1.1)

(1.1)

где Ктл – коэффициент текущей ликвидности;

ДС – денежные средства, руб.;

КФВ – краткосрочные финансовые вложения, руб.;

ДЗ – дебиторская задолженность, руб.;

З – запасы, руб.;

Кткр – краткосрочные кредиты, руб.;

Кр З – кредиторская задолженность, руб.

Коэффициент текущей ликвидности характеризует степень, в которой текущие активы перекрывают текущие обязательства, то есть размер гарантии, обеспечиваемой оборотными активами. Чем больше значение коэффициента, тем больше уверенность в оплате обязательств. Таким образом, коэффициент определяет границу безопасности для возможного снижения рыночной стоимости активов.

В экономической литературе нет единого подхода к установлению нормативного значения коэффициента текущей ликвидности. В большинстве литературных и даже официальных источников его рекомендуют принимать равным 2. Но существует мнение согласно которому предлагается исчислять данный коэффициент по следующей формуле:

![]() (1.2.)

(1.2.)

где Кнорм тл - нормативное значение коэффициента текущей ликвидности;

ПЗ – фактическое или нормативное значение величины производственных запасов, руб.;

КО – величина краткосрочных обязательств (V раздел пассива баланса), руб.

Данный способ расчета нормативного значения коэффициента текущей ликвидности базируется на следующих предпосылках. Величина производственных запасов должна покрываться собственными средствами, а дебиторская задолженность – краткосрочными обязательствами. Исходя из этого, отношение дебиторской задолженности к краткосрочным обязательствам принимается равным единице, а значение ПЗ / КО зависит от отраслевых особенностей и обоснованности нормативных значений. Поэтому нормативное значение коэффициента текущей ликвидности не может быть единым для всех предприятий, оно определяется отраслевыми особенностями и должно быть обосновано экономическим расчетом в каждом конкретном случае.

Кроме этого, коэффициент текущей ликвидности характеризует резерв ликвидных денежных средств, имеющийся у предприятия сверх текущих обязательств. Теоретически достаточным значение данного коэффициента признается равным 2.

2. Коэффициент общей ликвидности можно рассчитать, используя формулу:

![]() (1.3)

(1.3)

где ОА – оборотные активы, руб.;

КО – краткосрочные обязательства, руб.;

Д – расчеты по дивидендам, руб.;

ДБП – доходы будущих периодов, руб.;

Рез – резервы предстоящих расходов и платежей, руб.

3. Следующим показателем ликвидности является коэффициент срочной ликвидности или коэффициент покрытия (К сл ) . При его расчете используются наиболее ликвидные активы. При этом предполагается, что дебиторская задолженность имеет более высокую ликвидность, чем запасы и прочие активы. При расчете коэффициента срочной ликвидности с краткосрочной задолженностью сопоставляются денежные средства, краткосрочные финансовые вложения и дебиторская задолженность, то есть:

![]() (1.4)

(1.4)

Теоретически оправданным значение коэффициента считается равным 1 или 1 / 1. Значение данного коэффициента также имеет отраслевые особенности. Так, например, в торговом предприятии, использующем кредитные карточки, значение коэффициента будет ниже, так как дебиторская задолженность не высока, а наличные денежные средства быстро превращаются в запасы.

4. Наиболее мобильной частью оборотных средств являются денежные средства и краткосрочные финансовые вложения, поскольку они могут быть быстро превращены в наличные деньги. Оборотные средства в форме денег готовы к немедленному платежу. Для этих целей рассчитывается коэффициент абсолютной ликвидности (К ал ) , который показывает возможность немедленного или быстрого погашения обязательств перед кредиторами. Этот показатель вызывает наибольший интерес у поставщиков.

![]() (1.5)

(1.5)

Если краткосрочные финансовые вложения незначительны, то ими можно пренебречь, тогда формула примет вид:

![]() (1.6)

(1.6)

Коэффициент характеризует величину денежных средств, необходимых для уплаты текущих обязательств. Объем денежных средств является своего рода страховым запасом и предназначается для покрытия краткосрочной несбалансированности денежных потоков. Так как денежные средства не приносят дохода предприятию, то их размер должен поддерживаться на уровне безопасного минимума. Остатки денежных средств зависят от текущего уровня коммерческой активности, но предприятия могут использовать в своей деятельности заменители денег, такие, например, как открытые кредитные линии. Теоретически значение коэффициента признается достаточным в пределах от 0,2 до 0,25.

Коэффициент абсолютной ликвидности должен изучаться во взаимосвязи с показателем нормы денежных резервов (Ндр ), который определяется следующим отношением:

![]() (1.7)

(1.7)

Чем больше величина этого показателя, тем выше уровень ликвидности этой группы активов, т. е. существует минимальная опасность потери стоимости в случае ликвидации предприятия. Рассмотренные выше коэффициенты ликвидности позволяют оценить способность предприятия превратить активы в наличность без потерь для оплаты текущих обязательств. Сопоставление активов с обязательствами означает намерения кредиторов рассмотреть перспективу ликвидации предприятия для возмещения задолженности, а для инвесторов – намерения оценить степень риска вложения их капитала в данное предприятие.

5. Чистый оборотный капитал (ЧОК).

ЧОК = ТА – ТП, (1.8)

где ТА – текущие активы, руб.;

ТП – текущие пассивы, руб.

ТА = ДС + КФВ + ДЗкр + З (1.9)

ТП = Кт.кр + КрЗ (1.10)

Наряду с ликвидностью финансовое состояние предприятия характеризует его платежеспособность. Под платежеспособностью понимается способность предприятия своевременно погашать платежи по своим краткосрочным обязательствам при бесперебойном осуществлении производственной деятельности.

Анализ платежеспособности необходим:

для самого предприятия для оценки и прогнозирования финансовой деятельности;

для банков с целью удостоверения в кредитоспособности заемщика;

для партнеров в целях выяснения финансовых возможностей предприятия при предоставлении коммерческого кредита или отсрочки платежа.

В ходе анализа изучаются текущая и перспективная платежеспособность.

6. Определение текущей платежеспособности осуществляется по данным баланса. При этом сопоставляют сумму платежных средств и срочные обязательства. Превышение платежных средств над внешними обязательствами свидетельствует о платежеспособности предприятия. О неплатежеспособности предприятия косвенным образом могут свидетельствовать:

отсутствие денежных средств на счетах и в кассе;

наличие просроченной задолженности по кредитам и займам;

наличие задолженности финансовым органам;

нарушение сроков выплаты заработной платы и др. причины.

Для оценки уровня платежеспособности необходимо сумму платежных средств сравнить с краткосрочными обязательствами. К платежным средствам относятся:

денежные средства на банковских счетах и в кассе, руб.;

краткосрочные финансовые вложения, руб.;

дебиторская задолженность в той части, которая не вызывает сомнения в погашении (данные бухгалтерского баланса за вычетом суммы по данным бухгалтерского учета), руб.

К краткосрочным обязательствам относятся:

- краткосрочные кредиты и займы;

- кредиторская задолженность.

Нормативное значение коэффициента текущей платежеспособности равно 1. Коэффициент текущей платежеспособности рассчитывается по данным баланса предприятия. Внутри отчетного периода на предприятии составляется платежные календарь по данным об отгрузке и реализации продукции, выписок из банковских счетов, документов о расчетах по заработной плате, по выданным авансам, картотеки срочных платежей и т.д. В платежном календаре подсчитываются платежные средства и платежные обязательства.

7. Для оценки текущей платежеспособности используется также коэффициент текущей платежной готовности (К тпг ), который показывает возможность своевременного погашения кредиторской задолженности. При этом исходим из того, что кредиторскую задолженность в первую очередь должна покрыть дебиторская, а в недостающей части денежные средства на расчетном счете и в кассе предприятия. Коэффициент определяется как отношение суммы средств на расчетном счете к разнице между кредиторской и дебиторской задолженностью, т.е.:

![]() (1.11)

(1.11)

Если дебиторская задолженность выше кредиторской, то это означает, что предприятие не только может покрыть кредиторскую задолженность дебиторской, но и имеет свободные денежные средства.

8. Текущая платежеспособность – это более узкое понятие, которое не может быть распространено на перспективу, поэтому наряду с текущей платежеспособностью изучается и перспективная платежеспособность. Для ее характеристики используется коэффициент чистой выручки (К чв ), рассчитываемый по следующей формуле.

![]() (1.12)

(1.12)

где И – сумма амортизации имущества за анализируемый год, руб.;

ЧП – чистая прибыль, руб.;

ВН – выручка от продаж (по оплате) за вычетом косвенных налогов, руб.

Данный коэффициент характеризует долю свободных денежных средств в поступившей выручке. Эти свободные денежные средства предприятие может использовать для погашения внешних обязательств или инвестировать в основной капитал. Сумма амортизации и чистой прибыли называется чистой выручкой (чистым доходом).

По своему экономическому содержанию коэффициент чистой выручки близок такому показателю, как рентабельность реализованной продукции. Отличие его состоит в том, что при исчислении рентабельности продукции в числителе формулы используется прибыль или чистая прибыль. В то время как при исчислении коэффициента чистой выручки чистая прибыль суммируется с амортизацией. В этой связи можно сказать, что чем больше значение коэффициента чистой выручки, тем выше инвестиционная привлекательность предприятия.

9. Для оценки перспективной платежеспособности (более одного года) большое значение имеет способность предприятия зарабатывать, т.е. постоянно получать прибыль от своей деятельности в будущие периоды. Способность предприятия зарабатывать оценивается по следующему показателю - коэффициент достаточности денежных средств (К ддс );

Кддс определяется по следующей формуле:

![]() (1.13)

(1.13)

где Врп – выручка от реализации продукции, руб.;

КР – капитальные расходы, руб.;

ВД – выплаченные дивиденды, руб.;

ПОС – прирост оборотных средств, руб.;

С – себестоимость реализованной продукции, руб.;

И – сумма амортизации, руб.;

ЧП – чистая прибыль, руб.

Коэффициент достаточности денежных средств характеризует способность предприятия генерировать денежные средства от своей деятельности для покрытия капитальных расходов, прироста оборотных средств и выплаты дивидендов. При расчете коэффициента данные берутся за пять лет. Это необходимо для того, чтобы исключить влияние случайных факторов и влияние цикличности. Значение коэффициента ниже единицы свидетельствует о том, что предприятие не способно за счет результатов своей деятельности осуществлять выплату дивидендов и поддерживать данный уровень производства. Если значение коэффициента равно или больше единицы, то предприятие способно функционировать, не прибегая к внешнему финансированию.

Рассчитаем коэффициенты ликвидности и платежеспособности за 2008 год по данным бухгалтерского баланса и отчета о прибылях и убытках ООО «Вулкан»:

1. Коэффициент текущей ликвидности (К тл ) :

![]()

Ктл кон пер = 2,34

2. Коэффициент общей ликвидности :

![]()

Кол кон пер = 1,79

3. Коэффициент срочной ликвидности

![]()

Ксл кон пер = 2,32

4. Коэффициент абсолютной ликвидности (К ал )

![]()

Кал кон пер = 0,16

Норма денежных резервов:

![]()

Н др кон пер = 0,07

5. Чистый оборотный капитал (ЧОК).

ЧОК нач пер = ТА – ТП = (3931276 +13942743+195175424+453776) – 37287646 = 176215573 руб.

ЧОК кон пер = 87421090 руб.

6. Определим текущую платежеспособность.

- на начало периода:

платежные средства ООО «Вулкан» составляют:

3931276 +13942743+195175424 = 213049443 руб.,

краткосрочные обязательства – 37287646 руб.

- на конец периода:

платежные средства 2412448+8236898+140663242 = 151312588 руб.;

краткосрочные обязательства – 65348712 руб.

7. Коэффициент текущей платежной готовности (Ктпг ) по существующим данным определить невозможно, т.к. не определено какую сумму в составе денежных средств составляют средства на расчетном счете.

8. Коэффициент чистой выручки (Кчв ), коэффициент достаточности денежных средств (Кддс ) определить также невозможно по данным ООО «вулкан», так как нет данных об капитальных расходов, выплаченных дивидендах, начисленной амортизации.

Вывод. В целом на предприятии ситуация, сложившаяся на начало периода, очень благоприятна с точки зрения оценки ликвидности, т. к. полученные значения коэффициента текущей ликвидности намного превышает нормативное значение коэффициента. Но наблюдается тенденция к снижению рассчитанного коэффициента. Это означает, что способность предприятия оплачивать свои долги снижается. Изменение коэффициента произошло за счет уменьшения денежных средств (с 3931276 руб. до 2412448 руб.), дебиторской задолженности (с 19517542 руб. до 140663242 руб.), краткосрочных финансовых вложений (с 13942743 руб. до 8236898 руб.). Величина запасов возросла незначительно. Поэтому ее рост не смог оказать должного влияния на изменение коэффициента текущей ликвидности. Если проанализировать коэффициент абсолютной, срочной, общей ликвидности, то можем наблюдать также уменьшение числовых значений этих коэффициентов в конце периода по сравнению с началом периода. В целом по предприятию все значения коэффициентов ликвидности выше нормативных, но существует тенденция к снижению коэффициентов к концу отчетного периода и их значения приближаются к нормативным. Такие же выводы можно сделать и по поводу платежеспособности. ООО «Вулкан» платежеспособно на начало и на конец периода, так как платежные средства превышают краткосрочные обязательства, но намечается тенденция к снижению вышеназванного показателя к концу года.

1.2 Анализ финансовой устойчивости.

Анализ финансовой устойчивости является одной из важнейших составляющих анализа инвестиционной привлекательности предприятия. Финансовая устойчивость характеризуется финансовой независимостью предприятия, его способностью умело маневрировать собственным капиталом, финансовой обеспеченностью бесперебойности хозяйственной деятельности Оценка финансовой устойчивости позволяет инвесторам, заимодавцам и партнерам по бизнесу определить финансовые возможности предприятия на перспективу.

На финансовую устойчивость предприятия оказывают влияние различные факторы: положение предприятия на товарном рынке; производство и выпуск рентабельной продукции, пользующейся спросом у покупателей; потенциал предприятия в деловом сотрудничестве; степень зависимости предприятия от внешних кредиторов и инвесторов; наличие неплатежеспособных дебиторов; эффективность проводимых предприятием хозяйственных и финансовых операций.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, умелого маневрирования свободными денежными средствами предприятия. Отсюда финансовая устойчивость выступает результатом процесса всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Осуществление процесса производства, его расширение, удовлетворение социальных и других нужд осуществляется за счет собственных средств, а при их недостатке - за счет заемных источников. Посредством соотношения этих источников раскрывается существо финансовой устойчивости предприятия. Обеспеченность предприятия источниками формирования средств является основным критерием оценки финансовой устойчивости. В связи с этим все показатели, характеризующие финансовую устойчивость можно объединить в три группы:

- показатели, характеризующие соотношение собственных и заемных средств (структуру капитала) и на этой основе позволяющие оценить вклад как собственного, так и заемного капитала в общий финансовый результат, а также возможность предприятия рассчитаться с кредиторами за счет собственного капитала;

- показатели, характеризующие состояние оборотных средств;

- показатели покрытия средств.

Рассмотрим показатели, характеризующие соотношение собственных и заемных средств

1 Коэффициент концентрации собственного капитала Он характеризует степень финансовой независимости или автономии от внешнего капитала (К фн ). Наряду с этим, он характеризует долю владельцев предприятия в общей сумме средств, вложенных в предприятие (соотношение собственного капитала и валюты баланса). Чем выше значение коэффициента, тем более предприятие финансово устойчиво, стабильно и независимо от внешних источников.

![]() (1.14)

(1.14)

где СК – собственный капитал, который соответствует III разделу пассива баланса, называемому «Капитал и резервы», руб.;

Б – валюта баланса, руб.

Стала общепризнанной точка зрения на то, что предприятие считается финансово независимым, если значение этого коэффициента превышает 0,5. Это не совсем обосновано по следующим причинам.

Во-первых, в составе собственного капитала значительный удельный вес занимает добавочный капитал, который образовывался на протяжении ряда лет, исходя из данных переоценки объектов основных средств и капитальных вложений. Однако если в момент переоценки величина добавочного капитала соответствовала приросту реальной стоимости основных средств в связи с инфляцией, то со временем фактическая стоимость значительно «оторвалась» от этой величины в связи с моральным и физическим старением основных фондов. Поэтому при расчете коэффициента финансовой независимости значение добавочного капитала должно быть уточнено.

Во-вторых, сумма кредиторской задолженности, отраженная в балансе, не во всех случаях совпадает с реальной задолженностью предприятия перед кредиторами. Она должна быть скорректирована в зависимости от условий, предусмотренных в договорах, например, на сумму пени, штрафов в связи с несвоевременностью расчетов, а также на коэффициент инфляции. И только после этих корректировок мы сможем дать реальную оценку финансовой независимости предприятия.

В-третьих, в соответствии с требованиями Гражданского кодекса РФ и закона об акционерных обществах акционерные общества должны ежегодно по данным годовой бухгалтерской отчетности рассчитывать показатель величины чистых активов, который является разностью между величиной активов (за вычетом НДС и доходов будущих периодов) и величиной краткосрочных обязательств. Чистые активы более достоверно отражают реальную стоимость собственного капитала предприятия. Если уставный капитал общества становится меньше, чем стоимость чистых активов, акционерное общество обязано уменьшить его на эту величину. Отсюда более правильно, на наш взгляд, в знаменателе формулы для расчета коэффициента финансовой независимости использовать показатель чистых активов.

2 Коэффициент финансовой зависимости (Кфз ). Данный показатель является обратным показателю концентрации собственного капитала и определяется как отношение суммы источников средств (валюты баланса) к величине собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия.

![]() (1.15)

(1.15)

3 Коэффициент заемного капитала (Кзк ). Определяется как отношение заемного капитала к валюте баланса. По значению данного показателя можно судить о том, какую долю заемные средства составляют в общей сумме источников средств предприятия.

![]() (1.16)

(1.16)

где ЗК – заемный капитал, руб.

4 Коэффициент маневренности собственного капитала (К м ).

Определяется как отношение чистого оборотного капитала (наличие источников собственных оборотных средств) к общей сумме собственного капитала. По значению данного показателя можно судить о том, какая часть собственного капитала используется для вложения в оборотные средства, а какая часть капитализирована, т.е. во внеоборотные активы за вычетом доли, приходящейся на долгосрочные обязательства.

![]() (1.17)

(1.17)

где ЧОК – чистый оборотный капитал, руб.

Значение этого показателя зависит от отраслевой принадлежности предприятия.

5. Коэффициент структуры долгосрочных вложений (Ксдв ).

Определяется отношением суммы долгосрочных заемных средств к общей сумме внеоборотных активов. Данный показатель характеризует, какая часть внеоборотных активов профинансирована за счет долгосрочных заемных средств.

![]() (1.18)

(1.18)

где ДКЗ – долгосрочные кредиты и займы, руб.;

ВОА – внеоборотные активы, руб.

6. Коэффициент структуры заемного капитала (Ксзк ).

Представляет собой отношение долгосрочных пассивов к общей сумме заемных средств.

![]() (1.19)

(1.19)

где ДО – долгосрочные обязательства, руб.;

КО – краткосрочные обязательства, руб.

7. Коэффициент соотношения заемного и собственного капитала

(Кфр ) или коэффициент финансового риска, называемый иначе плечо финансового рычага.

![]() (1.20)

(1.20)

Далее рассмотрим показатели, характеризующие обеспеченность предприятия собственными оборотными средствами .

Одним из обобщающих показателей финансовой устойчивости, входящих во вторую группу, является излишек или недостаток источников средств для формирования собственных оборотных средств (СОС ). Для его определения рассчитываются такие показатели, как наличие собственных оборотных средств, наличие собственных и долгосрочных заемных источников формирования запасов и затрат и общая величина основных источников формирования запасов и затрат.

1 Наличие собственных оборотных средств (СОС ). Данный показатель рассчитывается как разница между суммой источников собственных средств и суммой основных средств и вложений (по балансу как разница III раздела пассива баланса и I раздела актива баланса).

СОС = III П - I А (1.21)

2 Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СДЗИ ). Предполагается, что долгосрочные заемные средства направляются преимущественно на финансирование вложений и приобретений основных фондов, а за счет остаточной их части финансируются оборотные фонды. Поэтому при расчете данного показателя на сумму долгосрочных кредитов и займов увеличивается размер собственных средств.

СДЗИ = III П + IV П- I А (1.22)

3 Общая величина основных источников формирования запасов и затрат (ИФЗЗ ). На практике временная потребность в запасах и затратах может быть покрыта предприятием не только за счет собственных средств, но также за счет краткосрочных кредитов и займов. При этом в расчет не берется задолженность по ссудам, не погашенная в срок. Этот показатель является приближенным, так как часть краткосрочных кредитов выдается под товары отгруженные, а для покрытия запасов и затрат привлекается часть кредиторской задолженности.

Данный показатель рассчитывается как алгебраическая сумма трех составляющих: собственного капитала и резервов (III П), внеоборотных активов (I А) и заемных краткосрочных средств (ЗКС)

ИФЗЗ = III П - I А + ЗКС (1.23)

В зависимости от степени обеспеченности запасов и затрат источниками финансирования различают следующие виды финансовой устойчивости:

- Абсолютная устойчивость финансового состояния характеризуется излишком источников формирования СОС над фактической величиной запасов и затрат. Встречается редко и представляет собой крайний тип финансовой устойчивости.

- Нормальная устойчивость финансового состояния, при которой запасы и затраты обеспечиваются суммой собственных оборотных средств. Такой тип финансовой устойчивости гарантирует платежеспособность предприятия.

- Неустойчивое финансовое состояние (финансовая неустойчивость) связано с нарушением платежеспособности предприятия, но оно может быть восстановлено при увеличении размера собственных оборотных средств за счет пополнения собственных источников средств. При таком типе финансовой ситуации запасы и затраты формируются за счет собственных оборотных средств, краткосрочных кредитов и займов, а также источников, ослабляющих финансовую напряженность. К источникам, ослабляющим финансовое напряжение, можно отнести временно свободные источники средств (резервный фонд, фонды накопления и потребления), временные кредиты на пополнение оборотных средств, превышение кредиторской задолженности (если в ее составе нет просроченной задолженности) над дебиторской.

Финансовая неустойчивость считается допустимой, если:

1. Стоимость производственных запасов и готовой продукции больше, чем размер краткосрочных кредитов и займов, привлекаемых для формирования запасов и затрат;

2. Стоимость незавершенного производства и расходов будущих периодов меньше, чем наличие собственных и долгосрочных заемных источников формирования запасов и затрат.

В противном случае финансовая неустойчивость считается не нормальной и отражает тенденцию к существенному ухудшению финансового состояния

- Кризисное состояние финансовой устойчивости характеризуется тем, что запасы и затраты не обеспечиваются источниками формирования. Данная ситуация свидетельствует еще и о том, что денежные средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности, т.е. предприятие находится на грани банкротства.

При определении типа финансовой ситуации и финансовой устойчивости по показателям 1-3 обеспеченности запасов и затрат источниками их формирования используются следующие неравенства:

если 1 0; 2 0; 3 0 - абсолютная устойчивость

если 1 0; 2 0; 3 0 - нормальная устойчивость

если 1 0; 2 0; 3 0 - неустойчивое состояние

если 1 0; 2 0; 3 0 - кризисное состояние

И, наконец, рассмотрим показатели, характеризующие покрытие.

Применение данных показателей в финансовом анализе позволяет оценить, в состоянии ли предприятие поддерживать сложившуюся структуру источников средств. Любой источник средств имеет свою цену. Именно в цене состоит различие между собственным и заемным капиталом. Выплата дивидендов, как цены за пользование собственным капиталом, обязательна, если по итогам хозяйственной деятельности за год получена прибыль, и имеется решение годового собрания собственников о начислении дивидендов. Выплата же процентов, как цены за пользование заемными средствами, обязательна независимо от результата деятельности предприятия. Невыплата дивидендов в конечном счете может привести к потере части собственников, к ухудшению деловой репутации предприятия, снижению котировки его акций на бирже, однако все эти процессы занимают достаточно длительное время. Невыплата процентов может в короткий срок привести к финансовому кризису предприятия. Таким образом, обязательные финансовые расходы, вызванные использованием в обороте заемных средств, должны покрываться текущими доходами, а в идеальном случае приносить прибыль. В связи с этим в ходе проведения финансового анализа необходимо рассчитывать показатели, характеризующие, в какой степени постоянные финансовые расходы покрываются прибылью. К таким показателям относится коэффициент обеспеченности процентов к уплате (К оп ), который определяется по формуле:

, (1.24)

, (1.24)

где Пдвнп – прибыль до выплаты налогов и процентов, руб.,

Пку – проценты к уплате, руб.

Прибыль до уплаты налогов и процентов можно определить как сумму чистой прибыли, уплаченных налогов из прибыли и процентов по кредитам к уплате (или как сумму прибыли до налогообложения и процентов по кредитам к уплате). Используя этот показатель, можно установить предел, ниже которого значение прибыли до вычета процентов и налогов не должно опускаться. Несостоятельность в выплате процентов может вызвать финансовые затруднения, а в худшем случае привести к банкротству предприятия. Коэффициент должен быть больше единицы, так как в противном случае предприятие не сможет в полном объеме рассчитаться с кредиторами по текущим обязательствам.

Рассчитаем вышеперечисленные показатели.

1. Коэффициент концентрации собственного капитала (финансовой независимости) (Кфн )

![]() – на начало текущего периода

– на начало текущего периода

Кфн = 0,64 – на конец текущего периода

2. Коэффициент финансовой зависимости (Кфз )

![]() – на начало текущего периода

– на начало текущего периода

Кфз = 1,56 – на конец текущего периода

3. Коэффициент заемного капитала (Кзк )

![]() – на начало текущего периода

– на начало текущего периода

Кзк = 0,36 – на конец текущего периода

4. Коэффициент маневренности собственного капитала (Км ).

![]() – на начало текущего периода

– на начало текущего периода

Км = 0,48 – на конец текущего периода

5. Коэффициент структуры долгосрочных вложений (Ксдв ).

![]() – на начало текущего периода Ксдв

= 0,55 - на конец текущего периода

– на начало текущего периода Ксдв

= 0,55 - на конец текущего периода

6. Коэффициент структуры заемного капитала (Ксзк ).

![]() – на начало текущего периода

– на начало текущего периода

Ксзк = 0,35 – на конец текущего периода

7. Коэффициент соотношения заемного и собственного капитала (Кфр ) или коэффициент финансового риска

![]() = 0,38 – на начало текущего периода

= 0,38 – на начало текущего периода

Кфр

= 0,56 – на конец текущего периода

8.Наличие собственных оборотных средств (СОС).

СОС = 178294567 – 31004979 = 147289588 руб. – на начало текущего периода

СОС = 116517388 руб. – на конец отчетного периода

9. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СДЗИ ).

СДЗИ = 178294567 + 30254818 – 31004979 = 177544406 руб.

СДЗС = 151719617 руб.

Вывод. Анализируя финансовую независимость следует сказать, что коэффициент финансовой независимости на конец отчетного периода снизился по сравнению с началом периода с 0,72 до 0,64. Следовательно, на начало периода предприятие было более финансово автономно.

Если сравнивать коэффициент маневренности собственного капитала на начало и конец отчетного периода, то видно, что на конец он выше и составляет 0,48. Это означает, что 48% направлялись на формирование оборотных средств, а 52% - во внеоборотные активы. На начало периода эти данные составляют соответственно 99% и 1%.

Сравнивая наличие собственных оборотных средств, то видим, что их величина сокращается на конец отчетного периода почти на 21%. Это является негативной стороной деятельности предприятия. Тоже самое происходит с наличием собственных и долгосрочных заемных источников формирования запасов и затрат. Только в этом случае происходит сокращение на 15%.

1.3 Анализ оборачиваемости активов предприятия.

Финансовое положение предприятия, его ликвидность и платежеспособность во многом зависят от скорости оборачиваемости средств, вложенных в активы предприятия и от рентабельности его деятельности.

Текущее расходование средств и их поступление не совпадают во времени, что приводит к возникновению у предприятия потребности в увеличении или сокращении финансирования для поддержания платежеспособности. Потребность в дополнительном финансировании возникает при низкой оборачиваемости средств или при ее замедлении.

Рациональное управление текущими активами дает возможность предприятию повышать уровень ликвидности. Пополнение потребности в дополнительном оборотном капитале за счет заемных источников финансирования имеет ограничения (предприятие не всегда может получить кредит, или ставка процента делает получение кредита невыгодным). Пополнять дополнительную потребность в оборотном капитале за счет собственных источников предприятие может только в пределах заработанной прибыли. Таким образом, удовлетворять дополнительную потребность в оборотном капитале предприятие может, только эффективно управляя текущими активами.

Различным видам оборотных средств присущи различные скорости оборотов. На длительность оборота активов оказывают влияние многие факторы: вид деятельности предприятия (промышленность, снабжение, посредническая деятельность, сельское хозяйство); отраслевая принадлежность (тяжелая или легкая промышленность); масштабы производства (как правило, оборачиваемость выше на мелких предприятиях, чем на более крупных); экономическая ситуация в стране (система расчетов, вынуждающая предприятия отвлекать средства для предоплаты, инфляция, вынуждающая создавать большие запасы ТМЦ); эффективность управления активами (структура активов, ценовая политика предприятия, методика оценки ТМЦ).

Для характеристики эффективности использования оборотных средств используют следующие показатели:

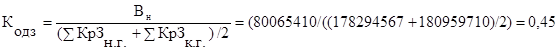

1.Коэффициент оборачиваемости дебиторской задолженности (Кодз ) рассчитывается в долях единицы и представляет собой отношение полученной за анализируемый период выручки от продаж за вычетом косвенных налогов к среднегодовой сумме дебиторской задолженности. С помощью данного коэффициента можно рассчитать во сколько раз объем реализованной продукции превышает дебиторскую задолженность, а также сколько рублей выручки приходится на 1 рубль дебиторской задолженности.. Если в составе дебиторской задолженности имеются краткосрочная и долгосрочная задолженности, то в расчет принимаются полная сумма краткосрочной задолженности и та часть долгосрочной, погашение которой, как следует из договорных отношений предприятия, приходится на текущий год. Обратная данному коэффициенту величина, умноженная на количество календарных дней анализируемого периода (365, 270, 180, 90 дней) представляет собой продолжительность оборота дебиторской задолженности в календарных днях (Одз ).

![]() (1.25)

(1.25)

![]()

(1.26)

где Вн – выручка от продаж за вычетом косвенных налогов, руб.,

(ДЗн.г. + ДЗк.г ) / 2 – среднегодовая дебиторская задолженность, руб.

2.Коэффициент оборачиваемости кредиторской задолженности (Кокз ) - это отношение себестоимости реализованной продукции к среднегодовой сумме кредиторской задолженности, включая в полном размере краткосрочную кредиторскую задолженность и часть долгосрочной задолженности, приходящуюся к оплате в текущем году. Указанный коэффициент отражает возможности предприятия по погашению кредиторской задолженности, а также показывает себестоимость реализованной продукции, приходящуюся на 1 рубль кредиторской задолженности. Величина, обратная значению данного коэффициента, умноженная на количество календарных дней анализируемого периода, отражает оборачиваемость кредиторской задолженности в календарных днях (Окз ) (месяцах, годах).

![]() (1.27)

(1.27)

![]() (1.28)

(1.28)

где Себ. – себестоимость реализованной продукции за анализируемый период, включая коммерческие и управленческие расходы, руб.,

(КрЗн.г . + КрЗк.г .) / 2 – среднегодовая кредиторская задолженность за анализируемый период, руб.

3.Коэффициент оборачиваемости производственных запасов (Копз ) равен отношению себестоимости реализованной продукции к среднегодовой стоимости производственных запасов за анализируемый период (ПЗ). Данный коэффициент показывает величину себестоимости реализованной продукции в расчете на 1 рубль производственных запасов и период отвлечения (замораживания) средств предприятия в форме запасов (материалов, незавершенного производства, готовой продукции, расходов будущих периодов). Величина, обратная этому коэффициенту, умноженная на количество календарных дней анализируемого периода, отражает число дней отвлечения средств (Опз ).

![]() (1.29)

(1.29)

![]() (1.30)

(1.30)

где ПЗ – среднегодовая сумма производственных запасов за анализируемый период, руб.

4.Коэффициент закрепления оборотных активов (Кзоа ) рассчитывается как отношение среднегодовой стоимости оборотных активов к выручке-нетто (Вн ). Экономическое содержание данного коэффициента состоит в том, что определяется величина оборотных средств, необходимых для получения 1 рубля выручки-нетто (закрепленных). Оборотные активы для расчета принимаются в среднегодовом исчислении.

![]() (1.31)

(1.31)

5.Коэффициент оборачиваемости собственного капитала (Коск ).

Данный коэффициент рассчитывается как отношение выручки-нетто за анализируемый период к среднегодовой стоимости собственного капитала и показывает, сколько выручки-нетто содержится в каждом рублей собственного капитала, и каков период его обращения. Величина, обратная значению данного коэффициента и умноженная на 365, отражает продолжительность одного оборота собственного капитала в календарных днях (Оск ).

![]() (1.32)

(1.32)

![]() (1.33)

(1.33)

Рассчитаем показатели оборачиваемости на основе данных бухгалтерского баланса и отчета о прибылях и убытках ООО «Вулкан».

1. Коэффициент оборачиваемости дебиторской задолженности

![]()

- текущий период

![]() - текущий период

- текущий период

![]() - предыдущий период

- предыдущий период

Одз = 716 дней – предыдущий период

2. Коэффициент оборачиваемости кредиторской задолженности

![]()

– текущий период

Окз = 151 день – текущий период

Кокз = 2,13 – предыдущий период

Окз

= 171 день – предыдущий период

3.Коэффициент оборачиваемости производственных запасов :

![]()

- текущий период

Опз = 5 дней - текущий период

Копз = 13,27 – предыдущий период

Опз = 28 дней – предыдущий период

3. Коэффициент закрепления оборотных активов (К зоа )

![]() – текущий период

– текущий период

Кзоа = 4,73 – предыдущий период

4. Коэффициент оборачиваемости собственного капитала (К оск ).

– текущий период

Оск = 365 / 0,45 = 811 дней – текущий период

Коск = 0,31 – предыдущий период

Оск = 1177 дней – предыдущий период

Вывод: анализируя оборачиваемость дебиторской задолженности следует заметить, что выручка-нетто в текущем году возросла по сравнению предыдущим годом с 54081741 руб. до 80065410 руб., также как возросла и среднегодовая дебиторская задолженность. А оборачиваемость дебиторской задолженности снизилась с 0,51 до 0,48. В предыдущем году в среднем оборачиваемость погашение дебиторской задолженности происходит за 716 дней, а в текущем году примерно за 760 дней.

Оборотный период расчетов предприятия по кредиторской задолженности снижается с 171 дней до 151 дня, так как коэффициент оборачиваемости возрастает с 2,13 до 2,42. Это является положительным моментом для деятельности, так как ООО «Вулкан» сможет быстрее расплатиться по своим обязательствам.

Если сравнить оборачиваемость производственных запасов, то видно, что операционный цикл предыдущего года выше, чем текущего года. В предыдущем периоде он составил 28 дней, а в текущем году – 5 дней.

Анализируя коэффициент закрепления оборотных активов видно, в предыдущем году он составлял 4,73, в текущем – 2,07. Это означает, что в одном рубле выручки-нетто закреплено примерно 2 руб. оборотных активов (текущий период) и почти 5 руб. оборотных активов (предыдущий год).

Если говорить об эффективности использования собственного капитала можно сказать, что в текущем году он используется эффективнее. Оборачиваемость в текущем году составляет 811 дней (коэффициент оборачиваемости – 0,45), а в предыдущем – 1177 дней (0,31).

1.4 Анализ рентабельности

Важную роль в оценке инвестиционной привлекательности, а также в определении влияния реализованных инвестиционных проектов на изменение инвестиционной привлекательности предприятия играют показатели рентабельности. Среди них:

-рентабельность хозяйственной деятельности (рентабельность имущества или активов);

-рентабельность продукции;

-финансовая рентабельность;

-рентабельность оборотных активов;

-рентабельность производства;

-рентабельность собственного капитала;

-рентабельность продаж.

. Рентабельность активов является показателем, комплексно характеризующим эффективность деятельности предприятия. При его помощи можно оценить эффективность управления, поскольку получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности выбора и рациональности принимаемых управленческих решений, основанных на анализе показателей инвестиционной привлекательности предприятия и его финансовой устойчивости.

По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, то есть способность предприятия получать ожидаемую норму прибыли на инвестиции в достаточно длительной перспективе. Для кредиторов и инвесторов, вкладывающих деньги в предприятие, данный показатель является надежным индикатором, гарантирующим получение требуемой нормы прибыли, который базируется на финансовой устойчивости предприятия и ликвидности отдельных статей баланса.

При определении рентабельности активов следует исходить из того факта, что численное значение стоимости имущества не остается неизменным за срок ввода в эксплуатацию новых основных фондов или выбытия имущества. Поэтому при исчислении рентабельности активов следует определять их среднее значение.

Все показатели рентабельности, рассчитываемые в курсовой работе, можно подразделить на следующие:

- 1.Показатели рентабельности хозяйственной деятельности (рентабельности активов или имущества).

- 2.Показатели финансовой рентабельности.

- 3.Показатели рентабельности продукции.

1.Расчет показателей рентабельности хозяйственной деятельности.

При расчетах коэффициентов рентабельности активов могут использоваться различные показатели дохода предприятия: общая масса прибыли, сумма прибыли и амортизации, чистая прибыль, прибыль от реализации, сумма чистой прибыли и амортизации. В нашем случае для оценки инвестиционной привлекательности предприятия, расчета рентабельности активов в качестве показателя дохода эффективности хозяйственной деятельности используется сумма чистой прибыли и процентов, уплаченных за пользование кредитом. С учетом этого показатель рентабельности хозяйственной деятельности – коэффициент рентабельности активов (Кра ) - может быть определен следующим образом:

![]() (1.34)

(1.34)

где ЧП – чистая прибыль, руб.;

Пр – проценты, уплаченные за пользование кредитами, руб.;

Ан.г ., Ак.г . – стоимость активов на начало и конец года, руб.

В условиях отсутствия дополнительной информации внешние субъекты анализа могут использовать только показатель чистой прибыли. Соответственно, расчетная формула примет вид:

![]() (1.35)

(1.35)

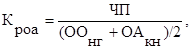

Наряду с указанным показателем, рассчитываются коэффициент рентабельности оборотных активов (К роа ) и коэффициент рентабельности производства (К рп ) по следующим формулам:

(1.36)

(1.36)

![]() (1.37)

(1.37)

где ОАн.г ., ОАк.г. – стоимость оборотных активов на начало и конец года, руб.;

ПФн.г ., ПФк.г. – стоимость производственных фондов на начало и конец года, руб.;

2. Показатели финансовой рентабельности.

Финансовая рентабельность характеризует эффективность инвестиций собственников предприятия, которые представляют предприятию ресурсы или оставляют в его распоряжении всю или часть принадлежащей им прибыли. В самом общем виде финансовая рентабельность определяется с помощью коэффициента рентабельности собственного капитала (К рск ) как отношение суммы чистой прибыли (ЧП) к среднегодовой величине собственного капитала фирмы по следующей формуле:

![]() (1.38)

(1.38)

где СКн.г ., СКк.г . – собственный капитал предприятия на начало и конец анализируемого года, тыс.руб.

При расчетах рентабельности стоимость собственного капитала должна рассчитываться, как средняя величина за период, так как в течение года собственный капитал может быть увеличен за счет дополнительных денежных вкладов или за счет использования образующейся в отчетном году прибыли или уменьшен при наличии убытков или сокращении величины уставного капитала предприятия.

3.Расчет показателей рентабельности продукции.

Эффективность основной деятельности предприятия по производству и реализации товаров, работ и услуг характеризуется коэффициентом рентабельности продукции (К рпр ). Он определяется отношением потенциальной прибыли (Пп ) к полной себестоимости продукции (Сп ). Этот показатель может быть широко использован в аналитических целях, так как позволяет производить расчеты, соотнося различные показатели прибыли с различными показателями затрат на продукцию.

Рентабельность реализованной продукции определяется отношением прибыли от продаж (Ппр ) к полной себестоимости реализованной продукции, включая коммерческие и управленческие расходы (Себ.полн):

![]() (1.39)

(1.39)

Полную себестоимость реализованной продукции определяют суммированием строк 020, 030, 040 отчета о прибылях и убытках. Данный показатель характеризует реальный размер прибыли, которую приносит предприятию каждый рубль произведенных затрат по ее выпуску и реализации. При расчетах рентабельности реализованной продукции иногда в числителе используют чистую прибыль предприятия. Но на показатель рентабельности продукции, рассчитанный на основе чистой прибыли оказывают влияние факторы, связанные со снабженческо-сбытовой и другими видами деятельности предприятия. Кроме этого, на показатель чистой прибыли оказывает влияние налогообложение, поэтому целесообразно применение для расчета показателей: прибыль от продаж, прибыль до налогообложения.

Показатель рентабельности реализованной продукции используется как для осуществления контроля не только за себестоимостью реализованной продукции, так и для контроля за изменениями в политике ценообразования.

4. Коэффициент рентабельности продаж (К рпод ) определяется отношением чистой прибыли (ЧП) к сумме выручки от реализации без косвенных налогов (Вн ):

![]() (1.40)

(1.40)

По динамике данного показателя предприятие может принимать решения по изменению ценовой политики или усилению контроля за себестоимостью продукции. Показатель можно определять в целом по продукции или по отдельным ее видам.

Определим вышеперечисленные показатели рентабельности.

1. Коэффициент рентабельности активов :

![]() - текущий период

- текущий период

Кра = 0,03 - предыдущий период

2. Коэффициент рентабельности оборотных активов:

![]() - текущий период

- текущий период

Кроа = 0,06 - предыдущий период

3. Коэффициент рентабельности собственного капитала

![]() - текущий период

- текущий период

Крск = 0,04 – предыдущий период

4.Коэффициент рентабельности продукции

![]() – текущий период

– текущий период

Крпр = 0,37 – предыдущий период

5. Коэффициент рентабельности продаж

![]() – текущий период

– текущий период

Крпрод = 0,14 – предыдущий период

Вывод: значения коэффициентов рентабельности активов и рентабельности оборотных активов снизился в текущем году по сравнению с предыдущим за счет снижения чистой прибыли почти в 3 раза. Рентабельность собственного капитала также снизилась, но всего на 0,01. Это произошло за счет снижения и среднегодовой стоимости собственного капитала, и чистой прибыли. Коэффициент рентабельности продукции практически не изменился, а коэффициент рентабельности продаж снизился практически в 5 раз за счет небольшого увеличения выручки – нетто и значительного уменьшения чистой прибыли.

Задание 2. Анализ эффекта финансового рычага (эффекта финансового левериджа)

Собственники предприятия для увеличения ставки доходности собственного капитала иногда заинтересованы в привлечении в оборот кредитных источников, а потенциальных кредиторов интересует, сколько уже получено кредитов предприятием и как погашались суммы основного долга и проценты по ним. Предприятие же за счет кредитных ресурсов может быстро получить необходимые денежные средства, правда, на условиях платности и возвратности в оговоренные кредитным договором сроки. Использование заемных средств позволяет повысить эффективность использования собственного капитала предприятия. Такой механизм увеличения ставки доходности получил в экономической науке название эффекта финансового рычага (ЭФР), или эффекта финансового левериджа.

Эффект финансового рычага – приращение рентабельности собственных средств благодаря использованию кредитных ресурсов, несмотря на платность последних.

Для использования механизма финансового рычага необходимо соблюдение следующих условий:

· уровень процентной ставки по кредитам должен быть ниже рентабельности производства, исчисленной по прибыли после уплаты налога;

- относительно высокая степень стабильности экономической деятельности;

· наличие возможностей для собственников размещать свои сэкономленные капиталы на условиях, повышающих уровень рентабельности.

Низкая стоимость денег побуждает использование в обороте предприятия заемных источников для получения разницы между заемным и размещенным капиталом и увеличения тем самым ставки доходности собственного капитала. Использование в обороте заемных средств, процентная ставка по которым ниже рентабельности собственного капитала, позволяет уменьшить финансовые расходы и использовать налоговую экономию. Влияние долговых обязательств на ставку доходности будет тем больше, чем выше задолженность.

Эффект финансового рычага проявляется положительно только тогда, когда разница между рентабельностью производства после уплаты налога и ставкой процента является положительной. Если конъюнктура рынка является стабильной и позволяет производить точные расчеты будущих доходов, то наличие значительной задолженности по кредитам не вызывает опасений. А при значительной разнице между рентабельностью и процентной ставкой величину задолженности можно увеличить. При экономической нестабильности большая задолженность или ее рост увеличивают риск, связанный со снижением деловой активности предприятия.

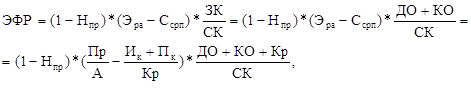

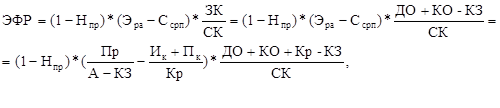

Эффект финансового рычага, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств рассчитывается по следующей формуле:

![]() (2.1)

(2.1)

где ЭФР – эффект финансового рычага, состоящий в приросте коэффициента рентабельности собственного капитала (или сила воздействия финансового рычага), %;

Нпр – ставка налога на прибыль, в долях единицы;

ЭРа – экономическая рентабельности активов, %;

Ссрп – ставка средняя расчётная процентная, %

ДО – долгосрочные обязательства, руб.;

КО – краткосрочные обязательства, руб. ![]()

ЗК – заемный капитал, руб.;

СК – собственный капитал, руб.

Рассмотрим каждую составляющую формулы 2.1.

1.В вышеприведенной формуле ставка налога на прибыль - величина постоянная, зависит от изменений налогового законодательства и на 2009 год составляет 20%.

2. Данные заемного и собственного капитала берутся из формы№1 «Бухгалтерский баланс».

3. Экономическую рентабельность активов можно рассчитать с учётом кредиторской задолженности и без неё. В международной практике имеется две методики расчёта эффекта финансового рычага. По первой из них под заёмными средствами понимается совокупность непосредственно заёмного капитала и кредиторской задолженности. По второй методике кредиторская задолженность не учитывается. Но тогда кредиторская задолженность должна быть исключена из знаменателя формулы расчёта экономической рентабельности активов. По второй методике ЭФР несколько завышается.

![]() - расчет экономической рентабельности без учета кредиторской задолженности, (2.2)

- расчет экономической рентабельности без учета кредиторской задолженности, (2.2)

где Пр – прибыль до налогообложения, руб. (по данным формы 2 «Отчета о прибылях и убытках - строка №140), руб.;

А – стоимость активов на конец периода, руб. (по данным формы 1 – «Бухгалтерский баланс»), руб.

КЗ – кредиторская задолженность, руб.

- расчет экономической рентабельности с учетом кредиторской задолженности (2.3)

- расчет экономической рентабельности с учетом кредиторской задолженности (2.3)

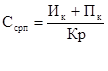

4. Средняя расчётная процентная ставка определяется на основании данных кредитного договора (величины кредита, финансовых издержек по кредиту, годовой процентной ставки за кредит):

, (2.4)

, (2.4)

где Пк – сумма процентов по кредиту, руб.;

Ик – финансовые издержки по кредитам, руб.;

Кр – сумма кредита, руб.

Таким образом, формула 2.1 преобразуется следующим образом:

-с учетом кредиторской задолженности (2.5)

-с учетом кредиторской задолженности (2.5)

-без учета кредиторской задолженности (2.6)

-без учета кредиторской задолженности (2.6)

Из приведенных формул 2.5, 2.6 можно выделить три составляющие его части:

· налоговый корректор финансового рычага (1 – Нпр ), который показывает, в какой степени проявляется ЭФР в связи с различным уровнем налогообложения прибыли;

- дифференциал (сила) финансового рычага (ЭРа – Ссрп ), который характеризует разницу между коэффициентом рентабельности и средним размером процента за кредит;

· коэффициент (плечо) финансового рычага (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Выделение этих составляющих позволяет целенаправленно управлять ЭФР в процессе финансовой деятельности предприятия.

Налоговый корректор финансового рычага практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем в процессе управления финансовым рычагом дифференцированный налоговый корректор может быть использован в следующих случаях:

· если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

· если по отдельным видам деятельности предприятие имеет налоговые льготы по прибыли;

· если подразделения предприятия осуществляют свою деятельность в свободных экономических зонах, где действуют льготы.

В этих случаях, воздействуя на отраслевую или региональную структуру производства (а, следовательно, и на состав прибыли по уровню ее налогообложения), можно, снизив среднюю ставку налогообложения прибыли, повысить воздействие налогового корректора финансового рычага на его эффект.

Дифференциал финансового рычага является главным условием, формирующим положительный ЭФР. Чем выше положительное значение дифференциала, тем выше эффект. Получение отрицательного значения дифференциала всегда приводит к снижению рентабельности собственного капитала. Это связано с рядом обстоятельств.

В период ухудшения конъюнктуры финансового рынка и сокращения объема предложения свободного капитала стоимость заемных средств может резко возрасти, превысив уровень рентабельности производства.

Снижение финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска банкротства предприятия. Это вынуждает кредиторов увеличивать уровень ставки процентов за кредит за дополнительный финансовый риск. При определенном уровне этого риска дифференциал финансового рычага может принять нулевое значение и даже иметь отрицательную величину.

При ухудшении конъюнктуры товарного рынка сокращается объем реализации продукции, а, следовательно, и размер прибыли. В этих условиях отрицательная величина дифференциала финансового рычага может формироваться при неизменных ставках процента за кредит за счет снижения рентабельности производства.

При положительном значении дифференциала любой прирост коэффициента финансового рычага будет вызывать еще больший прирост коэффициента рентабельности собственного капитала. При отрицательном значении дифференциала прирост коэффициента финансового рычага будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Следовательно, при неизменном значении дифференциала коэффициент финансового рычага является главным генератором как возрастания прибыли на собственный капитал, так и финансового риска потери прибыли.

Многие западные экономисты считают, что значение эффекта финансового рычага должно колебаться в пределах 30—50 процентов, т.е. ЭФР оптимально должен быть равен одной трети – половине уровня экономической рентабельности активов. В этом случае компенсируются налоговые изъятия и обеспечить собственным средствам достойную отдачу.

Знание механизма воздействия финансового рычага на уровень доходности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Далее рассчитаем эффект финансового рычага на основе баланса на конец отчётного периода с учётом и без учёта кредиторской задолженности на примере ОАО «ВУЛКАН». Финансовые издержки на конец отчётного года составляют 3% от остатка кредитных средств на счетах предприятия. Бухгалтерский баланс и отчет о прибылях и убытках приведен в Приложении 1.

Исходные данные по кредитному договору №1

Срок – 2 года.

Начало действия 01 января 2009 г.

Проценты – 9% годовых.

Порядок выплаты – ежемесячно, начиная с первого месяца.

Сумма основного кредитного долга – 7000000 руб.

1. Определим среднюю расчетную ставку процента (Ссрп ). Для этого рассчитаем сумму с процентами, которую мы должны вернуть

S = Р *(1+i) = 7000000 руб. *(1+9%/12мес.*2года*12мес.) = 8260000 руб.

Следовательно, сумма процентов = S – P = 8260000-7000000 = 1260000 руб.

2. Определим экономическую рентабельность активов (Эра ) по формуле 2.2 и 2.3 с учетом и без учета кредиторской задолженности на конец отчетного периода:

- с учетом кредиторской задолженности:

![]()

- без учета кредиторской задолженности:

![]()

3. Определим финансовые издержки (Ик ) по формуле 2.4 с учетом и без учета кредиторской задолженности:

- с учетом кредиторской задолженности

Ик =3%*(ДО кон пер + КО кон пер + Кредит) = 3% * (35202229 + +65348712 + 7000000) = 3226528,2 руб.

- без учета кредиторской задолженности:

Ик1 =3%*(ДО кон пер + КО кон пер + Кредит – КЗ кон пер ) = 3% * (35202229 + 65348712 + 7000000 – 30323848) = 2316812,8 руб.

4. Определим среднюю расчетную ставку процента по кредиту с учетом и без учета кредиторской задолженности:

- с учетом кредиторской задолженности:

![]()

- без учета кредиторской задолженности:

![]()

5. Определим заемный капитал с учетом и без учета кредиторской задолженности:

- с учетом кредиторской задолженности:

ЗК = 35202229+65348712+7000000 = 107550941 руб.

- без учета кредиторской задолженности:

ЗК1 = 35202229+65348712+7000000 – 3032348 = 77227093 руб.

6. По формулам 2.5 и 2.6 определим эффект финансового рычага с учетом и без учета кредиторской задолженности:

- с учетом кредиторской задолженности:

![]()

- без учёта кредиторской задолженности :

![]()

В данном случае нецелесообразно брать кредит, т. к. предприятию не хватит денег на его погашение (отрицательное значение ЭФР из-за отрицательного значения дифференциала (силы) финансового рычага).

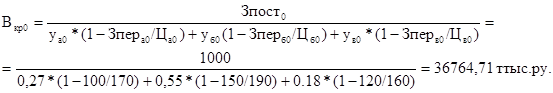

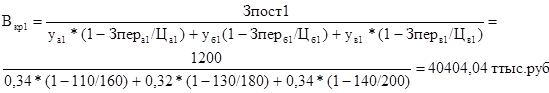

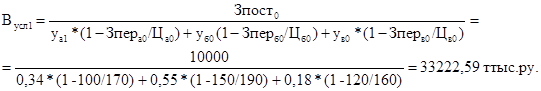

Задание 3. Анализ соотношения объёма продаж, себестоимости, прибыли и точки безубыточности

Анализ соотношения объёма продаж, себестоимости и прибыли заключается в определении точки безубыточности – такого соотношения трёх перечисленных показателей, которое обеспечивает безубыточное функционирование предприятия. Настоящий материал посвящен расчётам точки безубыточности для предприятий, выпускающих различный ассортимент продукции, т.е. являющихся многономенклатурными.

В качестве примера рассмотрим методику определения точки безубыточности для многономенклатурного предприятия, отражающую наиболее распространенный подход к решению этой задачи.

Точку безубыточности в натуральном выражении предлагается рассчитывать двумя способами. По первому способу для определения точки безубыточности рассчитывается коэффициент (Кт ), показывающий соотношение постоянных затрат (Зпост ) и маржинального дохода (Дм ) от реализации всего ассортимента продукции за анализируемый период:

![]() (3.1)

(3.1)

Тогда для i-го вида продукции объём продаж, обеспечивающий безубыточность (Ккр i ), можно определить как произведение коэффициента КТ на объём продаж i-го вида продукции за анализируемый период в натуральном выражении (к i ).

Ккр i = Кт * кi (3.2)

По второму способу расчёт точки безубыточности ведется в стоимостном выражении, т. е. определяется величина выручки от реализации в точке безубыточности (Вкр ).

Вкр = Зпост /Кдм = Зпост /Дм * Вр , (3.3)

Кдм = Дм /Вр ., (3.4)

где Кдм – коэффициент маржинального дохода;

Вр – выручка от реализации всего продаваемого ассортимента, руб.

Ккр = Врт /кi * цi (3.5)

Ккр i = Ккр * кi , (3.6)

где цi – цена единицы продукции i-гo вида, руб.;

Ккр – коэффициент, отражающий соотношение объёма реализации в точке безубыточности к общему объёму реализации.

Недостатком предлагаемой методики является предположение, что структура производства и реализации продукции, сложившаяся в рассматриваемом периоде, сохранится в перспективе, что маловероятно, поскольку меняется спрос, объём заказов, номенклатура изделий.

Рассмотрим расчёт точки безубыточности для многономенклатурного предприятия на примере, исходные данные для которого отражены в таблице 1.

Таблица 1

Исходные данные для расчёта точки безубыточности для многономенклатурного предприятия

| Показатели |

Количество, единиц |

Цена единицы, руб. |

Стоимость, руб. |

| 1. Продажи |

|||

| 1.1 Продукция А |

500 |

1800 |

900000 |

| 1.2 Продукция Б |

800 |

2000 |

1600000 |

| 1.3 Продукция В |

1000 |

700 |

700000 |

| 1.4 Продукция Г |

200 |

24000 |

4800000 |

| 1.5 Итого |

2500 |

х |

8000000 |

| 2. Переменные затраты |

|||

| 2.1 Продукция А |

500 |

1000 |

500000 |

| 2.2 Продукция Б |

800 |

1500 |

1200000 |

| 2.3 Продукция В |

1000 |

400 |

400000 |

| 2.4 Продукция Г |

200 |

18000 |

3600000 |

| 2.5 Итого |

2500 |

х |

5700000 |

| 3. Маржинальный доход |

|||

| Всего (стр. 1.5 - стр. 2.5) |

2300000 |

||

| 4. Общие постоянные затраты |

3000000 |

||

Рассчитаем точку безубыточности по первому способу, используя формулы (3.1) и (3.2):

КТ = Зпост /Дм = 3000000/2300000 = 1,304

Ккр i = КТ * кi

КкрА = 1,304 * 500 = 652 ед.

КкрБ = 1,304 * 800 = 1043,2 ед.

КкрВ = 1,304 * 1000 = 1304 ед.

КкрГ = 1,304 * 200 = 260,8 ед.

Проведём расчёт точки безубыточности по второму способу, используя формулы (3.3), (3.4), (3.5), (3.6):

Кдм = Дм /Вр = 2300000/8000000 = 0,2875

Вкр = Зпост /Кдм = 3000000/0,2875 = 10434782,61 руб.

Ккр = Врт /кi * цi = 10434782,61/8000000 = 1,304

Ккр i = Ккр * кi

КкрА = 1,304 * 500 = 652 ед.

КкрБ = 1,304 * 800 = 1043,2 ед.

КкрВ = 1,304 * 1000 = 1304 ед.

КкрГ = 1,304 * 200 = 260,8 ед.

Для проверки правильности проведённых расчётов можно использовать таблице 2.

Таблица 2.

Проверка правильности расчётов точки безубыточности для многономенклатурного предприятия

| Показатели |

А |

Б |

В |

Г |

Всего |

||||

| Ед. |

Итого |

Ед. |

Итого |

Ед. |

Итого |

Ед. |

Итого |

||

| 1. Выручка от реализации |

1800 |

1173600 |

2000 |

2086000 |

700 |

912800 |

24000 |

6264000 |

10436400 |

| 2. Переменные затраты |

1000 |

652000 |

1500 |

1564500 |

400 |

521600 |

18000 |

4698000 |

7436100 |

| 3. Маржинальный доход |

800 |

521600 |

500 |

521500 |

300 |

391200 |

6000 |

1566000 |

3000300 |

| 4. Общие пост. расходы |

3000000 |

||||||||

| 5. Прибыль |

0 |

||||||||

По данным таблицы видно, что, как и следует из определения точки безубыточности, при критических объёмах продаж видов продукции А, Б, В, Г и затратах на их производство и сбыт, прибыль равна нулю.

Для достижения безубыточного функционирования предприятия рекомендуется производить продукцию А объёмом не менее 652 единиц, продукцию Б объёмом не менее 1043 единиц, продукцию В объёмом не менее 1304 единиц, продукцию Г объёмом не менее 261 единиц.

Третий способ определения безубыточного объёма осуществляется путем распределения постоянных затрат между видами продукции пропорционально переменным затратам.