Методика налогового учета в организации

СОДЕРЖАНИЕ: Оглавление Введение Глава 1. Процедура налогового учета в организации 1.1 Сущность понятия налоговый учет, типы и структурные элементы 1.2Основные этапы процедуры налогового учетаОглавление

Введение

Глава 1. Процедура налогового учета в организации

1.1 Сущность понятия налоговый учет, типы и структурные элементы

1.2Основные этапы процедуры налогового учета

Глава 2. Оценка процедуры учета налогов на примере ООО Сектор

2.1 Организационные моменты в вопросе налогового учета

2.2 Предложения по улучшении методики проведения налогового учета в организации

Заключение

Список использованных источников и литературы

Приложения

Введение

Деятельность каждой организации обязательно включает в себя уплату налогов и сборов в бюджеты различных уровней. В связи с этим перед организациями встает необходимость ведения налогового учёта и сдаче налоговой отчетности.

В рейтинге налоговых систем мира Россия занимает 103-е место (из 181) – российские организации ежегодно вынуждены тратить на уплату налогов 448 часов (или 56 рабочих дней) и отдавать при этом половину коммерческой прибыли.

Также постоянные изменения в налоговом законодательстве, когда одни налоги вводятся, другие отменяются, ранее бывшие федеральными налоги становятся местными или региональными или наоборот, требуют от организаций постоянного контроля налогового законодательства и применения новых изменений в налоговом учете на практике.

В связи с этим перед организациями встает необходимость в создании налогового учёта и контроля правильности осуществления расчётов по налогам и сборам, чтобы, с одной стороны, выполнить требования законодательства, а с другой, – минимизировать обусловленные этим затраты. Таким образом, в актуальности выбранной темы курсовой работы сомневаться не приходится.

Цель курсовой работы заключается в исследовании действующей системы учета расчетов с бюджетом по налогам и сборам на примере организации ООО НПК Сектор, а также путей оптимизации налогообложения на данном предприятии.

Исходя из цели курсовой работы, были определены следующие задачи:

определить сущность, виды и элементы налогового учета;

охарактеризовать состав и формы налоговой отчетности;

рассмотреть организацию учета расчетов с бюджетом по налогам и сборам на примере ООО НПК Сектор;

исследовать возможные пути оптимизации налогообложения на предприятии ООО НПК Сектор.

Поставленная цель и задачи предопределяют структуру работы, которая включает введение, две главы, заключение, список использованных источников и литературы, а также приложения.

В первой главе исследованы теоретические основы, касающиеся налогового учета и отчетности и определены основные понятия, виды, функции и основные элементы налогового учета.

Во второй главе на основе теоретического материала охарактеризован организацию учета расчетов с бюджетом по налогам и сборам на примере ООО НПК Сектор и способы минимизации расходов по основным налогам и сборам выплачиваемых предприятием.

При написании работы были использованы нормативно-правовые акты; научно-методическая литература по теории налогового учета и отчетности; публикации журналов Главбух, Практическое налоговое планирование, Российский налоговый курьер.

Глава 1. Процедура налогового учета в организации

1.1 Сущность понятия налоговый учет, типы и структурные элементы

Понятие налоговый учет впервые определено во 2 части Налогового кодекса, а конкретно 25 главе Налог на прибыль организаций. В связи с принятием Государственной Думой Российской Федерации главы 25 Налогового кодекса Российской Федерации произошли кардинальные изменения в системе формирования налоговой базы по налогу на прибыль организаций. До введения в действие главы 25 показатели, необходимые для исчисления налога на прибыль, формировались на основании данных бухгалтерского учета и после определенных корректировок вносились непосредственно в налоговые декларации. Согласно требованиям главы 25 Налогового кодекса Российской Федерации налоговая база по итогам каждого отчетного (налогового) периода должна определяться на основании данных налогового учета. Таким образом, официально было закреплено понятие налоговый учет.

В соответствии с положениями ст. 313 Налогового кодекса налоговый учет – представляет собой систему обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом.

Однако если подойти к проблеме организации налогового учета с более широкой позиции можно и нужно включить в это понятие помимо налога на прибыль и все остальные налоги – прежде всего, конечно НДС, НДФЛ и взносы по обязательному пенсионному страхованию, а также другие налоги. Ведь при формировании учетной политики необходимо учесть и эти налоги, так как платить необходимо по всем налогам, распространяющимся на деятельность организации вне зависимости от формы собственности и направления деятельности. Отчетность по этим налогам также существует и в ближайшее время не исчезнет. Обозначенная в ст. 313 НК РФ цель ведения налогового учета свидетельствует о его конкретной цели — информационном обеспечении формирования налоговой базы по налогу на прибыль организации. В то же время основными задачами бухгалтерского (финансового) учета являются:

формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним и внешним пользователям бухгалтерской отчетности;

предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости. Основной целью управленческого учета, очевидно, можно считать информационное обеспечение принятия управленческих решений менеджерами организации.

Таким образом, преследуя цели, отличные от целей иных видов учета, налоговый учет ориентирован на определение налоговой базы по налогам и сборам за каждый отчетный (налоговый) период, которая формируется не только и не столько под действием сугубо экономических законов, сколько под влиянием фискальной функции налоговой системы.

Налоговый учет служит для формирования полной и достоверной информации о порядке учета для целей налогообложения налогами и сборами хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также для обеспечения внутренних и внешних пользователей информацией, необходимой для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты налога в бюджет.

В состав налоговой отчетности включаются декларации и расчеты по налогам, по которым организация или физическое лицо является плательщиком.

В соответствии с первой частью налогового Кодекса РФ все налоги и сборы подразделяются на федеральные, региональные и местные.

Федеральные налоги и сборы устанавливаются федеральным законодательством и обязательны к уплате на всей территории Российской Федерации.

К федеральным налогам и сборам относятся:

налог на добавленную стоимость;

акцизы;

налог на доходы физических лиц;

налог на прибыль организаций;

налог на добычу полезных ископаемых;

водный налог;

сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

государственная пошлина.

Стоит отдельно отметить, что с 2010 года вместо единого социального налога (ЕСН) входящего в состав федеральных налогов отменяется в связи с принятием Федерального закона № 212-ФЗ отменяющего Главу 24 НК РФ и устанавливающего вместо ЕСН прямые взносы в ПФР, ФСС, ФОМС и ТФОМС.

Полный обзор налоговых изменений, вступивших в силу с 1 января 2010 года представлен в Приложении 1.

Региональными признаются налоги и сборы, которые устанавливаются федеральным законодательством и законами субъектов РФ. При введении в действие региональных налогов законодательными (представительными) органами субъектов РФ определяются некоторые элементы налогообложения: налоговые ставки (в пределах норма, установленных федеральным законодательством), порядок и сроки уплаты налогов. При установлении региональных налогов законодательные (представительные) органы субъектов РФ могут предусматривать налоговые льготы и основания их использования налогоплательщиками.

К региональным налогам относятся:

налог на имущество организации;

транспортный налог;

налог на игорный бизнес.

Местные налоги устанавливаются федеральным законодательством и нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территориях соответствующих муниципальных образований. При установлении местного налога представительными органами местного самоуправления в нормативных правовых актах определяются следующие элементы налогообложения: налоговые ставки в пределах норм, установленных федеральным законодательством, порядок и сроки уплаты налога. Порядок применения налоговых льгот также определяется местными властями.

К местным налогам относятся:

земельный налог;

налог на имущество физических лиц.

Налогообложение связано с рядом категорий, которые принято называть элементами налога, такие как:

объект обложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога;

налоговые льготы.

Объектами налогового учета являются имущество, обязательства и хозяйственные операции организации, стоимостная оценка которых определяет размер налоговой базы текущего отчетного налогового периода или налоговой базы последующих периодов.

Единицами налогового учета следует считать объекты налогового учета, информация о которых используется более одного отчетного (налогового) периода.

В соответствии с пунктом 55 НК РФ под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам по окончании, которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате и исчисляется сумма налога, подлежащая уплате.

Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налоговые ставки делятся на твердые и процентные (пропорциональные, прогрессивные и регрессивные).

Показатели налогового учета – перечень характеристик, существенных для объекта учета.

Данные налогового учета – информация о величине или иной характеристике показателей (значение показателя), определяющих объект учета, отражаемая в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Организация системы налогового учета включает в себя следующие компоненты:

определение совокупности показателей, прямо или косвенно влияющих на размер налоговой базы;

определение критериев их систематизации в регистрах налогового учета;

определение порядка ведения учета, формирования и отражения в регистрах информации об объектах учета.

Система налогового учета должна быть организована налогоплательщиком самостоятельно исходя из принципа последовательности применения норм и правил налогового учета, то есть она применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя.

Порядок учета отдельных хозяйственных операций и (или) объектов в целях налогообложения изменяется налогоплательщиком при изменении законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах — не ранее чем с момента вступления в силу изменений норм указанного законодательства.

Если налогоплательщик начал осуществлять новые виды деятельности, он также обязан определить в учетной политике для целей налогообложения принципы и порядок отражения для целей налогообложения этих видов деятельности.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу на прибыль. Эти требования содержатся в ст. 313 НК РФ.

Для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации предназначен счет 68 Расчеты по налогам и сборам. Данный счет кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты (в корреспонденции со счетом 99 Прибыли и убытки – на сумму налога на прибыль, со счетом 70 Расчеты с персоналом по оплате труда – на сумму подоходного налога и т.д.). По дебету счета 68 Расчеты по налогам и сборам отражаются суммы, фактически перечисленные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 Налог на добавленную стоимость по приобретенным ценностям.

Организация аналитического учета расчетов с бюджетом должна строиться таким образом, чтобы по лучить н еобходимую информацию по каждому виду налогов в бюджет. Счет 68 на конец отчетного месяца может иметь развернутое сальдо (дебетовое и кредитовое) по налоговым платежам. Каждый месяц на предприятии составляется оборотная ведомость по аналитическим счетам счета 68 Расчеты по налогам и сборам. При составлении баланса дебетовый остаток по счету 68 отражается в активе баланса, а к редитовый — в пассиве.

Типовые проводки по счету 68 Расчеты по налогам и сборам представлены и таблицу корреспондирующих счетов представлены в Приложениях 2 и 3. Определив цели и принципы налогового учета, необходимо представить его практическое воплощение в организации: источники данных, формы аналитических регистров налогового учета, форму расчета налоговой базы, механизмы, сроки и последовательность внесения информации в систему налогового учета, приемы ее систематизации и обобщения, порядок документооборота и последовательность выполнения операций по формированию показателей налогового учета, а также формы представления данных на бумажных носителях.

Таким образом, налоговый учет должен быть организован так, чтобы обеспечить непрерывное отражение в хронологическом порядке фактов хозяйственной деятельности организации, которые в соответствии с установленным НК РФ порядком влекут или могут повлечь изменение размера налоговой базы.

1.2 Основные этапы процедуры налогового учета

Налоговая отчетность представляет собой совокупность налоговых деклараций, которые налогоплательщик обязан предоставить в налоговые органы по месту налогового учета в установленные сроки. Налоговая декларация представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и начисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога (п.1 ст.80 НК РФ).

Налоговая отчетность предоставляется в органы налоговой службы и внебюджетные фонды и характеризует состояние обязательств организации, связанных с исчислением и уплатой налогов и других обязательных платежей. По периодичности различают квартальную, полугодовую, девятимесячную и годовую) налоговую отчетность.

По истечении налогового (отчетного) периода в установленные налоговым законодательством сроки налогоплательщик обязан проинформировать налоговый орган о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога, сообщить другие данные, связанные с исчислением и уплатой налога. В этих целях в налоговый орган подается налоговая декларация (по отдельным налогам — расчет налога).

Налоговая декларация – это письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога (ст.80 НК РФ).

Налоговая декларация предоставляется налогоплательщиками по каждому налогу, подлежащему уплате, если иное не предусмотрено Законодательством о налогах и сборах, в налоговые органы в установленные сроки (часть 2 НК РФ).

Формы налоговой отчетности по федеральным налогам утверждаются приказами ФНС РФ и внебюджетных государственных фондов (в пределах их компетенции), а по региональным и местным налогам — региональным законодательством и актами органов местного самоуправления. Инструкции по заполнению налоговых деклараций по федеральным, региональным и местным налогам издаются Министерством Российской Федерации по налогам и сборам по согласованию с Министерством финансов Российской Федерации, если иное не предусмотрено законодательством о налогах и сборах.

С 1 января 2008 года декларации и расчеты в электронным виде в обязательном порядке представляют налогоплательщики, среднесписочная численность которых по состоянию на указанную дату превышает 100 человек.

Сроков представления налоговых деклараций и расчетов авансовых платежей и уплаты по ним устанавливаются Налоговым кодексом РФ, законами субъектов Российской Федерации или нормативными правовыми актами органов местного самоуправления в зависимости от вида налога или сбора.

Ответственность за несвоевременное представление налоговых деклараций установлена статьей 119 НК РФ. Непредставление налогоплательщиком в установленный законодательством срок налоговой декларации влечет взыскание штрафа в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации за каждый полный или неполный месяц со дня, установленного для её представления, но не более 30% от указанной суммы и не менее 100 рублей. Если налогоплательщик не представляет декларацию в срок, превышающий 180 дней по истечении установленного законодательством срока представления декларации, он будет оштрафован в размере 30% суммы налога, подлежащего уплате на основе этой декларации, и 10% суммы налога за каждый полный или неполный месяц начиная с 181-го дня.

По общепринятой системе налогообложения годовая налоговая отчетность предоставляется в виде:

налоговой декларации по налогу на прибыль;

налоговой декларации по налогу на добавленную стоимость;

налоговой декларации по единому социальному налогу, по пенсионным взносам на обязательное пенсионное страхование;

налоговой декларации по налогу на имущество,

налоговой декларации по транспортному налогу,

налоговой декларации по налогу на рекламу и др.

При упрощенной системе налогообложения годовая налоговая отчетность предоставляется в налоговые органы в виде:

налоговой декларации по уплате единого налога в связи с применением упрощенной системы налогообложения;

налоговой декларации по уплате налога на обязательное пенсионное страхование;

книги доходов и расходов.

При уплате налога на вмененный доход для отдельных видов деятельности по окончании налогового периода налогоплательщики предоставляют в налоговые органы:

налоговую декларацию по уплате данного налога;

налоговую декларацию по уплате налога на обязательное пенсионное страхование;

налоговые декларации по другим уплачиваемым налогам, если налогоплательщик не освобожден от их уплаты (земельный налог, транспортный налог).

Расчет авансового платежа представляет собой письменное соглашение налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа.

Налоговая декларация (расчет) представляется в налоговый орган по установленной форме на бумажном носителе или в электронном виде. Налоговая декларация (расчет) может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

Глава 2. Оценка процедуры учета налогов на примере ООО Сектор

2.1 Организационные моменты в вопросе налогового учета

ООО НПК Сектор является одним из крупнейших налогоплательщиков Секторообрабатывающей отрасли республики. Компания работает на общей системе налогообложения и перечисляет налоги и сборы в федеральный, региональный и местные бюджеты.

Счет 68 Расчеты по налогам и сборам предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации.

С бюджетом расчеты по налогу на доходы физических лиц (НДФЛ) производится в безналичном порядке, после начисления зарплаты работникам.

Одновременно с этим в организации делается запись в учете по дебету счета 70 Расчеты с персоналом по оплате труда и кредиту счета 68 Расчеты по налогам и сборам. При перечислении налога в учете счет 68 дебетуется в корреспонденции со счетами учета денежных средств.

Счет 68 Расчеты по налогам и сборам кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты (в корреспонденции со счетом 99 Прибыли и убытки - на сумму налога на прибыль, со счетом 70 Расчеты с персоналом по оплате труда - на сумму подоходного налога и т.д.).

По дебету счета 68 Расчеты по налогам и сборам отражаются суммы, фактически перечисленные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 Налог на добавленную стоимость по приобретенным ценностям.

Аналитический учет по счету 68 Расчеты по налогам и сборам ведется по видам налогов.

Учет расчетов с бюджетом по налогу на прибыль в соответствии с ПБУ 18/02 осуществляется на следующих счетах (субсчетах):

68-4 Налог на прибыль;

68-4-1 Уплата налога на прибыль;

68-4-2 Текущий налог на прибыль;

09 Отложенные налоговые активы;

77 Отложенные налоговые обязательства.

На субсчете 68-4-2 отражается только начисление текущего налога на прибыль. Оплата налога на прибыль, начисление штрафных санкций, доначисление налога отражаются на субсчете 68-4-1.

Отложенный налоговый актив с суммы налогового убытка начисляется только в том случае, если у Общества существует вероятность получения налогооблагаемой прибыли в последующих отчетных периодах.

Состав налоговой отчетности предоставляемой компанией Сектор налоговым органам включает в себя:

По налогу на добавленную стоимость:

Налоговая декларация по налогу на добавленную стоимость – Ежеквартально

Ставка по НДС на Секторную и бриллиантовую продукцию составляет 18%.

Налог на доходы физических лиц (13%):

Справка о доходах физического лица (2-НДФЛ) – Ежегодно

По страховым взносам на обязательное пенсионное страхование (26%):

Расчет авансовых платежей по единому социальному налогу для лиц, производящих выплаты физическим лицам – Ежеквартально.

Налоговая декларация по страховым взносам на обязательное пенсионное страхование для налогоплательщиков, производящих выплаты физическим лицам – Ежегодно.

По налогу на прибыль (24%). При этом 6,5 процента зачисляется в федеральный бюджет, а 17,5 процента зачисляется в бюджеты субъектов РФ:

Налоговая декларация по налогу на прибыль организаций – Ежегодно.

Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации – В любой отчетный (налоговый) период независимо от времени уплаты (удержания) налога в иностранном государстве, но одновременно с подачей декларации по налогу на прибыль организаций в России.

По налогу на имущество организаций (2,2%):

Налоговый расчет по авансовому платежу по налогу на имущество организаций – Ежеквартально.

Налоговая декларация по налогу на имущество организаций – Ежегодно.

По транспортному налогу:

Налоговый расчет по авансовым платежам по транспортному налогу – Ежеквартально.

Налоговая декларация по транспортному налогу – Ежегодно.

Также организация ежегодно предоставляет сведения о среднесписочной численности работников за предшествующий год.

В бухгалтерском учете по НДС делаются следующие записи.

По операциям, связанным с продажей товаров, продукции, работ и услуг, а также прочего имущества, делаются следующие бухгалтерские проводки:

Д-т 90 К-т 68 – на сумму НДС, причитающуюся к уплате в бюджет, от стоимости выручки от продажи товаров, продукции, работ и услуг;

Д-т 91 К-т 68 – на сумму НДС, причитающуюся к уплате в бюджет, от стоимости выручки от продажи основных средств, нематериальных и прочих активов, а также от их безвозмездной передачи.

По налогу на прибыль:

Д-т 99 К-т с68 – на сумму налога, причитающегося по расчету к уплате в бюджет;

Д-т 91 К-т 68 – на сумму налога с безвозмездно полученного имущества и денежных средств;

Д-т 68 К-т 51, 52 – перечислены денежные средства в погашение задолженности;

По налогу на имущество делаются следующие бухгалтерские записи:

а) Д-т 91 К-т 68 – начислен налог по расчету на отчетную дату;

б) Д-т 68 К-т 51 – перечислен налог в бюджет.

По земельному налогу:

Д-т 20, 23 и др. К-т 68 – начислен налог;

Д-т 68 К-т 51 – перечислен налог в бюджет.

Счет 69 Расчеты по социальному страхованию и обеспечению предназначен для обобщения информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников организации.

К счету 69 Расчеты по социальному страхованию и обеспечению могут быть открыты субсчета:

69-1 Расчеты по социальному страхованию,

69-2 Расчеты по пенсионному обеспечению,

69-3 Расчеты по обязательному медицинскому страхованию.

На субсчете 69-1 Расчеты по социальному страхованию учитываются расчеты по социальному страхованию работников организации.

На субсчете 69-2 Расчеты по пенсионному обеспечению учитываются расчеты по пенсионному обеспечению работников организации.

На субсчете 69-3 Расчеты по обязательному медицинскому страхованию учитываются расчеты по обязательному медицинскому страхованию работников организации.

По дебету счета 69 Расчеты по социальному страхованию и обеспечению отражаются перечисленные суммы платежей, а также суммы, выплачиваемые за счет платежей на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование.

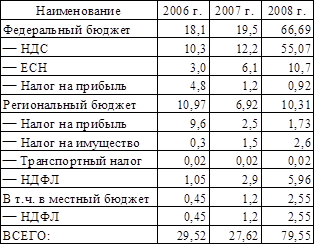

В Таблице 1 отражены основные налоговые отчисления группы компаний Сектор в бюджеты различных уровней за три года, в млн. руб.

Таблица 1 Налоговые отчисления группы компаний Сектор в период 2006-2008гг

Как видно из Таблицы 1, с 2006 по 2008 гг. расходы группы компаний Сектор увеличивались на протяжении трех лет. В среднем расходы на оплату налогов и сборов увеличились в 2,5 раза, что отрицательно сказывается на общем хозяйственном положении предприятия. Способы минимизации и оптимизации налогообложения будут рассмотрены в следующем параграфе данной работы.

2.2 Предложения по улучшении методики проведения налогового учета в организации

Для каждой организации ведущей свою деятельность в современных условиях одним из самых важных аспектов своей деятельности считает снижение и оптимизацию затрат на выплату налогов и сборов. Это одна из основных статей расхода каждой коммерческой организации.

Рассмотрим способы и схемы законных вариантов оптимизации основных налогов и сборов – налог на имущество, налог на прибыль, налог на добавленную стоимость.

Приведенные примеры возможной оптимизации расходов по налогам были отобраны исходя из специфики деятельности ООО НПК Сектор, занимающейся обработкой Секторов, оптовой и розничной торговлей бриллиантами собственной огранки, собственное производство ювелирных изделий с бриллиантами и их реализация, оптовая торговля драгоценными камнями.

В данной работе не рассматривается пути оптимизации выплат по взносам в пенсионный, медицинский и социальный фонды. В виду того, что с 2010 года стандартные схемы снижения ЕСН не подпадают под действие Федерального закона № 212-ФЗ отменяющего Главу 24 НК РФ и устанавливающего вместо единого социального налога прямые взносы в ПФР, ФСС, ФОМС и ТФОМС. Так если ранее возможно было снизить налогообложение путем заключения договора на предоставление персонала (аутсорсинг, аутстаффинг) у компании, работающей на упрощенной системе налогообложения и платившей ЕСН в размере 14%. То с 2011 для организаций работающих как на общей системе налогообложения, так и на специальных режимах налогообложения суммарная процентная ставка будет составлять 34% (26% — в ПФР; 2,9% — в ФСС; 2,1% — в ФОМС и 3% — в ТФОМС) и будет единой для всех независимо от выбранного ими режима налогообложения.

Помимо выплат по трудовым договорам, в соответствии с новыми правилами, будут включаться любые виды выплат и вознаграждений, если они выплачиваются в пользу лиц, подлежащих согласно законодательству РФ обязательному соцстрахованию.

Другие способы минимизации расходов по страховым взносам в государственные внебюджетные фонды могут не удовлетворять требованиям самих работников, а многие схемы могут быть признаны налоговыми инспекторами как незаконные. Поэтому данные методы не рассматриваются в данной курсовой работе.

Для осуществления уставной деятельности на балансе предприятия ООО НПК Сектор имеются: здания, транспорт, производственные цеха, магазины, оборудование и т.д. Данные основные средства отвечают требованиям п. 4 ПБУ 6/01. На 1.01.2009 год балансовая стоимость основных предприятия средств составила – 26 737 000 рублей.

Как видно из Таблицы 1, представленной в предыдущем параграфе, с 2006 по 2008 гг. расходы по налогу на имущество увеличились почти в 9 раз – с 300 тысяч рублей в 2006г. до 2 600 тысяч рублей в 2008г.

Налогом на имущество облагается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета. Ставка налога на имущество организаций равняется 2,2% от остаточной стоимости основных средств предприятия на конец отчетного года.

Чем меньше остаточная стоимость основных средств, тем меньше сумма облагаемая налогом на имущество. Значит, чтобы сократить налоговые платежи по этому налогу следует как можно быстрее амортизировать объекты основных средств.

Добиться ускорения амортизации имущества можно, начисляя ее способом уменьшаемого остатка с применением повышающего коэффициента. С 1 января 2006г. Минфином России введено максимально допустимое значение этого коэффициента равное – 3 (трём) . Его можно применять по любым основным средствам, вне зависимости от видов деятельности организации. Понятно что, увеличив норму амортизации в три раза, по определенным видам имущества можно уже к концу первого года эксплуатации объекта существенно снизить его остаточную стоимость. Соответственно уменьшится и платеж по налогу на имущество.

В учетной политике для целей бухгалтерского учета необходимо указать, что амортизация начисляется способом уменьшаемого остатка с применением коэффициента равного трём.

В компании Сектор амортизация на данный момент начисляется линейным способом, что ведет к увеличению налогооблагаемой базы по налогу на имущество, по сравнению с предложенным вариантом оптимизации выплат по этому налогу на имущество организации, рассмотренным выше.

Нами настоятельно рекомендуется исправить данный аспект в учетной политике компании.

Но данный метод подпадает только под новые основные средства, введенные в эксплуатацию уже после изменений в учетной политике. На основные средства, которые уже амортизируются, данный метод не распространяется. Выйти из данной ситуации можно путем продажи уже амортизируемых основных средств фирме созданной (или работающей) в рамках одного холдинга с общим владельцем. При этом цену продажи (без учета НДС) надо установить равной остаточной стоимости реализуемых объектов, чтобы не пришлось платить по этой сделке налог на прибыль. НДС же, который будет начислен по данной операции, примет к вычету покупатель. Поскольку и начисление, и вычет налога будут произведены в рамках холдинга, потерь эта операция не повлечет.

Для покупателя основные средства будут считаться новыми. Поэтому, приняв их к бухучету, он сможет начислять амортизацию способом уменьшаемого остатка с коэффициентом 3. В результате суммарные платежи холдинга по налогу на имущества снизятся.

Рассмотрим еще один способ снижения выплат по налогу на имущество, он заключается в снижении стоимости основных средств путем их переоценки на конец года. Воспользоваться такой возможностью выгодно в том случае, если рыночная стоимость имущества фирмы уменьшилась.

Дополнительный плюс этой суммы в том, что сумма уценки основных средств не увеличивает налог на прибыль фирмы. Дело в том, что переоценка, произведенная после 1 января 2002г. не изменяет восстановительную стоимость имущества в налоговом учете. То есть оценка не уменьшит сумму амортизационных отчислений, учитываемых при расчете налога на прибыль.

Проводить переоценку фирма может не чаще одного раза в год. При этом делают пересчет первоначальной (восстановительной) стоимости основных средств и суммы амортизации, начисленной за время их использования. После проведения переоценки амортизацию надо начислять уже от новой стоимости имущества.

Для проведения переоценки применяют метод прямого пересчета. В этом случае определяется рыночная стоимость имущества. Для этого могут быть использованы:

данные о ценах на аналогичную продукцию, полученные от ее изготовителей;

сведения об уровне цен, полученные из открытых источников;

экспертные заключения о стоимости отдельных объектов основных средств и т.д.

Результаты переоценки не включаются в данные бухгалтерской отчетности предыдущего отчетного года. Они учитываются при формировании данных бухгалтерского баланса на начало отчетного года и отражаются в бухгалтерском учете в январе.

У этой схемы есть как свои плюсы, так и свои недостатки.

С точки зрения бухгалтерского и налогового законодательства данный способ абсолютно законен. Также при этом в налоговом учете сумма уценки не уменьшает размер амортизационных отчислений. Что позволяет быстрее списывать остаточную стоимость основных средств, тем самым уменьшая налогооблагаемую базу по налогу на имущество организации.

К недостаткам данного метода следует отнести обязанность в дальнейшем проводить переоценку, а также необходимость оплачивать услуги профессиональных оценщиков, привлекаемых для определения рыночной стоимости уценяемого имущества. Кроме того, удешевление стоимости основных средств снижает общую коммерческую привлекательность организации, что может оказать влияние на получение кредита и привлечение инвестиций.

Данную схему рекомендуется использовать в случаях резкого и при том существенного снижения рыночной стоимости основных средств. В иных случаях данный метод не будет столь эффективен, а скорее убыточен и вреден для экономического положения компании.

Также при инвентаризации важно не просто пересчитать имущество на наличие, но и оценить его состояние. Возможно, на балансе числятся давно не используемые основные средства – либо сломанные и не подлежащие ремонту, либо просто морально устаревшие. Платить со стоимости этих объектов налог на имущество смысла нет. Также как и продолжать списывать эту стоимость через амортизационные отчисления. Намного выгоднее как можно быстрее вывести объект из эксплуатации, то есть ликвидировать.

Далее рассмотрим способы минимизации выплат по налогу на прибыль организации. Оптимизация налога на прибыль одна из самых сложных сторон в деятельности организации, т.к. госорганы постарались, как можно более подробно прописать этапы взимания и уплаты налога на прибыль. При этом если злоупотреблять законными способами снижения налоговой базы по данному налогу, существует достаточно высокий риск, что налоговые органы признают незаконными операции, которые были совершены организацией в целях уменьшения налоговой нагрузки по налогу на прибыль. Данная оговорка также относится ко всем остальным налогам и способам оптимизации затрат по их выплате.

Создание резервов в налоговом учете также позволяет минимизировать платежи по налогу на прибыль путем уменьшения авансовых платежей и получения отсрочки по уплате налога.

Оптимизация налога на добавленную стоимость (НДС) для рассматриваемого нами предприятия является одной из самых острых и актуальных. НДС считается косвенным налогом, который включается в цену товара и оплачивается покупателем. Но учитывая основной вид деятельности предприятия Сектор – торговля бриллиантами и ювелирными изделиями из драгоценных металлов, в цену которых включается НДС по ставке 18% и которую оплачивают покупатели. Это не может не сказаться на покупательской активности и уровне продаж продукции Сектор, так как НДС сразу увеличивает стоимость продукции на 18%. В этой ситуации группой компаний Сектор идет разработка доклада о создании на территории Якутска особой экономической зоны для предприятий, работающих в сфере производства и торговли ювелирными изделиями. В такой зоне предполагается частичное или полное освобождение от уплаты основных налогов (налог на прибыль, имущество, НДС) организаций работающих в данной отрасли. В частности предлагается снижение ставки НДС для ювелирной продукции и бриллиантам до 0%. За счет этого вырастет спрос на данную продукцию и снизится налоговая нагрузка на предприятия данной отрасли.

Большая часть из вышеприведенных методов подразумевает также внесение изменений в учетную политику организации. Это стоит учитывать при выборе схемы минимизации налогообложения.

Правильная оптимизация налогообложения (то есть оптимизация налогообложения, осуществляемая законными методами) и прогнозирование возможных рисков обеспечивают стабильное положение организации на рынке, поскольку позволяют избежать крупных убытков в процессе хозяйственной деятельности.

Заключение

В данной курсовой работе была предпринята попытка исследовать действующую систему учета расчетов по налогам и сборам с бюджетом на примере организации ООО НПК Сектор, и способов оптимизации и минимизации налогообложения на данном предприятии.

Исходя из цели курсовой работы, были определены задачи, которые требовалось решить в ходе исследовательской работы.

Для этого в первой главе были исследованы теоретические основы, касающиеся налогового учета и отчетности и определены основные понятия, виды, функции и основные элементы налогового учета.

Так, налоговый учет – представляет собой систему обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом.

Налоговый учет служит для формирования полной и достоверной информации о порядке учета для целей налогообложения налогами и сборами хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также для обеспечения внутренних и внешних пользователей информацией, необходимой для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты налога в бюджет.

Все налоги и сборы в Российской Федерации подразделяются на федеральные, региональные и местные.

В состав налоговой отчетности включаются декларации и расчеты по налогам, по которым организация или физическое лицо является плательщиком.

К федеральным налогам и сборам относятся:

налог на добавленную стоимость;

акцизы;

налог на доходы физических лиц;

налог на прибыль организаций;

налог на добычу полезных ископаемых;

водный налог;

сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

государственная пошлина.

К региональным налогам относятся:

налог на имущество организации;

транспортный налог;

налог на игорный бизнес.

К местным налогам:

земельный налог;

налог на имущество физических лиц.

Налоговый учет и отчетность претерпевают постоянные изменения, так в 2010 году одно из самых заметных и важных нововведений стала замена единого социального налога (ЕСН) на прямые взносы в ПФР, ФСС, ФОМС и ТФОМС. В дальнейшем реформа взносов на социальное страхование продолжится и в 2011 году ставка будет увеличена с 26% до 34%.

Для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организации предназначен счет 68 Расчеты по налогам и сборам.

Во второй главе на основе теоретического материала была охарактеризована система учета расчетов с бюджетом по налогам и сборам на примере ООО НПК Сектор и способы минимизации расходов по основным налогам и сборам выплачиваемых предприятием.

ООО НПК Сектор является одним из крупнейших налогоплательщиков Секторообрабатывающей отрасли республики. Компания работает на общей системе налогообложения и перечисляет налоги и сборы в федеральный, региональный и местные бюджеты.

Аналитический учет по счету 68 Расчеты по налогам и сборам ведется по видам налогов.

Рассмотрен и охарактеризован состав налоговой отчетности предоставляемой компанией Сектор налоговым органам.

Была приведены сравнительная таблица по выплате налогов и сборов группой компаний Сектор в период с 2006 по 2008 гг. Как видно из данной таблицы расходы группы компаний Сектор увеличивались на протяжении всех трех лет. В среднем расходы на оплату налогов и сборов увеличились в 2,5 раза, что отрицательно сказывается на общем хозяйственном положении предприятия. Поэтому далее были рассмотрены возможные способы минимизации и оптимизации налогообложения на данном предприятии.

Были рассмотрены способы и схемы, не противоречащих действующему законодательству, вариантов оптимизации основных налогов и сборов – налог на имущество, налог на прибыль, налог на добавленную стоимость.

Для снижения налоговой нагрузки на предприятии по налогу на имущество предлагается несколько вариантов:

1) Уменьшение остаточной стоимости основных средств путем ускорения амортизации имущества, начисляя ее способом уменьшаемого остатка с применением повышающего коэффициента равного трём.

Чем меньше остаточная стоимость основных средств, тем меньше сумма облагаемая налогом на имущество. Значит, чтобы сократить налоговые платежи по этому налогу следует как можно быстрее амортизировать объекты основных средств.

2) Снижение остаточной стоимости основных средств путем их переоценки на конец года.

К недостаткам данного метода следует отнести обязанность в дальнейшем проводить переоценку, а также необходимость оплачивать услуги профессиональных оценщиков, привлекаемых для определения рыночной стоимости уценяемого имущества. Кроме того, удешевление стоимости основных средств снижает общую коммерческую привлекательность организации, что может оказать влияние на получение кредита и привлечение инвестиций.

Данную схему рекомендуется использовать в случаях резкого и при том существенного снижения рыночной стоимости основных средств. В иных случаях данный метод не будет столь эффективен, а скорее убыточен и вреден для экономического положения компании.

Создание резервов в налоговом учете также позволяет минимизировать платежи по налогу на прибыль путем уменьшения авансовых платежей и получения отсрочки по уплате налога.

Оптимизация налога на добавленную стоимость (НДС) для рассматриваемого нами предприятия является одной из самых острых и актуальных. Но на данный момент минимизация данного налога не представляется возможным. Тем не менее, на предприятии Сектор ведется разработка доклада правительству Якутии о создании на территории г. Якутска особой экономической зоны (ОЭЗ) для предприятий, работающих в сфере производства и торговли ювелирными изделиями. На территории данной ОЭЗ планируется снижение ставки НДС для ювелирной продукции и бриллиантам до 0%.

Правильная и осуществляемая законными методами схема оптимизация налогообложения и прогнозирования возможных рисков обеспечит стабильное положение организации ООО НПК Сектор на рынке, поскольку позволяют избежать крупных убытков в процессе хозяйственной деятельности и в период экономических спадов и финансовой нестабильности в национальной экономике.

Список использованных источников и литературы

1. Налоговый кодекс Российской Федерации часть первая от 31 июля 1998г. №146-ФЗ, часть вторая от 5 августа 2000г. №117-ФЗ // Собрание законодательства РФ

2. Федеральный закон О бухгалтерском учете от 21 ноября 1996 г. №129-ФЗ // Российская Газета

3. Федеральный закон № 212-ФЗ от 24.07.2009 О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования // Российская Газета

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждено приказом Минфина РФ от 31.10.2000 г. № 94н. // Российская Газета

5. Приказ Минфина России от 29.07.1998 № 34н Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации // Российская Газета

6. Приказ Минфина России от 6 октября 2008 г. № 106н Учетная политика организации ПБУ 1/2008 // Собрание законодательства РФ

7. Приказ Минфина РФ от 6 июля 1999 г. N 43н Об утверждении Положения по бухгалтерскому учету Бухгалтерская отчетность организации ПБУ 4/99 // Собрание законодательства РФ

8. Приказ Минфина РФ от 30 марта 2001г. №26Н Об утверждении Положения по бухгалтерскому учету Учет основных средств ПБУ 6/01 // Собрание законодательства РФ

9. Приказ Минфина РФ от 19 ноября 2002г. №114Н Об утверждении Положения по бухгалтерскому учету Учет расчетов по налогу на прибыль организаций ПБУ18/02 // Собрание законодательства РФ

10. Приказ Минфина РФ от 31 октября 2000 г. N 94н Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению / Собрание законодательства РФ

11. Бабаев Ю.А. Теория бухгалтерского учета: учеб, - 4-е изд., перераб. и доп. – М. ТК Велби, Изд-во Проспект, 2008. – 240с.

12. Данилина Ю.А.. Годовой налоговый отчет 2008. – М.: ООО Статус-Кво 97, 2008. – 567с.

13. Зиинченко Л. Получение налоговой экономии в 2010 году // Практическое налоговое планирование. — 2010. – №1 –С. 34-37.

14. Левадная Т.Ю. Оптимизация налогообложения организации // Российский налоговый курьер. – 2009. –№11 – С. 56-59.

15. Лемантов Ю.М. Оптимизация налогообложения: рекомендации по исчислению и уплате налогов. – М.: Налоговый вестник; 2008. –352с.

16. Налоговый менеджмент: Учебное пособие / Под ред. Барулин С.В., Ермакова Е.А., Степаненко В.В. – М. Изд-во Библиотека Высшей Школы, 2009. – 256с.

17. Налоговая проверка без потерь: схемы и методы / Александра Владимировна Баязитова. – М.: Вершина, 2008. – 192 с.

18. Налоговый учет и отчетность: Учебное пособие // Под ред. Свиридова Н.В., Козлова Т.Н., Гафурова Ф.К. – М.: Проспект-М, 2008. – 196с.

19. Оптимизация и минимизация налогообложения: готовые способы экономии / Суслова Ю.А. – 2-е изд., доп. и перераб. – М.: Вершина, 2008. – 176с.

20. Пансков В.Г. Налоги и налогообложение в Российской Федерации: Учебник для вузов. - 3-е изд., перераб. и доп. - М.: Книжный мир, 2009. – 351с.

21.Петрова А. Какими способами можно сдать налоговую отчетность // Главбух. – 2009. –№9 – С. 28-31.

22. Попова Е. Как оформить налоговую отчетность // БСС Система Главбух. – 2008

23. Разгулин С., Новоселов К., Лапина А. Годовой отчет 2008. – М.: ЗАО Актион-Медиа, 2008. – 688с

24. Савицкая Г.В. Анализ эффективности деятельности предприятия. – М.: Новое знание, 2007.

25. Сушкевич А.Н. Учётная политика организации. Налоговый и бухгалтерский учёт. – М.: Промышленно-торговое право, 2008. – 246 с.

26. Учетная политика для целей бухгалтерского учета и налогообложения на 2009 год / Анищенко А.В. – М.: Вершина, 2009. – 280с.

Приложение 1

Обзор налоговых изменений, вступивших в силу с 1 января 2010 года

| Суть изменений |

Как было раньше |

Как стало в 2010 году |

| Часть I Налогового кодекса РФ |

||

| Изменен порядок исправления налоговых ошибок, которые привели к переплате налога (п. 1 ст. 54 Налогового кодекса РФ) |

Налог пересчитывался за тот период, в котором была допущена погрешность. И не важно, в чью пользу, бюджета или компании, произошла ошибка |

Если ошибка привела к переплате в бюджет, исправить ее можно в том периоде, когда она обнаружена |

| Введена ответственность налоговиков за несвоевременную разблокировку счета (п. 9.2 ст. 76 Налогового кодекса РФ) |

Налоговое законодательство не предусматривало ответственности за несвоевременную разблокировку счета |

Инспекция должна выплачивать проценты за каждый день просрочки исполнения решения о разблокировке счета и передачи этого решения в банк. Также предусмотрен порядок расчета этих процентов |

| Уточнены правила, по которым инспекторы могут требовать от компании документы в ходе проверки (п. 5 ст. 93 Налогового кодекса РФ) |

Инспекторы в ходе проверки могли повторно затребовать от компании документы, ранее уже представленные организацией |

ИФНС не может повторно затребовать документы, ранее уже представленные организацией. Ограничение не действует, если бумаги ранее представлялись в ИФНС в виде подлинников и были возвращены, а также в ситуациях, когда документы были утрачены налоговиками вследствие непреодолимой силы |

| Расширен перечень полномочий налоговых органов (подп. 9 п. 1 ст. 31 Налогового кодекса РФ) |

Налоговики имели право взыскивать налоговые недоимки, пени и штрафы |

Инспекторы получили дополнительное право — взыскивать с налогоплательщиков проценты, начисленные на сумму НДС, который был неправомерно возмещен в заявительном порядке |

| Налог на добавленную стоимость (гл. 21 Налогового кодекса РФ) |

||

| Уточнено, какие ошибки в счете-фактуре влекут отказ в вычете (п. 2 ст. 169 Налогового кодекса РФ) |

Счет-фактура, оформленный с нарушениями правил, которые прописаны в пунктах 5, 5.1 и 6 статьи 169 Налогового кодекса РФ, являлся основанием для отказа в вычете НДС |

Данное правило уточнили: отныне снять вычет по причине ошибки в счет-фактуре налоговики могут только в том случае, если неточность не позволяет идентифицировать продавца, покупателя, наименование или стоимость товара (работы, услуги), а также налоговую ставку и сумму НДС, предъявленную покупателю |

| НДС можно возместить ускоренно в заявительном порядке (п. 12 ст. 176, ст. 176.1 Налогового кодекса РФ) |

Компании возмещали НДС в порядке, предусмотренном статьей 176 Налогового кодекса РФ. Согласно данной статье, налог мог быть возмещен налогоплательщику только по результатам камеральной проверки декларации. При условии, что в ходе проверки не будет выявлено нарушений |

Прежний порядок возмещения, прописанный в статье 176 Налогового кодекса РФ, продолжает действовать. Но наряду с ним у компаний появилась возможность быстрее возместить НДС, воспользовавшись заявительным порядком, который прописан в новой статье 176.1 Налогового кодекса РФ. Начиная с I квартала 2010 года налогоплательщики вместе с отчетностью по НДС могут подать заявление о возврате суммы налога к возмещению до окончания камеральной проверки. По результатам рассмотрения этого заявления налоговики возвращают сумму возмещения на расчетный счет компании (или зачитывают в счет имеющейся недоимки). Если впоследствии по результатам камералки выяснится, что налог был возмещен неправомерно, компания будет обязана вернуть сумму возмещения с процентами (начисляются исходя из двойной ставки рефинансирования) |

| Дополнен перечень операций, не облагаемых НДС (п. 2 ст. 146 и п. 3 ст. 149 Налогового кодекса РФ) |

НДС, в частности, не облагаются операции, не признаваемые реализацией, операции по продаже земельных участков, а также передача денежных средств некоммерческим организациям на формирование целевого капитала и реализация (передача для собственных нужд) предметов религиозного назначения и религиозной литературы |

Этот список пополнился еще несколькими видами операций: — оказание услуг по передаче государственного или муниципального имущества в безвозмездное пользование некоммерческим организациям на осуществление их уставной деятельности; — реализация коммунальных услуг, предоставляемых управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами; — реализация работ (услуг) по содержанию и ремонту общего имущества в многоквартирном доме, выполняемых (оказываемых) управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами |

| Акцизы (гл. 22 Налогового кодекса РФ) |

||

| Возросли ставки по акцизам (п. 1 ст. 193 Налогового кодекса РФ) |

В частности, в 2009 году: — акциз по этиловому спирту из всех видов сырья составлял 27 руб. 70 коп. за 1 литр безводного спирта; — акциз по сигаретам с фильтром составлял 150 руб. за 1000 штук + 6% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 177 руб. за 1000 штук; — акциз по легковым автомобилям с мощностью двигателя свыше 67,5 кВт (90 л. с.) и до 112,5 кВт (150 л. с.) включительно составлял 21 руб. 70 коп. за 0,75 кВт (1 л. с.) |

В частности, в 2010 году: — акциз по этиловому спирту из всех видов сырья равен 30 руб. 50 коп. за 1 литр безводного спирта; — акциз по сигаретам с фильтром равен 205 руб. за 1000 штук + 6,5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 250 руб. за 1000 штук; — акциз по легковым автомобилям с мощностью двигателя свыше 67,5 кВт (90 л. с.) и до 112,5 кВт (150 л. с.) включительно равен 23 руб. 90 коп. за 0,75 кВт (1 л. с.) |

| Налог на доходы физических лиц (гл. 23 Налогового кодекса РФ) |

||

| Изменен порядок налогообложения матпомощи (п. 8 ст. 217 Налогового кодекса РФ) |

Единовременная матпомощь при рождении ребенка в сумме не больше 50 000 руб. не облагалась НДФЛ независимо от того, сколько лет прошло с момента рождения (усыновления) малыша |

НДФЛ не нужно удерживать с единовременной матпомощи при рождении (усыновлении) ребенка, если она выплачена нанимателем в течение первого года после рождения (усыновления) малыша. Предельная сумма такой поддержки в 2010 году — 50 000 руб. на каждого ребенка |

| Не облагалась НДФЛ только та единовременная матпомощь, которую организация оказала: — работнику в связи со смертью члена семьи; — членам семьи работника в связи с его смертью |

Теперь это правило распространяется и на бывших работников компании, вышедших на пенсию |

|

| Увеличился вычет, предоставляемый при продаже объектов (кроме недвижимости), которыми владели менее трех лет (подп. 1 п. 1 ст. 220 Налогового кодекса РФ) |

Доходы от реализации имущества (кроме недвижимости), которым владели менее трех лет, можно было уменьшить на 125 000 руб. либо на сумму расходов по его приобретению |

Доходы от реализации имущества (кроме недвижимости), которым владели менее трех лет, можно уменьшить на 250 000 руб. либо на сумму расходов по приобретению этих объектов |

| Изменены правила получения социальных вычетов по взносам по договору негосударственного пенсионного обеспечения или добровольного пенсионного страхования (п. 2 ст. 219 Налогового кодекса РФ) |

Социальный вычет по НДФЛ граждане могли получить, только когда завершится соответствующий налоговый период |

Если взносы по соответствующим договорам работодатель удерживал из зарплаты сотрудника и перечислял в соответствующие фонды, социальный вычет работник может получить у налогового агента до конца налогового периода |

| Изменен порядок налогообложения доходов от реализации легковых автомобилей (п. 17.1 ст. 217 Налогового кодекса РФ) |

При продаже транспортных средств, находившихся в собственности три года и более, можно было заявить имущественный вычет, равный полученному доходу |

Доходы от продажи автомобилей не облагаются НДФЛ, если до снятия с регистрационного учета автомобиль был зарегистрирован на данное физлицо в течение трех лет и более. По таким доходам не нужно подавать налоговую декларацию. Если же автомобиль был в собственности менее трех лет, по-прежнему остается возможность либо заявить вычет, либо уменьшить сумму дохода на документально подтвержденные расходы |

| Единый социальный налог (гл. 24 Налогового кодекса РФ) |

||

| Вместо ЕСН компании будут платить страховые взносы |

Компании платили ЕСН, часть которого зачислялась в федеральный бюджет, а остальной налог распределялся между ПФР, ФСС, федеральным и территориальным ФОМС. При этом спецрежимники перечисляли только взносы на обязательное пенсионное страхование |

Глава 24 Налогового кодекса РФ отменена. Вместо ЕСН все компании должны платить (причем в 2010 году по тем же ставкам) взносы: — на обязательное пенсионное страхование; — на случай временной нетрудоспособности и в связи с материнством; — на обязательное медицинское страхование. Но при этом в 2010 году спецрежимники взносы в ФСС и ФОМС должны считать по нулевой ставке |

| Налог на прибыль организаций (гл. 25 Налогового кодекса РФ) |

||

| Изменен порядок налогового учета валютных авансов (п. 11 ст. 250 и подп. 5 п. 1 ст. 265 Налогового кодекса РФ) |

Перечисленный продавцу валютный аванс покупатель в налоговом учете должен был регулярно переоценивать |

Перечисленный продавцу валютный аванс покупателю в налоговом учете переоценивать больше не нужно. Таким образом, налоговый учет валютных авансов приближен к бухучету, где их также не переоценивают |

| Упрощен порядок налогового учета материальных излишков (п. 2 ст. 254 Налогового кодекса РФ) |

В материальные расходы включалась только сумма налога, уплаченного со стоимости выявленных излишков. То есть 20% от их рыночной стоимости |

Компании могут признавать в расходах ту же сумму, которую они учли в доходах, выявив материальные излишки в ходе инвентаризации или после демонтажа, разборки, ремонта основных средств |

| Уточнен порядок учета расходов арендатора на неотделимые улучшения арендованного имущества (п. 1 ст. 258 Налогового кодекса РФ) |

Капитальные вложения, произведенные арендатором с согласия арендодателя за свой счет, амортизировались арендатором в течение срока действия договора аренды. Сумма амортизации рассчитывалась исходя из срока полезного использования, определенного для арендованных объектов основных средств |

Компании могут амортизировать капвложения в арендованное имущество по нормам, не зависящим от срока полезного использования этого имущества. При этом важно соблюсти такое условие: данное капитальное вложение названо в качестве отдельного инвентарного объекта в Классификации основных средств. Правда, списывать стоимость неотделимых улучшений по-прежнему можно только до окончания срока договора аренды |

| Вместо ЕСН налог на прибыль будут уменьшать страховые взносы |

В налоговые расходы компании включали ЕСН |

В налоговые расходы компании включают страховые взносы в каждый из внебюджетных фондов |

| Закончился период, когда действовал льготный порядок налогового учета процентов (п. 1 ст. 269 Налогового кодекса РФ, ст. 4 и 5 Федерального закона от 19 июля 2009 г. № 202-ФЗ) |

Проценты по кредитам и займам включались в налоговые расходы в следующем порядке. Организации, у которых нет сопоставимых долговых обязательств, проценты по рублевым вкладам могли учитывать в пределах ставки рефинансирования ЦБ РФ, увеличенной в 2 раза (до 1 августа 2009 года — в 1,5 раза). По валютным обязательствам лимит составлял 22 процента |

Проценты по кредитам и займам снова включаются в налоговые расходы в прежнем порядке. Организации, у которых нет сопоставимых долговых обязательств, проценты по рублевым вкладам учитывают в пределах ставки рефинансирования ЦБ РФ, увеличенной в 1,1 раза. По валютным обязательствам лимит снова составит 15% |

| Уточнен порядок учета процентов по кредитам и займам (п. 8 ст. 272 Налогового кодекса РФ) |

В Налоговом кодексе РФ было указано, что признавать проценты надо на конец каждого отчетного периода (например, на 31 марта, 30 июня, 30 сентября) |

Проценты по кредитам и займам в налоговом учете нужно признавать в расходах ежемесячно. В таком же порядке определяется и лимит, зависящий от ставки рефинансирования ЦБ РФ |

| Изменено одно из обязательных условий признания ценных бумаг обращающимися на организованном рынке (подп. 3 п. 3 ст. 280 Налогового кодекса РФ) |

Если когда-либо по ценным бумагам определялись рыночные котировки, их признавали обращающимися на организованном рынке ценных бумаг (при соблюдении прочих условий) |

Ценные бумаги признаются обращающимися на организованном рынке ценных бумаг, если в течение трех месяцев до совершения сделки по ним определяли рыночные котировки (при соблюдении прочих условий) |

| Расширен перечень медицинских услуг, оказанных работникам компании, которые можно учесть при расчете налога на прибыль (абз. 9 п. 16 ст. 255 Налогового кодекса РФ) |

При расчете налога на прибыль учитывалась только стоимость полисов добровольного медицинского страхования, не превышающая 6% от расходов на оплату труда |

Кроме расходов на добровольное медицинское страхование в налоговом учете теперь можно списать стоимость медицинских услуг, оказанных работникам организации. Но общий лимит расходов по ДМС и стоимости медицинских услуг остался прежним — 6% расходов на оплату труда |

| Уточнены методы списания ценных бумаг при их выбытии (п. 9 ст. 280 Налогового кодекса РФ) |

При выбытии ценной бумаги расходы определяли: — по стоимости первых по времени приобретений (ФИФО); — по стоимости последних по времени приобретений (ЛИФО); — по стоимости единицы |

При выбытии ценной бумаги расходы можно определять: — по стоимости первых по времени приобретений (ФИФО); — по стоимости единицы. То есть метод ЛИФО применять нельзя |

| Упрощенная система налогообложения (гл. 26.2 Налогового кодекса РФ) |

||

| Увеличен размер лимита доходов, позволяющий оставаться на упрощенке (п. 4.1 ст. 346.13 Налогового кодекса РФ) |

В 2009 году лимит доходов компании на упрощенке составлял 20 000 000 руб., умноженных на коэффициенты-дефляторы |

Чтобы применять упрощенный режим налогообложения, в 2010, 2011 и 2012 годах доход компании не должен превышать 60 000 000 руб. |

| Учет взносов во внебюджетные фонды: — с базой доходы минус расходы (подп. 7 п. 1 ст. 346.16 Налогового кодекса РФ); |

В налоговые расходы включались взносы на обязательное пенсионное страхование и на травматизм |

В налоговые расходы включаются страховые взносы на: — обязательное пенсионное страхование; — обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (в 2010 году ставка по ним для упрощенщиков — 0%); — обязательное медицинское страхование (в 2010 году ставка по ним для упрощенщиков — 0%); — взносы на травматизм |

| — с базой доходы (абз. 2 п. 3 ст. 346.21 Налогового кодекса РФ) |

Упрощенный налог уменьшали взносы на обязательное пенсионное страхование, а также больничные пособия. При этом уменьшить налог можно было не более чем на 50% |

Упрощенный налог можно уменьшить на страховые взносы на: — обязательное пенсионное страхование; — обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (в 2010 году ставка по ним для упрощенщиков — 0%); — обязательное медицинское страхование (в 2010 году ставка по ним для упрощенщиков — 0%); — взносы на травматизм; — больничные пособия. Лимит остался прежним — не более 50% от суммы налога |

| Единый налог на вмененный доход (гл. 26.3 Налогового кодекса РФ) |

||

| Установлен коэффициент-дефлятор на 2010 год (приказ Минэкономразвития России от 13 ноября 2009 г. № 465) |

Коэффициент-дефлятор К1 составлял 1,148 |

Коэффициент-дефлятор К1 равен 1,295 |

| Изменился расчет ЕНВД (п. 2 ст. 346.32 Налогового кодекса РФ) |

ЕНВД уменьшали взносы на обязательное пенсионное страхование, а также больничные пособия |

ЕНВД можно уменьшить на страховые взносы на: — обязательное пенсионное страхование; — обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (в 2010 году ставка по ним для вмененщиков — 0%); — обязательное медицинское страхование (в 2010 году ставка по ним для вмененщиков — 0%); — взносы на травматизм; — больничные пособия |

| Транспортный налог (гл. 28 Налогового кодекса РФ) |

||

| Изменены минимальные и максимальные ставки транспортного налога (п. 2 ст. 361 Налогового кодекса РФ) |

Региональные власти могли увеличивать или снижать базовую ставку по транспортному налогу в пять раз |

Региональные власти могут увеличивать или снижать базовую ставку по транспортному налогу в десять раз |

| Налог на имущество (гл. 30 Налогового кодекса РФ) |

||

| Уточнено, кто является плательщиком налога (п. 1 ст. 373 Налогового кодекса РФ) |

Плательщиками налога являлись все компании независимо от того, есть у них основные средства или нет |

Плательщиками налога являются только те компании, на балансе которых числятся основные средства. Как следствие, нет необходимости сдавать нулевые декларации |

| Социальное страхование |

||

| Изменен порядок расчета больничных и детских пособий (новая редакция Федерального закона от 29 декабря 2006 г. № 255-ФЗ) |

В расчет брали выплаты, на которые начисляли ЕСН в части, поступающей в ФСС |

В расчет принимаются доходы, с которых платятся взносы на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством |

| Если у работника не было заработка ни в расчетном периоде, ни перед страховым случаем, выплата рассчитывалась исходя из оклада |

Если у работника нет заработка ни в расчетном периоде, ни перед страховым случаем, в таком случае для расчета выплаты нужно взять заработок за последние 12 календарных месяцев работы у данного страхователя, предшествующих месяцу наступления предыдущего страхового случая |

|

| Увеличен максимальный размер пособий по временной нетрудоспособности (новая редакция Федерального закона от 29 декабря 2006 г. № 255-ФЗ) |

Максимальный размер пособия составлял 18 720 руб. в месяц |

Вместо максимального размера месячного пособия по временной нетрудоспособности введено понятие предельного среднедневного заработка, который составляет 1136,99 руб. Связано это с тем, что в 2010 году платить страховые взносы во внебюджетные фонды (которые вводятся вместо ЕСН) нужно только с выплат, общий размер которых не превышает 415 000 руб. с начала года. А 1136,99 руб. –– это результат деления 415 000 руб. на 365 дн. |

| Увеличен максимальный размер пособий по беременности и родам (новая редакция Федерального закона от 29 декабря 2006 г. № 255-ФЗ) |

Максимальный размер пособия составлял 25 390 руб. |

Вместо максимального размера месячного пособия по беременности и родам в 2010 году введено понятие предельного среднедневного заработка, который составляет 1136,99 руб. На эту величину следует ориентироваться при расчете пособия |

| Увеличены размеры некоторых детский пособий (ст. 4.2 Федерального закона от 19 мая 1995 г. № 81-ФЗ, Федеральный закон от 2 де- кабря 2009 г. № 308-ФЗ и новая редакция Федерального закона от 29 декабря 2006 г. № 255-ФЗ) |

Единовременное пособие женщинам, вставшим на учет в ранние сроки беременности, составляло 374,62 руб. Размер единовременного пособия при рождении ребенка –– 9989,86 руб. Минимальный размер пособия по уходу за ребенком до полутора лет рассчитывался так. Если ребенок у мамы –– первенец, то минимум –– 1873,10 руб. за полный календарный месяц. Если ребенок второй, третий и т. д., то минимум равен 3746,20 руб. Максимальный размер пособия по уходу за ребенком до полутора лет составлял 7492,40 руб. |

Единовременное пособие женщинам, вставшим на учет в ранние сроки беременности, составляет 412,08 руб. Новый размер единовременного пособия при рождении ребенка –– 10 988,85 руб. Минимальный размер пособия по уходу за ребенком до полутора лет рассчитывается так. Если ребенок у мамы –– первенец, то минимум –– 2060,41 руб. за полный календарный месяц. Если ребенок — второй, третий и т. д., то минимум равен 4120,82 руб. Максимальный размер пособия по уходу за ребенком до полутора лет теперь определяется совершенно по-иному. С 2010 года предельная сумма месячного пособия составляет: 415 000 руб.: 12 мес. 40% = = 13 833,33 руб., где 415 000 руб. — годовой лимит выплат в пользу одного человека, на которые начисляются страховые взносы во внебюджетные фонды |

| Ужесточена ответственность за непредставление в срок отчетности в ФСС РФ (новая редакция п. 1 ст. 19 Федерального закона от 24 июля 1998 г. № 125-ФЗ) |

Штраф за непредставление отчетности в срок составлял 1000 руб. Если подобное нарушение было совершено повторно в течение года, то размер штрафа увеличивался до 5000 руб. |

Если отчетность не представлена в течение 180 календарных дней после того, как истек срок ее подачи, штраф составит 5% суммы страховых взносов, которая подлежит уплате на основе этой отчетности. Однако размер штрафа ограничивается: он должен быть не более 30% суммы взносов, но не менее 100 руб. За подачу отчетности с задержкой свыше 180 календарных дней штраф взимается в размере 30% суммы страховых взносов, подлежащей уплате на основе отчетности. Помимо этого 10% от той же суммы страховых взносов придется заплатить дополнительно за каждый месяц (в том числе неполный) непредставления отчетности начиная со 181-го календарного дня после наступления срока ее подачи. При этом сумма штрафа не может быть меньше 1000 руб. |

| Пенсионное страхование |

||

| Подавать индивидуальные сведения персонифицированного учета придется чаще (новая редакция Федерального закона от 1 апреля 1996 г. № 27-ФЗ) |

Страхователи представляли в ПФР индивидуальные сведения о начисленных и уплаченных взносах только по итогам года |

В 2010 году страхователи должны представлять в ПФР индивидуальные сведения о начисленных и уплаченных взносах по итогам каждого полугодия, а с 2011 года — ежеквартально |

Типовые бухгалтерские проводки по дебету счета 68 Расчеты по налогам и сборам

| Дебет |

Кредит |

Содержание хозяйственной операции |

| 68 |

19 |

НДС по оприходованным материальным ценностям (нематериальным активам выполненным работам, оказанным услугам) списан в зачет из бюджета (произведен налоговый вычет) |

| 68 |

19 |

Акцизы по оприходованным и отпущенным в производство материальным ценностям списаны в зачет из бюджета (произведен налоговый вычет) |

| 68 |

50 |

Уплачены из кассы налоги и сборы в бюджет |

| 68 |

51 |

Уплачены с расчетного счета налоги и сборы в бюджет |

| 68 |

52 |

Уплачены с валютного счета налоги и сборы в бюджет |

| 68 |

55 |

Уплачены со специального счета в банке налоги и сборы в бюджет |

| 68 |

66 |

Средства краткосрочного займа (кредита) переведены заимодавцем в счет уплаты налогов и сборов по распоряжению заемщика |

| 68 |

67 |

Средства долгосрочного займа (кредита) переведены заимодавцем в счет уплаты налогов и сборов по распоряжению заемщика |

| 68 |

77 |

Отражено отложенное налоговое обязательство |

Типовые бухгалтерские проводки по кредиту счета 68 Расчеты по налогам и сборам

| Дебет |

Кредит |

Содержание хозяйственной операции |

| 08 |

68 |

Суммы невозмещаемых налогов и сборов, начисленных в связи с осуществлением вложений во внеоборотные активы, включены в их первоначальную стоимость |

| 09 |

68 |

Отражен отложенный налоговый актив |

| 10 |

68 |

Суммы невозмещаемых налогов и сборов, начисленных в связи с покупкой материалов, включены в их первоначальную стоимость |

| 11 |

68 |

Суммы невозмещаемых налогов и сборов, начисленных в связи с покупкой животных, включены в их первоначальную стоимость |

| 15 |

68 |

Суммы невозмещаемых налогов и сборов, начисленных в связи с покупкой материально-производственных запасов, включены в их первоначальную стоимость (при использовании счета 15) |

| 20 |

68 |

Суммы начисленных налогов и сборов учтены в затратах основного производства |

| 23 |

68 |

Суммы начисленных налогов и сборов учтены в затратах вспомогательного производства |

| 26 |

68 |

Суммы начисленных налогов и сборов учтены в составе общехозяйственных расходов |

| 29 |

68 |

Суммы начисленных налогов и сборов учтены в затратах обслуживающего производства |

| 41 |

68 |

Суммы невозмещаемых налогов и сборов, начисленных в связи с покупкой товаров, учтены при формировании их стоимости |

| 44 |

68 |

Суммы начисленных налогов и сборов (например, транспортный налог) учтены в расходах на продажу |

| 51 |

68 |

Суммы налогов и сборов, излишне уплаченные в бюджет, возвращены на расчетный счет организации |

| 52 |

68 |

Суммы налогов и сборов, излишне уплаченные в бюджет, возвращены на валютный счет организации |

| 55 |

68 |

Суммы налогов и сборов, излишне уплаченные в бюджет, возвращены на специальный счет в банке |

| 70 |

68 |

Удержан налог на доходы физических лиц из заработной платы работников |

| 75 |

68 |

Удержан налог на доходы с сумм, выплаченных учредителям (участникам) организации |

| 90.3 |

68 |

Начислен НДС по проданной продукции (товарам, работам, услугам) |

| 90.4 |

68 |

Начислены акцизы по проданной продукции (товарам) |

| 90.5 |

68 |

Начислены экспортные пошлины |

| 91.2 |

68 |

Начислены налоги и сборы, относимые в соответствии с налоговым законодательством на финансовые результаты (например, налог на имущество, налог на рекламу) |

| 98.1 |

68 |

Начислен НДС с полученных сумм, учитываемых в составе доходов будущих периодов (например, с полученной вперед суммы арендной платы) |

| 99 |

68 |

Начислен налог на прибыль к уплате в бюджет |

| 99 |

68 |

Начислен налог на игорный бизнес к уплате в бюджет |

| 99 |

68 |

Отражены суммы штрафных санкций, начисленных за нарушения налогового законодательства |

Счет 68 Расчеты по налогам и сборам корреспондирует со счетами

| По дебету |

По кредиту |

| 19 Налог на добавленную стоимость по приобретенным ценностям 50 Касса 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам |

08 Вложения во внеоборотные активы 10 Материалы 11 Животные на выращивании и откорме 15 Заготовление и приобретение материальных ценностей 20 Основное производство 23 Вспомогательные производства 26 Общехозяйственные расходы 29 Обслуживающие производства и хозяйства 41 Товары 44 Расходы на продажу 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 70 Расчеты с персоналом по оплате труда 75 Расчеты с учредителями 90 Продажи 91 Прочие доходы и расходы 98 Доходы будущих периодов 99 Прибыли и убытки |