Методы оценки и обеспечения конкурентоспособности товаров и услуг

СОДЕРЖАНИЕ: МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ ПЕНЗЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ Заочный факультет Кафедра «Менеджмент» Курсовая работа МЕТОДЫ ОЦЕНКИ И ОБЕСПЕЧЕНИЯ КОНКУРЕНТОСПОСОБНОСТИ ТОВАРОВ И УСЛУГМИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

ПЕНЗЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

Заочный факультет

Кафедра «Менеджмент»

Курсовая работа

МЕТОДЫ ОЦЕНКИ И ОБЕСПЕЧЕНИЯ КОНКУРЕНТОСПОСОБНОСТИ ТОВАРОВ И УСЛУГ

Выполнил студент:

гр. 06ЗЭИ 42

Мошкина Н.П.

Проверила:

к.э.н., и.о. доцента

Шестопал Н.Ю.

Пенза, 2008

Введение

Проблема качества и конкурентоспособности является определяющей в промышленном развитии стран мира. Она имеет глобальный характер, так как с одной стороны определяет многие аспекты экономической и социальной политики стран, а с другой - задевает интересы всех их граждан, выступающих в роли потребителей. Динамика развития стран, уровень благосостояния и благополучия всех слоев населения зависят от качества и конкурентоспособности товаров, определяющих лицо той или иной страны на мировом рынке. Конкурентоспособность и качество - концентрированное выражение всей совокупности возможностей страны, любого производителя создавать, выпускать и сбывать товары и услуги. Под конкурентоспособностью подразумевается комплекс потребительских и стоимостных (ценовых) характеристик товара, определяющих его успех на рынке, т.е. преимущество именно этого товара над другим в условиях широкого предложения конкурирующих товаров-аналогов. Поскольку за каждым из товаров стоят соответствующие производители, то можно говорить о конкурентоспособности предприятий, фирм, а также стран, в которых они находятся.

Подъем промышленного производства во многом зависит от того, насколько успешно будет решен вопрос выбора товаров и услуг, которые будут производиться в результате произведенных капиталовложений на наших предприятиях. Этот выбор очень не прост как в экономическом, так и в техническом плане. Экономические проблемы выбора связаны в первую очередь с соразмерностью предоставляемых инвестиций требуемых для реализации инновационных проектов. Сопутствующей является проблема маркетинговых исследований, предваряющих выбор, проведение которых должно проводиться достаточно квалифицированными специалистами, которых мало, в условиях очень неорганизованного и нестабильного рынка, что создает массу дополнительных трудностей.

Технические проблемы определяются тем, что не все то, мы хотели бы производить по рекомендациям маркетологов, мы можем производить. Современные технически сложные товары, пользующиеся спросом, требуют для производства предварительного решения ряда чисто технических задач. Первая - наличие разработок и технической документации на такое изделие. Сложные, перспективные товары для своей разработки требуют проведения значительного объема НИОКР, объем финансирования, которых может превысить инвестиционный лимит на весь проект. Второй является задача обеспечения качества разработки, которое начинается с качества конструкции разрабатываемого изделия, с оценки его конкурентоспособности, ориентируясь сразу на возможности его экспорта или на определенный вид рынка. Оценка конкурентоспособности, особенно экспортно-ориентированного изделия, требует хорошего знания рынков, оперативной информации по динамике и тенденциям их развития, конъюнктуры по определенным группам товаров.

Конкурентоспособность корпорации (предприятия) и конкурентоспособность продукции (товаров, услуг) находятся в отношении целого и его части.

Конкурентоспособность корпорации - это комплекс экономических характеристик, определяющих его положение на отраслевом рынке (региональном, мировом), включающий характеристики товара и факторы, формирующие в целом экономические условия производства и сбыта товаров предприятия.

Конкурентоспособность товара - это комплекс его потребительских и стоимостных характеристик, определяющих его преимущество на рынке над другими товарами в условиях широкого предложения конкурирующих товаров - аналогов.

Конкурентоспособность показывает, насколько продуктивна и эффективна фирма по отношению к конкурентам, посредникам и в обслуживании заказчиков. Продуктивность связана с качеством выпускаемых изделий, занимаемой долей рынка и доходностью; эффективность - со скоростью ответной реакции и экономией издержек. Эффективность, и продуктивность, в конечном счете, зависят от конкурентной рациональности корпорации, т.е. силы ее соревновательного духа и умения принимать решения.

Фирма ООО «Спецком» - это метизная компания, которая занимается продажей инструментов. Ее целью является стабильный спрос продаваемой продукции, что влечет за собой постоянный источник сбыта данного товара. В этой компании предлагается высокий ассортимент инструментов.

Для сравнения используем две фирмы-конкурентов: ООО «Метизный двор», ООО «Корунд».

Изучение и анализ функциональных и потребительских свойств ( F ) товаров, в которых формируется множество этих свойств с соответствующими обоснованиями.

Формирование эталонного вида товаров и относительная качественная оценка разрабатываемого вида товара

На основе созданного множества функциональных и потребительских свойств оцениваемых услуг-аналогов создается эталонный вид товара, синтезирующий в себе лучшие свойства. При этой оценке необходимо зафиксировать отклонения своего вида товаров от эталона в двух аспектах:

· по составу функциональных и потребительских свойств,

· по качественным отклонениям этих свойств от аналогичных свойств эталонного вида услуг.

По имеющимся отклонениям необходимо выполнить анализ с объяснениями причин отклонений.

Понятие эталонного товара и концепции его формирования . Под эталонным подразумевается вид услуг, обладающий таким набором функциональных и потребительских свойств в рассматриваемое время и применительно к определенному типу рынка, который ставит его в исключительное положение по сравнению с другими товарами-конкурентами. В обиходной практике - это услуги, к которому необходимо стремиться, чтобы обеспечить требуемую конкурентоспособность.

Формирование эталонного вида товаров

Рассмотрим этот процесс для эталонов различного уровня (начиная от регионального до мирового рынков):

Если рынок региональный, в число региональных изготовителей метизной продукции входят такие виртуальные фирмы, как J1 = Спецком J2 =, Метизный двор и J3 = Корунд. Наша фирма - Спецком . Анализ информации, предоставленной товаропроизводителями, и опрос потенциальных клиентов показал, что наибольший клиентский интерес имеют следующие функциональные и потребительские свойства:

F1 – режим работы,

F2 – сервис,

F3 - гибкая система скидок,

F4 –гарантийный срок службы,

F5 – замена не качественного товара ,

F6 -престижность,

F7 –консультирование клиентов,

F8 – продажа и подбор товара,

F9 – работа с кадрамии,

F10 – дополнительные услуги.

Эталонным будем считать вид товаров , обладающий полным набором из 10 вышеприведенных свойств товаров.

Сегментация рынка

Для более обоснованного формирования функциональных и потребительских свойств (F) подготавливаемых к производству товаров необходима предварительная сегментация рынка, которая позволяет сформировать виртуальный портрет потенциального потребителя данного вида товаров.

1. уровень дохода потребителя (Д),

2. престижность товара (П).

Для уровня дохода - это высокий (ДВ ) и низкий доходы (ДН ); для престижности – это высокая престижность (ПВ ), часто представляемая в виде повышенного качества и цены, и средняя престижность (ПС ).

Формируем сегменты:

С1 = {ДВ , ПВ },

С2 = {ДВ , ПС },

С3 = {ДН , ПВ },

С4 = {ДН , ПС }.

Исходя из технических и финансовых возможностей фирмы J1 - Спецком , ее технологической базы и наличия квалифицированного персонала, определяется привлекательность показателей сегментации. Результаты экспертной оценки (по 10-балльной шкале) следующие:

ДВ = 8 бал; ДН = 5 бал, ПВ = 5 бал, ПС = 10 бал.

Определяем привлекательность сегментов:

Р(С1 ) = 8 5 = 40 бал.,

Р(С2 ) = 8 10 = 80 бал.,

Р(С3 ) = 5 5 = 25 бал.,

Р(С4 ) = 5 10 = 50 бал.

Фирма J1 - Спецком выбирает для себя сегмент С2 как наиболее привлекательный. Психологический портрет потенциального потребителя этого сегмента имеет следующий вид «это лицо, имеющее повышенный доход, и не ориентированное на престижный вид товаров».

Аналогично, фирма J2 -Метизный двор, определяет привлекательность показателей сегментации. Результаты экспертной оценки (по 10-балльной шкале) следующие:

ДВ = 9 бал; ДН = 5 бал., ПВ = 10 бал., ПС = 6 бал.

Определяем привлекательность сегментов:

Р (С1 ) = 9 10 = 90 бал.,

Р (С2 ) = 9 6 = 54 бал.,

Р (С3 ) = 5 10 = 50 бал.,

Р (С4 ) = 5 6 = 30 бал.

Фирма J2 -Метизный двор выбирает для себя сегмент С1 как наиболее привлекательный. Психологический портрет потенциального потребителя этого сегмента имеет следующий вид «это лицо, имеющее повышенный доход, и ориентированное на престижный вид товаров».

Фирма J3 -Корунд определяет привлекательность показателей сегментации. Результаты экспертной оценки (по 10-балльной шкале) следующие:

ДВ =5 бал; ДН = 10 бал, ПВ = 4 бал, ПС = 10 бал.

Определяем привлекательность сегментов:

Р(С1 ) = 5 4 = 20 бал.,

Р(С2 ) = 5 10 = 50 бал.,

Р(С3 ) = 10 4 = 40 бал.,

Р(С4 ) = 10 10 = 100 бал.

Фирма J3 -Корунд выбирает для себя сегмент С4 как наиболее привлекательный. Психологический портрет потенциального потребителя этого сегмента имеет следующий вид «это лицо, имеющее низкий доход, и не ориентированное на престижный вид товаров».

Оценка степени удовлетворенности потребителей свойствами товаров

С учетом потребностей своих потенциальных клиентов, которые определяются по их психологическим портретам, товаропроизводители J1 , J2 и J3 формируют множества функциональных и потребительских свойств производимых ими товаров:

FJ 1 = {F1 , F2 , F4, F7 , F8 , F9, F10 },

FJ 2 = {F1 , F3 , F4 , F5 , F6 , F7 , F8 , F10 },

FJ 3 = {F1 , F2 , F3, F4, F5 , F6 , F8 , F9 , F10}.

Дальнейший анализ покупательской привлекательности товара и их конкурентоспособности ведем, например, только применительно к региональному рынку в разрезе приведенных показателей F функциональных и потребительских свойств. Товаропроизводители, обозначаемые как J1 , J2 и J3 , а также три типичных клиента, обозначаемые как Q1 , Q2 и Q3 определили свои приоритеты (в виде знака + ) или отсутствие интереса к ним (в виде знака). Сводные данные по ним приведены в следующих таблицах по фирмам:

Свойства товара |

Производители товара | Потребители товара | ||||

| J1 | J2 | J3 | Q1 | Q2 | Q3 | |

| F1 | + | + | + | + | + | + |

| F2 | + | - | + | - | + | + |

| F3 | - | + | + | + | + | + |

| F4 | + | + | + | + | + | - |

| F5 | + | + | + | + | + | + |

| F6 | + | + | + | + | + | + |

| F7 | + | + | - | + | + | + |

| F8 | + | + | + | + | + | + |

| F9 | + | - | + | + | + | + |

| F1 0 | + | + | + | + | - | + |

Вышеприведенная таблица позволяет произвести относительную качественную оценку совпадения точек зрения производителей и потенциальных клиентов на состав функциональных и потребительских свойств видов товаров, а также отличия товаров реальных трех производителей от эталонного. Анализ таблицы показывает, что у всех трех производителей товаров из 10 свойств эталонного в наличии имеется только часть свойств, причем отсутствующими являются различные свойства.

Клиенты Q1 , Q2 и Q3 формируют свои наборы показателей функциональных и потребительских свойств, которые соответствуют целям ремонта. После этого определяется степень их удовлетворения наличием нужных им свойств, предлагаемых их производителями. Производится обсуждение этих свойств с точки зрения производителей товаров и усредненных потребителей. Множество свойств, которые должны быть в товаре по мнению потребителя, отличается от того множества свойств, которые закладывает в него производитель.

Степень возможной удовлетворенности услугами можно количественно выразить степенью соответствия этих двух множеств.

Мощность множества, определяемая числом его членом, выражается кардинальным числом множества КС.

Исходя из вышеприведенных таблиц, формируем множества свойств метизных товаров, которые отвечают целям потребителей Q1 , Q2 и Q3

FQ 1 = {F1 , F3 , F4 , F5 , F6 , F7 , F8, F9, F10},

FQ 2 = {F1 , F2 , F3 , F4 , F5 , F6 , F7, F8, F10 },

FQ 3 = {F1 , F2 , F3 , F5, F6 F7 , F8, F9 , F10 }.

Применительно к Спецкому совпадение свойств зернодробилки может быть представлено множествами совпадений мнений потребителей Q1 , Q2 и Q3 с мнением фирмы. Множество совпадений потребителя и фирмы представляет собой пересечение множеств свойств, которыми, по их мнению, должен обладать товар (зернодробилка). Формируется, например, множество совпадений М11 , в которое входят функциональные и потребительские свойства товара, выбранные его производителем J1 и потребителем Q1 . Множество М11 является пересечением множеств FJ 1 и

FQ 1 , т.е. М11 = FJ 1 FQ 1 = {F1 , F4 , F5 , F6, F7, F8, F9, F10}.

Аналогичные множества совпадений мнений потребителей Q2 и Q3 с мнением фирмы F1 представляются множествами:

М12 = FJ 1 FQ 2 = {F1 , F2 ,F4, F5 , F6 , F7 , F8, F9 },

М13 = FJ 1 FQ 3 = {F1 , F2 , F5 , F6 , F7, F8, F9, F10 }.

Такую же качественную оценку можно провести и применительно к зернодробилке фирмы Метизный двор и «Корунд». Результирующие множества совпадений свойств имеют вид:

М21 = FJ 2 FQ 1 = {F1 , F2 , F4 , F5 , F6, F7, F8, F10 },

М22 = FJ 2 FQ 2 = {F1 , F3 , F4 , F5 , F6 , F7 , F8 },

М23 = FJ 2 FQ 3 = {F1 , F3 , F5 , F6 , F7 , F8, F10 },

М31 = FJ 3 FQ 1 = {F1 , F3 , F4 , F5 F6 F8 F9 F10 },

М32 = FJ 3 FQ 2 = {F1 , F2 , F3 , F4 ,F5, F6 F9 },

М33 = FJ 3 FQ 3 = {F1 , F2 , F3 , F5, F6 F8 F9 F10 }.

Графически множество совпадений 1-го потребителя Q1 и первого производителя J1 это имеет вид:

Степень потребительского удовлетворения определяется следующим образом:

- Определяются кардинальные числа множеств пересечений свойств потребителей и производителей. Чем больше кардинальное число пересечения каких-либо множеств, тем в большей степени совпадают мнения производителей и потребителей по составу свойств товара. Например, кардинальное число КС11 множества М11 равно количеству членов этого множества, т.е. КС11 = 5. Аналогично определяются кардинальные числа остальных множеств МJQ :

КС12 = 8, КС13 = 8,

КС21 = 8, КС22 = 7, КС23 =7,

КС31 = 8, КС32 = 7, КС33 =8.

определяем степень удовлетворения потребителя предлагаемым товаром, принимая в качестве количественного критерия индекс удовлетворения:

![]() ,

,

где![]() - кардинальное число множества КСJQ

(количество свойств, нужных потребителю Q и, в то же время, имеющихся в товаре производителя J),

- кардинальное число множества КСJQ

(количество свойств, нужных потребителю Q и, в то же время, имеющихся в товаре производителя J),

![]() - кардинальное число множества FQ

(то количество свойств, которое хотел бы видеть потребитель в товаре).

- кардинальное число множества FQ

(то количество свойств, которое хотел бы видеть потребитель в товаре).

Шкала удовлетворения товаром может иметь следующий вид:

Если ![]()

Результаты расчетов по определению степени удовлетворенности трех потребителей зернодробилками трех товаропроизводителей приведены ниже в таблице (в %):

| Y11 | Y12 | Y13 | Y21 | Y22 | Y23 | Y31 | Y32 | Y33 |

| 88,8 | 88,8 | 88,8 | 88,8 | 77,7 | 77,7 | 88,8 | 77,7 | 88,8 |

т.е. товары по составу своих функциональных и потребительских свойств не в полной мере отвечает требованиям клиентов.

Из анализа приведенной таблицы следует, что потребитель Q1 удовлетворен метизными товарами всех трех фирм. Следовательно, клиент воспользуется инструментами «Спецкома» у одного из трех.. У какой конкретно - все будет зависеть от дополнительных условий сделки на товары. Потребитель Q2 полностью удовлетворен товарами «Спецкома». Потребитель Q3 в наибольшей степени удовлетворен услугами автосервисов«Спецком» и «Метизный двор».

Определение показателя широты функциональных свойств видов товара ( F )

Определяем показатель широты функциональных и потребительских видов товаров (на примере автосервиса). Этот показатель находим по следующей формуле:

F = b1 F1 + b2 F2 + ... + be Fe ,

Fe - это свойства, заявочного списка потребителя, в котором он отражает те свойства видов товаров, которые он желает иметь. Однако, как мы видели раньше совпадение желаний клиентов с тем, что предлагает производитель, далеко не полное. Если какого-либо свойства, нужного потребителю, в виде товара нет, то тем самым оценка F понижается и в тем большей степени, чем больше различия в составе этих свойств.

be - Коэффициент важности соответствующих свойств (определяемых номерами индексов).

Каждому этому свойству поставлен в соответствие коэффициент важности bq . Множество этих показателей важности свойств формируют вектор важности

b = {b1 , b2 , b3 b4 , b5 , b6 , b7 , b8 ,b9 , b10 }.

При этом векторы важности автосервиса у трех их производителей bР1 , bР2 ., и bР3 различны и могут существенно отличаться от векторов важности, например, трех клиентов bQ 1 , bQ 2, и bQ 3 , а также от полного вектора важности эталонного вида товаров, состоящего из полного набора из 10 свойств.

Оценку важности функциональных свойств определяют с помощью группы экспертов, которая дает заключение и усредненную оценку. Результат оценки - вектор важности b функциональных и потребительских свойств товаров, входящих во множество потребителя. Эта группа экспертов является независимой (НОК).

| b1 | b2 | b3 | b4 | b5 |

| 0,15 | 0,10 | 0,08 | 0,15 | 0,10 |

| b6 | b7 | b8 | b9 | b10 |

| 0,12 | 0,05 | 0,10 | 0,05 | 0,10 |

Формируем таблицы коэффициентов важности по свойствам

| Векторы важности b | Производители инструментов | Потребители инструментов | ||||

b1 b2 b3 b4 b5 b6 b7 b8 b9 b10 |

J1 | J2 | J3 | Q1 | Q2 | Q3 |

0,12 0,10 - 0,10 0,15 0,10 0,08 0,15 0,10 0,10 |

0,12 - 0,08 0,15 0,15 0,12 0,15 0,15 - 0,08 |

0,15 0,10 0,10 0,10 0,15 0,15 - 0,08 0,05 0,12 |

0,15 - 0,10 0,05 0,05 0,10 0,15 0,10 0,15 0,15 |

0,15 0,15 0,10 0,10 0,10 0,10 0,05 0,10 0,15 - |

0,12 0,08 0,12 - 0,15 0,1 0,15 0,08 0,08 0,12 |

|

| Всего | 1,00 | 1,00 | 1,00 | 1,00 | 1,00 | 1,00 |

Определяем показатель широты свойств F в том случае, когда привлекается независимый оценщик (НОК):

- для первого товаропроизводителя

(J1 ) - FJ 1 = 0,15*1 + 0,1*1 + 0,08*0 + 0,15*1 + 0,1*1 + 0,12*1 + 0,05*1 + 0,1*1 + 0,05*1 + 0,1*1=0,92

- для второго товаропроизводителя

(J2 ) - FJ 2 = 0,15*1 + 0,1*0 + 0,08*1 + 0,15*1 + 0,1*1 + 0,12*1 + 0,05*1 + 0,1*1 + 0,05*0 + 0,1*1=0,85

- для третьего товаропроизводителя

(J3 ) -FJ 3 =0,15*1 + 0,1*1 + 0,08*1 + 0,15*1 + 0,1*1 + 0,12*1 + 0,05*0 + 0,1*1 + 0,05*1 + 0,1*1=0,95.

Определяем показатель широты свойств F в том случае, когда оценка выполняется первым потребителем первого вида товаров (производителя J1 ) -:

FJ 1 Q 1 = 0,15*1 + 0,1*0 + 0,05*1 + 0,05*1 + 0,1*1 + 0,15*1 + 0,1*1 + 0,15*1 + 0,15*1=0,9

- товаропроизводителя 2 фирмы (J2 ) первым потребителем

FJ 2 Q 1 = 0,15*1 + 0,1*1 + 0,05*1 + 0,05*1 + 0,1*1 + 0,15*1 + 0,1*1 + 0,1*1 + 0,15*0 + 0,15*1=0,85

- тиоваропроизводителя 3 фирмы (J3 ) первым потребителем

FJ 3 Q 1 = 0,15*1 + 0,1*1 + 0,05*1 + 0,05*1 + 0,1*1 + 0,15*0 + 0,1*1 + 0,15*1 + 0,15*1=0,85

- товаропроизводителя 1 фирмы вторым потребителем

FJ 1 Q 2 = 0,15*1 + 0,15*1 + 0,1*0 + 0,1*1 + 0,1*1 + 0,1*1 + 0,05*1 + 0,1*1 + 0,15*1=0,9

-товаропроизводителя 2 фирмы вторым потребителем

FJ 2 Q 2 = 0,15*1 + 0,15*0 + 0,1*1 + 0,1*1 + 0,1*1 + 0,1*1 + 0,05*1 + 0,1*1 + 0,15*0=0,7

-товаропроизводителя 3 фирмы вторым потребителем

FJ 3 Q 2 = 0,15*1 + 0,15*1 + 0,1*1 + 0,1*1 + 0,1*1 + 0,1*1 + 0,05*0 + 0,1*1 + 0,15*1=0,95

-товаропроизводителя 1 фирмы третьим потребителем

FJ 1 Q 3 = 0,12*1 + 0,08*1 + 0,12*0 + 0,15*1 + 0,1*1 + 0,15*1 + 0,08*1 + 0,08*1 + 0,12*1=0,88

-товаропроизводителя 2 фирмы третьим потребителем

FJ 2 Q 3 = 0,12*1 + 0,08*0 + 0,12*1 + 0,15*1 + 0,1*1 + 0,15*1 + 0,08*1 + 0,08*0 + 0,12*1=0,84

-товаропроизводителя 3 фирмы третьим потребителем

FJ 3 Q 3 = 0,12*1 + 0,08*1 + 0,12*1 + 0,15*1 + 0,1*1 + 0,15*0 + 0,08*1 + 0,08*1 + 0,12*1=0,85

Аналогично оценивают предлагаемые товары по показателю F потребители. Результаты оценки сведены в таблицу (верхний индекс при F показывает, кто производитель товаров, нижний - номер потребителя).

| Спецком | Метизный двор» | Корунд | |||||||

| F J1 Q1 | 0,90 | FJ 2 Q1 | 0,85 | FJ 3 Q1 | 0,85 | ||||

| F J1 Q2 | 0,90 | FJ 2 Q2 | 0,70 | FJ 3 Q2 | 0,95 | ||||

| F J1 Q3 | 0,88 | FJ 2 Q3 | 0,84 | FJ 3 Q3 | 0,85 | ||||

Как видно из таблицы, разброс показателя широты функциональных и потребительских свойств достаточно широкий (от 0,70 до 0,95). Это говорит о несовпадении взглядов производителей товаров и их потребителей, как по составу свойств, так и оценке их значимости.

Оценка качества товара (К) применительно к сформированным показателям функциональных и потребительских свойств.

Определяем уровень качества К по каждому из оцениваемых свойств. Для этого необходимо иметь квалиметрические шкалы по каждому свойству. Принимаем, что шкалы являются сходящимися (т.е. каждая последующая градация качества включает в себя предыдущую) и на каждой шкале имеется 5 качественных делений со следующими численными значениями качества:

посредственное качество (порог) W0 =0;

удовлетворительное качество W1 =0,30;

хорошее качество W2 =0,50;

отличное качество W3 =0,70;

супер-качество W4 =1,0;

Каждая из градаций качества имеет определенное семантическое содержание технического или экономического характера. Определение их производится или самими независимыми оценщиками, использующими соответствующие методы и средства или используя средства экспертной оценки.

Рассмотрим градации качества применительно к принятым для автосервиса показателям свойств:

F 1 – режим работы подразделяется на:

1. W0 =0 – выезд менеджера к клиенту – с 10.00 до 15.00

2. W1 =0,30 –будни дни – с 8.00 до 19.00

3. W2 =0,50 – выходные дни – с 8.00 до 15.00

4. W3 =0,70 – заявка на обслуживание – с 8.00 до 19.00

5. W4 =1,0 – консультирование клиентов – с 8.00 до 19.00

F 2 – сервис подразделяется на:

1. W0 =0 – обработка заявок на поставку

2. W1 =0,30 – выставление счетов на оплату

3. W2 =0,50 – оплата за наличный счет

4. W3 =0,70 – оплата по без.налу

5. W4 =1,0 –реализация товара

F 3 – гибкая система скидок подразделяется на:

1. W0 =0 – 5%

2. W1 =0,30 – 10%

3. W2 =0,50 – 15%

4. W3 =0,70 – 20%

5. W4 =1,0 –25%

F 4 -гарантийный срок службы подразделяется на:

1. W0 =0 – до одного года

2. W1 =0,30 – до полутора лет

3. W2 =0,50 – до двух лет

4. W3 =0,70 – до трех лет

5. W4 =1,0 – до четырех лет

F 5 – замена не качественного товара подразделя ется на:

1. W0 =0 – выявление не пригодности

2. W1 =0,30 – отправка на экспертизу

3. W2 =0,50 – замена определенных деталей

4. W3 =0,70 – защитная обработка

5. W4 =1,0 – обеспечение дополнительной гарантии

F 6 - престижность подразделя ется на:

1. W0 =0 - известен на региональном уровне;

2. W1 =0,30 - известен на уровне рынка России;

3. W2 =0,50 - известен на уровне рынка СНГ;

4. W3 =0,70 - известен на уровне мирового рынка;

5. W4 =1,0 - известен и популярен на уровне мирового рынка.

F 7 – консультирование клиентов подразделяется на:

1 W0 =0 - консультация не предусмотрена;

2 W1 =0,30 – консультация по телефону

3 W2 =0,50 – консультация по интернету

4 W3 =0,70 – консультация на месте

5 W4 =1,0 – консультация с выездом на дом

F 8 – продажа и подбор товара под разделяется на:

1 W0 =0 – продажа болтов

2 W1 =0,30 – продажа гаек

3 W2 =0,50 – подбор инструментов

4 W3 =0,70 – подбор дисков

5 W4 =1,0 – продажа саморезов

F 9 – работа с кадрами подразделяется на:

1 W0 =0 - командировки

2 W1 =0,30 – ежемесячные семинары

3 W2 =0,50 – курсы повышения квалификации

4 W3 =0,70 – организованные собрания

5 W4 =1,0 – поощрение рабочих

F 10 – дополнительные услуги подразделяются на:

1 W0 =0 – комната отдыха

2 W1 =0,30 – бесплатная доставка

3 W2 =0,50 – сборка сложных конструкций

4 W3 =0,70 – выезд рабочей группы

5 W4 =1,0 – отпуск товара в рассрочку

| Результаты оценки

глубины качества по каждому из показателей свойств услуг К сводим в следующую таблицу. В ней дается оценка качественных свойств трех услугопроизводителей независимым оценщиком (НОК) по каждому из свойств F. Знаком + отмечается, что данная градация качества достигнута, знаком -, что она не достигнута. |

0 | 0,3 | 0,5 | 0,7 | 1 | ||

| J1 | + | + | + | + | - | ||

| F1 | b 1 | J2 | + | + | + | - | - |

| J3 | + | + | + | - | - | ||

| J1 | + | + | + | - | - | ||

| F2 | b2 | J2 | + | + | + | + | - |

| J3 | + | + | + | - | - | ||

| J1 | + | + | + | + | - | ||

| F3 | b3 | J2 | + | - | - | - | - |

| J3 | + | - | - | - | - | ||

| J1 | + | + | + | - | - | ||

| F4 | b4 | J2 | - | - | - | - | - |

| J3 | + | + | + | - | - | ||

| J1 | + | + | + | + | - | ||

| F5 | b5 | J2 | + | + | + | - | - |

| J3 | + | + | - | - | - | ||

| J1 | + | + | + | - | - | ||

| F6 | b6 | J2 | + | - | - | - | - |

| J3 | + | + | + | - | - | ||

| J1 | + | + | + | + | - | ||

| F7 | b7 | J2 | - | - | - | - | - |

| J3 | + | + | + | - | - | ||

| J1 | + | + | + | - | - | ||

| F8 | b8 | J2 | + | + | + | + | - |

| J3 | + | + | + | + | - | ||

| J1 | + | + | + | - | |||

| F9 | b9 | J2 | + | + | + | + | - |

| J3 | - | - | - | - | - | ||

| J1 | + | + | + | + | - | ||

| F1 0 | b 10 | J2 | + | + | + | - | - |

| J3 | + | + | + | + | - | ||

| Уровень качества - W | W0 | W1 | W2 | W3 | W4 | ||

По результатам приведенной таблицы определяем показатель качества К. Его численное значение определяется по формуле:

К = ![]() ,

,

b - Количество показателей качества, по которым должна производиться оценка НОК или потребителем, но если в действительности оно меньше, (так как мы видели выше, те или иные показатели не были предусмотрены в товаре), то в определении К берется большее число,

Wi ( j ) - численные градации качества по свойствам Fj ,

p - Фактическое количество оценочных показателей.

Определяем показатель качества КJ 1 автосервиса первого производителя - J1 :

КJ

1

= ![]() =

= ![]() (0,7 + 0,5 + 0,7 + 0,5 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5 + 0,7)=0,58.

(0,7 + 0,5 + 0,7 + 0,5 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5 + 0,7)=0,58.

Аналогично определяем показатели качества автосервиса второго КJ 2 и третьего КJ 3 производителей:

КJ

2

= ![]() =

= ![]() (0,5 + 0,7 + 0,5 + 0,7 + 0,7 + 0,5)= 0,36.

(0,5 + 0,7 + 0,5 + 0,7 + 0,7 + 0,5)= 0,36.

КJ

3

= ![]() =

= ![]() (0,5 + 0,5 + 0,5 + 0,3 + 0,5 + 0,5 + 0,7 + 0,7)=0,42

(0,5 + 0,5 + 0,5 + 0,3 + 0,5 + 0,5 + 0,7 + 0,7)=0,42

Определяем показатель К трех клиентов трех производителей, но будут оцениваться не все 10 свойств как при оценке независимой группой экспертов, а меньше, т.е. сколько свойств оценивает потребитель у производителя.

- оценка производителя 1 автосервиса тремя клиентами

КJ

1

Q

1

=![]() (0,7 + 0,7 + 0,5 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5 + 0,7)=0,58

(0,7 + 0,7 + 0,5 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5 + 0,7)=0,58

КJ

1

Q

2

=![]() (0,7 + 0,5 + 0,7 + 0,5 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5)=0,56

(0,7 + 0,5 + 0,7 + 0,5 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5)=0,56

КJ

1

Q

3

=![]() (0,7 + 0,5 + 0,7 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5 + 0,7)=0,58

(0,7 + 0,5 + 0,7 + 0,7 + 0,5 + 0,5 + 0,5 + 0,5 + 0,7)=0,58

- оценка производителя 2 автосервиса тремя клиентами

КJ

2

Q

1

=![]() (0,5 + 0 + 0 + 0,5 + 0 + 0 + 0,7 + 0,7 + 0,5)=0,32

(0,5 + 0 + 0 + 0,5 + 0 + 0 + 0,7 + 0,7 + 0,5)=0,32

КJ

2

Q

2

=![]() (0,5 + 0,7 + 0 + 0 + 0,5 + 0 + 0 + 0,7 + 0,7)=0,34

(0,5 + 0,7 + 0 + 0 + 0,5 + 0 + 0 + 0,7 + 0,7)=0,34

КJ

2

Q

3

=![]() (0,5 + 0,7 + 0 + 0,5 + 0 + 0 + 0,7 + 0,7 + 0,5)=0,40

(0,5 + 0,7 + 0 + 0,5 + 0 + 0 + 0,7 + 0,7 + 0,5)=0,40

- оценка производителя 3 автосервиса тремя клиентами

КJ

3

Q

1

=![]() (0,5 + 0 + 0,5 + 0,3 + 0,5 + 0,5 + 0,7 + 0 + 0,7)=0,41

(0,5 + 0 + 0,5 + 0,3 + 0,5 + 0,5 + 0,7 + 0 + 0,7)=0,41

КJ

3

Q

2

=![]() (0,5 + 0,5 + 0 + 0,5 + 0,3 + 0,5 + 0,5 + 0,7 + 0)=0,38

(0,5 + 0,5 + 0 + 0,5 + 0,3 + 0,5 + 0,5 + 0,7 + 0)=0,38

КJ

3

Q

3

=![]() (0,5 + 0,5 + 0 + 0,3 + 0,5 + 0,5 + 0,7 + 0 + 0,7)=0,41

(0,5 + 0,5 + 0 + 0,3 + 0,5 + 0,5 + 0,7 + 0 + 0,7)=0,41

Учитывая, что верхний предел оценки качества составляет 1,0,то можно констатировать невысокое качество автосервиса, следовательно, данный вид услуг нуждается в повышении своего качества.

Определение индекса конкурентоспособности и рейтинга качества товаров. По имеющейся методике определить индекс и рейтинг с обоснованием назначения коэффициентов a, отражающих вид субъекта оценки, которым может быть независимый орган оценки конкурентоспособности (НОК) или простой клиент (экономный, персонифицированный или апатичный).

Этот индекс определяется по следующей формуле:

Q = a1 F + a2 K + a3 C,

где a1 -весовой коэффициент при показателе F,

a2 - весовой коэффициент при показателе К,

a3 - весовой коэффициент при показателе С.

Этими коэффициентами оценщик НОК или потребитель может выразить свое отношение к важности соответствующих частных показателей (F, К, С) товаров.

Можно выделить потребителей, ориентированных на цену (экономные покупатели), персонифицированных потребителей, для которых вид товаров более важен, чем цена, и апатичных потребителей, для которых на первом плане качество товаров, его комфортный потенциал или престижность, а цена не имеет значения.

Рассмотрим определение индекса конкурентоспособности четырьмя субъектами оценки:

* независимым органом оценки конкурентоспособности (НОК), который, к примеру, может принять следующие коэффициенты: a1 = 0,30; a2 = 0,40; a3 = 0,30;

* экономным клиентом, ориентированным на цену услуги, который, к примеру, может принять следующие коэффициенты: a1 = 0,30; a2 = 0,20; a3 = 0,50;

* персонифицированным клиентом, ориентированным на вид товара, который, к примеру, может принять следующие коэффициенты: a1 = 0,40; a2 = 0,30; a3 = 0,30;апатичным клиентом, ориентированным на качество товара, который, к примеру, может принять следующие коэффициенты: a1 = 0,20; a2 = 0,50; a3 = 0,30.

* Индекс конкурентоспособности товаров, выпускаемой производителем J1 , в оценке НОК: при a1 = 0,20; a2 = 0,40; a3 = 0,30 равен:

QJ1 = a1 FJ1 + a2 КJ1 + a3 CJ1 = 0,20*0,92 + 0,40*0,58 + 0,30*0,16 =0,4 6

* Индекс конкурентоспособности зернодробилки, выпускаемой производителем J1 , в оценке первого (экономного) потребителя Q1 :при a1 = 0,20; a2 = 0,30; a3 = 0,50 равен:

QJ1 Q1 = a1 FJ1 + a2 КJ1 + a3 CJ1 = 0,20*0,55 + 0,30*0,35 + 0,50*0,40=0, 41 .

* Индекс конкурентоспособности зернодробилки, выпускаемой производителем J1 , в оценке второго (персонифицированного) потребителя Q2 :при a1 = 0,40; a2 = 0,30; a3 = 0,30 равен:

QJ1 Q2 = a1 FJ1 + a2 КJ1 + a3 CJ1 = 0,40*0,35 + 0,30*0,25 + 0,30*0,40=0,33 .

* Индекс конкурентоспособности зернодробилки, выпускаемой производителем J1 , в оценке третьего (апатичного) потребителя Q3 :при a1 = 0,20; a2 = 0,50; a3 = 0,30 равен:

QJ 1 Q 3 = a1 FJ 1 + a2 КJ 1 + a3 CJ 1 = 0,20*0,35 + 0,50*0,24 + 0,30*0,40 = 0,31 .

Результаты определения индекса конкурентоспособности показывают, что имеет место значительный разброс оценок. Это объясняется различными численными значениями показателей конкурентоспособности, а также подходами субъектов оценки к определению индекса конкурентоспособности.

* Определение рейтинга качества товара. Величину рейтинга определяем для первого товара J1 в оценке НОК для случая a1 = 0,50; a2 = 0,50:

RJ 1 = 100 (a1 FJ 1 + a2 КJ 1 ) = 100 (0, 50*0, 47 + 0, 50*0, 37) = 42.

Рейтинг этого же товара в представлении первого покупателя:

RJ 1 Q 1 = 100 (a1 FJ 1 Q 1 + a2 КJ 1 Q 1 ) =100 (0, 50*0, 55 + 0, 50*0, 35) =45.

Рейтинг этого товара в представлении второго покупателя:

RJ 1 Q 2 = 100 (a1 FJ 1 Q 2 + a2 КJ 1 Q 2 )=100 (0,50*0,35 + 0,50*0,25) =30.

Рейтинг этого товара в представлении третьего покупателя:

RJ 1 Q 3 = 100 (a1 FJ 1 Q 3 + a2 КJ 1 Q 3 )=100 (0,50*0,35 + 0,50*0,24) =29.

Сравнительное сопоставление конкурентоспособности эталонного товара с реальным и разработка мероприятий по повышению его конкурентоспособности.

Основная информация для сопоставления конкурентоспособности зернодробилок, выпускаемых фирмами Спецком, Метизный двор и Корунд показана в следующей таблице:

| Фирмы | Покупатели | |||||

| F | Спецком | Метизный двор | Корунд | Q1 | Q2 | Q3 |

| F1 | 0,50 | 0,30 | 0,50 | 0,70 | 0,70 | |

| F2 | 0,70 | 0,50 | 0,50 | |||

| F3 | 0,50 | 0,70 | 0,50 | |||

| F4 | 0,50 | 0 | 0,30 | 0,50 | ||

| F5 | 0,30 | 0,50 | 0,70 | 0,50 | 0,50 | 0,70 |

| F6 | 0,30 | 0,70 | 0,70 | |||

| F7 | 0,70 | 0,50 | 0 | 0,50 | 0,70 | |

| F8 | 0,50 | 0,30 | 0,30 | 0,70 | ||

| F9 | 0,50 | 0,50 | 0,70 | |||

| F10 | 0,30 | 0,50 | 0,70 | 0 | ||

| Q | QJ1 | QJ2 | QJ3 | QJ1 1 | QJ1 2 | QJ1 3 |

| 0,45 | 0,45 | 0,36 | 0,41 | 0,33 | 0,31 | |

Сравнительная оценка услуг по индексу конкурентоспособности может быть произведена в двух аспектах:

Сравнительное сопоставление в оценке независимой организации (НОК), предполагая, что НОК специализирована на таких работах, может их выполнить квалифицированно, имеет соответствующее оборудование и персонал и обеспечивает объективность оценки.

Оценка перспективности рынка

После того как произведена оценка конкурентоспособности товара, могут быть определены его основные недостатки по всему спектру наличия или отсутствия нужных функциональных и потребительских свойств, по глубине качественной проработки этих свойств в товаре. В результате можно конкретизировать стратегические цели предприятия. Необходимость такой конкретизации обосновывается следующими соображениями. Результаты оценки конкурентоспособности по его индексу в большинстве случаев ставят задачу совершенствования товара, для чего необходимы конкретные действия предприятия. Однако планирование таких мероприятий, с одной стороны, должно быть согласовано с другими стратегическими и оперативными задачами предприятиями, а, с другой - должно быть обеспечено соответственными инвестициями, величина которых зависит от индекса конкурентоспособности товара: при незначительном отставании от конкурентов - можно обойтись небольшими инвестициями, при значительном - нужны значительные денежные и материальные ресурсы. Существенным фактором является состояние товара в связи с его жизненным циклом: если товар прошел этапы развития и стабильности, то возникает вопрос о целесообразности финансирования, иногда в значительных объемах, товара тогда, когда он устаревший и лучшие дни его прошли. Поэтому более целесообразной представляется такая политика предприятия, когда уточняются конкурентные позиции предприятия (фирмы), его стратегические задачи и в связи с этим планируются мероприятия по повышению конкурентоспособности товара, как составной часть этих стратегических задач.

Построение обычной матрицы в координатах Темпы роста рынка и Относительная доля рынка не позволяет количественно обосновать цели предприятия. Если рассматривать, что в состав предприятия входят ряд стратегических хозрасчетных единиц (СХЕ), то стратегические цели могут быть сформулированы применительно к каждой СХЕ. К признакам СХЕ относятся:

· единство формы деятельности,

· наличие конкурентов,

· менеджер СХЕ несет ответственность за стратегическое планирование, и получение прибыли; он контролирует большинство факторов, влияющих на уровень прибыли.

Бизнес оценивается в терминах двух основных категорий: перспективности рынка и конкурентоспособности предприятия. Если отсутствует или является малозначащей хотя бы одна из этих категорий, то бизнес бесперспективен. Списки возможных наборов факторов, оказывающих наибольшее влияние на перспективность рынка R и конкурентоспособность предприятия E, приведены ниже. Оценки их изменяются от 0 (худшая) до 100 (лучшая). Рядом с каждым из них указаны весовые коэффициенты значимости этих факторов - yR и lE , соответственно. Сумма весовых коэффициентов должна быть равной 1,0. Ценность по каждому фактору определяется как произведение оценки фактора на его вес. Индекс рыночной привлекательности определяется суммой ценностей факторов:

![]() ,

,

Индекс эффективности бизнеса, соответственно, определяется аналогично:

![]() .

.

Факторы перспективности рынка:

| Ri | Факторы перспективности рынка | y R |

| R1 | Объем рынка | y1 |

| R2 | Интенсивность конкуренции | y2 |

| R3 | Темпы роста рынка | y3 |

| R4 | Высота барьеров входа на рынок | y4 |

| R5 | Открытости рынка | y5 |

| R6 | Уровень технологических требований | y6 |

| R7 | Уровень экологических требований | y7 |

Весовые коэффициенты y R определяются экспертным путем и в первом приближении могут быть приняты следующими:

y1 =0,15; y2 =0,20; y3 =0,25; y4 =0,15; y5 =0,10; y6 =0,10; y7 =0,05;.

Очень важна количественная градация приведенных факторов перспективности рынка на шкале от 0 до 100. Возможные варианты такой градации могут быть следующими.

Показатель объема рынка R1 определяет насколько рынок, в рассматриваемое время, соответствует предложению услуг, который производит автосервис. При значительном объеме рынка он становится привлекательным для развития бизнеса. Для объективной оценки рынка необходимо прогнозировать его объем. Объем реализации товара на рынке в фиксированный момент времени равен:

![]() ,

,

где kj – доля j – го производителя товаров,

m-количество производителей на рынке.

Абсолютный объем рынка (объем реализации) в случае отсутствия информации по kj , может быть определен, исходя из анализа потоков услуг в регионе.

![]()

K1 – запасы товаров на расчетный момент,

K2 – объем производства товаров в анализируемом регионе,

K3 – объем импортного вида товаров на рынке,

K4 – объем экспортируемого с региона вида товаров.

Градации шкалы объема рынка имеют следующий вид:

R1 = |

100, если объем рынка очень большой, | |

| 75, если объем рынка большой, | ||

| 50, если объем рынка средний, | ||

| 25, если объем рынка малый, | ||

| 10, если объем рынка очень малый. |

![]() =4800 – это большой объем рынка, следовательно, R1

=75

=4800 – это большой объем рынка, следовательно, R1

=75

Интенсивность конкуренции (степень концентрации) характеризует степень неравномерности объемов производства товаров между субъектами рынка, а также степень его монополизации. Коэффициент Херфиндала:

![]() , 0ai

1 , где ai

- доля i-го конкурента.

, 0ai

1 , где ai

- доля i-го конкурента.

Интерпретация количественных значений индекса Херфиндала следующая:

0 - Конкуренция отсутствует ввиду отсутствия производителей на данном рынке.

0 - 0,2 -Чистая конкуренция , когда на рынке выступает большое число предприятий, предлагающих массовую продукцию с однородными свойствами, их соперничество принимает вид чистой (простой) конкуренции, где отсутствуют явные конкурентные преимущества. Входной барьер на рынок практически отсутствует.

0,2 - 0,4 -М онополистическая конкуренция , когда множество предприятий реализуют дифференцированную продукцию. Диапазон контроля цен узкий. Имеет место эластичный спрос, используются неценовые методы конкуренции. Входной барьер в отрасль незначительный. Монополисты - производители товара соперничают между собой за более выгодные условия сбыта продукции. Как правило, инструментом этого вида конкурентной борьбы является качество товара и тактика маркетинговой деятельности. В условиях монополистической конкуренции предприятие может получать прибыль при равенстве предельных затрат (МС) и предельного дохода (MR). Однако при появлении на рынке новых предприятий сокращается спрос и кривая С понижается.

0,4 – до 1,0 - Олигополистическая конкуренция является особой формой предметной конкуренции, когда имеются несколько продавцов, чутко реагирующих на изменение цен. Производимая продукция может быть стандартизированной (промышленные товары) или дифференцированной (потребительские продукты). Диапазон цен зависит от согласованности действий предприятий, которые взаимозависимы. Используются неценовые методы конкуренции. Имеются существенные препятствия для организации бизнеса. Эффективность работы предопределяет необходимость соответствия мощности предприятия значительной доле рынка. Это требует высокой концентрации производства так, чтобы суммарная доля 4-8 предприятий была не ниже 60% общего объема рынка данного продукта. Крупное предприятие старается вести себя как монополия, ограниченная мощью конкурентов. Так как успех одного из них возможен за счет другого, то это приводит к ожесточенным столкновениям.

1,0 - Чистая монополия , когда товарная конкуренция отсутствует ввиду наличия только одного продавца. Это предприятие выпускающее уникальную продукцию. Не имеется эффективных заменителей. Контроль над ценами значительный. Спрос неэластичный. Вход в отрасль для других предприятий заблокирован.

Численное значение R2 определяется следующим образом:

R2 = |

100, если, In = 0 – 0,2, т.е. имеет место чистая конкуренция, | |

| 70, если, In = 0,2 – 0,4, т.е. имеет место монополистическая конкуренция, | ||

| 30, если, In = 0,4 – до 1,0, т.е. имеет место олигополистическая конкуренция, | ||

| 0, если, In = 1, т.е. имеет место чистая монополия. |

In = 0,5*0,5 + 0,2*0,2 + 0,3*0,3=0,38, следовательно, R2 =70; In =0,2-0,4, т.е. имеет место монополистической крнкуренции.

Темпы роста рынка, численно оцениваемые показателем R3

по имеющимся данным определяются следующим образом: R3 = |

100, если темпы роста рынка Т 15%, 75, если 15 Т 10 %, 50, если 10 Т 7,5 %, 25, если 7,5 Т 2,5 %, 10, если 2,5 % Т . |

где Т - темпы роста рынка в год.

Маркетинговые исследования показали, что темпы роста рынка в год составят 7%, следовательно, R3 =25.

Наличие и высота барьеров входа на рынок оценивается показателем R4

Чем ниже барьеры входа на рынок, тем более успешно может развиваться вновь организованный бизнес.

Численное значение показателя R4 можно определить как:

R4 = |

100, если барьеры входа на рынок отсутствуют, 75, если барьеры входа имеются, но они легко преодолимы, 50, если барьеры входа имеются, но они преодолеваются с определенными усилиями, 25, если барьеры входа имеются и они тяжело преодолимы, 0, если имеются непреодолимые барьеры входа на рынок. |

R4 = 50, т.к. производство товаров является процессом несложным, но требующим применение определенного вида оборудования, стоимость которого не велика. Исходя из этого, можно сказать, что стартовые затраты, идущие на поддержания будут средние.

Степень открытости рынка, численно определяемая показателем R5 ,. Открытый рынок создает все предпосылки для успешной организации и развития бизнеса. Степень открытости рынка можно определить по формуле:

![]() 100%,

100%,

где Тим – объем импортируемого вида товаров на рынок,

Тв – объем внутреннего производства данного вида товаров,

Тэ – объем экспортируемого вида товаров.

Объем внутреннего производства, импорта и экспорта определяются за определенный фиксированный промежуток времени. Численное значение показателя R5 определяется следующим образом:

R5 = |

100, если U= 100%, 75, если U= 80%, 50, если U= 60%, 25, если U= 40%, 10, если 40% U 10, 0, если U = 0. |

R5 = 1000/(3000 + 1000-1200) *100%=35,71,следовательно, R5 = 10. Уровень технологических требований, определяемый показателем R6 , Этот показатель играет большую роль, как при организации, так и при ведении бизнеса.

R6 = |

100, если УТХ определяется широким применением высоких технологий, 75, если УТХ определяется фрагментарным применением высоких технологий, 50, если УТХ определяется не комплексным применением современного оборудования, 25, если УТХ определяется применением обычного универсального оборудования, 10, если УТХ определяется широким применением устаревшего технологического оборудования, 0, если УТХ определяется применением устаревшего технологического оборудования, за пределами сроков его списания. |

где - УТХ - технологический уровень.

При производстве данных услуг применяется не комплексное современное оборудование, следовательно, R6 = 50.

ПоказательR7 определяет уровень экологических требований к видам услуг рассматриваемого рынка.

R7 = |

100, если к IZD не предъявляются требования по ЗОС, | |

| 75, если к IZD предъявляются умеренные требования по ЗОС, | ||

| 50, если к IZD предъявляются высокие требования по ЗОС, без необходимости дополнительного финансирования, | ||

| 25, если к IZD предъявляются очень высокие требования по ЗОС с необходимостью дополнительного финансирования, | ||

| 0, если к IZD предъявляются очень жесткие требования по ЗОС с планированием специальных мер защиты и большим дополнительным финансированием. |

где IZD –вид производимого изделия,

ЗОС – защита окружающей среды.

Уровень экологических требование умеренный, следовательно, R7 = 75.

Определяем индекс рыночной привлекательности , приняв следующие весовые коэффициенты y1 =0,25; y2 =0,15; y3 =0,20; y4 =0,15; y5 =0,10; y6 =0,05; y7 =0,10:

![]() ,=0,25*75 + 0,15*70 + 0,20*25 + 0,15*50 + 0,10*10 + 0,05*50 + 0,10*75=52,75, т.е. в целом индекс рыночной привлекательности достаточно высокий.

,=0,25*75 + 0,15*70 + 0,20*25 + 0,15*50 + 0,10*10 + 0,05*50 + 0,10*75=52,75, т.е. в целом индекс рыночной привлекательности достаточно высокий.

Оценка конкурентоспособности предприятия

В условиях рыночной экономики актуален вопрос определения конкурентоспособности предприятий. Знание своих конкурентных позиций позволяет правильно сформировать стратегию развития предприятия, определить уязвимые места во взаимоотношениях с конкурентами. Предлагаем вариант оценки конкурентоспособности предприятия, количественно определяемый соответствующим индексом. Он изменяется от 0 баллов до 100 и определяется. Показатели оценки конкурентных позиций предприятия приведены в следующей таблице:

| Ei | Факторы конкурентоспособности предприятия | l E |

| E1 | Имидж предприятия. | l1 |

| E2 | Эффективность НИР. | l2 |

| E3 | Эффективность управления качеством. | l3 |

| E4 | Эффективность производственной деятельности. | l4 |

| E5 | Финансовое положение предприятия. | l5 |

| E6 | Эффективность сбыта и продвижения товаров. | l6 |

Весовые коэффициенты l E в первом приближении могут быть приняты следующими:

l1 = 0,15; l2 = 0,15; l3 = 0,20; l4 = 0,10; l5 = 0,20; l6 = 0,20 .

Производим количественную градацию приведенных факторов привлекательности бизнеса на шкале от 0 до 100. Предлагаются следующие варианты градации могут этих показателей.

Имидж предприятия является одним из важнейших показателей его рыночной привлекательности. Количественные значения показателя Е1 можно определить следующим образом:

Е1 = |

100, если предприятие (Пр) активно работает на международном рынке, участвует в его основных институтах, | |

| 75, если товары Пр успешно реализуются на мировом рынке, | ||

| 60, если товары Пр успешно реализуются на рынке СНГ, | ||

| 30, если товары Пр успешно реализуются на национальном рынке, | ||

| 15, если товары Пр реализуются на региональном рынке, | ||

| 0, если товары Пр ограничено реализуются на региональном рынке. |

1 и 2 автосервис реализует свои услуги на рынке стран СНГ, 3 автосервис – на региональном, следовательно, ЕJ 1 =60, ЕJ 2 =15, ЕJ 3 =60

Показатель эффективности научно-исследовательских работ (НИР) E2 в оценке конкурентоспособности предприятия играет чрезвычайно важную роль Количественные значения показателя Е2 можно определить следующим образом:

Е2 = |

100, если предприятие практикует широкое внедрение результатов фундаментальных исследований, | |

| 70, если, предприятие практикует НИР для доработки и внедрения лицензий, | ||

| 50, если, если предприятие практикует НИР для разработки и внедрения прикладных исследований, | ||

| 20, если, если предприятие практикует НИР на уровне внедрения готовых прикладных исследований, | ||

| 0, если не предусматриваются никакие виды НИР. |

Все автосервисы используют НИР на уровне разработки и внедрения прикладных исследований, следовательноЕ2 = 50.

Показатель E3 оценивает такой аспект работы предприятия, как управление качеством выпускаемой продукции. Количественное значение показателя E3 определяется как:

Е3 = |

100, если предприятие имеет внедренную систему качества (СК), базирующуюся на модели ИСО 9001 и сертифицированную международными центрами сертификации, | |

| 60, если, предприятие имеет внедренную СК, базирующуюся на модели ИСО 9002 или 9003 и сертифицированную международными центрами сертификации, | ||

| 30, если, если предприятие имеет внедренную, но не сертифицированную СК, | ||

| 0, если предприятие не имеет СК. |

ЕJ 1 =60, т.к. 1 автосервис имеет внедренную СМК, сертифицированную центром сертификации. ЕJ 2 = ЕJ 3 =30, т.к. эти автосервисы не имеют сертифицированной СМК.

Показатель производственной деятельности предприятия E4 является интегральным и учитывает такие ее аспекты, как издержки производства, фондоотдачу, рентабельность товара и производительность труда. Это отображается с помощью следующих частных показателей:

Переводим натуральные показатели производственной деятельности в балльную оценку (на шкале 100 бал – лучшее значение, 0 бал – худшее значение). Результаты сводим в таблицу:

| Балльная оценка показателей производственной деятельности с градациями: | Натуральные показатели: | ||||

| 100 | 75 | 50 | 25 | 0 | |

| 0 | 0,25 | 0,50 | 0,75 | 1,0 | Ри |

| 1,0 | 0,8 | 0,6 | 0,4 | 0,2 | Рф |

| 0,25 | 0,20 | 0,15 | 0,10 | 0,05 | Рр |

| 2,0 | 1,62 | 1,25 | 0,87 | 0,50 | Рт |

Показатель производственной деятельности определяется, исходя из величины натуральных показателей, переведенных в балльную оценку. Исходные данные для оценки приведены в следующей таблице:

Показатели |

Результаты оценки производственной деятельности фирм: | |||||

| «Спецком» - J1 | «Метизный двор» - J2 | «Корунд» - J3 | ||||

| Нату-ральные | в баллах | Нату-ральные | в баллах | натуральные | в баллах | |

| Издержек производства Ри | 0,25 | 75 | 0,75 | 25 | 0,50 | 50 |

| Фондоотдачи Рф | 0,60 | 50 | 0,25 | 75 | 0,75 | 25 |

| Рентабельности товара Рр | 0,20 | 75 | 0,10 | 25 | 0,15 | 50 |

| Производительн. труда Рт | 1,62 | 75 | 0,50 | 50 | 0,87 | 25 |

Определяем численное значение показателей производственной деятельности для трех автосервисов:

ЕJ 1 4 =jИ РИ + jФ РФ + jр Рр + jТ РТ =0,3*0,75 + 0,20*50 + 0,10*75 + 0,40*75=65;

ЕJ 2 4 =0,30*25 + 0,20*75 + 0,10*25 + 0,40*50=45;

ЕJ 3 4 =0,10*50 + 0,20*25 + 0,10*50 + 0,40*25=35;

Показатель финансового положения определяется, исходя из величины натуральных показателей, переведенных в балльную оценку. Исходные данные для оценки приведены в следующей таблице: Показатели |

Результаты оценки финансового положения фирм: | |||||

| «Спецком» - J1 | «Метизный двор» - J2 | «Корунд» - J3 | ||||

| Нату-ральные | в баллах | Нату-ральные | в баллах | Нату-ральные | в баллах | |

| Автономии Ка | 0,75 | 50 | 0,62 | 75 | 0,62 | 75 |

| Платежеспособности Кп | 1,12 | 75 | 0,74 | 50 | 0,75 | 50 |

| Ликвидности Кл | 0,62 | 75 | 0,44 | 50 | 0,36 | 25 |

| Оборачиваемости оборотных средств Ко | 6 | 50 | 2 | 0 | 4 | 25 |

Определяем численное значение показателей финансового положения для трех автосервисов:

ЕJ 1 5 = jа Ка + jп Кп + jл Кл + jо Ко =0,25*50 + 0,20*75 + 0,35*75 + 0,20*50=63,75;

ЕJ 2 5 =0,25*75 + 0,20*50 + 0,35*50 + ,20*0=46,25;

ЕJ 3 5 =0,25*75 + 0,20*50 + 0,35*25 + 0,20*25=42,50.

Показатели финансового положения.

| Балльная оценка показателей финансового положения с градациями: | Натуральные показатели: | ||||

| 100 | 75 | 50 | 25 | 0 | |

| 1,0 | 0,88 | 0,75 | 0,62 | 0,5 | Ка |

| 1,5 | 1,12 | 0,74 | 0,36 | 0,50 | Кп |

| 0,70 | 0,57 | 0,44 | 0,31 | 0,20 | Кл |

| 10 | 8 | 6 | 4 | 2 | К0 |

Относительный показатель финансового положения предприятия Е5 в виде свертки частных показателей может быть записан как:

Е5 = jа Ка + jп Кп + jл Кл + jо Ко ,

где jа , jп , jал , jао – весовые коэффициенты при соответствующих относительных показателях.

Показатели эффективности сбыта и продвижения видов товаров.

| Балльная оценка показателей организации сбыта и продвижения с градациями: | Натуральные показатели: | ||||

| 100 | 75 | 50 | 25 | 0 | |

| 0,50 | 0,39 | 0,27 | 0,16 | 0,05 | Ср |

| 0 | 0,25 | 0,50 | 0,75 | 1,0 | Сз |

| 1,0 | 0,9 | 0,8 | 0,7 | 0,6 | См |

| 5 | 4 | 3 | 2 | 1 | СD |

Определяем показатель эффективности сбыта и продвижения услуг Е6 численное значение которого, зависит от частных показателей эффективности этой работы.

Относительный показатель организации сбыта и продвижения предприятия Е6 в виде свертки частных показателей может быть записан как:

Е6 = jр Ср + jз Сз + jм См + jс Сс ,

Весовые коэффициенты при соответствующих частных показателях определяются экспертным путем. Отличающиеся от приведенных значения частных показателей организации сбыта товаров и продвижения определяются методом интер- или экстраполяции.

Показатель эффективности организации сбыта, и продвижения услуг определяется исходя из величины натуральных показателей, переведенных в бальную оценку. Исходные данные для оценки приведены в таблице.

Показатели |

Результаты оценки эффективности сбыта и продвижения: | |||||

| «Спецком» - J1 | «Метизный двор» - J2 | «Корунд» - J3 | ||||

| Натураль-ные | в баллах | Натураль-ные | в баллах | Нату-ральные | в баллах | |

| Рентабельность продаж Ср | 0,27 | 50 | 0,16 | 25 | 0,25 | 75 |

| Затоварен. продукции Сз | 0,5 | 50 | 0,39 | 75 | 0,25 | 75 |

| Загрузки мощностей См | 0,90 | 75 | 0,7 | 25 | 0,8 | 50 |

| Эффективности рекламы и мероприятий по СТИС СD | 4 | 75 | 3 | 50 | 3 | 50 |

Определяем численное значение показателей эффективности сбыта и продвижения

ЕJ 1 6 = jр Ср + jз Сз + jм См + jс СD =0,35*50 + 0,15*50 + 0,2*75 + 0,3*75=62,5

ЕJ 2 6 =0,35*25 + 0,15*75 + 0,2*25 + 0,3*50=40;

ЕJ 3 6 = 0,35*75 + 0,15*75 + 0,2*50 + 0,3*50=62,5

Определяем индексы конкурентоспособности фирм :

IE J 1 = l1 * E1 J 1 + l2 * E2 J 1 + l3 * E3 J 1 + l4 * E4 J 1 + l5 * E5 J 1 + l6 * E6 J 1 =0,15*60 + 0,15*50 + 0,20*60 + 0,10*65 + 0,20*63,75 + 0,20*62,5=60,25;

IE J 2 = l1 * E1 J 2 + l2 * E2 J 2 + l3 * E3 J 2 + l4 * E4 J 2 + l5 * E5 J 2 + l6 * E6 J 2 =0,15*15 + 0,15*50 + 0,20*30 + 0,10*45 + 0,20*46,25 + 0,20*40=37,5

IE J 3 = l1 * E1 J 3 + l2 * E2 J 3 + l3 * E3 J 3 + l4 * E4 J 3 + l5 * E5 J 3 + l6 * E6 J 3 =0,15*60 + 0,15*50 + 0,20*30 + 0,10*35 + 0,20*42,5 + 0,20*62,5=47

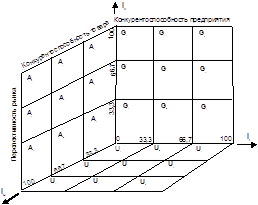

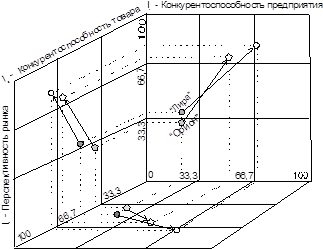

Создание матриц конкурентности бизнеса (МКБ) и выбора стратегий конкурентоспособности (МВС)

Объемная матрица конкурентности бизнеса имеет следующий вид (рис. 1.): Она состоит из трех плоских матриц: G – A – U, каждая из которых включает девять квадрантов. Матрица G образована осями “Перспективность рынка – Конкурентоспособность предприятия”; матрица. А – осями “Перспективность рынка – Конкурентоспособность товаров”; матрица U- осями “Конкурентоспособность товаров – Конкурентоспоосбность предприятия”. Каждый квадрант указанных матриц имеет границы B, которые отображаются численными значениями индексов ![]() ,

, ![]() и

и ![]() .

.

Первый квадрант матрицы G определяется следующими границами: В1

(![]() = 0- 33,3) (

= 0- 33,3) (![]() =0 – 33,3), при этом, в первой круглой скобке приведены граничные значения

=0 – 33,3), при этом, в первой круглой скобке приведены граничные значения ![]() по оси ординат матрицы, во второй скобке - граничные значения

по оси ординат матрицы, во второй скобке - граничные значения ![]() по оси абсцисс матрицы МКБ (рис 1).

по оси абсцисс матрицы МКБ (рис 1).

Рис. 1. Матрица конкурентности бизнеса

Аналогично определяются границы других квадрантов. Определяя свое место в каком-либо квадранте матрицы, можно конкретизировать основные стратегии развития бизнеса S применительно к конкретной бизнес-единице, которые приведены в матрице стратегий. Принято следующее обозначение стратегий: SGij , где S – это обозначение стратегии; G –обозначение матрицы, применительно к которой счформированы стратегии, i – это номер квадранта матрицы; j – номер стратегии. Аналогично имеются матрицы SАij ,и SUij

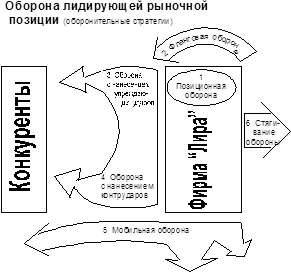

Рассмотрим рекомендуемые стратегии матрицы G - Е “Перспективность рынка – Конкурентоспособность предприятия” .

Применительно к первому квадранту, символизирующему защиту и переориентацию, - (СХЕ G1 ) (SG11 VSG12 ),

где SG11 - стратегия выбора момента для продаж по максимальной стоимости,

SG12 - стратегия сокращения постоянных издержек и отказа от инвестиций,

СХЕ – самостоятельная хозяйственная единица (предприятие или его подразделение),

Применительно ко второму квадранту, символизирующему избирательное расширение бизнеса, - (СХЕ G2 ) (SG21 VSG22 ),

где SG21 - стратегия поиска возможностей расширения с низким риском,

где SG22 - стратегия сокращения инвестиций и рационализации операций,

V и - логические знаки ИЛИ и И.

Применительно к третьему квадранту, символизирующему защищенную позицию бизнеса, - (СХЕ G3 ) (SG31 VSG32 ), т.е. если СХЕ принадлежит к первому квадранту G3 , то реализуются стратегии SG31 или SG32 ,

где SG31 - стратегия поиска перспективных товаров для производства,

где SG32 - стратегия поиска путей преодоления слабостей,

Применительно к четвертому квадранту, символизирующему управление, ориентированное на доходы, - (СХЕ G4 ) (SG41 VSG42 ),

где SG41 - стратегия защиты позиций в наиболее доходных сегментах,

где SG42 - стратегия совершенствования производства,

Применительно к пятому квадранту, символизирующему избирательность управления и нацеленность на доходы, - (СХЕ G5 ) (SG51 VSG52 ),

где SG51 - стратегия защиты существующих проектов,

где SG52 - стратегия концентрации инвестиций в высокодоходные проекты с низкой долей риска.

Применительно к шестому квадранту, символизирующему инвестиции и расширение производства, - (СХЕ GG6 ) (SG61 VSG62 ),

где SG61 - стратегия избирательности инвестиций по критерию эффективности,

где SG62 - стратегия укрепления уязвимых мест.

Применительно к седьмому квадранту, символизирующему ликвидацию, - (СХЕ G7 ) (SG71 VSG72 ),

где SG71 - стратегия управления текущими доходами,

где SG72 - стратегия концентрации на привлекательных сегментах,

Применительно к восьмому квадранту, символизирующему ограниченное расширение или уборку урожая, - (СХЕ G8 ) (SG81 VSG82 ),

где SG81 - стратегия интенсивных инвестиций в привлекательный сегмент,

SG82 - стратегия увеличения доходности за счет повышения производительности.

Применительно к девятому квадранту, символизирующему избирательное расширение производства, - (СХЕ G9 ) (SG91 VSG92 ),

где SG91 - стратегия максимальных инвестиций в развитие (первый индекс определяет принадлежность к первому квадранту, второй - номер стратегии в этом квадранте);

SG92 - стратегия концентрации усилий на поддержании эффективности,

Рассмотрим рекомендуемые стратегии матрицы А – “Перспективность рынка – Конкурентоспособность товара”.

Для первого квадранта: SА11 - стратегия ухода с рынка при недостаточном спросе, SА12 – стратегия повышения доходности.

Для второго квадранта: SА21 – стратегия повышения эффективности производства, SА22 – стратегия интенсификации продвижения товара.

Для третьего квадранта: SА31 – – стратегия поиска привлекательных сегментов, SА32 – стратегия интенсификации научных работ для модификации существующих и подготовки производства новых товаров.

Для четвертого квадранта: SА41 – стратегия использования ресурсосберегающих технологий, SА42 – стратегия поиска более доходных сегментов рынка.

Для пятого квадранта:

SА52 – стратегия поиска путей обеспечения соответствия производимых товаров требованиям окружающей среды.

Для шестого квадранта: SА61 – стратегия лидерства товара, SА62 – стратегия интенсификации продвижения товаров.

Для седьмого квадранта: SА71 – стратегия сокращения производства малоперспективных для данного рынка товаров с минимальными издержками, SА72 – стратегия минимизации издержек на производство товара.

Для восьмого квадранта: SА81 – стратегия поиска путей повышения конкурентоспособности товара, SА82 – стратегия поиска перспективного товара под имеющуюся производственную базу.

Для девятого квадранта: SА91 – стратегия удержания технологического лидерства SА92 – стратегия поиска возможностей для совершенствования товара.

Рассмотрим рекомендуемые стратегии матрицы U – “Конкурентоспособность товара – Конкурентоспособность производства”.

Для первого квадранта: SU11 – стратегия ухода с рынка с минимальными потерями, SU12 : стратегия поиска путей развития производства.

Для второго квадранта:- SU21 – стратегия повышения конкурентоспособности предприятия, SU22 – стратегия интенсификации инвестиций в развитие товара.

Для третьего квадранта: SU31 - стратегия интенсификации маркетинговых усилий в распределении товаров. SU32 – стратегия интенсификации маркетинговых усилий для увеличения спроса.

Для четвертого квадранта: SU41 – стратегия увеличения конкурентоспособности товара. SU42 – – стратегия повышения эффективности производства

Для пятого квадранта: SU51 – стратегия минимизации маркетинговых издержек, SU52 : стратегия расширения доли рынка.

Для шестого квадранта: SU61 – стратегия повышения привлекательности товара, SU62 – стратегия минимизации производственных издержек.

Для седьмого квадранта: SU71 – стратегия повышения качества товара и управления качеством производства, SU72 – стратегия поиска путей снижения издержек производства.

Для восьмого квадранта: SU81 –стратегия концентрации усилий на поддержании конкурентоспособности товара, SU82 – стратегия повышения имиджа товара.

Для девятого квадранта: SU91 – стратегия поиска новых товаров для производства, SU92 – стратегия интенсивного инвестирования производства товара.

Индекс перспективности рынка ![]() , индекс конкурентоспособности производства

, индекс конкурентоспособности производства ![]() и индекс конкурентоспособности товара

и индекс конкурентоспособности товара ![]() изменяются в диапазоне от 0 до100, независимо от количества факторов, входящих в ту или иную группу. В системе координат индекс IR

,

индекс IE

и индекс

изменяются в диапазоне от 0 до100, независимо от количества факторов, входящих в ту или иную группу. В системе координат индекс IR

,

индекс IE

и индекс![]() можно количественно определить позиции СXЕ, входящих в состав предприятия или конкурентную позицию самого предприятия в целом.

можно количественно определить позиции СXЕ, входящих в состав предприятия или конкурентную позицию самого предприятия в целом.

После того как выбрана стратегия развития, определяемая текущими конкурентными позициями предприятия (в виде соответствующего квадранта матрицы), намечаются пути ее практической реализации. Этот процесс можно представить в виде определения ряда важнейших задач, решение которых позволит достичь тех целей, которые вытекают из содержания стратегии. Формирование таких задач является достаточно трудоемким процессом, который можно упростить, ориентируясь на апробированные эвристические решения выхода из определенных ситуаций. Такие наборы задач можно получить, анализируя типовые экономические, маркетинговые, управленческие и коммерческие ситуации, которые имели место в прошлом. Такой анализ позволяет сформировать совокупность первоочередных задач, свойственных конкретной конкурентной позиции предприятия и более тесно «приязанных» к соответствующей стратегии. Такие наборы первоочередных задач не являются постоянными, они периодически трансформируются в соответствии с динамикой изменения рынка и положения предприятия. Ниже приводятся типовые наборы первоочередных задач, что упрощает разработку мер по реализации выбранных стратегий развития. В левой части указана стратегия, для которой сформированы рекомендуемые задачи, количество и содержание которых может быть изменено руководителем, если он сочтет это целесообразным.

Определение индекса деловой активности конкурирующих фирм.

Этот индекс (Iп

) принят в качестве интегрального показателя успешности хозяйственной деятельности предприятия. Он определяется как свертка трех рассмотренных выше индексов «Перспективности рынка» ![]() , «Конкурентоспособности предприятия»

, «Конкурентоспособности предприятия» ![]() и «Конкурентоспособности товара» IQ

:

и «Конкурентоспособности товара» IQ

:

Iп

= m1

* ![]() + m2

*

+ m2

* ![]() + m3

* IQ

,

+ m3

* IQ

,

где m1

, m2

и m3

– весовые коэффициенты при частных индексах![]() ,

, ![]() и IQ

. Весовые коэффициенты, сумма которых равна 1, определяют в текущий момент значимость индексов «Перспективности рынка»

и IQ

. Весовые коэффициенты, сумма которых равна 1, определяют в текущий момент значимость индексов «Перспективности рынка» ![]() , «Конкурентоспособности предприятия»

, «Конкурентоспособности предприятия» ![]() и «Конкурентоспособности товара» IQ

для конкретного предприятия. Со временем значения весовых коэффициентов изменятся по мере изменения рыночной ситуации и состояния или возможностей предприятия.

и «Конкурентоспособности товара» IQ

для конкретного предприятия. Со временем значения весовых коэффициентов изменятся по мере изменения рыночной ситуации и состояния или возможностей предприятия.

В трехмерном пространстве «Перспективности рынка» ![]() , «Конкурентоспособности предприятия»

, «Конкурентоспособности предприятия» ![]() и «Конкурентоспособности товара» IQ

индекс деловой активности предприятия IП

представляет собой вектор, исходящий из начала координат и стремящийся к противоположному углу с координатами

и «Конкурентоспособности товара» IQ

индекс деловой активности предприятия IП

представляет собой вектор, исходящий из начала координат и стремящийся к противоположному углу с координатами ![]() =100,

=100, ![]() =100, IQ

=100. Предполагается, что в этой точке индекс деловой активности предприятия IП

=10, что олицетворяет достижение поставленных им целей.

=100, IQ

=100. Предполагается, что в этой точке индекс деловой активности предприятия IП

=10, что олицетворяет достижение поставленных им целей.

Определяем численные значения индексов деловой активности трех конкурирующих автосервисов, принимая следующие значения весовых коэффициентов:

m1 = 0,25; m2 =0,35; m3 =0,40.

Приведенные значения весовых коэффициентов показывают, что фирмы основное внимание в своей деятельности уделяют укреплению конкурентных позиций производимого товара и самих фирм.

Iп

J

1

= m1

* ![]() J

1

+ m2

*

J

1

+ m2

* ![]() J

1

+ m3

* IQ

J

1

=0,25*52,75 + 0,35*60,85 + 0,40*55,6=54,64,

J

1

+ m3

* IQ

J

1

=0,25*52,75 + 0,35*60,85 + 0,40*55,6=54,64,

Iп

J

2

= m1

* ![]() J

2

+ m2

*

J

2

+ m2

* ![]() J

2

+ m3

* IQ

J

2

=0,25*52,75 + 0,35*37,5 + 0,40*52,2=51,44,

J

2

+ m3

* IQ

J

2

=0,25*52,75 + 0,35*37,5 + 0,40*52,2=51,44,

Iп

J

3

= m1

* ![]() J

3

+ m2

*

J

3

+ m2

* ![]() J

3

+ m3

* IQ

J

3

=0,25*52,75 + 0,35*47 + 0,40*54,3=51,35.

J

3

+ m3

* IQ

J

3

=0,25*52,75 + 0,35*47 + 0,40*54,3=51,35.

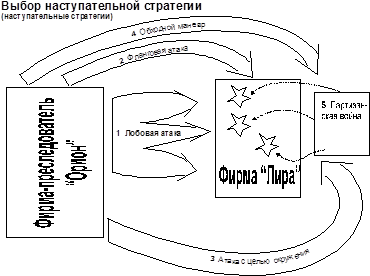

Видно, что ближайшим конкурентом фирмы «Спецком» является автосервис «Метизный двор». В дальнейшем рассмотрим положение этих двух фирм на матрице конкурентности бизнеса (МКБ) и выбор соответствующих стратегий развития фирм с помощью матрицы выбора стратегий (МВС).

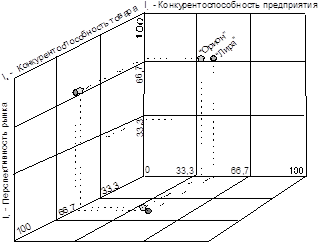

Фиксируется положение автосервиса Спецком и Метизный двор на 3-х мерной матрице конкурентности бизнеса МКБ (рис.2). Выбираем стратегии развития из матрицы выбора стратегий (МВС). Начальные значения индексов перспективности рынка IR , конкурентоспособности предприятия IE и конкурентоспособности товара IQ , определяют квадранты соответствующих двухмерных матриц, на которых располагаются фирмы “Спецком” и “Метизный двор”.

2-х мерные матрицы обозначены следующим образом:

- R – E – матрица «Перспективность рынка – конкурентоспособность предприятия».

- R – Q – матрица «Перспективность рынка – конкурентоспособность товара».

- E - Q – матрица «Конкурентоспособность предприятия – конкурентоспособность товара».

Виды квадрантов матриц и предлагаемые стратегии (из МВС), соответствующие начальному положению конкурирующих фирм, приведены в следующей таблице:

| Фирма | Матрица | IR | IE | IQ | Квадранты матриц | Выбранные стратегии | |||||

«Спецком» |

R - E | 52,75 | 60,25 | G 6 | SG62 | ||||||

| R – Q | 52,75 | 55,6 | A 6 | SA61 | |||||||

| E - Q | 60,25 | 55,6 | U 5 | SU51 | |||||||

«Метизный двор» |

R - E | 52,75 | 47 | G 6 | SG61 | ||||||

| R – Q | 52,75 | 54,3 | A 6 | SA62 | |||||||

| E - Q | 47 | 54,3 | U 5 | SU52 | |||||||

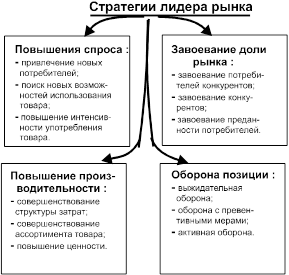

Выбранные стратегии на настоящий момент отвечают насущным потребностям. Видно, что конкурентные позиции двух рассматриваемых фирм близки друг к другу, т.к. фирмы расположены в одних и тех же квадрантах матриц. Поэтому они выбирают следующие стратегии развития:

Фирма «Спецком» выбирает стратегии, соответствующие трем плоским матрицам:

SG62 - стратегия укрепления уязвимых мест,

SА61 – стратегия лидерства товара,

SU51 – стратегия минимизации маркетинговых издержек.

Фирма «Метизный двор» выбирает следующие стратегии:

SG61 - стратегия избирательности инвестиций по критерию эффективности,

SА62 – стратегия интенсификации продвижения товаров,

SU52 : стратегия расширения доли рынка.

Рис. 2. Начальное положение фирм на матрице конкурентности бизнеса

Формируем план мероприятий развития фирм, основой которого являются задачи, соответствующие предлагаемым стратегиям. Из ниже предлагаемых задач в план могут включаться все или часть из них , которые фирмы считают для себя первоочередными.

Основой такого плана фирмы «Лира» являются следующие задачи:

SG62 |

ZG621 – Анализ производства товаров по всем технологическим цепочкам с целью выявления уязвимых мест. | |

| ZG622 – Разработка мер по постепенному устранению уязвимых мест в сфере производства с прогнозированием их эффективности. | ||

| ZG623 – Выявление уязвимых мест в сфере распределения товаров и разработка мероприятий по их ликвидации. | ||

| ZG624 – Оценка эффективности продвижения товаров, выявление уязвимых мест и выработка мер по их устранению. | ||

| ZG625 – Оценить степень воздействия предусмотренных мероприятий на изменение показателей конкурентоспособности предприятия. | ||

SА61 |

ZA611 – Маркетинговые исследования по оценке конкурентоспособности товаров – конкурентов ведущих фирм; | |

| ZA612 – Анализ конкурентоспособности товаров – конкурентов и выявление технологических новшеств, существенно влияющих на качество изготовления и технологические издержки производства; | ||

| ZA613 – Оценка технической и экономической возможности использования новшеств в собственном производстве с целью ликвидировать технологический отрыв конкурентов; | ||

| ZA614 – Планирование выполнение технологических исследований по новым перспективным технологиям для сохранение технологического лидерства; | ||

| ZA615 – Определить возможные значения показателей конкурентоспособности товаров предприятия и факторов перспективности рынка, которые могут быть достигнуты в результате внедрения вышеприведенных мероприятий. |

SU51 |

ZU511 – Оценка и анализ маркетинговых издержек на исследование рынка, получение требуемой информации, продвижение товаров, логистику, распределение товаров и др. | |

| ZU512 – Определение эффективности основных вышеприведенных издержек на маркетинг. Ранжирование основных издержек на маркетинг по степени их эффективности. | ||

| ZU513 – Разработка мероприятий по минимизации маркетинговых издержек по всем направлениям маркетинговой деятельности. | ||

| ZU514 – Определение финансового покрытия планируемых мероприятий и оценка эффективности этих затрат. | ||

| ZU515 – Оценить степень воздействия предусмотренных мероприятий на изменение показателей конкурентоспособности предприятия и конкурентоспособность производимых товаров. |

Основой плана мероприятий развития фирмы «Орион» являются следующие задачи:

SG61 |

ZG611 – Анализ и определение наиболее перспективных направлений НИОКР, обеспечивающих повышение конкурентоспособности выпускаемых товаров и создающих базу для подготовки производства новых товаров. | |

| ZG612 – Экономическая оценка выбранных перспективных направлений НИОКР и определение адресной величины инвестиций в их развитие. | ||

| ZG613 – Оценка рентабельности и оборачиваемости активов и определение величины инвестиций в их повышение. | ||

| ZG614 – Анализ прибыльности предприятия и установление величины инвестиций для ее увеличения. | ||

| ZG615 – Оценить степень воздействия предусмотренных мероприятий на изменение показателей конкурентоспособности предприятия. |

SА62 |

ZA621 – Проведение маркетинговых исследований по оценке имиджа товара, имиджа предприятия, эффективности рекламы и других элементов системы продвижения товаров; | |

| ZA622 – Планирование и реализация мероприятий по повышению имиджа товара и предприятия. | ||

| ZA623 – Планирование и реализация мероприятий по повышению эффективности рекламы. | ||

| ZA624 – Планирование и реализация мероприятий по повышению эффективности проведения или участия в торговых выставках, торгах, мероприятиях публичного характера. | ||

| ZA625 – Определить возможные значения показателей конкурентоспособности товаров предприятия и факторов перспективности рынка, которые могут быть достигнуты в результате внедрения вышеприведенных мероприятий. |

SU52 |

ZU521 – Маркетинговое исследование по определению рыночной доли предприятия по производимым товарам и рыночных долей основных конкурентов. | |

| ZU522 – Определение эластичности спроса по производимым товарам. | ||

| ZU523 – Определение степени конкурентного противодействия попыткам расширения доли рынка по производимым товарам. | ||

| ZU524 – Разработка мероприятий по преодолению конкурентного противодействия расширению доли рынка. Определение величины инвестиций для практической реализации этих мероприятий. | ||

| ZU525 – Оценить степень воздействия предусмотренных мероприятий на изменение показателей конкурентоспособности предприятия и конкурентоспособность производимых товаров. |

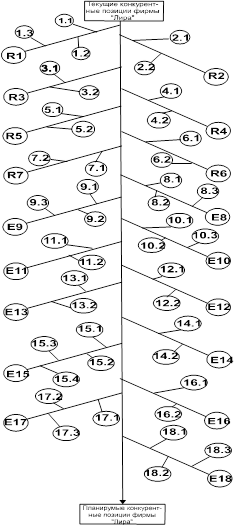

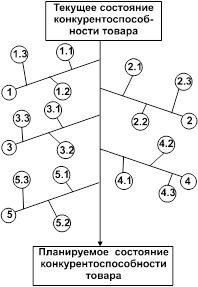

В качестве примера приводим основные мероприятия плана развития фирмы «Спецком» на основе решения вышеприведенных задач. Для этого строится диаграмма Исикавы по логической взаимоувязке планируемых мероприятий, направленных на, повышения конкурентных позиций предприятия, с одной стороны, и повышение конкурентоспособности товара - с другой.

Две группы ветвей диаграммы Исикавы обозначены как R1 - R7 (мероприятия по повышению привлекательности рынка) и E8 - E18 (мероприятия по повышению конкурентоспособности предприятия). На каждой ветви диаграммы показаны ветки планируемых мероприятий, которые имеют следующее семантическое содержание (рис. 3):

R 1 - Создание условий для обеспечения планируемого увеличения темпов роста объема рынка путем:

1.1.- Интенсификации маркетинга фирмы.

1.2. - Совершенствования ценовой стратегии фирмы.

1.3. - Совершенствования производственной базы фирмы.

R2 - Увеличение прибыли путем:

2.1 - Увеличения валовой прибыли.

2.2 .- Уменьшения переменных издержек при производстве товаров.

R 3 - Уменьшение интенсивности конкуренции путем:

3.1 - Поиск сегментов с меньшим количеством сильных конкурентов.

3.2 .- Поиск сегментов, на которых более четко проявляются конкурентные преимущества товара и фирмы.

3.3 .- Применение эффективных конкурентных стратегий.

R 4. - Повышение технологического уровня путем:

4.1. - Создание высокотехнологичных наукоемких товаров.

4.2. .- Повышение технологического уровня фирмы.

R 5. - Уменьшение потерь от инфляции путем:

5.1 - Увеличения скорости оборота товара.

5.2. - Создания товаров, ориентированных на эффективные рынки с низкой инфляцией.

R 6. - Снижение энергоемкости производства путем:

6.1.- Ориентации фирмы на разработку и распределение не энергоемких товаров повышенного спроса.

6.2. - Маркетингового анализа возможностей снижения энергоемкостипрпоизводства.

R 7. - Ориентация на товары, не вызывающие высоких требований к охране окружающей среды при их производстве и использовании путем:

7.1.- Анализа возможного ассортимента товаров и отбора из него тех, какие не вызывают особых требований по охране окружающей среды.