Налог на добавленную стоимость в Российской Федерации

СОДЕРЖАНИЕ: Классификация налогов в РФ; история возникновения, принцип и особенности взимания НДС. Анализ сущности налогообложения добавленной стоимости, механизм взимания, виды ставок; определение объема доходов от налога. Пути реформирования налоговой системы РФ.Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования

Санкт-Петербургский государственный университет экономики и финансов

Кафедра финансов

КУРСОВАЯ РАБОТА

по курсу Финансы

на тему:

Налог на добавленную стоимость в Российской Федерации

Выполнила:

студентка гр.№332

Мельник Ольга

Проверила: доцент,

к.э.н. Брайчева Т.В.

Санкт-Петербург ![]() 2010

2010

Содержание

Введение

1. Теоретические основы налогообложения и НДС

1.1 Классификация налогов в РФ и история возникновения НДС

1.2 Ндс как источник доходов бюджета

1.3 Элементы налога

2. Современное состояние налоговой системы РФ и НДС как её центрального звена

2.1 Принципы и цели реформирования налоговой системы РФ

2.2 Актуальные проблемы НДС

Заключение

Список литературы

Введение

В условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

Основное место в отечественной налоговой системе занимают косвенные налоги. В настоящее время к ним относятся: налог на добавленную стоимость (НДС), акцизы и акцизные сборы, тарифно-таможенные сборы, импортно-экспортные пошлины и сборы. Наиболее существенную роль как в составе данных налогов и сборов, так и в составе доходных источников бюджета играет НДС. Обложение данным налогом охватывает как товарооборот на внутреннем рынке, так и оборот, складывающийся при осуществлении внешнеторговой деятельности России со странами ближнего и дальнего зарубежья.

НДС – федеральный налог, который был введен в РФ с 1 января 1992 года в связи с переходом к рыночной экономике и упразднением такого мощного источника доходов в бюджет государства, как налог с оборота. С момента своего введения, ставка НДС претерпевала некоторые изменения, что объяснялось приспособлением нового вида налога к новой российской экономической действительности.

НДС охватывает товарооборот на всех стадиях, является одним из самых распространенных налогов в РФ, в связи с этим, рассматриваемые в работе аспекты являются актуальными, а изучаемый материал полезен для каждого, чья деятельность, так или иначе, связана с экономикой.

Цель данной работы – изучить принцип и особенности взимания НДС, определить объем доходов от налога в российской экономике, рассмотреть возможные варианты развития или изменения расчета налога.

Для достижения указанной цели необходимо решение следующих задач:

-Анализ сущности налогообложения добавленной стоимости;

-Порядок расчета НДС и виды ставок;

-Анализ механизма взимания НДС;

-Роль НДС в доходах государства;

-Предложение путей совершенствования взимания НДС.

Данная работа охватывает все основные сведения, представленные в налоговом законодательстве РФ по вопросу НДС, а также необходимые теоретические основы. Автором приводятся статистические данные и мнения экспертов по возможной оптимизации налогообложения добавленной стоимости.

1. Теоретические основы налогообложения и НДС

1.1 Классификация налогов в РФ и история возникновения НДС

Под налогами понимаются обязательные платежи юридических и физических лиц, поступающие государству в заранее установленных законом размерах и в определенные законом сроки. Налоги представляют собой ту часть финансовых отношений, которая связана с формированием денежных доходов государства, необходимых ему для выполнения соответствующих функций. За счет налоговых поступлений формируются финансовые ресурсы государства, которые аккумулируются в его бюджете и в бюджетах внебюджетных фондов. Налоги являются объективной необходимостью, ибо обусловлены потребностями поступательного развития общества.

Основными элементами налога являются субъект, объект, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога. Налог считается установленным, когда определены плательщик (субъект) и остальные элементы налогообложения. В необходимых случаях при установлении налога в нормативном правовом акте могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. Под субъектом налога понимается юридическое или физическое лицо, которое по закону является плательщиком налога. Под объектом налога - предмет, наличие которого дает основание для обложения его владельца налогом. Процесс начисления налогов состоит из следующих этапов: определение объекта налога; определение базы налога; выбор ставки налога; применение налоговых льгот; расчет суммы налога.

Налоги в реальном налоговом механизме - безвозвратная, безэквивалентная и срочная форма принудительного взыскания с налогоплательщиков части их дохода с целью удовлетворения общественно необходимых потребностей.

Существует несколько классификаций налогов, а именно:

1.По способу взимания различают прямые и косвенные налоги. Прямые подразделяются на личные и реальные; Косвенные - на косвенные универсальные, фискальные монополии, таможенные пошлины.

2.По субъекту (налогоплательщику) различают налоги с физических лиц, налоги с предприятий и смежные налоги.

3.По срокам уплаты различают срочные и периодично-календарные налоги. Периодично-календарные налоги, в свою очередь, подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, ежегодные.

4.По органу, который устанавливает и конкретизирует налоги, различают федеральные, региональные и местные налоги.

В РФ устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов РФ и местные налоги и сборы. Под федеральными налогами и сборами понимаются налоги и сборы, устанавливаемые Налоговым кодексом и обязательные к уплате на всей территории РФ.

Налог на добавленную стоимость (НДС) - является федеральным, косвенным, одним из самых важных и в то же время самых сложных для исчисления налогов. В основу исчисления этого налога положено понятие добавленной стоимости. В российской концепции Налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Налоги на потребление как особая часть косвенных налогов использовалась в практике налогообложения развитых стран давно. Но первоначально - до 1950-х годов - в эту группу входили лишь два налога: налог с оборота и налог на продажи. Налог с оборота взимался на каждой стадии движения товара от производителя до конечного потребителя, т.е. многократно. Налог на продажи взимается однократно как доля (в %) от стоимости товара на конечной стадии его реализации. Затем эти налоги начали заменяться НДС, причем этот процесс имел длительную предысторию.

Налог с оборота стал широко использоваться западными странами в период мировой войны для удовлетворения ее возрастающих нужд. Налог вызвал серьезные нарекания и предпринимателей, и потребителей, недовольных многократным удорожанием товаров по мере прохождения ими последовательных стадий производства и обращения и обусловленным этим уменьшением потребления соответствующих товаров. Кроме того, в качестве важного недостатка налога с оборота отмечалось то, что он не находится в прямой зависимости от реального вклада каждой стадии производства в стоимость конечного продукта (из-за различной доли материальных затрат в обороте производимого на каждой стадии продукта). Последнее означает, что налог с оборота оказывается, кроме всего прочего, под воздействием изменений числа стадий производства (числа операций по реализации). Это лишает данный показатель нейтральности по отношению к организационной структуре производства. Поэтому после первой мировой войны в преобладающем большинстве стран использование данного налога было прекращено. С началом второй мировой войны рост военных фискальных потребностей вновь заставил многие западные страны либо вернуться к налогу с оборота, либо использовать налог на продажи. Опыт применения второго налога выявил и у него важный недостаток - налог лишает государство возможности воздействовать на все стадии движения товара от производителя к потребителю.

После окончания второй мировой войны западные страны ввиду возросших фискальных нужд в результате усиления государственного регулирования экономики не отказались, как это было после первой мировой войны, от налогов на потребление. Вместо этого был избран другой путь - замена налога с оборота и налога на продажи налогом на добавленную стоимость. Теоретически НДС представляет собой долю (в %) от стоимости, добавленной на каждой стадии производства и обращения (т.е. на каждой стадии прохождения товара от производителя до конечного потребителя). Величина добавленной стоимости исчисляется предприятием как разность между стоимостью реализуемой продукции и стоимостью материальных ценностей, использованных для производства соответствующей продукции (за исключением износа основного капитала). Налогооблагаемая база для НДС включает заработную плату со всеми начислениями, прибыль, процентные платежи, амортизацию и некоторые другие расходы общего характера. Материальные же издержки (за исключением амортизации) налогооблагаемую базу не входят.

Франция в 1954 году первая внесла изменение в структуру косвенных налогов и провела замену налога с оборота на НДС. Соответствующая замена базировалась на идее, что НДС, сохраняя достоинства других косвенных налогов, свободен от их основных недостатков. Во-первых, НДС, как и налог с оборота, многократен, поскольку также взимается на каждой стадии производства и обращения и соответственно в отличие от налога на продажи сохраняет возможность воздействия государства на все стадии воспроизводства. Во-вторых, поскольку НДС облагается не вся стоимость оборота каждой стадии, а только лишь добавленная стоимость, он оказывается в прямой зависимости от реального вклада каждой стадии в стоимость конечного продукта. В результате НДС в отличие от налога с оборота не испытывает влияния изменений числа стадий оборота товара от производителя к потребителю.

Примеру Франции последовали и другие страны: в последующие десятилетия НДС стал использоваться в налоговой системе преобладающего большинства развитых стран, фактически вытеснив налог с оборота и заметно уменьшив значение налога на продажи (а в некоторых странах даже заменив часть акцизов). Единственным серьезным исключением остаются США, до сих пор не использующие НДС и ограничивающиеся в налогообложении потребления лишь налогом на продажи.

Наибольшую роль НДС играет в налоговой системе стран ЕС. В программе унификации в рамках этой организации проблемы НДС занимают одно из центральных мест. Более того, наличие НДС является обязательным условием членства в этой организации. Во всех странах ЕС НДС играет роль единственного налога на потребление.

В России же, начиная с 1 января 2004 года, НДС становится решающим налогом во всей системе налогообложения. Причем в РФ НДС имеет одно принципиальное отличие от западного аналога, а именно - он распространяется на многие денежные сделки и операции, которые и в странах ЕС, и в других западных странах не являются объектом обложения НДС (пени, штрафы, некоторые банковские операции и т.д.). В связи с этим реальные ставки НДС в РФ, т.е. ставки, соответствующие международным стандартам, выше официально объявленных.

1.2 НДС как источник доходов бюджета

Как уже было отмечено выше, доходы от НДС в федеральном бюджете являются одними из самых весомых. Экономически НДС привязан к ценообразованию, стоимости товара (работы, услуги), включаясь в последнюю при реализации продукции (работ, услуг). Таким образом, НДС обладает достаточно прозрачным механизмом взимания и очень удобен для реализации фискальной функции налогов.

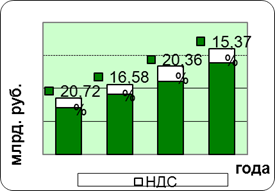

Статистические данные[1] лишь подтверждают, что без поступлений от НДС, сбалансировать Бюджет было бы непросто, так как доля доходов от НДС может составлять до 1/5 всех источников доходов Бюджета. (см.рис. 1).

![]()

![]()

![]()

Рис. 1. Доля НДС в доходах Консолидированного бюджета

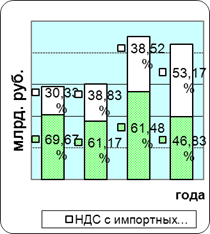

![]() Интересно также проследить динамику изменения структуры доходов от НДС в разрезе импортных и отечественных товаров. В Налоговом Кодексе РФ большое внимание уделяется порядку взимания НДС с импортных товаров, порядку расчетов по НДС с иностранными предприятиями, таким образом, целесообразно определить, насколько поступления в бюджет от НДС зависят от внешнеэкономической деятельности государства (см. рис. 2)

Интересно также проследить динамику изменения структуры доходов от НДС в разрезе импортных и отечественных товаров. В Налоговом Кодексе РФ большое внимание уделяется порядку взимания НДС с импортных товаров, порядку расчетов по НДС с иностранными предприятиями, таким образом, целесообразно определить, насколько поступления в бюджет от НДС зависят от внешнеэкономической деятельности государства (см. рис. 2)

![]()

Рис. 2. Структура доходов от НДС по отечественным и импортным товарам

Заметна тенденция к увеличению налоговых поступлений от импортных товаров. Несмотря на то, что доходы от обложения импортных товаров НДС в 2006 и 2007 годах в процентном измерении практически одинаковы, фактические суммы НДС с импортных товаров постоянно увеличиваются. Автор считает, что пропорции, соответствующие 2008му году, могут быть объяснены влиянием мирового финансового кризиса, когда были увеличены импортные поставки в Россию в связи с неконкурентоспособностью российских предприятий.

По предварительным данным Федеральной налоговой службы, в 2009 году в федеральный бюджет поступило 3012 млрд. рублей администрируемых доходов, что на 26% меньше, чем в 2008 году. Причем основная масса (39%) была обеспечена поступлениями НДС.

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в 2009 году составили 1 177 млрд. рублей и по сравнению с 2008 годом выросли на 18%. То есть, вопреки мировому финансовому кризису и снижению общей суммы полученных налогов, НДС продолжает увеличивать свою долю в доходах бюджета.[2]

1.3 Элементы налога

Первый элемент любого налога, в том числе и НДС, - субъект обложения. Понятие плательщика является одним из центральных в системе налога на добавленную стоимость. Оно обозначает налогового субъекта, под контролем которого находятся все экономические объекты - товары, услуги, подлежащие обложению этим налогом. Только этот субъект несет ответственность перед налоговыми органами, ведет соответствующий бухгалтерский учет, имеет право на зачет авансового налога, обязан выставлять счета по требованию своих клиентов, выделяя сумму налога в счете отдельной строкой, имеет право на отдельные льготы по налогу, и только оборот этого субъекта подлежит обложению НДС.

Плательщиками налога на добавленную стоимость являются:

Статья 143 НК РФ определяет круг лиц, которые являются плательщиками НДС. В качестве таковых названы организации и индивидуальные предприниматели. Термин организация раскрывается в ст.11 части первой НК РФ. К организациям, в частности, относятся: юридические лица, образованные в соответствии с законодательством РФ; иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств; международные организации, их филиалы и представительства, созданные на территории. Наряду с организациями, плательщиками НДС названы индивидуальные предприниматели. Термин индивидуальные предприниматели в целях налогообложения объединяет следующие категории граждан (ст.11 НК РФ): физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица; частные нотариусы, частные охранники, частные детективы.

Налогоплательщики, как организации, так и индивидуальные предприниматели, при соблюдении условий, установленных НК РФ, могут получить освобождение от исполнения обязанностей плательщика НДС.

Налоговое освобождение можно получить в случае, если в течение предшествующих трех последовательных налоговых периодов налоговая база организации (индивидуального предпринимателя), исчисленная по операциям, признаваемым объектом обложения НДС в соответствии с подп. 1-3 п.1 ст.146 НК РФ, не превысит 2 млн. руб. (без учета НДС и налога с продаж). Освобождение от исполнения обязанностей плательщика НДС не может быть предоставлено плательщикам акцизов.

Лица, претендующие на освобождение, должны представить в налоговые органы по месту своего учета соответствующее письменное заявление и сведения, подтверждающие право на такое освобождение, не позднее 20-го числа того налогового периода, начиная с которого эти лица претендуют на получение освобождения. В течение 10 дней со дня представления документов налоговые органы выносят решение о предоставлении освобождения. Освобождение производится на срок, равный двенадцати последовательным налоговым периодам (месяцам). По истечении этого срока налогоплательщики могут представить документы с просьбой о продлении освобождения. Освобождение применяется только в отношении обязанностей, возникающих в связи с осуществлением операций по реализации товаров (работ, услуг) (подп. 1 п.1 ст.146 НК РФ).

Таким образом, оно не распространяется на следующие операции:

- безвозмездная передача товаров (работ, услуг);

- передача товаров (работ, услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на доходы организаций, в том числе через амортизационные отчисления;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз товаров на таможенную территорию РФ.

При возникновении объекта обложения при совершении данных хозяйственных операций налогоплательщики исчисляют и уплачивают НДС в бюджет в общеустановленном порядке.

Не являются плательщиками НДС организации и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, перешедшие на уплату единого налога на вмененный доход для определенных видов деятельности (п.4 ст.346.26 гл.26.3 Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности). Предпринимателем может быть как физическое, так и юридическое лицо, если оно удовлетворяет общепринятым признакам понятия предпринимателя, т.е. самостоятельно и постоянно осуществляет производственную, коммерческую или профессиональную деятельность с целью получения дохода. Таким образом, понятие предприниматель в системе налога на добавленную стоимость имеет самый широкий смысл, и им может являться любая хозяйственная структура, которая соответствующим образом оформлена, признается законодательством и участвует в экономической жизни страны.

Объектами налогообложения являются:

В соответствии со ст.146 НК РФ объектом налогообложения по НДС являются, прежде всего, операции по реализации товаров (работ, услуг) на территории РФ. При этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе также признается для целей исчисления НДС реализацией товаров (работ, услуг). В качестве самостоятельного объекта обложения НДС Налоговый кодекс называет операции по выполнению строительно-монтажных работ для собственного потребления. Ранее операции по выполнению строительно-монтажных работ хозяйственным способом не выделялись в качестве самостоятельного объекта обложения НДС. Они подлежали налогообложению в рамках оборотов по реализации товаров (работ, услуг) внутри предприятия для собственного потребления, затраты по которым не относятся на издержки производства и обращения. В настоящее время, объект обложения НДС возникает при выполнении любых строительно-монтажных работ для нужд предприятия (не для сторонних заказчиков), независимо от источника финансирования этих работ.

Объектом обложения налогом также являются операции по передаче на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на доходы организаций, в том числе через амортизационные отчисления. Таким образом, вторая часть НК РФ разрешила спорный вопрос о необходимости исчислению в уплаты в бюджет НДС при передаче товаров, работ, услуг внутри предприятия для собственного потребления, затраты по которым не относятся на издержки производства и обращения. Поскольку объект обложения НДС возникает только в случае реализации товаров (работ, услуг) на территории РФ, то значение для правильного формирования объекта обложения НДС имеют главы 21 НК РФ, определяющие место реализации товаров (работ, услуг). Местом реализации товаров признается территория РФ (ст.147 НК РФ), если:

1) товар находится на территории РФ и не отгружается и не транспортируется. При этом, вероятно, имеется в виду, что товар не отгружается и не транспортируется за пределы РФ.

2) товар в момент начала отгрузки* или транспортировки находится на территории РФ.

3) монтаж, установка или сборка товара производится на территории РФ, в случаях, когда эти товары не могут быть по техническим, технологическим или иным аналогичным причинам доставлены получателю иначе, как в разобранном или несобранном виде.

Местом осуществления деятельности покупателя (продавца) услуг в соответствии с требованиями НК РФ считается территория РФ в случае фактического присутствия покупателя (продавца) услуг на территории РФ на основе государственной регистрации организации или индивидуального предпринимателя.

При отсутствии государственной регистрации - на основании места, указанного в учредительных документах организации, места управления организации, места нахождения постоянного представительства (если услуги оказаны через постоянное представительство), места жительства физического лица.

В соответствии с пп.2 п.1 ст.148 НК при исчислении НДС местом реализации работ (услуг) признается территория РФ, если работы (услуги) связаны непосредственно с движимым имуществом... находящимся на территории РФ. К таким работам (услугам) относятся, в частности: монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание.

За налогооблагаемый оборот принимается стоимость реализуемых товаров (работ, услуг), исчисленная исходя из применяемых цен и тарифов без включения в них НДС.

Товары (работы, услуги) считаются реализованными на момент перехода права собственности на них от продавца к покупателю (от исполнителя к заказчику). Чтобы правильно рассчитать НДС по реализованным товарам (работам, услугам), необходимо определить:

- место реализации этих товаров (работ, услуг). Облагается только та реализация, которая произошла на территории России, а за ее пределами уже не облагается;

- дату, когда налог должен быть начислен к уплате в бюджет;

- сумму выручки от реализации;

- ставку налога, по которой облагаются реализованные товары (работы, услуги);

При применении налогоплательщиками при реализации товаров (работ, услуг) различных налоговых ставок, налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам. При применении одинаковых ставок налога, налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке. В общем случае представляет собой стоимость реализуемых товаров (работ, услуг), исчисленную исходя из цен, определяемых в соответствии со ст. 40 НК РФ, с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья) и без включения в них НДС и налога с продаж.

При определении налоговой базы выручка от реализации товаров (работ, услуг) определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), полученных им в денежной или натуральной формах, включая оплату ценными бумагами. При определении налоговой базы выручка (расходы) налогоплательщика в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ соответственно на дату реализации товаров (работ, услуг) или на дату фактического осуществления расходов.

При определении налоговой базы учитываются:

• авансовые или иные платежи, полученные в счет предстоящих поставок товаров, выполнения работ или оказания услуг;

• суммы, полученные за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанные с оплатой реализованных товаров (работ, услуг);

• суммы, полученные в виде процента (дисконта) по полученным в счет оплаты за реализованные товары (работы, услуги) облигациям и векселям, процента по товарному кредиту в части, превышающей размер процента, рассчитанного в соответствии со ставками рефинансирования ЦБ РФ, действовавшими в периодах, за которые производится расчет процента;

• суммы страховых выплат, полученные по договорам страхования риска неисполнения договорных обязательств контрагентом страхователя-кредитора (учитываются, если страхуемые договорные обязательства предусматривают поставку страхователем товаров (работ, услуг), реализация которых признается объектом налогообложения).

Важным элементом является ставка налога, с помощью которой и определяются размеры налоговых платежей. Первоначально ставка НДС в 1992 году составляла 28%. После отпуска цен с 2 января 1992 г. (постановление Правительства РФ от 19 декабря 1992 г. № 55 “О либерализации цен”) исчез тот верхний предел, за которым НДС должен был выполнять свое предназначение — изымать прибыль, сложившуюся исключительно за счет ценового фактора. В результате отрыва цен от сложившегося уровня издержек производства и обращении при постоянном снижении объемов производства в натуральном выражении НДС полностью утратил связь с действительным процессом возрастания стоимости. НДС продолжает оставаться “ценовой надбавкой”. Для устранения негативных социальных последствий применения НДС ставки с 1993 г. были снижены с 28% до 20% по производственным товарам и до 10% по отдельным видам продовольственных товаров и товарам детского ассортимента. Расчет ставок НДС изначально был сориентирован на обеспечение тех же сумм, которые поступали в бюджет от налога с оборота и налога с продаж (в варианте, существовавшем в 1994 г.).

С 1 января 2004 года были введены следующие ставки налога:

- 0 процентов;

- 10 процентов;

- 18 процентов.

Применение ставки 0 % реально обозначает освобождение от уплаты НДС, но не от представления налоговых деклараций. То есть декларации по НДС следует приносить в налоговую инспекцию в общем порядке.

Ставка 0%, в частности, применяется:

- по экспортируемым товарам. Однако нефть, стабильный газовый конденсат и природный газ, которые экспортируются в страны СНГ, облагаются по ставке 18 %;

- при выполнении работ (оказании услуг) по сопровождению, транспортировке, погрузке и перегрузке экспортируемых и импортируемых товаров;

- при выполнении работ (услуг) по переработке товаров, помещенных под таможенные режимы переработки товаров на таможенной территории и под таможенным контролем;

- к товарам и услугам в области космической деятельности;

- и др.

Чтобы подтвердить свое право на применение нулевой ставки, необходимо представить в налоговую инспекцию целый пакет документов.

Налогоплательщики, реализующие товары (работы, услуги), облагаемые налогом по ставке 0%, представляют в налоговые органы отдельную Декларацию по НДС по форме, приведенной в Приложении N 2 к Приказу МНС РФ от 27 ноября 2000 г. N БГ-3-03/407.

К вопросу о нулевой ставке налога, хотелось бы еще отметить, что 24 ноября 2003 года был дополнен порядок определения налоговой базы при исчислении НДС по ставке 0%.

Правительство РФ внесло изменения в порядок определения налоговой базы при исчислении НДС по авансовым или иным платежам, полученным экспортерами в счет предстоящих поставок товаров, облагаемых по налоговой ставке 0%, длительность производственного цикла изготовления которых составляет свыше 6 месяцев. Они утверждены постановлением от 20.11.2003 № 702.

Согласно документу указанный порядок распространяется на товары, производство которых финансируется экспортерами в рамках реализации соглашений между Правительством РФ и правительствами иностранных государств. Чтобы подтвердить получение авансовых или иных платежей в счет предстоящих поставок таких товаров, нужно представить в налоговую инспекцию вместе с налоговой декларацией ряд документов. Это копия межправительственного соглашения, договор (или копия), предусматривающий внесение платежей, копия платежного поручения, а также документы, предусмотренные в подпунктах «а», «б» и «в» пункта 3 этого порядка.

Кроме того, если товары будут поставлены на экспорт раньше чем через 6 месяцев после начала перечисления авансовых или иных платежей организации-изготовителю, эти товары должны облагаться НДС в установленном законодательством порядке. Как впрочем, и если применение нулевой ставки не будет подтверждено.

По ставке 10% облагаются:

- продовольственные товары (по специальному перечню);

- товары для детей (по специальному перечню);

- периодические печатные издания и книжная продукция (кроме рекламной и эротической);

- медицинские товары (по специальному перечню).

Более подробно перечисленные выше виды товаров определяются в соответствии с Общероссийским классификатором продукции. Соответствующий перечень утверждает Правительство РФ.

Все остальные товары (работы, услуги), которые не облагаются по ставкам 0 и 10%, облагаются НДС по ставке 18%.

Расчетные ставки вычисляются по следующим формулам:

- если товары (работы, услуги) облагаются НДС по ставке 18 %:

(Сумма, полученная НДС, за товары) х 18% : 118% = сумма, подлежащая уплате в бюджет. Расчетная ставка равна 16,67%.

- если товары (работы, услуги) облагаются НДС по ставке 10 %:

(Сумма, полученная НДС, за товары) х 10% : 110% = сумма, подлежащая уплате в бюджет. Расчетная ставка равна 9,09%.

Применение расчетных ставок предполагается в следующих случаях.

При получении:

- авансовых платежей;

- финансовой помощи, связанной с оплатой за реализованные товары;

- процентов по векселям и товарному кредиту сверх ставки рефинансирования;

- страховых выплат в виде поставки товаров, работ, услуг.

- при удержании налога налоговыми агентами.

- при реализации имущества, по которому сумма «входного» налога учтена в стоимости этого имущества;

- при реализации сельскохозяйственной продукции и продуктов ее переработки.

Начисленная сумма НДС уменьшается на сумму налоговых вычетов.

Вычеты предоставляются в отношении товаров, работ, услуг:

- которые приобретаются для осуществления операций, признаваемых объектами налогообложения;

- которые приобретаются для перепродажи.

Вычету подлежат следующие суммы налога:

суммы НДС, которые фирма заплатила своим поставщикам, когда оплачивала купленные у них материалы, товары (работы, услуги), основные средства, нематериальные активы и т.п. НДС принимается к вычету, если выполнены условия:

- приобретенные ценности оприходованы (работы выполнены, услуги оказаны);

- стоимость ценностей (работ, услуг) оплачена поставщикам;

- ценности (работы, услуги) приобретены для осуществления производственной деятельности или иных операций, облагаемых НДС, а также для перепродажи;

- на приобретенные ценности (работы, услуги) есть счет-фактура, в котором указана сумма налога.

Если хотя бы одно из этих условий не выполнено, уплаченная сумма НДС вычету не подлежит.

Суммы НДС, которые фирма заплатила на таможне при ввозе товаров на территорию России.

Суммы НДС, которые фирма-продавец заплатила в бюджет при реализации товаров, если покупатель впоследствии возвратил эти товары или отказался от них. Вычет осуществляется не позднее одного года с момента возврата или отказа.

Суммы НДС, уплаченные в бюджет с ранее полученных авансов после того, как были реализованы товары (работы, услуги), под которые получен аванс, либо после того, как соответствующий договор был расторгнут, а аванс возвращен покупателю.

Суммы НДС, уплаченные в бюджет при выполнении строительно-монтажных работ для собственных нужд (при условии, что амортизация, начисляемая на построенное здание, будет уменьшать налогооблагаемую прибыль фирмы).

К вычету также можно принять суммы НДС, которые фирма заплатила при покупке стройматериалов (работ, услуг), приобретенных фирмой для выполнения строительно-монтажных работ для собственных нужд.

Суммы НДС, уплаченные подрядным организациям при проведении ими капитального строительства, сборки и монтажа основных средств.

Суммы НДС, уплаченные в бюджет налоговыми агентами. Этот вычет предоставляется при выполнении условий:

- купленные товары приобретены для осуществления операций, облагаемых НДС, либо для перепродажи;

- купленные товары оприходованы.

Суммы НДС, уплаченные по расходам, которые уменьшают налогооблагаемую прибыль (например, по командировочным и представительским расходам).

Если фирма рассчиталась за купленные товары (работы, услуги) собственным имуществом, то сумма налога, подлежащая вычету, исчисляется исходя из балансовой стоимости имущества, переданного в счет оплаты.

Есть четыре случая, когда сумма НДС не принимается к вычету, а увеличивает стоимость приобретаемого имущества или расходы покупателя:

- Если купленные товары (работы, услуги), основные средства и нематериальные активы использованы при производстве или реализации товаров (работ, услуг), освобожденных от НДС. В этом случае сумму НДС учитывают в себестоимости купленных товаров (работ, услуг).

- Если товары (работы, услуги) приобретены лицами, которые не являются налогоплательщиками или освобождены от уплаты налога.

- Если имущество специально приобретено для осуществления операций, которые не признаются реализацией. Эти операции перечислены в пункте 3 статьи 39 и в пункте 2 статьи 146 НК РФ.

- Если товары (работы, услуги), основные средства или нематериальные активы использовались для производства и продажи товаров (работ, услуг), местом реализации которых не признается территория России.

Если товары, работы, услуги приобретаются для осуществления операций, не облагаемых налогом на добавленную стоимость, то сумма НДС, уплаченная на таможне, к вычету не принимается, а учитывается в стоимости этих товаров, работ, услуг.

НДС не принимается к вычету в том налоговом периоде, когда импортные товары были оприходованы на балансе фирмы. Поступили денежные средства или нет к этому времени за товар от иностранного партнера, значения не имеет.

Документом, подтверждающим право на вычет, является в данном случае грузовая таможенная декларация, где записана сумма НДС, уплаченная на таможне, а не счет-фактура.

Налоговый кодекс в п. 3 ст. 171 предусматривает возможность принятия к вычету налога, уплаченного налоговыми агентами. Для этого счет-фактура не требуется. Достаточно договора и платежного поручения, подтверждающего факт удержания и уплаты налога (п. 1 ст. 172 НК РФ)

Налоговые агенты, которые осуществляют операции по реализации конфискованного, бесхозного и прочего имущества, указанного в пункте 4 ст. 161 НК РФ, не имеют права на налоговые вычеты, уплаченные ими по этим операциям.

В ситуациях, когда организация приобретает товары (работы, услуги) за счет целевых средств (например, за счет целевых поступлений из бюджета или внебюджетного фонда), «входной» НДС, уплаченный поставщику, к вычету не принимается, поскольку организация собственных средств не потратила. Сумма налога должна быть списана за счет этого же источника – целевых средств.

В случае, когда покупатель по какой-либо причине возвращает товары продавцу, НДС, при определенных условиях, можно принять к вычету:

- НДС, начисленный с выручки от реализации товаров (работ, услуг), должен быть уплачен в бюджет

- в бухгалтерском учете должны быть сделаны корректировки по возврату товаров (работ, услуг);

- не должен истечь один год со дня возврата товаров (отказа от работ, услуг).

По какой причине произошел возврат товаров значения не имеет.

2. Современное состояние налоговой системы РФ и НДС как её центрального звена

налог добавленный стоимость ставка

2.1 Принципы и цели реформирования налоговой системы РФ

Большое значение в системе налогообложения имеют общие подходы и принципы, на которые она опирается и которыми руководствуется.

Создание справедливой и нейтральной налоговой системы требует решения трех взаимосвязанных задач.

Во-первых, с целью обеспечения ее максимальной нейтральности необходимо расширить базы основных налогов настолько, насколько это возможно. Серьезной проблемой при этом являются существующие в настоящее время многочисленные налоговые льготы. В России, по оценкам Министерства финансов, ежегодные потери только федерального бюджета из-за наличия льгот составляют порядка 12-15 млрд. долларов. Предоставление льгот не способствует не только быстрому экономическому росту, но и укреплению доверия к государству и готовности добровольно платить несправедливые налоги.

Во-вторых, важным явлением, характеризующим фискальный кризис в России и нарушающим справедливость налоговой системы, стал быстрый рост налоговой задолженности предприятий. Как показала практика, периодически предпринимавшиеся правительством попытки усиления политического и административного давления на экономических агентов с целью заставить их платить налоги давали лишь краткосрочные результаты.

Однако без обеспечения единого подхода к недоимщикам по налогам, без жесткой позиции государства, предполагающей не декларативную, а действительную обязательность налоговых платежей для всех без исключения налогоплательщиков, нельзя ни преодолеть бюджетный кризис, ни создать справедливую и нейтральную налоговую систему.

В-третьих, существующие правила налогообложения, техника уплаты налогов и налогообложения, техника уплаты налогов и налогового администрирования оставляют налогоплательщикам слишком много возможностей для уклонения или ухода от исполнения налогового обязательства в полном объеме. В такой ситуации государство объективно неспособно обеспечить тотальный контроль за уплатой налогов всеми субъектами хозяйственной деятельности.

Таким образом, неспособность государства на протяжении многих лет решать назревшие проблемы создания справедливой налоговой системы и реального облегчения налоговой нагрузки на законопослушных налогоплательщиков стала одной из главных причин развития теневой экономики, массового бегства капиталов за границу, отсутствия полномасштабных иностранных инвестиций в экономику России. В конечном итоге она препятствует экономическому росту и укреплению государственности.

Правительство РФ, понимая необходимость безотлагательного проведения налоговой реформы, в последние годы неоднократно предпринимало шаги в этом направлении. При этом не наблюдалось какой-либо программы преобразований или хотя бы последовательных действий. Правительство то собиралось поэтапно отменить НДС, то полагало, что следует отказаться от начисления амортизации, то предлагало отменить стандартные правила по НДС для экспортеров, оно же предлагало то отменить, то сохранить налоги, уплачиваемые с выручки.

Было бы неверным утверждать, что в области налоговой реформы за последние годы вообще не было продвижения. Важнейшим шагом явилось принятие и вступление в силу НК РФ, что позволило решить целый ряд острых вопросов, связанных с взаимоотношениями между налогоплательщиками и контролирующими органами, а так же администрированием сбора налогов. Принятый документ при прохождении через Думу утратил многие важные нормы и новаторские предложения и привнес в налоговые правоотношения не всегда безупречные правила и механизмы, что породило новые проблемы, связанные с их интерпретацией. Но при всех его недостатках Кодекс четко определил права и обязанности участников налоговых правоотношений, регламентировал процесс исполнения обязанности по уплате налогов, правила в отношении налогового контроля, установил ответственность за налоговые правонарушения. Он же установил закрытые перечни федеральных, региональных и местных налогов, ввел важные дефиниции и новые инструменты, необходимые для функционирования качественно новой налоговой системы.

Однако, очевидно, что проводимые мероприятия в области реформирования налоговой системы не должны ограничиваться лишь совершенствованием налогового законодательства. Они должны включать в себя также установление жесткого оперативного контроля за соблюдением действующих законов и резкое усиление мер, направленных на пресечение противопоказаний деятельности и теневых экономических операций.

Одним из приоритетных направлений налоговой реформы должно стать реальное облегчение налоговой нагрузки на экономику (по оценкам Министерства финансов номинальная налоговая нагрузка, исчисленная из 100-процентной собираемости всех налогов и сборов, в последние годы составляла приблизительно 41% ВВП). Несмотря на серьезные бюджетные ограничения реформа должна обеспечить снижение номинального налогового бремени до 33-34% ВВП. Такое снижение налогового бремени должно сопровождаться мерами, позволяющими увеличить фактическую собираемость налогов, которая должна сближаться с номинальной налоговой нагрузкой. Эти меры должны быть направлены на расширение базы налогообложения и включать в себя сокращение числа и объема налоговых льгот и перекрытие имеющихся в законодательстве каналов ухода от налогообложения.

Помимо прочего, налоговая реформа предполагает существенную трансформацию некоторых налогов, в том числе НДС. Этот налог достаточно продолжительное время является основным и наиболее стабильным источником налоговых поступлений федерального бюджета. Любые резкие изменения в НДС вряд ли были бы оправданы, поэтому из серьезных нововведений законодатель ограничился сначала включением в число налогоплательщиков индивидуальных предпринимателей (при принятии НК РФ), а затем снижением ставки налога до 18%. Кроме того, этот налог достаточно безобиден по сравнению с действовавшими до него оборотными налогами и не оказывает решающего влияния на результаты деятельности налогоплательщиков, поскольку уплачивается в бюджет не за счет их прибыли (доходов), а за счет средств, получаемых от покупателей товаров (работ, услуг) реализуемых налогоплательщиком.

С другой стороны, НДС – как неотъемлемая часть цены товаров (работ, услуг) – не оказывает определяющего влияния на уровень цен, поскольку в условиях рыночных отношений действуют принципы свободного ценообразования (влияние спроса и предложения, уровень инфляции, курс рубля к иностранным валютам и многие другие факторы).

Из других серьезных изменений НДС, произошедших с принятием НК, можно выделить переход на новый порядок исчисления и уплаты этого налога при экспорте в государства СНГ, предусматривающий при уплате переход от принципа страны происхождения к принципу страны назначения. Этот вопрос обсуждался на протяжении нескольких лет, но никак не мог найти своего решения. Другие государства СНГ (прежде всего Украина) оказывали давление с целью вынудить РФ к переходу на этот порядок. Поскольку такой полномасштабный переход приводил бы к очевидным потерям российского бюджета из-за положительного сальдо торговли с этими государствами, а также из-за отсутствия обустроенной таможенной границы России (что открывает широкие возможности для фиктивного экспорта), Минфин, МНС и ГТК затягивали такой переход.

2.2 Актуальные проблемы НДС

На данный момент в сфере НДС можно обозначить несколько проблем, требующих оперативного решения со стороны Правительства, и вызывающих недовольство среди налогоплательщиков.

Во-первых, существует такая точка зрения, что НДС нужно взимать в региональный, а не в федеральный бюджет, что позволит региональным бюджетам стать более независимыми от Центра и не нуждаться в дополнительном финансировании. Налог на прибыль предлагается, наоборот, относить не к региональному, а к федеральному бюджету.

Во-вторых, большой проблемой является администрирование НДС. Как отмечают специалисты, на обслуживание этого налога уходит до 60% [3] рабочего времени. И еще в 2009[4] году Министерство Финансов обещало ввести электронные счета-фактуры для упрощения и ускорения расчетов по НДС, но на сегодняшний момент кардинальных перемен в плане обработки поступлений от НДС до сих пор не произошло.

В-третьих, уже около десяти лет налогоплательщики озабочены процедурой возмещения НДС. К примеру, сейчас сроки возмещения НДС могут достигать полугода, в это время предприятие теряет прибыль, которую могло бы получить при вложении этих денег в производство, с другой стороны, таким образом государство обеспечивает себя краткосрочным беспроцентным кредитом.

Четвертая проблема также связана с процедурой возмещения НДС. Она состоит в том, преследуя цель получить из бюджета компенсацию по НДС, мошенниками используются теневые схемы, чаще всего связанные с экспортом товара, когда экспорт товара либо на деле вообще не происходит, либо экспортируется другой (низкосортный) товар, нежели заявленный. Всё это приводит к существенным потерям государственного бюджета. Для сведения к нулю, или хотя бы минимуму криминогенной и коррупционной составляющей НДС, некоторыми экспертами предлагается изменить налоговую базу НДС, а именно – начислять налог только на прибыль, амортизацию, фонд оплаты труда и страховые взносы, и, таким образом, отказаться от переходного исчисления входящего и исходящего налога.

Пятой, и, по мнению автора, самой главной проблемой НДС, является возможное изменение ставки налога. НДС входит в составляющую цены товара для конечного потребителя, соответственно любое, даже малейшее варьирование процентной ставки, приведет к ощутимым экономическим последствиям. В 2004 году президент Д.А. Медведев в ежегодном послании Президента Федеральному Собранию сообщил о возможном дальнейшем снижении ставки НДС, стоит заметить, это произошло уже после снижения ставки НДС с 20 до 18%. Далее, в 2007 году, премьер-министром Путиным называлась 13%-ная ставка НДС, как приоритет на будущее, которую можно было бы ввести в 2009 году. Но, тем не менее, ставка НДС по сей день остается на уровне 18%. И, по заявлениям Министерства Финансов, никаких серьезных изменений в области налогового законодательства не планируется, как минимум до 2011 года[5] .

Заключение

Налог на добавленную стоимость введен в Российской Федерации уже более 18 лет назад, но ему до сих пор так и не удалось стать в основу налоговой системы РФ вследствие постоянных корректировок и изменений налогового законодательства, как в целом, так и в рамках непосредственно этого налога. За 18 лет существования налога, его ставка изменялась три раза, а амплитуда колебаний составила 10% (от 28% в 1992 году до 18% в 2004 году). В настоящее время наметилась определенная стабильность относительно ставки НДС, но появляющиеся время от времени заявления Правительства и Президента о возможном снижении ставки налога лишь подтверждают суждения о том, что российская рыночная экономика всё еще находится в переходном периоде, и говорить о её устойчивости еще рано.

В ходе написания курсовой работы:

· автором была рассмотрена общая система налогообложения РФ, определена роль НДС в ней;

· были изучены основные нормативно-правовые акты, касательно взимания налогов, а именно Налоговый и Гражданский Кодексы РФ;

· автор ознакомился со всеми теоретическими аспектами взимания НДС;

· с помощью статистических данных была выявлена процентная составляющая доходов от НДС в доходах бюджета, а также была рассмотрена структура НДС на предмет обложения налогом импортных и отечественных товаров;

· большое внимание было уделено актуальной проблематике НДС;

· были изучены мнения экспертов и специалистов в области налогового и бухгалтерского учета по возможному совершенствованию НДС.

Одним из важных выводов работы автор считает необходимость новой реформы НДС. Парадоксально, но такие точки зрения существуют как со стороны государства, непосредственного получателя налога, так и со стороны плательщиков. Теоретически, вполне возможно провести новую реформу, итоги которой будут соответствовать желаниям обеих сторон. Экономическая политика РФ в данный момент не предполагает увеличения ставки НДС, соответственно, налогоплательщикам реформа пойдет только на пользу. С другой стороны, государству стоит заняться усовершенствованием администрирования налога, чтобы снизить свои затраты и увеличить прозрачность налоговых платежей.

В то же время, никаких четких планов каких-либо преобразований НДС сейчас нет, и не предполагается. Хотелось бы объяснить это влиянием мирового финансового кризиса, в условиях которого государство нацелено на получение постоянного дохода в определенной сумме и не намерено «играть» с налоговыми ставками, так как под угрозу попадает вся экономика страны. С другой стороны, по заявлению Правительства, рецессия, вызванная кризисом, в России уже прекратилась. Не является ли это сигналом к возможным преобразованиям, знаком готовности к дальнейшему реформированию экономики, готовности к более рыночному подходу в сфере налогообложения.

Автор считает, что, несмотря на недавнее реформирование налоговой системы и принятие Налогового Кодекса, обозначенная проблема в рамках НДС требует тщательного рассмотрения и скорейшего решения.

Список литературы

1. Налоговый кодекс РФ. Часть первая. Принят 16.07.1998 г. № 146-ФЗ // Консультант Плюс.

2. Налоговый кодекс РФ. Часть вторая. Принят 5.08.2000 г. // Консультант Плюс.

3. Гражданский кодекс РФ. Часть первая. Принят 21.10.1994 г. // Консультант Плюс.

4. Федеральный Закон от 26.11.2008 N 224-ФЗ О внесении изменений в часть первую, часть вторую Налогового кодекса РФ и отдельные законодательные акты РФ

5. Российский статистический ежегодник - 2009 г. // Федеральная служба государственной статистики / http://www.gks.ru/bgd/regl/b09_13/Main.htm

6. Финансы: Учебник / Под ред. проф. М.В. Романовского, проф. О.В. Врублевской, проф. Б.М. Сабанти. – М.: Юрайт, 2007.

7. Акиндинова Н. НДС и НСП: Легких путей не ищем // Ведомости. – 2006. №179. / http://old.vedomosti.ru/newspaper/article.shtml?2006/09/25/113117

8. Беляков С. НДС: Тяжелые шаги навстречу // Ведомости. – 2005. № 125. / http://www.vedomosti.ru/newspaper/article/2005/07/11/94496

9. Варламова В.В. Новый порядок возмещение НДС. Шаг вперед и два назад? // В курсе дела. – 2007. №3. / http://www.vkursedela.ru/article367/

10. Пережогина О. Интервью с заместителем директора Департамента налоговой и таможенно-тарифной политики Минфина России Сергеем Разгулиным // Главбух. – 2009. №19. / http://www.glavbukh.ru/art/16726

11. Саранов В. Разврат НДС // Наша Версия. – 2010. № от 9.03.2010. / http://versia.ru/articles/2010/mar/09/mahinatsii_s_vozmescheniem_nds

12. Третьяков А. Заявление о возврате НДС // Финансовая газета. – 2005. № от 14.112005. / http://www.pravcons.ru/publ14-11-05-6.php

13. Трунин И.В. Пресс-служба Минфина России от 10.04.2009 // http://www.minfin.ru/ru/press/speech/index.php?id4=7270

14. «Деловая Россия» предлагает изменить принципы взимания НДС // Вести Экономика. 1.11.2007 / http://www.vesti.ru/doc.html?id=145582cid=1

15. Что нам делать с НДС? // Российский налоговый портал. От 14.04.2008/ http://www.taxpravo.ru/analytics/ring/article504020120816597590524910965825

16. Поступление администрируемых ФНС России доходов в федеральный бюджет в 2009 году (предварительные данные) // ФНС / http://www.nalog.ru/document.php?id=27757

[1] [C5]

[2] [C16]

[3] [C14]

[4] [C10]

[5] [C15]