Налоги и налогообложение 11

СОДЕРЖАНИЕ: Федеральное агентство по образованию ГОУ ВПО Всероссийский заочный финансово–экономический институт КОНТРОЛЬНАЯ РАБОТА по дисциплине « НАЛОГИ И НАЛОГООБЛОЖЕНИЕ»Федеральное агентство по образованию

ГОУ ВПО

Всероссийский заочный финансово–экономический институт

КОНТРОЛЬНАЯ РАБОТА

по дисциплине

« НАЛОГИ И НАЛОГООБЛОЖЕНИЕ»

ВАРИАНТ № 1

Выполнил студент ___5 ___ курса _53 ФДо __группы

__Горшкова Ольга Юрьевна __.

(Ф.И.О.студента)

Проверил: __Волобуева Надежда Александровна __

(Ф.И.О. преподавателя)

Замечания по работе:

| 1 задание |

| 2 задание |

| 3 задание |

| 4 задание |

| 5 задание |

| 6 задание |

Оценка работы: _________________________________

(допущен (не допущен) к защите)

Подпись преподавателя____________________

Уфа, 2009

Содержание

Введение

1. Налоговое планирование на микроуровне

2. Характеристика земельного налога с позиции элементов налога

3. Схема: «Ответственность за нарушения налогового законодательства»

Заключение

4. Задача № 1.1

5. Задача № 1.2

6. Задача № 1.3

Список использованной литературы

Введение

В настоящее время налоговое прогнозирование и планирование выступают основой рыночных отношений всех хозяйствующих субъектов и экономических объектов с различными формами собственности.

Эти процессы оказывают самое непосредственное воздействие на деятельность организаций и предприятий. Именно планирование является тем действенным инструментом, благодаря которому организации могут правильно и достоверно оценивать возможности своего развития на краткосрочную (текущую) и длительную (стратегическую) перспективу. Оно обеспечивает условия для прогнозирования материальных, финансовых и трудовых ресурсов. Эффективность коммерческих организаций является основой для развития экономики страны и наполняемости доходной части бюджетов разных уровней, величины национального дохода и ВВП. Одна из основных задач государства связана с созданием благоприятных условий для поддержания инновационных начинаний промышленных предприятий и организаций. При этом предусматривается достижение обоюдной выгоды: максимум поступлений налоговых платежей в бюджеты различных уровней и создание предпосылок для снижения налоговой нагрузки на данные организации.

Актуальность темы исследования. Одним из факторов, оказывающих определенное влияние на экономику Российской Федерации, является формирование эффективных норм законодательства о налогах и сборах, что предполагает установление надлежащего правового регулирования налоговых отношений. Потребность в этом связана с повышением роли налогообложения земли в формировании доходов бюджетов, необходимостью обеспечения в процессе налогообложения имущественных интересов граждан и юридических лиц.

Земельный налог занимает особое место в налоговой системе Российской Федерации. Несмотря на сравнительно невысокую долю земельного налога в общем объеме доходных поступлений, земельный налог выступает в качестве важного источника формирования местных бюджетов. Отсутствие экономически обоснованного принципа формирования налоговой ставки, отражающего различия в местоположении и плодородии земельных участков, а также наличие значительного количества необоснованных льгот не создавало стимулов к эффективному использованию земель. Все это вызывало многочисленные судебные разбирательства, в том числе в отношении ежегодного индексирования ставок, а также дифференцирования ставок по зонам различной градостроительной ценности. Поскольку система налогообложения земли уже не отвечала существующим в стране экономическим условиям, было принято решение изменить эту систему. Тем более, что в условиях современной экономики установление размера земельного налога должно осуществляться на основе кадастровой стоимости земельных участков

1. Налоговое планирование на микроуровне

Налоговое планирование на микроуровне — это целенаправленные правовые действия налогоплательщика, направленные на минимизацию налоговых платежей. Для налогоплательщика планирование является частью его финансово-хозяйственной деятельности на текущий период и перспективу.

При налоговом планировании учитываются:

• полное и правильное применение всех налоговых законов;

• понимание финансовой и инвестиционной политики государства;

• выбор наиболее приемлемой формы обложения;

• использование всех предоставленных законодательством льгот, освобождений;

• грамотное и безупречное ведение бухгалтерского учета.

Цель налогового планирования — обеспечить стабильность финансово-хозяйственной деятельности предпринимателей в рамках стратегического и текущего планирования.

В основе налогового планирования лежат:

1) стремление хозяйствующего субъекта к сбережению доходов, сокращению расходов, увеличению прибыли;

2) желание хозяйствующего субъекта расширить производственную и коммерческую деятельность без привлечения внешних источников финансирования;

3) учет требований рыночной конкуренции.

Кроме того, государство заинтересовано в предоставлении определенных преимуществ налогоплательщиком в целях стимулирования определенных отраслей, сфер производства, групп налогоплательщиков.

Налоговые платежи составляют значительную долю в финансовых средствах организаций и самым непосредственным образом влияют на формирование экономических результатов их деятельности, на конкурентоспособность и финансовую устойчивость. Поэтому налоговое планирование входит в практику хозяйственной жизни коммерческих организаций в качестве составляющей общеэкономического планирования, а стратегическое планирование - в качестве важнейшей ее составной части.

Таким образом, налоговое планирование является частным случаем общеэкономического планирования и связано со своевременными взносами в бюджеты всех уровней и во внебюджетные фонды. Оно должно осуществляться совместно с управленческим, финансовым, производственным, технологическим и другими видами планирования.

Среди авторов зачастую нет единого подхода по одним и тем же проблемам, в особенности это относится к вопросам методического характера. В частности, в публикациях по данной проблематике приводятся различные трактовки понятия «налоговое планирование». Так, под налоговым планированием понимают:

1) «целенаправленную деятельность, ориентированную на максимальное использование всех нюансов существующего налогового законодательства» [1, с.176];

2) «использование юридических пробелов в законодательстве с целью уменьшения налоговых платежей» [2, с. 88];

3) «извлечение дополнительных выгод для организации путем тонкого и гибкого применения существующего налогового законодательства» [3, с.9-13]. Отметим, что чаще всего под налоговым планированием понимают действия по «минимизации налоговых выплат».

Предлагаемые определения налогового планирования построены, как правило, с позиции противостояния налогоплательщиков фискальным органам государства. В современных условиях нецелесообразно осуществлять процесс налогового планирования только на основе учета и использования «пробелов», существующих в действующем налоговом законодательстве. Следует учитывать и смежные с налоговым законодательством отрасли: права, финансов, банков, и др. В противном случае это будут временные и малоперспективные для стратегического планирования действия.

Минимизация налогов - понятие, которое зачастую вводит налогоплательщиков в заблуждение. Стремление минимизировать свои налоговые платежи само по себе не является противоправным. Однако данная цель может быть достигнута разными способами, в том числе и противоречащими закону действиями, поэтому уменьшение сумм налоговых платежей должно осуществляться в тех пределах, которые допускаются действующим законодательством.

На наш взгляд, целью минимизации налоговых платежей является уменьшение абсолютной суммы налогов, тогда как цель налогового планирования в значительной степени значительно шире; поскольку предполагает управление хозяйственной деятельностью предприятия в соответствии с действующим налоговым законодательством и достижением прогнозируемого эффекта.

Большинство специалистов склоняются к мнению, что понятие налогового планирования основано на оптимизации налоговых платежей. Оптимизация (от латинского optimum - наилучшее) - это определение качественных и количественных значений экономических показателей, при которых достигается оптимум - наилучшее состояние системы. Иными словами, речь идет о достижении наивысшего результата при наименьших ресурсных затратах.

Разграничить налоговое планирование и налоговую оптимизацию довольно сложно. Однако в последнее время эти понятия все больше отличаются друг от друга. Налоговое планирование – стратегия больше законопослушная. Закон предоставляет организации различные права, а предприятие решает, использовать их или нет. Налоговая оптимизация состоит в применении применение допустимых, но спорных методов снижения налоговых платежей. Формально они не нарушают закон, но сущность операций направлена исключительно на налоговую выгоду.

Под налоговой оптимизацией подразумевается скорее агрессивное поведение компании, когда налогоплательщик выстраивает свой бизнес так, чтобы свести к минимуму налоговые последствия своей деятельности. Вся стратегия оптимизации направлена на уход от налогов.

Государство налоговую оптимизацию возводит в ранг преступления и рьяно борется с процессом, например, отказывает в вычетах и льготах. Это происходит, потому что при активной оптимизации невозможно спрогнозировать поступления в бюджет от предприятий и организаций. При налоговом планировании соблюдение принципа законности ставится во главу угла.

Поскольку кроме очевидных выгод, налоговая оптимизация содержит в себе риск получения штрафных санкций в случае рискованного и/или неумелого применения некоторых методов.

Налоговые платежи, как известно, самым существенным образом влияют на экономические показатели организаций: себестоимость продукции, объемы реализации, отпускные цены и тарифы, конкурентоспособность продукции, финансовые результаты, чистая прибыль. Например, планирование налогов, включаемых в себестоимость продукции (ЕСН и др.), позволяет снизить себестоимость продукции и тем самым увеличить прибыль, роль и значение которой для хозяйствующих субъектов резко возрастает в рыночной экономике. С социально-экономических позиций уменьшение себестоимости для организации заключается:

- в увеличении прибыли, остающейся в ее распоряжении, в появлении возможности не только простого, но и расширенного воспроизводства;

- в появлении большей возможности для материального стимулирования работников и решения социальных проблем трудового коллектива организации;

- в улучшении финансового состояния и снижении степени риска банкротства;

- в возможности снижения цен на продукцию и тем самым повышении конкурентоспособности предприятия.

Налоговое планирование призвано не только уменьшить налоговые отчисления организаций, а совместно с планом производства, финансовым планом стать регулятором процесса управления субъектом хозяйствования в целом.

Налоговое планирование в организации - это составная часть стратегического планирования всей хозяйственной деятельности, представляющее собой процесс формирования и определения размера налоговых обязательств посредством выбора оптимального сочетания вариантов осуществления экономической деятельности, направленной на достижение минимального уровня возникающих при этом налоговых платежей, в рамках действующего законодательства. Практика показывает, что снизить налоговую нагрузку, оставаясь в рамках правового поля, возможно практически для любой организации. Но самое главное, что должен осознавать налогоплательщик, состоит в том, что налоговое планирование осуществляется не после проведения какой-либо хозяйственной операции или по прошествии налогового периода, а реализуется как превентивный метод управления.

Цель налогового планирования заключается не только в законной минимизации налоговых обязательств, но и в повышении общего научного уровня планирования в организации, ведущего к повышению эффективности производства. Выбор цели налогового планирования определяется набором основных стратегических приоритетов и интересов для поступательного развития организации в процессе планирования ее хозяйственной деятельности. Основными задачами налогового планирования на уровне организации являются:

1) определение размера налоговых обязательств, подлежащих уплате в бюджет и внебюджетные фонды на очередной финансовый год по конкретным налогам и составление общего бюджета налоговых платежей;

2) расчет плановой себестоимости продукции и разработка финансового плана организации;

3) минимизация и оптимизация основных налоговых платежей;

4) контроль за достоверностью налоговых платежей, своевременной и полной их уплате;

5) определение уровня налоговой нагрузки в плановом периоде.

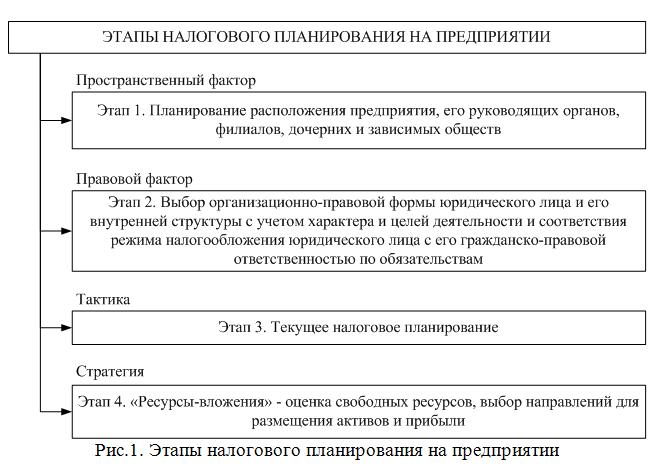

Отметим различия стратегического и тактического (текущего) налогового планирования на предприятии. Стратегическое планирование, как правило, осуществляется на этапе создания и государственной регистрации предприятия и направлено на минимизацию налоговых обязательств в перспективе. Этот этап включает в себя выбор организационно-правовой формы предприятия, его местонахождения, вида и профиля предпринимательской деятельности, обособленных подразделений, режима налогообложения. Особое внимание уделяется возможности использования «налоговых оазисов» - оффшорных территорий и свободных экономических и торговых зон. На этом этапе решение принимается не только с позиции наиболее льготного режима налогообложения, но и более выгодных условий перевода полученных доходов из одной страны в другую, получения налоговых кредитов, устранения двойного налогообложения. На данном этапе разрабатывается стратегия размещения капиталов, инвестиционной политики, финансирования. Текущее налоговое планирование представляет собой организацию расчета конкретных видов налогов на очередной налоговый либо отчетный период с использованием всех предусмотренных законодательством возможностей для оптимизации их размера [5, с. 93]. Стратегия и тактика находят свое отражение в этапах налогового планирования, схематично представленных на рис.1. Рассмотрим некоторые особенности этих этапов.

Этап 1. Пространственный фактор следует учитывать для оптимизации налогов исходя из целей деятельности предприятия и особенностей налоговых режимов отдельных стран. На территории Российской Федерации можно использовать потенциал свободных экономических зон и закрытых административно-территориальных образований, где предусмотрено снижение налогового бремени.

Этап 2. Важное значение для целей налогового планирования имеет не только размер, но и способ формирования уставного капитала. Например, внесение имущества в уставный капитал создает первоначальные налоговые обязательства в виде налога на имущество. Выбор основных направлений деятельности на стадии подготовки учредительных документов будет иметь последствия, например, для расчета отчислений на страхование от несчастных случаев на производстве и профессиональных заболеваний. Создание филиалов в юрисдикциях с повышенным налоговым бременем снижает общие доходы организации, а с минимальным – создает дополнительные возможности для налогового планирования. Хозяйствующие субъекты должны учитывать то обстоятельство, что участие государства при формировании уставного капитала в размере более 25% ограничивает возможности проведения реструктуризации, передачи имущества и распределения полученных доходов, а также участие в создании аффилированных групп. Согласно НК РФ и ГК РФ при наличии доли одного из участников в размере более 25% возможно привлечение его к солидарной ответственности по налоговым обязательствам.

Этап 3. Текущее налоговое планирование состоит из следующих элементов: использование налоговых освобождений и льгот по основным налогам с учетом изменения налогового законодательства с целью оперативного реагирования на эти изменения, включая реорганизацию предприятия; использование оптимальных форм договоров при прогнозировании и определении налогооблагаемого дохода и показателей финансово-хозяйственной деятельности предприятия, планирование сделок, опосредствующих предпринимательскую деятельность организации; разработка учетной политики для целей оптимизации налогообложения.

Этап 4. На этой стадии принимаются решения по наиболее рациональному размещению активов и прибыли и по проблемам инвестирования и аккумулирования средств, так как правильное размещение прибыли и капитала позволяет получить дополнительные налоговые льготы, а в отдельных случаях – обеспечить возврат части уплаченных налогов.

Под принципами и методами налогового планирования понимаются основные теоретические положения, которыми следует руководствоваться в процессе подготовки стратегического планирования в организации. Они определяют характер и содержание плановой деятельности. Соблюдение принципов налогового планирования создает предпосылки для эффективной работы хозяйствующего субъекта и уменьшает отрицательные последствия от ошибочных решений в хозяйственной деятельности.

Основой методов, используемых при планировании налоговых платежей организации, являются общепринятые методы экономического планирования; в этом выражается диалектическая связь общего и частного. Успешность применения каждого метода зависит от его соответствия конкретной ситуации, цели и способа планирования, достоверности исходных данных.

В практике налогового планирования используют методы: экстраполяции, экспертных оценок, метод от достигнутого, экономико-математические методы, балансовые методы и др. Среди этих методов наиболее распространенным является метод «от достигнутого», что связано с его простотой, доступностью, а также с тем, что он является достаточно точным и понятным для специалистов. При данном методе за основу берутся налоговые платежи организации за отчетный период; они корректируются с учетом изменений, которые произойдут в плановом периоде.

Должным образом поставленное налоговое планирование предусматривает четкое выделение всех его составляющих элементов, среди которых можно назвать:

1) Мониторинг налогового законодательства (налоговый мониторинг), служит надежной гарантией от разного рода налоговых и иных (таможенных, валютных, административных и уголовных) санкций.

2) Учетная политика организации для целей бухгалтерского и налогового учета является одним из важнейших инструментов воздействия на величину налоговой базы и сроки возникновения налоговых обязательств по операциям налогоплательщика.

3) Налоговый календарь, необходимый для контроля правильности исчисления и соблюдения сроков уплаты налоговых платежей, а также представления отчетности.

4) Методы и схемы налогового планирования.

5) Налаженный бухгалтерский и налоговый учет и отчетность.

Учет и строгое соблюдение перечисленных выше моментов является залогом успешного налогового планирования на предприятиях и условием их устойчивого функционирования, что и обеспечивает им необходимые преимущества.

Во-первых, экономическая нестабильность и частое изменение налогового законодательства обеспечивают большую конкурентоспособность для организаций, оперативно реагирующих на вносимые изменения. Подобное способны осуществить только хозяйствующие субъекты, использующие налоговое планирование.

Во-вторых, появляется реальная возможность снижения налоговых обязательств и, зачастую, экономических санкций со стороны контролирующих органов.

В-третьих, происходит сбережение в виде более рационального и эффективного использования как собственных, так и заемных ресурсов.

В-четвертых, достигнутая налоговая экономия является резервом для увеличения прибыли, которая может использоваться для реализации эффективной социальной политики на предприятии. В результате сохраняется гибкость управления всей хозяйственной деятельностью организации.

2. Характеристика земельного налога с позиции элементов налога

Таблица 1. Характеристика земельного налога с позиции элементов налога

| Элемент налога | Элемент налога | Основание | ||

Налогоплательщики |

Организации | Индивидуальные предприниматели | Физические лица | Ст.388 НК РФ |

обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Не признаются налогоплательщиками: организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды |

||||

Объект налогообложения |

Земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог. Не признаются объектом налогообложения: 1. земельные участки, изъятые из оборота; 2. земельные участки, ограниченные в обороте, которые заняты особо ценными объектами культурного наследия, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия; 3. земельные участки, ограниченные в обороте, предоставленные для обеспечения обороны, безопасности и таможенных нужд; 4. земельные участки из состава земель лесного фонда; 5. земельные участки, ограниченные в обороте в соответствии с законодательством РФ, занятые находящимися в государственной собственности водными объектами в составе водного фонда. |

Ст.389 НК РФ |

||

Налоговая база |

Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения. Т.е.: Кадастровая стоимость регламентируется Земельным кодексом Российской Федерации, постановлением Правительства РФ от 25.08.99 № 945 О государственной кадастровой оценке земель и другими директивными документами. Государственная кадастровая оценка проводится по категориям земель. При этом отнесение земельного участка к той или иной категории осуществляется на основании данных государственного земельного кадастра в соответствии с правоустанавливающими документами на земельный участок. Для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель. В случае определения рыночной стоимости земельного участка кадастровая стоимость земельного участка устанавливается в процентах от его рыночной стоимости. Налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговые ставки. Для отдельных категорий налогоплательщиков Налоговая база по земельному налогу уменьшается на необлагаемую налогом сумму в размере 10 000 рублей на одного налогоплательщика на территории одного муниципального образования (городов федерального значения Москвы и Санкт-Петербурга) в отношении земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении у: 1) Героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена Славы; 2) инвалидов, имеющих III степень ограничения способности к трудовой деятельности, а также лиц, которые имеют I и II группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности; 3) инвалидов с детства; 4) ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий; 5) физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом Российской Федерации О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении Маяк и сбросов радиоактивных отходов в реку Теча и в соответствии с Федеральным законом от 10 января 2002 года N 2-ФЗ О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне; 6) физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах; 7) физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику; Уменьшение производится на основании документов, подтверждающих право на уменьшение, представляемых налогоплательщиком в налоговый орган по месту нахождения земельного участка. |

Ст.390, 391 НК РФ |

||

Налоговый (отчетный) период |

Налоговый период: календарный год. Отчетные периоды: 1 квартал, полугодие и 9 месяцев календарного года. При установлении налога представительный орган муниципального образования (органы власти городов федерального значения) вправе не устанавливать отчетный период. |

Ст.393 НК РФ |

||

Налоговая ставка |

Устанавливается законами представительных органов муниципальных образований (законами городов федерального значения) и не может превышать: 1. 0,3% в отношении земельных участков : · отнесенных к землям с/х назначения или к землям в составе зон с/х использования в поселениях и используемых для с/х производства; · занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (кроме доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных для жилищного строительства; · для личного подсобного хозяйства, садоводства, огородничества или животноводства 2. 1,5% в отношении прочих земельных участков. Возможны дифференцированные налоговые ставки в зависимости от категорий земель и (или) разрешенного использования земельного участка. |

Ст.394 НК РФ |

||

Налоговые льготы |

Полностью освобождаются от уплаты земельного налога следующие предприятия, организации и учреждения: 1) организации и учреждения уголовно-исполнительной системы Министерства юстиции РФ - в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций; 2) организации - в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования; 3) организации - в отношении земельных участков, непосредственно занятых объектами мобилизационного назначения и (или) мобилизационными мощностями, законсервированными и (или) не используемыми в производстве; всеми видами мобилизационных запасов (резервов) и другим имуществом мобилизационного назначения, отнесенным к создаваемым по решениям органов государственной власти страховым запасам; испытательными полигонами, снаряжательными базами, аэродромами, объектами единой системы организации воздушного движения, отнесенными в соответствии с законодательством к объектам особого назначения; 4) религиозные организации - в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения; 5) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, - в отношении земельных участков, используемых ими для осуществления уставной деятельности; - организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, - в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством РФ по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг); - учреждения, единственными собственниками, имущества которых являются указанные общероссийские общественные организации инвалидов, - в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям; 6) организации народных художественных промыслов - в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов; 7) физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ, а также общины таких народов - в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов; 8) научные организации Российской академии наук, Российской академии медицинских наук, Российской академии сельскохозяйственных наук, Российской академии образования, Российской академии архитектуры и строительных наук, Российской академии художеств - в отношении земельных участков, находящихся под зданиями и сооружениями, используемых ими в целях научной (научно-исследовательской) деятельности; 9) организации - резиденты особой экономической зоны - в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на пять лет с момента возникновения права собственности на каждый земельный участок. Налогоплательщики, имеющие право на налоговые льготы, должны представить документы, подтверждающие такое право, в налоговые органы по месту нахождения земельного участка, признаваемого объектом налогообложения. |

Ст.395 НК РФ |

||

Уплата налога и отчетность |

Организации и индивидуальные предприниматели исчисляют сумму налога (авансовых платежей) самостоятельно Не позднее 1 февраля года, следующего за истекшим налоговым периодом, уплачивают земельный налог и представляют в налоговый орган по месту нахождения земельного участка налоговую декларацию по налогу. Организации и индивидуальными предпринимателями, уплачивающие авансовые платежи по налогу, не позднее последнего числа месяца, следующего за истекшим отчетным периодом, уплачивают авансовый платеж и представляют в налоговый орган по месту нахождения земельного участка налоговый расчет по авансовым платежам. |

Сумма налога (авансовых платежей) исчисляется налоговыми органами Уплата налога осуществляется на основании налогового уведомления. В течение налогового периода может быть установлено не более двух авансовых платежей по налогу. Сумма авансового платежа исчисляется как произведение налоговой базы и доли налоговой ставки в размере, не превышающем 1/2 налоговой ставки - при установлении одного авансового платежа, и 1/3 налоговой ставки - при установлении двух авансовых платежей. |

Ст.396 - 398 НК РФ |

|

| Налог и авансовые платежи уплачиваются в бюджет по месту нахождения земельных участков в порядке и сроки, установленные актами представительных органов муниципальных образований (законами городов федерального значения). | ||||

3. Схема: «Ответственность за нарушения налогового законодательства»

Таблица 2. Схема: «Ответственность за нарушения налогового законодательства»

| Содержание налогового нарушения | субъект | Вид ответственности (содержание нормы) | Документ (название, статья и т.д.) | ||

| Имущест-венная | Админис-тративная | Уголов-ная | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Предприятием пропущен срок постановки на учет в налоговых органах по месту нахождения организации | Предп-риятие | штраф | п. 1 ст. 116 НК РФ | ||

Руково-дитель |

штраф от 5 до 10 МРОТ | п. 1 ст. 15.3 КоАП | |||

2. ООО «Сюрприз» является плательщиком НДС. Декларацию по налогу за февраль 2006 года организация должна была представить до 20 марта 2006 года, но сделала это только 5 апреля 2006 года. Сумма налога, подлежащего уплате по декларации, — 30 000 руб. Просрочка составила один неполный месяц (с 21 марта по 5 апреля 2006 года). |

Главный бухгалтер, руководитель |

Размер штрафа, который может быть взыскан: 1500 руб. |

п. 2 ст.119 НК РФ. |

||

3.В ходе проверки было установлено, что из-за ошибки на счетах бухучета в ноябре 2004 года были неправильно отражены денежные средства, которые поступали от заказчиков. Это привело к занижению налоговой базы по налогу на прибыль на 40 000 руб. |

Сумма штрафа — 15 000 руб. |

п. 3 ст. 120 НК РФ. |

|||

4. В марте 2006 года проведена выездная проверка ООО «Торговый центр» по вопросам соблюдения законодательства о налогах и сборах, а также правильности исчисления, удержания и уплаты налогов. Проверяемый период — с 1 января 2003 года по 31 декабря 2004-го. |

грубое нарушение правил учета доходов и расходов и объектов налогообложения | сумма штрафа составила 15 000 руб. | п. 2 ст. 120 НК РФ. | ||

5. В ходе проверки было установлено, что из-за ошибки на счетах бухучета в ноябре 2004 года были неправильно отражены денежные средства, которые поступали от заказчиков. Это привело к занижению налоговой базы по налогу на прибыль на 40 000 руб. |

Сумма штрафа в этом случае составит 1920 руб. |

п. 1 ст. 122 НК РФ. |

|||

Задача № 1.1.

Рассчитать: что выгоднее подарить, продать или завещать квартиру сыну, оценочная стоимость которой 500 000 рублей. При расчете учесть юридическое оформление – государственную пошлину при оформлении завещания (дарения).

Решение:

| Договор | |

| При дарении | Договор дарения жилого помещения должен быть заключен в письменной форме и зарегистрирован в Федеральной регистрационной службе (Росрегистрация). |

| При продаже | |

| При завещании |

Задача № 1.2.

Расходы предприятия на заработную плату в отчетном периоде составили:

№ п/п |

Ф.И.О. |

Особые отметки |

Начислено в пользу работника за январь месяц, в том числе: | |||||

оклад |

премия | Оплата больничного листа |

Оплата командировки (суточные) |

|||||

| всего | в т.ч. из прибыли | всего | В т.ч. сверх установленных норм | |||||

| 1 | Иванов А.А. (1952 года рождения) | Инвалид 3 группы | 5000 | 1000 | 700 | 200 | - | - |

| 2 | Петров Б.Т. (1964 года рождения) | 2 несовершен-нолетних детей | 4000 | 900 | 600 | - | 500 | 200 |

| 3 | Сидоров И.М. (1982 года рождения) | нет | 6000 | 2000 | 900 | 100 | 300 | - |

| итого | ||||||||

Рассчитать: 1) сумму расходов на оплату труда, относимую на себестоимость;

2) Отчисления в Фонд страхования от несчастных случаев и проф. заболеваний, если класс риска16 тариф 3,0%;

3) Единый социальный налог;

4 ) Сумма налога на доходы физического лица и срок внесения в бюджет;

5) сумму денег к получению работником в кассе предприятия за месяц.

6. Задача № 10.3 . Используя, показатели таблицы №1 и данные задания 5 рассчитайте:

1) Налогооблагаемую прибыль;

2) Фактическую сумму налога на прибыль за отчетный квартал;

3) Сумму налога на прибыль к доплате (возврату) с учетом внесенных авансовых платежей.

Заключение

Развитие земельных отношений – это перманентный процесс, связанный с объективными изменениями производительных сил и производственных отношений в обществе. Поэтому вполне закономерным является появление новых форм земельного налогообложения. Проблема состоит лишь в том, чтобы эти формы земельного налогообложения находили адекватное законодательное регулирование представительными органами муниципальных образований Российской Федерации.

Список использованной литературы

1. Гражданский кодекс РФ. Часть первая // Российская газета. 1994. 8 декабря.

2. Налоговый кодекс Российской Федерации. – М.: Гросс Медиа, 2006. – 544 с.

3. Федеральный закон от 21 ноября 1996г. № 129- ФЗ «О бухгалтерском учете» // Экономика и жизнь, 1996. – №48.

4. Приказ Минфина РФ от 13 января 2000 г. № 4н «О формах бухгалтерской отчетности организаций» // Экономика и жизнь, 2000. – № 8.

5. Нормативная база бухгалтерского учета: сборник официальных материалов/ Предисловие и составление А.С.Бакаева. – М.: Изд-во «Бухгалтерский учет», 2003. – 256 с.

6. Положение о федеральной налоговой службе. Постановление Правительства РФ от 30 сентября 2004 №506 // Налоги и налогообложение. – 2004. – №8. –С. 50–52.

7. Агеева О.А. Отражение в бухгалтерском учете изменений, внесенных в Налоговый кодекс РФ в 2005г. // Бухгалтерский учет. – 2005. – №23. – С.19–20.

8. Астапов К.Л. О реформе налоговой политики // Финансы. – 2000. – №9. – С. 29–31.

9. Баскин А., Саакян В. О некоторых вопросах налогового прогнозирования // Маркетинг. – 2001. – №4. – С. 80–85.

10. Бобоев М. Налоговая политика России на современном этапе // Вопросы экономики. – 2002. – №7. – С. 54–69.

11. Бородай О.Е. Три уровня налоговой системы Российской Федерации // Аудиторские ведомости. – 2001. – №7, июль. – С. 12–16.

12. Бюджетная политика и бюджетная система России: итоги 200–2003 гг.: и задачи на перспективу. – М.: 2004, Министерство финансов Российской Федерации. – 358 с.

13. ГАРАНТ– справочно правовая система ГАРАНТ 5.5. –Документ «Александров И.М. Налоговые системы России и зарубежных стран».– напечатан 31.10.2005 г.

14. ГАРАНТ–справочная правовая система ГАРАНТ 5.5.– Документ «Колчин С.П. Налогообложение».– напечатан 31.10.2005 г.

15. Горский И.В. Налоги в экономической стратегии государства // Финансы. –2001. – №8. – С. 36–38.

16. Горский И.В. Сколько функций у налогов? // Налоговый вестник. – 2002. –№3. – С. 161–163.

17. Жуков В.Н. Вопросы учета НДС при различных способах прекращения денежных обязательств // Советник бухгалтера. – 2005. – №11. – С. 18–23.

18. Ильин А.В. Налог на добавленную стоимость: экономическая природа, проблема обоснованности возмещения и механизм ее решения // Финансы. –2004. – №12. – С. 32–33.

19. Караваева И.В. Направления и причины современных налоговых реформ // Финансы. – 2000. – №10. – С. 26–28.

20. Караханян С. Полномочия налоговых органов в соответствии с Налоговым кодексом РФ // Экономика и жизнь– юрист. – 2000. – №43. – С. 10–14.

21. Кваша Ю., Кваша Л. Камеральная налоговая проверка // Налоги. –2005. –№42. – С. 4–5.

22. Кваша Ю., Кваша Л. Сущность выездной налоговой проверки // Налоги. –2005. – №44. – С. 5–7.

23. Киселев М.И. Учетная и налоговая политика // Финансовая газета. – 2003. –№29. – С.5.

24. Кислов Д.В. Малые предприятия (выпуск третий). – М.: ООО»Вершина», 2003. – 464 с.

25. Клименкова Л.В., Хохлова О.Ю. Закрываем резервы // Учет. Налоги. Право. – 2004. – №4. – С. 2– 4.

26. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2004. – 768 с.

27. Крутякова Т.Л. НДС: новые правила для старого налога. – М.: АКДИ «Экономика и жизнь», 2005.– 144 с.

28. Крутякова Т.Л. 20 ПБУ в последней редакции с профессиональными комментариями. – М.: АКДИ «Экономика и жизнь», 2004. – 608 с.

29. Куликов А.А. Налог на добавленную стоимость: платить, нельзя игнорировать // Бух. 1С. – 2005. – №4. – С. 27–29.

30. Лермонтов Ю.М. О проблемах применения вычетов по НДС // Налоги. –2005. – №41. – С. 4–7.

31. Лермонтов Ю.М. Заполняем декларацию по НДС вместе! // Налоги. – 2005. –№43. –С. 6–7.

32. Лермонтов Ю.М. НДС– месяц вместо квартала // Советник бухгалтера. –2005. – №11. – С. 32–35.

33. Налоги и налогообложение. Раздел I. Налоги и налоговая система в условиях рыночной экономики : Учебно- методические материалы / Авт.- составитель Волобуева Н. А. – Уфа.: РИО Баш ГУ, 2004. – 165 с.

34. Налоговое планирование / Е. Вылкова, М. Романовский. – СПб.: Питер, 2004. – 634 с.

35. Пансков В.Г. Идет ли в России налоговая реформа? // РЭФ. – 2000. – №11–12. – С.21–25, 14–18.

36. Пети В., Смит А., Риккардо Д., Кейнс Дж., Фридмен М. Классика экономической мысли: Сочинения. – М.: Изд–во ЭКСМО– Пресс, 2000. – 896 с.

37. Першин А. Ответственность за нарушения налогового законодательства // Бухгалтерское приложение к Э и Ж. – 2002. – №52. – С. 11–20.

38. Пушкарева В.М. Либеральный поворот налоговой политики в России // Финансы. – 2004. – №1. – С. 24–27

39. Пятов М.Л. Переход на новый порядок начисления и предъявления НДС // Бух. 1С. – 2005. – №12. – С. 39–40.

40. Сатаров Н. Реформа в налоговой системе // Экономика и управление. – 2004. – №4. – С. 10–14.

41. Семичев В.В. Об основных итогах контрольной работы налоговых органов и проблемы ее совершенствования // Налоговый вестник. – 2002. – №8. – С. 12–17.

42. Шулис С. Налоговые органы // Аудит и налогообложение. – 2002. – №7. – С. 36–44.

43. Формирование национальной финансовой стратегии России: Путь к подъему и благосостоянию / Под ред. В.К. Сенчагова. – М.: Дело, 2004. – 416 с.

44. Экономика налоговой политики. Пер. с англ. / Под ред. Майкла П. Девере. –М.: Информационно– издательский дом «Филинъ», 2001. – 328 с.

45. Экономика переходного периода: Очерки экономической политики посткоммунистической России. 1998– 2002. – М.: Дело, 2003. – 832 с.

46. Экономическое развитие современной России : монография / Под ред. д-ра экон. Наук Н.В. Яремчука. – М.: Премьера, 2005. – 328 с.