Налоговая система Российской Федерации на современном этапе

СОДЕРЖАНИЕ: Содержание: Введение .. .3 1.Регулирующая функция налогов и экономические концепции налогового регулирования . 4Содержание:

Введение………………………………………………………………..………….3

1.Регулирующая функция налогов и экономические концепции налогового регулирования ………………………………………………………….…………4

1.1.Понятие регулирующей функции налогообложения…………….…………4

1.2.Кейнсианская теория………………………………………………………….5

1.3.Неоклассическая теория…………………………………………...…………7

1.4.Современная экономика России и Лафферовы эффекты…………………..9

2. Налоговая система Российской Федерации на современном этапе……….22

2.1 Налоговая система России 1991-1998гг……………………………………22

2.2 Налоговая система Российской Федерации с 1998-2010 гг………………26

Заключение……………………………………………………………………….33

Список литературы………………………………………………………………35

Введение

Уже в Римской империи налоги выполняли не только фискальное назначение, в некоторых случаях им придавалось и функции управления социальными процессами, однако вопрос о месте и значении налогов как регулятора тех или иных общественных отношений до сих не имеет единодушной оценки.

Актуальность темы курсовой работы состоит в том, что в сложное для нашей страны время налоги играют немалую роль в укреплении экономической позиции России. Налогам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. В условиях перехода от административно-директивных методов управления к экономическим резко возрастает роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий.

Цель курсовой работы, это рассмотреть регулирующую функцию налогов и ее реализацию в современных условиях

Исходя из цели, следуют задачи:

· дать понятие регулирующей функции налогов;

· рассмотреть концепции налогового регулирования;

· выяснить положение современной налоговой системы РФ

1.Регулирующая функция налогов и экономические концепции налогового регулирования

1.1.Понятие регулирующей функции налогообложения

Регулирующая функция налогов заключается в установлении и изменении системы налогообложения; определении налоговых ставок, их дифференциации, предоставлении налоговых льгот – освобождении от налогов части прибылей и капитала с условием их целевого использования в соответствии с задачами ГЭП[1] . ГЭП (от английского gap – брешь, дыра) (анализ разрывов) — метод стратегического анализа, с помощью которого осуществляется поиск шагов для достижения заданной цели. – разрыв между ценой закрытия биржи предыдущего дня и ценой открытия биржи следующего дня. Как правило, ГЭПы возникают в том случае, если в то время, пока биржа не работала, на рынок пришла какая-то новая, существенная информация, изменившая представления трейдеров о справедливой цене. Соответственно, в зависимости от новостного фона и изменений настроения на рынке за ночь, ГЭП может быть: «ГЭП вверх», или «ГЭП вниз». Строго говоря, первоначально ГЭПом называли только такой разрыв в ценах, когда цена открытия была больше максимальной цены предидущего дня (ГЭП вверх), или меньше минимальной цены предидущего дня (ГЭП вниз). Но постепенно понятие размылось, и теперь зачастую трейдеры называют ГЭПом любое существенное изменение цены относительно цен вчерашнего закрытия.2

Регулирующая функция налоговой системы реализуется через эффекты налогообложения, приводящие к изменению сфер хозяйственной деятельности и их интенсивности. Например, посредством налогового механизма в бюджет может изыматься часть доходов от высокорентабельных видов деятельности и через бюджетную систему направляться в убыточные, но необходимые для жизни общества сферы. Аналогично налогообложение доходов физических лиц по прогрессивной шкале позволяет через бюджетную систему перераспределять часть доходов высокооплачиваемых категорий населения низкооплачиваемым. Перераспределение доходов во времени может быть связано с государственными пенсионными фондами, которые формируются за счет текущих доходов в настоящее время, а выплаты производят впоследствии по существу тем же гражданам. Реализация регулирующей функции преследует цели повышения экономической эффективности и достижения социальной справедливости.

Повышение экономической эффективности достигается посредством ограничения через налоговую систему непроизводительных затрат (акцизы на отдельные виды товаров) и стимулирования более эффективного использования имеющихся ресурсов (земельный налог, налог на имущество организаций и др.).

Достижение социальной справедливости реализуется через систему прогрессивного налогообложения, а также перераспределения через налогово-бюджетную систему ресурсов от наиболее обеспеченных слоев населения к наименее.

Регулирующая функция налогов обладает рядом свойств, характеризующих многогранность ее роли в воспроизводственном процессе. Изначально регулирующая функция налогов носила чисто фискальный характер: наполнить государственную казну, чтобы иметь возможность содержать армию, чиновничий аппарат, а со временем и социальную сферу. Но с тех пор, как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране, у него появились регулирующие функции, которые осуществлялись через налоговый механизм. Дальнейшее развитие регулирующая функция налогов получила в реализации стимулирующей подфункции.

По мнению, крупного английского экономиста Дж. Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений.

Регулирующая функция направлена на достижение посредством налоговых механизмов тех или иных задач налоговой политики государства. Эта функция имеет три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция направлена на поддержку развития тех или иных экономических процессов. Они реализуются через систему льгот и освобождений от налогов. Нынешняя система налогообложения представляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т.д.

Дестимулирующая подфункция, напротив, направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов. Это осуществляется путем введения повышенных ставок налогов (так, для казино до 2001 года была установлена ставка налога на прибыль в размере 90%), установления налога на вывоз капитала, повышенных таможенных пошлин, налога на имущество, акцизов и других.

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду. Нужно отметить, что налоговое стимулирование инвестиций, сельского хозяйства и других отраслей народного хозяйства в отрыве от прочих экономических факторов не приносит желаемого результата, поскольку инвестиционные процессы обусловлены не налоговыми льготами, а потребностями развития производства и расширения бизнеса.

В то же время регулирующая функция налогов действует сразу и непосредственно при дестимулирующем налоговом подходе. Создание непомерного налогового бремени практически всегда влечет спад производства из-за потери его эффективности. Так, например, непомерный налоговый гнет на российское крестьянство в 30-х годах XX века (под видом классовой борьбы с кулачеством) привел к его ликвидации за несколько лет. В наше время введение 70%-ного налога на прибыль от деятельности, связанной с видеопоказом, привело к исчезновению видеосалонов, пользовавшихся большой популярностью у населения в конце 80-х - начале 90-х годов. Дестимулирование импорта путем установления повышенных пошлин (политика протекционизма) также влечет за собой резкое сокращение ввоза тех или иных товаров.1

1.2. Кейнсианская теория

Эволюция различных налоговых теорий происходила одновременно с развитием различных направлений экономической мысли. Концептуальные модели налоговых систем менялись в зависимости от экономической политики государства.Формирование налоговой системы происходит на достаточно высоком уровне развития государства. Долгое время господствующим было только классическое представление о роли налогов в экономике. Более 200 лет назад А.Смитом впервые было создано учение об эволюции государственных финансов и налоговой системе. Он определил ее как более или менее упорядоченное и систематическое изъятие части доходов самостоятельно хозяйствующих субъектов и выдвинул четыре принципа налогообложения: равномерность, определенность, удобство уплаты и дешевизна. Налоги играли роль источников дохода бюджета государства, и полемика велась вокруг принципов справедливости их взимания (равномерного или прогрессивного) и части изъятия, обусловленного фискальной потребностью. Но с усложнением экономических отношений в обществе, действий объективных циклических процессов возникла потребность в корректировке классического учения,

_______________

1 Иохин В.Я. Экономическая теория. - М.: Экономистъ, 2009, - 861с.

выделении роли государства, влияния его на экономические процессы, а также регулировании социально-экономических границ налогообложения. Появились новые налоговые теории. В настоящее время можно выделить два основных направления экономической мысли — кейнсианское и неоклассическое.

Кейнсианская теория отражает элементы анализа общего функционирования экономики, обосновывает важные макроэкономические направления государственного регулирования. Данная теория доказывает необходимость создания «эффективного спроса» как условия для обеспечения реализации произведенной продукции посредством воздействия различных методов государственного регулирования. Немалую роль в обеспечении притока инвестиций должно сыграть государство с его не только кредитно-денежной, но и бюджетной политикой, осуществляющее свое руководящее влияние на склонность к потреблению путем соответствующей системы налогов, не исключая всякого рода компромиссов и способов сотрудничества государственной власти с частной инициативой[2] .

Дж.М. Кейнс был сторонником прогрессии в налогообложении, поскольку считал, что такая налоговая система стимулирует принятие риска производителем относительно капитальных вложений. Одним из важных условий его теории является зависимость экономического роста от достаточных денежных сбережений в условиях полной занятости. Если этого нет, то большие сбережения мешают экономическому росту, так как представляют собой пассивный источник доходов, не вкладываются в производство, поэтому излишние сбережения надо изымать с помощью налогов.

В условиях научно-технического прогресса, все более частых кризисов кейнсианская теория государственной политики «эффективного спроса» перестала отвечать требованиям экономического развития. Кейнсианская система регулирования была подорвана по следующим причинам:

· во-первых, когда инфляция начала приобретать хронический характер ввиду изменений в условиях производства, а не реализации, стало необходимым регулирование, которое улучшило бы предложение ресурсов, а не спрос на них;

· во-вторых, с развитием экономической интеграции произошло повышение зависимости каждой страны от внешних рынков. Стимулирование спроса государством зачастую оказывало положительное воздействие на иностранные инвестиции. Поэтому на смену кейнсианской концепции «эффективного спроса» пришла неоклассическая теория «эффективного предложения».

1.3.Неоклассическая теория

Неоклассическая теория основывается на убеждении в преимуществах свободной конкуренции и возможности решения всех народнохозяйственных проблем при помощи различного механизма.

Различие в этих основных концепциях заключается в неодинаковом подходе к методам государственного регулирования. Согласно неоклассическому направлению внешние корректирующие меры должны быть направлены лишь на то, чтобы устранить препятствия, мешающие действию законов свободной конкуренции, поэтому государственное регулирование не должно ограничивать рынок с его естественными саморегулирующими законами, способными без какой-либо помощи извне достигнуть экономического равновесия. В этом заключается отличие неоклассической теории от кейнсианской концепции, утверждающей, что динамическое равновесие неустойчиво, и делающей выводы о необходимости прямого вмешательства государства в экономические процессы.

Дж.Миль, построивший неоклассическую модель, отводил государству лишь косвенную роль в регулировании экономических процессов, считая государство дестабилизирующим фактором с безграничным ростом его расходов. Отдавая предпочтение лишь кредитно-денежной политике Центрального банка, не учитывая бюджетной и налоговой политики, неоклассики полагают, что таким образом будет создан эффективный механизм перераспределения дохода, обеспечивающий полную занятость и устойчивый рост национального богатства.

В неоклассической теории, в свою очередь, широкое развитие получили два направления: теория экономики предложения и монетаризм.

Теория экономики предложения предусматривает снижение налогов и предоставление налоговых льгот корпорациям, так как, по мнению сторонников этого направления, высокие налоги сдерживают предпринимательскую инициативу и тормозят политику инвестирования, обновления и расширения производства. Другой важный аспект теории - обязательное сокращение государственных расходов. Ведь главный постулат теории - утверждение, что лучший регулятор рынка - сам рынок, а государственное регулирование и высокие налоги лишь мешают его нормальному функционированию.

Общий закон формирования уровня налоговых ставок гласит: широкая налоговая база позволяет иметь относительно небольшие ставки налогообложения и, наоборот, узкая налоговая база, предполагает их высокие ставки. Возникает порочный круг: ухудшение экономической ситуации в народном хозяйстве ведет к уменьшению налоговой базы и вынуждает государство для обеспечения своих финансовых потребностей повышать ставки налогов. Возрастающее налоговое бремя ограничивает инвестиции и таким образом, спрос и занятость. Происходит дальнейшее сокращение налоговой базы, продолжается рост налогов.

Сокращение спроса, налоговый пресс и высокие темпы инфляции, часто непредсказуемые, подрывают интерес, а зачастую и саму возможность законной хозяйственной деятельности у предпринимателей, усиливается теневая экономика, падает налоговая дисциплина и собираемость налогов, происходит массовое бегство капиталов за границу. Возможности повышения налогов у государства не безграничны. Ему остается печатать необеспеченные денежные знаки, прибегать к иностранным займам, что нисколько не способствует оживлению экономики.

Такое развитие событий наблюдалось довольно часто и во многих странах. Нашим соотечественникам оно знакомо. В 90-х гг. в России имели место длительное сокращение производства, гиперинфляция, конфискационные налоги и регулярные государственные займы внутри страны в форме ГКО (государственные кредитные обязательства) и за рубежом. Бремя выплат по государственным долгам - тяжелое наследие тех лет.

Задача государственной экономической политики - разорвать этот порочный круг. Однако сделать это очень нелегко.

Еще А.Смит указал на то, что от снижения налогового бремени государство выиграет больше, нежели от наложения непосильных податей: на освобожденные средства может быть получен дополнительный доход, с которого в казну поступит налог. При этом плательщики с большей легкостью сделают эти платежи, что освободит государство от необходимости принуждения и расходов на сборы налогов[3] .

1.4.Современная экономика России и Лафферовы эффекты

Поиск оптимального для экономического роста и доходов бюджета уровня налоговых изъятий является одной из наиболее сложных и противоречивых проблем в современной практике налогообложения.

Налогоплательщики справедливо сетуют на высокое налоговое бремя, законопослушная их часть отдает государству больше половины созданной ими добавленной стоимости при тяжёлом финансовом состоянии и доходах ниже прожиточного минимума значительной массы предприятий и населения. По оценке различных независимых экспертов «теневая» экономика составляет сейчас от 25% до 40% валового внутреннего продукта страны. В итоге, ситуация в сфере налогообложения в России переросла в крупнейшую не только экономическую, но и социально-политическую проблему.3 Основная причина в том, что в России длительное время при проведении налоговой политики не учитывался такой важнейший показатель, как предел налоговых изъятий.

Несмотря на то, что последние два года Правительством России взят курс на реальное снижение налогового бремени, необходимо точно определить современное его состояние, верхние и нижние пределы налоговых изъятий, а на их основе - равновесные (оптимальные) значения совокупной налоговой нагрузки на экономику. С целью обеспечения ее стабильного роста без ущерба доходам бюджета. То есть необходимо решить вопрос, на какие предельные значения налогового бремени следует ориентироваться, до какого уровня допустимо их снижение с тем, чтобы обеспечить оптимальный для современной России регулирующий и фискальный эффект налогообложения. Только на этой основе возможно построение эффективной стратегии налогового реформирования в России, опирающейся на научно-обоснованный уровень совокупной налоговой нагрузки.

В связи с вышеизложенным возникает потребность в качественной, содержательной оценке налогового бремени как финансовой категории и ценового показателя в рамках общей теории налогов и налогообложения, концепции «экономики предложения» и стратегических направлений налогового реформирования в России.

Прежде всего, имеет смысл обратиться к теории налога как цены услуг государства, которая в относительной форме реализуется в уровне налогового бремени[4] . Последнее выполняет функцию меры стоимости услуг государства и выступает относительной формой монопольной цены этих услуг (благ, выгод), получаемых обществом при выполнении государством своих функций. Как «продавец» услуг, государство формирует их предложение и спрос на налоги, а поэтому заинтересовано в максимальном уровне налогообложения. Конкретные налогоплательщики (юридические и физические лица), наоборот, заинтересованы в минимизации налогового бремени. Особенность «рынка» совокупных государственных услуг, стоимость которых реализуется через совокупные государственные расходы и эквивалентна совокупным налоговым платежам, - это его монополистический характер. Налогоплательщик по закону обязан внести в бюджет налоговые платежи в полной сумме даже в том случае, если он не согласен с условиями уплаты или у него отсутствуют источники для выполнения обязательств перед государством. Тем не менее, именно совокупный налогоплательщик выступает своеобразным «покупателем» (потребителем) совокупных государственных услуг (благ, выгод) и именно от него исходит спрос на государственные расходы (относительной формы стоимости этих услуг) и предложение финансовых ресурсов, которые он относительно безболезненно мог бы отдать государству в виде налоговых платежей. В то же время государство, как предъявитель спроса на налоги, не должно быть заинтересовано в подрыве основы роста их доходных источников, предлагаемых для налогообложения налогоплательщиками не только в плане текущих, но и будущих поступлений в бюджет (если правительство не нацелено на решение лишь сиюминутных задач).

Таким образом, в результате столкновения интересов в демократическом обществе должно сложиться равновесное налоговое бремя - равновесный (оптимальный) уровень совокупной ставки налогов (налогового бремени), в основе которого лежат совокупные государственные расходы, связанные с воспроизводством государством своих функций с учетом соотношения спроса на налоги и предложения доходных источников. Однако монополистический характер «рынка» государственных услуг тормозит объективный процесс формирования равновесного налогового бремени (равновесной цены общественных благ). Поэтому с целью достижения наибольшего фискального и регулирующего эффекта необходимо сознательное вмешательство в этот процесс для приведения фактически сложившегося уровня налогового бремени до размера его оптимального, равновесного уровня в границах научно-обоснованных налоговых пределов, т.е. уровня, учитывающего одновременно объективные рыночные и налоговые законы, а также интересы как государства, так и налогоплательщиков. Только такое налоговое бремя тактически и стратегически способно создать условия для стабильного экономического роста страны, доходов бюджета и налогоплательщиков.

Другими словами, со временем под действием законов спроса и предложения и предельных налоговых изъятий равновесное (оптимальное) налоговое бремя должно сложиться само, но для этого может потребоваться достаточно длительный период времени, в течение которого общество будет нести потери в виде избыточного налогового бремени и непоступления в бюджет потенциально возможных налоговых доходов. Это - дополнительный аргумент, который обязывает государство рассчитывать налоговые пределы и оптимум и по возможности придерживаться этих значений совокупной налоговой нагрузки.

Обобщая все вышесказанное, можно заключить, что налоговое бремя с общетеоретических позиций выражает денежные отношения, складывающиеся в процессе формирования совокупной цены государственных услуг в виде доли налоговых изъятий государством части добавленной стоимости. На макроэкономическом уровне налоговое бремя - это обобщающее понятие, характеризующее в относительной форме ту часть произведенного обществом продукта, которая перераспределяется в доход государства посредством налоговых механизмов с учетом уровня общественно необходимых потребностей и конкретных задач налоговой политики государства. На микроуровне налоговое бремя отражает степень налогового давления на доходы различных категорий налогоплательщиков.

Прежде чем перейти к решению проблем оптимизации налогового бремени в современной России, необходимо точно определить его фактическое значение.

Известно, что чрезмерно высокий уровень налогов - это негативное явление, порождающее спад производства, снижение предпринимательской активности, трудовой и инвестиционной инициативы, стремление предпринимателей и населения к сокрытию доходов, усиление социальной напряженности и инфляционных процессов. В то же время российский бюджет требует постоянного роста доходных источников путем увеличения налоговых поступлений. В этом заключается и необходимость, и основная трудность установления оптимальных границ налогообложения в России. Тем не менее, в настоящее время в нашей стране и за рубежом отсутствует единый, научно обоснованный методологический подход к определению налоговой нагрузки и методика расчета этого показателя.

Используемый обычно для этих целей показатель доли налогов в ВВП (ВНП) удобен для статистического анализа, международных и временных сопоставлений, но не дает полного представления о действительной тяжести налогового бремени. Поэтому целесообразно использовать синтетический показатель величины налогообложения, рассчитанный по отношению к чистой (без амортизации) добавленной стоимости, поскольку данная база исчисления отражает реальное (без повторного счета) производство и распределение чистого продукта общества на первичные доходы. Только чистая добавленная стоимость выступает единственным конечным источником уплаты всех налогов. Амортизация может служить лишь промежуточным источником уплаты налогов, поскольку предназначена совершенно для других целей, а, следовательно, не должна включаться в расчёт налогового бремени.

Другим элементом для исчисления налогового бремени выступают суммы налоговых платежей. Для наших целей целесообразно использовать показатель начисленных налогов и сборов, а не фактически поступивших налогов в бюджет, как это чаще всего делается. Общее налоговое давление на добавленную стоимость оказывают не собранные (фактически уплаченные), а начисленные налоги (налоговые поступления в бюджетную систему плюс задолженность по налогам и сборам). Таким образом, реальное налоговое бремя можно рассчитать путем отношения сумм начисленных налоговых платежей к добавленной стоимости (валовая добавленная стоимость минус амортизация).

Анализ существующих макроэкономических оценок совокупного налогового бремени отечественными экономистами показал, что разброс величины этого показателя в России (по доле налоговых платежей в ВВП) достигает 15 % в границах колебания от 30 до 50% ВВП.

Сравнение этих величин с соответствующими значениями по налоговым системам зарубежных государств позволило сделать вывод, что российская налоговая система аккумулировала в себе принципы двух типов налоговых систем, наиболее характерных для мировой практики, - европейскую и американскую. В американской системе преобладает подоходный принцип налогообложения, а в европейской - обложение оборота в форме НДС. Жесткость российской налоговой системы явилась следствием симбиоза названных систем. При этом относительно высокое налоговое бремя в высокоразвитых странах сочетается с высоким уровнем среднедушевых ВВП и доходов населения. Ненормальность ситуации заключается в том, что по уровню названных показателей Россия серьезно отстает от западных стран, а по налоговому бремени стоит в одном ряду со Швейцарией, Великобританией, Германией. Так, показатели доли налоговых поступлений к ВВП по анализируемым зарубежным странам колеблются от 28,9% в США до 55,3% в Швеции, в среднем по Западной Европе - 39,9%. В то же время в 2000 г. в России производство ВВП на душу населения составило 1,410тыс. дол., в Швейцарии - 36,2тыс. дол., Норвегии - 35,9 тыс. дол., Дании - 32,6 тыс. дол. Минимальная граница указанного показателя западноевропейских государств находится в диапазоне 11-14 тыс. дол. (Греция, Испания и Португалия).

Приведенные выше данные опровергают утверждение некоторых российских представителей государственных структур о том, что налоговое бремя в России практически не отличается от средней нагрузки на экономику западных стран. Кроме того, налоги в развитых странах в значительной степени являются регулятором экономики, с помощью которого государство ограничивает производство товаров и услуг. В России такой необходимости пока нет.

Таким образом, будет правомерным вывод о том, что налоговая система в России неадекватна экономическим условиям и задачам ее развития, не отражает специфики построения рыночной экономики. Необходимо выработать общую стратегию, базирующуюся на экономически обоснованном уровне совокупной налоговой нагрузки и ее справедливом распределении по категориям налогоплательщиков, объектам налогообложения, отраслям и территориям. Метод проб и ошибок при разработке налоговой политики государства должен быть заменен методом математического моделирования, основанным на подборе оптимального механизма налогообложения, соответствующего конкретному этапу развития народнохозяйственного комплекса.

Не всегда высокая налоговая ставка ведет к максимизации доходов государства. Эта идея о возможности сохранить или даже увеличить налоговые поступления при снижении налоговых ставок была выражена одним из родоначальников теории «экономики предложения» А. Лаффером. На ее основе, с учётом мировой и отечественной налоговой практики можно выделить одно из проявлений инертности налоговой системы - необоснованное увеличение налоговой нагрузки сопровождается уменьшением суммы налоговых поступлений в бюджет с определенным темпом, а снижение налоговой нагрузки не гарантирует возврата к прежнему объему доходов бюджета. Последняя ситуация связана с наличием периода экономической и психологической адаптации хозяйствующих субъектов к изменяющимся условиям налогообложения. Возврат от завышенного к оптимальному уровню налогового бремени требует значительно больших затрат сил и средств, чем обратный процесс. Это указывает на высокую цену ошибок в сфере налогового реформирования.

Несмотря на критику со стороны отдельных экономистов концепции взаимосвязи величины налоговой ставки и сумм фактических поступлений налогов в бюджет, графически выраженной в известной кривой Лаффера, есть все основания для признания научной истинности теории налогового предела, как общей методологической основы построения эффективной налоговой политики. Однако лафферова теория налогового предела требует своего уточнения. Она основана на выводе о том, что налоговый предел не может быть одинаков во временном аспекте и для всех стран. Даже для благополучных западных стран, на примере которых Лаффер делал свои расчеты, последние применимы к рыночно развитой экономике конца 70-х годов только в среднем, не говоря уже о современной России, где рыночные отношения находятся ещё на стадии развития. Поэтому успешная практическая реализация теории налогового предела требует конкретных расчетов предельных и оптимального значений налогового бремени по каждой стране в отдельности и па определенном временном отрезке, и только на основе полученных результатов следует строить налоговую стратегию и тактику.

Эту мысль, взятую на вооружение сторонниками концепции экономики предложения, поясняет так называемая налоговая кривая американского экономиста А.Лаффера, выражающая зависимость налоговых поступлений в государственный бюджет от уровня налоговых ставок.

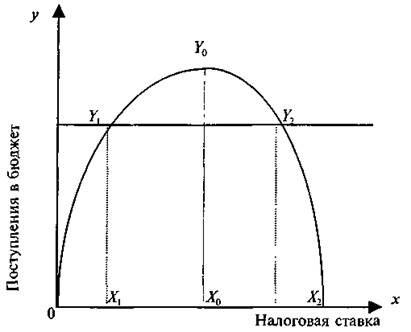

Рис. 1. Кривая Лаффера I

х — налоговая ставка (в % от налогооблагаемой базы); у — среднегодовой объем налоговых поступлений в бюджет; ч Х0 — оптимальная ставка налога, при которой поступления в бюджет достигают максимума — У0 .

Рост налоговых ставок лишь до определенного предела поддерживает рост налоговых поступлений, затем этот рост замедляется. Далее происходит либо такое же плавное снижение доходов бюджета, либо их резкое падение. Таким образом, когда налоговая ставка достигает определенного уровня, губится предпринимательская инициатива, сокращаются стимулы к расширению производства, уменьшаются доходы, предъявляемые к налогообложению, вследствие чего часть налогоплательщиков переходит из «легального» в «теневой» сектор экономики. По теории А.Лаффера, развитие теневой экономики имеет обратную связь с налоговой системой, т.е. повышение налогов увеличивает размеры теневой экономики, легальное и нелегальное укрытие от налогов, при котором большая часть имеющегося дохода не декларируется. Эта теория также хорошо объясняет причины утечки капиталов в оффшорные зоны и увеличивающиеся из года в год масштабы оффшорного бизнеса.

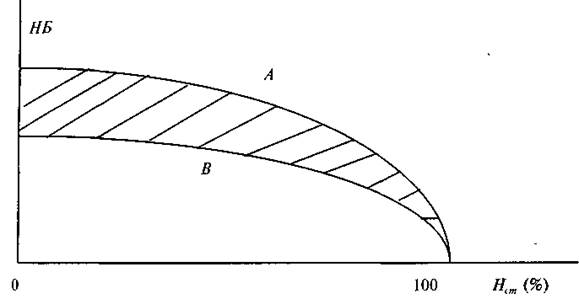

Влияние изменения уровня налогообложения на экономическую активность и необлагаемую базу Лаффер представил в виде кривой (рис. 2).

Кривые Лаффера, представленные на рис. 1 и 2, отражают одну и ту же мысль: чем больше налоговая ставка, тем больше доходов хозяйственные субъекты скрывают от уплаты налогов и тем меньше становится база налогообложения, а после достижения пороговой налоговой ставки, сокращаются и поступления в бюджет.

Рис. 2. Кривая Лаффера II

НБ — база для начисления налога; Н1т — налоговая ставка;

Линия А — доходы, подлежащие налогообложению; Линия В — реально облагаемые доходы; Область между линиями А и В — доходы скрываемые от налогообложения.

Проблема пороговой ставки налогообложения давно волнует политиков, ученых и практиков. Как заметил французский философ Монтескье, ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которая у них остается.1

_____________

1 ТончуЕ.А., Занимательные налоги, Изд.: ТОНЧУ, 2008 г.

А.Лаффер считает, что оптимальная ставка налогообложения (налоговое бремя) находится где-то между 20%, предложенными Д.Кейнсом, и 40%, предложенными бывшим французским президентом В.Жискар дЭстеном. В ходе неконсервативных налоговых реформ, которые прошли под влиянием идей экономики предложения в 1980—1990-х гг., предельные ставки подоходных налогов были действительно снижены[5] .

Для оценки «разумности» уровня налогообложения используется критерий эластичности налоговой системы. Согласно ему ставки налогов должны быть столь высокими, чтобы предотвратить инфляцию, но в то же время столь низкими, чтобы стимулировать вложения капитала и обеспечивать развитие производства, т.е. чтобы налоги были не тяжким бременем для налогоплательщиков, а одним из стимулов развития экономики.

Действительно, объективно существует оптимальная доля изъятия прибыли в бюджет. Но, чтобы ее найти, необходимо провести исследование активности предприятий в случае применения тех или иных налоговых ставок. Их уровень, однако, не должен быть минимален, иначе не будут соблюдены требования бюджета и будет поставлено под угрозу нормальное функционирование общественного хозяйства, а сами налоги перестанут выполнять функции экономического регулятора.

Теория монетаризма, разработанная американским экономистом, профессором Чикагского университета М.Фридменом, приверженцем идеи свободного рынка, предлагает ограничить роль государства только той деятельностью, которую кроме него никто не может осуществить: регулированием массы денег в обращении. Делается также ставка и на снижение налогов. В то же время по теории монетаризма одним из основных средств регулирования экономики является изменение денежной массы и процентных банковских ставок. Так как государство с каждым годом увеличивает свои расходы, влекущие дополнительный рост инфляции, его нельзя допускать к регулированию объемов производства, занятости и цен. Однако оно может помочь в регулировании денежной массы - изъяв лишнее количество денег из обращения, если не с помощью займов, так с помощью налогов. Таким образом, сочетание снижения налогов с манипулированием денежной массой и процентной ставкой позволяет достичь стабильности функционирования финансового механизма государства и предприятий.

Основная идея неоклассических теорий заключается в поисках методов снижения инфляции и предоставления большего количества налоговых льгот корпорациям и той части населения, которая формирует потребительский спрос на рынке. Несмотря на популярность и практическое использование приемов неоклассического направления, полной замены кейнсианских методов регулирования экономики не произошло.

2. Налоговая система Российской Федерации на современном этапе

2.1 Налоговая система России 1991-1998гг.

Переход экономики России на принципы рыночного хозяйствования выявил острую необходимость реформирования всей финансовой системы страны, и прежде всего — в налоговой сфере. Первые попытки структурных налоговых изменений, предпринимаемые в начале 1990-х гг., хоть и заменили ранее существовавшую советскую систему планового распределения прибыли предприятий, когда в бюджет изымалась ее часть, оставшаяся после формирования в соответствии с установленными нормативами различных производственных и непроизводственных фондов, но не решили (а в тех условиях тотальной нестабильности и не могли решить) основную задачу налоговой системы — учесть интересы всех субъектов экономических отношений6 .

Первыми законодательными актами, принятыми в рамках налоговых преобразований, были Закон РФ от 11.10.1991 № 1738-1 «О плате за землю» и Закон РФ от 18.10,1991 № 1759-1 «О дорожных фондах в Российской Федерации». В декабре 1991 г. законами РФ, вводимыми в действие с 01.01.1992, был и утверждены НДС, акцизы, подоходный налог с физических лиц и другие налоги и пошлины. Изменения налоговой системы России в тот период были зафиксированы в Законе РФ от 27.12.1991 № 2118-1 «Об основах налоговой системы в Российской Федерации» (далее — Закон об основах налоговой системы).

Закон об основах налоговой системы впервые в новейшей истории России установил общие принципы построения налоговой системы, определил перечень налогов, сборов, пошлин и других обязательных платежей, права, обязанности и ответственность налогоплательщиков и налоговых органов. В него были включены положения о правилах установления и введения в

___________________

6 Налоги и налоговая политика: учебник/ Пансков В.И.- М.: 2007-280с.

действие новых налогов.

Налоговую систему образовывала совокупность отношений по взиманию налогов, сборов, пошлин и других платежей в установленном законом порядке.

В состав федеральных налогов в соответствии с Законом об основах налоговой системы вошли:

· налог на добавленную стоимость;

· акцизы на отдельные группы и виды товаров;

· налог на доходы банков;

· налог на доходы от страховой деятельности;

· налог с биржевой деятельности (биржевой налог);

· налог на операции с ценными бумагами;

· таможенная пошлина;

· отчисления на воспроизводство минерально-сырьевой базы;

· платежи за пользование природными ресурсами;

· подоходный налог (налог на прибыль с предприятий);

· подоходный налог с физических лиц;

· налоги, служащие источниками образования дорожных фондов;

· гербовый сбор;

· государственная пошлина;

· налог с имущества, переходящего в порядке наследования и дарения;

· сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний.

К региональным налогам были отнесены:

· налог на имущество предприятий;

· лесной налог;

· плата за воду, забираемую промышленными предприятиями

из водохозяйственных систем;

· сбор на нужды образовательных учреждений

Федеральные налоги, размеры их ставок, объекты налогообложения, круг плательщиков, порядок их зачисления в бюджет или внебюджетный фонд устанавливаются законодательными актами РФ и взимаются на всей ее территории.

К местным налогам Законом об основах налоговой системы были отнесены:

· налог на имущество физических лиц;

· земельный налог;

· налог на строительство объектов производственного назначения в курортной зоне;

· налог на рекламу;

· налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

· налог на содержание жилищного фонда и объектов социально-культурной сферы.

НДС, акцизы, налог на доходы банков, налог от страховой деятельности, налог с биржевой деятельности, налог на операции с ценными бумагами, таможенные пошлины, сборы за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний зачислялись в федеральный бюджет.

Подоходный налог {налог на прибыль с предприятий) и подоходный налог с физических лиц выступали регулирующими доходными источниками, суммы отчислений по ним в бюджеты разных уровней определялись при утверждении бюджета субъекта РФ.

Гербовый сбор, государственная пошлина, налог с имущества, переходящего в порядке наследования и дарения, зачислялись в местные бюджеты.

Для России 1990-х гг. были характерны общий высокий уровень налогового бремени, неоправданно большое количество налогов и сборов, неравномерное распределение налоговой нагрузки по отраслям экономики и отдельным налогоплательщикам, сложность и методическая необработанность законодательных норм и правил исчисления налогов, многочисленность и противоречивость нормативных документов, отсутствие достаточных правовых гарантий для плательщиков и получателей налогов, нестабильность налоговых норм, приоритет ведомственных инструкций над законами, неоднозначность и расплывчатость отдельных принципиальных положений законов, введение налоговых норм задним числом, огромное количество дополнений и пояснений к официальным текстам законов, стойкое нежелание со стороны налоговых органов консультировать налогоплательщиков, низкая общая налоговая культура всех участников налоговых отношений.

Устранить существующие недостатки можно было путем, создания единой законодательной и нормативной базы налогообложения, которая учитывала бы интересы всех субъектов налоговых отношений и служила платформой для строительства единой, логически цельной и согласованной системы налоговых платежей. Именно такие задачи ставились перед создателями Налогового кодекса РФ, первая часть которого была принята 31 июля 1998 г. Федеральным законом № 146-ФЗ.

С точки зрения налоговой системы переходный период к рыночной экономике можно разделить на два этапа.

Первый этап начался в 1991 г. принятием всех основных законов о налогах и завершился в 1998 г. Он характеризуется постоянными изменениями налогов в течение каждого календарного года, неожиданным и плохо обоснованным введением дополнений в налоговое законодательство, почти полным отсутствием научного прогнозирования последствий тех или иных законодательных решений. Экономика в этот период характеризуется значительным снижением всех социально-экономических показателей, включая инвестиции в основной капитал и объемы промышленного производства. Продукция промышленности сократилась почти в два раза. При этом спад производства не был структурным, а охватывал все отрасли. Дефолт августа 1998 г. усугубил экономическую ситуацию.

Основные направления налоговой политики государства на первом этапе налоговой реформы:

1) снижение налогового бремени на отечественного товаропроизводителя;

2) перенос центра налогового давления с товаропроизводителей на потребителей продукции путем снижения прямых налогов через некоторое ужесточение косвенных налогов;

3) выравнивание налогообложения за счет отмены ряда налоговых льгот;

4) упрощение системы налогов и сборов;

5) ликвидация практики уплаты налогов бартерным методом и денежными суррогатами;

6) ограничение права представительных органов регионов и органов местного самоуправления в области федеральных налогов;

7) повышение собираемости налогов.

2.2 Налоговая система Российской Федерации с 1998-2010 гг

Второй этап налоговой реформы охватывает 1999—2006 гг. Его началом можно считать введение в действие части первой НК РФ, а продолжением — поэтапное, по главам, введение в действие части второй НК РФ. Также с 1999

г. начался подъем российской экономики, который продолжается и в настоящее время. Не просто-преодолен сильнейший экономический кризис, но достигнут заметный рост промышленного и сельскохозяйственного производства.

Нельзя не отметить, что производственный рост еще в значительной степени имеет компенсационный характер. Предпосылки для длительного устойчивого роста только создаются. И их созданию способствуют налоговые изменения.

Для налоговой политики второго этапа налоговой реформы характерны:

1) стабилизация налоговой системы РФ;

2) жесткая регламентация введения новых налогов и сборов, а также законодательных актов об их изменениях;

3) общее сокращение числа видов налогов и введение закрытого перечня региональных и местных налогов;

4) классификация налоговых правонарушений и дифференциация финансовой ответственности за них, разделение умышленности и случайности, однократности и повторности правонарушений, степени их тяжести и последствий для бюджета;

5)гарантия прав налогоплательщиков

С 1 января 2007 года осуществлен переход от разрешительного к заявительному порядку возмещения НДС, уплаченного экспортерами по материальным ресурсам. Это позволит решить существующую в настоящее время и вызывавшую многочисленные нарекания налогоплательщиков проблему систематической задержки в возмещении экспортерам сумм налога, уплаченных при производстве (приобретении) экспортируемой продукции.

С 2008 года осуществлен переход от месячного к квартальному налоговому периоду по НДС, что привело к разовому увеличению финансовых ресурсов организаций (на сумму 260 млрд. рублей в 2008 году).

В области акцизов наряду с текущей корректировкой ставок были приняты такие важные решения, как ликвидация режима налогового склада; отказ от зачетной системы уплаты акцизов на бензин, в соответствии с которой объектом обложения акцизами являлось приобретение бензина налогоплательщиками, имевшими свидетельство на осуществление операций с нефтепродуктами, и возврат к действовавшему ранее порядку уплаты таких акцизов предприятиями - производителями нефтепродуктов; установление ставки акциза в отношении прямогонного бензина. В целях борьбы с возможными злоупотреблениями занижения отпускной цены на сигареты предприятиями-производителями начиная с 2007 года адвалорная составляющая ставок акциза на сигареты исчисляется не от отпускной цены производителя, а от розничной цены сигарет в торговой сети.

Снижение основной ставки налога на прибыль до 20% стало важнейшим шагом на пути реформирования обложения прибыли организаций. Кроме того, в налоговое законодательство постоянно вносились поправки, призванные устранить выявлявшиеся проблемы в налогообложении и снизить издержки налогоплательщика по уплате налога. К числу наиболее важных поправок относятся сокращение льгот, нарушающих единые условия хозяйствования; расширение круга признаваемых обоснованными расходов; совершенствование порядка признания расходов; упорядочение уплаты налогов при наличии у организации обособленных подразделений; возможность уменьшения налоговой базы на сумму убытков прошлых лет и многие другие.

Со времени введения в действие главы 23 НК РФ систематически повышались размеры всех видов налоговых вычетов (например, с 2007 года социальные налоговые вычеты на лечение и обучение увеличены до 50 тыс. руб., что в два раза больше, чем их величина в 2002 году, а с 2009 года стандартный вычет на ребенка был повышен с 600 руб. до 1 000 рублей) и расширялись сферы их использования. Так, социальный вычет на лечение можно применять и в случае, если оплату лечения проводила страховая компания; имущественный вычет распространен на приобретение или продажу комнаты и др.

Министерство финансов Российской Федерации сформулировало собственные предложения по формированию основных направлений налоговой политики на 2009-2012 гг. Отмечается, в частности, что налоговая система России в настоящее время находится на завершающем этапе своего реформирования. Основные меры по совершенствованию налоговой системы, направленные на ее упрощение, повышение налоговой справедливости и экономической обоснованности взимаемых налогов и сборов, а также на снижение налоговой нагрузки, были осуществлены в 2001-2005 гг. Поэтому главное внимание в 2006 г. предлагалось уделять мерам по совершенствованию налогового администрирования, направленным, с одной стороны, на пресечение практики уклонения от налогообложения путем использования имеющихся недоработок в законодательстве о налогах и сборах, а с другой - на безусловное обеспечение законных прав налогоплательщиков, повышение их защищенности от неправомерных требований налоговых органов, а также создание для налогоплательщиков максимально комфортных условий для уплаты налогов и сборов. В 2009-2012 гг. Министерством финансов Российской Федерации предлагается осуществить следующие основные меры в области налоговой политики: начиная с 2011 г. предлагается установить единую ставку НДС в размере 15% с одновременной отменой действующей ныне льготной ставки для некоторых товаров и услуг (при условии сохранения благоприятной финансовой ситуации, в частности высоких мировых цен на энергоносители); в 2009-2010 гг. с учетом накопленного опыта, а также опыта зарубежных стран предлагается продолжить реформирование системы акцизного налогообложения; в ближайшие годы должна быть сохранена оправдавшая себя ставка налога на доходы физических лиц в размере 13%; применительно к налогу на прибыль организаций большую, чем сегодня, роль должна играть проводимая государством амортизационная политика в качестве инструмента стимулирования роста объемов производства и инвестиций в приоритетных отраслях экономики; налогообложение нефтедобычи требует совершенствования в первую очередь за счет мер, стимулирующих активную разработку новых месторождений, а также обеспечивающих повышение эффективности добычи на действующих месторождениях с высокой степенью выработанности; в качестве важнейшей меры для совершенствования имущественного налогообложения рассматривался переход к налогообложению недвижимого имущества путем введения налога на недвижимость взамен существующих ныне земельного налога, а также налогов на имущество организаций и имущество физических лиц.

В этом году в Российской Федерации, так же как и в ближайшее время, столь масштабных налоговых инноваций не предвидится, однако широко будут использоваться другие, в том числе бюджетные, механизмы оздоровления экономики и преодоления кризиса. В тоже время ряд важных налоговых изменений планируется, а некоторые из них уже реализованы в виде законов.

Уже приняты поправки в Налоговый Кодекс, расширяющие возможности применения упрощенной системы налогообложения (УСН) для малого бизнеса. Если в 2009 году этим налоговым режимом могут пользоваться только те предприятия и те индивидуальные предприниматели, у которых годовая выручка не превышает 30 млн.руб., то в 2010 году это пороговое значение удвоилось и стало равным 60 млн.руб.

Увеличение порога по «упрощенке» привело к значительному расширению практики применения УСН, в том числе за счет дробления бизнеса. Однако в условиях кризиса правительство сознательно пошло на эту меру, чтобы способствовать выживанию малого и среднего бизнеса, созданию новых рабочих мест. При этом, временная мера эта рассчитана на 3 года. В дальнейшем предполагается вернуться как к вопросу о величине порогового значения, так и к сфере применения специальных налоговых режимов в целом. Более глубокой проработки заслуживает ЕНВД.

Страховые взносы составляют 34% от суммы доходов, выплачиваемых работникам. Под обложение первоначально попали доходы работников, не превышающие 415 тысяч рублей, впоследствии предельная величина облагаемой базы будет ежегодно индексироваться в соответствии с ростом средней заработной платы. Для некоторых категорий плательщиков предусмотрены смягчающие переходные положения. Так, в 2010 году ставки в размере 20% будут применялись сельскохозяйственные товаропроизводители и предприятия народных художественных промыслов, а резиденты технико-внедренческих особых экономических зон, налогоплательщики, применяющие УСН или ЕНВД, а также общественные организации инвалидов получают право на ставку в размере 14%. Для налогоплательщиков ЕСХН ставки составляют 6%. Все недополученные за счет снижения ставок доходы Пенсионного фонда компенсированы ему за счет федерального бюджета. В течение 2011-2014 годов все пониженные ставки постепенно повышаются с тем, чтобы в 2015 году выйти на общий уровень.

Кризис не рассматривается Правительством как повод к пересмотру или ужесточению налогообложения физических лиц. Плоская шкала налогообложения со ставкой 13% в обозримой перспективе должна сохраниться. Сохранятся и все те вычеты и преференции, которые предусмотрены НДФЛ. Более того, в скором времени появятся дополнительные возможности уменьшить налоговые обязательства, в частности, если доходы получены от операций с ценными бумагами или финансовыми инструментами срочных сделок.

Не снимается с повестки дня введение налога на недвижимость, который должен заменить все имущественные налоги (земельный налог, налог на имущество организаций и НДФЛ). На первом этапе он будет применяться в отношении граждан. Соответствующий законопроект давно находится в Думе, однако не принимается из-за проблем технического характера. Чтобы этот налог заработал, должна быть проделана огромная подготовительная работа: необходимо соединить в единую информационную базу разрозненную информацию об объектах недвижимости и об их собственниках и постоянно поддерживать эту базу данных. Кроме того, надо завершить – вначале на уровне методологии – методику массовой оценки жилья и других объектов недвижимости, а потом применить ее ко всем будущим объектам налогообложения. Следует проработать и все административные процедуры, в первую очередь те, которые связаны с апелляциями. Этот налог планируется как местный налог. Это означает, что на федеральном уровне будут определены только самые общие его характеристики, такие как основные подходы к определению налоговой базы и предельные размеры налоговых ставок. Все остальные параметры, включая налоговые льготы и конкретные ставки, должны устанавливаться на муниципальном уровне.

Отчет о поступлении налоговых платежей в бюджетную систему Российской Федерации по основным видам экономической деятельности

Таблица 1. За январь-декабрь 2001 г.

| тыс.руб |

|||||||||||||||||||||||||||||||||||

| Начислено |

Поступило платежей в бюджетную систему Российской Федерации-всего |

в том числе: |

|||||||||||||||||||||||||||||||||

| федеральные налоги и сборы, |

из них: |

региональ- |

местные налоги и сборы |

налоги, предусмот-ренные специаль-ными налоговыми режимами |

|||||||||||||||||||||||||||||||

| налог на прибыль организаций |

налог на добавлен- |

акцизы по |

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

из гр.8 - налог на добычу полезных ископаемых |

остальные федеральные налоги и сборы |

||||||||||||||||||||||||||||||

| всего |

в том числе в федеральный бюджет |

||||||||||||||||||||||||||||||||||

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

||||||||||||||||||||||

| ВСЕГО |

6 071 657 139 |

7 687 884 983 |

6 822 952 022 |

1 772 218 440 |

254 639 414 |

1 384 032 724 |

441 553 488 |

1 414 820 715 |

1 406 343 609 |

1 810 326 655 |

497 654 956 |

131 509 815 |

235 768 190 |

||||||||||||||||||||||

| в том числе по организациям |

17 986 567 |

48 304 802 |

31 662 922 |

3 971 191 |

624 554 |

-9 436 599 |

341 822 |

245 030 |

88 020 |

36 541 478 |

8 647 204 |

3 208 754 |

4 785 922 |

||||||||||||||||||||||

| из него: |

9 889 738 |

36 607 942 |

22 716 732 |

2 966 639 |

522 864 |

-12 235 730 |

341 822 |

211 195 |

59 689 |

31 432 806 |

7 340 604 |

2 950 149 |

3 600 457 |

||||||||||||||||||||||

| лесное хозяйство и предоставление услуг в этой области |

8 096 829 |

11 696 860 |

8 946 190 |

1 004 552 |

101 690 |

2 799 131 |

0 |

33 835 |

28 331 |

5 108 672 |

1 306 600 |

258 605 |

1 185 465 |

||||||||||||||||||||||

| Рыболовство, рыбоводство |

6 524 022 |

10 093 873 |

8 651 703 |

1 946 404 |

318 143 |

908 849 |

1 |

1 812 344 |

5 814 |

3 984 105 |

521 194 |

158 543 |

762 433 |

||||||||||||||||||||||

| Добыча полезных ископаемых – всего |

1 795 071 863 |

1 893 868 177 |

1 791 136 007 |

277 943 576 |

43 719 975 |

103 284 944 |

5 592 097 |

1 339 095 188 |

1 338 888 921 |

65 220 202 |

74 170 005 |

3 740 346 |

24 821 819 |

||||||||||||||||||||||

| в том числе: |

1 719 655 233 |

1 803 155 424 |

1 710 071 966 |

235 915 011 |

38 410 555 |

105 153 133 |

5 592 080 |

1 313 184 711 |

1 313 029 434 |

50 227 031 |

66 110 598 |

2 335 023 |

24 637 837 |

||||||||||||||||||||||

| из них: |

40 899 674 |

46 350 109 |

42 148 310 |

10 754 791 |

1 104 309 |

14 789 124 |

0 |

9 200 945 |

9 190 392 |

7 403 450 |

3 289 686 |

902 121 |

9 992 |

||||||||||||||||||||||

| добыча сырой нефти и природного газа; предоставление услуг в этих областях |

1 677 108 571 |

1 754 633 115 |

1 666 014 484 |

224 676 034 |

37 258 641 |

89 836 704 |

5 592 080 |

1 303 549 140 |

1 303 409 486 |

42 360 526 |

62 650 523 |

1 348 180 |

24 619 928 |

||||||||||||||||||||||

| Из строки 1050: |

1 305 793 162 |

1 342 065 395 |

1 299 904 645 |

161 733 996 |

25 665 872 |

23 558 991 |

528 390 |

1 099 812 058 |

1 099 728 543 |

14 271 210 |

31 832 924 |

195 686 |

10 132 140 |

||||||||||||||||||||||

| добыча природного газа и газового конденсата, сжижение и регазификация природного газа для транспортирования |

138 702 277 |

144 543 007 |

139 389 761 |

9 745 731 |

739 644 |

34 499 663 |

4 526 398 |

83 628 816 |

83 630 443 |

6 989 153 |

4 467 954 |

685 227 |

65 |

||||||||||||||||||||||

| добыча полезных ископаемых, кроме топливно-энергетических |

75 400 974 |

90 711 422 |

81 061 423 |

42 028 627 |

5 309 418 |

-1 871 672 |

0 |

25 910 493 |

25 859 408 |

14 993 975 |

8 060 721 |

1 405 306 |

183 972 |

||||||||||||||||||||||

| из них - |

52 075 963 |

61 366 645 |

57 088 371 |

34 868 113 |

4 324 448 |

-4 102 916 |

0 |

17 399 768 |

17 372 268 |

8 923 406 |

3 447 787 |

823 421 |

7 066 |

||||||||||||||||||||||

| Из строки 1070: |

33 928 384 |

36 708 517 |

34 858 708 |

19 253 872 |

1 986 095 |

11 036 604 |

0 |

2 031 931 |

2 019 066 |

2 536 301 |

1 134 358 |

713 595 |

1 856 |

||||||||||||||||||||||

| добыча руд цветных металлов |

18 141 260 |

24 651 858 |

22 227 537 |

15 614 218 |

2 338 351 |

-15 139 527 |

0 |

15 366 959 |

15 352 324 |

6 385 887 |

2 309 695 |

109 637 |

4 989 |

||||||||||||||||||||||

| Обрабатывающие производства -всего |

1 127 418 331 |

1 342 024 569 |

1 227 965 031 |

301 916 685 |

41 841 846 |

239 564 467 |

430 496 258 |

5 885 615 |

5 043 233 |

250 102 006 |

75 081 383 |

24 438 046 |

14 540 109 |

||||||||||||||||||||||

| в том числе: |

313 752 876 |

333 504 779 |

317 881 955 |

35 465 570 |

5 475 616 |

86 822 030 |

158 896 738 |

264 334 |

29 752 |

36 433 283 |

11 104 172 |

1 935 758 |

2 582 894 |

||||||||||||||||||||||

| из них: |

10 052 563 |

15 458 067 |

13 587 254 |

3 733 744 |

518 722 |

4 157 411 |

49 786 |

6 183 |

69 |

5 640 130 |

1 159 691 |

258 736 |

452 386 |

||||||||||||||||||||||

| производство молочных продуктов |

10 028 067 |

13 901 005 |

12 137 497 |

3 145 879 |

259 451 |

4 434 677 |

3 010 |

17 715 |

39 |

4 536 216 |

1 304 559 |

234 728 |

224 221 |

||||||||||||||||||||||

| производство сахара |

2 422 279 |

3 098 217 |

2 494 807 |

809 739 |

88 366 |

867 638 |

0 |

12 449 |

455 |

804 981 |

395 274 |

206 845 |

1 291 |

||||||||||||||||||||||

| производство напитков |

241 881 545 |

233 217 969 |

229 076 823 |

10 777 931 |

2 234 356 |

53 201 509 |

158 445 698 |

55 465 |

24 673 |

6 596 220 |

3 640 558 |

356 003 |

144 585 |

||||||||||||||||||||||

| производство табачных изделий |

142 295 517 |

143 077 486 |

142 238 680 |

9 409 829 |

2 010 945 |

25 533 340 |

106 295 293 |

644 |

0 |

999 574 |

815 193 |

23 150 |

463 |

||||||||||||||||||||||

| текстильно и швейное производство |

11 502 582 |

15 648 891 |

13 460 881 |

2 148 847 |

204 431 |

6 228 093 |

-190 |

4 600 |

38 |

5 079 531 |

641 360 |

331 578 |

1 215 072 |

||||||||||||||||||||||

| производство кожи, изделий из кожи и производство обуви |

1 777 736 |

2 621 231 |

2 177 997 |

507 308 |

51 521 |

626 515 |

0 |

984 |

0 |

1 043 190 |

183 750 |

83 372 |

176 112 |

||||||||||||||||||||||

| обработка древесины и производство изделий из дерева и пробки, кроме мебели |

4 878 126 |

8 563 208 |

4 777 682 |

1 962 085 |

214 411 |

-2 559 084 |

-1 |

13 139 |

1 428 |

5 361 543 |

2 130 076 |

428 567 |

1 226 883 |

||||||||||||||||||||||

| производство целлюлозы, древесной массы, бумаги, картона и изделий из них |

7 729 547 |

12 026 048 |

9 182 207 |

5 774 533 |

699 830 |

-1 255 120 |

12 137 |

96 125 |

1 866 |

4 554 532 |

2 362 373 |

395 186 |

86 282 |

||||||||||||||||||||||

| издательская и полиграфическая деятельность, тиражирование записанных носителей информации |

21 657 681 |

30 592 602 |

27 662 720 |

5 753 293 |

692 103 |

12 340 618 |

13 |

736 |

549 |

9 568 060 |

1 052 058 |

196 499 |

1 681 325 |

||||||||||||||||||||||

| производство кокса |

4 336 806 |

4 894 380 |

4 652 576 |

2 839 726 |

351 865 |

1 317 110 |

35 681 |

1 754 |

0 |

458 305 |

186 279 |

55 396 |

129 |

||||||||||||||||||||||

| производство нефтепродуктов |

191 457 997 |

196 360 810 |

187 439 420 |

42 531 501 |

3 905 522 |

-22 675 559 |

160 674 890 |

375 948 |

339 071 |

6 532 640 |

6 491 776 |

2 421 396 |

8 218 |

||||||||||||||||||||||

| химическое производство |

31 097 802 |

48 856 887 |

39 847 803 |

34 740 122 |

4 866 336 |

-13 917 903 |

221 764 |

486 923 |

370 268 |

18 316 897 |

6 411 140 |

2 288 212 |

309 732 |

||||||||||||||||||||||

| производство резиновых и пластмассовых изделий |

19 653 027 |

25 266 715 |

22 296 139 |

4 790 339 |

539 425 |

10 907 644 |

91 |

4 325 |

303 |

6 593 740 |

1 924 985 |

533 594 |

511 997 |

||||||||||||||||||||||

| производство прочих неметаллических минеральных продуктов |

46 652 284 |

60 176 338 |

51 767 976 |

11 276 523 |

1 457 606 |

24 933 175 |

261 |

612 498 |

585 489 |

14 945 519 |

5 912 189 |

1 790 114 |

706 059 |

||||||||||||||||||||||

| металлургическое производство и производство готовых металлических изделий |

78 057 574 |

111 555 521 |

86 929 345 |

86 197 232 |

14 550 668 |

-39 323 211 |

404 |

3 807 641 |

3 664 845 |

36 247 279 |

16 796 566 |

6 642 896 |

1 186 714 |

||||||||||||||||||||||

| из него – |

-4 360 492 |

6 878 339 |

-5 382 577 |

19 689 330 |

2 767 216 |

-35 857 572 |

0 |

289 825 |

197 869 |

10 495 840 |

8 121 106 |

4 129 763 |

10 047 |

||||||||||||||||||||||

| производство чугунных и стальных труб |

16 083 559 |

18 583 018 |

16 217 677 |

8 360 937 |

957 630 |

5 025 993 |

0 |

14 190 |

1 596 |

2 816 557 |

1 770 342 |

590 267 |

4 732 |

||||||||||||||||||||||

| производство прочей продукции из черных металлов, не включенной в другие группировки |

656 221 |

1 271 529 |

1 007 220 |

421 367 |

33 630 |

-234 169 |

0 |

564 |

0 |

819 458 |

176 721 |

66 146 |

21 442 |

||||||||||||||||||||||

| производство цветных металлов |

28 896 941 |

34 218 030 |

29 025 193 |

48 680 127 |

9 418 707 |

-30 955 905 |

132 |

3 485 403 |

3 456 561 |

7 815 436 |

4 237 212 |

939 498 |

16 127 |

||||||||||||||||||||||

| из него - |

767 007 |

1 162 087 |

1 028 401 |

657 741 |

70 787 |

-99 307 |

0 |

111 597 |

111 299 |

358 370 |

112 549 |

13 583 |

7 554 |

||||||||||||||||||||||

| производство отливок |

1 957 890 |

2 682 203 |

2 502 540 |

234 634 |

26 654 |

1 474 678 |

0 |

844 |

7 |

792 384 |

121 077 |

41 141 |

17 445 |

||||||||||||||||||||||

| производство машин и оборудования |

80 687 089 |

113 600 621 |

104 652 433 |

18 300 160 |

2 207 317 |

51 284 858 |

6 548 |

40 933 |

10 556 |

35 019 934 |

5 119 343 |

2 338 059 |

1 490 786 |

||||||||||||||||||||||

| производство электрооборудования, электронного и оптического оборудования |

76 409 901 |

100 662 936 |

94 608 479 |

18 739 023 |

2 118 983 |

48 878 646 |

8 904 |

13 323 |

679 |

26 968 583 |

3 488 339 |

1 246 827 |

1 319 291 |

||||||||||||||||||||||

| производство автомобилей, прицепов и полуприцепов |

41 821 684 |

51 842 437 |

47 617 561 |

5 067 318 |

724 754 |

27 599 106 |

4 337 113 |

62 568 |

7 |

10 551 456 |

3 121 234 |

1 040 968 |

62 674 |

||||||||||||||||||||||

| производство судов, летательных и космических аппаратов и прочих транспортных средств |

27 880 761 |

48 897 048 |

42 806 297 |

7 334 198 |

867 951 |

14 766 585 |

1 |

23 000 |

3 698 |

20 682 513 |

3 811 963 |

2 051 899 |

226 889 |

||||||||||||||||||||||

| прочие производства |

14 576 342 |

19 846 001 |

16 190 143 |

4 456 936 |

533 169 |

4 792 535 |

20 |

32 543 |

30 771 |

6 908 109 |

1 443 454 |

488 278 |

1 724 126 |

||||||||||||||||||||||

| Производство и распределение электроэнергии, газа и воды – всего |

222 572 062 |

289 156 652 |

255 353 770 |

82 330 626 |

8 162 330 |

106 937 322 |

717 |

4 373 189 |

137 832 |

61 711 916 |

30 004 947 |

2 528 646 |

1 269 289 |

||||||||||||||||||||||

| из них: |

153 244 077 |

194 508 941 |

170 635 017 |

69 201 294 |

6 904 478 |

63 472 682 |

513 |

3 134 456 |

115 138 |

34 826 072 |

21 828 093 |

1 754 211 |

291 620 |

||||||||||||||||||||||

| производство и распределение газообразного топлива |

17 553 293 |

22 490 920 |

19 900 635 |

4 870 645 |

480 301 |

9 816 778 |

0 |

9 726 |

8 686 |

5 203 486 |

2 442 613 |

114 466 |

33 206 |

||||||||||||||||||||||

| производство, передача и распределение пара и горячей воды (тепловой энергии) |

29 815 512 |

41 701 668 |

36 942 465 |

5 043 665 |

480 826 |

18 184 918 |

204 |

239 974 |

4 182 |

13 473 704 |

3 743 913 |

349 159 |

666 131 |

||||||||||||||||||||||

| Строительство |

334 954 105 |

412 514 554 |

376 344 957 |

74 267 254 |

8 293 313 |

184 340 066 |

1 261 375 |

13 387 332 |

13 354 410 |

103 088 930 |

19 263 232 |

4 022 563 |

12 883 802 |

||||||||||||||||||||||

| Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования |

656 828 063 |

787 012 085 |

666 531 580 |

279 591 325 |

43 745 858 |

182 252 768 |

2 351 328 |

5 257 103 |

5 148 052 |

197 079 056 |

31 295 170 |

9 553 313 |

79 632 022 |

||||||||||||||||||||||

| из нее: |

398 277 562 |

456 691 047 |

418 525 573 |

227 943 429 |

38 300 677 |

77 690 844 |

2 423 401 |

5 204 897 |

5 113 842 |

105 263 002 |

15 135 654 |

3 939 213 |

19 090 607 |

||||||||||||||||||||||

| розничная торговля, кроме торговли автотранспортыми средствами и мотоциклами; ремонт бытовых изделий и предметов личного пользования |

171 583 352 |

234 903 121 |

168 120 578 |

35 898 959 |

3 951 717 |

62 592 128 |

-66 706 |

21 033 |

5 911 |

69 675 164 |

10 941 746 |

3 758 080 |

52 082 717 |

||||||||||||||||||||||

| Гостиницы и рестораны |

38 757 862 |

55 939 493 |

45 269 266 |

10 919 425 |

541 791 |

17 445 190 |

26 583 |

11 381 |

3 817 |

16 866 687 |

3 153 054 |

1 007 018 |

6 510 155 |

||||||||||||||||||||||

| из нее - |

14 923 500 |

20 364 789 |

16 152 533 |

7 084 260 |

77 724 |

4 053 771 |

3 155 |

6 846 |

262 |

5 004 501 |

2 143 054 |

686 872 |

1 382 330 |

||||||||||||||||||||||

| Транспорт и связь - всего |

500 540 776 |

649 460 842 |

562 059 465 |

195 694 371 |

25 755 180 |

202 242 937 |

161 611 |

86 500 |

-45 995 |

163 874 046 |

70 025 332 |

6 333 275 |

11 042 770 |

||||||||||||||||||||||

| в том числе: |

213 105 614 |

293 910 580 |

246 343 690 |

95 830 843 |

10 623 717 |

63 061 723 |

123 601 |

-98 165 |

-168 973 |

87 425 688 |

39 224 027 |

2 971 671 |

5 371 192 |

||||||||||||||||||||||

| из него – |

134 762 575 |

175 696 279 |

150 832 658 |

57 537 512 |

6 570 162 |

49 430 377 |

8 485 |

67 861 |

9 172 |

43 788 423 |

23 267 463 |

1 528 032 |

68 126 |

||||||||||||||||||||||

| транспортирование по трубопроводам |

30 736 113 |

45 100 341 |

36 224 539 |

32 228 387 |

3 385 524 |

-11 365 355 |

114 982 |

-184 275 |

-193 472 |

15 430 800 |

8 374 958 |

483 134 |

17 710 |

||||||||||||||||||||||

| деятельность водного транспорта |

9 623 757 |

13 938 347 |

12 267 799 |

3 525 286 |

733 335 |

4 582 169 |

161 |

108 746 |

54 809 |

4 051 437 |

1 167 881 |

305 583 |

197 084 |

||||||||||||||||||||||

| деятельность воздушного транспорта |

-4 611 039 |

6 361 430 |

4 244 362 |

6 478 855 |

707 414 |

-13 213 736 |

0 |

1 331 |

0 |

10 977 912 |

1 730 969 |

319 148 |

66 951 |

||||||||||||||||||||||

| вспомогательная и дополнительная транспортная деятельность |

78 718 429 |

106 493 854 |

88 974 925 |

31 463 458 |

2 972 385 |

26 745 274 |

37 853 |

72 690 |

67 391 |

30 655 650 |

11 353 930 |

1 940 035 |

4 224 964 |

||||||||||||||||||||||

| связь |

203 704 015 |

228 756 631 |

210 228 689 |

58 395 929 |

10 718 329 |

121 067 507 |

-4 |

1 898 |

778 |

30 763 359 |

16 548 525 |

796 838 |

1 182 579 |

||||||||||||||||||||||

| Финансовая деятельность – всего |

308 662 846 |

362 682 362 |

329 643 066 |

179 018 376 |

37 101 545 |

37 940 010 |

650 |

9 235 |

914 |

112 674 795 |

29 526 137 |

1 634 942 |

1 878 217 |

||||||||||||||||||||||

| из нее: |

277 467 198 |

316 917 418 |

286 486 457 |

162 412 648 |

34 314 733 |

32 225 790 |

583 |

9 211 |

914 |

91 838 225 |

28 015 659 |

1 562 132 |

853 170 |

||||||||||||||||||||||

| страхование |

14 972 919 |

25 365 444 |

24 222 777 |

9 555 340 |

1 395 234 |

1 265 541 |

0 |

-18 |

0 |

13 401 914 |

968 826 |

25 238 |

148 603 |

||||||||||||||||||||||

| Операции с недвижимым имуществом, аренда и предоставление услуг |

634 769 973 |

868 199 603 |

742 285 909 |

287 854 974 |

38 476 817 |

199 000 256 |

690 114 |

19 520 206 |

18 975 252 |

235 220 359 |

56 242 479 |

17 403 273 |

52 267 942 |

||||||||||||||||||||||

| Государственное управление и обеспечение военной безопасности; обязательное социальное обеспечение |

28 652 257 |

226 854 395 |

215 180 911 |

5 274 207 |

387 024 |

10 440 809 |

3 460 |

50 886 |

1 347 |

199 411 549 |

9 898 062 |

1 542 349 |

233 073 |

||||||||||||||||||||||

| Образование |

41 199 188 |

158 440 247 |

126 617 219 |

5 509 669 |

553 205 |

4 248 130 |

49 |

16 465 |

13 |

116 842 906 |

13 637 526 |

16 833 077 |

1 352 425 |

||||||||||||||||||||||

| Здравоохранение и предоставление социальных услуг |

30 340 490 |

130 653 297 |

112 107 450 |

5 694 611 |

549 105 |

6 244 695 |

2 |

33 699 |

9 750 |

100 134 443 |

9 842 317 |

6 272 091 |

2 431 439 |

||||||||||||||||||||||

| Предоставление прочих коммунальных, социальных и персональных услуг - всего |

63 440 435 |

108 144 759 |

93 046 502 |

11 946 175 |

1 255 438 |

33 936 768 |

73 078 |

153 931 |

10 359 |

46 936 550 |

5 987 951 |

2 457 489 |

6 652 817 |

||||||||||||||||||||||

| из них - |

35 701 574 |

63 237 798 |

54 716 001 |

7 225 222 |

853 417 |

19 571 889 |

2 780 |

4 922 |

187 |

27 911 188 |

4 010 170 |

1 720 558 |

2 791 069 |

||||||||||||||||||||||

| Остальные виды экономической деятельности (P95, Q99) |

70 104 937 |

112 887 200 |

104 851 464 |

20 473 973 |

1 601 699 |

29 694 809 |

6 250 |

2 410 |

2 301 |

54 674 022 |

5 096 909 |

618 068 |

2 320 759 |

||||||||||||||||||||||

| Сумма налогов и сборов, не |

113 730 871 |

188 103 240 |

158 927 798 |

27 866 571 |

1 711 602 |

34 986 978 |

548 094 |

24 876 639 |

24 719 568 |

70 649 516 |

10 973 834 |

5 820 812 |

12 380 796 |

||||||||||||||||||||||

| Сведения по физическим лицам, не относящимся к индивидуальным предпринимателям и не имеющим код ОКВЭД |

80 102 491 |

43 544 833 |

-24 682 998 |

-973 |

-11 |

325 |

-1 |

3 562 |

1 |

-24 685 911 |

44 288 220 |

23 937 210 |

2 401 |

||||||||||||||||||||||

Данные взяты из http://nalog.ru/.

Заключение

Регулирующая функция налогов в современных условиях состоит не столько в том, чтобы путем уменьшения налогового бремени создать общие условия для благоприятного развития экономики, сколько в стремлении создать жесткую количественную зависимость между размерами налоговых льгот, предоставляемых хозяйственным субъектам и его конкретными экономическими действиями. Налоговые теории можно разделить на две группы: кейнсианские и неоклассические. Один из ученых — сторонников концепции экономики предложения, относящийся к неоклассической школе, А.Лаффер выразил зависимость между налоговыми ставками и поступлениями налоговых сборов в бюджет в виде кривых, отражающих предел роста налогов.

Основными недостатками налоговой системы являются:

· Высокий уровень налогообложения предприятий и организаций и особенно налога на прибыль и НДС.

· Нестабильность налогового законодательства и особенно по прибыли, НДС, акцизам.

· Современная налоговая система слишком сложна для понимания налогоплательщиком и эффективного управления со стороны налоговых органов. Это ведет к лишним административным издержкам и порождает изощренные способы ухода от уплаты налогов.

· Существующее налогообложение заставляет предприятия пересматривать баланс не по экономическим причинам, а по налоговым.

· Ориентация на легкособираемые налоги, у которых налогооблагаемой базой является выручка от реализации продукции, что ведет к явной депрессии экономики производственной сферы.

Какова же должна быть налоговая система, чтобы она дала возможность развиваться производству, предпринимательству и, главное, увеличивала доходы населения? В оценке эффективности любой налоговой системы существует три критерия:

· Соотношения выгоды налогоплательщика предоставляемым государством услуг.

· Административные издержки.

· Затраты налогоплательщика на соблюдение налогового законодательства.

Чтобы судить об эффективности современной налоговой системы России необходимо выяснить составляющие этой систем. При анализе этого вопроса пришлось столкнуться с существующей сегодня проблемой: нет единой трактовки понятий

· налоговая система и ее элементов

· система налогообложения и ее элементы.

Так, по методу установления налоги у Черника Д. Г. («Налоги», М. 2008 г.) подразумеваются прямые и косвенные, а у Русановой И. Г. («Налоги и налогообложение», М. 2009 г.) по тому же методу на личные и реальные. У одних авторов виды налогов входят в систему налогов, у других - виды налогов входят в систему налогообложения. То есть имеется определенная теоретическая путаница. В этой работе предлагается налоговая система, разработанная исходя из федеральных законов и из правоохранительной практики.

Список литературы

1. http://www.gks.ru

2. http://www.nalog.ru

3. http://www.investpalata.ru/