Необходимость и сущность кредита 4

СОДЕРЖАНИЕ: Введение Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику, имеют возможность получить от него дополнительные денежные средства.Введение

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику, имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.На поверхности экономических явлений кредит выступает как временное позаимствование вещи или денежных средств. При помощи кредита приобретаются товарно-материальные ценности, различного рода машины, механизмы, покупаются населением товары с рассрочкой платежа. Объектом приобретения за счет кредита выступают разнообразные ценности (вещи, товары). Однако «вещное» толкование кредита выходит за рамки политэкономического анализа. Экономическая наука о деньгах и кредите изучает не сами вещи, а отношения между субъектами по поводу вещей. В этой связи кредит как экономическую категорию следует рассматривать как определенный вид общественных отношений.. Целью данной работы является рассмотрение необходимости и сущности кредита в современных условиях. В работе поставлены следующие задачи: рассмотрение понятия и сущности кредита, выполняемых кредитом функций, изучение видов и форм кредитования, а также рассмотрение значения и роли кредита в современных условиях, и анализ современного состояния кредитования в России.

1. Сущность кредита

1.1 Понятие кредита и его необходимость

Кредит [kredo] - доверяю. Ссудным капиталом называется капитал в денежной форме, предоставляемый в ссуду его собственниками на условиях возвратности за плату в виде процента и срочности.

Кредит - это форма движения ссудного капитала, предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений. Возникновение кредита связано непосредственно со сферой обмена, где владельцы товаров противостоят друг другу как собственники, готовые вступить в экономические отношения.

Возможность возникновения и развития кредита связаны с кругооборотом и оборотом капитала. В процессе движения основного и оборотного капитала происходит высвобождение ресурсов. Средства труда используются в процессе производства длительное время, их стоимость переносится на стоимость готовой продукции частями. Постепенное восстановление стоимости основного капитала в денежной форме приводит к тому, что высвобождающиеся денежные средства оседают на счетах предприятий. Вместе с тем на другом полюсе возникает потребность в замене изношенных средств труда и достаточно крупных единовременных затратах.

Аналогичные по своему характеру процессы происходят и в движении оборотного капитала. Более того, здесь колебания в кругообороте и обороте проявляют себя более разнообразно. Так, в силу сезонности производства, неравномерных поставок и другого происходит несовпадение времени создания и обращения продукции. У одних субъектов появляется временный избыток средств, у других - их недостаток. Это создаёт возможность возникновения кредитных отношений, то есть кредит разрешает относительное противоречие между временным оседанием средств и необходимостью их использования в хозяйстве.

Кредитные отношения в экономике базируются на определенной основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы стихийно складывались еще на первом этапе развития кредита, а в дальнейшем нашли прямое отражение в общегосударственном и международном кредитном законодательствах.

Кредит представляет собой форму движения ссудного капитала, т. е. денежного капитала, предоставляемого в ссуду. Кредит обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, личного сектора и государства аккумулируются, превращаясь в ссудный капитал, который передается за плату во временное пользование.Капитал физически, в виде средств производства, не может переливаться из одних отраслей в другие. Этот процесс осуществляется обычно в форме движения денежного капитала. Поэтому кредит в рыночной экономике необходим, прежде всего, как эластичный механизм перелива капитала из одних отраслей в другие и уравнивания нормы прибыли. Кредит разрешает противоречие между необходимостью свободного перехода капитала из одних отраслей производства в другие и закрепленностью производственного капитала в определенной натуральной форме. Он позволяет также преодолевать ограниченность индивидуального капитала.

В то же время кредит необходим для поддержания непрерывности кругооборота фондов действующих предприятий, обслуживания процесса реализации производственных товаров, что особенно важно в условиях становления рыночных отноше

Необходимость кредита

В настоящее время кредит имеет огромное значение. Он решает проблемы, стоящие перед всей экономической системой. Так при помощи кредита можно преодолеть трудности, связанные с тем, что на одном участке высвобождаются временно свободные денежные средства, а на других возникает потребность в них. Кредит аккумулирует высвободившийся капитал, тем самым, обслуживает прилив капитала, что обеспечивает нормальный воспроизводственный процесс. Также кредит убыстряет процесс денежного обращения, обеспечивает выполнение целого ряда отношений: страховых, инвестиционных, играет большую роль в регулировании рыночных отношений. [3]

1.2.Формы кредита

Кредит выступает в двух главных формах: коммерческого и банковского, которые различаются по составу участников, объекта ссуд, динамике, величине процента и сферы функционирования.

Коммерческим кредитом называют кредит, предоставляемый одним функционирующим предпринимателем другому в виде продажи товаров с отсрочкой платежа. Коммерческий кредит оформляется векселем, его объектом является товарный капитал. Он обслуживает круговорот промышленного капитала, движение товаров из сферы производства в сферу потребления. Особенностью коммерческого кредита является то, что ссудный капитал здесь слит с промышленным. Цель коммерческого кредита - ускорить реализацию товаров и получение прибыли. Размеры этого кредита ограничены величиной резервных кредитов промышленных и торговых капиталов. Передача этих капиталов возможна только в направлениях, определенных условием сделки: от предпринимателя, на предприятии которого производят средства производства, к предпринимателям, на предприятиях которого они потребляются, или от предпринимателя, производящего товары, к торговым фирмам, реализующих их.[7]

В настоящее время фирмы активно используют эту форму реализации своей продукции - продажу с отсрочкой платежа, что говорит об ограниченности платежеспособности мелких и средних фирм, о росте стоимости товаров, о кредитных ограничениях. Отсрочку платежа используют не только мелкие, но и крупные фирмы, выступая и как кредиторы, и как заемщики.Нужно отметить, что коммерческий кредит имеет ограниченные возможности, так как его можно получить не у всякого кредитодателя, а лишь у того, кто производит сам товар. Он ограничен по размерам (временным свободным капиталом), имеет краткосрочный характер, а заемщик часто нуждается в долгосрочном кредите.

Ограниченность коммерческого кредита преодолевается банковским. Банковский кредит предоставляется денежным капиталом, банками и другими кредитно-финансовыми учреждениями предпринимателям и другим заемщикам в виде денежной ссуды. Объектом банковского кредита выступает денежный капитал, обособившийся от промышленного. Сделка ссуды здесь отделена от актов купли-породажи. Заемщиком может быть фирма, государство, личный сектор, а кредитором - кредитно-финансовые учреждения. Целью кредитора является получение дохода в виде процента. Кредитодатель предоставляет ссудный капитал заемщику на условиях возвратности, срочности и уплаты процента.Как было отмечено выше, банковский кредит преодолевает границы коммерческого кредита, так как он не ограничен направлением, сроками и суммами кредитных сделок. Сфера его использования шире: коммерческий кредит обслуживает лишь обращение товаров, банковский кредит - и накопление капитала, превращая в капитал часть денежных доходов и сбережений всех слоев общества.

Замена коммерческого векселя банковским делает кредит более эластичным, расширяет его масштабы, повышает обеспеченность. Банки гарантируют кредитоспособность заемщикам.[5]

Динамика банковского и коммерческого кредита различна. Объем коммерческого кредита увеличивается с ростом производства и товарооборота и сокращается с их уменьшением. Предложение и спрос на него возрастает в периоды промышленного подъема и уменьшается во время кризисов. Под влиянием кризисов производство и реализация товара сокращается, а спрос на банковский кредит для уплаты долгов возрастает. В период оживления и подъема увеличивается спрос на банковские ссуды. Т.о. можно увидеть двойственность банковского кредита: с одной стороны он выступает как ссуда кредита, когда заемщик использует его для увеличения объема функционирующего капитала, с другой стороны - в виде ссуды денег - платежных средств, необходимых для погашения долговых обязательств.

Опыт работы коммерческих банков свидетельствует о том, что банки получают более высокий доход, когда функционируют на грани минимально допустимых значений норматива ликвидности то - есть полностью используют свой потенциал С развитием товарно-денежных отношений появляются новые формы кредита, которые способствуют еще большему ускорению обращения капитала, передающие кредиту новые функции, тем самым увеличивая его значение. Одной из новых форм является потребительский кредит, который предоставляется в форме коммерческого кредита (продажа товаров с отсрочкой платежа) и банковского (ссуды на потребительские цели). Его объектом обычно являются товары длительного пользования (мебель, холодильники, автомашины и др.), различные услуги. При этом банки сразу выплачивают магазинам наличные деньги за проданные товары (или услуги), а покупатель постепенно погашает ссуду в банка. Максимальный срок потребительского кредита три года. Потребительский кредит имеет двоякую функцию: с одной стороны, с увеличением товарооборота растет объем кредита, поскольку спрос на товары порождает спрос на кредиты, с другой стороны, рост кредитования населения усиливает платежеспособный спрос. Нужно отметить, что потребительский кредит стал неотъемлемой частью современного общества.

В последнее время большое значение имеет лизинг.Лизинг – долгосрочная аренда машин, оборудования, транспортных средств, сооружений производственного назначения с погашением задолженности в течение нескольких лет. Использование лизинга имеет свои преимущества, поскольку «при этой форме сотрудничества для перестройки производства на базе современной технологии и выпуска продукции, отвечающей самым строгим требованиям рынка, не требуется изначальных владений крупных средств. Все расходы на данном этапе покрывают лизинговые компании. «Лизинг не является банковской операцией в узком смысле слова. Он относится к близкой к банковской форме финансирования, которая может осуществляться торгово-промышленными предприятиями как побочная операция. Но в первую очередь «это компетенция специально созданных лизинговых обществ».[6]

В последнее время получили широкое распространение ипотечный кредит и овердрафт. Ипотечный кредит - это долгосрочные ссуды под залог недвижимости (земли, производственных и жилых зданий). Основным его источником служит эмиссия ипотечных облигаций корпорациями и банками. Овердрафт, предоставляемый частным лицам, которые имеют право платежа чеками в сумму превышающих остаток на счетах. Овердрафт допускается в известных пределах, например, в сумму месячного оклада на сумму не более 15 дней. В течение установленного срока клиент обязан погасить возникшую задолженность, после чего он получает право на новый кредит в виде овердрафта.[10]

В настоящее время огромное значение для нормального функционирования всей экономической системы в целом имеют государственный и международный кредит. Государственным кредитом называют совокупность кредитных отношений, в которых заемщиком или кредитором выступают государство, местные органы власти по отношению к гражданам и юридическим лицам. Государственный кредит выражает отношения в денежной форме между государством с одной стороны, и физическими или юридическими лицами с другой, чаще всего с банками, страховыми компаниями и предпринимателями. Кредит будет государственным в том случае, когда в качестве участника ссудной сделки выступают центральное правительство или местные органы власти. В этом смысле его можно сравнить с другими формами кредита, в первую очередь с банковским, где обязательным участником ссудной сделки является банк.[10]

Во-первых, государственный кредит отличается от частного участниками сделки». Государство обычно выступает в качестве заемщика, а кредитодателями - различные учреждения, предприятия и частные лица. Во-вторых, «заемщик и кредиторы в сфере государственного кредита могут меняться местами». В-третьих, так как ссудная сделка сопровождается покупкой облигаций и казначейских векселей, которые имеют свой рыночный курс, продаются на рынке ценных бумаг, то государственный кредит представляет собой не просто форму движения ссудного капитала, а базируется на сочетании ссудного и фиктивного капитала». В то же время сходство данных форм кредита связано с тем, что они имеют единый источник образования.В сфере государственного кредита центральное правительство, а также местные органы власти традиционно выступают в качестве заемщиков, привлекая денежные средства для покрытия бюджетных дефицитов. Главной формой привлечения денежных средств является выпуск облигаций государственного займа и прочих видов ценных бумаг. Облигация представляет собой обязательство эмитента, который должен впоследствии возместить владельцу ценной бумаги сумму основного долга и процента. Владельцы свободных денежных средств, покупая облигации, выступают фактическими кредиторами государства. В отличие от банковского кредита, кредиторами выступают не только банки, но и страховые компании, предприятия и частные лица. Нужно отметить, что половина активных операций страховых компаний развитых стран приходится на покупку ценных бумаг. Таким образом можно сделать вывод, что государственный кредит отличается от частного по форме предоставления денежных средств и по участникам сделки.

В настоящее время государство стало выступать в качестве кредитора, оказывать кредитную помощь тем отраслям, в развитии которых заинтересовано национальное хозяйство в целом. Финансирование жилищного строительства, создание инфраструктуры, экспортного производства осуществляется во многих странах на льготных условиях с широким использованием привлеченных средств. Причины активного участия государства как кредитора различны: нежелание частного капитала развивать отрасли инфраструктуры из-за отсутствия или недостатка высокой прибыли, оказание помощи национальным экспертам в борьбе с иностранными конкурентами на международном рынке. Волынский отмечает, что «сочетание кредитора и заемщика в лице современного государства может рассматриваться как новое явление в сфере».[8]

Движение капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности и уплаты процентов, называют международным кредитом. В качестве кредиторов и заемщиков выступают банки, предприятия, государства, международные и региональные организации.Формы международного кредита можно классифицировать по главным признакам, характеризующим отдельные стороны кредитных отношений.По срокам международные кредиты подразделяются на краткосрочные - до 1 года, среднесрочные - от 1 года до 5 лет и долгосрочные - свыше 5 лет.По назначению разделяют кредиты коммерческие, непосредственно связанные с внешней торговлей и услугами; финансовые, используемые на другие цели, включая погашение задолженности, покупку ценных бумаг, инвестиции; промежуточные, предназначенные для смешанных форм вывоза капиталов, товаров и услуг.

Международный кредит выполняет следующие функции:

перераспределение ссудных капиталов между странами с целью обеспечения непрерывного процесса воспроизводства для достижения максимальной прибыли;экономии издержек обращения в сфере международных расчетов вследствие развития безналичных платежей;ускорение концентрации и централизации капитала.Также международный кредит, раздвигая границы индивидуального накопления, способствует созданию новых фирм. То есть можно заключить, что международный кредит выполняет те же функции, что и другие формы кредита, только в международном аспекте.[4]

1.3 Функции кредита

Место и роль кредита в экономической системе общества определяются, прежде всего, выполняемыми им функциями.

Перераспределительная функция.

В условиях рыночной экономики рынок ссудных капиталов выступает в качестве инструмента, откачивающего временно свободные финансовые ресурсы из одних сфер хозяйственной деятельности и направляющего их в другие, обеспечивающие более высокую прибыль. Кредит выступает в роли стихийного макрорегулятора экономики, обеспечивая удовлетворение потребностей развивающихся объектов приложения капитала в дополнительных финансовых ресурсах. Однако в некоторых случаях практическая реализация указанной функции может способствовать углублению диспропорций в структуре рынка, что наиболее наглядно проявилось в России на стадии перехода к рыночной экономике, где перелив капиталов из сферы производства в сферу обращения принял угрожающий характер, в том числе с помощью кредитных организаций. Именно поэтому одна из важнейших задач государственного регулирования кредитной системы — рациональное определение экономических приоритетов и стимулирование привлечения кредитных ресурсов в те отрасли или регионы, ускоренное развитие которых объективно необходимо с позиции национальных интересов, а не исключительно текущей выгоды отдельных субъектов хозяйствования.[4]

Экономия издержек обращения.

Практическая реализация этой функции непосредственно вытекает из экономической сущности кредита, источником которого выступают финансовые ресурсы, временно высвобождающиеся в процессе кругооборота промышленного и торгового капиталов. Временной разрыв между поступлением и расходованием денежных средств субъектов хозяйствования может определить не только избыток, но и недостаток финансовых ресурсов. Именно поэтому столь широкое распространение получили ссуды на восполнение временного недостатка собственных оборотных средств, используемые практически всеми категориями заемщиков и обеспечивающие существенное ускорение оборачиваемости капитала, а следовательно, и экономию общих издержек обращения.

Ускорение концентрации капитала.

Процесс концентрации капитала является необходимым условием стабильности развития экономики и главной целью любого субъекта хозяйствования. Реальную помощь в решении этой задачи оказывают заемные средства, позволяющие существенно расширить масштаб производства (или иной хозяйственной операции) и, таким образом, обеспечить дополнительную массу прибыли. Даже с учетом необходимости выделения части ее для расчета с кредитором, привлечение кредитных ресурсов более оправдано, чем ориентация исключительно на собственные средства. Следует, однако, отметить, что на стадии экономического спада (и тем более в условиях перехода к рыночной экономике) дороговизна этих ресурсов не позволяет активно использовать их для решения задачи ускорения концентрации капитала в большинстве сфер хозяйственной деятельности. Тем не менее, рассматриваемая функция даже в отечественных условиях обеспечила определенный положительный эффект, позволив существенно ускорить процесс обеспечения финансовыми ресурсами отсутствующих или крайне неразвитых в период плановой экономики сфер деятельности.[4]

Обслуживание товарооборота.

В процессе реализации этой функции кредит активно воздействует на ускорение не только товарного, но и денежного обращения, вытесняя из него, в частности, наличные деньги. Вводя в сферу денежного обращения такие инструменты, как векселя, чеки, кредитные карточки и т.д., он обеспечивает замену наличных расчетов безналичными операциями, что упрощает и ускоряет механизм экономических отношений на внутреннем и международном рынках. Наиболее активную, роль в решении этой задачи играют коммерческий кредит как необходимый элемент современных отношений товарообмена.

Ускорение научно-технического прогресса.

Научно-технический прогресс является определяющим фактором экономического развития любого государства и отдельного субъекта хозяйствования. Наиболее наглядно роль кредита в его ускорении может быть отслежена на примере процесса финансирования деятельности научно-технических организаций, спецификой которых всегда являлся больший, чем в других отраслях, временной разрыв между первоначальным вложением капитала и реализацией готовой продукции. Именно поэтому нормальное функционирование большинства научных центров (за исключением находящихся на бюджетном финансировании) немыслимо без использования кредитных ресурсов. Столь же необходим кредит и для осуществления инновационных процессов в форме непосредственного внедрения в производство научных разработок и технологий, затраты на которые первоначально финансируются предприятиями, в том числе и за счет целевых средне - и долгосрочных ссуд банка.[4]

2.Анализ современного состояния кредитования в РФ

Излишняя открытость, слабая экономическая и административная регулируемость рыночных отношений в предкризисные и кризисные периоды может порождать и зачастую порождает цепную реакцию развивающегося от страны к стране по всему миру кризиса. Российская псевдорыночная экономика, как и все национальные экономики рыночного типа, подвержена систематически возникающим, системным и локальным кризисам, которые являются следствием собственно человеческой деятельности.

Экономики развитых стран, попадая в кризисы, провоцируют бифуркационное развитие рыночных процессов в других странах, особенно с развивающимися и переходными экономиками. Усугубляются кризисы при неустойчивости финансовой системы, в частности, при наличии проблем в банковской государственной системе (БГС). Эти проблемы объективно и субъективно связаны с качеством управления активами и пассивами коммерческих банков. Возникший в США кризис финансово-экономических отношений спровоцировал глобальный системный экономический кризис, проявившийся в целом ряде стран, включая Россию. [17]

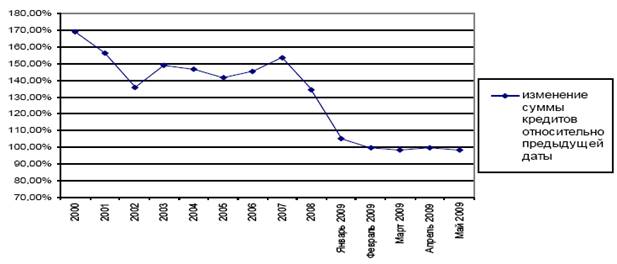

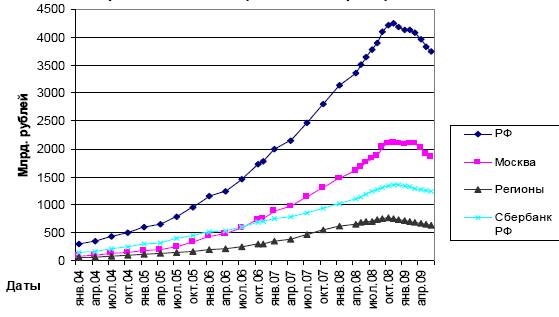

Начиная с 2000 года, кредиты экономики прирастали с разными, но значительными темпами, которые заметно превышали темпы роста ВВП. В 2007-2008 гг. темпы прироста резко падали, а в текущем году прирост сменился снижением. Изменение темпов роста кредитования реального сектора показано на диаграмме. Даже с учетом всех вливаний со стороны государства, с учетом инфляции, прирост кредитов ниже 100%. С одной стороны, часть средств ушла на погашение внешних кредитов. С другой стороны, общее падение спроса в мире заставило не только экспортеров снизить производство в России, но также и отрасли, работающие на экспортеров. Цепочка снижения спроса прокатилась по всей сети производства продуктов (товаров и услуг, включая финансовые и информационные услуги). Это снизило спрос на кредиты, т.к. многие предприятия уменьшают инвестиционные задачи; обновление и расширение производства не актуальны. Кредиты, особенно долгосрочные кредиты, предназначены для роста и развития. Прежние цели инвестирования потеряны. Их судьба зависит от уровня и темпов динамики восстановления роста экономики.

Рис. 1. Динамика изменения кредитов экономике в БС РФ

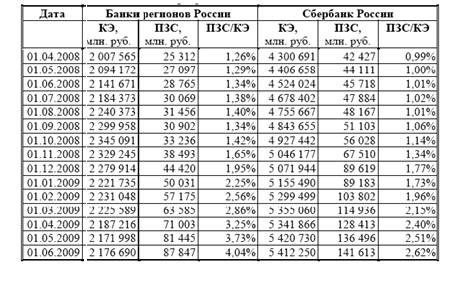

В таблице 1 за годовой период представлена динамика показателей «Кредиты экономике» (КЭ), «Просроченная задолженность» (ПЗС), в млн. руб., а также доля ПЗС в КЭ в процентах – для регионов и Сбербанка России. Величина кредитов экономике снижается, а просроченная задолженность растет.

Для банков регионов просроченная задолженность по ссудам быстро приближается к границе в 6 процентов, которая считается относительно безопасной для устойчивости.

В кредитовании реального сектора в последние годы существенную роль играли две вновь возникшие тенденции. Это долгосрочное кредитование и потребительское кредитование.

Таблица 1

Динамика кредитов экономике и просроченной задолженности

Кредиты до года принято связывать с торгово-закупочными операциями и пополнением оборотных средств предприятий. Кредиты на срок свыше 1 года уже могут быть предназначены для развития, для реализации инновационных проектов. Сравнение динамики суммы кредитов и кредитов свыше года в последние годы показывает, что при общей стагнации, прирост почти целиком приходится на кредиты свыше года, а в текущем году превышает прирост общей суммы кредитов.

Потенциал банковской системы в кредитовании долгосрочных проектов по созданию, обновлению, модернизации основных фондов определяется ресурсами на срок свыше 3 лет.

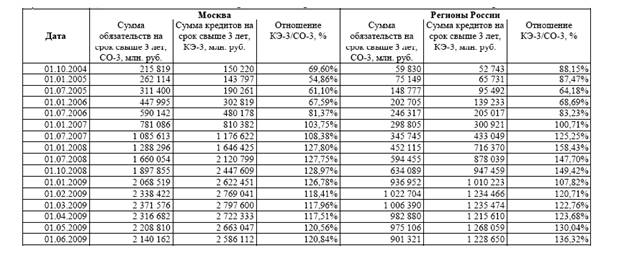

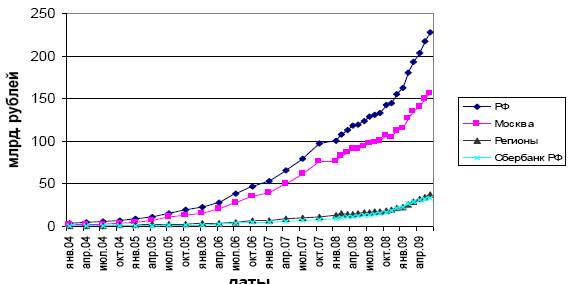

Темпы роста таких средств внушают определенный оптимизм. В таблице 2 и на рисунке 2 представлены динамика изменения обязательств банков Москвы (без Сбербанка России и Внешэкономбанка) и банков регионов России на срок свыше 3 лет, кредитов экономике на срок свыше 3 лет и отношения этих показателей.

Таблица 2

Динамика обязательств и кредитов на срок свыше 3 лет банков Москвы и регионов России

Ресурсы и кредиты на срок свыше трех лет – основа развития экономики – как заметный показатель возникли фактически только в 2004 году, затем быстро выросли (в текущих ценах – в 10 раз к началу 2009 года). Первоначально рост долгосрочных обязательств опережал рост кредитов, что трактовалось как отсутствие достаточно надежных заемщиков, отсутствие реальных проектов. Затем, в 2006 году, показатели сравнялись и далее кредиты превышают значения долгосрочных обязательств. Это хорошо с точки зрения развития экономики, реального сектора, но создает ситуацию риска в банковской системе. [9]

В текущем году в условиях кризиса эти показатели снижаются, что накладывает ограничения на перспективы перехода к устойчивому развитию.

Рис. 2. Динамика обязательств и кредитов свыше 3 лет в банках Москвы и регионов

Из рисунка 2 видно как в банках Москвы, так и в банках регионов долгосрочные кредиты превышают соответствующие по срокам источники средств. Этот разрыв возрастал, однако в последние месяцы стабилизировался на фоне снижения показателей.

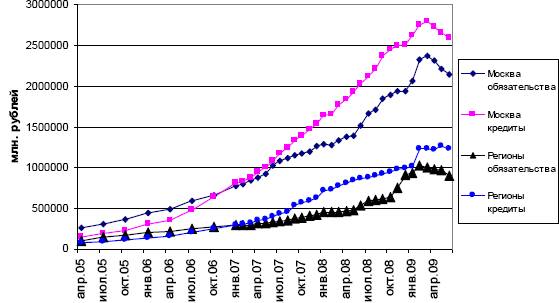

Рынок потребительского кредитования в России возрастал – в 2005 году на 93%, в 2006 – на 75%, в 2007 году – на 56,7%. Кредитование вовлекает население во взаимодействие с банковской системой. По мере того, как заполняется рынок потребительского кредитования в России, развивался рынок кредитных карт. В период кризиса c 2008 по 2009 данный сектор рынка снижается, особенно в текущем году. Одной из важных составляющих информационных систем оценки заемщика систем являются бюро кредитных историй. Со стороны заемщика важно осознавать, какие обязательства и риски он принимает на себя по кредитам.

Объемы кредитования в России увеличились за предыдущие 6 лет в 9 раз, а кредиты физическим лицам – в 34 раза. Тем не менее, объем кредитов на душу населения составляет в России всего 0,6 тысячи евро, в то время как встранах ЕС – 27 тысяч евро. Объем ипотечного рынка в России достиг не более 3% от ВВП, но в Австрии он составляет 20,3%, Испании – 45,9%, а в Нидерландах 111,1% от ВВП.

Еще до кризиса банки стали проводить агрессивные компании по продвижению своих кредитных продуктов, порой в должной мере не контролируя состоятельность клиентов. Сами заемщики часто проявляли неосмотрительность в оценке предлагаемых условий кредитов и своих возможностей по их погашению. Результатом стала нарастающая просроченная задолженность, которая у ряда банков достигала 16–20% уже в 2008 году. Созданы риски с высокой степенью неопределенности. Это связано с тем, что нарастающие суммы кредитов были получены в разное время и на разные сроки. Трудно определить кумулятивный эффект в динамике по срокам погашения. Потенциал невозврата определяется ростом явной и скрытой безработицы, когда заемщики теряют ресурсы для погашения. В перспективе это поставит целый ряд банков в ситуацию неисполнения обязательств по привлеченным средствам. При этом автокредиты брали на 1–3 года, а ипотеку – на срок свыше трех лет, так что проблемы могут возникнуть в предстоящие годы.

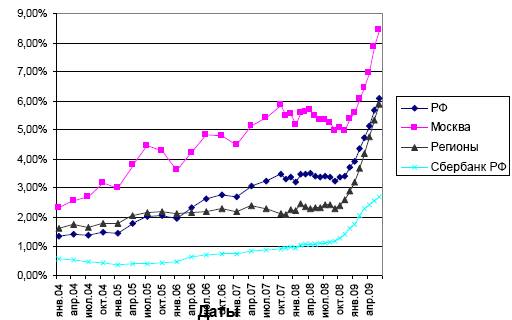

На рисунках 3-5 дана динамика кредитов, просроченной задолженности (ПЗС) и доля ПЗС в кредитах, физическим лицам банками РФ, Москвы, регионов и Сбербанка РФ.

Рис. 3. Динамика кредитов физическим лицам, предоставленных банками РФ, Москвы, регионов и СБ РФ

После стремительного роста в предыдущие годы, в настоящее время наблюдается снижение потребительских кредитов. При этом растет просроченная задолженность.

Рис. 4. Просроченная задолженность по кредитам физ.лицам и предпринимателям в банках РФ, Москвы, регионов и Сбербанка РФ

Просроченная задолженность продолжает расти даже при снижении кредитов, причем в наибольшей степени у банков Москвы. Вклад Сбербанка России в ПЗС, который совпадает со всеми банками регионов, реально невелик, что показывает следующая диаграмма.

Рис. 5. Доля просроченной задолженности в кредитах физ. лицам и предпринимателям в банках РФ, Москвы, регионов и Сбербанка РФ

Доля просроченной задолженности в потребительских кредитах банков Москвы возросла, и приближается к 9%. Показатель для регионов возрос уже до 6%. Уровень в 6-8%, который считается критическим, практически уже достигнут. Также с октября начала возрастать доля просроченной задолженности в потребительских кредитах Сбербанка России, которая до этого была незначительна.

Примером является привлечение вкладов и предоставление кредитов. Вклады и депозиты (физических и юридических лиц) привлекаются в разное время, с разными суммами, разными процентами (разной стоимостью денег) и на разные сроки. Их совокупность в каждый момент времени составляет кредитный потенциал банка. Эти средства могут оставить, а могут забрать вкладчики по истечении срока действия договора. Это составляет риск долгосрочных вложений.

Как показано, кредитный потенциал (и реальный портфель) Сбербанка равен совокупности коротких в своем большинстве вкладов физических лиц. Риск основан на опыте, что средства не будут массово изъяты, а будут вложены на следующий срок.

Вместе с тем в текущий момент на основании отчетности нельзя определить, какие суммы кредитов должны быть погашены через неделю, месяц, полгода, год, поскольку неизвестны условия, на которых они выданы. Неизвестно, также, какая их часть будет просрочена или даже не возвращена. Неизвестно, сколько заемщиков потеряли доходы (безработица, падение доходов бизнеса), как и неизвестно, смогут ли они, и в какие сроки, восстановить платежеспособность. Это затрудняет оценку изменения рисков, как в отдельных банках, так и в банковской системе в целом. Можно оценить перспективы на основании данных об объемах кредитов, выданных на разные сроки в предыдущие отчетные даты (за достаточно длительный период). И с учетом оборотов по активу и пассиву за отчетный период, на основании которых можно видеть, сколько выдано, а сколько возвращено. Для более точной оценки, хотя бы интегрально по стране или региону, надо знать динамику безработицы, включая скрытую, а также изменение прибыли и убытков предприятий. [8]

Из выше проведенного анализа можно сделать вывод что в конце 2008 года возник кризис неплатежей, наметилась тенденция по оттоку депозитов. В такой ситуации, учитывая международный опыт, государство было вынуждено пойти на беспрецедентные меры по спасению банковской системы.И сейчас уже можно сказать, что эти меры достигли своей цели. Получив помощь от государства, банковская система смогла сохранить доверие вкладчиков.Государственные гарантии, предоставленные по вкладам частных лиц, оказали положительное влияние на изменение количества депозитов. По статистическим данным Большинство банков (68%) отметили рост числа депозитов,открытых вкладчиками в течение 2009 года, что поддержало стабильность банковской системы.В то же время объем выдаваемых банками кредитов снизился на 90%.[18] Банки вынуждены проводить более консервативную политику по управлению рисками, связанными с кредитованиемПоэтому в большинстве случаев сокращение объема выданных кредитов стало следствием значительного ужесточения банками условий выдачи новых кредитов.Банки были вынуждены отреагировать на существенное снижение качества заемщиков и возросшие риски неплатежей введением высоких ставок. [14]

Если раньше можно было получить кредит от финансовой организации фактически по паспорту, то сегодня такая практика почти полностью исчезла. С другой стороны, наблюдается спад кредитования. Процентные ставки повысились: таким образом, получается, что и спрос уменьшился, и предложение сократилось. Возможно, в течение ближайшего полугодия , будет лишь небольшое оживление рынка Сокращение прекратится, кредитование начнет опять активизироваться...Процент будет падать,понемногу он уже начал падает – из-за снижения ставки рефинансирования. [19]

3.Проблемы кредитования в РФ

Во-первых, одной из проблем кредитования явилась проблема просроченной ссудной задолженности.

Следствием значительной просроченной задолженности явилось ужесточение условий предоставления заемных средств клиентам банков. Сократилось количество кредитных предложений на рынке. Появился список «некредитуемых сфер деятельности». Недавно работники финансовой сферы могли взять потребительский кредит без всяких проблем, а сегодня картина изменилась и данная область относится к категории повышенного риска.

Во-вторых, другая проблема кредитования заключается в том, что на доступность кредитов для населения в смысле готовности банков выдавать такие кредиты сильно повлияло наличие у коммерческих банков «длинных» денег. Попросту говоря у банков их имеется немного. Речь идет о тех деньгах населения, которые могли бы путем их внесения в банки в виде вкладов перераспределиться в выданные кредиты. Деньги населения – это, скорее всего, ресурсы, которые уже выбраны. К сожалению, большая часть населения уже «сидит» в кредитах, а не в депозитах, т.к. проводимая процентная политика – при высокой инфляции поддерживались низкие процентные ставки – отбила всякую охоту к сбережениям. В стране ещё достаточно много людей, которым просто нечего сберегать, они могут обслуживать только свои текущие потребности [3].

В-третьих, следует отметить, что поскольку рынок потребительских кредитов контролировался в основном тремя банками – ВТБ, Сбербанк и Урса Банком, которые направляли в рынок деньги, привлеченные с мирового рынка, – то полная заморозка международного кредитования не может не сказаться на темпах роста рынка в ближайшие месяцы и даже год. Динамика рынка потребительского кредитования прямо коррелирует с тенденциями финансового рынка в целом. И в настоящий момент, так же как и все остальные сегменты сферы кредитования, рынок потребкредитов сократился под воздействием кризиса ликвидности.

В-четвертных,. в виду повышения ставки рефинансирования были резко повышены процентные ставки по кредитам. Ставки по потребительским кредитам выросли на 5-10 пунктов. Этот шаг сильнее всего ударил по карманам заемщиков. Особенно пострадали клиенты банков, заключившие кредитные договора с плавающей процентной ставкой. [13]

В-пятых, изменилась мотивация клиентов, оформляющих потребительский кредит. Раньше одолженные средства использовались исключительно напрямую, то есть на неотложные нужды. Теперь заемщиками гораздо чаще стала рассматриваться возможность перекредитования. Это особенно актуально для тех, кто оформлял кредиты в валюте, в том числе на покупку, например, автомобиля. «Психология клиентов в отношении к потребительскому кредитованию также претерпела изменения – нередки случаи, когда заемщики прибегают к данному продукту, рефинансируя свои долларовые займы в рубли. Таким образом, потребительский кредит приобретает все большее значение для населения как реальный инструмент получения доступа к крупным нецелевым займам».

В-шестых, с рынка потребительского кредитования ушли «непрофильные» банки и малые игроки. Из-за высокого роста просроченной задолженности выдачу кредитов приостановили и некоторые основные банки. Таким образом, выбор у потенциального клиента сегодня тоже несколько сократился, что добавило негативного влияния на результаты потребкредитования «Успешное развитие российского банковского сектора во многом было обусловлено дешевыми западными ресурсами, а также притоком ликвидности от экспорта сырья. Сейчас основная тенденция на рынке банковской розницы – сокращение объемов кредитования. Главной причиной этому стал рост стоимости фондирования».

До тех пор пока макроэкономическая обстановка не стабилизируется, о возобновлении темпов роста рынка потребкредитования можно забыть. Прогнозы аналитиков носят позитивный характер только в рассуждениях о долгосрочной перспективе – населению деньги на неотложные нужды требуются постоянно. Однако утверждать, что рынок «потребов» в ближайшем будущем сумеет достичь, а уж тем более превзойти свои показатели, например, 2007 или начала 2008 года, сегодня просто невозможно.[12]

Из оценки складывающейся к настоящему времени ситуации следует, что существуют пути решения проблем. Стратегия денежно-кредитной политики, ориентированная на среднесрочную перспективу, расширит возможности маневра в случае непредвиденных изменений внешне- и внутриэкономических факторов конъюнктурного характера.

В рамках этой стратегии Банк России совместно с Правительством Российской Федерации ставит своей целью снизить инфляцию. до 4 – 5,5% в соответствии с основными параметрами разработанных Правительством РФ сценарных условий социально-экономического развития на При этом ставится цель снизить инфляцию до 7 – 8,5%.

Стремление кредитных организаций не потерять наиболее перспективных клиентов заставляет их применять новые, более совершенные, технологии кредитования, отвечающие потребностям клиентов и гарантирующие сохранение и эффективное использование ресурсов самих банков. К современным формам выдачи и погашения кредитов относятся кредитование в виде овердрафта, открытия кредитной линии, консорциального кредита.

Кредитование в виде овердрафта в гибкой форме обеспечивает оперативное предоставление кредита в момент возникновения потребности в нем и его погашение непосредственно в момент поступления выручки на счет клиента, тем самым соответствует интересам клиентов, снижая риски банка. Использование кредитной линии направлено на сокращение разрыва между возникновением потребности в кредите и его выдачей. Участие в консорциальном кредите позволяет банкам одновременно решать несколько задач: работать с крупными заемщиками, аккумулировать большой объем кредитов, удовлетворять требованиям Центрального банка РФ по уровню кредитного риска.

Организация системы банковского кредитования на основе современных подходов позволяет обеспечить более широкое и гибкое участие кредита в обороте предприятий, что способствует преодолению кризисных явлений в экономике и создает надежную основу повышения эффективности банковской системы страны.

Заключение

Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Вызывая к жизни различные формы кредитных денег, он может обеспечить в период перехода России к рынку создание базы для ускоренного развития безналичных расчетов, внедрения их новых способов. Все это будет способствовать экономии издержек обращения и повышению эффективности общественного воспроизводства в целом.

Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства. Он может сыграть заметную роль и в осуществлении программы приватизации государственной и муниципальной собственности на основе акционирования предприятий. Условием размещения акций на рынке являются накопление значительных денежных капиталов и их сосредоточение в кредитной системе. Кредитная система в лице банков принимает активное участие и в самом выпуске, и размещении акций.

Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса.

Регулируя доступ заемщиков на рынок ссудных капиталов, предоставляя правительственные гарантии и. льготы, государство ориентирует банки на преимущественное кредитование тех предприятий и отраслей, деятельность которых соответствует задачам осуществления общенациональных программ социально-экономического развития. Государство может использовать кредит для стимулирования капитальных вложений, жилищного строительства, экспорта товаров, освоения отсталых регионов.

Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление фермерских хозяйств, предприятий малого бизнеса, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве.

Список использованой литературы

1. Белотелова Н.П., Белотелова Ж.С. Деньги. Кредит. Банки: Учебник. 2008. - с484

2. Вдовиченко А.Г., Воронина В.Г. Правила денежно-кредитной политики Банка России. - Москва: EERC, 2004. - с 56.

3. Герасимов Б.И. Экономические основы стабильности банковской системы России. Учебное пособие.. - с 308

4. «Деньги кредит банки» Под ред. Г.Н. Белоглазовой: Учебник-М.: Д34 Юрайт-Издат, 2007, с. 620

5. Деньги, кредит, банки / Под ред. О.Н. Лаврушина, М.: Финансы и статистика, 2000 с464

6. Жуков В.Ф. Деньги, кредит, банки. М.: ЮНИТИ, 2000 с 784

7. Колесников В.И., Крашвецкая Л.П. Банковское дело: учебник.- М.: Финансы и статистика, 1999. С 560..

8. Кравцова, Г.С. Кузьменко, Е.И. Кравцов Деньги, кредит, банки: Учебник 527

9. Карминский, А.М., Пересецкий, А.А., Петров, А.Е. Рейтинги в экономике (методология и практика). Финансы и Статистика. – М., 2005. – с 240.

10. Парамонова Т.В. Принципы регулирования кредитных отношений // Деньги и кредит. - 2002.- №6. - с.10.

11. Петров, А.Е. (главный редактор) Банки и финансы: информационно-аналитический бюллетень. – М.: ИА «Мобиле», № 3 (80), 2009. – с 386.

12. Селищев А.Деньги. Кредит. Банки с:432

13. Трошин, В.И. Фомкина «Финансы, денежное обращение и кредиты» - М., 2000. с 80

14. Тарасов В.И. Деньги, кредит, банки: Учебное пособие. - Мн.: Мисанта, 2003. - с 512.

15. Деньги. Кредит. Банки./ Под. ред. Челнокова В.А. Учебное пособие. - М.: ЮНИТА - ДАНА, 2005г.

16. Камалетдинов Р.А. Эра дешевых денег закончилась // Банковское дело, 2008. – № 11, С. 11-14.

17. Рейтинговое агентство «Банковское дело». Обзор состояния банковского сектора России в августе – октябре 2008 г. // Банковское дело, 2008. – № 11, С. 17-21.

18. Журнал «Финансовая аналитика: проблемы и решения», 4(4) - 2009 апрель.

19. Журнал «Финансы и кредит» 1(385) - 2010 январь

20. Журнал Банковское дело №1 январь 2010

21. Аналитический банковский журнал.-2010.-№1.

22. www.bankir.ru

23. Информация нформационного электронного сервера Банка

24. России, http://www.cbr.ru)

25. Сайт Госкомстата www.gks.ru