Новые банковские услуги в Республике Беларусь

СОДЕРЖАНИЕ: Введение Проводимая в стране экономическая реформа открыла новый этап в развитии банковского дела. Особую актуальность в условиях перехода к рынку приобретают вопросы перспектив развития банков и других кредитных институтов в нашей стране, ее практическая реализация.Введение

Проводимая в стране экономическая реформа открыла новый этап в развитии банковского дела. Особую актуальность в условиях перехода к рынку приобретают вопросы перспектив развития банков и других кредитных институтов в нашей стране, ее практическая реализация.

Целью курсовой работы по дисциплине «Деньги, кредит, банки» для студентов является изучение теоретических основ и получение практических навыков по банковскому делу, анализу деятельности кредитно-финансовых учреждений в соответствии с выбранной темой.

Темой данной курсовой является «Новые банковские услуги в банковской деятельности». В соответствии с данной темой были поставлены следующие задачи:

изучение теоретических аспектов новых банковских услуг;

углубленное изучение банковских услуг с учетом законодательства Республики Беларусь;

предложение расширения спектра новых банковских услуг.

Известно, что ведущие коммерческие банки Белоруссии стремятся выполнять широкий круг операций и услуг для своих клиентов с тем, чтобы расширить свою доходную базу, повысить рентабельность и конкурентоспособность. При этом важно иметь в виду, что развитие банковской деятельности предполагает предоставление банковских услуг с минимальными издержками для клиентов и самого банка, использование приемлемых цен на услуги, необходимые клиентам.

На ряду с выполнением традиционных банковских услуг населению - привлечением средств в депозиты, предоставлением ссуд и осуществлением расчетно-кассового обслуживания населения - современные банковские институты в нашей стране начинают выполнять также электронные услуги, маркетинговые исследования по заказу клиентов, валютные операции, прочие услуги, в том числе трастовые, информационно-справочные консультационные, фондовые и другие.

1 Характеристика новых банковских услуг

Банковские услуги - услуги банков по привлечению денежных средств и их размещению, выпуску в обращение и изъятию из него денег, осуществление расчетов и т.п. Различают пассивные банковские операции, активные банковские операции и комиссионные банковские операции.

В настоящее время существует множество новых банковских услуг: лизинг, факторинг, форфейтинг, пластиковые карты, интернет-банкинг, SMS-банкинг.

1.1Сущность и особенности лизинговых операций

Первое известное упоминание термина «лизинг», как пишет австрийский исследователь В. Хойер в своей книге «Как делать бизнес в Европе», относится к 1877г. когда в США телефонная компания «Белл» приняла решение не продавать свои телефонные аппараты, а сдавать их в аренду, т.е. устанавливать оборудование в доме или офисе клиента только на основе арендной платы.

В Беларусь понятие «лизинг» пришло во время Второй мировой войны, когда в 1941-1945гг. по leand-lease осуществлялись поставки американской техники. Но началом развития лизинговых операций на отечественном внутреннем рынке можно определить серединой 1989 г., что было связано с переводом предприятий на арендные формы хозяйствования.

Итак, термин «лизинг» произошел от английского глагола «tolease», что означает арендовать, брать в аренду. [1, С.6]

Существует множество определений лизинга, вот лишь некоторые из них:

1. Лизинг – это договор аренды завода, промышленных товаров, оборудования, недвижимости для использования их в производственных целях арендатором, в то время как товары покупаются арендодателем и он сохраняет за собой право собственности (Европейская федерация национальных ассоциаций по лизингу оборудования).

2. Лизинг - это комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное пользование за определенную плату. [2]

3. Лизинговая деятельность - это деятельность, связанная с приобретением одним юридическим лицом за собственные или заемные средства объекта лизинга в собственность и передачей его другому субъекту хозяйствования на срок и за плату во временное владение и пользование с правом или без права выкупа. [3]

Именно тогда, когда стоит вопрос планирования - брать ли кредит в банке, использовать ли собственные средства для приобретения дорогостоящих основных средств, необходимо иметь в виду использование лизинговых сделок. Он удобен с точки зрения гибкости как оформления, так и выплат. Лизинг имеет множество преимуществ с точки зрения налогообложения, а также безопасности предприятия. Предмет лизинга может не ставиться на баланс лизингополучателя, в таком случае в период действия договора лизинга он будет читываться на балансе лизингодателя, поэтому у лизингополучателя отпадает необходимость платить налог на имущество с его стоимости. А также, в крайних случаях, на него не может быть наложен арест.

Основные черты и особенности, присущие лизингу, состоят в следующем:

1) преимущественное право выбора имущества и его изготовителя (продавца) принадлежит пользователю;

2) продавец имущества знает, что имущество специально приобретается для сдачи его в лизинг;

3) имущество непосредственно поставляется пользователю, минуя собственника, и принимается в эксплуатацию пользователем;

4) пользователь имущества в случае обнаружения дефектов направляет свои претензии не собственнику, а непосредственно продавцу, с которым никакими отношениями не связан;

5) лизингодатель приобретает имущество не для собственного использования, а специально для передачи его во временное пользование;

6) весь срок договора лизинга имущество остается собственностью лизингодателя;

7) собственник имущества за передачу его во временное пользование получает вознаграждение;

8) пользователь имущества досрочно или после окончания срока договора имеет право на приобретение его в собственность.[2]

Объекты и субъекты лизинга

Объект лизинга - любое движимое и недвижимое имущество, относящееся по установленной классификации к основным фондам, а также программные средства и рабочие инструменты (стоимостью свыше десяти минимальных заработных плат за единицу либо комплект независимо от срока службы или стоимостью до десяти минимальных заработных плат за единицу, либо комплект со сроком службы свыше одного года), обеспечивающие функционирование переданных в лизинг основных фондов

Объектом лизинга не может быть имущество, используемое для личных (семейных) или бытовых нужд, земельные участки, другие природные объекты, а также иное имущество в соответствии с законодательством. [3]

Субъектами лизинговой сделки являются стороны, имеющие непосредственное отношение к объекту сделки:

лизингодатель - юридическое лицо, передающее по договору лизинга специально приобретенный для этого за счет собственных и (или) заемных средств объект лизинга;

лизингополучатель - субъект хозяйствования, получающий объект лизинга во временное владение и пользование по договору лизинга. [3]

При этом их можно подразделить на прямых и косвенных участников.

К прямым относятся:

- лизинговые фирмы и компании, в том числе банки (лизингодатели);

- предприятия и население (лизингополучатели);

- поставщики объектов сделки (предприятия и торговые компании).

Косвенными участниками лизинговой сделки являются коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок. [4]

Формы и виды лизинга

Различают две формы лизинга:

1. внутренний, когда лизингодатель, лизингополучатель и продавец (поставщик) являются резидентами РБ; и

2. международный, когда лизингодатель или лизингополучатель являются нерезидентами РБ. [1, С. 8]

Существует множество классификаций лизинга с позиций приверженцев разных критериев. Попробуем представить основные из них.

По сроку использования предмета лизинга бывает:

1. Финансовый лизинг.

2. Оперативный лизинг.

Финансовый лизинг характеризуется продолжительным периодом лизингового соглашения. При этом срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его.

Оперативный лизинг предполагает передачу имущества на срок, существенно меньший его нормативного срока службы. При оперативном лизинге риск порчи или утери предмета лизинга, как правило, лежит на лизингодателе. Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за отсутствия гарантий окупаемости затрат.

При оперативном лизинге предмет лизинга может быть передан в лизинг неоднократно в течение полного срока амортизации предмета лизинга.

По количеству привлеченных заемщиков выделяют:

Простой лизинг - привлечение долгосрочного займа у одного-двух заемщиков.

Раздельный лизинг (сложный лизинг) - привлечение нескольких кредиторов для финансирования крупных лизинговых проектов. При этом лизингодатель может и не нести полной ответственности за возврат ссуды, которая погашается за счет лизинговых платежей напрямую заимодавцам. [5, С. 96]

По методу финансирования различается срочный лизинг, при котором осуществляется одноразовая аренда, и возобновляемый (револьверный), при котором договор лизинга продолжается по истечении первого срока контракта. [1, С. 10]

По объекту лизинга делятся на:

Лизинг недвижимости - лизинг объектов, перемещение которых без несоразмерного ущерба их назначению невозможно. К данному виду лизинга относится лизинг зданий и сооружений, предприятия как имущественного комплекса.

Лизинг движимого имущества - лизинг оборудования, включая технологическое оборудование, техники, автотранспорта и других вещей, которые не отнесены к недвижимости.

По составу участников лизинг делится на прямой, косвенный и раздельный.

В случае прямого лизинга поставщик самостоятельно сдает объект лизинга, совмещая функции продавца и лизингодателя. При этом сделка является двухсторонней.

Одной из его форм является возвратный лизинг - собственник продает имущество лизинговой компании и одновременно оформляет договор о долгосрочном финансовом лизинге. Такой вид необходим прежде всего для тех организаций, которым срочно требуются значительные объемы оборотных средств. В данном случае продавец и лизингополучатель являются одним и тем же лицом.

Передача имущества по комплексному лизингу происходит через посредника. При косвенном лизинге передача имущества происходит через посредника - лизинговую компанию. Данная сделка является трехсторонней (или многосторонней): в ней участвуют продавец, лизингодатель и лизингополучатель. На стороне каждого участника договора может быть несколько юридических лиц.

Раздельный лизинг предполагает участие множества сторон.

В групповом лизинге в качестве арендодателей выступает группа участников, которые назначают доверенное лицо.

Прямой финансовый лизинг проводится самостоятельно одним арендодателем. [5, С. 94]

Существует также много других классификационных признаков представленных в Приложении А.

Лизинг обладает рядом преимуществ: лизинг предполагает 100% -ное кредитование и не требует немедленной выплаты платежей; риск устаревания оборудования целиком ложится на лизингодателя; лизинг дает возможность лизингополучателю использоваться сразу гораздо больше производственных мощностей, чем при покупке.

Однако у лизинга есть и недостатки:

1. Если оборудование взято в финансовый лизинг и оно с течением времени устарело до окончания действия лизингового договора , то лизингополучатель продолжает платить арендные платежи до конца контракта

2. В случае выхода оборудования из строя платежи производятся в установленные сроки независимо от состояния оборудования[1, С. 14]

Общая схема лизинговой сделки приведена на рис.1.

|

|

![]()

![]()

![]()

![]() Поставка имущества

Поставка имущества

Оплата Договор Договор Лизинговые

имущества купли-продажи лизинга платежи

|

![]()

![]()

Кредитный Плата Договор Страховые

договор за кредит страхования взносы

|

|

Рисунок 1 – Схема лизинговой сделки

1.2 Факторинговые операции

1.2.1 История возникновения и сущность факторинговых операций. Факторинг - это одна из древнейших форм торгового кредитования. Эксперты находят некоторые его признаки еще в торговых отношениях в Вавилонском царстве в эпоху царя Хаммурапи в четвертом тысячелетии до н. э. и позднее во времена Римской империи. В сравнительно современном виде факторинг появился в средние века в Великобритании, которая активно торговала с колониями. Первые операции факторинга начал вести созданный в Англии в XVII веке Дом факторов (House of Factors).

Историческим предшественником современного (финансового) факторинга считается импортный факторинг «колониального» типа (товарный), когда купцы брали на себя функции агентов по сбыту товаров на незнакомых иностранным производителям рынках.

В начале века факторинговые операции получили развитие в США, прежде всего при обслуживании текстильной промышленности, а несколько позже – мебельной и бумажной промышленности, предприятий по пошиву одежды, производству электроприборов.

Факторинговые услуги в их современном представлении были оказаны впервые американским банком “First National Bank of Boston” в 1947 году, однако официально они были признаны в США в 1963 году, когда правительственная организация-контролер денежного обращения приняла решение о том, что факторинговые операции представляют собой законный вид банковской деятельности.

В Оттаве 28 мая 1988 года была подписана Конвенция УНИДРУА по международным факторинговым операциям, устанавливающая общие юридические рамки операций, контроль за равновесием интересов различных участников при факторинговых операциях.

В соответствии с положениями данной конвенции операция считается факторингом в том случае, если она удовлетворяет как минимум двум из четырех признаков:

1. наличием кредитования в форме предварительной оплаты долговых требований;

2. ведением бухгалтерского учета поставщика, прежде всего учета реализации;

3. инкассированием его задолженности;

4. страхованием поставщика от кредитного риска. [6]

1.2.2 Вид ы факторинговых операций. В основе факторинга лежит переуступка неоплаченных долговых требований факторинговой компании, что является общим элементом для всех видов факторинга, описанных ниже. Факторинговые операции банков классифицируются как:

Внутренние , если поставщик и его клиент, т.е. стороны по договору купли-продажи, а также факторинговая компания находятся в одной и той же стране, или международные ;

Открытый факторинг - это форма факторинговой услуги, при которой должник уведомлен о том, что поставщик переуступает счета фактуры факторинговой компании.

Закрытый , или конфиденциальный факторинг свое название получил в связи с тем, что служит скрытым источником средств для кредитования продаж поставщиков товаров, так как никто из контрагентов клиента не осведомлен о переуступке им счетов фактур факторинговой компании. В данном случае плательщик ведет расчеты с самим поставщиком, который после получения платежа должен перечислить соответствующую его часть факторинговой компании для погашения кредита.

С правом ре гре сса , т.е. обратного тре бования к пост авщику возместить уплаченную сумму, или без подобного права . Данные условия связаны с рисками, которые возникают при отказе плательщика от выполнения своих обязательств, т.е. кредитными рисками. При заключении соглашения с правом регресса поставщик продолжае т нести определенный кредитный риск по до лговым требованиям, проданным им факторинговой компании. Последняя может воспольз оваться правом регресса и при желании продать поставщику любое неоплаченное долговое тре бование в случае отказа клиента от платежа (его неплатежеспособности). Данное условие предусматривается, если поставщики уверены, что у них не могут появиться сомнительные до лговые обязательства, либо в силу того, что они достаточно тщате льно оценивают кредитоспособность своих клиентов, разработав собственную, достаточно эффективную систему защиты от к редитных рисков, либо в силу специфики сво их клиентов. И в том, и в другом случае поставщик не считает нужным оплачивать услуги по страхованию кредитного риска. Однако гарантированный для поставщика и своевременный приток денежных сре дств может обеспечиваться только при заключении соглаше ния без права регре сса. Не обходимо, правда, отметить, что, если долговое тре бование признано недействительным (например, если поставщик отгрузил клиенту незаказанный им товар и переуступил выставленный за него счет компании), факторинговая компания в любом случае имеет право регресса к поставщику.

С условием кредитовании поставщика в форме оплаты требований к определенной дате или предварительной оплаты . В первом случае клиент факторинговой компании отгрузив продукцию, предъявляет счета своему покупателю через посредство компании, задача которой получить в пользу клиента платеж в сроки согласно хозяйственному договору (обычно от 30 до 120 дней). Сумма переуступленных долговых требований (за минусом издержек) перечисляется поставщику на определенную дату или по истечении определенного времени. [7]

В международной торговле применяются четыре модели факторинга :

1) двухфакторный;

2) прямой импортный;

3) прямой экспортный;

4) бэк-ту-бэк (back-to-back).

Двухфакторная модель позволяет разделить функции и риски между импорт-фактором, расположенным в стране импортера, и экспорт-фактором, расположенным в стране экспортера. Главная цель этой модели -обеспечить финансирование до 100% и уменьшить накладные расходы в административной сфере.

Вторая модель международного факторинга- прямой импортный факторинг. Его главная цель- обеспечение платежей.

Третья модель международных факторинговых операций - прямой экспортный факторинг. При прямом экспортном факторинге не требуется подключения факторинговой фирмы в стране импортера.

Последний тип международного факторинга - бэк-ту-бэк. В трех первых моделях международных факторинговых операций финансирования требований концернов не предусматривается. Эту функцию выполняет факторинг бэк-ту-бэк. Реализация сделки при этой технологии похожа на комбинацию двухфакторной схемы и обычного внутреннего факторинга. [5, С. 59]

В общем виде схема взаимоотношений участников договора факторинга представлена на рис. 2:

![]() 3

3

|

![]()

![]()

|

4

Рисунок 2 – Схема взаимоотношений участников договора факторинга

Шаг 1 - клиент продает должнику товары, работы или услуги. В результате у клиента появляется дебиторская задолженность за поставленные товары.

Шаг 2 - клиент заключает договор факторинга и передает свое денежное требование к должнику финансовому агенту.

Шаг 3 - агент финансирует клиента, т.е. предоставляет ему денежные средства, сумма которых, как правило, составляет 70 - 80% денежного требования клиента к должнику.

Шаг 4 - по наступлении срока платежа по договору купли-продажи финансовый агент предъявляет требование должнику, а должник перечисляет агенту денежные средства в погашение задолженности. Разница между суммой, полученной от должника, и суммой, ранее перечисленной клиенту в виде финансирования, как правило, составляет вознаграждение агента за услуги по договору факторинга.

Схема взаимоотношений участников договора факторинга с регрессом выглядит следующим образом (рис.3):

![]()

![]()

![]()

![]()

![]()

![]() 5 3

5 3

|

![]()

![]()

|

Рисунок 3 - Схема взаимоотношений участников договора факторинга с регрессом

Шаг 1 - клиент осуществляет поставку товара, выполнение работ, оказание услуг для должника. В результате у клиента появляется дебиторская задолженность за поставленные товары.

Шаг 2 - возникшее у клиента право денежного требования он уступает финансовому агенту для обеспечения исполнения своих обязательств по другому, как правило кредитному, договору перед финансовым агентом.

Шаг 3 - финансовый агент перечисляет клиенту денежную сумму либо выполняет иные обязанности, обусловленные первым договором с клиентом.

Шаг 4 - при наступлении срока клиент выполняет встречное обязательство перед финансовым агентом.

Шаг 5 - финансовый агент возвращает клиенту право денежного требования к должнику.

Шаг 6 - клиент предъявляет денежное требование к должнику и получает обусловленную договором с ним сумму.

1.3 Сущность и виды форфейтинговых операций

1.3.1 Возникновение форфейтинговых операций. Форфейтинг возник после второй мировой войны. Несколько банков Цюриха, имевших богатый опыт финансирования международной торговли, стали использовать этот прием для финансирования закупок зерна странами Западной Европы в США. В те годы поставки продукции и конкуренция между поставщиками настолько возросли, что покупатели потребовали увеличения сроков предоставляемого кредита до 180 дней против привычных 90. Кроме того, произошло изменение структуры мировой торговли в пользу дорогостоящих товаров с относительно большим сроком производства. Таким образом, повысилась роль кредита в развитии международного экономического обмена, и поставщики были вынуждены искать новые методы финансирования своих сделок. По мере того как падали барьеры в международной торговле и многие африканские, азиатские, а также латиноамериканские страны стали более активны на мировых рынках, западноевропейские предприниматели все труднее предоставляли кредиты за счет собственных источников, почему поставщики и были вынуждены использовать новые методы финансирования своих сделок.

В настоящее время одним из основных центров форфейтинга является Лондон, поскольку экспорт многих европейских стран давно финансируется из Сити, никогда не медлившего с освоением новых банковских технологий. Значительная часть форфейтингового бизнеса сконцентрирована также в Германии.

Наибольшее развитие форфейтинг получил в странах, где относительно слабо развито государственное кредитование экспорта. Первоначально форфейтирование осуществлялось коммерческими банками, но по мере увеличения объема операций а-форфе стали создаваться также специализированные институты.

Форфейтинг развивается в различных финансовых центрах, причем отмечается ежегодный рост подобных сделок. Тем не менее, было бы ошибкой связывать увеличение количества сделок “а-форфе” с ростом числа таких центров. Это объясняется возрастанием рисков, которые несут экспортеры, а также недостатком адекватных источников финансирования в связи с ростом рисков.

Форфейтинг обладает существенными достоинствами, что делает его привлекательной формой среднесрочного финансирования. Основным достоинством этой формы является то, что форфейтер берет на себя все риски, связанные с операцией. Кроме того, ее привлекательность возрастает в связи с отказом в некоторых странах от фиксированных процентных ставок, хроническим недостатком во многих развивающихся странах валюты для оплаты импортируемых товаров, ростом политических рисков и некоторыми иными обстоятельствами. [8]

1.3.2 Сущность, виды и функции международного форфейтинга. Форфейтинг (от франц. a forfai - целиком) – это особая форма среднесрочного коммерческого внешнеторгового кредитования, операция продажи в кредит, которая представляет собой покупку кредитором долговых документов заёмщика «без права регресса» на любого предыдущего держателя обязательства.

Форфейтинг применяется преимущественно в сфере международной торговли и оказания услуг, так как его преимущество - возможность оплатить товар или услугу наличными деньгами сегодня, взамен выручки, которая должна быть получена в будущем.

Понятие «без права регресса» означает, что все риски и вся ответственность берётся на себя заёмщиком. В качестве долговых документов обычно выступают простые векселя и тратты, это так называемы «чистые» документы, предполагающие абстрактное обязательство.

Форфейтинг является формой кредитования, оформляемой оборотными документами и пригодной для любых торговых сделок, при этом, заёмщик не обязан закладывать весь свой бизнес или его существенную часть. Форфейтинг называют формой своеобразной трансформации коммерческого кредита в банковский кредит.

Этот способ кредитования внешней торговли особо распространён в Англии и в Германии. Сторонами участниками классической сделки форфейтинга являются продавец, покупатель (заёмщик) и банк-кредитор (покупатель долга заёмщика перед продавцом). Инициировать сделку форфейтинга могут и продавец и покупатель. Схема сделки заключается в том, что банк-форфейтор обязан выкупить долг заёмщика на определенных условиях, когда заёмщик предоставит ему документацию, удовлетворяющую интересам банка. Эта документация подтверждает наличие долга, факт передачи товаров (или услуг) покупателю, а также переуступку банку (форфейтору) права на получение выручки (в виде кредитной ценной бумаги). [9]

1.3.3 Преимущества и недостатки форфейтинговых операций. Существует два возможных инициатора форфейтинговой сделки - экспортер и импортер. Чаще всего в этой роли выступает экспортер либо его банк. И это естественно, поскольку для дисконтирования представляются или переводные векселя, выписанные экспортером, или простые векселя, оплачиваемые ему. Именно этим определяется необходимость проведения переговоров инициатора с форфейтером на ранних стадиях подготовки контракта. Еще до того, как экспортер и импортер подпишут контракт, форфейтер может определить свои требования к гарантии или авалю, хотя бы приблизительно указать размер дисконта. Без этой информации экспортер не в состоянии точно определить цену контракта.

Преимущества и недостатки форфейтингового финансирования

Форфейтинг является достаточно гибким инструментом международных финансов, но для него характерно несколько ограничений:

a. экспортер должен быть согласен продлить срок кредита на период от 6 месяцев до 10 лет и дольше;

b. экспортер должен быть согласен принимать погашение долга сериями;

c. если импортер не является государственным агентом или международной компанией, возврат долга должен быть безусловно и безотзывно гарантирован банком или государственным институтом, приемлемым для форфейтера.

Преимущества для экспортера

1. Предоставление форфейтинговых услуг на основе фиксированной ставки.

2. Финансирование за счет форфейтера без права регресса на экспортера.

3. Возможность получения наличных денег сразу после поставки продукции или предоставления услуг, что благотворно отражается на общей ликвидности, снижает объем банковских займов, дает возможность реинвестирования средств.

4. Отсутствие затрат времени и денег на управление долгом или на организацию его погашения.

5. Отсутствие рисков (все валютные риски, риски изменения процентных ставок, а также риск банкротства гаранта несет форфейтер).

6. Простота документации и возможность быстрого оформления вексельных долговых инструментов.

7. Конфиденциальный характер данных операций.

8. Возможность быстро удостовериться в том, что форфейтер готов финансировать сделку, оперативно согласовать условия сделки.

9. Возможность заранее получить от форфейтера опцион на финансирование сделки по фиксированной ставке, что позволяет экспортеру заранее подсчитать свои расходы и включить их в контрактную цену, рассчитать другие итоговые цифры.

Недостатки для экспортера

1. Необходимость подготовить документы таким образом, чтобы на самого экспортера не было регресса в случае банкротства гаранта, а также необходимость знать законодательство страны импортера, определяющее форму векселей, гарантий и аваля.

2. Возможность возникновения затруднений в случае, если импортер предлагает гаранта, не устраивающего форфейтера.

3. Более высокая, чем при обычном коммерческом кредитовании, маржа форфейтера.

Преимущества для импортера

1. Простота и быстрота оформления документации.

2. Возможность получения продленного кредита по фиксированной процентной ставке.

3. Возможность воспользоваться кредитной линией в банке.

Недостатки для импортера

1. Уменьшение возможности получить банковский кредит при пользовании банковской гарантией.

2. Необходимость платить комиссию за гарантию.

3. Более высокая маржа форфейтера.

4. Возможность возникновения трудностей с оплатой векселя как абстрактного обязательства в случае поставки некондиционных товаров или невыполнения экспортером каких-либо иных условий контракта.

Преимущества для форфейтера

1. Простота и быстрота оформления документации.

2. Возможность легко реализовать купленные активы на вторичном рынке.

3. Более высокая маржа, чем при операциях кредитования.

Недостатки для форфейтера

1. Отсутствие права регресса в случае неуплаты долга.

2. Необходимость знания вексельного законодательства страны импортера.

3. Ответственность за проверку кредитоспособности гаранта.

4. Необходимость нести все процентные риски до истечения срока векселей.

5. Невозможность совершить платеж раньше срока.

Недостатки, указанные в пунктах 2 и 3, характерны не только для форфейтера. Здесь они выделены по той причине, что для форфейтера не составляются дополнительные долговые соглашения, на которые он мог бы сослаться. Следует также помнить, что форфейтер несет политические и другие риски (риски трансферта, риски колебания валют). Они не отмечены как недостатки для форфейтера, поскольку присущи любой форме международного кредита.

Преимущества для гаранта

1. Простота оформления сделки.

2. Получение комиссии за свои услуги.

Недостаток для гаранта

Гарант принимает на себя абсолютное обязательство оплаты гарантируемого им векселя. [10]

Общая схема форфейтинга представлена на рисунке 4.

1.4 Пластиковые карты и их характеристика

1.4.1 История создания пластиковых карт. Идея кредитной карточки была выдвинута в книге Эдуарда Беллами Глядя назад в 1880 году. Однако, реально первая кредитная карта была выпущена лишь в 1914 году известной фирмой Mobil Oil (правда раньше эта фирма называлась General Petroleum Corporation of California). Выпущенные данной компанией карты использовались при оплате торговых операций по нефтепродуктам. Первые карточки были картонными, данные на них были либо написаны, либо выдавлены.

Рисунок 4 – Схема форфейтинга

В 1928 году Бостонской компанией Farrington Manufacturing были выпущены первые металлические пластинки, на которых выдавливался (эмбоссировался) адрес и которые выдавались кредитоспособным клиентам. Продавец вкладывал такую пластинку в специальную машинку, называемую импринтером, и буквы, выдавленные на ней, отпечатывались на торговом чеке.

Большинство специалистов считает, что начало банковских кредитных карточек было положено Джоном С. Биггинсом, специалистом по потребительскому кредиту из Национального банка Флэтбуш в нью-йоркском районе Бруклин. В 1946 году Биггинс организовал работу по кредитной схеме под названием Charge-it. Эта схема предусматривала собой расписки, которые принимались от клиентов местными магазинами за мелкие покупки. После того, как покупка состоялась, магазин сдавал расписки в банк, и банк оплачивал их со счетов покупателей. Во Флэтбуше была впервые опробована классическая цепочка расчетов, используемая сейчас в банковском карточном бизнесе повсеместно.

Итак, на сегодняшний день крупнейшей платежной организацией является VISA Int., занимающей порядка 60% рынка банковских карт. Второй по величине является Europay/MasterCard Int., обладающая порядка 30 % рынка. Остальные десять процентов приходятся на карточки других международных организаций и локальные карточки различных банков. [11, С.4]

1.4.2 Классификация банковских карт. Банковские платежные карты изначально создавались как розничный продукт, ориентированный на держателя - физическое лицо. И сейчас во всем мире платежные карты для банков - одно из важных направлений розничного бизнеса. При этом маркетинговые цели бизнеса могут быть различными. В общем случае в зависимости от этих целей можно выделить три главных направления использования платежных карт:

1. для работы с клиентами банка - физическими лицами;

2. для работы с юридическими лицами и их сотрудниками в рамках зарплатных проектов;

3. карты могут предлагаться корпоративным клиентам в качестве дополнительной услуги для оплаты представительских расходов (корпоративные карты).

Зарплатные проекты, как известно, появились в Республике одними из первых. Основное количество карт выпущено именно в рамках этих проектов. По данным Национального Банка РБ на конец 2004 г. 90% выпущенных карт являются зарплатными, т.е. используются не как платежные инструменты, а только для получения наличных. Как на начальном этапе истории развития карточного бизнеса в стране, так и сейчас зарплатные проекты своей целью имеют:

- привлечение дополнительных ресурсов в виде остатков на карточных счетах сотрудников предприятия, на котором реализуется зарплатный проект;

- закрепление за банком крупного клиента - юридического лица, замкнув на себе еще большие денежные потоки клиента (если проект реализуется на предприятии, уже имеющем расчетный счет в банке);

- привлечение нового клиента - юридического лица с перспективой перевести его к себе на расчетно-кассовое обслуживание (если предприятие еще не имеет в банке расчетного счета).

Таким образом, зарплатные проекты можно рассматривать и как самостоятельные проекты, позволяющие привлекать дополнительные ресурсы на счетах физических лиц - сотрудников предприятия, и как прикладные проекты, посредством реализации которых можно привлекать на расчетно-кассовое обслуживание новых клиентов - юридических лиц.

Цель корпоративных карт, позволяющих руководству предприятия оплачивать с их помощью так называемые представительские расходы, можно обозначить как дополнительная услуга выгодному клиенту - юридическому лицу с целью повышения лояльности клиента к банку.

Проведем классификацию платежных карт, используемых банками для ведения розничного бизнеса, по ряду существенных признаков с точки зрения как функциональных характеристик карты, так и карточного бизнеса.

Во-первых, банковские платежные карты можно подразделить по признаку наличия лицевого счета - на карты со счетом и карты без счета.

Карты со счетом тоже можно классифицировать, используя два дополнительных признака, - тип счета и режим его ведения. По данным признакам карты со счетом могут быть разделены на два основных класса:

1) дебетовые карты;

2) кредитные карты.

В общем случае кредитные карты можно подразделить на три категории:

1. расчетные или так называемые чардж-карты (тип лицевого карточного счета - расчетный счет, но режим ведения счета таков, что позволяет производить расчеты по карте не только в пределах свободного остатка, но и в пределах разрешенного овердрафта по счету, размер которого оговаривается в договоре или тарифах банка, при этом задолженность должна ежемесячно погашаться держателем карты в полном объеме);

2. револьверные кредитные (тип лицевого карточного счета - ссудный, однако жесткое требование ежемесячного погашения ссудной задолженности в полном объеме отсутствует);

3. револьверные овердрафтные (тип лицевого счета - расчетный счет с допущением овердрафта, требование ежемесячного погашения ссудной задолженности в полном объеме отсутствует).

Карты без лицевого счета - тоже достаточно распространенный банковский продукт. Как правило, это предоплаченные неименные карты. В случае с такими картами банк может выступать в качестве распространителя карты, оказывающего по соглашению с компанией-эмитентом еще некоторые информационные услуги клиентам. Полученные от клиента денежные средства банк-распространитель сначала аккумулирует на транзитном счете, а потом по соглашению с компанией-эмитентом перечисляет на счет компании.

Особый случай - карта с чипом, реализованная как электронный кошелек. Карта типа электронный кошелек: в момент ее пополнения остаток на лицевом счете уменьшается на сумму, на которую было произведено пополнение карты. Так что на карте действительно появляется электронная наличность, в результате чего и становится возможной и безопасной (с точки зрения возникновения овердрафта по счету) авторизация операций в режиме офлайн. [12, С.15]

Общая классификация пластиковых карт представлена в Приложении.

Одно из самых важных достоинств пластика по сравнению с традиционным налом - это безопасность. Разгуливать по магазинам с тысячей - другой долларов в кармане - это гораздо более рискованно, чем делать то же самое с пластиковой картой: она не представляет никакого интереса для грабителя или вора.

Во-первых, с нее нельзя снять деньги, не зная вашего секретного кода. А во-вторых, карточный счет в банке будет заблокирован по первому же вашему звонку об утере карты.

Посторонний никогда не сможет заглянуть в нее, как в кошелек. А мнение, что человек, имеющий карточку, - заведомо состоятелен и представляет интерес для воришек, не должно Вас пугать. Это стереотип былых времен. Сегодня и студенческая стипендия ложится на карточный счет, и мелкие служащие давно и с удовольствием оперируют этим современным средством платежа.

Кроме того, электронные деньги подкупают отсутствием каких бы то ни было хлопот за рубежом: карточки принимают везде и при покупке деньги со счета автоматически конвертируются в местную валюту.

На пластиковой карте без занесения в таможенную декларацию вы можете перевозить через границу любые суммы валюты, ведь сама по себе пластиковая карточка не является денежным средством и потому декларированию при пересечении границы РБ не подлежит. [13]

1.5 Интернет-банкинг и SMS-банкинг как новые банковские услуги

1.5.1 Сущность услуги интернет-банкинг. Информационные технологии привели к виртуализации и банковской деятельности. Глобальная сеть становится одним из основных источников информации и ее транспортным средством. Наиболее важные достоинства Интернет технологии с точки зрения банка – это поддержка распределенной работы, унификация клиентских рабочих мест, упрощение администрирования, снижение общей стоимости владения информационным комплексам. Интернет дает возможность создавать виртуальные частные сети практически любой сложности, обеспечивает прекрасные возможности по интеграции информационной системы банка во «всемирную паутину».

Интернет позволяет изменить технологию функционирования систем «клиент-банк». Теперь нет необходимости в установке специализированного программного обеспечения на стороне клиента, так как конечный пользователь работает только со стандартной программой (браузером). [14]

Появился интернет-банкинг (Internet-banking) как способ удаленного (дистанционного) банковского обслуживания, использующего возможности сети Интернет.

Понятие “Интернет-банк” относится к системам, которые обеспечивают предоставление доступа банковских клиентов к счетам и общей информации о банковских продуктах и услугах с помощью персонального компьютера или другого устройства с процессором. Продукты и услуги интернет-банкинга могут включать оптовые продукты для корпоративных клиентов, а также розничные продукты для индивидуальных потребителей. В конечном счете, продукты и услуги, получаемые через Интернет – банкинг, могут дублировать продукты и услуги, предоставляемые по другим каналам доставки банка.

Интернет-банкинг – это возможность совершать все стандартные операции, которые могут быть осуществлены клиентом в офисе банка (за исключением операций с наличными) через сеть Интернет.

Услуги интернет-банкинга включают в себя следующие возможности:

осуществлять все коммунальные платежи (электроэнергия, газ, телефон, квартплата, теплоснабжение);

оплачивать счета за связь (IP-телефония, сотовая и пейджинговая связь, интернет) и другие услуги (спутниковое телевидение, обучение, пр.);

производить денежные переводы, в том числе в иностранной валюте на любой счет в любом банке;

переводить средства в оплату счетов за товары, в том числе купленные через интернет-магазины;

покупать и продавать иностранную валюту;

пополнять (снимать) денежные средства со счета пластиковой карты;

открытие различных видов счетов и перевод на них денежных средств;

получать выписки о состоянии счета за определенный период в различных форматах;

получать информацию о поступивших платежах в режиме on-line;

получать информацию об осуществленных платежах и при необходимости отказаться от неоплаченного платежа;

другие дополнительные услуги: возможность подписки на журналы и газеты, брокерское обслуживание (покупка (продажа) ценных бумаг, создание инвестиционного портфеля, возможность участия в паевых фондах банка, участие в электронных торгах.

1.5.2 Виды услуги Интернет – банкинг . Системы Интернет-банкинга, как правило, включают в себя полный набор банковских услуг, предоставляемых клиентам – физическим лицам в обычных офисах кредитных организаций (за исключением, естественно, операций и сделок с наличными денежными средствами).

На сегодняшний день все виды банковской деятельности, осуществляемой с использованием сети Интернет, в зависимости от их доли (распространенности) на рынке соответствующих банковских услуг подразделяются на основные и дополнительные. При этом классификация видов электронной банковской деятельности может осуществляться как по юридическим, так и по технологическим основаниям.

1. С юридической точки зрения, с учетом норм действующего международного и белорусского банковского законодательства, к основным видам банковской деятельности, осуществляемой с использованием сети Интернет, относятся следующие банковские операций и сделки:

1) открытие и ведение банковских счетов с использованием в качестве инструмента осуществления данной операции сети Интернет;

2) осуществление безналичных расчетов по поручению физических и юридических лиц по их счетам с использованием в качестве инструмента осуществления данной операции сети Интернет;

3) купля-продажа иностранной валюты в безналичной форме с использованием в качестве инструмента осуществления данной операции сети Интернет.

К дополнительным видам банковской деятельности, осуществляемой использованием сети Интернет, относятся следующие банковские операций и сделки:

1) привлечение через сеть Интернет безналичных денежных средедств физических и юридических лиц во вклады;

2) размещение привлеченных средств от своего имени и за свой счет использованием в качестве инструмента осуществления данной операции сети Интернет;

3) оказание информационных и консультационных услуг с использованием сети Интернет.

2. С технологической точки зрения все виды банковской деятельности, осуществляемой с использованием сети Интернет, в зависимости от используемой технологии присоединения клиента к системе Интернет-банкинга подразделяются:

1) на Интернет-банкинг, осуществляемый с использованием подключенного к сети Интернет персонального компьютера;

2) Интернет-банкинг, осуществляемый с использованием мобильного телефона либо иного устройства удаленного доступа (например, Мондекс-телефона или POS-терминала).

1.5.3 Классификация системы Интернет – банкинга. В процессе анализа возникает потребность в классификации системы интернет – банкинга следующим образом. [15] По уровню предоставляемых услуг они делятся на две категории:

1. информационные – системы, предоставляющие клиентам банка информацию индивидуального и общего порядка (запрос выписки; загрузка информации о транзакциях и т. Д. );

2. транзакционные – системы, позволяющие проводить активные операции со счетом клиента, а именно, управление наличностью, переводы, транзакции через автоматическую клиринговую систему, представление и оплата счетов и т. д.

По сфере применения они также делятся на две категории:

1) consumer-banking – системы, ориентированные на физических лиц (потребительский сектор);

2) business-banking – системы, ориентированные на юридических лиц (корпоративный сектор).

1.5.4 Преимущества услуги Интернет – банкинг. Интернет- идеальная среда для привлечения новых клиентов в банки. Потенциальному клиенту гораздо проще случайно оказаться на сайте банка, чем в его отделении. Он открывает новые широкие возможности на рынке финансовых услуг, поэтому интернет – банки смогли занять свою нишу на рынке и даже начали теснить традиционные банки.

Использование систем интернет-банкинг дает ряд преимуществ клиентам:

во-первых, существенно экономится время за счет исключения необходимости посещать банк лично;

во-вторых, клиент имеет возможность 24 часа в сутки контролировать собственные счета и, в соответствии с изменившейся ситуацией на финансовых рынках, мгновенно отреагировать на эти изменения (например, закрыв вклады в банке, купив или продав валюту, и т. П. );

в-третьих, системы интернет-банкинга незаменимы и для отслеживания операций с пластиковыми картами (любое списание средств с карточного счета оперативно отражается в выписках по счетам);

в-четвертых, способствует повышению контроля со стороны клиента за своими операциями;

в-пятых, позволяет пользоваться услугами интернет-магазинов

в-шестых, интернет банки, предлагают более высокие проценты по вкладам, чем традиционные банки.

Таким образом, интернет-банкинг относится к системе, предоставляющей более эффективные каналы проведения банковских услуг – от таких объемных, как управление наличностью и проведение транзакций посредством клиринга, до самых простых, будь то денежные переводы, представление и оплата счетов, запрос выписки о состоянии счета или заявка на предоставление кредита. [16]

1.5.5 Услуга SMS-банкинг. SMS-банкинг (англ. SMS Banking) — одно из определений технологий дистанционного банковского обслуживания, при котором доступ к счетам и операциям по счетам предоставляется в любое время и с использованием номера мобильного телефона клиента, предварительно зарегистрированного в банке. Для выполнения операций используется SMS, то есть отсутствует необходимость установки клиентской части программного обеспечения на мобильный телефон (в частности JAVA приложения).

SMS-банкинг основан на использовании технологии передачи коротких сообщений (Short Message Service) — специального канала передачи данных, первоначально использовавшегося операторами сотовой связи для передачи служебной информации. С помощью коротких сообщений (длина информационного блока — 140 байт) на сотовый телефон передается такая информация из банка, как например список счетов или выписка по счету, а в банк — данные, введенные клиентом.

Как правило, услуги SMS-банкинга включают:

1. Подтверждение выполненных операций, которые привели к изменению доступного остатка по счету (списание или зачисление средств, блокировка суммы);

2. Запрос информации про состояние счета (доступный остаток, баланс, кредитный лимит, заблокированная сумма);

3. Запрос информации про последние операции по счету;

4. Временная блокирование платёжной карты;

5. Разблокирование платёжной карты;

6. Временное увеличение лимитов по использованию платёжной карты;

7. Напоминание про окончание срока действия карты;

8. Напоминание про обязательные платежи (например, погашение задолженности по кредиту). [17]

Сегодня SMS-банкинг выполняет для финансово-кредитного учреждения две важные функции, предоставляемые конечным пользователям: информационную и операционную.

Говоря об информационной составляющей сервиса, вдаваться в предметное ее описание нет смысла. Список команд и оповещений есть в каждом конкретном банке – в основном эти команды у всех схожи.

Тем более, что только SMS позволяет добиться наиболее масштабного информационного обеспечения клиентов. К примру, если речь идет об информации через мобильное устройство, то ни холодные звонки, ни рассылка на e-mail, ни маркетинг через GPRS пока не могут сравниться по своей эффективности с SMS-рассылкой (будь то сервисная или маркетинговая SMS-рассылка). Применительно к SMS-банкингу, речь идет, конечно, о сервисных рассылках.

Что касается операционной функции SMS-банкинга, то здесь, как уже и было сказано раньше, важно избавиться от соблазна позиционировать данную услугу как полноценный сервис мобильного банкинга. [18]

Безопасность услуги SMS-банкинг

1) о любой, в т.ч. несанкционированной трансакции Вы будете сразу извещены;

2) в случае возникновения подозрения на кражу/утерю карты или проведение по карте мошеннических операций с помощью мобильного телефона Вы можете осуществить постановку карты в стоп-список (блокирование) быстрее, чем оператор;

3) точно зная остаток, Вы избежите уплаты процентов за несанкционированный овердрафт.

Удобство услуг SMS-банкинг

Вы можете проверить баланс прямо в торговой точке и избежать превышения остатка при покупке;

Вы оперативно получаете информацию о зачислении денежных средств на Ваш карточный счет;

Вы контролируете использование Ваших средств, получая на мобильный телефон уведомление об операциях с использованием карточек дополнительных держателей;

сообщения, содержащие информацию о состоянии счета и проведенным по картам операциям, могут дублироваться на указанный Вами электронный адрес или второй номер мобильного телефона. [19]

Эволюция стандартного набора банковских услуг такова, что постепенно под влиянием многих факторов (не только конкуренции, но и освоения новой технологии, изобретения нового банковского продукта и др.) на рынке происходит как рост их объема, так и расширение их состава. Особенно это заметно в работе коммерческих банков. Еще несколько лет тому назад отечественные банки не работали с сертификатами, векселями, кредитными карточками, в их профессиональном лексиконе не употреблялись такие понятия, как факторинг, лизинг, контокоррент, опцион, банкомат и др. Рынок предъявил новые требования к работе: банки оказались вынужденными осваивать новейшие операции, в которых заинтересован их клиент. К сожалению, сразу освоить все эти услуги не могут. Прошло не так мало времени, банки еще не накопили достаточного опыта. Ряд операций не получает развития из-за сильной инфляции недостаточности современных средств связи. Нельзя не учитывать и того, что банки еще не обладают необходимыми знаниями о новейших услугах, им еще предстоит обучить свой персонал технике их предоставления.

Таким образом, в настоящее время новейшие технологии новые операции становятся достоянием банков. Кроме традиционных банковских операций они начинают предоставлять более широкий набор своих услуг. В целом можно сказать, что в банковском секторе экономики наметилась тенденция к универсальной деятельности, универсализации банковских услуг.

2 Анализ новых банковских услуг в банковской деятельности Республики Беларусь

2.1 Анализ лизинговых операций на территории Республики Беларусь

Для исследования тенденций развития лизинга в Республике Беларусь основные показатели позаимствованы из ежегодных отчетов Министерства статистики и анализа. За основу берутся методики, используемые Европейской федерацией национальных лизинговых ассоциаций (Leaseurope). В качестве основного параметра характеризующего уровень развития лизинга в стране принимается объем нового бизнеса, который равен суммарной цене договоров лизинга с НДС (сумме обязательств) по договорам лизинга заключенным в течение отчетного года.

За исследуемый период с 2004 по 2007 года объем нового бизнеса рос стабильно высокими темпами: в 2005 году по отношению к 2004 году на 4 %, в 2006 году к 2005 году – на 38 % и 2007 году к 2006 году на 44 %. Следует отметить, что за предыдущие годы высокими темпами росли и общие объемы инвестиций в основной капитал, но лизинг рос темпами более высокими, что и характеризуется ростом доли лизинга в объеме инвестиций в основной капитал: в 2004 году 8,1 %, в 2005 году - 6,0 %, в 2006 году- 6,5 % и в 2007 году – 7,1 %.

Падение доли лизинга в 2005 году объясняется резким ростом инвестиций в основной капитал с 10783 млрд.р. в 2004 до 15096 млрд.р. в 2005 году (+ 40%), а объем нового бизнеса в лизинге вырос за этот же период только на 4 %. Низкий темп роста объема нового бизнеса в 2005 году объясняется еще и тем, что в этот период изменилась кредитная политика некоторых белорусских банков, связанная с кредитованием договоров лизинга только аффилированных лизинговых компаний.

Вынужденный перевод счетов в другие банки для большого количества лизингодателей привел к падению темпов роста объемов нового бизнеса в 2005 году.

Отношение объема нового бизнеса к ВВП составило соответственно в 2004 году – 1,7%, в 2005 году – 1,4%, в 2006 году – 1,6% и в 2007 году – 1,9% (см. табл. 1).

Таблица 1 – Объем нового бизнеса 2004-2007 гг.

| 2004 г. | 2005 г. | 2006 г. | 2007 г. | |

| Объем нового бизнеса (млрд. р.) | 871,46 | 908,013 | 1253,667 | 1802,603 |

| Процент роста к предыдущему году | - | + 4 % | + 38 % | + 44 % |

| Доля в общем объеме инвестиций в основной капитал (%) | 8.1 % |

6.0 % |

6.5 % |

7.1 % |

| Доля в ВВП (%) | 1.7 % |

1.4 % |

1.6 % | 1.9 % |

| Количество заключенных договоров (шт.) | 3787 |

3870 |

5947 |

6197 |

| Средняя цена договора лизинга (млн.р.) | 230 | 235 |

211 |

291 |

| Среднее удержание объекта лизинга за срок действия договора (%) | 54 % |

24 % |

23 % | 23 % |

| Средняя стоимость объекта лизинга (млн.р.) | 16 | 26 | 38 | 45 |

Сравнивая показатели развития рынка лизинга в Республике Беларусь со средним показателем по странам Европы, можно сказать, что темпы роста опережают среднеевропейские, а уровень развития лизинга в стране отстает от европейского. Отношения объема нового бизнеса к общему объему инвестиций в основной капитал у нас по 2007 году составило 7,1 %, а среднеевропейский показатель 17 %, в развитых странах 25-30 %. Отношение объема нового бизнеса к ВВП у нас в 2007 году 1,9 %, а среднеевропейский – 1,7 %, в развитых странах около 2 %.

По видам лизинга 93 % общей стоимости объектов переданных в лизинг составляет финансовый лизинг, 6 % возвратный, а объекты, переданные в оперативный, сублизинг, международный лизинг суммарно не дотянули в 2007 году даже 1 %. Важный для наращивания экспорта международный лизинг составил только 0,03% от общего объема лизинговых операций в стране.

В настоящее время лизинговые операции активно осуществляет 22 банка и более 50 специализированных лизинговых компаний.

В качестве положительной тенденции можно назвать постепенный отказ банков от активного участия в лизинговых проектах в качестве лизингодателя. Несмотря на существенный рост лизинговых операций банков (с 88,2 млрд. руб. в 2002г. до 523,7 млрд. руб. в 2007г.), их присутствие на рынке в качестве лизингодателей сокращается. Так, если в первые годы XXI в. банки занимали более 60% рынка лизинговых услуг по объему переданного в лизинг имущества, то к настоящему времени их доля сократилась до менее чем 36% (35,8% в 2007г.), причем более 80% активных лизинговых операций банков приходится на три банка (Беларусбанк, Белинвестбанк и Белпромстройбанк). Также следует отметить, что доля лизинговых операций в портфеле банковского сектора (т.е. по кредитным операциям с юридическими лицами) сократилась с 4% на начало 2004г. до 3,6% на начало 2008г., т.е. составляет их незначительную часть. В целом рост соотношения между объемом активных лизинговых операций банков и кредитами лизинговым компаниям с 0,651 в 1999г. до 1,771 в 2003г. завершился его падением до 0,835 в 2007г.

Эта тенденция согласуется с закономерностями развития лизинга в других европейских странах. Так, практически во всех странах-членах европейской ассоциации LEASEUROPE доля активных операций банков составляет менее 25% общего объема лизинговых операций (за исключением Франции, Ирландии и Испании), но в то же время в 2/3 из них рынок лизинговых услуг контролируется банковским сектором посредством дочерних лизинговых компаний (доля банковского сектора – самих банков и их дочерних лизинговых компаний – на рынке лизинговых услуг превышает 60%).

Дочерние структуры банков представлены лизинговыми компаниями, созданными банками(ОАО Белинвестбанк - ИООО «ПАРЕКС ЛИЗИНГ», ОАО «АСБ Беларусбанк» - «АСБ Лизинг») . Банкиучредители не только финансируют деятельность дочерних компаний, но и активно поставляют клиентов из числа тех, кто обращается за получением кредита на приобретение основных средств.

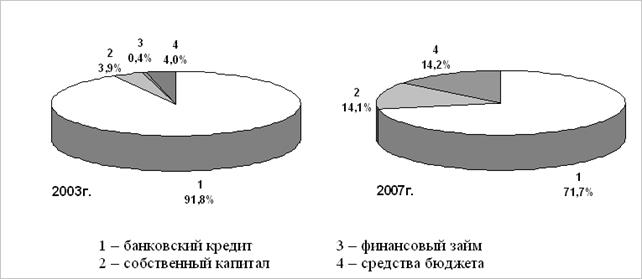

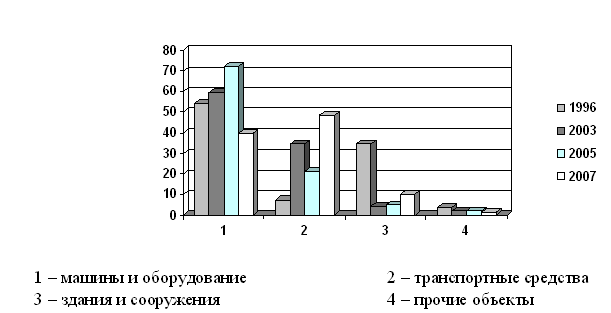

Тем не менее, присутствие банков на рынке лизинговых услуг все еще существенно. Так, банковский кредит является основным источником рефинансирования лизинговых компаний (в 2007г. по компаниям, принявшим участие в рейтинге, его доля составляла немногим более 70%). Однако следует отметить сокращение как его значимости в структуре рефинансирования лизинговых компаний (рис. 5), так и долевое участие белорусских банков в кредитовании лизинговых компаний.

Рисунок 5 - Источники финансирования лизинговых компаний

При рассмотрении структуры рынка лизинговых услуг в разрезе объек-тов лизинга также можно отметить некоторые изменения (рис. 6). Так, наи-более востребованными объектами лизинга в 2007г. были транспортные средства (в основном, грузовые автомобили), доля которых в общей стоимо-сти объектов лизинга составила 48,5%, на оборудование пришлось еще 39,7%. В то же время еще в 2005г. соотношение между ними было обратным (72% приходилось на оборудование и 21% на транспортные средства), а в 1996г. транспортные средства составляли только 7,5% от общего объема. Предпосылки такого кардинального изменения ситуации были заложены еще в 2006г., когда доля транспортных средств в объем объеме объектов лизинга выросла до 35%.

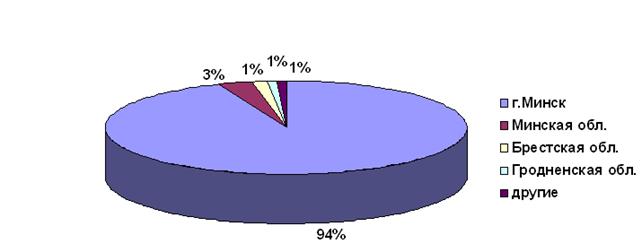

При анализе географии регистрации лизингодателей следует отметить характерную для нашей страны неоднородность распределения лизингодателей по регионам. Так, на г. Минск приходится 94% совокупного объема лизинговых операций (рис. 7).

Рисунок 6 - Структура рынка лизинговых услуг по видам объектов лизинга

Рисунок 7 – Распределение лизинговых операций по регионам страны

Благодаря взвешенной политике государства по отношению к лизинговой деятельности, лизинг стал привлекательной сферой для иностранных инвестиций. При создании благоприятных условий для деятельности малого и среднего бизнеса, основной клиентской базы лизинговых компаний, объем нового бизнеса в лизинге может претерпеть значительный рост.

2.2 Факторинговые операции в Республике Беларусь

По данным международной факторинговой сети FactorsChainInternational (далее — FCI), в 2006 г. общий объем факторинга в мире составил 1 134 288 млн. евро4 и вырос по сравнению с 2005 г. на 11,58%. Доля внутреннего факторинга существенно превалирует над международным: 90,86% от общего объема факторинга против 9,14%, приходящихся на международный факторинг в 2006 г. При этом следует отметить более высокие темпы роста международного факторинга в 2006 г.: 19,89% по сравнению с 10,81% внутреннего факторинга. Динамика роста объемов факторинга в мире представлена на рисунке 8.

Несмотря на общую тенденцию роста объемов факторинга, различные регионы имеют разные тренды развития этих операций: наибольший объем факторинговых операций сосредоточен в европейских государствах и показывает устойчивый рост — за последние семь лет объем факторинга здесь практически удвоился и более чем в 5,3 раза превышает объемы факторинга в азиатском регионе (второе место по факторинговым операциям).

Рисунок 8 – Динамика факторинг в мире

В Республике Беларусь имеются все необходимые условия и предпосылки для применения факторинговых операций при осуществлении сделок между субъектами хозяйствования как внутри страны, так и на международной арене. Так, между субъектами хозяйствования остро стоит проблема задержки платежей, что ведет к нарастанию дефицита оборотных средств и нарушению производственного цикла. Кроме того, недостаточная капиталовооруженность предприятий и растущие риски кредитования также способствуют развитию факторинга в Беларуси.

Среди перспективных и активно развивающихся областей применения факторинга в Республике Беларусь выступает сфера услуг. Белорусские предприятия, специализирующиеся на оказании транспортных, туристических, рекламных, телекоммуникационных услуг, а также Интернет – провайдеры, операторы сотовой связи, обратившись к услугам банка по предоставлению полного набора факторинговых услуг, могут получить ряд экономических преимуществ: ускорить оборачиваемость средств путем заблаговременной реализации долговых требований, упростить структуру баланса, сократить бухгалтерские, административные, юридические и иные расходы, связанные с взиманием дебиторских задолженностей, получением банковского кредита. Все вышеперечисленные выгоды от использования факторинга способствуют укреплению позиций компаний - поставщиков на высококонкурентном рынке такого рода услуг путем использования полученных дополнительных оборотных средств в целях увеличения объема продаж. В свою очередь, рост объема продаж будет сопровождаться увеличением объема предоставляемых поставщику средств банком-фактором в качестве оплаты его дебиторских задолженностей.

Кроме того, для белорусских предприятий дополнительным стимулом использования факторинга в своей деятельности выступает возможность отнесения затрат по факторинговым операциям на себестоимость, что регламентируется Положением по составу затрат, включаемых в себестоимость продукции (работ, услуг), утвержденным Министерством экономики Республики Беларусь, от 26.01.1998г. № 19-12/ 397. При использовании в качестве источника финансирования банковского кредита предприятие не получает такого рода выгоды, так как, согласно законодательству, плата по процентам за кредит не может быть отнесена поставщиком на себестоимость.

Что касается осуществления международного факторинга в Республике Беларусь, то, начиная с января 2000г. в течение всего года действовал запрет на применение факторинга во внешнеэкономической сфере (Указ Президента №7 от 04.01.2000г.). Но в сентябре 2000г. было установлено частичное послабление данного ограничения в сфере применения международного факторинга. Так, Постановлением Совета Министров и Национального банка Республики Беларусь (№1476/49 от 25.09.2000г.) законодатель фактически допустил факторинг во внешнеторговых сделках, валютой платежа по которым являлся белорусский рубль.

Таким образом, в течение 2000 года банки – факторы либо были вынуждены практически свернуть осуществление международного факторинга в валюте в том виде, который был предусмотрен белорусским законодательством, либо разработать новые схемы финансовой поддержки своих клиентов для сохранения уже сформировавшегося круга клиентов и привлечения новых.

Кроме того, до мая 2003 года при осуществлении сделок международного факторинга (скрытого в иностранной валюте) в Республике Беларусь являлась обязательной продажа валютной выручки, которую необходимо было производить дважды: первый раз валюта продавалась при зачислении суммы финансирования (выручки) на счет кредитора, второй раз – при поступлении суммы платежа от должника. И только после осуществления обязательной продажи валюта могла быть перечислена на счет фактора.

Данная противоречивая ситуация не согласовывалась с мировой практикой осуществления международных факторинговых операций. Один из методов решения данной проблемы – это рассмотрение суммы финансирования, которая перечисляется на счет кредитора, как “заемных средств”, которые, в свою очередь, не подлежат обязательной продаже. Так, с целью избежания повторной продажи валюты начиная с мая 2003 года (Указ Президента Республики Беларусь от 22.05.2003г. № 207) поставщик получил право не осуществляя обязательную продажу поступившей экспортной выручки в размере 30% перечислить ее в полном объеме банку-фактору в соответствии с заключенным договором факторинга. Использование белорусскими банками в своей дальнейшей практике международного факторинга в качестве оказания финансовой поддержки отечественным экспортерам (особенно новым и развивающимся предприятиям) позволит избежать временной острой нехватки средств у данного вида предприятий (в том числе и валютных).

2.3 Анализ форфейтинговых операций в банковской деятельности Республики Беларусь

АСБ «Беларусбанк» стал первым представителем Беларуси в Международной форфейтинговой ассоциации, объединяющей 160 банков из 35 стран мира.

Форфейтинг – это покупка долга у кредитора на безоборотной основе. Эта финансовая операция довольно часто используется в экспортных сделках. Форфейтинг выгоден, когда в роли экспортера выступает крупный несырьевой поставщик (эксперты отмечают, что форфейтинг имеет смысл, если сумма сделки не ниже 100 тысяч долларов), а импортер не способен оплатить крупный заказ сразу. В таком случае предприятие-экспортер не всегда готово предоставить заказчику отсрочку платежа, особенно если тот является резидентом развивающейся страны, экономика которой нестабильна, а финансовые и страновые риски высоки.

Банк, выступающий в роли форфейтора, по дисконтной цене выкупает долг у заказчика и выплачивает необходимую сумму поставщику продукции. В таком случае импортеру выгодно использовать форфейтинг, поскольку ему предоставляется отсрочка платежа, экспортеру – поскольку он гарантировано и в срок получает деньги, а банку – поскольку таким образом он фактически осуществляет крупную кредитную сделку.

В Беларуси форфейтинг может стать достаточно распространенной финансовой операцией. Во-первых, Беларусь – несырьевая страна, обладающая крупными промышленными производствами. Во-вторых, основными площадками, где продукция этих производств конкурентоспособна, являются страны «третьего мира», предприятия которых нестабильны и часто неплатежеспособны. Контракты с ними выгодны, но риски высоки. А банк-форфейтор фактически берет их на себя.

С другой стороны, страновый и политический рейтинг Беларуси невысок, зато рынок расширяется. Иностранные компании заинтересованы в партнерстве, но требуют определенных гарантий, которые могут дать государственные банки. В «Беларусбанке», пока банк осуществлял лишь сделки по импортному форфейтингу. Сумма одной из них – на поставку зарубежной сельскохозяйственной техники в Минскую область – составила 16 млн. евро.

В то же время у развития форфейтинга в Беларуси есть и сдерживающие факторы. Во-первых, процедура заключения и оформления сделки довольно сложна и занимает много времени. Во-вторых, как правило, форфейтинг успешно развивается в странах с простым налоговым законодательством: крупнейшими центрами форфейтинга являются Великобритания, Германия, а Международная ассоциация форфейтинга была основана в Цюрихе. Наконец, для организации большого количества форфейтинговых сделок у банков должно быть достаточно длинных денег, что для белорусских банков является проблемой.

Для осуществления форфейтинговых сделок членства в Международной ассоциации форфейтинга не требуется. Тем не менее, принятие в ассоциацию в «Беларусбанке» называют «очередным шагом в укреплении позиций банка на международных финансовых рынках». Для АСБ «Беларусбанк» стало возможным получение лимитов от крупнейших форфейтинговых компаний-членов ассоциации для наиболее эффективного финансирования экспортно-импортных операций клиентов АСБ «Беларусбанк». Также стало возможным удлинение сроков привлечения ресурсов, снижение их стоимости в сравнении со схемами финансирования экспортных контрактов с участием агентств по страхованию экспортных кредитов, а также финансирование 15% предоплаты по проектам, предусматривающих финансирование за счет ИКЛ без использования лимитов по торговому финансированию.

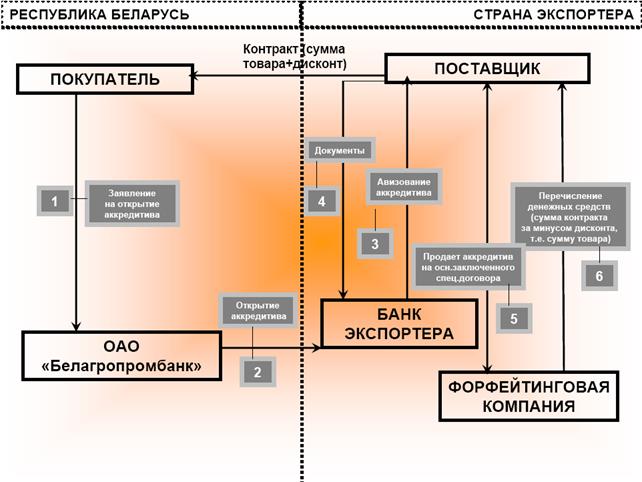

Схема форфейтинга в Республике Беларусь представлена на примере ОАО «Белагропромбанк» на рисунке 9.

По Республике Беларусь на 01.01. 2008 форфейтинговые сделки были произведены в объеме 42 млн. USD, что на 7 млн. USD больше чем в 2007. Форфейтинговые сделки в 2007г. составили 35 млн. USD.

2.4 Пластиковые карточки в Республике Беларусь

Состояние экономики любой страны во многом зависит от организации национального денежного оборота. Именно поэтому центральные банки всех государств мира постоянно изучают международный опыт и тенденции развития денежного оборота, стремятся разрабатывать и внедрять новые схемы его организации исходя из национальных особенностей.

Рисунок 9 – Схема форфейтинга в Республике Беларусь

Расчеты с использованием наличных денег чрезвычайно дорого обходятся государственным и коммерческим финансовым структурам. Выпуск в обращение новых купюр, обмен старых, содержание большого персонала, неудобства и большие потери времени рядовых клиентов — все это тяжелым бременем ложится на экономику страны. Один из возможных и самых перспективных способов разрешения проблемы наличного оборота — создание эффективной автоматизированной системы безналичных расчетов как основополагающего элемента современной экономики.

Использование современных латежных систем и высокотехнологичных банковских продуктов является непременным условием успешного развития новых видов розничных услуг. Банковский сервис, ориентированный в первую очередь на клиента, предполагает внедрение и использование платежных карточек в сфере расчетов.

Сегодня банковские карточки выступают ключевым элементом электронных банковских систем, активно вытесняя привычные чековые книжки и наличные деньги. Та немаловажная особенность, что на карточке содержится определенный объем информации, необходимый для доступа к счету в банке, проведения расчетов за товары, услуги или работы, а также снятия наличных денежных средств, позволяет ей служить наиболее простым и прогрессивным средством в организации безналичных расчетов.

В Республике Беларусь находятся в обращении банковские пластиковые карточки внутренних (“БелКарт”, “Нефтекарт”, “Трастбанк”) и международных систем расчетов (Visa, MasterCard, “Белинвест-Ликард” и др.), обеспечивающие доступ к карт-счету и проведение безналичных платежей за товары и услуги, получение наличных денежных средств и осуществление иных операций в соответствии с законодательством.

Как видно на рисунке 10, изначально наибольший удельный вес (72%) в общем объеме функционирующих карточек занимала внутренняя система “БелКарт”. Затем соотношение международных и внутренней систем расчетов изменилось в пользу первых и достигло 90%.

Рисунок 10 – Развитие национальной и международной систем расчетов

Лидерами по эмиссии платежных карт являются: ОАО “АСБ Беларусбанк”, на долю которого приходится 55% рынка, “БПС-Банк” — 14%, ОАО “Белинвестбанк” — 11%, ОАО “Белагропромбанк” — 10%, “Приорбанк” ОАО — 6% (рисунок 11).

Рисунок 11 – Эмиссия банковских пластиковых карточек в разрезе банков

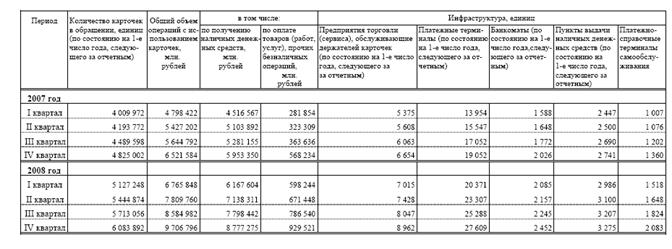

Объем безналичных платежей посредством банковских пластиковых карточек в розничном товарообороте торговых организаций за 2008 год составил 32 867 386 млн. руб. По сравнению с 2007 годом платежи посредством банковских пластиковых карточек значительно увеличились (табл. 2).

Таблица 2 – Отдельные показатели, характеризующие развитие системы расчетов с использованием банковских пластиковых карточек

Количество банковских пластиковых карточек в обращении по состоянию на 1 января 2008 года составило 22 369 070. Удельные веса карточек внутренних, международных и внутренних частных систем составили соответственно 9.72%, 89.23% и 1.05%.

В настоящее время в Республике Беларусь реализуется Государственная программа развития технической инфраструктуры, обеспечивающей использование банковских пластиковых карточек, на 2006—2010 годы, которая призвана обеспечить широкое использование программно-технических средств и комплексов отечественного производства, отвечающих международным требованиям, в развитии безналичных расчетов, а также довести долю безналичного оборота в сфере торговли и услуг к концу 2010 г. до 30%.

2.5 Анализ услуг SMS-банкинг и Интернет-банкинг в Республике Беларусь

2.5.1 SMS-банкинг на территории Республики Беларусь. Статистика использования дистанционного доступа к банковским услугам, в том числе с помощью мобильной телефонной связи, свидетельствует, что в северных, скандинавских странах до 50% розничных банковских операций совершается в дистанционном режиме. А на юге Европы этот же показатель не превышает 10%. Объяснить эту разницу рационально эксперты, в том числе банкиры и представители IT-компаний, не могут. Выдвигаются предположения, что на севере, где холодно, людям неохота лишний раз выходить из дома. А на теплом юге, напротив, клиенты жаждут личного общения с банкиром.

Как бы то ни было, что на юге, что на севере, банки равным образом заинтересованы в дистанционном обслуживании. Чем меньше клиентов придет непосредственно в офис, тем дешевле это обойдется кредитной организации. Самым «дистанционным» и «мобильным» банкам не нужны большие операционные залы, множество сотрудников и т.д.

Сегодня, когда банки стремительно наращивают свое присутствие на рынке, открывают региональные филиалы и повсеместно внедряют различные форматы фронт-офиса (отделения, допофисы, кредитно-кассовые офисы и т.д.), вопрос взаимодействия с клиентами, определения способов этого взаимодействия, становится решающим. Причем формулировать свое стратегическое видение этой проблемы приходится любому банку, вне зависимости от выбранного способа экспансии. Любое масштабирование бизнеса: открытие собственных подразделений, приобретение банков в регионе, комбинированный путь — в любом случае требует некоего единообразного подхода к коммуникации с клиентом. Мобильные технологии, в области которых принципиально новые решения появляются уже каждые 1,5–2 года, открывают для банков удивительные возможности для развития дистанционного доступа к услугам — если, конечно, банки будут успевать за провайдерами в этой гонке технологий.

В США мобильными банковскими сервисами пользуются 16% абонентов. Из них 60% пользователей осуществляют банковские операции не реже, чем раз в неделю. По данным международной исследовательской компании Celent, в ближайшие 2 года развитие мобильного банкинга на европейских рынках будет стремительно набирать темпы. От текущих показателей, в среднем составляющих около 6%, до 25% к 2010 году. Прогнозируют, что рост этого сегмента пойдет еще быстрее в развивающихся странах, где мобильный телефон более доступное средство, чем банковские инфраструктуры.

В Беларуси SMS-банкинг впервые появился в январе 2004 года, когда АСБ Беларусбанк совместно с ОАО Национальный Процессинговый Центр и оператором сотовой связи Velcom (СП ООО МЦС) внедрили систему SMS-банкинг, разработанную компанией IBA. С июля того же года данная услуга стала доступна и для абонентов МТС.

В настоящее время SMS-банкинг позволяет держателям банковских пластиковых карт, эмитированных АСБ Беларусбанк и ОАО Банк Золотой Талер и являющимся абонентами сотовых операторов Velcom и МТС с помощью SMS сообщений оплачивать услуги сотовой связи и получать информацию об остатке на карт-счете.

Для подключения к системе SMS-банкинг клиенту банка не требуется покупать или устанавливать дополнительное оборудование или программное обеспечение. Достаточно иметь мобильный телефон стандарта GSM, способный посылать и получать SMS-сообщения.

Ввиду исключительного удобства для клиента, освобождаемого от необходимости не только посещать банк и другие учреждения для проведения финансовых операций, но и вообще выходить из дома, интерес к SMS-банкингу возрастает с каждым днем. Так, если в декабре 2005 года этой услугой пользовалось около 35 000 держателей карточек, то к декабрю 2006 года эта цифра возросла более чем в 2,5 раза и достигла 100 000, в том числе 40 000 абонентов VELCOM и 60 000 абонентов MTC. Оборот по услуге SMS-банкинг за ноябрь 2006 года составил около 1,2 млрд. рублей, что в 4 раза больше, чем в ноябре 2005 года.

Существует возможность, используя одну карточку, пользоваться SMS-банкингом с помощью двух телефонов, один из которых подключен к сети VELCOM, а другой – MTC. Для этого необходимо пройти регистрацию два раза, сначала с использованием одного, а затем другого телефона. В результате для каждого телефона будет использоваться отдельный пароль доступа к услуге.

Плата за пользование SMS-банкингом не взимается. Тарификация отправляемых в рамках услуги SMS-сообщений производится в соответствии с тарифными планами компаний VELCOM и MTC .

Пользование SMS-банкингом представляет собой отправку на специальный номер 611 SMS-сообщений определенного формата, где указывается в установленной последовательности название желаемой операции, пароль, сумма оплаты и другие необходимые элементы. В ответ на мобильный телефон приходит SMS-сообщение с подтверждением проведения операции или с запрошенной информацией.

SMS-банкинг – это возможность проведения широкого спектра операций и оплаты ряда услуг с помощью мобильного телефона:

- оплата услуг операторов мобильной связи Velcom и МТС;

- оплата коммунальных услуг в г.Минске, г.Могилеве, г.Бресте, г.Витебске;

- оплата услуг РУП «Белтелеком»;

- оплата услуг спутникового телевидения “Космос ТВ”;

- получение на мобильный телефон информации о сумме задолженности по коммунальным услугам, услугам РУП «Белтелеком» и спутниковому телевидению «Космос ТВ»;

- получение информации об остатке средств на карт-счете.

В настоящее время услугу смс-банкинг предлагает небольшое количество белорусских банков:

1. ОАО Белагропромбанк

2. ОАО Белвнешэкономбанк

3. ОАО Банк Золотой талер

4. ЗАО Банк международной торговли и инвестиций

5. УП Иностранный банк Москва-Минск

6. ЗАО АКБ Белросбанк

7. ОАО АСБ Беларусбанк

8. ЗАО Трастбанк

9. ОАО Белинвестбанк

Перспективы развития мобильного банкинга в республике весьма многообещающи. По мнению многих экспертов, персональные компьютеры, несмотря на их популярность, не являются оптимальной платформой для доставки финансовых сервисов. Кроме того, социологические исследования говорят о том, что мобильный телефон рассматривается людьми как модный аксессуар и необходимое средство общения, а персональный компьютер - скорее как средство производства. В частности, увеличение скорости передачи данных снимет ограничения на объем передаваемых данных, обеспечив новые возможности для развития систем мобильного банкинга. В этом случае активное развитие получит новая модель ведения бизнеса - мобильный бизнес, где SMS-банкинг является одной из базовых составляющих.

Перспективность мобильных телефонов в качестве платформы для развития SMS-банкинга подтверждается анализом данных о динамике роста числа абонентов в Республике Беларусь. Развитие технологий мобильного банкинга может быть чрезвычайно динамичным, поскольку изменения в области мобильной связи носят аналогичный характер. И мобильный банкинг в нашей стране имеет серьезные шансы стать востребованной и доступной услугой.