Организация маркетинговой деятельности

СОДЕРЖАНИЕ: Воронежский Керамический завод. Организация маркетинговой деятельности. Общая характеристика деятельности ЗАО ПКФ ВКЗ. Характеристика маркетинговой деятельности предприятия. Рекомендации по улучшению организации маркетинговой деятельности предприятия.МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

ИНСТИТУТ МЕНЕДЖМЕНТА, МАРКЕТИНГА И ФИНАНСОВ

Факультет «Деловое администрирование»

КОНТРОЛЬНАЯ РАБОТА

на тему: «Организация маркетинговой деятельности»

по курсу «Маркетинг»

Выполнила:

Преподаватель:

Работа защищена:

Оценка

Дата

Подпись

Воронеж 2006

СОДЕРЖАНИЕ

1. Организация маркетинговой деятельности на ЗАО ПКФ Воронежского Керамического завода

1.1 Общая характеристика деятельности ЗАО ПКФ ВКЗ

1.2 Характеристика маркетинговой деятельности предприятия

2. Рекомендации по улучшению организации маркетинговой деятельности

Заключение

Список литературы

1 Организация маркетинговой деятельности на ЗАО ПКФ Воронежского Керамического завода

1.1 Общая характеристика деятельности ЗАО ПКФ ВКЗ

Воронежский керамический завод основан в 1949 году. Основной вид деятельности — производство керамических плиток для внутренней облицовки стен; производство керамических красителей и фритт (химические соединения), производство товаров народного потребления. Дополнительные виды деятельности: коммерческие строительные работы. В настоящее время действует в форме закрытого акционерного общества (ЗАО). Учредительным документом является устав, в котором закреплены организационно-правовые основы деятельности предприятия, в том числе:

- Полное и сокращенное фирменные наименования общества - Закрытое Акционерное Общество Производственно-Коммерческая Фирма Воронежский Керамический Завод (ЗАО ПКФ ВКЗ).

- Место нахождения общества — город Воронеж, улица Конструкторов,31.

- Количество, номинальную стоимость, категории акций - всего размещено 2.867.992 акции номинальной стоимостью 1 рубль среди 881 участника.

- Права акционеров - владельцы акций могут участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также имеют право на получение дивидендов, а в случае ликвидации общества - право на получение части имущества.

- Размер уставного капитала общества - 2.868 тысяч рублей;

- Структуру и компетенцию органов управления общества и порядок принятия ими решений;

- Порядок подготовки и проведения общего собрания акционеров;

Общество создано путем преобразования существующею юридического лица (товарищества с ограниченной ответственностью).

Российская керамическая промышленность начала развиваться в 40-е годы одновременно с открытием первых заводов в Московской области, на Украине и в Казахстане.

Большинство производственных линий, установлены в 70-х годах и поставлялись машиностроителями бывшего СССР или ГДР. Стандарты качества были достаточно низкими, главным образом, из-за отсутствия конкуренции, но удовлетворяющими нужды глобального процесса урбанизации.

Сырьевые материалы привозились, в основном, с Украины.

В период с 1987 по 1992 гг. некоторые заводы были модернизированы до уровня, в котором они сейчас находятся, но со времени отмены советской власти не производилось никаких капиталовложений.

За 1990 - 1992 гг. Россия достигла максимального показателя выпуска продукции от 55 до 85 млн. м. кв. керамических плиток и 6.8 млн. шт. сантехизделий.

Оздоровлению отечественного производства способствовал экономический кризис в августе 1998 г., в результате которого курс обмена валюты вырос с 7 до 23 рублей за 1 доллар и импорт стал невыгодным.

Увеличение продаж на внутреннем рынке предоставило производителям возможность нарастить активы. Это, в свою очередь, позволяет составлять более точные графики снабжения и техобслуживания, а в больших компаниях проводить настоящую модернизацию.

Можно с уверенностью сказать, что импорт не вырастет до уровня, на котором он был до кризиса, кроме высокоточной аппаратуры, которую пока не могут производить в России.

Потребление керамических плиток.

В начале 90-х годов потребление керамических плиток в России составляло около 70 млн. м. кв.

В 1998 г. этот показатель упал до 40 млн. м. кв., что эквивалентно 0,3 м. кв. на душу населения.

Факторами, которые всегда приводили к снижению уровня потребления керамических плиток, является, во-первых, сильная конкуренция с материалами из древесины, более доступными и соответствующими климатическим условиям, и во-вторых, тенденция покрывать стены кухонь и ванных комнат краской.. При строительстве и сдаче новых домов настенные покрытия не предусмотрены (кроме люкс-квартир или частных домов).

Виды продукции и импорт.

Среди импортируемой продукции наибольшим спросом пользуются плитки 20x30 см, 30x30 см и 25x33 см, хотя в продаже имеются и другие виды этого товара.

Предпочтения местных покупателей достаточно традиционны - в провинции наиболее популярны бежевый и серый тона. Покупатели, относящиеся к среднему и высшему сегментам, отдают предпочтение импортной продукции или отечественной нового поколения. В этом случае, налицо открытость к новшествам, иногда переходящая в крайности, например, использование для облицовки плиток черного или золотистого цвета.

Что касается, сбыта, отечественный товар продается, в основном, на условиях франко-завод (или через магазины, расположенные на территории заводов) по цене 3-7 долл. США за м. кв.

За транспортировку начисляется 15%, а процент, налагаемый перепродавцами колеблется от 30% на основную продукцию до 100% - на эксклюзивную.

На импортную продукцию, облагаемую таможенной пошлиной (налог на импорт 25% от стоимости или в зависимости от веса, если это дешевая продукция), начисляется еще процент импортерами/дистрибьюторами (не менее 10 долл. США за м. кв., а иногда достигающий 23 доллара, если это итальянская плитка среднего или высокого сегментов).

По данным 1999 г. ведущими странами, экспортирующими в Россию, являются Италия и Испания.

В 1997 г. объем импорта снизился до 22.5 млн. м. кв., в 1998 г, - до 15.1 млн. м. кв. и в 1999 г. - до 7.7. млн. м. кв. В настоящее время нет предпосылок возвращения показателя импорта на уровень до кризисного периода.

Основные компании, производящие облицовочную плитку.

Разрушение российской экономики в общем и керамической промышленности в частности после 1992 г. привело к естественному отбору компаний. Многие компании выпали из бизнеса, некоторые приостановили работу в ожидании лучших времен. Из более, чем 100 компаний, действовавших в эпоху коммунизма, сейчас осталось около 50 и далеко не все из них восстановили производство в последние 10 лет. Наиболее активные фирмы - около 20, принадлежащие к ЗАО Керамика - производят 60% от общего количества керамических плиток и санфаянса в России.

На технологическом уровне наблюдается устаревание производственных линий и недостаток их технического обслуживания. Многие компании продолжают использовать старое оборудование отечественного производства или импортированное из ГДР. Несмотря на возраст заводов, их производительность могла бы быть вдвое больше имеющегося на сегодняшний день показателя. Однако, этот подразумеваемый потенциал имеет лишь теоретическую основу, так как качество готовой продукции достаточно низкое и не приемлемо для рынка. Только около 10 компаний работают на технологическом уровне, который можно считать высоким или средним. К ним относятся заводы, закупившие западную технологию (итальянскую или, в меньшем количестве, немецкую) и имеющие высокую производительность.

Всего 14 компаний планируют значительные капиталовложения в модернизацию оборудования и следующие за ними 11 заявили об определенном интересе к установке нового оборудования, но из-за недостатка средств они вынуждены отложить эти планы.

Это означает, что в течение следующих 3-4 лет, по крайней мере, только 15 новых линий могут быть проданы в Россию, не учитывая частичную замену оборудования или интеграционные проекты.

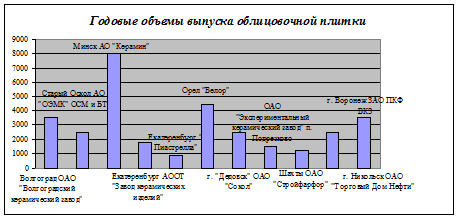

Ведущие производители керамики в России и СНГ

1. АО ВЕЛОР, г. Орел

2. ЗАО ПКФ Воронежский керамический завод

3. ОАО Сокол, Дедовск, Московская область

4. ОАО Волгоградский керамический завод

5. ОАО ОЭМК, Старый Оскол

6. Экспериментальный керамический завод (Москва)

7. Екатеринбургский керамический завод

8. ОАО Стройфарфор, г. Шахты

9. ОАО Нефрит, Ленинградская область

10. АО КЕРАМИН Беларусь

Как видно из диаграммы, ЗАО ПКФ ВКЗ занимает прочную среднюю позицию по годовому производству облицовочной плитки, и предполагаемое наращивание объемов выпуска до 5.6 млн. кв. м. в год, позволит при постоянно существующем дефиците продукции и соответствующей маркетинговой политике занять дополнительные доли рынка сбыта. Реальную конкуренцию смогут составить АО «Керамин», Беларусь, и АО «Велор», г. Орел.

Используя современнейшее итальянское оборудование и технологии, занимая среднюю ценовую нишу, ориентированную на покупательскую способность большинства строительных организаций и частного населения, с продукцией высокого качества, ЗАО ПКФ ВКЗ получает несомненные преимущества в реализации своей продукции на рынке.

Маркетинговая политика ЗАО ПКФ ВКЗ, предусматривает продажу дополнительных 2-х миллионов кв. м. облицовочной плитки в год через фирмы, имеющие договора с ВКЗ. Эта форма позволяет уменьшить себестоимость продукции: дилеры самостоятельно обеспечивают рекламу и сбыт продукции. Производителю нет необходимости вступать в конкуренцию при продажах в данном регионе. Для дилера такая форма дает преимущество низкой цены и отсутствия конкуренции в границах данного рынка. Для производителя – это преимущество заранее планируемой и гарантированной отгрузки продукции по действующему с дилером договору.

В таблице приведено ориентировочное распределение дополнительных 2х млн. кв. м. плитки по основным дилерам.

| Название фирмы | Юридический адрес | Предполагаемый объем, кв. м. |

| ТОО ПКК «Инвест-Контракт» | Казахстан, г. Алматы, ул. Мынбаева, 98-145 | 250000 |

| ООО «Аспазия» | Кыргызстан, г. Бишкек, ул. Панфилова, 2-10 | 250000 |

| ООО «Мегион-Керама» | г. Воронеж, ул. Кропоткина 10 | 1000000 |

| ООО фирма «Керамс» | г. Воронеж, ул. Пешестрелецкая, 77 | 500000 |

Большинство Российских производителей бытовой керамики, имея условия после кризиса 1998г. развивать производства, в настоящее время практически потеряли такую возможность постоянного повышения цен на продукцию при очень низком качестве, слабом ассортименте, ненадлежащей рекламе и некачественной упаковке. В настоящий момент происходит выравнивание цен импортных изделий с отечественными, при несомненно лучшем качестве и упаковке.

Производителей бытовой керамики на рынке СНГ можно разделить на 4 группы:

• Керамика российских заводов;

• Белорусская керамика;

• Керамика Украины, Польши, Турции, Китая;

• Керамика Прибалтийских и других Европейских производителей.

Первые две группы по технологии, качеству, упаковке, рекламному представлению практически одинаковы.

Третья группа отличается лучшей упаковкой и рекламой, но как недостаток - цены в долларах США.

Четвертая группа отличается более высоким качеством, упаковкой, грамотной рекламой, и, соответственно, более высокой ценой.

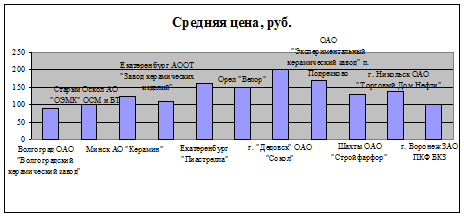

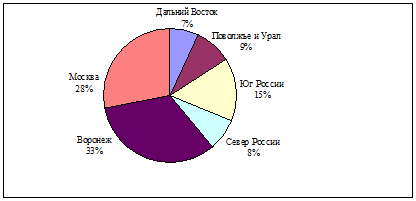

По данным организаций, занимающихся сбытом бытовой керамики, доли рынка распределились следующим образом:

География поставок бытовой керамики ЗАО ПКФ ВКЗ складывается из условий рыночного спроса, и выглядит следующим образом:

ЗАО ПКФ ВКЗ постоянно осуществляет политику сдерживания роста цен на бытовую керамику. За прошедший год рост цен не превысил 25%, в отличие от других заводов - порядка 50%. Стабильно конкурентные цены являются основным фактором устойчивого сбыта продукции (годовой объем - около 9000000 руб.).

Дополнительные производства.

ЗАО ПКФ Воронежский керамический завод в отличие от остальных российских компаний, имеет собственное производство керамических красителей мощностью свыше 300 тонн в год, способное обеспечить красителями основные российские производства, а также поставлять их на экспорт, а также производство фритт, мощностью около 10 тыс. т. в год, что дает неоспоримые преимущества в ценовой политике и гибкости ассортимента продукции.

Сырьевые материалы.

Российские компании обычно используют отечественное сырье.

Высококачественные глины, импортируемые ранее с Украины (Веселовский, Просяновский и Глуховицкий карьеры в Донбасской области) сейчас не закупаются по экономическим причинам (цена, транспортные расходы и таможенные сборы, налагаемые правительством Украины на экспорт глины).

На территории России существуют карьеры, добывающие разнообразные глины: красные, белые, каолины и полевой шпат. Основными из них являются: Печерский в Псковской области - 30 млн. т., Ульяновский в Калужской области - более 50 млн. т., хотя до настоящего времени они не продуктивны, Владимирский в Ростовской области - более 25 млн. т. и самый богатый по количеству месторождений Уральский - 300 млн. т.

Центральная Россия - это область с самой большой концентрацией керамических компаний, расположенных недалеко от карьеров, а также имеющих наиболее благоприятные условия, что касается рынка и покупательской способности населения.

За почти пятидесятилетний срок работы на Российском рынке, у ЗАО ПКФ ВКЗ сложились стабильные постоянные отношения с поставщиками основного сырья для производства облицовочной плитки и бытовой керамики.

1.2 Характеристика маркетинговой деятельности предприятия

Содержание маркетинговой деятельности.

До финансового кризиса августа 1998 года сбыт продукции ВКЗ носил в основном случайный характер, основной формой платежа был взаимозачет. В настоящее время основная часть выпускаемой продукции сбывается по предоплате. В связи с этим первой долгосрочной целью предприятия является полный переход от взаимозачетов к денежным формам расчета, т.е. продавать продукцию только за «живые» деньги.

Вторая цель - изыскать средства для замены устаревшего оборудования.

Обоснование характеристик рынка.

Произведенная заводом продукция сбывается по договорам, через региональное представительство (фирма «Мегион», ул. Кропоткина, 10), через фирменный магазин. В настоящее время с покупателями — частными лицами предприятие не работает.

Основные потребители продукции завода.

1. ЧФ «Альфа-А», г. Бишкек, Кыргызстан.

2. ОАО «Нижегородстройснаб», г. Нижний Новгород.

3. ЗАО «Полимер», г. Новосибирск.

4. ОАО «Башстройбумторг», г. Уфа.

5. Самарский стройфарфор, Самарская обл., Волжский район.

6. Химзавод им. Карпова, г. Менделеевск, респ. Татарстан.

7. ОАО «Лемек», г. Москва.

8. ОАО КПК «Краснодарглавснаб», г. Краснодар.

9. ЗАО «Пермьглавнефтеснаб», г. Пермь.

10. ЗАО «Химэнерго», г. Москва.

Анализ региональных продаж плитки за 1996-99 годы представлен в Приложении 3. Основная доля продаж приходится на Воронежскую область и в последнее время она увеличивается.

Основные технические характеристики продукции отражены в стандарте ГОСТ 6141-91. К ним относятся длина, ширина, толщина, косоугольность, кривизна лицевой поверхности, прочность на изгиб, термическая стойкость глазури и т.д.

Выявление основных конкурентов.

Анализ положения рынка строительной керамики показывает:

1. Большинство заводов страны, производящих керамическую плитку, оснащены отечественным оборудованием, которое устарело морально и физически. Применяемая технология не способствует получению изделий высокого качества и современного дизайна. Слабым местом является прессование, обжиг, подготовка сырья, упаковка продукции. Это негативно сказалось на качестве и объемах выпускаемой продукции, повышенном расходе топливно-энергетических ресурсов. Наметилась тенденция резкого отставания технического уровня от аналогичных зарубежных производителей.

2. Для всех заводов страны характерны финансовые трудности, вызванные неплатежами за отгруженную продукцию и высокими ставками налогообложения.

Сравнительные характеристики плитки, выпускаемой ЗАО ПФК ВКЗ.

| Сильные | Средние | Слабые |

| Дизайн | Ровность покрытия | Глазурь |

| Тело плитки | ||

| Эксклюзивность ручной росписи |

Перечень основных конкурентов и сравнительный анализ цен на плитку см. в Приложении 5.

Характеристика номенклатурного плана.

ВКЗ выпускает достаточно широкую номенклатуру продукции с большим ассортиментом. Номенклатура выпускаемой продукции следующая:

1. Керамическая плитка глазурованная различных расцветок со следующими размерами:

• 150*150 мм.

• 150*200 мм.

• 200* 300 мм.

2. Фритты (кристаллические глазури).

3. Керамические краски различных цветов. (Добавляются во фритту для придания ей различных цветов и оттенков.)

4. Майоликовые изделия:

• сервизы

• чашки, кружки

• декоративные и напольные вазы

• подсвечники, этюды и другие декоративные изделия

Стимулирование сбыта и реклама.

Произведенная заводом продукция сбывается по договорам, через региональное представительство (фирма «Мегион», ул. КропоткинаДО), через фирменный магазин.

Договоры с организациями заключаются на следующий год в ноябре-декабре текущего года из расчета, что 5 линий за сутки безостановочного производства выдают 10 тысяч м. плитки.

Сбыт продукции осуществляется по предоплате (срок предоплаты — 14 дней, т.е. продукция отправляется по договору в 14-дневный срок) либо по взаимозачетам. Цена продукции при взаимозачете превышает цену продукции при предоплате; это происходит, чтобы стимулировать денежный обмен. Кроме того, при предоплате на сумму, превышающую 1 млн. руб., предоставляются скидки 5-15%.

Поставка товара осуществляется следующими способами:

• Вагонным (5 тысяч в месяц)

• Контейнерным (3 контейнера в месяц)

• Самовывозом.

Работники отдела сбыта ВКЗ считают наиболее дешевым и удобным методом работы вагонную поставку.

При повышении цен основным клиентам по факсу отправляется прайс-лист (за 10 дней до повышения), (см. Приложение 1). Наибольшим спросом покупателей пользуется облицовочная плитка, товары народного потребления. Красители и сухие глазури используются в машиностроении. Некондиционные изделия отправляются в школы, интернаты по письмам.

Каждый месяц организации, заключившие с ВКЗ договоры, присылают заявки, в которых указывают требуемый объём и ассортимент продукции. Заявка поступает в приемную, затем рассматривается директором и направляется в отдел сбыта и в производственно-технический отдел (ПТО). Производство планируется по цветам и по типоразмерам в зависимости от заказов. Решение о смене глазури принимает ПТО, время подготовки и перехода на другую глазурь — 1 неделя.

Каналы распространения рекламы: рассылка потенциальным клиентам рекламных буклетов, участие в выставках. Расходы на рекламу в январе 2000 года составили 200756 рублей.

Планирование производства и услуг. Качество продукции.

План производства на облицовочную плитку разрабатывается на основе наличия мощностей и исходя из отчета по продажам за прошлый год. Также составляется ориентировочный план по договорным отношениям. В объем реализованной продукции закладывают ожидаемый процент прироста производства и продаж (как правило 5-7%). В результате получают план производства облицовочной плитки на год. План производства распределяется по цехам, внутри цехов - по месяцам так, чтобы обеспечить непрерывность производства.

Месячный план = ориентировочный дневной

Кол-во дней план производства

Планирование осуществляется в натуральных и стоимостных показателях.

Качество и конкурентоспособность продукции предприятия.

Продукция ЗАО ПКФ «Воронежский керамический завод» находится на достаточно высоком уровне среди отечественных производителей, но проигрывает в сравнении с продукцией иностранных производителей. Основные ее недостатки связаны с глазурью, стандарты которой являются ниже приемлемых на рынках с высокой конкуренцией. Плитка в целом является конкурентоспособной по ценам, за исключением стоимости глазирования, которая почти в два раза превышает ее стоимость в Западной Европе. Западные специалисты считают, что глазурь низкого качества и слой покрытия слишком толстый. Возможно, низкое качество является основной причиной падения продаж глазури за пределы предприятия в последние несколько лет. Значительную роль в производстве продукции, качество которой несопоставимо с европейскими стандартами, играет оборудование, устаревшее морально и физически и требующее реконструкции. Решение этой проблемы упирается в финансовые трудности предприятия.

Использование международной системы качества ИСО-9000.

Международная система качества ИСО-9000 официально не принята на ВКЗ. Но в отделе технического контроля (ОТК) на предприятии руководствуются некоторыми положениями этой системы, такими как:

1. Система должна предупреждать несоответствия.

2. Система должна обеспечить выявление всех возникших несоответствий.

3. Должна быть система технического контроля (необходимы контрольные операции, отделение продукции, несоответствующей требованиям, в изоляторы брака).

Сертификация продукции.

На ВКЗ действуют государственные стандарты РФ. Гигиенические сертификаты выдает центр Государственного санитарно-эпидемиологического надзора РФ. Перечень продукции, на которую выдан сертификат:

1. Плитка для внутренней облицовки стен

2. Изделия майоликовые (выдан 14 декабря 1999 года и действителен до 14 декабря 2000 года)

3. Краски керамические.

Комплексная система управления качеством на предприятии.

Служба управления качеством на ВКЗ - ОТК, который подчиняется директору. Задачи ОТК:

• предотвращение выпуска продукции, несоответствующей требованиям стандартов и технических условий, утвержденным образцам, проектно-конструкторской и технологической документации, условиям поставки и договоров, некомплектной продукции.

• повышение ответственности всех звеньев производства за качество выпускаемой продукции.

ОТК организует проверку качества, испытания и приемку продукции, оформление документации, обеспечивает выявление отклонений качества от требований стандартов и технических условий. Введено положение о стимуляции качества выпускаемой продукции, проводятся соревнования между сменами, индивидуальное соревнование.

Организация технического контроля качества продукции.

Согласно стандарту ИСО серии 9000 (п.4.6.), закупки требуют оценки поставщиков на основе их способности удовлетворять требованиям контролеров. ВКЗ оценивает поставщиков по результатам входного контроля качества поставок. Статус входного контроля должен быть идентифицирован с помощью документированных процедур, указывающих на соответствие или несоответствие продукции требованиям проведенного контроля или испытаний.

Если продукция в результате проведения входного контроля или испытаний не соответствует стандартам, то это должно быть отражено:

• в журнале входного контроля

• в журнале испытания продукции

• на ярлыке соответствующей продукции

• в разрешении на закупке

В рамках комплексной системы управления качеством на предприятии действовали стандарты от 6 июля 1987 года: «Показатели и оценка качества труда производственных подразделений, инженерно-технических работников и служащих. Материальное стимулирование повышения качества труда» и «Порядок проведения самоконтроля, порядок выдачи личных клейм самоконтроля качества исполнителям работ». В настоящее время работники ОТК говорят о необходимости возвращения к подобным методам контроля качества продукции и труда работников.

Номенклатура и ассортимент определяются возможностью предприятия выпускать различную продукцию. Номенклатура продукции и ее постоянство определяют тип производственной системы. На ВКЗ производство непрерывное. Основное оборудование - поточно-конвейерные линии. Основная трудность в управлении производством — организация производства и комбинация продукции таким образом, чтобы не допустить замедления непрерывного процесса.

2 Рекомендации по улучшению организации маркетинговой деятельности

Пути совершенствования маркетинговой деятельности многообразны. При выборе тех или иных направлений преобразований определяют их влияние на выполнение целевых программ, экономичность, оперативность и надежность системы маркетинга, и повышение ее конкурентоспособности, положение предприятия в конкретной среде и т.д. Проанализируем некоторые из этих направлений.

- Создание целостной, гибкой системы маркетинга, которая была бы адаптивной и восприимчивой к спросу потребителей, рыночным изменениям, маркетинговым инновациям, интеллектуальному сервису, международному бизнесу. На предприятиях целесообразно создавать службу маркетинга, которая была бы главным структурно-функциональным звеном маркетингового управления и обеспечивала бы взаимодействие работников аппарата управления и сферы производства. Когда система маркетинга научно организована и функционирует в программном режиме, она является не только надежной и экономичной, но и самоорганизующейся, а также самоуправляемой.

- Рационализация маркетинговой функциональной организации обеспечивает четкое распределение должностных функций между работниками управления и производства. Закрепление функций за службой маркетинга и за другими работниками сфер управления и производства создает возможности для программного маркетинга.

- Улучшение кадровой политики и работы с кадрами. Передовые предприятия много внимания уделяют подготовке, повышению квалификации маркетологов, а также вопросам маркетинговой подготовки общехозяйственных специалистов и руководителей.

- Механизация, компьютеризация и автоматизация маркетинговой деятельности предполагает широкое применение технических средств в работе маркетинговых информационных систем, систем управления маркетингом, организационно-технического оснащения.

Маркетинг может выполнять свою роль при условии, если создана, отлажена на предприятии и эффективно функционирует система маркетинга.

Заключение

Любые формы предприятия выходят на рынок, то почти всегда сталкиваются с трудностями. И сразу же руководители этих организаций начинают бороться за выживание на этом рынке, бороться со своими конкурентами, и в этих условиях любой организации, даже самой маленькой, необходимо разрабатывать свою маркетинговую деятельность, чтобы добиться повышения эффективности деятельности своей организации.

В настоящее время в связи с переходом страны на рыночную экономику, где в результате недавно возникшего кризиса, все предприятия, организации, предприниматели, а также простые граждане должны разбираться в маркетинге. Ведь не только крупные компании, как в нашей стране, так и за рубежом должны проводить маркетинговые исследования. Поэтому, чтобы удержаться на рынке многие частные фирмы и организации создают специальные отделы маркетинга. Отдел маркетинга существует для того, чтобы фирма продвигала свою продукцию. Служба маркетинга – это система различных видов деятельности предприятия, связанных между собой и охватывающих планирование, ценообразование, продажу, доставку товаров и оказание услуг, в которых существует потребность у реальных и потенциальных покупателей. Процесс маркетинга многогранен: он начинается с воплощения желаний потребителя в конкретной продукции и организации ее производства, по завершении которого необходимо так «ввести» продукцию на рынок, чтобы привлечь устойчивое внимание к ней потребителя, для чего необходима гарантия хорошего сервиса и послепродажного обслуживания.

Без маркетинга сегодня немыслима деятельность ни одной организации, так как его игнорирование рано или поздно приведет к краху. Умелое и грамотное обращение менеджеров, управляющих всем наличным инструментарием маркетинга, позволит любому предприятию в полном объеме использовать свои конкурентные преимущества и соответственно занимать лидирующее положение в своей отрасли.

Список литературы

1. Голубков Е.П. Основы маркетинга: Учебник. – М.: Издательство «Финпресс», 1999. – 656с.

2. Далько Т.П. Управление маркетингом: Учебник. Изд. 2-е, перераб. и доп. – М.: ИНФРА-М, 2001. – 334с.

3. Джоббер, Дэвид. Принципы и практика маркетинга.: Пер. с англ.: Учебное пособие. – М.: Издательский дом «Вильямс», 2000. – 688с.

4. Соловьев Б.А. Управление маркетингом: 17-модульная программа для менеджеров «Управление развитием организации». Модуль 13. – М.: ИНФРА-М, 2000.-688с.

5. Маркетинг в отраслях и сферах деятельности: Учебник/Под ред. проф. В.А. Алексунина. – М.: Издательско-книготорговый центр «Маркетинг», 2001. – 516с.

6. Маркетинг: Учебник для вузов/Н.Д. Эриашвили, К. Ховард, Ю.А. Цыпкин и др.; Под ред. Н.Д. Эриашвили. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2000. – 623с.

7. Маркетинг: Учебник, практикум и учебно-методический комплекс по маркетингу/Р.Б. Ноздрева, Г.Д. Крылова, М.И. Соколова, В.Ю. Гречков. – М.: Юристь, 2000. – 568с.

8. Экономика предприятия: Учебник для вузов/Под ред. проф. В.Я. Горфинкеля, проф. В.А. Швандара. – 3-е изд. – М.: ЮНИТИ-ДАНА, 2000. – 718с.