Организация процесса управления кредитным риском в коммерческом банке

СОДЕРЖАНИЕ: Сущность кредитного риска; способы его минимизации - диверсификация, лимитирование, страхование. Краткая характеристика деятельности ООО ХКФ Банка, анализ его финансового состояния и определение методики, применяемой для оценки кредитного риска.СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА ФАКТОРА РИСКА В БАНКОВСКОМ КРЕДИТОВАНИИ И СПОСОБОВ ЕГО МИНИМИЗАЦИИ

1.1 Понятие и сущность кредитного риска

1.2 Организация процесса управления кредитным риском в коммерческом банке

1.3 Способы минимизации кредитного риска

2. АНАЛИЗ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ НА ПРИМЕРЕ ООО Хоум Кредит энд Финанс Банк (ООО ХКБ Банк)

2.1 Краткая характеристика банка

2.2 Анализ основных показателей кредитной деятельности банка

2.3 Оценка системы управления риском в ООО ХКБ Банк

3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ КРЕДИТНЫМИ РИСКАМИ В ООО ХКФ Банк

3.1 Общие направления повышения эффективности управлениякредитными рисками

3.2 Совершенствование методики расчета кредитных рисков по корпоративным клиентам

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Коммерческий банк является активным элементом рыночной экономики. Главное назначение банка состоит в том, чтобы аккумулировать денежные средства и предоставлять их в кредит. Поэтому коммерческий банк представляет собой деловое предприятие, которое оказывает услуги своим клиентам, т. е. вкладчикам (кредиторам) и заемщикам, извлекая прибыль за счет разницы процентов, получаемых от заемщиков и вкладчиков (кредиторов) за предоставленные денежные средства. Основной функцией коммерческого банка является посредничество между кредиторами и заемщиками, причем банки, в отличие от других финансовых небанковских структур, обеспечивают основную часть всех средств денежного обращения экономики конкретной страны.

В банковской практике управление кредитным риском является центральным направлением банковской деятельности. Кредитный риск, т. е. опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении, является неотъемлемой частью банковского менеджмента. Кредитный риск означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь, может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем. Из-за потенциально опасных последствий кредитного риска важно провести всесторонний анализ банковских возможностей по оценке, администрированию, наблюдению, контролю, осуществлению и возврату кредитов, авансов, гарантий и прочих кредитных инструментов. Данный анализ должен также определить адекватность финансовой информации, полученной от заемщика, которая была использована банком при принятии решения о предоставлении кредита.

Цель данной курсовой работы изучить учет фактора риска в банковском кредитовании и способов его минимизации

Для достижения цели курсовой работы необходимо решить следующие задачи:

Изучить теоретические аспекты учета фактора риска в банковском кредитовании и способов его минимизации

Изучить понятие и сущность кредитного риска

Изучить организация процесса управления кредитным риском в коммерческом банке

Рассмотреть способы минимизации кредитного риска

Провести анализ управления кредитным риском на примере ООО Хоум Кредит энд Финанс Банк (ООО ХКБ Банк)

Дать краткую характеристику банка

Провести анализ основных показателей кредитной деятельности банка

Провести оценку системы управления риском в ООО Хоум Кредит энд Финанс Банк (ООО ХКБ Банк)

Определить направления совершенствования организации управления кредитным риском в ООО ХКБ Банк

Предметом исследования данной курсовой работы являются факторы риска в банковском кредитовании.

Объектом исследования является ООО Хоум Кредит энд Финанс Банк (ООО ХКБ Банк)

Методом исследования является изучение, анализ, сравнение показателей риска в банковском кредитовании, для выявления сильных и слабых сторон и перспектив развития.

Информационным источником исследования курсовой работы является учебная литература, справочные пособия и ресурсы Интернета.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА ФАКТОРА РИСКА В БАНКОВСКОМ КРЕДИТОВАНИИ И СПОСОБОВ ЕГО МИНИМИЗАЦИИ

1.1 Понятие и сущность кредитного риска

кредитный риск минимизация диверсификация лимитирование

В соответствии с Положением Банка России, под банковским риском понимается присущая банковской деятельности возможность (вероятность) понесения кредитной организацией потерь и (или) ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.) и (или) внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.).

К типичным банковскими рисками относятся:

Кредитный риск риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

К указанным финансовым обязательствам могут относиться обязательства должника по:

– полученным кредитам, в том числе межбанковским кредитам (депозитам, займам), прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

– учтенным кредитной организацией векселям;

– банковским гарантиям, по которым уплаченные кредитной организацией денежные средства не возмещены;

– сделкам финансирования под уступку денежного требования (факторинг);

– приобретенным кредитной организацией по сделке (уступка требования) правам (требованиям);

– приобретенным кредитной организацией на вторичном рынке закладным;

– сделкам продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов);

– оплаченным кредитной организацией аккредитивам (в том числе непокрытым аккредитивам);

– возврату денежных средств (активов) по сделке по приобретению финансовых активов с обязательством их обратного отчуждения;

– требованиям кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Характерной особенностью кредитного риска является тот факт, что он возникает не только в процессе предоставления кредита и получения процентов по нему, но и в связи с другими балансовыми и забалансовыми обязательствами, такими, как гарантии, акцепты и инвестиции в ценные бумаги.

Кредитный риск возрастает при кредитовании связанных с кредитной организацией лиц (связанном кредитовании), т.е. предоставлении кредитов отдельным физическим или юридическим лицам, обладающим реальными возможностями воздействовать на характер принимаемых кредитной организацией решений о выдаче кредитов и об условиях кредитования, а также лицам, на принятие решения которыми может оказывать влияние кредитная организация.

Кредитный риск, т.е. опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении, является неотъемлемой частью банковской деятельности. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем. Более 80% содержания балансовых отчетов банков посвящено обычно именно этому аспекту управления рисками.

Из-за потенциально опасных последствий кредитного риска важно провести всесторонний анализ банковских возможностей по оценке, администрированию, наблюдению, контролю, осуществлению и возврату кредитов, авансов, гарантий и прочих кредитных инструментов. Общий обзор управления кредитными рисками включает в себя анализ политики и практики банка. Данный анализ должен также определить адекватность финансовой информации, полученной от заемщика, которая была использована, банком при принятии решения о предоставлении кредита. Риски по каждому кредиту должны периодически переоцениваться, так как им свойственно изменяться.

Кредитный риск обусловлен вероятностью невыполнения контрагентами банков своих обязательств, что, как правило, проявляется в невозврате (полностью или частично) основной суммы долга и процентов по нему в установленные кредитным договором сроки.

Кредитный риск может быть классифицирован по ряду признаков. Это наглядно отражено в приложении А.

Как показано в приложении, к группе Риск, связанный с заемщиком, оценивающей вероятность потенциальных убытков, относятся следующие виды рисков:

— риск невыполнения заемщиком своих обязательств — это риск того, что клиент не сможет или не захочет выполнить свои обязательства перед банком;

— риск страны (региона) — это риск того, что все или большинство экономических агентов (включая правительство) в конкретном государстве не смогут по какой-либо внутренней причине выполнить свои международные обязательства;

— риск ограничения перевода средств — это риск того, что какая-либо страна окажется неспособной или не захочет обслуживать свои международные обязательства вследствие общего внутреннего дефицита иностранной валюты.

— риск концентрации — это риск неадекватного распределения кредитного портфеля банка между разными отраслями промышленности, регионами или клиентами, который может привести к значительным потерям.

В группу Внутренний риск, оценивающую размеры денежных потерь банка в случае невыполнения клиентом условий соглашения, входят следующие виды рисков:

— риски невыплаты основной суммы долга и процентов;

— риски того, что банк не сможет возвратить общую сумму кредита и получить процентные платежи при наступлении срока погашения кредита.;

— риск замещения заемщика относится главным образом к операциям на рынке капиталов: форвардные сделки с иностранной валютой, свопы, опционы и т.д.

— риск завершения операции возникает в том случае, если клиент банка либо не выполняет свои обязательства по расчету, либо выполняет их с опозданием;

— риск обеспечения кредита — банк может понести потери при предоставлении обеспеченного кредита, если ему не удастся вступить во владение собственностью, предложенной в качестве обеспечения, или взыскать по обеспечению каким-либо другим образом.

Кредитный риск является комплексным понятием. На его величину в стране воздействуют как макро-, так и микроэкономические факторы.

К макроэкономическим факторам относятся: общее состояние экономики страны, условия функционирования основных финансовых рынков и банковской системы страны, степень развития банковского законодательства и политика государства в области банковского бизнеса.

Влияние микроэкономических факторов, таких, как риск конкретного заемщика, доля просроченных кредитов, качество обеспечения кредитов и др., обусловлено операциями, проводимыми конкретным банком. Ограничение отрицательного воздействия данных факторов является задачей менеджеров банка, которые в сложившихся условиях для успешного функционирования кредитной организации должны разработать и внедрить понятную и гибкую систему управления кредитным риском.

Ключевой предпосылкой данной системы является продуманная кредитная политика, одобренная Советом директоров банка и сопровождаемая формализованными для данного банка стандартами кредитования и конкретными инструкциями, в разработке которых принимают участие работники всех уровней управленческой вертикали.

Основным элементом создания эффективной системы управления кредитным риском является развитие единой культуры кредитования путем внедрения стандартных инструкций для инициирования, анализа, принятия решения и мониторинга отдельных кредитов.

Единая культура кредитования в банке строится на:

— разработке и реализации единой кредитной политики, внедрении стандартов кредитования и реализующих их инструкций;

— обучении сотрудников банка данным стандартам и инструкциям;

— оценке результатов деятельности и определении размеров оплаты труда, исходя из результатов деятельности в соответствии с принципами кредитной политики банка;

— разработке параметров приемлемых для банка кредитов;

— указании обязательных аналитических процедур для всех кредитов;

— установлении процедуры распределения полномочий, согласования и утверждения;

— авторизации для всех кредитных договоров;

— определении основных требований к кредитному мониторингу.

Ключ к построению эффективной банковской системы управления кредитным риском лежит в правильной оценке и контроле индивидуальных отношений с заемщиком, а также в осторожном и осмотрительном подходе управлению кредитным портфелем.

1.2 Организация процесса управления кредитным риском в коммерческом банке

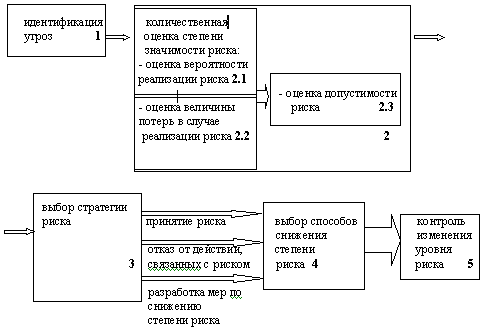

Управление можно определить как одну из стратегий, используемую при осуществлении деятельности в условиях риска. Управление риском предусматривает выбор одной из альтернатив: принятия риска, отказ от деятельности, связанной с риском или применение мер по снижению риска, на основе предварительной оценки степени риска.Управление риском включает следующие этапы: идентификацию риска, оценку риска, выбор стратегии риска (принятие решения о принятии риска, отказе от действий, связанных с риском или снижения степени риска), выбор и применение способов снижения степени риска, контроль уровня риска.

В широком смысле, управление риском, помимо управления собственно риском, включает управление деятельностью сотрудников организации, осуществляющих идентификацию риска, оценку степени риска, выбор стратегии действий в условиях риска, применение способов снижения степени риска, контроль уровня риска.

Управление кредитным риском в банке можно определить как организованное воздействие субъекта управления (сотрудники банка, осуществляющие деятельность по кредитованию заемщиков; руководящий персонал) на объект управления (кредитный риск; деятельность сотрудников, задействованных в кредитных операциях) с целью снижения (поддержания на допустимом уровне) показателей кредитного риска банка.

Управление кредитным риском является основным содержанием работы банка в процессе осуществления кредитных операций и охватывает все стадии этой работы - от анализа кредитной заявки потенциального заемщика до завершения расчетов и рассмотрения возможности возобновления кредитования.

В структуру кредитного риска входят риск конкретного заемщика и риск портфеля.

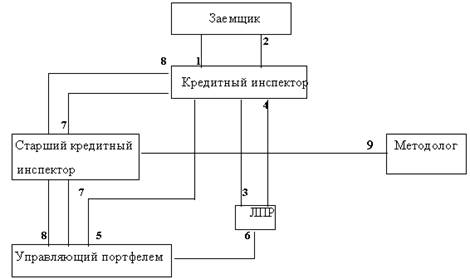

Организация управления кредитным риском в рамках кредитного процесса обеспечивается за счет информационного обмена, осуществляемого его участниками на постоянной основе. Взаимодействие участников процесса управления кредитным риском, рассматриваемое как обмен информацией, представлено на схеме 1.

Схема 1. Информационное поле процесса управления кредитным риском

Непосредственное взаимодействие банка с заемщиком обеспечивается в процессе выполнения служебных обязанностей группой сотрудников кредитного подразделения, представителя которой мы условно обозначаем кредитный инспектор. Взаимодействие заемщика и кредитного инспектора носит характер двустороннего информационного обмена, обозначенного на схеме стрелками 1 и 2. Кредитный инспектор получает от заемщика информацию о параметрах предполагаемой кредитной сделки, данные необходимые для оценки кредитного риска данного заемщика, данные мониторинга финансового состояния и показателей деловой активности, необходимые для оценки изменения кредитного риска заемщика в период до истечения срока сделки. Также кредитный инспектор получает информацию о выполнении либо не выполнении заемщиком условий кредитной сделки, перспектив возврата предоставленных кредитных ресурсов и уплаты процентов. С другой стороны, заемщик информируется кредитным инспектором об условиях кредитования, принятом банком решении о предоставлении/отказе в предоставлении кредита. Взаимодействие кредитного инспектора с лицом, принимающим решение (ЛПР - должностное лицо, кредитный совет, или какой-либо орган в системе управления банком, в компетенцию которого входит принятие решения о выдаче/отказе в выдаче кредита, изменении условий кредитного соглашения, санкционирование применения мер воздействия на заемщика, нарушившего условия кредитного соглашения и т.п.) основано на предоставлении кредитным инспектором информации, необходимой для принятия того или иного решения в рамках кредитных операций, и доведении до сведения кредитного инспектора принятого решения. Принятие ЛПР решения означает для кредитного инспектора руководство к действию. Кредитный инспектор информирует ЛПР об условиях кредитной сделки, доводит до его сведения результат проведенной оценки кредитного риска данного потенциального заемщика, а также предоставляет сведения об изменении оценки кредитного риска заемщика в период между выдачей кредита и сроком завершения кредитной операции (стрелка 3 на схеме). Кредитный инспектор предоставляет ЛПР сведения о выполнении заемщиком условий кредитного соглашения, либо невозврате кредита. ЛПР предоставляет руководство к исполнению по каждому факту его информирования со стороны кредитного инспектора (стрелка 4 на схеме).

Взаимодействие кредитного инспектора и должностного лица, анализирующего состояние банковского портфеля как совокупности кредитных вложений, условно обозначаемого управляющий портфелем, носит однонаправленный характер. Кредитный инспектор предоставляет информацию о параметрах рассматриваемой кредитной сделки, оценке кредитного риска заемщика, динамике кредитного риска заемщика и фактах выполнения заемщиком условий сделки или реализации кредитного риска (стрелка 5 на схеме). Данная информация необходима для оценки влияния потенциальной кредитной сделки на риск портфеля, а также для оценки динамики показателей, характеризующих кредитный риск портфеля. Полученные оценки доводятся на сведения ЛПР (стрелка 6 на схеме) и трансформируются в руководство к действию, доводимое до сведения кредитного инспектора.

Взаимодействие должностного лица, в служебные полномочия которых входит осуществление общего управления деятельностью сотрудников кредитного подразделения банка, обозначаемого как старший кредитный инспектор, с кредитным инспектором и управляющим портфелем носит двусторонний характер. Кредитный инспектор и управляющий портфелем предоставляют учетные данные о текущем состоянии и динамике показателей кредитного риска (стрелка 7). Старший кредитный инспектор информирует об изменениях, касающихся организации их деятельности (стрелка 8).

Совокупные учетные данные, характеризующие эффективность применяемых методов управления кредитным риском, подлежат анализу на предмет необходимости внесения изменений в используемого кредитным инспектором и управляющим портфелем инструктивно-методического обеспечения их деятельности. В случае необходимости полученная информация трансформируется в техническое задание, которое адресуется старшим кредитным инспектором разработчику инструктивно-методического обеспечения кредитной деятельности в банке (стрелка 9 на схеме).

Дальнейшее изучение процесса управления кредитным риском в банке связано с анализом содержания конкретных этапов, составляющих этот процесс.

Управление кредитным риском представляет собой организованную определенным образом последовательность действий, разделяемых на следующие этапы: выявление факторов кредитного риска; оценка степени кредитного риска; выбор стратегии (принятие решения о принятии риска, отказе от выдачи кредита или применении способов снижения риска); выбор способов снижения риска; контроль изменения степени кредитного риска.

Последовательность этапов процесса управления кредитным риском представлена в приложении Б.

Разделение кредитного риска на риск конкретного заемщика и риск портфеля предполагает учет особенностей каждого вида риска в процессе управления. Управление каждым видом кредитного риска, помимо общих черт имеет и ряд специфических особенностей. Важным обстоятельством является различие целей управления. Целью управления кредитным риском индивидуального заемщика является снижение вероятности неисполнения заемщиком своих обязательств по кредитному соглашению и минимизация потерь банка в случае невозврата кредита. Цель управления риском совокупности кредитных вложений банка - поддержание на определенных уровнях показателей, характеризующих эффективность организации кредитных операций банка.

Рассмотрим содержание этапов, составляющих процесс управления кредитным риском, реализация которого вызывается внешними факторами. Особенности содержания этапов управления кредитным риском индивидуального заемщика и кредитного риска совокупности кредитных вложений представлена в приложении В.

Основная задача первого этапа управления риском заключается в выявлении причин его возникновения. Следовательно, целью идентификации факторов кредитного риска как первого этапа управления является определение причин, вызывающих реализацию этого вида риска.

В основе оценки риска заложен поиск зависимости между определенными размерами потерь, связанными с реализацией риска и вероятностями их возникновения. Важной задачей при оценке риска является сравнение его значения с допустимым уровнем.

Количественная оценка кредитного риска конкретного заемщика проводится в процессе рассмотрения кредитной заявки заемщика, в ходе мониторинга заемщика, а также в процессе рассмотрения необходимости и возможности изменения условий кредитования. Содержание количественной оценки кредитного риска индивидуального заемщика заключается в определении его кредитоспособности. Процесс определения кредитоспособности включает оценку вероятности выполнения заемщиком условий кредитной сделки, а также масштаба потерь банка в случае реализации риска.

Кредитный риск оценивается на уровне отдельного заемщика на основе специального анализа его кредитоспособности. При этом обобщающей оценкой вероятности реализации риска выступает кредитный рейтинг заемщика, который рассматривается в качестве индикатора вероятности дефолта.

К числу необходимых факторов для признания заемщика кредитоспособным относят:

- правоспособность;

- готовность погашать задолженность;

- наличие обеспечения возврата ссуды;

- способность заемщика получать доход.

Предлагается следующая последовательность анализа кредитной заявки заемщика. Во-первых, необходимо оценить характер клиента и искренность его намерений, а также выяснить чувство ответственности при использовании банковского кредита и придерживался ли клиент условий кредитного договора. Для этого проводится собеседование представителя заемщика с кредитным сотрудником банка, анализируется кредитная история заемщика. Также проверяются полномочия лица ведущего переговоры с банком на предмет наличия полномочий относительно проведения с банком переговоров о кредитовании. Во - вторых, анализируется финансовая отчетность предприятия - заемщика с целью определить, располагает ли заемщик достаточным для погашения кредита потоком наличности и активами. Третьим этапом следует проверка имущества или других активов заемщика, предоставляемых в качестве обеспечения, для того, чтобы убедиться, что банк не встретит препятствий в процессе реализации права банка на обеспечение в случае невыполнения заемщиком условий кредитного договора. Необходимым условием принятия положительного решения о кредитовании является последовательное прохождения всех указанных этапов проверки кредитоспособности заемщика.

Таким образом оценка кредитоспособности заемщика производится на основе имеющейся у банка информации о готовности заемщика исполнять обязательства, наличия у него возможности погасить кредит и наличия обеспечения, позволяющего банку компенсировать потери в случае неисполнения заемщиком условий кредитного договора.

После определения вероятности неисполнения заемщиком условий кредитной сделки и присвоения ему кредитного рейтинга производится оценка стоимости реализации кредитного риска. Оценка стоимости реализации кредитного риска конкретного заемщика, представляет собой расчет количественного значения потерь банка в случае неисполнения заемщиком условий кредитной сделки.

Вероятность неисполнения заемщиком условий кредитной сделки и размер потерь банка в случае реализации риска определяют уровень (степень) кредитного риска. Степень кредитного риска является количественным выражением оценки банком кредитоспособности заемщика. В зависимости от уровня риска, выражающегося в определенной величине потерь выделяют определенные зоны риска. В рамках зоны потери не превышают определенный уровень. Выделяют безрисковую зону и три основные зоны риска: зона допустимого риска; зона недопустимого риска; зона критического риска.

Оценка степени кредитного риска является необходимым условием для принятия рациональных решений в рамках последующих этапов управления, в частности, для осуществления выбора стратегии риска.

По итогам количественной оценки риска возникает необходимость выбора одного из трех возможных вариантов стратегии: избежание риска, принятие риска или использование инструментов снижения уровня риска. Принятие риска означает, что для банка его уровень допустим, и банк принимает возможность его проявления. Очевидно, что выбрать данный вариант стратегии можно лишь при условии, что значение риска находится в безрисковой зоне риска или в области допустимого риска. При прочих условиях, при невозможности избежать риск, необходимо использовать различные инструменты снижения степени риска.

К числу инструментов, обеспечивающих уменьшение вероятности реализации риска относятся: отказ от выдачи кредитов с высокой степенью риска; реализация в рамках кредитных отношений с заемщиком мер, обеспечивающих повышение степени готовности заемщика выполнять обязательства по кредитному соглашению; реализация в рамках кредитных отношений с заемщиком мер, обеспечивающих повышение финансовых возможностей заемщика; снижение срока кредитования; повышение информированности банка о готовности и возможности заемщика выполнять условия кредитного соглашения. К числу способов, обеспечивающих снижение размера потерь при проявлении кредитного риска относятся: передача риска (страхование, хеджирование); создание резервов; диверсификация; распределение риска; использование обеспечения; использование процентной ставки; предоставление дисконтных кредитов; поэтапное кредитование.

Самым распространенным способом повышения степени готовности заемщика выполнить условия кредитной сделки является повышение статуса банка по отношению к другим кредитора заемщика. Цель применения данного вида способов минимизации кредитного риска заключается в организации отношений банка и заемщика таким образом, чтобы заемщик рассматривал выполнение обязательства перед банком в качестве приоритета. Указанная цель достигается в рамках включения в кредитное соглашение условий, определяющих экономическую нецелесообразность невыполнения обязательств для заемщика. Подобный эффект обеспечивают санкции, вызываемые нарушением договорных отношений.

К числу способов, использование которых обеспечивает повышение возможностей заемщика по выполнению условий кредитного соглашения, относится совместная деятельность банка и заемщика, направленная на организацию предварительной подготовки заемщика к освоению кредитных ресурсов.

Инструменты снижения степени кредитного риска можно разделить по сферам их применения. Нами выделяются инструменты, используемые в процессе управления кредитным риском конкретного заемщика и инструменты, применяемые в процессе управления риском портфеля. Инструменты, используемые для снижения риска конкретного заемщика, могут быть реализованы только применительно к каждому заемщику. Инструменты, применяемые для снижения риска портфеля, могу быть использованы только к совокупности кредитных вложений банка. К инструментам, используемым для снижения степени кредитного риска конкретного заемщика относятся способы улучшения информационного обеспечения банка о деятельности заемщика; способы повышения степени готовности заемщика выполнять обязательства перед банком; организация сотрудничества между банком и заемщиком, направленное на повышение возможности заемщика выполнять условия кредитного соглашения; дисконтное кредитование; поэтапное кредитование; распределение риска. К инструментам, используемым для снижения риска портфеля относятся диверсификация, создание резервов.

Выбор одного из вариантов стратегии риска и последующий выбор способа снижения уровня риска (в случае необходимости) определяют дальнейшие действия. Однако деятельность по управлению кредитным риском не заканчивается после принятия решения о выдаче кредита и его реализации. Подверженность уровня риска изменениям обуславливает необходимость отслеживания его динамики. Контроль за кредитным риском конкретного заемщика осуществляется в течение всего периода с момента заключения кредитного договора до момента погашения, что обусловлено изменением условий, на которых предоставлялся конкретный кредит постоянно меняются, что имеет определенные последствия для финансового положения заемщика и его возможности погасить кредит. В банковской практике выработан ряд основополагающих принципов проверок, например:

- периодическая проверка всех видов кредитов;

- проверка всех важнейших условий по каждому кредитному договору (в числе прочих проверка реального графика платежей заемщика на предмет соответствия плановому графику; качества и состояния обеспечения по кредиту; оценки изменений финансового положения и прогнозов по ее изменению и т.п.);

- наиболее частая проверка крупнейших кредитов и т.п.

Изменение условий осуществления деятельности заемщика изменяет уровень его кредитного риска, что требует внесение изменений в оценку кредитного портфеля банка. Данное требование достигается путем оценки кредитного портфеля по его текущей стоимости, т.е. с учетов динамики кредитного риска индивидуального заемщика - оценка текущей стоимости выданных кредитов. Размер кредитного риска может варьироваться в зависимости от некоторых случайных событий в будущем. В рамках данного этапа управления кредитным риском проводится постоянный мониторинг и контроль управления риском, задачами которых является отслеживание выполнения нормативов ограничения риска лицами, ответственными за принятие рисковых решений, анализ текущих значений кредитного риска

1.3 Способы минимизации кредитного риска

Очень важной составной частью управления кредитным риском является разработка мероприятий по снижению и предупреждению выявленного риска. В международной практике сложилось четыре основных направления снижения кредитного риска:

- оценка кредитоспособности;

- уменьшение размеров выдаваемых кредитов одному заемщику;

- страхование кредитов;

- привлечение достаточного обеспечения.

Кредитные работники обычно отдают предпочтение именно этому методу, поскольку он позволяет предотвратить практически полностью все возможные потери, связанные с невозвращением кредита. К определению кредитоспособности заемщика существует множество различных подходов. Однако в последнее время в практике зарубежных банков все большее распространение получает метод, основанный на бальной оценке ссудополучателя. Этот метод предполагает разработку специальных шкал для определения рейтинга клиента. Критерии, по которым производится оценка заемщика, строго индивидуальны для каждого банка и базируются на его практическом опыте. Но в настоящее время этот метод не дает реальной оценки кредитоспособности заемщика, из-за заниженных данных предоставляемых предприятиями и организациями в налоговые инспекции по формам ежеквартальной отчетности.

Уменьшение размеров выдаваемых кредитов одному заемщику. Этот способ применяется, когда банк не полностью уверен в достаточной кредитоспособности клиента. Уменьшенный размер кредита позволяет сократить величину потерь в случае его невозврата.

Страхование кредитов. Страхование кредита предполагает полную передачу риска его невозврата организации, занимающейся страхованием. Существует много различных вариантов страхования кредитов, но все расходы, связанные с их осуществлением, как правило, относятся на ссудополучателей. Объектом, подлежащим страхованию, является ответственность всех или отдельных заемщиков перед банком за своевременное и полное погашение кредитов и процентов за использование кредитами в течение срока, установленного в договоре страхования. Страхователь находится перед выбором: застраховать сумму выданного кредита с процентами или же только сумму основного долга; страховать ответственность всех заемщиков, которым ранее были выданы кредиты или ответственность каждого в отдельности. Как правило, в нестабильной экономической ситуации целесообразно страховать сумму кредита с процентами по каждому заемщику в отдельности, однако следует учитывать, что при страховании всех кредитов достигается автоматизм ответственности страховой организации, и, кроме того, по таким договорам устанавливается более льготная тарифная ставка.

Привлечение достаточного обеспечения. Такой метод практически полностью гарантирует банку возврат выданной суммы и получение процентов. При этом важным моментом является тот факт, что размер обеспечения ссуды должен покрывать не только саму сумму выданного кредита, но и сумму процентов по нему. Основные виды обеспечения - это залог, поручительство, гарантия. Залог - одно из надежных обеспечений кредита. Самая предпочтительная форма залога в настоящее время - депозитная или наличная валюта, которая передается в банк. Залог может быть также представлен в товарном, имущественном виде, в виде акций, ценных бумаг, и если он передается в банк, то носит название - заклад. Банк обязан обеспечивать сохранность заклада и использовать его только в случае невозврата кредита. Также залог может быть в виде товаров в обороте или продукции в обработке, однако, т.к. сложно проследить за количеством товара и продукции в определенный момент, такой залог не приветствуется.

При решении вопроса о залоге необходимо принимать во внимание следующие факторы:

- ликвидность, т.е. возможность реализации залога, наличие на него спроса, качество залога - насколько устарело или повреждено оборудование;

- каково соотношение рыночной стоимости залога и размера кредита и как часто оно должно пересматриваться. (Банк должен быть уверен, что в случае продажи залога выручка будет достаточной для покрытия непогашенной части кредита или всего кредита и расходов по инкассации долга.

- как залог защищен от инфляции;

- в случае невыполнения обязательств заемщиком легко ли будет взыскать залог в законном порядке;

- проверить подконтрольность залога, то есть возможность кредитора вступить во владение залогом. Например, проще вступить во владение деньгами, землей, строениями, чем грузовиками, местонахождение которых трудно установить;

- проверить до предоставления кредита активы, предполагаемые в качестве залога, на наличие уже имеющихся претензий и других исков на них;

- зарегистрировать уступку прав на залог в суде (если закон это не допускает);

- проводить периодические проверки местонахождения и состояния залога.

Рассмотрим другую форму обеспечения кредита - поручительство. Обычно поручительство - договор с односторонними обязательствами, посредством которого поручитель берет обязательство перед кредитором оплатить при необходимости задолженность заемщика. На практике поручительство является наиболее приемлемой формой обеспечения, когда поручитель обладает безупречной платежеспособностью и не вызывают сомнения ни объем, ни юридическая обоснованность гарантированных им обязательств, и в дальнейшем такие сомнения едва ли могут возникнуть. Если заемщик оказался неплатежеспособным, то поручителю, выступившему в этой роли при заключении кредитного договора, следует погасить существенную задолженность. Для составления поручительства необходимо письменное заявление поручителя, где указаны должник и сумма обязательств. Особое значение имеет тот факт, что обязательства поручителя выступают дополнением к основной задолженности. Это означает, что ответственность поручителя ограничивается только обязательствами, которые признаются самим должником. Как и должник, поручитель несет ответственность за уплату процентов, возмещение убытков, уплату неустойки, если иное не предусмотрено в договоре поручительства. Поручитель и должник несут солидарную ответственность. Поручительство дает право банку использовать поручителя так, как если он последний был сам основным ответчиком по обязательствам.

Как правило, поручительство охватывает всю сумму кредита. Если должник не является платежеспособным или не хочет оплачивать долг, то в этом случае его оплачивает банку поручитель, к которому после осуществления платежа переходит требование к должнику. В дальнейшем оно может быть предъявлено последнему поручителем, который выступает уже в роли кредитора.

Особой формой поручительства является выдача гарантий. Она отличается от поручительства тем, что не является актом, дополняющим основную сделку. Гарантия - это обязательство гаранта выплатить за гарантируемого определенную сумму при наступлении гарантийного случая. В банковской практике нередко случается, что заемщик должен предоставить обязательство по гарантии возврата средств от другого банка. Выдавая гарантию, банк обязуется по отношению к кредитору выступить гарантом того, что при наступлении гарантийного случая он выплатит определенную сумму. Банковская гарантия распространяется на невыплаченные должником в указанный срок проценты или части ссуды.

2. АНАЛИЗ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ НА ПРИМЕРЕ ООО Хоум Кредит энд Финанс Банк (ООО ХКБ Банк)

2.1 Краткая характеристика банка

Банк был создан в соответствии с решением собрания учредителей (Протокол № 1 от 18 апреля 1990 года) зарегистрирован Государственный банком СССР 19 июня 1990 г. с наименованием Инновационный банк Технополис (регистрационный номер 316 от 19 июня 1990 г.), затем с тем же наименованием зарегистрирован в Главном управлении Центрального банка Российской Федерации по г. Москве (регистрационный номер 316 от 12 мая 1992 г.) В соответствии с решением Общего собрания участников Банка от 27 декабря 2002 г. (протокол № 61) изменено фирменное название (полное официальное) наименование на Общество с ограниченной ответственностью Хоум Кредит энд Финанс Банк и сокращенное наименование на ООО ХКФ Банк.

Банк Хоум Кредит является членом Группы Хоум Кредит (Home Credit Group). Компании Группы Хоум Кредит осуществляют свою деятельность на финансовых рынках Центральной и Восточной Европы, а также Центральной Азии и Дальнего Востока. Группа Хоум Кредит является одним из лидеров на рынках потребительского кредитования Чешской Республики (с 1997 года), Словацкой Республики (с 1999 года), Российской Федерации (с 2002 года) и Республики Казахстан (с декабря 2005 года). В 2006 году Группа Хоум Кредит вышла также на рынки Украины, Беларуси, в декабре 2007 года - на рынок Китая.

Банк зарегистрирован в Едином реестре юридических лиц за основным государственным номером 1027700280937 от 04 октября 2002 года.

Региональная сеть Банка представлена в 80 регионах России - на 31 мая 2010 года действуют 82 представительств, 6 филиалов, 97 офисов. Банк сотрудничает более чем с 29 тыс. магазинов-партнеров в 1 200 городах России.

ООО Хоум Кредит энд Финанс Банк, один из лидеров российского рынка банковской розницы, работает на российском рынке с 2002 года.

Банк Хоум Кредит обладает одной из крупнейших клиентских баз на российском рынке. За 9 месяцев 2010 года количество клиентов банка увеличилась до 19,3 млн. человек из которых 200 тыс. человек стали клиентами в рамках реализации успешной маркетинговой кампании. Увеличение клиентской базы открывает Банку Хоум Кредит отличные возможности для развития кросс-продаж, учитывая расширившуюся линейку продуктов и услуг, предлагаемых Банком.

Сейчас среди партнеров Банка 32770 торговых организаций, которые работают в 1200 городах России и предлагают широкий ассортимент товаров. Среди них крупнейшие федеральные и региональные торговые сети, такие как М. Видео, Техносила, Шатура-мебель, Эльдорадо, POLARIS, Евросеть, Связной, Элекснет Компьютерс и др.

Объем розничных депозитов Банка демонстрирует положительную динамику - рост по сравнению с аналогичным периодом 2009 годом составил 58%. Объем розничных депозитов превышает 18, 802 млрд. руб. (с учетом текущих счетов клиентов), что составляет почти 30% ресурсной базы ХКФБ на дату объявления результатов отчетности (по состоянию на 31 декабря 2009 года этот показатель составлял 17,1%).

Кредитная линейка Банка включает более 100 кредитных продуктов, среди которых потребительские кредиты, наличные в кредит, кредитные карты, автокредиты и ипотека. Банк Хоум Кредит активно реализует стратегию перехода от монолайновой кредитной организации к универсальному розничному банку.

Банк может осуществлять следующие банковские операции:

- привлекать денежные средства физических и юридических лиц во вклады (до востребования и на определенный срок)

- размещать указанные в предыдущем абзаце привлеченные денежные средства от своего имени и за свой счет

- открывать и вести банковские счета физических лиц, в том числе банков-корреспондентов, по их банковским счетам

- инкассировать денежные средства, векселя, платежные и расчетные документы и осуществлять кассовое обслуживание физических и юридических лиц

- покупать и продавать иностранную валюту в наличной и безналичной формах

- привлекать во вклады и размещать драгоценные металлы

- выдавать банковские гарантии

- осуществлять переводы денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Банк помимо перечисленных выше банковских операций вправе осуществлять следующие сделки:

- выдавать поручительства за третьих лиц, предусматривающие исполнение обязательств в денежной форме

- приобретать права требования от третьих лиц использование обязательств в денежной форме

- осуществлять доверительное управление денежными средствами и иным имуществом по договору с физическим и юридическим лицами

- осуществлять операции с драгоценными металлами и драгоценными камнями в соответствии с законодательством РФ

- передавать в аренду физическим и юридическим лицам специальные помещения или находящиеся в них сейфы для хранения документов и ценностей

- проводить лизинговые операции

- оказывать консультационные и информационные услуги

За восемь лет работы ООО ХКБ Банк прочно укрепил свои лидирующие позиции в сегменте потребительского кредитования, и занимает 28 % доли этого сегмента рынка. Стратегия Банка основывается на укреплении своих позиций в сегменте кредитования и усилении позиций в сегменте банковской разницы.

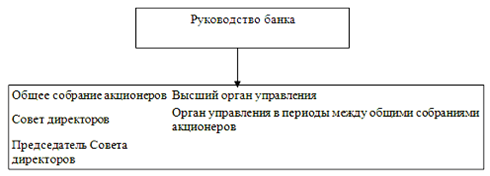

В приложении Г представлена структура управления Банка.

В основе работы Банка - развитие линейки продуктов универсального розничного банка, постоянное совершенствование работы с клиентом. Банк уделяет особое внимание качеству работы IT-платформы, позволяющей сегодня предоставлять услуги самого высокого уровня более 16 млн. жителей России.

Банк предлагает более 100 кредитных продуктов, при этом потребности каждого Клиента индивидуальны. Задача Банка - подобрать конкретный продукт под индивидуальные нужды каждого потребителя. Ответственное отношение к Клиенту, персональный сервис и внимание к любым пожеланиям Клиента - главные требования к работе каждого сотрудника Банка.

Россия - приоритетный рынок для развития Группы Хоум Кредит. Банк инвестирует в экономику России, предлагая россиянам доступные кредиты, и намерен удерживать позиции лидера в своем сегменте. Банк заботится о своих Клиентах, помогает решать финансовые вопросы и способствует росту их личного благосостояния.

2.2 Анализ основных показателей кредитной деятельности банка

Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд.

Банк предлагает:

- широкий выбор кредитных продуктов и маркетинговых акций;

- гибкие сроки кредитования - от 4 до 36 месяцев (с шагом в 1 месяц);

- сумма кредита – от 3 000 до 200 000 рублей;

- широкий спектр кредитуемых товаров и услуг: от бытовой техники и электроники до предметов интерьера, одежды и туристических путевок.

Процедура оформления кредита займет не более 30 минут. Для оформления кредита необходимо 2 документа - паспорт гражданина РФ и любой из следующих документов:

- заграничный паспорт;

- водительское удостоверение;

- пенсионное удостоверение;

- страховое свидетельство обязательного пенсионного страхования;

Требования Банка к заемщикам:

- стабильный источник дохода;

- постоянная регистрация в регионе обращения за кредитом.

Потребительские кредиты Банка представлены в приложении Д.

Рассмотрим структуру кредитного портфеля ООО ХКФ Банка, представленную в таблице 1.

Таблица 1- Структура кредитного портфеля Хоум Банка

| Наименование кредитов | 2008год | 2009 год | ||

| млрд. руб. | % | млрд. руб. | % | |

| Товарные кредиты | 20,6 | 23,5 | 25,7 | 24,6 |

| Автокредиты | 10,2 | 11,6 | 11,3 | 10,8 |

| Ипотечные кредиты | 45,8 | 52,2 | 43,2 | 41,3 |

| Кредиты наличными | 3,0 | 3,4 | 6,1 | 5,8 |

| Карточные кредиты | 8,2 | 9,3 | 18,3 | 17,5 |

| Итого | 87,8 | 100 | 104,6 | 100 |

Как видно из таблицы, увеличились товарные кредиты на 24,7% (25,7/20,6*100-100%) – одно из главных звеньев формирования прибыли банка; автокредиты на 10,7% (11,3/10,2*100-100%) – относительно новое веяние в кредитовании банка, развитое пока только в более крупных городах; кредиты наличными денежными средствами на 103% (6,1/3*100-100%) – самое главное новшество в деятельности Хоум Банка; карточные кредиты на 120% (18,3/8,2*100-100%) – активно развивающийся рынок в России. Уменьшилось только ипотечное кредитование на 5,5% (43,/45,8*100-100%) по решению самого Правления Хоум Банка.

В условиях рынка анализ активов банка является наиболее актуальным, так как на основе выводов этого анализа разрабатываются предложения по управлению кредитными ресурсами и осуществляются мероприятия по эффективному, рациональному и наименее рискованному размещению ресурсов. В таблице 2 представлены данные анализа активов ООО ХКФ Банк.

Таблица 2 - Анализ структуры актива

| Наименование статей | Отчетный период | Соответствующий период прошлого года | ||

| Сумма тыс. руб. | Уд. вес, % | Сумма тыс. руб. | Уд. вес, % | |

| Активы всего | 99754544 | 100 | 94548505 | 100 |

| Денежные средства | 1339942 | 1,34 | 573275 | 0,6 |

| Средства в ЦБ РФ | 2002341 | 2 | 2872945 | 3,0 |

| Средства в кредитных организациях | 2811567 | 2,8 | 369661 | 0,4 |

| Вложения в ценные бумаги | 21913985 | 21,97 | 1412518 | 1,5 |

| Чистая ссудная задолженность | 59216331 | 59,4 | 73759387 | 78 |

| Основные средства, нематериальные активы и материальные запасы | 4775438 | 4,79 | 4870702 | 5,2 |

| Прочие активы | 7694940 | 7,7 | 10690017 | 11,3 |

Активы банка выросли на 5% в в 2010 году по сравнению с 2009 годом. Увеличение активов произошло в свою очередь за счет возрастания имеющихся ценных бумаг, а также за счет роста средств кредитных организаций на 86,9%. В 2010 году уменьшилась доля удельного веса чистой ссудной задолженности на 18,6 % по сравнению с 2009 годом.

Сокращение активов банка в 2009 г. произошло за счет отсутствия вложений в инвестиционные ценные бумаги, сокращения вложений в торговые ценные бумаги, темп роста которых составил в 2009 г. - 0,48 раза.

Анализируя структуру активов, львиную долю занимает ссудная и приравненная к ней задолженность, которая составляет 78% в 2009 г., и 59,4% в 2010 г. и 2009 г. соответственно.

В структуре активов за 2010 г. также можно выделить вложения в ценные бумаги, доля которых составила 21,97%; прочие активы – 7,7%.

Из таблицы 2 видно, что на протяжении двух лет доля работающих активов постепенно увеличивалась, это является положительной тенденцией и свидетельствует об улучшении управления активами банка. Кредитная политика филиала направлена на удовлетворение потребности населения, предприятий и организаций в заемных средствах. Учитывая возросший спрос населения на услуги кредитования, филиалом расширен спектр предоставляемых кредитов. Освоены новые виды кредитов: корпоративный кредит, связанное кредитование, кредитные карты.

Данные анализа показывают рост в отчетном периоде по большинству статей дохода приносящих активов кредитной организации. Банк занимается главным образом традиционным банковским бизнесом - наибольший удельный вес в суммарных активах занимают кредитные вложения.

Рассчитанные данные позволяют рассчитать коэффициент доходных активов (Кда), необходимых для оценки характера политики банка в части извлечения доходов:

Кда = работающие активы/суммарные активы

Работающие активы = 0 (Чистые вложения в торговые ценные бумаги за 2010 год) + 59216331 (Чистая ссудная задолженность за 2010 год ) = 59216331 руб.

Кда = 5921633/99754544=0,60 или 60%

Полученное значение показателя Кда попадает в диапазон оптимальных значений (50-65%), что говорит о том, что банк проводит взвешанную политику по использованию аккумулиронанных финансовых ресурсов для проведения доходных операций

Данная структура активов является достаточно эффективной и высокодиверсифицированной. Доля работающих активов высока, и это позволяет банку извлечь максимальную выгоду из привлеченных ресурсов, также следует отметить, что банк в достаточной мере создает эффективные, приносящие доход инструменты.

Уровень развития пассивных операций определяет размер банковских ресурсов и, следовательно, масштабы деятельности банка. В таблице 53представлен анализ пассивов ООО ХКФ Банк.

Таблица 3 - Анализ структуры пассива

| Наименование статей | Отчетный период | Соответствующий период прошлого года | ||

| Сумма тыс. рублей | Уд. вес, % | Сумма тыс. рублей | Уд. вес, % | |

| Пассивы всего | 99754544 | 100% | 94548505 | 100% |

| Привлеченные средства | 74410293 | 74,60 | 79496924 | 84,1 |

| Средства кредитных организаций | 323907 | 0,32 | 7222072 | 7,6 |

| Кредиты, депозиты и прочие средства ЦБ РФ | 12287544 | 12,3 | 15475000 | 16,1 |

| Выпущенные долговые обязательства | 17688190 | 17,7 | 13000000 | 13,8 |

| Средства клиентов | 41474307 | 41,5 | 41753254 | 44,2 |

| Прочие | 2636345 | 2,7 | 2046634 | 2,2 |

| Собственные средства | 25344251 | 25,40 | 15051581 | 15,9 |

| Средства акционеров | 4173000 | 4,1 | 4173000 | 4,42 |

| Собственные акции выкупленные у акционеров | 0 | 0 | 0 | 0 |

| Эмиссионный доход | 226165 | 0,3 | 226165 | 0,2 |

| Переоценка ОС | 0 | 0 | 0 | 0 |

| Фонды и неиспользованная прибыль | 10629208 | 11 | 11827714 | 12,5 |

| Прибыль отчетного периода | 9904035 | 10 | -1198505 | -1,2 |

За отчетный период привлеченные средства сформированы в большей степени за счет средств клиентов - 41,5% и за счет выпущенных долговых обязательств – 17,7%

Наращивание ресурсного потенциала банка обеспечивалось большей частью привлечением свободных денежных средств населения. Привлеченные ресурсы банка в анализируемом периоде уменьшились на 9,5 % в 2010 г. по сравнению с 2009 г. в основном за счет уменьшения средств кредитных организаций. В 2010 г. по сравнению с 2009 г. увеличились собственные средства банка на 9,5 %.

Анализируя таблицу 3 можно наблюдать увеличение пассивов всего на 5,2 % в 2010 году.

Структура пассива характерна для коммерческого банка

В целом ресурсная база банка достаточно устойчивая, доля средств физических лиц является оптимальной для такого банка, так как ХКФ Банк ориентирован на работу с различными категориями заемщиков, как физических лиц, так и предприятий, организаций.

Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а следовательно, и оценки эффективности его как коммерческого предприятия. Целью анализа банковской деятельности с точки зрения ее финансовых результатов является выявление резервов роста прибыльности банка и на этой основе формулирование рекомендаций руководству банка по проведению соответствующей политики в области пассивных и активных операций.

Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку они являются главным фактором формирования прибыли кредитных организаций, и снижение доходов представляется собой, как правило, объективный индикатор неизбежных финансовых трудностей банка.

Основные показатель доходов банка за 2009 год сведены в таблицу 4 .

Таблица 4 - Основные показатель доходов Банка (тыс. руб.):

| Доходы | 2008 год | 2009 год | % к итогу за 2009 г. |

| Проценты, полученные за предоставленные кредиты (кроме физических лиц), по депозитам, открытым счетам и прочим размещенным средствам | 946229 | 1344091 | 1,17 |

| Проценты, полученные за предоставленные кредиты физическим лицам | 11624393 | 19243236 | 16,77 |

| Доходы от операций с ценными бумагами | 608652 | 2291925 | 2,00 |

| Доходы от операций с иностранной валютой, включая переоценку | 23294353 | 55059233 | 47,99 |

| Штрафы, пени полученные | 2435645 | 4312155 | 3,76 |

| Другие доходы (кроме восстановленных резервов) | 17050962 | 11267121 | 9,82 |

| Восстановленные резервы | 15345897 | 20739201 | 18,08 |

| Безвозмездно полученное имущество | 2000000 | - | 0 |

| Комиссия, полученная от торговых организаций (ПК) | 467536 | 463578 | 0,41 |

| Итого доходов | 73773667 | 114720240 | 100% |

| Расходы | 2008 год | 2009 год | % к итогу за 2009 г. |

Процент, уплаченные за привлеченные кредиты (межбанковские) в том числе: банкам-нерезидентам |

880453 381602 |

2646441 124069 |

2,53 0,118 |

| Проценты, уплаченные юридическим лицам по привлеченным средствам | 2926401 | 3692331 | 3,52 |

| Проценты, уплаченные физическим лицам по депозитам | 13224 | 420963 | 0,40 |

Расходы по операциям с ценными бумагами в том числе: процентный расход по выпущенным Банком облигациям |

1258086 1257274 |

2096589 1897374 |

2,00 1,8101 |

| Расходы по операциям с иностранной валютой, включая переоценку | 29764736 | 50221085 | 47,91 |

| Расходы на содержание персонала | 6889986 | 5225646 | 4,99 |

| Штрафы уплаченные | 2102 | 3731 | 0 |

| Другие расходы, кроме созданных резервов | 13408662 | 9556603 | 9,12 |

| Созданные резервы | 18876095 | 30607670 | 29,20 |

| Комиссии, уплаченные торговым организациям (ПК) | 1380377 | 345446 | 0,33 |

| Итого расходов: | 74972173 | 104816505 | 100% |

Результатом общей деятельности Банка за 2009 год является балансовая прибыль в размере 9904035 тыс.руб. (с учетом СПОД).

Для сравнения в 2008 г. Банком был получен убыток в размере 1198505 тыс.руб. (с учетом СПОД)

Анализ деятельности банка по потребительскому кредитованию.

В 2009 году Банком было выдано потребительских кредитов:

Общее количество кредитов – 3588885 шт., в том числе:

- потребительских – 3888873 шт. (в том числе наличных – 229168 шт.)

- ипотечных – 12 шт.

Сумма выданных кредитов – 52817131 тыс. руб. в том числе:

- потребительских – 52735901 тыс. руб. (в том числе наличных – 8405576 тыс. руб.)

- ипотечных – 81230 тыс.руб.

Средний размер потребительского кредита – 14694 руб., ипотечного 6769 тыс.руб.

Кроме того, в 2009 году было активировано 50391 шт. банковских карт и выдано кредитов по банковским картам на сумму 7019254 ты.руб

Рост валюты Банка за 2009 год составил 17790736 тыс.руб. что составляет 16,1 % от валюты баланса на начало 2009 года. По состоянию на 01.01.2009 валюта баланса банка составляла (с учетом СПОД) 110228581 тыс. руб., а по состоянию на 01.01.2010 г. – 128019317 тыс.руб. (с учетом СПОД).

За 2009 год собственные средства банка увеличились на 9435663 тыс. руб. (на 59,9% к итогу 2008 г.) и составили к концу года величину 25177112 тыс.руб.

Численный состав Банка: на начало 2009 года – 17079 чел, а на конец 2009 года – 14631 человек.

Анализ деятельности банка по кредитованию юридических лиц

За 2009 финансовый год Банком было заключено 6 кредитных договоров с юридическим лицами (кроме межбанковских кредитов), в т.ч.. 6 договоров о предоставлении кредитных линий на общую сумму (в рублевом эквиваленте) 4586775 тыс. руб. (с учетом кредитов, предоставляемых в рамках кредитных линий; без учета кредитов, выданных в рамках проектов по секбюритизации активов Банка). Получены доходы в виде процентов за кредиты, выданные юридическим лицам – 265475 тыс.руб. ( в рублевом эквиваленте, без учета доходов, полученных от кредитов, выданных в рамках проектов по секбюритизации активов Банка).

Данные за 2009 год по выданным кредитам юридическим лицам представлены в таблице 5:

Таблица 5 – Данные по кредитам, выданным юридическим лицам за 2009 год

| Вид деятельности | Общая сумма кредитов (в тыс.руб.) | Общая сумма кредитов |

| Торговля | 3498175 | 76 |

| Прочие | 1088600 | 2 |

| ИТОГО | 4586775 | 100 |

Для сравнения в таблице 6 приведены данные за 2008 год:

Таблица 6 – Данные по кредитам, выданным юридическим лицам за 2008 год

| Вид деятельности | Общая сумма кредитов (в тыс.руб.) | Общая сумма кредитов |

| Торговля | 1255608 | 31,45 |

| Лизинговые компании | 240000 | 6,01 |

| Финансовые компании | 2497334 | 62,54 |

| ИТОГО | 3992942 | 100 |

В 2009 г. Банком велась активная деятельность по операциям межбанковского кредитования.

В 2009 году Банк привлек кредитов ЦБР на сумму 69326544 тыс. руб. Банком возвращено ранее полученных кредитов ЦБР на сумму 72514000 тыс. руб., а также процентов на сумму 2510618 тыс. руб.

Доход, полученный в 2009 г. от операций с ценными бумагами составил – 2291925 тыс. руб., в том числе процентный доход по ценным бумагам – 1551816 тыс. руб., доходы по сделкам РЕПО – 259269 тыс. руб.

В то же время за 2009 год Банком были произведены расходы по операциям с ценными бумагами в размере 2096589 тыс. руб., из них 1897374 тыс.руб. – купонный и дисконтный расход по выпущенным Банком облигациям.

Кредитный риск по потребительским кредитам

В целях управления риском выделяются следующие ключевые элементы в технологической цепи продукта: лимитирование–скоринг–выдача–сопровождение –погашение/взыскание–резервирование–списание.

Кредиты выдаются на сумму, не превышающую 0,1% от капитала Банка строго в рамках стандартных продуктов. Средняя сумма выданных потребительских кредитов составляет 13,3 тыс.руб. (средний срок – 9 месяцев), наличных кредитов – 36,8 тыс. руб. (средний срок – 14 месяцев), револьверных кредитов – 29,7 тыс.руб. Банк использует единственную скоринг-систему оценки финансового состояния заемщиков, одинаковую для всех кредитных продуктов. В системе обрабатывается следующая информация о заемщике: возраст, семейное положение, образование, социальный статус, место работы, должность, стаж, совокупный доход, место и срок проживания в данном месте, наличие собственности, наличие кредитной истории, а также проводится оценка поручителя.

С момента выдачи кредита Банк осуществляет сопровождение сделки. Банк предпринимает необходимые и достаточные, экономически обоснованные меры по взысканию кредитов перед списанием нереальных для взыскания кредитов.

Списание происходит за счет сформированного резерва. В Банке используется портфельный доход к формированию резервов по единым принципам, удовлетворяющим Российскую систему бухгалтерского учета и МСФО. Банк разбивает портфель по срокам длительности просроченных платежей и применяет к каждой группе свои аналитические коэффициенты. Доля резервов к портфелю потребительских кредитов составляет 9,39%, доля резервов к портфелю наличных кредитов составляет 19,55%, доля резервов к портфелю револьверных кредитов составляет 15,28% на 1 января 2010 года.

Сформированные резервы целиком покрывают ожидаемые потери. На покрытие неожиданных потерь по кредитному риску по портфелю потребительских кредитов предусмотрено 75% капитала.

По состоянию на 01.01.2010 года общая сумма дебиторской задолженности по счетам 603 и 47423 составила 7147848 тыс.руб. или 5,58% от общей суммы балансовых активов.

Общая сумма задолженности по счету 60312 Расчеты с поставщиками и подрядчиками и покупателями составляет 1244307 тыс.руб. или 0,97 % от общей суммы балансовых активов.

Из них 1105 млн.руб. или 88,8% составляют требования по судебным решениям Банка к заемщикам (штрафы, убытки, страховое возмещение, госпошлина).

Остаток дебиторской задолженности по балансовому счету 47423 Требования по прочим операциям составил на 01.01.2010 года 5903541 тыс.руб. или 4,61% от общей суммы балансовых активов. Из них 2261 млн.руб. (38,3%) являются требованиями по комиссиям за предоставление потребительских кредитов физическим лицам, 2270 млн.руб. (38,5%) являются требованиями Банка к контрагентам по уступке прав требования по потребительским кредитам.

2.3 Оценка системы управления риском в ООО Хоум кредит энд Финанс Банк (ООО ХКФ Банк)

Система управления банковскими рисками в Банке построена в соответствии с Политикой ООО ХКФ Банк в сфере управления банковскими рисками, утвержденной протоколом Наблюдательного совета от 30.11.2007 №13, которая определяет стратегию управления, процедуры выявления, измерения (оценки), мониторинга и контроля различных видов риска.

Система управления банковскими рисками ООО ХКФ Банк включает в себя следующие этапы:

- идентификация риска, выявление его факторов;

- оценка степени риска (измерение);

- определение приемлемого уровня риска, непосредственное управление;

- контроль уровня риска (текущий мониторинг, последующий контроль, формирование отчетности), разработка мероприятий по его ограничению (снижению).

Основными методами управления банковскими рисками, которые использует Банк, являются:

- мониторинг – сбор и анализ информации, составление прогнозов развития в отношении операций, заключающих в себе потенциальный риск;

- регламентация операций – разработка процедур проведения операций;

- диверсификация – взвешенное распределение активных и пассивных операций Банка по источникам привлечения инструментам инвестиций с целью ограничения рисков отдельных сегментов рынка;

- лимитирование – установление предельно допустимых уровней рисков по направлениям деятельности Банка, а также четкое распределение функций и ответственности работников Банка;

- обеспечение наличия капитала Банка, достаточного для покрытия возможных убытков от деятельности Банка;

- хеджирование – проведение компенсирующих риск операций;

- принятие (признание) банковских рисков на приемлемом для Банка уровне.

Непосредственное управление банковскими рисками в основном осуществляется на том уровне Банка и в рамках того структурного подразделения (филиала) Банка, где риск возникает; контроль банковских рисков – на высших уровнях управления (Общее собрание акционеров Банка, Наблюдательный совет Банка, Правление Банка), а также с помощью функций независимой проверки (внутренний и внешний аудит).

Высшим коллегиальным исполнительным органом Банка, ответственным за реализацию процесса риск-менеджмента в Банке, является Правление Банка.

Руководители структурных подразделений (филиалов) Банка являются ответственными за организацию и реализацию процесса управления банковскими рисками в подчиненных им подразделениях (в рамках функциональных обязанностей, возложенных на них приказами, распоряжениями, должностными инструкциями, доверенностями, Политикой, Положением о соответствующем структурном подразделении (филиале) Банка, иными локальными нормативными правовыми актами), а также за результаты деятельности от принятия банковских рисков.

Для реализации целей Политики высшие органы управления Банка, коллегиальные органы и структурные подразделения Банка участвуют в системе управления рисками в следующих направлениях:

1) Собрание акционеров понимает потребность Банка в размере необходимого для его деятельности капитала.

2) Наблюдательный совет Банка понимает основные банковские риски, присущие деятельности Банка, под которыми в целях Политики в соответствии с рекомендациями Базельского комитета по банковскому надзору понимаются кредитный риск, рыночный риск (в т.ч. процентный риск), операционный риск, риск ликвидности; регулярно (но не реже одного раза в год) оценивает эффективность реализации настоящей Политики; утверждает бизнес-план Банка; контролирует деятельность отдела внутреннего аудита.

3) Правление Банка рассматривает проект бизнес-план Банка, в котором учитывается экономическое окружение Банка, его финансовое состояние и банковские риски, которым подвергается либо может подвергнуться Банк при реализации данного плана; понимает банковские риски, присущие деятельности Банка; определяет приемлемые уровни банковского риска; предоставляет Наблюдательному совету информацию относительно реализации бизнес-плана Банка.

4) Отдел внутреннего аудита проводит независимый контроль функционирования системы управления банковскими рисками, определяя соответствие действий и операций, осуществляемых работниками Банка, требованиям действующего законодательства, локальных нормативных правовых актов Банка, отчеты о чем представляет Наблюдательному совету Банка и Правлению Банка; получает (при необходимости) от структурных подразделений (филиалов) Банка на бумажном носителе и (или) в электронном виде документы, отчетность, первичные документы, иную информацию, необходимую для оценки эффективной реализации Политики и контроля системы управления банковскими рисками; осуществляет разработку и реализацию мероприятий (в том числе, не предусмотренных Политикой) по повышению эффективности системы управления банковскими рисками.

5) Сектор по управлению банковскими рисками, в задачи которого входит контроль за соблюдением политики и процедур по управлению за рисками, осуществляет мониторинг состояния, анализ и оценку банковских рисков в целом по Банку, проведение стресс-тестирования банковских рисков, согласно действующей, идентификацию и анализ факторов, повышающих банковские риски; разработку мероприятий по эффективному управлению и ограничению (снижению) уровней банковских рисков.

Реформирование организационной структуры Банка (внедрение новых банковских продуктов) осуществляется с учетом анализа банковских рисков, потенциально присущих новому структурному подразделению (филиалу) Банка (новому банковскому продукту).

В 2009 году в Банке на постоянной основе осуществлялось выявление, оценка и контроль уровня операционного, кредитного, рыночного рисков и риска ликвидности.

Оценка уровней рисков Банка в 2009 году, проведенная в соответствии с Политикой:

Риск ликвидности. На протяжении всего 2009 года банком выполнялись все обязательные нормативы ликвидности, утвержденные ЦБ РФ, в связи, с чем уровень риска ликвидности признается приемлемым.

Поддержанию необходимого уровня ликвидности способствовал рост ресурсов банка, а также высокий уровень ликвидных активов в структуре активов банка (из расчета ликвидности).

По состоянию на 01.01.10 показатель соотношения ликвидных и суммарных активов банка (при установленном ЦБ РФ нормативе – не менее 20 %) составил 37,0%.

Кредитный риск. На протяжении 2009 года банком выполнялись все нормативы ограничения кредитного риска, установленные ЦБ РФ. При выполнении всех обязательных нормативов кредитного риска, утвержденных ЦБ РФ, уровень кредитного риска признается приемлемым.

Чистая прибыль по результатам первого полугодия 2010 года составила 5,121 млрд. руб., что значительно превышает аналогичный показатель прошлого года (920 млн. руб. по состоянию на 30 июня 2009 года)

Размер кредитного портфеля Банка стабилизировался и по результатам полугодия составил 64,807 млн. руб., сократившись на 4.4% (с 67,802 млн. руб. по состоянию на 31 декабря 2009 года)

Операционный доход Банка за 6 месяцев 2010 года вырос на 5,2% до 12,158 млн. руб. (по состоянию на 30 июня 2009 года – 11,561 млн. руб.)

Банк обладает сбалансированной позицией по ликвидности, которая позволяет эффективно управлять своими обязательствами. Денежные и приравненные к ним средства составляют более 10,8 млрд. руб., портфель высоколиквидных облигаций равен 8,9 млрд. руб. Совокупная чистая позиция на 12 месяцев равна 30,2 млрд. руб. по состоянию на 30 июня 2010 года.

Доля депозитов и текущих счетов в обязательствах Банка достигла 27%, по сравнению с 17% на конец 2009 года.

Собственный капитал вырос на 27,7% за год и достиг 28,791 млн. руб., (по состоянию на 30 июня 2009 года - 22,541 млн. руб.). Коэффициент достаточности капитала CAR на 30 июня 2010 года составил 37,9% (по состоянию на 31 декабря 2010 года CAR – 36,4%). Это один из самых высоких показателей для всей банковской системы.

Эффективная политика Банка по управлению рисками позволила существенно улучшить качество кредитного портфеля: уровень просроченной задолженности более 90 дней (NPL) составил 9,7% от кредитного портфеля (12,9% на 31 декабря 2009 года), за 6 месяцев 2010 года стоимость риска упала до 4,2% годовых (11,9% на 31 декабря 2009 года)

Банк Хоум Кредит является одним из самых успешных в России банков в сегменте кредитования населения с долей рынка порядка 27% в сегменте потребительского кредитования и 6,2% в сегменте кредитных карт.

В течение второго квартала 2010 Банк стабилизировал кредитный портфель за счет предложения конкурентоспособных кредитных продуктов. Кредитный портфель Банка остается диверсифицированным и составляет 64,807 млн. руб. по состоянию на 30 июня 2010 года. При этом доля потребительских кредитов в портфеле составляет 41,2% (26,731 млн. руб.), доля кредитных карт – 22,3% (14,435 млн. руб.), доля кредитов наличными – 16,6% (10,747 млн. руб.), ипотечных кредитов – 11,7% (7,571 млн. руб.), автокредитов – 2,5% (1,651 млн. руб.), корпоративных кредитов – 5,7% (3,672 млн. руб.).

Одним из конкурентных преимуществ ХКФБ является его клиентская база, насчитывающая более 18,6 млн. человек по состоянию на 30 июня 2010 года. Это позволяет Банку эффективно осуществлять кросс-продажи своих продуктов и услуг.

Качество кредитного портфеля продолжает демонстрировать положительную динамику, благодаря постоянному совершенствованию системы риск-менеджмента. Это позволило Банку привлечь надежных клиентов и эффективно управлять рисками. Уровень просроченной задолженности свыше 90 дней значительно сократился – до 9,7% (по состоянию на 31 декабря 2009 года этот показатель был равен 12,9%). Банк традиционно придерживается консервативного подхода к формированию резервов. Соотношение резервов к NPL составляет 98%.

Таким образом, общее финансовое положение ООО ХКФ Банк можно охарактеризовать как устойчивое. Основными факторами, оказавшими значительное влияние на результаты финансово-хозяйственной деятельности является способность банка активно реагировать на изменения рыночной ситуации и предпринимать оперативные меры по оптимизации бизнеса, сохранения качества активов за счет непрерывного усовершенствования процесса управления кредитными рисками и оптимизации параметров продуктов.

3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ КРЕДИТНЫМИ РИСКАМИ В ООО ХКФ Банк

3.1 Общие направления повышения эффективности управления кредитными рисками

Кредитование проектов сопряжено с повышенными рисками. В основном они связаны с вероятностью невозврата размещенных ресурсов (кредитов), упущенной выгоды при реализации проекта и с отсутствием условий и способов срочной мобилизации ресурсов под инвестиционные проекты (дефицитом финансовых технологий). Зачастую они обусловлены неэффективным подходом к анализу сделки и выбору на его основе регионально-отраслевого построения проекта, а также структурными условиями строительства объекта.

Одним из слабых мест по-прежнему остается область долгосрочного прогнозирования, позволяющая с достаточной степенью обоснованности оценить во времени деятельность заемщика, принимая во внимание текущую надежность его бизнеса и реальные риски. Поэтому основными элементами анализа могут быть:

- финансовое положение потенциального заемщика;

- расчет рентабельности проектных инвестиций (окупаемости заимствований);

- анализ внешней среды.

В самом общем виде выработка модели кредитования в проекте затрагивает несколько вопросов, а именно:

- доходность бизнеса. Общая оценка доходности бизнеса позволяет, во-первых, понять потенциальный объем финансовых и иных преимуществ и недостатков, выявить области и источники угрозы, идущие как от конкретных лиц, так и от институциональных участников рынка;

- возможность потери контроля над компанией в результате концентрации большинства акций в распоряжении другого лица. Как известно, в настоящее время наблюдается формирование рынка собственности в определенных областях, поэтому потенциальная угроза потери контроля над акциями сохраняется.

При кредитовании проекта предприятия оценка его финансового положения должна проводиться с учетом величины капитальных издержек в его активах. В этом случае надо оценивать бизнес-компании по основным позициям: выявлять слабые и сильные зоны, непрофильные активы, анализировать действия менеджеров по выводу предприятий из кризисных периодов, если они были, и т.д. Одним из индикаторов работы менеджеров является кредитная история предприятия, и дело здесь не в поиске просчетов производственного планирования. Речь идет, прежде всего, о наличии навыков и возможностей в сложный период оперативно изыскать требуемую сумму: состоятельность проекта, как предприятия наиболее рискованного, формируется именно этими навыками. Данная оценка требует достаточно больших финансовых затрат, но экономить на ней не следует, поскольку от ее результатов зависит степень кредитного риска.

Если объем финансирования составляет от 25 до 50% чистых активов компании, проектные и корпоративные риски считаются равными, поэтому необходимо понять, какие результаты принесет проект, следовательно, стоит ли приступать к его реализации. Нужно учитывать также, является ли целью проекта продолжение нынешней деятельности компании или его реализация связана с освоением других рынков. В первом случае рентабельность текущей деятельности сопоставляется с проектной, и расчетная часть служит как бы надстройкой, основанной на итогах существующей деятельности с учетом затрат на формирование оборотного капитала в недостающем объеме. Большую роль на начальном этапе деятельности многих компаний играют так называемые внереализационные и операционные расходы и доходы, связанные с конвертацией валют, оплатой процентов и т.д., из-за чего предприятие может получить балансовый убыток. Поэтому оценивать нужно именно основную деятельность компании, а другие расходы учитывать при анализе безубыточности проекта (достаточности промышленных оборотов для обеспечения всех необходимых затрат).

Если сумма проектных издержек составляет 50% и более от величины чистых активов, риски полностью относятся на проект. Финансовое положение компании не оценивается детально, но если у предприятия за последние три года наблюдались крупные балансовые убытки, необходимо определить причины их возникновения.

Необходимость значительных расходов при организации новых производств не вызывает сомнений, но следует понять, насколько предприятие сохраняет контроль над расходами и умеет их прогнозировать. Поэтому отклонение текущих расходов от ранее запланированных более чем на 10— 15% в сторону увеличения свидетельствует о том, что сохраняется вероятность дефицита ресурсов при дальнейшей реализации проекта. Это, безусловно, не единственный показатель, который необходимо рассматривать. Но сопоставление прогнозных расходов с фактическими величинам и поможет в оценке рисков проекта и их устранении. Эти данные, дополненные информацией о кредитной истории предприятия, достаточно показательны.

В настоящее время каждый российский банк устанавливает свои математические требования к оценке проектов в зависимости от кредитных приоритетов и возможностей. В техническом плане они друг от друга особенно не отличаются, поскольку заимствованы из зарубежной практики. Вместе с тем практический опыт показывает, что прогнозные показатели мало интересуют российских банкиров. Их усилия направлены на организацию имущественных и иных резервов, при которых риски невозврата ссуды были бы минимальны.

Ограниченность форм обеспечения при оценке качества финансового положения заемщика и необходимость формирования в этой связи резервов не дают возможность банкам использовать при проектном финансировании комбинированные формы. Например, при кредитовании промышленных экспортеров (коэффициентный анализ которых дает, как правило, хорошие показатели) применяется обеспечение в виде поступающей по экспортным контрактам валютной выручки. Выгода таких сделок для банков очевидна, во-первых, при кредитовании можно устанавливать повышенный процент, кроме того, кредиты предоставляются на небольшие сроки (год-два).

Одним из действенных комбинированных путей снижения рисков в российских условиях является введение контроля над финансируемой компанией.

Роль бухгалтерской отчетности при анализе инвестиционного проекта невелика. Она может иметь значение лишь в случае, если величина капитальных издержек составит незначительную величину в чистых активах инициатора. В других случаях большинство рисков относится на проект, что предполагает необходимость его анализа на основе соответствующих методик, в зависимости от тех условий, в которых предполагается его развитие.

Проектное финансирование надлежит рассматривать как инструмент развития прежде всего региональных финансов, поэтому большое внимание необходимо уделять размещению проекта, т.е. адекватности его отраслевого и регионального размещения.

При управлении рисками при кредитовании корпоративных клиентов нельзя забывать про страховые методы уменьшения рисков. Представляется, что вопрос состоит в том, как правильно структурировать страховую защиту, чтобы обеспечить экономическую эффективность страхования. Убытки российских банков, связанные с мошенничеством, исчисляются в сотнях тысячах и миллионах долларов по каждому случаю, однако информация по ним редко становится всеобщим достоянием.

Наверное, трудно ожидать, что страхование в ближайшее время обеспечит покрытие всех банковских рисков. Однако по мере того как инфраструктура управления рисками в банковской сфере будет становиться все совершенней, банки смогут более четко формулировать свои потребности и осознанно использовать механизмы страхования в системах управления рисками. Но и страховщикам также предстоит в большей степени адаптировать свои продукты к потребностям банков.