Организация уплаты таможенных платежей

СОДЕРЖАНИЕ: Таможенные платежи: правовые основы, организация контроля за их уплатой, место в доходах федерального бюджета. Контроль таможенных платежей в системе управления таможенными рисками. Обеспечение уплаты таможенных платежей как институт таможенного права.Оглавление

Введение

Глава 1. Таможенные платежи: теоретические правовые основы, организация контроля за их уплатой

1.1 Место таможенных платежей в доходах федерального бюджета

1.2 Возникновение и прекращение обязанности по уплате таможенных платежей

1.3 Особенности исполнения обязанности по уплате таможенных платежей

Глава 2. Контроль таможенных платежей в системе управления таможенными рисками

Глава 3. Обеспечение уплаты таможенных платежей как институт таможенного права

Заключение

Список литературы

Введение

В Российской Федерации фискальное значение таможенно-тарифного регулирования остается достаточно высоким. Таможенные платежи составляют значительную долю доходной части федерального бюджета России. Именно поэтому так важно исключить все возможные случаи недополучения казной таможенных доходов. Такие ситуации могут произойти, например, из-за следующих обстоятельств:

из-за наступления неплатежеспособности налогоплательщика (декларанта);

из-за пропажи товаров, находящихся под таможенным контролем;

из-за несвоевременной уплаты таможенных налогов и сборов.

Для решения этих вопросов в таможенном законодательстве предусматривается необходимость предоставления гарантий (способов обеспечения) уплаты таможенных платежей. Эти способы представляют собой специальные меры имущественного характера, стимулирующие их уплату в надлежащем порядке путем установления дополнительных гарантий. Такие гарантии направлены на защиту финансовых интересов государства путем предупреждения возможных нарушений и восстановления его имущественных потерь, вызванных неуплатой или неполной уплатой таможенных пошлин, налогов.

Институт обеспечения уплаты таможенных платежей также является одним из действенных механизмов упрощения порядка таможенного оформления и применения упрощенных процедур таможенного оформления.

Объектом воздействия способов обеспечения в таможенном праве являются таможенные платежи как составляющая часть федерального бюджета Российской Федерации. Иными словами, таможенное обеспечение направлено на содействие исполнению обязанностей по уплате таможенных пошлин, налогов. Под таким исполнением понимается как исполнение указанных обязанностей в добровольном порядке в виде активных положительных действий плательщика таможенных платежей (уплата таможенных платежей), так и в принудительном (взыскание налогов и сборов). При этом обеспечение уплаты таможенных платежей может иметь две направленности:

а)носить превентивный, предупредительный характер, чтобы не допустить уклонения от уплаты таможенных платежей;

б)в случае нарушения установленного порядка уплаты, гарантировать полное взимание причитающихся таможенных платежей.

Целью курсовой работы является разработка предложений по совершенствованию обеспечения уплаты таможенных платежей на основе исследования обеспечения уплаты таможенных платежей как института таможенного законодательства.

Для достижения цели поставлены и решены следующие задачи:

определить место таможенных платежей в доходах федерального бюджета;

исследовать основания возникновения и прекращения обязанности по уплате таможенных платежей, а также порядок ее исполнения в соответствии с Таможенным кодексом Российской Федерации;

определить значение обеспечения уплаты таможенных платежей;

-исследовать организационно-правовые основы института обеспечения уплаты таможенных платежей;

установить особенности правового регулирования и практики применения обеспечения уплаты таможенных платежей;

разработать предложения по совершенствованию обеспечения уплаты таможенных платежей в Российской Федерации.

Глава 1. Таможенные платежи: теоретические правовые основы, организация контроля за их уплатой

1.1 Место таможенных платежей в доходах федерального бюджета

Одной из основных функций таможенных органов, наряду с осуществлением таможенного оформления и таможенного контроля и обеспечения соблюдения порядка перемещения товаров через таможенную границу, является взимание таможенных пошлин, налогов и таможенных сборов.

Согласно Целевой программе развития таможенной службы Российской Федерации на 2004-2008 годы, основными направлениями деятельности таможенной службы являются повышение эффективности таможенного администрирования и создание благоприятных условий для работы участников внешнеэкономической деятельности за счет повышения качества предоставляемых услуг и на этой основе обеспечить:

всемерное содействие развитию торговли, ускорение товарооборота и расширение внешнеторговых связей России;

таможенный контроль за товарами и транспортными средствами, перемещаемыми через таможенную границу Российской Федерации в объеме, необходимом и достаточном для соблюдения законодательства Российской Федерации и зашиты отечественного товаропроизводителя:

своевременное и полное наполнение доходной части федерального бюджета Российской Федерации.

Государственный бюджет любой страны, как правило, основывается на двух источниках - системе налогов и таможенных платежах.

Таможенные платежи представляют собой обязательные платежи, взимаемые таможенными органами с лиц, участвующих в процессе перемещения товаров и транспортных средств через таможенную границу Российской Федерации.

Уплата таможенных платежей является одним из основных условий перемещения товаров и транспортных средств через таможенную границу Российской Федерации.

Новая редакция Таможенного кодекса РФ имеет целью повысить роль таможенных органов в регулировании внешнеторговой деятельности для формирования нормального делового климата в России. Фискальная же функция таможенных органов должна отойти на второй план.

На сегодняшний день роль таможенных платежей трудно переоценить. Таможенные платежи играют исключительно важную роль в формировании доходной части бюджета.

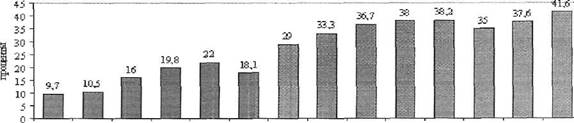

В 2003 году таможенные органы перечисли в федеральный бюджет 757 644 020 рублей, что составило 37,6 % доходной части бюджета. В 2004 году таможенные платежи составили 1 219 541 650 (41,6 % доходной части бюджета). (Рис. 1.1.)

1991г. 1992г. 1993г. 1994г. 1995т. 1996г. 1997г. 1993г. 1999г. 2000г. 3001г. 2003г. 3003г. 2004г

Рис. 1.1. Доля таможенных платежей в доходной части федерального бюджета в 1991-2004 гг.

Таможенные платежи, взысканные при экспорте товаров в 2004 году, составили 62% от всех взысканных в этот период времени. Учитывая тот факт, что основным товаром, формирующим вывозную таможенную пошлину является нефть (91,3 % от всех экспортируемых товаров), можно предположить, что в ближайшее время уровень таможенных поступлений не уменьшится. Во многом это обеспечивается высокими ценами на нефть. 2

Таблица 1

Динамика взимания таможенных платежей в период 2005-2010 гг. (план, прогноз) 3

| Вид платежа | Отчетный период | Плановый период (прогноз) | ||||

| 2005 г., млн. руб. | 2006 г., в % к 2005 г. | 2007 г., в % к 2005 г. | 2008 г., в % к 2005 г. | 2009 г.. в % к 2005 г. | 2010 г.. в% к 2005 г. | |

| НДС | 262 973,6 | 121,9 | 142.2 | 165,9 | 190,4 | 219,5 |

| Акциз при ввозе | 4421,6 | 168,9 | 155.3 | 200 | 237.5 | 275 |

| Вывозная пошлина | 294 786,9 | 222,4 | 210.3 | 227 | 261,9 | 275,6 |

| Ввозная пошлина | 158 002,2 | 129,2 | 160,2 | 184,5 | 207,4 | 238,9 |

| Сборы и иные платежи | 37 459,6 | 84,7 | 78,2 | 85,9 | 90,8 | 96,4 |

| Всего | 757 644 | 160,9 | 169,3 | !89,7 | 216,9 | 239,4 |

Как показывает табл. в ближайшем будущем таможенные платежи не перестанут играть важной роли в наполнении федерального бюджета. Напротив, государство возлагает на таможенную службу все большую ответственность по перечислению денежных средств в казну государства.

1.2 Возникновение и прекращение обязанности по уплате таможенных платежей

Для освещения данного вопроса необходимо определить на кого возложена обязанность взимать таможенные платежи и на кого возложена обязанность уплачивать таможенные платежи.

Прежде всего необходимо отметить, что категория «субъекты таможенного права» несколько шире категории «участники таможенных правоотношений по уплате таможенных платежей», так как не всегда субъекты таможенного права становятся участниками отношений по взиманию и уплате таможенных платежей. Более того, категория «субъекты таможенного права» шире категории «участники таможенных правоотношений». Однако участники таможенных правоотношений и, в частности, отношений по уплате таможенных платежей всегда являются субъектами таможенного права.

В рамках действующего таможенного законодательства можно выделить две основные группы субъектов внешнеэкономических правоотношений, так или иначе связанных с взиманием и уплатой таможенных платежей.

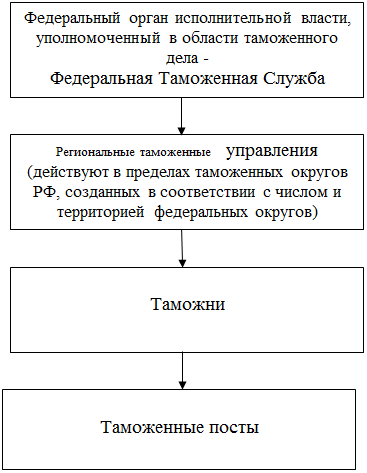

Субъекты, наделенные властными полномочиями в области таможенного дела (таможенные органы и их должностные лица). В соответствии со ст.1 Таможенного кодекса таможенное дело на территории РФ осуществляют Правительство РФ и система таможенных органов. Согласно ст. 11 Таможенного кодекса в систему таможенных органов входят федеральный орган исполнительной власти, уполномоченный в области таможенного дела, - Федеральная таможенная служба и подчиненные ей таможенные органы РФ, а в некоторых случаях - также таможенные органы иностранных государств. Таможенные органы РФ образуют единую централизованную систему. При этом органы государственной власти субъектов РФ, органы местного самоуправления и общественные объединения не могут вмешиваться в деятельность таможенных органов при осуществлении ими своих функций. Естественно, это не исключает взаимодействия и сотрудничества таможенных органов с иными государственными органами РФ, субъектов РФ, таможенными органами иностранных государств, общественными объединениями. [1]

Таможенный кодекс определяет основные задачи данной группы субъектов внешнеэкономических отношений, т.е. таможенных органов:

способствование развитию внешней торговли РФ;

пополнение доходной части бюджета РФ путем взимания таможенных платежей;

пресечение, устранение и предупреждение нарушений в области таможенного законодательства.

На рис.1.2 изображена система таможенных органов, включающих в себя несколько уровней. Даная система создана в соответствии со ст. 402 таможенного кодекса.

|

Рис. 1.2. Система таможенных органов РФ

Важно отметить, что все органы, составляющие единую таможенную систему, согласно ст. 71 Конституции РФ являются федеральными.

Итак, таможенный орган - это федеральный орган исполнительной власти, наделенный специальной компетенцией в области таможенного дела и выполняющий задачу содействия развитию внешней торговли РФ.

Субъекты, не обладающие властными полномочиями в области таможенного тела (физические и юридические лица, участвующие в перемещении товаров и (или) транспортных средств через таможенную границу либо осуществляющие внешнеэкономическую деятельность).

В рамках таможенного законодательства РФ проводится различие понятий «лица, ответственные за уплату таможенных пошлин, налогов»и «плательщики таможенных пошлин, налогов». В соответствии со ст. 328 Таможенного кодекса плательщиками таможенных пошлин, налогов являются декларанты и иные лица, на которых Таможенным кодексом возложена обязанность уплачивать таможенные пошлины, налоги. Помимо декларанта, любое лицо вправе уплатить таможенные пошлины, налоги за товары, перемещаемые через таможенную границу РФ. В этом случае, лицо, уплатившее таможенные пошлины, налоги за товары является плательщиком таможенных пошлин, налогов.

Физические и юридические лица как субъекты таможенных правоотношений, связанных с уплатой таможенных платежей, могут быть российскими либо иностранными. Российскими признаются юридические лица с местонахождением в РФ, сознанные в соответствии с законодательством РФ, а также физические лица, являющиеся гражданам РФ или постоянно проживающие на территории РФ, в том числе зарегистрированные в установленном законом порядке в качестве индивидуальных предпринимателей.

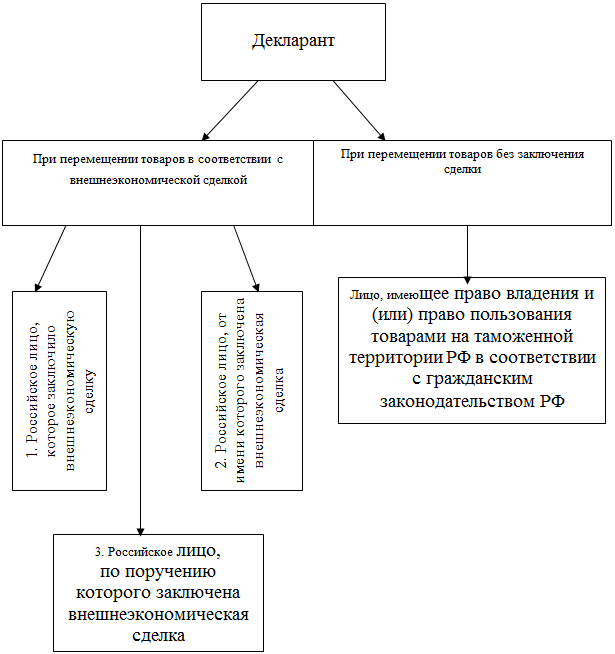

Итак, согласно Таможенному кодексу РФ лицом, ответственным за уплату таможенных платежей, является декларант. Декларантом же признается лицо, которое декларирует товары либо от имени которого декларируются товары.[2] Если декларирование товара производится таможенным брокером, то он является ответственным за уплату таможенных платежей, как и декларант. Таким образом, при декларировании товаров таможенным брокером в случае выявления таможенным органом факта неуплаты или неполной уплаты таможенных пошлин, налогов, взыскание может производиться как с декларанта, так и с таможенного брокера.

Статьей 126 Таможенного кодекса РФ определены две категории лиц, которые могут выступать в таможенных правоотношениях в качестве декларанта (рис. 1.2)

К первой категории лиц относятся уполномоченные выступать в качестве декларанта.

Ко второй категории лиц относятся любые иные лица, правомочные в соответствии с гражданским законодательством Российской Федерации распоряжаться товарами на таможенной территории Российской Федерации.

Среди субъектов внешнеэкономических отношений в отдельную группу выделяют лиц не являющихся непосредственными участниками

правоотношений по уплате таможенных платежей. - это заинтересованные лица. В соответствии со ст. 11 ТК РФ заинтересованные лица - это лица, интересы которых затрагиваются решениями, действиями либо бездействием таможенных органов в отношении товаров и (или) транспортных средств непосредственно и индивидуально.

Таможенный кодекс четко определяет момент возникновения обязанности по уплате таможенных платежей:

При ввозе: с момента пересечения таможенной границы

При вывозе: с момента подачи таможенной декларации или совершения действий, непосредственно направленных на вывоз товаров с таможенной территории РФ

Для определения момент прекращения обязанности по уплате таможенных платежей Таможенный кодекс «призывает» воспользоваться нормами налогового законодательства.

Обязанность по уплате налога и (или) сбора прекращается:

с уплатой налога и (или) сбора налогоплательщиком или плательщиков сбора;

с возникновением обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате данного налога и сбора;

со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством РФ;

с ликвидацией организации-налогоплательщика после проведения ликвидационной комиссией всех расчетов с бюджетами (внебюджетными фондами).

Таможенные правоотношения имеют здесь одну особенность. В некоторых таможенных процедурах обязанность по уплате таможенных пошлин, налогов приостанавливается. Например, при помещении товара под таможенный режим временного ввоза с полным условным освобождением от уплаты таможенных пошлин, налогов обязанность по уплате таможенных платежей приостанавливается на срок временного ввоза.

Таким образом, можно сделать вывод, что определение момента возникновения обязанности по уплате таможенных платежей, момента прекращения обязанности, а также лиц, ответственных за уплату таможенных платежей является одним из основных условий соблюдения таможенного законодательства.

1.3 Особенности исполнения обязанности по уплате таможенных платежей

В соответствии с действующим таможенным законодательством обязанность по уплате таможенных пошлин, налогов считается исполненной с учетом следующих особенностей:

а) с момента списания денежных средств со счета плательщика в банке;

б) с момента внесения наличных денежных средств в кассу таможенного органа;

в) с момента зачета в счет уплаты таможенных пошлин, налогов, излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов, а также таможенных пошлин, налогов, которые подлежат возврату. Такой зачет может производиться по желания и инициативе плательщика. В этом случае моментом исполнения обязательства будет момент принятия заявления о зачете;

г) с момента зачета в счет уплаты таможенных пошлин, налогов авансовых платежей или денежного залог. Или с момента получения таможенным органом распоряжения о зачете;

д) с момента зачета в счет уплаты таможенных пошлин, налогов денежных средств, уплаченных банком в соответствии с банковской гарантией, а также поручителем по договору поручительства;

е) с момента обращения взыскания на товары, в отношении которых не уплачены таможенные платежи.

Обстоятельствами, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате таможенных пошлин, налогов, например, могут являться отмена налога или сбора (п.5 ст.З Налогового кодекса РФ), введение в установленном порядке льготы, освобождающей от уплаты налога или сбора (ст. 56 Налогового кодекса РФ), имеющих обратную силу, и др.

Здесь необходимо сказать о тех случаях, когда таможенные пошлины, налоги не уплачиваются. Таможенные пошлины, налоги не уплачиваются если:

-товары не облагаются таможенными пошлинами, налогами;

в отношении товаров предоставлено полное условное освобождение от уплаты таможенных пошлин, налогов, - в период действия такого освобождения;

общая таможенная стоимость товаров, ввозимых на таможенную территорию РФ в течении одной недели в адрес одного получателя, не превышает 5 тыс. рублей;

до выпуска товаров для свободного обращения иностранные товары оказались уничтожены или безвозвратно потерянными вследствие аварии или действия непреодолимой силы;

-товары обращаются в федеральную собственность.

Обязанность по уплате таможенных пошлин, налогов при проведении зачета излишне уплаченных и излишне взысканных таможенных пошлин, налогов, а также таможенных пошлин, налогов, подлежащих возврату, по инициативе плательщика может считаться исполненной с момента принятия заявления о зачете только в том случае, если таможенный орган в установленном порядке рассмотрел заявление о зачете, подтвердил наличие факта излишней уплаты, излишнего взыскания или оснований для возврата и принял решение о возможности проведения такого зачета. Обязанность по уплате таможенных пошлин, налогов при проведении зачета денежного залога по инициативе плательщика может считаться исполненной с момента получения распоряжения о зачете только в том случае, если обязательства, обеспеченные денежным залогом, исполнены.

Днем зачета в счет уплаты таможенных пошлин, налогов излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов, таможенных пошлин, налогов, подлежащих возврату, авансовых платежей или денежного залога является день принятия таможенным органом решения о проведении такого зачета. Днем зачета в счет уплаты таможенных пошлин, налогов денежных средств, уплаченных банком в соответствии с банковской гарантией, а также поручителем в соответствии с договором поручительства является день поступления денежных средств на счет таможенного органа.

Важность определения момента исполнения обязанности по уплате таможенных платежей состоит в том, чтобы исключить повторное взыскание с плательщика не поступивших в бюджет налогов. Таможенные органы не вправе взыскивать в бесспорном порядке суммы таможенных платежей, списанных с расчетных счетов плательщиков на основании платежных поручений с отметкой банка или другой кредитной организации об исполнении указанных поручений.

Для подтверждения надлежащего исполнения плательщиками обязанности по уплате таможенных платежей таможенные органы вправе требовать выписку банка или другой кредитной организации об осуществленных операциях по расчетным счетам плательщика.

Следовательно, при предоставлении в таможенный орган платежного поручения с отметкой банка или другой кредитной организации об исполнении указанного поручения и выписки банка об осуществленных операциях обязанность по уплате таможенных платежей считается исполненной в части соблюдения сроков уплаты налогов. При этом в случае непоступления денежных средств на счет таможенного органа пени за несвоевременную уплату таможенных платежей не начисляются.

Вместе с тем таможенные органы не производят таможенное оформление товаров до фактического поступления сумм таможенных платежей на счета таможенных органов. В соответствии со ст. 132 Таможенного кодекса факт неуплаты таможенных платежей на момент подачи таможенной декларации не является основанием для отказа в принятии таможенной декларации. Таким образом, представление платежных документов при подаче таможенной декларации не является обязательным. Вместе с тем, таможенное оформление начнется только при условии внесения на счет таможенного органа денежных средств в размере таможенной пошлины, налога.

Глава 2. Контроль таможенных платежей в системе управления таможенными рисками

В настоящее время широкое распространение приобретает работа таможенной службы над повышением эффективности таможенного контроля на основе системы анализа и управления таможенными рисками. Необходимость контроля за соблюдением таможенного законодательства в части уплаты и взимания таможенных платежей также обуславливает внедрение и развитие системы управления рисками в этой области.

Целью системы управления рисками является создание современной системы таможенного администрирования, обеспечивающей осуществление эффективного таможенного контроля, исходя из принципа выборочное, основанного на оптимальном распределении ресурсов таможенной службы Российской Федерации на наиболее важных и приоритетных направлениях работы таможенных органов для предотвращения нарушений таможенного законодательства Российской Федерации:

имеющих устойчивый характер;

связанных с уклонением от уплаты таможенных пошлин, налогов в значительных размерах;

подрывающих конкурентоспособность отечественных товаропроизводителей;

затрагивающих другие важные интересы государства, обеспечение соблюдения которых возложено на таможенные органы.

Под риском понимается вероятность несоблюдения таможенного законодательства. В нашем случае под риском следует понимать вероятность неуплаты, неполной либо несвоевременной уплаты таможенных платежей.

Под анализом риска понимается систематическое использование имеющейся у таможенных органов информации для определения причин и условий возникновения рисков, их идентификации и оценки возможных последствий несоблюдения таможенного законодательства Российской Федерации. Риски разделяются на два типа: выявленный и потенциальный. Выявленный риск является фактом, т.е. известным риском, когда нарушение законодательства Российской Федерации уже произошло и таможенные органы имеют информацию о данном факте. Потенциальный риск - это риск который не проявил себя, но условия для его возникновения существуют.

Новая редакция Таможенного кодекса в части порядка обеспечения уплаты таможенных платежей имеет все предпосылки для анализа существующих рисков. Все случаи, при которых предоставляется обеспечение уплаты таможенных платежей, можно рассматривать как потенциальные случаи возможной неуплаты или неполной уплаты таможенных платежей. Например, при перевозке иностранных товаров есть вероятность недоставки товара в таможенный орган назначения, поэтому при перевозке иностранного товара необходимо предоставление обеспечения уплаты таможенных платежей.

Уплата таможенных платежей является одним из важнейших условий помещения товаров и транспортных средств под тот или иной таможенный режим. Поэтому, для соблюдения таможенного законодательства в целом, и таможенного законодательства в части уплаты таможенных платежей законодатель ввел такой институт таможенного права как обеспечение уплаты таможенных платежей.

Глава 3. Обеспечение уплаты таможенных платежей как институт таможенного права

Обеспечение уплаты таможенных платежей - важная гарантия исполнения обязанностей, установленных Таможенным кодексом РФ. В соответствии со ст. 17 ТК РФ таможенные органы вправе требовать от лиц предоставления гарантий надлежащего исполнения обязанностей, установленных ТК РФ, в том числе в виде обеспечения уплаты таможенных платежей. И поскольку, фискальная функция таможенных органов достаточно велика, институт обеспечения уплаты таможенных платежей используется весьма активно.

Вопросы обеспечения исполнения налоговых обязанностей в финансово-правовой науке находятся в начальной стадии. Об этом свидетельствует отсутствие в юридической литературе специальных тематических разработок. Еще менее исследованными являются вопросы обеспечения уплаты таможенных платежей.

Обеспечение обязательств, как институт гражданского права, регулируется нормами Гражданского законодательства РФ. Обеспечение обязательств по уплате таможенных платежей перед таможенными органами (как третьими лицами) предполагает применение предусмотренных гражданским законодательством РФ способов обеспечения исполнения таких обязательств (например, залог, банковская гарантия) с учетом особенностей, предусмотренных таможенным законодательством.

С точки зрения гражданского права способы обеспечения исполнения обязательств - это предусмотренные законом или договором дополнительные меры воздействия на должника, обязанного совершить в пользу кредитора определенные действия: уплатить деньги, передать имущество, выполнить работу, оказать услугу. Однако воздействие на должника - это не единственная функция мер, обеспечивающих исполнение обязательств. В ряде случаев использование этих мер служит удовлетворению интересов кредитора при неисполнении или ненадлежащем исполнении должником обязательств. В ряде случаев использование этих мер служит удовлетворению интересов кредитора при неисполнении или ненадлежащем исполнении должником обязательств.

С точки зрения таможенного права обеспечение уплаты таможенных платежей представляет собой совокупность мер имущественного характера, побуждающих участников таможенных правоотношений (в специально предусмотренных таможенным законодательством случаях) к исполнению обязанностей по уплате пошлин и налогов.

Обеспечение уплаты таможенных платежей как институт таможенного права представляет собой совокупность норм таможенного законодательства, регулирующей отношения по установлению и реализации дополнительных гарантий исполнения обязанностей по уплате таможенных платежей. Такие гарантии направлены на защиту финансовых интересов государства путем предупреждения возможных нарушений и восстановления его имущественных потерь, вызванных неуплатой или неполной уплатой таможенных пошлин, налогов.

Таможенное законодательство нисколько не противоречит гражданскому в части обеспечения обязательств. Таможенный кодекс предусматривает те же формы обеспечения обязательств, но со своей спецификой. Гражданский кодекс содержит следующие способы обеспечения исполнения обязательств:

а)неустойка;

б)залог;

в)удержание имущества должника;

г)поручительство;

д)банковская гарантия;

е) задаток

ж) иные способы, предусмотренные законом или договором.

Здесь также необходимо отметить, что порядок обеспечения уплаты таможенных платежей, закрепленный в ТК РФ, в целом соответствует тому порядку исполнения обязанностей по уплате налогов и сборов, который предусмотрен в главе 11 НК РФ, с оговоркой, содержащейся в п. 2 ст. 72: В части налогов и сборов, подлежащих уплате в связи с перемещением товаров через таможенную границу Российской Федерации, могут применяться и другие меры обеспечения соответствующих обязанностей в порядке и на условиях, установленных таможенным законодательством Российской Федерации.

Как мы видим, налоговое законодательство также предусматривает механизм обеспечения исполнения обязанностей по уплате налогов и сборов. Целью такого обеспечения является стимулирование уплаты налогов и сборов, а также гарантированность их получения государством.

Для решения этих вопросов в таможенном и налоговом законодательствах предусматривается необходимость предоставления гарантий (способов обеспечения) уплаты таможенных платежей, налогов и сборов. Эти способы представляют собой специальные меры имущественного характера, стимулирующие их уплату в надлежащем порядке путем установления дополнительных гарантий.

Обеспечение уплаты таможенных платежей, внутренних налогов может иметь две направленности:

а)носить превентивный, предупредительный характер, чтобы не допустить уклонения от уплаты таможенных платежей, внутренних налогов и сборов;

б)в случае нарушения установленного порядка уплаты, гарантировать полное взимание причитающихся таможенных платежей, внутренних налогов и сборов.

Из Налогового кодекса (ст.73-77) можно выделить следующие основания для обеспечения исполнения обязанностей по уплате налогов и сборов:

изменение сроков исполнения обязанностей по уплате налогов и сборов;

уплата налогов и сборов в более поздние по сравнению с установленными сроки;

обеспечение исполнения решения о взыскании налога и сбора;

неисполнение обязанности по уплате налогов и сборов.

Способы обеспечения исполнения обязанности по уплате налогов и сборов также имеют свою специфику. Исполнения обязанностей по уплате налогов и сборов обеспечивается:

а)залогом имущества;

б)поручительством;

в)пеней;

г)приостановлением операций по счетам в банке;

д)наложением ареста на имущество налогоплательщика.

Целью же применения обеспечения уплаты таможенных платежей являются гарантии уплаты таможенных платежей в федеральный бюджет при неисполнении или ненадлежащем исполнении лицом, ответственным за уплату таких платежей, обязательств, установленных ТК РФ.

На основании выше изложенного можно определить понятие обеспечения как института таможенного законодательства.

Обеспечение уплаты таможенных платежей является институтом таможенного законодательства и представляет собой совокупность норм таможенного законодательства, регулирующих отношения по установлению и реализации гарантий исполнения обязанности по уплате таможенных платежей. Такие гарантии направлены на защиту финансовых интересов государства путем предупреждения возможных нарушений и восстановления имущественных потерь, вызванных неуплатой или неполной уплатой таможенных платежей.

Итак, институт обеспечения уплаты таможенных платежей является объективно необходимой частью таможенного права, созданный для подтверждения права таможенных органов требовать исполнения таможенного законодательства.

Заключение

В любой отрасли общественных отношений действует презумпция добровольного исполнения обязанности, возложенной государственными органами. Однако участники таможенных тарифных правоотношений в случаях, предусмотренных законом, обязаны также предоставить таможенным органам РФ обеспечение исполнения возложенной на них обязанности - уплатить таможенные платежи в установленные законом сроки и порядке.

Одной из важнейших мер в обеспечении законности в таможенной сфере, а также в реализации фискальной функции таможенного регулирования является институт обеспечения уплаты таможенных платежей.

Проведенный анализ показал, что институт обеспечения уплаты таможенных платежей также является одним из действенных механизмов упрощения порядка таможенного оформления и применения упрощенных процедур таможенного оформления.

Исследование показало, что таможенные платежи играют очень важную роль в пополнении доходной части федерального бюджета. В 2004 году доля таможенных платежей составила более 41% всех доходов федерального бюджета. В ближайшее время уровень таможенных поступлений не уменьшится. Напротив, государство возлагает на таможенную службу все большую ответственность по перечислению денежных средств в государственную казну.

Из положений таможенного законодательства следует, что обязанности по уплате таможенных платежей возникает с момента пересечения таможенной границы, момента подачи таможенной декларации или совершения действий, непосредственно направленных на вывоз товаров с таможенной территории РФ. Момент прекращения обязанности по уплате таможенных платежей определяется в соответствии с налоговым законодательством РФ.

Список использованной литературы

1. Конституция Российской Федерации. - М.: Юридическая литература, 2002 г.

2. Таможенный кодекс Российской Федерации; Федеральный закон от 28 мая 2003 г. № 61-ФЗ. - М: Издательско-торговая корпорация «Дашков и Ко», 2004 г.

3. Налоговый кодекс Российской Федерации. Часть первая и вторая. - М: Издательско-торговая корпорация «Дашков и Ко», 2004 г.

4. Гражданский кодекс Российской Федерации (части первая, вторая и третья). - М: Юридическая литература.

5. Федеральный закон от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

6. Закон Российской Федерации «О таможенном тарифе» от 21 мая 1993 г. № 5003-1 // Российская газета, № 107.05.06.1993 г.

7. Таможенный кодекс Российской Федерации: Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993 г., №31, ст. 1224.

8. Приказ ФТС от 20 декабря 2004 г. «О Целевой программе развития таможенной службы Российской Федерации на 2004-2008 годы».

9. Приказ ГТК России от 17 марта 2004 г. № 330 «О фиксированном размере обеспечения уплаты таможенных платежей в отношении подакцизных товаров».

10. Абрамов В.Ю. Треть лица в страховании. - М: Финансы и статистика, 2003 г. - 128 с.

11. Бакаева О.Ю. Таможенные фискальные доходы: правовое регулирование. - М., 2005 г. - 187 с.

12. Комментарий к Таможенному кодексу Российской Федерации / под общ ред. Ю.Ф. Азарова и Г.В. Баландиной. - М.: НОРМА, 2004 г. - 511

13. Азаров Ю.Ф. Что взять в залог// Таможня. № 6 (102)-2004-март С. 12.

14. Бадулин О. Обеспечение уплаты таможенных платежей // «Право и экономика» - июль 2004 г. - № 7 - С.21.

[1] Таможенный кодекс РФ: Федеральный закон от 28 мая 2003 г. № 61 -ФЗ, Ст. 411

[2] Таможенный кодекс РФ: Федеральный закон от28 мая 2003 г. № 61-ФЗ, Ст. 11.