Процесс распределения реализации бизнес-плана по времени

СОДЕРЖАНИЕ: Инвестиционный проект и его экономическое значение. Структура инвестиционного цикла, этапы подготовки проекта, методы оценки его эффективности. Разработка проекта по снижению себестоимости ремонтных работ тепловых сетей на примере ГУ КЭЧ станции Джида.Содержание

Введение

1. Инвестиционный проект и его экономическое значение

1.1 Сущность инвестиционного проекта

1.2 Структура инвестиционного цикла, этапы подготовки проекта

1.3 Методы оценки эффективности инвестиционного проекта

2. Анализ финансово-хозяйственной деятельности ГУ КЭЧ станции Джида

2.1 Краткая характеристика предприятия

2.2 Анализ финансового состояния ГУ КЭЧ станции Джида

3. Разработка проекта по снижению себестоимости ремонтных работ тепловых сетей

3.1 Краткое описание проекта

3.2 Прогнозирование инвестиций и основных показателей проекта

4. Оценка будущего состояния ОАО ДТС и анализ рисков проекта

4.1 Оценка будущего состояния ОАО ДТС

4.2 Анализ рисков ОАО ДТС

4.2.1 Анализ чувствительности

4.2.2 Точка безубыточности

Заключение

Список использовнных источников

Введение

В настоящее время проблема размещения капитала особенно актуальна. Инвестиции предшествуют созданию фирмы и определяют ее дальнейшую деятельность, а также представляют собой способ использования накопленного капитала. Накопленный предпринимателем капитал, не находя достаточно эффективного и надежного применения в России, стремится за рубеж. Однако положение в российской экономике улучшается. Предприниматели начинаю искать объекты вложений капитала на российском рынке. Между ними возникает конкурентная борьба за выгодные объекты вложений. Для того чтобы найти оптимальную инвестиционную стратегию, необходим инвестиционный анализ.

Инвестиционная деятельность в той или иной степени присуща любому предприятию. Она представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Значение экономического анализа для планирования и осуществления инвестиционной деятельности трудно переоценить. При этом особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Работа по определению экономической эффективности инвестиционного проекта является одним из наиболее ответственных этапов прединвестиционных исследований. Он включает детальный анализ и интегральную оценку всей технико-экономической и финансовой информации, собранной и подготовленной для анализа в результате работ на предыдущих этапах прединвестиционных исследований.

Данная тема актуальна, так как работа по определению экономической эффективности инвестиционного проекта является одним из наиболее ответственных этапов прединвестиционных исследований.

Целью работы является разработка инвестиционного проекта и определение экономической эффективности инвестиционного проекта с применением наиболее распространенных методов ее оценки.

Объектом исследования курсовой работы является ГУ КЭЧ станции Джида - Государственное учреждение Квартирно-эксплуатационная часть станции Джида, занимающиеся обслуживанием и ремонтом тепловых сетей военного городка.

Предмет исследования - разработка инвестиционного проекта ГУ КЭЧ станции Джида.

Курсовая работа состоит из введения, трех глав и заключения.

1. Инвестиционный проект и его экономическое значение

1.1 Сущность инвестиционного проекта

Реализация целей инвестирования предполагает формирование инвестиционных проектов, которые обеспечивают инвесторов и других участников проектов необходимой информацией для принятия решений об инвестировании. Понятие инвестиционного проекта трактуется двояко: как деятельность (мероприятие), предполагающая осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей; как система, включающая определённый набор организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих эти действия.

В Федеральном законе Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений дано такое определение инвестиционного проекта: Инвестиционный проект - обоснование экономической целесообразности, объёма и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и установленными в установленном порядке стандартами (нормами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

Существует еще одно определение: инвестиционный проект - основной документ, определяющий необходимость проведении капитального инвестирования, в котором в общепринятой последовательности разделов излагают ключевые характеристики проекта и финансово-экономические показатели, связанные с его реализацией.

Предприятия, являясь объектами инвестирования, могут развиваться по различным направлениям: одни из них планируют разработать и организовать производство новой продукции, другие - приобрести новое технологическое оборудование и тем самым сократить текущие издержки производства, третьи - создать новую структуру сбыта продукции и построить сеть обслуживания потребителей. Несмотря на все их различия, общим для них является потребность в инвестиционном проекте.

Таким образом, инвестиционный проект - это, прежде всего комплексный план мероприятий, включающий проектирование, строительство, приобретение технологий и оборудования, подготовку кадров и т.д., направленных на создание нового или модернизацию действующего производства товаров (продукции, работ, услуг) с целью получения экономической выгоды. Это не только система организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий, но и мероприятия (деятельность), предполагающие их выполнение для достижения конкретных целей.

Существуют различные классификации инвестиционных проектов. В зависимости от признаков, положенных в основу классификации, можно выделить следующие виды инвестиционных проектов:

По отношению друг к другу:

независимые, допускающие одновременное и раздельное осуществление, причем характеристики их реализации не влияют друг на друга;

альтернативные (взаимоисключающие), т.е. недопускающие одновременной реализации, из совокупности альтернативных проектов может быть осуществлен только один;

взаимодополняющие, реализация которые может происходить лишь совместно;

По срокам реализации (создания и функционирования):

краткосрочные (до 3 лет),

среднесрочные (3 - 5 лет),

долгосрочные (свыше 5 лет);

По масштабам (размеру инвестиций, объёму вложений):

малые проекты, действие которых ограничивается рамками одной небольшой фирмы, реализующей проект (в основном они представляют собой планы расширения производства и увеличения ассортимента выпускаемой продукции, и их отличают сравнительно небольшие сроки реализации);

средние проекты - это чаще всего проекты реконструкции и технического перевооружения существующего производства продукции (они реализуются поэтапно, по отдельным производствам, в строгом соответствии с заранее разработанными графиками поступления всех видов ресурсов);

крупные проекты - проекты крупных предприятий, в основе которых лежит прогрессивно новая идея производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках; мегапроекты - это целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов (такие программы могут быть международными, государственными, региональными);

По основной направленности (по целям): коммерческие проекты, главной целью которых является получение прибыли; социальные проекты, ориентированные, например, на решение проблем безработицы в регионе, снижения криминогенного уровня и т.д.; экологические, основу которых составляет улучшение среды обитания; производственные; научно-технические;

В зависимости от степени влияния результатов реализации инвестиционного проекта на внутренние или внешние рынки финансовых, материальных продуктов и услуг, труда, а также на экологическую и социальную обстановку: глобальные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле; народнохозяйственные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране; крупномасштабные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельно взятой стране; локальные проекты, реализация которых не оказывает существенного влияния на экономическую, социальную или экологическую ситуацию в определенных регионах или годах, на уровень и структуру цен на товарных рынках;

Эффективность инвестиционного проекта - категория, отражающая соответствие проекта, порождающего данный инвестиционный проект, целям и интересам его участников.

1.2 Структура инвестиционного цикла, этапы подготовки проекта

Подготовка и реализация инвестиционного проекта, в первую очередь производственной направленности, осуществляется в течение длительного периода времени - от идеи до её материального воплощения. Любой проект малозначим без его реализации.

При оценке эффективности инвестиционных проектов с помощью рыночных показателей необходимо точно знать начало и окончание работ. Для исследователя, ученого, проектировщика началом проекта может быть зарождение идеи, а для деловых людей (бизнесменов) - первоначальное вложение денежных средств в его выполнение.

Всем инвестиционным проектам присущи некоторые общие черты, позволяющие их стандартизировать. Это наличие временного лага между моментом инвестирования и моментом получения доходов, а также стоимостная оценка проекта.

Промежуток времени между моментом появления проекта (началом осуществления) и моментом окончания его реализации (его ликвидацией) называется жизненным циклом проекта. Окончанием существования проекта может быть:

Ввод в действие объектов, начало их эксплуатации и использования результатов выполнения проекта;

Достижение проектом заданных результатов;

Прекращение финансового проекта;

Начало работ по внесению в проект серьёзных изменений, не предусмотренных первоначальным замыслом, т.е. модернизация;

Вывод объектов проекта из эксплуатации.

Инвестиционные проекты имеют разнообразные формы и содержание. Инвестиционные решения, рассматриваемые при анализе проектов, могут относиться, например, к приобретению недвижимого имущества, капиталовложениям в оборудование, научным исследованиям, опытно-конструкторским разработкам, освоению нового месторождения, строительству крупного производственного объекта или предприятия. Однако разработка любого инвестиционного проекта - от первоначальной идеи до эксплуатации - может быть представлена в виде цикла, состоящего из трех фаз: предынвестиционной, инвестиционной и эксплуатационной (производственной). Суммарная продолжительность трёх фаз составляет жизненный цикл проекта.

По мнению ученных, универсального подхода к разделению фаз инвестиционного цикла на этапы нет. Решая эту задачу, участники проекта должны обращать внимание на особенности и условия выполнения данного проекта. Рассмотрим примерное содержание фаз жизненного цикла проекта.

Фаза 1 - предынвестиционная, предшествующая основному объему инвестиций, не может быть определена достаточно точно. В этой фазе проект разрабатывается, изучаются его возможности, проводятся предварительные технико-экономические исследования, ведутся переговоры с потенциальными инвесторами и другими участниками проекта, выбираются поставщики сырья и оборудования. Если инвестиционный проект предусматривает привлечение кредита, то в данной фазе заключается соглашение на его получение, осуществляется юридическое оформление инвестиционного проекта: подготовка документов, оформление контрактов и регистрация предприятия. Затраты, связанные с осуществлением первой стадии, в случае положительного результата и перехода к осуществлению проекта капитализируются и входят в состав предпроизводственных затрат, а затем через механизм амортизации относятся на себестоимость продукции.

Фаза 2 - инвестиционная, когда происходит инвестирование или осуществление проекта. В данной фазе предпринимаются конкретные действия, требующие гораздо больших затрат и носящие необратимый характер, а именно: разрабатывается проектно-сметная документация; заказывается оборудование; готовятся производственные площадки; поставляется оборудование и осуществляется его монтаж и пусконаладочные работы; проводится обучение персонала; ведутся рекламные мероприятия.

На этой фазе формируются постоянные активы предприятия. Некоторые затраты, их ещё называют сопутствующими (например, расходы на обучение персонала, проведение рекламных компаний, пуск и наладка оборудования), частично могут быть отнесены на себестоимость продукции (как расходы будущих периодов), а частично капитализированы (как предпроизводственные затраты).

Фаза 3 - эксплуатационная (производственная). Она начинается с момента ввода в действие основного оборудования (в случае промышленных инвестиций) или приобретения недвижимости либо других видов активов. В этой фазе осуществляется пуск в действие предприятия, начинается производство продукции или оказание услуг, возвращается банковский кредит в случае его использования. Эта фаза характеризуется соответствующими поступлениями и текущими издержками.

Продолжительность эксплуатационной фазы оказывает существенное влияние на общую характеристику проекта. Чем дальше во времени отнесена её верхняя граница, тем больше совокупная величина дохода.

Весьма важно определить тот момент, по достижении которого денежные поступления уже непосредственно не могут быть связанными с первоначальными инвестициями (так называемый инвестиционный предел). При установке, например, нового оборудования таким пределом будет срок полного морального и физического износа.

Общим критерием продолжительности жизни проекта или периода использования инвестиций является существенность или значимость, с точки зрения инвестора, денежных доходов, получаемых в результате этих инвестиций.

Некоторые экономисты выделяют ещё ликвидационную фазу. На этой стадии происходит прекращение производства продукции и реализация активов предприятия (проекта) по остаточной стоимости.

1.3 Методы оценки эффективности инвестиционного проекта

Все существующие методы оценки экономической эффективности инвестиций и инвестиционных проектов можно разделить на статические и динамические. К статическим методам относятся:

Коэффициент эффективности инвестиций;

Срок возврата инвестиций (недисконтированный);

Бухгалтерская норма рентабельности;

Приведенные затраты;

Приведенная прибыль.

Метод расчета коэффициента эффективности инвестиции имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (Эи) рассчитывается делением годового экономического дохода (Эгод) на общую сумму инвестиций (И):

![]() , (1)

, (1)

где Ен - нормативный коэффициент эффективности инвестиций.

Обратным показателем коэффициента эффективности инвестиций является фактический недисконтированный срок возврата инвестиций , который показывает период времени, за который инвестиции окупаются. Данный метод заключается в определении необходимого для возмещения инвестиционного периода времени, за который ожидается возврат вложенных средств за счет доходов, полученных от реализации инвестиционного проекта. Методика расчета срока возврата инвестиций заключается в том, что сумма первоначальных инвестиций делится на величину годовых (лучше среднегодовых) поступлений. Его применяют в случаях, когда денежные поступления равны по годам:

![]() , (2)

, (2)

где Тф - фактический срок возврата инвестиций;

Тн - нормативный срок возврата инвестиций, который в среднем по народному хозяйству равен примерно 5-6 лет.

Метод бухгалтерской нормы рентабельности основан на использовании бухгалтерского показатель - прибыли. Определяется он отношением величины прибыли предприятия к среднегодовой стоимости инвестиций за минусом затрат на ликвидацию объекта:

![]() , (3)

, (3)

где ПР - прибыль организации;

Л - бухгалтерская норма рентабельности.

Другим статическим методом оценки эффективности инвестиционного проекта является приведенные затраты . Экономический смысл приведенных затрат заключается в следующем: все затраты суммируются и приводятся к единой размерности при помощи нормативных коэффициентов, затем из нескольких вариантов выбирается тот, который обеспечивает минимум приведенных затрат. Формулу можно представить в виде двух вариантов:

ЗП = И * Ен + Сэ min; (4)

ЗП = И * Тн + Сэ min, (5)

где Сэ - текущие расходы, связанные с эксплуатацией инвестиций (капитальные вложения).

Капитальные вложения - это инвестиции, вложенные в покупку, модернизацию или реконструкцию основных фондов предприятия.

Приведенные затраты используются при расчете эффективности капитальных вложений.

Для того, чтобы получить условную величину совокупных затрат, включающих и инвестиции, и текущие расходы используют два методических приема:

1. Умножая инвестиции на нормативный коэффициент эффективности (И*Ен) мы условно получаем ту часть инвестиций, которая приходится на один год их освоения, а затем суммируем их с текущими затратами.

2. Умножая текущие расходы на нормативный срок возврата инвестиций (Тн + Сэ) мы получаем текущие расходы за период, соответствующий нормативному сроку окупаемости инвестиций, а затем эту величину суммируем с инвестиционными расходами.

В условиях рыночной экономики наиболее корректно использовать показатель приведенной прибыли при выборе лучшего варианта инвестиций, так как именно прибыль является критерием экономической эффективности функционирования предприятия.

Данный показатель рассчитывается следующим образом:

ПР = Q * [Ц - (Сэ + Ен * Иу)] max, (6)

где ПР - прибыль приведенная;

Q - объем производства в натуральном выражении;

Ц - цена единицы продукции;

Сэ - текущие эксплуатационные расходы или себестоимость продукции;

Иу - удельные инвестиции или удельные капитальные вложения в расчете на единицу произведенной или реализованной продукции.

К динамическим методам оценки эффективности инвестиционного проекта относятся:

Метод чистой текущей стоимости;

Дисконтированный срок окупаемости;

Индекс рентабельности;

Внутренняя норма доходности;

Дюрация.

Метод чистой текущей стоимости (NPV). Чистая текущая стоимость - это стоимость, полученная путем дисконтирования отдельно на каждый временной период разновидности всех оттоков и притоков доходов и расходов, накапливающихся за весь период функционирования объекта инвестирования при фиксированной, заранее определенной процентной ставке (норме процента).

Формулу для расчета чистой текущей стоимости NPV можно определить в следующем виде:

![]() , (7)

, (7)

где FV - будущая стоимость инвестиций через n лет;

n - периоды реализации инвестиционного проекта, включая этап строительства (n = 0, 1, 2,…);

r - ставка дисконтирования (желаемая норма прибыли);

И - инвестиционные расходы.

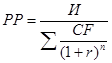

Другим распространенным методом оценки эффективности инвестиционного проекта является дисконтированный срок окупаемости (PP), который рассчитывается либо методом последовательных интеграций, либо по формуле:

(8)

(8)

где CF - денежный поток последовательной интеграции.

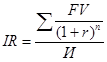

Показатель рентабельности инвестиций (IR), принятый для оценки эффективности инвестиций, представляет собой отношение приведенных доходов к приведенным на туже дату инвестиционным расходам. Он позволяет определить, в какой мере возрастают средства инвестора в расчете на 1 ед. инвестиций. Его расчет можно выполнить по формуле:

(9)

(9)

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений - чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

Внутренняя норма доходности (IRR) - это такое значение показателя дисконта, при котором современное значение инвестиции равно современному значению потоков денежных средств за счет инвестиций, или значение показателя дисконта, при котором обеспечивается нулевое значение чистого настоящего значения инвестиционных вложений. Он характеризует порог безубыточности данных инвестиций.

Для нахождения IRR находят различные значения дисконтированной ставки (r), при которой величина NPV меняется с плюса на минус. Далее находят IRR по формуле:

![]() (10)

(10)

При этом должны соблюдаться следующие неравенства:

ra IRR rb

NPVa 0 NPVb

Дюрация ( D) - это средневзвешенный срок жизненного цикла инвестиционного проекта.

Ключевым моментом данной методики является не то, как долго инвестиции будут приносить доход, а когда он будет приносить доход и сколько поступлений дохода будет каждый месяц, квартал или год на протяжении всего срока его действия.

В результате менеджеры получают сведения о том, как долго окупаются для компании инвестиции доходами, приведенными к текущей дате. Для расчета дюрации используется формула:

, (11)

, (11)

где D - дюрация;

PVt - текущая стоимость доходов за t - периодов до окончания срока действия проекта;

t - периоды поступления доходов.

2. Анализ финансово-хозяйственной деятельности ГУ КЭЧ станции Джида

2.1 Краткая характеристика предприятия

Организационно-правовая форма этого предприятия - Государственное учреждение, имеющие внебюджетные фонды и имеющее право осуществлять внебюджетную коммерческую деятельность.

Основными видами производственной деятельности являются:

Производство;

Передача и распределение тепловой энергии;

Реализация тепловой энергии по установленным тарифам.

В структуре предприятия основная роль централизованного теплоснабжения отводится эксплуатационным районам, имеющие следующие основные функции:

1. Обслуживание производства испытаний и ремонт оборудования тепловых сетей;

2. Наладка систем теплоснабжения и оказание технической помощи потребителям тепла в регулировании сетей и систем теплоснабжения;

3. Контроль за рациональным использованием тепловой энергии, учет тепла, получаемого потребителями;

4. Разработка и оперативное управление тепловым и гидравлическим режимами систем теплоснабжении;

5. Участие в разработке и рассмотрении перспективного плана теплоснабжения жилых и промышленных районов;

6. Сбыт и реализация тепловой энергии.

7. Рассмотрение и согласование проектов новых тепловых сетей и присоединений к сетям; выдача технических условий и разрешений на подключение к тепловым сетям;

Общество является юридическим лицом по действующему законодательству Российской федерации, имеет самостоятельный баланс, круглую печать, содержащую его полное наименование на русском языке и указание на его местонахождение.

Высшим органом управления является Министерство обороны РФ.

На данном предприятии отсутствуют должностные инструкции, поэтому организация управления предприятием разработана самостоятельно, на основании трудовых договоров с работниками ГУ КЭЧ, а также распорядительных документов руководства предприятия и правил внутреннего распорядка Предприятия.

Организационная схема ГУ КЭЧ станции Джида.

Начальнику КЭУ Сиб ВО ВС МО РФ подчиняются начальники КЭЧ районов

Начальникам подчиняются: главный бухгалтер, главные инженера, начальники котельных, руководители подразделений и работники подразделений.

Начальнику финансового отдела подчиняются: делопроизводитель отдела кадров, экономисты.

Главному бухгалтеру подчиняются: бухгалтер-кассир, бухгалтер по учету материально-производственных запасов, бухгалтер по работе с подотчетными лицами, бухгалтер по работе с персоналом, заместитель главного бухгалтера.

Все руководители подразделений и работники подразделений взаимодействуют между собой.

2.2 Анализ финансового состояния ГУ КЭЧ станции Джида

Анализ финансового состояния начинается с общей оценки структуры средств хозяйствующего субъекта и источников их формирования. В этой ситуации используются приемы структурно-динамического анализа.

В таблице 2.3.1 представлена динамика состава и структуры бухгалтерского баланса.

Таблица 2.3.1

Динамика состава и структуры бухгалтерского баланса.

| Актив |

2008 год |

2009 год |

Изменение |

Пассив |

2008 год |

2009 год |

Изменение |

| Внеоборотные активы |

342630 |

306426 |

-36204 |

Капитал и резервы |

507471 |

513473 |

+6002 |

| То же,% к итогу |

50 |

45 |

-5 |

То же,% к итогу |

74 |

76 |

+2 |

| Оборотные активы |

339604 |

372070 |

+32466 |

Долгосрочные обязательства |

_ |

_ |

_ |

| То же,% к итогу |

50 |

55 |

+5 |

То же,% к итогу |

_ |

_ |

_ |

| Краткосрочные обязательства |

174763 |

165023 |

-9740 |

||||

| То же,% к итогу |

26 |

24 |

-2 |

||||

| Валюта баланса |

682234 |

678496 |

-3738 |

Валюта баланса |

682234 |

678496 |

-3738 |

| То же,% к итогу |

100 |

100 |

_ |

То же,% к итогу |

100 |

100 |

_ |

Из таблицы 1.5 видно, что к 2009 году внеоборотные активы в общей стоимости активов стали занимать 45%, т.е. уменьшились по сравнению с 2008 годом на 5%, это произошло в связи с тем, что устарело оборудование.

Оборотные активы увеличились на 32466 тысяч рублей. Источники формирования имущества также увеличились за счет увеличения собственного капитала на 6002 рубля. К 2009 году доля собственного капитала в общем объеме источников покрытия составила 76% и увеличилась на 5% по сравнению с 2008 годом, а заемного капитала 24% и уменьшилась на 5% по сравнению с 2008 годом. Это в большей мере свидетельствует об укреплении финансового положения организации.

Таким образом, в пополнении своих активов предприятие обходится преимущественно собственными средствами.

После общей оценки динамики состава и структуры активов и пассивов

баланса необходимо подробно исследовать состав отдельных элементов имущества и источники его формирования.

В таблице 1.6 представлена динамика состава и структура основного и оборотного капиталов (активов) ОАО ДТС.

Таблица 1.6

Динамика состава и структура основного оборотного

капиталов (активов) ОАО ДТС.

| Показатель актива баланса |

Остатки по балансу, тыс. руб. |

Структура,% |

||||

| А |

2005 год |

2006 год |

Изменение |

2005 год |

2006 год |

изменение |

| Внеоборотные активы, в том числе: |

342630 |

306426 |

-36204 |

50 |

45 |

-6 |

| Основные средства |

294803 |

250218 |

-44585 |

43 |

37 |

-6 |

| Нематериальные активы |

1758 |

2360 |

+602 |

0,3 |

0,3 |

+0,1 |

| Незавершенное строительство |

20099 |

28128 |

+8029 |

2,9 |

4 |

+1,1 |

| Долгосрочные финансовые вложения |

25970 |

25720 |

-250 |

3,8 |

3,7 |

-0,1 |

| Оборотные активы, в том числе: |

339604 |

372070 |

+32466 |

50 |

55 |

+4 |

| Запасы |

154947 |

182551 |

+27604 |

23 |

27 |

+4 |

| НДС |

20203 |

19750 |

-453 |

3 |

3 |

- |

| Показатель актива баланса |

Остатки по балансу, тыс. руб |

Структура,% |

||||

| А |

2005 год |

2006 год |

изменение |

2005 год |

2006 год |

изменение |

| Дебиторская задолженность (менее 12 месяцев) |

94415 |

108466 |

+14051 |

14 |

16 |

+2 |

| Денежные средства |

58757 |

33083 |

-25674 |

9 |

5 |

-4 |

| Краткосрочные финансовые вложения |

11282 |

-11282 |

1 |

-1 |

||

| Прочие оборотные активы |

28220 |

+28220 |

4 |

+4 |

||

| Итого активов |

682234 |

678496 |

-3738 |

100 |

100 |

- |

Как свидетельствуют данные таблицы 1.7, внеоборотные активы предприятия состоят большей частью из основных средств. В оборотных активах предприятия к 2009 году преобладают запасы (27%), на дебиторскую задолженность приходится 16%, денежные средства составляют 5%. Удельный вес дебиторской задолженности в активах увеличился на 2%, а денежных средств уменьшилось на 4%. На конец 2009 года свободные денежные средства составляют 33083 рублей, которые предприятие может пустить в оборот, например, для получения материальных оборотных активов.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам погашения и расположенных в порядке их возрастания.

В таблице 1.7 представлена группировка активов и пассивов баланса по степени их ликвидности.

Таблица 1.7

Группировка активов и пассивов баланса по степени их ликвидности.

| Состав актива |

Обозначение |

Состав пассива |

Обозначение |

| Наиболее ликвидные активы: Краткосрочные финансовые вложения |

А 1 |

Наиболее срочные обязательства: Кредиторская задолженность |

П 1 |

| Денежные средства |

Ссуды, не погашенные в срок |

||

| -Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев Запасы |

А 2 А 3 |

Займы и кредиты, подлежащие погашению в течении 12 месяцев после отчетной даты Задолженность учредителям по выплате платежей доходов. Долгосрочные обязательства |

П 2 П 3 |

| -НДС по приобретенным ценностям Прочие оборотные активы |

Расчеты по дивидендам Доходы будущих периодов |

||

| Дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев |

Резервы предстоящих расходов |

||

| Внеоборотные активы |

А4 |

Капитал и резервы |

П4 |

Баланс считается абсолютно ликвидным, если:

А 1 больше или равно П 1;

А 2 больше или равно П 2;

А 3 больше или равно П 3;

А 4 меньше или равно П 4.

Сопоставление индикаторов А 1-П 1 и А 2-П 2 позволяет выявить текущую ликвидность предприятия, а соотношение индикаторов А 3-П 3 - перспективную ликвидность.

В таблице 1.8 представлен анализ ликвидности баланса ОАО ДТС.

Таблица 1.8

Анализ ликвидности баланса ОАО ДТС.

| Актив |

2008 год |

2009 год |

Пассив |

2008 год |

2009 год |

Платежный излишек (+) недостаток (-) |

% покрытия обязательств |

||

| 2008 год |

2009год |

2008г |

2009г |

||||||

| А 1 |

70039 |

33083 |

П 1 |

167013 |

157763 |

-96974 |

-124680 |

42 |

21 |

| А 2 |

94415 |

108466 |

П 2 |

7750 |

7030 |

+1665 |

+101436 |

1218 |

1543 |

| А 3 |

175150 |

408521 |

П 3 |

- |

- |

+175150 |

+408521 |

- |

- |

| А 4 |

342630 |

306426 |

П 4 |

507471 |

513473 |

-164841 |

-207047 |

68 |

60 |

Из таблицы 1.8 видно, что к концу 2009 года предприятие не обладает абсолютной ликвидностью, так как не выполняется условие А1 больше или равно П1, предприятие не достаточно платежеспособно. Выполнение условия А 3 больше П 3 говорит о том, что предприятие имеет перспективную платежеспособность, а выполнение условия А 4 меньше П 4 - обладает собственными оборотными средствами. Внеоборотные активы профинансированы за счет собственных средств предприятия на 68% (2008) и на 60% (2009).

Ликвидность предприятия можно оценить с помощью коэффициентов ликвидности.

1. Общий показатель платежеспособности

Кпл= А1+0.5А2+0.3А3/П1+0.5П2+0.3П3

В 2008 году коэффициент платежеспособности составил 1, а в 2009 - 1.3

Коэффициент платежеспособности больше нормативного значения, это говорит о том, что предприятие платежеспособно и есть тенденция к увеличению.

2. Собственные оборотные средства (СОС) - это разница между собственным капталом и необоротными активами.

В 2008 году собственные оборотные средства составили 164841рублей, а в 2009 - 207047рублей.

Показывает, что в 2008 году за счет собственных средств профинансирова-но 164841 рублей, оборотных средств, а в 2009 году 207047 рублей.

3. Коэффициент маневренности собственных оборотных средств - это отношение денежных средств к собсвенным оборотным средствам.

В 2008 году коэффициент маневренности составил 0,4, в 2009 - 0,2.

Показывает, какая часть собственных оборотных средств вложена в наиболее ликвидные активы. В нашем случае эта часть небольшая, но есть тенденция к увеличению.

4. Коэффициент текущей ликвидности (К т. л) рассчитывается как отношение оборотных активов к краткосрочным обязательствам.

В 2008 году коэффициент текущей ликвидности составил 2, а в 2009 - 2,3

За рассматриваемый период коэффициент текущей ликвидности предприятия заметно вырос и даже превысил свое нормативное значение.

5. Коэффициент быстрой ликвидности рассчитывается как сумма денежных средств дебиторской задолженности и краткосрочных финансовых вложений к краткосрочным обязательствам В 2008 году этот коэффициент составил 1, а в 2009 - 0, 9

Показывает, какая часть краткосрочных обязательств может быть погашена за счет денежных средств.

6. Коэффициент абсолютной ликвидности - это сумма денежных средств и краткосрочных финансовых вложении к краткосрочным обязательствам

В 2008 году коэффициент абсолютной ликвидности составил 0,4, а в 2009 - 0,2

7. Коэффициент обеспеченности собственными средствами (Косс) рассчитывается как отношение собственных оборотных средств к оборотным активам.

В 2008 году коэффициент обеспеченности собственными средствами составил 0,5, а уже в 2009 стал 0,6.

В 2008 и 2009 годах предприятие обладало достаточным количеством собственных оборотных средств для обеспечения своей финансовой устойчивости.

Так как динамика Ктл и Косс положительна, рассчитаем коэффициент утраты платежеспособности (Куп).

Коэффициент утраты платежеспособности (Куп) представляет собой отношение произведения разности коэффициента текущей ликвидности 2009 года и коэффициента текущей ликвидности 2008 года на отношение суммы коэффициента 2009 года и 6 месяцев к 12 месяцам к двум. Коэффициент утраты платежеспособности составил 1,2.

Такое значение Куп показывает нам, что предприятие не утратит свою платежеспособность, так как нормативное значение коэффициента превышено.

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования.

1. Коэффициент соотношения это отношение заемных средств к собственным средствам

В 2008 и 2009 годах коэффициент соотношения составил 0.3

Коэффициенты показывают, что очень мало заемных средств привлекла организация на 1 рубль вложенных в активы собственных средств.

2. Коэффициент финансирования рассчитывается как отношение собственных средств к заемным средствам

В 2008 и 2009 годах этот коэффициент финансирования составил 3.

Коэффициент показывает, что деятельность финансируется в основном за счет собственных средств.

3. Коэффициент финансовой независимости рассчитывается как отношение собственного капитала к валюте баланса.

В 2008 году коэффициент финансовой независимости составил 0,74, а в 2009 - 0,76.

Коэффициент показывает, что собственный капитал занимает большую долю в общей сумме источников финансирования как в 2008 году так и в 2009 году.

4. Коэффициент финансовой устойчивости рассчитывается как сумма собственного капитала и долгосрочных обязательств к валюте баланса.

В 2008 году коэффициент составил 0,74, а в 2009 стал 0,76.

Показывает, что почти все активы финансируются за счет устойчивых источников. Сделав анализ финансовой устойчивости можно сделать вывод о том, что предприятие не зависит от заемных источников.

Коэффициенты рентабельности

1. Рентабельность активов рассчитывается как отношение чистой прибыли к валюте баланса.

В 2008 году рентабельность активов составила 3%, а в 2009 поднялась до 7%.

Анализ данного коэффициента показывает, что рентабельность активов предприятия на 0,04, это означает, что с каждого рубля, вложенного в имущество, предприятие в 2009 году стало получать на 4 копейки больше, чем в 2008.

2. Рентабельность собственного капитала рассчитывается как отношение чистой прибыли к собственному капиталу

В 2008 году рентабельность собственного капитала составила 4%, в 2009 - 9%.

Анализ данного коэффициента показывает, что степень доходности собственного капитала возросла в 2009 году по сравнению с 2008 на 5%.

Коэффициенты оборачиваемости:

1. Период оборачиваемости дебиторской задолженности рассчитывается как отношение произведения дебиторской задолженности на 360 дней к выручке.

В 2008 году период оборачиваемости составил 576 дней, а в 2009 году уменьшился до 394 дней.

2. Период оборачиваемости кредиторской задолженности рассчитывается как отношение произведения кредиторской задолженности на 360 дней к себестоимости.

В 2008 году период оборачиваемости составил 1582, а в 2009 году - 738.

3. Период оборачиваемости запасов рассчитывается как отношение произведения затрат на 360 дней к себестоимости.

В 2008 году период оборачиваемости запасов составил 1468, а в 2009 году - 853.

Как показывает проведенный финансовый анализ, эффективность деятельности ОАО ДТС в 2009 г. по сравнению с 2008 г. улучшилась, однако показатели рентабельности, ликвидности и финансовой устойчивости еще недостаточно велики.

Чтобы повысить эффективность деятельности предприятия, необходимо использовать более современные технологии и оборудования для осуществления ремонтных работ на тепловых сетях.

3. Разработка проекта по снижению себестоимости ремонтных работ тепловых сетей

3.1 Краткое описание проекта

Суть проекта заключается в приобретении новых буровых комплексов для выполнения работ методом горизонтального направленного бурения (ГНБ) по прокладке трубопроводов. Горизонтально-направленное бурение - это метод бестраншейной прокладки трубопроводов и других коммуникаций на различной глубине под естественными и искусственными препятствиями без нарушения режима их обычного функционирования. Этот метод позволит сэкономить вложенные инвестиции и позволит осуществлять строительство и ремонт коммуникаций диаметром до 820 мм на глубине до 15 метров, длиной до 640 метров, как в условиях плотной городской застройки, так и через природные образования (реки, овраги). Срок проекта составляет 3 года. В рамках проекта рекомендуется приобрести 4 буровых комплекса: TMSC 4510 и TMSC 4510 - У, 6015 фирмы Robbins США и DL 2062 фирмы Straightline с усилием протяжки соответственно, для чего планируется взять кредит в размере 1183044 руб. под 19% годовых в Сбербанке. Сумма процентов в год составит 224778 руб.

Для оценки эффективности предлагаемого проекта необходимо рассмотреть процесс прокладки трубы обычным методом и рассчитать стоимость такой прокладки.

1. Срезка растительного слоя. Процесс срезки растительного слоя производится бульдозером ДЗ - 8 на базе трактора Т - 100, с гидравлическим приводом неповоротного отвала. Набор грунта осуществляется прямоугольным способом, на глубину зарезания 0.15 м. Схема движения бульдозера - полоса рядом с полосой.

2. Разработка траншеи. Разработка траншеи производится экскаватором марки Э-651, оборудованным обратной лопатой, с механическим приводом. Разработка ведется по лобовой схеме со складированием грунта в кавальер около траншеи, так как работы ведутся в нестесненных условиях за пределами строений.

Подсчет объемов по разработке траншеи.

а) Ширина траншеи по низу:

Для труб 219Х5,0 мм: где - расстояние от трубы до траншеи понизу, м. При d 0,7 м = d + 0,3 м; при d 0,7 м = d + 0,7 м;

d - диаметр трубы газопровода, м.

б) Ширина траншеи по верху:

3. Объем грунта по ручной доработке (подчистки) траншеи. Ручная доработка производится бригадой рабочих - землекопов с целью удаления лишнего грунта, не убранного экскаватором, из траншеи и выравнивания основания. Убираемый грунт складируется в кавальер на бровке траншеи. Объем ручной доработке равен объему песчаного основания под трубы.

4. Объем грунта по обратной засыпке

а) Ручная засыпка (подбивка пазух)

Ширина подбивки пазух поверху:

Площадь подбивки:

Объем подбивки траншеи:

Объем подбивки пазух:

б) Механизированная засыпка

Обратная засыпка производится бульдозером марки ДЗ - 8 на базе трактора Т100, с неповоротным отвалом. Грунт перемещается из кавальера рядом с траншеей. Уплотнение грунта не производится, т.к газопровод прокладывается в нестесненных условиях (не в городе) и по этому засыпка производится с отметками немного больше отметки уровня земли для естественной осадки грунта. Объем обратной засыпки:

В таблице 2.1 представлена расчетная стоимость машин и себестоимость машино-смен механизмов (арендная плата).

Таблица 2.1

Расчетная стоимость машин и себестоимость машино-смен механизмов

| Средняя стоимость машино-смены Смаш. см , руб |

Инвентарно-расчетная стоимость машины Си. с , тыс. руб |

Нормативное число смен работы машины в год Тгод |

| 28,78 |

18,15 |

350 |

| 25,29 |

8,43 |

300 |

| Средняя стоимость машино-смены Смаш. см , руб |

Инвентарно-расчетная стоимость машины Си. с , тыс. руб |

Нормативное число смен работы машины в год Тгод |

| 30,18 |

19,32 |

300 |

Себестоимость разработки 1 м3 грунта:

норма машинного времени, учитывающая разработку экскаватором 100 м3 грунта и погрузку в транспортные средства или навымет, маш. час, определяемая по ЕНиР 2-1.

Удельные капитальные вложения на разработку 1 м3 грунта:

Приведенные затраты на разработку 1 м3 грунта:

Рассчитываются технико-экономические показатели:

Полученные данные сводятся в таблицу и сравниваются следующим образом (таблица 2.2).

В таблице 2.2 представлен расчет технико-экономических показателей.

Таблица 2.2 - Расчет технико-экономических показателей

| Наименование показателя |

Показатель |

| Себестоимость |

0,18 |

| Удельные капиталовложения |

0,3 |

| Приведенные затраты |

0,225 |

Планировка и рекультивация. Планировка и рекультивация производится бульдозером ДЗ - 8 на базе трактора Т - 100. Схема движения бульдозера - полоса рядом с полосой. По завершению планировки производится рекультивация почвенного покрова возврат растительного слоя на прежнее место. Монтажные работы. Определение объёмов монтажных работ производится в таблице 2.3

В таблице 2.3 представлена ведомость монтажных работ.

Таблица 2.3

Ведомость объемов монтажных работ

| Наименование работ |

Ед. измер. |

Количество |

| Устройство временных мостов |

1 м2 |

6,5 |

| Устройство основания в траншее |

1 м3 |

26 |

| Сборка труб звеньев на бровке траншеи |

1 м |

200 |

| Укладка звеньев труб в траншею |

1м |

198 |

| Электросварка стыков на бровке |

1 ст. |

22 |

| Электросварка стыков в траншее |

1 ст. |

4 |

| Монтаж и демонтаж для прокола |

1 уст. |

1 |

| Прокол грунта |

1м. |

5 |

| Укладка трубы в футляр |

1м. |

10 |

| Заделка кромок футляра |

1 ф. |

1 |

| Антикоррозионная изоляция стыков |

1 ст. |

20 |

| Испытание трубопровода |

1 м. |

200 |

Доставка труб. Доставка труб на расстояние 25км 2195,0мм длиной 10м и весом всей трубы 267 кг (исх. дан) осуществляется 2 трубовозом марки ПВ - 92 с основными характеристиками:

Марка автомобиля-тягача - ЗИЛ - 131

Марка прицепа - 1-ПР-5

Грузоподъемность автопоезда по грунтовым дорогам - 4,5-7 т.

Число одновременно перевозимых труб 2195,0мм - 11шт.

Расход топлива на 100км. - 40л.

Сборка труб в нитку. Сборка труб в нитку производится на бровке траншеи с предварительной разгрузкой с помощью крана с трубовоза. Нитка собирается из пяти труб длиной по 10 метров в результате получается секция длиной 50 метров и весом 1335 кг. Сварка звеньев производится с разделкой кромок. На ширину 10 см от стыка производится зачистка. При сборке труб в звенья, для удобства монтажа, используют наружные эксцентриковые центраторы марки: ЦНЭ-16-21 для 168-219 мм;

Для укладки секций трубопровода длиной 50 в метров траншею требуется три однотипных монтажных крана. Монтажный кран подбирается по фактическому весу опускаемой трубы, приходящемуся на кран т.е.1/3 веса одной секции, при соответствующем вылете стрелы.

Сумма а1, а2 и а3 или расстояние от края траншеи до колес или гусениц крана должна быть не менее 1,5м

Для выполнения монтажных работ подходит автомобильный гидравлический кран с унифицированной телескопической стрелой КС - 1571 со следующими основными техническими характеристиками:

Вылет стрелы на опорах: 3,3-5,6м;

Грузоподъемность при работе на опорах: 4-1,4т;

Базовый автомобиль: ГАЗ-53А

Размеры: длина-7,5м; ширина-2,4м; высота-2,9м;

Масса: 7,4т

На все виды работ составляется калькуляция трудовых затрат и заработной платы (Приложения Б, В).

Рассмотрим процесс прокладки аналогичной трубы методом горизонтального направленного бурения (ГНБ).

В таблице 2.4 представлена калькуляция стоимости работ по ГНБ.

Таблица 2.4 Калькуляция стоимости работ по ГНБ (с учетом стоимости трубы)

| Наименование работ и затрат Горизонтальное бурение установкой с прокладкой труб (без учета стоимости трубы) |

Ед. изм |

Кол-во |

Стоимость за ед. без учета НДС (руб) |

Общая стоимость без учета НДС (руб) |

Общая стоимость с учетом НДС (руб) |

| O 225 мм (прокладка водовода в существующей стальной трубе O 325 мм) |

П. м. |

200 |

847 |

169500 |

200010 |

| O 315 мм (прокладка водовода в существующей стальной трубе O 426 мм) |

П. м. |

200 |

1271 |

254200 |

299956 |

| Итого по разделу 1: |

423700 |

499966 |

|||

| Стоимость материалов* |

|||||

| Труба ПНД O 225 мм, тип С |

П. м. |

200 |

396 |

79200 |

93456 |

| Труба ПНД O 315 мм, тип С |

П. м. |

200 |

875 |

175000 |

206500 |

| Втулка под фланец O 225 мм |

Шт. |

2 |

856 |

1712 |

2020 |

| Втулка под фланец O 315 мм |

Шт. |

2 |

1586,50 |

3173 |

3744 |

| Итого по разделу 2: |

259085 |

305720 |

|||

| Всего по калькуляции (разд.1+разд.2) |

728144 |

805686 |

*

Стоимость материалов указана на 12.05.2006г. с учетом доставки и может быть изменена при изменении цен заводом - изготовителем.

Для сравнения затрат на прокладку коммуникаций рассмотренными ранее способами приведем затраты в сопоставимый вид. В калькуляции ОАО ЧТС расчет ведется на 200 м. трубы. Этот метраж возьмем за основу, пересчитав затраты по прокладке трубы обычным способом (расчет велся на 200 пог. м. трубы).

Занесем полученные результаты в таблицу:

В таблице 2.5 представлены сравнительные показатели по прокладке коммуникаций методом ГНБ и обычным методом, в тыс. руб.

Таблица 2.5

Сравнительные показатели по прокладке коммуникаций методом ГНБ и обычным методом, в тыс. руб.

| Показатель затрат |

Метод ГНБ |

Обычный метод |

| Материальные затраты |

305,72 |

415,7 |

| Затраты на оплату труда и социальное обеспечение (26% от ФОТ) |

307,01 |

298,44 |

| Амортизация использованной техники |

110,85 |

- |

| Стоимость привлеченной техники |

- |

60,14 |

| Прочие затраты |

82,11 |

78,06 |

| Итого затрат |

805,69 |

852,6 |

Как видно из данных таблицы 2.5, прокладка труб методом ГНБ намного эффективнее с точки зрения затрат труда и машинного. При этом прокладка ГНБ не нарушает грунт, что очень важно для условий плотной застройки крупного города. Поэтому можно данный метод прокладки использовать как передовой и рекомендовать другим аналогичным предприятиям.

Преимущества работы буровых комплексов неоспоримы. Они, не нарушая покрытия, проходят все наземные и подземные препятствия: районы плотной жилой застройки, автотрассы, железнодорожное полотно, реки, дамбы, каналы.

Очень важна так же и экологическая составляющая: нетронутые насаждения и рельеф местности, сохраненный плодородный слой почвы. При использовании этой технологии значительно сокращаются объемы работ: как правило на объекте задействована одна буровая установка и бригада рабочих из 3-4 человек. Все это дает огромную экономию финансовых средств примерно 30%.

Метод ГНБ - это уникальный метод, который уже в ближайшее время в строительстве подземных коммуникаций будет вне конкуренции. Очень важно, при выборе техники ГНБ, определиться, для чего она необходима: где предполагается использовать эту машину, в каких грунтах, какие диаметры трубопроводов, какой длины и на какой глубине преимущественно будут прокладываться. Знание этого позволит сделать правильный выбор модели машины ГНБ и сэкономит деньги. Специалисты компании готовы оказать помощь в этом вопросе. Они также проводят обучение буровых бригад по эксплуатации техники ГНБ. Это возможно как на объектах заказчика, так и в составе наших буровых бригад в процессе работы на конкретных объектах. Для дальнейшего роста эффективности прокладки городских коммуникаций можно рекомендовать российским предприятиям разработать аналоги техники, применяемой в настоящее время для горизонтально-наклонного бурения. Это позволит снизить расходы городским и областным бюджетам на обслуживание городского коммунального хозяйства.

3.2 Прогнозирование инвестиций и основных показателей проекта

Рассчитаем стоимость оборудования для реализации проекта (таблица 2.6):

В таблице 2.6 представлен расчет стоимости оборудования и услуг.

Таблица 2.6

Расчет стоимости оборудования и услуг

| Наименование |

Количество, шт. |

Цена, руб. |

Сумма, руб. |

| Основные средства |

|||

| TMSC 4510 и TMSC 4510 - У, 6015 фирмы Robbins США и DL 2062 фирмы Straightline |

3 |

320000 |

960000 |

| Оборудование для ремонта |

1 |

34500 |

34500 |

| Нематериальные активы |

|||

| Лицензия |

1 |

60000 |

60000 |

| Прочие услуги |

|||

| Доставка техники |

7000 |

||

| ИТОГО |

1061500 |

Составим список необходимых специалистов для внедрения проекта:

Аналитик;

Специалист-маркетолог;

Финансист;

Юрист;

Механик;

Инженер;

Система оплаты труда специалистов - повременно-премиальная.

Произведем расчет среднечасовой стоимости работ по этим категориям работников, если:

1) основная часть заработной платы предполагается (в месяц):

Аналитик - 12000 руб.;

Маркетолог - 9500 руб.;

Финансист - 11000 руб.;

Юрист - 8000 руб.;

Механик - 12500 руб.;

Инженер - 13500;

2) премиальные выплаты предполагаются в размере 15% от основной заработной платы.

3) дополнительные затраты составляют:

а) от среднечасовой заработной платы у всех работников:

ЕСН - 26%;

б) от основной заработной платы:

стоимость материалов - 10%;

накладные расходы - 15%:

командировочные расходы - 18%;

услуги сторонних организаций - 11%:

В таблице 2.7 представлен расчет среднечасовой стоимости работ, в руб.

Таблица 2.7 Расчет среднечасовой стоимости работ, в руб

| Наименование |

Оклад |

Премия |

ЕСН |

Материалы |

Накладные расходы |

Командировочные расходы |

Услуги сторонних организаций |

Стоимость работ, руб. /час |

| Аналитик |

12000 |

1800 |

3588 |

1200 |

1800 |

2160 |

1320 |

135,6 |

| Маркетолог |

9500 |

1425 |

2840,5 |

950 |

1425 |

1710 |

1045 |

107,4 |

| Финансист |

11000 |

1650 |

3289 |

1100 |

1650 |

1980 |

1210 |

124,3 |

| Юрист |

8000 |

1200 |

2392 |

800 |

1200 |

1440 |

880 |

90,4 |

| Механик |

12500 |

1875 |

3737,5 |

1250 |

1875 |

2250 |

1375 |

141,3 |

| Наименование |

клад |

Премия |

СН |

Материалы |

Накладные расходы |

Командировочные расходы |

Услуги сторонних организаций |

Стоимость работ, руб. /час |

| Инженер |

13500 |

2025 |

4036,5 |

1350 |

2025 |

2430 |

1485 |

152,6 |

В таблице 2.8 представлен прогноз объемов производства.

Таблица 2.8

Прогноз объемов производства

| Наименование |

2008 год |

2009 год |

2010 год |

2011 год |

2012 год |

| Объем работ, пог. м. |

9950,8 |

34116,9 |

34116,9 |

34116,9 |

34116,9 |

| Стоимость прокладки 1 пог. м. |

65 |

65 |

65 |

65 |

65 |

| Выручка, руб. |

646800 |

2217600 |

2217600 |

2217600 |

2217600 |

В таблице 2.9 представлены ежегодные затраты по проекту.

Таблица 2.9

Ежегодные затраты по проекту, в руб.

| Наименование |

2008 год |

2009 год |

2010 год |

2011 год |

2012 год |

| Постоянные, в т. ч.: |

434600 |

614662 |

814662 |

814662 |

814662 |

| Основная заработная плата, в т. ч.: |

438000 |

438000 |

438000 |

||

| Механик |

12500 |

150000 |

150000 |

150000 |

|

| водители (3 человека) |

24000 |

288000 |

288000 |

288000 |

|

| Премия (15% от основной заработной платы) |

5475 |

65700 |

65700 |

65700 |

|

| Механик |

1875 |

22500 |

22500 |

22500 |

|

| Водитель |

3600 |

43200 |

43200 |

43200 |

|

| ЕСН (26%) |

10913,5 |

130962 |

130962 |

130962 |

|

| Аренда |

15000 |

180000 |

180000 |

180000 |

|

| Переменные, в т. ч.: |

67890 |

75700 |

95760 |

95760 |

95760 |

| ГСМ |

41990 |

48700 |

63360 |

63360 |

63360 |

| Запасные части |

7000 |

8800 |

14400 |

14400 |

14400 |

| Внеплановый ремонт |

9900 |

10000 |

18000 |

18000 |

18000 |

| Всего затрат |

502490 |

690362 |

910422 |

910422 |

910422 |

Из таблицы 2.9 видно, что в 2009 году затраты составили 502490 рублей, в 2009 году - 690362 рублей, в 2010 году - 910422 рублей, в 2011 году - 910422рублей, в 2012 году - 910422 рубля.

Оценка эффективности проекта

Совокупность методов, применяемых для оценки эффективности инвестиций, можно разбить на две группы:

динамические;

статические.

Динамические методы позволяют учесть фактор времени и базируются на определении современной величины (т.е. на дисконтировании) денежных потоков, связанных с реализацией инвестиционного проекта.

При этом делаются следующие допущения:

потоки денежных средств на конец (начало) каждого периода реализации проекта известны;

определена оценка, выраженная в виде процентной ставки (нормы дисконта), в соответствии с которой средства могут быть вложены в данный проект.

Существенными факторами, оказывающими влияние на величину оценки, являются инфляция и риск.

Денежный поток инвестиционного проекта - это зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода.

Денежный поток характеризуется:

притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

оттоком, равным платежам на этом шаге;

сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Денежный поток обычно состоит из потоков от отдельных видов деятельности:

денежного потока от инвестиционной деятельности;

денежного потока от операционной деятельности;

денежного потока от финансовой деятельности.

Для денежного потока от инвестиционной деятельности:

к оттокам относятся капитальные вложения, затраты на пуско-наладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды;

к притокам - продажа активов в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала.

Для денежного потока от операционной деятельности:

к притокам относятся выручка от реализации, а также прочие и внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

к оттокам - производственные издержки, налоги.

К финансовой деятельности относятся операции со средствами, внешними по отношению к инвестиционному проекту, т.е. поступающими не за счет осуществления проекта.

Они состоят из собственного (акционерного) капитала фирмы и привлеченных средств. Денежные потоки от финансовой деятельности учитываются только на этапе оценки эффективности участия в проекте.

Произведем расчет денежных потоков от реализации проекта (таблица 2.11).

В таблице 2.11 представлен расчет денежных потоков от реализации проекта.

Таблица 2.11

Расчет денежных потоков, в руб.

| Наименование |

Период (лет) |

|||||||||

| Стоимость оборудования и НМА |

994000 |

0 |

0 |

0 |

0 |

0 |

||||

| Прочие затраты |

189044 |

0 |

0 |

0 |

0 |

0 |

||||

| Увеличение оборотных средств |

0 |

0 |

0 |

0 |

0 |

0 |

||||

| Выручка от новой услу ги |

0 |

646800 |

2217600 |

2217600 |

2217600 |

2217600 |

||||

| Изменение величины выручки (стр.4) |

0 |

646800 |

2217600 |

2217600 |

2217600 |

2217600 |

||||

| Переменные затраты |

0 |

27930 |

95760 |

95760 |

95760 |

95760 |

||||

| Постоянные затраты |

0 |

237610 |

814662 |

814662 |

814662 |

814662 |

||||

| Амортизационные отчисления |

0 |

22167 |

76000 |

76000 |

76000 |

76000 |

||||

| Выплата процентов по кредиту |

0 |

58437 |

200355 |

200355 |

200355 |

200355 |

||||

| Прибыль до налогов (стр.5 - стр.6 - стр.7 - стр.8 - стр.9) |

0 |

300657 |

1030823 |

1030823 |

1030823 |

1030823 |

||||

| Налог на прибыль |

0 |

72158 |

247398 |

247398 |

247398 |

247398 |

||||

| Чистый операционный доход (стр.10 - стр.11) |

0 |

228499 |

783425 |

783425 |

783425 |

783425 |

||||

| Начальные капиталовложения (стр.1 + стр.2 + стр.3) |

1183044 |

0 |

0 |

0 |

0 |

0 |

||||

| Денежный поток от операций (стр.8+стр.12) |

0 |

250666 |

859425 |

859425 |

859425 |

859425 |

||||

| Чистый денежный поток (стр.14-стр.13) |

-1183044 |

250666 |

859425 |

859425 |

859425 |

859425 |

||||

Проиллюстрируем полученный денежный поток:

При заданной норме дисконта можно определить современную величину всех оттоков и притоков денежных средств в течение экономической жизни проекта, а также сопоставить их друг с другом. Результатом такого сопоставления будет положительная или отрицательная величина, которая показывает, удовлетворяет или нет проект принятой норме дисконта.

Если рассчитанная таким образом чистая современная стоимость потока платежей имеет положительный знак (NPV 0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты I0 обеспечит получение прибыли согласно заданному стандарту r, а также ее некоторый резерв, равный NPV.

Отрицательная величина NPV показывает, что заданная норма прибыли не обеспечивается и проект убыточен. При NPV равным 0 проект только окупает произведенные затраты, но не приносит дохода.

Если NPV больше 0, то проект принимается, иначе его следует отклонить.

Рассчитаем NPV проекта при ставке дисконта равной ставке заемных денег плюс рисковую ставку в размере 7% (таблица 2.12), так как оказываемые услуги - новый продукт для предприятия:

r = 0,19 + 0,07 = 0,26 или 26%.

В таблице 2.12 представлен расчет NPV.

Таблица 2.12 - Расчет NPV, в руб.

| № периода |

Доход |

Затраты |

Коэффициент дисконтирования |

Дисконтированные доходы |

Дисконтированные затраты |

ЧДДt |

ЧТСt |

| 0 |

0,0 |

118304 |

1,00 |

0,0 |

1183044 |

-118304 |

-1183044 |

| 1 |

250665,8 |

0,0 |

0,79 |

198941,1 |

0,0 |

198941,1 |

-984102,8 |

| 2 |

859425,5 |

0,0 |

0,63 |

541336,3 |

0,0 |

541336,3 |

-442766,6 |

| 3 |

859425,5 |

0,0 |

0,50 |

429632,0 |

0,0 |

429632,0 |

-13134,6 |

| 4 |

859425,5 |

0,0 |

0,40 |

340977,8 |

0,0 |

340977,8 |

327843,2 |

| 5 |

859425,5 |

0,0 |

0,31 |

270617,3 |

0,0 |

270617,3 |

598460,4 |

| 2828942,2 |

1183 044 |

- |

1781504,4 |

1183044 |

598460,4 |

- |

Таким образом, NPV проекта равен 598460,40 руб.

Рассчитаем индекс рентабельности проекта.

Индекс рентабельности показывает, сколько единиц современной величины денежного потока приходится на единицу предполагаемых первоначальных затрат

Если величина критерия PI больше 1, то инвестиции приносят доход. При PI = 1 величина NPV = 0, и инвестиции не приносят дохода. Если PI меньше 1, проект не обеспечивает заданного уровня рентабельности и его следует отклонить. Таким образом, если РI больше 1, то проект принимается, иначе - его следует отклонить. Индекс доходности составляет 1,506.

Рассчитаем внутреннюю норму доходности проекта.

Под внутренней нормой доходности понимают процентную ставку, при которой чистая современная стоимость инвестиционного проекта равна нулю.

Величина IRR сравнивается с заданной нормой дисконта r. При этом если IRR больше r, проект обеспечивает положительную NPV доходность, равную IRR минус r. Если внутренняя норма рентабельности меньше r, затраты превышают доходы, и проект будет убыточным, т.е. если IRR больше r, то проект принимается, иначе его следует отклонить.

Рассчитаем внутреннюю норму рентабельности проекта. Для того, чтобы найти значение внутренней нормы рентабельности введем табулированные значения r с шагом 10% и рассчитаем значения NPV:

1) = 1521436,89 руб.

2) = 879864,58 руб.

3) = 441870,07 руб.

4) = 131199,43 руб.

5) = - 96383,52 руб.

Проиллюстрируем зависимость NPV от значения IRR:

Рисунок 2.2 - Зависимость NPV от значения IRR

На основании полученных значений можно сделать вывод, что значение IRR проекта лежит в пределах от 20 до 30%. Как видно из рисунка значение внутренней нормы рентабельности приблизительно равно 45% (точка пересечения кривой с осью OX). Так как внутренняя норма рентабельности больше цены заемного капитала, которая составляет 26%, то очевидно, что проект с коммерческой точки зрения выгоден.

Определим срок окупаемости проекта. Для нахождения срока окупаемости проекта построим график изменения значений Чистый дисконтированный доход и Чистая текущая стоимость. Координата Х точки пересечения этих двух ломанных линий и укажет срок окупаемости, но необходимо иметь ввиду, что начало отсчета - первый период.

Проиллюстрируем срок окупаемости проекта.

Рисунок 2.3 - Определение срока окупаемости

Из графика видно, что срок окупаемости равен 3 годам (координата Х точки пересечения ломаных линий минус единица). Срок окупаемости составил 3,039 года.

Выводы:

1. Для снижения затрат по ремонту и прокладке новых тепловых сетей в условиях плотной городской застройки предлагается приобретение оборудования для прокладки труб методом наклонно-горизонтального бурения, который позволяет проводить работы без вскрытия теплотрассы.

2. Данный метод позволит сэкономить ОАО ДТС около 47 тыс. руб. на каждые 2000 погонных метров трубы.

3. Для осуществления проекта в Сбербанке будет взят кредит в размере 1183044 тыс. руб. под 19% годовых.

4. Расчеты показали, что чистая текущая стоимость по проекту составляет 598,5 тыс. руб., внутренняя норма доходности равна 45%, срок окупаемости проекта 3 года.

5. Полученные значения говорят о том, что проект выгоден и его можно рекомендовать к внедрению, т.к за 3,04 года мы сможем окупить начальные затраты, оплатить проценты по кредиту и получить 598,5 тыс. руб. чистого дохода.

4. Оценка будущего состояния ОАО ДТС и анализ рисков проекта

4.1 Оценка будущего состояния ОАО ДТС

Проведем оценку ликвидности и финансовой устойчивости предприятия в период реализации проекта. Для этого построим прогнозные балансы и отчеты о прибылях убытках (Приложение Д, Е).

Произведем расчет показателей финансово-хозяйственной деятельности предприятия (таблица 3.1).

В таблице 3.1 представлены абсолютные показатели финансово-хозяйственной деятельности предприятия с 2008 по 2012 год.

Таблица 3.1 -

Абсолютные показатели финансово-хозяйственной деятельности предприятия с 2008 по 2012 гг., тыс. руб.

| Показатели финансово - хозяйственной деятельности |

01.01.07 |

01.01.08 |

01.01.09 |

01.01.10 |

01.01.11 |

01.01.12 |

| Основные показатели |

2007 |

2008 |

2009 |

2009 |

2010 |

2011 |

| Совокупные активы (пассивы) |

7 224 |

9 729 |

21 366 |

33 908 |

46 481 |

59 085 |

| Скорректированные внеоборотные активы |

60 |

903 |

692 |

481 |

270 |

60 |

| Оборотные активы |

7 164 |

8 827 |

20 674 |

33 427 |

46 211 |

59 025 |

| Ликвидные Активы |

3 193 |

4 856 |

16 703 |

29 456 |

42 240 |

55 054 |

| Наиболее ликвидные активы |

278 |

1 941 |

13 788 |

26 541 |

39 325 |

52 139 |

| Краткосрочная дебиторская задолженность |

2 915 |

2 915 |

2 915 |

2 915 |

2 915 |

2 915 |

| Потенциальные оборотные активы к возврату |

0 |

0 |

0 |

0 |

0 |

0 |

| Собственные средства |

244 |

3 439 |

15 287 |

28 040 |

40 824 |

53 639 |

| Обязательства должника |

6 980 |

6 290 |

6 079 |

5 868 |

5 657 |

5 446 |

| Долгосрочные обязательства должника |

0 |

844 |

633 |

422 |

211 |

0 |

| Текущие обязательства должника |

6 980 |

5 446 |

5 446 |

5 446 |

5 446 |

5 446 |

| Выручка нетто (б/НДС) |

71 791 |

149 505 |

168 357 |

168 357 |

168 357 |

168 357 |

| Выручка валовая |

84 713 |

176 416 |

198 662 |

198 662 |

198 662 |

198 662 |

| Выручка среднемесячнвя |

7 059 |

14 701 |

16 555 |

16 555 |

16 555 |

16 555 |

| Выручка среднемесячная, нетто |

5 983 |

12 459 |

14 030 |

14 030 |

14 030 |

14 030 |

| Чистая прибыль |

162 |

3 372 |

11 847 |

12 753 |

12 784 |

12 814 |

| Сумма доходов |

71 791 |

149 505 |

168 357 |

168 357 |

168 357 |

168 357 |

В таблице 3.2 представлены относительные показатели финансово-хозяйственной деятельности предприятия с 2008 по 2012 гг.

Таблица 3.2

Относительные показатели финансово-хозяйственной деятельности предприятия с 2008 по 2012 гг., %

| Коэффициенты финансово - хозяйственной деятельности |

01.01.07 |

01.01.08 |

01.01.09 |

01.01.10 |

01.01.11 |

01.01.12 |

| Коэффициенты платежеспособности |

||||||

| Коэффициент абсолютной ликвидности |

4,0% |

35,6% |

253,2% |

487,3% |

722,1% |

957,4% |

| Коэффициент текущей ликвидности |

46% |

89% |

307% |

541% |

776% |

1011% |

| Показатель обеспеченности обязательств предприятия его активами |

47% |

92% |

286% |

510% |

751% |

1012% |

| Степень платежеспособности по текущим обязательствам |

99% |

37% |

33% |

33% |

33% |

33% |

| Степень платежеспособности по текущим обязательствам, нетто |

117% |

44% |

39% |

39% |

39% |

39% |

| Коэффициенты финансовой устойчивости |

||||||

| Коэффициент автономии |

3% |

35% |

72% |

83% |

88% |

91% |

| Коэффициент обеспеченности собственными оборотными средствами |

3% |

29% |

71% |

82% |

88% |

91% |

| Показатель отношения дебиторской задолженности к совокупным активам |

40% |

30% |

14% |

9% |

6% |

5% |

| Коэффициенты деловой активности |

||||||

| Рентабельность активов по чистой прибыли |

2,2% |

34,7% |

55,5% |

37,6% |

27,5% |

21,7% |

| Рентабельность продаж |

0,2% |

2,3% |

7,0% |

7,6% |

7,6% |

7,6% |

| Рентабельность активов по среднемесячной чистой прибыли |

0,19% |

2,89% |

4,62% |

3,13% |

2,29% |

1,81% |

| Рентабельность доходов |

0,2% |

2,3% |

7,0% |

7,6% |

7,6% |

7,6% |

| Рентабельность активов по нераспределенной прибыли (Ф1) |

0,9% |

33,5% |

70,7% |

82,2% |

87,4% |

90,5% |

Проиллюстрируем полученные показатели абсолютной и текущей ликвидности, рентабельность и собственного капитала, и рентабельности активов по чистой прибыли.

Рентабельность активов по чистой прибыли вначале увеличивается за счет значительного увеличения активов. Затем рентабельность начинает плавно снижаться к 2009 г., что является достаточно высоким показателем.

Произведем расчет показателей финансовой устойчивости предприятия (табл.3.4)

В таблице 3.4 представлены показатели финансовой устойчивости предприятия.

Таблица 3.4

Показатели финансовой устойчивости предприятия

| Коэффициенты финансово - хозяйственной деятельности |

Нормативное значение |

оды |

||||

| 2008 |

2009 |

2010 |

2011 |

2012 |

||

| Коэффициент абсолютной ликвидности |

больше 0,15 |

0,356 |

2,532 |

4,873 |

7,221 |

9,574 |

| Коэффициент текущей ликвидности |

больше 1,5 |

0,892 |

3,067 |

5,409 |

7,756 |

10,109 |

| Коэффициент быстрой ликвидности |

больше 1,0 |

0,356 |

2,532 |

4,873 |

7,221 |

9,574 |

| Коэффициент маневренности |

больше 0,07 |

0,737 |

0,955 |

0,983 |

0,993 |

0,999 |

| Коэффициент обеспеченности запасов и затрат собственными источниками финансирования |

больше 0,7 |

0,736 |

4,237 |

8,000 |

11,772 |

15,553 |

| Рентабельность активов по чистой прибыли |

больше 0,05 |

0,347 |

0,555 |

0,376 |

0,275 |

0,217 |

| Норма чистой прибыли (рентабельность продаж) |

больше 0,1 |

0,023 |

0,070 |

0,076 |

0,076 |

0,076 |

В таблице 3.5 представлены показатели финансовой устойчивости.

Таблица 3.5

Показатели финансовой устойчивости

| Коэффициенты финансово - хозяйственной деятельности |

Годы |

|||||

| 2008 |

2009 |

2009 |

2010 |

2011 |

||

| Собственные оборотные средства |

2 537 |

14 595 |

27 559 |

40 554 |

53579 |

|

| Функционирующий капитал |

3 381 |

15 228 |

27 981 |

40 765 |

53579 |

|

| Основные источники формирования запасов и затрат |

8 827 |

20674 |

33 427 |

46 211 |

59025 |

|

| Запасы и затраты |

3445 |

3445 |

3445 |

3445 |

3445 |

|

| Обеспеченность запасов собственными оборотными средствами |

-908 |

11150 |

24114 |

37109 |

50134 |

|

| Обеспеченность запасов собственными оборотными и долгосрочными заемными средствами |

-64 |

11783 |

24536 |

37320 |

50134 |

|

| Общая обеспеченность запасов заемными и собственными средсвами |

5382 |

17229 |

29982 |

42766 |

55580 |

|

| Абсолютная устойчивость |

- |

ДА |

ДА |

ДА |

ДА |

|

| Нормальная устойчивость |

- |

- |

- |

- |

- |

|

| Неустойчивое состояние |

ДА |

- |

- |

- |

- |

|

| Кризисное состояние |

- |

- |

- |

- |

- |

|

Как видно из данных таблицы 3.5, неустойчивое состояние наблюдается только в предпроектном периоде и в первый год осуществления проекта (2007 и 2008 гг.). Начиная с 2009 г. финансовое состояние предприятие характеризуется как абсолютно устойчивое, что говорит о том, что проект был выбран правильно. Повышение устойчивости предприятие благоприятно влияет на снижение внутренних предпринимательских рисков.

4.2 Анализ рисков ОАО ДТС

4.2.1 Анализ чувствительности

Целью анализа чувствительности является выяснение, насколько результаты проекта чувствительны к изменению отдельных переменных состояния среды и проекта.

Рассчитаем прогнозные значения потоков денежных средств при внедрении проекта для ОАО ДТС (таблица 3.6).

Таблица 3.6

Исходный прогноз потоков денежных средств проекта по приобретению оборудования НГБ для ОАО ДТС, тыс. руб.

| Денежные потоки |

Год 0 |

Годы 1-5 |

| Инвестиции |

1183044 |

|

| Доходы |

9517 |

|

| Переменные издержки |

141 |

|

| Постоянные издержки |

3496 |

|

| Амортизация |

326 |

|

| Проценты по кредиту |

860 |

|

| Прибыль до уплаты налога |

4424 |

|

| Налог на прибыль |

1062 |

|

| Чистая прибыль |

3362 |

|

| Поток денежных средств от основной деятельности |

3688 |

|

| Нетто-поток денежных средств |

-1183044 |

2505 |

Поскольку при цене капитала 26% чистая приведенная стоимость положительна, представляется, что проект следует осуществлять.

Прежде чем принять решение по проекту, необходимо определить основные переменные, от которых зависят его успех или неудача. С этой целью ранее были выявлены все переменные.

Несмотря на то, что, все значимые переменные уже известны, необходимо выявить неизвестные или неучтенные переменные. Это могут быть дополнительные инвестиции в станцию технического обслуживания машин или создание пунктов по обмену разряженных аккумуляторов на заряженные с учетом создания необходимого запаса аккумуляторов и т.д. Практика показывает, что наиболее серьезные опасности для проекта несут именно эти неучтенные переменные или непредвиденные неприятности.