Психологические аспекты в страховом маркетинге

СОДЕРЖАНИЕ: Страхование в рыночной экономике. Особенности маркетинга в страховании. Функции маркетинга страховых услуг. Исследование спроса и предложения на страховом рынке. Реклама в страховании. Посредники страховщика и аквизиция.ПСИХОЛОГИЧЕСКИЕ АСПЕКТЫ

В СТРАХОВОМ МАРКЕТИНГЕ

2003

ОГЛАВЛЕНИЕ

| Введение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . | 2 | |

| 1. | Страхование в рыночной экономике . . . . . . . . . . . . . . . . . . . . . . . . . . . | 3 |

| 2. | Особенности маркетинга в страховании . . . . . . . . . . . . . . . . . . . . . . . . | 3 |

| 3. | Функции маркетинга страховых услуг . . . . . . . . . . . . . . . . . . . . . . . . . | 11 |

| 4. | Исследование спроса и предложения на страховом рынке . . . . . . . . . | 12 |

| 5. | Реклама в страховании . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . | 16 |

| 6. | Посредники страховщика и аквизиция . . . . . . . . . . . . . . . . . . . . . . . . . | 17 |

| Заключение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . | 19 | |

| Литература . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . | 20 |

Введение

Страховые отношения имеют глубокие исторические корни. В страховании реализуются общественные и личные потребности в страховой защите от различных неблагоприятных явлений и случайностей. С развитием товарного производства и денежных отношений возникает объективная необходимость страховой защиты имущественных интересов каждого собственника, так как обеспечение сохранности материальных и нематериальных благ за счет средств отдельного взятого владельца имущества является экономически невыгодным.

Наличие вероятностного, случайного характера наступления чрезвычайных событий предопределило возмещение материального ущерба посредством его раскладки на солидарной основе между отдельными заинтересованными собственниками. Как правило, число лиц, заинтересованных в страховой защите, намного превышает число пострадавших от различных явлений случайного характера: стихийных бедствий, пожаров, катастроф, грабежей и т.п. Солидарное же возмещение ущерба позволяет заметно сглаживать последствия тех или иных непредвиденных событий. На этих принципах осуществляется взаимное страхование участников общественного воспроизводства.

Важная роль страхования в системе общественного воспроизводства предполагает наличие сферы страховых услуг, соответствующей типу экономического развития государства. В условиях рыночного хозяйства наряду с традиционным использованием возможностей страхования по защите от чрезвычайных явлений природного характера (землетрясения, оползни, ураганы, наводнения и др.) и техногенных рисков (пожары, аварии, взрывы и др.) резко возрастает потребность у предпринимателей в страховом покрытии ущерба, возникающего при нарушении финансовых и кредитных обязательств, неплатежеспособности контрагентов, колебаниях валютных курсов и действий других экономических факторов, ведущих к потере прибыли и реальных доходов. Страховая защита жизни, здоровья, трудоспособности и материального благосостояния граждан также неразрывно связана с их экономическими интересами и реализуется с помощью услуг имущественного, личного и социального страхования.

Взаимодействие сторон, заинтересованных в заключении страховых соглашений и достижении результативности страховых операций, происходит на страховом рынке.

Объективно страховой рынок возникает лишь при наличии пользователей (покупателей) страховой услуги, имеющих непосредственный страховой интерес и спрос на страховую защиту их имущественных интересов, а также исполнителей (продавцов), способных удовлетворить их потребности за счет предложения достаточно широкого перечня видов страхования. Набор различных видов страхования, к которым может прибегнуть покупатель страховой услуги, представляет собой ассортимент страхового рынка.

1. Страхование в рыночной экономике

Страховой бизнес, присущий всякой экономике, функционирующей на рыночной основе, получил в России за последние годы существенное развитие. Об этом свидетельствуют создание сотен страховых организаций, появление большого количества новых видов страхования, ранее не известных в отечественной экономике.

Рост спроса на страховые услуги в нашей стране начался со второй половины 80-х годов (особенно – с начала 90-х), когда было легализовано предпринимательство, появились кооперативы, малые предприятия и т.д., появилась частная собственность и перед множеством собственников-бизнесменов встала проблема защиты своих имущественных интересов.

Если в советский период ущерб от чрезвычайных событий подлежал компенсации из бюджетных источников, то в рыночной экономике, когда государство не может нести такого рода расходы в полном объеме, возрастает значение страхового бизнеса. Однако из всех потенциальных объектов в 1998 г. в России было застраховано, по оценкам различных специалистов, не более 7-10 %[1] , а в 2002 г. – 10-15 %, тогда как в западных странах страхуется 90—95 %[2] . В России еще не сложилась так называемая «страховая культура».

2. Особенности маркетинга в страховании

В основе идеи страхового маркетинга лежит ориентация всей деятельности страховщика на потребности своих клиентов. Однако определение потребностей страхователей для их дальнейшего удовлетворения невозможно без понимания мотивации потенциальных клиентов и выявления психологических факторов развития ответственной мотивации к страхованию социально и личностно значимых аспектов жизни человека.

Развитие представлений о мотивационной сфере человека связано с теорией функциональной автономии формирования мотивации Г.Олпорта. В этой теории он впервые представил основательную критику психоаналитической (редукционистской) теории мотивации, существенно повлиявшей не только на умы психологов, но и на широкие круги общественности. Именно с этого момента в профессиональной психологической среде развивается понимание жизненных и содержательных оснований развивающейся (а не модифицирующейся) мотивационной сферы личности. Оригинальная трактовка развития мотивационной сферы личности («сдвиг мотива на цель») представлена в работах А.Н.Леонтьева.

Современные концепции мотивационных тенденций (в связи с общей психологической организацией личности) представлены в работах Л.Фестингера, Ж.Нюттена, К.Роттера, Х.Хекхаузена, К.Роджерса, А.Маслоу.

Л.Фестингер сформулировал концепцию мотивационной динамики в зависимости от «когнитивного диссонанса», выбора и принятия решения.

Ж.Нюттен убедительно показал взаимосвязь типа самооценки и перспективной мотивации личности.

К.Роттер представил интегральную модель личности в своей концепции контроля, определяющей базовый тип личностной мотивации.

Х.Хекхаузен конкретизировал проблему мотивационной динамики в модели выбора риска и обстоятельно исследовал вектор мотивации достижения в различных обстоятельствах.

В исследованиях проблем сугубо человеческой мотивации весьма важно отметить роль «гуманистических» психологов. К.Роджерс по сути зафиксировал открытие уникального человеческого феномена - «Я-концепции» личности, показав в исследованиях и доказав на практике важное значение этого сложного ментального образования в душевной сфере личности, определяющего и образ мира, и образ жизни человека.

А.Маслоу интегрировал самопрезентации и культурные презентации человека в образе самоактуализирующейся личности . Превзойдя самого себя, он смог «перевернуть» ставшую хрестоматийной «мотивационную пирамиду», обнаружив метапотребности и метамотивации не только в качестве «вершины», но и источника мотивационной сферы личности.

Таким образом, сопоставляя в этих теориях классические представления о базовых потребностях личности с современными концепциями смыслообразующих мотивов, можно выйти на перспективную проблему метамотивационной сферы личности как на теоретическом, так и на сугубо эмпирическом уровне. Современная культурно-историческая ситуация поразительным образом сталкивает фундаментальные проблемы анализа мотивационной сферы личности с «зовом времени», с социальным заказом, оформляющимся, в частности, в виде задач страхования основных направлений жизнедеятельности, опосредующихся пониманием смысла жизни. Проблема страхования в российском обществе имеет свою специфику, связанную с особенностями российской ментальности.

Мотивация поведения, в свою очередь, тесно связана с осознанными страхователем собственными нуждами, нашедшими выражение в его потребностях.

Следует отметить, что нужда, для того чтобы выразиться в потребности и последующей мотивации, должна иметь проявленную форму, так как о наличии некоторых своих нужд человек может просто не знать в силу отсутствия информации о существующих возможностях их удовлетворения. В последнем случае говорят о скрытых, «латентных» нуждах. Скрытые нужды выявляются по мере развития экономического и социального окружения, предложения новых товаров и услуг. Так, потенциальный страхователь может испытывать нужду в экономической защите на случай наступления определенных неблагоприятных событий, например страховании ответственности за экологический ущерб. Однако при отсутствии предложения соответствующего покрытия со стороны страховых компаний (или при полном отсутствии страхового рынка в данной стране) его нужда останется скрытой. По мере развития страхования и появления соответствующих услуг по экологическому страхованию нужда проявится в виде потребности, которая реализуется в мотивации и приобретении соответствующего страхового продукта.

Мотивация — это сила, толкающая человека к достижению определенной цели, значение которой для себя он не всегда осознает. На 90 % мотивация определяется подсознательными факторами, и лишь на 10% рациональными причинами, т.е. мотивацию можно определить как внутренний стимул, силу, подталкивающую человека к действиям в определенном направлении. Она проявляется как потенциальное направление потребления, выявляющееся под воздействием потребности, а также внешнего социального и культурного окружения.

Понимание мотивации и потребительского поведения облегчается, если известна иерархия и значимость человеческих нужд, которые обычно представляют в виде «пирамиды нужд».

Чем выше место той или иной нужды, тем меньше ее значимость в определении человеческого поведения. Страховые услуги, как часть обеспечения безопасности человека, располагаются на втором по значимости уровне пирамиды, что в принципе определяет их большую ценность для страхователя. Однако, несмотря на это, известно, что во всем мире до настоящего времени страховые услуги — товар, который «продают», а не «покупают», т.е. для продажи требуются существенные маркетинговые усилия[3] . Кроме того, распространение страхования представляется существенно меньшим, чем должно было бы быть для средства удовлетворения второй по значимости человеческой нужды. Это противоречие объясняется следующим образом.

Страхование — лишь один из способов обеспечения человеческой безопасности, причем способ, появившийся относительно недавно. Кроме того, страхование относится к средствам обеспечения экономической, а не физической безопасности. Очевидно, что экономическая безопасность менее значима для человека, чем его физическое выживание и самосохранение. К традиционным способам обеспечения экономической безопасности относится взаимопомощь в рамках семьи или гражданского коллектива, и страхование начало вытеснять их относительно недавно — по мере индустриального развития общества, появления индивидуализма, разрушения прочных семейных и коллективистских связей — в середине и конце XIX века.

Страхование появилось не сразу и не вдруг. Для успешного развития страхования, и особенно его добровольных видов, необходимо, чтобы потенциальные потребители обладали соответствующим уровнем экономического мышления, или так называемой страховой культуры, умели безболезненно соотнести такое конкретное, безусловное и малоприятное для многих явление, как уплата страхового взноса (порой он составляет значительную сумму), с возможным, но еще менее приятным, если не катастрофическим, событием, каковым является наступление страхового случая. Умение это вырабатывается постепенно, вместе с привычкой к довольно сложному экономическому мышлению. Поэтому исторически страховые рынки стали складываться значительно позже банковских.

Еще позже появилось осознание потребности в страховании ответственности за свои действия перед третьими лицами. Ответственность, солидарность и предусмотрительность не являются врожденными качествами людей, поэтому необходимо, чтобы существовали законодательные акты, принуждающие брать на себя определенные обязательства. Именно по этой причине некоторые, особенно социально значимые виды страхования ответственности перед третьими лицами развивались во всех странах через принятие соответствующих законодательных актов. Тем не менее очевидно, что роль страхования в обеспечении экономической безопасности индивидов и предприятий будет в дальнейшем только возрастать.

Потребности и мотивация клиентов изучаются страховщиками при помощи исследований рынка на основании его сегментации. Как известно, потребителям довольно сложно сформулировать свои потребности в чистом виде, так как они довольно часто их просто не осознают. Поэтому потребности выявляются через потребительские предпочтения, интересы, удовлетворенность или недовольство качеством страховой продукции на рынке. Потребности, интересы и предпочтения — вещь глубоко субъективная, в формализации которой легко ошибиться. Страховщик может правильно определить потребность, но не угадать слова для ее выражения в условиях страхования, что может поставить под вопрос эффективное и прибыльное продвижение страхового продукта на рынок. Поэтому после того, как потребности изучены и сформирован страховой продукт, отвечающий определенным требованиям, его необходимо подвергнуть пробной коммерциализации (продвижению на рынок), чтобы установить, правильно ли поняты потребности потребителей, подобраны язык и терминология общения с клиентом.

Отслеживание реакции страхователей на определенный продукт не прекращается на всем протяжении срока его жизни, что позволяет полнее учитывать изменение потребностей рынка через Уровень удовлетворения потребителей страховыми услугами, дает возможность вносить в условия страхования и в тарифы своевременные изменения, обеспечивающие их конкурентоспособность. Кроме того, тестирование продукта позволяет более точно оценить его предполагаемую рентабельность до начала широкого выведения на рынок.

К основным элементам внешнего окружения, на которые страховая компания может оказывать частично управляющее воздействие, относятся: рыночный спрос, конкуренция, ноу-хау страховых услуг, инфраструктура страховщика.

Рыночный спрос на страховые услуги является одним из главных элементов внешней среды: на него направлены основные усилия рыночной коммерческой деятельности страховщика. Рыночный спрос на страховые услуги имеет экономический и гуманитарный (в т.ч. – психологический) аспекты.

Экономический аспект включает в себя: численность населения, его половозрастные группы, сезонные миграции, доходы населения и его покупательную способность, а также вероятностные расходы на страхование, которые могут позволить себе люди с различным уровнем доходов. Эти экономические факторы находятся в неразрывной связи с состоянием национальной экономики.

При анализе экономических аспектов особое внимание необходимо уделять их количественной стороне: сколько людей проживает в изучаемом регионе, каков средний доход населения и т.д., а также количественным характеристикам: возрастные группы, жизненный цикл семьи и т.д.

Классификация населения по возрастным группам производится для анализа указанных возрастных групп как потенциальных потребителей страховых услуг. Опыт зарубежных исследований показывает, что в отношении группы «дети, подростки, юноши» преимущественно заключаются договоры страхования от несчастных случаев и накопительного характера, связанные с получением образования в престижных школах, лицеях, колледжах и университетах. В группе «молодые люди» преобладают различные виды страхования, связанные с началом профессиональной карьеры, обзаведением семей, воспитанием детей, получением ссуды под жилищное строительство.

Люди младшего среднего возраста ориентированы преимущественно на обеспечение в старости, туристические поездки за рубеж, владение яхтами, автомобилями, на различные виды предпринимательской деятельности.

Группа лиц пожилого возраста реализует страховые интересы в дорогостоящих поездках за рубеж, благотворительной деятельности и т.д.

Рассмотренные факторы, относящиеся к населению изучаемого региона, являются количественной характеристикой рыночного спроса. Однако население само по себе еще не образует рыночного спроса. Люди должны иметь деньги, чтобы потратить их на реализацию страховых интересов. В этой связи изучение доходов населения и их распределения также составляет количественную сторону экономического аспекта рыночного спроса.

Доходы населения складываются из заработной платы, дивидендов, ренты, прибыли, личного подсобного хозяйства и других источников. В практике страховой работы следует различать номинальный и реальный доход. Номинальный доход — это сумма денег, которые лицо или семья получает из перечисленных выше источников. Реальный доход — это фактический доход с учетом инфляции, роста цен и налогов, т.е. то, что можно фактически купить за деньги, полученные в виде номинального дохода. Так, если номинальный доход увеличивается, например, на 5%, а цены растут на 18%, то реальный доход уменьшается на 13%.

Реальный доход на душу населения — это средний реальный доход, отнесенный к численности населения в исследуемом регионе. Реальный доход на душу населения играет важную роль в определении рыночного спроса. Помимо реального дохода должна быть определена покупательная способность населения. Если из номинальных личных доходов вычесть расходы первой необходимости — на питание, жилье, местный транспорт, выплату налогов, одежду, отчисления на социальное страхование, останется так называемый свободный личный доход, который определяет дискреционную покупательную способность человека. Отсюда можно определить, что дискреционная покупательная способность — это свободный личный доход, который остается у человека после выплаты им фиксированных платежей и приобретения предметов первой необходимости. Таким образом, основными элементами, составляющими экономический аспект рыночного спроса населения на страховые услуги, являются факторы, относящиеся к численности и составу населения исследуемого региона, и дискреционная покупательная способность населения.

К гуманитарным аспектам изучения рыночного спроса на страховые услуги относятся психологические, социальные и антропологические факторы. Эти факторы имеют важное значение в исследовании окружающей страховой рынок среды с точки зрения изучения национальных особенностей населения региона, его культурных традиций, демографической ситуации, группового социального поведения и сознания. Исследователи рыночного спроса данной страховой компании должны также изучать, как ведет себя потенциальный страхователь при изменении экономической ситуации, уровня доходов и дискреционной покупательной способности. Изучение этих гуманитарных аспектов синтезировано в теории человеческих решений, которую активно используют страховые компании при разработке деловой стратегии на рынке.

Мотивировка принятия решений потенциальным страхователем основывается на следующих экономических и психологических предпосылках:

- человек всегда стремится максимально удовлетворить свои страховые интересы при минимальных финансовых затратах; прежде чем принять решение о заключении договора страхования, человек изучает все альтернативы для удовлетворения данных страховых интересов;

- страхователь всегда действует рационально;

- не найдя идеальной альтернативы, человек всегда идет на компромисс, находя оптимальный баланс между своими желаниями и возможностями их удовлетворения с учетом лимита денежных средств, которыми он располагает для удовлетворения своих страховых интересов.

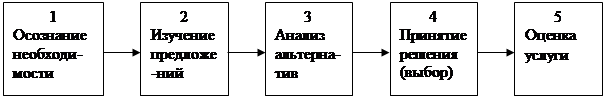

Имея такую априорную установку, процесс принятия решений потенциальным страхователем можно представить в виде пяти ступеней:

Рис. 1. Стадии принятия решения потенциальным страхователем

Анализ ступеней принятия решения показывает, что до прохождения 3-й ступени человек остается еще только потенциальным страхователем. И даже дойдя до 4-й ступени, он все еще может изменить свое решение и в последний момент отдать предпочтение другому страховому обществу. Используя теорию человеческих решений, каждая страховая компания стремится проявить заботу о потенциальном страхователе и принять все исчерпывающие меры, чтобы потенциальный страхователь стал реальным клиентом страховщика.

Находясь на 5-й ступени, страхователь оценивает правильность своего решения. В зависимости от этой оценки будет складываться его дальнейшее поведение. Если страхователь удовлетворен, он может оказаться постоянным клиентом данного страховой фирмы и будет рекомендовать еу услуги другим людям. Если же человек не получит ожидаемого удовлетворения или будет не удовлетворен совсем, то он не только будет навсегда потерян для данного страховщика, но и будет отговаривать окружающих его людей прибегать к его услугам. Учитывая эту психологическую мотивацию, страховые компании, действующие в условиях рынка и конкуренции, принимают все меры к тому, чтобы удовлетворить страхователей. Смысл такой стратегии: довольный страхователь способствует расширению спроса на страховые услуги.

Важной составляющей внешнего окружения, на которую направлено управляющее воздействие страховой компании, является конкуренция. Страховые компании испытывают жесткую конкуренцию в борьбе за страховой рынок как со стороны других страховщиков, так и финансово-банковских институтов, осуществляющих страхование в качестве дополнительной услуги своим клиентам[4] .

Чтобы достичь более полного использования института страхования для удовлетворения потребности народного хозяйства в страховой защите и инвестиционных ресурсах, чтобы увеличить показатель охвата страхованием потенциальных объектов, необходима эффективная система взаимодействия страховых компаний с клиентами — страховой маркетинг. Предметом исследований в страховом маркетинге является спрос и предложение страхового рынка.

Целью маркетинга страхования как потребительской услуги является удовлетворение потребности клиента в страховой защите. В узком смысле страховой маркетинг — это та часть маркетинговой деятельности, которая непосредственно связана с продажей страховых продуктов.

Потребность в страховании в большинстве случаев не осознана потенциальным покупателем страховой услуги. В отличие от потребностей в питании, одежде, жилище, медицинском обслуживании, рабочей силе для предприятий, страхование стоит на одном из последних мест в иерархии потребностей. При низком уровне платежеспособности клиент не хочет тратить деньги на страхование, если у него не удовлетворены полностью более важные потребности. До тех пор, пока страховой случай не произошел, нет потребности и в компенсации ущерба от него. Поэтому страховщики вынуждены заниматься активным продвижением своих услуг, создавать агентскую сеть, филиалы, вести агитационную и разъяснительную работу, доходчиво объяснять клиенту его потребность в компенсации непредвиденного ущерба, а значит, и в страховании. Иными словами, страховщик решает задачу перевода потребностей клиента в страховании из разряда неосознанных в осознанные.

Достигается это при соблюдении ряда условий.

Во-первых, страховая компания должна обладать налаженной системой продаж, основу которой составляют хорошо подготовленные продавцы. Продавцами страхового продукта могут являться как штатные работники компании, так и страховые посредники.

Отношения, возникающие при купле-продаже страхового продукта, основываются на взаимодействии между страховой компанией (в лице ее представителя) и страхователем, заключающими между собой договор страхования и принимающими на себя оговоренные в нем права и обязанности. При этом страховая компания является производителем страхового продукта, а страхователь — покупателем. Конечными потребителями страхового продукта могут быть как страхователи, так и застрахованные лица и выгодоприобретатели.

В современных условиях продажа страховых продуктов непосредственно страховой компанией страхователю (так называемый метод прямых продаж) не является преобладающим. Между производителями и потребителями страховых услуг функционирует связующее звено — страховые посредники. Они могут действовать как от имени и по поручению страховщика (страховые агенты), так и по поручению страхователя (страховые брокеры). И агенты, и брокеры решают одну задачу — достижение баланса интересов страховщика и страхователя при заключении договора страхования с учетом собственного экономического интереса — получения комиссионного вознаграждения. Страховой агент выступает как участник рынка со стороны предложения, то есть для него приоритетными являются интересы страховщика. Страховой брокер выступает со стороны спроса, приоритетными для него являются интересы клиента.

Во-вторых, клиенту должен быть предложен страховой продукт, юридически грамотно разработанный и обязательно учитывающий потребности клиента, а также легко дополняемый смежными страховыми продуктами (например, страхование автомобиля дополняется страхованием гражданской ответственности автовладельца, страхование туристов на случай внезапных заболеваний и несчастных случаев — страхованием багажа и т.п.). Усилия продавца будут неэффективны, если продукт не привлекателен для клиента, если у него нет соответствующего страхового интереса.

В-третьих, для успешного привлечения клиентов необходим положительный имидж компании. Благоприятно воспринимается клиентом информация о хорошем финансовом состоянии компании, размере уставного капитала, наличии крупных и известных предприятий в числе акционеров и клиентов компании, участии компании в перестраховочных операциях, численности и квалификации персонала и т.п. Отрицательно влияет на решение клиента о страховании информационная закрытость компании (если компания отказывается предоставить клиенту те сведения, которые не могут являться коммерческой тайной страховщика, — данные бухгалтерского баланса, аудиторского заключения, лицензии и т.п.).

Таким образом, страховой маркетинг включает мероприятия, связанные с изучением потребностей потенциальных страхователей, изучением конкурентной среды, разработкой (на основе результатов этих исследований) и внедрением страховых продуктов, а также систем их продажи, созданием и функционированием необходимой посреднической сети и инфраструктуры.

Продажа страховых полисов является одним из основных компонентов маркетинга. Это понятие включает в себя как собственно продажу страхового полиса, так и убеждение клиента и «промоушн» (содействие в продаже). Особенностью маркетинга страховых услуг является то, что они традиционно относятся к товарам пассивного спроса, т.е. таким, о которых потребители либо не знают, либо не задумываются об их приобретении («неосознанная потребность»). Это вполне согласуется с известной пирамидой иерархии потребностей Маслоу. Маркетинг предусматривает организацию оптимальной системы продажи страховых полисов. В условиях конкуренции страховые компании уделяют особое внимание организации и совершенствованию системы продажи страховых полисов.

3. Функции маркетинга страховых услуг

- формирование спроса, т.е. целенаправленное воздействие на потенциальных покупателей с целью повышения существующего уровня спроса до желаемого уровня, приближающегося до уровня предложения данной компании; используются методы влияния и убеждения с помощью целенаправленной рекламы, организационные мероприятия по заключению договоров страхования, дифференциация тарифов на страховые услуги, сочетание страховых услуг с иными формами обслуживания (например – юридического);

- удовлетворение страховых интересов. Реализация этой функции посредством повышения культуры страхового обслуживания является залогом увеличения спроса на страховые услуги. Заключению договора страхования (акту купли-продажи страхового полиса) предшествует большая подготовительная работа страховщика. Качество обслуживания клиентуры является одним основных слагаемых функции удовлетворения страховых интересов. Уровень страхового обслуживания, сервис – переменная величина, которая прямо влияет на спрос.

4. Исследование спроса на страховом рынке

Исследование спроса на страховом рынке требует наличия в структуре страховой компании специализированной службы маркетинга, которая оценивает контингент потенциальных страхователей и их потребности в страховых услугах.

С юридической точки зрения участие потенциальных страхователей в заключении договоров страхования ограничено только их право- и дееспособностью. Стимулирует спрос требование к определенным группам страхователей в обязательном порядке страховать те или иные риски, предписываемое законами или иными нормативными актами (обязательное и «обязательно-добровольное» страхование).

С экономической точки зрения спрос ограничен платежеспособностью потенциальных страхователей. В условиях низкого уровня доходов населения и дефицита финансовых ресурсов у предприятия затраты на страхование стоят на одном из последних мест. И, напротив, при благоприятной экономической обстановке доля расходов на страхование возрастает.

Спрос можно разделить на корпоративный и индивидуальный. Корпоративный предъявляется со стороны предприятий, а индивидуальный — со стороны физических лиц. Разделение весьма условно, так как по одному и тому же договору часто страхователем (плательщиком взносов) является юридическое лицо, а застрахованным или выгодоприобретателем (конечным получателем услуги) — физическое лицо. В развитых странах большая часть договоров страхования заключается физическими лицами, в нашей стране, напротив, большая часть страховых продуктов ориентирована на корпоративных клиентов.

Изучение потребительского спроса в страховании предполагает использование таких методов, как статистическое изучение доходов и расходов потенциальных страхователей (их размер, структуру, динамику), опросы, тестирование и анкетирование, сбор и анализ информации, получаемой в ходе работы страховых агентов (анализируются причины отказов клиентов от предлагаемых услуг и пожелания в области изменения условий страхования, потребности и страховые интересы клиента, выявленные в процессе контакта с агентом и т.п.).

Как уже было отмечено выше, потребности в страховых услугах не относятся к числу важнейших, поэтому в страховом маркетинге речь идет не только об изучении, но и о формировании спроса. Чтобы располагаемые доходы распределялись в числе прочих направлений и на страхование, необходим ряд условий, важнейшими из которых наравне с платежеспособностью являются информированность клиента о страховании, уровень экономического мышления и страховой культуры.

Для западного общества задача формирования спроса на страхование стоит менее остро, так как за десятилетия у руководителей предприятий, предпринимателей и населения выработалась привычка к страхованию. В России, напротив, привычки к страхованию нет (не сформировалась «страховая культура»). Условием стабильного спроса на страхование являются наличие отношений, связанных с частной собственностью. В нашей стране институт частной собственности переживает еще период становления, поэтому до тех пор, пока окончательно не сформируется менталитет собственника, об активном увеличении спроса на страхование говорить рано.

К психологическим факторам, тормозящим спрос на страхование, относится негативный опыт страхования в Госстрахе СССР, когда после либерализации цен в 1992 году обесценились накопления граждан по долгосрочному страхованию жизни. Недоверие граждан к каким-либо финансовым институтам усилилось после массового обмана вкладчиков финансовых »пирамид», а конкретно к страховому рынку — в результате серии крахов известных компаний («АСКО», «НАЛКО», «Защита»).

Преодолеть психологическое предубеждение клиентов против страхования в рамках одной кампании непросто, поэтому работа по разъяснению необходимости страхования, формированию у населения страховой культуры более эффективна на уровне объединений страховщиков. Такая деятельность ведется и в нашей стране, однако она тормозится, во-первых, недостатком денежных средств страховщиков на участие в подобных мероприятиях, и во-вторых, несколько противоречит принципам конкурентной борьбы — каждая компания готова формировать спрос на собственные услуги, а не работать в пользу конкурента.

Положительно на имидже страховой отрасли в целом отражаются регулярно проводимые ежегодные выставки «Страхование», «страховые рандеву», конференции, семинары, выпуск периодических страховых изданий и страховых разделов в публикациях общеэкономического направления, издание специальной литературы по страхованию и т. п.

Факторами спроса на страхование являются:

- количество потенциальных страхователей и объектов страхования (спрос находится в прямой зависимости от него);

- доходы потенциальных страхователей (прямая зависимость);

- стоимость альтернативных механизмов управления рисками, в т.ч. самострахования, переноса риска и т. п. (обратная зависимость);

- для долгосрочного страхования жизни — цены на аналогичные услуги сберегательных банков, негосударственных пенсионных фондов и других конкурентов страховых компаний (обратная зависимость);

- налогообложение страховых взносов и выплат (льготное налогообложение стимулирует спрос);

- наличие требований законов, иных нормативных актов, договоров (например, аренды) застраховать определенную группу объектов (прямая зависимость);

- инфляционные ожидания (уменьшение спроса);

- ставка банковских процентов (прямая зависимость: чем выше стоимость ресурсов, тем выше привлекательность страхования).

Маркетинг страхования при оценке сложившейся ситуации на рынке страховых услуг должен исходить из того, сколько страховых компании действует в данном регионе, какова сфера оказываемых ими услуг (виды страхования), какой основной социальный слой населения, каково его благосостояние и т. п[5] .

При оценке потенциального страхового поля (максимальное количество объектов - дач, автомобилей и т.п.), которое может быть охвачено страхованием, службой маркетинга должны быть выявлены демографические, социальные, экономические, психологические и др. особенности региона. Выясняются также доходы семей, число детей, школьников, количество ожидаемых свадеб и др. Учитывается наличие предметов длительного пользования (телевизоров, холодильников и др.). Маркетинг - это деятельность не только по учету сложившегося спроса на страховые услуги, но и по формированию страхового спроса в определенной отрасли страхования (личного, имущественного, ответственности).

Составной частью маркетинга является также проведение социологических и социально-демографических обследований населения (изучениестраховых интересов физических и юридических лицпосредством опроса населения и организаций). Обследование может быть сплошным или выборочным, с помощью анкетирования или устно, путем индивидуального опроса и др.

Практический менеджмент страховщика опирается на следующие основные принципы:

- глубокое изучение конъюнктуры рынка;

- сегментацию страхового рынка (выделение секторов по видам страхования: жизни, здоровья, имущества, ответственности);

- гибкое реагирование на запросы страхователей (анализ и учет социально-демографических, региональных и др. факторов);

- инновацию (совершенствование, модификация, приспособление страховых продуктов (услуг) к требованиям туристского рынка).

Особенности маркетинга в страховании обусловливают целесообразность и необходимость введения в структуру страховой компании службы маркетинга, которая объединяла бы действия страховой компании в области рекламы, изучения и освоения страхового рынка, формирования тарифов и видов услуг, определения перспектив развития страховой компании и т. п.

Целесообразно постоянно расширять перечень услуг страховщиков, организуя консультационные, рекламные и другие службы, которые помогали бы в освоении рыночного механизма.

«Независимая аналитическая группа» по заказу страховой корпорации «Коместра-Томь» провела социологическое исследование структуры отношения населения к страховым услугам на рынке г. Томска[6] . В результате были выявлены общие тенденции отношения населения к страхованию и определение моменты, способствующие формированию мотивации населения к страхованию. Объектом исследования стали жители города Томска в количестве 768 человек.

В процессе анализа было выявлено, что мужчины чаще, чем женщины страхуют транспорт, люди молодого возраста больше внимания уделяют страхованию жизни, транспорта и ДМС, респонденты старшего возраста – страхованию недвижимости. Основным мотивом страхования является компенсация возможного ущерба (59 %), затем в порядке убывания – забота о будущем (22 %), привычка (12 %), остальные причины, равно как и выгодное вложение денег, не играют существенной роли. В распределении мотивов по полу у женщин проявляют большую консервативность и стремление к сохранению привычных стереотипов («Привычка» - 13 %). Эта же тенденция просматривается и в возрастной группе старше 50 лет («Привычка» - 20 %). В группе от 30 до 40 лет и от 20 до 30 лет мотив заботы о будущем превалирует над таковым в старших возрастных группах.

Уровень осознания страхования как услуги, компенсирующей возможный ущерб, достаточно высок среди всех социальных групп, причём самый высокий уровень у студентов (30 %), затем домохозяйки (27 %) и служащие (26 %). Низкий процент (12%) мотива «забота о будущем» у пенсионеров, коррелирующий с низким процентом (15%) в старшей возрастной группе свидетельствует о существенном резерве при условии создания специальных страховых программ. Мотив привычки самый высокий в группе рабочих (24%), далее домохозяйки (18%), пенсионеры (16%), предприниматели (12%).

Материалы исследований, проведенных Южно-Сибирским центром маркетинга и менеджмента, содержат данные о связи психологических моментов поведения людей и страхования. Так, например, 19 % респонденов, не желающих страховать жизнь (свою или родственников) мотивируют это соображениями из области суеверий («приобрел страховку – обязательно случится несчастье» и т.п.). И другое наблюдение (также по данным ЮСЦММ): автомобилисты, машины которых застрахованы, попадают в ДТП на 13 % чаще, чем автомобилисты без страховок. Т.е. наличие страховки подсознательно снижает степень осторожности за рулем.

Следует подчеркнуть особую социальную роль обязательного государственного страхования. Если проанализировать перечень категорий работающих, подлежащих ОГС, то станет очевидным, что эти люди в силу специфики своей профессиональной деятельности подвергаются опасности (военнослужащие, сотрудники милиции, МЧС и др.) и имеют часто не осознанную потребность в страховании, либо избегают страхования по упомянутым выше причинам. И если страхование проводилось бы только в добровольной форме, то многие не стали бы этим заниматься и могли оказаться в сложном положении, получив травму или инвалидность, а в случае гибели – осложнив положение семьи.

5. Реклама в страховании

Опыт профессиональных страховщиков по формированию мотивации к страхованию связан с последними достижениями в науке и бизнесе. Одним из простейших способов формирования мотивации является реклама.

Страховая реклама относится к коммерческим видам рекламы. С точки зрения маркетинга реклама является одним и основных способов продвижения страховой услуги от страховщика к страхователю. Это один из методов воз действия на клиентуру, направленный на завоевание рынка страховщиком. Привлечение страхователей с помощью различных видов коммерческой рекламы является важным инструментом конкурентной борьбы на страховом рынке.

Для любой страховой компании реклама является обязательной предпосылкой для заключения договора страхования.

Все рекламно-информационные мероприятия несут функциональную нагрузку, направленную на достижение двух основных задач:

- представление страховой компании физическим и юридическим лицам;

- создание имиджа страховщика.

Главное сообщение в рекламе обычно базируется на специфической выгоде, с которой рекламодатель идентифицирует главное достоинство, которым его продукт отличается от продукта конкурента. Рекламодатель будет стремиться найти «уникальное продаваемое предложение» (УПП) (Unique Selling Proposition - USP). Оно может базироваться на физических или неосязаемых характеристиках продукта. С другой стороны, УПП может базироваться на психологическом аспекте – страхе (УПП страхового продукта)[7] .

Эффективность рекламного текста усиливается логическим выделением его основной части. Если текст короткий, в нем обычно выделяют лишь одно слово, которое помещают на первом или последнем месте в предложении. В обширном тексте такого выделения уже недостаточно - нужны дополнительные средства воздействия, например противопоставления, пояснения, различные языковые и изобразительные элементы.

Одним из способов привлечения внимания к страховой рекламе служит ее неоднократное повторение.

Другим психологическим приемом, с помощью которого можно привлечь внимание к рекламе и усилить ее воздействие, является изменение отдельных элементов ее оформления. Текст, рисунок - весь изобразительный ряд часто встречающегося плаката утрачивает привлекательность новизны, становится обыденным.

Привлечению внимания к рекламе заметно способствует также эффект контраста. Так, для шрифта, которым будет набран текст объявления или плаката, обычно выбирают цвет, контрастный по отношению к фону.

Осуществляя подготовку страховой рекламы, следует обращать внимание на следующие моменты:

- изобразительное действие рекламы;

- персонализация обращения к страхователю;

- изыскание источников информации;

- наличие «образа» страховой услуги и фирменного знака (эмблемы) страховщика;

- преемственность и последовательность рекламы;

- степень интереса клиента к страховой услуге;

- способы ориентации клиента в преимуществах страховой услуги;

- мотивация клиента при заключении договора страхования.

6. Посредники страховщика и аквизиция

По форме связи со страхователями продажа страховых полисов может быть разделена на непосредственную продажу страховых полисов в представительствах или агентствах страховой компании и продажу страховых полисов через страховых агентов и альтернативную сеть распространения.

Продажа страховых полисов через посредников осуществляется на комиссионных началах.

Аквизиция – профессиональная работа страхового агента и страхового брокера (аквизиторы) по привлечению новых договоров страхования физических и юридических лиц в страховой портфель.

Посредники . Посредниками на страховом рынке являются страховые брокеры, агенты, консультанты и многие другие люди, работающие на разных должностях. В некоторых отношениях все они немного отличаются тем, что они делают, как они это делают, а также степенью ответственности за свои действия.

Агент . Действующий в соответствии с законом агент - это физическое или юридическое лицо, которое действует на благо другого лица, но в страховании этот термин обычно ограничивается лицом или фирмой, основное занятие которых находится в другой сфере. Например, агентов по продаже недвижимости, агентов фирмы, бухгалтеров, владельцев гаражей и строительные общества можно назвать агентами, так как их клиенты могут требовать страхового обеспечения, а эти посредники могут организовать.

Брокер (страховой консультант) - это физическое лицо или фирма, которые занимаются страхованием исключительно через страховщиков.

Обычно они работают в качестве представителей страхователей.

Страхователь может получить у брокера независимый совет по широкому кругу вопросов, касающихся страхования, часто без прямых затрат для себя. Например, брокер убедит в необходимости страхования, посоветует лучший вид его и ограничения по нему, лучший рынок, порядок выдвижения требований возмещения ущерба, обязанности, возлагаемые на страхователя по условиям полиса и он (брокер) будет держать страхователя в курсе последних изменений на рынке, окажет помощь в оформлении документов как при заключении договора страхования, так и после наступления страхового события.

Брокер стремится предоставить как можно больше услуг и свести к минимуму риски, которым может быть подвержен страховой бизнес. Это называется управлением риска. С точки зрения страховщиков переговоры с брокерами ведутся легче и скорее, поскольку детального обсуждения требуют только сложные вопросы или особые требования, это экономит время и деньги на решение рутинных проблем. Не случайно в развитых странах около 70 % всех договоров страхования оформляется через страховых брокеров (консультантов).

Психологический портрет страхового агента. Во-первых, он торговец . Его задача – найти потенциального клиента и убедить его купить страховку именно сейчас, у данной страховой компании и именно на предлагаемых условиях. Во-вторых, он просветитель. Никакие статьи в прессе не заменят живого общения с человеком в формировании страховой культуры. В-третьих, он экономист. Он должен на месте с считанные минуты просчитать степень риска и выгодность сделки для компании и для клиента, оценить его платежеспособность. В-четвертых, он своего рода криминалист. Он обязан почувствовать хитрого клиента, собирающегося надуть страховую компанию. В-пятых, он менеджер. Его работа настолько разнообразна по содержанию, разбросана во времени и пространстве, что без четкой организации собственной деятельности, без искусства «руководить собой» с ней очень трудно справиться. В-шестых, он – практический психолог. Его ремесло – находить контакт с людьми, говорить с каждым человеком на его языке, уметь убеждать. Иначе не преодолеть всех психологических барьеров.

Чтобы успешно справляться со своей работой, страховому агенту необходимы такие качества как энергичность, высокая подвижность. Страховому агенту нередко свойствен некоторый авантюризм, поскольку его заработок зависит от его энергии, умения и удачливости.

Заключение

Страхование представляет собой экономическую категорию, точнее - финансовую категорию. Его сущность заключается в распределение ущерба между всеми участниками страхования. Это своего рода кооперация по борьбе с последствиями стихийных бедствий и противоречиями, возникающими внутри общества из-за различия имущественных интересов людей, вступивших в производственные отношения.

Страховой бизнес получил в России за последние годы существенное развитие.

Сейчас многие страховые компании России активно участвуют в долгосрочном накопительном страховании жизни, что позволяет существенно повысить страховые резервы и, следовательно, появляется огромный потенциал для инвестирования.

В целом, по своим потенциальным возможностям страховой рынок России является одним из крупнейших финансовых рынков.

Страховой рынок в РФ в настоящее время можно охарактеризовать как динамичную, быстро меняющуюся систему. Оказываемые страховые услуги имеют двойственную природу, т.е. они являются одновременно и потребительскими, и финансовыми услугами. Цель маркетинга страхования как потребительской услуги заключается в удовлетворении потребностей клиента, цель же маркетинга страхования как финансовой услуги — оптимизация движения финансовых ресурсов страховщиков и страхователей.

Отсутствие в обществе позитивного восприятия необходимости страхования, низкая платежеспособность основной массы потенциальных потребителей выдвигают перед страховыми компаниями, работающими на российском рынке, задачу постоянного повышения эффективности своей работы, совершенствования всех сторон деятельности компании. Важнейшими направлениями повышения эффективности работы страховых компаний являются: разработка юридически «чистых» страховых продуктов, в максимальной степени учитывающих потребности клиента; совершенствование системы продаж страховых продуктов; создание положительного имиджа компании; учет психологических аспектов в страховом маркетинге.

Литература

1. Александров А.А. Страхование. М.: «Экономика», 1998

2. Ананьев Б. О проблемах современного человекознания. - СПб.: «Питер», 2001. – 272 с.

3. Ананьев Б. Человек как предмет познания. - СПб.: «Питер», 2001.- 288 с.

4. Бабич А.М., Егоров Е.Н., Жильцов Е.Н. Экономика социального страхования: Курс лекций. М.: «ТЕИС», 1998

5. Балабанов И.Т. Риск-менеджмент. – М.: «Финансы и статистика», 1996

6. Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: «Питер», 2002. – 256 с.

7. Басаков М.И. Страховое дело в вопросах и ответах. – Ростов н/Д: «Феникс», 2001

8. Белых В.С., Кривошеев И.В. Страховое право. – М.: «Инфра-М», 2001. – 224 с.

9. Бехтерев В. Внушение и его роль в общественной жизни. - СПб.: «Питер», 2001. – 256 с.

10. Галагуза Н.Ф. Реклама в страховании: ключ к успеху. – М.: «Финансы и статистика», 1995

11. Галагуза Н.Ф., Ларичев В.Д. Преступления в страховании: предотвращение, выявление, расследование (отечественный и зарубежный опыт). – М.: «Анкил», 2000. - 256 с.

12. Гвозденко А.А. Основы страхования. – М.: «Финансы и статистика», 2000. – 304 с.

13. Глущенко В.В. Управление рисками. Страхование. – М.: ТОО НПЦ «Крылья», 1999. – 336 с.

14. Гомелля В.Б. Основы страхового дела. Учебно-практическое пособие. М.: МЭСИ, 1997

15. Грабовой П.Г. и др. Риски в современном бизнесе. - М.: «Аланс», 1994

16. Демченко В. Долгосрочное страхование жизни // «Эксперт», № 17, 1999

17. Ефимов С.Л. Деловая практика страхового агента и брокера. – М.: «ЮНИТИ», 1996. – 416 с.

18. Ефимов С.Л. Организация управления страховой компанией: теория, практика, зарубежный опыт. – М.: «РЮИД», 1995

19. Журавлев Ю.М. Словарь-справочник терминов по страхованию и перестрахованию. – М.: «Анкил», 1994

20. Зимбардо Ф., Ляйппе М. Социальное влияние. - СПб.: «Питер», 2001. – 448 с.

21. Зубец А.Н. Страховой маркетинг в России: практическое пособие. – М.: Центр экономики и маркетинга, 1999. – 344 с.

22. Зубец А.Н. Страховой маркетинг. – М.: «Анкил», 1998

23. Зубец А.Н., Ковалев А.Н. Экономический кризис и страховой рынок // Финансы. – 1998. - № 2.

24. Ильин Е. Мотивация и мотивы. - СПб.: «Питер», 2001. – 512 с.

25. Квинн В. Прикладная психология. - СПб.: «Питер», 200. – 560 с.

26. Куликов Л. Психология сознания. - СПб.: «Питер», 2001. – 480 с.

27. Лапуста М.Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. М.: «Инфра-М», 1998

28. Ларичев В.Д. Мошенничество в сфере страхования. Предупреждение, выявление, расследование. – М.: «ФБК-пресс», 1998

29. Лисицин Ю.П., Стародубов В.И., Гришин В.В. и др. Медицинское страхование. М.: 1994

30. Маклаков А. Общая психология. - СПб.: «Питер», 2001. – 592 с.

31. Манэс А. Основы страхового дела. М.: «Анкил», 1992

32. Маркетинг в отраслях и сферах деятельности / Под ред. проф. В.А.Алексунина. – М.: Издательско-книготорговый центр «Маркетинг», 2002. – 516 с.

33. Митрохин В.К. Внимание! Страховое мошенничество. – М.: ТОО «Люкс-арт», 1995. – 92 с.

34. Никитина Т.В. Страхование коммерческих и финансовых рисков. – СПб: «Питер», 2002. – 240 с.

35. Николенко Н.П. Развитие страхования в России // Финансы. - 1999.- № 3.

36. Основы страхового дела / Гомелля В.Б.: Учебное пособие. М.: «Соминтэк», 1998

37. Психология / Под общ. ред В.Дружинина. - СПб.: «Питер», 2001. – 656 с.

38. Пылов К.И. Страховое дело в России – М.: «ЭДМА». - 1993. – 145 с.

39. Решетин Е. Панорама страхования // «Эксперт», № 12, 1999

40. Роик В.Д. Социальное страхование: история, проблемы, пути совершенствования, М., 1994

41. Рубина Ю.Б., Солдаткин В.И. Страховой портфель. - М.: «СОМИНТЕК», 1994

42. Рубинштейн С. Основы общей психологии. -СПб.: «Питер», 2001.- 720 с.

43. Рябикин В.И. Актуарные расчеты. – М.: «Финстатинформ», 1996

44. Саркисов С.Э. Личное страхование – М., Фининсы и статистика, 1996. – 96 с.

45. Силласте Г. Рынок страховых услуг и его потребитель // Финансы. – 1997. - № 10.

46. Страхование автотранспортных рисков. – М.: «Финансы и статистика», 1995

47. Страховое дело / Под ред. проф. Л.И.Рейтмана. - М.: 1992

48. Унадзе Д. Психология установки. - СПб.: «Питер», 2001. – 256 с.

49. Фернхем А., Хейвен П. Личность и социальное поведение. - СПб.: «Питер», 2001. – 368 с.

50. Фогельсон Ю.Б. Введение в страховое право. – М.: «Юристъ», 2001. – 224 с.

51. Чалдини Р. Психология влияния. - СПб.: «Питер», 2001. – 272 с.

52. Черненко Страховое дело в вопросах и ответах. – Ростов н/Д: «Феникс», 1999. – 576 с.

53. Шахов В.В. Введение в страхование. – М.: «Финансы и статистика», 2000. – 256 с.

54. Шинкаренко И.Э. Страхование ответственности. Справочник. - М.: «Финансы и статистика», 1999. – 352 с.

Нормативные акты

55. Гражданский кодекс РФ. Глава 48 «Страхование». М.: «Инфра-М», 1996

56. Закон РФ «О страховании» // Российская газета. – 1993. – 12 янв.

57. Закон РФ «Об организации страхового дела в Российской Федерации» от 31.12.1997

58. Федеральный закон РФ «О внесении изменений и дополнений в Закон РФ «О страховании» // Российская газета. – 1995. – 14 апр.

Интернет-ресурсы

59. www.rosno.ru

60. www.internet.marketing.ru/insuranse

61. www.insuranse2000.ru

62. www.aup.ru

63. www.raexpert.ru

64. www.marketing.spb.ru

[1] Жилкина М.С., Нецветаев А.Г., Стрижов С.Г. Особенности маркетинга в страховом бизнесе // Маркетинг. - 1998. - № 5, с. 58-64

[2] Головков А.Страховой рынок все-таки растет // www.aup.ru

[3] Зубец А.Н. Страховой маркетинг. – М.: «Анкил», 1998

[4] Шахов В.В. Введение в страхование. – М.: «Финансы и статистика», 2000

[5] Галагуза М.Ф. Страховые посредники – М.: «Юринформ»; 1998.- С.158

[6] www.aup.ru

[7] Гольдштейн Г.Я., Катаев А.В. Маркетинг // www.aup.ru