Реформирование пенсионного фонда Российской Федерации

СОДЕРЖАНИЕ: Пенсионное обеспечение в эпоху царской России и в период СССР. Анализ формирования пенсионной системы Российской Федерации. Факторы, диктующие необходимость пенсионной реформы. Переход на накопительно-страховую систему, структура и уровень размера пенсий.Содержание

Введение. 2

1. Пенсионная система периода СССР. 3

1.1 Пенсионное обеспечение в эпоху царской России. 3

1.2 Советская пенсионная система. 5

2. Анализ формирования и реформирования пенсионной системы РФ в 1990-2001 гг. 10

2.1 Факторы, диктующие необходимость пенсионной реформы в 1990-2001 гг. 10

2.2 Эволюция пенсионных концепций в России. 13

3. Переход на накопительно-страховую систему пенсионного обеспечения в 2002-2004 гг. 36

3.1 Нормативный и фактический пенсионный возраст. 37

3.2 Численность и структура застрахованных, легализация трудовых доходов 39

3.3 Уровень и динамика реального размера пенсий. 46

3.4 Структура пенсий. 50

Заключение. 52

Список используемой литературы.. 53

Введение

За прошедшее пятнадцатилетие пенсионная система пережила не один кризис - затяжной период дефицита Пенсионного фонда, главного финансового института системы, кризис неплатежей и задолженности, шок после дефолта 1998 г. и т.д. Каждый из этих кризисов давал свои уроки, вносил новые аргументы за и против реформы и влиял на формирование новых подходов к решению проблемы. Палитра этих подходов довольно богата. На рубеже 2001–2002 гг. реформа вступила в стадию своей реализации - было принято новое пенсионное законодательство, которое принципиально изменило отношения в пенсионной системе.

Объект исследования – пенсионная система Российской Федерации.

Главный предмет исследования - политика российского государства в пенсионной сфере в 1990-2004 гг., т.е. то, что в западной методологии носит название policy analysis, - методология, которая в российской науке только начинает складываться.

Целью данного исследования является анализ реформирования пенсионного фонда Российской Федерации.

Из цели исследования вытекают следующие задачи:

1) Рассмотреть пенсионную систему периода СССР;

2) Дать анализ формирования и реформирования пенсионной системы РФ в 1990-2001 гг.;

3) Охарактеризовать переход на накопительно-страховую систему пенсионного обеспечения в 2002-2004 гг., выявить ее особенности и проблемы.

1. Пенсионная система периода СССР

1.1 Пенсионное обеспечение в эпоху царской России

Первые государственные пенсии в России были введены в эпоху Петра I. Пенсионное обеспечение получили военные, а именно морские офицеры, которым согласно утвержденному в 1720 году Морскому уставу по благоустремлению верховной власти могла быть назначена премия по старости. В XVIII-XIX веках пенсионное обеспечение постепенно было распространено на всех государственных служащих. Окончательно дореволюционная система пенсионного обеспечения госслужащих сложилась во второй половине ХІХ столетия. В отношении гражданских чиновников эта система была, по сути, страховой. Пенсии уволенным в отставку чиновникам, а также пособия их вдовам и сиротам выплачивались из средств так называемых эмеритальных касс, фонды которых формировались из обязательных отчислений от жалованья [13, с.11].

Различия в размере пенсий были очень велики. Пенсии отставного гражданского генерала и мелкого чиновника, скажем, гоголевского Акакия Акакиевича, доживи он до пенсии, могли различаться более чем в 50 раз!

Все трудящиеся слои населения России были полностью лишены какого-либо государственного социального обеспечения как по старости, так и по инвалидности.

Требование распространить систему социального страхования (в том числе и пенсионного обеспечения) на рабочих стало одним из важнейших для революционного и рабочего движения начала ХХ века. Вынужденным ответом на эти требования стал закон от 23 июня 1912 года О социальном страховании рабочих.

Сегодня многие правые публицисты любят превозносить этот закон, величая его чуть ли не самым передовым и прогрессивным для своей эпохи. Реальность, однако, заключается в следующем: по этому закону социальное страхование распространялось только на работающих на предприятиях с числом рабочих не менее двадцати при наличии двигателя (парового или электрического) или тридцати - при отсутствии двигателя. В силу этих ограничений закон касался только примерно 2,5 миллионов рабочих. Остальные же 11,5 миллионов, занятых по найму рабочих и служащих, остались как и прежде без всякого обеспечения по старости и инвалидности. Социальное страхование совершенно не распространялось на транспортных рабочих, домашнюю прислугу, торгово-промышленных служащих, не говоря уже о сельском пролетариате - батраках. Законодатель главную тяжесть страховых взносов возложил на самих страхуемых рабочих: 3/5 страхового взноса падали на плечи рабочих и только 2/5 - на работодателя. Таким образом, заработок рабочего сокращался [13, с.15].

При этом объем и качество социальных услуг, получаемых в соответствии с законом, оставляли желать лучшего. Рассмотрим этот вопрос на примере страховой помощи по болезни (до утраты трудоспособности по старости подавляющее большинство рабочих тогда не доживало). В случае болезни холостому рабочему выдавалось пособие в размере от 1/4 до 1/2 заработка, а семейным - не более 2/3, столько же выдавалось и роженицам и то лишь в течение двух недель до родов и двух после родов. Пособие по случаю болезни выдавалось лишь в течение 26 недель, а после этого больной рабочий оставлялся на произвол судьбы. Что же касается качества страховой медицинской помощи, то рабочие предпочитали за последние гроши все же обращаться к частному врачу.

В целом пенсионное обеспечение в дореволюционной России охватывало незначительную часть общества (не более нескольких процентов пожилого населения). При этом реальную возможность жить на пенсию имели лишь бывшие государственные служащие. Попытки распространить систему социального обеспечения на часть рабочего класса (по закону 1912 года) носили, как мы видим, скорее декларативный характер. Подавляющая часть населения никакого пенсионного обеспечения не имела.

1.2 Советская пенсионная система

Государственное пенсионной страхование в России зародилось значительно позднее, чем в большинстве развитых стран, - в начале XX века и не получило широкого распространения.

До 1917 года страхование по старости не входило в сферу интересов органов государственного управления. Только отдельные виды профессиональной деятельности (в основном связанные с государственной службой) обеспечивались специальными видами социальных пособий после прекращения гражданином работы в связи с наступлением определенного возраста.

После Октябрьской революции, в 20-х годах, был поставлен на обсуждение вопрос о необходимости рассмотрения старости как отдельного вида нетрудоспособности, который нуждается в пенсионном обеспечении.

В то время социальное обеспечение престарелых строилось только на основе учета возраста, а не на основе утраты трудоспособности и наступления инвалидности.

Однако уже в 1924 году пенсионным обеспечением были охвачены преподаватели высших учебных заведений по достижении ими 65 лет, в 1928 - рабочие текстильной промышленности, в 1929 - рабочие ведущих отраслей тяжелой промышленности и транспорта. В 1929 году были установлены различия в размерах пенсии по инвалидности и пенсии по старости и порядок выплаты пенсии продолжающим работать.

В 1932 году пенсионное обеспечение охватило рабочих всех отраслей народного хозяйства. Были законодательно введены пенсионные возраста: 55 лет - для женщин и 60 лет - для мужчин [17, с. 20].

Конституцией СССР 1936 года было закреплено всеобщее пенсионное обеспечение для рабочих и служащих по старости, то есть по достижении ими определенного возраста.

Следующий этап развития системы государственного пенсионного обеспечения начался в 1956 году - с принятия Закона О государственных пенсиях, регулирующего размер пенсии по старости, который отменил выплату пенсии по старости работающим пенсионерам и одновременно увеличил размеры назначаемой пенсии.

В 1964 году был принят Закон О пенсиях и пособиях членам колхозов, который предусматривал с 1965 года выход на пенсию для колхозников: для мужчин с 65 лет, женщин - с 60 лет. С 1968 года колхозники получили право выхода на пенсию с того же возраста, что и рабочие и служащие.

Таким образом, к середине 60-х годов в нашей стране сложилась государственная система всеобщего пенсионного обеспечения по старости.

В дальнейшем изменения пенсионного законодательства были направлены на более активное материальное стимулирование занятости пенсионеров.

Поскольку социалистическая пенсионная система была построена на принципах государственного социального страхования, она не содержала комплекса необходимых экономических признаков, характеризующих обязательное пенсионное обеспечение, присущих традиционным формам пенсионного страхования. В то же время данная система содержала одно важное преимущество - она обеспечивала абсолютно всем категориям граждан минимально необходимый прожиточный уровень.

Поэтому советская пенсионная система, сложившаяся и существовавшая с середины 60-х годов и до 1990 года, получила определение государственное пенсионное обеспечение.

Средства на государственное пенсионное обеспечение, как и средства на государственное социальное страхование, аккумулировались в бюджете государственного страхования, который, в свою очередь, являлся составной частью государственного бюджета страны. Таким образом, пенсионная система полностью зависела от сбалансированности государственного бюджета.

Учитывая относительно низкий уровень пенсионного обеспечения и достаточно стабильные темпы экономического развития рассматриваемого периода, необходимо отметить сбалансированность бюджета социального страхования.

В 1956 году впервые была предоставлена дотация из государственного бюджета на социальное страхование. Она была направлена на покрытие расходов на выплату пенсий неработающим пенсионерам из числа рабочих и служащих и членам их семей в связи с введением в действие Закона О государственных пенсиях от 14.07. 1956 года, который значительно расширил круг лиц, имеющих право на получение пенсии, и увеличил размер пенсий для отдельных групп пенсионеров в 2 раза [13, с.51].

Возрастание поступлений из государственного бюджета в фонд государственного социального страхования обусловил прежде всего систематическое повышение уровня пенсионного обеспечения трудящихся и увеличение числа пенсионеров. Пенсии по государственному социальному страхованию представляли собой гарантированные ежемесячные денежные выплаты, размер которых соизмерялся с прошлым заработком.

В законодательстве восьмидесятых годов выделяются следующие виды пенсии: по возрасту, по инвалидности, по случаю потери кормильца на общих и льготных условиях, за выслугу лет.

Материальное обеспечение инвалидов войны, инвалидов с детства и от рождения осуществлялось за счет союзного бюджета, бюджета республик и т.д. Для этого, в частности, в бюджетах были предусмотрены средства на выплату пенсий и пособий военнослужащим и их семьям. Пенсии военнослужащим рядового, сержантского и старшинского состава срочной службы назначались независимо от продолжительности военной службы и предшествовавшей работы военнослужащего.

Пенсионное обеспечение военнослужащих сверхсрочной службы и приравненных к ним лиц, их семей и т.п. проводилось в особом порядке, установленном Советом Министров СССР. Пенсионные выплаты поступали из бюджета Министерства обороны СССР.

Пенсионное обеспечение работников науки регулировалось специальным Положением О пенсионном обеспечении работников науки, которое в то же время не исключало возможности получения работниками науки или членами их семей пенсии по общему пенсионному законодательству.

В отношении работников колхозов в 1969 году в стране была введена единая система социального страхования колхозников. При этом пенсионное обеспечение данной категории трудящихся осуществлялось непосредственно из централизованного союзного фонда, который формировался за счет отчислений от сумм валового дохода колхозов и ежегодных ассигнований из государственного бюджета.

Отмеченные выше основные элементы пенсионной системы показывают наличие серьезных как методических, так и практических проблем, которые достигли наибольшей остроты в конце 80-х годов.

Главной проблемой любой пенсионной системы является несбалансированность доходной и расходной частей ее бюджета. К середине 80-х годов финансово-ресурсная обеспеченность выплат пенсий снизилась настолько, что в случае очередного незначительного повышения размера пенсии потребовалось привлечение дополнительных средств [17, с.46].

Несмотря на повышение тарифа отчислений на социальное страхование, не удалось ликвидировать дотационность пенсионного бюджета.

Начавшиеся в 90-х годах масштабные глубинные радикальные преобразования в политическом и экономическом устройстве страны, переход к рыночной экономике потребовали обоснования и применения принципиально новых экономических и правовых оснований в сфере пенсионного обеспечения, тем более, что существовавшая в стране пенсионная система к тому времени показала свою неэффективность и выявила большое количество социально-экономических проблем, которые могли быть решены только путем кардинальных перемен всей пенсионной системы на базе формирования и укрепления страховых принципов с учетом требования включения бюджета Пенсионного фонда в бюджетно-финансовую систему страны.

Предполагалось, что в ходе проведения пенсионной реформы должен быть решен основной вопрос социальной политики государства, а именно: стабилизация и значительный подъем материального положения пенсионеров, а также резкое сокращение численности малообеспеченных граждан.

2. Анализ формирования и реформирования пенсионной системы РФ в 1990-2001 гг.

2.1 Факторы, диктующие необходимость пенсионной реформы в 1990-2001 гг.

Прежде чем перейти к анализу формирования и реформирования пенсионной системы РФ в 1990-2001 гг., рассмотрим факторы, диктующие необходимость пенсионной реформы.

Как следует из табл.2.1, на протяжении пятнадцати последних лет к необходимости пенсионной реформы подводило одновременное действие различных причин - демографических и институциональных факторов, действовавших в течение нескольких десятилетий, и специфических экономических, социальных и политических факторов постреформенной России. В этот период боролись две политические тенденции: (1) попытка сохранить, хотя и в модернизированном виде, распределительную пенсионную систему и (2) сделать более радикальные шаги в пользу создания принципиальной иной пенсионной системы накопительного типа. Решающим фактором, заставившим правительство пойти на реформу, стали не объективные долгосрочные факторы, а кризисное финансовое состояние пенсионной сферы. На реформу решились лишь после осознания факта, что этот кризис носит не временный, а системный и долгосрочный характер. Наиболее активные поиски концепций и механизмов реформирования приходятся на 1997 г. - начало нового политико-делового цикла (ПДЦ) после парламентских и президентских выборов 1995–1996 гг. [22, с.13-30].

Обратим внимание, что именно в период общего экономического кризиса и в преддверии валютно-финансового кризиса (1998 г) высказывались наиболее радикальные пенсионной концепции реформы (1997 г). Дальнейшие события показывают, что открытый и масштабный кризис 1998 г. отодвинул идею самой реформы и вынудил правительство сконцентрироваться на реализации пожарных мер, никак не связанных с экономическим содержанием самой пенсионной системы.

В этот период наиболее отчетливо проявляется противоречие, свойственное российской пенсионной системе: в конечном счете реальный размер пенсии становится значимее ее структуры, экономического смысла и порядка начисления, а текущая задача борьбы с бедностью начинает превалировать над стратегической задачей создания национальной пенсионной системы.

История пенсионной реформы в России показывает, что принятие решений по столь значимому вопросу невозможно без прямого вмешательства первого лица государства. Реформа была реализована именно в тот момент, когда факторы, диктующие ее необходимость, снизили свою остроту и действовали наименее выражено: экономика вступила в стадию экономического роста, доходы населения приобрели позитивную динамику, дефицит ПФ был преодолен, задолженность по выплате пенсий погашена. С точки зрения остроты ситуации в пенсионной сфере решение о начале реформы стало почти неожиданностью. Однако этому факту есть объяснение, если вспомнить, что 2001 год - начало ПДЦ. Реформы, прежде всего социальные, сопровождающиеся риском возрастания напряжения в обществе, тяготеют именно к началу ПДЦ (первые 2 года) и становятся социально опасными и политически неприемлемыми в его финальной стадии (последние 2 года) [11, с.25-27].

Вместе с тем из этого следует еще один урок: на этапе экономического роста из возможных альтернатив были отвергнуты наиболее радикальные схемы и выбран модернизированный, но в конечном итоге осторожный вариант реформы. В очередной раз получило подтверждение правило, хорошо известное из мирового опыта: политическая воля к реформированию обратно пропорциональна темпам экономического роста.

Таблица 2.1

Факторы, диктующие необходимость пенсионной реформы в 1990-2001 гг.

| Период | Факторы | Действия | ||

Долгосрочные факторы, стимулирующие принятие решений в пенсионной сфере |

Текущие факторы, стимулирующие принятие решений в пенсионной сфере |

Концептуальный (политический или юридический) результат |

Действия по оперативному управлению пенсионной сферой |

|

1995-96 гг. |

• Долгосрочные демографические факторы • Низкий пенсионный возраст • Широкое распространение практики досрочных пенсий • Несовершенство распределительной системы |

• Финансовый кризис ПФ • Изменение в структуре занятости и сокращение численности занятых • Рост задолженности предприятий по заработной плате • Развитие неформальных экономических отношений |

• Правительственная Концепция реформы пенсионного обеспечения в РФ 1995 г. • Проекты ФЗ Об основах пенсионной системы в РФ и О государственных пенсиях в Российской Федерации |

• Преодоление дефицита и задолженности ПФ • Поддержание реального уровня пенсий и приближения к ПМ |

1997 г. |

Те же | Те же • Начало нового политико_делового цикла (ПДЦ) • Разработка Программы социально-экономического развития на среднесроч. перспективу, содержащая либерально-рыночные элементы |

• Правительственный вариант пенсионной реформы, разработанный Минсоцразвития РФ • Проект Программы пенсионной реформы |

• Преодоление дефицита и задолженности ПФ • Поддержание реального уровня пенсий и приближения к ПМ |

1998–99 г. |

Те же | же • Валютно-финансовый кризис 1998 г. |

• Утвержденная Программа пенсионной реформы |

• Меры по опережающей индексации минимальных пенсий • Погашение задолженности по выплате пенсий |

2000–2001 гг. |

Те же | • Начало нового политико-делового цикла (ПДЦ) • Прямое распоряжение Президента РФ |

• Концепция пенсионной реформы • ФЗ Об обязательном пенсионном страховании в РФ (167-ФЗ от 17.12. 2001), • ФЗ О трудовых пенсиях в РФ (173-ФЗ от 17.12. 2001), • ФЗ О государственном пенсионном обеспечении в РФ (166-ФЗ от 17.12. 2001) • ФЗ Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ (111-ФЗ от 24.07. 2002) |

• Преодоление дефицита ПФ за счет благоприятной экономической конъюнктуры |

2.2 Эволюция пенсионных концепций в России

Сложившаяся в стране в 90-е годы ХХ века социально-экономическая ситуация предопределила необходимость совершенствования пенсионного законодательства одновременно в двух основных направлениях.

Первое направление - внесение поправок, изменений и дополнений в действующее законодательство, которые в основном были направлены на улучшение пенсионного обеспечения отдельных категорий пенсионеров.

Второе направление - законодательное обеспечение пенсионной реформы, намеченной Концепцией реформы системы пенсионного обеспечения в Российской Федерации, одобренной Правительством Российской Федерации в 1995 году и предусматривавшей существенное изменение параметров действующей пенсионной системы.

В 1990-2001 годах в Российской Федерации было принято более 80 федеральных законов, направленных на совершенствование сложившейся пенсионной системы, а также ее реформирование [13, с.65].

В 1990 году был принят Закон СССР О пенсионном обеспечении граждан в СССР, положивший начало новому периоду в развитии системы пенсионного обеспечения.

С изменением государственного устройства страны уже через полгода был принят самостоятельный Закон Российской Федерации от 20.11. 1990 № 340-1-ФЗ О государственных пенсиях в Российской Федерации, который в свою очередь привнес значительные изменения в основание функционирования пенсионной системы.

Закон О государственных пенсиях в Российской Федерации 1990 года, по существу, стал первым законом, в котором пенсионное страхование было выделено в полностью автономную систему, последовательно и достаточно четко были отражены общепризнанные принципы обязательного государственного пенсионного страхования, определены и законодательно закреплены условия формирования Пенсионного фонда России (ПФР). Важнейшим условием взаимоотношений ПФР и государственного бюджета являлся полный отказ от бюджетных дотаций. Формирование собственных источников финансирования должно было достигаться улучшением собираемости взносов на указанные цели [17, с.35].

Так, в статье 8 Закона 1990 года определен совершенно новый принцип накопления и перераспределения всей суммы средств на пенсионное обеспечение в одном специализированном финансово-кредитном учреждении, для чего был организован Пенсионный фонд России, основная функция которого заключалась в финансировании выплат всех видов государственных пенсий.

В части организационной структуры управления деятельностью по назначению и выплате государственных пенсий была сохранена прежняя система - через государственные органы социального обеспечения (в последующем - социальной защиты населения).

Главными особенностями Закона О государственных пенсиях в Российской Федерации 1990 года были ярко выраженная социальная направленность с сохранением всех предыдущих государственных обязательств; дальнейшее расширение списка льготных категорий для более раннего выхода на пенсию; введение социальной пенсии для лиц, не имеющих трудового стажа; установление размера пенсии, в равной степени зависящего от предыдущего заработка и трудового стажа, и многое другое, связанное с формой расчетов пенсионных выплат.

Главным нововведением названного Закона было введение выплаты полного размера пенсии всем работающим пенсионерам без исключения.

Таким образом, с начала 90-х годов в России началась эпоха радикальных экономических реформ, среди которых пенсионная реформа занимала одно из ключевых мест наряду с реформой форм собственности и приватизацией [11, с.25-27].

Новая система государственного пенсионного страхования основана на солидарно-распределительных принципах, что позволило ей быть более приспособленной к новым условиям по сравнению с социалистической системой пенсионного обеспечения.

Однако время показало, что данная система пенсионного страхования далеко не идеальна. Крайне неблагоприятная макроэкономическая ситуация наряду с социальной неоправданностью основных позиций пенсионной реформы не позволили ей полностью адаптироваться к современным условиям и стать автономной от государственного бюджета.

Главным принципом государственного регулирования пенсий в жестких финансовых условиях являлась попытка предотвращения падения среднего уровня пенсии ниже прожиточного минимума пенсионера.

В период 1992-1994 годов Президентом Российской Федерации был издан ряд указов, регулирующих данные вопросы: от 24.07. 1992 № 799 О компенсационных выплатах пенсионерам; от 27.10. 1993 № 1766 О компенсационных выплатах пенсионерам в связи с ростом стоимости жизни; от 10.12. 1993 № 2121 О повышении ранее назначенных трудовых пенсий; от 03.08. 1994 № 1584 Об индексации государственных пенсий в Российской Федерации с 1 августа 1994 года и источниках ее финансирования [13, с.45].

Одним из сложнейших вопросов пенсионного обеспечения этого периода был вопрос, связанный с максимальной пенсией. Максимальная пенсия не могла быть больше 3-кратного размера минимальной пенсии, а для лиц, имевших неблагоприятные условия труда, - 3,5-кратного размера. Так как минимальная пенсия без учета установленной Указом Президента Российской Федерации от 30.01. 1995 № 84 О компенсационных выплатах пенсионерам с 1 февраля 1995 года компенсационной доплаты была крайне низка, то и размер максимальной пенсии также был невысок.

Вышеназванным Указом Президента впервые введена дифференцированная компенсационная доплата к пенсии, наибольшая для тех, кто получал пенсию в минимальном размере, и наименьшая для тех, у кого пенсия была максимальной. Вследствие этого произошел подъем фактической минимальной пенсии до 85% прожиточного минимума пенсионеров.

Хотя принятые меры были шагом вперед и, безусловно, имели положительный результат, тем не менее несмотря на все предпринятые усилия реальное содержание пенсий устойчиво снижалось и реальные доходы пенсионеров продолжали падать, что еще больше подтверждало необходимость ускорения проведения пенсионной реформы.

Уже через три года после начала введения в действие элементов страхового пенсионного законодательства в России стало очевидно, что оно не в полной мере учитывает весь комплекс базовых принципов пенсионного страхования, необходимый в условиях рынка.

Итак, необходимость кардинальной пенсионной реформы в свете драматических событий в середине 1990-х гг. стала очевидна. Это осознали не только специалисты. В августе 1995 г. Правительство утвердило Концепцию реформы пенсионного обеспечения в Российской Федерации. В Концепции признавалась неэффективность действовавших принципов построения системы пенсионного обеспечения и наряду с реализацией прав граждан на пенсионное обеспечение в качестве основных целей выдвигались:

• обеспечение финансовой стабильности пенсионной системы и создание предпосылок для устойчивого развития пенсионного обеспечения на основе государственного пенсионного страхования и бюджетного финансирования;

• адаптация системы пенсионного обеспечения к развивающимся рыночным отношениям в Российской Федерации;

• рационализация и оптимизация условий предоставления и размеров пенсий;

• повышение эффективности пенсионного обеспечения граждан путем совершенствования системы управления [22, с.13-30].

Российская пенсионная система так же, как и в большинстве зарубежных стран, должна была базироваться на комбинации различных пенсионных моделей. В Концепции предусматривалось создание трехуровневой системы пенсионного обеспечения. Первый уровень системы государственных пенсий составляли базовые (социальные) пенсии, одинаковые для всех и не зависящие от основания назначения пенсии и трудового стажа, которые в перспективе должны были заменить социальные пенсии. Второй уровень - трудовые (страховые) пенсии. В ходе реформы они должны были быть очищены от несвойственных им функций и соответствовать природе солидарности поколений работников наемного труда, на которой базируется социальное страхование. Из этого следовало принципиальное требование к реформе трудовых пенсий - соответствие условий предоставления и размеров пенсий объему участия в социальном страховании каждого конкретного лица, выражаемому в продолжительности страхования и величине взносов. В Концепции для достижения сбалансированности пенсионной системы предлагалось перейти от расчета пенсии на основе трудового стажа и начисленной зарплаты к расчету на основе страхового стажа и заработка, с которого уплачивались взносы. Наконец, третий уровень в пенсионном обеспечении должны были составлять негосударственные пенсии [13, с.64].

Негосударственное пенсионное обеспечение в общей пенсионной системе России рассматривалось как дополнительное по отношению к государственному, которое может осуществляться как в форме дополнительных профессиональных программ отдельных предприятий, отраслей экономики либо территорий, так и в форме личного пенсионного страхования граждан, производящих накопление средств на свое дополнительное пенсионное обеспечение в страховых компаниях или пенсионных фондах. Обе эти формы имеют право на существование и должны развиваться. Вместе с тем, согласно Концепции 1995 г., становление и развитие профессиональных программ на современном этапе объявлялось приоритетной задачей и должно было стимулироваться в первую очередь.

С самого начала обсуждения концепции были очевиден ряд системных противоречий. С одной стороны, провозглашался страховой принцип финансирования трудовых пенсий, в связи с чем намечалось ввести персонифицированный учет страховых взносов на протяжении всей трудовой жизни работника. Использование страхового подхода означает, что размер трудовой пенсии должен определяться величиной страховых взносов в Пенсионный фонд РФ, что позволяло бы повысить заинтересованность работников в уплате страховых взносов и тем самым увеличить поступления в Пенсионный фонд. С другой стороны, в Концепции по-прежнему было сохранено понятие период учета заработка для исчисления пенсии (не более пяти лет).

Очевидно также, что провозглашение перехода к назначению трудовых пенсий в зависимости от размеров страховых взносов предполагает полный пересмотр порядка выплаты досрочных пенсий путем передачи их финансирования в соответствующие дополнительные пенсионные системы. Между тем, декларируя необходимость создания таких систем, Концепция не предусматривала никаких реальных шагов в этом направлении.

Оценивая эту Концепцию в целом, нельзя не отметить, что хотя именно там было впервые введено понятие трехуровневой системы пенсионного обеспечения, предлагаемые изменения государственной системы сводились в основном к корректировке ее отдельных параметров. Этот вариант пенсионной реформы был самым консервативным из всех появившихся за последние пятнадцать лет: он в принципе не учитывал долгосрочный фактор старения населения.

Индексацию базовых и трудовых (страховых) пенсий предусматривалось осуществлять путем регулярного повышения пенсии в соответствии с ростом цен. Для этого был обоснован порядок, при котором для каждого пенсионера определяется индивидуальный коэффициент, равный соотношению между заработком работника и заработной платой в стране в год его получения.

За время, прошедшее после принятия Правительством Концепции 1995 г. до начала 1997 г., в официальной позиции происходили лишь незначительные изменения. Так, в частности, в конце 1996 г. Министерством труда и социального развития были подготовлены проекты законов Об основах пенсионной системы в Российской Федерации и О государственных пенсиях в Российской Федерации. Последний документ заслуживает более пристального внимания, поскольку в нем были впервые сформулированы конкретные шаги по реформированию пенсионной системы в соответствии с принципами, изложенными в Концепции 1995 г. В частности, предполагалось провести следующие мероприятия:

• повышение, начиная с 2000 г., пенсионного возраста на четыре месяца в год с тем, чтобы в конечном счете довести пенсионный возраст до 65 (мужчины) и 60 (женщины) лет;

• разбиение трудовой пенсии на две составляющие: базовую и страховую части пенсии, причем базовая пенсия объявлялась одинаковой для всех минимальной государственной гарантией;

• формирование страховой части трудовой пенсии в зависимости от продолжительности трудового стажа работника (каждый год стажа увеличивает пенсию на фиксированный процент) и от заработка работника в течение последних пяти лет, а в перспективе - в зависимости от заработка на протяжении всей трудовой жизни [17, с.81].

Следующий 1997 г. стал наиболее продуктивным с точки зрения выработки конкретных предложений по реформированию пенсионной системы. Именно тогда стала ясна вся палитра возможных подходов к решению этой задачи и социально-экономическая и политическая ответственность выбора. В этой связи имеет смысл рассмотреть предлагаемые варианты реформирования более подробно [11, с.25-27].

В 1997 г. специально созданная рабочая группа Министерства труда и социального развития России, ориентируясь на успешный опыт чилийской пенсионной реформы и рекомендации Всемирного банка, разработала новую модель, получившую название трехуровневой концепции пенсионного обеспечения. Основное отличие новой концепции состояло во внедрении обязательного накопительного компонента финансирования пенсий на основе индивидуальных счетов и с передачей управления накоплением частным компаниям. Согласно этой модели новая пенсионная система должна включать три уровня.

Первый уровень: система унифицированных по размерам и условиям социальных пенсий, предоставляемых за счет общих налоговых поступлений и после обязательной проверки нуждаемости лишь тем лицам, которые не имели возможности накопить необходимые для проживания в старости средства и не имеют иных источников средств к существованию в пенсионном возрасте.

Второй уровень: обязательная накопительная система, охватывающая всех лиц, работающих по найму, построенная на принципе индивидуального финансирования пенсии каждым работником за счет отчисления процента от заработной платы и инвестиционного дохода, получаемого на протяжении всего периода трудовой деятельности.

Третий уровень: дополнительные пенсионные системы, включающие как обязательные для отдельных категорий работодателей, так и имеющие добровольный характер элементы, позволяющие достигать более высоких стандартов пенсионного обеспечения [13, с.70].

Данный вариант реформы страдал нерешенностью целого ряда проблем, что заставило отнестись к нему с большой степенью осторожности.

Модель недооценивала тот факт, что Россия относится к числу стран с крайне высокой социальной и доходной дифференциацией общества. Дифференциация, даже измеренная на основе официальной статистики как соотношение доходов 10% наиболее и наименее обеспеченных групп населения (реальная дифференциация еще выше), в России достигает 13–14-кратного уровня. При переходе к накопительному принципу столь высокая дифференциация доходов и заработной платы не позволила бы гарантировать большей части населения приемлемый уровень пенсий.

Несмотря на то что формально предлагаемая реформа была адресована практически всему населению России, реально степень его участия оказалась бы значительно ниже. Низкодоходные категории населения, не имеющие возможностей для накопления суммы, необходимой для самостоятельного финансирования своих будущих пенсий (их доля составляет около 20% населения), остались бы участниками государственной распределительной системы. Кроме того, стимулов к участию в накоплении у низкооплачиваемых работников молодых возрастов, перемещенных новым законодательством в накопительное поле, нет, поскольку их витальными задачами является обеспечение текущего уровня потребления, а не долгосрочные сбережения. Следовательно, тенденция к сокрытию доходов была бы сохранена и привела бы к сокращению сумм сбережений и участия населения в накопительной системе. Высокодоходные группы трудоспособного населения тем более не заинтересованы в финансировании своих будущих пенсий через систему пенсионного обеспечения вне зависимости от типа последней. Эта социальная группа имеет доступ к финансовым рынкам с более выгодными для них экономическими условиями. Несмотря на то, что с точки зрения сокращения участия населения в пенсионной системе численность этой группы относительно невелика, сумма активов финансовых институтов пенсионной системы оказалась бы значительно ниже ожидаемой [17, с.79].

Реализация в полном объеме предлагаемого подхода привела бы к экстраполяции существующих диспропорций в оплате труда и доходах трудоспособного населения на доходы лиц пенсионных возрастов, когда разница в размере пенсионных выплат или аннуитетов достигала бы более чем 10-кратного уровня. Относительно равномерное распределение пенсий между пенсионерами в течение долгого времени выступало в качестве одного из факторов, противодействующего развитию доходных диспропорций в обществе. Резкое дифференцирование размеров пенсий и аннуитетов стало бы дополнительным фактором социального расслоения.

Ограничения по возрасту (от 30 лет) в первом сценарии пенсионной реформы были предприняты с тем, чтобы сохранить за ПФ известную долю поступлений, необходимую для финансирования текущих выплат. Подобное решение снижало возможности молодежи накопить достаточную сумму средств на индивидуальных счетах. Впоследствии им пришлось бы отчислять на именные счета средства по большему тарифу. Одновременно данное решение могло спровоцировать уклонение этой категории плательщиков от отчислений в ПФ, поскольку они должны были платить взносы в систему, по которой не приобретут впоследствии никаких прав.

В проекте не предусматривалось каких бы то ни было механизмов осовременивания размера выплачиваемых в распределительной системе пенсий и их увязки с уровнем заработной платы, на который начислялись страховые взносы в Пенсионный фонд РФ. Здесь явно нарушался принцип социальной справедливости по отношению к лицам, остающимся в распределительной системе, что могло вызвать определенное политическое напряжение.

Ориентируясь на новозеландский вариант пенсионной реформы, авторы концепции предполагали ввести возможность наследования пенсионных сбережений. С одной стороны, это создавало дополнительный стимул к формированию таких сбережений, с другой, - не исключено, что результатом могло быть снижение склонности к сбережению у наследующих поколений. Из этого вытекал также вопрос, за счет каких источников могут финансироваться пенсии тем гражданам, продолжительность жизни которых превысит ожидаемую, но они исчерпали все накопленные сбережения.

Для решения этой проблемы требовалось формирование каких-то элементов солидарности.

В концепции также не были рассмотрены последствия повышения пенсионного возраста в контексте ситуации на российском рынке труда. Очевидно, что оценка стоимости реформы должна была включать совокупные затраты государства, которые оно вынуждено будет нести в связи с повышением пенсионных возрастов вне зависимости от времени и темпа их изменения, а также конкретной формы расходов (пособия по безработице или материальная помощь лицам, длительное время не имеющим работы, доплаты на иждивенцев, пособия по нуждаемости и т.д.).

Помимо негативного социального эффекта, который затрагивал экономические интересы массовых групп населения, у рассматриваемой версии перехода были прямые экономические и финансовые издержки. Вероятнее всего, после конструирования накопительной системы в чистом виде в связи с существенной дифференциацией размера пенсионных выплат правительству пришлось бы искать механизмы перераспределения и компрессии, что привело бы к новому витку изменений в пенсионном законодательстве и дополнительным финансовым затратам [15, с.43].

На стадии проработки реформы отсутствовала сколько-нибудь ясная программа конкретных направлений инвестирования сбережений населения, которые могут быть аккумулированы в накопительной пенсионной системе. Практически не был проработан механизм начального осуществления реформы.

Итоговый вариант новой Концепции был вынесен осенью 1997 г. на заседание Комиссии по экономической реформе. За это время в концепцию реформирования пенсионной системы на основе накопительных принципов были внесены существенные изменения, а ее начало сдвинуто на 1 января 1999 г. Во-первых, были изменены возрастные границы работников, имеющих право участвовать в накопительной системе. Во-вторых, было рассмотрено несколько вариантов участия в накопительной системе, различавшихся по возрастным интервалам вхождения в накопительную систему. Позиция Правительства в отношении лиц, не сумевших накопить на пенсию, не изменилась - этой категории граждан предполагалось выплачивать финансируемую из бюджета минимальную пенсию на уровне 70–80% прожиточного минимума.

В итоговом сценарии был изменен порядок расчета величины накопленного долга и общей суммы дополнительных взносов, уплачиваемой предприятием за лиц, работающих во вредных условиях труда. При этом дополнительные страховые взносы работодателя, поступающие в ПФ, рассматривались как один из существенных источников финансирования издержек перехода к накопительной системе. Предполагалось, что эта мера будет носить временный характер, и ставка дополнительных взносов будет уменьшаться по мере сокращения численности льготных пенсионеров, выходящих на пенсию по старым правилам, т.е. в течение 15–17 лет.

Экспертиза показывала, что переход к накопительным принципам финансирования позволял бы нейтрализовать влияние демографического фактора на финансовую устойчивость пенсионной системы в долгосрочной перспективе. Однако при выборе варианта перехода было необходимо учитывать, с одной стороны, финансовые ограничения начального периода перехода (возможности найти дополнительные источники финансирования), а с другой, - возможность ускорения процесса перехода в последующие годы, с тем, чтобы сократить период сосуществования двух систем, финансирование которых ложится на плечи работающего поколения. В частности, анализ издержек перехода в первые годы после начала пенсионной реформы по данному варианту показывал, что потери ПФ могли быть практически полностью возмещены за счет введения дополнительных взносов работодателей в рамках реформирования льготных пенсий. Перевод финансирования льготных (досрочных) пенсий в рамки профессиональных пенсионных программ и повышение пенсионного возраста у женщин на пять лет после 2000 г. в сочетании с благоприятной демографической ситуацией в начале 2000-х гг. позволял бы добиться довольно значительного превышения доходов Пенсионного фонда над его расходами. По этому сценарию профицит Пенсионного фонда растет с начала реформы, достигает максимума в 2010 г., после чего начинает снижаться [13, с.80].

Вместе с тем, учитывая достаточно быстрый переход к накопительной системе, предусмотренный итоговым вариантом Концепции, открытым оставался вопрос о том, сумеет ли российская финансовая система переварить быстро растущие пенсионные накопления. Учитывая молодость российских финансовых рынков и потрясения, уже пережитые Юго-Восточной Азией, размещение всех средств пенсионной системы в финансовых активах (пусть даже и в перспективе) представлялось опасным. Как показало дальнейшее развитие событий, для этих опасений имелись серьезные основания.

Хотя Концепция была одобрена Комиссией по экономической реформе, на заседании Правительства России было отмечено, что требуется корректировка ряда положений концепции и подготовка на ее основе программы пенсионной реформы. По содержанию замечаний (сочетание распределительных и накопительных принципов при формировании пенсий с соблюдением государственных гарантий пенсионного обеспечения населения; возможность ведения в рамках персонифицированного учета системы условно накопительных именных счетов; развитие дополнительных обязательных и добровольных профессиональных пенсионных систем с применением накопительных элементов при их формировании; формирование нормативно-правовой базы негосударственного пенсионного страхования и пр) фактически был поставлен вопрос о пересмотре многих принципиальных положений накопительной концепции.

Доработка Концепции 1997 года с учетом этих рекомендаций потребовала обращения к опыту пенсионных реформ в европейских странах, в частности, Швеции и Польше. Население обеих стран интенсивно стареет, а пенсионная система обременяет экономику страны еще больше, чем в России. Польша к тому же имела относительно неразвитые финансовые рынки. Результатом доработки стала Программа пенсионной реформы, проект которой был рассмотрен и одобрен на очередном заседании Правительства в конце 1997 г. В мае 1998 г. Программа была утверждена.

В Программе предлагалась принятая во многих странах смешанная пенсионная система, построенная на реализации следующих трех уровней пенсионного обеспечения граждан.

1. Государственное пенсионное страхование - ведущий элемент системы, по которому выплата пенсий обеспечивается в зависимости от страхового (трудового) стажа, уплаченных взносов в бюджет государственного пенсионного страхования и финансируется как за счет текущих поступлений в Пенсионный фонд, так и за счет средств, полученных от направления части обязательных страховых взносов на накопление и за счет инвестиционного дохода от их размещения.

2. Государственное пенсионное обеспечение - для лиц, которые не приобрели права на пенсию по государственному пенсионному страхованию, а также для отдельных категорий граждан (госслужащие, военнослужащие и др.) за счет средств федерального бюджета.

3. Дополнительное пенсионное страхование (обеспечение), формируемое по накопительным схемам за счет добровольных взносов работодателей и граждан, а в случаях, установленных законодательством Российской Федерации, - обязательных взносов на профессиональные досрочные пенсии по условиям труда [13, с.85].

В итоге наиболее дебатируемый вопрос - переходить ли к накопительному методу страхования в качестве основного элемента трудовой пенсии (концепции трехуровневой системы 1997 г) или ограничиться модернизацией распределительной пенсионной системы (Концепция 1995 г) - был решен в пользу создания смешанного варианта. Тем самым Программа существенным образом отличалась от накопительных концепций Правительства и являлась, скорее, продолжением Концепции 1995 г. с учетом произошедших изменений в законодательстве.

Согласно Программе 1998 года, трудовая пенсия должна была складываться из двух частей - большей, условно-накопительной, и меньшей, накопительной. Условно-накопительные счета отличаются от безусловно накопительных только тем, что средства, зачисляемые на них, не размещаются в финансовых активах, а расходуются на выплату пенсий в текущем периоде. Тем самым решаются две задачи: защита от финансовых рисков и сохранение средств в пенсионной системе. Поскольку работник получает информацию о состоянии счета (поступивших взносах и доходе в виде величины индексации сформированного условного пенсионного капитала), у него создается иллюзия реального личного счета, что изменяет его отношение к пенсионным отчислениям. При выходе на пенсию условный пенсионный капитал конвертируется в регулярные пенсионные выплаты с учетом изменений в периоде ожидаемой продолжительности жизни в пенсионных возрастах. Такой дизайн распределительной компоненты пенсионной системы позволяет более последовательно проводить идею страхового подхода к определению размера пенсий. Размер трудовых пенсий исчисляется только исходя из страховых признаков: возраста, страхового стажа и страховых взносов, поступивших на условно-накопительные счета.

Вместе с тем, Программа пенсионной реформы 1998 г. имела ряд существенных недостатков.

1. В Программе отсутствовали количественные оценки предлагаемых в ней мер по реформированию пенсионной системы. Не было сделано оценок издержек перехода. Не были также ясны ответы на принципиальные вопросы: Будет ли достаточно текущих поступлений в ПФ? Каковы потери Пенсионного фонда в связи с поэтапным введением накопительного финансирования? Каково сокращение расходной части в связи с тем, что часть пенсии будет формироваться из накопительных источников? Когда начнет проявляться это сокращение наиболее явным образом? Будет ли оно достаточным, чтобы компенсировать негативное влияние демографических факторов на финансовое состояние Пенсионного фонда?

2. Отсутствовали оценки размера средней пенсии по отношению к средней заработной плате и прожиточному минимуму. Этот вопрос вообще относится к числу критериальных при выборе пенсионных стратегий, но особенно важен, если размер пенсии зависит от ожидаемой продолжительности жизни, как это предлагалось Программой. Возникала опасность, что реализация Программы существенно занизит размер пенсий, особенно женщин, поскольку их ожидаемая продолжительность жизни больше, чем у мужчин, а размер пенсии был бы, соответственно, ниже.

3. Сохранялся монополизм ПФ как государственного финансового субъекта, контролирующего состояние всей национальной пенсионной системы. Согласно Программе ПФ аккумулирует функции страхования, сбора страховых взносов, назначения и выплаты пенсий. Возможности же повышения в ближайшей перспективе роли негосударственных частных институтов Программой не рассматривались.

4. В Программе не был проработан (особенно по сравнению с рассмотренными накопительными концепциями) организационно-финансовый механизм накопительных элементов. Вопросы создания и функционирования второго уровня пенсионной системы - главная идея пенсионной реформы - не получили конкретного развития. Программа поставила под сомнение реальность введения накопительного элемента.

5. По существу идея развития добровольного дополнительного пенсионного обеспечения была лишь декларирована. В программе данный раздел включал только примерную схему налогообложения НПФ. Планировалось освободить от подоходного налогообложения и налогообложения прибыли взносы на именные пенсионные счета в пределах установленного норматива; полностью или частично освободить от налога на прибыль и налога на прирост капитала инвестиционные операции с пенсионными резервами. Вместе с тем предлагалось взимать подоходный налог с пенсионных выплат. По сравнению с предшествовавшими накопительными концепциями не был проработан вопрос о гарантиях вкладов в негосударственные пенсионные фонды [17, с.84].

Важно, что Программа 1998 года впервые была результатом публичного обсуждения и политического консенсуса, а потому имела высокие шансы на успех. Однако еще до начала ее реализации, спустя всего три месяца после принятия, разразился валютно-финансовый финансовый кризис, решающим образом повлиявший на развитие ситуации в пенсионном обеспечении в последующие годы.

Если введение системы условно-накопительных счетов в сроки, установленные Программой пенсионной реформы, стало невозможным в результате ограниченности финансовых ресурсов ПФ, то препятствия для начала накопительной реформы, а также реформы льготного пенсионного обеспечения были еще более очевидны. Дефолт по внутренним и внешним долговым обязательствам РФ, сжатие рынка корпоративных ценных бумаг в сочетании с системным банковским кризисом привели к существенному ограничению инструментов для инвестирования пенсионных средств. К этому следует добавить также банкротства финансовых институтов, которые ранее рассматривались в качестве участников накопительного элемента. Таким образом, в России попросту не осталось сфер для инвестирования, а о доверии населения к финансовым институтам не стоит и говорить.

В 1999 г. большинство экспертов оценивали перспективы пенсионной реформы в России крайне пессимистично. Тем не менее, учитывая неизбежность продолжения демографического старения населения, уже в 2000 г. реформа пенсионного обеспечения снова стала предметом обсуждения на правительственном уровне. В программе социально-экономического развития России на 2001–2010 гг. ее старт был намечен на 2002 г. [12, с.11].

Почему к Программе 1998 года не вернулись после стабилизации положения в пенсионной сфере в 2000–2001 гг.? Во-первых, несмотря на то, что задолженность перед пенсионерами была погашена, размер пенсии все еще был ниже, чем накануне кризиса, и приоритетной была задача повышения пенсий. Во-вторых, с 2000 г. в стране проводилась налоговая реформа, и все платежи во внебюджетные фонды, включая Пенсионный фонд, были заменены знаменитым единым социальным налогом (ЕСН), ставки которого снижаются для более высоких уровней заработной платы.

Если политика регулирования доходов пенсионеров в 2001 г. была в основном предсказуема и развивалась в русле, заданном еще в 2000 г., то бурного развития законотворческой деятельности в сфере пенсионной реформы не ожидалось. После появления очередного варианта пенсионной реформы, подготовленного Министерством экономического развития и торговли России (МЭРТ) в середине 2000 г., полгода прошли в относительном затишье. Пенсионная реформа не обсуждалась.

К ней вернулись в самом начале года, когда по инициативе Президента был сформирован Национальный совет по пенсионной реформе, в состав которого вошли представители ПФ, МЭРТ, Министерства труда и социального развития России, Аппарата Правительства, Государственной Думы, Совета Федерации и пр. Последовавшие за этим события еще раз подтверждают определяющее значение политической воли руководителей государства (в данном случае, Президента) в развитии реформ в России: реформа, буксовавшая почти 6 лет, была подготовлена фактически за год. Пакет основных пенсионных законопроектов включал следующие документы:

1. ФЗ Об обязательном пенсионном страховании в РФ;

2. ФЗ О трудовых пенсиях в Российской Федерации;

3. ФЗ О государственном пенсионном обеспечении в РФ;

4. ФЗ Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ;

5. ФЗ О профессиональных пенсионных пенсиях в РФ;

6. ФЗ Об управлении средствами государственного пенсионного обеспечения (страхования) в РФ [15, с.61].

В декабре 2001 г. первые три законопроекта были приняты и подписаны Президентом, а Закон об инвестировании прошел первое чтение в Думе. С 2002 г. Россия вступила в новую национальную пенсионную систему.

В чем же пенсионная реформа 2001 года принципиально отличается от предыдущих концепций? В чем ее достижения и в чем изъяны? Отвечает ли она тем вызовам, которые предъявляют демографические, экономические и социальные процессы национальной пенсионной системе?

Предыдущие варианты реформирования системы пенсионного обеспечения также предусматривали создание трех уровней в пенсионном обеспечении. Что нового предлагал пакет 2001 г.? В табл.2.2 представлена сравнительная характеристика каждого уровня в зависимости от варианта концепции пенсионной реформы.

Таблица 2.2

Эволюция пенсионных концепций в России в середине 1990–2001 гг.

| 1 уровень | 2 уровень | 3 уровень | |

Концепция 1995 г. |

Базовые пенсии для всех, дифференцированные по степени утраты трудоспособности |

Трудовые пенсии, финансируемые на распределительной основе с сохранением прав на льготную пенсию |

Добровольные профессиональные пенсионные системы и дополнительное частное пенсионное обеспечение |

Концепция 1997 г. |

Социальные пенсии, предоставляемые на основе проверки нуждаемости тем, кто не сумел заработать пенсию во втором уровне |

Трудовые пенсии, финансируемые исключительно на накопительных принципах; Обязательные накопительные профессиональные пенсии взамен льготных пенсий |

Добровольные профессиональные пенсионные системы и дополнительное частное пенсионное обеспечение |

Программа 1998 г. |

Социальные пенсии, предоставляемые на основе проверки нуждаемости тем, кто не сумел заработать пенсию во втором уровне |

Трудовые пенсии из двух источников: условно накопительные счета (распределительное финансирование), индивидуальные накопительные счета; Обязательные накопительные профессиональные пенсии взамен льготных пенсий |

Добровольные профессиональные пенсионные системы и дополнительное частное пенсионное обеспечение |

Пенсионная реформа 2001–2002 гг. |

Базовые пенсии для всех, дифференцированные по степени утраты трудоспособности + пенсии в рамках государственного пенсионного обеспечения |

Трудовые пенсии из двух источников: распределительные страховые пенсии (=условно накопительные счета), индивидуальные накопительные счета; Обязательные профессиональные накопительные пенсии взамен льготных пенсий |

Добровольные профессиональные пенсионные системы и дополнительное частное пенсионное обеспечение |

Примечание: курсивом выделены совпадающие трактовки первого и второго уровней пенсионного обеспечения.

По способам финансирования пенсий вариант пенсионной реформы, реализуемый в настоящее время, наиболее близок Программе 1998 г. Пенсии первого уровня и часть пенсий второго уровня финансируются из текущих поступлений (распределительный принцип), финансирование другой части пенсий второго уровня и пенсий третьего уровня предполагает предварительное резервирование средств (накопительный принцип).

В чем же в конечном итоге принципиальные отличия новой пенсионной модели от своей предшественницы?

Старая система в основе своей являлась не столько распределительной, сколько перераспределительной - между группами с различным уровнем дохода. Новая модель, оставаясь распределительной, дополняется персонифицированным учетом и накоплением пенсионных прав гражданина и пенсионных обязательств государства [13, с.94].

Новая пенсионная модель в большей мере является страховой, в которой размер пенсии зависит от размера заработной платы.

Новая система, так же как и старая, основана на принципе солидарности поколений. Но в отличие от последней она основана на персонифицированном учете обязательств государства перед будущим пенсионером. При этом на счетах граждан будут накапливаться не средства, а обязательства государства перед гражданами. Платежи за работающих будут поступать в Пенсионный фонд России и фиксироваться на лицевых счетах, но деньги, как и раньше, будут направляться на выплаты пенсий нынешним пенсионерам.

В новой пенсионной модели предложена принципиально новая схема индексации пенсий. В основе ее - прогноз темпов инфляции и роста заработной платы на планируемый год. По этим показателям и с учетом прогнозируемых доходов пенсионной системы и будет определяться размер индексации на год, утверждаемый в бюджете ПФ.

Наконец, новая модель включила накопительный элемент, в рамках которого работники накапливают определенную часть своей заработной платы для самостоятельного финансирования своих будущих пенсий.

Нетрудно, однако, заметить, что новый вариант пенсионной реформы консервативнее программы 1998 г. и содержит больше социальных гарантий. В частности, на первом уровне пенсионной системы произошел возврат к идее универсальных базовых пенсий для всех, которая содержится в положениях Концепции 1995 г. Формирование распределительной пенсии из двух частей - фиксированной для большинства (базовой части) и дифференцированной по трудовому вкладу (страховой части) - снижает дифференциацию пенсий по сравнению с вариантом 1998 г., в котором предусматривалось формирование всей распределительной пенсии в системе условно-накопительных счетов (УНС). Тем самым, удается достичь определенной экономии (или, точнее, меньших темпов роста) пенсионных расходов. Кроме того, мировой опыт свидетельствует о том, что пенсионные системы с универсальными пенсиями пользуются большей поддержкой у населения, чем системы, в которых социальные пенсии предоставляются на основе проверки нуждаемости, как это предусматривалось Программой 1998 г.

В новом варианте пенсионной реформы последовательно реализуется принцип разделения уровней по источникам финансирования. Первый уровень - базовые части трудовых пенсий и пенсии в рамках государственного пенсионного обеспечения - финансируются федеральным бюджетом за счет ЕСН и других налогов. Источники финансирования пенсий второго уровня - обязательные отчисления работодателей (ЕСН) с фонда оплаты труда работников. Наконец, пенсии третьего уровня формируются за счет добровольных отчислений граждан и работодателей на пенсионные цели. Все средства, отчисляемые на финансирование страховой части трудовых пенсий, концентрируются в ПФ. Все отчисления в рамках третьего уровня производятся в негосударственные пенсионные фонды. Отчисления на страховую и накопительную части пенсии дифференцированы по двум основаниям: величина годового фонда заработной платы работника и его возраст. Чем старше работник, тем большая доля его отчислений направляется на финансирование страховой части пенсии. Для мужчин старше 50 лет и женщин старше 45 лет отчисления в накопительную систему не предусмотрены [13, с.97].

3. Переход на накопительно-страховую систему пенсионного обеспечения в 2002-2004 гг.

Прежде чем обратиться к анализу ситуации в пенсионной сфере в 2002–2004 гг., отметим некоторые существующие ограничения. К сожалению, приходится констатировать, что деятельность ПФ продолжает оставаться малопрозрачной со статистической и методической точек зрения [12, с.18].

На протяжении почти двух лет даже численность пенсионеров по видам получаемых пенсий относилась к закрытой информации и была открыта лишь в 2004 г. Принципиальным моментом является отсутствие открытых данных по таким важнейшим параметрам пенсионной системы, как численность и структура застрахованных, дифференциация застрахованных по реальной ставке ЕСН, реального размера налоговой базы для формирования доходов ПФ и т.д. Кроме того, исполнение бюджетов ПФ утверждается с большим опозданием, что затрудняет анализ состояния доходов и расходов ПФ. В этой связи анализ реальной ситуации в пенсионной сфере вообще и результатов первых лет реформы возможен на основе комбинации опубликованных данных ПФ, Росстата, аналитических оценок и результатов выборочных социологических обследований населения.

Численность и структура пенсионеров

В 2002–2004 гг. численность пенсионеров с незначительными колебаниями превышала 38 млн. человек (см. табл.3.1) и в 2004 г. Составляла более четверти населения страны - 26,5%. В структуре пенсионеров абсолютно большую часть (около 95%) составляют лица, получающие трудовые пенсии и, в основном, пенсии по старости, - их доля составляет около 80% среди получателей трудовых пенсий. Получатели пенсий по государственному пенсионному обеспечению составляют чуть менее 2 млн. человек или 5% от общего числа пенсионеров [13, с.101].

Специфической российской проблемой в социальной сфере вообще и пенсионной, в частности, является значительная доля инвалидов, численность которых в настоящее время приближается к 11 млн. человек, что составляет 7,3% от всего населения страны и почти 30% от общего числа получателей пенсий.

Другой особенностью российского пенсионного и трудового законодательства является возможность совмещения получения пенсий и продолжения работы. Каждый пятый российский пенсионер является работающим пенсионером. Общая их численность составляет почти 8 млн. человек.

Таблица 3.1

Численность пенсионеров и их отдельных категорий в 2002–2004 гг.

3.1 Нормативный и фактический пенсионный возраст

Для российской пенсионной системы принципиальным является вопрос о фактическом возрасте выхода на пенсию и о масштабном распространении досрочного выхода на пенсию. Изменения в российском пенсионном законодательстве, а также методология статистики ПФРФ не позволяет дать ясного и исчерпывающего ответа на вопрос, сколько нынешних пенсионеров вышли на пенсию досрочно и насколько фактический возраст выхода на пенсию ниже общего. Ответ на этот вопрос дают данные выборочных социологических [20, с.47].

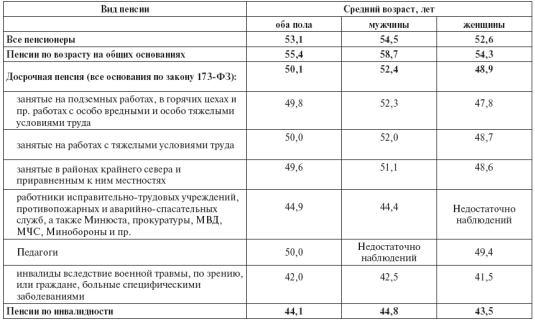

Согласно этим данным, средний возраст оформления пенсии - 53,1 лет (см. табл.3.2). Мужчины оформляют пенсию в среднем в 54,5 лет, а женщины в 52,6 лет. Фактический возраст выхода на пенсию, следовательно, почти на 2,5 года ниже общего у женщин и на 5,5 лет у мужчин.

Таблица 3.2

Средний возраст назначения пенсии в зависимости от ее основания,

респонденты-пенсионеры, лет

3.2 Численность и структура застрахованных, легализация трудовых доходов

В соответствии со статьей 7 ФЗ № 167 Об обязательном пенсионном страховании в РФ застрахованными лицами являются граждане РФ, а также постоянно или временно проживающие на территории РФ иностранные граждане и лица без гражданства:

• работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договору;

• самостоятельно обеспечивающие себя работой (индивидуальные предприниматели, частные детективы, занимающиеся частной практикой нотариусы, адвокаты);

• являющиеся членами крестьянских (фермерских) хозяйств и некоторые другие [1].

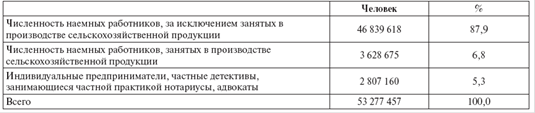

Практически это означает, что под действие пенсионного страхования попадает все занятое население, включая как регулярно занятых, так и самозанятых, за исключением занятых в силовых ведомствах. Точная численность этой категории населения фиксируется в системе персонифицированного учета (СПУ), однако эти данные, как уже отмечалось, доступны для использования только ПФ.

По косвенной оценке, основанной на данных Росстата и ПФРФ, в 2004 г. общая численность застрахованных составляет 53 277 тыс. человек (см. табл.3.3).

Таблица 3.3

Оценка численности и структуры застрахованных в 2004 г.

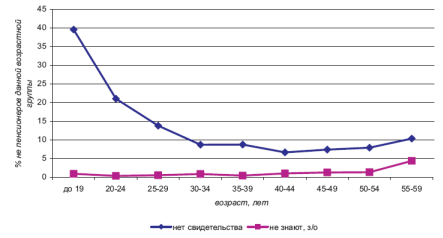

СПУ предусматривает обязательное открытие индивидуального счета каждого застрахованного лица с фиксацией всех предусмотренных законом страховых взносов работника, а также выдачу каждому застрахованному пенсионного удостоверения застрахованного лица. СПУ является необходимым административным элементом пенсионного страхования, и ее формирование заняло несколько лет. В итоге в стране была создана единая уникальная система, которая в принципе должна была охватить все население, занятое по трудовым договорам и договорам гражданско-правового характера. Так это или нет, помогают оценить некоторые выборочные обследования населения. По данным обследования НИСП, около 4% застрахованных заявляют об отсутствии такого пенсионного свидетельства. Особенно высока доля отметивших, что у них нет карточки пенсионного страхования, среди молодежи (см. рис.3.1). Как правило, это связано с тем, что занятость молодежи - временная, на основе устных договоренностей, что позволяет работодателю не регистрировать их в системе персонифицированного учета [13, с.106].

Рис.3.1 Наличие у респондента страхового пенсионного свидетельства

Другая проблема связана с широким распространением на российском рынке труда феномена неформальной занятости. В условиях пенсионной системы смешанного типа, которая включает как страховой, так и накопительный элементы, неформальная занятость, при которой делаются пенсионные отчисления в обе подсистемы, приобретает особое значение. Для ПФ неформальная занятость означает сужение доходной базы, а для населения любые неформальные отношения в части уплаты обязательных пенсионных отчислений ведут к более низкому размеру будущей пенсии.

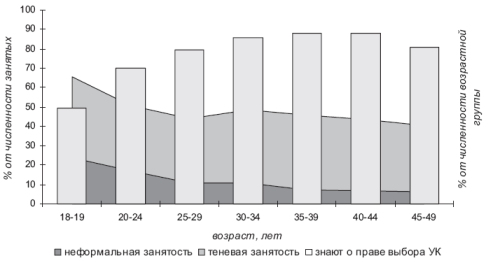

По данным упомянутого обследования неформальная занятость на основном месте работы охватывает 9% занятых не-пенсионеров. Она концентрируется преимущественно в самых молодых возрастах, хотя уровень неформальной занятости продолжает оставаться относительно высоким и в возрастной когорте 25-34-летних.

Создание неформальных рабочих мест происходит, главным образом, в сфере услуг, и в первую очередь - в области предоставления услуг физическим лицам по ведению домашнего хозяйства, уходу за детьми и нетрудоспособными.

О наличии устных договоренностей с руководством по вопросам оплаты труда заявили 33% работающих не-пенсионеров. В сегменте формальной занятости наличие устных договоренностей об оплате труда назвали 39% не-пенсионеров. Соответственно, теневой занятостью охвачено 36% работающих не-пенсионеров. Теневая занятость более равномерно распределена по всему сегменту формально занятых, однако ее распространенность также убывает с возрастом [15, с.56].

Аналогично, доля рабочих мест с устно регулируемой заработной платой ниже на государственных предприятиях и убывает по мере увеличения размера предприятия, хотя численный порог здесь выше: на средних предприятиях теневые отношения в сфере оплаты труда еще весьма распространены. Следует отметить, что старшие возрастные группы относительно реже оказываются в составе неформальной или теневой занятости (см. рис.3.2), что говорит о том, что они лучше информированы о сути пенсионной реформы и проявляют больший интерес к своей будущей пенсии.

Рис.3.2 Неформальная занятость, теневая занятость и информированность о пенсионной реформе

Одновременно это означает, что полноценными участниками пенсионной системы являются наиболее высокооплачиваемые застрахованные работники, поскольку размер заработной платы с возрастом повышается.

Таким образом, если взять всех не-пенсионеров - трудоспособных и пенсионных возрастов - за 100%, то совсем не платят ЕСН (по причине занятости в армии, МВД и пр., или нелегальной занятости) 32%, платят его хотя бы с части своей зарплаты - 27% и, наконец, скорее всего, уплачивают налог со всего заработка - 41%. Основной контингент плательщиков находится при этом в возрастах 40 лет и старше. В целом по нашим оценкам доля вероятных плательщиков ЕСН составляет 63%, в том числе 38% - тех, кто не имеет устных договоренностей об оплате труда, то есть платят ЕСН в полном объеме (см. рис.3.3).

Рис.3.3 Доля вероятных плательщиков ЕСН и пенсионных взносов среди всех респондентов трудоспособных возрастов,%

Из сказанного следует, что ожидаемой легализации доходов, в том числе трудовых доходов, в результате одновременного действия таких весомых факторов, как снижение ставки подоходного налога, введение новой пенсионной системы, стимулирующей декларацию доходов как базы формирования будущей пенсии, не произошло, что, разумеется, сказывается на финансовом состоянии пенсионной системы. С точки зрения финансовых интересов ПФ, существование неформальных и теневых отношений в оплате труда означает сужение налоговой базы для формирования его доходов [13, с.110].

В то же время проигрывает и другой участник пенсионной системы - само население. Проигрыш нынешнего поколения пенсионеров, пенсии которых по-прежнему строятся на принципе солидарности поколений, очевиден. В перспективе будут также очевидны последствия для относительно молодых поколений, особенно молодежи, которая в настоящее время вступает на рынок труда, но преимущественно в его неформальный или теневой сектор. Невключенность (или же отложенное включение) лиц молодых возрастов в систему пенсионного страхования означает риск снижения их общего трудового стажа и суммы страховых отчислений. Еще существеннее это будет сказываться на величине накопительной пенсии, которая также зависит от размера легитимного трудового заработка работника. Также следует отметить, что существование значительного по масштабу неформального экономического сектора и уклонение работников от взносов в ПФ снижает финансовую ответственность последнего перед будущими поколениями пенсионеров. Между тем в таких координатах выполнение задачи поддержания размера пенсий на достойном уровне в средне - и долгосрочной перспективе существенно осложняется.

Не участвующие в пенсионной системе.

Анализ охвата населения пенсионной реформой будет не полным, если не рассмотреть группу населения, которая не относится ни к застрахованным, ни к пенсионерам. Эта группа лиц представляет особый интерес, поскольку по формальным основаниям они не являются участниками российской пенсионной системы, но вопрос в том, обусловлен ли этот феномен действующим пенсионным законодательством или же отражает неформальные социальные и экономические практики на рынке труда и в прочих экономических сферах. Эта группа, естественно, не отражена в статистике ПФ, поэтому вновь обратимся к данным выборочных опросов населения.

Формально, т.е. с точки зрения законодательства, в группу незастрахованные или другие входят не работавшие учащиеся очной формы, работники силовых ведомств, военнослужащие, а также домохозяйки, длительно занятые в личном подсобном хозяйстве. Как уже упоминалось, реально к ней относятся неформально занятые. Занятые, которые являются застрахованными, но не в полном объеме платят страховые взносы в ПФ, были рассмотрены выше. В настоящем разделе мы проанализируем ту группу, которая считает себя вообще незастрахованными.

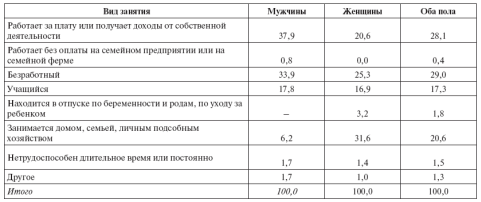

Обследование РиДМиЖ показывает, что эта группа оказалась более значимой по объему, а состав респондентов, вошедших в нее, - сложнее, чем предполагалось при разработке пенсионной реформы. Как уже отмечалось, вне рамок пенсионной системы оказываются студенты вузов, техникумов, колледжей и прочие учащиеся очной формы, которые после окончания школы продолжают свое образование51. Так, в возрастах до 25 лет в классе другие находится 31,4% респондентов, а среди застрахованных - 10,6% или в три раза меньше. При этом данная группа более весома в сельских населенных пунктах по сравнению с городскими.28,1% работает за плату или получает доходы от собственной деятельности, 29% - безработные, домашние хозяйки и занятые в ЛПХ - 20,6%, 17,3% - учащиеся, 1,8% - женщины, находящиеся в отпусках по беременности, родам и уходу за ребенком, 1,5% - длительно или постоянно нетрудоспособные (см. табл.3.4). Принципиально важным здесь является тот факт, что значительная часть представителей этой группы (чуть менее трети) имеет заработки и тем самым могла бы участвовать в пенсионной системе, однако, как уже отмечалось выше, их занятость имеет неформальный характер и не фиксируется системой персонифицированного учета [16, с.98].

Таблица 3.4

Распределение респондентов других по видам занятий, %

Участие населения в накопительной системе и условия входа в эту систему были рассмотрены выше. При тех ограничениях, которые зафиксированы законодательством, прежде всего возрастных, сегодняшняя накопительная система не может считаться всеобщей, поскольку адресована лишь относительно небольшой по численности группе населения.

3.3 Уровень и динамика реального размера пенсий

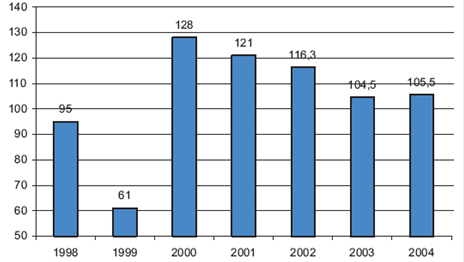

Проанализируем вопрос о расходах ПФ в свете динамики реальных пенсионных выплат пенсионерам. Для анализа динамики показателей среднего размера пенсий мы вынуждены обратиться к более отдаленной ретроспективе, а именно к 1998 г., поскольку даже спустя четыре года в момент старта пенсионной реформы в 2002 г. эта динамика еще сохраняла черты восстановительного процесса после резкого падения в период кризиса 1998 г. всех показателей, характеризующих реальные доходы населения. Беспрецедентное падение реальной средней пенсии в 1999 г. почти на 40% вынудило правительство и ПФ пойти на существенные индексации, в результате которой в 2000 г. пенсии возросли почти на 30%. Высокий темп роста сохранялся в 2001–2002 гг. (на 21 и 16% соответственно). Далее в ходе реализации реформы в течение 2003–2004 гг. благодаря благополучному финансовому положению ПФ и серии проведенных индексаций размеру пенсий удалось придать устойчиво положительную динамику - 4,5% в 2003 г. и 5,5 в 2004 г. (см. рис.3.4).

Рис.3.4 Размер назначенных пенсий в реальном выражении 1998–2004 гг., в % к предыдущему году

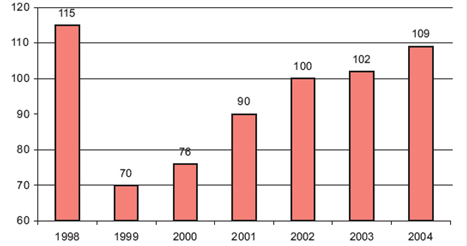

Если же обратиться к соотношению средней пенсии с прожиточным минимумом пенсионера (ПМП), то ситуация выглядит не столь оптимистично. В 2000 г. соотношение средней пенсии с ПМП после глубокого падения в 1999 г., когда средний размер пенсии снизился до критической черты и составлял всего 70% от ПМП, началось восстановление этого соотношения. В 2002 г. средний размер пенсии удалось сравнять с ПМП. Рост соотношения продолжается вплоть до 2004 г. В то же время следует обратить внимание, что даже спустя 6 лет после драматических событий 1998 г. это соотношение так и не вернулось к докризисному уровню (см. рис.3.5).

Рис.3.5 Соотношение среднего размера пенсий с прожиточным минимумом пенсионера в 1998–2004 гг.

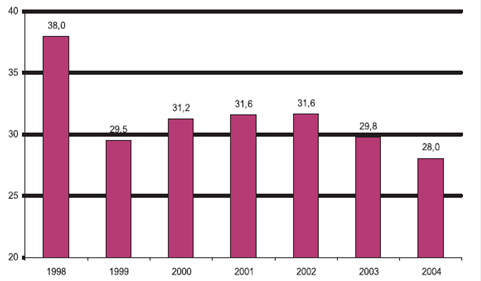

Важнейшим параметром пенсионной системы выступает коэффициент замещения, рассчитываемый как соотношение среднего размера пенсии и средней заработной платы в экономике. Накануне дефолта он достигал почти 40%, затем последовало его резкое снижение - почти на 10 проц. пунктов, далее - легкое повышение, но с 2002 г., т.е. с начала реформы, его динамика, описав дугу, вернулась к уровню кризисного 1999 г. (см. рис.3.6).

Рис.3.6. Коэффициент замещения (отношение средней пенсии к средней заработной плате) в 1998–2004 гг., %

Тем не менее, положительная динамика пенсионных выплат населению в последние годы не позволяет считать, что реформа может обеспечить российским пенсионерам достойный уровень жизни. Реальное материальное положение пенсионеров зависит не только от размера пенсии, но и от целого ряда других факторов - наличия других источников доходов, в первую очередь, работы, социальных пособий и льгот, структуры домохозяйства, в состав которых они входят, доходов других членов домохозяйства. В России преобладают домохозяйства смешанного типа, в которых представлены многопоколенные семьи. Условно их можно разделить на три группы:

• домохозяйства, полностью зависимые от ПФ, т.е. те, в которых все его члены являются пенсионерами;

• домохозяйства, полностью независимые от ПФ, т.е. те, в состав которых не входят пенсионеры;

• домохозяйства, частично зависимые от ПФ, т.е. те, в состав которых входят как пенсионеры, так и не-пенсионеры [13, с.123].

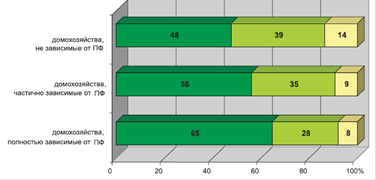

Сравнивая материально-имущественные параметры этих трех групп, нетрудно заметить, что в наихудшем экономическом положении оказываются семьи пенсионеров. При ответе на вопрос Насколько Вам легко сводить концы с концами? 65% из них дают самый пессимистический вариант ответа с большим трудом. В двух других группах доля пессимистических ответов ощутимо ниже (см. рис.3.7).

Рис.3.7. Распределение ответов на вопрос: Насколько Вам легко сводить концы с концами? (распределение по типам домохозяйств), %

3.4 Структура пенсий

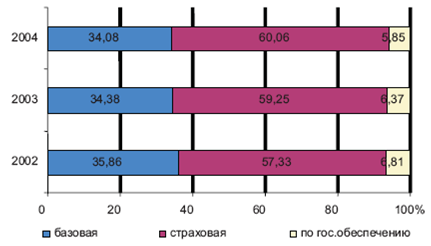

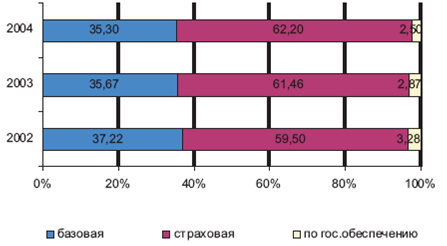

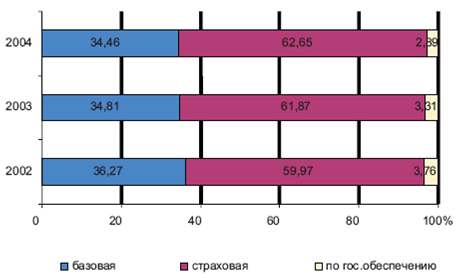

Одной из целей пенсионной реформы являлось усиление ее страхового принципа, поэтому важно проанализировать, как соотносятся различные элементы пенсий. На рис.3.8–3.10 видно, что доля страховой пенсии в средней пенсии последовательно возрастала (с 57 до 60%), а базовой - сокращалась (с 35,9 до 34%). Сокращался также удельный вес пенсий по государственному обеспечению (с 6,8 до 5,6%). Та же динамика характерна для трудовой пенсии и пенсии по старости как основных пенсионных инструментов.

Рис.3.8. Структура средней пенсий в 2002–2004 гг., %

Рис.3.9. Структура средней трудовой пенсии в 2002-2004 гг., %.

Рис.3.10. Структура средней пенсии по старости в 2002–2004 гг., %

Тем самым, в первые три года реформы пенсионной системе удалось придать импульс для перехода на страховые принципы, когда большая часть пенсионных выплат зависит от реального трудового вклада пенсионера в течение трудовой жизни. И этот факт можно было бы считать успехом проводимой в 2002–2004 гг. политики в пенсионной сфере [13, с.125].

Заключение

События в пенсионной сфере в течение первых десяти лет с начала экономических реформ показали опасность высокой степени ее зависимости от текущих экономических кризисов и политических приоритетов. На протяжении длительного времени пенсионная система выполняла несвойственную ей функцию: вместо выполнения функции материального обеспечения населения пенсионных возрастов, система использовалась как инструмент в борьбе с бедностью, масштаб и глубина которой резко возросли в 1990-х гг. Цель пенсионной реформы заключалась в создании независимых институтов пенсионной системы и, в том числе, системы пенсионного страхования, которая не должна зависеть от политических событий и приоритетов.