Роль федеральных налогов в формировании бюджетов разных уровней

СОДЕРЖАНИЕ: Бюджетная система и бюджетное устройство Российской Федерации. Понятие и сущность бюджетной системы Российской Федерации. Социально-экономическая сущность бюджета РФ. Понятие налоговой системы РФ и налогового федерализма.КУРСОВАЯ РАБОТА

РОЛЬ ФЕДЕРАЛЬНЫХ НАЛОГОВ В ФОРМИРОВАНИИ БЮДЖЕТОВ РАЗНЫХ УРОВНЕЙ

Введение.......................................................................................................... 3

1. Бюджетная система и бюджетное устройство Российской Федерации..... 5

1.1. Понятие и сущность бюджетной системы Российской Федерации........ 5

1.2. Социально-экономическая сущность бюджета Российской Федерации 9

1.3. Понятие налоговой системы РФ и налогового федерализма.............. 12

2. Федеральные налоги как источник формирования бюджета РФ........... 18

Заключение.................................................................................................... 30

Список использованной литературы........................................................... 31

Введение

Ведущую, определяющую роль в формировании и развитии экономической структуры любого современного общества играет государственное регулирование, осуществляемое в рамках избранной властью экономической политики. Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовый механизм - финансовая система общества, главным звеном которой является государственный бюджет. Именно посредством финансовой системы государство образует централизованные и воздействует на формирование децентрализованных фондов денежных средств, обеспечивая возможность выполнения возложенных на государственные органы функций и задач.

Экономические и политические реформы, проводимые в России с начала девяностых годов, также не могли не затронуть сферу государственных финансов, и, в первую очередь, бюджетную систему.

Государственный бюджет, являясь главным средством мобилизации и расходования ресурсов государства, дает политической власти реальную возможность воздействовать на экономику, финансировать ее структурную перестройку, стимулировать развитие приоритетных секторов экономики, обеспечивать социальную поддержку наименее защищенным слоям населения.

Совершенствование механизма правового регулирования налогообложения в условиях рыночной экономики достигается посредством развития конституционных основ налогообложения, установления все более четких условий взимания налогов и иных обязательных платежей, реализации правовых мер по осуществлению налогово-бюджетного федерализма.

Таким образом, актуальность проблемы развития и совершенствования механизма налогообложения в настоящее время определила выбор темы курсовой работы “Роль федеральных налогов в формировании бюджетов разных уровней”.

1. Бюджетная система и бюджетное устройство Российской Федерации

1.1. Понятие и сущность бюджетной системы Российской Федерации

Приоритет в сфере нормативного регулирования бюджетного процесса в России принадлежит бюджетному Кодексу (БК РФ), принятому в 1998 году и вступивший в силу с 2000 года. БК РФ установил основы бюджетной системы и бюджетного процесса на территории Российской Федерации. Были внедрены элементы среднесрочного финансового планирования с распределением ресурсов сверху вниз в рамках жестких бюджетных ограничений. Завершен переход к казначейскому обслуживанию исполнения федерального бюджета. Упорядочена система финансовой поддержки субъектов Российской Федерации.

БК РФ дает следующее определение бюджетной системы: “основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов”. Под бюджетным устройством принято понимать организацию бюджетной системы и принципы ее построения.

Бюджетная система РФ состоит из бюджетов трех уровней:

первый уровень

- федеральный бюджет Российской Федерации и бюджеты

государственных внебюджетных фондов;

второй уровень - бюджеты субъектов РФ (89 бюджетов - 21 республиканский бюджет, 55 краевых и областных бюджетов, 10 окружных бюджетов автономных округов, бюджет автономной Еврейской области, городские бюджеты Москвы и Санкт-Петербурга) и бюджеты территориальных государственных внебюджетных фондов;

третий уровень - местные бюджеты (около 29 тысяч городских, районных, поселковых и сельских бюджетов).

Как видно, бюджетное устройство РФ определяется ее государственным устройством - в унитарных государствах бюджетная система имеет два уровня - государственный бюджет и местные бюджеты (однако и в унитарных, и в федеративных государствах бюджеты нижестоящих уровней (нижестоящих государственных и административно-территориальных единиц) не входят в бюджеты вышестоящих уровней). Необходимо также отметить, что до принятия БК РФ внебюджетные фонды, являясь элементом финансовой системы (общегосударственные финансы) не включались в бюджетную систему.

Бюджетное законодательство РФ содержит понятие “консолидированный бюджет” - свод бюджетов всех уровней бюджетной системы на соответствующей территории (ст. 6 БК РФ). Консолидированный бюджет субъекта РФ составляют бюджет самого субъекта и свод бюджетов, находящихся на его территории муниципальных образований. Консолидированный бюджет РФ - это федеральный бюджет и консолидированные бюджеты субъектов РФ.

Консолидированные бюджеты позволяют получить полное представление обо всех доходах и расходах региона или Федерации в целом, они не утверждаются и служат для аналитических и статистических целей.

В разделе II Доходы бюджетов БК РФ проводится грань между налоговым и бюджетным законодательством, между доходами различных уровней бюджетной системы.

Состав доходов бюджетов в определении БК представлен на схеме 1.

Схема 1. Состав доходов бюджетов

К налоговым доходам относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы. Суммы предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей в бюджет полностью учитываются в доходах соответствующего бюджета в пределах лимитов.

К неналоговым доходам относятся доходы от использования имущества, находящегося в государственной или муниципальной собственности; доходы в виде финансовой помощи и бюджетных ссуд, полученных от бюджетов других уровней бюджетной системы РФ; средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного РФ, субъектам РФ, муниципальным образованиям и иные суммы принудительного изъятия; доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления; иные неналоговые доходы[1] .

В БК также регулируются и определяются понятия собственного и регулирующего доходов бюджета.

Собственные доходы бюджетов - виды доходов, закрепленные законодательством РФ на постоянной основе полностью или частично за соответствующими бюджетами. К собственным доходам бюджетов относятся:

- налоговые доходы, закрепленные за соответствующими бюджетами, бюджетами государственных внебюджетных фондов;

- неналоговые доходы, за исключением доходов от использования имущества, находящегося в государственной или муниципальной собственности;

- безвозмездные перечисления.

Финансовая помощь не является собственным доходом соответствующего бюджета, а также бюджета государственного внебюджетного фонда.

Регулирующие доходы бюджетов - федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на 3 года) по разным видам таких доходов. Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы РФ, который распределяет переданные ему регулирующие доходы из бюджета другого уровня.

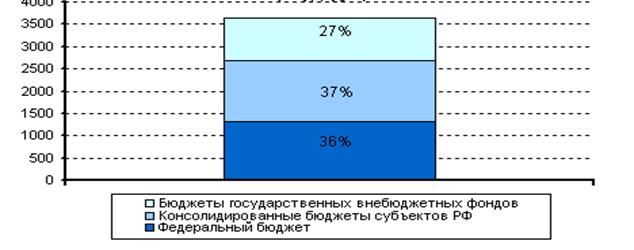

15 января 2004 г. МНС сообщило о предварительных итогах по сбору налогов в бюджетную систему РФ. Во все уровни бюджетов, включая бюджеты государственных внебюджетных фондов, было собрано 3636 млрд. руб. В федеральный бюджет, за исключением ЕСН, зачисляемого в федеральный бюджет, поступило 1311,7 млрд. руб., а в консолидированные бюджеты субъектов РФ – 1359,6 млрд. руб. В бюджеты государственных внебюджетных фондов было аккумулировано 964,7 млрд. руб., в том числе ЕСН, зачисляемый в федеральный бюджет[2] .

Структура налоговых поступлений в бюджетную систему представлена на рис. 1.

Рис. 1. Структура налоговых поступлений в 2003 г.

Как видно из рисунка, примерно одинаковую долю в совокупных налоговых поступлениях имеют федеральный бюджет и консолидированные бюджеты субъектов РФ – 37% и 36% соответственно. 27% всех налоговых платежей в 2003 г. поступило в бюджеты государственных внебюджетных фондов.

В первый уровень бюджетной системы, куда, как известно, входит федеральный бюджет и бюджеты государственных внебюджетных фондов, поступает около 60% всех налоговых доходов, а на региональный и местный уровень – 40%.

Нужно отметить, что в любой развитой федеративной стране такая ситуация не приемлема, поскольку именно местный уровень в совокупности должен аккумулировать основной объем средств. В российских же условиях, когда цивилизованные финансовые основы организации местного уровня власти еще не сформированы, более разумно концентрировать финансовые ресурсы в руках федерального правительства, нежели отдавать их на уровень субъектов РФ.

1.2. Социально-экономическая сущность бюджета Российской Федерации

Государственный бюджет является основным финансовым планом страны, обеспечивающим образование, распределение и использование централизованного фонда денежных средств как обязательного условия функционирования любого государства.

Государственный бюджет обеспечивает для органов государственного управления возможность выполнения ими своих функций, включая воздействие на функционирование рынков товаров и услуг, финансовых рынков и распределение доходов в секторах экономики. Бюджет является инструментом мобилизации средств всех секторов экономики для проведения государственной внутренней и внешней политики. С помощью бюджета осуществляется межсекторальное, межотраслевое и межтерриториальное перераспределение ВВП, государственное регулирование и стимулирование экономики, финансирование социальной политики с учетом долгосрочных интересов страны.

Таким образом, в бюджете отражаются финансовые взаимоотношения государства с плательщиками налоговых и неналоговых средств в бюджет и получателями бюджетных средств, т.е. взаимоотношения государства с населением и хозяйствующими субъектами по поводу формирования и расходования бюджетных средств.

Аккумуляция средств в бюджете позволяет государству осуществлять социальные программы, направленные на развитие культуры, здравоохранения, образования, поддержку семей с низкими доходами, решение жилищной проблемы.

При рассмотрении государственных финансов необходимо иметь в виду, что функция сектора государственного управления отлична от функций других секторов экономики и заключается в оказании нерыночных услуг населению, обществу в целом и перераспределении доходов и собственности. Сектор государственного управления отличается от других секторов экономики также по способам финансирования затрат - с помощью налогов и иных обязательных платежей других секторов экономики.

Рыночные условия хозяйствования предполагают свободное движение капиталов и товаров, стихийное формирование отношений между участниками воспроизводственного процесса, натуральных и стоимостных пропорций. При этом частный капитал не в состоянии решить многие проблемы социально-экономического развития. В этой связи государство осуществляет прямое (с помощью законодательных и иных нормативных актов) и косвенное социально-экономическое регулирование.

Косвенное регулирование осуществляется через финансовую и кредитную политику, в реализации которой центральную роль играет государственный бюджет. Рычагами государственного воздействия при налогообложении являются налоговые ставки и льготы, оказывающие влияние на объем производства, предложение и спрос на отдельные виды товаров и услуг.

При расходовании средств государство осуществляет финансирование государственных программ, направленных на содействие развитию тех или иных отраслей и производств, изменение структуры производства, субсидирует отдельные отрасли и предприятия, ни государственного воздействия являются также льготные и беспроцентные и гарантии по банковским ссудам.

Крупным направлением бюджетной политики и соответственно функций бюджета является использование бюджетных средств для экономической и социальной стабильности, создания условий экономического роста, сглаживания последствий экономических и финансовых кризисов. При этом все большее внимание уделяется проблемам долгосрочного характера, связанным с научно-техническим прогрессом, структурной перестройкой экономики, накоплением капитала, эффективным экономическим ростом.Государственные инвестиции составляют от 20 до 40% общего объема инвестиций.

Государственные финансы и их сердцевина - бюджет страны оказывают воздействие на основные экономические показатели в силу того, что сектор государственного управления является сектором экономики, участвующим в общем кругообороте доходов, расходов и выпуска продукции. Его расходы наряду с инвестиционным и потребительским спросом являются составной частью совокупного спроса, а чистые налоги характеризуют реальное уменьшение сумм частного сектора, которые могут быть использованы для расходов. Изменения этих величин оказывают существенное влияние на экономическую ситуацию в стране.

Концепция реформирования бюджетного процесса в Российской Федерации в 2004-2006 годах (одобрена постановлением Правительства РФ от 22 мая 2004 г. N 249) разработана во исполнение бюджетных посланий Президента Российской Федерации и программ социально-экономического развития Российской Федерации, с учетом одобренных Правительством Российской Федерации принципов реструктуризации бюджетного сектора в Российской Федерации, направлена на повышение результативности бюджетных расходов и оптимизацию управления бюджетными средствами на всех уровнях бюджетной системы Российской Федерации.

1.3. Понятие налоговой системы РФ и налогового федерализма

Благоприятное воздействие бюджета на экономику предполагает формирование эффективного механизма образования доходов и расходования бюджетных ресурсов в отношении экономики в целом на основе рационального налогообложения населения и принятии, объема и структуры государственных расходов, обеспечивающих условия для экономического роста, стабильности производства и повышения материального уровня и условий жизни населения.

Государство использует различные экономические, финансовые, кредитно-денежные и административные методы воздействия на экономику.

Одним из них является фискальная политика. Под фискальной политикой государства понимается совокупность мер в области налогообложения и правительственных расходов, направленных на изменение реального объема производства, контроль над инфляцией и увеличение занятости.

Как было отмечено ранее в курсовой работе, в соответствии со ст. 41 Бюджетного кодекса Российской Федерации доходы бюджетов образуются за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных перечислений. При этом к налоговым доходам относятся предусмотренные налоговым законодательством федеральные, региональные и местные налоги и сборы, а также пени и штрафы.

Согласно ст. 8 Налогового кодекса Российской Федерации под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства или муниципальных образований.

Современная трехуровневая налоговая система Российской Федерации достаточно динамична и претерпела за последнее десятилетие ряд существенных изменений. Все они были вызваны необходимостью создания налоговой системы, наиболее соответствующей рыночным отношениям и предоставляющей возможность каждому уровню власти самостоятельно формировать доходную часть своего бюджета исходя из собственных налогов, регулирующих налогов и неналоговых поступлений. Безусловно, ее нельзя назвать совершенной, но все же ее развитие происходит эволюционным путем, обеспечивая преемственность и совершенствование налогового права.

Четкое распределение налогов по уровням государственного управления является одним из основных принципов не только организации, но и реформирования налоговой системы в условиях рыночной экономики. Cовершенствование налоговой системы в настоящее время должно идти по направлению распределения налогов - расширения части второй НК РФ, в настоящее время включающей раздел VIII Федеральные налоги, состоящий из четырех глав: Налог на добавленную стоимость, Акцизы, Налог на доходы физических лиц и Единый социальный налог (взнос).

Действующая трехуровневая налоговая система предполагает примерную экономическую равноценность и самодостаточность региональных и местных уровней. Фактическое экономико-социальное неравенство этих уровней при наличии жестко установленных перечней налогов и их ставок приводит к дисбалансам. Для поддержания регионов, находящихся в сложном социально-экономическом положении (депрессивных, слаборазвитых, полностью зависящих от федеральной финансовой поддержки и т.п.), в НК РФ необходимо предусмотреть особые режимы распределения регулирующих федеральных налогов в эти регионы и указать в Кодексе единые критерии таких регионов. Для остальных регионов будет действовать общий налоговый режим.

Оставаясь одним из немногих экономических рычагов в руках государства, налоговая система должна решать взаимно противоречивые и потому трудные задачи:

1) обеспечивать достаточные поступления в бюджеты всех уровней для финансирования государственных расходов и социальных программ;

2) стимулировать рост объемов производств;

3) решительно воздействовать на процесс структурной перестройки всей производственной сферы, четко выделяя приоритеты;

4) оказывать помощь тем, чьи возможности адаптации к новым условиям минимальны (инвалиды, пенсионеры, многодетные семьи).

Налоги становятся наиболее действенным инструментом регулирования новых экономических отношений. Рациональная налоговая система должна обеспечивать сбалансированность общегосударственных, региональных, местных и частных интересов, содействовать развитию производства, предпринимательства и активизации инвестиционной деятельности. Налоги и сборы как обязательные эквиваленты платежей физических и юридических лиц, собираемых с целью обеспечения расширенного воспроизводства, призваны сглаживать остроту кризисных явлений в экономике государства и создавать стимулы повышения эффективности производства.

Научно обоснованная налоговая система, которая отражает сформированные в этой сфере как общие закономерности, так и особенности конкретной страны, оказывает позитивное воздействие на развитие экономики, расширяет сферу деловой активности населения.

Распределение налоговых полномочий и ответственности между центральными и территориальными государственными структурами выражается в налоговом федерализме, от организации которого во многом зависит регулирование налоговых доходов между центром и регионами и формирование доходной части бюджета любого уровня.

Налоговый федерализм разных стран неоднороден и во многом зависит от выбранного экономического курса, существующей налоговой системы. На него оказывает влияние классификация налогов по иерархическому уровню, степени платежеспособности, источникам средств, необходимых для уплаты, принципам и методам сбора, величине ставки и направлению использования собранных налогов. Исходя из этого территориальное разделение налоговых полномочий и ответственности разных стран различается по масштабам налоговой базы, структуре и величине налогов, порядку сбора налогов, организации налогового контроля, видам несения ответственности за нарушение налогового законодательства, налоговым льготам и т.д.

Можно выделить следующие черты налоговых систем федеративных государств.

1) Правовые основы налоговой системы определены конституционными нормами и основанными на них иными нормативными правовыми актами, принятыми на федеральном, региональном и местном уровнях.

2) Все налоги и сборы разделены по уровням государственной власти на федеральные, региональные и местные налоги и сборы.

3) Налоговые системы всех уровней построены по единым принципам.

4) Единый механизм взимания налогов действует на всех уровнях.

5) Налоговые полномочия разделены по уровням власти.

6) Налоговые поступления в бюджеты разных уровней дифференцированы на закрепленные, т.е. налоги, законодательно закрепленные на постоянной основе полностью или частично за соответствующими бюджетами, и регулирующие, т.е. федеральные и региональные налоги, по которым устанавливаются нормативы отчислений (в процентах) в региональные или местные бюджеты на очередной финансовый год, а также на долговременной основе[3] .

В условиях рыночной экономики все виды налогов на всех уровнях государственного управления в федеративных и унитарных государствах формируют превалирующую часть доходов бюджетов. Система разделения налогов по уровням власти обеспечивает осуществление государством регулирующей функции, позволяя ему воздействовать на социальные и экономические процессы на федеральном, региональном и местном уровнях.

Разделение налогов по уровням власти целесообразно проводить с учетом следующих принципов:

1) налоговые доходы каждого уровня власти должны быть достаточны для финансирования закрепленных сфер или предметов ведения;

2) чем менее мобильна налоговая база (стоимостная, физическая или иная характеристики объекта налогообложения), тем на более низком уровне государственной власти производится ее налогообложение. Например, высокой мобильностью обладают труд и капитал, а низкой - природные ресурсы и недвижимость. Поэтому целесообразно закрепить на федеральном уровне налогообложение доходов физических и юридических лиц, а на иных уровнях - налогообложение имущества;

3) большинство регулирующих налогов закрепляется на федеральном уровне;

4) косвенные налоги (взимаемые в виде надбавки к цене товара) - акцизы, налог на добавленную стоимость, таможенные пошлины - взимаются на федеральном уровне;

5) число совместных сфер ведения по налоговым вопросам Федерации и ее субъектов должно быть минимизировано.

Выбор модели налогового федерализма зависит от разграничения функций между центром и регионами или от того, какие функции собирается выполнять центральная власть и какие функции она делегирует региональным и местным властям.

В главе 1 Конституции Российской Федерации содержатся принципы, определяющие федеративное устройство государства. Специфику российского федерализма определяет ст.5 Конституции Российской Федерации. В ее первой части указаны равноправные субъекты Российской Федерации - республики, края, области, города федерального значения, автономная область, автономные округа. Конституционные принципы федерализма перечислены в третьей части этой статьи - государственная целостность, единство системы государственной власти, разграничение предметов ведения и полномочий между органами государственной власти Российской Федерации и органами государственной власти субъектов Российской Федерации. На этих конституционных принципах строится российская налоговая система.

2. Федеральные налоги как источник формирования бюджета РФ

Федеральные налоги представляют собой обязательные платежи физических и юридических лиц, которые устанавливаются высшим органом законодательной власти федеративного государства. Поступления от федеральных налогов зачисляются в федеральный бюджет либо распределяются между федеральным бюджетом и бюджетами субъектов Федерации. Состав федеральных налогов, их налоговая ставка, налоговая база, режим уплаты определяются высшим законодательным органом Федерации.

Рассмотрим систему федеральных налогов Российской Федерации. Они создают основу доходной части федерального бюджета (поскольку формируются из наиболее доходных источников), за счет них поддерживается финансовая стабильность региональных и местных бюджетов. Перечень федеральных налогов и сборов устанавливается ст.13 Налогового кодекса Российской Федерации, эти налоги и сборы обязательны к уплате на всей территории Российской Федерации[4] . Объекты налогообложения, перечень плательщиков, виды налоговых льгот и ставок, порядок взимания налогов и их зачисления в бюджет и внебюджетные фонды устанавливаются законодательным органом Российской Федерации.

Федеральными налогами являются:

- налог на добавленную стоимость;

- акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

- налог на прибыль (доход) организаций;

- подоходный налог с физических лиц (согласно главе 23 части второй НК РФ - налог на доходы физических лиц);

- единый социальный налог;

- налог на операции с ценными бумагами;

- государственная пошлина;

- налог с имущества, переходящего в порядке наследования или дарения;

- сбор за использование наименования “Россия”, “Российская Федерация” и образованных на их основе слов и словосочетаний;

- налог на добычу полезных ископаемых;

- сбор за право пользования объектами животного мира и водными биологическими ресурсами;

- федеральные лицензионные сборы;

- единый сельскохозяйственный налог;

- упрощенная система налогообложения;

- система налогообложения в виде единого налога на вмененный доход.

Большинство федеральных налогов являются регулирующими, и в отношении таких налогов субъекты Российской Федерации имеют определенные права. Тем не менее компетенция субъекта Российской Федерации в отношении этих налогов ограничена рамками доли ставки (величины исчислений на единицу измерения налоговой базы, ст.53 НК РФ), которая полагается ему в соответствии с законодательством. В пределах закрепленной за ними налоговой ставки субъекты Российской Федерации вправе устанавливать дополнительные льготы и создавать свой режим налогообложения.

Бюджетное устройство России и других европейских стран одинаково предусматривает, что региональные и местные налоги служат только добавкой в доходной части соответствующих бюджетов, главной частью которой являются отчисления от федеральных налогов. Во многих развитых странах доля местных налогов и сборов в доходной части соответствующих бюджетов составляет 80%; в Российской Федерации этот показатель колеблется от 0,7 до 17% и зависит от специфики территории, ее населенности и уровня развития. Поскольку доходная база региональных и местных бюджетов в России недостаточна для покрытия бюджетных расходов, остро встала проблема зависимости региональных и местных бюджетов от централизованно выделяемых средств. В приложении к Указу Президента Российской Федерации от 8.05.96 г. N 685 (в ред. от 25.07.2000 г.) Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины были определены минимальные значения долей поступления доходов от налогов в бюджеты разных уровней (см. таблицу 1).

Таблица 1

Данные

о расщеплении федеральных налогов и сборов между различными уровнями бюджетной системы Российской Федерации в 2004 году[5]

(в процентах)

| Виды налогов | Зачисления в бюджеты | Основание | |||||||||||||||

федераль ный |

региональный | местный | |||||||||||||||

| Налог на добавленную стоимость | 100 | ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год. |

|||||||||||||||

Акцизы по подакцизным товарам и продукции, ввозимым на территорию Российской Федерации Акцизы по подакцизным товарам (продукции) и отдельным видам минерального сырья, производимым на территории Российской Федерации: Этиловый спирт из пищевого сырья, в т.ч. этиловый спирт-сырец из пищевого сырья Этиловый спирт из всех видов сырья, за исключением пищевого, в т.ч. этиловый спирт-сырец из всех видов сырья, за исключением пищевого Спиртосодержащая продукция Табачные изделия Ювелирные изделия (в части погашения задолженности прошлых лет) Бензин автомобильный Бензин автомобильный, дизельное топливо, масло для дизельных и (или) карбюраторных (инжекторных) двигателей (в части погашения задолженности прошлых лет, образовавшейся до 01.01.2003) Легковые автомобили и мотоциклы Природный газ (в части сумм по расчетам за 2003 год и погашения задолженности прошлых лет) Нефть и стабильный газовый конденсат (в части погашения задолженности прошлых лет) Дизельное топливо Масла для дизельных и карбюраторных (инжекторных) двигателей Вина Пиво |

100 50 100 50 100 40 100 100 100 100 40 40 |

50* 50* 100* 60** 60** 60** 100* 100* |

ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год. |

||||||||||||||

Алкогольная продукция с объемной долей этилового спирта свыше 25% (за исключением вин) Алкогольная продукция с объемной долей этилового спирта свыше 9% до 25% включительно (за исключением вин) Алкогольная продукция с объемной долей этилового спирта до 9% включительно (за исключением вин) Алкогольная продукция с объемной долей этилового спирта свыше 9% (за исключением вин) в части сумм по расчетам за 2003 г. при реализации производителями, за исключением реализации на акцизные склады при реализации производителями на акцизные склады при реализации с акцизных складов |

50 100 |

100* 100* 100* 50* 100* |

ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

||||||||||||||

| Налог на прибыль организаций | 20,83 | 70,84 | 8,33 | ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год в соответствии со ставками налога, установленными ст. 284 Главы 25 Налогового кодекса РФ |

|||||||||||||

| Налог на доходы физических лиц | 100* | ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

|||||||||||||||

| Единый социальный налог | 100 (в части, зачисляемой в федеральный бюджет) | ст. 241 Главы 24 Налогового кодекса РФ ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

|||||||||||||||

| Налог с имущества, переходящего в порядке наследования или дарения | 100* | ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

|||||||||||||||

| Налог на операции с ценными бумагами | 100 | ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

|||||||||||||||

Разовые платежи за пользование недрами: по месторождениям Сахалин-1 и Сахалин-2 по другим месторождениям и участкам недр; Регулярные платежи за пользование недрами при реализации СРП Возмещение инвестором прошлых затрат государства на проведение геолого-разведочных работ |

40 90 40 50 |

60* 10* 60* 50* |

ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год, ст. 20. |

||||||||||||||

Сбор за право пользования объектами животного мира Сбор за пользование объектами водных биологических ресурсов: исключая внутренние водные объекты по внутренним водным объектам |

70 100 |

100* согласно прил.34 ФЗ от 23.12.03 № 186-ФЗ |

ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год, Бюджетный кодекс РФ от 31.07.1998 № 145-ФЗ (ред. 23.12.2003), ст. 48 |

||||||||||||||

Государственная пошлина Госпошлина с исковых и иных заявлений и жалоб, подаваемых в арбитражные суды, Верховный Суд РФ и Конституционный Суд РФ; Госпошлина с исковых и иных заявлений и жалоб, подаваемых в суды общей юрисдикции; Госпошлина за совершение нотариальных действий, за государственную регистрацию актов гражданского состояния и другие юридически значимые действия, за рассмотрение и выдачу документов, связанных с приобретением гражданства РФ или выходом из гражданства РФ; Госпошлина за регистрацию юридических лиц и индивидуальных предпринимателей |

100 100 |

100* 100* |

ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

||||||||||||||

| Сборы за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции | Сумма сбора поступает в доход бюджета, за счет которого содержится орган, уполномоченный на ведение лицензионной деятельности | ФЗ от 08.01.1998 № 5-ФЗ О сборах за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции ст.5 | |||||||||||||||

Налог на добычу полезных ископаемых Налог на добычу полезных ископаемых в виде углеводородного сырья Нефть, взимаемая: на территории автономного округа, входящего в состав края или области на остальных территориях Газ горючий природный из всех видов месторождений углеводородного сырья Газовый конденсат из всех видов месторождений углеводородного сырья, взимаемый: на территории автономного округа, входящего в состав края или области на остальных территориях Налог на добычу общераспространенных полезных ископаемых Налог на добычу прочих полезных ископаемых Налог на добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории РФ Регулярные платежи за добычу полезных ископаемых (роялти) при исполнении соглашений о разделе продукции, взимаемые: на территории автономного округа, входящего в состав края или области на остальных территориях |

81,6 85,6 100 81,6 85,6 40 100 81,6 85,6 |

13,4 (в бюджет округа) 5,0 (в бюджет края или области) 14,4 13,4 (в бюджет округа) 5,0 (в бюджет края или области) 14,4 100* 60* 13,4 (в бюджет округа) 5,0 (в бюджет края или области) 14,4 |

ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год Бюджетный кодекс РФ от 31.07.1998 № 145-ФЗ (ред. 23.12.2003), ст. 48 |

||||||||||||||

| Плата за пользование водными объектами | 100* | Федеральный закон О плате за пользование водными объектами от 06.05.1998 № 71-ФЗ, ст.8 | |||||||||||||||

| Сбор за использование наименований Россия, Российская Федерация и образованных на их основе слов и словосочетаний | 100 | ФЗ от 02.04.93 № 4737-1 О сборе за использование наименований Россия, Российская Федерация и образованных на их основе слов и словосочетаний, ст.2 ФЗ от 23.12.2003 № 186-ФЗ О федеральном бюджете на 2004 год |

|||||||||||||||

* - суммы, поступающие в консолидированные бюджеты субъектов РФ (в соответствии с Федеральным законом О федеральном бюджете на 2004 год от 23.12.2003 № 186-ФЗ) ** - в соответствии со статьей 94 Федерального закона О федеральном бюджете на 2004 год 10 процентов доходов от уплаты акцизов на бензин автомобильный, дизельное топливо и масла для дизельных и карбюраторных (инжекторных) двигателей направляется в консолидированный бюджет субъекта Российской Федерации, а 50 процентов подлежат распределению в соответствие с нормативами отчислений в консолидированные бюджеты субъектов Российской Федерации и бюджеты закрытых административно-территориальных образований, установленными приложением 35 к Федеральному закону О федеральном бюджете на 2004 год |

В местные бюджеты на постоянной основе поступают доли некоторых федеральных и региональных налогов, определенные Федеральным законом от 25.09.97 г. N 126-ФЗ (в ред. от 27.12.2000 г.) О финансовых основах местного самоуправления.

В соответствии со ст.7 этого Закона к собственным доходам местных бюджетов относятся:

- часть подоходного налога с физических лиц (согласно главе 23 части второй НК РФ - налог на доходы физических лиц) в пределах не менее 50% в среднем по субъекту Российской Федерации;

- часть налога на прибыль организаций в пределах не менее 5% в среднем по субъекту Российской Федерации;

- часть НДС по товарам отечественного производства (за исключением драгоценных металлов и драгоценных камней, отпускаемых из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации) в пределах не менее 10% в среднем по субъекту Российской Федерации;

- часть акцизов на спирт, водку и ликероводочные изделия в пределах не менее 5% в среднем по субъекту Российской Федерации;

- часть акцизов на остальные виды подакцизных товаров (за исключением акцизов на минеральные виды сырья, бензин, автомобили, импортные подакцизные товары) в пределах не менее 10% в среднем по субъекту Российской Федерации.

Кроме того, органам местного самоуправления предоставлено право получать в местный бюджет предусмотренные законами Российской Федерации и законами субъектов Российской Федерации налоги с филиалов и представительств, головные предприятия которых расположены вне территории данного муниципального образования.

Размеры минимальных долей федеральных налогов, закрепляемых за муниципальными образованиями на постоянной основе, определяются законодательными (представительными) органами субъекта Российской Федерации. Расчет долей федеральных налогов, подлежащих закреплению за муниципальными образованиями, производится исходя из общего объема средств, переданных субъекту Российской Федерации по каждому из этих налогов. В этих пределах законодательный (представительный) орган субъекта Российской Федерации устанавливает в соответствии с фиксированной формулой для каждого муниципального образования доли соответствующих федеральных налогов, закрепляемых на постоянной основе, исходя из их среднего уровня по субъекту Российской Федерации. Доли указанных налогов рассчитываются по фактическим данным базового года. Сверх этих долей законодательный (представительный) орган субъекта Российской Федерации может устанавливать нормативы отчислений (в процентах) в местные бюджеты от регулирующих доходов на планируемый финансовый год, а также на долговременной основе (не менее чем на три года).

Рассмотрим влияние федеральных налогов на формирование бюджетов разных уровней на примере налога на прибыль.

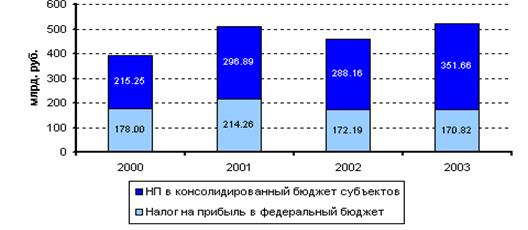

В 2003 г. объем поступлений налога на прибыль организаций на федеральном уровне, по данным Минэкономразвития РФ, составил 7,7% от доходов федерального бюджета (170,82 млрд. руб.), что на 0,8% в абсолютном значении меньше по сравнению с предыдущим годом (см. рис. 2). В консолидированный бюджет субъектов РФ сборы налога на прибыль выросли по сравнению с 2002 г. на 22% и составили, по данным Минфина РФ, 351,66 млрд. руб. Итого в консолидированный бюджет РФ по налогу на прибыль в 2003 г. поступило 522,5 млрд. руб., что на 13,5% больше чем в 2002 г.

|

Рис. 2. Поступления налога на прибыль в региональный и федеральный бюджеты в 2000-2003 г.г.

|

В 2002 г. сборы налога на прибыль в консолидированный бюджет России сократились на 10,1%, что главным образом было обусловлено снижением ставки с 35% до 24% с отменой всех инвестиционных льгот.

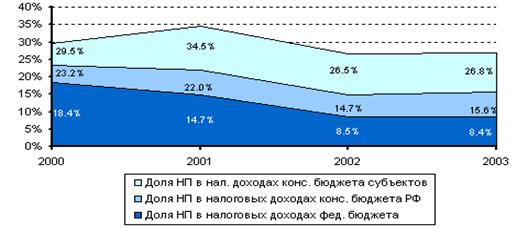

Помимо этого, с 2002 г. наблюдается сокращение поступлений налога на прибыль на всех уровнях бюджетной системы (см. рис. 3).

Рис. 3. Доля налога на прибыль в налоговых доходах бюджета РФ

Что касается увеличения доли сборов налога на прибыль в бюджеты субъектов в общем объеме поступлений, то это обусловлено следующим изменением ставок в структуре бюджетной системы (см. табл. 2):

Таблица 2

Изменение ставок налога на прибыль[6]

| Ставка налога на прибыль по уровню бюджетной системы / дата вступления | С 1 января 2002 г. | С 1 января 2003 г. | С 1 января 2004 г. |

| в федеральный бюджет | 7,5% | 6% | 5% |

| в бюджет субъектов | 14,5% | 16% | 17% |

| в местный бюджет | 2% | 2% | 2% |

|

Из таблицы видно, что в течение нескольких лет происходит смещение приоритетов относительно поступления налога на прибыль с федерального уровня на региональный уровень. Таким образом, следует ожидать повышение доли субъектов и, соответственно, уменьшение доли федерального центра в общей массе сборов налога на прибыль в дальнейшем.

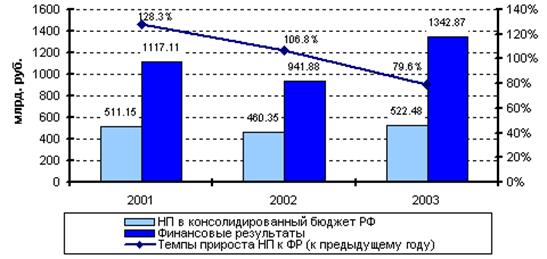

Также обратим внимание на динамику поступлений налога на прибыль в сравнении с изменениями финансовых результатов деятельности организаций, от которых напрямую зависит уровень сбора налогов (см. рис. 4).

Рис.4. Финансовые результаты и поступления налога на прибыль в консолидированный бюджет РФ

Проведенный анализ показывает, что налицо низкая эффективность налоговых органов в налоговом администрировании и несовершенство проводимой правительством налоговой политики.

Так, снижение ставки по налогу на прибыль с отменой инвестиционной льготы не дало ожидаемого эффекта:

· во-первых, не послужило стимулирующим фактором для развития предприятий, так как на их инвестиционную деятельность и деловую активность в основном влияние оказали другие факторы макроэкономического и институционального характера, особенно в отношении иностранных инвесторов.

· во-вторых, оказало негативное влияние в целом на налоговую собираемость.

Резервы же более эффективного сбора налогов колоссальны. Государство упускает миллиарды долларов в результате слабости налоговых органов и сложности налоговой системы. Так, до сих пор не проведена оценка стоимости и эффективности сбора каждого налога, что позволило бы ответить на многие вопросы (в данном случае в отношении налога на прибыль). Очевидно, что собирать надо только реально собираемые, а не теоретические налоги.

В целом же, в области налогового реформирования необходимо двигаться в рамках реформы межбюджетных отношений и разграничения полномочий между уровнями власти, что особенно актуально по налогу на прибыль. Как показано выше, в рамках государственной налоговой политики наблюдается постепенное смещение приоритетов в региональный уровень. Однако для достижения реального эффекта можно было бы, например, сразу и полностью передать налог на прибыль в ведение региональных властей, установив 100% поступление данного налога в региональные бюджеты, при этом увеличив сборы в федеральный бюджет за счет других налогов.

Таким образом, власти субъектов могли бы проводить самостоятельную налоговую политику, руководствуясь критерием объем сборов налога на прибыль/уровень инвестиционной активности, что значительно повысило бы как уровень сборов по данному налогу и дало бы реальный экономический эффект. При этом регионы имели бы право самостоятельно устанавливать ставки по налогу на прибыль в соответствии с ограничениями, принятыми на уровне федерального законодательства.

В этом случае разрыв между верхним и нижним пределами ставок не должен быть велик, чтобы не создавать очередных оффшоров внутри страны. Например, разрыв мог бы не превышать 5%, хотя, конечно, требуются более детальные экономические расчеты эффекта для каждого региона и страны в целом.

Что касается сбора налогов в федеральный бюджет, то эффективнее сосредоточиться на узком круге налогов (НДС, акцизы, ЕСН, налог на доходы физических лиц, НДПИ). При таких разграничениях эффект в области налоговых сборов будет значителен.

К сожалению, следует отметить, что кардинальных изменений в области повышения эффективности налоговой системы в целом и по налогу на прибыль, в частности, в настоящее время не наблюдается.

Заключение

Обобщая изложенный в курсовой работе материал, можно сделать следующие выводы.

Государственный бюджет является основным финансовым планом страны, обеспечивающим образование, распределение и использование централизованного фонда денежных средств как обязательного условия функционирования любого государства.

Бюджетная система РФ, согласно БК РФ – это основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов.

Бюджетная система РФ состоит из бюджетов трех уровней: федерального бюджета РФ и бюджетов государственных внебюджетных фондов; бюджетов субъектов РФ и бюджеты территориальных государственных внебюджетных фондов; местных бюджетов.

Доходы бюджетов, согласно БК РФ, формируются из налоговых и неналоговых доходов, безвозмездных перечислений и доходов целевых бюджетных фондов.

В современных экономических условиях правительство Российской Федерации стремится защитить федеральный бюджет от колебаний рыночной конъюнктуры и создать определенный запас для достаточно произвольного маневра финансовыми ресурсами в течение года.

В настоящее время сохраняется тенденция формирования доходов федерального бюджета преимущественно за счет налоговых доходов. Таким образом, создавая определенный финансовый запас, государство создает тем самым благоприятные условия для развития собственной экономики и направляет эти финансовые потоки в виде дотаций субъектам, нуждающимся в финансовой поддержке.

Налоги становятся наиболее действенным инструментом регулирования новых экономических отношений. Налоги и сборы как обязательные эквиваленты платежей физических и юридических лиц, собираемых с целью обеспечения расширенного воспроизводства, призваны сглаживать остроту кризисных явлений в экономике государства и создавать стимулы повышения эффективности производства.

Распределение налоговых полномочий и ответственности между центральными и территориальными государственными структурами выражается в налоговом федерализме, от организации которого во многом зависит регулирование налоговых доходов между центром и регионами и формирование доходной части бюджета любого уровня.

Федеральные налоги представляют собой обязательные платежи физических и юридических лиц, которые устанавливаются высшим органом законодательной власти федеративного государства. Поступления от федеральных налогов зачисляются в федеральный бюджет либо распределяются между федеральным бюджетом и бюджетами субъектов Федерации. Состав федеральных налогов, их налоговая ставка, налоговая база, режим уплаты определяются высшим законодательным органом Федерации.

Федеральными налогами являются налог на добавленную стоимость; акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья; налог на прибыль (доход) организаций; подоходный налог с физических лиц (согласно главе 23 части второй НК РФ - налог на доходы физических лиц); единый социальный налог; налог на операции с ценными бумагами; государственная пошлина; налог с имущества, переходящего в порядке наследования или дарения; сбор за использование наименования “Россия”, “Российская Федерация” и образованных на их основе слов и словосочетаний; налог на добычу полезных ископаемых; сбор за право пользования объектами животного мира и водными биологическими ресурсами; федеральные лицензионные сборы; единый сельскохозяйственный налог; упрощенная система налогообложения; система налогообложения в виде единого налога на вмененный доход.

Бюджетное устройство России предусматривает, что региональные и местные налоги служат только добавкой в доходной части соответствующих бюджетов, главной частью которой являются отчисления от федеральных налогов. Во многих развитых странах доля местных налогов и сборов в доходной части соответствующих бюджетов составляет 80%; в Российской Федерации этот показатель колеблется от 0,7 до 17%.

Размеры минимальных долей федеральных налогов, закрепляемых за муниципальными образованиями на постоянной основе, определяются законодательными (представительными) органами субъекта Российской Федерации. Расчет долей федеральных налогов, подлежащих закреплению за муниципальными образованиями, производится исходя из общего объема средств, переданных субъекту Российской Федерации по каждому из этих налогов.

В ходе проведенного в курсовой работе исследования влияния федеральных налогов на формирование бюджетов разных уровней (на примере налога на прибыль), я пришла к выводу, что в области налогового реформирования необходимо двигаться в рамках реформы межбюджетных отношений и разграничения полномочий между уровнями власти. Как отмечено в курсовой работе, в рамках государственной налоговой политики наблюдается постепенное смещение приоритетов в региональный уровень. Однако для достижения реального эффекта можно было бы, например, сразу и полностью передать налог на прибыль в ведение региональных властей, установив 100% поступление данного налога в региональные бюджеты, при этом увеличив сборы в федеральный бюджет за счет других налогов.

Что касается сбора налогов в федеральный бюджет, то эффективнее сосредоточиться на узком круге налогов (НДС, акцизы, ЕСН, налог на доходы физических лиц, НДПИ). При таких разграничениях эффект в области налоговых сборов будет значителен.

Подводя же итог, можно сказать, что в настоящее время федеральные налоги играют главную роль в формировании бюджетов разных уровней.

Список использованной литературы

1. Гражданский Кодекс РФ

2. Налоговый Кодекс РФ

3. Бюджетный кодекс РФ от 31 июля 1998 г. N 145-ФЗ (с изменениями от 31 декабря 1999 г., 5 августа, 27 декабря 2000 г., 8 августа, 30 декабря 2001 г., 29 мая, 10, 24 июля, 24 декабря 2002 г., 7 июля, 11 ноября, 8, 23 декабря 2003 г.)

4. Белова Е. Применение бюджетной классификации в 2004 г.// Финансовая газета, N 6, февраль 2004 г.

5. Бесчетная О.А., Мельник А.Д. Межбюджетные отношения - в ранг закона// Российский налоговый курьер N 2, февраль 1999 г.

6. Бородай О.Е. Три уровня системы налогообложения в Российской Федерации// Аудиторские ведомости, N 7, июль 2001 г.

7. Вараксина Н.М., Кован С.Е., Вараксина В.А. Финансовое состояние крупнейших российских предприятий и возможности их финансового оздоровления // Налоговый вестник, N 6, июнь 2001 г.

8. Васильев А.А. Актуальные проблемы правового регулирования государственного бюджетного контроля в Российской Федерации// Адвокат, N 4, апрель 2003 г.

9. Васильев А.А. Совершенствование правовых основ финансового (бюджетного) контроля в Российской Федерации// Законодательство и экономика, N 1, январь 2003 г.

10. Колчин С.П. Налогообложение. Учебное пособие. - Информационное агентство ИПБ-БИНФА, 2002 г.

11. Конюхова Т.В. К вопросу об актах бюджетного законодательства// Законодательство и экономика, N 12, декабрь 2003 г.

12. Маглакелидзе Т. О налоговом федерализме // Налоговый вестник, N 1, январь 2003 г.

13. Комментарий к Бюджетному кодексу Российской Федерации (под ред. А.Н. Козырина). - Экар, 2002 г.

14. www.ress.ru

15. www.nalog.ru

[1] Комментарий к Бюджетному кодексу Российской Федерации (под ред. А.Н. Козырина). - Экар, 2002 г.

[2] www.ress.ru

[3] ст.48 Бюджетного Кодекса РФ

[4] Налоговый Кодекс РФ, ст.12

[5] www.nalog.ru

[6] Налоговый Кодекс РФ, гл. 25