Роль Центрального банка России в кредитно-денежной политике государства

СОДЕРЖАНИЕ: Содержание Введение 1. Цели и функции Центрального Банка РФ 2. Виды и методы денежно-кредитной политики банка 3. Рефинансирование 4. Проблемы реализации функций ЦБ России на современном этапеСодержание

| Введение1. Цели и функции Центрального Банка РФ 2. Виды и методы денежно-кредитной политики банка 3. Рефинансирование 4. Проблемы реализации функций ЦБ России на современном этапе Заключение Литература |

34712162122 |

В современном обществе концентрация денег, направление их по разным потокам, ввод в действие новых купюр и монет осуществляется банками. Банковская деятельность является одним из важнейших и наиболее характерных индикаторов состояния финансовой системы, движения денежных потоков, уровня качества расчетных операций, степени защищенности интересов вкладчиков, устойчивости финансового рынка. Ее анализ показывает, что впервые за последнее время выросли объемы кредитования реального сектора экономики.

Поэтому актуальность данной темы «Функции Центрального Банка РФ» проявляется в том, что банковские инвестиции, свободные денежные ресурсы направляются в предпринимательские сферы, в промышленность, строительство и сельское хозяйство. Укрепляются партнерские отношения между банками и корпоративными предприятиями, а ресурсы, аккумулированные банковскими учреждениями, концентрируются на удовлетворении потребностей реального сектора экономики.

Целью работы является анализ функций Центрального Банка России.

Достижение цели потребовало постановки и решения следующих задач: 1) Раскрыть понятие денежно-кредитной политики банка, его цели и функции.2) Обозначить инструменты денежно-кредитной политики ЦБ России.3) Выявить проблемы реализации денежно-кредитной политики ЦБ РAна современном этапе.Объектом в работе является кредитная организация. Теоретической и методологической основой работы явились труды отечественных ученых в области кредитной политики банков, нормативные документы, регламентирующие деятельность кредитных организаций, рекомендации банковских ассоциаций и объединений.1. Цели и функции Центрального Банка РФ Банковская система Российской Федерации состоит из Центрального Банка, кредитных организаций, а также филиалов и представительств иностранных банков.Банк – это кредитная организация, имеющая исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.Каждой кредитной организации для осуществления расчетов в обязательном порядке открывается корреспондентский счет в учреждении Центрального Банка России.

К основным функциям, осуществляемым всеми без исключения центральными банками, относятся [15, с.36]:

денежно-кредитное регулирование. Важнейшей функцией, присущей всем центральным банкам, является разработка и проведение денежно-кредитной политики. Эффективность проведения денежно-кредитной политики во многом определяется степенью независимости центрального банка от правительства. Выделяют достаточно большое количество факторов, определяющих уровень независимости центральных банков. Среди наиболее существенных можно выделить следующие:

- процедура назначения руководства, председателя или управляющего центрального банка;

- срок пребывания в должности управляющего и членов правления (чем дольше срок, тем более независим управляющий центральным банком);

- взаимоотношения между центральным банком и правительством, законодательная ответственность центрального банка;

- ограничение на предоставление кредитов правительству.

- банковское регулирование и надзор.

- валютный контроль.

- организация функционирования системы расчетов в экономике.

- финансовое обслуживание правительства.

К числу дополнительных функций относится проведение аналитических исследований и ведение статистической базы данных и пр.Не менее важной и сложной проблемой для большинства стран, осуществляющих переход к новой экономической системе, имеет определение целей денежно-кредитной политики и правильный выбор инструментов денежно-кредитного регулирования.Практически для всех таких стран денежно-кредитная политика имеет антиинфляционную направленность, что обусловлено экономической ситуацией. Антиинфляционная политика, как правило, составляет основу программы стабилизации на первых этапах рыночных преобразований [9, с.136]. Вполне естественно, что правительство осознает необходимость корректировки кредитно-денежной политики с учетом реалий сегодняшнего дня.Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР [20].

Основными задачами развития банковского сектора являются:

- усиление защиты интересов вкладчиков и других кредиторов банков;

- повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции;

- повышение конкурентоспособности российских кредитных организаций;

- предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем);

- развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

- укрепление доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков.

Главной задачей для Банка России в среднесрочной перспективе остается плавное снижение инфляции, для чего в каждый последующий год уровень инфляции должен быть ниже, чем фактически сложившаяся инфляция предшествующего года. Такая постановка задачи будет способствовать осуществлению последовательных шагов в направлении снижения макроэкономических рисков, закрепления позитивных тенденций, сформированных в предшествующие периоды, улучшения ожиданий, обеспечения роста сбережений и инвестиций и поддержания тем самым условий для долговременного экономического роста.Проводниками денежно-кредитной политики в развитой экономике является ряд институтов, одним из институтов является Центральный Банк. Таким образом, Центральному Банку принадлежит основное место среди институтов, так как он является координатором практической реализации государственной денежно-кредитной политики.

Денежно-кредитное регулирование, в этой связи, выступает инструментом проведения денежно-кредитной политики. Под денежно-кредитным регулированием целесообразно понимать процесс прямого или косвенного воздействия Центрального банка на денежно-кредитную систему (количество денег в обращении, ликвидность банковской системы) с целью достижения поставленных целей.

2. Виды и методы денежно-кредитной политики банка

Для достижения поставленных конечных целей Центральный банк, проводник официальной денежно-кредитной политики, использует разные её виды и стратегии.

Выделяют, структурную и конъюнктурную денежно-кредитные политики.

Структурное регулирование предусматривает развитие определенных отраслей государством. Такой вид регулирования оправдал себя в условиях кризисной послевоенной экономики.

Современная практика денежно-кредитного регулирования подразумевает воздействие не на конкретных участников рынка, а на рынок в целом, то есть на его конъюнктуру.

Конъюнктурное регулирование предполагает использование в основном рыночных инструментов: процентных ставок (ставка рефинансирования, учетная ставка), операций на открытом рынке, депозитных операций и т.д. Характер применения данных инструментов определяется выбранной стратегией денежно-кредитного регулирования.

Для достижения своих стратегических целей Центральный банк может проводить политику денежно-кредитной рестрикции, либо денежно-кредитной экспансии.

Политика денежно-кредитной рестрикции или ограничительная денежно-кредитная политика направлена, как правило, на сжатие денежной массы и рассматривается как один из основных компонентов антиинфляционного регулирования экономики. При этом выделяют два варианта такой политики. Во-первых, денежно-кредитная рестрикция может осуществляться путем непосредственного воздействия на величину денежной массы и кредитного оборота. Вторым вариантом денежно-кредитной рестрикции является косвенное регулирование масштабов безналичного оборота денег, которое осуществляется, прежде всего, посредством повышения процентных ставок в экономике. Речь идет о повышении норм обязательных резервов, учетной ставки и ставки рефинансирования, что закономерно приводит к удорожанию кредита и снижению спроса на заемные ресурсы.

Как отмечалось выше, рестрикционная денежно-кредитная политика является одним из вариантов антиинфляционного регулирования экономики. С другой стороны, данный вид денежно-кредитной политики может оказывать крайне негативное воздействие на экономическое развитие страны. Повышение ставки процента в краткосрочном периоде приводит к снижению совокупного спроса и, закономерно, к понижению реального производства.

Таким образом, следствием денежно-кредитной рестрикции может стать падение инвестиций и чистого национального продукта, а также снижение спроса на деньги, что ограничивает эффективность стимулирующей денежно-кредитной политики.

Важным недостатком денежно-кредитной рестрикции является увеличение стоимости обслуживания внешнего долга, внутреннего долга и дефицита бюджета вследствие роста реального процента. И, наконец, в условиях высокой инфляции жесткую монетарную политику реализовать практически невозможно, иначе возникает кризис ликвидности. Данный факт подтверждает история денежно-кредитного регулирования в России.

Необходимо отметить, что следствием проведения денежно-кредитной экспансии в долгосрочном периоде может стать усиление развития инфляционных процессов.

Таким образом, и рестрикция, и экспансия могут иметь крайне негативные последствия для экономики страны: от спада производства и денежного голода вплоть до раскручивания инфляционной спирали. В связи с этим основной задачей властей является выбор оптимальной модели денежно-кредитного регулирования, обеспечивающей достижение конечных целей и не несущей в себе разрушительное влияние на экономику.

Таблица 1- Показатели денежно-кредитной и финансовой статистики [19]

| ОБЗОР ЦЕНТРАЛЬНОГО БАНКА, млн. рублей | 01.11.2009 |

| ЧИСТЫЕ ИНОСТРАННЫЕ АКТИВЫ | 12 483 920 |

| ТРЕБОВАНИЯ К НЕРЕЗИДЕНТАМ | 12 809 250 |

| МОНЕТАРНОЕ ЗОЛОТО И СДР | 863 559 |

| ИНОСТРАННАЯ ВАЛЮТА | 194 |

| ДЕПОЗИТЫ | 862 555 |

| ЦЕННЫЕ БУМАГИ, КРОМЕ АКЦИЙ | 10 296 032 |

| КРЕДИТЫ И ЗАЙМЫ | 728 206 |

| ПРОЧЕЕ | 58 705 |

| ОБЯЗАТЕЛЬСТВА ПЕРЕД НЕРЕЗИДЕНТАМИ | 325 330 |

| ДЕПОЗИТЫ | 1 995 |

| ЦЕННЫЕ БУМАГИ, КРОМЕ АКЦИЙ | - |

| КРЕДИТЫ И ЗАЙМЫ | 58 715 |

| ПРОЧЕЕ | 264 620 |

| ТРЕБОВАНИЯ К КРЕДИТНЫМ ОРГАНИЗАЦИЯМ | 1 885 862 |

| ЧИСТЫЕ ТРЕБОВАНИЯ К ОРГАНАМ ГОСУДАРСТВЕННОГО УПРАВЛЕНИЯ | -6 593 596 |

| ТРЕБОВАНИЯ К ОРГАНАМ ГОСУДАРСТВЕННОГО УПРАВЛЕНИЯ | 353 639 |

| ЦЕННЫЕ БУМАГИ | 353 514 |

| ДРУГИЕ ТРЕБОВАНИЯ | 126 |

| ОБЯЗАТЕЛЬСТВА ПЕРЕД ОРГАНАМИ ГОСУДАРСТВЕННОГО УПРАВЛЕНИЯ | 6 947 235 |

| ДЕПОЗИТЫ | 6 852 281 |

| ДРУГИЕ ОБЯЗАТЕЛЬСТВА | 94 954 |

| ТРЕБОВАНИЯ К ДРУГИМ СЕКТОРАМ | 179 107 |

| ДРУГИЕ ФИНАНСОВЫЕ ОРГАНИЗАЦИИ | 678 |

| НЕФИНАНСОВЫЕ ГОСУДАРСТВЕННЫЕ ОРГАНИЗАЦИИ | 175 120 |

| ДРУГИЕ НЕФИНАНСОВЫЕ ОРГАНИЗАЦИИ | 3 309 |

| НАСЕЛЕНИЕ | - |

| ДЕНЕЖНАЯ БАЗА | 5 023 547 |

| НАЛИЧНАЯ ВАЛЮТА В ОБРАЩЕНИИ | 3 961 297 |

| ОБЯЗАТЕЛЬСТВА ПЕРЕД КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ | 1 062 250 |

| ДЕПОЗИТЫ | 1 031 538 |

| ЦЕННЫЕ БУМАГИ, КРОМЕ АКЦИЙ | 30 712 |

| ДРУГИЕ ОБЯЗАТЕЛЬСТВА ПЕРЕД КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ | 137 054 |

| ДЕПОЗИТЫ, ВКЛЮЧАЕМЫЕ В ШИРОКУЮ ДЕНЕЖНУЮ МАССУ | 200 348 |

| ПЕРЕВОДНЫЕ ДЕПОЗИТЫ | 140 646 |

| ДРУГИЕ ФИНАНСОВЫЕ ОРГАНИЗАЦИИ | 74 |

| НЕФИНАНСОВЫЕ ГОСУДАРСТВЕННЫЕ ОРГАНИЗАЦИИ | 130 091 |

| ДРУГИЕ НЕФИНАНСОВЫЕ ОРГАНИЗАЦИИ | 10 481 |

| НАСЕЛЕНИЕ | - |

| ДРУГИЕ ДЕПОЗИТЫ | 59 702 |

| НЕФИНАНСОВЫЕ ГОСУДАРСТВЕННЫЕ ОРГАНИЗАЦИИ | 59 701 |

| ДРУГИЕ НЕФИНАНСОВЫЕ ОРГАНИЗАЦИИ | 1 |

| НАСЕЛЕНИЕ | - |

| АКЦИИ И ДРУГИЕ ФОРМЫ УЧАСТИЯ В КАПИТАЛЕ | 1 950 186 |

| ПРОЧИЕ СТАТЬИ (НЕТТО) | 644 158 |

| ДРУГИЕ ПАССИВЫ | 976 283 |

| ДРУГИЕ АКТИВЫ | 332 126 |

Реформирование банковского сектора способствует реализации программы социально-экономического развития Российской Федерации, прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. На этапе (2009-2015 гг.) Правительство Российской Федерации и Банк России будут считать приоритетной задачу эффективного позиционирования российского банковского сектора на международных финансовых рынках.

Экономические методы регулирования экономики включают создание таких условий, которые бы стимулировали субъекта предпринимательской деятельности к выполнению действий, необходимых для общества. При этом не предполагается прямого воздействия органов управления. Степень охвата перераспределительных процессов в обществе экономическими методами управления показывает уровень экономической и политической свободы, зрелость общественного сознания, степень независимости бизнеса от государственной власти.

В отечественной экономической литературе встречаются различные подходы к соотношению данных методов. Ряд исследователей считают административные методы регулирования приоритетными, более эффективными нежели экономические. Такой подход применим к странам с не либеральной экономикой, хотя следует признать, что в условиях, когда многие рыночные механизмы работают либо недостаточно эффективно, либо вообще не работают, административное, непосредственное воздействие на экономику, осуществляется быстрее, чем косвенное, экономическое.

Другие экономисты, анализируя эффективность и направление денежно-кредитного регулирования экономики, в первую очередь рассматривают экономическую составляющую данного процесса.

Можно с уверенностью заявить, что и административные, и экономические методы управления экономикой равно необходимы для эффективного функционирования народнохозяйственного комплекса. Перекос в сторону одного из методов при недооценке другого влечет за собой серьезные диспропорции в процессе перераспределения денежных средств в национальной экономике.

Наибольшей эффективности денежно-кредитное регулирование экономики достигает в процессе использования как прямых, так и косвенных рычагов одновременно. В ситуации, когда рыночные рычаги зачастую действуют либо недостаточно эффективно, либо вообще не действуют, в силу целого ряда обстоятельств, их сочетание с административными рычагами позволяет достичь желаемого эффекта.

При проведении политики денежно-кредитного регулирования основное внимание уделяют экономическим методам регулирования, к числу которых относятся: ставка рефинансирования (в ряде стран учетная ставка); операции на открытом рынке; обязательные резервные требования; валютные интервенции.

Данные инструменты имеют законодательное подтверждение[1] , что повышает результативность их деятельности, и повышают статус главного банка страны.

3. Рефинансирование

Под рефинансированием понимают предоставление Центральным Банком кредитов головным кредитным организациям.

Первоначально самым развитым инструментом выступала учетная ставка. В процессе переучета товарных векселей у банковского сектора экономики, Центральный банк одновременно проводил операции по быстрому кредитованию, наполнявшему каналы денежного обращения платежными инструментами, однако не производил выпуска денег, при полученном обеспечении. Однако в процессе развития товарные векселя все больше заменяются финансовыми, отрываются от реального товарно-материального покрытия, что делает учетные операции простейшими сделками по банковскому кредитованию. Именно поэтому в большинстве стран мира основное внимание уделяется ставке рефинансирования. При этом обеспечением для данных сделок являются высоколиквидные ценные бумаги (предпочтение отдается государственным обязательствам), размещаемые в Центральном банке на условиях РЕПО или ломбардного кредитования.

Банк России предоставляет в рамках системы рефинансирования ломбардные, внутридневные кредиты, а так же кредиты оvernight. Все они предоставляются под залог ценных бумаг, входящих в ломбардный список (ГКО – государственные краткосрочные бескупонные облигации, ОФЗ с постоянным купонным доходом, ОФЗ с фиксированным купонным доходом, облигации банка России).

К указанным ценным бумагам предъявляются следующие требования:

они должны принадлежать банку на праве собственности;

иметь сроки погашения не ранее чем через 10 календарных дней после наступления срока погашения кредита;

отсутствие случая их ареста в течение последних 90 дней.

Требования, предъявляемые к кредитным организациям для получения кредита:

кредитная организация не должна входить в число проблемных;

выполняет требования по формированию резервов;

не имеет просроченной задолженности по кредитам Банка России;

не имеет задолженности по платежам в бюджет и внебюджетные фонды.

При выполнении данных условий банк может получить несколько видов кредита на разные сроки. По ломбардным кредитам и кредитам overnight уплачивается процент, по внутридневным взимается плата.

Ломбардные кредиты предоставляются на срок до 30 календарных дней, пролонгация по этим видам кредита не допускается. В западной практике ломбардные кредиты предоставляются на более длительный срок, в среднем до 90 календарных дней.

Основанием для предоставления однодневных расчетных кредитов является наличие в конце операционного дня неисполненных платежных поручений, наличие непогашенных внутридневных кредитов.

Основанием для предоставления внутридневных кредитов является наличие неисполненных платежных поручений в течение операционного дня. Отдельного заявления банка на получение кредита не требуется. Погашение кредита происходит за счет поступлений денежных средств на кор/счет кредитной организации.

ЦБ РФ может осуществлять кредитование банковской системы с использованием дополнительных форм обеспечения: поручительство либо залог векселей.

Кредитование Банком России кредитных организаций осуществляется по ставке рефинансирования. Изменяя её величину ЦБ РФ может влиять на ликвидность банковской системы и денежное предложение в целом. В мировой практике для определения ставки рефинансирования используется Правило Тэйлора [10, с.88]:

it = r*+p*+a (pt - p*) + b (yt - y*) (1), (1)

Где it – номинальная краткосрочная процентная ставка, устанавливаемая центральным банком в момент времени

r*- долгосрочное равновесное значение реальной процентной ставки

p* - долгосрочный ориентир инфляции;

pt – инфляция в момент времени t;

yt – темп прироста номинального ВВП;

y*- долгосрочное значение потенциального ВВП;

a и b - коэффициенты ответной реакции, отражающие степень агрессив-ности центрального банка на шоки.

Коэффициенты уравнения подбираются с учетом нескольких условий:

приемлемая амплитуда вариации ВВП, инфляции и процентной ставки в ходе использования правила;

устранение избыточного повторного цикла колебаний наблюдаемых переменных, когда вслед за начальным шоком и применением инструмента денежно-кредитной политики ВВП, инфляция и процентная ставка изменяются с большей амплитудой;

соответствие предпочтениям денежных властей в части регулирования инфляции: временной горизонт, в течение которого инфляция после шока возвращается к целевому ориентиру, скорость перехода на новый уровень целевого ориентира.

Значение веса при переменной инфляции обычно выбирается более единицы.

Инфляция в России за декабрь составила 0,4%, а за весь 2009 год - 8,8%. Такие предварительные данные приводит Росстат [21].

Последний прогноз Минэкономразвития по инфляции-2009 - 8,8-9,0%.

По предварительным данным, полученным на основании ежемесячной регистрации потребительских цен на полный перечень товаров и услуг (в период с 21 по 25 декабря 2009 года), индекс потребительских цен в декабре составил 100,4%, за период с начала года - 108,8%, - сообщает Росстат.

В декабре 2008 года инфляция была 0,7%, за год - 13,3%.

По данным Росстата, значения инфляции за декабрь 2009 года и год в целом являются историческим минимумом с 1991 года.

При этом рост цен на продовольственные товары в декабре 2009 года составил 0,6% (за год - 6,1%), а на продовольственные товары без учета плодоовощной продукции - 0,3% и 6,9% соответственно. В 2008 году цены на продукты питания выросли на 6,5%, без учета плодоовощной продукции - на 7,5%.

Непродовольственные товары в 2009 году дорожали более высокими темпами, чем в 2008 году: 9,7% против 8%. Цены на услуги, наоборот, снизили темпы роста - до 11,6% за 2009 год с 15,9% за 2008 год.

Следует отметить, что проведением политики изменения ставки рефинансирования, можно серьезнейшим образом повлиять на кредитную политику банковского сектора экономики. Кредит был и остается существенной составной частью заемных источников покрытия производственных затрат, а кроме того, именно величина депозитного процента является базой для определения доходности в прочие инструменты привлечения дополнительного капитала. Сокращение ставки рефинансирования, во всяком случае, проведение предсказуемой политики по ее изменению, существенным образом сказывается на инвестиционном климате национальной экономики. Резкие скачки, непредсказуемое поведение Центрального банка способно серьезно сказаться на привлекательности всей национальной экономики.

4. Проблемы реализации функций ЦБ России на

современном этапе

14 мая 2008 года Банк России изменил порядок проведения валютных интервенций. Помимо осуществления внутридневных операций, направленных на поддержание стоимости бивалютной корзины, ЦБ РФ начал проводить еще и регулярные валютные интервенции в зависимости от конъюнктуры финансовых рынков в России и за рубежом.

Данный шаг был предпринят ЦБ РФ в рамках постепенного перехода к режиму плавающего валютного курса. По мере нарастания давления на рубль осенью ЦБ РФ вновь стал ведущим игроком на валютном рынке, осуществляя продажу валюты из международных резервных активов для поддержания курса национальной валюты. Политика плавной девальвации в 2008 г. стоила Банку России более четверти международных резервов. В то же время, на наш взгляд, благоприятные последствия девальвации в текущих условиях являются не столь очевидными, как после кризиса 1998 г., как вследствие меньшего объема свободных производственных мощностей, которые могут быть задействованы в процессе импортозамещения, так и из-за значительного внешнего долга российских компаний, который увеличивается в рублевом выражении по мере девальвации. Кроме того, в отличие от 1998 г. текущий кризис поразил в том числе и развитые экономики, что вызывает сокращение спроса в мировом масштабе и отсутствие возможностей по быстрому восстановлению притока капитала в РФ. В такой ситуации органам денежно-кредитного регулирования необходимо оценить курс рубля, позволяющий сбалансировать торговый баланс, и защищать объявленный уровень от атак спекулянтов, играющих на понижение рубля.

С 1 июля 2008 г. ЦБ РФ изменил методику расчета международных резервных активов РФ. С указанной даты долговые ценные бумаги, входящие в состав резервов, учитываются в составе резервов по рыночной стоимости. Ранее данные инструменты включались в резервы по амортизационной стоимости, т.е. по стоимости приобретения с учетом начисленных процентов. Такой подход соответствует лучшей мировой практике, и его использование позволяет более адекватно оценивать текущий объем резервов. В то же время учет ценных бумаг, входящих в состав резервов, по рыночной стоимости может привести к повышению волатильности размера международных резервных активов.

Для оценки результатов деятельности ЦБ РФ по управлению резервными активами предлагается использовать в отчете так называемые нормативные портфели, которые фактически представляют собой индексы тех рынков, на которых осуществляются инвестиции. В составе активов Банка России в резервных валютах выделяются операционный и инвестиционный портфели. Операционный портфель призван поддерживать высокий уровень ликвидности резервных активов, необходимый для реализации ЦБ РФ своих функций по проведению денежно-кредитной и валютной политики. Инвестиционный портфель, был создан для вложений его средств в менее ликвидные и более рискованные активы.

По мере нарастания финансовой нестабильности в стране Банк России принял решение о резком снижении с 15 октября 2008 года нормативов отчислений в ФОР. В результате двухэтапного снижения по всем видам резервируемых обязательств нормативы были установлены на уровне 0,5%. В то же время нормативы были снижены лишь на определенный срок: с 1 мая 2009 г. они увеличены до 1,5%, а с 1 июня 2009 г. – до 2,5%.

В ближайшее время российские кредитные организации столкнутся с быстрым ростом невозвратов по выданным ими кредитам, что ухудшит их финансовое положение. В такой ситуации изъятие ликвидности у банков в виде отчислений в ФОР лишь способствовало бы росту финансовой нестабильности.

Государственная Дума РФ приняла закон, позволяющий Банку России выдавать российским коммерческим банкам кредиты без обеспечения, которые могут быть предоставлены кредитным организациям, имеющим кредитный рейтинг не ниже установленного уровня, на срок не более 6 месяцев. Данная мера была направлена на поддержку банковского сектора России, оказавшегося в тяжелой ситуации вследствие масштабного оттока частного капитала из России, значительной внешней задолженности, накопленной в предыдущие годы, и кризиса в реальном секторе экономики.

До принятия указанного закона ЦБ РФ мог выдавать кредиты российским коммерческим банкам под залог ценных бумаг, валюты, прав требования по кредитным договорам или поручительства кредитных организаций. Однако вследствие значительной потребности банков в кредитных ресурсах у них не хватало активов, под залог которых они могли бы получить кредит у ЦБ РФ. В такой ситуации предоставление ЦБ возможности выдавать кредиты без обеспечения позволило поддержать российские банки, хотя и повысило риски недобросовестного поведения банков, получавших такие ссуды.

Для поддержания банковского сектора в условиях развивающегося финансового кризиса ЦБ РФ начал заключать соглашения с крупными российскими банками о компенсации части их возможных потерь при межбанковском кредитовании. Также были предприняты такие меры, как предоставление финансирования РЕПО под залог расширенного списка активов, удлинение сроков кредитования РЕПО, предоставление субординированных кредитов системообразующим банкам, принятие законодательства о гарантиях по кредитам предприятиям. Кроме того, была осуществлена рекапитализация АСВ в целях проведения санации банковской системы.

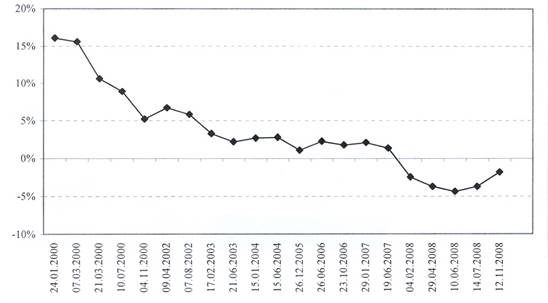

В условиях обострения ситуации на финансовом рынке спрос коммерческих банков на кредиты Банка России резко возрос, что привело к повышению значения процентной ставки ЦБ РФ, так как средства ЦБ РФ стали основным источником формирования денежного предложения. В то же время ЦБ РФ увеличил темп повышения ставки рефинансирования для противодействия оттоку капитала, начавшемуся в результате развития мирового финансового кризиса и падении цен на основные товары российского экспорта (рис.1).

Рисунок 1 – Ставка рефинансирования ЦБ РФ в 2000-2008 гг. в реальном выражении

с 10 августа 2009 года снизилась ставку рефинансирования и другие ключевые ставки денежного рынка на 0,25 процентного пункта до 10,75% годовых.

Принятое решение обусловлено совокупностью макроэкономических тенденций, которые позволили Банку России продолжить снижение процентных ставок по инструментам денежно-кредитной политики.

С апреля 2009 года ставка рефинансирования и ставки по операциям Банка России в результате четырех снижений уменьшились в общей сложности на 2 процентных пункта с начала года, что привело к аналогичному уменьшению стоимости краткосрочных заимствований на межбанковском рынке.

Однако кредитная активность банков продолжает оставаться низкой, а процентные ставки для большинства конечных заемщиков - высокими, что сдерживает восстановление экономического роста. Вместе с тем, на фоне постепенного ослабления рецессии в мировой экономике к середине года появились признаки замедления спада в реальном секторе российской экономики, отмечается в сообщении.

С 28 декабря 2009 в десятый раз за прошедший год, произошло еще одно снижение ставки рефинансирования. Она стала меньше на 0,25 процентного пункта и составляет теперь 8,75 процента годовых.

Основной проблемой, с которой предстоит столкнуться банкам в ближайшее время, станет рост просроченной задолженности по выданным ранее кредитам. На наш взгляд, в такой ситуации основными задачами в области поддержки банковской системы являются разработка подходов к снижению количества плохих активов банков, облегчение процессов слияния и поглощения в банковском секторе, рефинансирование внешнего долга банков на рыночных условиях, а также совершенствование банковского регулирования и надзора. Помимо предоставления государством банкам дополнительного капитала популярной мерой поддержки банковской системы в мире является выкуп у них плохих активов специальным агентством. В России такое агентство также может быть создано, однако для минимизации рисков недобросовестного поведения банков оно должно выкупать только долги по кредитам, выданным в предкризисный период.

В завершение отметим, что ключевыми факторами роста объемов кредитования реального сектора являются снижение девальвационных ожиданий и прояснение масштабов и глубины кризиса, которые позволят банкам более точно оценивать кредитные риски.

Заключение

Для начала необходимо отметить общую низкую капитализацию российской банковской системы по сравнению с другими развивающимися странами. Уровень развития потребительского кредитования в России пока весьма низок. Что касается внедрения новых современных услуг таких как, например пластиковые карты, то и здесь российская банковская система уступает другим развивающимся странам.

Центральный Банк России, понимая всю значимость развития малого предпринимательства для экономики страны в целом и особенно для решения многих социальных задач, связанных с созданием новых рабочих мест и трудоустройством высвобождающихся из сектора крупного бизнеса в ходе структурных реформ рабочей силы, определил одной из своих главных задач в области кредитования повышение доступности кредитов для максимального числа представителей данного сектора хозяйства за счет большей гибкости условий кредитования, расширения продуктового ряда и учета индивидуальных потребностей клиента. В целях максимально облегчения доступа субъектов малого предпринимательства к кредитным ресурсам с использованием всего спектра кредитных продуктов существующие ЦБ требования к предоставляемому заемщиком пакету документов адаптированы к применяемой субъектами малого предпринимательства упрощенной форме отчетности и системе налогообложения. Предусмотрены и более льготные требования к обеспечению кредитов.

Таким образом, российским банкам можно порекомендовать, во-первых, увеличить долю уставного капитала в объёме собственных средств, во-вторых, в привлечение средств обратить особое внимание на расчётные счета и депозиты до востребования. И, наконец, использование этих средств должно быть максимально эффективным, поскольку, хоть доходные активы и преобладают в общем их объёме у каждого из рассмотренных банков, рентабельность находится на низком уровне.

Литература

1. Федеральный закон “О банках и банковской деятельности” от 7.01.95 2. “О порядке регулирования деятельности кредитных организаций” инструкция ЦБ РФ №1 от 1.10.97 г.

2. Закон «О внесении изменений и дополнений в закон РСФСР «О центральном банке РСФСР (Банке России)» от 26.04.1995 г.

3. Федеральный закон «Об ипотеке» от 16.07.98

4. Федеральный закон «О лизинге» от 29.10.98

5. Алексеев В.И. Кредитный процесс банка. М.: ДеКА, 2002. – с.187

6. Антонов Н.Г., Пессель М.А. Денежное обращение, Кредит и банки. –М.: Асадема, 2005.- с.212

7. Банковские операции: учетно-судные операции и агентские услуги банков // Под ред. проф. О.И. Лаврушина. М.: ИНФРА-М, 2003. - с.189

8. Бабичева Ю.А. Банковская система РФ. – М.: ИНФРА, 2002

9. Деньги, кредит, банки: Учебник // Под ред. Казака А.Ю. - Екатеринбург: УрГЭУ, 2006. – с.707

10. Деньги, кредит, банки: Учебник // Под ред. Никитин В.М., Юдина И.Н. Барнаул: Азубка, 2004. 120 с.

11. Достаточность собственного капитала банков //Финансовый бизнес 1996, №11

12. Мицек С.А. Экономика финансовых институтов. - Екатеринбург: Альт, 2004. – с. 324

13. Ольшаный А.И. Банковское кредитование. - М.: Просвещение, 2002

14. Перекрестова Л.В., Романенко Н.М., Сазонов С.П. Финансы и кредит. – М.: Асадема, 2003. – с.288

15. Поляков В.П., Московкина Л.А. Структура и функции центральных банков. Зарубежный опыт: Учебное пособие. - М.: ИНФРА-М. 2006. - с.156

16. Региональные банки и проблемы кредитования реального сектора экономики //Бизнес и банки 1997, №29

17. Тавасиев А.М., Эриашвили Н.Д. Банковское дело: Учебник // Под ред. проф. А.М. Тавасиева. - М.: ЮНИТИ-ДАНА, Единство, 2002. –с.321

18. Научный вестник ИЭПП.ру, №22. http://www.iet.ru

19. Федеральная служба статистики. Финансы. http://www.gks.ru

20. Центральный Банк России. http://www.cbr.ru

21. Финансы. http://www.izvestia.ru

22. http://www.rg.ru

[1] 1 Статья 35 федерального закона № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».